Отказ в возврате налога ввиду камеральной проверки

Опубликовано: 18.05.2024

Идти в суд, если налоговая отказывается возвращать переплату, пробовать оформить зачет в счет будущих платежей – иногда все это невозможно. При этом всегда есть шанс сделать так, чтобы в будущем проблем с переплатой налогов не возникало.

Сроки возврата и почему налоговая их нарушает

Возврат переплаты на расчетный счет компании в установленные законом сроки — это идеальная картина, которая в реальной жизни встречается редко. Деньги либо приходят с опозданием, либо вовсе не доходят до компании, так как:

- инспекция потеряла заявление или по какой-то причине не одобряет переплату;

- если есть задолженность, которую можно зачесть в счет переплаты – налоговая вначале произведет зачет (п. 6 ст. 78 НК РФ), а потом в лучшем случае пришлет остаток или сообщит, что указанной в заявлении на возврат суммы переплаты у компании нет.

Заставить инспекторов работать в рамках закона и даже наказать их за нерасторопность – вполне возможно. Так, в своей практике обслуживания клиентов мы в принципе не допускаем возникновение переплат. Если переплата возникла по вине предыдущего бухгалтера (до перехода компании на наше обслуживание) – мы выявляем и возвращаем ваши деньги в оборот, отслеживая предельные сроки процедурных моментов. (см. таблицу).

Таблица. Сроки процедурных моментов возврата

Процедурный момент

Точка отсчета

Срок

Норма в НК РФ

Отметим, что месяц – общий срок возврата. Как правило, мы называем клиентам точные сроки, так как регулярно проводим сверки с налоговой. Мы никогда не приступаем к процедуре возврата, не проведя в налоговой все необходимые зачеты.

Если налоговая отказала в возврате переплаты по налогу

Шаг 1. Ищем фактические ошибки

Пришел долгожданный ответ, но программа налоговиков что-то перепутала, и вы видите название другой компании. В этом случае вы имеете полное право отказать в приемке сообщения и ждать свой ответ.

Шаг 2. Проверяем причину отказа

Есть ситуации заведомо проигрышные, в которых не поможет даже Верховный суд РФ, что видно из его определений:

- от 19.03.2019 № 304-ЭС19-1659, от 27.02.2019 N 305-ЭС19-264, от 09.11.2018 № 307-КГ18-17764, от 30.08.2018 № 307-КГ18-12491, от 07.06.2018 № 305-КГ18-6745, от 11.05.2018 № 305-КГ18-4965 – пропуск трехлетнего срока с момента образования переплаты;

- от 12.07.2018 № 305-КГ18-8930 – пропуск трехлетнего срока с момента образования переплаты; от 12.07.2018 № 305-КГ18-8930 – подача уточненной декларации в период рассмотрения заявления о возврате (его можно подавать только после окончания камеральной проверки);

- от 11.07.2018 № 305-КГ18-8696 – требование возврата на основании подачи уточненных налоговых деклараций по налогу на прибыль после принятия решения налоговым органом по результатам выездной налоговой проверки и оспаривания его в суде.

Таким образом, самая распространенная причина – пропуск срока. Дело в том, что суды отсчитывают три года не с момента, когда налогоплательщик узнал о переплате, а с даты ее образования. По этой причине так важен доскональный учет и регулярные сверки с налоговой.

Шаг 3. Обжалование отказа

Допустимый срок обжалования – один год со дня принятия решения об отказе. Как и в случае с другими налоговыми спорами, в этой ситуации обязательно досудебное урегулирование, то есть, прежде чем идти с заявлением в суд, необходимо подать жалобу на ИФНС в вышестоящую инстанцию – региональное управление ФНС.

Вначале жалобу должно рассмотреть налоговое управление, причем, получив ее от налоговой инспекции, которая вынесла решение об отказе. То есть вы отправляете жалобу в свою ИФНС, в трехдневный срок инспекция перешлет жалобу в управление.

После получения жалобы для управления начинается отсчет срока для ответа на нее – один месяц. Если ответ компанию не удовлетворит – тогда уже можно идти в суд. Лучше, если текст иска буквально цитирует жалобу, которая была подана в налоговое управление.

Некоторые компании для того, чтобы сэкономить на госпошлине, отправляют жалобу в ФНС России. Однако, как правило, это только потеря времени и затяжное отсутствие оборотных средств.

Как оспаривать бездействие налогового органа

Бездействие в данном случае выражается в том, что при вынесенном положительном решении о возврате переплаты ИФНС тянет с перечислением денег на расчетный счет компании.

Этот срок можно отсчитывать спустя месяц после подачи заявления на возврат, то есть с крайней даты, когда деньги должны быть возвращены на расчетный счет компании.

К жалобе необходимо приложить:

- заявление с отметкой (квитанцией) о доставке в инспекцию;

- решение о возврате (при наличии).

Если и после этой процедуры возврат не будет осуществлен – можно подать жалобу в суд, указав в ней, как минимум:

- номер своей налоговой инспекции и ее территорию;

- срок, в который ИФНС должна была осуществить возврат (со ссылкой на НК РФ), и не осуществила его;

- требование о признании бездействия инспекторов незаконным и обязании их вернуть компании деньги.

Жалоба в арбитражный суд

Если конкретный исполнитель уже не работает в инспекции, иск можно подать и на саму инспекцию (п. 49 Постановления Пленума ВАС РФ от 28.02.2001 № 5).

Компания должна доказать одновременно, что отсутствие возврата не соответствует Налоговому кодексу и нарушает ее права и законные интересы в сфере предпринимательской деятельности либо в иной экономической сфере.

К жалобе, кроме документации по обжалованию в УФНС, должны быть приложены:

- квитанция об отправке копии заявления в налоговую;

- документ об оплате 2 тыс. руб. (госпошлина).

Суд общей юрисдикции

Жалобу можно подать и в суд общей юрисдикции, причем определив его по месту нахождения:

- самой компании;

- инспекции, задержавшей возврат.

Причем, если речь идет о суммах до 50 тыс. руб., то можно подать жалобу мировому судье соответствующего судебного участка.

Почему суды не помогают

Суды – дело затяжное. Дела даже из Верховного суда нередко отправляют на пересмотр в суд первой инстанции (Определение Судебной коллегии по административным делам Верховного Суда РФ от 08.08.2018 № 5-КГ18-140).

К тому же данные лицевой карточки налогоплательщика – изменчивы. Поэтому хотя суды подчас более эффективны, чем досудебное урегулирование, однако оперативно решить проблему нехватки оборотных средств они не помогут.

Проще не доводить ситуацию до необходимости что-либо оспаривать. У нас есть такой опыт, и мы точно знаем, что это – возможно. Переходите к нам на комплексное бухгалтерское обслуживание , если:

- устали от проблем с неразберихой по вашим платежам в налоговой;

- списания уже оплаченных налогов происходят на пике потребности в оборотных средствах.

Благодаря уникальному программному обеспечению и высококвалифицированным специалистам, мы экономим для наших клиентов гораздо больше, чем они платят нам.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Постановление Федерального арбитражного суда Северо-Западного округа от 15 июня 2011 г. N Ф07-4762/11 по делу N А56-48816/2010 (ключевые темы: переплата налога - камеральная проверка - уплата государственной пошлины - налог на прибыль - возврат налога)

Постановление Федерального арбитражного суда Северо-Западного округа от 15 июня 2011 г. N Ф07-4762/11 по делу N А56-48816/2010

Федеральный арбитражный суд Северо-Западного округа в составе председательствующего Ломакина С.А., судей Дмитриева В.В., Кузнецовой Н.Г.,

при участии от Межрайонной инспекции Федеральной налоговой службы N 17 по Санкт-Петербургу Губачевой М.И. (доверенность от 11.01.2011, б/н), от общества с ограниченной ответственностью "Атлант Трейдинг" Куренева Н.Г. (доверенность от 09.09.2010, б/н),

рассмотрев 15.06.2011 в открытом судебном заседании кассационную жалобу Межрайонной инспекции Федеральной налоговой службы N 17 по Санкт-Петербургу на решение Арбитражного суда города Санкт-Петербурга и Ленинградской области от 26.11.2010 (судья Левченко Ю.П.) и постановление Тринадцатого арбитражного апелляционного суда от 14.03.2011 (судьи Горбачева О.В., Будылева М.В., Загараева Л.П.) по делу N А56-48816/2010,

Общество с ограниченной ответственностью "Атлант Трейдинг" (далее - Общество) обратилось в Арбитражный суд города Санкт-Петербурга и Ленинградской области с заявлением, уточненным в порядке статьи 49 Арбитражного процессуального кодекса Российской Федерации (далее - АПК РФ), о взыскании с Межрайонной инспекции Федеральной налоговой службы N 17 по Санкт-Петербургу (далее - Инспекция) 16 802 516 руб. излишне уплаченного налога на прибыль и об обязании налогового органа начислить и выплатить 1 425 530 руб. 12 коп. процентов.

В кассационной жалобе Инспекция, ссылаясь на неправильное применение судами норм материального и процессуального права, просит отменить вынесенные по делу судебные акты и принять новое решение об отказе в удовлетворении заявленных требований. По мнению подателя жалобы, судами неправомерно принят расчет процентов, исчисленный за период с 02.10.2009 по 27.09.2010, поскольку заявление налогоплательщика от 01.09.2009 обоснованно оставлено Инспекцией без исполнения до окончания камеральной проверки за три месяца 2009 года. Кроме того, налоговый орган полагает не правомерным взыскание с него расходов по уплате государственной пошлины в полном объеме, в то время как имущественное требование Общества о взыскании излишне уплаченного налога на прибыль оставлено судами без удовлетворения.

В судебном заседании представитель Инспекции поддержал доводы, приведенные в кассационной жалобе. Представитель Общества просил обжалуемые судебные акты оставить без изменения, а кассационную жалобу налогового органа - без удовлетворения.

Законность обжалуемых судебных актов проверена в кассационном порядке в соответствии со статьей 286 АПК РФ.

Как следует из материалов дела, Общество произвело излишнюю уплату налога на прибыль. Данное обстоятельство установлено при представлении в налоговый орган декларации за первое полугодие 2009 года.

Общество 01.09.2009 обратилось в Инспекцию с заявлением о возврате суммы налога на прибыль в размере 16 802 516 руб. (том 1, лист 81).

Указанное заявление оставлено Инспекцией без исполнения со ссылкой на проведение камеральной проверки, до окончания которой Обществу было отказано в возврате налога.

Налогоплательщик 26.11.2009 получил справку N 76338 о состоянии расчетов по налогам, сборам, взносам, в которой отражена переплата по налогу на прибыль в размере 16 947 437 руб., в том числе 1 718 475 руб. в федеральный бюджет и 5 228 962 руб. в бюджет субъекта Российской Федерации.

Общество 28.12.2009 повторно обратилось в налоговый орган с заявлением о возврате сумм переплаты (том 1, лист 82).

Очередное заявление вновь оставлено Инспекцией без исполнения ввиду проведения камеральной проверки, до окончания которой Обществу отказано в возврате налога.

Позднее (25.05.2010) между Обществом и налоговым органом по итогам совместной сверки расчетов по налогам сборам, пеням и штрафам подписаны акты N 10831, 10832, 10833, 10834, 10835, 10836, подтверждающие наличие переплаты у налогоплательщика по налогу на прибыль в размере 16 947 437 руб.

Поскольку налоговым органом при наличии подтвержденной переплаты по налогу на прибыль возврат из бюджета излишне уплаченного налога произведен не был, Общество обратилось в Арбитражный суд города Санкт-Петербурга и Ленинградской области с настоящим заявлением (с учетом уточнений).

Суд первой инстанции частично удовлетворил заявленные требования, основываясь на том, что переплата по налогу на прибыль в размере 16 947 437 руб. возвращена налогоплательщику 28.09.2010 платежными поручениями N 99 и 918. При этом суд обязал налоговый орган начислить и выплатить проценты за несвоевременный возврат излишне уплаченных сумм налога. Суд принял во внимание даты фактического возврата сумм излишне уплаченного налога и обращения Общества в арбитражный суд с настоящим заявлением, возложив расходы по оплате государственной пошлины в полном объеме на Инспекцию.

Апелляционный суд посчитал выводы суда обоснованными и оставил его решение без изменения. Как указал суд, отказ в возврате излишне уплаченного налога по тем основаниям, что не окончен срок проведения камеральной проверки налогоплательщика, Налоговым кодексом Российской Федерации не предусмотрен, как не предусмотрена и обязанность налогоплательщика по представлению повторного заявления о возврате налога в случае проведения налоговым органом камеральной или выездной проверки.

Кассационная инстанция, изучив материалы дела и доводы жалобы, проверив правильность применения судами норм материального и процессуального права, не находит оснований для отмены обжалуемых судебных актов.

В соответствии с подпунктом 5 пункта 1 статьи 21 и подпунктом 5 пункта 1 статьи 32 Налогового кодекса Российской Федерации (далее - НК РФ) налогоплательщики имеют право на своевременный возврат (зачет) сумм излишне уплаченных налогов, а налоговый орган обязан осуществлять возврат (зачет) излишне уплаченных сумм налогов в порядке, предусмотренном статье 78 НК РФ.

Согласно пункту 1 статьи 78 НК РФ сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном названной статьей.

В силу пункта 6 статьи 78 НК РФ сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

По положениям пункта 7 статьи 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

Пунктом 8 статьи 78 НК РФ установлено, что решение о возврате суммы излишне уплаченного налога принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

До истечения срока, установленного абзацем первым пункта 8 статьи 78 НК РФ поручение на возврат суммы излишне уплаченного налога, оформленное на основании решения налогового органа о возврате этой суммы налога, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата налогоплательщику в соответствии с бюджетным законодательством Российской Федерации.

В соответствии с пунктом 9 статьи 78 НК РФ налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о зачете (возврате) сумм излишне уплаченного налога или решении об отказе в осуществлении зачета (возврата) в течение пяти дней со дня принятия соответствующего решения.

Из материалов дела следует, судами двух инстанций установлено и налоговым органом в кассационной жалобе не оспаривается, что переплата по налогу на прибыль в размере 16 947 437 руб., в том числе 1 718 475 руб. в федеральный бюджет, 15 228 962 руб. в бюджет субъекта Российской Федерации образовалась у Общества по итогам первого полугодия 2009 года в связи с тем, что сумма уплаченных авансовых платежей превысила сумму исчисленных авансовых платежей.

Факт наличия переплаты по налогу на прибыль в указанном размере подтвержден справкой о состоянии расчетов по налогам, сборам, штрафам, а также актами сверки от 06.05.2010 N 10831, 10832, 10833, 10834, 10835 и 10836.

Как видно, заявление о возврате суммы налога на прибыль в размере 16 802 516 руб. Общество подало в налоговый орган 01.09.2009 (том 1, лист 81).

Суды, установив наличие у Общества переплаты по налогу на прибыль в размере 16 947 437 руб., а также соблюдение им порядка и сроков подачи заявления о возврате образовавшейся переплаты, пришли к правильному выводу об отсутствии у Инспекции правовых оснований для отказа налогоплательщику в возврате излишне уплаченной суммы налога по заявлению от 01.09.2009.

При этом судами обоснованно отклонена ссылка Инспекции, вновь приведенная в кассационной жалобе, на правомерность оставления заявления налогоплательщика от 01.09.2009 без исполнения в связи с проведением камеральной проверкой.

Является обоснованным вывод судов о том, что отказ в проведении возврата излишне уплаченного налога ввиду проведения камеральной налоговой проверки, Налоговым кодексом Российской Федерации не предусмотрен.

Кроме того, статьей 78 НК РФ не предусмотрена обязанность налогоплательщика по представлению повторного заявления на возврат суммы излишне уплаченного налога даже в случае проведения налоговым органом камеральной или выездной налоговой проверки.

По положениям рассматриваемой статьи налоговый орган, установив факт переплаты, должен был произвести возврат излишне уплаченного налога по первому заявлению налогоплательщика.

Поскольку вывод судов относительно момента возникновения обязанности Инспекции по возврату Обществу излишне уплаченного налога - 01.10.2009, является обоснованным, требование налогоплательщика о начислении и взыскании процентов за период с 02.10.2009 по 27.09.2010 в размере 1 409 569 руб. 97 коп. правомерно удовлетворено судами.

Данный вывод судебных инстанций соответствует правовой позиции, изложенной в совместном постановлении Пленума Высшего Арбитражного Суда Российской Федерации и Пленума Верховного Суда Российской Федерации от 08.10.1998 N 13/14 "О практике применения положений гражданского кодекса российской федерации о процентах за пользование чужими денежными средствами".

Кассационная инстанция отклоняет довод Инспекции о том, что поскольку налогоплательщиком не обжалованы решения Инспекции об отказе в возврате налога, принятые по заявлениям Общества от 01.09.2009 и 28.12.2009, оснований для начисления процентов не имеется.

В соответствии с пунктом 6 статьи 78 НК РФ сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Пунктом 10 статьи 78 НК РФ предусмотрено, что в случае, если возврат суммы излишне уплаченного налога осуществляется с нарушением срока, установленного пунктом 6 статьи 78 НК РФ, налоговым органом на сумму излишне уплаченного налога, которая не возвращена в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику за каждый календарный день нарушения срока возврата.

Из вышеприведенных норм следует (как правильно указали судебные инстанции), положения статьи 78 НК РФ предусматривают начисление процентов на сумму излишне уплаченного налога, не возвращенную налоговым органом в установленный срок, за каждый день нарушения срока возврата вплоть до поступления излишне уплаченной суммы налога на счет налогоплательщика в банке, что позволяет налогоплательщику компенсировать потери, вызванные несвоевременным возвратом суммы излишне уплаченного налога.

Начисление процентов действующим законодательством не поставлено в зависимость от факта обжалования решения Инспекции об отказе в возврате налога.

Также является несостоятельным рассмотренный апелляционным судом довод Инспекции о неправильном распределении судом первой инстанции расходов по уплате государственной пошлины. По мнению налогового органа, поскольку имущественное требование Общества о взыскании излишне уплаченного налога на прибыль оставлено судами без удовлетворения, то основания для взыскания с налогового органа расходов по уплате государственной пошлины в полном объеме отсутствуют.

Согласно статье 101 АПК РФ судебные расходы состоят из государственной пошлины и судебных издержек, связанных с рассмотрением дела арбитражным судом.

В соответствии с частью 1 статьи 110 АПК РФ судебные расходы, понесенные лицами, участвующими в деле, в пользу которых принят судебный акт, взыскиваются арбитражным судом со стороны.

В силу пункта 8 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 20.03.1997 N 6 "О некоторых вопросах применения арбитражными судами законодательства Российской Федерации о государственной пошлине" при добровольном удовлетворении исковых требований после предъявления иска расходы по государственной пошлине относятся на ответчика, с учетом того, что исковые требования фактически удовлетворены.

Следовательно, при распределении расходов по уплате государственной пошлины при добровольном удовлетворении исковых требований критерием для отнесения государственной пошлины на истца либо на ответчика является установление факта исполнения обязательства до подачи иска в суд или после.

Судами установлено, что Обществом при обращении в суд с настоящим заявлением была уплачена государственная пошлина в размере 112 562 руб. (том 1, лист 84) из расчета имущественных требований в размере 17 912 401 руб. 68 коп. (16 802 516 руб. излишне уплаченный налог на прибыль и 1 109 886 руб. 68 коп. проценты).

Увеличивая размер исковых требований в порядке статьи 49 АПК РФ в судебном заседании 26.11.2010 (том, лист 96) заявителем не произведена доплата государственной пошлины.

Принимая во внимание, что фактически возврат спорных сумм излишне уплаченного налога в сумме 16 802 516 руб. произведен Инспекцией только 28.09.2010, то есть после подачи Обществом заявления в суд, расходы по уплате государственной пошлины правомерно отнесены судом первой инстанции на Инспекцию.

Согласно части 3 статьи 286 АПК РФ суд кассационной инстанции при рассмотрении дела проверяет, соответствуют ли выводы арбитражного суда первой и апелляционной инстанций о применении нормы права установленным ими по делу обстоятельствам и имеющимся в деле доказательствам. Переоценка фактических обстоятельств дела, установленных судами, в силу статей 286 и 287 АПК РФ не входит в полномочия суда кассационной инстанции.

Кассационная инстанция считает, что фактические обстоятельства дела установлены судами в результате полного и всестороннего исследования имеющихся в нем доказательств в их совокупности и взаимосвязи, нормы материального права применены правильно, нарушений норм процессуального права не допущено, в связи с чем основания для отмены обжалуемых судебных актов и удовлетворения кассационной жалобы Инспекции отсутствуют.

Меры по приостановлению исполнения обжалуемых судебных актов, принятые определением Федерального арбитражного суда Северо-Западного округа от 05.05.2011, подлежат отмене.

Учитывая изложенное, руководствуясь статьей 286 и пунктом 1 части 1 статьи 287 Арбитражного процессуального кодекса Российской Федерации, Федеральный арбитражный суд Северо-Западного округа

решение Арбитражного суда города Санкт-Петербурга и Ленинградской области от 26.11.2010 и постановление Тринадцатого арбитражного апелляционного суда от 14.03.2011 по делу N А56-48816/2010 оставить без изменения, а кассационную жалобу Межрайонной инспекции Федеральной налоговой службы N 17 по Санкт-Петербургу - без удовлетворения.

Меры по приостановлению исполнения решения Арбитражного суда города Санкт-Петербурга и Ленинградской области от 26.11.2010 и постановления Тринадцатого арбитражного апелляционного суда от 14.03.2011 по делу N А56-48816/2010 отменить.

«Клерк» Рубрика НДФЛ

Как физлицу забрать деньги из налоговой и не идти на поводу у инспекторов, которые не хотят оформлять вычет.

Налоговым кодексом предусмотрено пять видов социальных налоговых вычетов (статья 219 НК РФ):

1. По расходам на благотворительность.

2. По расходам на обучение, свое или собственных детей в возрасте до 24 лет.

3. По расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхования жизни.

4. По расходам на накопительную часть трудовой пенсии.

5. По расходам на лечение и приобретение медикаментов.

На «Клерке» есть целый блог, где собирают все информацию про налоговые вычеты. Подписывайтесь.«Реализовать свое право на возврат налога в связи с получением социального налогового вычета налогоплательщик может не позднее 3 лет с момента уплаты НДФЛ за налоговый период, когда им были произведены социальные расходы. Этот срок отведен п. 7 ст. 78 Налогового кодекса на зачёт или возврат излишне уплаченного налога».

Рассмотрим случай, когда пациент может вернуть себе часть уплаченных за лечение денег из бюджета.

Потратив деньги на лечение и приобретение медикаментов, вы сможете вернуть в следующем году 13% от потраченной суммы, путем сдачи декларации 3-НДФЛ в налоговую, с приложением подтверждающих документов.

Сроки стандартные: три месяца — срок камеральной проверки, месяц на возврат непосредственно денег.

Деньги бюджет выдает всегда неохотно, выискивая любой повод отказать.

Итак, по порядку.

Перечень медицинских услуг и медикаментов, по которым возможно получить налоговый вычет, указан в Постановлении Правительства РФ от 19.03.2001 № 201 «Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях РФ, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета».

Максимальный размер, который мы можем получить из налоговой по «лечению» — 15 600 рублей, но и они лишними не будут. Из расчета 13% от 120 000 рублей — «максимального совокупного размера понесенных расходов в налоговом периоде»

Есть вариант — список, по которому ограничений на возврат нет, но там такие заболевания, что лучше в этот список никому и никогда не попадать.

Дальше — нюансы

1. Если вы еще тратились на обучение и лечение в течение одного года, то 15 600 — это максимум. Варианты с «нехорошим списком заболеваний» не рассматриваем, так как всем желаем долгой жизни. То есть, сумма 120к учитываемых расходов — это предел. Статья 219 НК РФ

Сдавая декларацию, прикладывайте к ней:

— справку 2-НДФЛ выданную работодателем;

— копию договора с медучреждением;

— копию лицензии медучреждения (лучше — с отметкой и печатью «Копия верна»);

— копии чеков об оплате;

— справку «для налоговой» из медучреждения, о стоимости услуг оплаченных в данном периоде — «Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации».

— если оплата лечения была за ребенка (до 18 лет) — копию свидетельства о рождении, за супруга — копию свидетельства о браке, за родителей — копию своего свидетельства о рождении (но, тогда уже и справку из ЗАГСа, если меняли «девичью» фамилию).

Когда вы сдали декларацию, налоговики начинают трезвонить по телефону и «грозно мямлить» об ошибках в вашей декларации.Слать лесом (вежливо) и требовать письменного запроса. Чтобы было с чем идти обжаловать. И уж ни в коем случае не идти в налоговую по телефонной просьбе самих налоговиков — вас разведут на сдачу уточненки, а уточненкой вы дадите им еще три месяца мурыжить себя.

2. Отказ налоговиков в возврате денег по причине «Ваш работодатель не отчитался и не подал сведения о вас».

То есть, 2-НДФЛ и 6-НДФЛ работодателем не сданы. Денег не велено давать.

Что делать

Законодательством РФ не предусмотрен отказ в вычете по причине «отсутствия сведений для сверки с работодателем» или «работодатель не отчитался по вам».

Приготовиться к достаточно длительной (но, на личном опыте проверено — как правило успешной) процедуре обжалования. Вся переписка — строго заказными письмами с уведомлениями.— подача возражений на акт камеральной проверки, где тебе отказывают в предоставлении вычета;

— обжалование решения налоговой инспекции в вышестоящую налоговую;

— сопли и вопли налоговиков в телефонную трубку «Не сдадите уточненку — не получите денег» игнорируйте, по возможности — запишите эти разговоры, т.к. тут есть на что правомерно жаловаться;

Ни в коем случае не сдавайте уточненок.Заявление на возврат денежных средств лучше не подавать сразу с декларацией. Однозначно. Пришлют отказ — камералка не закончена, ждите три месяца. Лучше — за неделю до окончания срока камеральной проверки, т.е. — тех же трех месяцев с момента подачи декларации.

Если есть свободное время — обязательно возвращайте свои денежки.

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

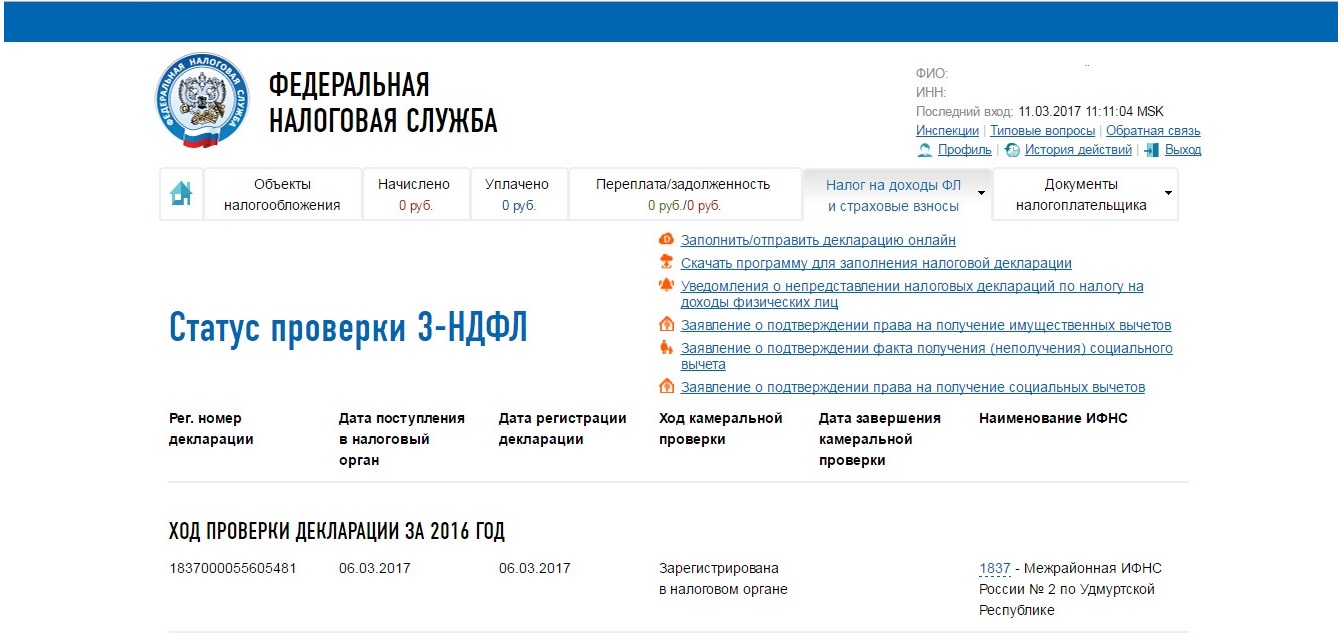

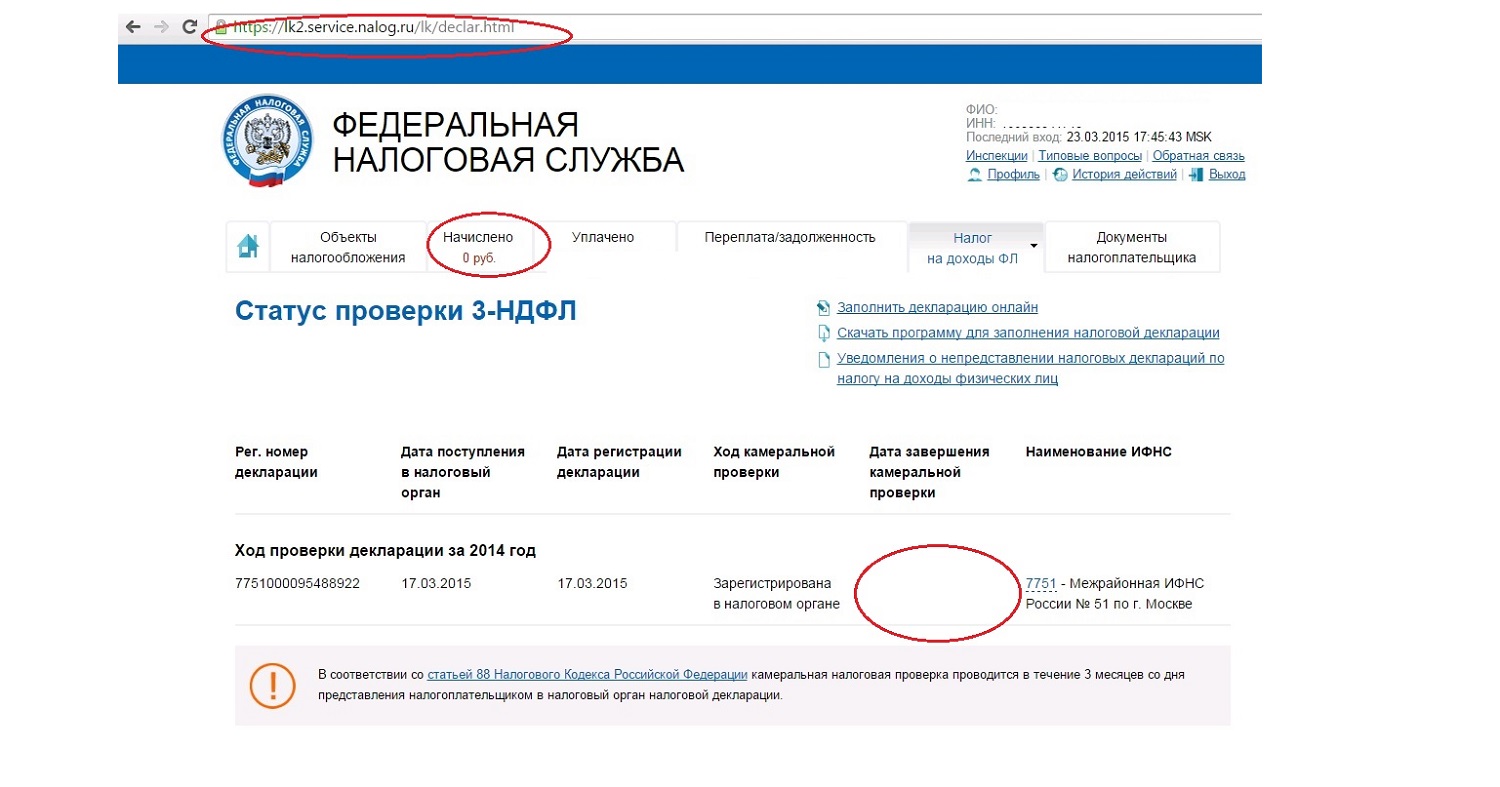

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Взыскать компенсацию — можно попробовать это сделать, поскольку вы не получили вовремя свой излишне уплаченный налог. Сумма неустойки тут небольшая: за каждый день просрочки в размере действовавшей в эти дни ключевой годовой ставки Банка России. Например, я получила бы в качестве компенсации 1088,94 Р . Для расчетов есть специальный калькулятор.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне :)

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Неделю назад сходил на личный прием к курирующему инспектору - просрочку проверки никак не объяснил, пообещал "в кратчайшие сроки урегулировать ситуацию". Через два дня после посещения в личном кабинете наконец появилась информация о том, что "камеральная проверка завершена, сумма вычета подтверждена в полном объеме". Теперь жду деньги. Так что, похоже, единственный действенный способ влияния на налоговую в данном случае - личное посещение.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

В 2019 году также столкнулся с такой же проблемой. 23 марта подал документы на возврат и вместе с заявлением на возврат излишне уплаченных. В мае закончилась проверка, немного раньше срока, круто! (узнал через личный кабинет налогоплательщика), в конце июня деньги не перечислены. Конец июня, пишу ещё 2 заявления на возврат через личный кабинет - конец августа, реакции нет. Первые числа сентября, пишу вечером жалобу через тот же личный кабинет в приложении с телефона. На следующий же день ещё до обеда пришёл вычет+сразу же компенсация около 950₽. Это если кратко и по существу.

Ходить в налоговую? Ну хз. Конец июля, 30 дней с момента подачи 2-ого заявления на возврат средств через ЛК прошли, иду в налоговую, там где принимают документы сказали обращаться в отдел камеральных проверок, дали 3 телефона - звоните уточняйте, звонил 3 недели, трубки не берут. Ок, иду туда ногами в ОКП-4 (отдел камеральных проверок), так меня охрана дальше входа не впустила. Показали на стройку при входе, там телефон и справочник, звони отсюда, и разбирайся. Стоит заметить, что с проходной звонил в отдел по короткому, внутреннему номеру. и. они отвечают! Окей, люди мы не гордые, со второго раза узнал кто мой инспектор. Набираю 4 заветных цифры номера телефона. повезло, взяла трубку, спрашиваю: как мои документы? Ответ: всё хорошо, вашу заявку передали на согласование дальше (вроде бы казначеям, телефон шипел, плохо разбирал слова). Отличные новости, но как Вы поняли, до момента написания жалобы (первые числа сентября) деньги не были перечислены.

Выводы: оформляйте через работодателя, либо сразу закидывайте жалобами.Забыл добавить, 33 налоговая г. Москва.

Андрей, через работодателя та же петрушка, не готовят вовремя уведомление и всё тут. Причем о его готовности чтобы узнать - всё тот же квест, т.к. в личном кабинете об этом не сообщают. После 2х жалоб мне сообщили, что уведомление готово, Но самое смешное, что датировано оно последним днём срока его изготовления по НК (то есть 30 дней), но я точно знаю, что к тому моменту они даже не приступали к проверке. Получается, что налогоплательщик не может вернуть свои деньги в срок, а в ИФНС на бумаге всё ок, никаких нарушений не было. На днях отправила 3ю жалобу 😁

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?Декларация 3-НДФЛ всегда подлежит тщательной и детальной проверке, проводимой сотрудниками контролирующего ведомства. Проверка документов и сведений налогоплательщика, которую осуществляют инспекторы налогового органа, получила название камеральная. Многих жителей России интересует вопрос: сколько дней, месяцев она длится? Согласно действующему законодательству, сроки камеральной проверки 3-НДФЛ, предусмотренные для сотрудника налоговой инспекции, не должны превышать 3 месяцев с момента подачи налогоплательщиком декларации. Это правило, обязательное для исполнения контролирующим ведомством, прописано в п. 1, 2 ст. 88 НК РФ.

Если сотрудники налоговой инспекции установили необходимость проведения камеральной проверки декларации, предоставленной российским гражданином, они не обязаны сообщать о будущем детальном изучении декларации. Проверка начнется только после подачи документа без уведомления налогоплательщика. Действия инспекторов налоговой службы будут зависеть от опечаток, ошибок, несовпадений данных, обнаруженных в предоставленной декларации 3-НДФЛ.

При отсутствии опечаток, ошибок, несовпадений сведений камеральная проверка 3-НДФЛ завершается. Сотрудники контролирующего ведомства не уведомляют физическое лицо, предоставившее декларацию, об окончании проверки.

Если физическое лицо не согласно с ошибками, обнаруженными и указанными по декларации 3-НДФЛ налоговыми инспекторами, оно имеет законное право указать пояснения, подтверждающие определенные пояснения. Эта информация поможет сотрудникам контролирующего ведомства после изучения пояснения прийти к выводу:

- Пояснения налогоплательщика оказались законными и правильными, обнаруженные недочеты в декларации нельзя назвать ошибками. В этом случае декларация считается безошибочной. Камеральная проверка 3-НДФЛ заявления налогоплательщика о полученных доходах заканчивается.

- Пояснения гражданина, подавшего декларацию, нарушают действующие законы налоговой сферы, противоречат им. Тогда сотрудники налоговой службы подготавливают акт камеральной проверки, указывают в нем нарушения, выявленные при изучении заявления налогоплательщика о полученных доходах. Действия инспекторов соответствуют п. 5 ст. 88 Налогового Кодекса.

Что проверяют инспекторы в декларации 3-НДФЛ?

Сотрудники контролирующего ведомства выполняют камеральную проверку на рабочем месте. Это главное ее отличие от выездной проверки. Согласно законодательству установлено, что подачу декларации требуется сделать до 30 апреля года, следующего за отчетным годом. Предоставить декларацию для возврата налога, уже уплаченного в прошедшим году, можно в любой день текущего года.

В период камеральной проверки сотрудники налоговой службы уделяют пристальное внимание следующим факторам:

- Правильность заполнения налогоплательщиком поданного в контролирующее ведомство заявления о полученных доходах.

- Правильное использование в расчетах, предоставленных в декларации, налоговых ставок, льгот, наличие верного вычисления размера налога.

- Соответствие сведений, предоставленных в декларации 3-НДФЛ, показателям других отчетов, предоставленных налогоплательщиком в контролирующее ведомство.

- Законная обоснованность использования налогового вычета, указанного в декларации.

- Предоставление для проверки полного пакета документов.

Какие нужно предпринять действия после составления акта камеральной проверки?

Если сотрудники налоговой инспекции обнаружили в декларации 3-НДФЛ ошибки, искажения информации, нарушающие действующее налоговое законодательство, составили акт об результатах проведения камеральной проверки, российский гражданин может выбрать 2 варианта дальнейшего развития событий:

1. Согласиться с указанным мнением работников контролирующего ведомства, их доводами, указанными в акте совершения камеральной проверки.

Налогоплательщику требуется дождаться окончательного решения налоговой службы, принятого по итогам проведенной проверки, осуществить доплату в государственный бюджет выписанного штрафа, рассчитанной пени, нового налога.

2. Не согласиться с указанным мнением работников контролирующего ведомства, их доводами, указанными в акте совершения камеральной проверки.

При выборе указанного пути дальнейшего развития событий налогоплательщику требуется подготовить возражения на полученный акт, составленный по итогам камеральной проверки 3-НДФЛ. Согласно п.6 ст.100 Налогового кодекса для предоставления ответа у российского гражданина есть месяц. Отсчет времени начинается с момента получения акта камеральной проверки декларации 3-НДФЛ.

Руководство контролирующего ведомства внимательно изучит полученный от налогоплательщика материал, подготовит свой ответ на его возражения, комментарии по поводу итогов камеральной проверки, сформирует собственное послепроверочное решение, ссылаясь на ст.101 Налогового Кодекса. Если налогоплательщик не окажется согласным с новыми решением, он сможет его обжаловать в налоговой службе, закрепленной по его региону.

Причина отказа налоговой инспекции в приеме декларации

Многие российские граждане часто при подаче заявлений об полученных доходах сталкиваются с отказом сотрудника контролирующего ведомства принимать декларацию 3-НДФЛ. Решение инспектора может быть обусловлено различными причинами. Поэтому налогоплательщик должен быть осведомлен о негативных ситуациях, способных возникнуть при декларировании доходов, предоставлении документов в налоговую инспекцию.

Все существующие ситуации отказа можно классифицировать на несколько вариантов:

- Принятие документов налогоплательщика осуществляют сотрудники отдела по работе с физическими лицами. Непосредственную камеральную проверка документов, подготовленных для контролирующего ведомства, выполняют специалисты другого отдела. И у них квалификация гораздо выше, чем у работников отдела налогов и вычетов, занимающихся принятием документов у российских граждан, уплативших налог по полученным доходам. Соответственно, нельзя воспринимать слова таких работников налоговой службы окончательными в деле. Часто возникают ситуации, когда сотрудник, принимающий декларацию 3-НДФЛ, утверждает, что у физического лица по закону нет права претендовать на вычет, отсутствуют необходимые документы. Однако проведенная камеральная проверка 3-НДФЛ позволяет сделать вывод, что предоставленная декларация соответствует всем требованиям.

- Основания для непринятия документов у жителя России прописаны в п.28 приказа МинФина. К ним можно отнести:

- Отсутствие документов, позволяющих подтвердить личность гражданина.

- Налогоплательщик предоставил документы другого лица, не имеет документов, позволяющих осуществлять указанное действие. Для предоставления декларации за другого человека на руках должна быть доверенность, заверенная нотариусом. Если предоставляются документы за ребенка, требуется предоставить свидетельство о его рождении.

- Была подана декларация, заполненная не по принятой законодательством форме.

- Заявление о полученных документах было передано в другой налоговый орган. При выборе контролирующего ведомства нужно учитывать его привязку к месту регистрации.

Если сотрудник налоговой службы, не желающий принимать документы, не может аргументировать свои действия указанными пунктами, он должен принять декларацию 3-НДФЛ. Затем отдел камеральных проверок выполнить проверку предоставленных документов, определить наличие в них ошибок, подготовит официальный отказ, указав изменения, которые нужно внести в документы, причину для отказа. Прочие доводы, указанные работником налогового органа нельзя назвать обоснованными и подлежащими к исполнению. Это личное его мнение, основанное на эмоциях, загруженности по работе. Инспектор, который получил документы, не обладает законным правом осуществлять проверку правильности составления декларации.

Для налогоплательщика советы сотрудника, принимающего документа, могут оказаться полезными. Он может указать на совершенные ошибки, неточности, отсутствие требуемых бумаг. Полученная информация поможет избежать отказа специалиста, занимающегося камеральной проверкой, новой подачи бумаг.

При наличии уверенности в правоте рекомендуется добиваться приема принесенных документов. Если сотрудник контролирующего ведомства придерживается другого мнения, не хочет принимать бумаги, можно сделать следующие действия:

Рекомендуем воспользоваться нашей помощью. Мызаполним декларациюбез ошибок и поможем максимально снизить налог либо вернуть максимальную сумму.

- Доказывать законность своих прав, заставить принимающего декларацию инспектора подготовить обоснование отказа в письменной форме. Такое действие не позволит получить письменный отказ, но поможет добиться принятия декларации.

- Выслать документы почтой.

- Создать личный кабинет на сайте налогового учреждения, подать через него декларацию.

Читайте также: