Отчет о должной осмотрительности контрагента для подачи в фнс

Опубликовано: 17.05.2024

Должная осмотрительность при выборе контрагента. Что нужно учесть при выборе и проверке контрагента, чтобы обезопасить себя? Как доказать, что налогоплательщик проявил должную осмотрительность и осторожность? Рассмотрим в статье.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Что такое должная осмотрительность и обязательно ли её проявлять

Понятие «должная осмотрительность» законодательство не содержит. Но по общему определению непроявление должной осмотрительности значит, что компания работает с недобросовестными контрагентами. Такое понятие законодательно тоже не закреплено, однако последствия всё равно могут быть.

Если компания не проявила должную осмотрительность, налоговики доначисляют налоги. В первую очередь, будут начислены: входящий НДС, который был принят к возмещению из бюджета и налог на прибыль. Так как документы, которые были получены компанией от поставщиков, позволили уменьшить расходы, компания не доплатила налог на прибыль, заплатила меньше НДС. Налоговики видят, что возможно есть какие-то сомнительные сделки, и доначисляют налоги. Как избежать таких ситуаций рассмотрим в статье.

Должная осмотрительность — это комплекс мероприятий, который направлен на проявление необходимых действий со стороны нашей компании по выбору контрагента. Компания самостоятельно определяет зону ответственности, риски, которые необходимо оценить, когда выбирается новый контрагент. Например, вы решили закупить товары. Прежде чем закупить эти товары, вы должны исследовать рынок, посмотреть у кого товары дешевле, выбрать наиболее подходящий вариант, который соответствует вашей деятельности и после закупки данного товара мы принимаем НДС к вычету. Если компания работает на общем режиме, то вы можете свою прибыль тоже уменьшить, — доходы минус расходы, а расходы есть ни что иное, как купленное сырье. Каким же образом вы можете проявить должную осмотрительность?

Должная осмотрительность — это всего на всего один из способов проверки контрагента. Весь комплекс мероприятий организация должна разработать самостоятельно.

Интересное письмо выпустила налоговая служба совсем недавно. Его реквизиты: Письмо ФНС от 28.12.2017 № ЕД-4-2/26807. В нем указано, что при проведении налоговых проверок сотрудники ИФНС не должны использовать понятия, сформулированные в Постановлении Пленума ВАС от 12.10.2006 № 53 года и судебной практике, сложившейся до 19.08.2017 года. К таким понятиям, в частности, относится «должная осмотрительность».

Помимо понятия «должная осмотрительность», в августе 2017 года появилось ещё одно понятие. Оно связано с тем, что в НК РФ была добавлена новая статья 54.1 НК РФ о необоснованной налоговой выгоде.

Компания не проявляет должную осмотрительность, соответственно она получает необоснованную налоговую выгоду. Ст. 54.1 НК РФ не отменяет обязанность проявлять должную осмотрительность. Более того, сделка осуществлена для получения необоснованной налоговой выгоды, если налоговики могут доказать, что компания не проявила должную осмотрительность. Что ещё подразумевается под необоснованной налоговой выгодой:

- отсутствие реальности сделки;

- если налоговиками будет доказана взаимозависимость контрагентов (главное, чтобы цены были не ниже рыночных);

- если контрагент, который осуществляет сделку с вашим поставщиком понимает, что его действия направлены на получение необоснованной налоговой выгоды.

Признаки недобросовестного контрагента

Порядок проверки контрагентов

В первую очередь проверяется контрагент по открытым источникам. Перед тем, как заключить договор вы должны проверить контрагента. Вы смотрите какие отзывы пишут покупатели, которые уже закупали у данного поставщика активы или услуги, смотрите сколько было судебных дел.

Вы должны запросить у контрагента следующие документы:

- Карточка реквизитов.

- Пакет документов в зависимости от вида контрагента

| Иностранная | Русская | ИП |

|---|---|---|

| Документы, подтверждающие правовой статус (Устав) | Учредительные документы (Устав, ОГРН + листы записи, ИНН) | Документы госрегистрации (Свидетельство, лист записи) |

| Документы, подтверждающие полномочия подписанта | Документы, подтверждающие полномочия подписанта | Документы, подтверждающие личность подписанта |

| Выписка из торгового реестра страны иностранной компании | Выписка из ЕГРЮЛ, лицензии и др. | Выписка из ЕГРИП |

Алгоритм проявления должной осмотрительности

Шаг 1. Необходимо разработать положение о договорной работе.

Шаг 2. Необходимо разработать регламент по соблюдению должной осмотрительности.

Шаг 3. Прописать в должностные инструкции работников ответственность при не проявлении должной осмотрительности при выборе контрагентов. К примеру, можно включить такие формулировки:

Сотрудник обязан проверить, чтобы наименование продавца и покупателя обязательно соответствовали учредительным документам. При обнаружении ошибки в наименовании продавца или покупателя документ к учету не принимать, связаться с поставщиком, попросить переделать документ.

Сотрудник обязан проверить наименование товара, которое должно соответствовать договору поставки, наименование работ (услуг) – договору на выполнение работ, оказание услуг. При обнаружении несоответствия в наименовании товаров (работ, услуг) документ к учету не принимать, связаться с поставщиком, попросить переделать документ.

Сотрудник обязан проверить сумму НДС и цену товара с учетом НДС. При обнаружении арифметической ошибки документ к учету не принимать, связаться с поставщиком, попросить переделать документ.

Шаг 4. Запросить письмом у контрагента необходимые документы перед заключением договора (Устав, ОГРН, ИНН, налоговая декларация по НДС, по налогу на прибыль).

Шаг 5. Составить карточку налоговой безопасности.

Статья написана по материалам Александра Пятинского

«Клерк» Рубрика НДС

К сожалению, в законодательстве не содержится исчерпывающего перечня положений, в соответствии с которыми ревизоры могут отказать компаниям в вычете. Поэтому судить о причинах отказа позволяют только критерии, которыми руководствуются налоговики при проверках, выводы из судебной практики, а также разъяснения контролирующих органов. В первую очередь при проверке организаций инспекции обращают внимание на:

- правильность оформления счетов-фактур, полученных от контрагентов;

- взаимозависимость участников сделки, при которой определяется добросовестность сторон и отсутствие у них необоснованной налоговой выгоды;

- реальность сделки, а именно наличие физической возможности организации провести операции, указанные в документах;

- экономическую целесообразность операций.

Ошибки в первичных документах

- продавца и покупателя;

- наименование отгруженных товаров;

- стоимость товаров и сумму НДС;

- правильную налоговую ставку.

1. Неверно указанный ИНН

Большинство судебных решений говорит о том, что, если вместо ИНН налогоплательщика в счет-фактуре указан ИНН иного лица, то в вычете НДС компаниям может быть отказано (Постановление Арбитражного суда Северо-Западного округа от 16.02.2017 N Ф07-13782/2016 по делу N А26-9165/2015, от 23.09.2016 N Ф07-7535/2016 по делу N А13-6668/2014).

Однако встречаются и положительные решения судов в данной ситуации. Так, в соответствии с Постановлением Арбитражного суда Западно-Сибирского округа от 18.07.2017 N Ф04-2386/2017 по делу N А67-4937/2015 данное обстоятельство существенным нарушением не является, так как оно не мешает определить суммы налога и установить другие сведения, необходимые для проверки. Также налоговая инспекция не опровергла реальность сделки, в связи с чем это не нарушает условий права на вычет.

2. Ошибки в адресе

Поле «Адрес» в счет-фактуре является обязательным реквизитом, наличие ошибок в котором также может поставить право на вычет под удар. Однако если налоговые органы при проверке могут распознать продавца или покупателя иным способом (например, по достоверному ИНН в счет-фактуре), то ошибка в адресе не всегда влечет за собой отказ в возмещении налога. Это следует из Письма Минфина от 02.04.2015 N 03-07-09/1831 и, например, из Постановления Арбитражного суда Центрального округа от 28.08.2014 по делу N А14-8639/2013.

Если в счет-фактуре указан неполный адрес по сравнению с адресом в ЕГРЮЛ или адрес с ЕГРЮЛ совпадает, но имеются технические ошибки (например, сокращение слов, замена прописных букв на строчные или наоборот, изменение местами слов в названии улицы и т.п.), то это не запрещает применить НДС к вычету (Письма Минфина от 02.04.2019 N 03-07-09/22679, 30.08.2018 N 03-07-14/61854, от 25.04.2018 N 03-07-14/27843).

3. Ошибки в наименовании приобретенных товаров

По данному пункту имеются две точки зрения. Минфин в своем Письме от 17.11.2016 N 03-07-09/67406 отмечает, что неполная информация о товаре в счет-фактуре или отсылка на номер договора в нем не препятствует праву на вычет НДС.

Тем не менее, из результатов свежих судебных решений следует обратное: если предоставленные в ходе проверки документы, в том числе и счета-фактуры, не раскрывают содержание хозяйственных операций и содержат обобщенные сведения, то определить объем реализованных товаров, их стоимость и, соответственно, обоснованность применения налогового вычета становится затруднительным и невозможным (Постановление АС Центрального округа от 25.07.2017 N Ф10-2698/2017 по делу N А09-9647/2016, Постановление АС Северо-Кавказского округа от 11.07.2016 N Ф08-3871/2016 по делу N А01-1790/2015).

4. Подписание счета-фактуры факсимильной печатью

Счет-фактуру подписывает руководитель организации и главный бухгалтер, либо уполномоченные на это лица при наличии доверенности от имени организации в соответствии с пунктом 6 статьи 169 НК РФ. Использование факсимильной печати противоречит правилам настоящей статьи и является существенной ошибкой, которая влечет за собой отказ в вычете. Данная позиция однозначна как со стороны контролирующих органов, так и со стороны судов (Определение ВС РФ от 22.01.2016 № 307-КГ15-18124 по делу № А21-9443/2014,Письмо Минфина от 10.04.2019 N 03-07-14/25364).

Недобросовестность контрагентов

1. Контрагент не отвечает требованиям налогового законодательства

Это обстоятельство влияет на право компаний предъявить суммы НДС к вычету неоднозначно. С одной стороны, оно не может рассматриваться как отдельное основание, делающее неправомерным уменьшение суммы НДС к уплате (п.3 ст.54.1 НК РФ). Кроме того, если у самого налогоплательщика отсутствовали признаки недобросовестности, то и оснований в отказе тоже быть не может.

С другой стороны, в Постановлении Арбитражного суда Московского округа от 21.03.2019 N Ф05-1516/2019 по делу N А41-46985/2018 отмечено, что контрагент с момента постановки на учет не предоставлял отчетность и не уплачивал налоги. Также у поставщика отсутствовало имущество, которое должно было применяться для совершения сделки. Подобные факторы исключают ее реальность, в связи с чем в налоговом вычете компании было отказано. Аналогичные разъяснения содержат другие судебные дела, потому стоит учитывать их при выборе подрядчиков.

2. Исключение контрагента из ЕГРЮЛ после совершения сделки

Суммы НДС можно возместить из бюджета при наличии реального осуществления хозяйственных операций (ст. 171-173 НК РФ) и корректно составленного счета-фактуры.

Рассмотрим пример: на момент осуществления сделки в ЕГРЮЛ была внесена запись о прекращении деятельности контрагента в связи с его реорганизацией в форме присоединения к другой компании. Поэтому налоговые органы отказали в вычете налогоплательщику, ссылаясь на недостоверность первичного документа с указанием старого наименования контрагента.

Однако до реорганизации продавец имел долгосрочные договорные отношения с покупателем и вел себя как добросовестный контрагент. В ходе проверки были предоставлены все необходимые документы, подтверждающие факт совершения операций. Из этого следует, что нельзя отказать налогоплательщику в вычетах НДС из-за того, что контрагент в результате присоединения прекратил деятельность (Постановление АС Поволжского округа от 08.02.2016 N Ф06-5004/2015 по делу N А65-9483/2015).

В другом судебном решении в вычете все же было отказано на основании того, что контрагент был исключен из ЕГРЮЛ по решению регистрирующего органа как недействующее юридическое лицо. Реальность хозяйственных операций налогоплательщиком доказана не была, потому что информация в первичных документах не отвечала критериям достоверности, полноты и непротиворечивости (Постановление АС Северо-Западного округа от 13.12.2018 N Ф07-15680/2018 по делу N А44-11955/2017).

3. Контрагент не находится по юридическому адресу

Отсутствие контрагента по юридическому адресу не препятствует налогоплательщику реализовать свое право на вычет, так как наличие операций с контрагентом была доказано за счет наличия корректно составленных счетов-фактур со всеми обязательными реквизитами, выполнение работ контрагентом подтверждено сотрудниками налогоплательщика и имеются документы о допуске сотрудников контрагента на территорию налогоплательщика. При выборе контрагента факт его регистрации в ЕГРЮЛ был проверен. А отсутствие адреса контрагента и подписание договоров другими лицами налоговой доказано не было (Постановление АС Уральского округа от 06.06.2018 N Ф09-3371/18 по делу N А34-7958/2017).

В другом решении судебные органы встали на сторону проверяющих (Постановление АС Восточно-Сибирского округа от 15.01.2019 N Ф02-5702/2018 по делу N А19-9822/2018). При проверке налоговыми органами был обнаружен факт отсутствия реальности сделки, часть документов содержала устаревшие сведения, а добросовестность продавца налогоплательщиком никак доказана не была. Поэтому Восточно-Сибирским судом было принято решение о правомерности отказа в вычете в силу наличия ряда обстоятельств, в том числе недействительности юридического адреса. Аналогичную позицию принимают и другие судебные приставы.

Что делать компаниям, чтобы не получить отказ в вычете НДС

Как было отмечено, предъявить НДС к вычету становится затруднительным в первую очередь без наличия правильно составленного счета-фактуры. Поэтому компаниям рекомендуется проверять этот документ на наличие ошибок, и, в случае их обнаружения, просить продавца внести исправления.1. Запрос подтверждающих документов у самого поставщика. Это могут быть:

2. Проверка с помощью электронных сервисов. В ходе проверки можно выявить информацию о:

- уставные документы: например, устав компании, решение учредителей, Приказ о назначении главного бухгалтера, договор аренды помещений, трудовой договор генерального директора, копии его паспорта и так далее;

- финансовая документация: к примеру, бухгалтерская отчетность поставщика, копии налоговой декларации, банковские выписки.

Если статус контрагента как благонадежного подтвердится, то компания при налоговых проверках может предъявить документы, подтверждающие его добросовестность, а также реальность хозяйственных операций (Письмо ФНС России от 16.08.2017 № СА-4-7/16152) и получить право на вычет сумм НДС.

- Наличии компании в списке недобросовестных поставщиков (Реестр недобросовестных поставщиков);

- Его постановке на учет, учредителях и т. д. (ЕГРЮЛ);

- Юридически значимых изменениях контрагента: участие в процессе реорганизации, внесение существенных записей в ЕГРЮЛ, смена адреса, изменение размера уставного капитала, сведения о банкротстве и т. д. (Федресурс);

- Наличии судебных дел в отношении контрагента (Сервис Картотеки арбитражных дел);

- Наличии задолженности по уплате налогов контрагентом (Сервис Налог.ру);

- Предоставленных данных бухгалтерской отчетности поставщика (Росстат).

Процедуру выбора поставщика рекомендуется задокументировать, указав информацию (Письмо ФНС России от 23.03.2017 № ЕД-5-9/547):

Утвержденная форма отчета о должной осмотрительности законодательством не установлена, поэтому его можно составить в произвольной форме. Однако при написании отчета необходимо помнить о том, чтобы документ был содержателен, достоверен и понятен.

- о коммерческой привлекательности продавца, его деловой репутации и рисках неисполнения обязательств;

- о наличии у контрагента необходимых ресурсов для выполнения сделки;

- о ссылках на источники информации о контрагентах.

Например, компания может утвердить такой отчет в форме чек-листа. Такой документ выглядит как таблица с перечнем и результатами тех действий, которые применила организация при проверке. В шапке документа рекомендуется указать:

- ИНН;

- ОГРН;

- ФИО контактного лица контрагента;

- Телефон;

- Адрес электронной почты;

- Дату проверки.

Информацию в чек-листе можно разделить на блоки. В первом блоке необходимо привести источники открытой информации, которыми пользовалась компания, и те действия, которые она совершала при проверке. Каждый источник информации рекомендуется формировать в отдельный раздел.

По результатам проверки напротив каждого действия ставится отметка, которая показывает, был ли проверен указанный пункт. Также в таблице отображается информация о результатах проверки. Во второй блок будет входить проверка тех данных, которые были предоставлены самим поставщиком (если таковые имеются). Процедура занесения данных идентична с первым блоком.

Кроме основных данных организация может указать дополнительные сведения о поставщике в части его коммерческой привлекательности: гарантийные или рекомендательные письма, наличие сайта, публикации в СМИ и т. п.

В заключении важно отметить, что в случае неподтверждения права на вычет НДС компании может грозить ответственность по статье 122 НК РФ за неуплату или частичную неуплату налога в результате занижения налоговой базы в виде штрафа в размере 20% от неуплаченной суммы налога. При этом если будет доказан умысел компании, то размер штрафа увеличится до 40% от неуплаченной суммы налога.

Как проявлять и имеет ли она реальное значение?

Интерес к вопросу проявления должной осмотрительности при выборе контрагента активизировался после выхода Письма ФНС России от 10.03.2021 N БВ-4-7/3060@ «О практике применения статьи 54.1 Налогового кодекса Российской Федерации», которое кардинально поменяло подход налоговых органов, использовавшийся с августа 2017 года. Оказалось, что должная осмотрительность имеет значение для оценки получения необоснованной налоговой выгоды, должна проявляться налогоплательщиками и оцениваться налоговыми органами. Между тем, должная осмотрительность, конечно никуда не исчезала и в период «неверия» в нее налоговиков и имела значение не только в налоговых, но и гражданско-правовых спорах.

Со времени выхода Постановления Пленума ВАС РФ от 12.10.2006 N 53, п.10 которого и ввел понятие должной осмотрительности, возможности для ее проявления увеличились многократно. О практическом значении проявления должной осмотрительности и способах ее проявления и фиксации – в нашей новой статье.

В 2006 году Пленум ВАС РФ в знаменитом Постановлении №53, до сих во многом определяющим оценку судами необоснованной налоговой выгоды, указал, что налоговая выгода может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в частности, в силу отношений взаимозависимости или аффилированности налогоплательщика с контрагентом.

С тех пор налогоплательщики пытались узнать у ФНС и Минфина как же эту осмотрительность оказывать, на что получали один ответ: универсального алгоритма проверки контрагентов нет, предпринимательская деятельность осуществляется хозяйствующими субъектами самостоятельно и на свой риск, налоговые органы не несут ответственности за выбор налогоплательщиком контрагентов и возможное в связи с этим наступление для него неблагоприятных последствий, в том числе налоговых[1].

В августе 2017 года, налоговый орган буквально толкуя содержание ст. 54.1 НК РФ сообщил[2], что «следует учитывать, что Федеральным законом от 18.07.2017 N 163-ФЗ не предусмотрено оценочное понятие «непроявление должной осмотрительности». И многие налогоплательщики ошибочно посчитали, что проявлять ее и изводить бумагу на досье контрагентов больше не требуется.

Между тем, типовая позиция судов по вопросу проявления должной осмотрительности заключается в следующем[3]: вступая в правоотношения, избирая партнера по сделке, налогоплательщик свободен в выборе контрагента. Но покупатель должен исходить из того, что гражданско-правовая сделка влечет для него и налоговые последствия. При выборе контрагента должны оцениваться не только коммерческие условия сделки, но и деловая репутация, а также риск неисполнения обязательств и наличие у контрагента необходимых ресурсов и соответствующего персонала. При этом предоставление в качестве доказательств проявления должной осмотрительности исключительно выписки из ЕГРЮЛ и т.п., не свидетельствует о ее проявлении.

При этом не всегда должная осмотрительность – аргумент налоговиков, так принимая решение в пользу налогоплательщика, суд[4], в том числе отметил, что до заключения договоров поставки по каждому поставщику заявитель собрал комплект документов, подтверждающих его осмотрительность при выборе контрагентов (положительное решение было принято конечно не из-за проявления осмотрительности, а в следствии недоказанности налоговым органом нереальности сделки и выполнения ее незаявленными контрагентами, но являлось дополнительным аргументом в пользу налогоплательщика).

При этом должная осмотрительность имеет значение не только в налоговых спорах, так ВС РФ отказывая истцу в признании сделки недействительной, указал, что при заключении договоров истец действовал неразумно, не проявил должной осмотрительности и не предпринял необходимых действий для того, чтобы исключить сомнения в правильности понимания им условий договоров[5].

В другом решении, ответчик не был признан добросовестным приобретателем поскольку, приобретая объект недвижимости через несколько месяцев после приобретения его продавцом по цене в шесть раз ниже рыночной стоимости, при отсутствии каких-либо разумных причин определения такой цены, должен было проявить должную осмотрительность и провести дополнительную проверку юридической судьбы имущества и узнать об отсутствии у продавца прав на продажу спорного имущества[6].

Конкурсный управляющий в «банкротном» деле ненадлежаще исполнил обязанности, поскольку не проявил должной осмотрительности и добросовестности при принятии мер для обеспечения сохранности имущества должника, что повлекло утрату части имущества последнего, в результате чего была уменьшена конкурсная масса и причинены убытки должнику и его кредиторам[7].

Но вернемся к налоговой осмотрительности. В марте 2021 вышло Письмо ФНС России от 10.03.2021 N БВ-4-7/3060@, четвертый раздел которого целиком посвящен проявлению должной осмотрительности и ее оценки. И здесь важно отметить следующее: при оценке получения налогоплательщиком необоснованной налоговой выгоды, вопрос о проявлении им должной осмотрительности при выборе контрагента ставиться только после того как будет установлено, что операция реальная, выполнена стороной договора, налогоплательщик не имел умысла на уклонение от уплаты налогов:

При применении пп.2 п. 2 ст. 54.1. НК РФ правовое значение имеет не только то, что контрагент не мог исполнить сделку, но и то, должен ли был об этом знать налогоплательщик, с учетом особенности этой сделки.

Осведомленность налогоплательщика о неисполнении обязательства лицом, являющимся стороной договора, предполагается при установлении критической совокупности обстоятельств, характеризующих контрагента как «техническую» компанию, и доказанности налоговым органом, что эти обстоятельства при совершении конкретной сделки в результате оценки контрагента исходя из требований, предъявляемых в имущественном обороте, должны были быть ясны налогоплательщику.

В письме не обошлось и без лукавства: так в п. 14 стандарт осмотрительного поведения в гражданском (хозяйственном) обороте приравнивается к налоговой осмотрительности, что не соответствует действительности: например, поставщик готов осуществить отгрузку товара со 100% постоплатой и по выгодной цене. Для покупателя с точки зрения гражданского оборота важно количество, качество товара и сроки его поставки, при этом сколько сотрудников у контрагента, есть ли у него основные средства и сайт в интернете, значения не имеет. Зато имеет с точки зрения проявления налоговой осмотрительности.

В письме перечислены признаки не проявления должной осмотрительности, которые и образуют «критическую совокупность обстоятельств». Почти все эти признаки повторяют уже ранее указанные в Письме ФНС России от 23.03.2017 N ЕД-5-9/547@ (все новое – хорошо забытое старое), но делается важная оговорка (сформулированная ВС РФ в Определении СКЭС ВС РФ от 14.05.2020 по делу № А42-7695/2017 «Звездочка»): степень предъявляемых требований к выбору контрагента не может быть одинаковой для ординарных сделок и покупок дорогостоящих активов:

Налоговый орган особо обращает внимание на то, что сайт ФНС содержит большой объем открытых сведений о налогоплательщиках. И это действительно так, прежде всего – сайт Прозрачный бизнес (https://pb.nalog.ru/index.html) и Государственный информационный ресурс бухгалтерской (финансовой) отчётности (https://bo.nalog.ru). Оба ресурса бесплатные и позволяют получить важные сведения о контрагенте. При этом следует учитывать, что информация имеет определенную инертность, так данные бухгалтерского баланса и финансовых результатах за 2020 год могут измениться в 2021 году, равно как и среднесписочная численность, а также сумма уплаченных налогов. Контрагент даже в рамках одного квартала может поменять цвет в АСК НДС-2 с зеленого на красный, что уж говорить о целом годе. К тому же неуплата НДС чаще всего образуется не на уровне контрагента первого звена.

При проявлении должной осмотрительности возникает побочный эффект – отказ от заключения договора со стартапами, которые не обладают деловой репутацией и шикарными показателями баланса и с точки зрения налоговой осмотрительности (в интерпретации ФНС) вообще не могут быть поставщиками или исполнителями, особенно когда речь идет о вычетах по НДС.

Для демонстрации возможности проявления должной осмотрительности с помощью сервисов ФНС, возьмем случайно выбранную организацию, применяющую ОСН, зарегистрированную в Москве и осуществляющую грузоперевозки.

Проанализируем данные о среднесписочной численности сотрудников:

Данные об уплаченных налогах:

Данные о доходах и расходах:

Как видно даже из поверхностного анализа, у организации нет сотрудников, заработная плата не выплачивается даже директору, отсутствуют основные средства (включая автомобили для перевозки грузов), низкая налоговая нагрузка (на сайте Прозрачный бизнес есть удобный калькулятор для ее расчёта). С учетом особенности отрасли, с высокой долей вероятности можно утверждать, что налогоплательщик не уплатит НДС. Конечно, все может быть совсем не так: у налогоплательщика заключены договоры с подрядчиками, НДС уплачивается полностью, показатели баланса положительные (дебиторка больше кредиторки), сотрудники не требуются, поскольку деятельность носит посреднический характер.

И все же: можно ли доверить перевозку груза такому исполнителю, даже с точки зрения коммерческой осмотрительности и почему налогоплательщик выбирает безымянного посредника, а не конечного исполнителя? Потому что конечный исполнитель – не плательщик НДС, а посредник применяет ОСН и даст счет-фактуру, которую налогоплательщик примет к вычету?

В любом случае, очевидно, что только информация с электронных ресурсов (как бесплатных, так и платных) – может быть достаточна для проявления должной осмотрительности при заключении незначительных договоров, которые в том числе не несут существенных налоговых рисков (хотя и здесь нельзя не отметить, что сумма спорного НДС по делу «Звездочки», составляла 390 т.р.).

Для более крупных сделок требуется проявление углубленного анализа, пример которого указан в Письме ФНС России от 23.03.2017 N ЕД-5-9/547@, так налоговый орган должен запрашивать у налогоплательщика документы и информацию относительно действий налогоплательщика при осуществлении выбора контрагента: документы, фиксирующие результаты поиска, мониторинга и отбор контрагента; источник информации о контрагенте (сайт, рекламные материалы, предложение к сотрудничеству, информация о ранее выполняемых работах контрагента); результаты мониторинга рынка соответствующих товаров (работ, услуг), изучения и оценки потенциальных контрагентов; документально оформленное обоснование выбора конкретного контрагента (закрепленный порядок контроля за отбором и оценкой рисков, порядок проведения тендера и др.); деловую переписку. Все эти документы и информация будет запрашиваться в налоговом требовании вне рамок проверок и в интересах налогоплательщика, чтобы они были.

Таким образом при выборе между позициями «проявлять должную осмотрительность бесполезно, только время тратить, все равно доначислят» и «проявим должную осмотрительность – улучшим судебные перспективы», вторая представляется более обоснованной.

[1]Письмо ФНС России от 05.06.2017 N ЕД-4-15/10588

[2]Письмо ФНС России от 16.08.2017 N СА-4-7/16152@

[3]Решение АС города Москвы от 07.06.2019 по делу А40-193046/2017 (после Определения ВС РФ о передаче дела в суд первой инстанции), Определение Верховного Суда РФ от 04.02.2021 N 302-ЭС21-347 по делу N А19-3836/2019, Определение Верховного Суда РФ от 17.11.2020 N 308-ЭС19-5668 по делу N А63-13694/2017 и др.

[4]Постановлении 10 ААС от 11.03.2020 г. по делу А41-108989/2017 (оставлено в силе АС Московского округа 09.07.2020 г., но без упоминания о должной осмотрительности)

[5]Определение Верховного Суда РФ от 18.02.2021 N 305-ЭС20-24123 по делу N А40-297380/2019

[6]Определение Верховного Суда РФ от 10.04.2020 N 301-ЭС20-3739 по делу N А17-5432/2016

[7]Определение Верховного Суда РФ от 20.01.2021 N 309-ЭС20-22420 по делу N А47-11073/2013

О том, как безопасно структурировать свой бизнес и законно оптимизировать налоги – мы расскажем в нашем новом интенсиве «Бизнес в эпоху перемен 2021» , который пройдет 25.05-26.05.2021 года в Москве. Как всегда - только актуальные решения, никаких шаблонов, максимальная визуализация, без «воды», чудес и устаревших и общеизвестных фактов.

Узнать подробнее и записаться можно по ссылке ниже.

Автор: Екатерина Соловьева Бухгалтер-консультант

Автор: Екатерина Соловьева

Бухгалтер-консультантДаже самая добросовестная компания, которая работает по закону и исправно платит налоги, может иметь проблемы с налоговой инспекцией, если свяжется с недобросовестным контрагентом. Чтобы этого избежать, нужно проявлять должную осмотрительность при выборе делового партнера.

Из этой статьи вы узнаете, что такое должная осмотрительность и как ее проявить, чтобы обезопасить себя от доначислений и штрафов.

Должная осмотрительность при выборе контрагента – что это значит?

Это значит, что прежде чем заключать сделку с новым контрагентом, вы убедились, что это не «однодневка» и не формальное юрлицо, а реальная фирма, которая добросовестно работает, исправно платит налоги и имеет необходимые ресурсы для выполнения договора.

Если этого не сделать и связаться с проблемным контрагентом, который нарушает закон и уходит от налогов, результатом станут снятые вычеты по НДС и расходы налогу на прибыль, штрафы и пени. Так государство борется с незаконными налоговыми схемами и фирмами-однодневками.

Что говорит закон о должной осмотрительности?

Как ни странно – ничего. В законах и Налоговом кодексе нет такого понятия. Но это не мешает ФНС и Минфину оперировать этим понятием в своих письмах, давать рекомендации по проявлению должной осмотрительности, а судам – учитывать все это при рассмотрении споров.

Термин «должная осмотрительность» стали применять после того, как его употребили в Постановление Пленума ВАС РФ от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Исходя из текста постановления, сам факт, что ваш контрагент не исполняет свои обязательства перед бюджетом – еще не повод для доначислений, ведь вашей вины в этом нет. Но избежать санкций и обвинений в получении необоснованной налоговой выгоды удастся, только если докажете, что вы ничего об этом не знали, сами в схеме не участвовали и со своей стороны сделали все возможное, чтобы убедиться в добросовестности контрагента.

Как проявить должную осмотрительность?

Строго определенного перечня мероприятий по проверке контрагента в нормативных документах нет. Все зависит от конкретных обстоятельств. Для суда и налоговой инспекции набор мероприятий одного налогоплательщика может оказаться достаточным, а другого – нет.

В письме ФНС России от 12.05.2017 № АС-4-2/8872 так и говорится, что список документов и действий не может быть исчерпывающим. А в письме от 15.09.2017 № 14-15/145350 УФНС России по Москве уточняет, что проявление должной осмотрительности – это комплексный анализ многих аспектов деятельности контрагента, а не просто подтверждение факта его регистрации на сайте ФНС.

Чиновники рекомендуют руководствоваться общедоступными критериями оценки рисков, отраженными в Приказе ФНС России от 30.05.2007 № ММ-3-06/333@.

Согласно п.12 Приложения 2 к этому приказу контрагент считается проблемным с точки зрения налоговиков, если:

- нет информации о его регистрации в ЕГРЮЛ;

- он не имеет собственного сайта и не дает рекламу в СМИ;

- нет информации о фактическом местонахождении;

- контрагент зарегистрирован по адресу массовой регистрации;

- нет документов, которые подтверждали бы полномочия и удостоверяли личность руководителя контрагента или его представителя;

- сделку обсуждали и заключали без личных контактов между руководством поставщика и покупателя.

Подозрение вызывают также такие факты, как недавняя регистрация фирмы, номинальные директора, плохая судебная практика в отношении контрагента и любое другое обстоятельство, которое наводит на мысль, что контрагент нечист на руку.

При этом контролеры в своих письмах и разъяснениях всегда уточняют, что не должно быть формального подхода. Нельзя обвинить налогоплательщика в том, что он не проявил осторожность и получил необоснованную налоговую выгоду только потому, что имеет место какое-то из вышеперечисленных обстоятельств. Это только повод присмотреться повнимательнее, но все факты рассматривают в совокупности.

Во главе угла реальность сделки

В 2017 году в Налоговом кодексе появилась статья 54.1 «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов», которая ставит во главу угла реальность сделки.

Согласно этой статье, организация может получить вычет или уменьшить базу по налогу, если не было искажения информации, у сделки была деловая цель, и исполнил ее действительно контрагент. А если контрагент нарушает налоговое законодательство или документы подписаны неуполномоченным лицом – это еще не повод наказывать за это налогоплательщика.

ФНС даже выпустила письмо от 28.12.2017 № ЕД-4-2/26807, в котором говорится, что при проверках налоговым органам не следует оперировать понятием «должная осмотрительность», а в письме от 31.10.2017 N ЕД-4-9/22123@ дала подробные рекомендации, как проводить проверки и на что обращать внимание с учетом новой статьи 54.1.

Все это не значит, что теперь можно заключать договоры с кем попало. Должная осмотрительность при этом никуда не делась, суды по-прежнему учитывают ее в своих решениях, но теперь для налогоплательщика важно доказать, что у сделки была четкая деловая цель и убедиться, что у контрагента есть все необходимые ресурсы, чтобы исполнить договоренности: персонал, оборудование, транспорт, производственные мощности и т.д.

Если все это есть, и контрагент действительно все сделал сам, налоговики не смогут отказать в вычетах, даже если контрагент не соответствует всем критериям благонадежности, обладает признаками однодневки и вызывает подозрения.

Этот принцип хорошо демонстрирует Постановление АС Уральского округа №Ф09-5555/18 от 24.09.2018 года по делу №А50-31119/2017. Репутация контрагента явно оставляла желать лучшего: было уголовное прошлое за спиной, номинальные директора, плохая судебная практика и т.д.

Налоговики решили, что сделка была нереальной, а работы заказчик выполнял сам. Но организация предоставила полный набор доказательств, что отношения с контрагентами были реальными: первичные документы, переписка, свидетельские показания, списки пропусков на объекты, документы СРО и т.д. Суд решил, что нужно руководствоваться фактами, а не домыслами, и встал на сторону организации.

Таким образом, важно не только изначально проверить регистрацию контрагента, но и убедиться, что у него есть ресурсы для исполнения договора, а потом суметь доказать реальность работ.

Какие документы запросить, чтобы проявить должную осмотрительность

Минимальный пакет документов, который нужно получить у контрагента, должен выглядеть так:

- Выписка из ЕГРЮЛ.

- Устав.

- Копия ИНН.

- Документ, который подтверждает полномочия лица, подписывающего документы.

Эти документы подтвердят существование и правоспособность организации, но данные нужно будет сверить с информацией из открытых источников.

В зависимости от ситуации, может понадобиться информация:

- О выданных лицензиях, если деятельность контрагента лицензируется. Вы можете и самостоятельно проверить наличие действующих лицензий в открытых источниках. Список ресурсов для проверки доступен по этой ссылке.

- О членстве в СРО. Информация о членах саморегулируемых организаций есть на сайтах этих организаций. Общий список СРО и их сайтов есть здесь .

- О среднесписочной численности. Это поможет убедиться, что у контрагента есть персонал для осуществления сделки.

- Бухгалтерская отчетность с отметкой налоговой инспекции. По ней можно увидеть, ведет ли компания хозяйственную деятельность, и оценить финансовую устойчивость.

- Информация о наличии других ресурсов (оборудования, производственных мощностей, транспорта и т.д.) для выполнения сделки, или информация об этих ресурсах и субподрядчика, который будет исполнять сделку.

Со вступлением в силу Федерального закона от 01.05.2016 № 134-ФЗ не считаются налоговой тайной сведения: о среднесписочной численности, об уплаченных налогах, о налоговых нарушениях и задолженностях, штрафах, доходах и расходах по данным отчетов.

Сервисы, с помощью которых можно самостоятельно проверить контрагента

Комплексную информацию о контрагенте можно получить с помощью платных сервисов, таких как «1С: Контрагент», «Контур.Фокус», «Моё дело. Бухгалтер» и т.д.

Для клиентов, которые обслуживаются в нашей компании, мы можем подготовить бизнес-справку на контрагента из премиальной версии «Контур.Фокус». В ней гораздо больше информации, чем в обычной выписке из ЕГРЮЛ с сайта ФНС.

Много бесплатных возможностей предоставляет сама ФНС. На сайте налоговой службы есть сервисы , с помощью которых можно получить сведения о государственной регистрации будущего контрагента, о задолженности по налогам и сборам, и т.д.

Особого внимания заслуживает электронный сервис ФНС «Прозрачный бизнес». Его запуск откладывали несколько раз, но в 2018 году сервис наконец заработал. С его помощью можно узнать, действующая ли компания, не находится ли в стадии ликвидации, есть ли отметка о недостоверности сведений и т.д.

Также в сервисе есть данные о доходах, среднесписочной численности, применяемых режимах налогообложения и другие данные, но, чтобы получить их, придется покопаться, потому что данные размещены в виде XML-файлов, в которых нужно отыскать нужного налогоплательщика и его данные.

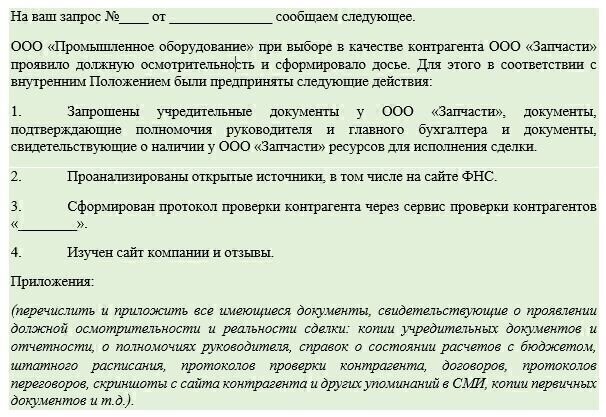

Обоснование выбора контрагента – образец

Всю информацию о контрагенте, которую вы получили от него или нашли самостоятельно, нужно собрать в отдельное досье и бережно хранить.

Если у налоговиков возникнут претензии, это досье поможет доказать, что вы проверяли контрагента всеми возможными способами. Также нужно хранить информацию о самой сделке, включая переписку, чтобы доказать, что сделка была реальной.

Образец ответа на запрос:

Чем подробнее будет информация, тем легче вам будет доказать, что вы предприняли все меры для проверки, сделка была реальной, и у вас не было умысла получить необоснованную налоговую выгоду. А если контрагент оказался недобросовестным, то вы об этом не знали и не могли узнать.

1С-WiseAdvice во главу угла ставит безопасность бизнеса клиента. В рамках бухгалтерского обслуживания мы проконсультируем, как подтвердить благонадежность контрагента , а также поможем доказать реальность и деловую цель сделки, если инспекция требует пояснений.

Но помните, что все риски, которые несет работа с неблагонадежными контрагентами, лежат на вас. Поэтому рекомендуем соблюдать предусмотрительность при выборе партнеров и выполнять рекомендации наших специалистов.

14 мая 2020 года Судебная коллегия по экономическим спорам Верховного Суда РФ вынесла определение по делу № А42-7695/2017, которое способно в корне изменить сложившуюся практику по налоговым спорам, связанным с т.н. «фирмами-однодневками».

Когда дела касаются так называемых сомнительных контрагентов, или «фирм – однодневок», арбитражные суды «штампуют» решения в пользу налоговых органов. При этом квалификация контрагента в качестве «сомнительного» по-прежнему вызывает немало вопросов.

Признаки однодневок уже назывались ФНС России в письме №3-7-07/84 от 11.02.2010: это юридическое лицо, не обладающее фактической самостоятельностью, созданное без цели ведения предпринимательской деятельности, не представляющее налоговую отчетность и зарегистрированное по адресу массовой регистрации. При оформлении хозяйственных отношений с такими контрагентами покупателю товаров (работ, услуг) отказывают в применении налоговых вычетов по НДС и вменяют неуплату налога на прибыль.

Такая ситуация возникла и у АО «Специальная производственно-техническая база Звездочка» (далее – Общество), которое обратилось в Арбитражный суд Мурманской области (дело № А42-7695/2017) с заявлением к Межрайонной инспекции Федеральной налоговой службы № 2 по Мурманской области о признании недействительным решения от 25.05.2017 №03-юр в части начисления налога на добавленную стоимость за 2013-2015 года в общей сумме 14 423 367 рублей, пени по налогу на добавленную стоимость в сумме 3 955 653 руб. 81 коп., штрафа в размере 2 249 887 руб. в результате уменьшения НДС, принятого к вычету, по эпизодам, связанным с привлечением контрагентов ООО «Новатор», ООО «СК-Лоджистик» и ООО «Норд-Стар».

Налоговый орган в отзыве на заявление и дополнительных пояснениях указал, что обстоятельства, выявленные Инспекцией в ходе мероприятий налогового контроля, в своей совокупности и взаимной связи свидетельствуют о нереальности финансово-хозяйственных взаимоотношений Общества с указанными контрагентами.

При рассмотрении материалов дела Арбитражный суд акцентировал внимание на том, что налоговый орган вправе отказать в принятии к вычету НДС, уплаченного поставщику, а также в учете расходов в целях определения налогооблагаемой базы по налогу на прибыль в случае, если факт реального совершения хозяйственных операций не подтвержден надлежащими документами либо выявлена недобросовестность налогоплательщика, допущенная при совершении указанных операций. В данном деле, как установил суд, в отношении ООО «Новатор» имела место «массовость» руководителя и учредителя, виды деятельности не соответствовали совершенным хозяйственным операциям, счета-фактуры выставлялись ранее, чем был заключен договор.

У ООО «СК-Лоджистик» отсутствовали условия для достижения результатов соответствующей экономической деятельности – управленческий и технический персонал, транспортные средства и производственные активы, необходимые для осуществления производства и поставки товаров. Также отсутствовали присущие любой хозяйственной деятельности организации платежи (за аренду транспортных средств, коммунальные услуги, услуги связи, электроэнергию и т. д.). Платежи по налогу на прибыль и налогу на добавленную стоимость были минимальны.

В отношении ООО «Норд-Стар» было установлено, что предприятие не находится по своему юридическому адресу, отсутствует перечисление заработной платы сотрудникам.

Решением Арбитражного суда Мурманской области от 23.01.2019 в удовлетворении требований налогоплательщику было отказано.

Постановлением Тринадцатого арбитражного апелляционного суда от 27.06.2019 решение суда первой инстанции отменено в части отказа в признании недействительным решения инспекции о доначислении 12 996 193 рублей НДС, соответствующих сумм пеней и штрафа по операциям с обществом «Норд-Стар», решение инспекции в указанной части признано недействительным. В остальной части решение суда первой инстанции оставлено без изменения.

Арбитражный суд Северо-Западного округа постановлением от 25.10.2019 постановление суда апелляционной инстанции оставил без изменения.

В кассационной жалобе, поданной в Верховный Суд Российской Федерации, общество, ссылаясь на существенные нарушения судами норм материального и процессуального права, просило отменить принятые по делу судебные акты в части отказа в удовлетворении заявленных требований по эпизоду взаимоотношений с обществом «СК-Лоджистик».

14 мая 2020 г. Судебная коллегия по экономическим спорам Верховного Суда приняла определение по делу. Суд указал: отказ в праве на налоговый вычет действительно может иметь место, если процесс реализации товаров (работ, услуг) не сопровождается соблюдением корреспондирующей этому праву обязанности по уплате НДС в бюджет в денежной форме (здесь Суд также сослался на Определение Конституционного Суда РФ от 04.11.2004 № 324-О). В то же время, – продолжает Верховный Суд, – исполнение обязанности по уплате налогов не предполагает возложения на налогоплательщика ответственности за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет: право налогоплательщика на налоговый вычет не может быть обусловлено исполнением непосредственными контрагентами (продавцами, поставщиками) и предшествующими им лицами своей обязанности по уплате НДС, а также финансово-экономическим положением и поведением третьих лиц (Постановление КС от 19.12.2019 № 41-П, Определения КС от 16.10.2003 № 329-О, от 10.11.2016 № 2561-О, от 26.11.2018 № 3054-О и др.).

В результате Верховный Суд сделал вывод, который ломает сложившуюся годами практику: отказ в праве на вычет «входящего» налога обуславливается фактом неисполнения обязанности по уплате НДС контрагентом налогоплательщика или (и) поставщиками предыдущих звеньев в той мере, в какой это указывает на отсутствие экономического источника вычета (возмещения) налога, но один лишь этот факт не может быть достаточным, чтобы считать применение налоговых вычетов покупателем неправомерным.

Судебная коллегия подчеркнула, что критерии проявления должной осмотрительности не могут быть одинаковыми для случаев ординарного пополнения материально-производственных запасов и ситуаций, когда налогоплательщик покупает дорогостоящий актив или привлекает подрядчика для выполнения существенного объема работ.

В итоге Судом резюмируется, что приведенные выше правовые позиции Конституционного Суда Российской Федерации, положения законодательства и сложившаяся судебная практика их применения не были должным образом учтены судами при рассмотрении настоящего дела.

Верховным Судом было принято решение, что судебные акты арбитражных судов первой, апелляционной и кассационной инстанций подлежат отмене в части оспариваемого эпизода доначислений, а дело в указанной части – подлежит направлению на новое рассмотрение в суд первой инстанции.

Суд указал, что при новом рассмотрении дела судам с соблюдением требований процессуального законодательства и с учетом изложенной в настоящем определении правовой позиции следует дать оценку доводам налогового органа и возражениям налогоплательщика о наличии (отсутствии) экономического источника вычета (возмещения) НДС по взаимоотношениям с обществом «СК-Лоджистик», реальности исполнения договора поставки данным поставщиком, и, при необходимости, проявлению налогоплательщиком должной осмотрительности при выборе контрагента, принять законные и обоснованные судебные акты.

В рассматриваемом определении был проведен подробный анализ категории «должная осмотрительность». По существу, налогоплательщику дали подсказку, инструмент для доказывания собственной добросовестности в случае, когда налоговым органом предъявляется уклонение от уплаты налогов.

Верховным Судом было введено новое понятие – «стандарт осмотрительного поведения в гражданском обороте, ожидаемый от его разумного участника в сравнимых обстоятельствах». Использование стандарта в будущем может позволить избежать дифференцированного подхода при толковании мотивов и обстоятельств дела при рассмотрении споров с участием налоговых органов. Деловая осмотрительность не должна сводиться к выявлению пробелов и недоработок при осуществлении хозяйственной деятельности: не запросили учредительные документы или паспорт руководителя организации-поставщика и так далее.

Безусловно, выработанный Верховным Судом РФ подход поможет налогоплательщикам при доказывании своей позиции в случае предъявлении претензий налоговыми органами.

Читайте также:

- Расчет векселем между юридическими лицами налоговые последствия

- Налоги в сельской местности в рб

- Является ли такое инкассовое поручение налогового органа исполнительным документом

- Территория суверенитет публичная власть право принятия законов взимания налогов символика

- Функция налогов обеспечивающая поступление средств в государственный бюджет называется