Особенности проведения проверок специальных налоговых режимов

Опубликовано: 03.05.2024

Информация об изменениях:

Федеральным законом от 29 декабря 2001 г. N 187-ФЗ часть вторая настоящего Кодекса дополнена разделом VIII.1, вступающим в силу с 1 января 2002 г., но не ранее чем по истечении одного месяца со дня официального опубликования названного Федерального закона

Раздел VIII.1. Специальные налоговые режимы

ГАРАНТ:

См. отдельный федеральный закон о введении в порядке эксперимента с 1 января 2019 г. по 1 декабря 2028 г. включительно специального налогового режима "налог на профессиональный доход" на территории соответствующих субъектов РФ

![+]()

![–]()

Глава 26.1. Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) (ст. 346.1 - 346.10)- Статья 346.1. Общие условия применения системы налогообложения для сельскохозяйственных товаропроизводителей (единого сельскохозяйственного налога)

- Статья 346.2. Налогоплательщики

- Статья 346.3. Порядок и условия начала и прекращения применения единого сельскохозяйственного налога

- Статья 346.4. Объект налогообложения

- Статья 346.5. Порядок определения и признания доходов и расходов

- Статья 346.6. Налоговая база

- Статья 346.7. Налоговый период. Отчетный период

- Статья 346.8. Налоговая ставка

- Статья 346.9. Порядок исчисления и уплаты единого сельскохозяйственного налога. Зачисление сумм единого сельскохозяйственного налога

- Статья 346.10. Налоговая декларация

![+]()

![–]()

Глава 26.2. Упрощенная система налогообложения (ст. 346.11 - 346.25.1)- Статья 346.11. Общие положения

- Статья 346.12. Налогоплательщики

- Статья 346.13. Порядок и условия начала и прекращения применения упрощенной системы налогообложения

- Статья 346.14. Объекты налогообложения

- Статья 346.15. Порядок определения доходов

- Статья 346.16. Порядок определения расходов

- Статья 346.17. Порядок признания доходов и расходов

- Статья 346.18. Налоговая база

- Статья 346.19. Налоговый период. Отчетный период

- Статья 346.20. Налоговые ставки

- Статья 346.21. Порядок исчисления и уплаты налога

- Статья 346.22 (утратила силу)

- Статья 346.23. Налоговая декларация

- Статья 346.24. Налоговый учет

- Статья 346.25. Особенности исчисления налоговой базы при переходе на упрощенную систему налогообложения с иных режимов налогообложения и при переходе с упрощенной системы налогообложения на иные режимы налогообложения

- Статья 346.25.1 (утратила силу)

- Глава 26.3. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ст. 346.26 - 346.33) (не применяется)

![+]()

![–]()

Глава 26.4. Система налогообложения при выполнении соглашений о разделе продукции (ст. 346.34 - 346.42)- Статья 346.34. Основные понятия, используемые в настоящей главе

- Статья 346.35. Общие положения

- Статья 346.36. Налогоплательщики и плательщики сборов при выполнении соглашений. Уполномоченные представители налогоплательщиков и плательщиков сборов

- Статья 346.37. Особенности определения налоговой базы, исчисления и уплаты налога на добычу полезных ископаемых при выполнении соглашений

- Статья 346.38. Особенности определения налоговой базы, исчисления и уплаты налога на прибыль организаций при выполнении соглашений

- Статья 346.39. Особенности уплаты налога на добавленную стоимость при выполнении соглашений

- Статья 346.40. Особенности представления налоговых деклараций при выполнении соглашений

- Статья 346.41. Особенности учета налогоплательщиков при выполнении соглашений

- Статья 346.42. Особенности проведения выездных налоговых проверок при выполнении соглашений

![+]()

![–]()

Глава 26.5. Патентная система налогообложения (ст. 346.43 - 346.53)- Статья 346.43. Общие положения

- Статья 346.44. Налогоплательщики

- Статья 346.45. Порядок и условия начала и прекращения применения патентной системы налогообложения

- Статья 346.46. Учет налогоплательщиков

- Статья 346.47. Объект налогообложения

- Статья 346.48. Налоговая база

- Статья 346.49. Налоговый период

- Статья 346.50. Налоговая ставка

- Статья 346.51. Порядок исчисления налога, порядок и сроки уплаты налога

- Статья 346.52. Налоговая декларация

- Статья 346.53. Налоговый учет

| > Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) (ст. 346.1 - 346.10) |

| Содержание Налоговый кодекс Российской Федерации (НК РФ) |

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Согласно действующему налоговому законодательству установлены два вида проверок.

Понятие налоговой проверки, виды и классификации

Налоговая проверка может быть камеральная и выездная. Каждый из этих видов регулируется Налоговым кодексом.

Под понятием «налоговая проверка» понимается совокупность действий со стороны налогового органа, которые нацелены на проверку, контроль и правильность перечислений от плательщика в государственный бюджет соответствующего уровня налогов, сборов, причитающийся пени при их наличии, а также штрафов.

Виды налоговых проверок классифицированы по характеру действий. Камеральная налоговая проверка подразумевает проверку налоговым органом по месту его нахождения всей документации, которая имеется в распоряжении, а также сопоставление с теми документами, которые представляют в налоговый орган плательщики. То есть это проверка, так называемая – номинальная, а не фактическая, на местах.

Выездная налоговая проверка подразумевает проверку уже на месте – по месту нахождения плательщика.

Цель такой проверки – сопоставление достоверности и полноты представляемых сведений от плательщика, проверку всех деклараций, отчетов, расчетов, которые плательщик ведет в ходе своей деятельности. Решение о том, что налоговая проверка будет носить выездной характер, принимает руководитель или исполняющий его обязанности и функции лицо налогового органа.

Если плательщик не в состоянии предоставить для проверки помещения, то налоговый орган вправе изъять всю необходимую для проверки документацию и провести проверку на своей территории.

Ранее виды налоговых проверок включали в себя и встречную проверку, но на сегодняшний день эта налоговая проверка трансформировалась в запрашивание и истребование документации с плательщика налоговыми органами для сопоставления данных.

Несмотря на то, что термин «встречная налоговая проверка» исключен из Кодекса, сама проверка, по сути, осталась – сверка документации, цель которой проверка подлинности и достоверности предоставляемых данных.

Особенности проведения проверок

Основной задачей любой налоговой проверки является проверка документов, связанных с доходами и расходами плательщика, уплаты с этих доходов и расходов налогов и сборов, которые причитаются по закону этому плательщику. Но каждая налоговая проверка имеет свои особенности.

Так, по результатам камеральной проверки плательщику выдается акт налоговой проверки, который содержит в себе все данные о проведенном сравнении документов.

При этом направляется акт налоговой проверки, как правило, в электронном виде плательщику с использованием сети Интернет. А по результатам выездной проверки – на бумажном носителе.

Акт налоговой проверки в любом случае содержит следующие данные:

- наименование организации;

- вводную часть;

- описательную часть;

- итоговую часть.

В вводной части обязательно указывается, какой именно налоговый орган решил провести проверку, номер этого органа, имя руководителя, дату проведения проверки. Кроме того указываются, в отношении каких налогов и сборов проводилась проверка, меры для осуществления контроля за исполнением налогового законодательства.

В описательной части акт налоговой проверки прописывает факты о выявленных нарушениях или отсутствии таких фактов, мелкие недочеты, которые необходимо будет устранить плательщику.

К каждому факту нарушения или недочета должны быть приписаны ссылки на нормативно-правовые акты, которые регулируют конкретный вопрос, ссылки на указанные нарушения, способы их устранения, меры наказания при неисполнении.

В итоговой части указываются способы устранения выявленных нарушений, а также данные тех, кто проводил проверку. В итоговой части так же прописывается право плательщика на выдвижение возражений по проведенной проверке.

Выездная проверка содержит некоторые особенности при проведении. Так, представители налоговых органов вправе запрашивать любые документы, непосредственно связанные с деятельность плательщика в вопросах налогообложения, получения прибыли или расходов, а плательщик не вправе утаивать наличие таких документов.

Время налоговой проверки камерального типа составляет ровно три месяца после подачи декларации. То есть: плательщик подает налоговую декларацию на рассмотрение в налоговый орган, а он в свою очередь в течение трех месяцев проводит проверку в отношении плательщика.

Если же проверка носит выездной характер, то срок на проведение составляет – 2 месяца. Однако в некоторых случаях она может быть продлена до 4-6 месяцев.

Повторная проверка

Повторная налоговая проверка может проводиться в двух случаях:

- при решении вышестоящего налогового органа;

- при подаче плательщиком уточненной декларации, которая является основанием для снижения налоговой ставки.

В первом случае проведение налоговых проверок обуславливается сразу двумя моментами: для проверки работы налогового органа, который проводил первую проверку, и для проверки соответствия налоговому законодательству плательщика.

Во втором случае проверка проводится для того, чтобы проверить новые данные, полученные от плательщика. Так, при уточненной налоговой декларации нередко сумма НДС уменьшается, что ведет к сокращению поступающих в государственный бюджет средств.

Обязанность налогового органа - проверить достоверность сведений и оснований для такого уменьшения.

Повторная проверка на основе уточненной декларации проводится в установленные законом сроки – до трех месяцев. Если в ходе проверки обнаруживаются нарушения, а декларация приобретает статус недостоверной и неточной, то плательщика об этом уведомляют путем направления акта о проверке. При этом о камеральной проверке плательщика не всегда уведомляют – это право налогового органа.

Обязанностью у налогового органа является направление акта о рассмотрении материалов налоговой проверки в отношении плательщика.

Лица, которые проводят проверки

Камеральную проверку, согласно налоговому законодательству, проводят уполномоченные лица – сотрудники налогового органа, к которому территориально относится плательщик, непосредственно после поступления на рассмотрение декларации.

Выездную налоговую проверку проводят уполномоченные и назначенные руководителем налогового органа лица. Руководитель назначает дату проверки, назначает лиц, которые будут ее проводить, устанавливает ответственных за проведение и извещение плательщиков о проверке.

Автор: Светлана Валюнина главный бухгалтер-консультант 1С-WiseAdvice

Автор: Светлана Валюнина

главный бухгалтер-консультант 1С-WiseAdvice

Специальные налоговые режимы дают послабления в части налогов и отчетности, но не освобождают от налоговых проверок. Организации на спецрежимах проверяют так же тщательно, как и организации на общей системе налогообложения.

Если при проверке компании на общей системе налоговики уделяют пристальное внимание НДС и налогу на прибыль, то на спецрежимах (УСН, ЕНВД) инспекторов прежде всего интересует, правомерно ли компания применяет льготный режим и правильно ли считает единый налог по упрощенке, налог на «вмененке» и единый сельхозналог.

Срок выездной проверки «спецрежимников» стандартный – 2 месяца, но его в некоторых случаях могут продлить.

Подробнее о том, как проходят проверки организаций на спецрежимах, и о самых частых претензиях налоговиков читайте в нашей статье.

Инспекторы ищут необоснованную налоговую выгоду

Специальные налоговые режимы, а особенно «упрощенку», часто используют для того чтобы уйти от налогов. Для этого крупные фирмы применяют схему дробления бизнеса, когда компанию формально делят на несколько более мелких и переводят их на льготный режим. Также ИП на УСН 6% или на патенте используют для вывода денег. ФНС знает об этих схемах, поэтому проверяет «спецрежимников» с особым пристрастием, если есть повод подозревать незаконную налоговую экономию.

Пример № 1. Компания, которая реализует моторное топливо, выкупила имущество в собственность через специально созданные фирмы на УСН, чтобы не платить налог на имущество. Кроме того, компания еще и снижала налог на прибыль, т.к. арендовала у этих фирм имущество по завышенной стоимости. Налоговики раскрыли схему, оштрафовали компанию и доначислили налоги на несколько миллионов рублей.

Здесь пострадала основная компания, но в судебной практике есть случаи, когда наказывают и самого спецрежимника.

Пример № 2. Выездную проверку провели в отношении даже не фирмы, а простого предпринимателя на патентной системе. Он якобы оказывал услуги ремонта и техобслуживания транспорта, а на самом деле сделки были нереальными, и через него просто выводили наличность, в сумме «набежало» больше 20 млн руб. Все эти деньги предпринимателю вменили как доход, не связанный с патентной деятельностью. Доначисленный НДФЛ, пени и штрафы в общей сложности составили 3,5 млн руб.

Таких примеров можно привести очень много. Проверить могут кого угодно, и невозможно предсказать, какое звено цепочки пострадает, поэтому нужно осознанно подходить к созданию новых юрлиц и ИП в структуре вашего бизнеса.

Кого проверят в первую очередь

Справедливости ради нужно отметить, что есть фирмы на спецрежимах, которые налоговая не трогает годами. Это не значит, что ими вообще не интересуются. Просто при камеральных проверках деклараций УСН, ЕНВД, ЕСХН инспекторы не находят ничего подозрительного, и деятельность фирмы не вызывает вопросов.

В план выездных проверок УСН и других спецрежимов в первую очередь попадут компании, которые приближаются к пороговым значениям показателей, дающих право применять льготный налоговый режим. Это прописано в Общедоступных критериях самостоятельной оценки рисков для налогоплательщиков, утвержденных Приказом ФНС России от 30.05.2007 № ММ-3-06/333@.

Еще очень важный критерий: если у налогового органа имеются сведения об участии «спецрежимника» в схемах ухода от налогообложения или схемах минимизации налоговых обязательств, и (или) если результаты проведенного анализа финансово-хозяйственной деятельности налогоплательщика свидетельствуют о повышенной вероятности совершения налоговых правонарушений.

В группу риска фирма попадает, если приблизилась к пороговым значениям меньше чем на 5%, например:

- при лимите доходов для «упрощенцев» в 150 млн руб. доход фирмы составил 145 млн руб.

- при ограничениях торговой площади на ЕНВД 150 квадратными метрами площадь магазина – 145 метров;

- число сотрудников – 98 при ограничениях для спецрежимов в 100 человек;

- доход от сельскохозяйственной деятельности на ЕСХН 69% при допустимом минимуме в 70% и т.д.

В группе риска также компании, которые часто «мигрируют» между налоговыми инспекциями, т.е. встают на учет то в одной, то в другой.

Налоговая проверка УСН

Придя с проверкой к «упрощенцу», налоговики проверят, правомерно ли применяется УСН и соответствует ли организация критериям по доходам, стоимости основных средств, числу сотрудников, участию других юрлиц в уставном капитале.

Проверка налогоплательщика на УСН «Доходы» пройдет проще, потому что в этом случае налоговики не будут проверять расходы, кроме расходов на страховые взносы. Но вот доходы проверят тщательно на предмет реальности сделок. Инспекторы будут выяснять, действительно ли ИП или ООО оказывали услуги и поставляли товары контрагентам, соблюден ли порядок признания доходов и правильно ли рассчитан налог.

Для тех, кто на УСН «Доходы минус расходы», проверка будет сложнее, потому что будут проверять расходы: обоснованы ли они, соблюден ли порядок признания расходов, есть ли подтверждающие документы.

Если у налоговой инспекции есть сведения об участии фирмы в незаконных налоговых схемах, проверять ее будут еще тщательнее.

Например, с целью оптимизации НДС бизнес раздробили на два юрлица. Одно на общей системе – для контрагентов, которым нужен НДС, второе на УСН – для тех, кому не нужен. В таком случае налоговая объединит выручку по этим двум юрлицам, начислит налоги по общей системе налогообложения, а также пени и штрафы.

Проблемы при проверке могут возникнуть и у организаций на «упрощенке», которые имеют обособленные подразделения. По правилам организации с филиалами не могут применять упрощенную систему налогообложения. Проанализировав деятельность компании и подразделений, налоговики могут признать обособленное подразделение филиалом, лишить фирму права на применение УСН и доначислить налоги. Как подстраховаться, чтобы этого не произошло, мы рассказали здесь.

Мы имеем разносторонний опыт прохождения проверок с множеством клиентов, а обо всех изменениях и веяниях узнаем первыми. Столкнувшись с проблемой с одним клиентом, проводим «профилактику» у всех остальных.

Налоговая проверка ЕНВД

Здесь налоговая инспекция также в первую очередь проверит, правомерно ли налогоплательщик применяет ЕНВД, и соответствует ли ограничениям по виду деятельности, количеству сотрудников, участию юрлиц в уставном капитале, физическим показателям.

Если организация указывает в декларации заниженный физический показатель, чем есть на самом деле (площадь торгового помещения, количество грузовиков, число сотрудников и т.д.), чтобы платить меньше налогов или вовсе не потерять право на спецрежим, проверяющие это выявляют, лишают права на ЕНВД и штрафуют.

В зоне риска предприятия, которые, занимаясь розничной торговлей на ЕНВД, поставляют товары ИП и юрлицам. На ЕНВД можно торговать только в розницу. Если налоговики увидят оптовые сделки, то переквалифицируют их в сделки на общей системе или «упрощенке» и доначислят налог. Но из-за того, что грань между оптовой и розничной торговлей размыта, проверяющие и налогоплательщики часто видят ситуацию по-разному.

ЕНВД часто совмещают с общей системой или УСН, поэтому налоговики также проверят, правильно ли ведется раздельный учет, как распределяются доходы и расходы.

Налоговая проверка ЕСХН

Инспекторы проверят, соответствует ли предприниматель или организация критериям применения ЕСХН и соблюдена ли минимальная доля сельхозвыручки.

По закону доля должна быть не меньше 70%, причем сельхозпродукцией признается только та продукция, которая есть в Перечне из Постановления Правительства РФ от 25.07.2006 № 458. Кроме того, инспекторы проверят обоснованность расходов, которые уменьшают налогооблагаемую базу.

Что еще проверяют на спецрежимах

Независимо от того, какой режим налогообложения использует налогоплательщик, проверка затронет:

- другие налоги, которые он платит: земельный, транспортный, водный и т.д.;

- обоснованность применения налоговых льгот;

- НДФЛ, страховые взносы и отчетность по ним и т.д.

Нельзя с точностью предугадать, придут ли к вам налоговики и как глубоко они будут копать, но можно заранее сделать все, чтобы не вызывать повышенного интереса контролеров.

Мы знаем, на что обращает внимание налоговая, и стараемся устранить самые малейшие «зацепки», обеспечивая нашим клиентам режим «невидимки».

Зачастую малому бизнесу выгоднее применять не общую систему налогообложения, а специальные налоговые режимы. Какие условия должны соблюдаться, чтобы компания могла перейти на УСН, ЕНВД или ЕСХН? Можно ли совмещать разные режимы? От чего зависят ставки налога? Об этом и многом другом рассказывает замначальника отдела налогообложения юридических лиц УФНС по г. Севастополю Инна Валентиновна Лебах.

Понятие специальных налоговых режимов прописано в ст. 18 НК РФ. Они предусматривают особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов. К специальным налоговым режимам относятся:

- система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

- упрощенная система налогообложения (УСН);

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

- патентная система налогообложения (ПСН).

Кто может применять спецрежимы

УСН, ЕНВД и ЕСХ могут применять как юридические лица, так и индивидуальные предприниматели, а вот патент предназначен только для предпринимателей. Если общая система налогообложения (ОСНО) распространяется на всех налогоплательщиков, то для применения спецрежимов должны соблюдаться определенные критерии.

Спецрежимы ориентированы в основном на малый бизнес. Относится ли компания к малым или микропредприятиям, зависит от ряда параметров: структуры уставного капитала, средней численности персонала, некоторых показателей (основные фонды, выручка, размер помещений и пр.).

Организация может применять УСН, если выполняются следующие условия:

- Компания не является бюджетным или казенным учреждением, участником соглашения о разделе продукции, банком, страховщиком, ломбардом, профучастником рынка ценных бумаг, инвестиционным фондом или НПФ.

- Компания не занимается игорным бизнесом, производством подакцизных товаров, а также добычей полезных ископаемых.

- Доля участия других организаций в ее уставном капитале в совокупности не превышает 25 %, бухгалтерская остаточная стоимость основных средств не превышает 100 млн рублей.

- Средняя численность сотрудников за год не превышает 100 человек.

- Доходы за 9 месяцев года, предшествующего году, с которого организация собирается начать применять УСН, не превышают 45 млн рублей без НДС с учетом коэффициента-дефлятора, в 2015 году — 51,615 млн рублей (45 млн × 1,147). Общая сумма доходов за каждый год, в котором организация применяет УСН, не должна превышать 60 млн рублей с учетом коэффициента-дефлятора. За весь период применения УСН в 2015 году это 68,82 млн рублей, а в течение 2016 года выручка компании (предпринимателя) не должна превысить 79,74 млн рублей (60 млн × 1,329).

ЕСХН предъявляет особые требования к выручке предприятий: доля дохода от реализации произведенной сельхозпродукции в общем доходе от реализации должна быть не менее 70 %. При этом пределов ни по выручке, ни по численности нет. Исключение — рыбохозяйственные организации, для которых численность работников не должна превышать 300 человек.

При использовании ЕНВД, в отличие от УСН, нет ограничений по величине выручки. Но есть другие условия:

- Если компания занимается розничной торговлей через магазин или павильон, площадь торгового зала не должна превышать 150 квадратных метров.

- Средняя численность за предшествующий календарный год не может превышать 100 человек.

Кроме того, ЕНВД, в отличие от УСН, применим к строго ограниченному перечню видов деятельности (см. п. 2 ст. 346.26 НК РФ).

От чего зависит ставка УСН?

Налогоплательщики на УСН вправе самостоятельно выбирать объект налогообложения и ставку:

- доходы по ставке 6 %;

- доходы, уменьшенные на величину расходов, по ставке 15 %.

Первый вариант отличается простотой учета. Датой получения доходов считается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Во втором варианте доходы определяются также по кассовому методу. Расходами признаются затраты после их фактической оплаты. При этом расходы должны быть документально подтверждены и строго соответствовать закрытому перечню согласно ст. 346.16 НК РФ.

При применении УСН 15 % учитывается минимальный налог 1 % от суммы поступивших доходов. Он уплачивается в том случае, когда рассчитанная сумма налога 15 % в итоге получается меньше суммы рассчитанного минимального налога 1 % от суммы доходов.

Бухгалтеру на заметку

Низкая ставка с оборота выгодна при высокорентабельной деятельности. Ставка же 15 % с разницы между доходами и расходами предпочтительна для менее рентабельных видов деятельности. Целесообразность применения спецрежимов также зависит от количества наемных сотрудников и их фонда оплаты труда. Подробнее

Особенности перехода на спецрежимы

Перейти на УСН либо ЕСХН можно с начала календарного года, для вновь созданных налогоплательщиков — с даты постановки на учет. ЕНВД можно начать применять с любого момента.

Предприятия могут вести одновременно несколько видов предпринимательской деятельности, комбинируя при этом разные налоговые режимы. Нормами разрешено совмещение общей системы налогообложения с ЕНВД (п. 7 ст. 346.26 НК РФ). При этом если организация применяет УСН, перейти по некоторым видам своей деятельности на ЕНВД она может только с начала календарного года. Для этого необходимо подать заявление о постановке на учет в качестве плательщика ЕНВД в течение пяти дней со дня начала применения системы налогообложения.

А вот совмещение общей системы и УСН запрещено нормой (п. 2 ст. 346.11 НК РФ). Нельзя также одновременно применять общую систему и ЕСХН (п. 3 ст. 346.1 НК РФ), а также совмещать УСН и ЕСХН (пп. 13 п. 3 ст. 346.12 НК РФ).

Объект налогообложения УСН может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 31 декабря года, предшествующего году, в котором налогоплательщик хочет изменить объект налогообложения (п. 2 ст. 346.14 НК РФ).

Региональные особенности

Практически все спецрежимы имеют свои региональные особенности. Так, для севастопольских налогоплательщиков Законом города Севастополя от 03.02.2015 № 110-ЗС на 2015–2016 годы установлены налоговые ставки УСН в размере 3 и 7 % соответственно, для плательщиков ЕСХН — в размере 0,5 %.

Для отдельных категорий налогоплательщиков, применяющих УСН и выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, с 01.01.2015 установлена налоговая ставка в размере 5 % (Закон г. Севастополя от 14.11.2014 № 77-ЗС), для патентной системы налогообложения — в размере 1 % (Закон г. Севастополя от 14.08.2014 № 57-ЗС). Ставки для спецрежима в виде ЕНВД прописаны в Законе г. Севастополя от 26.11.2014 № 85-ЗС.

Все вышеперечисленные законы можно найти в региональном блоке сайта ФНС. Информация управлений ФНС России по субъектам Российской Федерации является составной частью разделов федерального уровня. Чтобы ознакомиться с информацией по своему региону, необходимо выбрать его в «шапке» официального интернет-сайта «Ваш регион», например, «92 город Севастополь». После этого на главной странице сайта в адресной строке отразится www.nalog.ru/r92/. В этом случае налогоплательщику будет доступна к просмотру не только информация федерального уровня, но и информация, имеющая региональные особенности.

В соответствующих разделах сайта можно ознакомиться с новостями, региональными особенностями налогового законодательства, с графиками проведения семинаров, а также справочной информацией, касающейся работы районных инспекций, и найти много другой полезной информации. На сайте функционирует 39 электронных сервисов — как информационных, так и интерактивных и транзакционных. Обратившись к ним, можно не только ознакомиться с действующим налоговым законодательством, но и проверить надежность контрагентов, получить доступ к «Личному кабинету», подать отчетность, задать вопрос, относящийся к компетенции службы, провести сверку по налоговым обязательствам.

Предпочтения севастопольских налогоплательщиков при выборе системы налогообложения

По состоянию на 1 сентября 2015 года в ЕГРЮЛ по г. Севастополю включено 8,8 тысячи юридических лиц. Среди них соотношение предпочитающих общую систему налогообложения и спецрежимы — примерно 50 на 50. А вот «спецрежимники» в основном выбирают для себя УСН. ЕНВД в Севастополе не пользуется популярностью, на сегодняшний день эту систему налогообложения применяют 166 юридических лиц. Из общего числа организаций, перешедших на спецрежимы, ЕСХН выбрали только 19.

Универсального способа для определения самого выгодного налогового режима нет. Каждый налогоплательщик самостоятельно делает выбор и просчитывает экономический эффект с учетом особенностей финансово-хозяйственной деятельности. Поэтому прежде чем перейти на спецрежим с общей системы налогообложения либо избрать специальный налоговый режим с даты постановки на учет, я рекомендую ознакомиться с положениями НК РФ, а также использовать информацию, размещенную на официальном сайте ФНС России в разделах «Действующие в РФ налоги и сборы» и «Специальные налоговые режимы».

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

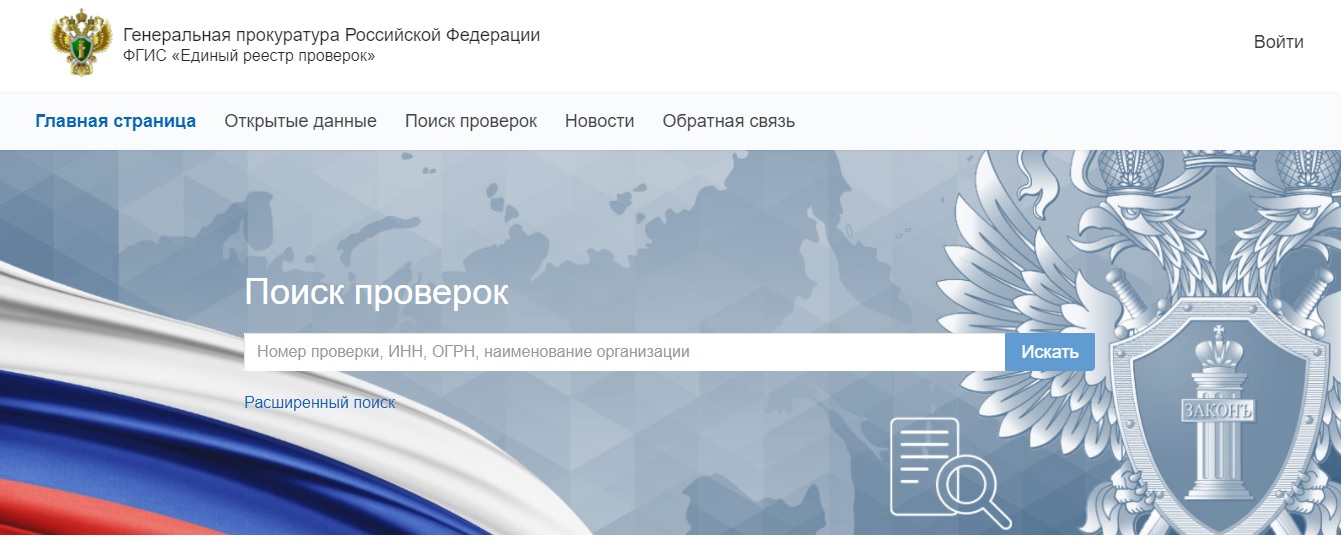

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Читайте также: