Налог в пфр в 2017

Опубликовано: 24.07.2024

Изменения в законе: с 2017 года взносы за ИП и за сотрудников платят в налоговую

Президент подписал закон, который передаёт страховые взносы под контроль налоговиков. С 1 января 2017 года платить взносы за ИП и сотрудников придётся не в ПФР и ФСС, как сейчас, а в налоговую. В статье мы расскажем о влиянии этих изменений на жизнь предпринимателя.

Размер и сроки уплаты взносов остаются прежними

В следующем году платить взносы за ИП и сотрудников вы будете в налоговую инспекцию по прописке или юр.адресу ООО. Считать их нужно по той же схеме, что и сейчас. Напомним, когда и какие взносы ждёт от вас государство, и от чего зависит их размер.

Если вы — ИП без сотрудников, то платите только взносы «за себя», которые состоят из двух частей. Одна из них фиксированная и зависит от МРОТ. Её нужно заплатить до конца года. Вторая часть равна 1% от годового дохода выше 300 000 рублей. Срок её уплаты — до 1 апреля следующего года.

Если вы обзавелись сотрудниками, придётся платить за них страховые взносы — каждый месяц до 15 числа. Ставка взносов — 30% с зарплаты сотрудника. Можно платить меньше, если вы попадаете под льготу. Самая распространённая действует для предпринимателей на УСН, которые разрабатывают ПО, ремонтируют автомобили, создают мебель или занимаются другим льготным бизнесом. Для них ставка взносов 20% с зарплаты работников.

За сотрудников отчисляют ещё один вид взносов — «на травматизм». Они не переходят под контроль налоговой, поэтому платят и отчитываются по ним в ФСС. Перечислять взносы нужно каждый месяц до 15 числа. Их размер зависит от «опасности» деятельности. Чем больше риск получить травму на работе, тем выше взносы «на травматизм». Торговать безопасно, поэтому ставка взносов будет всего 0,2% от зарплаты. Куда больше рискуют работники, добывающие уголь или руду. С их зарплаты нужно платить уже 8,5%. Отчитываются по взносам «на травматизм» по итогам каждого квартала: до 25 числа следующего месяца, если сдаёте отчёт в электронном виде, до 20 числа — на бумаге.

Единый отчёт по взносам в налоговую

Отчитываться по взносам за сотрудников (кроме взносов «на травматизм») предстоит в налоговую. Сейчас вы сдаёте два разных отчёта — РСВ-1 в пенсионный фонд и 4-ФСС в соцстрах. В 2017 году их заменит единый отчёт, форму которого обещают утвердить к октябрю этого года. Сдавать его нужно по итогам квартала до 30 числа следующего месяца. Впервые вы столкнётесь с новой формой в апреле 2017 года.

За не вовремя сданный отчёт налоговая назначит штраф за каждый месяц просрочки — 5% от неуплаченных взносов, но не меньше 1 000 рублей и не больше 30%.

Новый отчёт в ПФР о стаже сотрудников

ПФР по-прежнему занимается пенсиями, а для их правильного расчёта ему важно знать о страховом стаже граждан. Сейчас фонд узнаёт об этом из РСВ-1, которого со следующего года не будет. Из-за этого добавят новый отчёт в ПФР с информацией о стаже сотрудников. Сдавать его придётся только один раз в год до 1 марта. Впервые отчитаться предстоит в 2018 году за прошедший год.

Не забывайте про отчёт СЗВ-М. Его не отменяют, и ПФР будет ждать от вас списки работников каждый месяц. Срок сдачи отчёта продлили на 5 дней. С 2017 года предоставлять его нужно ежемесячно до 15 числа.

Итак, если вы — ИП без сотрудников, изменения пройдут почти незаметно. Только взносы за себя придётся платить в налоговую, а не в ПФР.

Если у вас есть сотрудники, со следующего года вы:

- Платите взносы за сотрудников в налоговую по прежним ставкам. Кроме взносов на травматизм, которые собирает ФСС.

- Сдаёте новый отчёт по сотрудникам в налоговую — по итогам квартала до 30 числа следующего месяца.

- Каждый месяц до 15 числа сдаёте отчёт СЗВ-М в ПФР.

- Один раз в год до 1 марта сдаёте отчёт по стажу в ПФР.

- За возмещением больничных и декретных по-прежнему обращаетесь в ФСС.

Налоговым периодом по взносам является год, а отчетными – I квартал, полугодие и 9 месяцев года.

Как рассчитать взносы с доходов работников

В 2017 году страховые взносы нужно начислять так.

1. Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов на ОПС, то ставка взносов на ОПС равна 22%.

В 2017 году предельный размер базы для начисления взносов на ОПС составляет 876 000 рублей. С суммы превышения взносы начисляют по тарифу 10%.

2. Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов на ОСС, то ставка взносов на ОСС составляет 2,9%.

В 2017 году предельный размер базы для начисления взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством составляет 755 000 рублей. С суммы превышения предельной базы взносы на ОСС не уплачиваются.

3. Страховые взносы на обязательное медицинское страхование нужно уплачивать со всех выплат в пользу работников по тарифу 5,1%. Предельная база для них не установлена.

В 2017 году для начисления страховых взносов установлены следующие общие тарифы:

| База для начисления страховых взносов | Тариф страхового взноса | ||

| Пенсионные взносы | Социальные взносы | Медицинские взносы | |

| В пределах установленной предельной базы | 22% | 2,9% | 5,1% |

| Свыше установленной предельной базы | 10% | 0% | |

Как рассчитать взносы с доходов предпринимателя

Индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, платят пенсионные и медицинские страховые взносы за себя в фиксированных размерах.

Действует следующее правило.

Если годовой доход предпринимателя не превышает 300 000 рублей, то фиксированный размер пенсионного взноса определяют так.

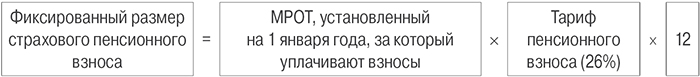

Формула расчета фиксированного размера страхового пенсионного взноса

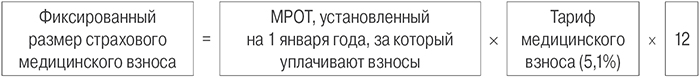

Фиксированный размер медицинского взноса определяют так.

Формула расчета фиксированного размера страхового медицинского взноса

Минимальный размер оплаты труда на 1 января 2017 года составляет 7500 рублей.

Таким образом, фиксированный платеж на ОПС в 2017 году – 23 400 руб. (7500 руб. × 26% × 12), на ОМС – 4590 руб.(7500 руб. × 5,1% × 12). Имейте в виду: несмотря на то, что с 1 июля 2017 года МРОТ будет увеличен до 7800 руб., при расчете фиксированного платежа за год необходимо использовать показатель, установленный на 1 января текущего года. То есть в 2017 году в целях расчета страховых взносов предприниматели используют величину МРОТ, равную 7500 руб.

Если доходы предпринимателя превысят 300 000 руб., он должен будет доплатить на ОПС еще 1% с доходов, превышающих эту сумму (п. 9 ст. 430 НК РФ, до 1 января 2017 г. – п. 2 ч. 1.1 ст. 14 Закона от 24 июля 2009 г. № 212-ФЗ). 1% считается с доходов (доходов от реализации и внереализационных доходов, перечисленных в статье 346.15 Налогового кодекса) без уменьшения их на расходы.

Такое мнение выразил Минфин в письмах от 11 января 2017 года № 03-15-05/336, от 27 марта 2015 года № 03-11-11/17197. Аналогичную позицию занял и Верховный Суд РФ (определение Верховного Суда РФ от 28 июля 2016 г. № 306-КГ16-9938).

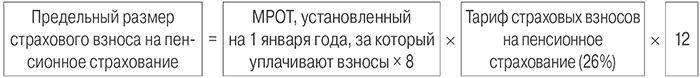

Общая сумма страховых взносов на ОПС, перечисляемых за себя предпринимателями с доходом выше 300 000 руб., ограничена предельной величиной. Она рассчитывается так (пп. 1 п. 1 ст. 430 НК РФ, до 1 января 2017 г. – п. 2 ч. 1.1 ст. 14 Закона от 24 июля 2009 г. № 212-ФЗ).

Формула расчета предельного размера страхового взноса на пенсионное страхование

В 2017 году указанная предельная величина пенсионных взносов для ИП с доходом свыше 300 000 руб. составляет 187 200 руб. (7500 руб. × 8 × 26% × 12).

Следовательно, ИП с годовым доходом более 300 000 руб. рассчитывает сумму страховых взносов в вышеуказанном порядке, а затем сравнивает полученную величину с максимальным размером страховых взносов. Если исчисленный фиксированный платеж превышает максимальный, на пенсионное страхование уплачиваются взносы в установленном максимальном размере.

Таким образом, если годовой доход самозанятого предпринимателя превышает 300 000 руб., то максимально возможный размер взносов в 2017 году будет равен 191 790 руб. (187 200 + 4590).

ИП совмещает ЕНВД и общий режим

В письме Минтруда России от 18 декабря 2015 года № 17-4/ООГ-1797 чиновники разъясняют, как предприниматель, совмещающий ЕНВД и общий режим, определяет размер превышения дохода для расчета взносов на ОПС.

Доходы предпринимателя-«общережимника» облагаются НДФЛ, который определяется согласно статье 227 Налогового кодекса.

Там сказано, что под доходом предпринимателя, который уплачивает НДФЛ, понимается сумма фактически полученного им совокупного дохода от ведения бизнеса. В целях расчета размера пенсионного взноса, перечисляемого ИП – плательщиком НДФЛ за себя, величиной дохода является сумма фактически полученного им дохода за конкретный расчетный период. А налоговые вычеты, предусмотренные главой 23 «Налог на доходы физических лиц», не учитываются.

В то же время в статье 346.29 Налогового кодекса сказано, что плательщики ЕНВД в целях налогообложения учитывают не фактический, а вмененный доход. Следуя этой логике, размер выручки, полученной предпринимателем в связи с осуществлением «вмененной» деятельности, значения не имеет. А сумму дополнительного страхового взноса на ОПС нужно определять исходя из величины не фактического, а вмененного дохода за расчетный период, превышающего 300 000 рублей.

Если предприниматель использует более одного налогового режима, то полученные доходы от всех видов деятельности суммируются.

Поэтому индивидуальный предприниматель, совмещающий ОСН и ЕНВД, при расчете дополнительного страхового взноса на ОПС должен суммировать доходы от обоих видов бизнеса. То есть сумму «вмененного» дохода и сумму фактического дохода от «общережимной» деятельности. Причем налоговые вычеты, предусмотренные главой 23 «Налог на доходы физических лиц», в расчет не берутся.

Если предприниматель регистрируется в налоговой инспекции в середине года, то размер фиксированного платежа страховых взносов он определяет пропорционально количеству календарных месяцев, начиная с месяца начала деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Свидетельство о регистрации выдано предпринимателю 23 сентября. Предположим, что МРОТ равен 7500 рублям. Предприниматель вел деятельность три полных месяца (октябрь, ноябрь, декабрь) и 8 дней сентября. В сентябре 30 календарных дней. По итогам года он должен уплатить:

- на ОПС – 6370 руб. (23 400 руб. : 12 мес. × 3 мес. + 23 400 руб. : 12 мес. : 30 дн. × 8 дн.);

- на ОМС – 1249,50 руб. (4590 руб. : 12 мес. × 3 мес. + 4590 руб. : 12 мес. : 30 дн. × 8 дн.).

Имейте в виду, что даже в случае прекращения деятельности в качестве ИП гражданин обязан уплатить страховые взносы за период своей предпринимательской деятельности (письмо Минтруда России от 28 июня 2016 г. № 17-4/ООГ-995).

Если ИП прекращает предпринимательскую деятельность в середине года, то страховые взносы рассчитывают пропорционально количеству месяцев, в которых велась предпринимательская деятельность по месяц, в котором ИП снялся с учета в качестве предпринимателя (п. 5 ст. 430 НК РФ). За неполный месяц деятельности фиксированный размер взносов определяют пропорционально количеству календарных дней этого месяца (письмо ФНС России от 7 марта 2017 г. № БС-4-11/4091@).

Предположим, дата снятия предпринимателя с учета – 13 января 2017 года. В этом случае взносы нужно уплатить за 13 дней января. В 2017 году установлены размеры фиксированных взносов:

- 23 400 рублей – взносы в ПФР;

- 4 590 рублей – взносы в ФФОМС.

Значит, за 13 дней работы не позднее 28 января 2017 года ИП должен уплатить следующие суммы:

- взносы на ПФР – 817,74 руб. (23 400 руб. × 13 дней : 12 месяцев × 31 день);

- взносы в ФФОМС – 160,40 руб. (4 590 руб. × 13 дней : 12 месяцев × 31 день.

Статья подготовлена экспертами бератора «Зарплата и кадры».

Статья подготовлена экспертами бератора «Зарплата и кадры».

Виктория Ким, эксперт по налогообложению

В этом году законодательные новшества в области страховых взносов коснутся каждого бухгалтера. Наши эксперты постарались помочь разобраться и собрали в статье все поправки, вызванные передачей администрирования страховых взносов в руки налоговых органов.

Передача контрольной функции

Федеральный закон от 03.07.2016 № 243-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование» вступает в силу с 1 января 2017 года и дополняет НК РФ новым разделом XI «Страховые взносы в Российской Федерации». Федеральный закон № 212-ФЗ с этой даты утрачивает силу.

Таким образом, контроль за правильностью и своевременностью уплаты страховых взносов будет осуществляться в соответствии с порядком, установленным НК РФ.

Теперь администрирование страховых взносов на обязательное пенсионное и медицинское страхование переходит в ведение ФНС. В то же время ряд функций останется за Пенсионным фондом и ФСС. Давайте подробнее рассмотрим их.

Отчетность

- ФНС: начиная с отчетности за 1 квартал 2017 года, ведомство будет принимать единый расчет по страховым взносам;

- ПФР: ведомство продолжает принимать расчеты, в том числе уточненные, по страховым взносам за периоды, истекшие до 1 января 2017 года. Таким образом, РСВ-1 за 2016 год подается в ПФР в срок до 15 февраля 2017 года в бумажном виде и до 20 февраля 2017 года в электронном виде. Помимо этого Пенсионный фонд продолжит прием: сведений индивидуального персонифицированного учета по форме СЗВ-М и сведений о стаже застрахованных лиц;

- ФСС: форму 4-ФСС за 2016 год принимает от плательщиков взносов соцстрах. Тоже самое касается уточненок за отчетные (расчетные) периоды, истекшие до 01.01.2017. Прием проводится в порядке, действовавшем до 2017 года. Кроме того, ФСС останется администратором взносов на травматизм. Это значит, что новую 4-ФСС нужно будет по-прежнему сдавать в фонд.

Проверки

- ФНС: камеральные проверки отчетности по страховым взносам будут проводиться инспекторами согласно нормам НК РФ. Выездные проверки плательщиков взносов по правоотношениям, возникшим с 01.01.2017;

- ПФР: чиновники из фонда будут проводить камеральные и выездные проверки, в том числе повторные, за периоды, истекшие до 1 января 2017, а также выносить решения о привлечении или отказе в привлечении по их результатам;

- ФСС: «камералить» расчеты за периоды до 2017 года будет фонд. Выездные проверки ФСС будет проводить за периоды до 2016 года. Кроме того, налоговики будут проводить выездные проверки плательщиков взносов по правоотношениям, возникшим с 01.01.2017, совместно с ФСС РФ. Ведомство также продолжит проверять расходы на случай временной нетрудоспособности и в связи с материнством.

Взыскание недоимки

- ФНС: налоговики будут взыскивать недоимку по страховым взносам и задолженность по пеням и штрафам, в том числе возникшей до 1 января 2017 года. Также ведомство будет проводить зачет (возврат) излишне уплаченных (взысканных) сумм страховых взносов и предоставлять отсрочку (рассрочку) по данному платежу;

- ПФР и ФСС: ведомства будут принимать решения о возврате излишне уплаченных (взысканных) страховых взносов за 2010 — 2016 гг..

Обратите внимание: вопросы, связанные с расчетом и уплатой страховых взносов будет разъяснять с 2017 года Минфин РФ. При этом прежние письма Минтруда, ФСС и ПФР можно по-прежнему использовать в работе. Финансовое ведомство с ними согласно (письмо Минфина РФ от 16.11.2016 № 03-04-12/67082).

Расчет страховых взносов

Хорошая новость: порядок расчета страховых взносов, база и тарифы в этом году не меняются. На самом деле, когда задумывалась только передача администрирования взносов в налоговые органы, то были планы внести в порядок расчета данных платежей серьезные коррективы. Однако пока все осталось по-прежнему. Кроме того, сохранены также размеры льготных и дополнительных тарифов. Не изменился и перечень необлагаемых взносами выплат. Напомним, что основная масса компаний платит взносы в размере 30%. Причем 22% из них идет на пенсионные взносы (10% - сверх предельной базы), на обязательное социальное страхование на ВНиМ платится 2,9%, на ОМС — 5,1%.

Отметим, что действующие тарифы на ОПС для большинства плательщиков будут сохранены до 2019 включительно (Федеральный закон от 19.12.2016 № 456-ФЗ)

На ближайшие три года будут действовать страховые тарифы на обязательное социальное страхование от несчастных случаев на производстве (Федеральный закон от 19.12.2016 № 419-ФЗ). На 2017-2019 годы сохранятся: действующий ранее порядок уплаты и тарифы взносов на травматизм от 0,2% до 8,5% в зависимости от класса профессионального риска.

Однако с 2017 года компании станут все же больше взносов платить в бюджет. И связано это с увеличением предельной величины базы для начисления страховых взносов (напомним, что ежегодно Правительством РФ устанавливается предельная база отдельно для взносов на соцстрахование на случай временной нетрудоспособности и в связи с материнством и на обязательное пенсионное страхование).

Согласно Постановлению Правительства РФ от 29.11.2016 № 1255 указанные лимиты в 2017 году будут ощутимо выше:

- лимит для пенсионных взносов составляет 876 тыс. рублей (в 2016 году он был равен 796 тыс. руб.),

- лимит для взносов на случай временной нетрудоспособности и в связи с материнством - 755 тыс. рублей (ранее — 718 тыс. руб.).

Напомним, что социальные взносы с выплат, рассчитанных нарастающим итогом с начала года, превышающих лимит, не взимаются. В свою очередь пенсионные взносы исчисляются с сверхлимитных сумм, но по меньшему тарифу.

Взносы на медицинское страхование в 2017 году будут начисляться так же, как и сейчас — без лимита, то есть, со всей базы.

Кроме того, следует обратить внимание еще на одно новшество: сверхлимитные суточные нужно облагать страховыми взносами. Если до 2017 года при оплате расходов на командировки работников суточные не облагались взносами независимо от размера выплат, то после нового года размер суточных, освобождаемых от взносов, установлен по аналогии с льготой по НДФЛ, это 700 рублей, если командировка по РФ, и 2500 рублей — по загранкомандировке. Все, что выше этих сумм, придется облагать взносами. Соответствующие поправки внесены в статью 422 НК РФ.

Порядок уплаты страховых взносов

Взносы по-прежнему нужно перечислять ежемесячно. Дата платежа в бюджет не изменилась — это 15 число следующего месяца. Следовательно, за январь — уплата должна быть не позднее 15 февраля 2017 г., за февраль — 15 марта 2017 г. и т.д.

В связи с тем, что контролировать их уплату будут налоговики, платежку нужно заполнять иначе. Другими будут и КБК. Итак, во избежание ошибок при заполнении платежных поручений и роста невыясненных поступлений, ФНС разъяснила каким образом нужно заполнять платежки в 2017 году:

- в полях «ИНН» и «КПП» получателя средств нужно указать соответствующие значения ИФНС.

- в поле «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование своей инспекции.

Важно обратить внимание на новые КБК по уплате страховых взносов. Перечень КБК на 2017 год утвержден Приказом Минфина РФ от 17 декабря 2016 года № 230н.

Так, если компания платит взносы за декабрь 2016 в январе 2017, то сделать это нужно будет на следующие КБК:

- пенсионные взносы — 182 1 02 02010 06 1000 160;

- медицинские взносы — 182 1 02 02101 08 1011 160;

- взносы на случай нетрудоспособности и материнства — 182 1 02 02090 07 1000 160.

Обратите внимание: в феврале в платежке нужно опять поменять КБК:

- пенсионные взносы — 182 1 02 02010 06 1010 160;

- медицинские взносы — 182 1 02 02101 08 1013 160;

- взносы на случай нетрудоспособности и материнства — 182 1 02 02090 07 1010 160.

Взносы на травматизм за декабрь 2016 и далее нужно платить на один КБК — 393 1 02 02050 07 1000 160.

Важная информация для московских компаний:

С 6 февраля в связи с предстоящим в 2017 году переводом банковских счетов в Главное управление Банка России по Центральному федеральному округу г. Москвы изменяются реквизиты банковского счета для учета доходов, распределяемых органами Федерального казначейства между бюджетами бюджетной системы РФ на территории г. Москвы:

- БИК банка получателя — 044525000;

- Банк получателя — Главное управление Банка России по Центральному федеральному округу г. Москва, сокращенное наименование (ГУ Банка России по ЦФО);

- Номер счета получателя: 40101810045250010041 — счет для учета доходов, распределяемых органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации на территории г. Москвы.

Отчетность

Несмотря на кажущуюся оптимизацию страховых взносов, работы у бухгалтера не убавится, а, скорее, ее станет больше. Дело в том, что кроме единого расчета по взносам, который нужно будет сдавать в налоговую, есть еще ряд форм, которые придется отправлять в фонды.

Единый расчет по взносам

Форма единого расчета по взносам, а также порядок ее заполнения и электронный формат утверждены Приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@. Новый бланк объединяет в себя формы отчетности (РСВ-1, РВ-3, РСВ-2 и 4-ФСС), в котором оптимизирован и значительно сокращен состав показателей. По крайней мере так считает Минфин (Письмо от 17.11.2016 N 03-04-05/68069).

Впервые отчитаться по страховым взносам перед налоговиками нужно будет в рамках отчетной кампании за I квартал 2017 года, срок с учетом праздников — не позднее 2 мая 2017 года.

Расчет включает в себя:

- титульный лист;

- лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем»;

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов». К разделу 1 предусмотрены 10 приложений;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств». К данному разделу есть одно приложение;

- раздел 3 «Персонифицированные сведения о застрахованных лицах».

Титульный лист расчета заполняют все плательщики.

Плательщики взносов, которые выплачивают вознаграждения физлицам, должны заполнить раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1, раздел 3.

Раздел 2 и приложение № 1 к разделу 2 сдают в инспекцию главы крестьянских (фермерских) хозяйств.

Подразделы 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1, приложения № 5 — 10 к разделу 1 включаются в состав расчета при применении плательщиками соответствующих тарифов страховых взносов.

Приложения № 3 и № 4 к разделу 1 сдаются в инспекцию при выплате работникам соцпособий.

В новой форме бухгалтер не найдет сведений о травматических взносах. Это и понятно, данный вид взносов будет по-прежнему курировать соцстрах. По этим обязательным платежам компании будут сдавать отдельную отчетность в фонд.

Форма 4-ФСС

Приказом ФСС РФ от 26.09.2016 № 381 утвержден новый расчет по форме 4-ФСС. Данную форму нужно будет сдавать ежеквартально в фонд, начиная с отчетности за 1 квартал 2017 года. Бланк представляет собой раздел 2 старой формы 4-ФСС, в котором приводится расчет страховых взносов по травматизму.

Сроки сдачи формы остались прежними. Напомним, что срок зависит от способа подачи отчетности. 20-го числа месяца, следующего за отчетным кварталом сдают те, кто отчитывается «старинке» на бумаге, а через 5 дней (25-числа) 4-ФСС направляют в электронном виде в фонд.

Персотчетность

Ежемесячную СЗВ-М нужно по-прежнему сдавать в Пенсионный фонд. Форму не поменяли. Однако следует обратить внимание, что Постановлением Правления ПФР от 07.12.2016 № 1077п утвержден новый ее электронный формат. К тому же не совсем понятно с отчетности за какой месяц нужно его применять. В документе об этом ничего не сказано. Поэтому лучше обратиться в свое отделение фонда за комментариями. Правда время еще есть. Напомним, что с 2017 года продлевается срок представления данной ежемесячной формы. Так, если ранее компании должны были сдать ее в фонд не позднее 10 числа следующего месяца, то с 2017 года у бухгалтера есть еще 5 дней на заполнение формы. Срок сдачи теперь — 15 число следующего месяца. Причем данная поправка распространяется и на декабрьскую СЗВ-М. Таким образом, с учетом выходных последний день представления СЗВ-М за декабрь 2016 — 16 января 2017 года.

Кроме того, в ПФР нужно будет представлять сведения индивидуального (персонифицированного) учета о страховом стаже сотрудников. Правда данная отчетность будет ежегодной, срок ее сдачи — не позднее 1 марта следующего года (первый раз — в 2018 году). На данный момент форма еще не утверждена, но уже есть проект (СЗВ-СТАЖ).

Напомним, что ранее данные сведения были включены в форму РСВ-1 ПФР и предоставлялись в фонд ежеквартально.

Ответственность

Теперь, если компания нарушит способ сдачи отчетности в Пенсионный фонд, то ее будет ждать штраф. Ранее такой ответственности в законодательстве не было. Поправки внесены Федеральным законом от 03.07.2016 № 250-ФЗ. Так, если компания сдаст, например, СЗВ-М на бумаге вместо электронной формы, с нее взыщут 1000 рублей. Сумма с одной стороны не велика, однако данная форма сдается ежемесячно и если компания целый год будет игнорировать требования закона, то штраф заметно увеличится.

Кроме того, наконец-то определен срок давности привлечения к ответственности в сфере персучета. Отметим, что ранее такого срока в законе не было. Теперь же сотрудники Пенсионного фонда вправе привлечь к ответственности только если с даты, когда о данном нарушении стало известно, прошло меньше трех лет.

Систематизируйте знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Проверьте свое соответствие профстандарту « Бухгалтер » и получите подтверждающий сертификат.

Изменения по страховым взносам с 2017 года. Переходные положения

Сразу отметим, что новый порядок работы со взносами вступает в силу с 1 января 2017 года. Именно с этого момента контроль за исчислением и уплатой страховых взносов переходит к ФНС.

В законодательном плане произойдут следующие изменения:

В новой главе 34 НК РФ много общего с Федеральным законом от 24.07.2009 № 212-ФЗ. Однако налоговики не планируют руководствоваться письмами Минздравсоцразвития и Минтруда по взносам. Разъяснения будет давать Минфин. Отчетность за 2016 год компании должны сдать по формам, которые действуют сейчас, и в те же сроки. А первый отчет по взносам в ФНС предстоит сдать за 1 квартал 2017 года. Новые формы расчетов по страховым взносам уже опубликованы. Уточненные расчеты за периоды до 1 января 2017 года тоже будут принимать фонды и по старым формам. А уточненки за период, начиная с 1 квартала следующего года, надо будет представлять в налоговую. Что касается уплаты взносов, то переплату по состоянию на 1 января 2017 года будут возвращать еще фонды, а недоимку на эту дату взыщут уже налоговые инспекции. Недоимку, в том числе пени и штрафы, по состоянию на 1 января, удержать которые невозможно, налоговики признают безнадежной и спишут (ст. 59 НК РФ).

Теперь подробно рассмотрим:

- Отчетность по страховым взносам в 2017 году

- Новые сроки сдачи отчетности по взносам

- Ставки и предельная база страховых взносов 2017

- Особенности уплаты страховых взносов

- Штрафы по страховым взносам

- Проверки по страховым взносам

Отчетность по страховым взносам в 2017 году

Несмотря на то, что старые формы по взносам 4-ФСС и РСВ-1 будут отменены, отчетности по страховым взносам в 2017 году меньше не станет. Расчет по страховым взносам в ФНС. В 2017 году вводится новая форма отчета - расчет по взносам в налоговую. Форма и порядок заполнения утверждены приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Это ежеквартальный отчет по начисленным и уплаченным взносам в ПФР, ФФОМС и ФСС (ст. 423 НК РФ). Его нужно представлять в налоговую инспекцию по месту учета. В новом расчете обновлен состав показателей, идентифицирующих работника и работодателя, а также сокращены лишние и дублирующие показатели.

Отчетность по страховым взносам в ПФР. В ведении ПФР останутся вопросы назначения и выплаты пенсий. То есть контролировать достоверность сведений о заработке будут налоговики, а достоверность сведений о стаже - сотрудники ПФР.

В Пенсионный фонд компании будут сдавать два расчета:

Форма СЗВ-М останется. Ее компании и ИП должны будут сдавать в том же порядке, что и сейчас. Сдвинутся только сроки сдачи сведений.

Отчетность по страховым взносам в ФСС.

За ФСС останутся вопросы администрирование взносов на страхование от несчастных случаев и травматизм. Фонд продолжит проверять, корректно ли рассчитаны и перечислены взносы и правильно ли выплачены пособия. Выплата пособий - тоже за ФСС.

Компании будут сдавать в ФСС новую форму 4-ФСС 2017. Бланк ФСС и порядок его заполнения утверждены приказом ФСС от 26.09.2016 № 381 (зарегистрирован в Минюсте 14.10.2016, № 44045). Новую форму надо будет сдавать, начиная с отчетности за 1 квартал 2017 года.

В новой форме 5 таблиц (1. Расчет базы для начисления страховых взносов; 1.1 Сведения, необходимые для исчисления страховых взносов страхователями и др.).

Сроки сдачи отчетности по страховым взносам в 2017 году

Сроки сдачи отчетности по страховым взносам в налоговую.

Новую отчетность по страховым взносам в 2017 году в налоговую надо будет сдавать один раз в квартал - не позднее 30-го числа месяца, следующего за отчетным периодом (п. 7 ст. 431 НК РФ).

Отдельных сроков для отчетов на бумаге и в электронном виде не будет. Правда, как и сейчас, при среднесписочной численности 25 человек и менее можно будет представлять расчет на бумаге, а с численностью более 25 человек - только по электронке (п. 10 ст. 431 НК РФ).

Первый отчет (за 1 квартал 2017 года) нужно будет сдать не позднее 2 мая 2017 года (перенос с субботы 30 апреля на понедельник).

Сроки сдачи отчетности в ПФР с 2017 года. Срок сдачи СЗВ-М с 1 января изменится. Сдавать форму надо будет не позднее 15-го числа месяца, следующего за отчетным, а не до 10-го, как сейчас (п. 2. 2 ст. 11 Федерального закона от 01.04.1996 № 27 ФЗ). То есть сдачу сведений будет пять дополнительных дней. Отчет в ПФР о стаже работников должен стать ежегодным и подавать его нужно будет не позднее 1 марта года, следующего за отчетным (подп. 10 п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

Эти же сведения компании будут представлять ежемесячно:

Форму этого расчета чиновники должны утвердить позже.

Ставки и предельная база страховых взносов в 2017 году

В новом году ставка по страховым взносам будет сохранена и составит 30 %. Компании на льготной упрощенке будут уплачивать взносы по ставке 20 %, как и сейчас. Пониженные и дополнительные тарифы тоже останутся без изменений.

Предельные базы для начисления страховых взносов в 2017 году пересмотрят.

Предельная база по взносам в ПФР вырастет на 80 тыс. рублей. Сейчас лимит составляет 796 тыс. рублей, а будет - 876 тыс. рублей (73 тыс. рублей в месяц). В этом году чиновники для индексации использовали те же показатели, что и раньше: среднюю зарплату из прогноза Минэкономразвития и коэффициент на 2017 год - 1,9 (п. 5 ст. 421 НК РФ в ред. от 01.01.17). Но в итоге база выросла меньше, чем в 2016 году, - не на 12, а на 10 %.

Предельная база по взносам в ФСС вырастет на 37 тыс. рублей и составит 755 тыс. рублей. Базу индексируют на рост средней зарплаты (п. 4 ст. 421 НК РФ в ред. от 1 января 2017 года). В прошлом году лимит увеличился на 7,2, в этом - на 5,2 %. Ставка взносов останется прежней - 2,9 %.

Предельная база по взносам в ФОМС. Напомним, для взносов на медицинское страхование лимита нет. В 2017 году их надо платить по общему тарифу 5,1 %, как и в 2016 году. С 2019 года тариф планируют поднять до 5,9 % от всех выплат сотрудникам вне зависимости от доходов. Еще раз отметим, что сновные положения уже не изменятся, но в деталях возможны поправки. Новые лимиты облагаемой базы для фондов назвали в Минтруде. И хотя чиновники только согласовывают проект постановления правительства, в Минтруде считают, что лимиты окончательные. Опыт прошлых лет показывает, что лимиты могут скорректировать перед тем, как утвердить, но не более чем на 5 тыс. рублей. Поэтому работодателям можно ориентироваться на новые показатели.

Уплата взносов в 2017 году

Срок уплаты страховых взносов останутся прежними. Как и сейчас, их надо будет перечислять не позднее 15-го числа месяца, следующего за месяцем, за который они начислены. Но перечислить взносы надо будет в налоговую, в которой компания зарегистрирована или по месту нахождения обособленных подразделений, которые начисляют выплаты в пользу сотрудников, либо по месту жительства физического лица, производящего выплаты.

Обратите внимание, что взносы за декабрь нужно будет платить в январе в налоговую инспекцию по новым КБК. Минфин утвердит их к 1 декабря. Коды для разных фондов будут отличаться. Предприниматели обязаны перечислить фиксированные взносы за 2016 год не позднее 9 января 2017 года. Срок передвигается с 31 декабря из-за праздников.

Положения НК РФ о направлении налоговиками требования об уплате налогов, сборов, пеней и штрафов о взыскании указанных платежей распространяются и на плательщиков страховых взносов, сообщил Минфин в письме от 21.10.2016 № 03-02-08/61943.

Требование об уплате налога должно быть направлено не позднее 3 месяцев со дня выявления недоимки, а если сумма к уплате менее 500 рублей, требование об уплате налога должно быть направлено налогоплательщику не позднее 1 года со дня выявления недоимки.

Штрафы по страховым взносам в 2017 году

Штрафовать за нарушение срока сдачи расчета инспекторы будут по НК РФ. Например, за опоздание со сдачей нового расчета налоговики оштрафуют на 5% от неуплаченной суммы за каждый месяц. Максимум - 30% этой суммы. Минимальный штраф составит 1000 рублей (ст. 119 НК РФ). За несдачу документов по взносам налоговики смогут оштрафовать на 200 рублей за каждый документ, которого не хватает (ст. 126 НК РФ). Налоговики получат право заблокировать счет в банке за опоздание с расчетом. Сейчас в статье 76 НК РФ говорится только о декларации, но вероятно положения статьи будут распространятся и на новый расчет по страховым взносам с 2017 года. Неуплата страховых взносов, грубое нарушение правил учета доходов и расходов, если они повлекли занижение базы для исчисления взносов, грозят штрафом 20% от неуплаченной суммы (п. 3 ст. 120, п. 1 ст. 122 НК РФ). За умышленное занижение базы по взносам или другие неправомерные действия с 1 января 2017 года штраф составит 40% неуплаченной суммы взносов. Появятся и штрафы за несвоевременную сдачу отчетности в фонды. Так за опоздание со сдачей нового расчета в ПФР со сведениями о стаже фонд оштрафует на 500 рублей за каждого сотрудника, которое должно быть указано в расчете.

Проверки по страховым взносам в 2017 году

С 2017 года проверять правильность расчета и уплаты страховых взносов налоговики будут по правилам налоговых проверок. Соответственно, на выездной ревизии налоговики проверят сразу и налоги, и взносы. Инспекторы смогут доначислять взносы, если отчисления по ним будут меньше НДФЛ. Поэтому в зону риска попадут компании, у которых будут выявлены значительные расхождения по базам для НДФЛ и страховых взносов. Причем проверить взносы налоговики смогут и за периоды до 1 января 2017 года, вплоть до 2014 года, так как период проверки охватывает три года. ФСС будет выходить на выездные проверки вместе с налоговиками - проверять выплату пособий по временной нетрудоспособности, в то время как налоговики будут проверять уплату страховых взносов в ФСС.

Приёмная управляющего ГУ-РО ФСС по РС(Я)

(4112) 42-87-21, 315-900

Факс

(4112) 42-85-49

(4112) 318-111 телефон "горячей линии"

Электронная почта (e-mail)

Нет времени читать?

Страховых взносы в 2017 г. перешли под ведомство ФНС. Теперь работодатели будут исчислять страховые взносы по новым правилам и сдавать отчетность по новым формам и в другие сроки, нежели это было в 2016 г.

Нет времени читать? Шпаргалка по содержанию статьи:

- Изменения в страховых взносах в 2017 году

- Какие взносы в 2017 перейдут ФНС, а какие останутся у ПФР и ФСС

- Пени и штрафы по взносам: кому платить в 2017

- Уплата страховых взносов обособленными подразделениями

- Страховые взносы по командировочным в 2017 году

- Тарифы страховых взносов в 2017: увеличение налогооблагаемой базы

- Расчет по страховым взносам в ФНС

- Изменения в отчетности для ПФР и ФСС

Изменения 2017 года

С 1 января 2017 г. введена глава 34 НК РФ, регламентирующая правила начисления и уплаты страховых взносов. В ведомство ФНС РФ переходят:

- страховые взносы на обязательное пенсионное страхование, в том числе страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников угольной промышленности и страховые взносы, уплачиваемые по дополнительным тарифам;

- страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством;

- страховые взносы на обязательное медицинское страхование.

За ФСС остается закрепленным администрирование страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. Взносы ФСС НС и ПЗ в 2017 г. также будут регламентироваться Федеральным законом от 24.07.1998 № 125-ФЗ.

Разграничение полномочий между фондами и ФНС

Рассмотрим разграничение полномочий между ФНС и фондами при передаче администрирования страховых взносов.

За органами ПФР и ФСС остается обязанность приема от плательщиков страховых взносов, расчетов (уточненных расчетов) по страховым взносам за отчетные (расчетные) периоды, истекшие до 1 января 2017 г. То есть отчетность в фонды, 4-ФСС и РСВ-1 за отчетный период 2016 г. будет предоставляться по тем же формам и форматам, которые действовали ранее при представлении отчетности в государственные внебюджетные фонды.

Такие контрольные мероприятия, как камеральные и выездные проверки по страховым взносам за отчетные периоды, начиная с 2010 г. по 2016 г. включительно, будут проводиться государственными внебюджетными фондами.

Контроль за правильностью исчисления, полнотой и своевременностью уплаты страховых взносов в соответствии с положениями НК РФ, а также прием от плательщиков страховых взносов расчетов по страховым взносам передается в ФНС, начиная с представления Расчета по страховым взносам за отчетный период - I квартал 2017 г.

В 2017 г. уплата страховых взносов также будет происходить до 15 числа каждого месяца. Если же срок уплаты будет совпадать с праздничным или выходным днем – он будет перенесен на первый рабочий день.

Перечисление недоимки по страховым взносам в 2017 г. необходимо также оплачивать на коды бюджетной классификации, открытые для ФНС с 182 главой.

КБК для страховых взносов ФСС от несчастных случаев на производстве и профессиональных заболеваний за работников (по взносам на травматизм) с 1 января 2017 г. не поменялся и остался прежним, так как взносы по травматизму уплачиваются в органы ФСС.

Пени и штрафы

Возвраты излишне уплаченных или взысканных сумм взносов, пеней и штрафов, образовавшихся в прошлые периоды до 1 января 2017 г., будут осуществляться по написанному страхователем во внебюджетные фонды заявлению о возврате переплаты (ч. 1 ст. 21 Закона № 250-ФЗ). Если после подачи заявления страхователем ПФР или ФСС примет по нему положительное решение, эти данные перенаправят в налоговую, и непосредственный возврат денежных сумм страхователю должен будет произвести налоговый орган.

Информация о суммах недоимки, пеней и штрафов по взносам, образовавшихся за отчетные периоды до 1 января 2017 г., органы ПФР и ФСС РФ передадут в налоговые органы. Если задолженность невозможно будет взыскать по какой-либо причине, то она будет списана с плательщика страховых взносов (ч. 2, 3 ст. 4 Закона №243-ФЗ).

Подлежат списанию (то есть не могут быть взысканы со страхователя) недоимки, пени, штрафы по взносам (ч. 3 ст. 19 Закона № 250-ФЗ):

- которые невозможно взыскать по основаниям, перечисленным в ст. 23 Закона №212-ФЗ, и которые возникли до 01.01.2017;

- срок взыскания которых органами фондов истечет по состоянию на 01.01.2017.

За органами ФСС РФ сохранены функции по проверке расходов, понесенных плательщиками (кто не является участниками пилотного проекта) на цели социального страхования в связи с временной нетрудоспособностью и возмещение сумм превышения понесенных расходов над начислениями.

За органами ПФР сохранены функции по ведению персонифицированного учета и контроля за уплатой страховых взносов по добровольному пенсионному страхованию.

Обособленные подразделения

Важным изменением стало то, что с 1 января 2017 г. все обособленные подразделения (включая филиалы и представительства), которые начисляют выплаты и вознаграждения физическим лицам, будут обязаны самостоятельно рассчитывать и уплачивать страховые взносы, а также представлять в ИФНС расчеты по ним.

Поэтому головные организации обязаны уведомить ИФНС по месту своего нахождения о том, что их обособленные подразделения начиная с 1 января 2017 г. получили право по начислению выплат и вознаграждений физическим лицам или лишились полномочий по начислению выплат и вознаграждений физическим лицам. Это правило действует для созданных обособленных подразделений только с 01.01.2017 г. (подп. 7 п.3.4 ст.23 НК РФ). Передавать данные об обособленных подразделениях, которые начисляли выплаты и вознаграждения до 1 января 2017 г. не нужно. Эти данные внебюджетные фонды передадут самостоятельно в органы ИФНС.

Командировочные

Было закреплено положение о том, что суточные при оплате командированных расходов не облагаются страховыми взносами в пределах норм, установленных для целей НДФЛ (п. 2 ст. 422 НК РФ).

Обратите внимание, что НДФЛ не удерживается с суточных в размере не более (п. 3 ст. 217 НК РФ):

- 700 руб. – при командировках по России;

- 2 500 руб. – при загранкомандировках.

Ранее суточные в полном объеме были освобождены от обложения страховыми взносами в соответствии ч. 2 ст. 9 Закона № 212-ФЗ.

Тарифы

Тарифы страховых взносов в 2017 г. не претерпели изменений. Были лишь увеличены пределы взносооблагаемой базы:

- На ОПС: 22% в пределах установленной величины взносооблагаемой базы (в 2016 г. – 796 000 руб., в 2017 г. – 876 000 руб.); 10% сверх предельной величины;

- На ОСС на случай временной нетрудоспособности и в связи с материнством: 2,9% с сумм выплат в пределах установленной величины взносооблагаемой базы (в 2016 г. – 718 000 руб., в 2017 г. – 755 000 руб.); 1,8% с выплат в пользу иностранных граждан, временно пребывающих в РФ, в пределах взносооблагаемой базы;

- На ОМС: 5,1% со всех выплат в год независимо от их размера.

Отчетность в ФНС

В 2017 г. остались прежними:

- Форма СЗВ-М (предоставляется в органы ПФР) – сведения индивидуального персонифицированного учета, которая будет сдаваться также, как и в 2016 г., ежемесячно;

- Форма ДСВ-3 (предоставляется в органы ПФР) – сведения, предоставляемые страхователем, перечисляющим дополнительные страховые взносы на накопительную пенсию работника – ежеквартально;

- Форма СПВ-3 (предоставляется в органы ПФР) - форма, которую страхователь представляет в течение трех календарных дней со дня обращения при выходе на пенсию.

Однако формы РСВ-1 (ежеквартально), РСВ-2 (ежегодно), РВ-3 (ежеквартально) и 4-ФСС (ежеквартально) были видоизменены в отчетную форму Расчет по страховым взносам, утвержденный приказом ФНС РФ от 10.10.2016 № ММВ – 7 -11/55.

Данный приказ начинает действовать с 1 января 2017 г., первый расчет по форме необходимо буде сдать за I квартал 2017 г. Срок представления ежеквартального отчета в ФНС – не позднее 30 числа месяца, следующего за отчетным (расчетным) периодом (п. 7 ст. 431 НК РФ). Этот срок единый для всех страхователей и не зависит от формы сдачи отчетности – на бумажном носителе или в электронном виде. За I квартал 2017 г. форма представляется не позднее 2 мая 2017 г. (30 апреля 2017 г. – это суббота). Организации, у которых за предшествующий год среднесписочная численность сотрудников превышает 25 человек, обязаны представлять отчетность только в электронном виде.

Расчет страховых взносов

Рассмотрим структуру отчета Расчет страховых взносов. Расчет состоит из трех разделов:

Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов» – данный раздел заполняют плательщики взносов, которые производят выплаты физлицам. В нем указываются сводные данные о суммах взносов, подлежащих уплате (по каждому виду взносов).

В отдельных приложениях данного раздела отражаются расчеты сумм взносов на обязательное пенсионное, медицинское и социальное страхование (количество застрахованных лиц, сумма начисленных выплат, сумма выплат, не облагаемых взносами, база по взносам).

В отдельном подразделе также необходимо отражать данные о взносах на дополнительное социальное обеспечение – ранее эти данные подавались в отчетной форме РВ-3 ПФР.

Также в отдельных приложениях Расчета отражается информация о соответствии условиям применения пониженных тарифов взносов.

Раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств» содержит расчет сумм страховых взносов за главу и членов КФХ.

Раздел 3 «Персонифицированные сведения о застрахованных лицах» содержит сведения о начисленных страховых взносах на обязательное пенсионное страхование по каждому застрахованному лицу (ранее в расчете РСВ-1 Раздел 6).

Разделы 1 и 3 заполняются плательщиками страховых взносов, производящими выплаты физическим лицам, и представляется ежеквартально. Раздел 2 заполняется плательщиками страховых взносов – главами крестьянских (фермерских) хозяйств ежегодно.

Обратите внимание, в отчетную форму «Расчет страховых взносов» не вошли:

- разделы расчетов с фондами – данных об уплате страховых взносов и задолженности/переплате в отчете не будет;

- раздел перерасчета страховых взносов;

- разделы сведений о стаже и расчеты по взносам на НС и ПЗ.

Однако в данную форму были добавлены:

- кадровые данные застрахованных лиц;

- суммы начисленных взносов по «вредным» доптарифам для каждого застрахованного лица;

- суммы начисленных взносов в ФСС по иностранцам для каждого застрахованного лица.

Теперь первичный отчет Расчета по страховым взносам не будет содержать корректирующих персонифицированных сведений прошлых периодов.

Корректирующие персонифицированные сведения будут включены в корректирующие расчеты, содержащие такой же набор данных, что и исходные данные. Теперь корректировки отчета будут сдаваться отдельно от исходных данных Расчета по страховым взносам.

Расчет будет считаться непредставленным в том случае, если:

- Сведения о совокупной сумме страховых взносов на обязательно пенсионное страхование не соответствует сведениям о сумме исчисленных страховых взносов по каждому застрахованному лицу за указанный период: Строка 061 по графам 3,4,5 приложения 1 Раздела 1 Расчета должна совпадать с суммами строк 240 Раздела 3 Расчета за каждый месяц соответственно.

- Указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц: ФИО – СНИЛС – ИНН (при наличии).

Отчетность в ПФР И ФСС

В органы ФСС по-прежнему будет сдаваться форма 4-ФСС. Новая форма 4-ФСС РФ утверждена приказом ФСС РФ от 26.09.2016 № 381. В данную форму не вошли данные о взносах на случай болезни и материнства. Форма содержит в себе:

- расчет базы по взносам на травматизм;

- сведения о начисленных, уплаченных, зачтенных и не принятых к зачету, возвращенных и возмещенных взносах;

- расходы по несчастным случаям на производстве и профзаболеваниям и данные о пострадавших;

- информацию о специальной оценке условий труда.

Сроки предоставления отчета 4-ФСС в электронной форме – не позднее 25 числа месяца, следующего за отчетным периодом, на бумажном носителе – не позднее 20 числа месяца, следующего за отчетным периодом.

В органы ПФР РФ работодатели обязаны будут сдавать, помимо СЗВ-М и СПВ-2, упомянутых выше, форму СЗВ-СТАЖ и ОДВ-1 (в соответствии с Проектом постановлений Правления ПФР «Об утверждении формы «Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)», формы «Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1)»). Отчет необходимо будет сдавать ежегодно не позднее 1 марта следующего года за отчетным периодом (до 1 марта 2018 г).

Также в соответствии с проектом ПФР вводит еще 2 формы: СЗВ-КОРР и СЗВ-ИСХ.

В форму СЗВ-ИСХ будут включаться сведения о заработке (вознаграждении), доходе, сумме выплат и иных вознаграждений, начисленных и уплаченных страховых взносах, о периодах трудовой и иной деятельности, засчитываемых в страховой стаж застрахованного лица. Сроки подачи этой формы ПФР еще не утвердил.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Любовь Маренич,

старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ»

Читайте также:

- Решение о проведении в организации налогового мониторинга принимается добровольно

- Налоговая декларация предпринимателем без образования юридического лица должна быть предоставлена

- Каков механизм формирования налогообложения и распределения прибыли предприятия

- Ооо фебус было зарегистрировано в налоговом органе г заринска 15 марта

- Реформа торгово промышленного налогообложения