Основные методы оптимизации налоговых платежей

Опубликовано: 17.05.2024

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Для любой хозяйственной деятельности важна эффективная оптимизация налогообложения: это помогает предпринимателю снизить выплаты в бюджет и сохранить больше денег в бизнесе.

Что такое налоговая оптимизация

Налоговая оптимизация — это комплекс методов и подходов для эффективного планирования (минимизации) налогов, перечисляемых в бюджет. Правильная оптимизация налогов (осуществляемая законными методами), а также прогнозирование различных рисков, помогают избежать больших убытков и сохранить стабильное положение фирмы на рынке.

Эксперты выделяют два способа минимизации налогов физических и юридических лиц:

- Налоговое планирование — это целенаправленные законные действия налогоплательщика, направленные на уменьшение его расходов на уплату налогов. Такой способ включает правило: «Разрешено все, что не запрещено законом». В налоговом планировании следует соблюдать основные принципы: законность, эффективность, надежность, безвредность, минимизация затрат.

- Уклонение от налогов — в этом случае для неплательщика предусмотрены суровые наказания. Поэтому лучше все-таки использовать легальные методы высвобождения от налогового бремени.

Легальные способы оптимизации налогов

Выбор подходящей системы налогообложения. Специальные налоговые режимы позволяют организациям выплачивать в бюджет небольшую часть своих доходов. Проведите расчеты, сравните выгодность разных налоговых режимов для вашего конкретного бизнеса. Воспользуйтесь нашим калькулятором систем налогообложения, чтобы рассчитать нагрузку на каждом режиме по своим параметрам.

Проверка добросовестности контрагентов. Если контрагент окажется недобросовестным, то расходы по сделке с ним не будут приниматься налоговой и вам придется заплатить больше налогов. Используйте системы проверки контрагентов на благонадежность. Например, в бухгалтерском веб-сервисе Контур.Бухгалтерия такая система есть.

Разработка правильной учетной политики. В зависимости от специфики бизнеса учетная политика поможет законными методами уменьшить налоговую базу и платежи в бюджет. Здесь читайте об учетной политике ООО на УСН.

Применение налоговых льгот. Это законные возможности уменьшить налоги или не платить их совсем. Но льготы есть не у всех. Льготы и послабления есть почти по всем налогам, кроме налога на игорный бизнес. Например, здесь мы рассказывали о налоговых льготах для IT-компаний.

Коронавирусная благотворительность. Если вы пожертвуете имущество или деньги на борьбу с коронавирусом, то сможете учесть их стоимость во внереализационных расходах при расчете налога на прибыль. Для УСН и ЕСХН это тоже актуально. Важно, что имущество должно быть предназначено для диагностики и лечения коронавируса, а также для предотвращения его распространения. Например, можно пожертвовать арматуру для строительства инфекционного отделения для коронавирусных больных. Право на учет расходов действует, если помощь получили некоммерческие медицинские организации, органы госвласти и управления или местного самоуправления, ГМУ или ГМУП.

Нелегальные способы минимизации налогов: не используйте их

Многие организации для ухода от налогов применяют различные махинации. Налоговые органы, догадываясь об этом, исследуют схемы уклонения от уплаты налогов и довольно быстро приходят с проверками и наказаниями в неудачливую организацию. Вот самые простые противозаконные схемы, о которых хорошо известно налоговым работникам.

Дробление бизнеса. Это бизнес-процесс, в результате которого появляется несколько новых организаций, вместо одной крупной. Так, налогоплательщики пытаются сохранить право на спецрежимы, остаться в реестре МСП, одновременно работать с партнерами с НДС и без него. Однако если компания не имеет собственных источников дохода, не может самостоятельно выбирать направления расходов и свою прибыль передает в другую организацию, то штрафы здесь гарантированы.

Обналичивание средств организации. Иными словами, создание фирм-однодневок. Через такие организации недобросовестные предприниматели выводят деньги по фиктивным сделкам, переводя безналичные деньги в наличные.

Присоединение к организации убыточной компании. В результате такого присоединения снижаются налоги (НДС, налог на прибыль). Однако налоговый сотрудник, конечно, заострит свое внимание на приобретении убыточной компании и проверит, является ли убыток действительным, или же он фиктивный.

Типичные ошибки при проведении процедуры оптимизации

Использование налоговой оптимизации требует от организации серьезного подхода, так как ошибки, допущенные в налоговом учете, могут привести к незапланированным расходам в виде штрафов.

Отсутствие цели оптимизации. Ваши действия по сокращению налогов должны иметь обоснование — убедительную бизнес-цель, ради которой вы так или иначе преобразовали организацию. Это нужно будет при необходимости объяснить налоговой и подтвердить документально.

Изменение схемы работы задним числом. Переход на новую систему налогообложения занимает время, и большой организации потребуется больше времени. Побеспокойтесь заранее о переходе на новый налоговый режим.

Использование схем, которые стоят на особом контроле у государства. Воздержитесь от нелегальных приемов сокращения налогов. Опытные сотрудники налоговой службы занимаются исследованием махинаций налогоплательщиков, которые позже доводятся до всех сотрудников инспекций.

Недостаточный инструктаж работников. Применение схем оптимизации требует проработки. Поясните алгоритм новой схемы сотрудникам и создайте для них письменные инструкции. Тогда они смогут при необходимости дать актуальные пояснения налоговой службе.

Автор статьи: Александра Аверьянова

Оптимизируйте налоги законными способами с бухгалтерским сервисом Контур.Бухгалтерия. Здесь есть удобный налоговый и бухгалтерский учет, варианты учетной политики для малого бизнеса, проверка контрагентов. Наши эксперты помогут выбрать удобный налоговый режим и применять налоговые льготы. Первые 14 дней работы в сервисе — бесплатно.

Для каждой компании основной задачей является повышение рентабельности своего бизнеса. Общеизвестно, что значительные затраты предприятия составляют налоговые платежи. Ежегодно политика налоговой системы в нашем государстве становится все жестче и жестче, поэтому методы оптимизации налогов интересуют предпринимателей.

Тщательная работа с налогами компании – процесс, который необходимо продумывать как при открытии своего предприятия, так и позже, когда фирма уже функционирует.

Нарушать закон или нет?

Процесс выбора лучшего варианта поведения при уплате налогов – важная деятельность любого хозяйствующего субъекта, которая направлена, прежде всего, на уменьшение налоговых платежей. Это можно осуществить, не нарушая действующее законодательство.

Уклонение от налогов и процесс приведения налоговой системы предприятия в наилучшее состояние – это разные вещи. Соответственно, основным критерием отличия данных действий будет соблюдение или нарушение закона.

К сожалению, минимизация налогов законными способами не всегда эффективна. Как правило, она заключается в различных, предоставляемых государством льготах для предпринимателей, поэтому не все ее способы можно применить в организациях разных правовых форм.

В свою очередь, незаконное занижение платежей влечет в Российской Федерации за собой уголовную ответственность. Уголовный кодекс наказывает за минимизацию налоговых выплат, которые производятся с помощью предприятий – однодневок, нелегальных договоров, уменьшения реального размера выручки, завышения затрат предприятия и других способов. Поэтому, для самого бизнесмена, так и для его компании выгоднее быть добросовестным налогоплательщиком.

Ключевые моменты в оптимизации налогов

Способы оптимизации могут быть совершенно законными. Для их осуществления следует всегда помнить о трех вещах:

- в соответствии с действующим законодательством заниматься коммерческой деятельностью разрешается с помощью различных организационно-правовых форм, которые имеют право на различный порядок налогообложения;

- налогоплательщик в некоторых случаях обладает возможностью выбора режима налогообложения для своей организации;

- налогоплательщик вправе выбирать разные способы учета своих хозяйственных операций, конечно же, с учетом положений законодательства.

Инструменты реализации оптимизации разнообразные, к тому же, из-за постоянного изменения законодательства имеют тенденцию к устареванию. Помимо этого, часто, прежде законный способ снижения платежей, после определенной оценки государством может перейти в разряд «незаконных».

Для эффективно действующего бизнеса следует всегда быть в курсе событий, которые происходят в законодательстве, чтобы вовремя корректировать схемы налогообложения, применяемые на предприятии.

Создание бизнеса

Еще до открытия своего предприятия вполне возможно выбрать наиболее оптимальную систему налогообложения, предварительно разработав бизнес-план для своей деятельности.

Рассмотрим, какой может быть оптимизация налогообложения ИП еще до начала открытия бизнеса.

Так, в 2014 году, при создании частного бизнеса, можно добровольно выбрать помимо ОСНО, ЕНВД, УСН и Патентную систему налогообложения.

Рассчитаем налоговую нагрузку определенного вида деятельности, чтобы определить, какая система налогов будет выгодно для развития бизнеса. К примеру, частный предприниматель, имеющий наемных работников, оказывающий услуги по перевозке грузов с использованием собственного транспорта, будет платить следующие платежи (для расчета возьмем сумму фиксированного платежа, которую предприниматель платит за себя в 2014 году – 20727,53 руб.):

- при системе ЕНВД. Формула, по которой рассчитывается размер платежа: базовая доходность*(физический показатель*12 месяцев)*К1*К2*15% – взносы (не превышающие 50%); 6000 *(3*12)* 1,672*1*15% = 54172,8 – 27086,4 = 27086,4 рублей.

- при патентной системе налогообложения. Здесь годовой доход умножается на ставку налога: 360 000*6% = 21 600 рублей

- при УСН. Формула расчета: доход*6% – взносы (не превышающие 50%) – 720 000*6% – 21 600 =21 600 рублей

Из приведенного примера видно, что для указанного вида деятельности выгодной системой выплат является патентная форма, или же упрощенная с объектом «доходы», с учетом того, что доход не будет превышать указанную выше сумму.

Таким образом, создав бизнес-план, и определив планируемые показатели минимум на год, вполне возможно сэкономить на налогах, выбрав для этого подходящую систему налогообложения.

Еще до учреждения своей организации, можно рассмотреть вариант с упрощенным налогообложением, выбрав один из двух объектов – доходы, которые облагаются ставкой в 6%, или же расходы, облагаемые ставкой 15%. Имея на руках бизнес – план, будет легко выбрать правильный объект – зная что затрат предприятия будет менее 60%, то, соответственно выгоднее облагать доходы, если же больше – то расходы.

Представленные примеры наглядно демонстрируют, что пути оптимизации выплат возможны еще до открытия своего дела.

Специальные налоговые режимы: Видео

Виды оптимизации налогообложения для предприятия

Прежде чем заняться поиском наилучшего варианта налогообложения, следует определить, какой ее вид будет наиболее подходящим для деятельности предприятия.

Как правило, обычно рассматривают две разновидности оптимизации:

- Стратегическая, разрабатываемая на длительный период, при которой определяется наиболее эффективная форма осуществления финансово-хозяйственной деятельности и при правильной организации которой, положительный результат сохраняется очень долгое время.

- Совершенствование налогообложения отдельных хозяйственных операций. Здесь наблюдается одноразовый эффект. Как правило, это различные комбинации с условиями и порядком действия по заключаемым предпринимателем договорам и т.п.

Кроме того, оптимизация налогов на предприятии делится на две схемы, разные в зависимости от результата, который хочет получить бизнесмен:

- уменьшение выплат;

- отсрочка платежей и перенос их выплат на другое время.

Как правило, оптимальное налогообложение будет более эффективным, если на практике указанные способы будут сочетаться между собой.

Налоговая оптимизация: Видео

Сочетание способов оптимизации

Как уже было отмечено, для того, чтобы получить отдачу от оптимизации, процесс этот должен осуществляться комплексно, так как обращение внимания лишь на отдельные сделки или виды налогов принесет одноразовый эффект. Тем более, зачастую случается так, что уменьшение выплаты по одному налогу, может существенно увеличить платеж другого. Мероприятия, которые направлены на уменьшение налоговых платежей, рекомендуется осуществлять еще до проведения сделок и прочих операций, а не к дате сдачи ближайшей отчетности предприятия.

В целом, можно отметить, что рассматриваемые процедуры достаточно сложны, для чего необходимо в штате компании держать профессионала, или же обратиться за помощью специалистов в компании, осуществляющие подобные услуги.

Если не нарушать условия, рассмотренные выше, то затраты предприятия на уплату налогов могут значительно уменьшиться совершенно легальными способами.

Налоговое планирование

Эта процедура заключается в предварительном анализе различных последствий еще до начала заключения хозяйственно-финансовых договоров.

В зависимости от того, какими будут условия договора, будут и налоговые обязательства.

Факторы, влияющие на налоговые платежи

- переход права собственности на товар или продукцию – этот условие указывает на момент реализации и, следовательно, на сроки начисления налогов;

- отношения между сторонами, так как территориальный отдел налоговой инспекции вправе при сделках между взаимозависимыми организациями проверять правильность применения цен;

- выбор контрагента – резидент; не резидент, имеющий льготы; индивидуальный предприниматель или юридическое лицо – все это может значительно повлиять на размер налоговой нагрузки.

Таким образом, при заключении любого договора следует учитывать его особенности, влияющие на систему сборов. Рекомендуется при осуществлении договорной работы употреблять балансовый метод налогового планирования. В этом случае минимизация и оптимизация налогообложения будет более выгодна, так как с помощью указанного метода можно предусмотреть последствия.

Достаточно простой, но эффективный способ, который увеличивает себестоимость продукции – завышение цены основных средств предприятия, которую можно осуществить при переоценке с помощью начисления амортизации. Однако, данная схема работает не для всех предприятий, так как высокая цена основных средств увеличивает налог на имущество организаций.

Популярные схемы оптимизации налогообложения

Существующие схемы налогообложения могут подходить как для каждой организации, так и быть строго индивидуальными. Распространенным является:

- применение налоговых льгот,

- различные методы отсрочки уплаты выплат,

- законные способы отмены уплаты налогов,

- осуществление деятельности в оффшорных зонах,

- и многое другое.

Многие организации считают, что оптимизация налогообложения предприятия возможна только на взаимодействии нескольких организаций, которые имею разные режимы налогообложения.

Так, часто бизнесмены открывают несколько фирм, где основная из компаний играет роль посредника. Компания с общим режимом может заключить договор комиссии с фирмой на упрощенном налогообложении, которая закупает товар у производителя. Далее основная организация перепродает товар, получая комиссионное вознаграждение, уменьшив размер НДС, который начисляется лишь на величину полученных комиссионных.

В другом случае, компания с традиционным режимом может реализовать свой товар своей же фирме, которая имеет упрощенную систему налогообложения или единый налог на вмененный доход с самой маленькой наценкой, неся при этом минимальную нагрузку по налогам. Доход от продажи получат другие фирмы, которые продадут продукцию по рыночной цене, однако заплатят значительно меньше налогов.

Однако следует иметь в виду, что рассмотренные варианты зачастую вызывают пристальное внимание налоговых органов. Важно, чтобы фирма, с которыми взаимодействует основная организация, имела независимое название и юридический адрес, вела настоящую хозяйственную деятельность.

Отсрочка уплаты НДС

Для сокращения выплат по налогам вполне реально использовать схему с задержкой отгрузки продукции. Здесь главное заключить договор с предприятием, работающим на ЕВНД, причем следует заранее договориться с контрагентом о желании применять данную схему. Заинтересовать контрагента подобным предложением можно пообещав ему скидку. Для осуществления данной схемы в договор о поставке включается пункт о штрафных санкциях за нарушение сроков поставки, хотя реально этот момент уже обговорен с партнером и он закрывает на это глаза. В соответствии с законодательством неустойка не облагается НДС. Контрагент не платит НДС, поэтому рассмотренная схема оптимизации налогообложения не вызывает у него беспокойства.

Отсрочить уплату НДС возможно при отгрузке товаров частями, а не одной поставкой. Тогда налог будет уплачиваться при отгрузке последней партии товара.

В этом случае заплатить налог необходимо в день отгрузки последней партии. Например, если есть договоренность с покупателем, что компания отгрузит в I квартале только основную часть продукции, а оставшуюся отправит во II квартале, то бухгалтерия должна будет заплатить НДС лишь во II квартале. Здесь главное, чтобы в договоре было прописано, что поставка осуществляется по частям, по причине большого веса или объема товаров.

Как видно из рассмотренных примеров, оптимизация системы налогов это не игра, а сложная работа, требующая тщательного анализа каждой ситуации не только бухгалтеров, но и юристов.

Индивидуальные схемы минимизации налогов

Любое предприятие может создать схему оптимизации налогов, поэтому следует помнить, что применяя известные методы налоговой оптимизации на основе практики других компаний можно нанести значительный ущерб своему бизнесу.

Как правило, успех большинства способов оптимизации заключен в поиске существующих пробелов в налоговом законодательстве и дальнейшем обращении их в свою пользу.

Поэтому необходимо привлечь к данной работе специалиста, который должен отлично разбираться в законах, чтобы быть уверенным в том, что найденная лазейка принесет налогоплательщику максимальную выгоду. Из этого следует, что оптимизация налогообложения организации не должна ограничиваться приемом на работу высококлассного главного бухгалтера, а требует привлечения гораздо большего штата грамотных специалистов.

Для получения достойного результата требуется проводить комплексный анализ всех направлений деятельности компании, и лишь в этом случае, разработанный индивидуальный метод для определенной компании по сокращению платежей будет работать в реальности.

Рассмотрим еще применяемые на практике схемы минимизации налогообложения.

Предприниматели стали выводить активы из компании. Для этого они создают еще одну организацию, которая в силу своей деятельности может применять упрощенную систему налогообложения. В эту фирму передаются основные средства первой организации в качестве вклада в уставный капитал или же продаются ей в рассрочку или по маленькой цене, далее основная компания заключает с вновь созданной организацией договор аренды на это имущество. Подобная схема приносит значительную выгоду бизнесменам:

- во-первых, не платиться налог на имущество организации;

- во-вторых, снижается налоговая база на доход, за счет ее уменьшения на сумму арендных платежей, так как они являются расходами предприятия.

Стоит ли игра свеч?

Рассмотренные в данной статье способы и методы оптимизации налогов не являются нарушением российского законодательства. Однако, следует помнить, что налоговые органы не приветствуют подобные схемы и мало того, знают о них. Поэтому, практически каждый год в Налоговый кодекс вносятся изменения, направленные на сокращение применяемых на практике схем минимизации налогов, так как они приносят ущерб государственной казне.

Поэтому оптимизация системы налогообложения предприятия не должна являться способом ухода от уплаты налогов, а должна как можно больше приблизиться к закону и законным методам. Если у бизнесмена существует возможность уменьшить размер выплат по налогам, и он может это сделать легально, то такая оптимизация принесет пользу не только предприятию, но и государству.

В статье описаны способы законной оптимизации налогового бремени

Способы налоговой оптимизации разнообразны по своей природе. Общим для всех способов налоговой оптимизации можно считать относительную легальность (законность) применения данных методов и способов. Однако нет никакой гарантии, что налоговые органы не предпримут никаких действий по отношению к предприятиям-оптимизаторам налогового бремени.

Метод замены отношений

Суть метода замены отношений заключается в том, что предприятие при юридическом оформлении хозяйственных отношений со своими контрагентами выбирает гражданско-правовую норму с учетом налоговых последствий применения этих гражданско-правовых норм.

Иными словами, происходит замена одних хозяйственных правоотношений, налогообложение результатов которых происходит по повышенным ставкам, на другие близкие, однородные правоотношения, имеющие льготный режим налогообложения, при этом экономическая сущность хозяйственной операции остается неизменной. Необходимо отметить, что заменяться должны именно правоотношения (весь комплекс прав и обязанностей), а не только формальная сторона сделки, то есть замена не должна содержать признаков мнимости или фиктивности, в противном случае сделка может быть признана недействительной.

Например, замена внутрироссийского договора на договор экспорта продукции позволяет перейти на обложение НДС реализации товаров в режиме экспорта по ставке 0 %.

Замена договора купли-продажи основного средства на договор лизинга. При этом оно должно учитываться на балансе лизингополучателя. Выгоды: можно применить повышающий коэффициент 3 к норме амортизации; лизинговые платежи, направляемые на выкуп основного средства можно включать в расходы, учитываемые в целях налогообложения.

Замена разовых стимулирующих выплат премиями по результатам работы, предусмотренными положением предприятия по системе оплаты труда. В этом случае выплачиваемые премии подлежат отнесению на расходы, принимаемые для целей налогообложения прибыли.

Метод разделения отношений

Метод разделения отношений основывается на принципе диспозитивности в гражданском праве, но в данном случае происходит не замена одних хозяйственных отношений на другие, а разделение одного сложного отношения на ряд простых хозяйственных операций, хотя первое может функционировать и самостоятельно.

Например, отношения по поводу реконструкции здания, целесообразно разделить на собственно реконструкцию и капитальный ремонт, поскольку затраты на капремонт, в отличие от реконструкции, расходы на которую увеличивают стоимость основного средства и производятся за чистой прибыли и других средств предприятия, относятся на себестоимость продукции и уменьшают налогооблагаемую базу по налогу на прибыль.

Разделение договора купли-продажи имущества на собственно договор купли-продажи и договор на оказание информационно-консультационных услуг. Сумма, уплаченная по договору на оказание информационно-консультационных услуг, единовременно относится на себестоимость продукции. Выгоды: уменьшается стоимость имущества и налог на имущество; в части услуг расходы списываются единовременно, а не через амортизацию в течение нескольких лет.

Метод отсрочки налогового платежа

Данный метод основывается на том обстоятельстве, что срок уплаты большинства налогов тесно связан с моментом возникновения объекта налогообложения и календарным периодом (месяц, квартал, год).

Например, организация-покупатель до 1 января 2006 г. могла отсрочить возникновение облагаемого НДС оборота путем перечисления денежных средств в последний день налогового (отчетного) периода до момента получения продукции. Это происходит из-за того, что минимальное время прохождения платежей через банки составляет не один день, а в среднем около трех дней (для организаций, находящихся в разных регионах). Поэтому покупатель, перечислив денежные средства за приобретенную продукцию в последний день текущего периода, может включить расходы на ее приобретение в состав расходов этого периода, хотя продукция будет получена и использоваться в следующем периоде, а также может в текущем периоде произвести налоговые вычеты по НДС.

Организация-продавец, в свою очередь, получив оплату, отразит ее уже в следующем отчетном периоде и, тем самым, отсрочит уплату налога на прибыль на три месяца и уплату НДС на один месяц, что, в конечном итоге, приведет к увеличению оборотных средств организации (при условии, что поступившие средства не будут оформлены в качестве предоплаты в счет предстоящих поставок продукции или длительность производственного цикла превышает 6 месяцев).

Метод прямого сокращения объекта налогообложения

Метод прямого сокращения объекта налогообложения преследует цель избавиться от ряда налогооблагаемых операций или имущества, и при этом не оказать негативного влияния на хозяйственную деятельность предприятия. Среди прочего могут использоваться:

- сокращение объекта налогообложения при совершении операций купли-продажи и мены путем занижения (завышения) стоимости товаров (работ, услуг) с учетом положений ст. 40 Налогового кодекса РФ (до 20 % от уровня цен по идентичным или однородным товарам);

- сокращение объекта обложения по налогу на имущество путем проведения инвентаризаций, по результатам которых списывается имущество, пришедшее в физическую негодность, или морально устаревшее имущество;

- сокращение стоимости налогооблагаемого имущества путем проведения независимым оценщиком переоценки стоимости основных средств в сторону снижения (повышения для обложения налогом на прибыль).

Метод делегирования налоговой ответственности

Метод делегирования налоговой ответственности предприятию-сателлиту заключается в передаче ответственности за уплату основных налоговых платежей специально созданной организации, деятельность которой призвана уменьшить фискальное давление на материнскую компанию всеми возможными способами. Данный способ минимизации налоговых отчислений наиболее часто используется при планировании налога на прибыль.

Метод принятия учетной политики с максимальным использованием возможностей для снижения размера налоговых платежей

Использование метода применения законодательно установленных льгот и преференций для различных отраслей народного хозяйства и групп налогоплательщиков стало возможно благодаря установлению особых режимов налогообложения для:

- отдельных отраслей, видов деятельности (сельское хозяйство, телекоммуникации, НИОКР и др.), наиболее нуждающихся в государственной поддержке для обеспечения роста экономики и экономической безопасности страны;

- отдельных групп налогоплательщиков (организации, занятые в сфере малого бизнеса, инвесторы в порядке соглашений о разделе продукции при разработке полезных ископаемых);

- отдельных территорий (районы крайнего Севера, свободные экономические зоны, технопарки и т. п.), организаций, участвующих в решении социальных вопросов (трудоустройство инвалидов, оказание благотворительной помощи некоммерческим организациям и нуждающимся индивидуумам, помощь в проведении спортивных мероприятий и др.);

- предприятий, ориентируемых на экспорт и других субъектов.

Метод смены юрисдикции сбытового управления или центра принятия управленческих решений

Метод смены юрисдикции сбытового управления или центра принятия управленческих решений предприятия в виде учреждения самостоятельного юридического лица либо перенос самих производственных мощностей в пользу зоны льготного режима налогообложения базируется на праве субъектов РФ самостоятельно, в рамках установленных Налоговым кодексом РФ пределов, устанавливать конкретные ставки региональных и местных налогов (по налогу на прибыль, налогу на имущество организаций, земельному налогу) и льготных режимов налогообложения определенных территорий РФ (Закрытые административные территориальные образования: г. Саров, г. Снежинск и др.).

Перечисленные методы в своем большинстве сепаративны (не взаимодействуют в комплексе друг с другом) и краткосрочны. Наиболее эффективным является такое сочетание методов налоговой оптимизации, которое позволяет предприятию достичь поставленных целей (рост продаж, прибыли и др.) в наиболее короткий промежуток времени с наименьшими затратами с учетом долговременной перспективы экономического роста и финансовой стабильности организаций.

Подготовлено по материалам: Налоговый менеджмент. Учебное пособие. Барулин С.В. и др. Издательство: "Омега-Л"; 2007

Рубрика: Экономика и управление

Дата публикации: 14.10.2018 2018-10-14

Статья просмотрена: 1037 раз

Библиографическое описание:

Зонова, К. А. Методы оптимизации налоговых платежей / К. А. Зонова, Е. В. Артемьева. — Текст : непосредственный // Молодой ученый. — 2018. — № 41 (227). — С. 121-123. — URL: https://moluch.ru/archive/227/53044/ (дата обращения: 20.05.2021).

Ключевые слова: уплата налогов, налоговая оптимизация, налоговая ответственность, режимы налогообложения.

Каждое предприятие стремится к наибольшей рентабельности своего предприятия, производства, поэтому такой вопрос как оптимизация налоговый платежей — является актуальным. С каждым годом Российское законодательство ужесточает политику налогового обложения, при этом сохраняя налоговые льготы и иные преференции. Оптимизацией налогообложения интересуются в равной степени, как действующие предприятия, так и начинающие предприниматели.

Сущность концепции налоговой оптимизации заключается в том, что налогоплательщик, действуя при уплате налогов согласно нормам материального права, не преследует в качестве цели достижение какого-либо иного экономического эффекта, кроме уменьшения сумм налоговых платежей [3]. Если в ходе предпринимательской деятельности налогоплательщика не только не нарушается буква закона, но и нет злоупотреблений с его стороны в части использования прав на получение льгот, то такая деятельность может называться налоговым планированием, которое не влечет наступления уголовной, административной или налоговой ответственности. Если же речь идет об умышленном сокрытии некоторой подлежащей уплате суммы налога, то такая деятельность называется уклонением от уплаты налогов и является уголовно наказуемым деянием [2].

Для ведения «открытой» налоговой политики на предприятии существует множество различных способов. Российское законодательство оставляет предприятиям за собой право выбора режима налогообложения (специальные налоговые режимы), выбор учетной политики, варианты учета проведения финансовых операций (не противоречащие закону). В связи с изменчивостью норм закона, необходимо следить за изменениями и проводить корректировку схем оптимизации. Это позволит избежать привлечения к ответственности за нарушение законодательства, а также применять нововведения в своих интересах.

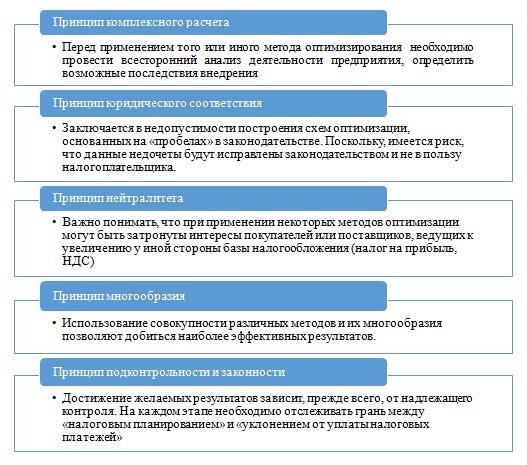

При применении методов оптимизирования необходимо придерживаться следующих принципов, отраженных кратко на Рисунке 1

Рис. 1. Принципы налоговой оптимизации

Как видно, представленные принципы А. Комаха логичны и их применение является основой для успешного построения методов оптимизирования.

Проведя анализ можно выделить наиболее распространенные и основные методы оптимизации налоговых платежей.

- Одним из налогов, к которому наиболее обращено внимание — это налог на добавленную стоимость. В качестве способов оптимизации выделяют:

- Предприятием заключается сделка в виде опциона, при реализации которого НДС не начисляется (особенности сделки).

- При внесении задатка (необходима подтверждающая документация) обложение налогом которого — не предусмотрено.

- Снизить НДС на 10 % можно за счет использования услуг транспортной компании. Для этого товары необходимо перевозить с помощью транспорта продавца или обращаясь к транспортной компании.

- При стратегическом планировании налоговой деятельности, или в случае, когда необходимо отложить выплату налога, необходимо заранее продумывать дату выписки счет-фактуры. Поскольку НДС к выплате рассчитывается после получения данного документа.

- Можно получить освобождение от НДС на общем режиме налогообложения на основании статьи 145, пункта 1 Налогового Кодекса. Если выручка за три предшествующих последовательных календарных месяца в совокупности не превышает 2 миллионов рублей.

- Распространенные способы оптимизации налога на прибыль:

- Количество резервных средств определяется самой компанией. Отчисления рассчитываются на основании количества замен и сметы ремонтных работ. Они не должны превышать размер, установленный за последние три года. Поэтому фирмам, работающим менее трех лет, создание резерва запрещено.

- Использование премии за амортизацию. При приобретении новые объекты можно учитывать как замещение амортизационных. Таким образом, возможно снизить прибыль на 30 % от стоимости объекта при замене основного средства 3–7 очереди или 10 % для остальных групп.

- Создание резервов — равномерное распределение налога на прибыль на протяжении года, что позволяет избежать пиковых отчислений во время отпусков, выявления долгов, ремонтов основных средств.

- Перенос налогооблагаемой базы на дочерние компании (прибыль переносится на фирму с льготным режимом обложения налогом на прибыль с обязательным выводом ее оттуда без каких-либо налоговых нагрузок).

- Еще одной возможностью снизить налогооблагаемую базу налога на прибыль является добровольное имущественное страхование. Статья 263 НК РФ дает подробное разъяснение на какие виды страхования возможно уменьшить базу по налогу на прибыль.

- Заключение договоров складского хранения и обслуживания. Привлечение подобных компаний для обслуживания дает не только возможность оптимизировать налог на прибыль, но и сэкономить на страховых взносах, за счет применения льготы в соответствии с п.8 ст. 58 Федерального закона 212-ФЗ О страховых взносах в ПФ РФ, ФСС, ФФОМС [4].

Все указанные способы оптимизации налоговых платежей могут быть применены как уже действующими предприятиями, так и могут быть внедрены на стадии планирования будущей организации, или её подразделений. Основным преимуществом является легальность использования рассмотренных методов. Необходимо отметить, что предприятия, применяющие полулегальные «серые» методы оптимизации имеют высокий риск того, что такие способы будут признаны налоговыми нарушениями, что приведет к наступлению уголовной, административной или налоговой ответственности.

В 2017–2018 году некоторые схемы налоговой оптимизации были выявлены сотрудниками налоговых органов и признаны как уклонение от уплаты налогов.

Одной из распространенных схем оптимизации является — дробление бизнеса. Данный метод предполагал деление бизнеса на несколько фирм с такими организационно-правовыми формами как индивидуальные предприниматели, общества с ограниченной ответственностью для применения ими упрощенной системы налогообложения (УСН). Во-первых, такие специальные режимы как УСН, ЕНВД (Единый налог на вмененный доход) предусматривают льготу в виде отмены уплаты некоторых видов налогов, а во-вторых, предприятие до дробления бизнеса должно было бы уплачивать полную стоимость налогов, находясь на общем режиме налогообложения. Данный метод характеризуется как заведомо рискованный для предприятия.

Фиктивные сделки с фирмами-однодневками так же распространены среди представителей крупного бизнеса. Целью данных сделок является либо приобретение товаров, работ или услуг с заведомо завышенной стоимостью, либо занижение отражаемого дохода при продаже товаров. Компаниями оформляются фиктивные акты, накладные и счета, но фактически сделки не происходят. Таким образом, организация имеет возможность получить налоговые вычеты, либо снизить базу по налогу на прибыль. Зачастую такие фирмы используют и для уклонения от уплаты НДС.

Мнимые сделки по продаже недвижимости — схема так же известная сотрудникам налоговых инспекций, по которым имеется расширенная судебная практика. Собственниками объектов недвижимости заключаются сделки с взаимозависимыми организациями, с указанием в договорах купли-продажи умышленно заниженной стоимостью объекта, либо включая в такие договора услуги по улучшению состояния недвижимости (ремонта) с привлечением различных подрядчиков. В действительности данные сделки фиктивны.

Применение вышеприведенных методов может привести не только к доначислениям, но и к штрафным санкциям в размере 40 % от неуплаченной суммы, со стороны Федеральной налоговой службы.

Основным и наиболее действенным способом вести открытую налоговую политику на предприятии является налоговое планирование, предусматривающие законные методы оптимизации налоговых платежей. Для наибольшей эффективности схемы необходимо подбирать комплексно.

Необходимо отметить, что приведенный выше перечень «чистых» методов оптимизации налогообложения можно использовать налогоплательщиками с минимальными рисками привлечения к налоговой ответственности. Указанные методы позволяют существенно снизить налоговую нагрузку на предприятии. Данный перечень является примерным и не закрытым. Использование того или иного метода подбирается каждым отдельным предприятием индивидуально.

Применение льготных систем налогообложения — не единственный законный способ налоговой оптимизации. Организации, при грамотном соблюдении нюансов, могут прибегать к таким схемам, как дробление бизнеса, внедрение услуг индивидуальных предпринимателей, использование налоговых льгот.

Рассмотрим наиболее распространенные способы налоговой оптимизации подробнее.

Использование налоговых режимов

Этот способ является самым популярным среди всех возможных. Он эффективен тогда, когда у компании есть покупатели, которым не нужен НДС — физлица либо организации или ИП, использующие УСН.

Как в данном случае можно оптимизировать налоги? Распределить потоки реализации: либо создать компанию, которая будет применять УСН или ЕНВД, либо воспользоваться услугами индивидуального предпринимателя с патентом. Тогда все договоры с покупателями, которым не нужен НДС, будут переводиться на другое юрлицо или ИП, а на основном юрлице останутся контракты с крупными оптовиками или покупателями, которым НДС нужен. В результате можно минимизировать как НДС, выплачиваемый с наценки, так и налог на прибыль.

Стоит учитывать, что субъекты РФ ежегодно принимают законы, в соответствии с которыми предоставляют пониженные ставки для определенных видов деятельности организациям и ИП на УСН.

Подробнее на эту тему читайте статьи:

Использование давальческой схемы (толлинг)

Этот вариант предполагает использование давальческих материалов. Давальческие материалы — это те материалы, которые принимаются организацией-переработчиком от заказчика-давальца для их дальнейшей переработки или изготовления продукции, но без оплаты стоимости материалов и с обязательством полного возвращения переработанных материалов или готовой продукции.

Региональное законодательство устанавливает для определенных видов деятельности, в частности, для производства, пониженную ставку налога, взимаемого в связи с применением УСН. Например, Тульская область предоставляет организациям, которые занимаются производством, ставку налога 3 % вместо 6 %. При этом право уменьшить налог на 50 % за счет уплаченных страховых взносов сохраняется. Получается, что эффективная ставка налогообложения в этом регионе составляет всего 1,5 %.

Как можно воспользоваться этим методом? Например, следующим образом: все производственные акты перевести на организацию, применяющую УСН. Сделать это можно путем выделения, разделения организации или, если выручка позволяет, просто написать заявление в налоговую инспекцию и начать применять УСН.

Сдавайте отчетность через интернет во все контролирующие органы без проблем. В строенная проверка обеспечит сдачу отчета с первого раза.

Как быть с покупателями, которым нужен НДС? В данном случае создается еще одна организация, которая будет находится на ОСН. Эта организация будет закупать сырье с НДС. На нее переводятся транспортные расходы с НДС и другие затраты, которые поставщики представляют с НДС. После того как эта организация приобретает сырье, она отдает его в производственную организацию на переработку. Затем организация, находящаяся на ОСН, получает с производства готовую продукцию, которую в дальнейшем реализует своим покупателям. Получается, что весь НДС, который сопровождается с производственной деятельностью (сырье, транспорт, аренда, маркетинг и т.д.), находится на компании, применяющей ОСН.

Также производство, находящееся на УСН, может часть готовой продукции реализовывать покупателям, которым НДС не нужен. Но для этого придется четко проработать договор на переработку, который нужно заключать с упрощенцем, так как образец договора из справочных систем в этом случае не подойдет.

Стоит обратить внимание на гл. 34 НК РФ «Страховые взносы». Для многих компаний, применяющих УСН, предусмотрена пониженная ставка страховых взносов. В частности, для производства пищевых продуктов, текстильного и швейного производства действует ставка 20 %. В ст. 427 НК РФ перечислены все организации, у которых есть право применять пониженную налоговую ставку.

Дробление бизнеса: риски и нюансы

Рассмотренные выше варианты — это схемы дробления бизнеса, разделения компании, применяющей ОСН, на несколько более мелких хозяйствующих субъектов. Можно отдельно выделять производство, опт, розницу и другие бизнес-направления. Сейчас очень распространен аутсорсинг, на который переводят бухгалтерию, кадровую службу, маркетинг и др.

Дробление бизнеса, как способ налоговой оптимизации, потому и распространен, что позволяет экономить на налогах, использовать все возможности «упрощенки» или ЕНВД, а также подконтрольные организации, ИП для минимизации НДФЛ и страховых взносов. Эту «операцию» можно осуществить следующими способами:

- реорганизоваться путем разделения (когда вместо одного юрлица появляются новые два) или выделения (когда из одного юрлица выделяется одно новое);

- создать новые организации;

- зарегистрировать в качестве предпринимателей доверенных лиц (на практике часто это учредитель или директор компании либо их родственники и друзья).

Есть несколько нюансов, на которые следует обратить внимание при дроблении бизнеса, чтобы избежать претензий налоговиков. Ведь по ряду критериев суды могут признать налоговую выгоду необоснованной. Например, если есть единая производственная база, но отсутствуют собственные производственные мощности у подконтрольного лица, работают одни и те же сотрудники, наблюдается согласованность действий и исключительность отношений, при которых созданные юрлица продолжают осуществлять те же операции, что и до преобразования, и не имеют внешних заказчиков (Письмо ФНС от 19.01.2016 № СА-4-7/465@).

Самое главное доказательство обоснованности дробления — это наличие деловой цели, которая четко отвечает на вопросы: что конкретно поменялось после реорганизации и почему бизнес не мог продолжать существовать в прежнем состоянии?

Ответы в данном случае могут быть разными: повышение эффективности работы компании, улучшение бизнес-процессов, сокращение затрат, расширение сети сбыта, предотвращение банкротства, минимизация рисков.

Грамотное дробление бизнеса подразумевает, что:

- вновь созданные плательщики не являются взаимозависимыми, а адреса создаваемых в результате дробления организаций различаются;

- счета плательщиков не открыты в одном банке;

- каждый налогоплательщик располагает отдельной материальной базой и своими трудовыми ресурсами;

- вновь созданные организации финансово самостоятельны;

- ценовую политику можно обосновать;

- документооборот ведется правильно.

Оптимизация зарплатных налогов

Чтобы минимизировать финансовую нагрузку на бизнес, некоторые организации используют схемы оптимизации НДФЛ и страховых взносов.

Одна из таких схем подразумевает использование льгот, налоговых послаблений, действующих в конкретном регионе.

В ст. 427 НК РФ приводится перечень видов деятельности, при осуществлении которых можно применять пониженную ставку страховых взносов. Однако налоговый орган имеет право требовать у организации документы, которые подтверждают ее право на использование пониженной ставки (ст. 88 НК РФ).

Другая схема налоговой оптимизации, которая широко распространена, — заключение вместо трудового договора гражданско-правового договора с ИП. Но эта схема может быть признана законной, если ИП получает деньги за услуги не только от вашей организации, и у вас, помимо ИП, есть штатные сотрудники.

Наконец, третья схема — ИП-управляющий. В данном случае важно, чтобы размер вознаграждения был обоснован, факт реального оказания услуг четко прослеживался (поездки в командировки, участие в совещаниях и др.) и не было признаков трудового договора.

Чтобы при проверке налоговиков отношения не были признаны трудовыми, нельзя включать в тексты гражданско-правовых договоров с ИП ряд условий. В частности, место работы, должность в соответствии со штатным расписанием, режим рабочего времени и времени отдыха, зарплату, дисциплинарную ответственность, отпуск, пособия и др.

При заключении договора оказания услуг с ИП-сотрудниками нужно предусмотреть ряд моментов. А именно не совершать одномоментного увольнения всех сотрудников с последующим заключением договоров на оказание услуг. Налоговики это сразу заметят и будут использовать в качестве довода о применении схемы оптимизации страховых взносов и НДФЛ.

Кроме того, важно оплату труда производить только за заранее обусловленный и конкретизированный объем работ. Также вознаграждение должно оплачиваться нерегулярно — например, раз в квартал. При этом объем выполняемых ИП работ должен варьироваться во времени и, соответственно, должен меняться доход ИП.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: