Органы осуществляющие налоговые проверки полномочия по проведению налоговых проверок

Опубликовано: 17.05.2024

Обладая широким спектром прав и полномочий, налоговые органы нередко злоупотребляют своей властью. Случаи повторного начисления и взыскания долгов, неправильного расчета штрафов и пеней, несанкционированного изъятия документов и даже откровенного вымогательства давно стали повседневной российской практикой. Чтобы избежать подобных нарушений, налогоплательщики должны хорошо знать, какими полномочиями обладают налоговые инспекторы, и не позволять им злоупотреблять властью. О том, как это сделать, и пойдет речь дальше.

Основные полномочия налоговых органов

Права налоговых органов РФ закреплены в 31-й статье Налогового кодекса. Сейчас эта статья действует в редакции Федерального закона №137 от 27 июля 2006 года. Первая часть статьи закрепляет 15 основных полномочий налоговых органов:

- Собирать с налогоплательщиков документы для расчета и уплаты сборов.

- Проверять деятельность фирм и компаний в части начисления и уплаты налогов (в частности, контролировать банковские организации).

- Изымать документы налогоплательщика в ходе проверок, если есть подозрения в фальсификации бумаг или других махинациях.

- Вызывать плательщиков в налоговую инспекцию для дачи пояснений по уплаченным налогам.

- Арестовывать имущество и счета, приостанавливать операции по ним.

- Осматривать любое имущество налогоплательщика, которое помогает ему извлекать выгоду.

- Самостоятельно рассчитывать суммы налогов к уплате.

- Требовать устранения любых нарушений в уплате.

- Штрафовать, взыскивать недоимки и пени.

- Требовать в банках документы об уплате налогов любыми плательщиками.

- Привлекать к своей работе сторонних экспертов, специалистов и переводчиков.

- Вызывать любых свидетелей, чьи показания могут помочь с начислением и уплатой налогов.

- Ходатайствовать об отзыве и аннулировании лицензий должников на право хоздеятельности.

- Подавать иски в суды различных инстанций на взыскание с должников пеней, штрафов, компенсации ущерба государству, расторжение инвестиционных кредитных договоров и пр.

- Повторно требовать уплаты штрафов, пеней и недоимок, которые ранее были признаны безнадежными, т.е. не подлежащими взысканию.

В Кодексе отдельно оговаривается, что налоговые органы имеют право производить любые другие действия, если они не противоречат тексту документа. Кроме того, указанные полномочия осуществляются в отношении плательщиков не только налогов, но и страховых взносов.

Виды налогового контроля

В соответствии с российским законодательством, налоговые органы имеют право контролировать налогоплательщиков на всех этапах их деятельности. В зависимости от времени и оснований проведения выделяется три вида контроля:

- предварительный (направлен на предупреждение налоговых нарушений);

- оперативный (призван пресечь нарушения на этапе текущей хозяйственной деятельности предприятия);

- последующий (помогает выявлять нарушения пост-фактум на основе итоговых отчетов).

На каждом этапе контроля налоговые органы могут проводить комплексные и тематические мероприятия, сплошные и выборочные выемки документов, камеральные и выездные проверки, плановые и внезапные осмотры с привлечением сторонних экспертов, инвентаризацию имущества и прочие мероприятия, описанные в Налоговом кодексе.

Типы налоговых проверок

Безусловно, налоговые проверки являются самым распространенным видом деятельности налоговых инспекторов. Именно на выездных и камеральных мероприятиях зиждется их работа. В чем же отличие этих типов проверок?

Камеральные налоговые проверки

Это обычная для текущего контроля форма налоговых проверок. Последовательность действий при камеральных проверках регулируется статьей 88 НК РФ. В рамках таких мероприятий налоговики могут выполнять следующие действия:

- проверять декларации, отчеты и другие документы, поданные налогоплательщиком, на предмет ошибок и нестыковок;

- устанавливать, насколько сведения из этих документов соответствуют информации, имеющейся у самого налогового органа;

- контролировать правильность исчисления налоговой базы и других арифметических подсчетов;

- разрешать или запрещать запрашиваемые налоговые вычеты и льготы.

То есть основная задача камеральной проверки – проконтролировать текущую деятельность налогоплательщика на основе представленных им документов. Такой тип контроля не подразумевает выезд на место налоговых инспекторов, осмотр помещений, инвентаризацию имущества и т.д.

Выездные налоговые проверки

Это более сложная и эффективная форма налогового контроля над деятельностью предприятий-налогоплательщиков и налоговых агентов. Порядок выездных проверок регламентируется статьей 89 Налогового кодекса. В рамках такого контроля налоговые инспекторы могут осуществлять следующие действия:

- выезжать на основное место деятельности налогоплательщика;

- осматривать помещения и имущество, с помощью которого предприниматель извлекает выгоду;

- проводить инвентаризацию этого имущества;

- проверять любую документацию, связанную сразу с несколькими видами налогов и сборов;

- назначать экспертизы, привлекать переводчиков.

Соответственно, выездная проверка проводится на месте деятельности налогоплательщика. В исключительных случаях ее могут перенести в здание налогового органа.

К сведению! Выездная проверка может длиться от двух месяцев до полугода. Однако инспекторы могут приостанавливать ее ход на время истребования документов от налогоплательщика и других органов, проведения экспертиз и перевода документов с иностранных языков.

Другие действия для налогового контроля

Помимо камеральных и выездных проверок, которые по сути являются комплексом действий, налоговые органы могут проводить отдельные мероприятия для контроля налогоплательщиков. К таким действиям относятся:

- осмотры помещений и территорий, а также имущества и документов налогоплательщика;

- инвентаризация имущества;

- истребование и выемка бумаг и предметов;

- вызов налогоплательщика в инспекцию для дачи объяснений;

- допрос свидетелей;

- привлечение экспертов.

Все эти действия могут производиться как по отдельности, так и в составе камеральных и выездных налоговых проверок.

.jpg)

Руководитель коллегии адвокатов

"Комиссаров и партнеры"

специально для ГАРАНТ.РУ

Еще одна не менее важная проверка, осуществляемая органами исполнительной власти – это налоговая проверка. ФНС России проверяет соблюдение юридическими лицами и ИП законодательства о налогах и сборах.

Порядок проведения налоговых проверок урегулирован главой 14 НК РФ, посвященной налоговому контролю.

Существует два типа проверок: камеральные (без выезда, проводимые в налоговом органе) и выездные (с визитом по месту нахождения организации).

При камеральной налоговой проверке налоговый орган анализирует изначально имеющиеся в распоряжении у налогового органа документы в отношении налогоплательщика, налоговые декларации, а также документы, предоставленные налогоплательщиком по запросу проверяющего.

Камеральная проверка проводится в течение трех месяцев и не требует специального решения руководителя налогового органа о ее проведении.

Если камеральная проверка выявляет ошибки, несоответствия или противоречия в документах, проверяющий запрашивает у налогоплательщика пояснения и требует исправления нарушений. Организация в свою очередь может возражать, подкрепляя свои пояснения по факту допущенных ошибок документами бухгалтерского учета. Если по итогам проверки все же будет установлен факт нарушения налогового законодательства, налоговый орган составит акт проверки.

Выездная проверка проводится на основании решения руководства налогового органа непосредственно в помещении по месту нахождения проверяемой организации.

Предметом проверки является правильность исчисления и уплаты одного или нескольких налогов за определенный период (не более трех лет ранее предшествующего налогового периода).

Выездная проверка проводится в двухмесячный срок (в исключительных случаях не более четырех месяцев, в особо исключительных случаях – не более шести месяцев).

Течение срока проверки может быть приостановлено в связи с истребованием документов, назначением экспертизы, переводом документов на русский язык, получением информации от иностранных органов. В этом случае действия налогового органа на территории проверяемого юридического лица прекращаются и последнему возвращаются все запрошенные подлинники документов (не считая изъятых в ходе выемки).

Повторная выездная проверка проводится в случаях, если вышестоящий налоговый орган примет решение проверить качество ранее проведенной проверки вашей организации или в случае представления налогоплательщиком уточненной налоговой декларацией по проверяемом налогу с суммой налога в размере меньше ранее заявленного.

Налоговый орган имеет право:

- проводить инвентаризацию имущества налогоплательщика;

- производить осмотр производственных, складских, торговых и иных помещений и территорий налогоплательщика;

- истребовать документы, необходимые для проверки (при этом требование о представлении документов передается руководителю или уполномоченному представителю организации лично под расписку);

- производить выемку документов при наличии оснований полагать, что документы, относящиеся к предмету проверки, могут быть сокрыты от проверяющих, подменены, изменены или уничтожены, например, при отказе в предоставлении документов (выемка производится только на основании отдельного мотивированного постановления);

- вызвать любое физическое лицо, которому могут быть известны обстоятельства, имеющие значение для целей проверки, в качестве свидетеля для дачи показаний;

- при воспрепятствовании доступу проверяющих на территорию или в помещения налогоплательщика составить акт и самостоятельно определить сумму налога, подлежащую уплате;

- производить фото- и видеосъемку при проведении осмотра, копировать документы;

- привлекать специалистов, обладающих специальными знаниями и навыками, для участия в осмотре и иных действиях по осуществлению налогового контроля;

- истребовать у вашего контрагента или у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика эти документы (информацию);

- вскрывать помещения или иные места, где могут находиться подлежащие выемке документы и предметы при отказе лица, у которого производится выемка добровольно дать доступ к документам;

- привлекать экспертов для разъяснения вопросов, требующих специальных познаний в науке, искусстве, технике или ремесле (экспертиза назначается на основании отдельного постановления, при этом налогоплательщик вправе заявить отвод эксперту, предлагать кандидатуры экспертов, ставить вопросы перед экспертом, присутствовать во время проведения экспертизы, знакомиться с результатами экспертизы, давать объяснения и представлять возражения на заключения эксперта, просить о назначении дополнительной или повторной экспертизы).

Налоговый орган не имеет права:

- истребовать у налогоплательщика дополнительные сведения и документы, если их представление не предусмотрено законом;

- проводить более одной выездной проверки по одним и тем же налогам за один и тот же период;

- проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение года (за исключением особых случаев);

- проводить выездные налоговые проверки за период, за который проводится налоговый мониторинг;

- без участия понятых проводить осмотр территорий, помещений налогоплательщика, а также осмотр документов и предметов;

- требовать нотариального удостоверения копий документов, представляемых в налоговый орган;

- истребовать у проверяемого лица документы, ранее представленные в налоговые органы при проведении камеральных или выездных налоговых проверок;

- производить выемку документов и предметов в ночное время;

- ставить перед привлеченным экспертом вопросы, выходящие за пределы специальных познаний эксперта;

- привлекать в качестве понятых сотрудников ФНС;

- причинять неправомерный вред проверяемому и его имуществу.

Краткий порядок действий при появлении проверяющих из ИФНС в вашем офисе.

- Пригласите вашего юриста или адвоката для того, чтобы он оказал вам юридическое сопровождение в ходе проверки.

- Попросите проверяющего предъявить служебное удостоверение и решение о проведении проверки.

- Предоставьте проверяющим возможность ознакомиться с документами, связанными с исчислением и уплатой налогов, являющихся предметом проверки.

- Выдайте проверяющим истребуемые документы лично (через представителя) либо по почте заказным письмом, в электронной форме или через личный кабинет налогоплательщика в течение 10 дней.

- Если вы не имеете возможности представить истребуемые документы в установленный срок, то вам необходимо в течение одного дня письменно уведомить проверяющих о невозможности представления в указанные сроки документов с объяснением причин, и о сроках, в течение которых вы можете представить истребуемые документы. Напомню, что непредставление в установленный срок в налоговые органы документов и (или) иных сведений влечет взыскание штрафа в размере 200 руб. за каждый непредставленный документ в соответствии со ст. 126 НК РФ.

- Проверьте наличие у проверяющего постановления о производстве выемки, если таковая производится.

- Проверьте правильность содержания протокола выемки и описей к нему (там должно содержаться точное указание наименования, количества и индивидуальных признаков предметов, а по возможности – стоимость предметов).

Последствия проверки

По итогам проверки составляется акт.

В случае если вы не согласны с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих, то в течение одного месяца со дня получения акта налоговой проверки вам необходимо представить в налоговый орган письменные возражения по указанному акту с приложением документов, подтверждающих ваши доводы (при наличии).

Далее руководитель налогового органа принимает решение по факту допущенных нарушений налогового законодательства, выявленных в результате проверки. Срок принятия решения составляет 10 дней.

На рассмотрение материалов налоговой проверки руководителем налогового органа вызывается сам налогоплательщик, который может давать свои пояснения по всем обстоятельствам, связанным с вменяемым ему нарушениями.

В результате рассмотрения материалов проверки налоговый орган устанавливает, имело ли место налоговое правонарушение, имеются ли основания для привлечения налогоплательщика к ответственности за совершение налогового правонарушения, а также смягчающие и отягчающие вину обстоятельства.

По результатам рассмотрения материалов проверки руководитель налогового органа может назначить дополнительные мероприятия по налоговому контролю для получения дополнительных доказательств (на срок не более одного месяца) либо вынести решение о привлечении к ответственности налогоплательщика или об отказе в привлечении к ответственности.

В решении о привлечении к ответственности за совершение налогового правонарушения указываются размер выявленной недоимки и пеней, а также размер штрафа, указываются срок, в течение которого налогоплательщик вправе обжаловать решение, порядок обжалования решения. Решение вступает в силу по истечении одного месяца со дня его вручения проверяемому лицу.

Если проверяющие нарушили вышеописанные правила рассмотрения материалов налоговой проверки, например не обеспечили налогоплательщику возможности присутствовать при рассмотрении материалов проверки, возможности давать объяснения, решение о привлечении к ответственности может быть отменено вышестоящим налоговым органом.

В случае неисполнения в добровольном порядке решения налогового органа о привлечении налогоплательщика к ответственности за совершение нарушения, налоговые органы вправе обратиться в суд.

В следующей части я расскажу об особенностях проверки, проводимой полицией, а о том, что нужно знать и как действовать, если пришли проверяющие из прокуратуры и Роспотребнадзора, читайте в моих предыдущих авторских колонках.

Права налоговых органов достаточно широки.

Какими правами наделены налоговые органы

Участниками налоговых правоотношений являются не только плательщики, которые обязаны своевременно уплачивать налоги и сборы, но и сами налоговые органы. В рамках действия Налогового кодекса и других нормативно-правовых актов на них возложены определенные права и обязанности.

Поскольку налоговые органы представляют взаимосвязанную и централизованную систему по контролю за исполнением норм налогового законодательства, что прописано в статье 30 Налогового кодекса, на них возложен ряд определенных прав, в рамках которых они осуществляют свою деятельность.

Так, согласно статье 31 Налогового кодекса, законодательно налоговые органы наделены следующими правами:

- требовать с плательщиков документы, на основании которых к плательщику предъявляются требования об уплате сборов и налогов;

- требовать документы, которые подтверждают оплату установленных к плательщикам налогов и сборов;

- проводить плановые и внеплановые проверки;

- требовать исправления нарушений норм налогового права;

- взимать с плательщиков задолженности, пени, штрафы при существующих на то законных основаниях;

- подавать заявления в судебные органы с требованиями к плательщикам;

- выдвигать требования по аннулированию выданных лицензий на деятельность физических, юридических лиц, а так же ИП;

- требовать от банков документации по движению счетов плательщика (следует понимать, как подтверждение уплаты налогов и сборов в пользу государственного бюджета);

- начислять и определять сумму налогов и сборов, пени и штрафов, которые подлежат взысканию с плательщиков;

- арестовывать имущество плательщиков-должников;

- требовать приостановления операций по счету плательщиков-нарушителей;

- отправлять плательщикам письменные уведомления с требованием явиться в налоговый орган для дачи разъяснений по уплате налогов и сборов;

- временно изымать документацию у плательщиков при наличии достаточных на то оснований (например, доказанных умыслов по уничтожению такой документации).

Права и полномочия налоговых органов весьма обширны, поскольку именно на них возложены обязательства по контролю за исполнением налоговых норм.

При этом все вынесенные решения и требования налоговых органов могут быть отменены или изменены вышестоящими налоговыми органами.

Например, требование районной Федеральной налоговой службы может быть отменено областным Управлением Федеральной налоговой службы при наличии на то достаточных оснований.

Однако, перечень прав у налоговых органов не ограничивается только Налоговым кодексом. Так, ряд полномочий прописан в Законе РФ №943-1. Согласно этому закону налоговые органы вправе:

- проводить проверки документации в установленном законодательством порядке, которая не имеет отношения к уплате налогов и сборов, задолженностям по ним, пеням, но относящихся к обязательным платежам плательщиков;

- контролировать исполнение предпринимателями налогового законодательства;

- требовать исполнения по обязательным платежам, которые не относятся к налогам, сборам, пени и штрафам за налоговые правонарушения;

- при проверке обследовать принадлежащие плательщику помещения, в том числе и склады, конторы, офисы, торговые точки и прочие объекты недвижимости;

- выносить обоснованные решения, требованием которых является привлечение к ответственности в рамках налогового законодательства плательщиков-нарушителей.

При этом права налоговых органов распространяются и на подачу исков по следующим вопросам:

- о ликвидации компании, организации, ИП при наличии достаточных на то оснований в рамках российского законодательства;

- об отмене сделок, признании их незаконными и недействительными;

- о возмещении в государственный бюджет средств, полученных в ходе проведения незаконных сделок;

- о признании незаконной и недействительной регистрации конкретного юридического лица или ИП;

- о взыскании с плательщиков неуплаченных им в установленный срок налогов, сборов, пени, штрафов;

- о расторжении соглашения по налоговым кредитам (следует понимать, как инвестиционных) до истечения срока его действия;

- о возмещение причиненного государственному бюджету ущерба в результате несвоевременных или невыполненных обязательств банка, проводящего операцию по списанию средств со счета плательщика в пользу государства.

Подавать иски в судебные органы, выносить решения о привлечении к ответственности и взыскивать задолженности по налоговым обязательствам могут только руководители налоговых органов, а в их отсутствие – заместители.

Рядовые представители налоговых органов такими полномочиями не обладают, за исключением случаев, когда на уровне внутреннего приказа или доверенности на них не возложена эта обязанность.

Реализация прав и соответствующая документация

В рамках действия статьи 31 Налогового кодекса, все полномочия и права налоговых органов реализуются только по действующему законодательству. Так, формы для заполнения плательщиками и представителями налоговых органов к плательщикам имеют утвержденный формат, отклонения от которого недопустимы.

Кроме того, на основании согласия работник государственных органов, а также их несовершеннолетних детей и супругов, налоговые органы вправе предоставлять в государственные структуры данные об источниках доходов и их размере. При этом регулируется данный вопрос уже на уровне нормативно-правовых актов, составленных Президентом или Правительством.

Налоговые органы передают, имеющиеся у них документы, плательщику несколькими способами: лично и под роспись, путем отправки заказного письма с уведомлением о получении (при этом днем получения будет считаться шестой календарный день, независимо от того, получил ли плательщик в этот период документы или нет), в электронной форме.

При этом статьей 31 Налогового кодекса допускается передача документации не только лично плательщику сборов и налогов, но и его представителю, если таковой имеется.

Тем, кто, согласно действующим нормам законодательства, обязан отправлять заполненные декларации в электронном виде, вся документация передается таким же способом.

Плательщик может получить документы как через личный кабинет на официальном сайте налогового органа, так и через организацию, осуществляющую электронный обмен документами, если это предусмотрено возможностями плательщика.

Куда направляются документы

При отправке документов в бумажном виде существует ряд особых требований, выдвигаемых Налоговым кодексом, которым должны следовать налоговые органы.

К этим требованиям относятся:

1. Отправка на адрес фактического местонахождения организации-плательщика. При этом адрес берется из действующей выписки ЕГРН. В случаях если организация сменила место своего нахождения, не уведомив об этом налоговый орган, и не внеся изменения в свою внутреннюю документацию, то это уже считается налоговым правонарушением.

Если же организация является иностранной, не осуществляющей деятельность на территории РФ, но подлежащей налогообложению на ее территории, то на адрес для обмена документацией, указанный в ЕГРН. Если у иностранной компании имеется недвижимое имущество на территории РФ, то по адресу местонахождения этого имущества.

2. Отправка на адрес места проживания или адрес, который указан в качестве предпочтительного для получения документации, в выписке ЕГРН, если плательщиком является частное лицо, ИП, нотариус или адвокат. Последние при этом осуществляют частную деятельность, а не государственную.

Ограничения прав налоговых органов

Согласно действующим нормам законодательства, налоговые органы не могут участвовать в земельных правоотношениях. В частности проводить проверки по использованию земель по назначению или по землеустройству. Это право закреплено за земельным государственным и общественным контролем, а не за налоговыми органами.

Более того на законодательном уровне не прописано, что налоговые органы могут выдвигать требования при наличии только домыслов, подозрений в даче заведомо ложных и неправильных сведений.

В частности, касающихся фактического места нахождения плательщика. Более того плательщик имеет право уплачивать выдвинутые к нему налоги и сборы, независимо от места его фактического нахождения, поскольку налоговые органы представляют единую систему, а поступления средств осуществляются непосредственно в государственный бюджет.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

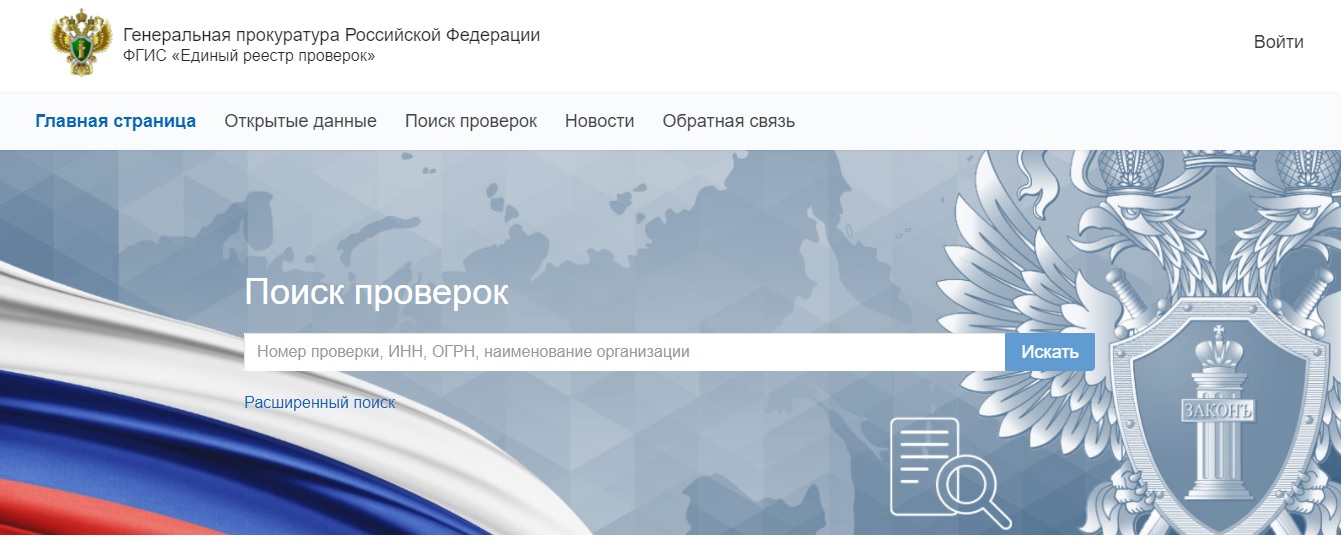

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Налоговый контроль представляет собой систему действий налоговых и иных государственных органов по надзору за выполнением фискально обязанными лицами (в первую очередь налогоплательщиками, плательщиками сборов, налоговыми агентами, кредитными организациями) норм налогового законодательства, являющуюся одним из этапов налогообложения. В широком смысле налоговый контроль направлен на обеспечение правильного исчисления, своевременного и полного внесения налогов и сборов в бюджет (государственные внебюджетные фонды).

В соответствии с законодательством налоговый контроль в РФ осуществляют следующие органы: налоговые органы; таможенные органы;

органы государственных внебюджетных фондов. В соответствии со ст. 82 НК РФ должностные лица таможенных органов и органов государственных внебюджетных фондов наделены контрольными полномочиями в сфере налогообложения в пределах своей компетенции:

таможенные органы - за полнотой и своевременностью уплаты налогов, взимаемых при перемещении товаров через таможенную границу РФ;

• органы государственных внебюджетных фондов - за полнотой и своевременностью уплаты налогов и сборов, поступающих в соответствующие государственные внебюджетные фонды.

Отдельно следует сказать о роли Федеральной службы налоговой полиции России (ФСНПРоссии), которая не относится к органам, непосредственно осуществляющим налоговый контроль, и исполняет вспомогательные функции по обеспечению соответствующей деятельности должностных лиц налоговых органов. Органы ФСНП России по запросу налоговых органов участвуют в проведении налоговых проверок, обеспечивая безопасность должностных лиц налоговых органов, проводящих указанные проверки, и оказывая оперативное содействие в добывании информации, необходимой для целей проверок.

3» В процессе осуществления налогового контроля налоговые органы активно взаимодействуют с органами ГТК РФ, ФСНП России, государственных внебюджетных фондов и другими входящими в систему исполнительной власти органами специальной компетенции - министерствами, службами, ведомствами. Правовой основой такого сотрудничества выступают нормы налогового законодательства, а практическая координация действий осуществляется на основании заключенных между ними публично-правовых договоров -соглашений. Указанные органы информируют друг друга об имеющихся материалах о нарушениях законодательства о налогах и сборах и налоговых преступлениях, о принятых мерах по их пресечению, о проводимых налоговых проверках, обмениваются другой несводимой информацией.

На сегодняшний день заключены, например, следующие соглашения:

между МНС РФ и ГТК РФ №№ БГ-15-11/1222, 01-11/15581 о взаимном информационном обмене (утв. МНС РФ и ГТК РФ 08.06.2000 , с измен, на 16.10.2000);

по информационному взаимодействию между Пенсионным фондом РФ

и МНС РФ от 12.07.2001 №№ 16-1-С, БГ-16-05/74 (утв. 12.07.2001) и др. Порядок обмена информацией между территориальными органами федерального казначейства Минфина РФ и налоговыми органами в ходе исполнения доходной части федерального бюджета утвержден совместным приказом Минфина РФ и МНС РФ от 21.02.2001 №№ 14н, БГ-3-09/51.

Порядок взаимодействия МНС РФ и ФПС РФ регламентируется соответствующей инструкцией, утвержденной совместным приказом ФПС РФ и МНС РФ от 25.12.2000 №№ 680, БГ-3-34/455.

4. Порядок осуществления налогового контроля, формы его проведения, а также права и обязанности участников мероприятий налогового контроля, регулируются положениями гл. 14 НК РФ.

Налоговый контроль осуществляется вышеуказанными органами в отношении налогоплательщиков, плательщиков сборов, налоговых агентов. При этом непосредственными целями налогового контроля являются:

выявление налоговых правонарушений и налоговых преступлений;

предупреждение их совершения в будущем;

• обеспечение неотвратимости наступления налоговой ответственности. Для достижений указанных целей налоговыми и иными контролирующими органами используются следующие основные формы (способы) налогового контроля:

налоговые проверки;

получение объяснений фискально обязанных лиц;

проверки данных учета и отчетности;

осмотр помещений и территорий, используемых для извлечения дохода (прибыли);

контроль за расходами физических лиц и др.

В процессе осуществления указанных форм налогового контроля производятся проверки и иные действия по:

исполнению налогоплательщиками требований законодательства о постановке на налоговый учет и иных связанных с учетом обязанностей;

исполнению налоговыми агентами обязанностей по исчислению, удержанию у налогоплательщиков и перечислению в соответствующий бюджет (государственный внебюджетный фонд) налогов и сборов;

соблюдению налогоплательщиками и иными лицами процессуального порядка, предусмотренного налоговым законодательством; */ соблюдению банками обязанностей, предусмотренных налоговым законодательством;

правильности применения контрольно-кассовых машин при осуществлении денежных расчетов с населением;

предупреждению и пресечению нарушений законодательства о налогах и сборах;

выявлению нарушителей налогового законодательства и привлечению их к ответственности59.

5, Под методами налогового контроля понимают приемы, способы или средства, применяемые сотрудниками контролирующих органов при его осуществлении.

Выделяют документальный и фактический налоговый виды контроля, методы которых могут существенно различаться:

• документальный контроль реализуется в первую очередь посредством и в процессе камеральных (то есть проводимых по предоставленным субъектом контроля бухгалтерским и иным юридически и фискально значимым документам, без выезда на место) проверок; его основные методы:

- формальная, логическая и арифметическая проверка документов;

- юридическая оценка хозяйственных операций, отраженных в документах;

- встречная проверка, основывающаяся на том, что проверяемая операция находит отражение в аналогичных документах организации-контрагента и в других документах и учетных записях;

- экономический анализ60;

• фактический контроль связан с проведением выездных налоговых проверок.

59 См. подр.: Научно-практический постатейный комментарий к Части первой Налогового кодекса. М: Городец, 2000. С. 187 - 188. 60 См.: Поролло Е.В. Налоговый контроль: принципы и методы проведения. М., 1996. С. 14-15.

Основной формой (способом) налогового контроля являются налоговые проверки, которые позволяют наиболее полно выявить своевременность, полноту и правильность исчисления фискально обязанным лицом своих обязанностей.

Остальные формы используются в качестве вспомогательных для выявления налоговых правонарушений или применяются для сбора доказательств по выводам, которые содержатся в акте проверки61 (истребование документов, получение пояснений налогоплательщика и показаний свидетелей, осмотр помещений (территорий) и предметов, привлечение специалиста, сопоставление данных о расходах физических лиц с их доходами, экспертиза, учет налогоплательщиков).

Читайте также: