Оптимизация налогов через самозанятых

Опубликовано: 25.04.2024

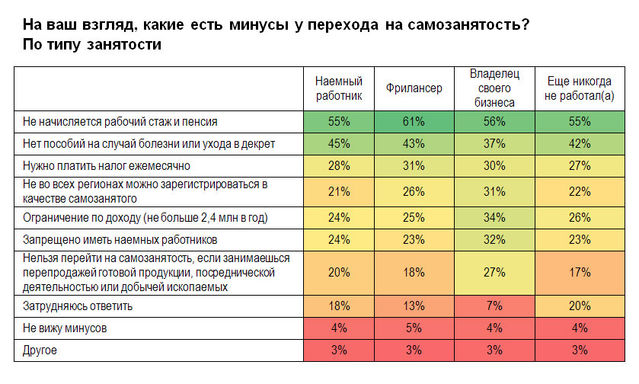

ФНС «переводит на новый уровень» борьбу с оптимизацией налогов за счет перевода трудовых отношений в рамки гражданско-правовых договоров с самозанятыми. Налоговики разработали специальную скоринговую систему, которая в режиме реального времени определяет организации с признаками подмены трудовых отношений отношениями с самозанятыми.

Как сообщила ФНС на своем официальном сайте в России зарегистрировано два миллиона самозанятых. Ежедневно к проекту присоединяются более 5 тысяч человек. Основную группу самозанятых составляют граждане в возрасте от 30 до 40 лет.

Выгода работодателей от перевода работников в самозанятые очевидна. Организации не платят за них страховые взносы и НДФЛ, не сдают справки 2-НДФЛ и 6-НДФЛ. Выплаты самозанятым, можно учесть в расходах при наличии грамотно оформленной первички. Кадровый документооборот с самозанятыми практически отсутствует. По ним не нужно вести табель учета рабочего времени, оформлять приказы о приеме и увольнении, на отпуск, вести трудовую книжку.

Но, в работе компании с самозанятыми и ФНС, и Роструд «видят» схему «налоговой оптимизации».

Что за это будет

Еще год назад ФНС и Роструд договорились о совместных проверках работодателей, которые нанимают самозанятых, переводя при этом работников в статус самозанятых и, заменяя трудовые договора на гражданско-правовые.

Теперь же, как сообщается на сайте ФНС для контроля применения налогового режима для самозанятых в различных схемах по налоговой оптимизации ФНС России разработала специальную скоринговую систему, которая в режиме реального времени определяет организации с признаками подмены трудовых отношений отношениями с самозанятыми.

Программа будет анализировать:

- периодичность и источники выплат самозанятому,

- взаимосвязь самозанятых с бывшими работодателями и их клиентами.

Если такие связи будут выявлены, организация попадет в группу риска.

Сначала налоговики проинформируют организацию о выявленных признаках нарушений и попросят добровольно уточнить свои налоговые обязательства. На этом этапе около 10% организаций признают нарушения.

Что еще почитать:

Если компания из в группы риска не примет никаких решений по уточнению своих налоговых обязательств после получения информационного письма от налогового органа, ей стоит ждать проверку, которую проведут налоговые инспекторы совестно с трудовой инспекцией.

По итогам проверки налоговый орган может переквалифицировать ГПД с самозанятыми в трудовые отношения со всеми вытекающими отсюда доначислениями налогов и взносов. Все сэкономленные налоги приходится доплатить, а вместе с ними и пени, и штрафы.

Что по итогам проверок 2020 года

За 2020 год услугами самозанятых воспользовалось более 258 тыс. организаций. При этом в группу риска попало 1 313 организаций.

После запроса пояснений от налоговых органов в этой группе осталось 423 организации. В 73 из них есть признаки перевода сотрудников в самозанятые через аффилированные компании.

Таким образом, по данным ФНС, случаи перевода действующих или бывших работников в самозанятые единичны.

Основная часть нарушений связана с попыткой легализации «конвертной» схемы оплаты труда.

Выбор читателей

С 1 июля новые правила блокировки расчетных счетов

Авансовый отчет 2021: шпаргалка для бухгалтера

Не все ошибки в СЗВ-М приводят к штрафам

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

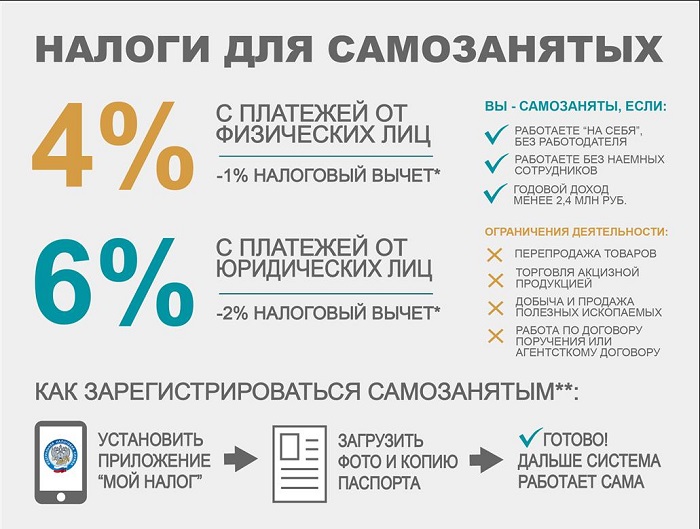

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

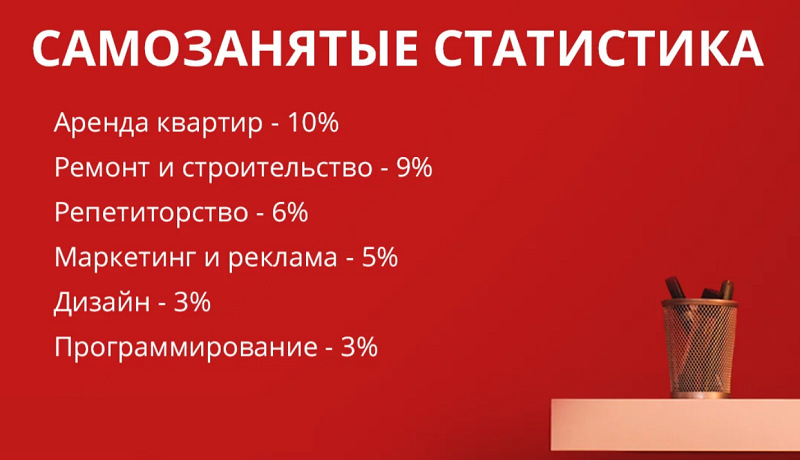

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

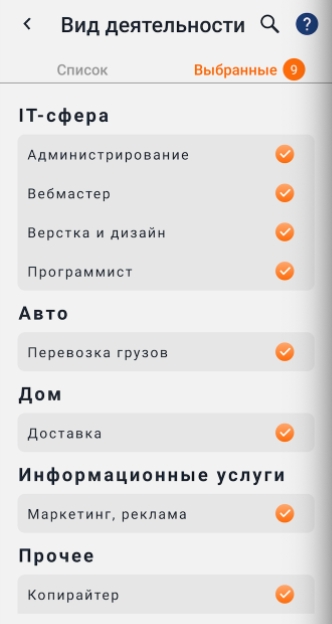

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

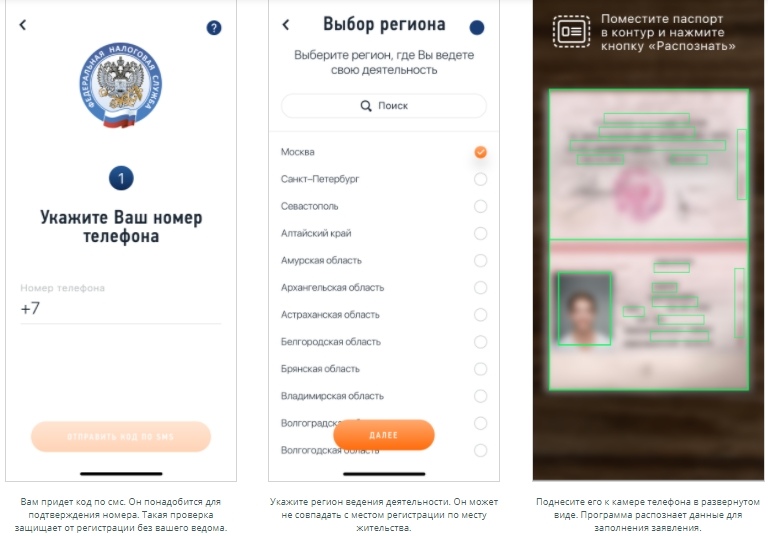

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

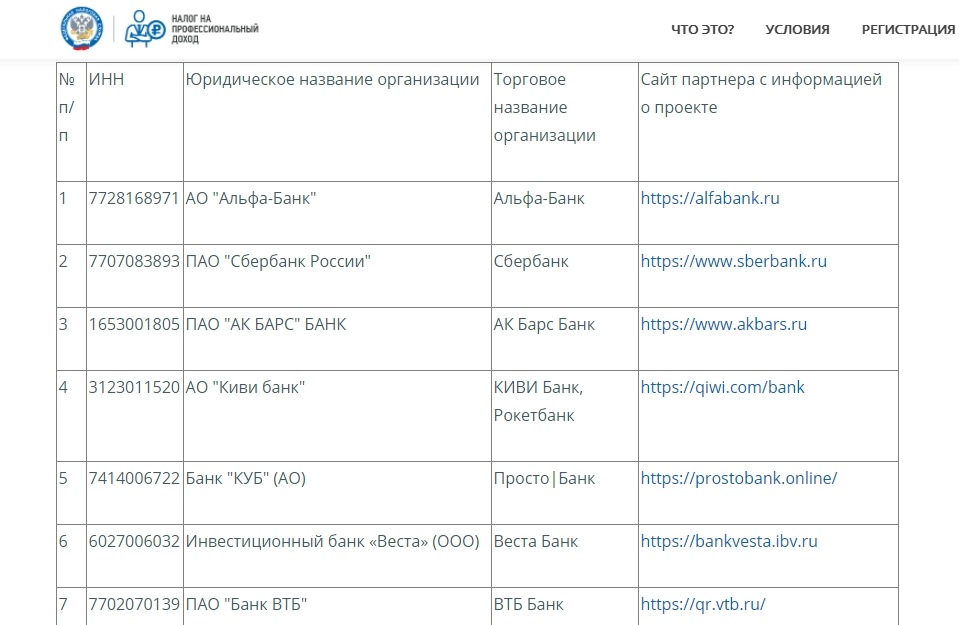

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

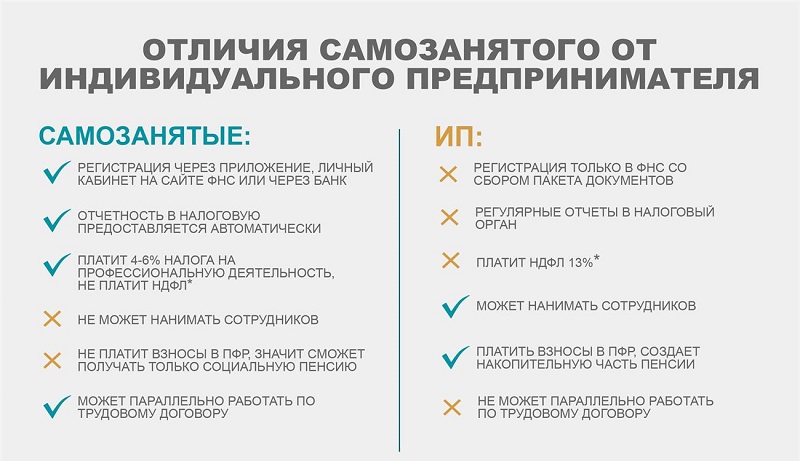

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

1 января 2019 года вступил в силу закон «О проведении эксперимента по установлению специального налогового режима „налог на профессиональный доход“…». В народе — закон о самозанятых.

Многие бизнесмены увидели в этом очень интересную возможность оптимизировать налоги, ведь самозанятые не платят страховые взносы. Первые схемы уже есть. Но оптимизировать налоги так поспешно — рыть яму своему бизнесу.

Кто может быть самозанятым?

Режим «Налог на профессиональный доход» (НПД) — это ещё один специальный налоговый режим . Человек, перешедший на НПД, называется самозанятым. Переходить на НПД не могут те, кто:

- продают подакцизные товары и товары, подлежащие обязательной маркировке;

- перепродают товары и имущественные права (продавать имущество, которое использовалось для личных, домашних нужд, можно);

- добывают и/или продают полезные ископаемые;

- имеет работников, состоящих с ними в трудовых отношениях;

- ведёт предпринимательство в интересах другого лица по договорам поручения, комиссии или агентскому договору;

- доставляют товары с приёмом платежей (курьеры);

- применяют другие спецрежимы (ЕСН, УСН, ЕНВД) или ИП, платящие НДФЛ;

- зарабатывают более 2,4 млн руб.

Остальные физики могут быть самозанятыми. Но есть территориальное ограничение — зарегистрироваться самозанятым можно только в Москве, Московской и Калужской областях и Татарстане.

Подходим к самому интересному — какие налоги и с чего платят самозанятые?

Платят с доходов, которые признаются налоговой базой. Ставки такие:

- 4% — с доходов, полученных от реализации товаров/работ/услуг физическим лицам;

- 6% — с доходов, полученных от реализации товаров/работ/услуг юридическим лицам и ИП.

И больше ничего. Взносы на обязательное медицинское, социальное и пенсионное страхование самозанятые не платят. Те, кто платят самозанятым, тоже не платят страховые взносы.

В этом бизнес и увидел возможность для налоговой оптимизации. Если расторгнуть трудовые договоры с работниками и заставить их перейти на самозанятость, то страховые взносы (30% от фонда оплаты труда) платить не надо. Но так могут подумать только самые горячие головы, не знакомые с тенденциями контроля над бизнесом последних лет.

При подготовке закона депутаты, конечно, предусмотрели, что бизнес попытается уйти от уплаты страховых взносов при помощи самозанятых. Поэтому в ст.6 закона есть два пункта, согласно которым объектом налогообложения НПД не признаются доходы:

- получаемые в рамках трудовых отношений;

- от оказания услуг/работ по гражданско-правовым договорам с заказчиком, если этот заказчик был работодателем самозанятого менее, чем 2 года назад.

То есть депутаты предполагали появление схемы «уволю работника и пусть он у меня работает как самозанятый, чтобы я не платил страховые взносы» и заранее это предусмотрели. Это значит, что государство готово к появлению такой схемы. Это как минимум ставит очень серьёзный вопрос — стоит ли вообще пытаться её применять, тем более, массово?

В законе прямо сказано, что самозанятый не имеет работодателя. Что это значит?

«Профессиональный доход — доход физических лиц от деятельности, при ведении которой они не имеют работодателя…»

Представьте, что компания уволила десять сотрудников и заключила с ними договоры оказания услуг гражданско-правового характера (ФНС уже давно научилась выявлять под договорами ГПХ трудовые). Эти сотрудники сидят в офисе компании, работают за компьютерами компании, у них есть пропуска в офис компании. Да, конечно, присутствие самозанятых в офисе можно оформить договорами аренды рабочего места, но…

Но что скажет директор налоговому инспектору в ответ на вопрос «почему у этих самозанятых единственный источник дохода — оплата по договорам ГПХ с вашей компанией?».

Конечно, компания не несёт ответственности за самозанятых, но вспомните, что любимое мероприятие ФНС — допрос . Что расскажут налоговой самозанятые на допросе?

Разумеется, сейчас, через 2 недели после вступления закона в силу ещё нельзя сказать, как поведёт себя инспекция в подобной ситуации; для практики ещё рано. Но мы точно знаем, что:

- законодатель предполагал, что бизнес попытается оптимизировать страховые взносы с помощью самозанятых и принял меры, чтобы этого не допустить;

- налоговая инспекция умеет выявлять случаи, где гражданско-правовой договор прикрывает трудовой;

- при необходимости инспекция может допросить самозанятых.

Выводы

Если вы подумываете о том, чтобы оптимизировать налоги с помощью самозанятых, делать это надо разумно , с холодной головой, ни в коем случае не бросаясь массово увольнять сотрудников и делать их самозанятыми.

Мы следим за развитием событий . Если появится разумный и законный метод оптимизировать налоги с помощью самозанятых, которому ФНС и суды дадут добро — вы быстро узнаете об этом от нас.

- Анализ судебной практики

- Должная осмотрительность

- Допросы в ФНС и полиции

- Дробление бизнеса

- Индивидуальные предприниматели

- Как применяется статья 54.1 НК

- Кейсы

- На заметку бизнесу

- Налоговые проверки

- Налоговые схемы и последствия их применения

- Налоговый контроль

- Субсидиарная ответственность

Как мы вернули из суда дело, грозящее бизнесменам 6-ю годами лишения свободы. Часть 1

Как доказать проявление должной коммерческой осмотрительности после выхода письма ФНС от 10 марта 2021 года? Практические рекомендации от адвоката

13 причин, по которым банки заблокируют ваш расчётный счёт

Предпроверочный анализ — ФНС уже знает о вас всё

Дело Красноярского завода цветных металлов. Верховный Суд разворачивает практику лицом к бизнесу?

Детально рассказываем, как мы готовим компании к выездным проверкам

Напишите нам письмо

Адвокатская защита руководителейПодготовка к допросуПомощь при налоговых проверкахПомощь при уголовном преследованииПри запросе документов из органов полицииНаши публикацииДополнительные услугиАбонентское обслуживание

Подпишитесь на новости

Thank you! Your submission has been received!

Oops! Something went wrong while submitting the form

Thank you! Your submission has been received!

Oops! Something went wrong while submitting the form

Помимо основных услуг, вы можете получить готовые решения для бизнеса

Мы разработали комплекты документов, благодаря которым вы можете значительно и законно оптимизировать налоги, защитить компанию от обыска и сохранить личные активы. Документы готовы к внедрению.

Документы для удалённой работы

Перевести сотрудников на дистанционную работу — это правильное решение. Неудобства такой работы легко преодолимы, а выгоды очень существенны.

Защитите информацию, которая обладает коммерческой ценностью от изъятия правоохранительными органами при обыске (выемке).

Используя группу компаний, где одна на ОСН, а другая на УСН, вы получаете ряд выгод (не только экономию налогов) без риска претензий со стороны инспекции.

Подходит всем компаниям и любым специалистам. Особенно удобно в Москве. Зарплата разбивается на оклад и компенсацию.

Любая компания может заключить его вместо трудового и с новыми сотрудниками и с теми, кто уже работает в компании. Платится стипендия.

Привлекать предпринимателей к работе можно. Если правильно оформить документы, то вы экономите без риска претензий налоговой.

Компанией может руководить ИП. Это выгоднее и удобнее, чем руководство «обычного» директора. Если оформить всё правильно, то риска нет.

Защита от обыска в офисе

Памятки для сотрудников и руководителя, что делать при внезапном обыске и как подготовить офис к нему, чтобы максимально защитить информацию.

Работа с самозанятыми

Полный пакет документов для работы с самозанятыми и исчерпывающая инструкция, как работать с ними, не вызывая повышенного внимания инспекции.

Так. Тут по интернетам гуляет очень вредный совет: увольте, говорят, своих сотрудников, заставьте их переоформиться как самозанятых, и вы сэкономите на налогах. Это настолько полная чушь, что мы даже попросили официальный комментарий у ФНС .

Короче

Нельзя уволить сотрудника и тут же перенанять его как самозанятого. За такое могут нахлобучить на полную сумму налогов и взносов, плюс штрафы и пени.

Если хотите, чтобы ваш сотрудник работал с вами как самозанятый, между увольнением и регистрацией должно пройти два года. Но даже это очень рискованно, и мы вам такого не советовали.

В чем суть схемы?

Есть закон о налоге на профессиональный доход. Он позволяет любому человеку зарегистрироваться через приложение «Мой налог» и стать самозанятым. И тогда без регистрации ИП , покупки кассы и представления деклараций можно легализовать доход и платить налог по льготным ставкам: 4% с доходов от физлиц, 6% — от юрлиц и ИП . С вычетом выйдет и того меньше. Страховых взносов нет.

А работодатели платят за своих сотрудников страховые взносы: примерно 30% сверх зарплатного фонда. При этом по 13% из зарплаты удерживают в счет НДФЛ . И все это отдают государству.

И вот кто-то подумал: а что если не отдавать государству взносы и НДФЛ , а сделать сотрудников самозанятыми. То есть фиктивно уволить их и зарегистрировать в приложении. И потом официально платить зарплату без взносов и отчетности. Работник заплатит 6%, компания сэкономит, и все будут довольны.

Эта схема не сработает. Вот почему.

Доход от бывшего работодателя не попадает под льготный режим

Если работодатель уволит человека, чтобы сделать его самозанятым, то все, что у него получится, — это регистрация в приложении. А вот экономии не будет. Доход от этого работодателя в течение двух лет после увольнения не попадет под специальный налоговый режим. То есть никаких льгот по ставкам и взносам не будет. Платить придется как обычно, даже если будет чек в приложении. Это норма закона — пп. 8 п. 1 статьи 6.

Скрыть от ФНС , кто платит самозанятому деньги, не получится. Когда работник формирует чек по доходам от юрлица или ИП , он указывает там ИНН плательщика. Этот чек автоматически уходит в налоговую. ФНС видит, кто, за что и кому заплатил. И что эта фирма месяц назад была работодателем самозанятого, она тоже видит. А дальше дело техники: доначисления обеим сторонам гарантированы. И взносы придется заплатить, и НДФЛ по ставке 13%, плюс пени и сверху штраф.

А если платить работникам от другой фирмы?

Эта схема долго не проработает и в итоге все равно закончится доначислениями. Будет примерно так.

Допустим, какая-то хитрая компания решила уволить всех продавцов и грузчиков и сделать их самозанятыми. ФНС скоро заметит, что среднесписочная численность внезапно уменьшилась на 30 человек.

Какое совпадение — уволенные из этой компании работники сразу же стали самозанятыми. И все вместе стали получать деньги, которые примерно равны их зарплате на прежнем месте, но уже от другой компании. По случайности в этих фирмах один учредитель или офисы в одном бизнес-центре.

В течение нескольких месяцев эти самозанятые получают доход только от одной компании. Странное дело — такую же сумму прежний работодатель этих людей платит общему заказчику новоиспеченных самозанятых за какие-то услуги. Или одновременно с увольнением клиенты первой компании вдруг стали клиентами второй компании.

Но у самозанятых красота: с ними даже составили подробный гражданско-правовой договор с арендой рабочего места. Подстраховались, как советовали в интернете.

ФНС может присмотреться: что там происходит? Доказать незаконную оптимизацию при таком раскладе проще простого. Гражданско-правовой договор переквалифицируют в трудовой. Кстати, аренда рабочего места, о которой так много говорят, станет одним из главных доказательств трудовых, а не подрядных отношений.

Верховный суд в таких ситуациях на стороне налоговой — даже по договору услуг и подряда можно начислить налоги и взносы, как по трудовому договору. Начислить небольшой фирме миллион рублей за работу по гражданско-правовым договорам вместо трудовых? Запросто. В законодательстве все для этого есть.

Работникам невыгодно расторгать трудовой договор

Если работодатель предлагает уволиться ради самозанятости, то есть расторгнуть трудовой договор, у работника должна быть серьезная мотивация, чтобы согласиться. Без трудового договора нет права на отпуск, компенсации и пенсию. У самозанятых этого не будет — им, в отличие от ИП , даже стаж не идет. Сразу об этом обычно никто не думает и как-то договариваются. А потом годами ходят по судам, доказывая, что рассчитывали на гарантии и выплаты.

Сторонники этой схемы говорят, что компании и так не дают работникам отпуск и не платят компенсацию. Допустим — это все-таки расходы компании. Но больничные, декретные и пенсия — это за счет бюджетных фондов. Даже если получать минимальную зарплату, все равно есть социальные гарантии. После увольнения их не будет.

Значит, работнику нужно предлагать ощутимую компенсацию. С учетом налоговых рисков и потери гарантий успех этой затеи сомнительный.

Налог на профессиональный доход действует не по всей России

В соцсетях приводят примеры, что по такой схеме работает полстраны. Целые отрасли якобы перешли на самозанятость и давно оптимизируют налоги. Булшит, как говорят наши зарубежные партнеры. Налог на профессиональный доход заработал в 2019 году, и только в четырех регионах. Пока самозанятых около шести тысяч человек.

Кто хотел, тот и так работает как ИП на УСН

Многие компании действительно работают с ИП вместо трудовых договоров. Часто это вполне оправданно. Например, фитнес-тренер работает в трех клубах сразу, дизайнер делает сайты для постоянного клиента, но когда захочет и из дома. Это на самом деле гражданско-правовые отношения без аренды рабочего места, соблюдения трудового распорядка и графика работы. И это не запрещено. Такие ИП могут стать самозанятыми, но в налогах никто ничего не выиграет.

При работе с юрлицами ИП даже на льготном режиме платит 6%. Самозанятость для него — это только возможность работать без кассы и деклараций. Экономии для клиента тут нет. При работе с ИП клиенту и так не нужно платить за него страховые взносы. А если их платит сам ИП , то взносы уменьшают налог.

Схема работы с сотрудниками как с ИП давно известна, многие ее применяют — кто-то с нарушениями, кто-то честно. Но налог на профессиональный доход преимуществ не дает. Наоборот, он сильно облегчит работу налоговикам.

А если все-таки получится провернуть увольнение и самозанятость. Чем это грозит?

Это грозит проблемами. По закону нельзя прикрывать трудовые договоры какими-то другими, например договорами подряда. Если такое вскроется, то гражданско-правовой договор переквалифицируют в трудовой. Причем с первого дня работы, то есть задним числом. Будет считаться, что этот самозанятый гражданин или ИП на самом деле штатный сотрудник, за которого надо было платить страховые взносы, выдавать ему отпускные и удерживать НДФЛ .

Всё это обязательно доначислят — придется платить за несколько лет. Дешевле сразу платить как положено.

То есть эту схему лучше не использовать?

Каждый сам решает, как ему оптимизировать налоги. Кажется, реальных примеров использования этой схемы и так нет. Ни один бухгалтер не порекомендует ее компании, если это не однодневка.

Если вам кто-то советует уволить работников ради экономии, почитайте наши статьи о налоге для самозанятых. Многое прояснится. А идти на этот риск ради призрачной экономии или нет — дело ваше. Внимание налоговой к себе вы точно привлечете.

Мне предлагают уволиться и стать самозанятым. Стоит соглашаться?

Вам могут пообещать, что в работе, зарплате и гарантиях ничего не изменится, но это не так. У самозанятых нет пенсии, больничных, декретных и отпуска. И вообще нет трудовых прав — они сами за себя. Переводить вам деньги после увольнения должна будет какая-то другая фирма. Прежний работодатель не сможет, иначе он ничего не сэкономит.

Проблемы потом будут и у вас тоже. Допрос в налоговой — не самая приятная процедура. Но решать все равно вам.

Да кто вы такие вообще? Мы вам не верим!

Тогда вот вам комментарий от представителя ФНС — той организации, которая потом будет расследовать незаконные схемы и доначислять налоги. Специально для читателей Т—Ж.

Что об этом думает ФНС

На первый взгляд может показаться, что работодателям выгодно переводить сотрудников в статус самозанятых граждан. Потому что это якобы позволит легально сэкономить на налогах. Это предположение ошибочно, а советы использовать такую схему в интересах компании — опасны.

Налог на профессиональный доход — это льготный налоговый режим, который введен специально для самозанятых граждан. Но он подходит не всем и пока применяется только в четырех регионах. Для этого режима есть ряд ограничений. В том числе они касаются работы по трудовому договору. Если самозанятый гражданин получает доход от работодателя, с которым он состоял в трудовых отношениях менее двух лет назад, такие доходы не облагаются налогом на профессиональный доход. Для них применяются иные налоговые режимы, предусмотренные для гражданско-правовых отношений: с уплатой страховых взносов и удержанием налога на доход.

В чеке самозанятого указывается ИНН плательщика. Таким образом налоговый орган узнает о факте наличия трудовых отношений между работодателем и самозанятым гражданином. Расторжение трудовых договоров и прием на работу новых сотрудников с их последующим оформлением в качестве плательщиков налога на профессиональный доход будет оперативно выявлено налоговыми органами. В результате гражданско-правовые отношения могут быть переквалифицированы в трудовые на основании положений ТК РФ .

Аналитика таких случаев не представляет особых проблем. Для обнаружения фактов подобной «оптимизации» используется комплексный подход. Если будут выявлены факты маскировки трудовых договоров другими видами оформления отношений с работниками, есть основания применить положения статьи 54.1 НК РФ . Это приведет к доначислению страховых взносов и налога на доход с учетом пеней и штрафов.

ФНС располагает достаточным арсеналом инструментов, чтобы выявить попытки незаконной налоговой оптимизации. При этом большинство аналитических операций не потребуют значительных трудозатрат, потому что они производятся автоматически.

Введение режима ПНД выгодно как исполнителям, так и заказчикам. Заказчики освобождены от уплаты страховых взносов, не нужно удерживать с дохода НДФЛ. Кроме того, заказчики вправе учесть расходы как при основной системе налогообложения, так и при «упрощенке» при наличии правильно оформленного самозанятым чека.

Экономия зарплатных налогов с помощью самозанятых

В случае если самозанятый гражданин работает в компании по трудовому договору или уволился меньше двух лет назад, то компания-работодатель должна платить страховые взносы и удерживать НДФЛ с доходов как с «обычных» исполнителей по договорам гражданско-правового характера. Такие доходы не облагаются НПД (пп. 8 п. 2 ст. 6 Закона № 422-ФЗ).

Но в иных случаях компания может существенно оптимизировать зарплатные налоги с помощью самозанятых. Напомним, что самозанятые граждане платят только один налог — на профессиональный доход. Страховые взносы на обязательное медицинское, социальное и пенсионное страхование самозанятые граждане не платят.

Конечно, самозанятые лица могут платить страховые взносы, но только в добровольном порядке. Получается, что ни самозанятые, ни их контрагенты не платят страховые взносы, за исключением вышеприведенного случая.

Это обстоятельство сподвигло некоторых бизнесменов на оптимизацию зарплатных налогов за счет самозанятых граждан.

Сразу отметим, что схему — «пусть работник увольняется по собственному желанию, а потом становится самозанятым и мы с ним заключим гражданско-правовой договор» законодатели пресекли заранее.

По Закону самозанятый гражданин не платит льготные налоги, если он получает доход:

- в рамках трудовых отношений;

- от оказания ими услуг, работ по гражданско-правовым договорам, если заказчиками услуг, работ выступают их работодатели или лица, бывшие их работодателями менее двух лет назад.

Важно! Однако, невзирая на эти препятствия, некоторые работодатели все равно заключают договоры с бывшими работниками, а ныне — самозанятыми лицами.

Но налоговики легко установят таких работников, ведь у них в базе есть сведения на всех работников компании.

Поэтому такой способ оптимизации зарплатных налогов несет в себе огромные налоговые риски. Для нивелирования подобных последствий гражданско-правовой договор с самозанятым лицом можно заключить не с компанией-работодателем, а с взаимозависимым лицом. Например, это удобно делать в рамках холдинга, в который входят «свои» компании и такие договоры не должны носить массовый характер.

В результате экономия страховых взносов у компании составляет 30 %: Пенсионный Фонд — 22 %, в Фонд социального страхования — 2,9 %, Фонд обязательного медицинского страхования — 5,1 %.

Помимо экономии на налогах, компания не включает самозанятого гражданина ни в один отчет. То есть на него не нужно сдавать справки 2-НДФЛ, 6-НДФЛ. На самозанятого гражданина не нужно оформлять никаких кадровых документов и отчетов в ПФР. А сумма вознаграждения учитывается в расходах на основании сформированного чека в приложении «Мой налог».

Но даже в том случае, если самозанятый гражданин не связан никакими узами с работодателем, имеется риск переквалификации договоров гражданско-правового характера в трудовые договоры. Например, компании фактически «переводили» заработную плату бывшим работникам:

- размер вознаграждения соответствовал заработной плате,

- со всеми самозанятыми лицами были заключены типовые, шаблонные формы договоров, не зависящие от индивидуальной специфики конкретного вида оказываемых услуг;

- договоры перезаключались на аналогичных условиях с одними и теми же физическими лицами в течение длительного периода времени;

- выплаты носили регулярный характер и совпадали с днем выплаты заработной платы.

В случае если трудовые отношения не прикрываются гражданско-правовым договором с самозанятым лицом, то компания имеет возможность законным способом уменьшить зарплатные налоги.

Отметим, что п. 2 ст. 4 Закона № 422-ФЗ установлено немало ограничительных барьеров для применения НПД самим самозанятым лицом.

Например, не вправе применять специальный налоговый режим лица, реализующие подакцизные товары и товары, подлежащие обязательной маркировке средствами идентификации. Учитывая, что перечень маркированных товаров ежегодно пополняется, возможностей сотрудничать с самозанятым лицом в этой деятельности становится проблематично. Так, с 1 января 2021 года нельзя будет продавать большинство немаркированных товаров из категории «Одежда».

Читайте также: