Октмо налог на имущество

Опубликовано: 14.05.2024

Также вы можете определить код

- ОКПО

- ОКАТО

- ОКФС

- ОКТМО

- ОКОГУ

- ОКОПФ

Чтобы узнать коды статистики, введите ИНН

Организации и предприниматели обязаны уплачивать налоги и сборы. Заполняя отчетность и платежные документы, вы указываете реквизиты, среди которых код ОКТМО. В статье мы расскажем, что такое ОКТМО, каково его назначение и как узнать свой код.

Что такое ОКТМО

ОКТМО — это общероссийский классификатор территорий муниципальных образований. Классификатор состоит из 8 томов. Каждый том содержит коды для соответствующего федерального округа. На территории России множество областей, краев, республик. Они включают в себя муниципальные образования, каждому из которых присвоен свой код ОКТМО.

Для чего нужен ОКТМО

Код ОКТМО нужен государству, чтобы упростить и ускорить обработку информации о хозяйствующих субъектах, создать единую базу данных и прогнозировать развитие экономики. Кроме того, он определяет территориальную принадлежность налогоплательщика и указывает местный бюджет, в который казначейство перечислит платеж.

Предприниматели и руководители организаций должны знать свой код ОКТМО. Его нужно включать в реквизиты отчетных документов, налоговых деклараций и платежных поручений по налогам и другим обязательным платежам. Без верного ОКТМО нельзя сдать отчеты или получить налоговые вычеты.

Код присваивается не конкретной организации или ИП, а муниципальному образованию, на территории которого они зарегистрированы. Соответственно, один код может быть присвоен нескольким компаниям одновременно.

ОКТМО заменяет ОКАТО

В платежных документах обязательно указание кода. До введения ОКТМО в тех же целях применялся код ОКАТО (общероссийский классификатор объектов административно-территориального деления). Его недостаток в том, что он не указывает город, городской район или поселок в котором находится предприятие. ОКТМО уточняет эту информацию. Главное отличие кодов в принципе деления. ОКАТО зависит от субъекта РФ, а ОКТМО от муниципального образования.

До 2017 года указание кода ОКАТО вместо ОКТМО было допустимо. Теперь переходный период окончен, и неправильное заполнение реквизитов приведет к санкциям. Платежи по неправильным реквизитам попадают в категорию «невыясненных» и замедляют перераспределение средств между бюджетами.

Если вы указали неверный реквизит, то подайте заявление об уточнении платежа в ИФНС, ФСС или ПФР в зависимости от испорченного документа. На основании заявления госорганы примут решение об уточнении платежа и списании начисленных пеней.

Структура кода ОКТМО

ОКТМО включает два раздела: муниципальные образования и населенные пункты в составе муниципальных образований. Коды первого раздела состоят из восьми знаков, второго — из одиннадцати. Код содержит информацию:

- 1 и 2 знаки обозначают субъект РФ;

- 3-5 — городской округ или объединение, приравненное к нему;

- 6,7 и 8 — населенный пункт, в котором зарегестрированы организация или ИП.

Коды второго раздела включают эти 8 знаков, а 9, 10 и 11 обозначают населенный пункт внутри крупного муниципального образования. При этом значения с 001 по 049 присваиваются городам, с 051 по 099 — поселкам городского типа, а с 101 по 999 — сельским населенным пунктам. Чем крупнее населенный пункт, тем меньше знаков включает ОКТМО. Например, город Дмитров Московской области имеет код 46608000, а поселок Антропово Костромской области — 34602403101.

Как узнать код ОКТМО

Мы уже знаем, что ОКТМО необходим для заполнения множества документов, поэтому его нужно обязательно знать. Код присваивается организации и ИП автоматически налоговым органом по месту регистрации. Уведомление о присвоении кодов статистики направляют по почте.

Если вы впервые заполняете декларации и платежные документы или ваш код изменился из-за смены адреса регистрации, то появляется вопрос, как узнать свой ОКТМО.

Для этого можно подать заявление в налоговый орган по месту регистрации с просьбой сообщить присвоенный код в письменном виде, ответ вы получите в течение 5 дней. Можно обратиться в налоговую по горячей линии, если повезет, вам подскажут нужный код, но скорее всего вам предложат воспользоваться сайтом ФНС и проконсультируют.

При непосредственном контакте с налоговой, возникают временные задержки. Проще и быстрее воспользоваться интернетом. В сети множество ресурсов, которые предлагают узнать коды статистики, но для получения достоверной информации обращайтесь к официальным источникам.

Узнать код ОКТМО онлайн

Узнать код по ОКАТО можно на сайте ФНС или kod-oktmo.ru. Код ОКТМО заменил ранее используемый ОКАТО. Зная свой старый код, вы без труда сможете узнать новый.

Для этого на сайте https://www.nalog.ru перейдите в раздел “Электронные сервисы” и выберите «Узнай ОКТМО». Укажите в поле свой ОКАТО или введите наименование муниципального образования и нажмите кнопку найти. В окне «Код ОКТМО» появится нужный код. Аналогичная информация понадобится на сайте http://kod-oktmo.ru/.

На официальном портале МинФина представлена таблица соответствия кодов ОКАТО и ОКТМО со всеми изменениями https://www.minfin.ru/ru/ismf/eiasmfrf/.

Узнать код по адресу регистрации. Для ИП и физлиц понадобится адрес прописки, для организаций — адрес регистрации компании. Узнать код по адресу также можно на сайте ФНС и портале http://kod-oktmo.ru/. Если в сервисе «Узнай ОКТМО» вы не смогли получить код, то инспекторы рекомендуют воспользоваться http://fias.nalog.ru/ Федеральной информационной адресной системой. Для этого поставьте галочку в поле муниципальное деление и выберите расширенный поиск. Заполните все известные данные и нажмите кнопку “Найти”.

Узнать ОКТМО организации или ИП по ИНН может потребоваться, если кроме этого реквизита вам ничего не известно. Для этого используйте сервис Росстата — http://statreg.gks.ru/. Перейдя на страницу, выберите тип формируемого уведомления и укажите один из реквизитов: ИНН, ОГРН или ОКПО.

Найдите нужный филиал в предложенном списке и выберите «Коды ОК ТЭИ». Для вас будет сформировано уведомление, которое отправляется Росстатом при регистрации организации. Оно содержит коды статистики, в том числе ОКТМО.

Автор статьи: Елизавета Кобрина

При поиске кодов статистики используйте только надежные источники. Облачный сервис Контур.Бухгалтерия поможет формировать платежные документы и отчеты. ОКТМО и другие реквизиты заполняются автоматически. Новым пользователям доступно 14 дней бесплатной работы с сервисом для ознакомления. Ведите учет, формируйте отчетность и начисляйте зарплату сотрудникам вместе с нами.

В отношении объектов недвижимого имущества, находящихся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, налог (авансовые платежи по налогу) уплачиваются по местонахождению каждого из таких объектов недвижимого имущества с учетом установленных особенностей (ст. 385 НК РФ).

Начиная с налогового периода 2019 года предусмотрена возможность представления единой налоговой отчетности в отношении всех объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, в один из налоговых органов на территории соответствующего субъекта РФ (подробные разъяснения по данному вопросу приведены в письме ФНС России от 21.11.2018 N БС-4-21/22551@). Применение данного порядка осуществляется на основании уведомления, представленного налогоплательщиком в налоговый орган по субъекту РФ.

Разъяснено, что в случае применения данного порядка в налоговой отчетности указывается код по ОКТМО, соответствующий территории муниципального образования, подведомственного налоговому органу по месту представления налоговой отчетности.

Вопрос: Об указании кода ОКТМО в налоговой отчетности по налогу на имущество организаций.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 10 июля 2019 г. N БС-4-28/13437

Федеральная налоговая служба рассмотрела обращение ОАО от 07.06.2019 о порядке заполнения форм налоговой отчетности по налогу на имущество организаций, утвержденных приказом ФНС России от 31.03.2017 N ММВ-7-21/271@ "Об утверждении форм и форматов представления налоговой декларации по налогу на имущество организаций и налогового расчета по авансовому платежу по налогу на имущество организаций в электронной форме и порядков их заполнения" (далее - приказ N ММВ-7-21/271@), и рекомендует учитывать следующее.

В соответствии с пунктом 1 статьи 374 Налогового кодекса Российской Федерации (далее - Кодекс) объектами налогообложения по налогу на имущество организаций (далее - налог) для российских организаций признается недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 Кодекса.

Согласно пункту 1 статьи 375 Кодекса налоговая база по налогу определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, если иное не предусмотрено статьей 375 Кодекса.

В соответствии с пунктом 1 статьи 376 Кодекса налоговая база по налогу определяется отдельно в отношении каждого объекта недвижимого имущества, а также в отношении имущества, входящего в состав Единой системы газоснабжения в соответствии с Федеральным законом от 31.03.1999 N 69-ФЗ "О газоснабжении в Российской Федерации".

При этом согласно статьям 83 и 85 Кодекса постановка на учет организации в налоговых органах по месту нахождения принадлежащих организации объектов недвижимости осуществляется на основании сведений, сообщаемых органами, осуществляющими государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, об указанных объектах недвижимости и об их владельцах в налоговые органы.

Согласно статье 385 Кодекса организация, учитывающая на балансе объекты недвижимого имущества, находящиеся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из указанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти объекты недвижимого имущества, и налоговой базы (одной четвертой средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со статьей 376 Кодекса, в отношении каждого объекта недвижимого имущества с учетом особенностей, установленных статьей 378.2Кодекса.

В соответствии с пунктом 1.6 Порядка заполнения налоговой декларации по налогу и пунктом 1.6 Порядка заполнения налогового расчета по авансовому платежу по налогу, утвержденных приказом N ММВ-7-21/271@, налоговая отчетность заполняется в отношении сумм налога, подлежащих уплате в бюджет по соответствующему коду (кодам) муниципального образования в соответствии с Общероссийским классификатором территорий муниципальных образований (далее - ОКТМО). При этом в налоговой отчетности, представляемой в налоговый орган, указываются суммы налога, коды по ОКТМО которых соответствуют территориям муниципальных образований, подведомственным данному налоговому органу.

Учитывая изложенное, сумма налога, исчисленная в отношении объектов, имеющих фактическое местонахождение на территории одного субъекта Российской Федерации, постановка на учет организации по местонахождению которых осуществляется в одном из налоговых органов этого субъекта Российской Федерации, подлежит уплате в бюджет по коду ОКТМО, соответствующему территории муниципального образования по месту постановки на учет указанного объекта недвижимого имущества.

Пунктом 2 рекомендаций по вопросам представления налоговой отчетности по налогу на имущество организаций начиная с налогового периода 2019 года, содержащихся в письме ФНС России от 21.11.2018 N БС-4-21/22551@ (согласованы Минфином России, письмо от 19.11.2018 N 03-05-04-01/83286), разъяснен порядок представления единой налоговой отчетности в отношении всех объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, в один из налоговых органов, в котором они состоят на учете на территории указанного субъекта Российской Федерации.

Применение данного порядка представления налоговой отчетности осуществляется на основании представленного налогоплательщиком в налоговый орган по субъекту Российской Федерации уведомления о порядке представления налоговых деклараций (расчетов) по налогу (далее - Уведомление).

В случае представления налогоплательщиком, состоящим на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, налоговой отчетности в отношении всех таких объектов на основании представленного Уведомления в налоговый орган на территории субъекта Российской Федерации, в налоговой отчетности указывается код по ОКТМО, соответствующий территории муниципального образования, подведомственного налоговому органу по месту представления налоговой отчетности.

«Клерк» Рубрика Декларация по налогу на имущество

Опубликован приказ ФНС от 14.08.2019 № СА-7-21/405@ с новой формой налоговой декларации по налогу на имущество организаций. Связано это со значительными изменениями, которые произойдут в отчетности по этому налогу.

Про основные изменения в форме декларации и порядке ее заполнения рассказала ФНС в письме № БС-4-21/20210@ от 03.10.2019.

Отмена квартальных отчетов

Отменяется обязанность налогоплательщиков налога на имущество организаций по представлению налоговых расчетов по авансовым платежам по налогу, в связи с чем признаны утратившими силу приказы ФНС о форме налоговых расчетов.

В новую версию декларации добавили данные по авансам, которые организации, как и раньше, будут платить поквартально.

Раздел 1 декларации дополнен строками, содержащими информацию об исчисленной сумме налога, подлежащей уплате в бюджет за налоговый период, и об исчисленных суммах авансовых платежей по налогу.

Из разделов 2 и 3 декларации исключены строки, содержащие информацию о суммах авансовых платежей по налогу, исчисленных за отчетные периоды.

Идентификаторы

ОКТМО

Поясним, с 01.01.2020 налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества на территории субъекта РФ, вправе будет представлять декларацию в отношении всех таких объектов в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту РФ.

Новшество позволит консолидировать отчетность по налогу на имущество организаций. Уведомление о таком выборе представляется ежегодно до 1 марта года, являющегося налоговым периодом, в котором применяется такой способ представления отчетности. В течение налогового периода этот способ изменять нельзя.

Льготы

- 2010337 «Организации - в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством, - в течение трех лет со дня постановки на учет указанного имущества» (пункт 21 статьи 381 НК);

- 2010338 «Организации - в отношении вновь вводимых объектов, имеющих высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством РФ предусмотрено определение классов их энергетической эффективности, - в течение трех лет со дня постановки на учет указанного имущества» (пункт 21 статьи 381 НК);

- 2010340 «Организации - в отношении имущества, расположенного во внутренних морских водах РФ, в территориальном море РФ, на континентальном шельфе РФ, в исключительной экономической зоне РФ, используемого при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, НК);

- 2010341 «Организации, признаваемые фондами, управляющими компаниями, дочерними обществами управляющих компаний в соответствии с Федеральным законом от 29.07.2017 № 216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты РФ» (пункт 27 статьи 381 НК);

- 2010342 «Организации, получившие статус участника проекта в соответствии с Федеральным законом от 29.07.2017 № 216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты Российской Федерации», - в отношении имущества, учитываемого на их балансе и расположенного на территории инновационного научно-технологического центра, в течение десяти лет начиная с месяца, следующего за месяцем постановки на учет указанного имущества (пункт 28 статьи 381 НК).

Налог на имущество платят фирмы, у которых есть имущество, относящееся к объектам налогообложения.

Для российских организаций объектом налогообложения налогом на имущество являются (п. 1 ст. 374 НК РФ):

- недвижимые активы, которые они учитывают на балансе в качестве основных средств, в порядке, установленном для ведения бухгалтерского учета;

- объекты, переданные во временное владение, в пользование, распоряжение, доверительное управление, внесенные в совместную деятельность;

- имущество, полученное по концессионному соглашению.

Отчетность по налогу на имущество

Ежеквартально нужно подавать в налоговую инспекцию расчет авансовых платежей по налогу на имущество организаций. Его нужно подать в течение 30 дней после окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ).

По итогам года подают декларацию не позднее 30 марта следующего за завершившимся налоговым периодом года.

Расчет авансовых платежей и декларация могут предоставляться как на бумажном носителе, так и в электронной форме через ТКС. Электронная форма обязательна (абз. 2 п. 3 ст. 80 НК РФ):

- для организаций, у которых среднесписочная численность работников за предшествующий календарный год превысила 100 человек;

- вновь созданных (в том числе при реорганизации) организаций, численность работников которых превышает 100 человек.

Формы налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций утверждены приказом ФНС России от 31.03.2017 № ММВ-7-21/271@.

ФНС России приказом от 04.10.2018 № ММВ-7-21/575@ в форму декларации внесла изменения. Кроме того, в связи с внесением изменений Федеральным законом от 15.04.2019 № 63-ФЗ в главу 30 НК РФ ФНС разрабатывает новую форму декларации по налогу на имущество.

Напомним, начиная с 2020 года квартальные расчеты по налогу на имущество организаций больше представлять не нужно. Однако сама уплата авансов не отменена и их нужно по-прежнему уплачивать.

Единый расчет

Налоговый кодекс предусматривает возможность подачи единой декларации по налогу на имущество организаций. Что это значит?

Компания, у которой есть несколько объектов недвижимости, вправе сдать единую декларацию или единый расчет по налогу на имущество. Сделать это можно в том случае, если все объекты находятся на территории одного субъекта РФ, в бюджет которого налог на имущество зачисляется полностью.

Подавать единую декларацию (расчет) разрешено только в отношении объектов, налог по которым рассчитывается исходя из среднегодовой стоимости.

Порядок представления единой отчетности следует предварительно согласовать с региональным управлением ФНС, направив туда соответствующее уведомление.

Рекомендуемая форма уведомления приведена в письме ФНС России от 21.11.2018 № БС-4-21/22551@. Уведомление необходимо подать однократно, до начала представления отчетности за первый отчетный период того года, который является налоговым периодом. Если данный срок нарушен, налоговики откажут в приеме единой отчетности.

Таким образом, фирма может выбрать одну инспекцию, в которой будут применять такой порядок подачи декларации. Менять инспекцию в течение налогового периода нельзя.

ФНС России в письме от 24.05.2019 № БС-4-21/9840@ разъяснила, что при подаче единой отчетности по налогу на имущество нужно указать тот код по ОКТМО, который соответствует территории муниципального образования, подведомственного инспекции, куда направляется отчетность.

За что могут оштрафовать?

Если фирма не подаст декларацию вовремя, то ее оштрафуют. Размер штрафа – 5% от неперечисленного налога (на основании декларации за каждый месяц), но не более 30% от неперечисленной суммы и не менее 1000 рублей (ст. 119 НК РФ).

Кроме этого, могут оштрафовать и руководителя организации. Сумма штрафа составит от 300 до 500 рублей (ст. 15.5 КоАП РФ).

Оштрафовать инспекторы вправе и в том случае, если фирма обязана представлять декларации в электронной форме, но подала на бумажном носителе.

Штраф по этой статье составляет 200 рублей за каждый документ, представленный не тем способом (ст. 119.1 НК РФ).

ОКТМО — Общероссийский классификатор объектов административно-территориального деления.

| Том | Наименование | Код ОКАТО |

|---|---|---|

| Том 1 | Центральный федеральный округ | |

| Том 2 | Северо-Западный федеральный округ | |

| Том 3 | Южный федеральный округ | |

| Том 4 | Северо-Кавказский федеральный округ | |

| Том 5 | Приволжский федеральный округ | |

| Том 6 | Уральский федеральный округ | |

| Том 7 | Сибирский федеральный округ | |

| Том 8 | Дальневосточный федеральный округ |

| Для справки | |

|---|---|

| Аббревиатура | ОКТМО |

| Обозначение | ОК 033-2013 |

| Введение | 01.01.2014 (Приказ Росстандарта от 14.06.2013 № 159-ст) |

| По-английски | Russian Classification of Territories of Municipal Formations |

Как узнать ОКТМО

Есть несколько вариантов для того, чтобы правильно определить актуальный код ОКТМО. Самый простой:

Заходим на сервис официального сайта ФНС, для чего нажимаем СЮДА

Там можно ввести свой ОКАТО, нажать «Найти» и система сразу же выдаст искомый код. Однако, зачастую, человек, ищущий ОКТМО также понятия не имеет о своём ОКАТО. Лично я — один из таких. Если вы — тоже, идём ниже.

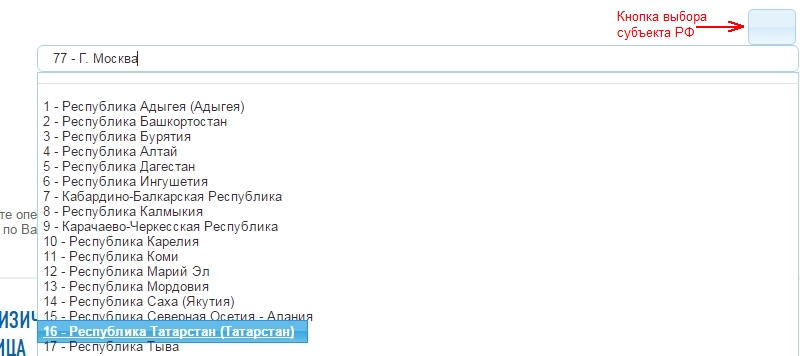

В поле «Субъект РФ» находим свой. В примере — Республика Татарстан.

Проще всего ориентироваться по номеру региона (скорее всего он обозначен на вашем автомобиле рядом с флагом РФ). Чтобы приступить к выбору региона, нужно нажать на эту симпатичную кнопку, на которую указывает красная стрелка:

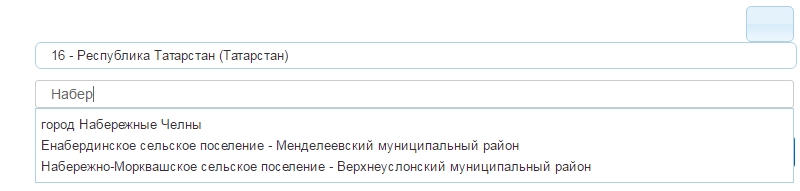

Выбрали? Отлично. Теперь в поле «Муниципальное образование» вписываем не свой адрес регистрации или жительства! А город или место поселения. Наш пример — Набережные Челны. Просто начинаем набирать, сервис сам предложить выбрать из списка.

Внимание! Выбрать из предложенного списка — в данном случае необходимость! Если вы вбиваете свой населённый пункт и система не предлагает вам выбора в автоматическом списке — ОКТМО вы не узнаете, или узнаете неверно.

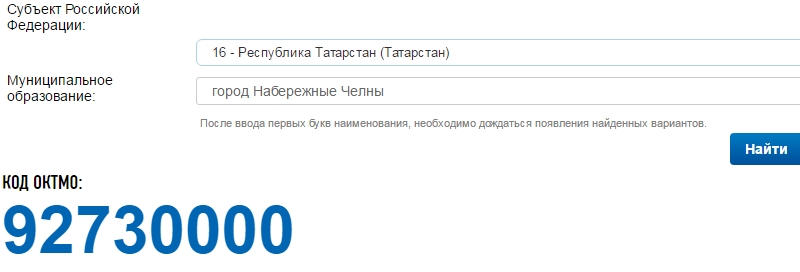

Далее нажимаем кнопку «Найти» и получаем свой ОКТМО:

Про то, как можно сделать запрос в местные территориальные органы о предоставлении информации о своём ОКТМО, мы тут речь вести не будем. По изложенной выше схеме это информация добывается в стократ проще, чем работа с любыми официальными запросы в разные ведомства.

Был ОКАТО, стал ОКТМО

Вплоть до 2014 года предпринимателям нужно было в финансовых документах и налоговой отчетности проставлять особый код – ОКАТО. Под ним подразумевался шифр определенной местности из Общероссийского классификатора объектов административно-территориального деления. Последовательность цифр вместо указания адреса, часто длинного и состоящего из нескольких слов, включающих область, район и т.д., существенно облегчает автоматизированный учет, скорость обработки данных и точность их группировки.

Для того, чтобы проставить правильный код ОКАТО в соответствующем поле платежного поручения или в тексте декларации, нужно было знать:

- к какому населенному пункту относится муниципальное образование, где проживает предприниматель или зарегистрирована организация;

- какое отделение налоговой инспекции ответственно за вашу предпринимательскую деятельность (для деклараций);

- куда адресовано платежное поручение или финансовый документ (для заполнения платежек).

ВАЖНО! 2014 год считался «переходным» с ОКАТО на ОКТМО. В соответствующей документации код ОКАТО, указанный вместо требуемого ОКТМО, не делал платеж «непроходным», федеральное казначейство автоматически переводило один код в другой. Но с 2015 года такие мягкие меры закончились, и нужно побеспокоиться о верном указании в соответствующем поле шифра ОКТМО.

Из чего состоит код ОКТМО

Росстандарт издал приказ № 159-ст ОК 003-2013 об утверждении классификатора ОКТМО 14 июня 2013 года, он вступил в силу с началом 2014 года и действует по сей день. Именно с 1 января 2014 года программное обеспечение налоговой службы было перенастроено на считывание новых кодов.

Код 11-значный, предусмотрен сокращенный вариант из 8-ми цифр для федеральных городов (Москвы, Санкт-Петербурга, Севастополя), но следует помнить, что внутри этих образований есть территориальные единицы, зашифрованные также 11-ю символами. Классификатор разбит на 8 субъектов Российской Федерации (территориальных округов):

- Центральный;

- Северо-Западный;

- Северо-Кавказский;

- Уральский;

- Сибирский;

- Дальневосточный;

- Приволжский;

- Южный.

Внутри этих крупных муниципальных единиц элементы убывают по значимости: область – район – областной центр – город – село – поселок – железнодорожная станция и т.д. Каждому объекту в перечне соответствует определенная последовательность цифр.

ОБРАТИТЕ ВНИМАНИЕ! В документах нужно указывать код ОКТМО, принадлежащий именно предпринимателю по адресу его регистрации (для ИП – прописки), а не налоговой инспекции или социальному фонду.

Вписываем правильно

В платежных поручениях для ОКТМО предусмотрено специальное поле (то самое, в котором раньше размещался код ОКАТО).

Для заполнения деклараций этот код нужно вписать по 1 знаку в каждое предназначенное для этого окошечко: система распознает цифры именно так.

Здесь может возникнуть трудность, если требуется вписать код объекта Москвы или Санкт-Петербурга, состоящий из 8 цифр, ведь «окошечек» для цифр 11. Приказ ФНС РФ от 14 ноября 2013 года дает разъяснение: в таких случаях свободные клеточки нужно заполнить прочерками. Проставленные в пустых знакоместах нули могут помешать программе распознать код, а вот оставленные пустыми клеточки, скорее всего, не создадут проблем. Но лучше все же действовать в соответствии с указаниями нормативных документов.

Что будет за ошибку?

Если в платежном поручении код ОКТМО указан с ошибкой (вместо него вписан ОКАТО или допущены неточности в цифрах), то это не приведет к тому, что налоги не попадут в нужный бюджет. Ведь есть еще поля «КБК», «Назначение платежа», «Номер счета» и др. с дублирующей информацией. Поэтому ошибка в указании ОКТМО не приведет к тому, что обязанность налогоплательщика окажется неисполненной, а значит, и штрафа не последует.

Тем не менее, если ошибка была замечена, чтобы избежать недоразумений с зачислением платежей, следует подать в налоговую заявление об уточнении реквизитов. Придется пройти процедуру уточнения и совместной сверки взносов. При этом никаких пеней за просрочку не будет или их спишут, так как налог считается уплаченным на день его фактического перечисления, а не уточнения платежа.

А вот декларацию с неверным ОКТМО потребуют непременно уточнить: она будет считаться ошибочной.

Читайте также: