Нужно ли сообщать в налоговую об открытии брокерского счета в сбербанке

Опубликовано: 14.05.2024

Вступление в силу изменений в ФЗ № 173 "О валютном регулировании" внесло коррективы в отношения между налоговой службой и вкладчиками, открывающими счета у зарубежных брокеров. До начала 2020 года налоговиков можно было оповещать только в случае открытия банковского счета за границей. Нововведения касаются брокерских счетов, открытых после 01.01.2020.

О чем нужно уведомить налоговую, работая с брокером?

Начиная с января 2020 года владелец брокерского счета обязан уведомлять ФНС об открытии счета, смене реквизитов, движении средств. Дополнительно инвестор заполняет 3-НДФЛ. Переводить документы с иностранного языка на русский можно без нотариальной заверки, хотя по необходимости сотрудники налоговой службы могут ее запросить.

Подаем в налоговую

Ранее резиденты РФ сообщали в ФНС только о счетах, которые открыты в заграничных банках. Даже если банк и брокер - одна организация, от оповещения налоговой это не освобождало. Нововведения обязывают оповещать о счетах в банках, других финансовых организациях за границей. Под финансовыми организациями понимают компании, привлекающие средства для хранения и управления, инвестирования и разных сделок.

Справка: если резидент РФ заводит счет у иностранного брокера, налоговые службы хотят об этом знать. Если меняются реквизиты либо счет закрывается, об этом также следует своевременно сообщить. Дополнительно нужен отчет о движении средств за прошлый год.

Уведомление об открытии счета

Освобождаются от уведомления налоговой владельцы счета, открытого до начала 2020 года. Известить налоговиков следует в течение месяца с момента открытия либо закрытия счета. Формы уведомлений доступны на официальном сайте ФНС. Документы подаются лично, через представителя, по почте (заказным письмом), из "Личного кабинета налогоплательщика".

Уведомление о смене реквизитов счета

О смене реквизитов счета у иностранного брокера также требуется сообщить в налоговую службу. Срок - 1 месяц с момента внесения изменений. Форма та же, что указана выше.

Отчет о движении денежных средств

Уведомление в налоговую отправляется до 1 июня следующего года. Начинать с отчета за 2020 год. Первый раз отчетные документы сдаются до 01.06.2021. Если в отчетном году счет закрывается, уведомлять о движении средств нужно за период с 1 января в отчетном году до даты закрытия. Подается документ параллельно с уведомлением о закрытии счета. Форма отчета включает сведения о сумме на начало года, поступлениях и списаниях в течение года, остатке.

Отчет о движении средств не нужен при двух условиях:

- Брокер находится в стране, которая обменивается с Россией финансовой информацией (полный список на сайте налоговой).

- Изменения суммы за год не более 600 тыс. рублей.

Что будет, если не подавать уведомления и отчеты?

За несоблюдение указанных в ФЗ № 173 норм взимаются штрафы. Их размеры и порядок исчисления прописаны в статье 15.25 КоАП РФ. 20 июля 2020 года в данную статью (как и в 173-ФЗ) были внесены изменения и дополнения, закрепленные Федеральным законом № 218-ФЗ.

В соответствии с законом нарушением считается:

- Несоблюдение сроков подачи информации об открытии или закрытии брокерского счета, а также передача данных с нарушением формы уведомления. К нарушителям применяются штрафы в таком размере:

- 1 000–1 500 рублей физическим лицам;

- 5 000–10 000 рублей должностным лицам;

- 50 000–100 000 рублей юрлицам.

- Отсутствие уведомления об открытии/закрытии зарубежного счета или об изменениях в его реквизитах. Штрафные санкции накладываются в сумме:

- 4 000–5 000 рублей на граждан;

- 40 000–50 000 рублей на должностных лиц;

- 800 000–1 000 000 рублей на юрлиц.

- При несоблюдении правил налоговой отчетности, которая установлена законодательно, нарушители также подвергаются административным наказаниям. К данному пункту относят нарушения сроков хранения отчетности, а также неуведомление сторон о движениях на брокерских счетах. Резиденты получают такие штрафы:

- 2 000–3 000 рублей, если речь идет о физлице;

- 4 000–5 000 выплатят те, кто находился при исполнении должностных обязанностей;

- 40 000–50 000 - юрлица.

- Если нарушены сроки подачи отчетности о движениях на брокерском счету. Размер штрафных санкций напрямую зависит от количества просроченных дней:

- не более 10 календарных дней:

- граждане - 300–500 рублей,

- должностные лица - 500–1 000,

- юрлица - 5 000–15 000 рублей;

- от 10 суток до месяца:

- физлица -1 000–1 500,

- при должности - 2 000–3 000;

- юридические резиденты - 20 000–30 000;

- более чем на 30 дней:

- физические представители - 2 500–3 000;

- должностные лица - 4 000–5 000;

- юрлица - 40 000–50 000.

- Резидент, который "забыл" отчитаться в ФНС в течение 90 календарных дней, получит такую сумму административного наказания:

- 2 500–3 000 - граждане;

- 4 000–5 000 - должностные представители;

- 40 000–50 000 - юридические резиденты.

При повторном совершении одного из перечисленных выше правонарушений, кроме пункта 4 списка, к налоговым резидентам применяются дополнительные штрафные санкции:

- физические лица обязаны будут уплатить 10 000 рублей;

- граждане, находящиеся при исполнении должностных обязанностей, выплатят 12 000–15 000;

- юридические лица - 120 000–150 000 рублей.

Повторное нарушение сроков подачи отчетности, независимо от количества просроченных дней, приведет к применению административного наказания в таких пределах:

- граждане заплатят 20 000 рублей;

- должностные лица - 30 000–40 000;

- юрлица - 450 000–600 000.

Отчетность подается по результатам прошедшего календарного периода до 1 июня следующего года.

Способы уведомления налоговой

Уведомить ФНС нужно до 30 апреля следующего за отчетным года. В 2020 году ввиду пандемии срок подачи декларации за прошлый год продлили до 30 июля, но налоги нужно заплатить до 15 июля.

Декларацию можно подавать лично, посетив офис ФНС, либо через МФЦ. Более удобный способ - взаимодействовать с госструктурами онлайн. Можно скачать специальное приложение, чтобы сформировать отчет для отправки в налоговую либо заполнить 3-НДФЛ непосредственно в "Личном кабинете" на сайте ФНС.

Уведомления и отчеты представляются лично, заказным письмом и через "Личный кабинет". Первые два варианта требуют знания адреса филиала. Третий вариант подразумевает распечатку бланка с заполненными сведениями, проставление личной подписи, сканирование и отправку на электронный адрес.

В распоряжении госструктур есть масса инструментов, позволяющих контролировать финансовые операции на счетах, достоверность представленных налогоплательщиками данных. Те, кто хочет сэкономить на налогах, рискуют в обозримом будущем столкнуться в лучшем случае со штрафами. Поэтому опытные инвесторы, работающие с зарубежными брокерами, рекомендуют минимизировать внимание со стороны ФНС путем своевременной отправки любой отчетности.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Рассмотрим то, как можно заполнить уведомление о счете, открытом у зарубежного брокера (это же уведомление заполняется для счета в зарубежном банке или в иной организации финансового рынка).

Напомню, что необходимо уведомлять о счетах, открытых у зарубежного брокера или в иной организации финансового рынка, начиная с 1 января 2020 года. По счетам, открытым в зарубежных банках, это требование действовало и ранее 2020 года.

Уведомить налоговую инспекцию нужно в течение 1 месяца с момента открытия счета.

К сожалению, на текущий момент в Личном кабинете налогоплательщика не доступно заполнение формы уведомления для счетов, открытых у зарубежных брокеров или в иных организациях финансового рынка.

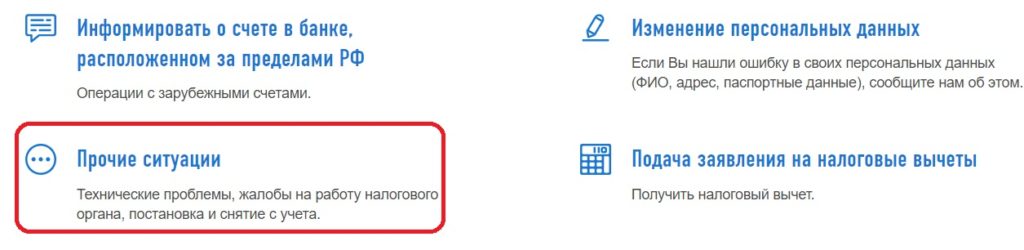

Если в Личном кабинете налогоплательщика на сайте nalog.ru зайти в раздел «Жизненные ситуации»,

далее в подразделе «Все жизненные ситуации» выбрать в пункт «Информировать о счете в банке, расположенном за пределами РФ»:

то там будут различные формы уведомления и отчета о движении денежных средств только для счетов в зарубежных банках:

Информировать о счете у зарубежного брокера по форме уведомления для зарубежного банка лучше не надо, т.к. налоговая инспекция автоматически может начать считать этот счет банковским, после чего начнутся проблемы (налоговая может потребовать отчеты о движении средств за предыдущие годы, назначить штрафы за позднее уведомление и др.). Поэтому необходима форма уведомления, в которой в явном виде можно указать, что это счет не в банке, а в иной организации финансового рынка.

На текущий момент скачать новую форму уведомления можно на сайте налоговой инспекции:

А вот pdf-файл с формой уведомления, который более удобно заполнять:

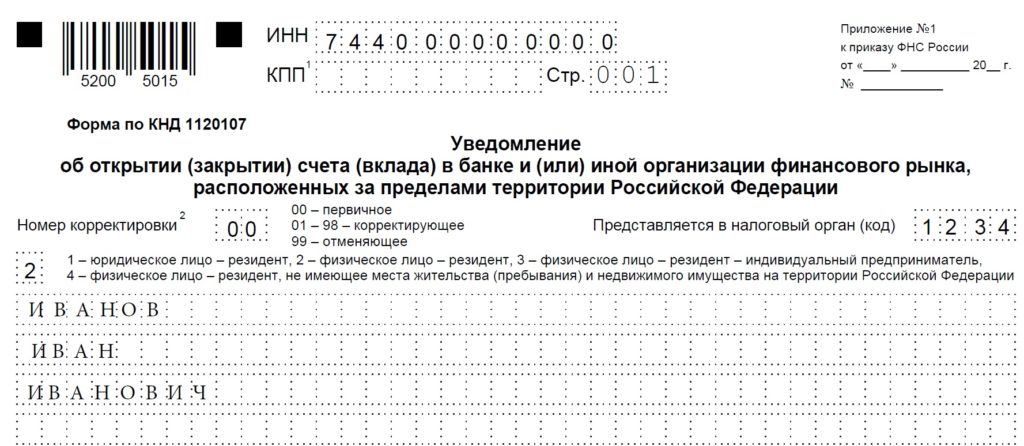

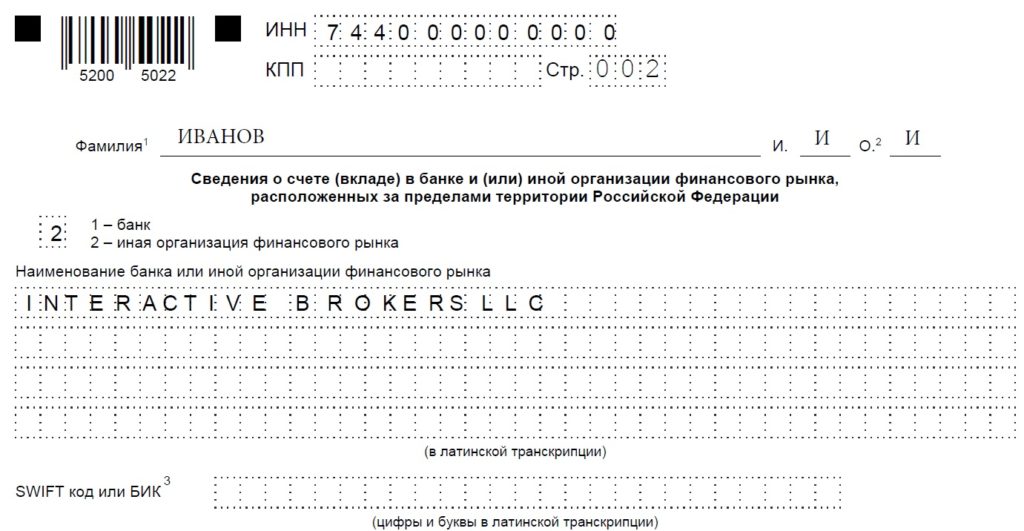

Вверху на первой странице формы проставляем свой ИНН. Далее в поле «Номер корректировки» при первом заполнении и отправке уведомление об открытии счета можно проставить значение «00» -«первичное». Далее проставляем номер своей налоговой инспекции, куда будет направляться уведомление (как правило, это место прописки).

Узнать номер своей налоговой инспекции можно здесь: https://service.nalog.ru/addrno.do

Затем в левой части страницы проставляем значение «2» — физическое лицо – резидент. Ниже пишем свое ФИО.

Далее указываем свои личные сведения – дату и место рождения, документ удостоверяющий личность (если это паспорт РФ, то в поле «Код вида документа» вводим значение 21; коды можно посмотреть здесь: http://www.consultant.ru/document/cons_doc_LAW_283982/9ef6cf8ad5a3e982260724752a5307712d6b3d92/) , серию и номер документа, дату выдачи и орган, выдавший документ.

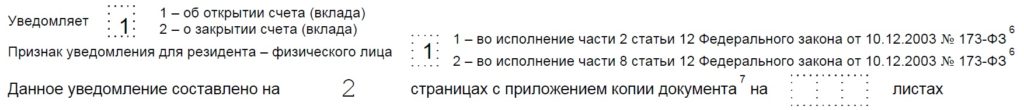

Затем, если уведомление подается в связи с открытием (а не закрытием) счета, в поле «Уведомляет» проставляем значение «1».

В поле «Признак уведомления для резидента-физического лица» проставляем значение «1 — во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «2» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Если уведомление будет направлять сам владелец счета, то поле «с приложением копии документа на листах» не заполняем.

Наконец, на первой странице нужно заполнить раздел «Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю».

Если подавать и подписывать уведомление будет сам владелец счета, то тогда в левом верхнем поле проставляем значение «3 — физическое лицо-резидент».

Формально можно ниже еще раз написать свое ФИО, далее указать свой ИНН, номер контактного телефона, по которому может позвонить инспектор, если у него возникнут вопросы, дату заполнения уведомления и проставить подпись.

На этом заполнение первой страницы будет закончено.

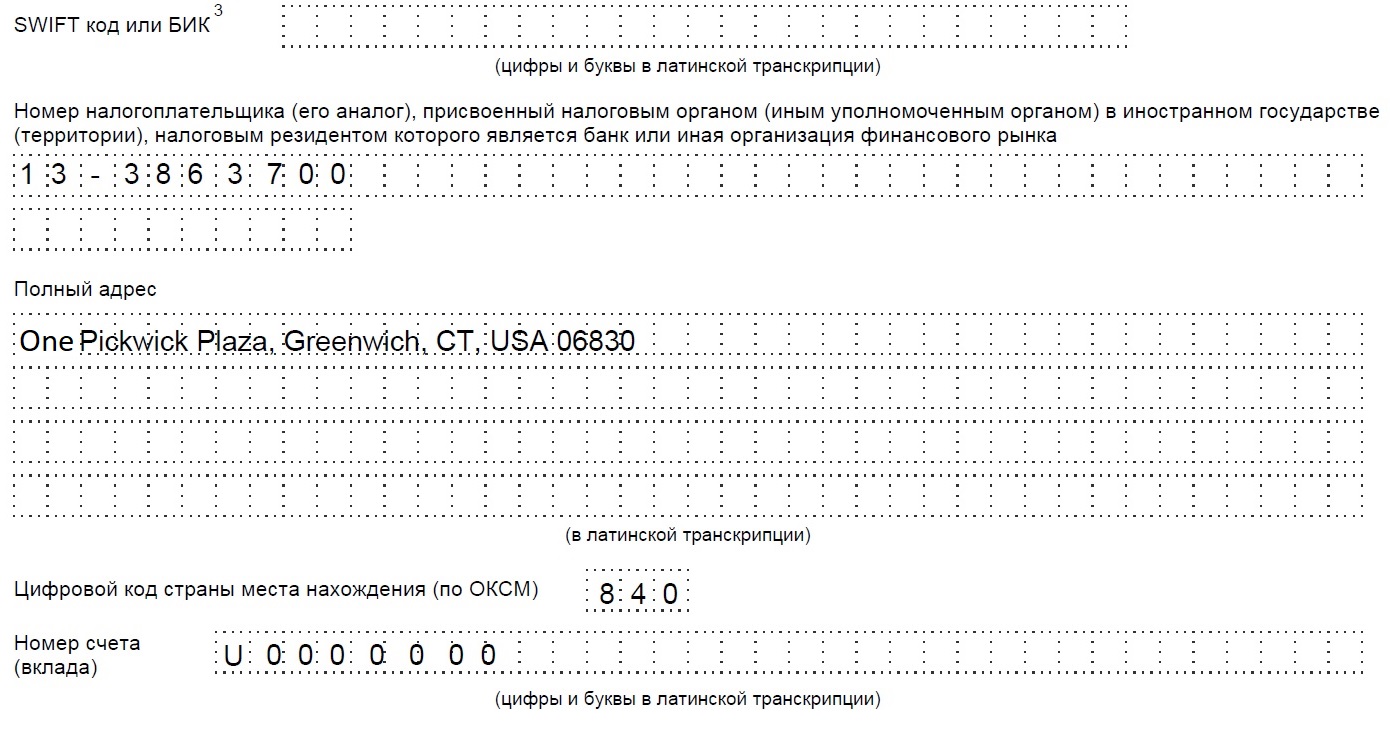

В верхней части второй страницы уведомления снова проставляем ИНН, а также указываем ФИО.

Далее, если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда в соответствующем поле в левом верхнем углу второй страницы проставляем значение «2» — иная организация финансового рынка. Если же уведомление заполняется для банковского счета, тогда пишем значение «1».

Затем указываем наименование брокера (банка или иной организации финансового рынка). Например, Interactive Brokers LLC.

Следующее поле «SWIFT код или БИК» заполняется только для банковских счетов. Если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда это поле оставляем пустым.

Затем необходимо заполнить «Номер налогоплательщика, присвоенный налоговым органом в иностранном государстве, налоговым резидентом которого является банк или иная организация финансового рынка».

Фактически здесь нужно указать налоговый номер брокера в той стране, где он зарегистрирован. Для американского Interactive Brokers этот номер «13-3863700». В документах от брокера или банка этого номера может не быть. В таком случае его стоит уточнить, например, в поддержке брокера.

В крайнем случае, если выяснить этот номер не удастся, наверное, можно оставить это поле пустым (пока не очень понятно, как отнесется налоговая инспекция к тому, что данное поле не будет заполнено).

Далее пишем адрес брокера (эти данные можно узнать в справке о подтверждении счета, в договоре, в отчетах, либо в поддержке брокера) и цифровой код страны, где зарегистрирован брокер.

Для США это значение «840». Значения для других стран можно посмотреть, например, здесь: https://classifikators.ru/oksm

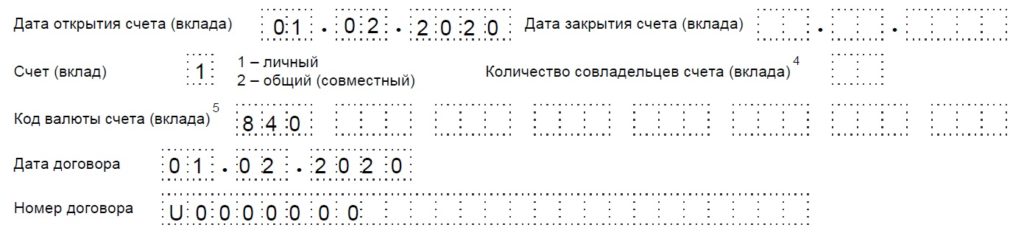

Затем указываем номер счета (его можно взять, например, из справки об открытии счета в Interactive Brokers).

Далее указываем дату открытия счета (можно взять из справки об открытии счета в Interactive Brokers).

Если счет индивидуальный, тогда в поле «Счет (вклад)» проставляем значение «1».

Что касается кода валюты счета, то здесь вопрос не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Возможно, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении нужно будет указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Внизу второй страницы нужно будет не забыть проставить дату и подпись:

На этом можно считать, что уведомление заполнено.

Файл с примером заполнения уведомления можно скачать здесь:

К уведомлению можно приложить подтверждающие документы (например, все ту же справку об открытии счета в Interactive Brokers), где будут указаны основные данные о счете, отраженные в уведомлении.

Можно подать уведомление на бумажном носителе, непосредственно обратившись в налоговую инспекцию. Однако это все же не самый идеальный вариант, особенно в текущей ситуации в мире.

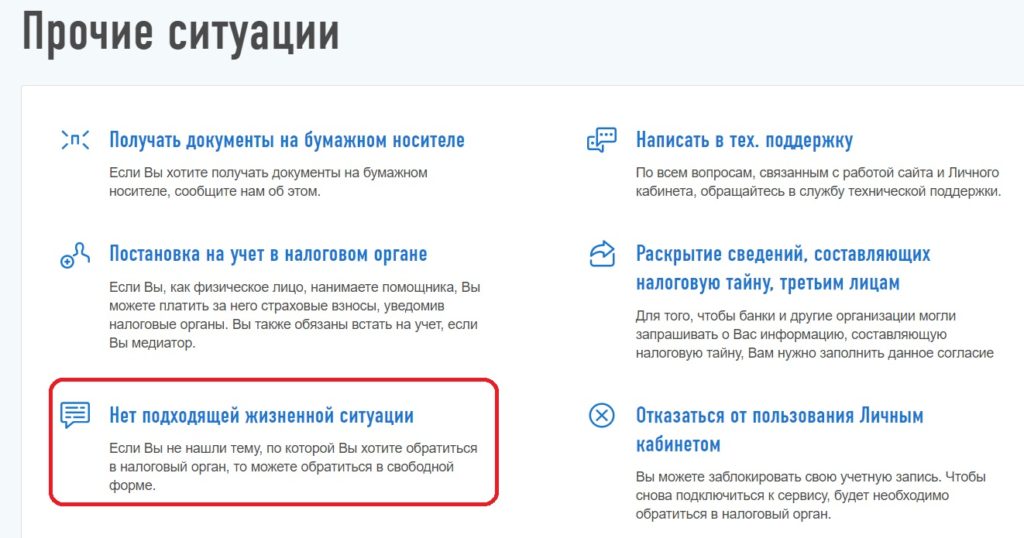

Далее «Нет подходящей жизненной ситуации»

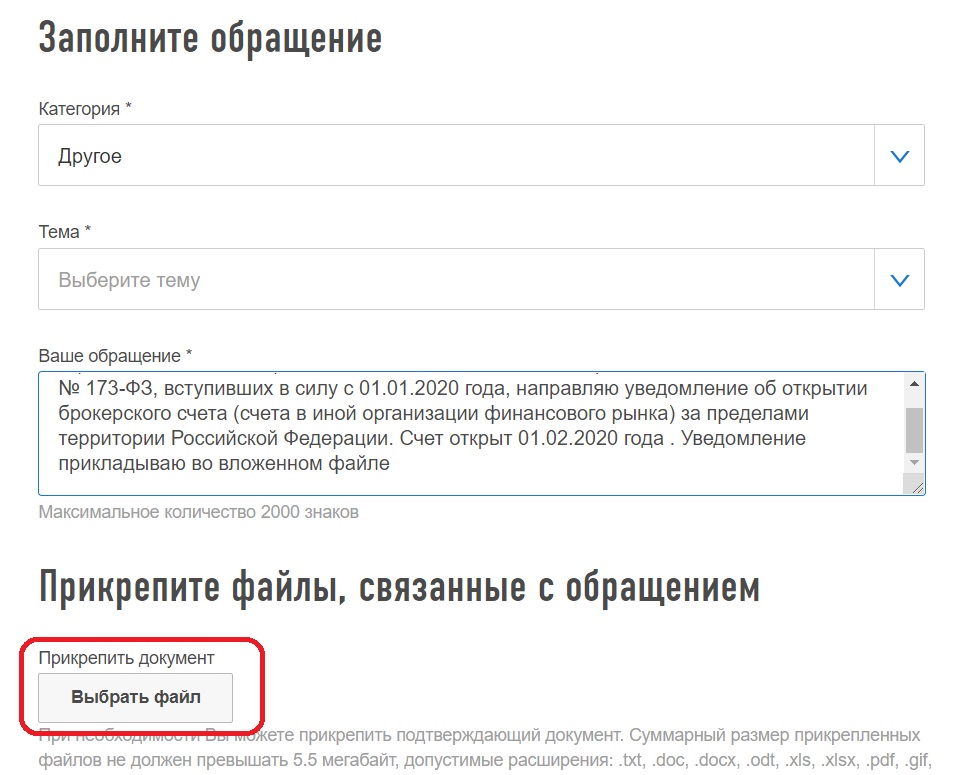

После этого в открывшейся форме «Заявление в свободной форме» в поле «Категория» выбрать значение «Другое», а в поле «Ваше обращение» написать, например, такой текст:

«В рамках исполнения требований части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ, вступивших в силу с 01.01.2020 года, направляю уведомление об открытии брокерского счета (счета в иной организации финансового рынка) за пределами территории Российской Федерации. Счет открыт __.__.2020 года (укажите дату открытия счета). Уведомление прикладываю во вложенном файле».

После этого, нажав на кнопку «Выбрать файл», прикрепляем заполненное уведомление и нажимаем на кнопку «Далее». Предварительно нужно будет распечатать форму уведомления, заполнить ее, подписать и отсканировать заполненное и подписанное уведомление в виде файла.

На этом можно считать уведомление поданным. Для верности через неделю-другую можно, например, позвонить в налоговую инспекцию и уточнить, получили ли там уведомление.

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Приближается конец года. Если в течение года вы продавали активы по цене превышающей цену покупки, то ваша прибыль облагается НДФЛ (ситуация, когда срок владения активом более 3 лет здесь не рассматривается). У меня в этом году были такие сделки. Отсюда возник ли резонные вопросы: как будет проходить уплата налога и как заранее узнать сумму, подлежащую уплате.

Я проконсультировался в контактном центре брокера и получил следующую информацию (информация обновлена 06.01.2021):

1. Списание происходит в следующий месяц после истечения календарного года. Т. е. в январе 2021. Точную дату назвать нельзя.

2. Сумма спишется автоматически и будет браться из свободных денежных средств на брокерском счету. После чего брокер вышлет отчет.

Если на счету не будет достаточной суммы, брокер пришлет уведомление, о необходимости пополнить счет, для уплаты налога.

3. Получить информацию о сумме налога к уплате на текущий момент нельзя.

upd: Брокер пришлет отчет за 31 декабря 2020 года, содержащий эту информацию, в начале следующего года. Мне отчет пришел 5 января 2021. Информация указана в разделе "РАСЧЕТ И УДЕРЖАНИЕ НАЛОГА НА 31.12.2020 (за текущий налоговый период)" в таблице "III. ИТОГОВЫЙ ФИНАНСОВЫЙ РЕЗУЛЬТАТ на 31.12.2020"

Если с первым вопросом стало понятно, то для ответа на второй вопрос можно попробовать 2 способа:

1.) "Ленивый." Ничего не предпринимать и ждать, когда брокер попытается списать налог, после чего пришлет уведомление о необходимости внести средства. Из этого уведомления можно будет узнать сумму к уплате пришлет отчет за 31 декабря 2020 года на почту и взять из него информацию.

У способа довольно очевидный минус. Размер налога может неприятно удивить (например, если вы активно торговали и получили солидную прибыль по итогам года). Подобные расходы удобно планировать заранее, для того чтобы к дате оплаты иметь необходимую сумму.

2.) "Самостоятельный". В идеале следует вести учет своих сделок, чтобы иметь информацию о том: какие сделки были совершены и по какой цене.

Делать это можно как с помощью спец. программного обеспечения, так и с помощью обычных таблиц типа excel. В этом случае всегда можно собрать информацию по всем сделкам с активами и рассчитать НДФЛ.

Но, если вы, как я, этого не сделали, тогда следует воспользоваться информацией, предоставляемой брокером.

(Для примера, будем считать, что мы открыли брокерский счет в этом году.)

1. Отправляемся в личный кабинет сбербанк онлайн и переходим в раздел инвестиции -> брокерское обслуживание -> брокерский счет -> история брокерских операций

2. В разделе "история брокерских операций"

2.1 Выбираем подраздел "сделки".

3.2 Указываем в качестве интервала, по которому хотим получить информацию, "01.01.2020 - текущая дата".

2.3 Нажимаем на выпадающий список "фильтры" и указываем тип операции "продажа".

После этого сервис отобразит список всех сделок, отвечающих данным критериям. Для удобства скачаем его в виде excel таблицы, воспользовавшись аналогичной функцией под выпадающим списком "фильтры".

Из полученной таблицы выписываем названия эмитентов, ценные бумаги которых были проданы. Затем возвращаемся в подраздел сделки и в выпадающем списке "фильтры" меняем тип операции на "покупка" и ниже в подразделе "активы" отмечаем отобранных ранее эмитентов.

Скачиваем полученный список сделок в виде таблицы. Итого у нас на руках в 2 таблицы: 1 со всеми продажами, другая со всеми покупками.

Приступаем к расчётам. Алгоритм работы будет следующий.

1. В обеих таблицах находим все строки, содержащие информацию по одному конкретному эмитенту. Это можно сделать через поиск (комбинация клавиш Ctrl+F) по коду финансового эмитента. Например, для Сбера это будет SBER. Для наглядности, найденные строки можно закрасить другим цветом.

2. Выписываем данные из столбцов "Дата заключения", "Количество" и "Сумма зачисления/списания" по данному элементу в обеих таблицах. Мы выбираем последний столбец потому, что в нем уже учтены комиссии биржи и брокера.

3. Далее у нас возможны несколько ситуаций:

3.1 Если мы купили бумаги единожды или несколько раз на протяжении года, а затем в рамках 1 сделки продали все лоты , то вычитаем из суммы зачисления (суммы, по которой мы продали) результат сложения сумм списания (сумм, по которым мы покупали).

Пример: я купил 2 лота Северстали. 1ый лот по цене 783,54р, 2ой по 881,21р, а затем продал 2 лота по 2352,17. Получаем 2352,17 - 783,54 - 881,21 = 688,42р.

3.2 Если мы несколько раз покупали бумаги в течении года , а затем продали лишь часть лотов , то из суммы зачисления вычитаем результат сложения первых нескольких сумм списания, так чтобы кол-во лотов покупки совпадало с количеством лотов продажи . Данный принцип еще называют принципом FIFO (first in first out). Т. е. первым продается первый купленный лот, вторым второй, итд.

Пример: в течение года я купил 4 лота Сбера: 1ый по 2474,51, 2ой по 1958,25 и затем еще 2 по 3563,16. Через некоторое время я продал 2 лота по 5006,52. Финансовый результат считаем так: 5006,52 - (2472,51 + 1958,25) = 573,76р.

Если мы в течение года мы несколько раз покупали и продавали бумаги, то также используем метод FIFO для расчётов.

Важный нюанс перед подсчетом суммарной прибыли по всем проданным активам. Если у нас в течение года были убыточные сделки, то они уменьшают налоговую базу.

Пример: я купил акцию Лукойла по 5297,17, а продал по 5118,46 и получил убыток -178,71р . Теперь при подсчете суммарной прибыли я уменьшу её на величину этого убытка.

4. Возьмем результаты из всех примеров и рассчитаем суммарную прибыль: 688,42 + 573,76 -178,71 = 1083,47 . Соответственно мне потребуется заплатить 1083,47*0,13 = 140,85р

Эта сумма должна быть на брокерском счете к моменту списания.

В конце статьи я бы хотел задать вопрос читателям-клиентам Сбербанк брокера. Как проходила процедура уплаты НДФЛ в прошлые годы и насколько информация, полученная из контактного центра, ей соответствует?

Все юридические лица при регистрации компании должны открыть расчетный счет в банке. Ведение деятельности юрлицом без счета запрещено. Работать без расчетного счета могут только ИП при соблюдении ряда условий. Расчетный счет является не только платежным инструментом, но и средством мониторинга доходов, законности операций и уплаты налогов компаниями. Поэтому сразу за заключением договора банковского обслуживания — ДБО — следует уведомление налогового органа об открытии нового счета компании. Рассмотрим, как подается сообщении об открытии и кто его подает — клиент или банк.

Кто сообщает об открытии счета

До апреля 2014 года в России уведомление об открытии расчетного счета возлагалось на владельца — ИП или организацию.

По федеральному закону № уведомление ФНС и ПФР об открытии счета в российском банке теперь возложено на сам банк, владельцу счета ничего делать не нужно. Если в пятидневный срок в инспекцию не поступит сообщение о вновь созданном РС, штраф для должностного лица банка составит 1000–2000 рублей, а сам банк будет оштрафован на 20 000 рублей.

Владельцы счетов в иностранных банках уведомляют налоговую и пенсионный фонд самостоятельно. В течение месяца с даты открытия счета необходимо:

За нарушение требований ФНС о передачи сведений о счетах в иностранных банках владелец может быть оштрафован на 1 000 000 рублей.

Как подается уведомление

О счетах, открытых в российских банках, налоговая должна быть уведомлена в течение пяти рабочих дней — выходные и праздники, в которые кредитные организации официально не работают, не учитываются. Срок отсчитывают от даты подписания договора на обслуживание (РКО) с банком и внесения соответствующих записей в регистрационную книгу. В ней указывается название предприятия или ФИО физлица, номер документа и отметка о передаче сведений в налоговую с подписью ответственного лица.

Данные передаются онлайн в ИФНС по месту регистрации кредитной организации. Если счета открываются в банковском филиале, он уведомляет головной офис, который и направляет информацию налоговикам. Это можно сделать по почте, заказным письмом, отправкой уведомления по . Также банк вправе составить доверенность на стороннее лицо, которое лично посетит инспекцию и сдаст документы.

В сведениях об открытии счета указывается:

- код налогового подразделения, получающего данные;

- реквизиты банка — название, КПП/ИНН, БИК, ОГРН, корреспондентский счет;

- данные о владельце счета — наименование, ИНН Идентификационный номер налогоплательщика ;

- данные договора РКО — дата, номер;

- информация о сотруднике, направляющем уведомление — должность, контакты.

Уведомление составляют в двух экземплярах, по одному для банка и налогового органа. Утвержденного бланка нет, данные заносят, как правило, в . При заполнении от руки следуют правилу «одна клетка — один знак» и пишут шариковой ручкой с синей пастой.

Нужно ли сообщать о закрытии и изменении РС

Если необходимость в счетах отпала, их важно вовремя закрыть, чтобы избежать сложностей с обязательными сборами ПФР и ФНС. Обязанности информировать о закрытии РС тоже возложены на банки.

На подачу уведомления в налоговую и пенсионный о закрытии счета отведено 5 рабочих дней, за нарушение сроков штрафы такие же, как при подаче уведомления об открытии.

Если клиент меняет РС и переходит в другую организацию, данные об открытии и закрытии тоже передают ФНС сами банковские структуры — предыдущая и новая. При изменении реквизитов финансовая организация подает пакет документов фискальному органу, иначе она получит штраф 40 000 рублей. Все эти правила касаются только российского расчетного счета — РС в зарубежных банках должен заниматься сам владелец.

В Райффайзенбанке при открытии счетов онлайн для подачи уведомления в налоговую дополнительных заявлений от владельца не требуется. После подписания договора банковского обслуживания в отделении или на встрече с личным менеджером уведомление контролирующих органов — ответственность банка.

Федеральная налоговая служба с 17 марта 2021 года получила расширенный доступ к банковской тайне.

Эта новость стала топовой буквально за несколько часов. Хотя, большинство полномочий было дано налоговикам еще в 2016 году.

Подпункт 1.1 статьи 86 НК РФ действует с сентября 2016 года. По нему банки обязаны сообщать в налоговые органы об открытии или закрытии счетов обычными гражданами.

Причем, это требование было в НК РФ с 2014 года, но в других формулировках и в других статьях кодекса. Налоговики имеют доступ к счетам граждан уже более шести лет.

Существенное отличие новых полномочий состоит всего лишь в том, что раньше налоговики могли получать данные о счетах клиентов только в рамках проверок. Теперь банки обязаны предоставить и вне рамок налоговой проверки.

Что это меняет? Почти ничего. И до этого пояснения вряд ли банк отказал бы ИФНС в информации. Более того, у банков не было прав на выяснение причин, из-за которых ИФНС направила им запрос.

Банки обязаны информировать налоговую на основании статьи 86 Налогового кодекса РФ:

- Об открытии и закрытии счетов, вкладов с 2016 года.

- Об изменении реквизитов счета граждан с 1 июля 2014 года.

- О предоставлении права компании или ИП использовать корпоративные электронные средства платежа с 1 сентября 2016 года.

- О предоставлении права гражданину использовать персонифицированные электронные средства платежа с 1 сентября 2016 года.

- Об остатках на счетах и выписки по счетам, открытым в драгоценных металлах, с 1 июня 2018 г.

- О счетах, привязанных к электронным кошелькам с 1 апреля 2020 года.

Когда ИФНС проводит налоговую проверку граждан

ФНС вправе запросить в банках информацию при проведении проверки конкретного физического лица.

Первое. Обычно, это происходит, когда граждане обращаются в налоговую за налоговым вычетом при покупке квартиры. Есть и другие вычеты на лечение, обучение, но они меньше по суммам.

Второе. Проверить могут любого гражданина на основании любой информации (в том числе поступившей от бдительного соседа) о том, что он о нелегально занимается предпринимательской деятельностью. Например, сдает квартиру или берет наличными за репетиторство.

Третье. Проверка может быть назначена, если банк предоставит налоговикам информацию о подозрительных денежных переводах, например, крупное (от 10 000 $ эквивалент в рублях) поступления из-за рубежа.

Четвертое. По запросу налоговики "увидят" информацию о постоянных, одинаковых платежах на карту.

Пятое. При внесении крупной суммы (от 10 000 $ эквивалент в рублях) на карту через банкомат.

Какие данные банки передают налоговикам

Налоговики получили право запрашивать у банков копии документов клиентов:

- паспорта клиентов;

- доверенности на распоряжение денежными средствами;

- договора на открытие и закрытие счета;

- карточек с образцами подписей.

Согласно новым полномочиям у налоговиков, как и раньше, нет прямого доступа к выпискам по операциям на счетах.

Получить эти сведения они могут только с согласия руководителя вышестоящего налогового органа или руководителя ФНС во время проверок.

На основании запроса банки обязаны выдавать налоговым органам:

- справки о наличии счетов, вкладов и остатках денежных средств (драгоценных металлов) на счетах;

- выписки по операциям на счетах, по вкладам;

- справки об остатках электронных денежных средств и о переводах электронных денежных средств.

Ответить на запрос банки должны в течение трех дней со дня получения запроса от ИФНС.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: