Нужно ли предоставлять осв в налоговую по требованию

Опубликовано: 01.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В адрес ООО поступило требование о предоставлении документов (информации) в соответствии с п. 2 ст. 93 НК РФ, абзацем вторым п. 5 ст. 93.1 НК РФ. Требуется представить за 2018 год все имеющиеся договоры с контрагентом общества, счета-фактуры, акты, транспортные и товарно-транспортные накладные, оборотно-сальдовые ведомости, карточки счетов, деловую переписку с контрагентом, доверенности и иные документы. При этом налоговым органом не поименовано, в рамках какого мероприятия истребуются документы (информация), не идентифицированы документы (информация), которые нужно представить.

Нужно ли ООО отвечать на такое требование?

К сведению:

Отказ лица от представления истребуемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную п. 2 ст. 126 НК РФ (п. 6 ст. 93.1 НК РФ, письма Минфина России от 10.07.2017 N 03-02-08/43465, ФНС России от 27.06.2017 N СА-4-9/12220@, от 27.06.2017 N ЕД-4-2/12216@, определение ВС РФ от 16.11.2018 N 309-КГ18-18488, постановление Девятнадцатого ААС от 05.11.2019 N 19АП-6102/19)).

В свою очередь, неправомерное несообщение (несвоевременное сообщение) истребуемой информации, в том числе относительно конкретной сделки вне рамок налоговой проверки, признается налоговым правонарушением и влечет ответственность, предусмотренную ст. 129.1 НК РФ.

Помимо штрафа за непредставление документов и информации, на должностное лицо организации может быть наложен штраф в размере 300-500 руб. (п. 4 ст. 108 НК РФ, ч. 1 ст. 15.6 КоАП РФ).

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Сроки представления в налоговый орган документов (информации) по встречной проверке;

- Энциклопедия решений. Поручение налогового органа, проводящего налоговую проверку, об истребовании документов (информации) у третьих лиц (по встречным проверкам);

- Энциклопедия решений. Истребование налоговым органом документов и информации у третьих лиц (встречные проверки);

- Энциклопедия решений. Сроки представления в налоговый орган документов (информации) по встречной проверке;

- Энциклопедия решений. Ответственность за неправомерное несообщение (несвоевременное сообщение) сведений налоговому органу (п.п. 1 и 2 ст. 129.1 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Войнова Оксана

Ответ прошел контроль качества

28 августа 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

By marketing tab-is.ru 29.06.2019 2006 views

В последнее время участились случаи получения требований ФНС с запросами ОСВ и карточек бухгалтерских счетов. Налогоплательщики не всегда обязаны предоставлять данные документы, даже если они указаны в запросе. Разберемся, в каких случаях необходимо предоставлять ОСВ и карточки бухгалтерских счетов, а в каких можно отказаться от предоставления данных документов. Рассмотрим самые распространенные варианты.

Первый вариант. ОСВ и карточки счетов бухгалтерского учета запрошены ФНС в рамках камеральной проверки налоговой декларации по НДС. В этом случае можно утверждать, что однозначно подобное требование не законно, поэтому на основании подпункта 11 пункта 1 статьи 21 НК РФ ОСВ и карточки счетов бухгалтерского учета можно не предоставлять.

На основании пп. 1 п. 1 ст. 31 НК РФ ФНС вправе требовать от налогоплательщиков, а налогоплательщики в соответствии с пп. 6 п. 1 ст. 23 НК РФ обязаны предоставлять документы, служащие основанием для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов.

ОСВ и карточки счетов бухгалтерского учета являются синтетическими регистрами бухгалтерского учета, их составление в обязательном порядке не предусмотрено ни нормами бухгалтерского учета, ни нормами законодательства о налогах и сборах, данные документы относятся к регистрам бухгалтерского учета, а не к категории “документов, подтверждающих правильность исчисления и уплаты налогов”.

Данная позиция придерживается ФНС в письме от 13 сентября 2012 г. № АС-4-2/15309 подп. 1 и 3 и арбитражной практикой:

– Постановление ФАС Восточно-Сибирского округа от 19.11.2008 № А33-9732/07-Ф02-5626/08;

– Постановление ФАС Дальневосточного округа от 02.02.2011 № Ф03-10008/2010;

– Постановление Пятнадцатого арбитражного апелляционного суда от 01.08.2011 № 15АП-6587/2011 по делу № А53-23465/2010;

– Постановление Пятнадцатого арбитражного апелляционного суда от 05.09.2011 № 15АП-8417/2011 по делу № А53-1496/2011;

– Определение ВАС РФ от 10.01.2012 № ВАС-16821/11 по делу № А60-13956/2011;

– Постановление Президиума ВАС от 18.09.2012 № 4517/12;

– Постановление ВС РФ от 09.07.2014 № 46-АД14-15;

– Постановление АС Западно-Сибирского округа от 06.11.2014 по делу № А27-3429/2014;

– Постановление АС Западно-Сибирского округа от 12.12.2016 № Ф04-5639/2016 по делу № А46-4871/2016.

Второй вариант. ФНС потребовала представление документов ( в том числе ОСВ и карточек счетов бухгалтерского учета) в соответствии с п. 2 ст 93.1 НК РФ. Вне рамок проверок ФНС вправе запросить практически любую информацию только по конкретной сделке. ФНС не вправе требовать вне рамок проверок документы непосредственно по деятельности компании (данные бухучета, налоговые регистры или внутренние документы).

Если из требования непонятно, по какой именно сделке или контрагенту запрашиваются документы, то организация вправе не исполнять такой запрос.

Подобная позиция подтверждается арбитражной практикой:

– Постановление ФАС Волго-Вятского округа от 06.06.12 № А29-8138/2011;

– Постановление Второго арбитражного апелляционного суда от 05.04.16 № 02АП-1203/2016;

– Постановление АС Дальневосточного округа от 21.03.17 № Ф03-712/2017.

Стоит отметить, что если учетной политикой налогоплательщика не предусмотрено ведение запрошенных документов, то компания не обязана их представлять по требованию ФНС согласно письму Минфина России от 11.05.10 № 03-02-07/1-228.

Подписывайтесь на мой канал, оставляйте комментарии.

Буду рада ответить на все вопросы!

Понравилось? Сохраните себе на стену в соц.сетях или закладках

Кнопки социальных сетей чуть ниже…

БЕСПЕРЕБОЙНАЯ РАБОТА БУХГАЛТЕРСКИХ ПРОГРАММ

И СВОЕВРЕМЕННОЕ ОБНОВЛЕНИЕ?

Определение Верховного Суда РФ №307-ЭС20-12414 от 18.09.2020

ВС РФ поддержал инспекторов, оштрафовавших фирму за непредставление карточек ряда бухгалтерских счетов (Определение от 18.09.2020 № 307-ЭС20-12414).

Незаконность штрафа доказать не удалось

Непредставление налоговикам тех или иных бумаг либо сведений, необходимых им при проверке, грозит фирме 200-рублевым штрафом по пункту 1 статьи 126 НК РФ за каждый отсутствующий документ. Отметим, что арбитры считают недопустимым установление штрафа по данной норме исходя из предположительного количества документов (постановления Президиума ВАС РФ от 08.04.2008 № 15333/07, АС Уральского округа от 22.06.2020 № Ф09-1131/20).

Судьи высокой инстанции согласились с коллегами, вынесшими решение по следующему спору.

Организацию оштрафовали по п. 1 ст. 126 Кодекса за то, что она не исполнила требование контролеров о представлении карточек некоторых счетов бухучета (23 «Вспомогательные производства», 44 «Расходы на продажу» и др.). По мнению ИФНС, правильность исчисления, уплаты налогов на прибыль и имущество, НДС за проверяемый период подтверждается, в том числе, этими карточками. Дело в том, что в законодательстве нет перечня документов, которые надо вести в фискальных целях. Для определения налоговых обязательств предприятия важен финансовый результат, а он формируется на основе данных из карточек счетов.

Судьи установили, что документы не представлены, причем фирма не обращалась в ИФНС с заявлением о невозможности вовремя их подготовить. Нет и свидетельств утраты запрашиваемых материалов. Напротив, не ссылаясь на их отсутствие, фирма указала – бухгалтерские карточки не являются основанием для расчета и уплаты налогов, а значит, «снабжать» ими инспекторов компания не обязана.

Но арбитры решили, что в бездействии организации имеется состав вмененного правонарушения.

Истребование бухгалтерских регистров – не редкость

Споры между компаниями и ревизорами в подобных ситуациях возникают регулярно. Что неудивительно, ведь представлять чиновникам лишнего не хочется никому. Оперативное изготовление копий, их заверение, объединение в прошивки (см. Приложение № 18 к Приказу ФНС РФ от 07.11.2018 № ММВ-7-2/628@) требует времени и сил. Возникнут и доптраты, которые фирме никто не возместит (расходы на бумагу, картриджи для принтера и копира, зарплату работников, брошенных на выполнение этой задачи, и др.).

Налоговая служба убеждена, что инспекторы вправе истребовать любые необходимые им документы (в том числе, оборотно-сальдовые ведомости, расшифровки бухгалтерских счетов, главную книгу). Ведь именно ИФНС, а не проверяемое лицо определяет полноту нужной первички, регистров, аналитических материалов. При этом перечень данных, на основе которых формируется объект налогообложения, не закрыт. Ревизорам же требуется всесторонняя, полная и объективная картина (Решение ФНС от 19.06.2019 № СА-4-9/11730@).

Идентичный настрой и у специалистов Минфина, считающих, что фискалы во время ревизии имеют право ознакомиться, в том числе, с регистрами бухучета. Правда, если согласно учетной политике организация не ведет конкретные регистры, в частности, в форме карточек, штрафовать за их непредставление нельзя (см. письма от 25.01.2012 № 07-02-06/10 и от 11.05.2010 № 03-02-07/1-228). Последняя мысль находит отражение в Постановлении ФАС Восточно-Сибирского округа от 19.11.2008 № А33-9732/07.

Соглашаются с чиновниками и многие суды. Наглядный пример – Постановление АС Центрального округа от 29.07.2015 № Ф10-2173/2015. Арбитры одобрили санкции по п. 1 ст. 126 НК РФ за неподачу затребованных «обороток», карточек и анализов счетов. Инспекторы имеют право посмотреть регистры бухучета, ведущиеся в установленном порядке, если содержащаяся в них информация необходима для проверки налогов. Схожие выводы можно найти в постановлениях АС Уральского округа от 22.03.2019 № Ф09-781/19, АС Центрального округа от 17.05.2018 № Ф10-1416/2018 и др. Как мы видим, эту точку зрения разделяет ВС РФ.

Правда, порой успех сопутствует и фирмам. Так, служители Фемиды отмечали, что, например, «оборотки» в фискальных целях не являются обязательными. Инспекторы не обосновали, каким образом эти регистры связаны с исчислением и уплатой налогов (постановления АС Западно-Сибирского округа от 27.07.2018 № Ф04-3054/2018, от 26.03.2013 № А03-7357/2012). Иногда судьи устанавливали – в затребованных документах бухучета нет сведений, необходимых для налогообложения, стало быть, контролеры неправы (постановление ФАС Московского округа от 29.02.2012 № А40-54137/11-116-156).

Однако при наличии регистров бухучета компании все же безопаснее их представить.

Два похожих судебных спора с разными исходами позволяют сделать вывод: лучше ответить налоговикам, что нужных бумаг нет в природе, чем пассивно противодействовать работе проверяющих.

Не существуют или не в тему?

В отношении организации проводилась выездная проверка, и налоговая, как обычно, запросила ряд документов. Из ответа на свое требование ИФНС узнала, что запрошенные бумаги не имеют отношения к вопросам исчисления и уплаты налогов. Тем не менее, первые 9 тысяч рублей штрафа удалось отменить при обжаловании решения в ФНС России, но 3400 рублей штрафа после этого остались в силе и послужили основанием для обращения в суд (дело № А56-62632/2019).

Здесь компания использовала уже другую стратегию оправдания своего бездействия: документов не было вообще. Оказывается, инспекция ранее получила у организации оборотно-сальдовые ведомости и главные книги, поэтому имела возможность узнать, какие именно счета бухучета используются, а какие – нет. А запрашивались, в частности, карточки счетов 23 "Вспомогательные производства", 40 "Выпуск продукции (работ, услуг)", 44 "Расходы на продажу", 45 "Товары отгруженные", 58 "Финансовые вложения", 94 "Недостачи и потери от порчи ценностей" за проверяемые три года.

Укрощение строптивых

Также фирма утверждала в суде, что в своё время проинформировала проверяющих об отсутствии запрошенных документов. Тем не менее, официальный ответ на требование не содержал отказа от выдачи бумаг по этой причине. Напротив, компания выражала готовность их представить после того, как инспектора уточнят перечень документов и основания их истребования. Кроме того, фирма напирала на то, что именно инспекция должна была доказать наличие этих документов, но не сделала этого.

Судей всё это не впечатлило. Они указали, что об отсутствии бумаг надо было информировать налоговиков в форме заявления о невозможности представить документы (кассация Ф07-5015/2020, Северо-Западный округ). Фирма же вместо этого "полезла в бутылку", дав оценку действиям проверяющих – указав, что запрошенное не нужно для целей проверки. Также суды установили, что бухучёт организация ведет в программе 1С, так что доказывать отсутствие тех или иных счетов (и карточек по ним) должна была, по мнению судов, она сама. Штраф оставлен в силе.

Кто кому мешал работать

Другой организации при аналогичных обстоятельствах повезло чуть больше. Правда, и цена вопроса – как исходная, так и конечная – была гораздо выше: изначальная сумма штрафа даже с учетом того, что сами налоговики уменьшили ее вдвое, почти достигала 1 млн рублей. Судебный же процесс позволил налогоплательщику снизить потери до 320 тысяч рублей (дело № А50-16452/2019).

В течение проверки, которая длилась с сентября 17 года по май 2018-го, налоговая выставила шесть требований о представлении документов, большая часть которых была либо не представлена вообще, либо отдана налоговикам со значительным опозданием. Суды напомнили, что требование считается полученным на шестой день после его отправки, так что оправданий для задержки с выдачей документов судьи не нашли. Масла в огонь подлили и ответчики – заявили, что фирма намеренно затягивала ход проверочных мероприятий. При этом ходатайство о продлении сроков на шесть требований было только одно.

Вместе с тем, объем запрошенных и, в том числе, не представленных документов был впечатляющим: так, налоговики недополучили 9925 бумаг. Суды заинтересовались законностью только одного требования из шести, которое как раз содержало запрос карточек и других элементов бухучета.

Должны, но не обязаны

Нельзя начислять штраф исходя из предположительного количества документов, которые должны иметься у налогоплательщика (кассация Ф09-1131/2020, Уральский округ). С одной стороны, существует обязанность вести регистры бухучета, обеспечивать их сохранность и представлять по требованию налогового органа. Вместе с тем, в пользу истца сыграли, среди прочего, формальные ошибки ИФНС: в своём решении о назначении штрафа она не указала, какие именно регистры истребовались и не были представлены: по каким счетам и за какие периоды. Кроме того, ни в акте проверки, ни в самом решении не доказано, что спорные документы имелись в наличии и оформлялись именно в проверяемом периоде.

К тому же, суд указал, что само по себе отсутствие документов, которые должны быть в силу требований закона, влечет иные негативные для налогоплательщика последствия, например, в виде непринятия расходов или вычетов.

Нафантазировали

Так что штраф за непредставление в срок оборотно-сальдовой ведомости, отчетов по проводкам, анализа счетов, карточек счетов суды признали неправомерным и отменили. Также суды отметили, что не существует обязанности составляет карточки счетов и субсчетов в разрезе каждого контрагента – по-видимому, это было одним из элементов обжалованого требования.

Налоговая отбивалась – ведь отдельные указанные документы фирма представила. Но, как решили суды, это не доказывает того, что все остальные документы составлялись, велись и хранились в необходимом объеме и с нужной степенью детализации. Штраф же рассчитан исходя из гипотезы о наличии указанных бумаг.

Платежки – это святое

Что касается других требований, штраф по которым организация пыталась также оспорить – здесь её ждало фиаско. Например, суды сочли законным запрос должностных инструкций директора, замдиректора и главного бухгалтера. Суд отклонил довод налогоплательщика о том, что все это не имеет отношения к целям исчисления и уплаты налогов.

Также налогоплательщик пытался оспорить запрос платежных документов: поручений, банковских ордеров, инкассовых распоряжений. Но не вышло: они относятся к первичке, подтверждают исполнение хозопераций, а в счёте-фактуре в ряде случаев должен указываться номер платежно-расчетного документа. Тот факт, что налоговый орган вправе запросить выписки в банке, не исключает обязанности налогоплательщика представить указанные бумаги по запросу.

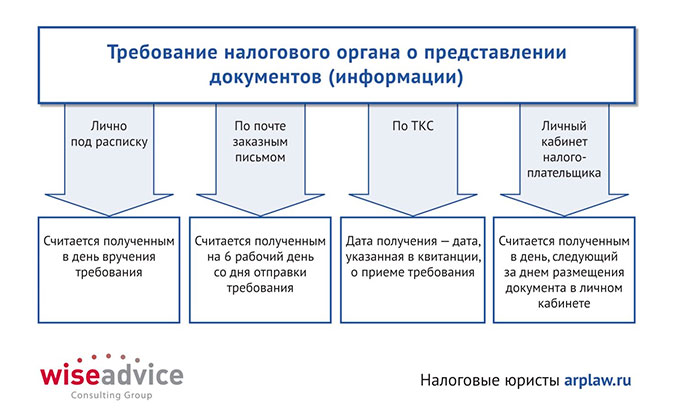

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

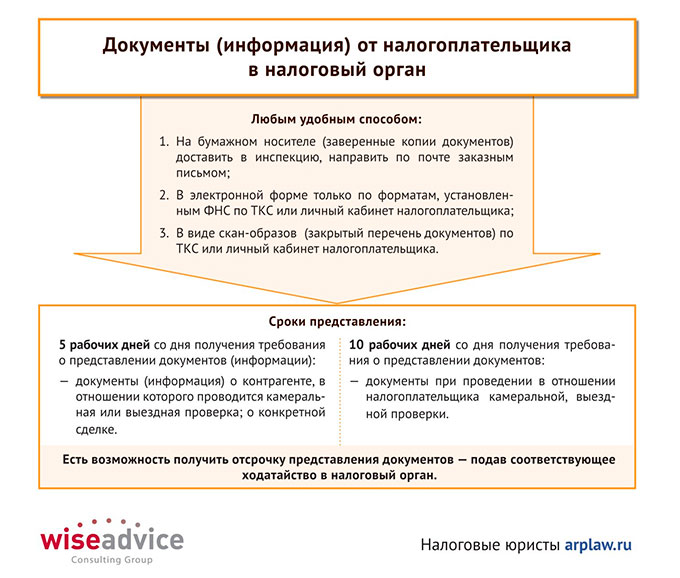

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Читайте также: