Напишите пропущенное понятие термин неуплаченные в срок налоги сборы

Опубликовано: 12.05.2024

Легальное понятие недоимки дается в ст. 11 Налогового кодекса РФ. Здесь под недоимкой понимается сумма налога или сумма сбора, не уплаченная в установленный законодательством о налогах и сборах срок.

В судебной практике имеются положения, разъясняющие состав недоимки. Верховный Суд РФ указывает, что при решении вопроса о том, совершено ли сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов, в крупном размере, судам следует иметь в виду, что взысканные или подлежащие взысканию пени и штрафы в сумму недоимок не включаются [1, п. 21].

Схожие понятие встречаются в литературе. Например, указывается, что "недоимка представляет собой сумму задолженности по тому или иному виду налога либо сбора, не поступившей в бюджет соответствующего уровня либо государственный внебюджетный фонд" [10, с. 39-40].

Некоторые авторы считают, что "целесообразно внести в законодательное определение недоимки изменения, касающиеся отнесения соответствующих пеней и штрафов, происходящих из неуплаченной суммы налога" [10, с. 40]. Аналогичные подходы встречались до вступления в силу Налогового кодекса РФ. Например, указывалось, что "задолженность перед бюджетом - это, прежде всего, недоимки, т.е. не уплаченные своевременно налоговые платежи; начисленные налоговыми органами финансовые санкции. " [7]. Однако современное законодательство идет по другому пути. Здесь понятие недоимки четко отграничивается от задолженности по пеням и штрафам, например, это видно из названия и содержания ст. 59 НК РФ. В качестве общего понятия, охватывающего недоимку, задолженность по пеням и штрафам, предлагается использовать термин "налоговый долг" [6, с. 23].

Возникают вопросы о соотносимости понятия недоимки с другими близкими налогово-правовыми понятиями, например, с понятием задолженности по уплате авансовых платежей. Здесь следует учитывать, позицию ВАС РФ о том, что из положений п. 3 ст. 58 НК РФ вытекают существенные различия между налогом и авансовым платежом, т.е. предварительным платежом по налогу, который в отличие от налога уплачивается не по итогам, а в течение налогового периода [2, п. 17]. С учетом указанной позиции налоговые органы разъяснили, что "авансовые платежи являются промежуточными платежами, уплачиваемыми в течение налогового периода, следовательно, в силу статьи 11 Кодекса неуплаченный авансовый платеж не является недоимкой по налогу" [3].

Исходя из легального определения недоимки она может возникать лишь у налогоплательщиков, плательщиков сборов и налоговых агентов. Суммы налогов и сборов, не перечисленные банками, не могут именоваться недоимкой, так как к моменту возникновения обязанности банков перечислить сумму налога или сбора она с учетом положений ст. 45 НК РФ является уже уплаченной. В определенной мере этот подход подтверждается ст.ст. 60, 133 НК РФ, которые не употребляют применительно к задолженности банков понятие недоимки. Экономисты критикуют такое понимание недоимки. В частности, указывается, что "в настоящее время юридическое определение недоимки, приведенное в HK РФ, обусловливает сокращение ее размеров де-юре, но не уменьшает, а наоборот увеличивает ее де-факто из-за того, что денежные средства в виде налоговых платежей, еще не полученные финансовыми органами, а соответственно, и получателями бюджетных средств, являются исполненной обязанностью налогоплательщиков и приравненных к ним лиц. Поэтому для исполнения бюджета де-факто требуется изменить юридическое определение недоимки, которой следует считать сумму налога или сбора, не внесенную на соответствующие бюджетные счета в установленный законодательством о налогах и сборах срок [5]. В определенной мере широкое понимание недоимки, включающей также задолженность банков по перечислению средств в бюджеты, содержится в вышеуказанном определении А.С. Титова, который в содержание определения недоимки включает указание на то, что это средства, не поступившие в бюджет.

В ряде случаев законодатель использует понятие "задолженность", содержание которого аналогично понятию "недоимка". Так, при определении содержания требования об уплате налога и сбора в п. 4 ст. 69 Налогового кодекса РФ указано, что требование об уплате налога должно содержать сведения о "сумме задолженности по налогу". При этом в п. 2 данной статьи указано, что требование об уплате налога направляется налогоплательщику при наличии у него недоимки. Таким образом, можно сделать вывод, что законодатель в данном случае под "задолженностью по налогу" подразумевает именно недоимку, и основанием возникновения задолженности по налогу является недоимка [4].

Возникает вопрос о соотношении понятий недоимка и задолженность по налогам и сборам. В экономической литературе существует три основных подхода к определению структуры задолженности по налогам и сборам: налоговая задолженность равнозначна недоимке; задолженность определяется как недоимка, увеличенная на суммы отсроченных (рассроченных платежей) и приостановленных к взысканию платежей; и задолженность включает помимо недоимки пени и штрафы [9].

Выше недоимка определялась в материальном смысле. Однако в отдельных случаях предлагается рассматривать ее также в юридическом смысле. Здесь также имеется несколько подходов. В одних работах указывается, что "недоимка в соответствии с действующим законодательством является противоправным деянием, направленным на нарушение существующих правил поведения в налоговой сфере, поэтому может быть определена еще и как налоговое правонарушение" [10, с. 43]. В то же время другие ученые считают, что "недоимка в юридическом смысле представляет собой скорее не правонарушение, а объективно противоправное деяние, которое заключается в неисполнении налогоплательщиком (иным лицом) обязанности уплатить (перечислить) сумму налога (сбора) в рамках возникшего налогового обязательства" [6, с. 13].

Как представляется, современное законодательство идет по второму пути, не рассматривая недоимку обязательно как правонарушение. Одно из основных значений использования понятия недоимки заключается в том, что именно ее наличие является юридическим фактом, влекущим возникновение отношений по принудительному исполнению обязанности по уплате налогов и сборов. Как указывается в литературе, по действующему законодательству о налогах и сборах взыскивать можно только недоимку, пени и штрафы, а вовсе не налоги, которые уплачиваются налогоплательщиками (плательщиками сборов, налоговыми агентами) и, соответственно, взимаются налоговыми и иными уполномоченными органами [8].

1. Постановление Пленума Верховного Суда РФ от 28.12.2006 г. N 64 "О практике применения судами уголовного законодательства об ответственности за налоговые преступления".

2. Постановления Пленума ВАС РФ от 30.07.2013 г. N 57 "О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации".

3. Письмо ФНС России от 19.11.2012 г. N НД-4-8/19411@.

4. Галкин А.В. Основания возникновения налоговой задолженности // Налоги. 2009. N 5. С. 23-27.

5. Зуйкова Л.В. Недоимка по налоговым платежам; экономическое содержание и пути сокращения: Автореф. дисс. . канд. экон. наук. М., 2001.

6. Красюков А.В. Безнадежные долги по налогам и сборам: понятие и процедура списания: монография. М.: Ось-89, 2006. - 208 с.

7. Лебедев К.Н. Понятие, состав и правовой режим кредиторской задолженности // Хозяйство и право. 1998. N 11.

8. Пройдаков А.А. Порядок взыскания недоимок, пеней и штрафов в законодательстве Российской Федерации о налогах и сборах: Автореф. дисс. . канд. юрид. наук. М., 2005.

9. Пронин С.Б. Взыскание задолженностей по налогам с организаций. М.: ООО "Журнал "Горячая линия бухгалтера", 2006.

10. Титов А.С. Недоимка: Правовое регулирование взыскания. М.: Центр ЮрИнфоР, 2003. - 218 с.

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете подать заявку на получение полного доступа к системе бесплатно на 3 дня.

Купить документ --> Получить доступ к системе ГАРАНТ

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Является извлечением из сборника "101 термин налогового права: краткое законодательное и доктринальное толкование" / [Н. А. Соловьева (рук.) и др.]. - Москва : Инфотропик Медиа, 2015. ISBN 978-5-9998-0210-1.

Авторы материалов сборника

Соловьева Наталья Александровна - кандидат юридических наук, доцент кафедры финансового права юридического факультета Воронежского государственного университета.

Пастушкова Любовь Николаевна - кандидат экономических наук, доцент, заведующий кафедрой гражданско-правовых дисциплин Воронежского государственного аграрного университета имени императора Петра I.

Реут Анна Владимировна - кандидат юридических наук, доцент кафедры "Финансовое и налоговое право" Финансового университета при Правительстве РФ, доцент кафедры финансового права Национального исследовательского университета - Высшая школа экономики.

Пауль Алексей Георгиевич - кандидат юридических наук, доцент кафедры финансового права юридического факультета Воронежского государственного университета.

Яговкина Вита Александровна - кандидат юридических наук, доцент, доцент кафедры государственного регулирования экономики РАНХиГС при Президенте РФ.

Балюк Надежда Николаевна - ассистент кафедры гражданско-правовых дисциплин Воронежского

государственного аграрного университета имени Императора Петра I.

Кудрявцева Наталья Николаевна - кандидат экономических наук, доцент кафедры финансов и кредита Института менеджмента, маркетинга и финансов.

Замулко Валерия Васильевна - советник государственной гражданской службы Российской Федерации 3-го класса.

Красюков Андрей Владимирович - кандидат юридических наук, доцент кафедры финансового права юридического факультета Воронежского государственного университета.

Юхневич Эдвард Эдвардович - кандидат юридических наук, адъюнкт кафедры финансового права факультета Администрации и Права Гданьского Университета (Польша).

Государство на законодательном уровне вменяет предпринимателям в обязанность отчислять часть доходов от их деятельности в бюджет того или иного уровня на обеспечение различных государственных нужд. Налоги и сборы касаются каждого бизнесмена, заставляя корпеть над отчетностью и расставаться с частью прибыли. И тот, и другой фискальный платеж закреплен в законодательстве.

В чем же разница между этими видами отчислений? Где она зафиксирована? В чем проявляется для предпринимателя? Рассматриваем все тонкости, касающиеся налогов и сборов в российском законодательстве.

Регламентирующие правовые акты

Все требования и условия, которые касаются предпринимательских отчислений в бюджеты, зафиксированы в главном правовом акте фискальной службы – Налоговом Кодексе Российской федерации.

В частности, он содержит положение о том, что отдельные вопросы, касающиеся налогообложения, могут быть решены на уровнях региональных или местных властей. Это значит, что на той или иной территории могут быть приняты собственные правила и нормы для особенностей уплаты некоторых отчислений. При этом в самом Налоговом Кодексе выписываются основные нормы, а местные законы их конкретизируют.

Таким образом, любой вид отчислений может быть отнесен к одной из трех категорий:

- федеральный налог или сбор;

- региональный;

- местный.

ВАЖНО! Если законодательство вводит новый вид налога или сбора, он будет отнесен к одному из этих трех типов, отсюда станет ясно, кто сможет вносить изменения в налоговые ставки, отчетные периоды, сроки уплаты и другие конкретные моменты, касающиеся формирования платежа.

Внесем ясность в определения

Налог государство определяет как платеж, который вносится в бюджет в виде определенной денежной суммы как физическими, так и юридическими лицами. Особенности этого вида платежа:

- безвозмездность – деньги платятся, не предполагая получения за них чего-либо взамен;

- обязательность – у граждан нет выбора, совершать данный платеж или нет;

- принудительность – сумма будет изъята в обязательном порядке, причем за несвоевременность предусмотрены санкции;

- принадлежность определенному бюджету – изымаемые средства предназначаются на обеспечение нужд государства на уровне федеральной единицы, региона или местных властей;

- вычисляемость – величина каждого платежа зависит от базы, которая берется за основу, и установленной процентной ставки.

Элементами налога являются:

- законодательно определенная основа – база;

- процентная ставка;

- объект налогообложения;

- период;

- порядок и сроки взимания.

Сбор – это взнос, который производится в качестве оплаты за произведенные действия государственным органом, то есть оказание той или иной государственной услуги, значимой с юридической точки зрения. Теоретически, сбор является добровольным взносом, но так как оплачиваемые услуги в подавляющем большинстве случаев являются необходимыми для дальнейшей предпринимательской деятельности, причем это закреплено в законодательстве, платить за них так или иначе приходится. Сумма сбора устанавливается фиксированно. Плательщик сбора собирается вступить в правовые отношения с государством, желая получить:

- определенное право;

- лицензию на ту или иную деятельность;

- действие в правовом поле (например, регистрацию).

Элементами сбора считаются только плательщики и элементы обложения (в каждом конкретном случае свои).

Виды и примеры налогов и сборов

- Если делить налоги по месту их конкретизации, то можно выделить:

- федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д.

региональные – налог на имущество фирм и т.д.; - местные – налог на имущество физлиц, на рекламу, земельный и др.

- федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д.

- Беря во внимание способ взимания, разделяют:

- прямые налоги – связанные с получением дохода и других выгод, в том числе предполагаемых;

- косвенные – зависят от расходования тех или иных благ (налоги на расходы), связаны с реализацией товаров, услуг, работ, например, налог с продаж, сбор за недропользование и пр.

- По принципу пополнения того или иного бюджета:

- закрепленные (пополняющие только федеральный бюджет) – например, таможенные сборы;

- регулирующие – распределяются между бюджетами разных уровней для недопущения дефицита.

- По субъекту платы:

- запланирован для оплаты только физическими лицами;

- платят исключительно организации (юридические лица);

- предназначен одновременно для представителей обеих организационно-правовых форм.

Налог и сбор: между ними много общего

- И то, и другое отчисление законодательно закреплено в Налоговом Кодексе РФ.

- Деньги от обеих форм уплаты поступают в государственную казну.

- Любой из них, если это устанавливает закон, может быть конкретизирован на региональном или местном уровне.

10 главных отличий налогов и сборов

Рассмотрим, чем отличаются эти виды платежей. Для этого сравним их по различным основаниям, приведенным в таблице.

Перед тем, как погрузиться в «тему», предлагаю читателям — каждому для себя, зафиксировать свою позицию по такому вопросу.

Налогоплательщик в своей налоговой декларации ошибочно завысил сумму налога. Однако оплата им произведена в меньшем размере в соответствие с действительным налоговым обязательством. Налоговый орган на основании полученной от налогоплательщика декларации выставил налогоплательщику Требование об уплате налога в части «недоплаченной» суммы.

Вопрос: Возникла ли у налогоплательщика обязанность оплатить выставленное требование?

Сначала оценим ситуацию на основании «духа Закона». Иными словами: «исходя из основных положений и смысла законодательства о налогах и сборах».

Согласно п. 2 ст. 11 НК РФ «недоимка - сумма налога, сумма сбора или сумма страховых взносов, не уплаченная в установленный законодательством о налогах и сборах срок».

В соответствие с п. 1 ст. 3 НК РФ «каждое лицо должно уплачивать ЗАКОННО УСТАНОВЛЕННЫЕ налоги и сборы». Соответственно параметры «законно установленного налога» — в первую очередь его размер и срок уплаты — это самый что ни на есть объективный фактор. И субъективная ошибка налогоплательщика никак не может считаться правовым основанием для возникновения налоговой обязанности.

Дело в том, что государство — это не «беловоротничковый» жулик, промышляющий на ошибках беспечных и неграмотных граждан (и даже не «Робин Гуд», по беспределу карающий очевидных ловкачей и ворюг). Должностные лица налоговых органов как государственные служащие в соответствие со ст. 15 Федерального закона от 27.07.2004 № 79-ФЗ "О государственной гражданской службе Российской Федерации" обязаны «соблюдать при исполнении должностных обязанностей права и законные интересы граждан и организаций». Соответственно ст. 32 НК РФ предписывает налоговым органам «соблюдать законодательство о налогах и сборах», а ст. 33 НК РФ обязывает должностных лиц налоговых органов «действовать в строгом соответствии с настоящим Кодексом и иными федеральными законами».

Экономическая суть недоимки (добавим — и начисляемых на неё пени) — это количественный показатель причинённого государству налогоплательщиком материального ущерба в результате просрочки исполнения налоговой обязанности. Закреплённый в Налоговом кодексе РФ публично-правовой метод регулирования налоговых правоотношений возлагает на государство бремя доказывания факта причинения материального ущерба при обязательном соблюдении установленной законодательством о налогах и сборах процедур. Поэтому описанная в вопросе ситуация невозможно в принципе. Оговоримся: при условии надлежащего исполнения налоговыми органами положений законодательства о налогах и сборах. Именно такую доктрину закрепил законодатель в Налоговом кодексе России. Подтвердим это конкретными правовыми нормами, опираясь на авторитетное мнение уполномоченного государственного органа.

В ответе на вопрос о правовой природе недоимки Минфин России в письме от 28.11.2018 № 03-02-08/86043 (файл письма присоединён к статье) изложило абсолютно правильные выводы. Но, к сожалению, не сопроводив их правовым обоснованием. Попытаемся нивелировать этот недостаток, не исказив позицию финансового органа.

Вся суть содержится в 3-х абзацах. Приведу их дословно (выделения автора):

Согласно п. 2 ст. 11 НК РФ (Кодекс) недоимкой признается сумма налога, не уплаченная в установленный законодательством о налогах и сборах срок.

Неуплата налога в установленный срок является нарушением законодательства о налогах и сборах.

В случае, если недоимка выявлена вне проведения налоговой проверки, требование об уплате налога направляется налоговым органом в соответствие с п. 1 ст. 70 Кодекса. Факт наличия недоимки отражается в документе, форма которого утверждена приказом ФНС России от 13.02.2017 № ММВ-7-8/179@.

Обращаю внимание: позиция Минфина России «завязана» на весьма важную норму п. 2 ст. 69 НК РФ: «Требование об уплате налога направляется налогоплательщику при наличии у него недоимки».

Применив к процитированному фрагменту рассматриваемого письма Минфина России правила логики неминуемо придём к следующим двум выводам.

- Во-первых, из первых двух абзацев (посылок), «железобетонно» следует вывод: недоимка – это нарушение законодательства о налогах и сборах.

- Во-вторых, согласно третьему абзацу — документальное оформление «факта наличия недоимки» (формирование налоговым органом доказательственной базы) производится одним из двух альтернативных способов:

1-й способ –выявление недоимки «вне проведения налоговой проверки». В подтверждение этого составляется документ по форме, утв. приказом ФНС России от 13 февраля 2017 г. № ММВ-7-8/179@.

2-й способ – выявление недоимки в ходе проведения налоговой проверки.

Начнём с актуального для предпринимателей способа установления факта «наличия недоимки» в ходе проведения налоговых проверок. С учётом того, что подробно процедура камеральной налоговой проверки, а также как современные информационные технологии, внедрённые ФНС России в налоговый контроль, обеспечивают защиту прав и законных интересов налогоплательщиков, будет рассмотрена в одной из следующих статей. Здесь же остановимся только на ключевых моментах в разрезе темы статьи.

Итак, самое главное.

1. В соответствие с п. 2 ст. 88 НК РФ по каждой поступившей в налоговый орган налоговой декларации (налогового отчёта) в обязательном порядке проводится камеральная налоговая проверка.

И только в случае не поступления в надлежащий срок декларации налоговый орган вправе начать камеральную налоговую проверку (при отсутствии декларации) по имеющейся у налогового органа информации о налогоплательщике и его налогооблагаемых доходах. Однако после поступления (с опозданием) налоговой декларации в обязательном порядке начинается камеральная налоговая проверка (абз. 3 п. 2 ст. 88 НК РФ).

2. Согласно п. 5 ст. 88 НК РФ «если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном статьей 100 настоящего Кодекса».

Таким образом, не составление акта по окончании камеральной налоговой проверки означает отсутствие нарушений законодательства о налогах и сборах (а не только налоговых правонарушений). Напомним, что недоимка согласно официальному разъяснению финансового органа как раз и является нарушением законодательства о налогах и сборах.

3. Материалы налоговой проверки (основным из которых является Акт проверки) в порядке, установленном ст. 101 НК РФ, рассматриваются руководителем (его заместителем) территориального налогового органа, который может вынести два вида Решений:

- при установлении факта налогового правонарушения – о привлечении к налоговой ответственности;

- при отсутствии факта или состава налогового правонарушения – об отказе в привлечении к налоговой ответственности.

А далее весьма важная деталь: при любом исходе дела, если установлен факт недоимки (в том числе уже погашенной налогоплательщиком), в Решении в обязательном порядке указывается конкретная сумма этой недоимки и (или) начисленные пени (абз. 1 и 2 п. 8 ст. 101 НК РФ).

Решение в соответствие с п. 9 ст. 101 НК РФ вступает в силу через месяц после вручения налогоплательщику (а в случае обжалования – сразу после рассмотрения апелляционной жалобы вышестоящим налоговым органом).

Таким образом, только после вступления в силу Решения по итогам рассмотрения материалов налоговой проверки считается установленным факт наличия недоимки. И соответственно, налоговый орган получает право начать процедуру её истребования.

4. Согласно п. 2 ст. 70 НК РФ «требование об уплате налога по результатам налоговой проверки должно быть направлено налогоплательщику (…) в течение 20 дней с даты вступления в силу соответствующего решения, если иное не предусмотрено настоящим Кодексом». «Иного» Налоговым кодексом Российской Федерации не предусмотрено. Более того, данное правило продублировано (и уже без всяких «если») в п. 3 ст. 101.3 НК РФ: «На основании вступившего в силу решения лицу, в отношении которого вынесено решение , направляется в установленном статьей 69 настоящего Кодекса порядке требование об уплате налога (сбора, страховых взносов), соответствующих пеней».

Представленная здесь точка зрения подтверждается позицией Минфина, изложенной в письме от 11.06.2019 № 03-15-05/42607 (письмо присоединено к статье). Хотя основная тема письма – отдельные вопросы нормативного регулирования контроля за уплатой страховых взносов (в том числе переходные положения в связи с передачей администрирования от ПФР в ФНС России с 01.01.2017), предпоследние три абзаца письма посвящены порядку направления требования об уплате налога по результатам налоговых проверок. Приведу их полностью (выделения автора):

Предметом налогового контроля является правильность исчисления и своевременность уплаты налогов, сборов, страховых взносов, определенных статьей 8 Кодекса.

Порядок проведения налоговых проверок, рассмотрение материалов по результатам их проведения, вынесение налоговыми органами решений по результатам рассмотрения материалов налоговых проверок регулируются статьями 88, 89, 100, 101 Кодекса.

Требование об уплате налогов , сборов, страховых взносов, пеней, штрафов по результатам налоговой проверки направляется в соответствии со статьями 69, 70 и пунктом 3 статьи 101.3 Кодекса .

Внимательный читатель, надеюсь, обратил внимание, что законодатель оперирует похожими (близкими по смыслу) категориями «налоговое правонарушение» и «нарушение законодательства о налогах и сборах». Их соотношение раскрывается на таком примере.

В соответствие с п. 1 ст. 122 НК РФ неуплата налога в надлежащий срок является налоговым правонарушением (ст. 106 НК РФ), за которое полагается финансовая санкция. Недоимка в данном случае является одним из элементов состава налогового правонарушения. Если же полный состав налогового правонарушения не будет подтверждён, то обнаруженная в ходе налоговой проверки недоимка квалифицируется как нарушение законодательства о налогах и сборах. В обоих случаях процедура истребования недоимки инициируется в порядке, установленном п. 3 ст. 101.3 НК РФ (в первом случае вместе с наложенной финансовой санкцией — штрафом). Таким образом, налоговое правонарушение — это частный случай более широкого понятия — нарушение законодательства о налогах и сборах.

Нельзя не упомянуть, что факт недоимки может быть подтверждён и Актом взаимной сверки расчётов. В этом случае налогоплательщик добровольно признаёт факт наличия недоимки, освобождая налоговый орган от необходимости выполнять установленные законодательством о налогах и сборах процедуры.

Вернемся к случаю установления факта наличия недоимки вне проведения налоговой проверки.

Исходя из того, что каждая полученная налоговым органом декларация в обязательном порядке подвергается камеральной налоговой проверке, ареал применения такого «одностороннего» (а значит — заведомо субъективного) способа ограничен случаями налогового контроля недекларируемых объектов налогообложения. А это в подавляющей своей части сфера отношений с гражданами, не являющимися предпринимателями. Например, имущественные налоги физических лиц. И этому есть логическое объяснение. В подобных случаях налоговый орган самостоятельно ведёт учёт как налоговых начислений (извещая о них налогоплательщиков), так и о поступивших в их погашение платежах. Что позволяет налоговикам единолично устанавливать факт наличия недоимки с оформлением соответствующего документа.

Правомерность же применение такого «одностороннего» (без участия налогоплательщика) способа установления факта «недоимки» в ходе других мероприятий налогового контроля весьма сомнительна. Хотя бы потому, что в Законе такие случаи прямо не оговорены. А налогоплательщики, руководствуясь ст. 21 НК РФ, «имеют право требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков».

Надеюсь, приведённые аргументы помогут налогоплательщикам при защите своих прав и законных интересов.

Государство на законодательном уровне вменяет предпринимателям в обязанность отчислять часть доходов от их деятельности в бюджет того или иного уровня на обеспечение различных государственных нужд. Налоги и сборы касаются каждого бизнесмена, заставляя корпеть над отчетностью и расставаться с частью прибыли. И тот, и другой фискальный платеж закреплен в законодательстве.

В чем же разница между этими видами отчислений? Где она зафиксирована? В чем проявляется для предпринимателя? Рассматриваем все тонкости, касающиеся налогов и сборов в российском законодательстве.

Регламентирующие правовые акты

Все требования и условия, которые касаются предпринимательских отчислений в бюджеты, зафиксированы в главном правовом акте фискальной службы – Налоговом Кодексе Российской федерации.

В частности, он содержит положение о том, что отдельные вопросы, касающиеся налогообложения, могут быть решены на уровнях региональных или местных властей. Это значит, что на той или иной территории могут быть приняты собственные правила и нормы для особенностей уплаты некоторых отчислений. При этом в самом Налоговом Кодексе выписываются основные нормы, а местные законы их конкретизируют.

Таким образом, любой вид отчислений может быть отнесен к одной из трех категорий:

- федеральный налог или сбор;

- региональный;

- местный.

ВАЖНО! Если законодательство вводит новый вид налога или сбора, он будет отнесен к одному из этих трех типов, отсюда станет ясно, кто сможет вносить изменения в налоговые ставки, отчетные периоды, сроки уплаты и другие конкретные моменты, касающиеся формирования платежа.

Внесем ясность в определения

Налог государство определяет как платеж, который вносится в бюджет в виде определенной денежной суммы как физическими, так и юридическими лицами. Особенности этого вида платежа:

- безвозмездность – деньги платятся, не предполагая получения за них чего-либо взамен;

- обязательность – у граждан нет выбора, совершать данный платеж или нет;

- принудительность – сумма будет изъята в обязательном порядке, причем за несвоевременность предусмотрены санкции;

- принадлежность определенному бюджету – изымаемые средства предназначаются на обеспечение нужд государства на уровне федеральной единицы, региона или местных властей;

- вычисляемость – величина каждого платежа зависит от базы, которая берется за основу, и установленной процентной ставки.

Элементами налога являются:

- законодательно определенная основа – база;

- процентная ставка;

- объект налогообложения;

- период;

- порядок и сроки взимания.

Сбор – это взнос, который производится в качестве оплаты за произведенные действия государственным органом, то есть оказание той или иной государственной услуги, значимой с юридической точки зрения. Теоретически, сбор является добровольным взносом, но так как оплачиваемые услуги в подавляющем большинстве случаев являются необходимыми для дальнейшей предпринимательской деятельности, причем это закреплено в законодательстве, платить за них так или иначе приходится. Сумма сбора устанавливается фиксированно. Плательщик сбора собирается вступить в правовые отношения с государством, желая получить:

- определенное право;

- лицензию на ту или иную деятельность;

- действие в правовом поле (например, регистрацию).

Элементами сбора считаются только плательщики и элементы обложения (в каждом конкретном случае свои).

Виды и примеры налогов и сборов

- Если делить налоги по месту их конкретизации, то можно выделить:

- федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д.

региональные – налог на имущество фирм и т.д.; - местные – налог на имущество физлиц, на рекламу, земельный и др.

- федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д.

- Беря во внимание способ взимания, разделяют:

- прямые налоги – связанные с получением дохода и других выгод, в том числе предполагаемых;

- косвенные – зависят от расходования тех или иных благ (налоги на расходы), связаны с реализацией товаров, услуг, работ, например, налог с продаж, сбор за недропользование и пр.

- По принципу пополнения того или иного бюджета:

- закрепленные (пополняющие только федеральный бюджет) – например, таможенные сборы;

- регулирующие – распределяются между бюджетами разных уровней для недопущения дефицита.

- По субъекту платы:

- запланирован для оплаты только физическими лицами;

- платят исключительно организации (юридические лица);

- предназначен одновременно для представителей обеих организационно-правовых форм.

Налог и сбор: между ними много общего

- И то, и другое отчисление законодательно закреплено в Налоговом Кодексе РФ.

- Деньги от обеих форм уплаты поступают в государственную казну.

- Любой из них, если это устанавливает закон, может быть конкретизирован на региональном или местном уровне.

10 главных отличий налогов и сборов

Рассмотрим, чем отличаются эти виды платежей. Для этого сравним их по различным основаниям, приведенным в таблице.

Автор: Екатерина Соловьева Бухгалтер-консультант

Автор: Екатерина Соловьева

Бухгалтер-консультант

Неуплата налогов в бюджет может повлечь за собой ответственность, вплоть до уголовной. А между тем, она далеко не всегда бывает связана со злым умыслом руководства компании. Зачастую недоплаты вызваны ошибками в расчете налогов или при заполнении платежных поручений, невнимательностью бухгалтера к срокам уплаты налогов. Когда возникает недоимка и чем она грозит? Какие меры предпримет ИФНС, чтобы заставить компанию уплатить налоги? Что делать, чтобы избежать досадных оплошностей? Об этом – в нашей статье.

Что такое недоимка по налогам и когда она возникает?

Сначала разберемся – что из себя представляет недоимка и почему возникает.

Чем отличается недоимка от задолженности по налогам?

Обратимся к определению, которое содержится в статье 11 НК РФ. Согласно ему, недоимка – это сумма налога (сбора, страховых взносов), не уплаченная вовремя. Из этого определения следуют два вывода.

Во-первых, недоимка представляет собой именно сумму обязательного платежа в бюджет (то есть, налога, сбора, взноса). И не включает начисленные санкции за неуплату (пени и штрафы).

Во-вторых, речь идет именно о просроченном платеже. То есть о налоге (сборе, взносе), не перечисленном в бюджет своевременно.

Задолженность перед бюджетом – понятие более широкое.

Во-первых, когда говорят о такой задолженности, подразумевают не только налоговые долги, но и долги по санкциям – пеням и штрафам.

Во-вторых, налоговая задолженность – это не всегда просроченные платежи. То есть, задолженность может быть текущей или просроченной.

Например – компания сдала декларацию по НДС за третий квартал 21 октября (в то время, как крайний срок сдачи – 25 октября). В декларации НДС заявлен к уплате на сумму 9000 руб. По правилам, которые установлены статьей 174 НК РФ, НДС надо платить равными долями в течение трех месяцев, следующих за отчетным кварталом, не позже 25 числа каждого из этих месяцев. Предположим, что фирма перечислила часть налога в сумме 3000 руб. 22 октября.

Таким образом, у нее числится задолженность перед бюджетом по НДС на сумму 6000 руб. (9000 руб. – 3000 руб.). Но такая задолженность не считается недоимкой, это текущий долг. Ведь 1/3 налога компания заплатила вовремя. А перечислить следующую часть она должна только 25 ноября.

Другой пример. По общему правилу, отпускные выплачивают сотрудникам за три дня до начала отпуска. При выплате отпускных с них удерживают НДФЛ (п. 1 ст. 223 НК РФ). Формально в этот момент у организации (налогового агента) возникает задолженность перед бюджетом по НДФЛ. Но такая задолженность тоже является текущей. Ведь перечислить налог в бюджет в этом случае компания обязана в последнее число месяца, в котором выплатили отпускные (п. 6 ст. 226 НК РФ).

Итак, вот главные различия между недоимкой и задолженностью перед бюджетом:

- недоимка – это всегда просроченный долг, в то время как задолженность может быть как просроченной, так и текущей;

- недоимка включает в себя только сумму неуплаченного налога (сбора, взноса). А задолженность перед бюджетом – это налог (сбор, взнос) плюс санкции.

Почему может образоваться недоимка

Это может произойти в силу разных обстоятельств. Например:

- бухгалтер ошибся при исчислении облагаемой базы или суммы налога. Либо умышленно занизил налогооблагаемую базу. Это выяснилось при камеральной или выездной проверке;

- сумма налога (сбора, взноса) была рассчитана правильно и верно отражена в декларации. Ошибка возникла при заполнении платежного поручения;

- сумма налога (сбора, взноса) исчислена, отражена в декларации и указана в «платежке» верно. Но платеж отправлен по неправильным реквизитам (например, не на тот КБК). Это было выявлено при сверке расчетов с бюджетом;

- бухгалтер «забыл» заплатить налог вовремя.

В зависимости от того, по какой причине возникла недоплата, различаются виды и степени ответственности.

Ответственность за неуплату налога и возможные последствия

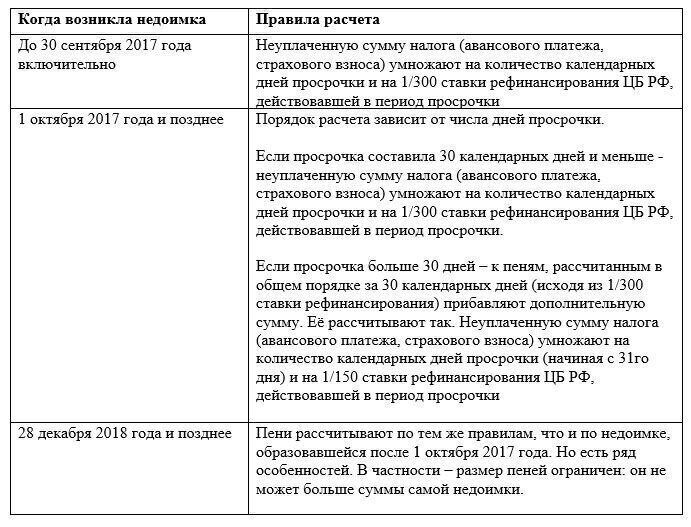

Если налог (сбор, взнос) не заплатить в положенный срок, на сумму недоплаты будут начислены пени. Порядок их расчета зависит от того, когда именно возникла недоимка.

Такой порядок следует из статьи 75 НК РФ, пункта 9 статьи 13 Закона от 30 ноября 2016 № 401-ФЗ, статьи 9 Закона от 27.11.2018 № 424-ФЗ, писем Минфина от 01.08.2017 № 03-02-07/1/48936, от 10.07.2017 № 03-02-07/1/43489.

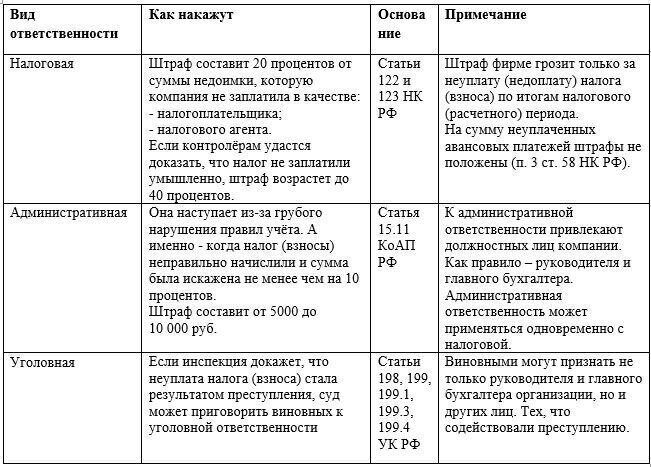

Помимо пени, организацию могут привлечь к налоговой ответственности. А ее руководство – к ответственности административной и, в особо тяжелых случаях – уголовной. Здесь важно обратить внимание на следующий момент. Компанию и ее должностных лиц накажут, если налог (сбор, взнос) не заплатили из-за ошибок в расчете либо неправомерных действий. Иными словами, ответственность наступит, только если недоимка возникла по причине неправильного исчисления налога или умышленного занижения его суммы.

Если же бюджетный платеж рассчитали верно, но не уплатили вовремя либо перечислили не в той сумме (из-за ошибки в «платежке») или не на тот КБК, ответственности удастся избежать. В этом случае компании «грозят» только пени. Такие выводы следуют из письма Минфина от 24.05.2017 № 03-02-07/1/31912, п. 19 постановления Пленума ВАС от 30.07.2013 № 57.

Подробнее виды ответственности рассмотрены в таблице.

Порядок и сроки взыскания недоимки

Образовавшуюся у компании недоимку инспекторы будут взыскивать. При этом они будут действовать по такому алгоритму.

Шаг № 1: направят требование об уплате налога (сбора, страхового взноса)

Обнаружив недоимку, инспекторы сначала направят организации требование об уплате налога (сбора, страховых взносов). Здесь существуют определенные правила по срокам:

В общем случае требование направляют в течение трех месяцев с момента обнаружения недоплаты; если сумма недоплаченного налога (а также задолженности по пеням и штрафам по нему) небольшая – меньше 500 рублей, то требование выставят в течение года со дня выявления недоимки; если требование выставляют по результатам налоговой проверки, то срок – 20 рабочих дней с даты вступления в силу решения по итогам такой проверки.

Такие правила установлены статьей 70 НК РФ.

Пункт 4 статьи 69 НК РФ устанавливает – какая именно информация должна содержаться в требовании. Так, в документе должны быть указаны следующие данные:

- сумма задолженности по налогу (сбору, взносу);

- размер начисленных пеней;

- срок исполнения требования;

- меры по взысканию недоимки, которые предпримет налоговая инспекция в случае неисполнения требования;

- основания, по которым взимается налог (сбор, страховой взнос), и нормы налогового законодательства, которые обязывают организацию заплатить его.

Если какие-либо из перечисленных сведений в документе отсутствуют, то оно считается оформленным с нарушениями. Как следствие – налогоплательщик вправе не исполнять его. Такой вывод следует из Постановления Президиума ВАС от 22.07.2003 № 2100/03.

Если требование составлено без нарушений, организация обязана его выполнить. Общий срок исполнения – восемь рабочих дней с даты получения. Но в самом документе может быть проставлен и другой (более длительный) срок. Такой порядок предусмотрен пунктом 4 статьи 69 НК РФ.

Дату получения требования организацией считают в зависимости от того, каким именно способом оно было представлено. Так, если документ отдали непосредственно руководителю в руки, то день получения – это собственно момент вручения документа. Если налоговики отправили требование по почте заказным письмом, то оно считается полученным на шестой рабочий день с момента отправки.

Если же документ переслали в электронном виде по ТКС, то он считается полученным в тот день, когда компания отправила электронную квитанцию о приеме. Такие выводы следуют из пунктов 6 и 8 статьи 69 НК РФ и пунктов 5 и 12 Порядка, утвержденного приказом ФНС от 27.02.2017 № ММВ-7-8/200.

Впрочем, требование инспекции можно обжаловать. Для этого компания вправе обратиться в суд (п. 1 ст. 138 НК РФ).

Шаг № 2: вынесут решение о взыскании и спишут деньги со счетов

Если в установленный срок компания не погасит недоимку, контролеры вынесут решение о взыскании. Форма документа утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Оформить его ИФНС обязана в течение двух месяцев с того момента, когда истек срок исполнения требования организацией. Пропустив двухмесячный период, взыскать недоимку с организации инспекция сможет только через суд.

Решение о взыскании направляют компании. Сделать это контролеры должны за шесть рабочих дней с момента его принятия.

В ряде случаев решение могут приостановить или отозвать. Так, оно будет приостановлено в следующих ситуациях:

- фирма получила отсрочку или рассрочку уплаты налога (взноса);

- на счета организации в банках суд наложил арест;

- вышестоящая инстанция велела приостановить взыскание.

Решение отзовут, в частности, если:

- недоимка уже погашена либо признана безнадежной и списана;

- компания подала «уточненку», где сумма налога (взноса) уменьшилась и недоимки не стало.

Такой порядок следует из пунктов 4.1 и 10 статьи 46 НК РФ.

Исполнять решение о взыскании будут за счет средств на счетах организации. В первую очередь, деньги спишут с рублевого расчетного счета. Для этого ИФНС направит в обслуживающий компанию банк поручение на перечисление налога. Банк обязан исполнить его не позднее следующего операционного дня.

Если денег на расчетном счете недостаточно, могут быть задействованы (при определенных условиях) практически любые счета и вклады организации. В частности, валютный счет, депозитные вклады, счет в драгметаллах. Кроме того, при недостаточности средств на счетах и вкладах контролеры вправе взыскать недоимку за счет электронных денег фирмы.

Шаг № 3: взыщут недоимку за счет имущества компании

Если средств на счетах и электронных денег компании не хватило для погашения недоимки, налоговики могут взыскать ее за счет прочего имущества организации (п. 7, 10 ст. 46, ст. 47 НК РФ).

Перечень такого имущества приведен в пункте 5 статьи 47 НК РФ. В принципе, это может быть любое имущество фирмы, которое числится на ее балансе – готовая продукция, товары на складе, оборудование, помещения, материалы и т.п. Соответствующее решение ревизоры примут в течение одного года после окончания срока исполнения требования об уплате налога (страхового взноса).

Взыскание производится судебным приставом – по решению и на основании постановления ИФНС (п. 9 ст. 47 НК РФ). Формы этих документов утверждены приказом ФНС от 13.02.2017 № ММВ-7-8/179.

Шаг № 4: заблокируют счета и арестуют имущество

Чтобы обеспечить взыскание недоимки, контролеры могут приостановить операции по счетам фирмы или наложить арест на ее имущество. Основание – статьи 76 и 77 НК РФ.

Блокировка счета производится по решению, форма которого утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Его выносят после того, как оформят решение о взыскании долга перед бюджетом. Причем заблокировать могут не только банковские счета, но и «электронные кошельки» компании. Сумма заблокированных средств равна сумме недоимки. То есть, если остаток на счету больше недоплаты налога, разницу фирма может использовать по своему усмотрению.

Арест имущества возможен только с санкции прокурора. Его накладывают в том случае, если денег на счетах недостаточно, чтобы погасить недоимку. Основание для ареста – постановление ИФНС (по форме, утвержденной приказом ФНС от 13.02.2017 № ММВ-7-8/179). Эта обеспечительная мера означает, что владеть, пользоваться и распоряжаться имуществом компания может только под контролем налоговой инспекции. После погашения недоимки чиновники вынесут решение об отмене ареста.

Когда недоимку признают безнадежной

Решение признать недоимку безнадежной принимает ИФНС. Основания для такого решения приведены в пункте 1 статьи 59 НК РФ. В частности, контролеры спишут долг в следующих случаях:

- если компания ликвидируется. Безнадежной признают ту часть задолженности, на погашение которой денег и имущества фирмы не хватило, а покрыть ее за счет средств учредителей и участников невозможно;

- по решению суда – в связи с истечением срока взыскания;

- долги были списаны со счета организации, но не поступили в бюджет потому, что обслуживающий ее банк был ликвидирован;

- если размер задолженности перед бюджетом не превышает 300 000 руб., а с момента ее образования прошло пять лет.

После того, как инспекция спишет налоговую задолженность, компания вправе списать ее и в своем учете.

Подведем итог

Если у компании образовалась недоимка по налогам, это может привести к крайне неприятным последствиям. Во-первых, возникнут лишние траты в виде пеней, а в ряде случаев – и штрафов, которые при крупной сумме задолженности могут быть весьма значительны. Во-вторых, должностных лиц могут привлечь к административной, а при определенных обстоятельствах – и к уголовной – ответственности.

В-третьих, блокировка счетов и арест имущества могут парализовать весь бизнес и поставить под угрозу само существование предприятия.

Парадоксальность такой ситуации заключается в том, что директор и/или собственник компании оказываются в зависимом положении. Поскольку могут пострадать из-за низкой квалификации, невнимательности или безответственности бухгалтера.

Всего этого можно избежать, если передать бухгалтерию на аутсорсинг. В этом случае вы можете быть уверены в том, что налоги будут правильно рассчитаны и вовремя перечислены по верным реквизитам. Также мы регулярно проводим сверки с налоговой, чтобы убедиться в отсутствии у компании налоговых долгов.

Читайте также: