Нанять бухгалтера для декларации в налоговую

Опубликовано: 15.05.2024

Автор статьи — Копирайтер Контур.Бухгалтерии

Но если бухгалтерия и отчетность отнимают у много сил и пугают своей сложностью, стоит нанять бухгалтера. Для этого можно:

- Заказать бухгалтерские услуги на условиях аутсорсинга

- Нанять бухгалтера на постоянную работу.

Как найти бухгалтера на аутсорсинге

Удаленное бухгалтерское сопровождение подходит для небольших предприятий. Вы передаете учет и отчетность профессионалам, чтобы не отвлекаться от бизнеса. Это особенно удобно для организаций и ИП без сотрудников — ведь у работодателя много обязанностей и форм отчетов, из-за которых уже стоит нанять бухгалтера в штат. Средние и крупные компании тоже часто передают на аутсорсинг отдельные учетные процессы — скажем, начисление заработной платы.

Современные сервисы позволяют работать с бухгалтерами через интернет. С их помощью вы сможете легко передавать первичные документы, общаться и получать отчеты о выполненных задачах.

Как нанять бухгалтера в штат компании

У средних и крупных предприятий объем учетных операций требует больше внимания. А руководителям все чаще нужны консультации бухгалтера по финансовым вопросам. Налоговый режим также влияет на сложность учета. И когда бухгалтера на аутсорсе становится недостаточно, стоит нанять его в штат. У компании появятся новые затраты на сотрудника, зато задачи по учету будут решаться оперативнее.

Бухгалтер в большинстве компаний становится вторым по значимости сотрудником, поэтому выбирайте его тщательно.

Как убедиться в профессионализме бухгалтера

Сначала присмотритесь к качеству работы бухгалетра, ведь он получит доступ к конфиденциальной информации. На что обратить внимание:

- Профессиональные навыки: будущий бухгалтер должен разбираться в законодательной базе, делопроизводстве, методике бухучета, составлении отчетности.

- Опыт работы: изучите диплом и трудовую книжку кандидата, задайте вопросы о предыдущих местах работы. Будет плюсом, если бухгалтер работал у предпринимателя со схожим видом деятельности. Важен и опыт работы на каждом налоговом режиме.

- Владение информационными технологиями: кандидат должен иметь навыки работы в бухгалтерских программах, знать о базовых бухгалтерских сервисах и ресурсах, где можно узнать об изменениях в законах.

- Личные качества: ответственность, внимательность, усидчивость, терпеливость — важные для бухгалтера качества.

- Коммуникабельность: вам предстоит выстроить комфортные деловые отношения с бухгалтером. Подумайте, легко ли общаться с этим человеком.

- При выборе бухгалтерской фирмы для аутсорсинга обратите внимание на перечисленные условия и обстановку в офисе. Уточните наличие программного обеспечения и лицензии. Изучите проект договора и узнайте, можно ли получить тестовый период оказания услуг. Постарайтесь найти отзывы клиентов этой фирмы.

Бухгалтер найден! Порядок оформления сотрудника

Теперь осталось обустроить рабочее место, подготовить необходимые документы и выполнить кадрово-правовые формальности:

- Внесите в штатное расписание должность бухгалтера.

- Подготовьте должностную инструкцию бухгалтера.

- Подпишите трудовой договор с кандидатом на должность и ознакомьте его с должностной инструкцией.

- Издайте приказ о приеме на работу.

- Сделайте запись в трудовой книжке бухгалтера.

Если сделан выбор в пользу удаленной бухгалтерии

Вы убедились в надежности компании, которой хотите передать бухгалтерию на аутсорсинг. Теперь остался ряд формальностей — как правило, компания сама рассказывает о дальнейших действиях.

- Заключите договор с бухгалтерской организацией.

- Передайте удаленному бухгалтеру учредительные документы и первичную документацию. Чаще передаются оригиналы, которые затем хранятся в бухгалтерской фирме.

- Будьте на связи, продолжайте передавать бухгалтеру первичку оговоренным способом.

Пусть сотрудничество с новым бухгалтером принесет вашей фирме ясность в делах и новые доходы!

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

Работодатель не только должен обеспечить безопасность на рабочем месте, но и позаботиться о страховании сотрудников от несчастных случаев и профзаболеваний. Это делается через выплату страховых взносов в Фонд социального страхования. Расскажем, как это происходит в 2021 году.

Мы незаметно для себя стали жить в мире, где царит идея непрерывного обучения. Все меняется так быстро, что выпускники вузов выходят уже с устаревшим набором знаний, если за время учебы они не проходили практику и не обучались дополнительно.

Большие корпорации разрабатывают целые системы по материальной и нематериальной мотивации, могут обустроить в офисе и спортзал, и столовую. А малым предприятиям в условиях дефицита ресурсов приходится очень креативно подходить к управлению персоналом.

Время чтения: 10 минут

Нет времени читать? Оставьте почту — пришлём ссылку на статью.

На что обратить внимание при выборе

Российский бухгалтер — это женщина 26-35 лет. У неё высшее образование и опыт работы 3-6 лет (hh.Индекс).

На одну вакансию бухгалтера претендуют шесть человек. За последний год работу бухгалтера ищут на 14% чаще, а предложений появилось всего на 9% больше.

На рынке бухгалтерских услуг нет недостатка в специалистах. Но не каждый из них принесёт пользу бизнесу — можно попасть на мошенников или просто необязательных людей. На первой встрече больше ориентируйтесь на свои ощущения, чем на диплом и резюме.

Выбирайте сердцем. Бухгалтер — это ваш помощник, поэтому главное, чтобы человек вас устраивал. Если чувствуете неприязнь, сразу расставайтесь. У каждого бухгалтера свой стиль работы: один будет сидеть рядом и объяснять каждую цифру, другой принесёт готовую декларацию — подпишите здесь. Выбирайте того, кто вам больше по душе.

Ищите рекомендации. Если попросить у бухгалтера телефоны других клиентов, то вам вряд ли дадут номера тех, с кем плохо расстались. Поищите бухгалтера в Гугле и соцсетях. Инструкции «Как распознать плохого бухгалтера по фото в Инстаграме» не существует. Ориентируйтесь на собственные ощущения: хотели бы вы работать с таким человеком? Главное, чтобы вас ничего не настораживало.

Не экономьте и не переплачивайте. На рынке бухгалтерских услуг большой разброс цен. Как и везде, дороже не значит лучше. Обзвоните десять человек, опишите им вашу задачу и спросите, сколько будет стоить работа. Выведите среднюю цифру и ориентируйтесь на неё.

Как договариваться о работе

— Чуть более года назад открыл торговое ООО. Искал фирму на бух. обслуживание, из всех телефонных переговоров наиболее компетентной показалась всего одна. Они оформили устав (правда, все мои пожелания не учли, накосячили при оформлении устава, ошибки им пальцем показывал), помогли с открытием, взяли на обслуживание. Разумеется, не бесплатно. […]

В конце прошлого квартала прилетел НДС, который меня посадил в лужу. 20 октября прилетел налог на прибыль за 3-й квартал, который съедает месяц моих работ. И самое важное, что о больших налогах я узнаю за неделю до последнего дня оплаты. И никаких реальных предложений по легальному сокращению налогов платежей я не получаю.

История Михаила может случится с каждым, не важно, кто с вами работает — ИП или бухгалтерская фирма.

Чётко формулируйте задачу. Подробно расскажите бухгалтеру, чего вы от него ждёте и какой результат хотите получить. Если вам нужно, чтобы бухгалтер считал налоги заранее и у вас было время на сбор нужной суммы — скажите об этом. Если нужна оптимизация налогов, так и говорите.

Заключите правильный договор. В договоре с бухгалтером обязательно пропишите пять пунктов:

| Пункт договора | Хорошая формулировка | Плохая формулировка |

|---|---|---|

| 1. Вариант коммуникаций и способ постановки задач | По требованию Заказчика давать пояснения по составлению бухгалтерской и налоговой отчётности, а также указать на факторы, повлиявшие на формирование ее показателей. | Исполнитель не несёт ответственности за сданную налоговую и бухгалтерскую отчётность. |

| 2. Порядок обмена документами, кто этим занимается | В письменном виде, либо по электронной почте сообщать Заказчику информацию для перечисления налоговых и других обязательных платежей не позже чем за 3 рабочих дня до окончания срока перечисления таких платежей. | В устной форме сообщать информацию для перечисления налогов не позднее дня срока уплаты. |

| 3. Обязанности сторон | Предупреждать Заказчика о возможных отрицательных последствиях, к которым могут привести совершенные им хозяйственные операции, а также операции по ведению Заказчиком бухгалтерского и налогового учёта и документооборота. | Исполнитель не несёт ответственности за последствия, к которым могут привести совершенные Заказчиком хозяйственные операции. |

| 4. Порядок передачи дел в случае расторжения договора | По окончании Договора или при его расторжении Исполнитель обязан вернуть Заказчику, а Заказчик обязан принять от Исполнителя в разумные и согласованные Сторонами сроки, документы и информацию (базу 1С), в виде, пригодном для самостоятельного продолжения ведения бухгалтерского и налогового учёта Заказчиком | При расторжении договора все документы и информация (база 1С) остаётся у Исполнителя. |

| 5. Ответственность сторон | Стороны согласовали, что в случае, если по вине Исполнителя к Заказчику будут применены меры административного взыскания за нарушения налогового, валютного и иного законодательства, выразившиеся в наложении штрафов и иных платежей, Исполнитель обязуется компенсировать Заказчику сумму штрафов и иных платежей в пределах суммы реального ущерба. | Ответственность за нарушения лежит на Заказчике. |

| 1. Вариант коммуникаций и способ постановки задач |

|---|

| Хорошая формулировка По требованию Заказчика давать пояснения по составлению бухгалтерской и налоговой отчётности, а также указать на факторы, повлиявшие на формирование ее показателей. |

| Плохая формулировка Исполнитель не несёт ответственности за сданную налоговую и бухгалтерскую отчётность. |

| 2. Порядок обмена документами, кто этим занимается |

| Хорошая формулировка В письменном виде, либо по электронной почте сообщать Заказчику информацию для перечисления налоговых и других обязательных платежей не позже чем за 3 рабочих дня до окончания срока перечисления таких платежей. |

| Плохая формулировка В устной форме сообщать информацию для перечисления налогов не позднее дня срока уплаты. |

| 3. Обязанности сторон |

| Хорошая формулировка Предупреждать Заказчика о возможных отрицательных последствиях, к которым могут привести совершенные им хозяйственные операции, а также операции по ведению Заказчиком бухгалтерского и налогового учёта и документооборота. |

| Плохая формулировка Исполнитель не несёт ответственности за последствия, к которым могут привести совершенные Заказчиком хозяйственные операции. |

| 4. Порядок передачи дел в случае расторжения договора |

| Хорошая формулировка По окончании Договора или при его расторжении Исполнитель обязан вернуть Заказчику, а Заказчик обязан принять от Исполнителя в разумные и согласованные Сторонами сроки, документы и информацию (базу 1С), в виде, пригодном для самостоятельного продолжения ведения бухгалтерского и налогового учёта Заказчиком |

| Плохая формулировка При расторжении договора все документы и информация (база 1С) остаётся у Исполнителя. |

| 5. Ответственность сторон |

| Хорошая формулировка Стороны согласовали, что в случае, если по вине Исполнителя к Заказчику будут применены меры административного взыскания за нарушения налогового, валютного и иного законодательства, выразившиеся в наложении штрафов и иных платежей, Исполнитель обязуется компенсировать Заказчику сумму штрафов и иных платежей в пределах суммы реального ущерба. |

| Плохая формулировка Ответственность за нарушения лежит на Заказчике. |

Договаривайтесь про тестовый период. Обычно 2-3 месяца — достаточный срок, чтобы понять, комфортно вам работать вместе или нет. Обсудите его сразу, но будьте готовы, что через три месяца придется заново искать бухгалтера.

Оформляйте доверенность не дольше чем на год. Вы потратите примерно час на оформление доверенности на бухгалтера. Это с учётом очереди у нотариуса. Если оформить доверенность до конца года, продлить её будет не сложно, зато это убережёт вас от финансовых потерь.

Как проверить работу бухгалтера

— Помогите, пожалуйста! У меня сложилась такая ситуация: знакомый попросил помочь с его бухгалтерией, навести порядок. Когда я приняла все документы и начала разбираться, поняла что 2010 и 2011 год делали, что называется на коленке. Даже документов большей частью нет. Не говоря о том, что 1С за эти годы пустая. Все документы запросила, восстановила, внесла в базу (хорошо, что оборот маленький был) и поняла, что у меня не идет не одна декларация по НДС и прибыли за 2 года, а баланс и подавно. Вот теперь я в смятении пересдавать все декларации и балансы за все кварталы и доплачивать НДС и прибыль или что делать?

Ситуация, когда бухгалтер работал вроде бы неплохо, а потом выяснилась правда, — не редкость. Даже хорошего бухгалтера нужно время от времени проверять.

Требуйте отправленные декларации. Если бухгалтер лично подаёт декларацию в налоговую, инспектор ставит на ней отметку о принятии. Если бухгалтер сдаёт электронную декларацию по интернету, инспектор присылает в ответ извещение, где сказано, что он принял декларацию. Всегда требуйте показать декларацию на бумаге с отметкой или электронное извещение. Так вы узнаете, сколько налогов вы заплатили на самом деле и когда.

Просите объяснить. Совсем не вникать в бухгалтерские дела не получится. Если вы считаете деньги, лучше понимать, откуда взялись цифры, которые называет вам бухгалтер. Задавайте вопросы до тех пор, пока не поймёте. Если бухгалтер отмахивается или говорит «некогда объяснять» или «вы всё равно не поймёте», — это тревожный знак.

Задавайте проверочные вопросы.

Если ваш бизнес — торговля, попросите бухгалтера подготовить оборотно-сальдовую ведомость по счёту 41 с указанием количества.

Если ваш бизнес оказывает услуги, попросите бухгалтера подготовить оборотно-сальдовую ведомость по счетам 60 и 62.

Если суммы в ведомостях заметно отличаются от тех, что вы себе представляли, это повод попросить бухгалтера объяснить, откуда появились цифры.

Чтобы проверить, сколько налогов вы заплатили, просите у бухгалтера справку о состоянии расчётов с бюджетом на вчерашнее число. Её можно получить в налоговой. Из справки вы узнаете, есть ли у вас долги по налогам или наоборот — переплата.

Избавьте себя от рисков, если у вас Эвотор

Для ИП

Название: «ДокиОки»

Цена: От 500 ₽ в квартал, 30 дней бесплатно

Установить

Для компаний

Название: Моё Дело Интернет-бухгалтерия

Цена: От 13 600 ₽ в год, 3 дня бесплатно

Как работает: Сервис «Моё дело» — это удобная бухгалтерия для бизнеса. Чтобы не искать надёжного бухгалтера и не рисковать, передайте всю работу сотрудникам сервиса. Команда профессиональных бухгалтеров поможет работать с документами, кадрами и отчётностью и подскажет, как сократить налоги.

Установить

Чек-лист: как выбрать бухгалтера

- Убедиться, что вам комфортно с этим человеком.

- Изучить разброс цен на бухгалтерские услуги и выбрать бухгалтера со средней ставкой.

- Попросить у бухгалтера рекомендации от прежних клиентов и позвонить им.

- Чётко рассказать бухгалтеру, чего от него ждётe.

- Проверить формулировки в договоре.

- Договориться о тестовом периоде работы.

- Оформить доверенность до конца года.

- Проверять декларации и просить объяснить цифры.

Автору помогала Катерина Земскова, консультант по налогам и бухгалтерскому учёту.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

С учетом ч. 3 ст. 7 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" можно ли в каждом из двух вариантов:

1) в штатном расписании нет должности главного бухгалтера;

2) в штатном расписании есть должность главного бухгалтера, но она не занята (вакантная)) -

передать полномочия главного бухгалтера самозанятому на основании договора об оказании услуг по бухгалтерскому учету? Может ли самозанятый (бухгалтер), работающий на основании договора об оказании услуг по бухгалтерскому учету и по доверенности, подписывать за главного бухгалтера бухгалтерскую (финансовую) отчетность, налоговую отчетность, первичные и иные бухгалтерские документы? Как в этом случае будет выглядеть должность в реквизите подписи на документах?

По данному вопросу мы придерживаемся следующей позиции:

Организация может заключить договор об оказании услуг по ведению бухгалтерского учета с физическим лицом самозанятым.

Исполнителю по договору об оказании услуг по ведению бухгалтерского учета могут быть переданы полномочия на подписание необходимых первичных документов, счетов-фактур, а также налоговой и бухгалтерской отчетности.

Обоснование позиции:

Ведение бухгалтерского учета и хранение документов бухгалтерского учета организуются руководителем экономического субъекта (ч. 1 ст. 7 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ). При этом руководитель экономического субъекта вправе заключить договор об оказании услуг по ведению бухгалтерского учета (ч. 3 ст. 7 Закона N 402-ФЗ).

Исполнителем по такому договору может быть физическое или юридическое лицо.

Ни Закон N 402-ФЗ, ни Федеральный закон от 27.11.2018 N 422-ФЗ (далее - Закон N 422-ФЗ), которым и установлен спецрежим "Налог на профессиональный доход" не запрещают бухгалтеру быть самозанятым. Однако осуществлять деятельность в таком статусе он может, только если не состоит в трудовых отношениях с лицом, которому оказывает услуги, а кроме того, соответствует требованиям, установленным ч. 4 ст. 7 Закона N 402-ФЗ (ч. 6 ст. 7 Закона N 402-ФЗ).

Таким образом, организация может заключить договор об оказании услуг по ведению бухгалтерского учета с физическим лицом самозанятым.

Отметим, что в 2019 году ФНС и Роструд договорились о проведении совместных проверок работодателей, которые нанимают самозанятых граждан в качестве работников, оформляя их по гражданско-правовым договорам.

Основанием для привлечения работодателя к ответственности за нарушение трудового и налогового законодательства будет являться выявление признаков трудовых отношений (смотрите Информацию ФНС России от 26.11.2019, письмо Управления ФНС по Московской области от 27.07.2020 N 10-17/051757@).

Риск признания трудовых отношений с самозанятым лицом подпадает под критерии ст. 54.1 НК РФ, из которой следует, что основной целью любой сделки должна быть конкретная разумная хозяйственная (деловая) цель, а не налоговая экономия. Иными словами, привлечение самозанятых лиц должно иметь веское экономическое обоснование и деловую цель такого сотрудничества.

Подчеркнем, что судебная практика по данному вопросу пока не сформирована, так как после принятия Закона N 422-ФЗ прошло недостаточно времени.

При этом ранее налоговые органы и суды усматривали признаки трудовых отношений, если, в частности:

- договор оказания услуг, заключенный с ИП, носит не разовый, а систематический характер (договор с физическим лицом заключается на календарный год или до окончания календарного года, по окончании календарного года или в начале года договор перезаключается в виде оформления идентичного или аналогичного договора);

- заключенный договор оказания услуг был направлен на обеспечение деятельности общества в соответствии с его основным видом деятельности, при этом в штате организации только один сотрудник (директор);

- привлеченное организацией по договору возмездного оказания услуг физическое лицо, имеющее статус ИП, на протяжении продолжительного периода времени ежедневно оказывает свои услуги, в течение полного рабочего дня (смотрите, к примеру, постановление АС Восточно-Сибирского округа от 27.10.2016 N Ф02-5659/2016 (определением ВС РФ от 27.02.2017 N 302-КГ17-382 было отказано в передаче кассационной жалобы организации для рассмотрения в СК по экономическим спорам ВС РФ).

К сожалению, найти арбитражную практику, а также официальные разъяснения по вопросу, когда организация заключала договор оказания услуг по ведению бухгалтерского учета при наличии в это время вакансии бухгалтера, нам не удалось.

По нашему мнению, заключение договора с самозанятым на время вакансии не должно вызвать вопросов со стороны контролирующих органов при условии, что организация будет осуществлять работу по поиску кандидатов на должность. Кроме того, ведение учета - как бухгалтерского, так и налогового - требует своевременности и непрерывности отражения совершаемых операций. В этой связи во избежание пропусков своевременного отражения фактов хозяйственной жизни в учете заключение договора с самозанятым в связи с открывшейся вакансией, на наш взгляд, оправдано.

Передача права подписи бухгалтерской (финансовой) отчетности, налоговой отчетности, первичных и иных бухгалтерских документов лицу, не являющемуся сотрудником организации

По общему правилу право подписи передается путем оформления доверенности (ст. 185 ГК РФ).

При этом ст. 185 ГК РФ не содержит запрета на передачу права подписи отчетности, первичных и иных документов лицам, не состоящим в трудовых отношениях с организацией. Не содержат такого запрета и иные нормативные правовые акты, регламентирующие составление и представление подобного рода документов.

В то же время нельзя не отметить, что передача права подписи документов для целей налогового и бухгалтерского учета имеет свои особенности.

Передача права подписи документов, предусмотренных НК РФ

Из пп. 6 п. 1 ст. 21, ст. 29 НК РФ следует, что налогоплательщик может выступать в отношениях, регулируемых налоговым законодательством, как лично, так и через представителя, действующего на основании доверенности. Представителем налогоплательщика по доверенности может быть физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами), иными участниками отношений, регулируемых законодательством о налогах и сборах (п. 1 ст. 29 НК РФ).

Лица, которые не могут быть уполномоченными представителями налогоплательщика, перечислены в п. 2 ст. 29 НК РФ. К ним относятся должностные лица налоговых, таможенных органов, органов внутренних дел, судьи, следователи и прокуроры.

Правила НК РФ о представительстве, в том числе на основании доверенности, в правоотношениях, которые регулируются налоговым законодательством, распространяются и на плательщиков страховых взносов (п. 4 ст. 26 НК РФ)

Таким образом, право подписи (как руководителя, так и главного бухгалтера) налоговой отчетности, расчета по страховым взносам, а также документов, предусмотренных НК РФ (к примеру, счетов-фактур (п. 6 ст. 169 НК РФ)) может быть передано лицу, который не является работником организации (в рассматриваемой ситуации лицу, с которым будет заключен договор об оказании услуг по ведению бухгалтерского учета) на основании доверенности.

Передача права подписи бухгалтерской (финансовой) отчетности

Подписать бухгалтерскую (финансовую) отчетность должен либо непосредственно руководитель либо иное лицо, которому такие полномочия переданы на основании доверенности.

При этом бухгалтерская (финансовая) отчетность должна быть подписана только лицами, уполномоченными на это:

- законодательством РФ;

- или учредительными документами экономического субъекта;

- или решениями соответствующих органов управления экономическим субъектом. К таким лицам относится руководитель экономического субъекта (смотрите также Информацию Минфина России от 04.12.2012 N П3-10/2012, письмо ФНС России от 26.06.2013 N ЕД-4-3/11569@).

Таким образом, самозанятое лицо может подписать экземпляр бухгалтерской отчетности при условии передачи ему полномочий руководителя.

Передача права подписи первичных документов, регистров учета и иных документов

Первичные учетные документы подписывает лицо (лица), совершившее (совершившие) сделку, операцию и ответственное (ответственные) за ее оформление, либо лицо (лица), ответственное (ответственные) за оформление свершившегося события, с указанием их должности, фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц (пп.пп. 6, 7 ч. 2 ст. 9 Закона N 402-ФЗ).

Регистры бухгалтерского учета подписывает также лицо, ответственное за их ведение (пп.пп. 6, 7 ч. 4 ст. 10 Закона N 402-ФЗ).

Таким образом, право подписи возникает у самозанятого лица, оказывающего услуги по ведению бухгалтерского учета, в случае, если договором будет предусмотрено оформление и ведение указанных документов непосредственно самозанятым.

Поскольку ведение бухгалтерского учета заключается в формировании документированной систематизированной информации об объектах учета, то перечень первичных документов, которые могут подписываться на основании договора на ведение бухгалтерского учета и доверенности, выданной на основании такого договора, ограничивается только теми документами, которые не порождают прав и обязанностей организации - заказчика услуг.

Так, доверенность, выданная сотруднику организации-исполнителя по договору на ведение бухгалтерского учета, не распространяется, в частности, на следующие документы:

- акты сверок с контрагентами (как документы, на основании которых может признаваться задолженность);

- кадровые документы;

- кассовые и банковские документы;

- доверенности на получение ценностей.

Право подписи указанных документов, на наш взгляд, может быть передано на основании отдельной доверенности.

Отдельно остановимся на передаче права подписи кассовых документов.

Согласно п. 4.2 Указания N 3210-У кассовые документы оформляются, в частности:

- главным бухгалтером;

- бухгалтером или иным должностным лицом (в том числе кассиром), определенным в распорядительном документе, или физическим лицом, с которым заключен договор об оказании услуг по ведению бухгалтерского учета (далее - бухгалтер);

- руководителем (при отсутствии главного бухгалтера и бухгалтера).

Таким образом, правом ведения кассовых операций, а также подписания кассовых документов, по сути, может быть наделено любое уполномоченное на то лицо.

Следует отметить, что ни в Указании N 3210-У, ни в каких-либо других документах Банка России не разъясняется, кто вправе уполномочить работника юридического лица выполнять функции руководителя (вести кассовые операции, подписывать кассовые документы) и каким документом это должно оформляться. Законом N 402-ФЗ не разъяснен порядок проставления подписи и перечень должностных лиц, уполномоченных на подписание первичных документов.

Поэтому руководитель организации-заказчика может утвердить такой список (ч. 1 ст. 7 и ст. 9 Закона N 402-ФЗ).

Отметим, что руководитель организации может передать часть своих полномочий (в частности, право подписи первичных документов) другому лицу.

В этой связи и с учетом всего сказанного выше полагаем, что в рассматриваемом случае руководитель организации-заказчика может возложить обязанности по подписанию кассовых документов на самозанятое лицо. При этом указание на поручение подписывать кассовые документы должно быть отдельно указано в договоре на ведение бухгалтерского учета.

Оформление подписи уполномоченного лица

В налоговой декларации, расчете при представлении их уполномоченным лицом указывается основание представительства:

- наименование документа, подтверждающего наличие полномочий на подписание налоговой декларации (расчета)) (п. 5 ст. 80 НК РФ).

Начиная с 2007 года в формах налоговых деклараций не требуется подписи главного бухгалтера. При подтверждении достоверности и полноты сведений, указанных в представляемой декларации налогоплательщиком-организацией, на титульном листе ставится подпись руководителя организации либо уполномоченного им лица.

Отметим, что и в бухгалтерской отчетности также предусмотрена только подпись руководителя.

Поэтому для подписания самозанятым лицом налоговой и бухгалтерской отчетности такое лицо должно быть наделено правом подписи за руководителя организации.

Первичные учетные документы подписываются лицами (ч. 2 ст. 9 Закона N 402-ФЗ):

- совершившими сделку, операцию и ответственными за правильность их оформления;

- ответственными за правильность оформления совершившегося события.

Закон N 402-ФЗ не содержит перечня должностей лиц, уполномоченных подписывать первичные документы. Исходя из ч. 1 ст. 7 и ст. 9 Закона N 402-ФЗ руководителем экономического субъекта определяется также состав первичных учетных документов, применяемых для оформления фактов хозяйственной жизни экономического субъекта, и перечень лиц, имеющих право подписи первичных учетных документов. При этом формы первичных учетных документов утверждаются учетной политикой экономического субъекта (четвертый абзац п. 4 ПБУ 1/2008 "Учетная политика организации").

Соответственно, если в формах первичных учетных документов организации предусмотрена подпись главного бухгалтера, то в этом случае по указанной строке достаточно проставить подпись самозанятого лица при условии передачи ему полномочий на подписание документов за главного бухгалтера, а также необходимо будет указать реквизиты доверенности.

Если в реквизите подписи формы первичного документа не указана должность лица, обязанного подписывать документ, то в этом случае самозанятое лицо, расписываясь в таком документе, должно указать должность, которая указана в доверенности, исполнение полномочий которых возложено на это лицо.

В отношении счетов-фактур отметим, что налоговым законодательством предусмотрена возможность подписания счета-фактуры не только руководителем и главным бухгалтером организации, но и иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации (п. 6 ст. 169 НК РФ).

В строках "Руководитель организации или иное уполномоченное лицо" и "Главный бухгалтер или иное уполномоченное лицо" достаточно проставить подписи уполномоченных лиц и указать их фамилии и инициалы. Возможно также указание дополнительных реквизитов (сведений), в том числе реквизитов доверенности.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Титова Елена

Ответ прошел контроль качества

22 декабря 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

- Посчитает налоги и взносы, сформирует отчёты

- Подготовит документы: акты, накладные, счета и договоры

- Напомнит о важных сроках отчётности по почте или смс

- Отчитается за сотрудников

Попробуйте интернет-бухгалтерию прямо сейчас

Регистрируясь в сервисе, вы принимаете условия лицензионного договора, соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур.

Я наверное, одна из самых старых пользователей этой системы. ИП открыла еще в 2002 году. И очень мучилась не зная бухгалтерский документооборот. Вечно опаздывала с отчетами. И очень уж муторными они были. В 2010 году случайно в рекламах столкнулась с электронной бухгалтерией "Эльба", раньше они так назывались. Оплатила сначала ограниченный доступ, но потом сразу поняла, что это очень облегчает мой труд, и подписалась на полное "Премиум" обслуживание. Позже открыла еще параллельно ИП и ООО. Вела 3 бухгалтерии сразу.

До 2015 года вела всю работу "вручную". Выставить счет, создать акт и накладную - все долго и неудобно. Собрать КУДиР - отдельный кошмар с построчным внесением всех доходов и расходов в ворде. Как вспомнишь - так вздрогнешь. Про вероятность ошибок при таком формате работы и говорить наверное не нужно - жуть.

В 2015 году узнала про Эльбу. Сначала страшновато было - все документы "где-то", на каком-то сайте, а не на собственном буке. (кстати, документы всегда можно скачать архивом, как оказалось). Решила попробовать 30 дней бесплатно. Теперь без Эльбы как без рук. Не могу себе представить, что может заставить меня отказаться от этого сервиса. Все чрезвычайно просто и удобно.

Пользуюсь Эльбой больше 4-х лет.

Очень удобный инструмент для предпринимателей.

Для меня самым важным преимуществом является то, что эльба дает возможность вести всю бухгалтерию онлайн и нет необходимости посещать регулярно налоговую. Что позволяет фрилансеру работать из любой точки мира, а деловому человеку не тратить свое время на очереди и волокиту в гос учреждениях.

Все заявления, отчеты, сверки, уточняющие письма и прочие документы можно подписывать электронной подписью через аккаунт и отправлять в налоговую или в ПФР моментально.

Все операции по юр счету автоматически выгружаются в программу и учитываются в расчете налога и других обязательных платежей (ФОМС, ПФР), а также сервис сам собирает книгу учета доходов и расходов.

Сервис сам напоминает о важных сроках по сдаче отчетности, деклараций, оплаты налогов и прочих важных событиях в предпринимательской деятельности.

Эльба отличный инструмент для ведения бухгалтерии, который будет надежным помощником, при правильном и внимательном использовании.

Данная программа предназначена для бухгалтерского и кадрового учета, электронной сдачи отчетности, обмена электронными документами с налоговыми органами и пенсионным фондом РФ, для лиц, не имеющих возможности (желания) держать в штате бухгалтера. Позволяет с минимальными затратами времени осуществлять кадровый учет, начисление заработной, сдавать отчетность. Очень помогают напоминания (список задач, которые предстоит выполнить). Поддержка 24/7, всегда есть обратная связь и возможность оперативно решить свой вопрос. Автоматический обмен данными с расчетным счетом и кассой. И да, если что не нравится, можно легко забрать свои цифры и уйти (но уходить не хочется).

Я - бухгалтер со стажем работы 15 лет на общей системе налогообложения. Когда мой муж открыл ИП, возник вопрос как вести учет. В ИФНС при регистрации дали пробный доступ к программе Эльба.Контур на год. Сначала мне программа показалась немного "игрушечной", но я решила попробовать. Огромный плюс программы - что это облачный сервис, это для меня был главный критерий. Сервис понятный и доступный, не имея опыта работы с УСН, я без проблем разобралась во всем. Были попытки перейти на другую программу, но проанализировав предложения на рынки, решила остаться с Эльбой, отказалась даже от 1С. Работаем на тарифе Бизнес 4-ой год и пока все устраивает.

Три года назад зарегистрировал ИП и встал вопрос о ведении бухгалтерии. Т. к. опыта у меня не было вообще, я очень переживал, что пропущу отчетности перед налоговой, запутаюсь в документообороте и т. д.

Зарегистрировавшись в Эльбе я был приятно удивлен. Сервис сам уведомляет меня, когда пора сдавать отчетность. Сам формировал все документы и отправлял в налоговую. Сам связывается с банком и показывает, сколько счетов не оплачено. Интерфейс простой и понятный. Есть бесплатный стартовый период со всеми функциями. Почтовая рассылка уведомляет обо всех актуальных изменениях в законах.

Началась очередная отчетная кампания, кто-то поторопился сдать первые декларации, другие подбивают итоги, вытягивают из контрагентов недостающие документы или с опытным прищуром повторяют «а мы подождем». Не самый плохой подход — некоторые бухгалтерские программы еще не обновились полностью: некорректно заполняются формы, возникают ошибки. Мы решили напомнить, какие существуют способы сдачи отчетности, в том числе бесплатные, кто и как может ими воспользоваться, плюсы и минусы разных вариантов.

Подать отчетность лично

Самый малопопулярный вариант. Как правило, самостоятельно относить декларации в инспекцию предпочитают физлица или ИП. Руководители организаций пользуются возможностью сдать отчеты лично только в случае, если речь идет о нулевке (в стадии ликвидации или простоя). Нулевые декларации практически не требуют заполнения и на них, вроде бы жалко тратить финансы угасающего бизнеса.

- Бесплатно;

- Личный контроль;

- Можно и полезные знакомства в очереди заполучить.

- Придется все-таки посетить ФНС и другие учреждения — ПФР, ФСС — по необходимости;

- Хорошо, если отчеты подготовлены в специальной программе или сервисе и были предварительно проверены, иначе — одна ошибка и придется все переделывать. Есть вариант и похуже — ошибка обнаружится при камеральной проверке , скорее всего, после срока подачи декларации. Если ошибка критичная, то отчет может посчитаться непредставленным. Несданный отчет = штраф. Минимальный — 1000 рублей.

- Не все отчеты по закону можно сдать на бумаге, например, декларация по НДС сдается исключительно в электронном виде, а с 2021 года все организации без исключения обязаны электронно сдавать бухгалтерскую отчетность. Отчитываться в статистику теперь тоже нужно через ТКС (здесь есть исключение для представителей малого бизнеса, они до конца года вправе сдавать бумажные отчеты).

- Перед тем как сдать, отчеты еще нужно подготовить — найти актуальные формы, заполнить, разобраться в кодах (они есть во всех формах).

Кому подойдет: ИП без работников, на таком режиме как УСН «доходы». Подается декларация только раз в год и она относительно проста в заполнении.

Риски: самый главный — неактуальный бланк отчета. Декларация, составленная по устаревшей форме не будет принята, а если инспектор у вас ее все же примет, то впоследствии такой отчет все равно признают несданным. Бывают и другие ошибки — например, неверное отражение показателей (не в той строке, с копейками, а не в целых рублях, незаполнение обязательных полей и т.д.). При наличии существенных ошибок придется подать корректирующий отчет, а значит потратить дополнительное время и силы.

Через посредника

Здесь не имеет значения, как именно будет сдаваться отчетность, ведь этой проблемой займется другой человек или организация. Зачастую представитель еще и составляет для вас сами отчеты, но вы можете и просто передать готовые документы посреднику в бумажном или электронном виде, в зависимости от взаимодействия.

В любом случае необходимо выдать доверенность на представление ваших интересов. Если доверенность выдает организация, достаточно простой формы с подписью директора и печатью. ИП обязан выдать нотариально заверенную доверенность (п. 3 статьи 29 НК РФ).

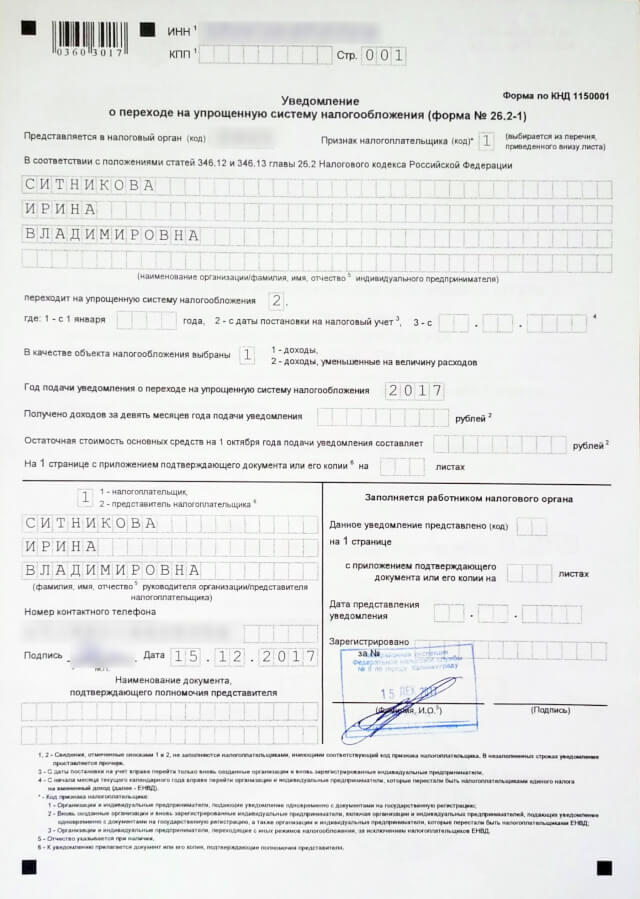

Представитель может не только передать отчетность, но и самостоятельно ее подписать. Это актуально, если составлением отчетности занимается, например, аутсорсинговая компания. На титульном листе деклараций вы могли видеть два кода — 1 для ИП или руководителя организации-налогоплательщика и 2 — если отчетность подписывает представитель по доверенности.

- Отчеты может подготовить кто-то другой;

- Вам не надо никуда ездить или ходить.

- Нет прямого контроля за ситуацией, нужно получить подтверждение, что представитель свою задачу выполнил;

- Неважно, кто по факту виноват, если отчет сдан невовремя или с ошибками. Отвечать все равно придется налогоплательщику, а не посреднику.

Кому подойдет: всем организациям и ИП.

Риски: если пользоваться услугами, например, частного бухгалтера или обслуживающей организации, то нужно ввести четкий регламент взаимодействия и обмена документами, в т.ч. подтверждениями своевременной и полной отправки отчетности. Некоторые руководители или ИП передают свою электронную подпись посреднику, что делать категорически нельзя. ЭЦП может быть использована в корыстных, мошеннических и иных незаконных целях. Мы рассказывали , как контроль за ЭЦП усиливается ради защиты от несанкционированного использования.

Почтой

Обычно это не причуда бухгалтера, а нежелание директора или предпринимателя подключиться к электронной отчетности. Но право на почтовую отправку действительно у ИП и организаций есть.

Чтобы обеспечить подтверждение, что вы отправили действительно декларацию, а не пачку бумаги, вам необходимо заполнить опись (2 экземпляра). Примерно так:

На конверте также необходимо сделать надпись «Объявленная ценность 1 рубль (один рубль)» . На руках останется опись со штампом почты и квитанция об отправке. Это доказательства сдачи отчета, вы должны хранить их.

- Личный контроль и подтверждение на руках;

- Ценное письмо можно отследить через сайт Почты России.

- По почте ваш отчет будет добираться долго, еще дольше его будут обрабатывать в инспекции;

- Остаются риски ошибок;

- Поиском актуальных форм и заполнением вы опять занимаетесь сами.

Кому подойдет: всем организациям и ИП, при условии, что есть право отправлять отчеты на бумаге.

Риски: все те же, что при личной сдаче отчета. Даже больше, ведь инспектор может заметить какие-то недочеты и сразу на них указать, а при отправке почтой вы о них узнаете только при камералке или даже из требования.

Есть риск, что вы не проследите за судьбой письма, а почта его благополучно потеряет, например, на каком-нибудь распределительном пункте. Пока разбираетесь, ФНС уже забьет тревогу — нет отчета, начнет слать требования и пугать блокировками счетов. Некотрые о том, что отчет не дошел, как раз по неработающему счету узнают.

Если вы вдруг превысили лимиты по количеству сотрудников, например, для 6-НДФЛ это 10 человек, включительно, то обязаны сдать отчет электронно. Прекрасно, если вы об этом знаете, а если нет? Или просто забыли, а отправили документы на бумаге. Возвращаемся в начало — отчет будет считаться непредставленным. Несданный отчет = штраф. Минимальный — 1000 рублей.

Через сайт ФНС

Что для этого нужно:

Отчетность нужно заполнить или подгрузить в специальной бесплатной программе «Налогоплательщик ЮЛ» . Затем сформировать электронный файл и запаковать его. Получится зашифрованный файл транспортного контейнера, который надо загрузить на сайт, подписать и передать в ИФНС.

- В Налогоплательщике можно проверить заполнение отчета;

- Отправка бесплатная;

- Никуда ходить не нужно, не придется общаться ни с инспекторами, ни с работниками почты.

Кому подойдет: всем организациям и ИП, при условии, что не ограничений в НК (как с НДС).

Риски: этот способ, конечно, надежнее почты, но, как видите, имеет ограничения и довольно хлопотный. Из рисков — ручное обновление, придется следить за актуальностью отчетности в Налогоплательщике самостоятельно.

Электронная отчетность

Это оптимальный вариант для всех налогоплательщиков, независимо от масштаба и формы бизнеса. Особенность использования сервисов электронной отправки отчетности в том, что она не является единственной услугой. При подключении вы также получаете возможность электронного обмена письмами с ФНС и другими контролирующими органами.

Есть возможность выбрать тариф обслуживания. Например, ИП может выбрать минимальный пакет, если отчитывается раз в год, а организация оптимальный — для ежеквартальных отчетов. Есть также тарифы для нулевок.

По ТКС можно передавать отчетность сразу везде — в ИФНС, ПФР, ФСС, статистику. Кроме отчетности и писем, можно отправлять и получать другие документы:

- Реестры по больничным листам;

- Заявления на сверку расчетов, зачет и возврат налогов и взносов;

- Справки о состоянии расчетов с бюджетом;

- Выписки из ЕГРЮЛ и ЕГРИП;

- Сведения по электронным трудовым книжкам и др.

Т.е. вся ваша работа с контролерами будет происходить в едином сервисе.

Еще одно из преимуществ — оперативное извещение о требованиях . По почте они могут к вам не дойти или поступить с опозданием. По ТКС вы сразу узнаете, что ФНС от вас хочет получить подтверждающие документы или просит дать пояснения к декларации и можете тут же дать ответ. Отправляйте письмо с просьбой об отсрочке, если объем документов слишком большой.

Налаженное взаимодействие с налоговыми органами снижает риск выездных проверок — если вы вовремя сдаете отчеты, отвечаете на требования, предоставляете документы, значит готовы к диалогу и ведете честный бизнес. А вот тактика страуса у некоторых предпринимателей — «головой в песок» или «ничего не вижу, ничего не слышу» ни к чему хорошему не приводит.

Для того, чтоб сдавать электронную отчетность с Астрал Отчет 5.0 , вам нужны интернет и электронная подпись . Сервис работает с любого ПК и из любой точки мира.

Астрал Отчет 5.0 напомнит о ближайших важных событиях — подаче отчетов, уплате налогов. Вы можете настроить автоматическое подтверждение о получении требования в последний день, чтобы не пропустить срок. Есть и дополнительные возможности — проверка контрагентов, сверка по НДС, ЭДО и т.д., их можно подключить отдельно.

Читайте также: