Налоговый вычет 4000 рублей

Опубликовано: 14.05.2024

НДФЛ с отдельных видов доходов (подарков, выигрышей, призов, материальной помощи), не превышающих 4000 рублей в год

Согласно п. 28 ст. 217 НК РФ не подлежат налогообложению (освобождены от налогообложения) доходы физических лиц, не превышающие 4000 рублей, полученные по каждому из следующих оснований за налоговый период:

- стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей;

- стоимость призов в денежной и натуральной формах, полученных налогоплательщиками на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства РФ, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления;

- суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту (см. письмо Минфина России от 01.04.2011 N 03-04-06/9-66). Суммы материальной помощи, оказываемой иным лицам, облагаются НДФЛ полностью (см. письмо Минфина России от 16.12.2014 N 03-04-05/64847);

- возмещение (оплата) работодателями своим работникам, их супругам, родителям, детям (в том числе усыновленным), подопечным (в возрасте до 18 лет), бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) лекарственных препаратов для медицинского применения, назначенных им лечащим врачом. Освобождение от налогообложения производится при представлении документов, подтверждающих фактические расходы на приобретение этих лекарств;

- стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг);

- суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов.

Из разъяснений Минфина России следует, что не облагается НДФЛ стоимость выигрышей и призов до 4000 руб., полученных в любых конкурсах (в том числе проводимых коммерческими организациями) (см. письма Минфина России от 12.03.2013 N 03-04-05/9-203, от 01.02.2013 N 03-04-05/9-90).

Если такие доходы, полученные физическими лицами в течение налогового периода (года), превысят 4000 рублей, то сумма превышения облагается НДФЛ в общеустановленном порядке. См. письма Минфина России от 20.01.2017 N 03-04-06/2650, от 15.03.2013 N 03-04-05/9-234, от 17.01.2013 N 03-04-05/6-28, от 22.11.2012 N 03-04-06/6-329, ФНС России от 08.11.2010 N ШС-37-3/14851.

Если размер указанных доходов, переданных одному и тому же физическому лицу, превысит в налоговом периоде 4000 рублей, организация признается налоговым агентом и, соответственно, обязана исполнять обязанности, предусмотренные для налоговых агентов статьями 226 и 230 НК РФ. В связи с этим Минфин России в письме от 01.12.2014 N 03-04-06/61283 рекомендует организаторам лотерей и розыгрышей вести персонифицированный учет таких доходов, полученных от них физлицами. А в письме Минфина России от 20.01.2017 N 03-04-06/2650 то же самое рекомендовано в отношении подарков физлицам.

Пример

1. Победитель творческого конкурса получил от организации ценный подарок стоимостью 3000 руб. и букет цветов стоимостью 700 руб. Из данных персонифицированного учета следует, что других подарков этому физлицу в течение года от организатора конкурса не вручали. В такой ситуации организация, как налоговый агент, не обязана удерживать НДФЛ со стоимости подарков, поскольку суммарно она составляет 3700 руб., что не превышает 4000 руб.

2. Победитель творческого конкурса получил от организации ценный подарок стоимостью 3000 руб. и букет цветов стоимостью 700 руб. Из данных персонифицированного учета следует, что в течение года он получил памятный знак стоимостью 1800 руб. от этого же налогового агента. Денежных выплат от налогового агента физлицо не получает.

В такой ситуации организация, как налоговый агент, обязана удержать НДФЛ со стоимости подарков, превышающей 4000 руб. за год:

3000 руб. + 700 руб. + 1800 руб. - 4000 руб. = 1500 руб.

Поскольку конкурс не носил рекламного характера, НДФЛ надо рассчитать по ставке 13%:

1500 руб. х 13% = 195 руб.

Однако удержать налог невозможно из-за отсутствия денежных выплат этому физлицу. В таком случае налоговый агент обязан в соответствии с п. 5 ст. 226 НК РФ в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Налогоплательщики, получившие доходы, сведения о которых представлены налоговыми агентами в налоговые органы в порядке, установленном п. 5 ст. 226 НК РФ, уплачивают налог не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании направленного налоговым органом налогового уведомления об уплате налога (п. 6 ст. 228 НК РФ).

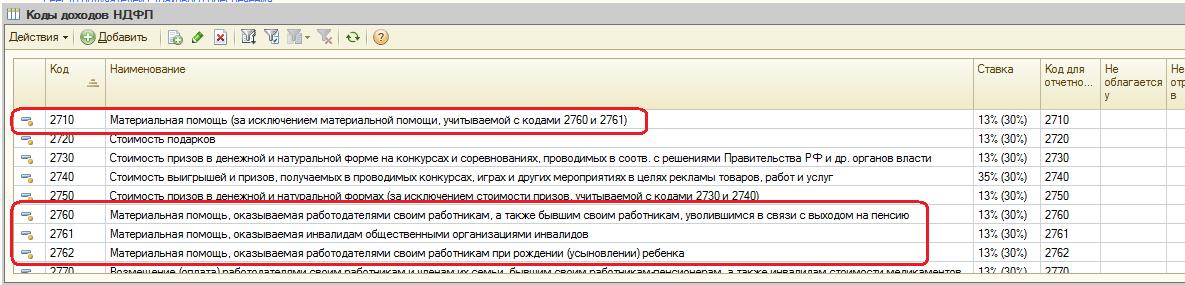

Код дохода материальной помощи до 4000 рублей и код налогового вычета можно узнать, прочитав статью. Коды дохода и вычета обязательны к указанию в справке 2-НДФЛ, в которой отражаются доходы сотрудника, источники их поступления, вычеты.

Материальная помощь – коды дохода (НДФЛ), отражаемые в справке 2-НДФЛ

С полученных доходов граждане обязаны уплачивать подоходный налог (НДФЛ). Однако НК РФ определяет ряд случаев, когда суммы дохода частично не облагаются налоговой нагрузкой. Так, согласно п. 28 ст. 217 НК РФ не облагаются доходы до 4000 рублей, полученные в качестве матпомощи. Фактически, такое освобождение представляет собой не что иное, как разновидность имущественного налогового вычета. Как у доходов, так и у вычетов есть специальные коды.

Код материальной помощи в справке 2-НДФЛ и коды вычета отражают кадровые работники, либо иные ответственные лица. Далее разберемся, каковы коды дохода мат. помощи, и каким нормативным актом они установлены.

Код дохода – материальная помощь до 4000 рублей

Коды дохода материальная помощь отражены в Приказе ФНС России от 10.09.2015 № ММВ-7-11/387@. Код дохода материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Коды указаны в Приложении № 1 к вышеуказанному Приказу ФНС.

В данном разделе представлено значительное количество кодов, из которых подходящими являются 3:

Есть вопрос? Ответим по телефону! Звонок бесплатный!

| Вид матпомощи | Код дохода |

| Любая матпомощь, кроме выплачиваемой работодателем в пользу сотрудников и бывших сотрудников, а также кроме сумм матпомощи, выплачиваемых при рождении детей. В качестве примера можно привести матпомощь, оказываемую любым лицам, не находящимся в штате организации. | 2710 |

| Любая матпомощь, предоставляемая сотрудникам или бывшим сотрудникам от работодателя | 2760 |

| Матпомощь для трудящихся, у которых родились дети, либо которые их усыновили, или взяли под опеку | 2762 |

Далее рассмотрим, какие коды вычетов предусмотрены законом.

Код вычета – материальная помощь до 4000 рублей в справке 2-НДФЛ

Коды вычета сумм материальной помощи, как и коды дохода, отражены в Приказе № ММВ-7-11/387@. Как и код дохода, код вычета материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Конкретный код зависит от вида выплаченной материальной помощи.

Нас интересует Приложение № 2 к Приказу ФНС, в котором отражены вычеты, предусмотренные ст. 217 НК РФ. В данном разделе представлено 10 кодов вычетов, из которых подходящими являются 3:

| Вид матпомощи | Код вычета |

| Вычет с любых видов матпомощи, предоставляемых работодателем сотрудникам или бывшим сотрудникам (за исключением случая, когда основанием для выплаты стало рождение детей, либо работодателем производилась оплата медикаментов для сотрудника) | 503 |

| Вычет с сумм матпомощи, предоставляемых сотрудникам при рождении, усыновлении детей | 508 |

| Вычет с сумм матпомощи, которые выплачены в качестве возмещения сумм, потраченных сотрудниками организации на приобретение лекарств (по рецепту врача) | 504 |

Таким образом, в статье расписаны все возможные коды доходов и вычетов, которые отражаются в справке НДФЛ при выплате сумм материальной помощи. Код дохода материальной помощи, выплачиваемой в общем порядке сотрудникам фирмы – 2760.

Налогообложение материальной помощи — это вопрос, который строго регулируется законодательными правилами РФ. Отчисление подоходного налога и взносов зависит от цели помощи и ее суммы. Работник имеет право получить от компании материальную помощь. Разберемся, облагается ли налогом материальная помощь 2020.

- С 1 июля 2021 года изменится форма СЗВ-ТД

- Организация документооборота в бухгалтерском учете

- Сокращенный ли день 11 июня 2021 года

- Какой штраф за работу иностранца без патента

- Уведомление о расторжении трудового договора с иностранцем: как и когда подавать

Нормативная база

Материальная помощь, не облагаемая налогом 2020

Кто же может получить материальную помощь на работе? Давать материальную помощь или не давать — это право работодателя. Материальная помощь может также выплачиваться выборочно. В течение календарного года сотрудник обладает необлагаемым лимитом матпомощи в 4000 рублей на различные цели. Лимит в 4000 рублей не зависит от того, в какой связи были выписаны деньги. Это может быть:

- свадьба;

- день рождения;

- материальная помощь к юбилею (налогообложение 2020);

- приобретения;

- лечение и пр.

Налогообложение материальной помощи в 2020 году и страховые взносы с нее различаются в зависимости от того, превышают ли выплаты 4000 руб.

Исключение составляют только:

- смерть сотрудника или его родственника;

- рождение ребенка;

- стихийные бедствия и террористические акты.

Когда подчиненный становится родителем, ему можно выплатить до 50 000 рублей без расчета страховых взносов. Матпомощь в связи со смертью члена семьи, возмещение ущерба из-за травмы, теракта, ЧП или аварии не включаются в базу для расчета страховых взносов и НДФЛ. Таким образом, налоги на материальную помощь и предельная сумма в 2020 году пока остаются неизменными.

Учтите, что единовременной материальной помощью считается выплата на определенные цели, начисленная не более одного раза в год по одному основанию, то есть по одному приказу (Письмо ФНС России № АС-4-3/13508). Как человек получит деньги — сразу всей суммой или частями в течение года — значения не имеет (Письмо Минфина России № 03-04-05/6-1006).

Материальная помощь: налогообложение 2020, страховые взносы

Облагается ли материальная помощь страховыми взносами в 2020 году? Так как материальная помощь не относится к доходам, связанным с выполнением сотрудником своих трудовых обязанностей, то и взносами облагаться она не может. Однако это положение имеет ряд ограничений. То есть руководитель не может выплачивать своим работникам любую сумму в качестве матпомощи. С 2017 года вопросы, касающиеся сборов на страхование работников, разъясняются в главе 34 НК РФ. Ситуации, когда не надо платить, содержатся в ст. 422 кодекса. Не исчисляются суммы с единовременной материальной помощи, выплаченной при следующих обстоятельствах:

- работник получил деньги на возмещение ущерба от стихийного бедствия или чрезвычайного происшествия;

- пострадавшему в теракте на территории РФ компенсирован вред здоровью;

- работодатель помог деньгами в случае смерти члена его семьи;

- сумма до 50 000 рублей выплачена как поддержка при рождении ребенка. На нее имеет право не только каждый из родителей, но и усыновитель, и опекун;

- сумма материальной помощи не превышает 4000 рублей в течение года.

Напоминаем, что 4000 руб. — это матпомощь, не облагаемая налогами (2020). Если выплаты больше, они облагаются страховыми взносами. При этом цели могут быть разные, к примеру, на частичную компенсацию расходов на дополнительное образование, на покрытие затрат при приобретении медикаментов, к отпуску. Отметим, что перечисленные ситуации касаются всех существующих видов обязательного страхования: пенсионного, медицинского, социального, а также травматизма. Кроме того, они распространяются на помощь как в натуральной, так и в денежной форме. Итак, на материальную помощь 4000 руб. (налогообложение 2020) страховые взносы не начисляются

Материальная помощь до 4000 (налогообложение 2020)

Рассмотрим налогообложение материальной помощи в 2020 году сотруднику. Облагается ли материальная помощь НДФЛ (2020 год)? Об удержании НДФЛ указано в главе 23 НК РФ, а в статье 217 НК РФ уточняется, материальная помощь облагается ли НДФЛ. При внимательном ознакомлении с этой статьей станет понятно, что налог на доход физлиц не удерживается в тех же самых случаях, когда не берут страховые взносы. Речь идет о выплате денег при рождении ребенка или смерти члена семьи, суммах до 4000 рублей (для любых целей). При этом надо помнить, что в справке 2-НДФЛ будут каждый раз разные коды доходов и коды вычетов — в зависимости от вида оказываемой матпомощи и налогообложения либо взимания страховых взносов (Приказ ФНС России от 10.09.2015 № ММВ-7-11/ [email protected] ).

Вот еще несколько интересных моментов:

- по мнению Минфина, ежемесячную материальную помощь лицу, находящемуся в декретном отпуске, можно облагать НДФЛ с учетом стандартных налоговых вычетов, суммы которых содержатся в пп. 4 п. 1 статьи 218 НК РФ (Письмо от 17.02.2016 № 03-04-05/8718). Иными словами, если работодатель доплачивает каждый месяц женщине, сидящей в отпуске по уходу за ребенком, он может уменьшать размер доплаты на так называемый детский вычет. Так как такая форма поддержки может являться общим видом материальной помощи, а не единоразовой выплатой в связи с рождением, хотя одно основание — рождение малыша;

- материальная помощь, не облагаемая налогом 2020 года, предоставляется работодателем членам семьи умершего сотрудника или бывшего работника, ранее вышедшего на пенсию по инвалидности, возрасту или старости, либо самому работнику (пенсионеру), если у него скончался один из членов семьи (Письма Минфина от 16.12.2014 № 03-04-05/64847, от 02.12.2016 № 03-04-05/71785);

- если не подтвержден факт чрезвычайного происшествия или террористического акта, с компенсации работодатель берет НДФЛ (Письмо Минфина от 20.01.2017 № 03-04-06/2414).

Когда страховые сборы обязательны: спорные моменты

По мнению чиновников, если условия выплаты денег отличаются от предусмотренных в статье 422 НК РФ, с них надо удержать взносы на страхование. Но есть некоторые нюансы.

Срок предоставления денежных средств

В большинстве случаев законом не предусмотрен определенный срок выплаты денег. Например, он не установлен для выплаты денежных средств на помощь сотруднику в связи со смертью члена семьи, из-за травмы или аварии. Но есть ограничение при выдаче средств новоиспеченным родителям: в пределах лимита они ничем не облагаются, если начисление произошло в течение первого года жизни малыша.

Поддержка при смерти члена семьи

Материальная помощь сотруднику (налогообложение в 2020 году) может быть оказана в связи со смертью члена его семьи — супруга (супруги), родителей, опекуна, попечителя, детей. Согласно Определению Верховного суда РФ от 20.08.2015 № 304-КГ15-9468, матпомощь, выданная при смерти близкого родственника, также не должна облагаться взносами.

Поддержка уволившимся сотрудникам

Интересный вопрос: что делать со страховыми отчислениями с выплат экс-сотрудникам. Ответить на него поможет статья 420 НК РФ, где сказано, что взносы начисляют на вознаграждения по трудовым соглашениям или договорам ГПХ. Поскольку таких отношений с уволившимися нет, удерживать ничего не надо. В то же время у проверяющих могут возникнуть вопросы, на каком основании была предоставлена материальная поддержка. Этот момент организациям надо иметь в виду, обсуждая материальную помощь (налогообложение 2020, страховые взносы).

Порядок оформления материальной помощи в организации

Для получения денег работник пишет заявление в свободной форме. В некоторых случаях ему придется доказать право на материальную помощь 4000 руб. (налогообложение 2020, страховые взносы) и предоставить соответствующие документы, например свидетельство о рождении или смерти, справку об аварии и т. п. На основании заявления руководитель издает приказ. Ниже представлены образцы документов, которые можно использовать при обращении к работодателю за матпомощью при рождении ребенка.

Образец заявления об оказании материальной помощи

Образец приказа об оказании материальной помощи

Материальная помощь в налоговом учете

В налоговом учете матпомощь не отражают (п. 1 ст. 252, п. 23 ст. 270 Налогового кодекса РФ). Минфин сделал только одно исключение. Материальную помощь можно учесть в расходах на оплату труда, если она предусмотрена внутренними кадровыми документами компании и связана с выполнением трудовых обязанностей (Письмо от 02.09.2014 № 03-03-06/1/43912). Пример — матпомощь к отпуску.

Материальная помощь малоимущим семьям в 2020 году

Материальная помощь малоимущим гражданам Российской Федерации на сегодняшний день предоставляется в нескольких формах. Наиболее распространенный вариант — это денежные выплаты, которые государство производит ежемесячно. Кроме этого, есть и единовременная денежная помощь в виде гранта на обучение, стипендию, помощи на приобретение предметов первой необходимости, помощь в натуральном выражении (продукты питания, лекарства и т. д.). Малоимущая семья может быть освобождена от уплаты всех налогов и сборов при начислении материальной помощи в виде пособий, дотаций.

Дети, которые воспитываются в семье, носящей статус малоимущей, имеют право на получение образования в высших и средних учебных заведениях, принимая участие в общем конкурсе для абитуриентов. Они могут рассчитывать и на помощь со стороны государства, но для этого должно выполняться хотя бы одно из перечисленных условий:

- если ребенок воспитывается только одним родителем, который признан инвалидом второй или первой группы;

- если ребенок из малоимущей семьи по результатам экзаменов набрал минимальное количество баллов, что позволяет ему принимать участие в конкурсе, так как считается, что экзамены были сданы успешно;

- возраст ребенка, который желает поступить в высшее учебное заведение, не превышает 20 лет.

Действует ряд нововведений специально для детей, которые воспитываются в малоимущих семьях:

- вне очереди дети должны быть приняты в образовательные дошкольные учреждения;

- в школах дети должны иметь двухразовое питание, которое оплачивается государством;

- бесплатно дети должны получать как форму для школы, так и одежду для занятий спортом;

- дети до 6 лет могут получать необходимые медикаментозные препараты бесплатно, но только по рецепту врача.

Родители, которые входят в состав малоимущей семьи, могут рассчитывать на следующие льготы:

- трудоустройство льготного характера;

- снижение уровня возраста выхода на пенсию;

- освобождение от уплаты регистрационного сбора;

- получение садового или дачного участка вне очереди;

- получение ипотечного кредита на льготных условиях.

Материальная помощь пенсионерам в 2020 году

Многих пенсионеров интересует вопрос о том, повторит ли правительство разовую выплату в размере 5000 рублей, как это было в 2017 году. Нет, такой выплаты не намечается. Это была единичная мера, принятая правительством для того, чтобы компенсировать потери от роста цен.

С 01.01.2018 состоялась индексация страховых пенсий, рост составил 3,7 процента. В денежном выражении это примерно 300-500 рублей.

Социальные пенсии, их получают те, кто не имеет ни дня трудового стажа (инвалиды, дети-инвалиды, те, кто потерял кормильца и т. д.), увеличились на 4,1 процента с 01.04.2018. В зависимости от группы инвалидности это от 175 до 500 рублей. Пенсионеры, которые официально трудоустроены, в 2020 году могут не рассчитывать на индексацию.

Материальная помощь многодетным семьям в 2020 году

Сегодня государство предоставляет многодетным семьям:

- материальную поддержку при строительстве дома;

- льготы на получение жилплощади с использованием социального найма;

- земельные участки;

- субсидии на оплату КУ;

- адресные пособия.

В наступившем, 2020, году пособия будут предоставлять, как и ранее. Помощь будет оказана каждой семье при соблюдении прежних условий:

- предъявлении удостоверения многодетности, выданного органами соцобеспечения;

- возраст детей (устанавливается регионами отдельно);

- если родители не уклоняются от обязанностей.

Материальная помощь военнослужащим в 2020 году

Материальная помощь военнослужащим начисляется в размерах его денежного оклада после подачи рапорта начальнику. В случае неполучения помощи ее начисляют в конце года вместе с заработной платой. Выплата выдается на основании подписания приказа командиром. Материальная помощь военнослужащим выплачивается:

- при уходе в отпуск;

- при рождении ребенка;

- в случае свадьбы;

- в случае смерти родственника;

- при тяжелом материальном положении сотрудника.

Материальная помощь рассчитывается, исходя из следующих составляющих на 1 число последнего месяца года: месячный оклад с учетом воинского звания; месячный оклад с учетом занимаемой должности.

Материальная помощь 4000 руб. — код дохода в справке 2-НДФЛ

Материальная помощь, выплачиваемая в связи со смертью работника или члена его семьи, НДФЛ не облагается, следовательно, в справке 2-НДФЛ отражать ее не нужно.

Матпомощь, выплачиваемая по другим поводам, отражается в 2-НДФЛ в полной сумме по кодам:

- 2762 — при рождении ребенка;

- 2760 — на лечение, юбилей, по иному поводу.

Одновременно указывается вычет для матпомощи со следующими кодами:

- 508 — при рождении ребенка (максимум 50 000 руб.);

- 503 — по иным основаниям (4000 руб.).

Материальная помощь 4000 руб. и налог на прибыль

Материальная помощь не включается в расходы предприятия при исчислении налога на прибыль (п. 23 ст. 270 НК РФ). Но страховые взносы, исчисленные с суммы материальной помощи, превышающей 4000 руб., можно включить в прочие расходы, связанные с производством и реализацией (пп. 1, 45 п. 1 ст. 264 НК РФ)

Как сделать проводки в 1С 8.3

Материальная помощь отражается проводкой: Дебет 91 Кредит 73 (76). Для отражения ее в 1С 8.3 необходимо:

1. Сделать настройку дополнительного начисления «Материальная помощь» в разделе «Зарплата и управление персоналом».

2. Затем в разделе «Способы отражения зарплаты в учете» создайте способ отражения матпомощи и пропишите соответствующие проводки.

3. Выберите правильный способ отражения на закладке «Бухучет и ЕНВД» созданного ранее допначисления.

Код дохода и код вычета в 2018 году

| Показатель | Код |

|---|---|

| Материальная помощь при рождении ребенка | 2762 |

| Материальная помощь на лечение, юбилей и др. | 2760 |

| Вычет при выплате матпомощи при рождении ребенка (50 000 руб.) | 508 |

| Вычет при выплате иной матпомощи | 503 |

Материальная помощь 4000 при УСН «Доходы минус расходы»

При применении УСН материальную помощь нельзя учесть в расходах (п. 2 ст. 346.16 НК РФ).

Сколько раз в год можно выдать материальную помощь в 4000

Число выплат материальной помощи одному работнику ничем не ограничено. Но нужно иметь в виду, что вычет предоставляется только в размере 4000 в год на все выплаты. Например: Иванову И.И. выплачена материальная помощь:

- в марте — 2000 руб.;

- в июне — 5000 руб.;

- в августе — 1000 руб.

Выплаченная материальная помощь в марте не будет облагаться НДФЛ, в июне обложить налогом нужно 3000 руб. (то есть предоставлен остаток годового вычета в размере 2000 руб.), а материальная помощь в августе будет облагаться в полном размере.

Материальная помощь 4000 руб. в 6-НДФЛ с 2018, не облагаемая налогом

Матпомощь отражается в 6-НДФЛ следующим образом:

В разделе 1: в строке 020 отражают всю матпомощь (и облагаемую, и необлагаемую части), в строке 030 — только необлагаемую часть (вычет); в строке 040 — сумму исчисленного НДФЛ.

В разделе 2: в строке 100 и 110 — дату выплаты; в строке 120 — следующий рабочий день после выплаты; 130 — сумма матпомощи вместе с НДФЛ; в строке 140 — сумма удержанного налога. Если вся сумма матпомощи не облагалась НДФЛ, в строке 140 укажите «0».

Материальная помощь 4000 руб. при расчете больничного

При расчете среднего заработка учитывается только материальная помощь, на которую были начислены страховые взносы. Не включаются в расчет суммы материальной помощи:

- в связи со смертью;

- в связи с рождением ребенка в размере 50 000 руб.;

- матпомощь по иным основаниям в размере 4000 руб. за каждый год.

Материальная помощь 4000 руб. по беременности

При расчете пособия по беременности и родам суммы материальной помощи учитываются аналогичным образом. Если на сумму матпомощи начислялись страховые взносы, то ее нужно учесть при расчете среднего заработка.

Кому положены и как подтвердить

Уже можно подавать декларацию в налоговую инспекцию и возвращать налог, уплаченный за прошлый год. При этом многие люди имеют право сразу на несколько вычетов, но сложно разобраться, какие нужны документы и как все оформить.

В этой статье я сделала подборку основных типов вычетов: кому положены, в какой сумме и как их подтвердить.

О чем расскажу в статье:

- Что такое вычеты

- Типы вычетов

- Изменения в вычетах с 2021 года

- Имущественные вычеты

- Стандартные налоговые вычеты

- Социальные налоговые вычеты

- Инвестиционные налоговые вычеты

- Профессиональные налоговые вычеты

Что такое вычеты

Почти все мы платим НДФЛ — с зарплаты и других доходов. Если вы потратились на лечение, учебу, купили квартиру или пополнили индивидуальный инвестиционный счет (ИИС), то имеете право на вычет — возврат части уплаченного НДФЛ. Вычет можно получить двумя способами:

- Государство вернет часть налогов, которые вы заплатили раньше. Для этого нужно будет подать в налоговую инспекцию декларацию и документы, подтверждающие право на вычет.

- Через работодателя. Нужно предоставить уведомление на вычет из налоговой, и на этом основании работодатель перестанет удерживать налог при выплате заработной платы на некоторое время.

Получить вычет могут только те, у кого есть официальный доход, с которого платится НДФЛ по ставке 13%. Еще нужно быть резидентом РФ — проживать в России не менее 183 дней в календарном году. В 2020 году можно было стать резидентом, если прожить в стране 90 дней. Для этого нужно подать заявление в инспекцию до 30 апреля 2021 года. Нерезиденты воспользоваться вычетом не могут.

Чем раньше подать декларацию по итогам года, тем быстрее вернут деньги из бюджета.

Срок подачи декларации — до 30 апреля следующего года. Это касается только тех, кто обязан задекларировать свои доходы: например, если человек сдавал в аренду имущество или продал квартиру, которая находилась в собственности менее минимального срока владения — трех или пяти лет в зависимости от ситуации.

А те, кто хочет просто воспользоваться налоговым вычетом, например вернуть 13% от сумм за обучение или лечение, могут подать декларацию в течение трех лет с того года, как оплатили расходы. А вычетом на покупку жилья можно воспользоваться и спустя три года, и через десять лет после покупки — ограничений по срокам для этого вычета нет.

Какие бывают типы вычетов

По доходам за 2020 год можно воспользоваться следующими видами вычетов:

- Стандартные — вычеты на детей и те, что получают инвалиды и отдельные категории людей.

- Социальные — на обучение, лечение, благотворительность и прочие.

- Инвестиционные — по доходам от операций с ценными бумагами и ИИС.

- Имущественные — вычеты при покупке жилья и продаже имущества.

- Профессиональные — вычеты для ИП, физлиц, работающих по гражданско-правовым договорам, и людей, которые занимаются частной практикой, например нотариусов.

По доходам, которые получили с 2021 года, можно будет также воспользоваться новыми видами вычетов. О них мы расскажем в отдельных статьях.

Т—Ж теперь в приложении

Что изменилось в вычетах в 2021 году

26 января 2021 года первое чтение в Госдуме прошел законопроект, который упростит процедуру получения некоторых вычетов: воспользоваться вычетом можно будет «в один клик». Это новшество коснется, скорее всего, вычетов на лечение и обучение, имущественного вычета при покупке жилья, расходов на уплату процентов по ипотеке, а также инвестиционных вычетов по операциям на ИИС. Но пока этот закон не принят, продолжает действовать старый порядок.

До 2021 года применять вычеты можно было ко всем доходам, которые облагаются по ставке 13%, кроме дивидендов. С 2021 года доходы физлиц разделяются на налоговые базы — неосновную и основную:

- К неосновной налоговой базе относятся доходы, перечисленные в подп. 1—8 п. 2.1 и подп. 1—7 п. 2.2 ст. 210 НК РФ. Например, это прибыль от продажи ценных бумаг или выигрыш в лотерее.

- Основная налоговая база — все остальные доходы, которые облагаются по ставке 13 или 15%. Например, зарплата или проценты по вкладам.

К доходам из основной налоговой базы вычеты можно будет применять свободно, из неосновной — только три вычета:

- Вычет на долгосрочное владение ценными бумагами. Если акция или облигация находилась в собственности инвестора более трех лет, то с дохода от ее продажи он не платит НДФЛ.

- Вычет на доходы от ИИС типа Б : при купле-продаже ценных бумаг на таком счете резидент освобождается от уплаты налога с прибыли.

- Вычет при переносе убытков на будущие периоды. Применяется к доходам по операциям с ценными бумагами и производными финансовыми инструментами, если ранее по ним на брокерском счете инвестор получил убыток.

Но эти новшества нужно будет учитывать при заявлении вычетов на расходы, которые были в 2021 году, то есть при подаче декларации в начале 2022 года. Пока же отчитываемся перед налоговой за 2020 год в старом порядке — только по тем доходам, которые облагаются по ставке 13%.

Имущественные налоговые вычеты

Имущественные вычеты может получить человек, который совершал операции с недвижимостью. В частности:

- продавал имущество;

- покупал жилье: дома, квартиры, комнаты и прочее;

- строил жилье, включая покупку земельного участка для этой цели.

Полный перечень операций, по которым можно получить имущественный вычет, а также порядок их предоставления прописан в статье 220 НК РФ.

Рассмотрю вычеты, которые вызывают больше всего вопросов.

При покупке квартиры в новостройке или на вторичном рынке можно воспользоваться вычетом по расходам на приобретение жилья.

Если квартиру приобретать в ипотеку, то государство вернет еще больше: кроме вычета на жилье можно воспользоваться и вычетом на проценты.

Кому положены. Вычет может получить человек, который приобрел квартиру и заплатил за нее полностью или частично. От расходов будет зависеть сумма вычета. По квартирам, которые получены по наследству или подарены, получить вычет нельзя: за них приобретатель ничего не платил.

Получить вычет можно только после того, как оформлен правоустанавливающий документ на квартиру.

В случае новостройки — когда дом сдан и подписан акт приема-передачи.

На вторичном рынке — свидетельство о праве собственности или выписка из ЕГРН.

Если квартира приобретена в браке, то она считается совместной собственностью. Не важно, на кого оформлена квартира, кто за нее платил, — вычет могут получить оба супруга.

Размер вычета на покупку квартиры. Вычет можно получить на сумму расходов на квартиру, но не более 2 000 000 Р . Допустим, квартира стоит 3 000 000 Р , вычет предоставят на сумму 2 000 000 Р . То есть вернуть из бюджета можно: 2 000 000 Р × 13% = 260 000 Р .

Неиспользованный остаток вычета можно перенести на другой объект. Например, человек приобрел квартиру за 1 500 000 Р и воспользовался вычетом в той же сумме. При покупке другой квартиры он имеет право на вычет 500 000 Р .

Если квартиру приобрели супруги, то вычеты могут быть распределены между ними по заявлению в любых пропорциях независимо от того, на кого оформлена квартира и кто за нее платил.

Например, в заявлении о распределении вычета можно указать, что на долю жены приходится 80% вычета, а на долю мужа — 20%. Заявление о распределении вычета можно подать в инспекцию только один раз — до того, как супруги начнут получать вычет. Изменить пропорцию потом нельзя. Каждый из супругов может воспользоваться максимальным вычетом в 2 000 000 Р .

Распределять вычет имеет смысл, только когда цена квартиры ниже 4 000 000 Р . Если она дороже, каждому дадут вычет с 2 000 000 Р , то есть сумма к возврату — 260 000 Р на человека.

Кроме того, распределять вычет нужно, только если второй супруг тоже хочет получить вычет по этой квартире. Если такого желания второй супруг не изъявляет, то вычет получит только один супруг, без заявления о распределении вычета.

При покупке квартиры в новостройке в вычет можно включить сумму расходов на отделку: они не увеличат общую сумму вычета, а войдут в лимит — 2 000 000 Р .

Например, квартира стоит 1 800 000 Р , а расходы на отделку — 300 000 Р . Размер вычета — 2 000 000 Р , то есть к возврату за счет вычета будет 260 000 Р . Для получения вычета важно, чтобы в договоре, по которому приобретается квартира, было указано, что квартира без отделки.

Размер вычета на проценты, уплаченные банку. Если для покупки квартиры брали ипотечный кредит в банке, то можно получить вычет и на проценты, уплаченные банку. Максимальная сумма вычета по процентам — 3 000 000 Р . То есть из бюджета можно вернуть: 3 000 000 Р × 13% = 390 000 Р .

Неиспользованный остаток вычета на проценты нельзя переносить на другие объекты. Он дается только на один объект. То есть неиспользованный остаток вычета просто сгорит.

Например, при приобретении квартиры в ипотеку банку были уплачены проценты на сумму 1 800 000 Р . Эта сумма была заявлена к вычету. При покупке в ипотеку другой квартиры воспользоваться остатком вычета — 1 200 000 Р — уже не получится.

Вычет на проценты также можно распределять между супругами по их заявлению. При этом не важно, на кого оформлен кредитный договор и кто платит банку. В отличие от вычета на покупку квартиры, заявление можно писать каждый год и перераспределять проценты.

Проверьте, сколько вам вернут при покупке квартиры, в нашем калькуляторе:

Документы. Воспользоваться вычетом можно двумя способами:

- Предоставить налоговой инспекции декларацию и подтверждающие документы. Декларацию нельзя подать в год покупки квартиры — только в последующие. После проверки декларации и подтверждения вычета инспекция вернет налог.

- Оформить вычет у работодателя. В этом случае можно заявить вычет в том же году, когда была приобретена квартира. Но чтобы работодатель перестал удерживать налог, надо получить в налоговой уведомление о праве на вычет. Для получения уведомления в инспекцию необходимо представить заявление и пакет документов.

Если квартира в новостройке, то в инспекцию необходимо представить такие документы:

- Копию акта о передаче квартиры.

- Копию договора о приобретении квартиры или прав на нее.

- Копии платежных документов: квитанций, платежек из банка, расписок и других.

Если квартира куплена на вторичном рынке, то подтвердить право на вычет можно такими документами:

- Копией свидетельства о регистрации права или копией выписки из ЕГРН.

- Копией договора о приобретении квартиры.

- Копией акта приема-передачи, если в договоре не зафиксирован этот момент.

- Копиями платежных документов.

Для получения вычета на проценты, уплаченные банку, представляются такие документы:

- Копия кредитного договора.

- Справка банка о размере уплаченных по кредиту процентов.

- Копии платежных документов.

Если вычет заявляется супругами, то необходимо представить заявление о распределении вычета.

Нюансы, о которых мы писали в Т—Ж:

Если квартира находилась в собственности пять лет, а в определенных случаях — три года, при ее продаже не нужно платить налог и подавать декларацию.

Если продать квартиру раньше этого срока, то придется отчитаться перед налоговой инспекцией. Что касается налога, либо его можно уменьшить, либо его совсем может не быть — если воспользоваться имущественным вычетом.

Кому положены. Вычетом могут воспользоваться продавцы квартир. Им также можно воспользоваться при продаже долей, жилых домов, комнат, включая приватизированные жилые помещения, садовых домов или земельных участков или доли в этом имуществе.

Вычет в размере доходов, полученных от продажи квартиры, но не более 1 000 000 Р . Вычет можно применять, если нет документов о расходах.

Например, человек купил квартиру в 2020 году, а в 2021 году продал ее за 3 000 000 Р . Документы, подтверждающие расходы на покупку квартиры, не сохранились. Если воспользоваться вычетом в 1 000 000 Р , то сумма налога составит: (3 000 000 Р − 1 000 000 Р ) × 13% = 260 000 Р . Экономия составит: 1 000 000 Р × 13% = 130 000 Р .

При продаже квартиры, которая находится в общей долевой или совместной собственности, вычет в 1 000 000 Р распределяется между совладельцами квартиры пропорционально их доле. Либо это делается по договоренности между совладельцами долей, не выделенных в натуре.

Если в течение года человек продал несколько квартир, то общая сумма вычета составит 1 000 000 Р , а не по 1 000 000 Р за каждую квартиру.

Вычет на продажу квартиры, в отличие от вычета на покупку квартиры, можно применять неограниченное количество раз. То есть его можно использовать хоть каждый год.

Вычет в размере документально подтвержденных расходов на покупку квартиры. Когда все документы на руках, лучше применить этот вычет.

Допустим, квартира куплена в 2020 году за 2 000 000 Р и есть документы, подтверждающие расходы. А в 2021 году квартиру продали за 3 000 000 Р . В этом случае сумма налога составит: (3 000 000 Р − 2 000 000 Р ) × 13% = 130 000 Р .

Чтобы посчитать, какой налог нужно заплатить при продаже квартиры, воспользуйтесь нашим калькулятором:

Документы. Для применения вычета 1 000 000 Р нужно подать в инспекцию декларацию и приложить к ней копию договора купли-продажи.

Если доход от продажи квартиры уменьшать на расходы, которые были при покупке этой квартиры, то дополнительно нужно представить копии документов по предыдущей сделке:

- Договора, по которому была приобретена квартира, — купли-продажи или участия в долевом строительстве.

- Расписок.

- Квитанций из банка.

- Других документов о расходах.

- Акта-приема передачи, если квартира приобреталась по ДДУ.

Стандартные налоговые вычеты

Кому положены. Стандартные налоговые вычеты делятся на две категории: вычеты на себя и на детей.

Вычеты на себя. Вычет предоставляется определенным категориям физлиц. Например, инвалидам с детства, инвалидам первой и второй групп, «чернобыльцам», родителям и супругам военнослужащих, погибших при исполнении военных обязанностей, и другим. Перечень лиц, которые могут претендовать на стандартный налоговый вычет, есть в законе.

Вычет на ребенка (на детей). Эти вычеты предоставляются обоим родителям. На вычет также могут претендовать усыновители, опекуны, попечители, приемные родители. Важно, чтобы ребенок находился на их обеспечении.

Вычет предоставляется с месяца, в котором родился ребенок, и до конца того года, в котором он достиг 18 или 24 лет, если продолжает учиться очно.

Размер — 500 Р или 3000 Р за каждый месяц года. Размер вычета зависит от категории налогоплательщика. Например, людям, которые получили инвалидность вследствие аварии на Чернобыльской АЭС, каждый месяц положен вычет 3000 Р . Инвалиды с детства могут претендовать на вычет 500 Р ежемесячно.

Если человек имеет право воспользоваться несколькими вычетами на себя, то ему будет предоставлен максимальный из них. Так, если инвалид-«чернобылец» также и инвалид с детства, то ему будет предоставлен вычет 3000 Р .

В общем случае материальную помощь облагают налогом на доходы. Однако из этого правила есть исключения. Так, законодательством предусмотрены отдельные виды помощи, которые налогообложению не подлежат. Кроме того, есть минимальный размер помощи, в пределах которого налог на нее также не начисляют (см. таблицу).

Вид материальной помощи

Норма НК РФ

Примечание

Помощь, выплачиваемая в связи со стихийным бедствием или другим чрезвычайным обстоятельством (например, пожаром) для возмещения материального ущерба и вреда здоровью

абз. 2 п. 8 ст. 217

Не облагают суммы, выплаченные как самим работникам, так и членам их семей* в случае гибели работника в результате указанных обстоятельств. Размер данной помощи не ограничен

Помощь, выплачиваемая работнику или бывшему работнику, вышедшему на пенсию, в связи со смертью члена его семьи

абз. 3 п. 8 ст. 217

Не облагают суммы, выплаченные как самим работникам, так и членам их семей* в случае смерти работника. Размер данной помощи не ограничен

Помощь, выплачиваемая работникам, пострадавшим от террористических актов на территории России

абз. 6 п. 8 ст. 217

Не облагают суммы, выплаченные как самим работникам, так и членам их семей* в случае гибели работника в результате теракта. Размер данной помощи не ограничен

Помощь, выплачиваемая работникам в связи с рождением или усыновлением ребенка, выданная в течение первого года после рождения (усыновления) ребенка

абз. 7 п. 8 ст. 217

Максимальная сумма единовременной помощи, не облагаемая НДФЛ, составляет 50 000 руб. на каждого ребенка

Помощь, выплачиваемая работнику или бывшему работнику, вышедшему на пенсию по инвалидности или возрасту

абз. 4 п. 28 ст. 217

Максимальная сумма подобных выплат, не облагаемая НДФЛ, составляет 4000 руб. в год. При этом данная помощь может быть как единовременной, так и нет

Отметим, что перечисленные суммы не облагают и взносами по обязательному социальному страхованию на тех же условиях и в тех же размерах, которые указаны в таблице 6. Это предусмотрено статьей 9 Закона о страховых взносах (*) и статьей 20.2 Закона об обязательном социальном страховании от несчастных случаев (**). При этом данные выплаты, начисленные в пользу тех лиц, которые не являются работниками организации и не заключали с ней тот или иной гражданско-правовой договор, не облагают соцвзносами в любом случае.

Пример

Работник организации Иванов имеет право на стандартный вычет в размере 1400 руб. Ему установлен оклад 42 000 руб.

В течение текущего года Иванову была выплачена материальная помощь:

- в марте - в связи со смертью члена его семьи в размере 120 000 руб.;

- в августе - в связи с рождением одного ребенка в сумме 70 000 руб., в том числе не облагаемая налогом сумма помощи - 50 000 руб., облагаемая - 20 000 руб.;

- в сентябре - к отпуску в размере 25 000 руб., в том числе не облагаемая налогом сумма помощи - 4000 руб., облагаемая - 21 000 руб.

При расчете максимальной суммы дохода, в рамках которой Иванов имеет право на "детский" вычет, материальную помощь учитывают лишь в тех пределах, которые облагают НДФЛ. Доход сотрудника, рассчитанный нарастающим итогом с начала года, составит:

Период

Сумма дохода (руб.)

Облагаемая сумма дохода (без учета "детского" вычета) (руб.)

заработная плата

материальная помощь

всего

заработная плата

материальная помощь

всего

Январь

42 000

-

42 000

42 000

-

42 000

Январь-февраль

84 000

-

84 000

84 000

-

84 000

Январь-март

126 000

120 000

246 000

126 000

-

126 000

Январь-апрель

168 000

-

288 000

168 000

-

168 000

Январь-май

210 000

-

330 000

210 000

-

210 000

Январь-июнь

252 000

-

372 000

252 000

-

252 000

Январь-июль

294 000

-

414 000

294 000

-

294 000

Январь-август

336 000

190 000

526 000

336 000

20 000

356 000

Январь-сентябрь

378 000

215 000

593 000

378 000

41 000

419 000

Январь-октябрь

420 000

-

635 000

420 000

-

461 000

Январь-ноябрь

462 000

-

677 000

462 000

-

503 000

Январь-декабрь

504 000

-

719 000

504 000

-

545 000

Как видно из приведенной таблицы, Иванов утратит право на "детский" вычет с июня. Начиная с доходов за июль этот вычет ему не предоставляют. Соответственно, в период с января по июнь (6 месяцев) с Иванова будет ежемесячно удерживаться сумма НДФЛ в размере:

(42 000 руб. - 1400 руб.) х 13% = 5278 руб.

В июле сумма удерживаемого налога составит:

42 000 руб. х 13% = 5460 руб.

В августе с Иванова будет удержан налог (с учетом облагаемой суммы материальной помощи) в размере:

(42 000 руб. + 20 000 руб.) х 13% = 8060 руб.

В сентябре с Иванова будет удержан налог (с учетом облагаемой суммы материальной помощи) в размере:

(42 000 руб. + 21 000 руб.) х 13% = 8190 руб.

В период с октября по декабрь с Иванова будет удерживаться налог, начисленный с его заработной платы, в размере 5460 руб.

Если организация решила выплатить своим работникам деньги или вручить ценный подарок при рождении ребенка, то необходимо учесть следующее.

Для того чтобы материальная помощь не облагалась НДФЛ и страховыми взносами, ее нужно выплатить в течение первого года после рождения ребенка. Кроме того, законодательством установлен лимит необлагаемой выплаты - не более 50 000 рублей на каждого ребенка. С суммы, превышающей 50 000 рублей, придется удержать НДФЛ и начислить страховые взносы в обычном порядке.

Если же организация вместо выплаты денег решила вручить ценный подарок, то НДФЛ начисляется по тем же правилам, а со страховыми взносами ситуация немного другая. Стоимость подарка будет облагаться взносами лишь в том случае, если в трудовом или коллективном договоре предусмотрено, что при рождении ребенка организация дарит сотрудникам подарки. Если же такого условия нет и вручение подарка работнику оформлено договором дарения, то страховые взносы начислять не нужно (*).

Все эти правила действуют и в отношении случаев усыновления или удочерения детей.

Возможна и такая ситуация: оба родителя работают в одной организация и каждому из них предоставляется материальная помощь в связи с рождением ребенка. По мнению Минфина России, в этом случае не облагаемую НДФЛ сумму рассчитывают исходя из суммы 50 000 рублей на двоих родителей (*). Этот вывод основан на том, что в статье 217 Налогового кодекса содержится общая формулировка: ". работникам (родителям). на каждого ребенка", то есть не уточняется, на кого распространяется лимит 50 000 рублей - на каждого из родителей или на обоих. Более того, по мнению Минфина данное правило применяют даже при условии, что родители работают в разных организациях (**).

(*) письмо Минфина России от 26.12.2012 N 03-04-06/6-367, от 07.12.2012 N 03-04-06/8-346, от 21.02.2011 N 03-04-06/9-36

(**) письмо Минфина России от 25.01.2012 N 03-04-05/8-67

Возможна ситуация, когда работник трудится в организации не с начала года. Нужно ли учитывать при расчете не облагаемого налогом минимума материальной помощи (например, 4000 руб.) его доход, полученный по предыдущему месту работы? Ведь вполне возможно, что там он уже получал аналогичную выплату. С одной стороны, НДФЛ облагают годовой доход работника (то есть в нем учитывают выплаты, ранее начисленные другим работодателем). С другой - Налоговый кодекс не обязывает организации при начислении налога учитывать доходы, полученные работником ранее (исключение предусмотрено лишь для стандартных налоговых вычетов). Тем более что плательщиком НДФЛ является сам работник. Организация выполняет лишь роль налогового агента. По нашему мнению, в данной ситуации учитывать прежние доходы работника не нужно. При превышении 4-тысячного лимита не облагаемой налогом материальной помощи по окончании года он должен будет доплатить налог самостоятельно.

Стоимость любых подарков, выданных сотруднику организацией как в денежной, так и в натуральной формах, не облагают налогом в пределах 4000 рублей в год. Аналогичное правило применяют в отношении любых выигрышей и призов, получаемых в процессе любых мероприятий, проводимых для рекламы товаров, работ или услуг (*).

(*) п. 28 ст. 217 НК РФ.

Стоимость подарков облагают НДС, так как эту операцию следует рассматривать как передачу имущества на безвозмездной основе (*). Поэтому в день передачи (**) подарков у организации возникает обязанность по начислению и уплате в бюджет этого налога. При этом налоговая база определяется как их рыночная стоимость (***). Напомним, что под рыночной стоимостью понимают ту сумму денежных средств, которую организация могла бы получить в случае продажи этих ценностей (****). Суммы НДС, уплаченные в стоимости подарков, организация сможет принять к вычету при условии наличия правильно составленных счетов-фактур от поставщиков (*****).

Вещь, бесплатно переданная физическому лицу, является его доходом в натуральной форме (*). Такой доход подлежит обложению НДФЛ по ставке 13 процентов (**). Исключение сделано только для подарков, стоимость которых не превышает 4000 рублей (***). Они налогом не облагаются. Причем данная величина относится не к конкретному подарку, а к общей стоимости всех подарков, полученных сотрудником в течение года.

Пример

В декабре главному бухгалтеру, директору и юристу были вручены подарочные сертификаты на покупку бытовой техники. Стоимость сертификатов, подаренных главному бухгалтеру и юристу, составила 3000 руб., а директору - 6000 руб. При этом в текущем году директору и юристу больше никакие подарки не вручались, а главному бухгалтеру на 8 Марта была подарена кофеварка стоимостью 2000 руб.

При получении сертификата у каждого из сотрудников возник доход в натуральной форме. Однако величина этого дохода у юриста не превысила 4000 руб. и потому освобождается от НДФЛ. Общая стоимость подарков, полученных главным бухгалтером, составила 5000 руб., следовательно, налогооблагаемый доход будет равен 1000 руб. А с сертификата, врученного директору, нужно исчислить налог с суммы в 2000 руб.

Учитывая, что с доходов, полученных в виде сертификатов, взыскать НДФЛ не представляется возможным, налог нужно будет удержать при выплате зарплаты сотрудникам. Удержать начисленную с подарка сумму НДФЛ можно и за счет любых других средств, выплачиваемых работнику. Если никаких выплат в пользу налогоплательщика организация не начисляет, то в течение месяца со дня окончания налогового периода в котором возникла обязанность удержать налог работодатель обязан письменно сообщить в налоговый орган по месту своего учета о невозможности его удержания и сумме задолженности налогоплательщика (*). Подобная ситуация может возникнуть, например, при вручении подарка стоимостью более 4000 рублей ребенку сотрудника, если в ведомости в качестве получателя подарка указан ребенок. Справку N 2-НДФЛ на ребенка заполнит организация -даритель, но уплатить НДФЛ за него должны будут его законные представители (родители, опекуны и т.п.).

Но кроме перечисленных видов выплат есть еще и нецелевая материальная помощь, которая тоже является условно необлагаемой. Она может быть выплачена работнику (в т.ч. и бывшему, если он уволился в связи с выходом на пенсию) на любые цели, но ее размер, не облагаемый НДФЛ, не должен превышать 4000 рублей в год (*).

Если же организация решила выдать своему сотруднику материальную помощь в большем размере, то часть этой выплаты (не более 4000 руб.) можно оформить как подарок (*). В таком случае организация имеет право не удерживать НДФЛ уже с 8000 рублей, но при условии, что других подарков в этом году работник не получал.

Обратите внимание: если сумма подарка превышает 3000 рублей, заключение договора дарения в письменном виде обязательно (*).

Пример

Организация выплатила работнику материальную помощь в связи с новосельем в размере 6000 руб. С работником заключен договор дарения суммы денег (2000 руб.).

Максимальный лимит необлагаемого дохода по НДФЛ составит:

4000 (материальная помощь) + 4000 (подарок) = 8000 руб.

Таким образом вся сумма выплаты (6000 руб.) не будет облагаться НДФЛ.

Читайте также: