Налоговые риски курсовая работа

Опубликовано: 14.05.2024

Предлагаем нашим посетителям воспользоваться бесплатным программным обеспечением «StudentHelp», которое позволит вам всего за несколько минут, выполнить повышение оригинальности любого файла в формате MS Word. После такого повышения оригинальности, ваша работа легко пройдете проверку в системах антиплагиат вуз, antiplagiat.ru, РУКОНТЕКСТ, etxt.ru. Программа «StudentHelp» работает по уникальной технологии так, что на внешний вид, файл с повышенной оригинальностью не отличается от исходного.

Наименование:

Информация:

Описание (план):

Институт мировой экономики и финансов

Кафедра теории финансов, кредита и налогообложения

КУРСОВАЯ РАБОТА

по дисциплине «Федеральные налоги и сборы с организаций»

Налоговые риски.

Выполнила:

студентка гр. НО-081

Кутыркина М. Е.

Проверила: д. н.

Васильева М. В.

Введение

Неопределенность как внешней, так и внутренней среды неизбежно обуславливает наличие рисков при осуществлении деятельности предприятия. Риск присущ любой форме человеческой деятельности, что связано со множеством условий и факторов, влияющих на положительный исход принимаемых людьми решений.

Ведение предпринимательской деятельнос ти всегда сопровождается разными видами рисков. Это может быть риск неликвидности, убыточности, риск утечки информации, наконец, риск банкротства или даже потери бизнеса. В последнее время особую опасность для предпринимательства приобретают налоговые риски, связанные с финансовыми потерями.

Необходимость управления налоговыми рисками в системе экономических отношений расширяет понимание концепции налоговой безопасности как системного процесса снижения рисков и угроз для участников налоговых отношений путем прогнозирования положительных или отрицательных результатов, идентификации и локализации налоговых рисков на основе оптимального взаимодействия между объектами и субъектами управления. Управление налоговыми рисками требует знаний форм и методов налогообложения, экономических и правовых основ управления централизованными и децентрализованными финансами, закономерностей развития рынка.

Теоретическое и практическое значение процесса выявления и снижения налоговых рисков с минимальными потерями для организации определили выбор темы курсовой работы.

Степень разработанности проблемы. Теоретической основой курсовой работы послужили научные положения, сформулированные в работах, посвященных теории и истории налогообложения, налоговому риску, управлению налоговым риском, налоговому консультированию. Основы теории налогов и налогообложения заложены в трудах отечественных и зарубежных экономистов, в числе которых: А. Вагнер, С. Де Вобан, Ф. Кенэ, А. Лаффер, Ф. Нитти, У. Петти, П. Прудон, Д. Рикардо, А. Смит, Л. Штейн и другие; среди отечественных – М.М. Алексеенко, А.А. Исаев, Н.Е. Булетова, И.М. Кулишер, Л.И. Львов, П.В. Микеладзе, И.Х. Озеров, В.М. Пушкарева, А.А. Соколов, Н.И. Сидорова, В.Н. Твердохлебов, Н.И. Тургенев и другие.

Исследованием налоговых рисков занимаются многие отечественные экономисты, а также специалисты-практики, такие как : А.В. Брызгалин, Н.В. Бондарчук, А.В. Грачев, Е.В. Голубцов, А.З. Дадашев, Е.Б. Дьякова, Е.Н. Евстигнеев, А.Г.Иванян, Л.С. Кирина, Л.Г. Липникова, М.И. Мигунов, Н.А. Павленко, В.Г. Пансков, С.Г. Пепеляев, А.В. Перов, М.Р. Пинскова, А.И. Погорлецкий, Н.В. Пономарев, Н.М. Романовский, С.Ф. Сутырин, Д.Н. Тихонов, А.В. Толкушин, Н.Ф. Филина, С.А. Филин, О.В. Фишер, Д.Г. Черник, Д.М. Щекин, Т.А. Цыркунова, Т.Ф. Юткина и другие. 1

Целью данной работы является теоретическое обоснование специфики налогового риска налогоплательщика и разработка методического инструментария снижения налоговых рисков в организациях.

Для достижения этой цели были поставлены следующие задачи:

Объектом исследования являются налоговые риски, возникающие в ходе деятельности организации.

Предметом исследования является совокупность экономических отношений, возникающих в процессе выявления и снижения налоговых рисков предприятия с минимальными потерями.

Теоретическую основу работы составили исследования ведущих отечественных ученых и специалистов в области проблем и перспектив развития бюджетной системы РФ. В работе использованы законодательные акты РФ, указы и распоряжения Правительства РФ, законодательные и нормативно-правовые акты, регулирующие функционирование налоговой системы РФ, инструкции и методические рекомендации Министерства РФ, а также материалы научных конференций и периодических изданий.

Методологической базой работы явились общенаучные методы и приемы: системный и сравнительный анализ, анализ причинно-следственных связей, наблюдение, а также индуктивный и дедуктивный методы научного познания, позволяющие раскрывать взаимосвязи экономических процессов, методы обобщения, выборки, группировки и графические методы.

Информационной базой работы явились статистическая отчетность Федеральной службы государственной статистики РФ, Минфина России. В работе также использовались материалы публикаций в специальных журналах и в сети «Интернет».

Структура курсовой работы. Цели и задачи исследования определили структуру курсовой работы, которая состоит из введения, двух глав, заключения, списка использованной литературы, включающего 25 источников.

Глава 1. Понятие и классификация налоговых рисков.

1.1 Понятие налогового риска.

Понятия налогового риска на настоящий момент не выработано. Более того, даже сама постановка вопроса, что представляют собой налоговые риски, — нова.

Под налоговыми рисками чаще всего понимают неопределенности, которые могут вести к негативн ым последствиям.

Термин «налоговый риск» употребляется довольно редко. Чаще в научном обороте и в бизнес-п рактике звучат такие понятия, как «банковские риски», «аудиторские риски», «валютные риски», «страховые риски». Определение налогового риска если и встречается, то в основном оно формулируется с позиции налогоплательщика.

Налоговый риск, по мнению В. Нарежного, — это опасность возникновения непредвиденного отчуждения денежных средств налогоплательщика из-з а действий (бездействия) государственных органов и (или) органов местного самоуправления [3].

Согласно А.Ю. Че, налоговый риск с точки зрения налогоплательщика — вероятность (угроза) доначисления ему налогов (сборов), пеней и штрафов в ходе налоговой проверки из-за возникших разногласий между налогоплательщиками и налоговиками в трактовке налогового законодательства, которая может обернуться для хозяйствующего субъекта действительным возрастанием налогового бремени [4].

Очевидно, что с позиции государства опре деление налогового риска имеет совершенно другое содержание. Парадоксальность позиции государства заключается в том, что, являясь главным генератором налоговых рисков по отношению к отдельной компании, оно одновременно является и субъектом налогового риск-менеджмента в налогово-бюджетной сфере. Сточки зрения государства в лице его уполномоченных органов налоговый риск — это вероятность (угроза) недополучения налогов в бюджет и государственные внебюджетные фонды из-за задействования налогоплательщиками методов минимизации налогообложения, возможных в силу тех или иных недостатков в налоговом законодательстве [5].

Таким образом, по мнению В.Г. Панскова, налоговые риски должны характеризоваться как вероятность финансовых потерь для всех участников налоговых правоотношений [6].

Гражданское законодательство регулирует отношения

между лицами, осуществляющими предпринимательскую деятельность, или с их участием, исходя из того, что предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная

на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке1. Гражданский кодекс РФ, ст. 2.

Таким образом, понятие риска заложено уже на законодательном уровне в самом определении предпринимательской деятельности.

В широком понимании риск - это возможность появления обстоятельств, обуславливающих неуверенность или невозможность получения ожидаемых результатов от реализации поставленной цели. То есть риск — это всегда неопределенность относительно результатов достижения цели.

Налоги, как инструмент перераспределения ресурсов в экономике, сами по себе являются носителями риска для всех участников налоговых отношений. Причем баланс интересов государства и налого плательщиков достигается именно благодаря наличию некоторых видов рисков. Поэтому полное исключение всех видов риска не может расцениваться как благо для социально-экономического развития страны в целом2.Куницин Д.В. Налоговая реформа и налоговые риски. М.: Налоги, 2008. С. 76.

Необходимо разграничивать понятие «налоговый риск» для налогоплательщиков, налоговых агентов и других субъектов налоговых правоотношений, представляющих интересы государства. Причем для каждого из них он будет иметь различные формы проявления.

Под налоговым риском понимается опасность для субъекта налоговых правоотношений понести финансовые

и иные потери, связанные с процессом налогооб ложения, вследствие негативных отклонений для данного субъекта от предполагаемых им, основанных на действующих нормах права, состояниях будущего, из расчета которых им принимаются решения в настоящем.

Существуют две диаметрально противоположные точки зрения на экономическую сущность налогового риска: с одной стороны, «налоговый риск в категорию финансовых рисков не входит, так как сам по себе не следует из природы финансовых операций, а обусловлен действиями налогоплательщика или органов государства по отношению к налогоплательщику» 3. С другой стороны, «налоговый риск означает вероятность ущерба или для налогоплательщика (в виде возможного ослабления его финансово-экономического потенциала), или для государства (в виде возможного недополучения им налоговых платежей) из-за неадекватных действий (бездействия) налогоплательщиков и уполномоченных государственных органов»4.

И все-таки налоговые риски, которые могут быть оценены в денежном выражении, целесообразно относить к финансовым рискам, поскольку деньги являются материальной основой финансовых отношений. Кроме того, налоговые отношения являются частью финансовых отношений.

Итак, перечислим основные характеристики налогового риска:

-

связан с неопределенностью экономической и правовой информации;

является неотъемлемой составляющей финансового риска;

распространяется на участников налоговых правоотношений;

имеет негативный характер для всех участников налоговых правоотношений (в отличие от других видов рисков);

проявляется для каждого участника налоговых правоотношений по-разному.

2.1 Меры, способствующие снижению налогового риска.

Можно рекомендовать предприятиям использовать следующие меры, способствующие снижению налогового риска 11 :

Мероприятия по снижению налогового риска непосредственно на предприятии:

организация работы по учету налогового риска при принятии управленческих решений;

повышение квалификации специалистов, принимающих решения, связанные с осуществлением налогообложения, и ведущих налоговый учет;

регулярное отслеживание изменений налогового и бухгалтерского законодательства;

разработка мероприятий по снижению налогового риска при формировании учетной политики предприятия;

управление выполнением налогов ых обязательств;

учет налогового риска при инвестировании;

создание резерва под обеспечен ие возможных штрафных санкций и пени в качестве меры самострахования;

применение способа переплаты;

мониторинг налоговых ошибок (периодическое их выявление и исправление).

Систематическая работа с налоговыми органами:

обращение в сложных (неоднозначных) ситуациях в налоговые органы за письменными разъяснениями;

снижение вероятности конфликто в с налоговой инспекцией;

проведение сверок по состоянию расчетов по налогам.

Работа с контрагентами:

экспертиза бухгалтером договор ов, заключаемых предприятием с партнерами;

раскрытие информации о состоянии налоговых расчетов в финансовой отчетности.

Рассмотрим наиболее важные направления работы по снижению влияния налоговых рисков.

Организация работы по учету налоговых рисков при принятии управленческих решений. Организация работы по ведению расчетов по налогам (в зависимости от объема данной работы) может быть осуществлена следующими способами:

выделена группа, которая осуществляет налоговый учет, в структуре бухгалтерской служ бы;

в штат введена должность бухгалтера-с пециалиста по налоговым расчетам;

налоговый учет ведет главный бухгалтер или ли чно руководитель;

на договорных началах ведение налогового учета осуществляет специализированная организация (аутсорсинг).

Субъекты малого предпринимательства и предприя тия, имеющие небольшие объемы деятельности, могут использовать способы ведения налогового учета, предусмотренные в пп. 3 и 4. В крупных и средних организациях, учитывая трудоемкость налоговых расчетов, целесообразно воспользоваться первым и вторым вариантами ведения налогового учета.

Повышение квалификации специалистов, принимающих решения, связанные с осуществлением налогообложения, и ведущих налоговый учет на предприятии. Для эффективного снижения налогового риска требуется высокий уровень квалификации бухгалтера, поэтому необходимо проводить взвешенную кадровую политику и предъявлять к уровню подготовки специалистов высокие требования.

Отслеживание изменений налогов ого и бухгалтерского законодательства. Для снижения налогового риска руководителю предприятия необходимо обеспечить бухгалтеру условия для отслеживания в надлежащий срок всех изменений в бухгалтерском и налоговом законодательстве. Оно может выполняться бухгалтером как самостоятельно, так и с помощью соответствующих консультационных услуг, посещений семинаров. Также могут быть рекомендованы к использованию материалы официальных и периодических изданий, справочно-информационные системы «Гарант», «КонсультантПлюс» и т.д.

Мероприятия по снижению налогового риска при разработке учетной политики предприятия. В учетной политике предприятия должны быть определены процедуры по оценке налогового риска, способы контроля его величины и меры по снижению. В приказе об учетной политике должны быть обоснованы: способы налогового учета, по которым законодательно-нормативными документами предусмотрена вариантность; выбор способов налогового учета, описание которых отсутствует в нормативных документах; выбор способов, вариантность которых обусловлена противоречиями, существующими в действующем налоговом законодательстве. После окончания формирования учетной политики налоговый риск заключается в том, что в ходе осуществления хозяйственной деятельности могут измениться условия, исходя из которых делался выбор, например изменится ставка налога, льготы и т.д. В этом случае имеет место налоговый риск, связанный с возможным изменением суммы налоговых платежей.

Управление выполнением налогов ых обязательств. Осуществляется в рамках управленческого учета, в котором для снижения налогового риска необходимо решить следующие задачи: обеспечить максимально возможную экономию на налоговых платежах; управлять сроками и суммами исполнения налоговых обязательств; систематически проводить работу по выявлению ошибок по начисленным и уплаченным налогам. Решение перечисленных задач должно осуществляться в рамках налогового планирования.

Учет налогового риска при инвестировании. Инвестиционный процесс является частью финансовохозяйственной деятельности предприятия. Следовательно, при реализации инвестиционного проекта возникают объекты налогообложения по основным видам налогов. Применяемые методики составления бизнес-планов учитывают налоги, связанные с инвестиционным проектом, в виде отрицательного денежного потока, т.е. влияние налогового законодательства сводится лишь к учету воздействия его изменений на сумму налоговых платежей по проекту. Этого недостаточно, поскольку не учитывается воздействие налогообложения на инвестиционный процесс. Часто упускается из рассмотрения тот факт, что чистая прибыль является также источником уплаты налоговых штрафных санкций, начисленных в результате выявления налоговыми органами допущенных на предприятии ошибок. Это может привести к такому перераспределению чистой прибыли между различными направлениями ее использования, при котором лучшая инвестиционная политика не даст желаемого результата, так как не сможет быть реализована в связи с исчезновением источника инвестирования, что может серьезно подорвать финансовое положение предприятия, вплоть до его банкротства.

Создание резерва под возможные штрафные санкции и пени. Резерв под возможные штрафные санкции и пени в качестве меры самострахования может формироваться как одним хозяйствующим субъектом, так и совместно несколькими хозяйствующими субъектами.

Мониторинг налоговых ошибок. Эффективным инструментом снижения налогового риска является использование мониторинга - непрерывного наблюдения, контроля за процессом выявления и исправления налоговых ошибок. С точки зрения налогообложения все ошибки целесообразно разделить на следующие группы: искажающие величину налоговой базы; искажающие сумму налога, т.е. связанные с неверным определением налогового периода, выбором налоговой ставки, применением льгот, нарушением порядка исчисления налога; нарушающие порядок и сроки представления налоговых деклараций; нарушающие порядок и сроки уплаты налога. Среди налоговых ошибок наиболее часто встречаются и

и т.д.

* Примечание. Уникальность работы указана на дату публикации, текущее значение может отличаться от указанного.

Тема - управление налоговыми рисками на предприятии, налоги

Тема - управление налоговыми рисками на предприятии

ID (номер) заказа

Тема - управление налоговыми рисками на предприятии, налоги

Тема - управление налоговыми рисками на предприятии

Закажите подобную или любую другую работу недорого

Вы работаете с экспертами напрямую,

не переплачивая посредникам, поэтому

наши цены в 2-3 раза ниже

Последние размещенные задания

Информационные технологии в моей компании

Срок сдачи к 22 мая

Презентация на 10 слайдов

Презентация, Деньги, кредит, банки

Срок сдачи к 21 мая

Курсовая работа (бакалавр)

Срок сдачи к 25 мая

4 задачи по физике

Решение задач, Физика

Срок сдачи к 23 мая

Решение задач, Финансы и кредит

Срок сдачи к 21 мая

Космический мусор и специфика механического поражения космических аппаратов

Срок сдачи к 31 мая

Выполнить задания. 1 вариант

Контрольная, Компьютерное моделирование

Срок сдачи к 30 мая

тема: "особенности организации педагогического процесса в сельской.

Курсовая, Педагогика и психология

Срок сдачи к 25 мая

Решение задач, Органическая химия

Срок сдачи к 24 мая

Правовой нигилизм: понятие, источники

Курсовая, Теория государства и права

Срок сдачи к 21 мая

Презентация о культуре России с древнейших времен до конца 19 века

Срок сдачи к 22 мая

Решить 7 задач по информатике

Срок сдачи к 22 мая

Всё в файле. Там и по заданию всё написано

Курсовая, теоретическая механика

Срок сдачи к 25 мая

Объем работы - от 60 страниц Сроки: 24 мая - дата предзащиты (должна.

Магистерская диссертация, Менеджмент музейных мероприятий в рамках временных выставок Государственной Третьяковской галереи

Срок сдачи к 11 июня

Контрольная, Органическая химия

Срок сдачи к 20 мая

Сделать телевизионную верстку на известную телепередачу

Отчет по практике, Телевидение

Срок сдачи к 21 мая

Сделать практическую работу

Контрольная, теория менеджмента

Срок сдачи к 27 мая

Концепция городского праздника

Презентация, Организация специальных событий

Срок сдачи к 23 мая

47 710 оценок

обратились к нам

за последний год

работают с нашим сервисом

заданий и консультаций

заданий и консультаций

выполнено и сдано

за прошедший год

Сайт бесплатно разошлёт задание экспертам.

А эксперты предложат цены. Это удобнее, чем

искать кого-то в Интернете

Отклик экспертов с первых минут

С нами работают более 15 000 проверенных экспертов с высшим образованием. Вы можете выбрать исполнителя уже через 15 минут после публикации заказа. Срок исполнения — от 1 часа

Цены ниже в 2-3 раза

Вы работаете с экспертами напрямую, поэтому цены

ниже, чем в агентствах

Доработки и консультации

– бесплатны

Доработки и консультации в рамках задания бесплатны

и выполняются в максимально короткие сроки

Гарантия возврата денег

Если эксперт не справится — мы вернем 100% стоимости

На связи 7 дней в неделю

Вы всегда можете к нам обратиться — и в выходные,

и в праздники

Эксперт получил деньги за заказ, а работу не выполнил?

Только не у нас!

Деньги хранятся на вашем балансе во время работы

над заданием и гарантийного срока

Гарантия возврата денег

В случае, если что-то пойдет не так, мы гарантируем

возврат полной уплаченой суммы

С вами будут работать лучшие эксперты.

Они знают и понимают, что работу доводят

до конца

С нами с 2014

года

Помог студентам: 2 281 Сдано работ: 2 281

Рейтинг: 88 425

Среднее 4,99 из 5

1 034 оценки

С нами с 2015

года

Помог студентам: 4 519 Сдано работ: 4 519

Рейтинг: 74 224

Среднее 4,7 из 5

2 003 оценки

С нами с 2016

года

Помог студентам: 996 Сдано работ: 996

Рейтинг: 59 942

Среднее 4,75 из 5

570 оценок

С нами с 2013

года

Помог студентам: 1 657 Сдано работ: 1 657

Рейтинг: 55 964

Среднее 5 из 5

1 028 оценок

1. Сколько стоит помощь?

Цена, как известно, зависит от объёма, сложности и срочности. Особенностью «Всё сдал!» является то, что все заказчики работают со экспертами напрямую (без посредников). Поэтому цены в 2-3 раза ниже.

Специалистам под силу выполнить как срочный заказ, так и сложный, требующий существенных временных затрат. Для каждой работы определяются оптимальные сроки. Например, помощь с курсовой работой – 5-7 дней. Сообщите нам ваши сроки, и мы выполним работу не позднее указанной даты. P.S.: наши эксперты всегда стараются выполнить работу раньше срока.

3. Выполняете ли вы срочные заказы?

Да, у нас большой опыт выполнения срочных заказов.

4. Если потребуется доработка или дополнительная консультация, это бесплатно?

Да, доработки и консультации в рамках заказа бесплатны, и выполняются в максимально короткие сроки.

5. Я разместил заказ. Могу ли я не платить, если меня не устроит стоимость?

Да, конечно - оценка стоимости бесплатна и ни к чему вас не обязывает.

6. Каким способом можно произвести оплату?

Работу можно оплатить множеством способом: картой Visa / MasterCard, с баланса мобильного, в терминале, в салонах Евросеть / Связной, через Сбербанк и т.д.

7. Предоставляете ли вы гарантии на услуги?

На все виды услуг мы даем гарантию. Если эксперт не справится — мы вернём 100% суммы.

8. Какой у вас режим работы?

Мы принимаем заявки 7 дней в неделю, 24 часа в сутки.

![Налоговые риски и налоговая безопасность на примере ООО «Партнер» [24.10.16]](https://studrb.ru/files/works_screen/3/13/74.jpg)

Тема: Налоговые риски и налоговая безопасность на примере ООО «Партнер»

Тип: Курсовая работа | Размер: 124.14K | Скачано: 146 | Добавлен 24.10.16 в 18:44 | Рейтинг: 0 | Еще Курсовые работы

СОДЕРЖАНИЕ

1 Теоретические основы налоговых рисков и налоговой безопасности 6

1.1 Нормативно-правовое регулирование налоговых рисков и налоговой безопасности 6

1.2 Сущность, механизм налоговых рисков и налоговой безопасности предприятий 15

1.3 Зарубежный опыт налогообложения 22

2 Методические и прикладные аспекты налоговых рисков и налоговой безопасности ООО ЦСП «ПАРТНЕР» 28

2.1 Общая характеристика предприятия ООО ЦСП «ПАРТНЕР» 28

2.2 Экономико–производственная характеристика предприятия 37

2.3 Анализ наиболее характерных налоговых рисков ООО ЦСП «ПАРТНЕР» 45

3 Пути совершенствования предупреждения налоговых рисков ООО ЦСП «ПАРТНЕР» 51

3.1 Методики анализа активов ООО ЦСП «Партнер» 51

3.2 Совершенствование управления налоговыми рисками 55

Список использованных источников 59

ВВЕДЕНИЕ

Актуальность темы исследования. В ходе развития и реформирования налоговой системы РФ на современном этапе недостаточно внимания уделяется разработкам в области фундаментальных основ налогообложения. Большинство исследований посвящено методическим вопросам исчисления и уплаты конкретных видов налогов, в то время как налогообложение представляет собой сложный процесс, имеющий внутреннюю структуру и функциональные связи, ключевым элементом которого является налоговое обязательство.

Учитывая, что налоговое обязательство исполняется налогоплательщиком самостоятельно, необходимым и связующим звеном, позволяющим государству отслеживать соответствие законодательно возложенных на него налоговых обязательств к исполненным, является налоговый контроль. Именно при его осуществлении выявляются факты неопределенностей в налогообложении, которые вносят значительное несоответствие в процесс налогообложения.

Признание наличия спорных вопросов по налогообложению свидетельствует об имеющихся неопределенностях, которые объясняются только с позиций допущения информационных асимметрий в налогообложении.

Информационная асимметрия, являясь реальным фактом общественной жизни, деформирует основополагающие принципы налогообложения и требует внесения корректив в существующие подходы к налогообложению.

Проявлением информационной асимметрии в отношении налогоплательщика является нарушение принципа определенности налогообложения, имеющего негативные финансовые последствия, как для налогоплательщика, (пени и штрафы), так и для государства (своевременно неполученные доходы бюджета).

Нарушение определенности, приводит к возникновению у налогоплательщика налоговых рисков, причиной которых является неисполнение налогоплательщиком налоговых обязательств в определенном законом объеме.

Государство при выявлении фактов нанесения ему финансового ущерба применяет правовые и административные механизмы его возмещения. Деятельность налогоплательщика, направленная на защиту своих интересов в части соблюдения принципа определенности налогообложения и исключения в связи с этим налоговых рисков, не получила должного внимания при исследовании процесса налогообложения. Подтверждением этого является практическое отсутствие научных работ по вопросам возникновения налоговых рисков и последствий возникающих, вследствие нарушения принципа определенности.

В связи с этим становится актуальным не только исследование налоговых рисков и финансовых последствий их реализации, но и определение приемов, позволяющих оценить неопределенность налогового обязательства для налогоплательщика.

Объект исследования – микро финансовая организация Центр Социальной поддержки «Партнер».

Предмет исследования - налоговые риски, возникающие в процессе исполнения налоговых обязательств, и налоговая безопасность при их реализации.

Целью исследования является рассмотрение налоговых рисков и налоговой безопасности на примере Микро финансовой организации.

Для достижения поставленной цели необходимо решить следующие задачи:

1) рассмотреть нормативно-правовое регулирование налоговых рисков и налоговой безопасности;

2) исследовать сущность, механизм налоговых рисков и налоговой безопасности предприятий;

3) раскрыть зарубежный опыт налогообложения;

4) охарактеризовать методические и прикладные аспекты налоговых рисков и налоговой безопасности;

5) определить пути совершенствования предупреждения налоговых рисков ООО ЦСП «ПАРТНЕР».

Теоретическая основа исследования. Проблемам налогообложения в Российской Федерации посвящены работы Александрова И. М., Аюшиева А. Д., Врублевской О. В., Горского И. В., Дадашева А. 3., Евстигнеева Е. Н., Злобиной JI. А., Иваницкого В. П., Казака А. Ю., Киреенко А. П., Князева В. Г., Комаровой Г. П., Ногиной О. А., Ованесяна С. С., Павловой JI. П., Панского В. Г., Паскачева А. Б., Поляка Г. Б., Пушкаревой В. М., Починка А. П., Пинской М. Р., Рязановой Н. И., Романовского М. В., Черника Д. Г., Шаталова С. Д., Юткиной Т.Ф. и др.

Нормативно-правовая база исследования. В работе использовались законодательные и нормативные акты, инструктивный и методический материал, а именно: законы Российской Федерации, постановления Правительства Российской Федерации, постановления Пленумов Высшего Арбитражного Суда Российской Федерации, письма Министерства финансов Российской Федерации, Федеральной налоговой службы Российской Федерации и т.д.

Структура исследования. Курсовая работа состоит из введения, трех глав, заключения, списка использованных источников и приложений.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Конституция Российской Федерации" (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 № 6-ФКЗ, от 30.12.2008 № 7-ФКЗ, от 05.02.2014 № 2-ФКЗ, от 21.07.2014 № 11-ФКЗ) // Собрание законодательства РФ, 04.08.2014, № 31, ст. 4398.

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998г. № 146-ФЗ в ред. от 13.07.2015г. // Собрание законодательства РФ, № 31, 03.08.1998, ст. 3824.

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000г. № 117-ФЗ в ред. от 05.10.2015г. // Парламентская газета, № 151-152, 10.08.2000.

- Федеральный закон от 30.12.2008г. № 307-ФЗ в ред. от 01.12.2014г. "Об аудиторской деятельности" (с изм. и доп., вступ. в силу с 01.08.2015) // Парламентская газета, № 1, 16-22.01.2009.

- Концепция системы планирования выездных налоговых проверок, утвержденная Приказом ФНС России от 30 мая 2007 г. N ММ-3-06/333@ // СПС «Консультант Плюс».

- Письмо Минфина России от 12.05.2009 № 03-03-06/1/318 // СПС «Консультант Плюс».

- Письмо Минфина России от 17.06.2009 № 03-03-06/1/398 // СПС «Консультант Плюс».

- Письмо Минфина России от 19.03.2010 № 03-03-06/2/52 // СПС «Консультант Плюс».

- Гончаренко Л.И. Налоговые риски. – М.: АРТ-С, 2012. – 284 с.

- Гордеева О.В. Налоговые риски: понятие и классификация // Финансы. - 2011. - №1. - С. 33-36.

- Гранатуров В.М. Экономический риск: сущность, методы измерения, пути решения.3-е изд., перераб. и доп. - М.: Дело и сервис, 2014. – 348 с.

- Демчук И.Н. Налоговый риск: сущность и содержание понятия // Вестник Томского Государственного университета. - 2015. - № 1. - С. 10-15.

- Дрожжина И.А. Анализ выявления и управления налоговыми рисками // Финансы и кредит. - 2012. - № 10. - С. 23.

- Митрофанова И. А., Плешаков Г. Г. Актуальность применения зарубежного опыта налогообложения предприятий в российских условиях. // Молодой ученый. – 2013. – № 9. – С. 217.

- Пинская М.Р. Налоговый риск: сущность и проявление // Финансы. - 2013. - № 2. - С.43-46.

- Семенова О.С. К вопросу о природе налоговых рисков // Финансы. - 2013. - № 7. - С. 36-42.

- Тарловская М.А. Как предотвратить налоговые риски при реализации // Клуб главных бухгалтеров. - 2011. - № 1. - С. 20-25.

- Филина Ф.Н. Анализ налоговых рисков. – М.: Норма, 2011. – 165 с.

- Фишер О.В., Чанкселиани Л.Г. К вопросу определения категории "налогового риска налогоплательщика" // Финансы и кредит. - 2014. - № 15. - С.47-51.

- Щекин Д.М. Налоговые риски и тенденции развития налогового права. - М.: Статут, 2012. – 236 с.

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Под налоговыми рисками подразумевают вероятность возникновения у предприятия неблагоприятных правовых последствий в виде финансовых потерь из-за действий госорганов вследствие неоднозначности и некорректности процессов обложения обязательными бюджетными платежами и налогового законодательства.

Налоговые риски могут возникнуть у компании не только из-за ведения хозяйствующим субъектом неэффективной внутренней политики, но и в связи с использованием двойственности некоторых положений, связанных с оплатой налога или применением достаточно рискованных схем, направленных на минимизацию выплат предприятия в бюджет.

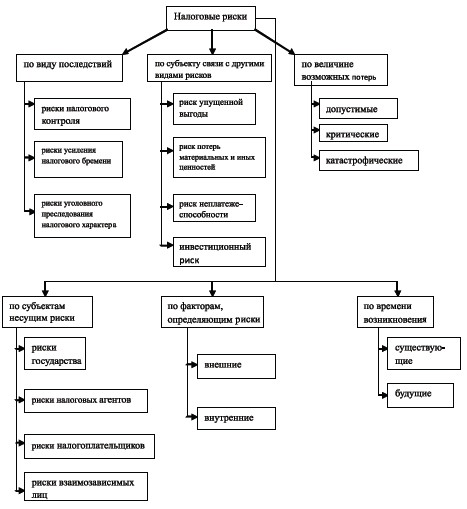

Классификация налоговых рисков

Налоговые риски разделяются на:

- внешние и внутренние;

- непредсказуемые и предсказуемые;

- систематические и несистематические.

Среди иных оснований для разделения рисков присутствуют:

- обладающие риском субъекты;

- вероятностные последствия;

- причины образования.

Еще 3 большие объединения рисков включают риски, наступающие:

- до возникновения спорной ситуации со структурами ФНС (к примеру, при недобросовестности контрагентов, некорректном оформлении выполненной хозяйственной операции);

- в процессе ведения проверки по налоговым перечислениям из-за недостаточности времени, некачественного юридического сопровождения;

- в процессе конфликта с подразделением НС и включающие составление разногласий на акт, обжалование до передачи вопроса в суд досудебное, обжалование в судебном порядке.

На каждом из этапов споров со структурами НС по вопросам обязательных перечислений существуют риски:

- Информационные. Данные риски связаны с недостаточной информированностью, отсутствием законодательного регулирования складывающихся между субъектами отношений. К примеру, ситуация по вычету НДС при заверении счета-фактуры факсимильной подписью ИП не имеет четкого отражения в законодательных или судебных актах.

- Процессуальные. Отражают недостаточность регулирования финансовых процессов в ходе осуществления коммерческой деятельности и образуются при несоблюдении сроков, правил или иных требований, касающихся налоговых норм (к примеру, несвоевременное предоставление декларации о доходах субъекта).

- Окружающие, образующиеся при неравнозначности восприятия норм налоговыми структурами и предприятиями-плательщиками сумм. К примеру, структура НС имеет возможность возложить ответственность на предприятие по истечении законодательно ограниченного срока согласно Постановлению КС РФ (№9, 14.07.2005) о восстановлении сроков давности в отношении юридического лица, совершившего неправомерное деяние. Утверждение не содержит однозначного указания подразумеваемых действий и ситуаций, что провоцирует конфликт мнений.

- Репутационные, связанные с представлением оценочного характера о предприятии в целом. Существование разногласий с проверяющими структурами (независимо от причин возникновения) может оказать негативное влияние на партнерские или спонсорские взаимоотношения организации.

Критерии оценки налоговых рисков

Необходимость оценки налоговых рисков у предприятий является причиной проведения подразделениями НС выездных проверок в соответствии с составленным планом (Приказ ФНС РФ №ММ-3-06/333, 30.05.2007).

Отбор предприятий для проведения проверки их деятельности ведется с учетом некоторых для того оснований, в числе которых:

- Полученные организацией убытки в течение некоторого периода работы (от 2 лет). Особое внимание привлекают предприятия, у которых отсутствуют перспективы выхода из убыточного состояния, установившие сотрудникам низкий уровень заработной платы, вычитающие большие суммы по НДС.

- Невысокий показатель нагрузки по обязательным платежам, в сравнении со средним результатом, характерным для подобного направления коммерческой деятельности. Расчет коэффициента выводится в процентном соотношении путем деления суммы уплаченных за отчетный период налогов на полученную в том же периоде выручку от реализации, не учитывая НДС.

- Значительные размеры вычетов по налогам. Но предпринимаемые попытки переноса суммы НДС, обеспечивающего снижение величины процентной ставки и возможность избежать проверки, могут стать причиной нарушения налогового законодательства.

- Предельные показатели при работе по специальным режимам, связанным с налогообложением.

- Резкое опережение темпов роста расходов, в сравнении с темпами роста доходов. У проверяющих могут возникнуть сомнения в достоверности указываемых данных, вероятностном их завышении или занижении.

- Значительное отклонение — более чем на 10% — показателя уровня рентабельности от среднеотраслевого значения. Уровень рентабельности товаров (в %%) высчитывается делением прибыли от продаж на себестоимость реализованных товаров, а активов – делением прибыли от продаж на валюту баланса.

- Низкий показатель заработка сотрудников (ниже среднеотраслевого уровня). В организации возможно сокрытие реально выплачиваемых заработных плат или занижение ставок на доходы граждан и единого социального налога.

- Соглашения с перекупщиками или посредниками, в большинстве случаев заключаемые для сокрытия сумм прибыли и уменьшения суммы обязательного бюджетного платежа. Сомнения вызывают договора, положения которых не соответствуют правилам делового оборота (к примеру, безосновательная продолжительная отсрочка оплаты), закупаемая/реализуемая продукция не представляет собой результат предпринимательской деятельности компании, а также ситуации активного сотрудничества сторон при несоблюдении обязательств по сделке одним из участников.

- Непредоставление пояснений по полученному компанией уведомлению НС.

- Изменение местонахождения и регистрации юридического лица, предпринимаемое для получения отсрочки по времени с целью исправления недостатков деятельности.

- Сотрудничество с контрагентами, вызывающими подозрения НС по причине одновременного наличия одинаковых адресов регистрации у нескольких фирм или занятия одним лицом одинаковых должностей (директор, учредитель) в нескольких предприятиях.

Управление налоговыми рисками

Для обеспечения безопасности в отношении налоговых рисков следует придерживаться определенных правил в процессе осуществления коммерческой деятельности, в том числе:

- Избегать действий, вызывающих появление риска, к примеру, в виде заключения сделок сомнительного характера, пользования услугами подозрительных компаний, нарушения положений трудового законодательства.

- Предпринимать меры по удержанию риска и его снижению путем определения и изучения последствий риска, их масштабности и критичности для компании.

- Особое внимание в организации должно уделяться наличию документов, в том числе дополнительных, касающихся как деятельности компании, так и нормативного и законодательного характера. Подобная документальная обеспеченность поможет в ходе спорных ситуаций с проверяющими структурами.

- Важно изучать вступившие в силу судебные решения для возможного их использования в качестве прецедента и определенной налоговой нормы при наличии споров.

В некоторых ситуациях рекомендуется наличие определенной суммы переплаченных средств по обязательным бюджетным платежам использовать для оплаты налога и избежания возникновения долга у организации.

Корректное оформление хозяйственных операций, повышение квалификации исполнителей (бухгалтеров), проведение добровольного аудита и внедрение системы управления налоговыми рисками позволит предприятию эффективно распределять собственные средства.

При этом используемые способы финансовой оптимизации должны обладать правовым и экономическим соответствием. В ряде случаев рекомендуется обращение к НС для получения разъяснений о вероятностных налоговых последствиях или о толковании налоговых норм по конкретной правовой ситуации.

К налоговым рискам по общепринятой классификации можно отнести отдельные виды финансовых рисков, которые являются элементами финансово-хозяйственной деятельности предприятия. В этом случае, если организация занимается каким-либо видом деятельности,всегда присутствует риск, сопровождающий ее текущую деятельность. В учебных и нормативных и нормативных источниках встречается определение налогового риска. Это объективная возможность для налогоплательщика нести финансовые потери, связанные с процедурой исчисления, уплаты и оптимизации налогов и прочих неналоговых платежей.

В современных реалиях рыночной экономики растет роль управления налоговыми рисками организации, так как следствием таких рисков являются дополнительные расходы в виде штрафных санкций, уменьшающие финансовый результат предприятия.

Последствия налоговых рисков могут быть: положительными, отрицательными и нейтральными.

Последствия налоговых рисков считаются положительными тогда, когда налогоплательщик получает высокий результат, как итог своей деятельности. Такой результат налогоплательщик может получить при помощи налогового менеджмента, управляя налогами и предугадывая изменения налоговой политики страны, может просчитывать и увеличивать свои налоговые риски.

Последствия налоговых рисков могут быть отрицательными в том случае, если увеличение налоговых рисков имеет негативную сторону, в следствии этого могут возникнуть вредные экономические последствия для общества и государства. Уменьшая налоговые риски при помощи добросовестного экономического поведения, налогоплательщик пытается сопоставить все так чтобы, запланированные результаты его деятельности совпали с фактически полученными.

Целью предпринимательства, в условиях конкурентной борьбы, является получение максимальных доходов при минимальных затратах. Для того, чтобы данную цель воплотить в реальность нужно величину вложенного капитала в производственную деятельность, сравнить с налоговыми рисками и финансовыми результатами этой деятельности, тогда предприятие будет получать максимальный доход, затрачивая при этом не очень большие средства.

В своем исследовании авторы выделяют основные цели, такие как:

- раскрытие теоретических и практических основ управления финансовыми рисками;

- минимизация налоговых рисков предприятия и пути ее решения;

- рассмотрение общих методов и показателей, применяемых для оценки экономических рисков.

Для достижения поставленных целей необходимо решить следующие задачи:

- рассмотреть экономическую сущность и существующую классификацию финансовых рисков;

- принципы управления финансовыми и налоговыми рисками;

- политика управления финансовыми и налоговыми рисками предприятия;

- механизмы нейтрализации финансовых рисков.

Актуальность данной темы состоит в том, что в настоящее время, важным элементом эффективности финансово-хозяйственной дечтельности предприятия является пониманием сути налоговых рисков, следовательно управление налоговыми рисками считается главной составляющей управления финансами и финансовой политики предприятия.

Финансовая деятельность предприятия сопровождается с различными видами рисков, которые влияют на результаты этой деятельности, а также на уровень финансовой безопасности. Эти риски играют главную роль в «портфеле рисков» и образуют особую группу финансовых рисков предприятия. Портфель-это инструмент, с помощью которого обеспечивается стабильность дохода при минимальном риске.

Финансовые риски характеризуются большим многообразием и требуют определенной классификации. В финансовой деятельности предприятия кредитный риск занимает место только при предоставлении товарного или потребительского кредита покупателям. Таким предприятиям, которые ведут внешнеэкономическую деятельность, импортируют сырье и материалы, и экспортируют готовую продукцию, подходят валютные риски. В этом случае происходит недополучение предусмотренных доходов из-за обменного курса иностранной валюты. Инвестиционный риск характеризует возможность возникновения финансовых потерь, которые могут возникнуть при осуществлении инвестиционной деятельности предприятия. Снижением уровня ликвидности оборотных активов хврвктеризуется риск неплатежеспособности предприятия. Ценовой риск несет для предприятия финансовые потери, связанные с неблагоприятным изменением цовых индексов на активы. Риск снижения финансовой устойчивости предприятия характеризуется чрезмерной долей используемых заемных средств. Депозитный риск связан с неправильной оценкой и неудачным выбором коммерческого банка для осуществления депозитных операций предприятия.

По характеру финансовых последствий все риски подразделяются на: риск, влекущий экономические потери и риск, влекущий упущенную выгоду. Финансовые последствия риска, влекущего экономические потери всегда будут только отрицательными, существует возможность потери дохода или капитала. Риск, влекущий упущенную выгоду рассматривает ситуацию, когда предприятие не может осуществить запланированную финансовую операцию в силу каких-либо причин.

По характеризуемому объекту выделяют следующие группы финансовых рисков:

- риск отдельной финансовой операции. Этот риск характеризует все виды финансовых рисков, принадлежащих определенной финансовой операции;

- риск различных видов финансовой деятельности (например, как риск инвестиционной или валютной деятельности предприятия);

- риск финансовой деятельности всего предприятия в общем. Это комплекс различных видов рисков, который определяется спецификой организационно-правовой формы его деятельности, составом активов и структурой капитала.

По комплексности выделяют простой и сложный финансовый риск. Простой финансовый риск характеризует вид финансового риска, который не подразделяется на отдельные подвиды. Примером такого риска является инфляционный риск. Сложный финансовый риск, определяет вид финансового риска, который состоит из совокупности его подвидов. Примером сложного финансового риска является инвестиционный риск.

По совокупности исследуемых инструментов финансовые риски подразделяются на следующие группы:

- индивидуальный финансовый риск;

- портфельный финансовый риск.

Индивидуальный финансовый риск характеризует совокупный риск, принадлежащий отдельным финансовым инструментам. Портфельный финансовый риск характеризует риск, принадлежащий всему комплексу однофункциональных финансовых инструментов.

По характеру проявления во времени выделяют постоянный финансовый риск и временный финансовый риск. Постоянный финансовый риск связан с действием постоянных факторов и характерен для всего периода осуществления финансовой деятельности. Временный финансовый риск возникает на отдельных этапах осуществления финансовой операции и носит беспрерывный характер.

Управление финансовыми рисками строится на определенных принципах, основными из которых являются:

На основании принципов, которые были рассмотрены на предприятии создается политика управления финансовыми рисками. С помощью этой политики разрабатываются мероприятия по нейтрализации, чтобы ликвидировать угрозу риска и его негативных последствий, связанных с осуществлением различных моментов хозяйственной деятельности.

Из всей совокупности финансовых рисков можно выделить налоговые риски:

- риски налогового контроля;

- риски усиления налогового бремени;

- риски уголовного преследования.

Риски налогового контроля зависят от степени активности налогоплательщика в отношении уменьшения налогов. У законопослушного налогоплательщика риски налогового контроля небольшие и приводят к возможности обнаружения налоговыми органами ошибок налогового учета. У налогоплательщика, который предпринимает активные действия по минимизации налогов, эти риски возрастают. Риски усиления налогового бремени принадлежат экономическим проектам длительного характера, например, новые предприятия и инвестиции в недвижимость. К таким рискам относится отмена налоговых льгот и рост ставок налогов.

Значительные финансовые потери могут появиться у налогоплательщиков в пределах уголовного преследования за совершение каких-либо правонарушений. При проведении налоговой проверки, для руководителей крупнейших предприятий, возникает вероятность попадения под возбуждение уголовного дела, эта вероятность приближается к 100%.

Налоговые риски представляют огромное значение в системе управления финансами, потому что налоговые отношения являются важным фактором, определяющим их результат. Под налоговым риском понимается опасность для субъекта налоговых правоотношений нести финансовые потери, которые связанны с процессом налогообложения, следовательно для налогоплательщика рост налоговых издержек, заключается в снижении имущественного потенциала и снижении возможностей для решения задач, которые стоят в будущем. Для государства налоговый риск представляет уменьшение поступлений в бюджет в результате изменяется величина налоговых ставок и налоговой политики.

Основными характеристиками налогового риска являются:

- является неотъемлемой составляющей финансового риска;

- связан с неточностью экономической и правовой информации;

- охватывает всех участников налоговых правоотношений (налогоплательщики, налоговые агенты и другие субъекты, представляющие интересы государства);

- несет негативный характер для всех участников налоговых правоотношений.

Управление налоговым риском-это совокупность приемов и методов, позволяющих предсказывать наступление опасных событий и применять эффективные действия, чтобысвести у минимуму отрицательные последствия.

Управление налоговыми рисками предприятия представляет собой особую сферу экономической деятельности, которая требует глубоких знаний в области налогового, административного, гражданского и уголовного права, методов оптимизации хозяйственных решений и анализа хозяйственной деятельности.

Можно выделить основные приемы управления налоговым риском: избежание риска, снижение степени риска, принятие риска.

В финансовой деятельности предприятия избежание риска представляет собой отказ от выполнения проекта связанного с риском и дает возможность полностью избежать какие-либо неопределенности. Нужно помнить о том, что такой принцип предполагает полный отказ от прибыли. Принцип снижения уровня риска означает сокращение вероятности и объема потерь. Принятие риска означает, что все или какая то часть риска остается на ответственности предпринимателя, и в данной ситуации предприниматель должен принять решение покрыть возможные потери за счет собственных средств.

Кроме того, существуют и другие классификации налоговых рисков:

В финансовой деятельности предприятия уклонение от налогов связано с неправомерными действиями. Способы уклонения от налогов делятся на криминальные и некриминальные. Действия налогоплательщиков являются некриминальными, в том случае, если они связаны с уклонением от уплаты налогов при помощи нарушения гражданско-правового и налогового законодательства, и с некорректным написанием операций в налоговом и бухгалтерском учете. Криминальные действия связаны с нарушением норм налогового и уголовного права.

Основная роль в системе методов управления финансовыми рисками предприятия принадлежит внутренним механизмам нейтрализации. Внутренние механизмы нейтрализации финансовых рисков представляют собой систему методов минимизации негативных последствий.

Преимуществом использования внутренних механизмов нейтрализации финансовых рисков является высокая степень альтернативности принимаемых управленческих решений, одно из двух, не зависящих от других субъектов хозяйствования.

К внутренним механизмам нейтрализации относятся:

- избежание риска;

- лимитирование концентрации риска;

- хеджирование;

- диверсификация;

- трансфертриска;

- самострахование

В финансовой деятельности предприятия избежание риска характеризуется как разработка стратегических и тактических решений внутреннего характера, которая полностью исключает конкретный вид финансового риска.

Также к внутренним механизмам нейтрализации относится лимитирование концентрации риска. Обычно, этот механизм применяется к тем видам, которые выходят за пределы допустимого уровня, по финансовым операциям, осуществляемым в зоне катастрофического или критического риска.

Хеджирование – это механизм нейтрализации, связанный с осуществлением операций с производными ценными бумагами, помогает эффективно уменьшать финансовые потери.

Принцип работы механизма диверсификации основан на разделении рисков, которое препятствует увеличению рисков. В финансовой деятельности предприятия механизм диверсификации применяется, чтобы ослабить негативные финансовые последствия особенных видов рисков.

Механизм трансферта финансовых рисков основывается на перенесении или передачи отдельных финансовых операций своим партнерам по бизнесу. Партнерам отправляется именно та часть рисков, по которой у них есть больше возможности ослабить негативные последствия финансовых рисков.

Предприятие сохраняет часть финансовых ресурсов и позволяет преодолевать негативные финансовые последствия по тем финансовым операциям, по которым эти риски связаны с действиями контрагентов, в этом и заключается механизм самострахования финансовых рисков.

В настоящее время налоговым риском является являетсобъективная реальность с которой сталкивается каждый субъект экономических и правовых отношений. Этот риск несет материальный финансовый результат в виде дохода или убытка, который нужно оценивать, для нормальной работы предприятия.

Система управления налоговыми рисками должна быть построена на основе соответствующих принципов, работать в соответствии с имеющимися возможностями современных методов управления рисками, делать все для того чтобы развивалась инфраструктура, создавать условия для нормального функционирования производства и контролировать риски на всех уровнях финансовой деятельности предприятия.

Понимание природы риска помогает принять верное решение по поводу управления налоговыми рисками и выбрать наиболее эффективные способы уменьшения экономических потерь.

Повышение эффективности управления налоговыми рисками является важным аспектом в финансовой деятельности предприятия, поскольку позволяет уменьшить рост налоговых доначислений по результатам проверок, которые могут стать особенно болезненными для компаний, у которых есть проблемы с ликвидностью.

В настоящее время налоговые риски сильно влияют на развитие и экономическую безопасность государства в целом, следовательно работа налоговых органов должна быть более качественной, чтобы обеспечить наполняемость федерального, регионального и местного бюджета.

В финансовой деятельности предприятия система управления налоговыми рисками должна быть самостоятельной системой.

В финансовой деятельности предприятия управление налоговыми рисками, предполагает возможность целенаправленного уменьшения вероятности возникновения рисков и минимизацию негативных последствий, связанных с процессом налогообложения, а эффективность организации управления риском во многом зависит от классификации риска.

Читайте также: