Налоговые риски и налоговая безопасность организаций

Опубликовано: 15.05.2024

Безопасность экономической системы государства и хозяйствующих субъектов внутри него обеспечивается при помощи координаций действий в фискальной, бюджетной, научной и правовой системах. Каждое предприятие на своем уровне создает условия для минимизации рисков и снижения влияния негативных внешних факторов на результаты их деятельности. От этого зависит своевременность отчислений в бюджет и финансовая безопасность страны.

Что такое налоговая безопасность предприятия

Суть налоговой безопасности отдельных субъектов предпринимательской деятельности заключается в постоянной работе над снижением налоговых рисков и обеспечением полноты уплаты налоговых обязательств при условии абсолютной защищенности финансового состояния предприятий на законодательном уровне. Такой подход способствует повышению уровня чистой прибыли и является неотъемлемым атрибутом экономической стабильности.

Налоговая безопасность на уровне юридических лиц подразумевает проведение комплекса мероприятий по оптимизации налоговой нагрузки для создания гарантий нормальной работы внутри компании в изменяющейся налоговой среде. Основу безопасности в этом сегменте составляют:

- правильная оценка имеющихся налоговых рисков;

- проведение налогового анализа;

- повышение уровня организации учетных процессов внутри предприятия;

- обеспечение высокого качества операций по фиксации актов хозяйственной деятельности в налоговом учете.

Для бизнеса главным направлением обеспечения безопасности в сфере налогообложения является снижение числа претензий от контролирующих органов до минимума. Для государства главной задачей становится получение гарантий в стабильных налоговых поступлениях и успешное развитие хозяйствующих субъектов.

Проблемы налоговой безопасности

Создание благоприятных условий работы в сфере налоговой безопасности заключается в борьбе с внутренними и внешними угрозами. Наибольшим рискам подвергаются такие сегменты работы:

- кризис неплатежеспособности, который может стать причиной неуплаты налогов;

- отсутствие стабильного роста экономики;

- высокая доля теневого сектора;

- практика применения «серых» схем уклонения от налогообложения;

- несогласованность действий по ряду вопросов между региональными и федеральными органами власти.

Главным внешним фактором, обладающим негативным воздействием на безопасность фискальной и финансовой систем, является кризис. На уровне предприятий он характеризуется:

- снижением рентабельности производственной деятельности;

- ростом числа операций, необеспеченных ликвидными активами;

- появлением нехватки собственных ресурсов;

- увеличением случаев ухода «в тень» и незаконного уклонения от погашения налоговых обязательств;

- задержкой выплат персоналу;

- преобладанием в расчетах бартерных сделок, позволяющих скрыть движение денежных средств от контролирующих органов.

В масштабах государства большую роль играют органы власти в регионах. Если в одном из субъектов страны на местном уровне чиновники проявляют пассивность в осуществлении реформ, то масштабные начинания не дадут ожидаемого эффекта.

ВАЖНО! Задача государства – защитить интересы предпринимателей и обеспечить согласованность действий всех органов власти.

Для улучшения внешней конъюнктуры в вопросах налоговой безопасности государственным органам необходимо:

- создать механизм контроля и привлечения к ответственности при сбоях во взаимодействии федеральных и региональных организаций с негосударственными образованиями;

- повышать уровень эффективности защиты интересов государственных и частных структур путем совершенствования законодательной базы;

- организовать выполнение координационных функций административными органами власти в регионах и отдельных населенных пунктах через работу комиссионных коллегий.

Еще одна проблема кроется в обилии декларативных программ развития и защиты бизнеса при отсутствии проработанных пошаговых руководств по реализации положений таких документов. Нехватка информации о специфике работы в разных субъектах государства и невозможность учесть все нюансы в полной мере при законодательном регулировании сферы фискального законодательства способны повысить риски налоговой безопасности.

К внутренним проблемам предприятий относятся:

- высокая степень изношенности ресурсной базы (устаревшие основные фонды);

- низкая конкурентоспособность производимых изделий, если выводить продукцию на рынок за пределы конкретного субъекта страны;

- высокая себестоимость готовых товаров;

- недобросовестная конкуренция;

- нехватка узкоспециализированных кадров.

Способы обеспечения налоговой безопасности

Создать условия для обеспечения и сохранения приемлемого уровня налоговой безопасности можно при помощи оптимизации налоговых платежей. Осуществляется это через планирование доходов и расходов на уровне отдельных субъектов предпринимательства и уход от «серых» схем уменьшения налоговых обязательств.

ЗАПОМНИТЕ! Уход от налогов не может быть безопасным, это всегда риск возникновения спора с контролирующими органами и высокая вероятность проигрыша в суде.

Налоговая оптимизация предполагает разработку грамотной и юридически безупречной политики предприятия в области налогообложения. Период действия плана работы над этим должен учитывать тенденции развития рынка и фискальной системы на срок от 1 до 3 лет и специфику деятельности компании. Налоговая оптимизация возможна при условии внедрения на предприятии управленческого учета и постоянного поиска более выгодных условий сотрудничества с контрагентами. Например, при подборе контрагента для аренды имущества необходимо обращать внимание не только на стоимость услуг, но и на чистоту сделки – важно, чтобы низкая цена аренды не сочеталась с взаимозависимостью участников сделки. Если нарушить такое требование, то налоговые органы могут обратить на это внимание и начать проверку обоснованности заявленной цены сделки.

ВНИМАНИЕ! Для минимизации риска заключения договоров с недобросовестными контрагентами необходимо предварительно проверять их.

Схема проверки участников договорных отношений может включать такие мероприятия:

- надо исключить вероятность того, что в роли контрагента выступает фирма-однодневка;

- при ведении электронного документооборота рекомендуется проверять подлинность ЭЦП (сделать это можно при помощи специальных криптопрограмм или на портале Госуслуг бесплатно);

- подтвердить реальность существования контрагента, убедиться в наличии записей о нем в государственных реестрах и базе ФНС;

- удостовериться, что контрагент не находится в стадии банкротства;

- письменно запросить у второй стороны копии лицензионной документации, приказов о праве подписи, справок о наличии ресурсной базы для выполнения задания.

При заключении договоров необходимо проверять их на соответствие нормам налогового и гражданского права. Выявление неточностей или некорректных формулировок может при проверке ФНС стать основанием для начисления штрафов. Особенное внимание надо уделять документации при требовании контрагента использовать только их шаблоны соглашений.

При комплексном подходе к обеспечению налоговой безопасности можно воспользоваться методикой комплаенса в налогах. Система предполагает ведение постоянной работы по выявлению потенциальных налоговых рисков и предотвращению ситуаций, связанных с ними. В зону возможных рисков попадают такие операции:

На каждом участке работы оценивается уровень риска, выстраивается шкала опасности и в соответствии с ней вырабатываются схемы действий внутри предприятия. Важно организовать систему так, чтобы лицо, ответственное за поиск рисков и путей их минимизации, не принимало окончательного решения о внедрении конкретных мероприятий. Для проведения налогового комплаенса рекомендуется распределять полномочия между несколькими сотрудниками.

Российский технологический университет

Студентка 5 курса

Научный руководитель: Беловицкий Константин Борисович, кандидат экономических наук, доцент кафедры «Экономическая безопасность» Российского технологического университета

УДК 336.025

Введение

Успешным бизнес может быть только в том случае, если постоянно учитывать вероятность критических ситуаций, проводить мониторинг и анализ рисков. Законодатель выделил риск, как один из основных факторов предпринимательской деятельности [1, ст. 2].

Важное место в системе предпринимательских рисков занимают финансовые риски. Возникают они в процессе ведения финансово-хозяйственной деятельности и взаимодействия с различными структурами: банками, страховыми, финансовыми, инвестиционными и другими компаниями.

Актуальность

Исходя из этих отношений, можно выделить страховые, кредитные, банковские, налоговые, процентные, валютные риски и риск ликвидности. Именно они представляют наибольший интерес с точки зрения экономической безопасности предприятия. Учитывая вышесказанное, можно говорить об актуальности выбранной темы.

Поскольку налоговые риски влекут дополнительные расходы предприятия, которые выражаются в виде штрафных санкций, вследствие чего они уменьшают финансовый результат, постольку роль управления налоговыми рисками постоянно возрастает и ее актуальность растет.

При написании работы автором были использованы следующие методы и материалы исследования: изучение СМИ, экономической литературы, анализ и сравнение источников информации, а также индукция и дедукция. Статья написана с использованием общедоступных материалов как правового характера, так и научного, а также была обобщена, проанализирована данная информация с помощью вышеперечисленных методов.

Новизна данной темы заключается в том, что каждое предприятие подвержено влиянию различных факторов, в том числе и налоговых рисков, которые непосредственно влияют на экономическую безопасность предприятия.

Цель работы заключается в изучении налоговых рисков и их влиянии на экономическую безопасность предприятия.

Для достижения поставленной цели необходимо решить ряд задач:

- раскрыть понятие налогового риска;

- рассмотреть источники возникновения налоговых рисков;

- раскрыть классификацию налоговых рисков;

- изучить управление налоговыми рисками;

- определить пути минимизации налоговых рисков.

Понятие налоговый риск, источники его возникновения

В законодательстве РФ четкого определения понятия «налоговые риски» не дано. Этот пробел в теории экономической и налоговой безопасности необходимо восполнить, а также разработать научные подходы для его классификации.

Экономическая безопасность предприятия – это состояние защищенности его имущественного комплекса, иных ресурсов и экономических интересов, а также осуществляемых им бизнес-процессов от угроз экономической безопасности, обеспечивающее достижение целей и задач развития в современных, динамично меняющихся условиях рыночной экономики [4].

Налоговая безопасность это составная часть экономической безопасности предприятия. Она представляет собой состояние защищенности предприятия от внутренних и внешних угроз в результате реализации мероприятий различного назначения (налогового, экономического, правового).

Налоговый риск, исходя из отдельных понятий «риск» и «налог» - это вероятность (угроза) финансовых потерь, которые может понести предприятие из-за неблагоприятного изменения налогового законодательства в процессе финансовой деятельности или в результате налоговых ошибок, которые были допущены при исчислении налоговых платежей.

Для того чтобы понять какие пути минимизации налоговых рисков существуют, необходимо установить источники их возникновения [3].

Особенностями налогового риска являются то, что он является неотъемлемой частью финансового риска, связан с неточностью экономической и правовой информацией, охватывает всех участников налоговых правоотношений, а также несет негативный характер для всех участников.

Традиционно выделяют три источника. Первый источник – появление налогового риска в результате неправильного толкования налогового законодательства как налогоплательщиком, так и налоговым органом (информационные риски). Примером может служить подпункт 55 пункта 1 статьи 251 Налогового кодекса РФ [1, ст.251]. Второй источник – появление в результате с неверным исполнением налоговых обязательств, ошибок в налоговом учете или в налоговом планировании (риски процесса). К третьему источнику относятся риски, которые связаны с возможным нанесением ущерба репутации компании (репутационные риски).

В качестве дополнительных можно выделить экономические, технические и злонамеренные факторы как источники возникновения налоговых рисков.

Экономические факторы заключаются в решении задач социально-экономического регулирования. В процессе решения таких задач возможно изменение налогового законодательства, а именно это может быть установление новых видов налогов или их отмена, изменение порядка исчисления и уплаты налоговых платежей или изменение налоговых ставок и различного вида льгот.

К техническим факторам можно отнести различные ошибки в результате исчисления налогов по причине несвоевременного ознакомления с изменениями законодательства или в связи со сложностью исчисления налоговой базы.

К злонамеренным факторам можно отнести умышленное уклонение от уплаты налогов, что может привести к крупным штрафам, уголовной ответственности должностных лиц предприятия и, как следствие, банкротство.

В более упрощенном виде последствия налоговых рисков можно сформулировать следующим образом:

- проведение камеральных, выездных, внеплановых, дополнительных проверок;

- доведение до банкротства налогоплательщика или налогового агента;

- увеличение налогового бремени;

- снижение или потеря ликвидности;

- доначисления недоимок, пеней и штрафов;

- занесение лиц в специальные реестры, таких как реестры фирм-однодневок, массовых руководителей и др.;

- применение мер административной и (или) ответственности;

Классификация, управление и пути минимизации налоговых рисков

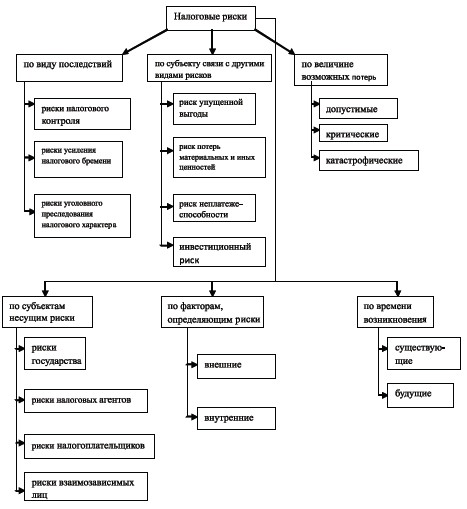

Классифицировать налоговые риски можно следующим образом:

1. По виду последствий:

- риски налогового контроля;

- риски усиления налогового бремени.

- риски уголовного преследования налогового характера;

2. По величине возможных потерь:

- катастрофические.

3. По субъекту связи с другими видами рисков:

- риск упущенной выгоды;

- риск потери материальных и иных потерь;

- инвестиционный риск.

4. По субъектам, несущим риски

- риски налоговых агентов;

- риски взаимозависимых лиц.

5. По местонахождению источника, определяющего риски:

- внешние.

6. По времени возникновения:

- существующие на данный момент;

Предприятию необходимо соблюдать основные принципы:

- не стоит рисковать больше, чем это может позволить собственный капитал;

- всегда следует думать о последствиях риска;

- нельзя рисковать многим ради малого.

На основе данных принципов можно выделить три направления управления налоговыми рисками: избежание, снижение степени (уровня), принятие риска.

Избежать определенный налоговый риск можно только в случае отказа от реализации мероприятия, непосредственно связанного с данным риском.

Снижение уровня налогового риска предполагает сокращение вероятности и объема потерь, с помощью заранее разработанного соответствующего механизма.

Принятие риска предприятием означает покрытие возможных потерь собственными средствами в случае невозможности избежать или снизить риски.

Рассмотрев источники и классификацию налоговых рисков, определим пути минимизации налоговых рисков. Таким образом, предприятию необходимо:

- осуществлять внутренний контроль;

- постоянное, систематическое изучение различных поправок в налоговом законодательстве для того, чтобы своевременно принимать решения по данным изменениям, в том числе исчисления и уплате налогов;

- организовывать курсы по повышению квалификации персонала, которые непосредственно ведут налоговый учет для снижения вероятности допущения ошибок;

- анализировать расчеты по налогам, а именно их сопоставление и сравнение, что позволит выявить признаки различного уровня риска и в последствие принимать необходимые своевременные решения;

- совершенствовать методы налогового планирования путем анализа совершенных и выявленных ошибок в процессе налоговых выплат и процедур их исправления;

- грамотно разрабатывать и формировать учетную и налоговую политику для целей налогообложения, что является инструментом защиты ведения налогового учета [2] [3].

Заключение

Таким образом, раскрыв понятие налогового риска, рассмотрев источники возникновения и классификацию налоговых рисков, изучив управление и пути минимизации налоговых рисков можно сделать следующие выводы:

- налоговые риски имеют неблагоприятные последствия для налогового агента и для налогоплательщика. Выражаются они в различного рода потерях, которые, в свою очередь, выражаются в ухудшении финансовой хозяйственной ситуации в организации;

- возникают налоговые риски и в процессе исчисления, и в процессах начисления и уплаты;

- налоговые риски часто связаны с недостаточностью необходимой информации;

- появляются в результате действий или бездействий налоговых правоотношений.

Однозначно можно сказать, что налоговые риски возникали, возникают и будут возникать в процессе осуществления предпринимательской деятельности, поскольку данная деятельность по своей сути является рискованной.

Предприятию в лице сотрудников необходимо уметь предвидеть и управлять рисками [2]. Желательно до начала деятельности организации необходимо разработать налоговую политику, поскольку налоговая сфера способна оказать слияние на предприятие.

Своевременное принятие и (или) разработка мер и использование различных способов по снижению или нейтрализации налоговых рисков позволить избежать непредвиденные финансовые потери, что в целом будет способствовать повышению эффективности бизнеса и повышению уровня экономической безопасности предприятия.

«Клерк» Рубрика Налоги, взносы, пошлины

Ведение предпринимательской деятельности в России сопряжено с высокими рисками. В том числе налоговыми. Примечательно, что даже не используя какие-либо средства оптимизации и уплачивая все положенные налоги, нельзя с металлом в голосе сказать: «проблем точно не будет». Добросовестные поставщики и реальные сделки также попадают в зону пристального внимания налоговой.

Справедливо задаться вопросом: почему? С одной стороны, есть история повального использования однодневок налогоплательщиками, из-за чего последние в глазах налоговой выглядят не иначе как жулики. С другой, мы имеем совершенно очевидные проблемы в экономике, решать которые, по всей видимости, будут за счёт «дополнительных» налоговых поступлений в бюджет.

Изменить данную ситуацию налогоплательщики, к сожалению, не могут. Высокие налоговые риски нужно принять и учитывать в своей деятельности. Эксперты TaxCoach рассказывают, как.

Тренды и бренды

Налоговый риск — риск переоценки налоговой инспекцией налоговых последствий тех или иных хозяйственных операций.

ФНС ответственно рапортует о победе над «фирмами-однодневками». Основная заслуга — за роботом по имени «АСК НДС-2», который сопоставляет данные из декларации налогоплательщика с данными деклараций его контрагентов и, при обнаружении «разрывов», налогоплательщик получает требование предоставить пояснения.

Поэтому отсутствие «проблемных» контрагентов в конкретном бизнесе уже перестало быть своего рода защитой от налоговых рисков.

Спустя 10 лет внимание инспекторов вновь обращено на пресечение случаев необоснованного применения специальных налоговых режимов, которые также предоставляют возможность снижения уплаты НДС. Это то самое «искусственное дробление бизнеса», под которое может попасть абсолютно всё — от франчайзинга до создания нескольких однотипных компаний одним учредителем. Дьявол, как обычно, кроется в деталях.

Анализ налогоплательщиков

Вероятность реализации налоговых рисков в конкретном бизнесе зависит от соответствия критериям, закреплённым в Концепции системы планирования выездных налоговых проверок 2007 года.

И год не должен останавливать, так как все критерии актуальны. Всего их названо 12, однако мы считаем возможным их сгруппировать.

Налоговая нагрузка, рентабельность, доля вычетов по НДС (критерий 1, 3 и 11)

Ключевые критерии. Как правило, отстающие по данным показателям налогоплательщики — первые среди потенциальных кандидатов на ВНП. Обобщённые, в рамках всей страны, показатели содержатся в приложении к концепции. Данное приложение обновляется ежегодно. Соответственно, рассчитав налоговую нагрузку и рентабельность за прошлый год, а затем сравнив их со средними по отрасли показателями, налогоплательщик может оценить свои шансы попасть в план проверок.

В части налога на добавленную стоимость внимание уделяется доле заявленных вычетов по НДС. Общий рекомендуемый показатель составляет 0,89.

При этом важно понимать, что показатели в приложении к Концепции усреднённые, а значит могут и будут меняться в зависимости от отрасли и региона.

В качестве дополнительного инструмента для оценки налоговых рисков следует воспользоваться налоговым калькулятором сервиса «Прозрачный бизнес». С его помощью вы получите данные о среднеотраслевых показателях по налоговой нагрузке и рентабельности для конкретного вида деятельности, с учётом особенностей соответствующего региона и «масштабов» бизнеса.

Убытки, уровень и рост расходов (критерий 2, 4, 7)

Два критерия, которые показывают, что налогоплательщик «химичит» с себестоимостью. Отражение убытков — верный способ получить из ИФНС требование представить пояснения. А если ситуация повторяется два и более раза подряд, шансы попасть в план проверок возрастают.

Безусловно, убытки не всегда означают, что предприятие оптимизирует налоги. Причины могут быть разные: инвестирование в новые проекты, претензии контрагентов, финансовый кризис. Однако эти причины нужно чётко понимать и суметь донести информацию в ответах на требования.

Кроме того, налоговая совершенно точно запросит информацию о том, как налогоплательщик собирается исправлять ситуацию, своего рода антикризисный план.

Аналогичная ситуация с темпом роста расходов. В идеальном мире предприятие ежегодно должно выдерживать /- одинаковое соотношение доходов и расходов, а лучше сокращать долю расходов за счёт автоматизации, совершенствования технологических процессов и прочего. Тем не менее, ситуации бывают разными. Соответственно, если расходы налогоплательщика по каким-то причинам выросли, эти причины нужно выявить и по требованию инспекции озвучить.

Для расчёта темпов роста доходов и расходов можно использовать данные бухгалтерского баланса (отчёт о фин результатах) и декларацию по налогу на прибыль. Показатели доходов (выручка) прошлого периода (например, 2019 г.), делят на показатели позапрошлого (2018 г.) и умножают на 100. То же самое с расходами (себестоимость). Если результат первого расчёта ниже второго, вполне вероятны вопросы от ИФНС.

Отдельно Концепция отмечает критерий для индивидуальных предпринимателей, уплачивающих НДФЛ (применяющих ОСН). Так, доля заявленных ими расходов не должна превышать 83% от величины доходов.

Уровень заработной платы (критерий 5)

Данный критерий близок к первой группе. Отклонения от среднеотраслевого уровня могут указывать на то, что налогоплательщик: во-первых, оптимизирует НДФЛ и страховые взносы, во-вторых, где-то берёт наличные на выплату неофициальной зарплаты.

Сверить данные по среднему ФОТ в свой отрасли всё так же поможет налоговый калькулятор сервиса «Прозрачный бизнес».

Показатели налогоплательщика близки к предельным значениям для применения спецрежимов (критерий 6)

Примечательно, что Концепция по планированию ВНП к предельным показателям относит не только величину выручки субъекта и количество его персонала, но также долю участия другого юридического лица в уставном капитале на 25%. То есть такой состав участников также является раздражающим фактором.

Сейчас данный признак активно используется в целях выявления схем искусственного дробления.

Цепочки посредников и сомнительные сделки (критерий 8 и 12)

Полагаем, что фразы «необоснованная налоговая выгода», «деловая цель» и «должная осмотрительность» знакомы всем или почти всем предпринимателям. 8 и 12 критерии как раз про это.

Игнорирование требований (критерий 9)

Ни в коем случае нельзя отмалчиваться по требованиям ИФНС. Этим налогоплательщик только усугубит своё положение.

Миграция (критерий 10)

Ранее миграция компаний из одной инспекции в другую (в том числе в другой регион) было эффективной тактикой для усложнения налогового контроля. Однако в настоящий момент законодательная база и подход инспекции к смене адреса серьёзно поменялся.

- Во-первых, переезд из региона в регион существенно удлинён. У ИФНС есть достаточно времени, чтобы принять решение о целесообразности налоговой проверки.

- Во-вторых, при любой миграции предприятия, соответствующая ИФНС проводит тщательную проверку для подтверждения реального местонахождения компании.

Неформальные критерии отбора

Возмещение НДС

Конечно же, возмещение НДС не является критерием для назначения выездной проверки и это абсолютно законная операция. Тем не менее сумма возмещённого налога является отдельным показателем эффективности для каждой инспекции. Результат — доскональные проверки компаний, претендующих на получение налога из бюджета с целью отказать.

Соответственно, данная операция косвенно усиливает налоговые риски, поскольку вызывает предвзятое отношения налоговых инспекторов к налогоплательщикам.

Имущество компании

Ещё одним неофициальным критерием, привлекающим внимание налогового органа, является благосостояние налогоплательщика. ИФНС нужно не только доначислить, но и взыскать, то есть получить реальные деньги. В этой связи выбирая между двумя компаниями с /- одинаковыми «залётами», инспекция выберет ту, с которой можно взыскать доначисленное.

Снижение количества ВНП

Обратимся к статистике.

Например, в 2016 году налоговая провела 22 602 проверки организаций. Доначислениями завершились 99 % из них. Общая сумма доначисленного, с учётом пеней и штрафов, составила 340 млрд. рублей, то есть в среднем 15,2 млн на одну «удачную» проверку.

В 2019 картина изменилась. ВНП затронули 12 549 организаций, то есть снижение за 3 года почти в 2 раза. Средняя сумма доначислений на проверку 25 млн.

Разница колоссальная: «минус» 10 тысяч проверок, «плюс» 10 млн доначислений. Всё это говорит о росте эффективности налогового контроля. Тем не менее, кроме выездной налоговой проверки, у налоговой есть ещё один инструмент, позволяющий пополнить бюджет.

Своего рода предупредительным выстрелом, предшествующим проверке, выступает комиссия по легализации. Мероприятие представляет собой переговорный процесс налогоплательщика с инспекцией на тему уточнения налоговых обязательств. В целом, вызов на комиссию основывает на критериях включения налогоплательщика в план проверок.

Однако проверка — процесс долгий, договориться о приемлемых для обеих сторон условиях можно гораздо быстрее.

При этом не нужно воспринимать комиссию по легализации как некий устрашающий механизм. Наоборот, это возможность отстаивать свою позицию и продумать стратеги будущей защиты.

Кредитор — «всёмогутор»

Выявить нарушителя и доначислить налог — только полдела. Бюджет ещё должен получить реальные деньги. В этой части прогресс также не стоит на месте, в настоящий момент налоговый орган наделён сверх-полномочиями для взыскания налогов.

Во-первых, у инспекций есть специальное право «трясти» компании-клоны, то есть организации, на которые переводится деятельность, если у налогоплательщика возникают проблемы. Статья 45 Налогового кодекса разрешает в судебном порядке взыскивать налоговую недоимку с зависимого лица.

Заметьте, никакого банкротства и субсидиарной ответственности. Для удовлетворения требования инспекция должна доказать суду, что действия налогоплательщика и лиц, на которые переводится деятельность (выводится выручка и имущество), носят согласованный (зависимый друг от друга) характер и приводят к невозможности исполнения обязанности по уплате доначисленных налогов.

В качестве доказательств принимаются сведения о том, что:

- активы компании с началом проверки стремительно уменьшаются;

- новая компания создаётся в период проверки, а список контрагентов удивительным образом совпадает;

- сотрудники должника переводятся на работу в новую компанию и т.д.

Во-вторых, упрощённый порядок привлечения бенефициаров должника к субсидиарной ответственности в деле о банкротстве. Так, если более 50% требований кредиторов вытекают из налоговой задолженности, вина контролирующих лиц (директора, участников) презюмируется.

Очевидно, что данная норма внесена в закон о банкротстве с целью облегчить работу налоговой инспекции и упростить процедуру взыскания с контролирующих лиц долгов их компаний перед бюджетом.

Банковский контроль

Не остаются в стороне и банки, которые не хотят видеть проблемные компании в числе своих клиентов.

Требование по уплате налогов с расчетного счета, проверка реального места нахождения, право на отказ в обслуживании. Конечно, с этим можно спорить, но это долго, да и счёт всё равно в это время не работает.

В поисках волшебной пилюли

Для снижения налоговых рисков существует достаточное число механизмов. Кроме того, есть отраслевые решения. Все они могут быть реализованы через создание группы компаний. Универсальной формулы, следование которой поможет без сучка без задоринки её построить, не существует — необходима точечная индивидуальная настройка под бизнес и задачи.

Есть сопряженные вопросы: как наладить финансирование внутри группы компаний? Как финансировать смежные (часто дотационные) проекты, параллельные бизнесы (также требующие «накачивания» деньгами на возвратной основе), объединения нескольких бизнесов (как разово, так и на неопределенный срок)?

Остался за кадром и инструментарий скрытого владения бизнесом, благо отлажены новые инструменты, без необходимости использования иностранных компаний. Между тем, скрытое владение всем бизнесом или его частью становится обязательным элементом, если вы хоть как-то хотите защитить свои и активы.

Статья была написана не зря, если вы поняли, что необходимо:

- оптимизировать внутренние бизнес-процессы, выискивая ресурсы для повышения эффективности;

- быть адекватными по отношению к текущему уровню налогового администрирования. Избыточно раздробленный, а потом искусственно сочлененный, со срощенным в мутной воде официальным и неоправданно агрессивным управленческим учётом, бизнес становится нежизнеспособным;

- предпринимать конкретные шаги для повышения налоговой и имущественной безопасности — возводить редут обороны, что даст возможность выдержать ещё один непростой этап и остаться на плаву. Возможно это только в рамках группы компаний и только в соответствии с организационной структурой бизнеса. Но это уже совсем другая история.

Справочная / Всё про налоги

Критерии налогового риска. Как предупредить выездную налоговую проверку

Проверки — головная боль для предпринимателя: они грозят штрафами и доначислениями налогов. В статье разберем, какие бывают виды проверок, можно ли их предупредить и как понять, что вы рискуете внезапной встречей с сотрудниками налоговой.

Для чего проводят налоговые проверки?

Предприниматели намеренно занижают показатели, чтобы уменьшить налоги. Налоговая изучает сведения о налогоплательщиках и ищет тех, кто её обманывает. Ей помогают разные программы, например для поиска нарушений по НДС — АСК-НДС.

Какие бывают виды налоговых проверок?

Основных видов два: камеральная и выездная.

- Камеральная проверка проходит каждый раз после сдачи декларации — и обычно незаметно. Инспектор изучает сведения о компании в своём кабинете. Если возникают вопросы, он присылает предпринимателю требование о предоставлении пояснений или документов.

- Выездная проверка проходит у предпринимателя «в гостях». Сотрудники налоговой изучают предприятие, смотрят документы, беседуют с руководителем и его сотрудниками. Предприниматели обычно боятся именно таких «налоговых мероприятий».

Выездная проверка — тщательное исследование, которое занимает много времени. Все компании проверить невозможно. Поэтому налоговая выбирает самых подозрительных налогоплательщиков. Она следует определённым критериям, о которых мы расскажем ниже.

Можно ли избежать выездных проверок?

Налоговая не тратит время на компании, которые ведут себя законопослушно. Если честно платить налоги и сдавать отчётность без ошибок — вряд ли вами заинтересуются.

Предпринимателям, которые только начали вести бизнес, тоже не о чём переживать. С новой компании пока что нечего взять. Да и зачем налоговой торопиться: срок давности по налоговым нарушениям — три года. Инспекторам выгоднее искать нарушения сразу за несколько лет.

На 100% от проверок не застрахован никто. Чтобы подсчитать риск «нарваться» на выездную проверку, изучите приказ ФНС России от 30.05.2007 № ММ-3-06/333@. В приложении №2 к этому приказу перечислены критерии, которые помогают предпринимателям самим себя проверить.

Критерии налогового риска

Для всех ИП и ООО

- Низкая налоговая нагрузка. Её считают по простой формуле: сумму уплаченных налогов делят на выручку и умножают на 100%. Полученный результат сравнивают со средними показателями по конкретной отрасли. Эти данные в открытом доступе можно найти на сайте налоговой. Если результат заметно ниже среднеотраслевого, то вы на один шаг ближе к налоговой проверке.

К примеру, у вас небольшая гостиница. За год выручили 1 200 000 руб., заплатили 140 000 налогов. Налоговая нагрузка = (140000/1200000)*100% = 11,6%. Это выше средней налоговой нагрузки по сфере гостиничного бизнеса: она составляет 9,5%. Поэтому беспокоиться не о чем.

Например, компания платит налог ЕСХН. Она обязана получать не меньше 70% доходов от сельскохозяйственной деятельности. Весь год её доход держится на уровне 70-75%. Налоговая подозревает, что компания уже потеряла право применять режим и занижает свои доходы от других видов деятельности. Инспектор проверяет её по остальным критериям и обнаруживает, что зарплата сотрудников ниже средней по отрасли, точнее, вся — по МРОТ. Он рассчитывает возможные доначисления и предоставляет план проверки руководителю. В офисе предпринимателя раздаётся стук в дверь.

Для УСН «Доходы минус расходы» и ОСНО

- Отражение в отчетности убытков в течение нескольких налоговых периодов. Критический показатель — два и более календарных лет. У надзорного органа может сложиться впечатление, что это делается искусственно, чтобы обойтись без уплаты налогов. -- только для основы и усн расходы

- Опережающий темп роста расходов над доходами. Что в этом криминального — спросит предприниматель? А оснований для подозрений хватает: ведь существуют способы специально завысить расходы или снизить доходы. И все это с целью заплатить поменьше налогов. Если расходы у вас растут, будьте готовы к тому, что налоговая отправит письмо с требованием пояснений.

- Суммы расходов практически равны суммам доходов, полученным за календарный год. Это пункт касается индивидуальных предпринимателей. Он является сигналом к тому, Если сумма расходов максимально приближается к суммам доходов, у налоговиков есть все основания полагать, что предприниматель подгоняет сумму для снижения величины налога. -- опять для расходов

Для плательщиков НДС

- Отражение в отчетности значительных сумм налоговых вычетов по НДС. По этому критерию проверяются компании, работающие на общей системе налогообложения (ОСНО). Почему он так важен? Иногда предприниматели злоупотребляют фиктивными сделками с поставщиками товаров и услуг ради увеличения размера вычета. Тревожный показатель — 89% и более, у налоговой есть все основания для начала проверки.

- Построение деятельности через заключение договоров с цепочкой контрагентов без наличия разумных экономических или иных причин. Иначе говоря, компания работающая в цепочке поставщиков-покупателей, связанных между собой, и проводящая достаточно крупные суммы денег имеет все признаки компании-однодневки. Подробнее они перечислены в Постановлении пленума Высшего арбитражного суда России от 12.10.2006 №53.

- Ведение деятельности с высокими налоговыми рисками. Налоговая разделяет плательщиков на три категории: с низкими, средними и высокими рисками. Высокий риск означает, что компания похожа на однодневку: возможно, она участвует в схемах по уменьшению НДС. Критерии налоговая приводит на сайте, в п. 12 Приложения №2. Среди них, например отсутствие информации о компании и отказ руководителя от общения.

Иметь дело с проблемными контрагентами — тоже плохо. Налоговая будет подозревать, что вы участвуете в схемах. Поэтому проверяйте компанию перед тем, как заключать сделку.

К налоговым рискам по общепринятой классификации можно отнести отдельные виды финансовых рисков, которые являются элементами финансово-хозяйственной деятельности предприятия. В этом случае, если организация занимается каким-либо видом деятельности,всегда присутствует риск, сопровождающий ее текущую деятельность. В учебных и нормативных и нормативных источниках встречается определение налогового риска. Это объективная возможность для налогоплательщика нести финансовые потери, связанные с процедурой исчисления, уплаты и оптимизации налогов и прочих неналоговых платежей.

В современных реалиях рыночной экономики растет роль управления налоговыми рисками организации, так как следствием таких рисков являются дополнительные расходы в виде штрафных санкций, уменьшающие финансовый результат предприятия.

Последствия налоговых рисков могут быть: положительными, отрицательными и нейтральными.

Последствия налоговых рисков считаются положительными тогда, когда налогоплательщик получает высокий результат, как итог своей деятельности. Такой результат налогоплательщик может получить при помощи налогового менеджмента, управляя налогами и предугадывая изменения налоговой политики страны, может просчитывать и увеличивать свои налоговые риски.

Последствия налоговых рисков могут быть отрицательными в том случае, если увеличение налоговых рисков имеет негативную сторону, в следствии этого могут возникнуть вредные экономические последствия для общества и государства. Уменьшая налоговые риски при помощи добросовестного экономического поведения, налогоплательщик пытается сопоставить все так чтобы, запланированные результаты его деятельности совпали с фактически полученными.

Целью предпринимательства, в условиях конкурентной борьбы, является получение максимальных доходов при минимальных затратах. Для того, чтобы данную цель воплотить в реальность нужно величину вложенного капитала в производственную деятельность, сравнить с налоговыми рисками и финансовыми результатами этой деятельности, тогда предприятие будет получать максимальный доход, затрачивая при этом не очень большие средства.

В своем исследовании авторы выделяют основные цели, такие как:

- раскрытие теоретических и практических основ управления финансовыми рисками;

- минимизация налоговых рисков предприятия и пути ее решения;

- рассмотрение общих методов и показателей, применяемых для оценки экономических рисков.

Для достижения поставленных целей необходимо решить следующие задачи:

- рассмотреть экономическую сущность и существующую классификацию финансовых рисков;

- принципы управления финансовыми и налоговыми рисками;

- политика управления финансовыми и налоговыми рисками предприятия;

- механизмы нейтрализации финансовых рисков.

Актуальность данной темы состоит в том, что в настоящее время, важным элементом эффективности финансово-хозяйственной дечтельности предприятия является пониманием сути налоговых рисков, следовательно управление налоговыми рисками считается главной составляющей управления финансами и финансовой политики предприятия.

Финансовая деятельность предприятия сопровождается с различными видами рисков, которые влияют на результаты этой деятельности, а также на уровень финансовой безопасности. Эти риски играют главную роль в «портфеле рисков» и образуют особую группу финансовых рисков предприятия. Портфель-это инструмент, с помощью которого обеспечивается стабильность дохода при минимальном риске.

Финансовые риски характеризуются большим многообразием и требуют определенной классификации. В финансовой деятельности предприятия кредитный риск занимает место только при предоставлении товарного или потребительского кредита покупателям. Таким предприятиям, которые ведут внешнеэкономическую деятельность, импортируют сырье и материалы, и экспортируют готовую продукцию, подходят валютные риски. В этом случае происходит недополучение предусмотренных доходов из-за обменного курса иностранной валюты. Инвестиционный риск характеризует возможность возникновения финансовых потерь, которые могут возникнуть при осуществлении инвестиционной деятельности предприятия. Снижением уровня ликвидности оборотных активов хврвктеризуется риск неплатежеспособности предприятия. Ценовой риск несет для предприятия финансовые потери, связанные с неблагоприятным изменением цовых индексов на активы. Риск снижения финансовой устойчивости предприятия характеризуется чрезмерной долей используемых заемных средств. Депозитный риск связан с неправильной оценкой и неудачным выбором коммерческого банка для осуществления депозитных операций предприятия.

По характеру финансовых последствий все риски подразделяются на: риск, влекущий экономические потери и риск, влекущий упущенную выгоду. Финансовые последствия риска, влекущего экономические потери всегда будут только отрицательными, существует возможность потери дохода или капитала. Риск, влекущий упущенную выгоду рассматривает ситуацию, когда предприятие не может осуществить запланированную финансовую операцию в силу каких-либо причин.

По характеризуемому объекту выделяют следующие группы финансовых рисков:

- риск отдельной финансовой операции. Этот риск характеризует все виды финансовых рисков, принадлежащих определенной финансовой операции;

- риск различных видов финансовой деятельности (например, как риск инвестиционной или валютной деятельности предприятия);

- риск финансовой деятельности всего предприятия в общем. Это комплекс различных видов рисков, который определяется спецификой организационно-правовой формы его деятельности, составом активов и структурой капитала.

По комплексности выделяют простой и сложный финансовый риск. Простой финансовый риск характеризует вид финансового риска, который не подразделяется на отдельные подвиды. Примером такого риска является инфляционный риск. Сложный финансовый риск, определяет вид финансового риска, который состоит из совокупности его подвидов. Примером сложного финансового риска является инвестиционный риск.

По совокупности исследуемых инструментов финансовые риски подразделяются на следующие группы:

- индивидуальный финансовый риск;

- портфельный финансовый риск.

Индивидуальный финансовый риск характеризует совокупный риск, принадлежащий отдельным финансовым инструментам. Портфельный финансовый риск характеризует риск, принадлежащий всему комплексу однофункциональных финансовых инструментов.

По характеру проявления во времени выделяют постоянный финансовый риск и временный финансовый риск. Постоянный финансовый риск связан с действием постоянных факторов и характерен для всего периода осуществления финансовой деятельности. Временный финансовый риск возникает на отдельных этапах осуществления финансовой операции и носит беспрерывный характер.

Управление финансовыми рисками строится на определенных принципах, основными из которых являются:

На основании принципов, которые были рассмотрены на предприятии создается политика управления финансовыми рисками. С помощью этой политики разрабатываются мероприятия по нейтрализации, чтобы ликвидировать угрозу риска и его негативных последствий, связанных с осуществлением различных моментов хозяйственной деятельности.

Из всей совокупности финансовых рисков можно выделить налоговые риски:

- риски налогового контроля;

- риски усиления налогового бремени;

- риски уголовного преследования.

Риски налогового контроля зависят от степени активности налогоплательщика в отношении уменьшения налогов. У законопослушного налогоплательщика риски налогового контроля небольшие и приводят к возможности обнаружения налоговыми органами ошибок налогового учета. У налогоплательщика, который предпринимает активные действия по минимизации налогов, эти риски возрастают. Риски усиления налогового бремени принадлежат экономическим проектам длительного характера, например, новые предприятия и инвестиции в недвижимость. К таким рискам относится отмена налоговых льгот и рост ставок налогов.

Значительные финансовые потери могут появиться у налогоплательщиков в пределах уголовного преследования за совершение каких-либо правонарушений. При проведении налоговой проверки, для руководителей крупнейших предприятий, возникает вероятность попадения под возбуждение уголовного дела, эта вероятность приближается к 100%.

Налоговые риски представляют огромное значение в системе управления финансами, потому что налоговые отношения являются важным фактором, определяющим их результат. Под налоговым риском понимается опасность для субъекта налоговых правоотношений нести финансовые потери, которые связанны с процессом налогообложения, следовательно для налогоплательщика рост налоговых издержек, заключается в снижении имущественного потенциала и снижении возможностей для решения задач, которые стоят в будущем. Для государства налоговый риск представляет уменьшение поступлений в бюджет в результате изменяется величина налоговых ставок и налоговой политики.

Основными характеристиками налогового риска являются:

- является неотъемлемой составляющей финансового риска;

- связан с неточностью экономической и правовой информации;

- охватывает всех участников налоговых правоотношений (налогоплательщики, налоговые агенты и другие субъекты, представляющие интересы государства);

- несет негативный характер для всех участников налоговых правоотношений.

Управление налоговым риском-это совокупность приемов и методов, позволяющих предсказывать наступление опасных событий и применять эффективные действия, чтобысвести у минимуму отрицательные последствия.

Управление налоговыми рисками предприятия представляет собой особую сферу экономической деятельности, которая требует глубоких знаний в области налогового, административного, гражданского и уголовного права, методов оптимизации хозяйственных решений и анализа хозяйственной деятельности.

Можно выделить основные приемы управления налоговым риском: избежание риска, снижение степени риска, принятие риска.

В финансовой деятельности предприятия избежание риска представляет собой отказ от выполнения проекта связанного с риском и дает возможность полностью избежать какие-либо неопределенности. Нужно помнить о том, что такой принцип предполагает полный отказ от прибыли. Принцип снижения уровня риска означает сокращение вероятности и объема потерь. Принятие риска означает, что все или какая то часть риска остается на ответственности предпринимателя, и в данной ситуации предприниматель должен принять решение покрыть возможные потери за счет собственных средств.

Кроме того, существуют и другие классификации налоговых рисков:

В финансовой деятельности предприятия уклонение от налогов связано с неправомерными действиями. Способы уклонения от налогов делятся на криминальные и некриминальные. Действия налогоплательщиков являются некриминальными, в том случае, если они связаны с уклонением от уплаты налогов при помощи нарушения гражданско-правового и налогового законодательства, и с некорректным написанием операций в налоговом и бухгалтерском учете. Криминальные действия связаны с нарушением норм налогового и уголовного права.

Основная роль в системе методов управления финансовыми рисками предприятия принадлежит внутренним механизмам нейтрализации. Внутренние механизмы нейтрализации финансовых рисков представляют собой систему методов минимизации негативных последствий.

Преимуществом использования внутренних механизмов нейтрализации финансовых рисков является высокая степень альтернативности принимаемых управленческих решений, одно из двух, не зависящих от других субъектов хозяйствования.

К внутренним механизмам нейтрализации относятся:

- избежание риска;

- лимитирование концентрации риска;

- хеджирование;

- диверсификация;

- трансфертриска;

- самострахование

В финансовой деятельности предприятия избежание риска характеризуется как разработка стратегических и тактических решений внутреннего характера, которая полностью исключает конкретный вид финансового риска.

Также к внутренним механизмам нейтрализации относится лимитирование концентрации риска. Обычно, этот механизм применяется к тем видам, которые выходят за пределы допустимого уровня, по финансовым операциям, осуществляемым в зоне катастрофического или критического риска.

Хеджирование – это механизм нейтрализации, связанный с осуществлением операций с производными ценными бумагами, помогает эффективно уменьшать финансовые потери.

Принцип работы механизма диверсификации основан на разделении рисков, которое препятствует увеличению рисков. В финансовой деятельности предприятия механизм диверсификации применяется, чтобы ослабить негативные финансовые последствия особенных видов рисков.

Механизм трансферта финансовых рисков основывается на перенесении или передачи отдельных финансовых операций своим партнерам по бизнесу. Партнерам отправляется именно та часть рисков, по которой у них есть больше возможности ослабить негативные последствия финансовых рисков.

Предприятие сохраняет часть финансовых ресурсов и позволяет преодолевать негативные финансовые последствия по тем финансовым операциям, по которым эти риски связаны с действиями контрагентов, в этом и заключается механизм самострахования финансовых рисков.

В настоящее время налоговым риском является являетсобъективная реальность с которой сталкивается каждый субъект экономических и правовых отношений. Этот риск несет материальный финансовый результат в виде дохода или убытка, который нужно оценивать, для нормальной работы предприятия.

Система управления налоговыми рисками должна быть построена на основе соответствующих принципов, работать в соответствии с имеющимися возможностями современных методов управления рисками, делать все для того чтобы развивалась инфраструктура, создавать условия для нормального функционирования производства и контролировать риски на всех уровнях финансовой деятельности предприятия.

Понимание природы риска помогает принять верное решение по поводу управления налоговыми рисками и выбрать наиболее эффективные способы уменьшения экономических потерь.

Повышение эффективности управления налоговыми рисками является важным аспектом в финансовой деятельности предприятия, поскольку позволяет уменьшить рост налоговых доначислений по результатам проверок, которые могут стать особенно болезненными для компаний, у которых есть проблемы с ликвидностью.

В настоящее время налоговые риски сильно влияют на развитие и экономическую безопасность государства в целом, следовательно работа налоговых органов должна быть более качественной, чтобы обеспечить наполняемость федерального, регионального и местного бюджета.

В финансовой деятельности предприятия система управления налоговыми рисками должна быть самостоятельной системой.

В финансовой деятельности предприятия управление налоговыми рисками, предполагает возможность целенаправленного уменьшения вероятности возникновения рисков и минимизацию негативных последствий, связанных с процессом налогообложения, а эффективность организации управления риском во многом зависит от классификации риска.

Читайте также: