Налоговое законодательство рб 2020

Опубликовано: 19.09.2024

Рассмотрим в материале ключевые изменения в налоговом законодательстве в 2020 г. в части применения налоговых льгот, сроков перечисления подоходного налога в бюджет, налогообложения ТЭР, отнесения в затраты взносов на добровольное страхование, а также в том, какие сведения не будут признаваться в текущем году налоговой тайной.

НАЛОГОВЫЕ ЛЬГОТЫ

Указом № 503 * предусмотрено продление в 2020 г. ряда налоговых льгот.

1. На неопределенный период продлена льгота по подоходному налогу в отношении доходов, полученных по заключенным с субъектами рынка беспоставочных внебиржевых финансовых инструментов соглашениям о совершении операций с беспоставочными внебиржевыми финансовыми инструментами (абз. 4 подп. 4.1 п. 4 Указа № 503).

В соответствии с п.

2. Продлена льгота по налогу на недвижимость в отношении капитальных строений научных организаций и научно-технологических парков, а также капитальных строений, переданных в аренду (иное пользование) таким организациям и паркам (подп. 7.1 п. 7 Указа № 503).

В 2019 г. данная льгота была установлена подп. 1.17 и 1.20 п. 1 ст. 228 НК. Она действовала до 1 января 2020 г.

Справочно: научная организация ‒ это организация, прошедшая аккредитацию научной организации, основным видом деятельности которой являются научные исследования и разработки. Основной вид деятельности определяется в порядке, установленном законодательством для целей сбора и представления статистических данных.

3. Также продлено действие льгот по земельному налогу за земельные участки научных организаций и научно-технологических парков, а также за земельные участки, на которых расположены капитальные строения, переданные в аренду таким организациям и паркам, установленных подп. 1.22 и 1.31 п. 1 ст. 239 НК (подп. 7.2 п. 7 Указа № 503).

С 2020 г. изменены льготы для организаций, использующих труд инвалидов. Теперь освобождаются:

- от НДС ‒ обороты по реализации товаров (работ, услуг), если численность инвалидов в организации в среднем за период составляет не менее 30 % численности работников в среднем за этот же период (в 2019 г. ‒ не менее 50 % численности работников (подп. 1.16 п. 1 ст. 118 НК));

- от налога на прибыль ‒ валовая прибыль (кроме прибыли, полученной от торгово-закупочной и посреднической деятельности, а также доходов от сдачи имущества в аренду (передачи в финансовую аренду (лизинг)), иное возмездное или безвозмездное пользование) организаций, если численность инвалидов в них в среднем за период составляет не менее 30 % численности работников в среднем за этот же период (в 2019 г. ‒ не менее 50 % численности работников (п. 4 ст. 181 НК));

- от налога на недвижимость ‒ капитальные строения организаций общественного объединения «Белорусское общество инвалидов», общественного объединения «Белорусское общество глухих» и общественного объединения «Белорусское товарищество инвалидов по зрению», а также обособленных подразделений этих организаций при условии, если численность инвалидов в указанных организациях или их обособленных подразделениях составляет не менее 30 % списочной численности в среднем за период (в 2019 г. ‒ не менее 50 % численности работников (подп. 1.5 п. 1 ст. 228 НК)) (п. 5 Указа № 503).

Внесены изменения в перечень доходов, не облагаемых подоходным налогом. В частности, в 2020 г. он не уплачивается со следующих видов доходов:

- денежной компенсации расходов по найму жилых помещений работникам органов принудительного исполнения, направленным в порядке перевода в другую местность, а также молодым специалистам, направленным на работу не по месту жительства;

- единовременной выплаты на оздоровление, осуществляемой работникам бюджетных организаций, не являющимся государственными служащими и военнослужащими, сотрудниками (работниками) военизированных организаций, имеющими специальные звания (абз. 2 и 3 подп. 4.1 п. 4 Указа № 503).

Пунктом 4 Указа № 27 *** установлено, что работникам бюджетных организаций ежегодно осуществляется единовременная выплата на оздоровление. Такая выплата с 2020 г. освобождается от подоходного налога.

Положения Указа № 27 не распространяются на государственных служащих и военнослужащих, сотрудников (работников) военизированных организаций, имеющих специальные звания. Вместе с тем выплаты на оздоровление указанным лицам с 2020 г. также освобождаются от обложения подоходным налогом.

Справочно: ранее от подоходного налога освобождались только единовременные пособия на оздоровление, выплачиваемые государственным служащим 1 раз в календарном году, как правило, при уходе в трудовой отпуск (п. 1 ст. 208 НК).

В 2020 г. освобождается от акцизов дизельное топливо, реализуемое (передаваемое) организациям, входящим в состав ГПО «Белоруснефть», в количестве, не превышающем 505 тыс. т в год, для дальнейшей поставки сельскохозяйственным организациям и льнозаводам (подп. 9.5 п. 9 Указа № 503).

Важно! Данная льгота предусмотрена при поставках дизельного топлива сельскохозяйственным организациям и льнозаводам по перечням, формируемым областными исполнительными комитетами и согласованным с Минсельхозпродом Республики Беларусь и Белорусским государственным концерном по нефти и химии.

ИНЫЕ ИЗМЕНЕНИЯ И ДОПОЛНЕНИЯ, ВНЕСЕННЫЕ В НАЛОГОВОЕ ЗАКОНОДАТЕЛЬСТВО

1. Установлен срок перечисления в бюджет подоходного налога с доходов, полученных иностранной организацией за весь период с начала осуществления ею на территории Республики Беларусь деятельности через постоянное представительство (подп. 4.3 п. 4 Указа № 503).

Так, иностранные организации, осуществляющие деятельность в Республике Беларусь через постоянное представительство, обязаны в 2020 г. перечислять в бюджет суммы исчисленного и удержанного подоходного налога:

- не позднее 22-го числа месяца, следующего за месяцем, в котором истекает период, указанный в пп. 3 и 4 ст. 180 НК;

- не позднее 22-го числа месяца, следующего за месяцем, в котором истек определенный международным договором период, ‒ если более длительный период определен соответствующим международным договором Республики Беларусь по вопросам налогообложения.

При этом исчисление, удержание и перечисление в бюджет подоходного налога осуществляются в отношении доходов плательщика, полученных с даты начала деятельности, определенной в пп. 3 и 4 ст. 180 НК, и до дня истечения периода.

По окончании периода суммы исчисленного и удержанного подоходного налога иностранные организации, осуществляющие деятельность в Республике Беларусь через постоянное представительство, перечисляют в бюджет в сроки, установленные в абз. 2–4 п. 6 ст. 216 НК.

Справочно: абз. 2–4 п. 6 ст. 216 НК установлены следующие сроки, в которые налоговые агенты обязаны перечислять в бюджет суммы исчисленного и удержанного подоходного налога:

- не позднее дня фактического получения в банке наличных денежных средств на выплату плательщику доходов или дня перечисления таких доходов со счетов налоговых агентов в банках на счета плательщика либо по его поручению на счета третьих лиц в банках (иностранных банках);

- не позднее дня, следующего за днем фактической выплаты дохода плательщику из кассы налогового агента;

- не позднее дня, следующего за днем фактического удержания исчисленных сумм подоходного налога, ‒ для доходов, полученных плательщиком в натуральной форме.

2. С 2020 г. в целях защиты прав и законных интересов физических лиц подп. 4.4 п. 4 Указа № 503 установлено, что в том случае, если общей суммы подоходного налога, подлежащей перечислению налоговым агентом в бюджет в счет предстоящих платежей, недостаточно для осуществления возврата плательщику излишне удержанных сумм подоходного налога в течение 3 месяцев со дня обнаружения факта излишнего удержания налога, такой возврат производится налоговым органом по месту постановки на учет налогового агента на основании заявления плательщика в порядке, установленном в частях 8–11 п. 1 ст. 223 НК.

Например, в 2020 г. выявлено, что организация излишне удержала у физического лица подоходный налог в сумме 6 500 руб. В соответствии с положениями ст. 223 НК налоговый агент вправе произвести возврат физическому лицу излишне удержанной суммы подоходного налога за счет:

- общей суммы подоходного налога, подлежащей перечислению в бюджет в счет предстоящих платежей;

- собственных средств.

Возврат излишне удержанного подоходного налога будет производиться организацией за счет общей суммы подоходного налога, подлежащей перечислению в бюджет в счет предстоящих платежей. При этом сумма таких ежемесячных платежей составляет 560 руб. Таким образом, возврат налога будет осуществляться организацией на протяжении длительного периода времени.

Плательщик в течение 3 месяцев со дня обнаружения факта излишнего удержания налога вправе обратиться в налоговый орган с заявлением и вернуть излишне удержанный подоходный налог.

Важно! Излишне удержанный подоходный налог может быть возвращен плательщику не позднее 5 лет со дня его уплаты в бюджет (части 8–11 п. 1 ст. 223 НК).

В этих целях налоговый орган не позднее 3 рабочих дней со дня подачи плательщиком заявления истребует у налогового агента документы, подтверждающие факт излишнего удержания и перечисления в бюджет подоходного налога с доходов плательщика.

В свою очередь, налоговый агент в 7-дневный срок со дня получения данного обращения налогового органа представляет ему указанные документы. При этом возврат плательщику излишне удержанного налога налоговый орган производит не позднее 15 рабочих дней со дня подачи заявления плательщиком.

Если по результатам рассмотрения заявления плательщика факт излишнего удержания подоходного налога не подтвержден либо налоговый агент не представил необходимые документы, руководитель (его заместитель) налогового органа не позднее 15 рабочих дней со дня подачи заявления плательщиком принимает решение об отказе в проведении такого возврата.

3. Для целей налогообложения не признается реализацией безвозмездная передача имущества, работ, услуг Республике Беларусь или ее административно-территориальным единицам в лице государственных органов и иных юридических лиц, переданных (принятых) в соответствии с законодательством о распоряжении государственным имуществом (п. 12 Указа № 503).

В подп. 2.7.3 п. 2 ст. 31 НК содержится похожая норма. Однако в ней перечислены не все предусмотренные законодательством основания для таких передачи или принятия.

4. Ставка налога на прибыль при налогообложении прибыли, полученной форекс-компанией, Национальным форекс-центром от деятельности по совершению операций с беспоставочными внебиржевыми финансовыми инструментами, установлена в размере 25 % (подп. 4.2 п. 4 Указа № 503).

Справочно: в 2019 г. данная категория плательщиков исчисляла налог на прибыль по деятельности на внебиржевом рынке «Форекс» по общеустановленной ставке, равной 18 % (п. 1 ст. 184 НК).

5. С 2019 г. затраты на оплату стоимости топливно-энергетических ресурсов, израсходованных в пределах норм, установленных в соответствии с законодательством, для целей налогообложения прибыли включаются в нормируемые затраты в порядке, установленном в подп. 1.2 п. 1 ст. 171 НК.

При отсутствии таких норм для механических транспортных средств затраты принимались в пределах норм расхода топлива, установленных их заводом-изготовителем, а при отсутствии таковых ‒ в пределах норм, установленных руководителем организации. Нормы, установленные руководителем организации, действовали до момента утверждения нормативным правовым актом в установленном порядке норм для соответствующего механического транспортного средства, если иное не установлено законодательством. При отсутствии установленных норм расхода топливно-энергетических ресурсов затраты на оплату их стоимости признавались сверхнормативными.

В 2020 г. в состав нормируемых затрат, учитываемых при налогообложении прибыли, включаются затраты на оплату стоимости топлива для механических транспортных средств, судов, машин, механизмов и оборудования, израсходованного в пределах норм, установленных руководителем организации:

- самостоятельно;

- путем обращения в аккредитованную испытательную лабораторию (п. 6 Указа № 503).

6. Внесено изменение в подп. 1.2 п. 1 Указа № 280 **** , в котором определено, по каким видам добровольного страхования организации-страхователи вправе включить страховые взносы в затраты по производству и реализации продукции, товаров (работ, услуг), учитываемые при налогообложении.

С 1 января 2019 г. возможность уменьшить налогооблагаемую прибыль на суммы страховых взносов по добровольному страхованию предоставлена также организациям, которые застраховали:

- товары, предназначенные для реализации;

- имущество, сданное в аренду (переданное в финансовую аренду (лизинг)) (п. 13 Указа № 503).

7. В 2019 г. согласно п. 90 приложения 22 к НК за предоставление информации из Единого государственного регистра юридических лиц и индивидуальных предпринимателей (далее ‒ ЕГР) взималась государственная пошлина в размере 1 базовой величины (далее ‒ БВ) по каждому субъекту и за каждый экземпляр выписки.

С 2020 г. за предоставление выписки из ЕГР в электронном виде посредством веб-портала ставка государственной пошлины снижена на 50 % и составит 0,5 БВ (п. 11 Указа № 503).

Справочно: постановлением Совета Министров Республики Беларусь от 13.12.2019 № 861 определено, что с 1 января 2020 г. размер БВ в Беларуси составляет 27 руб.

8. С 11 апреля 2020 г. не будут признаваться налоговой тайной сведения:

- предоставляемые плательщику в отношении его самого;

- указанные в подп. 1.1–1.13 п. 1 ст. 29 НК;

- предоставляемые посредством единого портала электронных услуг общегосударственной автоматизированной системы в отношении организаций и физических лиц, зарегистрированных в качестве индивидуальных предпринимателей:

- об уплачиваемых видах налогов, сборов (пошлин) и применяемых особых режимах налогообложения;

- о среднесписочной численности работников;

- содержащиеся в годовой бухгалтерской и (или) финансовой отчетности.

Важно! Сведения, представляемые посредством единого портала электронных услуг, составляют налоговую тайну в отношении плательщиков (категорий плательщиков) по перечню, определяемому Советом Министров Республики Беларусь.

* Указ Президента Республики Беларусь от 31.12.2019 № 503 (далее ‒ Указ № 503).

** Налоговый кодекс Республики Беларусь (далее ‒ НК).

*** Указ Президента Республики Беларусь от 18.01.2019 № 27 «Об оплате труда работников бюджетных организаций» (далее ‒ Указ № 27).

**** Указ Президента Республики Беларусь от 19.05.2008 № 280 «О включении страховых взносов по видам добровольного страхования, не относящимся к страхованию жизни, в затраты по производству и реализации продукции, товаров (работ, услуг)» (далее ‒ Указ № 280).

Вместе с этим читают:

Елена Горошко, налоговый консультант, аудитор

Закон Республики Башкортостан "О налоге на имущество организаций" (в редакции Закона РБ от 10.04.2020 № 243-з)

Налоговые ставки

Объекты недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость

Имущество, налоговая база по которым определяется как среднегодовая стоимость имущества

Налоговые льготы

Организации народных художественных промыслов

пункт 3 статьи 3

Организации - в отношении автомобильных дорог общего пользования регионального, межмуниципального значения

пункт 7 статьи 3

Организации - в отношении объектов, находящихся в государственной собственности Республики Башкортостан или муниципальной собственности, предназначенных для телерадиовещания, при условии осуществления эфирного вещания не менее одного обязательного общедоступного телеканала.

пункт 13 статьи 3

Государственные учреждения Республики Башкортостан в отношении имущества, используемого для оздоровления детей и (или) детей с родителями, основной вид экономической деятельности которых относится к подгруппе 86.90.4 "Деятельность санаторно-курортных организаций" Общероссийского классификатора видов экономической деятельности

пункт 16 статьи 3

Организации - управляющие компании индустриальных (промышленных) парков, промышленных технопарков, соответствующие требованиям, установленным Правительством Российской Федерации, и дополнительным требованиям, установленным Правительством Республики Башкортостан, в отношении недвижимого имущества, расположенного в границах территории индустриального (промышленного) парка, промышленного технопарка, используемого в целях осуществления деятельности индустриального (промышленного) парка, промышленного технопарка.

пункт 17 статьи 3

Организации - резиденты индустриальных (промышленных) парков, промышленных технопарков, соответствующих требованиям, установленным Правительством Российской Федерации, и дополнительным требованиям, установленным Правительством Республики Башкортостан, в отношении их собственного недвижимого имущества, расположенного в границах территории индустриального (промышленного) парка, промышленного технопарка, используемого в целях осуществления деятельности индустриального (промышленного) парка, промышленного технопарка.

пункт 18 статьи 3

Организации, занимающиеся тренингом и испытанием племенных лошадей верховых и рысистых пород

пункт 20 статьи 3

организации - резиденты территории опережающего социально-экономического развития, созданной на территории Республики Башкортостан, - в отношении имущества, вновь созданного и (или) приобретенного в целях осуществления деятельности, предусмотренной соглашением об осуществлении деятельности на территории опережающего социально-экономического развития,

пункт 22 статьи 3

Организации, сведения о которых внесены в Единый реестр субъектов малого и среднего предпринимательства по состоянию на 1 марта 2020 года, основным видом деятельности которых в соответствии с группировками Общероссийского классификатора видов экономической деятельности является: "32.99.8 Производство изделий народных художественных промыслов"; "55 Деятельность по предоставлению мест для временного проживания"; "56.1 Деятельность ресторанов и услуги по доставке продуктов питания"; "56.2 Деятельность предприятий общественного питания по обслуживанию торжественных мероприятий и прочим видам организации питания"; "59.14 Деятельность в области демонстрации кинофильмов"; "79 Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма"; "82.3 Деятельность по организации конференций и выставок"; "85.41 Образование дополнительное детей и взрослых"; "88.91 Предоставление услуг по дневному уходу за детьми"; "90 Деятельность творческая, деятельность в области искусства и организации развлечений"; "93 Деятельность в области спорта, отдыха и развлечений"; "96.04 Деятельность физкультурно-оздоровительная"; "86.90.4 Деятельность санаторно-курортных организаций"; "95 Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения"; "96.01 Стирка и химическая чистка текстильных и меховых изделий"; "96.02 Предоставление услуг парикмахерскими и салонами красоты"

пункт 23 статьи 3

Бюджетные, казенные и автономные учреждения, финансируемые из бюджета Республики Башкортостан или из бюджета муниципального образования, расположенного на территории Республики Башкортостан.

пункт 24 статьи 3

Организации, состоящие на налоговом учете на территории Республики Башкортостан, заключившие с Правительством Республики Башкортостан инвестиционное соглашение об условиях реализации приоритетного инвестиционного проекта и осуществившие капитальные вложения в объекты основных средств производственного назначения (приобретение основных средств (за исключением приобретения основных средств по договору лизинга, приобретения основных средств у лиц, признаваемых в соответствии с положениями пункта 2 статьи 105.1 Налогового кодекса Российской Федерации взаимозависимыми), новое строительство (в том числе хозяйственным способом), используемые исключительно для производства товаров, выполнения работ, оказания услуг на территории Республики Башкортостан, предназначенных для реализации третьим лицам

Указом от 31.12.2019 № 503 «О налогообложении» (далее – Указ № 503) внесены изменения в порядок налогообложения на 2020 год.

Указ № 503 опубликованном на Национальном правовом Интернет-портале 10.01.2020.

КАКИЕ ИЗМЕНЕНИЯ ВНЕСЕНЫ

ВЫРУЧКА ОТ РЕАЛИЗАЦИИ

НДС

АКЦИЗЫ

НАЛОГ НА ПРИБЫЛЬ

НАЛОГ НА НЕДВИЖИМОСТЬ

ЗЕМЕЛЬНЫЙ НАЛОГ

ЭКОЛОГИЧЕСКИЙ НАЛОГ

НАЛОГ 3А ДОБЫЧУ (ИЗЪЯТИЕ) ПРИРОДНЫХ РЕСУРСОВ

ПОДОХОДНЫЙ НАЛОГ

Доходы, освобождаемые от подоходного налога с физических лиц

Вид дохода

Статья НК

Размер дохода, освобождаемого от подоходного налога с физических лиц (бел. руб.)

2020

2019

Стоимость путевок, приобретенных для детей в возрасте до восемнадцати лет

на каждого ребенка от каждого источника в течение налогового периода

Доходы, полученные в результате дарения, в виде недвижимого имущества по договору ренты бесплатно в сумме от всех источников в течение налогового периода

Доходы, получаемые от каждого источника в течение налогового периода от:

организаций и ИП, являющихся местом основной работы (службы, учебы), в том числе пенсионерами, ранее работавшими в этих организациях и у ИП

иных организаций и ИП

Доходы в виде оплаты страховых услуг страховых организаций РБ от каждого источника в течение налогового периода

Безвозмездная (спонсорская) помощь, а также поступившие на благотворительный счет, открытый в банке, пожертвования, полученные инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей в сумме от всех источников в течение налогового периода

Доходы, получаемые от профсоюзных организаций членами таких организаций от каждой профсоюзной организации в течение

– налоговых вычетов по подоходному налогу с физических лиц (приложение 10 к Указу № 503);

Налоговые вычеты по подоходному налогу с физических лиц

Вид налогового вычета

Статья НК

Размер налогового вычета

(бел. руб.)

2020

2019

Стандартный налоговый вычет

в месяц при получении дохода, подлежащего налогообложению, в сумме, не превышающей

в месяц при получении дохода, подлежащего налогообложению, в сумме, не превышающей

в месяц на ребенка до восемнадцати лет и (или) каждого иждивенца

в месяц на ребенка до восемнадцати лет и (или) каждого иждивенца.

Стандартный налоговый вычет, предоставляемый вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю

абз. 1 ч. 7 и ч. 9

в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца

в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца

Стандартный налоговый вычет, предоставляемый родителям, имеющим двух и более детей в возрасте до 18 лет или детей инвалидов в возрасте до 18 лет

ребенка в месяц

ребенка в месяц

Стандартный налоговый вычет ИП, нотариусами, осуществляющими нотариальную деятельность в нотариальном бюро, адвокатами, осуществляющими адвокатскую деятельность индивидуально, не имеющими в течение отчетного (налогового) периода (его части) места основной работы (службы, учебы)

применяется при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму расходов, предусмотренных в ст. 205 НК, не превышает в соответствующем календарном квартале 2 126,0

применяется при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму расходов, предусмотренных в ст. 205 НК, не превышает в соответствующем календарном квартале 1 994,0

Подоходный налог постоянных представительств, осуществляющих деятельность на территории РБ

Справочно п. 3 и 4 ст. 180 НК:

3. Если иностранная организация выполняет работы и (или) оказывает услуги на территории РБ, место выполнения работ, оказания услуг иностранной организации с начала его существования признается постоянным представительством иностранной организации при условии, что указанная деятельность осуществляется в течение 180 дней непрерывно или в совокупности в любом двенадцатимесячном периоде, начинающемся или заканчивающемся в соответствующем налоговом периоде.

4. Строительная площадка, монтажный или сборочный объект с начала ее (его) существования признаются постоянным представительством иностранной организации, если такие площадка или объект существуют на территории РБ в течение периода, превышающего 180 дней в любом двенадцатимесячном периоде, начинающемся или заканчивающемся в соответствующем налоговом периоде.

Возврат излишне удержанного подоходного налога налоговым агентом

Все нормы по подоходному налогу вступают в силу с 01.01.2020.

УСН

ГОСПОШЛИНА

НАЛОГОВАЯ ТАЙНА

Ознакомиться с полным текстом документа можно здесь.

Статья доступна для бесплатного просмотра до: 01.01.2028

Сертификат качества аудиторских услуг № 005 от 03.01.2017.

Блог ведет – Жугер Елена Викторовна. Директор аудиторской компании «БелАудитАльянс» • Автор бизнес–статей в деловых и профессиональных изданиях • Сертифицированный аудитор • Эксперт-консультант • Налоговый консультант • Председатель комитета по методологии и аудиту общественного объединения "Ассоциация аудиторских организаций"

1. Об изменении Налогового кодекса Республики Беларусь

1 января 2021 года на портале pravo.by опубликован Закон Республики Беларусь от 29 декабря 2020 г. № 72-З «Об изменении Налогового кодекса Республики Беларусь».

Значимыми изменениями на которые следует обратить внимание в первую очередь является:

- индексация ставок земельного, экологического налога, налога за добычу (изъятие) природных ресурсов, подоходного налога в фиксированных суммах и единого налога с ИП и иных физлиц,

- сокращение перечня продовольственных товаров и товаров для детей, облагаемых НДС по ставке 10 %,

- установление ставки НДС в размере 10 % при ввозе на территорию Республики Беларусь и (или) при реализации на территории Республики Беларусь лекарственных средств и медицинских изделий,

- отмена единого налога на вмененный доход,

- изменение в части льгот по земельному налогу,

- отмена льгот в части подоходного налога для резидентов ПВТ и резидентов Китайско-Белорусского индустриального парка «Великий камень» и применение общеустановленной ставки – 13 процентов,

- ожидаемое ежегодное изменение по подоходному налогу в части размеров доходов физических лиц, освобождаемых от подоходного налога, сумм налоговых вычетов,

- отменена госпошлина за выдачу разрешения на допуск транспортного средства к участию в дорожном движении и введение транспортного налога, подлежащего взиманию с организаций и физлиц,

- увеличение до 1,5 % ставки арендной платы и земельного налога за земельный участок, предоставленный для размещения торговых центров.

Подробнее можно ознакомиться по ссылке: pravo.by

2. Расширен перечень услуг ЖКХ, освобождаемых от НДС

Обороты по реализации жилищно-коммунальных и эксплуатационных услуг, оказываемых физическим лицам на территории Республики Беларусь, освобождаются от обложения НДС. Перечень этих услуг утвержден Указом от 26.03.2007 №138 «О некоторых вопросах обложения налогом на добавленную стоимость». С 1 января 2021 года данный перечень дополнен. Соответствующие изменения внесены Указом от 10.09.2020 № 342.

С вступлением в силу положений Указа от 10.09.2020 №342 льгота по НДС применяется также в отношении:

- работ по содержанию (эксплуатации) объектов внешнего благоустройства населенных пунктов, осуществляемых за счет бюджетных средств. Перечень этих работ определяется Совмином;

- услуг по приему и контролю за исполнением заявок граждан, а также их претензий на качество жилищно-коммунальных услуг;

- услуг по осуществлению функций государственного заказчика в сфере жилищно-коммунального хозяйства;

- услуг по осуществлению функций учета, расчета, начисления и взыскания задолженности по: плате за жилищно-коммунальные услуги; плате за пользование жилым помещением; возмещению расходов организаций, осуществляющих эксплуатацию жилищного фонда и (или) предоставляющих жилищно-коммунальные услуги, на электроэнергию, потребляемую на освещение вспомогательных помещений и работу оборудования в многоквартирных жилых домах.

3. Установлен новый размер базовой величины с 1 января 2021 г.

30 декабря 2020 г. принято постановление Совета Министров Республики Беларусь № 783, которым с 1 января 2021 г. установлен размер базовой величины в размере 29 рублей (справочно – ранее 27 руб.).

Соответственно увеличиваются пособия, стипендии, налоги и сборы, штрафы, другие выплаты, в том числе пособия по безработице и стипендии безработным, направляемым службой занятости на учебу.

4. С 1 января 2021 г. в Беларуси повысился размер месячной минимальной заработной платы

Постановлением Совета Министров от 21 декабря 2020 г. № 740 предусмотрено повышение месячной минимальной заработной платы до 400 бел. руб.

5. Отчет по форме 12-торг (товарооборот)

Срок месячной отчетности перенесен с 3-го на 4-е число после отчетного периода. Постановление Национального статистического комитета Республики Беларусь от 28 августа 2020 г. № 80 «Об изменении постановления Национального статистического комитета Республики Беларусь от 20 июля 2015 г. № 78» вступит в силу 11 января 2021 г. Срок представления отчета за январь–декабрь остался прежним – 6 января.

6. Отчет 1-торг (общепит)

Срок представления отчета по форме 1-торг (общепит) «Отчет об общественном питании» перенесен с 22 января на 22 февраля. Это закреплено постановлением Белстата от 28 августа 2020 г. № 77 «Об изменении постановления Национального статистического комитета Республики Беларусь от 12 ноября 2014 г. № 196». Изменяется не только срок представления отчета, но и форма 1-торг (общепит), а также порядок ее заполнения.

Документ вступил в силу 1 января 2021 г.

7. Цены на социально-значимые товары

Постановлением МАРТ от 28.12.2020 № 83 в I квартале 2021 г. вводится ценовое регулирование на социально значимые товары на 90 дней путем установления ограничений:

- производителям — предельного максимального норматива рентабельности в размере фактического уровня рентабельности реализованной продукции за январь — ноябрь 2020 г. (по плодоовощной продукции — в целом за 2019 год) или не более 10 %;

- оптовой и розничной торговле — предельные максимальные оптовые надбавки, торговые надбавки (с учетом оптовой надбавки).

8. Переоценка не обязательна по состоянию на 1 января 2021 года

По данным Белстата, уровень инфляции в ноябре 2020 г. по сравнению с декабрем 2013 г. составил 76,6 %. С учетом сложившегося уровня инфляции переоценка на 1 января 2021 г. по всем видам переоцениваемого имущества (в т.ч. зданий, сооружений и передаточных устройств) может проводиться по решению организации или собственника ее имущества.

9. Изменение порядка уплаты государственной пошлины при обращении во все суды Республики Беларусь (за исключением плательщиков – нерезидентов Республики Беларусь).

Государственная пошлина с 1 января 2021 года уплачивается в республиканский бюджет (приложение 2 к постановлению Министерства финансов Республики Беларусь от 3 декабря 2019 г. № 71 «О распределении государственной пошлины и штрафов между республиканским и (или) соответствующими местными бюджетами»).

С реквизитами, необходимыми для уплаты государственной пошлины в республиканский бюджет, можно ознакомиться в разделе www.nalog.gov.by

С 1 января 2021 года также подлежит уплате в республиканский бюджет государственная пошлина на основании исполнительных листов или иных исполнительных документов, выданных судом до указанной даты.

10. Пенсионный возраст

С 1 января в Беларуси пенсионный возраст увеличился на полгода. Белорусские мужчины теперь будут выходить на пенсию с 62,5 года, а женщины — с 57,5. Изменения коснулись и минимального страхового стажа, необходимого для получения трудовой пенсии. Он составляет 18 лет.

11. Трудовой кодекс переведен на белорусский язык

Официально переведен Трудовой Кодекс на белорусский язык. Подробнее с белорусско-язычной версией можно ознакомиться по ссылке: pravo.by

С уважением,

консультационный центр ООО «БелАудитАльянс»

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

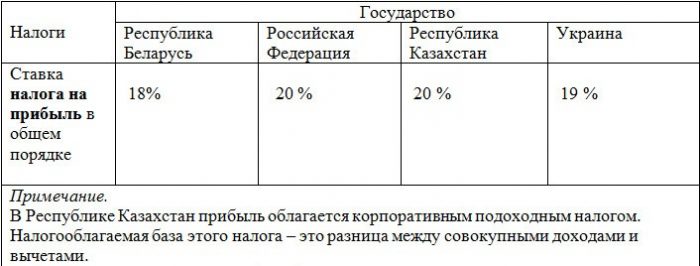

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

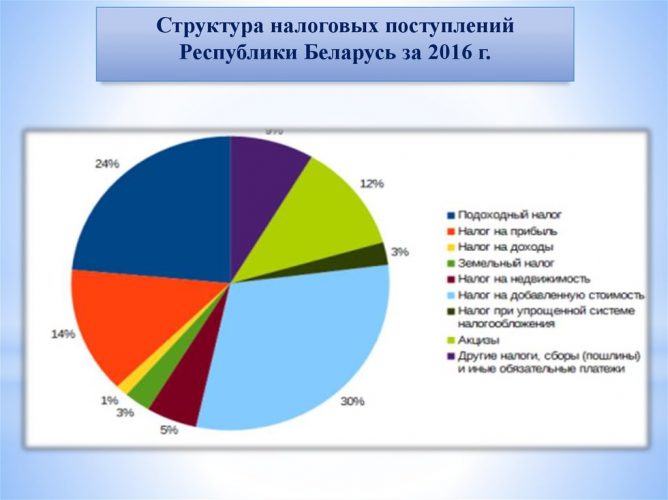

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

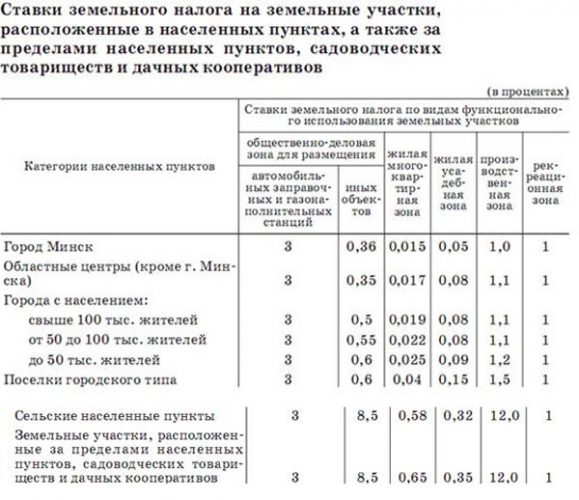

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Читайте также:

- Узбекистан упрощенная система налогообложения

- Типовой устав налоговая с одним учредителем

- Учредительные документы налоговой службы

- Армия на службе монарха налоговая система в англии и франции

- Налоговые органы корректируют планы контрольных проверок в соответствии с результатами аудиторских заключений