Налоговое регулирование банковской деятельности 2020 pdf

Опубликовано: 04.05.2024

Статья в журнале

Цитировать:

Помулев А.А. Банковский сектор России: проблемы и перспективы в условиях новых вызовов // Теневая экономика. – 2020. – Том 4. – № 3. – С. 127-138. – doi: 10.18334/tek.4.3.110831.

Аннотация:

В статье проанализировано текущее состояние, проблемы и перспективы банковского сектора в условиях пандемии. Рассмотрены основные итоги деятельности банковского сектора за первое полугодие 2020 года, прогнозы относительно итогов деятельности крупнейших банков страны. Автором сделано заключение о том, что состояние сектора нельзя было назвать удовлетворительным и до пандемии. Ситуация с COVID-19 только ухудшило ситуацию и обострило проблемы в экономике. Повышение доли наличных средств в экономике неизбежно приведет к повышению уровня теневых операций, что отразится на качестве активов банковской системы. Активы банковской системы в России работают не эффективно, что подтверждено корреляционно-регрессионным анализом взаимосвязи динамики объемов кредитования с ВВП страны. Рассмотрены причины сложившейся ситуации в банковском секторе, предложены варианты решения проблем.

Ключевые слова: коммерческий банк, эффективность банковского сектора, COVID-19, теневая экономика

JEL-классификация: G21, O17, O11

Глобальные вызовы и угрозы развития аграрного сектора России (Лясников Н.В., Романова Ю.А.) // Продовольственная политика и безопасность. № 2 / 2019

К сожалению, COVID-19 появился, когда мировая и российская экономики уже демонстрировали признаки замедления.

">

Рисунок 1. Динамика ВВП России с 2004 года

Источник: составлено автором с использованием системы Refinitiv Datastream [10].

Снижение деловой активности вследствие ограничений, которые были введены из-за COVID-19, привело к снижению во втором квартале ВВП страны на 8,5% [8]. Пандемия как катализатор продемонстрировала слабые места экономики и финансовой системы. Усиление фискальной нагрузки государства дополнительно спровоцирует уход бизнеса в теневой сектор экономики.

Рост реальных располагаемых доходов населения замедлился (рис. 2).

">

Рисунок 2. Динамика РРД США с 1960 года

Источник: составлено автором с использованием системы Refinitiv Datastream [10].

">

Рисунок 3. Динамика РРД России с 1996 года

Источник: составлено автором с использованием системы Refinitiv Datastream [10].

Домохозяйства и предприятия стали выводить деньги в наличные, что приведет к росту теневых операций, снижению прозрачности финансовых операций, а для кредитных организаций возникнут сложности для объективной оценки рисков при финансировании. Так, по данным лаборатории «СберДанные», в апреле – июне 2020 около 8% выручки компаний оказалось не раскрыто [3].

Состояние банковского сектора в России и до пандемии нельзя было назвать удовлетворительным.

Банки и фирмы на рынках капитала по всему миру мобилизуют и предпринимают шаги, чтобы минимизировать влияние COVID-19 на повседневную деятельность.

Внедряются новые удаленные форматы работы для многих категорий сотрудников.

В 2019 году существенно замедлились темпы прироста активов и объемы кредитования до 2,7% и 1,2% в год соответственно (рис. 4).

Рисунок 4. Годовая динамика активов, кредитов и просроченной задолженности банков

Источник: составлено автором по данным Центрального Банка [5].

Уровень просроченной задолженности корпоративного портфеля (Non Performing Loan PL90+) в 2019 увеличился по сравнению с прошлым годом на 0,7% и составлял 5,4% (рис. 4).

Рисунок 5. Темп прироста активов банковского сектора (% за месяц)

Источник: составлено автором по данным Центрального Банка [5].

В мае – июне 2020 года темп прироста активов сократился на 2,65% (рис. 5)

Рисунок 6. Темп прироста кредитов, предоставленных нефинансовым организациям

Источник: составлено автором по данным Центрального Банка [5].

В мае – июне 2020 года темп прироста кредитов предприятиям сократился на 1,2 % (рис. 6).

Рисунок 7. Темп прироста кредитов, предоставленных физическим лицам

Источник: составлено автором по данным Центрального Банка [5].

В мае – июне 2020 года темп прироста кредитов физическим лицам сократился на 0,5 % (рис. 7).

Короткие и необеспеченные кредиты оказались самыми уязвимыми кредитными продуктами в условиях пандемии и самоограничений.

Розничные портфели банков, специализировавшихся на них, сократились больше всех.

При этом крупные госбанки показали рост кредитного портфеля, в том числе во многом благодаря стабильному росту в начале года и выдаче льготной ипотеки.

Рисунок 8. Процент просроченной задолженности банковского сектора

Источник: составлено автором по данным Центрального Банка [5].

Просроченная задолженность увеличилась несущественно по причине массовой реструктуризации кредитов заемщиков (рис. 8). Высокая вероятность роста показателя в конце года.

В 2019 году снизился показатель совокупных доходов банковского сектора в сравнении с аналогичным периодом прошлого года на 23%.

В структуре доходов по-прежнему большую долю занимают непроцентные доходы (84% в 2019 году) (рис. 9).

Среди причин снижения показателей эффективности деятельности следует отметить обострение конкуренции со стороны финтех-компаний, ужесточение требований регулятора, ухудшение экономической ситуации.

Рисунок 9. Финансовые итоги банковского сектора

Источник: составлено автором по данным Центрального Банка [5].

В связи с эпидемиологическими факторами результаты 2020 года будут объективно хуже, с учетом необходимости формирования резервов на возможные потери по ссудам (рис. 10).

Рисунок 10. Прогнозные финансовые итоги в ключевых банках России [10].

По данным официальной статистики ЦБ, 58% банковских активов принадлежат государству (общая величина активов – 94,8 трлн руб.).

Из топ-5 банков по величине активов лишь «Альфа-банк» – коммерческий банк (рис. 11).

Рисунок 11. Концентрация активов банковского сектора

Источник: составлено автором по данным Центрального Банка [5].

Куда идут деньги банковского сектора?

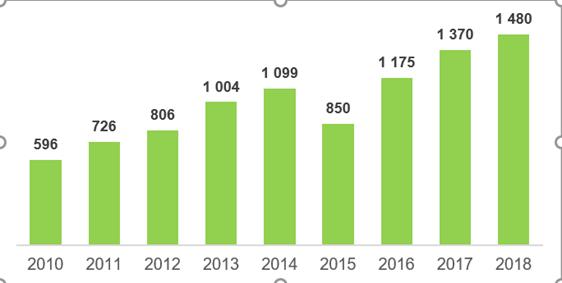

Банковская система с активами в 94,8 трлн руб. инвестирует в основной капитал организаций только 1 480 млрд руб. (рис. 12).

Рисунок 12. Инвестиции в основной капитал, профинансированные за счет кредитных средств в России (млрд рублей)

Источник: [1] (Belous, 2019).

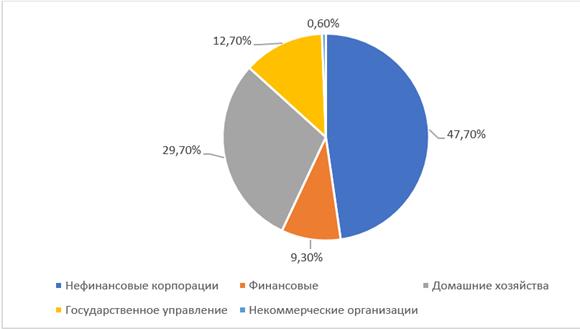

В структуре инвестиционных ресурсов по институциональным секторам ключевыми инвесторами выступают нефинансовые корпорации (47,7%). На финансовые организации приходится только 9,3% (рис. 13).

Рисунок 13. Структура инвестиционных ресурсов по институциональным секторам

Источник: [4] (Masakova, 2019).

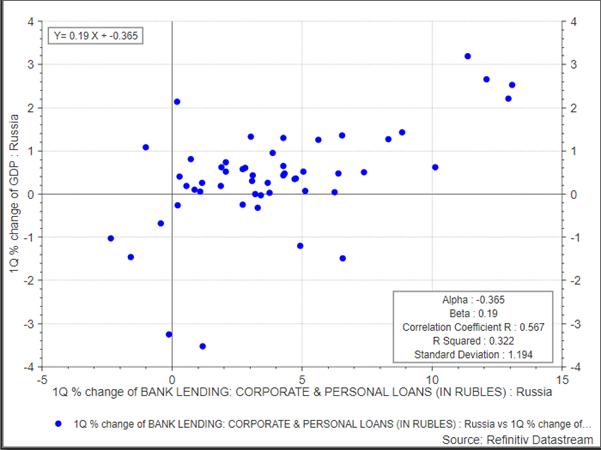

Финансовые активы банковского сектора неэффективно работают на рост экономики страны. Данный вывод был подтвержден корреляционно-регрессионным анализом двух переменных: объемом корпоративных и частных займов, выданных банковским сектором, и объемом валового внутреннего продукта. Ретроспективная выборка сформирована с 2003 года.

Таким образом, в России коэффициент корреляции между переменными составляет 0,56 (рис. 14). По шкале Чеддока такую силу связи можно описать как умеренную. Однако в других странах, например в США (0,98), Китае (0,9), взаимосвязь переменных определяется как весьма высокая.

Рисунок 14. Взаимосвязь динамики объемов кредитования и ВВП России

Источник: составлено автором с использованием системы Refinitiv Datastream [10].

Среди причин низкой эффективности кредитования реального сектора экономики страны стоит отметить следующие:

• жесткое регулирование со стороны ЦБ;

• снижение эффективности взаимодействия банковских и небанковских институтов на финансовом рынке;

• высокий уровень системных рисков;

• низкий уровень развития долгосрочных инструментов финансирования;

• высокий уровень спекулятивных операций;

• недостаток длинных источников фондирования у финансовых организаций;

• неэффективные бизнес-модели банков;

• теневая экономическая деятельность на всех уровнях экономической системы [2] (Burov, 2019).

Основные мероприятия, которые необходимо осуществлять для решения обозначенных проблем на уровне государства и профессионального сообщества:

• обеспечить гибкое регулирование со стороны ЦБ;

• повысить эффективность взаимодействия банковских и небанковских институтов на финансовом рынке;

• снизить системные рисков на институциональном уровне;

• обеспечить стимулирование банков на формирование долгосрочных источников фондирования;

• развить инструменты проектного финансирования;

• повысить эффективность бизнес-моделей банков за счет современных технологий [7] (Pomulev, 2020);

• обеспечить управление операционными рисками [6] (Pomulev, 2019);

• обеспечить эффективное управление качеством кредитного портфеля в т.ч. за счет проактивной диагностики кредитного портфеля [9] (Pomulev, Kalmykov, 2020).

Подробнее об авторе:

Помулев Александр Александрович

департамент корпоративных финансов и корпоративного управления, кандидат экономических наук, доцент

Финансовый университет при Правительстве Российской Федерации

ORCID: 0000-0002-3189-1534

Статью подготовила специалист по международным стандартам финансовой отчетности Меликова Мария Марковна. Связаться с автором |

--> |  |

Вернуться назад на Операции банков 2020

| Не забываем поделиться: |

Основополагающими документами по регулированию вышеназванного направления деятельности коммерческих банков в 2020 году являются: • 1. Гражданский кодекс Российской Федерации. Исходя из содержания перечисленных документов, основываясь на накопленном коммерческими банками опыте в кредитовании реального сектора экономики, а также физических лиц банк должен иметь следующие нормативные документы, регламентирующие кредитный процесс и его организацию (примерный перечень): • 1) меморандум о кредитной политике банка на 1-2 года; Задавайте вопросы нашему консультанту, он ждет вас внизу экрана и всегда онлайн специально для Вас. Не стесняемся, мы работаем совершенно бесплатно. Также оказываем консультации по телефону: 8 (800) 600-76-83, звонок по России бесплатный! Рассмотрим содержание основных трех документов из этого списка. Меморандум о кредитной политике банка должен содержать основные ориентиры банка на текущий год в области кредитования в частности: - географические регионы размещения средств на кредитном рынке и соотношение между ними; Регламент предоставления денежных средств клиентам банка должен содержать информацию: • о перечне и содержании необходимых документов, предоставляемых потенциальными заемщиками, а также о предъявляемых к ним со стороны банка требованиям; Регламент по предоставлению межбанковских кредитов и размещению депозитов в других банках должен содержать перечень и характеристику документов, необходимых к предоставлению банками-заемщиками в банк-кредитор для оформления межбанковского кредита; порядок расчета и использования лимитов возможного риска при осуществлении операций на внутреннем межбанковском рынке, порядок расчета и использования лимитов возможного риска по депозитным операциям с банками-нерезидентами; порядок оперативного управления ресурсами банка исходя из политики управления активами и пассивами и ликвидного коммерческого банка, порядок санкционирования выдачи и размещения депозитов в банках-нерезидентах, порядок отражения операций по межбанковскому кредитованию в бухгалтерском учете. Получите консультацию: 8 (800) 600-76-83

Выше колена, пониже пупка, дырка такая, что влезет рука.

Рубрика: Экономика и управление Дата публикации: 17.01.2021 2021-01-17 Статья просмотрена: 22 раза Библиографическое описание:Рожкова, И. А. Основные направления совершенствования налогового регулирования банковской деятельности на современном этапе / И. А. Рожкова. — Текст : непосредственный // Молодой ученый. — 2021. — № 3 (345). — С. 325-326. — URL: https://moluch.ru/archive/345/77708/ (дата обращения: 20.05.2021). Банки оказывают существенное влияние на развитие организаций и экономики в целом. Поскольку банки являются крупными налогоплательщиками и экономическими субъектами, и их платежеспособность имеет большое общественное значение, следовательно, проблема регулирования банковской деятельности чрезвычайно сложная. Ключевые слова: экономика, налогообложение, банки, налоговое регулирование, платежеспособность, прибыль, доход. В системе государственного регулирования экономики важное место занимает банковский сектор. Он оказывает существенное влияние на развитие организаций и экономики в целом, так как является центром перераспределения капитала. Значительная часть расчетов между организациями идет через банки, осуществляющими большой спектр финансовых операций. Банки входят в число ключевых элементов экономического регулирования. В экономике страны в условиях мирового финансового кризиса, где наблюдаются: банкротства предприятий, спад производства, уменьшение прибыли, чрезвычайно актуальным здесь является банковское кредитование реального сектора. Многие предприятия, которые активно использовали банковские кредиты, сейчас столкнулись с проблемой поиска источника финансирования своей деятельности. Руководители таких организаций оказались в ситуации нехватки денежных средств на развитие и поддержание бизнеса. Налогообложение оказывает влияние на действия двух сторон, участвующих в кредитных операциях. Это как банки, так и его клиенты. В связи с этим можно выделить два сектора налогового регулирования: – налоговое стимулирование кредитора; – налоговое стимулирование заемщика. Состав расходов на проведение кредитных операций значительно влияет на доходность кредитных операций, которые учитываются при расчете налога на прибыль и на формирование налоговой базы созданных резервов. В настоящее время одним из средств снижения налоговой нагрузки на кредитные учреждения является формирование резерва по сомнительным долгам. Сомнительным долгом называется любая задолженность перед налогоплательщиком, которая возникает в связи с выполнением работ и оказанием услуг, а также реализацией товара [1, c. 31]. Сектор налогового регулирования определяется условиями, где оказались экономические субъекты. На заинтересованность заемщика в получении кредита через величину предельных процентов влияет налогообложение. Предельные проценты учитываются в составе расходов при пересчете налога на прибыль. Для стимулирования кредитования банкам реального сектора наиболее актуальными могут быть следующие рекомендации: – расширить перечень льгот банкам и предприятиям, которые учувствуют в лизинговых операциях; – предоставить банкам возможность не формировать или относить расходы по формированию резерва на возможные потери по ссудам; – расширить перечень видов обеспечения, которые учитываются в целях формирования резервов на возможные потери по ссудам; – освободить от налога проценты, полученные по кредитам, которые выданы приоритетным отраслям; – предоставить льготную ставку по налогу на прибыль банкам, где доля предоставленных кредитов принадлежит приоритетным отраслям экономики. Совершенствование налога на прибыль организаций включает в себя введение ограничения по переносу на будущее убытков приобретаемых или поглощаемых компаний, а также изменение отчислений процентов по долговым обязательствам на расходы [2, c. 54]. Можно выделить следующие направления совершенствования действующего механизма налогового регулирования:

Также можно выделить еще одно усовершенствование налогового регулирования — налоговое администрирование. То есть сюда входит повышение качества налогового администрирования, которое включает устранение административных барьеров, препятствующих добросовестному исполнению налоговых обязанностей и обеспечению эффективного использования инструментов, что противодействует уклонению от уплаты налогов. Коммерческие банки образуют систему обеспечивающую жизнеспособность национальной экономики. Поскольку коммерческие банки являются и крупными налогоплательщиками, и экономическими субъектами и их платежеспособность имеет большое общественное значение, то проблема налогообложения коммерческих банков чрезвычайно сложная. Поэтому есть необходимость формирования такой системы налогообложения, которая стимулировала бы деятельность банков в увеличении вложений средств в реальный сектор экономики, а также позволила увеличить их доходы, балансовую прибыль и способствовала увеличению суммы уплаченных налогов, которые поступают в бюджеты разных уровней.

4 чел. помогло. Раздел 1 Налоговое регулирование деятельности организаций финансового сектораТема 1. Налоговое регулирование банковской, страховой и инвестиционной деятельности: необходимость, возможности и границы1.1 Налоговое регулирование деятельности организаций финансового сектора экономики как составная часть государственной налоговой политики ^ 1.2 Цели, задачи, основные направления и методы налогового регулирования деятельности коммерческих банков, страховых организаций, бирж и инвестиционных фондов ^ 1.3 Особенности бухгалтерского учета и отчетности в инвестиционных институтах 1.4 Система налоговых льгот для банков, страховых компаний и фондов ^ 1.5 Ответственность финансовых институтов, в том числе за перечисление налогов 1.6 Исполнение банками, страховыми организациями обязанностей налогового агента Налоговое регулирование деятельности организаций финансового сектора экономики как составная часть государственной налоговой политики

Повышение роли банковского сектора в экономике является одной из важнейших задач государства. Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы. Налогам отводится важное место среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику. Любое государство использует налоговую политику в качестве регулятора как позитивных, так и особенно негативных явлений рынка. Механизм налогообложения банков, страховых компаний, инвестиционных институтов также должен способствовать оптимизации объемов и направлений деятельности организаций финансового сектора экономики. Возникновение и формирование налогообложения организаций финансового сектора экономики характеризуется тремя этапами. ^ Первый период (1992-1993 гг.). На этом этапе банковская, страховая и посредническая деятельность рассматривалась как имеющая особенности в налогообложении. По банковской и страховой деятельности имел место налог на доходы, а по другим видам деятельности - налог на прибыль. Доходы бирж, брокерских компаний хотя и облагались налогом на прибыль, но к ним применялась более высокая ставка. ^ Второй период (1994-2000 гг.) характеризуется, прежде всего, распространением на банки и страховые компании налога на прибыль. С 1 января 1994 года Указом Президента № 2270 «О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней» (с изм. и доп. от 24 декабря 1993 г., 8 мая, 10 сентября 1996 г., 2 апреля, 16 мая 1997 г.) (утратил силу) освобождает от налогообложения прибыль банков, полученную от предоставления долгосрочных кредитов (на срок более 3 лет) на цели капитальных вложений в развитие собственной производственной базы. Однако ставка налога на прибыль для банков и страховых компаний была установлена на более высоком уровне, чем для промышленных предприятий. Кроме того, по банкам и страховым организациям действовали специальные положения по составу затрат, учитываемых при исчислении налога на прибыль (утвержденные постановлениями Правительства РФ «Об особенностях определения налогооблагаемой базы для уплаты налога на прибыль банками и другими кредитными учреждениями» от 16 мая 1994 г. № 490; «Об особенностях определения налогооблагаемой базы для уплаты налога на прибыль страховой организациими» от 16 мая 1994 г. № 491), поскольку общие Положения «Об утверждении Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли» от 5 августа 1992 г. № 552 не отражали специфику их деятельности. С 1995 г. порядок формирования налога на прибыль регламентировался общим законом РФ «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций» и Инструкцией ГНС РФ № 37. ^ Третий период начался с введением в действие первой части Налогового кодекса РФ и продолжается по настоящее время. Наиболее яркие изменения на этом этапе связаны с главой 25 Налогового кодекса Российской Федерации. На все организации, относящиеся к финансово-кредитной сфере, распространены общие положения по налогу на прибыль, в том числе уровень налоговой ставки. Однако имеют место отдельные статьи, учитывающие специфику деятельности банков, страховых организаций, профессиональных участников рынка ценных бумаг, негосударственных пенсионных фондов. 1.2 Цели, задачи, основные направления и методы налогового регулирования деятельности коммерческих банков, страховых организаций и инвестиционных фондовГосударственное регулирование экономики, прежде всего, определяется воздействием на нее отдельных сегментов, одним из таких сегментов является банковская система, банковская деятельность. Одним из основных методов государственного воздействия являются налоги и налоговая политика. Регулирующее воздействие налогов на хозяйственную жизнь имеет многосторонний характер. Налоговое регулирование является одним из элементов налогового механизма. Суть его заключается в том, что любое вмешательство в ход воспроизводственных процессов должно быть экономически целесообразным и обоснованным. Цель налогового регулирования деятельности коммерческих банков, страховых организаций, бирж и инвестиционных фондов заключается в выработке и принятии управленческих решений в области налогообложения организаций финансового сектора экономики. Налоговое регулирования деятельности коммерческих банков, страховых организаций, бирж и инвестиционных фондов направлено на выполнение следующих задач: • обеспечить государство финансовыми ресурсами; • создать условия для регулирования финансового сектора экономики страны; • сгладить возникающие в процессе рыночных отношений экономические неравенства. От выбора форм и методов налогового регулирования в различных условиях зависит деятельность коммерческих банков, страховых организаций, бирж и инвестиционных фондов. Можно выделить следующие формы: - законодательная (принятие новых законов, внесение изменений и дополнений в уже действующие законодательные акты); - налоговое администрирование: работа налоговых органов непосредственно с налогоплательщиками (разъяснение налогового законодательства, издание инструкций и т.п.); - камеральная и выездная налоговая проверка деятельности организаций финансового сектора экономики; - анализ эффективности и целесообразности тех или иных налогов; - обязательные аудиторские проверки. Основные подходы к регулированию налоговых правоотношений в России закреплены за налоговым законодательством, которое включает в себя Налоговый Кодекс Российской Федерации, законодательные и нормативные акты РФ, субъектов РФ и органов исполнительной власти. В основу системы налогового регулирования легли методы и способы налогового регулирования. Методы налогового регулирования, используемые во всех странах представлены на рисунке 1. Рисунок 1 – Методы налогового регулирования Наиболее перспективным методом налогового регулирования является инвестиционный налоговый кредит, который представляет собой изменение срока уплаты налога при наличии соответствующих оснований. К ним относятся проведение организацией научно-исследовательских и опытно-конструкторских работ, осуществление инновационной деятельности, выполнение организацией важного заказа по социально-экономическому развитию региона. Одним из социально значимых методов налогового регулирования являются налоговые вычеты. Выбор и установление ставки налога является отдельным методом налогового регулирования, требующим особого внимания. Именно ставка налога определяет сумму налога, который должен быть уплачен в бюджет. Понижение ставки любого налога должно быть настолько максимально, чтобы позволить хозяйствующим субъектам осуществлять свою финансово-хозяйственную деятельность без значительных потерь и получать прибыль, но при этом соблюдать и фискальные интересы государства в целом. Методы налогового регулирования представляют собой возможность проведения налогового регулирования, на практике же налоговое регулирование может осуществляться посредством следующих способов, которые условно делятся на две взаимосвязанные сферы: налоговые льготы и налоговые санкции. Оптимальное сочетание применения этих мер позволяет в конечном итоге рассчитывать на результативность налоговой политики. Система налоговых льгот включает в себя следующие виды льгот: отмена авансовых платежей, отсрочка платежа по заявлению, освобождение от уплаты налогов отдельных категорий налогоплательщиков, понижение налоговых ставок и так далее. Важным условием оптимальности налогового регулирования является сокращение числа индивидуальных льгот. Экономическим обоснованием предоставляемой налоговой льготы являются географические, политические, природно-климатические факторы, которые заранее предопределяют порядок и условия вхождения товаропроизводителя в рынок. Налоговая политика государства должна быть направлена на выравнивание таких условий не только с помощью предоставления налоговых льгот, но и путем предоставления товаропроизводителям возможности самостоятельно использовать имеющийся экономический потенциал. Система налоговых льгот тесно взаимосвязана с системой налоговых санкций. Составляющими этой системы являются финансовые санкции - штрафы, пени, доначисление неуплаченных сумм налогов и административные санкции. Состав и размер налоговых санкций зависят от вида налогового правонарушения. Если финансовые санкции применяются по отношению к хозяйствующим субъектам, то есть предприятиям и организациям, то административные - по отношению к должностным лицам этих предприятий. Необходимость текущих налоговых корректировок через систему льгот и санкций вызвана постоянными изменениями экономико-социальных и общественно-политических отношений. И именно совокупность мер налогового регулирования призвана учитывать и контролировать эти изменения. Таким образом, налоговое регулирование является сложным действием налоговой политики государства, поскольку его цель - не только соблюдение интересов государства в бюджетно-налоговой сфере деятельности, то есть обеспечение покрытия государственных расходов доходами бюджета, но и интересов налогоплательщика, а также обеспечение необходимых условий для роста благосостояния всей страны в целом. «Клерк» Рубрика Банки

Ни для кого не секрет, что на структурирование и налоговую оптимизацию бизнеса в России немалое влияние оказывает Закон о противодействии легализации № 115-ФЗ. При этом пресловутые «блокировки» счетов, запросы документов и отклонение платежей являются лишь следствием, которое вытекает из квалификации операций компании в качестве подозрительных (сомнительных). Публикация посвящена предполагаемому изменению критериев, которые используются банками для выявления сомнительных операций. 02.03.2012 Банк России утвердил положение № 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов» (далее — положение № 375-П. В соответствии с ним банки обязаны выявлять в деятельности клиентов подозрительные операции, которые могут быть направлены на отмывание преступных доходов. Положением № 375-П определен пул критериев потенциальной сомнительности операций, которые должны служить триггерами для сотрудников банков при анализе операций клиентов.

Первый квартал 2020 г. ознаменовался громкой новостью — Банк России подготовил проект изменений в положение № 375-П, которые изменят классификатор признаков, указывающих на необычный характер операции и как следствие правила банковского контроля. Проект изменений был размещен на федеральном портале проектов нормативных правовых актов (ID 04/15/03-20/00100461), ему были посвящены ряд публикаций и аналитических материалов. К нашему удивлению, мартовская редакция изменений в положение не получила дальнейшего развития, и в августе 2020 на портале появился новый проект изменений (04/15/08-20/00106704), который ошибочно не привлек широкого внимания, хотя именно он готовится к принятию в начале 2021 года.

Часть признаков будет исключена, другая будет изложена в новой формулировке, однако наибольший интерес представляют те признаки, которые действующая редакция положения № 375-ранее не содержала. Рассмотрим некоторые из новых признаков:

Стоит отметить, что данный признак находится в русле наметившегося тренда последних лет — диджитализации налоговой сферы, которая теперь помимо трансграничного автоматического обмена налоговой информацией будет включать в себя фактическое отслеживание каждой банковской операции, информацию о которой налоговые органы смогут получать от банков и обрабатывать в электронном виде с помощью автоматизированных алгоритмов. Так, согласно Приказу ФНС России от 31.12.2019 № ММВ-7-2/679@ банки обязаны указывать информацию об IP-адресе, MAC-адресе, номере SIM-карты, номере телефона и (или) иного идентификатора устройства, с которого была совершена операция по счёту. В первую очередь на признак стоит обратить внимание группам компаний и сторонникам дробления бизнеса, бухгалтерским и консалтинговым компаниям, которые могут использовать один IP-адрес для работы с пулом банк-клиентов.

Использования индивидуальных предпринимателей для налоговой оптимизации уже давно вошло в обиход многих компаний, при этом нельзя забывать, что с точки зрения банковского контроля каждый бизнес должен быть полноценным (к примеру, закупка товара — выплата зарплаты — аренда офиса — реализация товара — уплата налогов). Как только сотрудники банка увидят «дефект» (к примеру, по счету проходит только закупка товаров и их реализация, без каких-либо расходов на обслуживание и содержание штата, офиса и т.п.), предприниматель сразу же получит запрос с просьбой раскрыть свои бизнес-процессы. Существование индивидуальных предпринимателей с большими доходами и «0» расходами лучше немедленно исключить из цепочек своих контрагентов.

В последние годы операции по снятию наличных денежных средств вызывали интерес налоговой инспекции, а теперь к этому подключаться еще и банки. Использование корпоративной карты из удобного средства расчетов и принятия расходов легко может стать миной замедленного действия — не стоит превышать лимиты на снятие наличных, а каждая расходная операция по корпоративной карте должна соотносится с деятельностью компании и быть надлежащим образом оформлена (авансовые отчеты).

ЦБ РФ выделяет ряд секторов экономики, в которых аккумулируется большое количество наличных средств, которые могут реализовываться в пользу третьих лиц, операции с описанными в критерии отраслями становятся потенциально опасными.

Согласно оценкам экспертов, в отрасли по вторичной переработке металлов крутятся миллиарды рублей, а существенная часть расчетов производится в наличной форме. Отрасль давно находится под пристальным контролем со стороны банков, который почему-то не создает ощутимых результатов, теперь дополнительный «акцент на металлах» поставлен и со стороны ЦБ РФ.

С одной стороны, операции по приему и выдаче займов никоим образом не ограничены законом, однако в контексте банковского контроля зачастую возникают подозрения в отношении займов участникам и директорам, выплаты по которым могут использоваться для уклонения от уплаты НДФЛ. В данном случае ЦБ БФ предписывает уделять особое внимание займам, внесение которых производилось в наличной форме. Проблем ведения расчетных счетов компании в разных банках — глобальна, она может привести к появлению проблем с банком не только при выдаче и возврате займов, но и при уплате налогов (в одном банке предприниматель платит налоги, в другом банке принимает платежи от клиентов, при этом второй банк объективно не может увидеть совершение платежей в бюджет в банке номер один и вынужден требовать от компании предоставления разъяснений). Выделим также некоторые признаки из числа тех, что исключены в новой редакции Проекта и чего отныне не следует опасаться:

Теперь совершение операции с более высокой комиссией не будет считаться подозрительной — это право клиента.

Исключение данного признака безусловно следует оценивать положительно — ввиду отсутствия четких критериев он носил весьма субъективный характер и зачастую приводил к злоупотреблениям со стороны банков, создавал неоправданные барьеры и выступал преградой для деловой активности.

Это изменение мы также расцениваем положительно — некоммерческие организации и так находятся под всесторонним контролем со стороны Минюста, дополнительное давление со стороны банков абсолютно излишне. В заключение отметим, что регулирование в области ПОД/ФТ год от года усложняется, об этом свидетельствует растущее количество актов и разъяснений. Перечень признаков, приведенный в августом проекте, не является закрытым и очевидно, существует целый ряд дополнительных писем ЦБ РФ по отдельным операциями и отраслям, банки имеют право самостоятельно определять иные признаки в правилах внутреннего контроля. Задачей предпринимателей, бухгалтеров и юристов является заблаговременное ознакомление с предстоящими изменениями и внесение соответствующих корректировок в свои бизнес-процессы, только так возможно не стать объектом для применения ограничительных мер со стороны банков. Читайте также:

|