Налоговое право как правовое образование рк презентация

Опубликовано: 16.05.2024

Презентация на тему "Налоговое право".

основные вопрсы: источники налогового права, права и обязанности налоглатильщика.

| Вложение | Размер |

|---|---|

| nalogovoe_pravo_prava_nalogoplatelshchika_.ppt | 381 КБ |

Предварительный просмотр:

Подписи к слайдам:

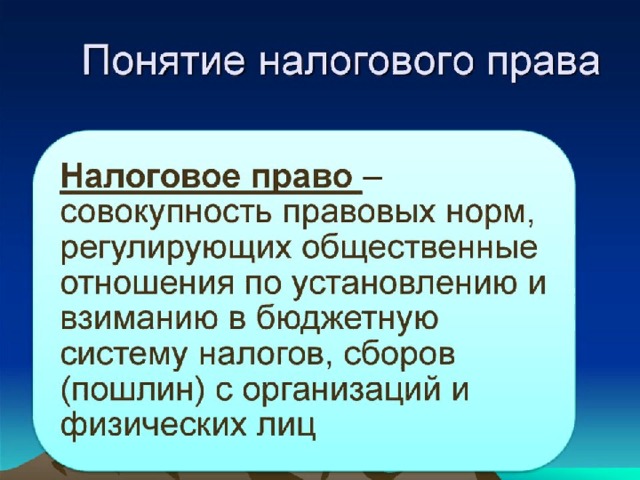

Налоговое право отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

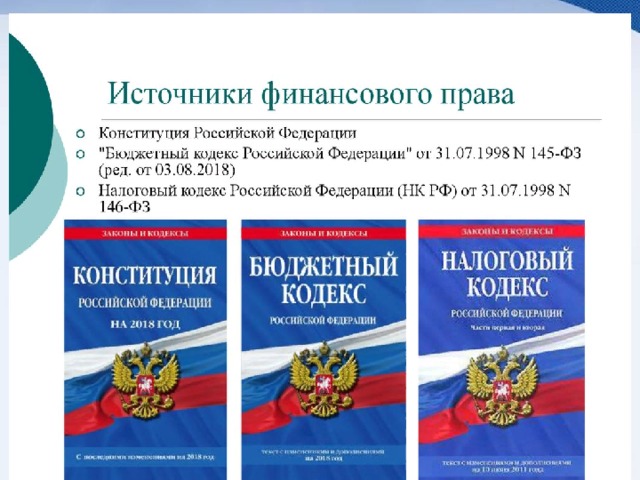

Источники налогового права 1. Конституция Российской Федерации. 2. Специальное налоговое законодательство а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.) б) региональное законодательство о налогах и сборах: в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления . 3. Решения Конституционного Суда РФ. 4.Нормы международного права и международные договоры Российской Федерации.

Налоги Налоги – законодательно установленные обязательные безвозмездные платежи физических и юридических лиц государству В материальном смысле налог- это определенная сумма денег, подлежащая передаче налогоплательщиком государству в обусловленные срок и в установленном порядке Как экономическая категория - это денежное (имущественное) отношение, опосредующее одностороннее движение стоимости от плательщика к государству

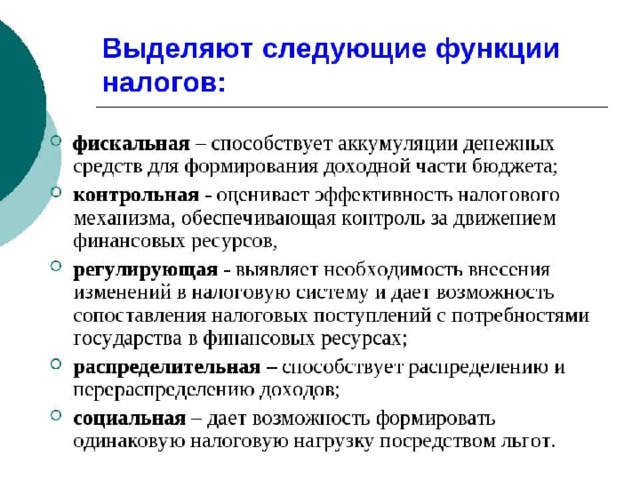

Функции налогов Фискальная – обеспечение финансирования государственных расходов 1 Распределительная (социальная) – перераспределение доходов между соц. слоями 2 Регулирующая – государственное регулирование экономики 3 3 Социально-воспитательная – сдерживание производства и потребления вредной продукции 4 4 Конкретно-учетная – учет доходов граждан, предприятий и организаций 5

Элементы налога Объект налога – имущество или доход, подлежащий обложению 1 Субъект налога – налогоплательщик – физическое или юридической лицо 2 Источник налога – доход, из которого выплачивается налог 3 Ставка налога – величина налога с единицы объекта налога 4 Налоговая льгота – полное или частичное освобождение плательщика от налога 5

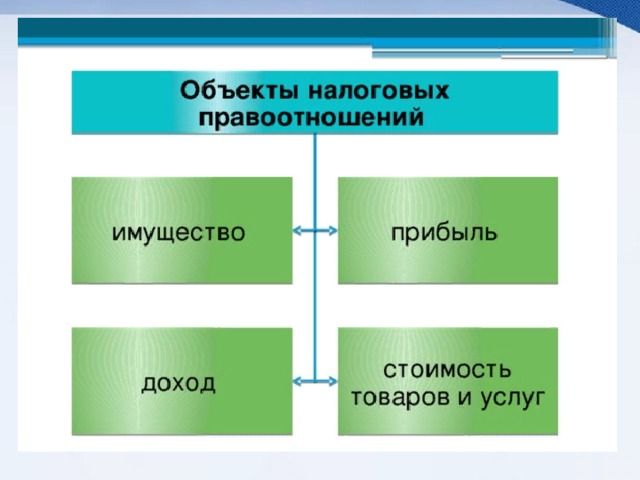

Объекты налогообложения Прибыль Стоимость определенных товаров Имущество Операции с ценными бумагами Отдельные виды деятельности Передача собственности Добавленная стоимость Доходы

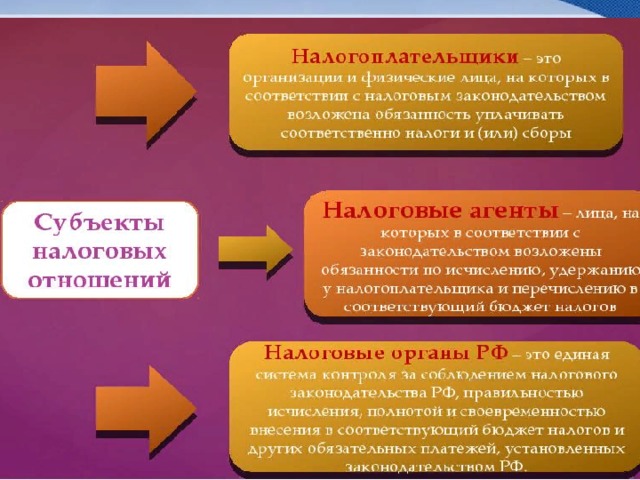

Налогоплательщики – физические и юридические лица 1 Налоговые органы и налоговые агенты, таможенные органы 2 Внебюджетные фонды 3 Участники налоговых отношений Финансовые органы государства и местного самоуправления 4 Налоговая полиция 5

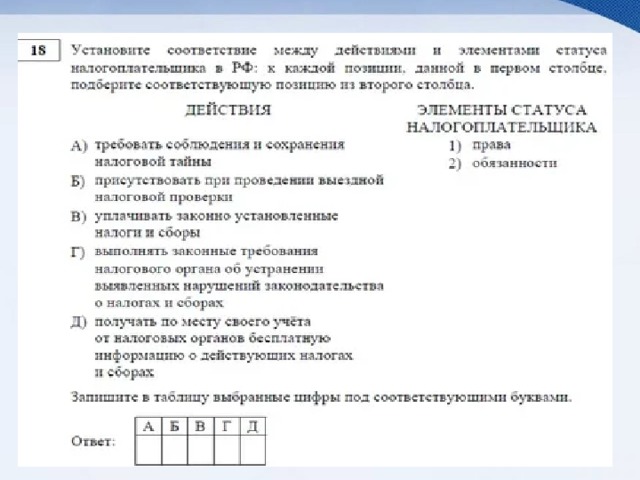

Права и обязанности налогоплательщика ПРАВА: Получать от налоговых органов бесплатную информацию о действующих налогах и сборах Использовать налоговые льготы На своевременный зачет или возврат сумм излишне уплаченных налогов Обжаловать действия (бездействия) налоговых органов и их должностных лиц

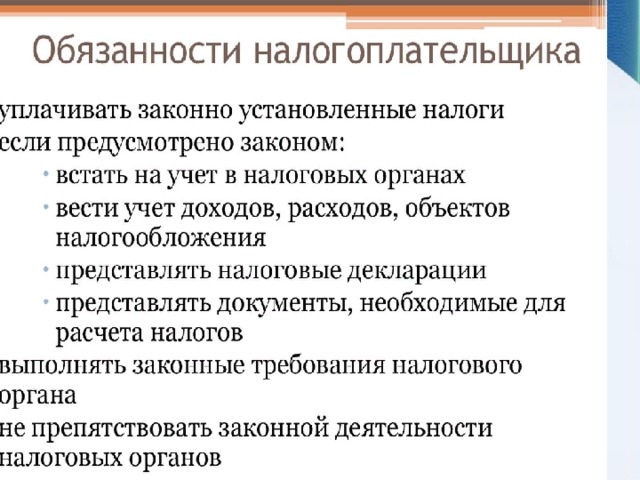

Права и обязанности налогоплательщика ОБЯЗАННОСТИ: Своевременно и в полном объеме уплачивать налоги Вести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет) Представлять налоговым органам необходимые документы и сведения Выполнять требования налоговых органов об устранении нарушений законодательства о налогах

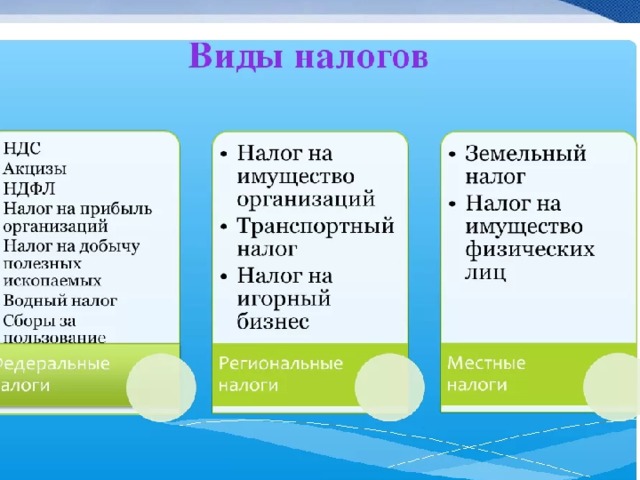

Виды налогов 1. По уровню бюджета Региональные налоги - платежи за пользование природными ресурсами; лесной налог; налог на имущество предприятий; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем ; дорожный налог Федеральные налоги - налог на добавленную стоимость; федеральные платежи за пользование природными ресурсами; акцизы; налог на доходы банков; подоходный налог с физических лиц; налог на доходы от страховой деятельности; налог на операции с ценными бумагами; гербовый сбор; таможенные и государственные пошлины; налог на наследование и дарение; налог с биржевой деятельности

Виды налогов Местные налоги - земельный налог; сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на имущество физических лиц; сбор за право торговли; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; на рекламу; - лицензионный сбор за право торговли вино-водочными изделиями; сбор с владельцев собак; сбор за выдачу ордера на квартиру; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за право использования местной символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренными законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов

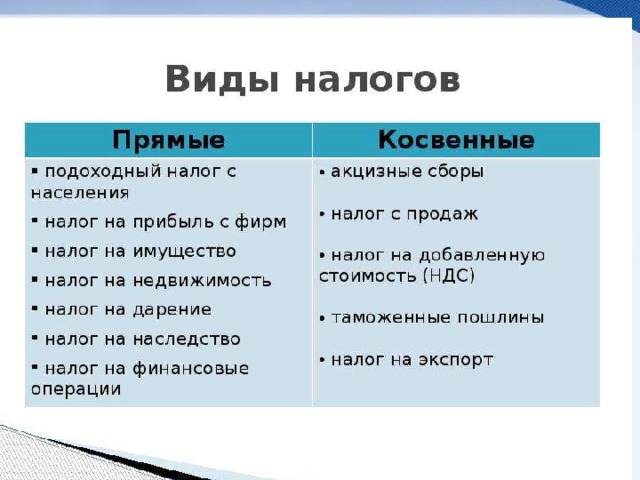

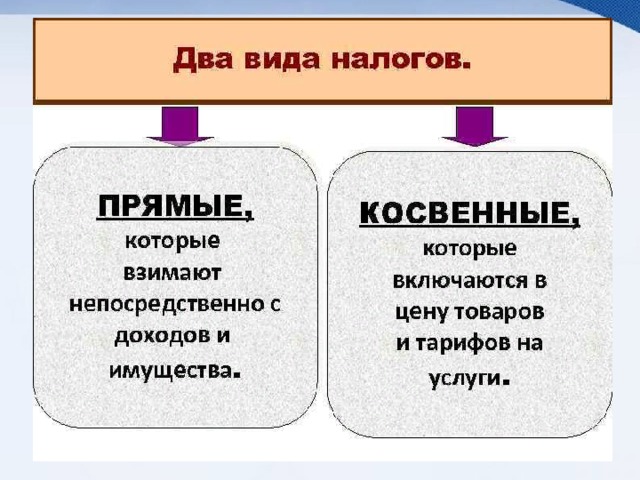

Виды налогов 2. По способам взимания Прямые – взимаются с доходов и имущества физических и юридических лиц: подоходный налог, налог на прибыль фирм, налог на имущество, недвижимость, дарение, наследство, финансовые операции. (справедливы, плохо собираются, принудительные меры – штрафы, уголовное наказание) Косвенные – налоги на обращение и потребление, устанавливаются в виде надбавок к цене товара или услуги: акцизные сборы, налог с продаж, НДС, таможенные и государственные пошлины. (несправедливы, но легко собираются)

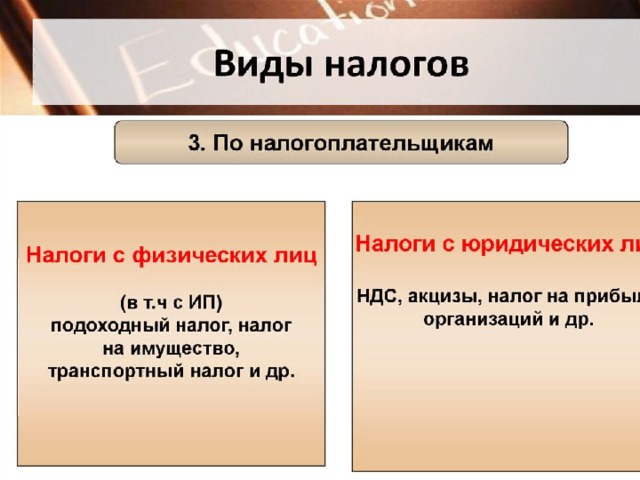

Виды налогов 3. По налогоплательщикам Налоги с физических лиц подоходный налог, налог на имущество, на наследование, на дарение, на землю, дорожный и транспортный налог и др. Налоги с юридических лиц НДС, акцизы, налог на прибыль организаций и др.

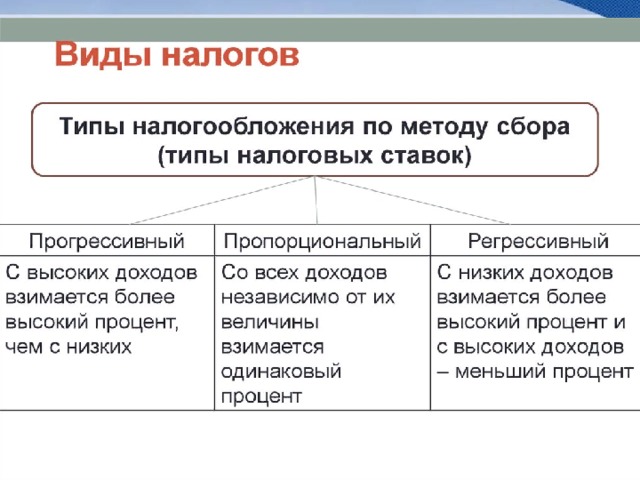

Системы налогообложения 1 Регрессивный налог налог тем выше, чем ниже доход 2 Пропорциональный налог сумма налога пропорциональна доходам 3 Прогрессивный налог налог тем выше, чем выше доход

Принципы налогообложения Принцип справедливости Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов Принцип экономичности налогов Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги Принцип обязательности Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа . Принцип определенности и точности налогов Размер налогов, сроки, способ и порядок начисления должны быть точно определены Принцип динамизма Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

Домашнее задание § 40-41, конспект выучить.

По теме: методические разработки, презентации и конспекты

Данный материал позволит закрепить знания учащихся по теме «Налоговое право» в 11 классе, изучающих право. Задания требуют умения преобразовывать информацию, опираться на статьи Нало.

Игровое занятие по теме "Налоги" может быть использовано как внеклассное мероприятие так и для проведения урока обществознания.

Урок Налоговое право

Фото 11 класс Налоговое право.

Открытый урок по теме: "Налоговое право, как отрасль право"

Открытый урок представлен в виде презентации по теме "Налоговое право, как отрасль право" для студентов специальности "Экономики и бухгалтерского учета".

презентация 11 класс право.

Тест "Налоговое право"

Тест по праву по теме "Налоговое право" для 11 класса.

Тест по налоговому праву

Тест позволяет учителю проверить знания учащихся по основным вопросам налогового законодательства.

Описание презентации по отдельным слайдам:

Собираемые государством налоги перечисляются в бюджеты соответствующего уровня и во внебюджетные фонды. В первом случае имеются в виду федеральный бюджет; бюджет субъектов Федерации; местный бюджет. Что касается внебюджетных фондов, то это, например, пенсионные фонды, в которые делают взносы как предприятия, так и отдельные граждане.

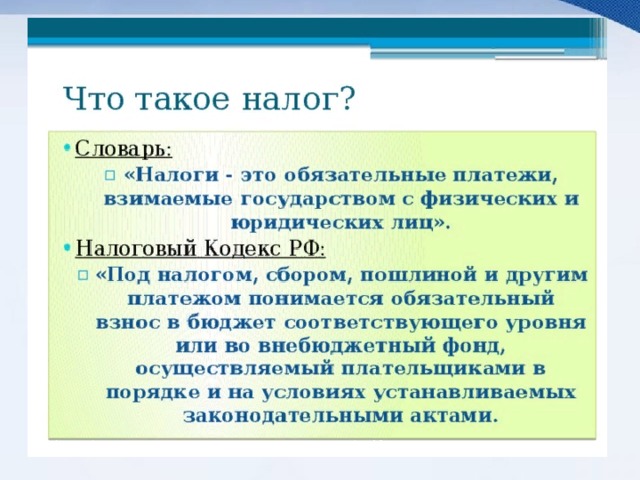

налоги – это обязательные платежи, взимаемые государством с физических (т. е. граждан) и юридических (т. е. предприятий и организаций) лиц.

Налоговое право отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

Объекты налогообложения Прибыль Стоимость определенных товаров Имущество Операции с ценными бумагами Отдельные виды деятельности Передача собственности Добавленная стоимость Доходы

Источники налогового права 1. Конституция Российской Федерации. 2. Специальное налоговое законодательство а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.) б) региональное законодательство о налогах и сборах: в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления. 3. Решения Конституционного Суда РФ. 4.Нормы международного права и международные договоры Российской Федерации.

Участники налоговых отношений

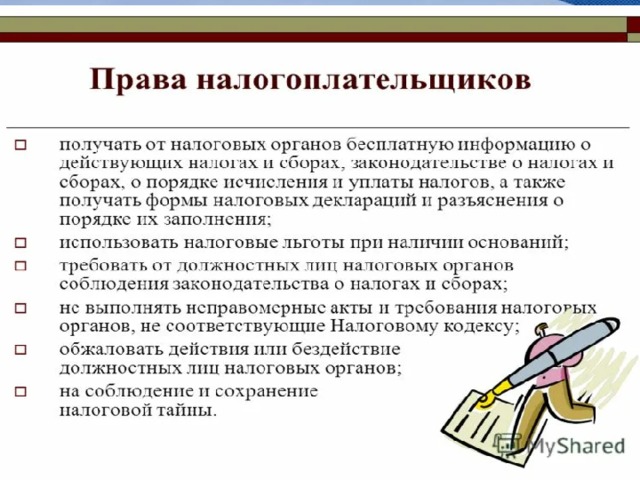

Права и обязанности налогоплательщика ПРАВА: Получать от налоговых органов бесплатную информацию о действующих налогах и сборах Использовать налоговые льготы На своевременный зачет или возврат сумм излишне уплаченных налогов Обжаловать действия (бездействия) налоговых органов и их должностных лиц

1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах использовать налоговые льготы получать отсрочку, рассрочку или инвестиционный налоговый кредит на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, на осуществление совместной с налоговыми органами сверки расчетов по налогам

представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, присутствовать при проведении выездной налоговой проверки; получать копии акта налоговой проверки не выполнять неправомерные акты и требования налоговых органов, на соблюдение и сохранение налоговой тайны;

Права и обязанности налогоплательщика ОБЯЗАННОСТИ: Своевременно и в полном объеме уплачивать налоги Вести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет) Представлять налоговым органам необходимые документы и сведения Выполнять требования налоговых органов об устранении нарушений законодательства о налогах

представлять в налоговые органы документы, необходимые для исчисления и уплаты налогов; выполнять законные требования налогового органа об устранении выявленных нарушений в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета

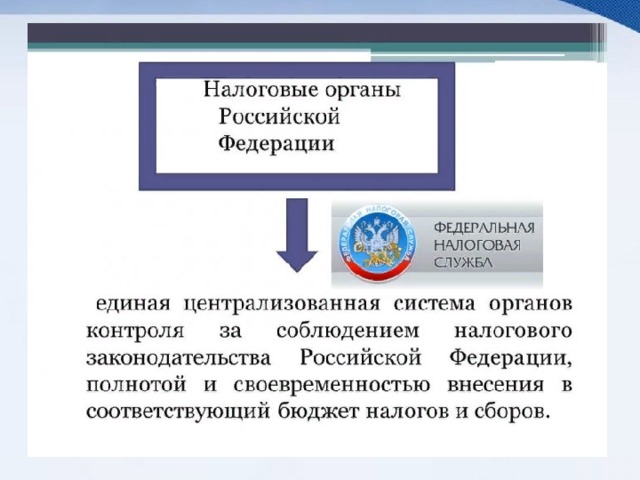

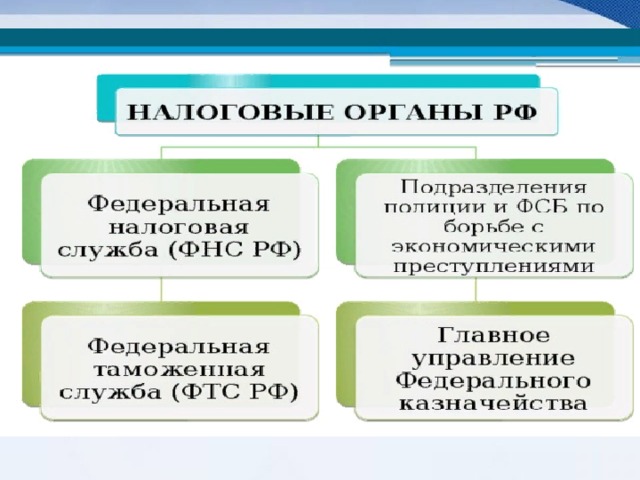

Обеспечивают собирание налогов с граждан и юридических лиц налоговые органы. Налоговые инспекции, входящие в единую Федеральную налоговую службу РФ (ФНС РФ).

. Федеральная таможенная служба, которая также осуществляет некоторые налоговые функции.

Подразделения милиции и ФСБ, основная обязанность которых – обеспечение экономической безопасности России. Эти подразделения выявляют, предупреждают и пресекают налоговые правонарушения. Особый предмет их внимания – налоговые преступления.

Органы Федерального казначейства, находящиеся в подчинении Министерства финансов РФ. Систему этих органов составляют: Главное управление Федерального казначейства, территориальные (субъектов РФ) управления и казначейства в городах

Аудит Аудит – это независимая экспертиза достоверности финансовой отчетности с точки зрения соответствия действующему законодательству. Аудиторскую деятельность осуществляют либо независимые аудиторы – эксперты, профессионалы, имеющие соответствующие полномочия, либо аудиторские фирмы. Солидные предприятия могут заказать аудит для проведения экспертизы общего положения предприятия, эффективности его деятельности, оценки внешнеэкономической деятельности.

Классификация налогов по уровню бюджета Федеральные Региональные Местные Устанавливаются центральной властью. Взимаются на всей территории. Поступают в государственный бюджет. Устанавливаются субъектами РФ (регионами). Взимаются в регионах Поступают в бюджет региона. Вводятся в действие местной властью и местным самоуправлением. Поступают в муниципальный (районный) бюджет.

Виды налогов 1. По уровню бюджета Региональные налоги - платежи за пользование природными ресурсами; лесной налог; налог на имущество предприятий; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем ; дорожный налог Федеральные налоги - налог на добавленную стоимость; федеральные платежи за пользование природными ресурсами; акцизы; налог на доходы банков; подоходный налог с физических лиц; налог на доходы от страховой деятельности; налог на операции с ценными бумагами; гербовый сбор; таможенные и государственные пошлины; налог на наследование и дарение; налог с биржевой деятельности

Классификация налогов по уровню бюджета Федеральные Налог на прибыль организаций. Налоги на доходы физических лиц. Налог на добавленную стоимость. Акцизы. Налоги на покупку валюты. Налог на операции с ценными бумагами. Налог на наследуемое и даримое имущество и др.

Классификация налогов по уровню бюджета Региональные Налог на имущество организаций. Налог с продаж Транспортный налог. Лесной налог Другие.

Виды налогов Местные налоги - земельный налог; сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на имущество физических лиц; сбор за право торговли; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; на рекламу; - лицензионный сбор за право торговли вино-водочными изделиями; сбор с владельцев собак; сбор за выдачу ордера на квартиру; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за право использования местной символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренными законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов

Классификация налогов по уровню бюджета Местные Земельный налог. Налог на имущество физических лиц. Налог на дарение Курортный сбор. Налог на рекламу. Налог на содержание жилого фонда. Сбор за право торговать.

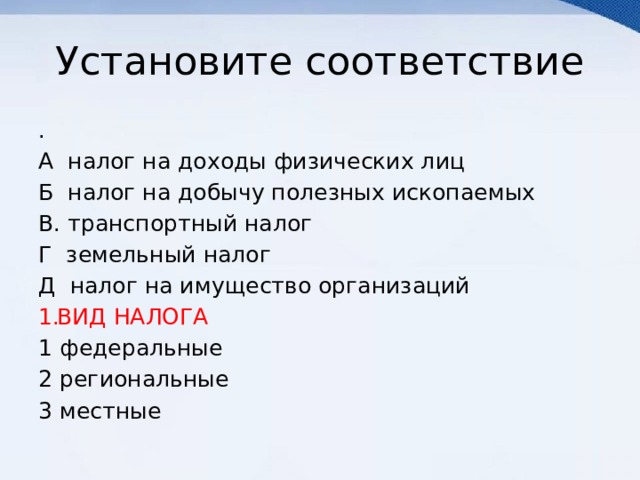

НАЛОГИ (по уровню бюджета) ФЕДЕРАЛЬНЫЕ НДФЛ – налог на доходы физических лиц; налог на прибыль организаций; НДС – налог на добавленную стоимость; акцизы; налог на добычу полезных ископаемых; водный налог; сборы за пользование объектами животного мира и водных биологических ресурсов; государственная пошлина РЕГИОНАЛЬНЫЕ МЕСТНЫЕ налог на имущество организаций; налог на игорный бизнес; транспортный налог земельный налог; налог на имущество физических лиц

ПРИМЕРЫ ВИДЫ НАЛОГОВ И СБОРОВ В РФ А) налог на доходы физических лиц Б) акцизы В) транспортный налог Г) государственная пошлина Д) земельный налог 1) региональные 2) местные 3) федеральные

Виды налогов 2. По способам взимания Прямые – взимаются с доходов и имущества физических и юридических лиц: подоходный налог, налог на прибыль фирм, налог на имущество, недвижимость, дарение, наследство, финансовые операции. (справедливы, плохо собираются, принудительные меры – штрафы, уголовное наказание) Косвенные – налоги на обращение и потребление, устанавливаются в виде надбавок к цене товара или услуги: акцизные сборы, налог с продаж, НДС, таможенные и государственные пошлины. (несправедливы, но легко собираются)

Платит сам налогоплательщик из своей прибыли независимо от статуса его лица ( юридического или физического). Виды: ▲ Налог на прибыль организаций. ▲ Налоги на доходы физических лиц. ▲ Налоги на имущество. ▲ Налог на дарение, наследство. ▲ Налог с владельцев транспортных средств. ▲ Социальные платежи (фонды: пенсионный, страховой медицины, занятости, социального страхования). ▲ Плата на недра: земля, вода, лесопользование. ▲ Экологический налог. Прямые налоги

Платит потребитель продукции, выпускаемой и продаваемой на рынке товаров, работ и услуг. Виды: ▲ Налог на добавленную стоимость. ▲ Акцизы. ▲ Таможенные пошлины. ▲ Налог на операции с ценными бумагами. Косвенные налоги

ПРИМЕР ВИД НАЛОГА А) налог на добавленную стоимость Б) налог на прибыль В) налог на имущество физических лиц Г) земельный налог Д) акцизы 1) прямые налоги 2) косвенные налог

Виды налогов 3. По налогоплательщикам Налоги с физических лиц подоходный налог, налог на имущество, на наследование, на дарение, на землю, дорожный и транспортный налог и др. Налоги с юридических лиц НДС, акцизы, налог на прибыль организаций и др.

Системы налогообложения по виду ставки Пропорциональные налоги Прогрессивные налоги Регрессивные налоги Со всех доходов независимо от их величины взимается одинаковый процент. С высоких доходов взимается более высокий налог. С низких доходов взимается более высокий процент и с высоких доходов - меньший процент.

Пропорциональная система Итак, плюсы системы для простого человека-в чем они заключаются? Как уже было сказано ранее, пропорциональная система приносит собой относительное равенство, то есть лицо, занимающее какую-то высокую должность будет платить тот же самый процент, что и рядовой сотрудник. Хотя стоит отметить то, что в зависимости от уровня дохода кому-то будет платить легче, кому-то труднее. В данном аспекте прогрессивная система, как считают ее сторонники, лучше. Это обусловлено тем, что иногда налог отменяется, если уровень заработка близок к критической отметке, либо по каким-то другим веским причинам. Всеобщность можно отнести как к плюсам, так и к минусам. Так как сейчас данное понятие состоит в числе пунктов «плюсы», то и описываться будет как положительное явление. Всеобщность не позволяет избежать уплаты налога, в таком случае перед законом равны все. Еще одним плюсом является, так называемая, легализация заработка. То есть предприниматели не вынуждены обращаться к теневой экономике или открывать бизнес в другой стране. Потому как процент налога от их заработка не будет увеличиваться с ростом уровня дохода, что не может не радовать бизнесменов и не давать им гарантию стабильности. Кстати о стабильности, она тоже является одним из плюсов. Процент может поменяться только на государственном уровне, то есть для всех. Например, на данный момент налоговый процент от заработка составляет 13%. При такой системе налогообложения физические лица не боятся налога, поэтому активно трудятся ради повышения заработка.

Плюсы пропорциональной системы налогообложения относительно государства: Данная система более эффективна в плане повышения бюджета государства. Увидеть это можно в сравнении с той самой прогрессивной системой. Прогрессивная система предусматривает либо отмену налога совсем в каких-либо случаях, либо низкий процент, также зачастую люди не готовы отдавать высокий процент за доход и прибегают к крайним мерам. Пропорциональная же система не имеет таких загвоздок, поэтому доход государства на более высоком уровне. Благодаря пропорциональной системе снижается уровень нарушений и прочих инцидентов. Это также положительно сказывается на экономике государства.

Минусы пропорциональной системы налогообложения У данной системы сложно выявить явные минусы, так она все же считается довольно эффективной. Однако некоторые считают, что система не отвечает принципу справедливости. Они отталкиваются от того факта, что, если человек зарабатывает больше, то он должен больше и платить.

Принципы налогообложения Принцип справедливости Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов Принцип экономичности налогов Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги Принцип обязательности Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа. Принцип определенности и точности налогов Размер налогов, сроки, способ и порядок начисления должны быть точно определены Принцип динамизма Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

Домашнее задание § 47-48, конспект выучить.

Налоговое право РК» Верещагина

«Налоговое право РК»

Верещагина Инна гр. Б-213

Понятие налога Налог – это законодательно установленные государством в одностороннем порядке обязательный денежный или натуральный платеж в бюджет, производимый в определенных размерах, носящий безвозвратный, безвозмездный…

Налог – это законодательно установленные государством в одностороннем порядке обязательный денежный или натуральный платеж в бюджет, производимый в определенных размерах, носящий безвозвратный, безвозмездный (без эквивалентный) и стабильный характер.

В материальном смысле налог- это определенная сумма денег, подлежащая передаче налогоплательщиком государству в обусловленные срок и в установленном порядке.

Как экономическая категория - это денежное (имущественное) отношение, опосредующее одностороннее движение стоимости от плательщика к государству в установленных размерах, в обусловленные сроки и определенном порядке.

В правовом смысле – это государственное установление, порождающее обязательство лица по передаче государству суммы денег (материальных ценностей) в определенных размерах, в обусловленные сроки и определенном…

В правовом смысле – это государственное установление, порождающее обязательство лица по передаче государству суммы денег (материальных ценностей) в определенных размерах, в обусловленные сроки и определенном порядке.

Материальным признаком налога выступает то, что он выражает собой определенную сумму денег либо определенное кол-во вещей, определяемых родовыми признаками, которые налогоплательщик обязан отдать государству.

Юридические признаки налога:

- Налог-это установление государства

- Существует только в правовой форме

- Налог- это одностороннее установление государства

- Установление налога порождает налоговое обязательство

- Носит принудительный характер

- Посредством уплаты налога изъятие денег носит правомерный характер.

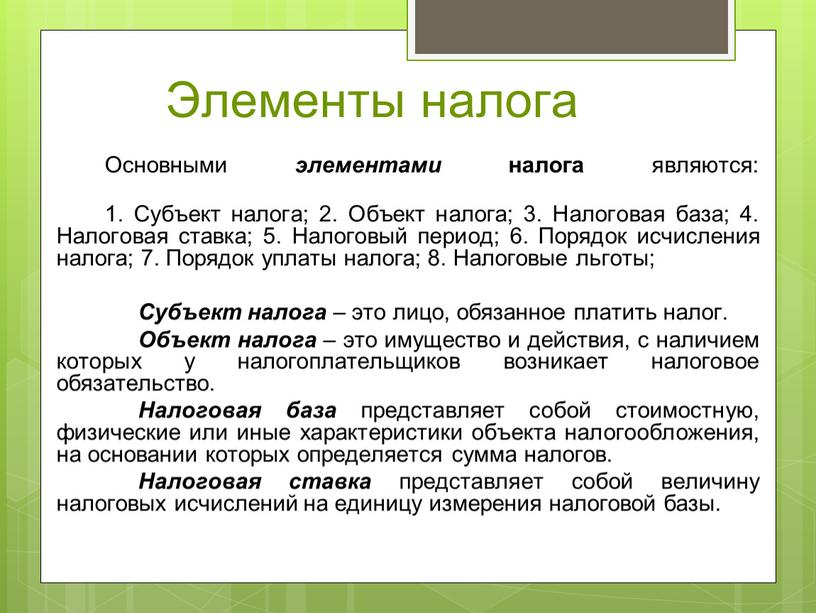

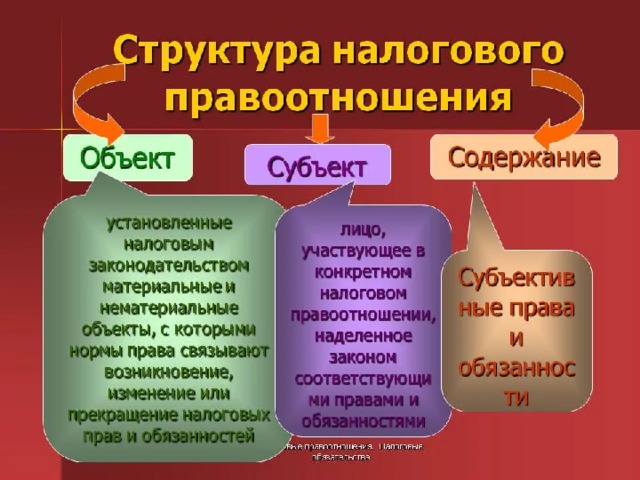

Элементы налога Основными элементами налога являются: 1

Основными элементами налога являются:

1. Субъект налога; 2. Объект налога; 3. Налоговая база; 4. Налоговая ставка; 5. Налоговый период; 6. Порядок исчисления налога; 7. Порядок уплаты налога; 8. Налоговые льготы;

Субъект налога – это лицо, обязанное платить налог.

Объект налога – это имущество и действия, с наличием которых у налогоплательщиков возникает налоговое обязательство.

Налоговая база представляет собой стоимостную, физические или иные характеристики объекта налогообложения, на основании которых определяется сумма налогов.

Налоговая ставка представляет собой величину налоговых исчислений на единицу измерения налоговой базы.

Под налоговым периодом понимается период времени, по истечении которого определяется налоговая база и исчисляется сумма налога, подлежащего к уплате

Под налоговым периодом понимается период времени, по истечении которого определяется налоговая база и исчисляется сумма налога, подлежащего к уплате.

Порядок исчисления налога представляет собой совокупность действия соответствующего лица по определению суммы налога, подлежащего у уплате.

Порядок уплаты налога – это установленные налоговым законодательством правила, в соответствии с которыми должен осуществляться переход предмета налогового платежа от налогоплательщика к государству.

Налоговые льготы – это освобождение налогоплательщика от налогового бремени или уменьшение его тяжести по сравнению с обычным режимом налогообложения.

Виды налогов 1. Корпоративный подоходный налог; 2

1. Корпоративный подоходный налог;

2. Индивидуальный подоходный налог;

3. Налог на добавленную стоимость;

4. Акцизы;

5. Налоги и специальные платежи недропользователей;

6. Социальный налог;

7. Земельный налог;

8. Налог на транспортные средства;

9. Налог на имущество.

Лекции по предмету: Налоговому праву Республики Казахстан

Тема 4: Налоговое право как правовое образование.

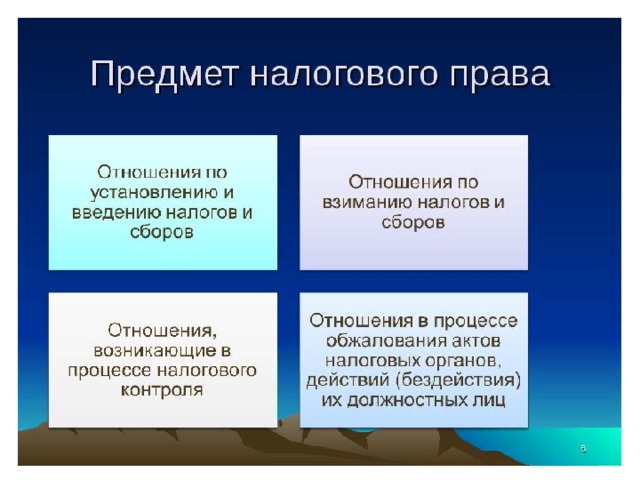

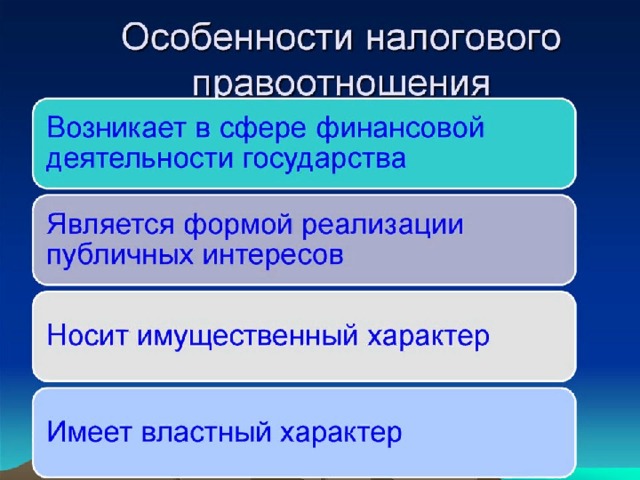

1. Предметом налогового права выступают общественные отношения, возникающие в процессе осуществления налоговой деятельности государства. Налоговые отношения, выступающие предметом налогового права, бывают двух видов: материальные и организационные.

Материальные налоговые отношения опосредуют само движение денежных средств от налогоплательщика к государству, т. е. в экономическом смысле они выражают собой взимание или уплату налога, а в юридическом - исполнение налогового обязательства.

Организационные налоговые отношения возникают в связи с формированием и функционированием системы налоговых органов, установлением и применением процедур налоговой деятельности государства (например, формирование органов налоговой службы, определение их компетенции и порядка их функционирования). Некоторые авторы организационные налоговые отношения называют «отношениями по налоговому администрированию»".

Объектом налогового отношения как разновидности денежного отношения выступает налоговый платеж сумма денежных средств, которые налогоплательщик обязан передать (перечислить) государству.

Налоги могут быть и натуральными. Однако в современный период исторического и экономического развития налогам свойственна денежная форма, что позволяет абстрагироваться от налоговых отношений, опосредующих движение стоимости в натуральном виде.

2. Налоговое право является сложным правовым образованием, включающим большое количество правовых норм. Это вызывает потребность во внутреннем структурировании налогового права, т. е. в существовании его в виде определенной системы. Налоговое право в первую очередь подразделяется на общую и особенную части.

Общая часть налогового права включает институты: 1) правовые основы налогового устройства государства; 2) правовые основы налоговой структуры государства; 3) правовые основы налоговых обязательств; 4) правовые основы налогового контроля; 5) финансово-правовая ответственность за нарушение налогового законодательства.

Особенная часть налогового права включает в себя правовые институты, которые объединяют правовые нормы, посвященные отдельным видам налогов или режимам налогообложения.

3. Источниками налогового права выступают:

1) Конституция Республики Казахстан;

2) Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет (Налоговый кодекс)» от 10 декабря 2008 г.;

3) законы Республики Казахстан, принятые в соответствии с Налоговым кодексом и посвященные вопросам налогообложения;

4) указы Президента Республики Казахстан, имеющие силу закона (в случаях, когда принятие таких актов предусмотрено Конституцией, о чем было сказано выше при рассмотрении вопроса об установлении налогов);

5) постановления Правительства Республики Казахстан, принятые в соответствии с Налоговым кодексом и посвященные вопросам налогообложения;

4) нормативные правовые акты государственного органа, возглавляющего систему налоговых органов государства (органов налоговой службы), принятые в соответствии с его компетенцией;

6) международно-правовые договоры, посвященные вопросам налогообложения.

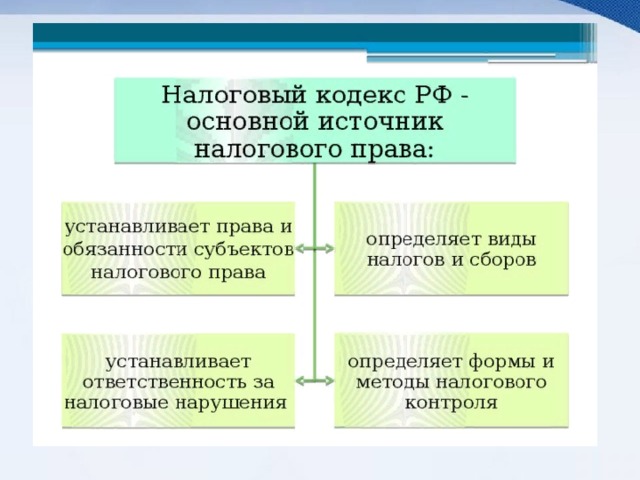

4. Правовой формой осуществления налоговой деятельности государства выступает налоговое законодательство.

Налоговое законодательство - это совокупность нормативных правовых актов, регулирующих общественные отношения в сфере налогообложения.

Налоговый кодекс предусматривает, что при наличии противоречия между настоящим Кодексом и другими законодательными актами в целях налогообложения действуют нормы Налогового кодекса.

С точки зрения механизма признания правового акта недействительным, такие акты принято подразделять на ничтожные и оспоримые.

Юридическая дефектность ничтожного акта настолько очевидна, что признание его недействительным осуществляется самим исполнителем. Такой акт недействителен уже с момента своего принятия и не порождает для исполнителя никаких обязанностей без какого-либо официального подтверждения того факта, что данный акт является недействительным.

Недействительность оспоримого правового акта должна быть подтверждена в официальном порядке.

5. Государство осуществляет регулирование налоговых отношений посредством определенных правовых методов:

1) императивный метод правового регулирования, при котором государство. Как субъект налогового отношения наделен более широкими полномочиями, одновременно выступая в качестве политически властвующего субъекта, наделенного правом регулировать данное отношение путем издания соответствующего правового акта. Исполнение налогоплательщиком или обязанным лицом обязанностей, предусмотренных налоговым законодательством, обеспечивается механизмом принуждения, реализуемым государственными органами либо в одностороннем порядке, либо через суд.

2) диспозитивный метод правового регулирования, при котором права и обязанности сторон формируются под влиянием двух правовых источников: нормативно-правового налогового акта и соглашение сторон, оформленного письменным договором.

3) налогово-правовой договор – разновидность диспозитивного метода правового регулирования, используется в Казахстане при предоставлении инвестиционных налоговых преференций.

6. История развития налогового законодательства Республики Казахстан началась со становления Казахстана в качестве суверенного государства.

презентация для уроков по праву и обществознанию

Просмотр содержимого документа

«Презентация "Налоговое право. Налоговые органы. Аудит"»

Налоговое право. Аудит.", право. 11 класс

Выполнила презентацию учитель обществознания: Шипилова В.В.

МБОУ « Макушинская СОШ №1»

- Источники налогового права. Налоговый кодекс РФ.

- Характер норм налогового права.

- Что такое «налог»?

- Объекты налоговых правоотношений.

- Субъекты налоговых правоотношений.Понятие « Налоги». Виды налогов

- Субъекты налоговых правоотношений.

- Понятие « Налоги». Виды налогов

- Налогоплательщики.

- Права и обязанности налогоплательщика..

- Налоговые органы РФ.

- Аудит.

Характер норм налогового права

- ПУБЛИЧНЫЕ

- ИМПЕРАТИВНЫЕ (ОБЯЗЫВАЮЩИЕ)

- Носят характер власти и подчинения.

- Обязательны, не допускают выбора.

А налог на доходы физических лиц

Б налог на добычу полезных ископаемых

В. транспортный налог

Г земельный налог

Д налог на имущество организаций

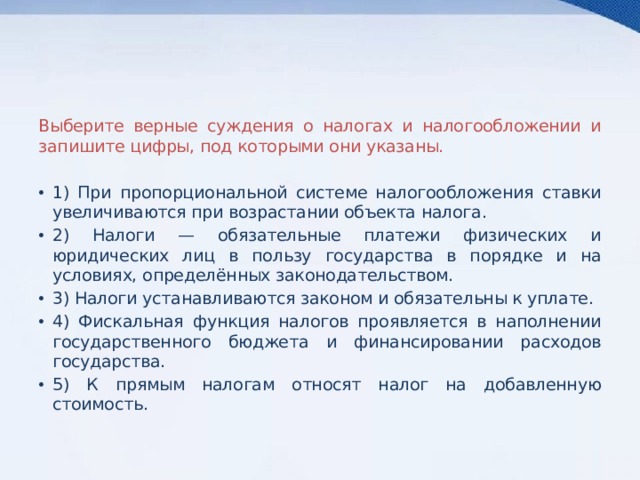

Выберите верные суждения о налогах и налогообложении и запишите цифры, под которыми они указаны.

- 1) При пропорциональной системе налогообложения ставки увеличиваются при возрастании объекта налога.

- 2) Налоги — обязательные платежи физических и юридических лиц в пользу государства в порядке и на условиях, определённых законодательством.

- 3) Налоги устанавливаются законом и обязательны к уплате.

- 4) Фискальная функция налогов проявляется в наполнении государственного бюджета и финансировании расходов государства.

- 5) К прямым налогам относят налог на добавленную стоимость.

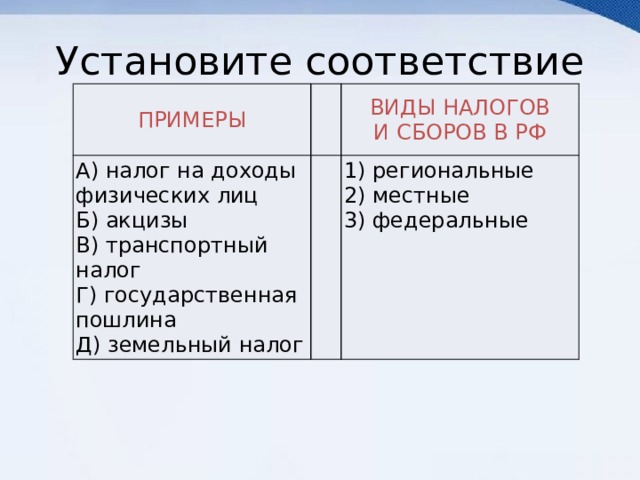

А) налог на доходы физических лиц

ВИДЫ НАЛОГОВ И СБОРОВ В РФ

В) транспортный налог

Г) государственная пошлина

Д) земельный налог

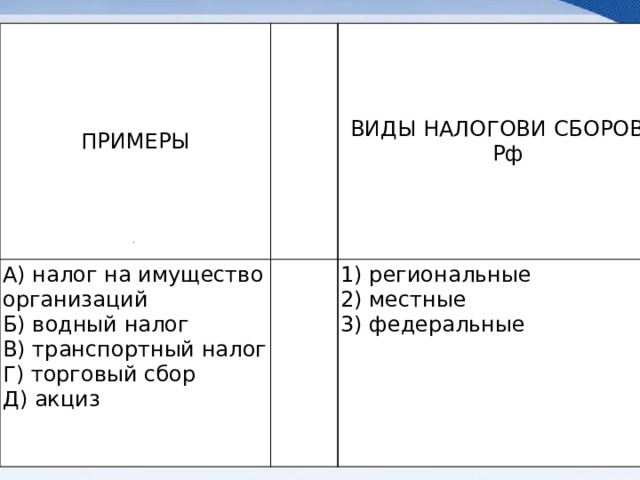

А) налог на имущество организаций

ВИДЫ НАЛОГОВИ СБОРОВ В Рф

В) транспортный налог

Г) торговый сбор

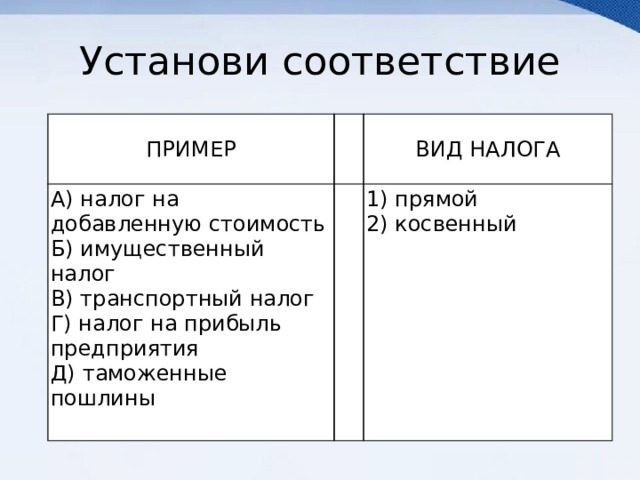

А) налог на добавленную стоимость

Б) имущественный налог

В) транспортный налог

Г) налог на прибыль предприятия

Д) таможенные пошлины

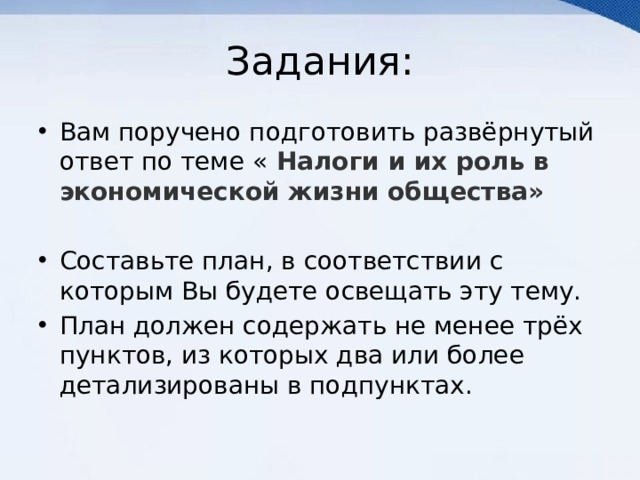

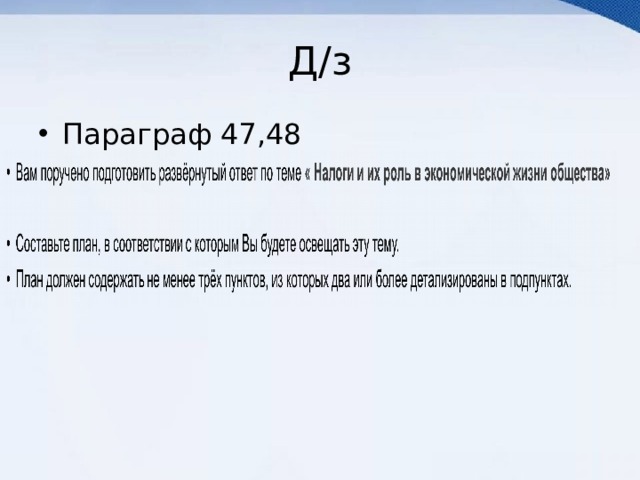

- Вам поручено подготовить развёрнутый ответ по теме « Налоги и их роль в экономической жизни общества»

- Составьте план, в соответствии с которым Вы будете освещать эту тему.

- План должен содержать не менее трёх пунктов, из которых два или более детализированы в подпунктах.

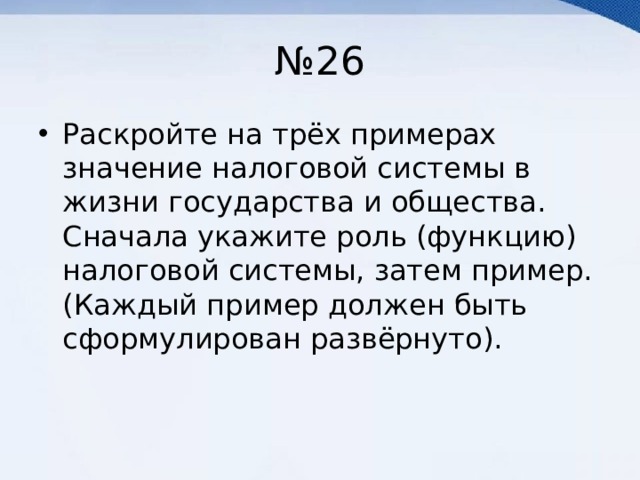

- Раскройте на трёх примерах значение налоговой системы в жизни государства и общества. Сначала укажите роль (функцию) налоговой системы, затем пример. (Каждый пример должен быть сформулирован развёрнуто).

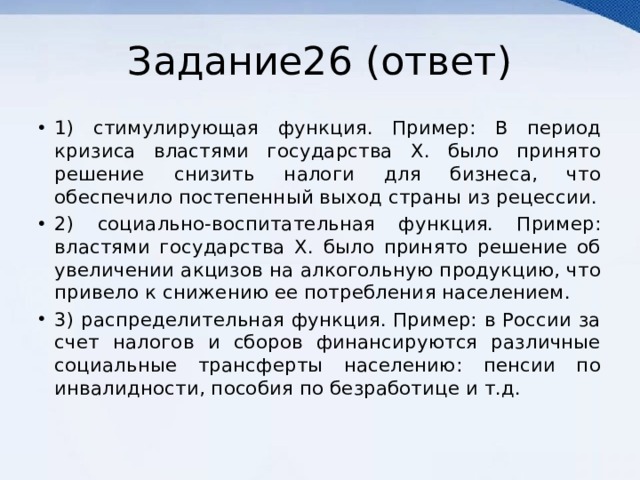

- 1) стимулирующая функция. Пример: В период кризиса властями государства Х. было принято решение снизить налоги для бизнеса, что обеспечило постепенный выход страны из рецессии.

- 2) социально-воспитательная функция. Пример: властями государства Х. было принято решение об увеличении акцизов на алкогольную продукцию, что привело к снижению ее потребления населением.

- 3) распределительная функция. Пример: в России за счет налогов и сборов финансируются различные социальные трансферты населению: пенсии по инвалидности, пособия по безработице и т.д.

Читайте также: