Налоговая завалила требованиями в 2021 году

Опубликовано: 30.04.2024

ФНС выпустила письмо от 10.03.2021 № БВ-4-7/3060@, в котором разъяснила инспекциям, как применять ст. 54.1 НК РФ в борьбе с уклонением от уплаты налогов. Мы подготовили разбор этих рекомендаций и расскажем, что может вызвать вопросы со стороны налоговой, а что законно и не должно приводить к доначислениям.

Когда применяется ст. 54.1 НК РФ

Статья 54.1 НК РФ называется «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов». По мнению ФНС, её основная цель — противодействовать налоговым злоупотреблениям и получению необоснованной налоговой выгоды за счёт уклонения от уплаты налогов.

Такими злоупотреблениями могут быть незаконные уменьшения как налоговой базы, так и суммы самого налога. Но причина всегда в том, что налогоплательщик исказил сведения о фактах хозяйственной жизни или объектах налогообложения. Такое искажение может быть трёх видов:

- Скрыли реальные операции. Например, не отразили в составе основных средств фактически используемую недвижимость, в частности под предлогом «недостроя».

- Отразили ложные показатели по реальным операциям. Например, исказили данные о производимой продукции, чтобы сделать её неподакцизной, или параметры деятельности, чтобы снизить показатель потенциально возможного дохода. Дробление бизнеса тоже попадает в эту группу.

- Отразили фиктивные операции, которых не было на самом деле. Здесь речь в том числе об использовании фиктивных контрагентов, о которых мы поговорим ниже.

Посмотрите на свою компанию глазами налоговой и оцените вероятность выездной проверки

Для каждого вида злоупотреблений в письме есть правила, по которым налоговики должны доначислять налоги.

Так, фиктивные операции вообще не будут учитывать в целях налогообложения. Все расходы и вычеты по ним «снимут» в полном размере. В остальных случаях инспекторы должны выявить истинный экономический смысл операции и доначислить налоги так, как если бы налогоплательщик не допускал нарушений.

Как выявляют сделки с фиктивными контрагентами

Одно из основных условий, которое даёт налогоплательщику право учесть расходы и использовать вычеты — исполнение обязательств по сделке надлежащим лицом (п. 2 ст. 54.1 НК РФ). Это означает, что обязательства должна выполнять сторона договора или лицо, на которое эта обязанность возложена.

Цель этого положения — борьба с использованием документов, составленных от лица фиктивных контрагентов. Это компании, которые работают только «на бумаге», не ведут деятельности и не выполняют в сделке реальных функций, а нужны только для оформления от их имени соответствующих документов. В письме такие компании называют «техническими».

Чтобы квалифицировать сделку как фиктивную и доначислить по ней налоги, инспекторы доказывают, что контрагент относится к «техническим» компаниям, а налогоплательщик должен был знать об этом, но не проявил должной осмотрительности.

Доказывают, что контрагент — техническая компания

Налоговики должны сами доказать, что документы составлены не реальным, а техническим контрагентом. В письме отмечают, что для этого не хватит заключения эксперта-почерковеда о том, что документы подписаны неустановленными лицами, или протокола допроса тех, кто их подписал. Чтобы закрепить факт участия в сделке «технической» компании, нужно найти сразу несколько косвенных доказательств:

- нет признаков, которые подтверждали бы реальную экономическую деятельность контрагента: отсутствует персонал, сайт, информация о деятельности компании и т.п.;

- нет условий для исполнения обязательств: персонала, основных средств, активов, складских помещений, транспортных средств, обязательных разрешений и лицензий и т.п.;

- «техническое» лицо не могло осуществить операцию с учётом времени, места нахождения и объёма необходимых ресурсов;

- расходы по счёту не соответствуют виду деятельности, по которому совершены спорные операции;

- поведение участников сделки при заключении договора и принятии исполнения по нему отличалось от общепринятого;

- документооборот по сделке был нетипичным, а документы заполнены с недочетами или не полностью, в них есть ошибки, которые связаны с формальным подходом (в т. ч. их составлением до операции) и тем, что стороны не планируют как-то защищать свои права (обращаться в суд, подавать претензии и т.п.);

- в договорах есть условия, отличающиеся от обычных, например, длительные отсрочки платежа, санкции, размер которых намного меньше или больше ущерба от нарушения;

- цены по договору существенно ниже или выше рыночных;

- нет документов, которые должны быть исходя из характера исполнения, например, при договоре строительного подряда отсутствует акт о передаче подрядчику стройплощадки;

- нет оплаты;

- в расчётах использованы неликвидные активы: небанковские вексели, права требования к третьему лицу и пр.;

- не приняты меры по защите нарушенных права — отсутствуют претензии, заявления об отказе от договора, обращения в суд;

- обналичивание денег и их использование на нужды налогоплательщика, его учредителей, должностных или иначе связанных с ним лиц;

- деньги, перечисленные «техническому» контрагенту, возвращаются налогоплательщику или связанным с ним лицам;

- печати и документация контрагента на территории налогоплательщика.

По мнению ФНС, у налоговых органов есть все полномочия, чтобы выявить эти обстоятельства. Нужно лишь правильно их использовать и получать от всех участников договора пояснения. При этом налоговикам рекомендовано не ограничиваться формальным набором вопросов, а детально выяснять полномочия, функциональные и должностные обязанности каждого опрашиваемого. И во всех нюансах изучать обстоятельства сделки.

Помимо этого, инспекторам «на местах» рекомендовано проводить осмотры территорий и помещений, а также использовать своё право проводить инвентаризацию имущества и применять её результаты для анализа и воссоздания полного баланса предприятия (товарного баланса, складского учёта и т.п.).

Доказывают, что налогоплательщик не проявил осмотрительность

Если участие «технического» контрагента доказано, инспекторы должны подтвердить, что налогоплательщик не мог не знать о характере деятельности контрагента и хотел уклониться от налогов.

Основное доказательство в таком случае — прямой контакт налогоплательщика с исполнителем по сделке. Например, переговоры и деловая переписка с обсуждением условий сделки, обеспечения, гарантий. Если такого контакта не было, налоговики проверят, проявил ли налогоплательщик должную осмотрительность, когда выбирал контрагента и заключал договор.

ИФНС вправе проводить доначисления, если установлены следующие факты:

- налогоплательщик не знал о фактическом местонахождении контрагента, его производственных, складских и иных площадей;

- налогоплательщик не пытался получить информацию о контрагенте: у него нет копий документов, подтверждающих направление запросов;

- налогоплательщик не анализировал открытые данные о контрагенте;

- у налогоплательщика нет информации о том, как и почему был выбран контрагент, заключена сделка;

- нет реального взаимодействия с руководителем, должностными лицами, ответственными сотрудниками контрагента при обсуждении условий и подписании договора;

- отсутствуют документы, подтверждающие полномочия участников сделки со стороны контрагента;

- у налогоплательщика нет информации о том, как он узнал о существовании контрагента (реклама в СМИ, сайт, рекомендации).

Доначисляют налоги

Когда налоговики доказали, что в сделке участвовал фиктивный контрагент, а налогоплательщик не мог не знать об этом, они вправе доначислить налоги.

Как правило, саму сделку налоговая не оспаривает — товар получен, работы выполнены, услуги оказаны, но все это делала не «техническая» компания, а кто-то другой. В таком случае все расходы и вычеты по фиктивному контрагенту снимают и заменяют на таковые по реальному исполнителю. Но только при условии, что налогоплательщик сам предоставит информацию о фактическом контрагенте и все документы. Иначе ни вычеты, ни расходы расчётным путем ИФНС определять не будет.

Единственное исключение — когда сам факт расходов налоговая тоже не оспаривает. В этом случае инспекция применит расчётный способ, но только в отношении налога на доходы (налог на прибыль, НДФЛ, УСН, ЕСХН). Вычеты по НДС и в этом случае будут сняты полностью.

Деловая цель и дробление бизнеса

Ещё одно условие, которое должно выполняться для учёта расходов и применения вычетов: целью операции не должна быть только налоговая выгода.

Проверять это предлагают с помощью «экспресс-теста». Его будут проводить по каждой отдельной операции в совокупности сделок, которые все вместе привели к достижению деловой цели. Тут налоговикам надо будет ответить на вопрос, совершил бы налогоплательщик эту операцию, если бы не было остальных сделок, и не была ли её основной целью налоговая выгода. При этом невыгодность сделки для налогоплательщика саму по себе нельзя приравнять к отсутствию деловой цели.

Если результат «экспресс-теста» отрицательный, то налоговой нужно будет дополнительно доказать, что конечная деловая цель могла быть достигнута без спорной операции.

Все эти положения применяются и к дроблению бизнеса, которое можно назвать частным случаем операций без деловой цели с элементами «технических» компаний. Дополнительные критерии, которые позволяют ИФНС установить, что речь идёт о дроблении:

- одни и те же работники и ресурсы;

- тесное взаимодействие всех участников схемы;

- разные, но неразрывно связанные направления деятельности, которые составляют единый производственный процесс для достижения общего результата.

При доначислении налогов в связи с дроблением налоговикам рекомендовано выявлять действительные налоговые обязательства налогоплательщика. Это значит, что будут учитываться не только вменяемые ему доходы, но и соответствующие расходы, вычеты по НДС, а также суммы уже уплаченных налогов.

Переквалификация сделок

Авторы письма отдельно остановились на переквалификации сделок и операций. ФНС предостерегает инспекторов «на местах» от подмены понятий.

То, что аналогичный результат можно было получить с помощью других сделок или операций — не основание для переквалификации, даже если есть налоговая экономия (п. 3 ст. 54.1 НК РФ). По мнению ФНС, налогоплательщики вправе сами выбрать способ достижения результата с учётом налоговых последствий. Главное, чтобы у этого способа был экономический смысл и не было признаков искусственности.

Чем опасны фиктивные сделки

НДС-разрывы

ФНС обращает внимание инспекторов на то, что нельзя снимать вычеты только из-за того, что контрагент не заплатил налоги. Это возможно, только если получится доказать, что налогоплательщик знал о нарушениях, допущенных контрагентом, и получил от этого выгоду.

Сверяйте счета-фактуры с контрагентами и находите расхождения до налоговой

При этом знать о таких нарушениях налогоплательщик может не только при взаимозависимости и иной подконтрольности. Аналогичные выводы инспекторы сделают и если выявят, что стороны согласовали эти действия и намеренно допустили разрыв.

- Что можно узнать о контрагенте из арбитражных дел и бухотчётности

- Допросы, осмотры, требования: права бухгалтера

- Новый регламент проверок деклараций по НДС: что о нем нужно знать?

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Все, что мы наблюдаем за последние несколько лет, очевидно, ведет к тому, что ФНС взяла под жесткий контроль все возможности оптимизации налогообложения. Надеяться на то, что будет либерализация ведения бизнеса не приходится.

С 2021 года ФНС получила автоматический доступ к банковской тайне. Вообще-то, налоговая инспекция и раньше не имела проблем с контролем счетов налогоплательщиков, теперь следить за движением средств по счетам станет еще проще.

Часть новых полномочий налоговики получили по Федеральному закону от 29.12.2020 № 470-ФЗ. Эти изменения касаются, в первую очередь, крупного бизнеса, который подключен к системе налогового мониторинга.

Средний и мелкий бизнес будут контролировать путем доступа к счетам, как говорилось выше, через онлайн кассы, право обработки персональных данных, введения электронных документов.

Дальнейшее ужесточение налогового администрирования

С 1 октября 2020 года Росавтотранс проводит эксперимент по внедрению электронной транспортной накладной и электронного путевого листа в сфере автомобильных грузоперевозок в шести регионах: Москва и область, Краснодарский край, Калужская и Рязанская области, Татарстан.

Налоговики обосновывают это нововведение заботой о бизнесе: введение электронных транспортных накладных и путевых листов (ЭТрН и ЭПЛ) способствует сокращению временных и финансовых затрат.

Для бизнеса недочеты в виде несвоевременно оформленной электронной накладной могут обернуться проблемами в ходе проверок и налоговыми доначислениями.

Право на обработку персональных данных без согласия налогоплательщиков

Работа с персональным данными регулируется Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных», согласно которому обработка персональных данных должна осуществляться на законной и справедливой основе, ограничиваться достижением конкретных, заранее определённых и законных целей.

Налоговые органы считают, что их работа с персональными данными проводится во исполнение статьи 57 Конституции и статьи 3 Налогового кодекса РФ.

Сбор персональных данных налоговики ведут с целью налогового контроля, составной частью которого является учет налогоплательщиков.

Узнайте больше по теме:

Новый правила для тех, кто работает по системе «налоговый мониторинг»

Статья 89 НК РФ содержит основные положения по проведению выездных налоговых проверок.

Законом №470-ФЗ внесены изменения в пункт 5.1. Они касаются крупного бизнеса, который подключен к системе налогового мониторинга. Речь идет о проверках на основе удаленного доступа к информационным системам компании, ее бухгалтерской и налоговой отчетности.

Новое основание для выездной проверки

В пункте 5.1. говорится, что запрещается проводить выездные налоговые проверки за период, за который проводится мониторинг (в отношении налогов, которые исчисляет и уплачивает сам налогоплательщик), кроме следующих случаев:

- Выездная проверка проводится вышестоящим налоговым органом;

- Досрочное прекращение налогового мониторинга;

- Налогоплательщик не исполнил мотивированное мнение налогового органа в срок до 1 декабря года, следующего за периодом, за который проводился налоговый мониторинг. Ранее не было указано конкретной даты, до которой должно быть исполнено мотивированное мнение.

- Налогоплательщик подал уточненную налоговую декларацию (расчет) за период проведения мониторинга, в которой уменьшена сумма налога к уплате в бюджет. С 1 июля 2021 года предметом выездной налоговой проверки в указанном случае будет правильность исчисления налога, сбора на основании новых показателей уточненной декларации, которые привели к уменьшению ранее начисленной суммы или к увеличению суммы возмещаемой суммы НДС.

За прекращение налогового мониторинга - камералка

Всего с 1 июля 2021 году, как и раньше, действуют 4 основания для камеральной проверки:

- Представлена декларации позднее 1 июля года, следующего за периодом, за который проводится налоговый мониторинг.

- Представлена декларация по НДС или акцизам, в которой заявлена сумма к возмещению.

- Представлена уточненка с уменьшением суммы к уплате в бюджет или увеличена сумма убытка.

- Досрочно прекращен налоговый мониторинг менее чем за 3 месяца до сдачи декларации.

Разница лишь в том, что с 1 июля 2021 года камеральная проверка будет проводиться, если налоговый мониторинг прекращен досрочно менее чем через три месяца со дня представления налоговой декларации. Ранее никаких сроков указано не было.

Проводить осмотр налоговикам будет проще

Статья 92 НК РФ разрешает налоговикам проводить осмотр территорий, документов, имущества, предметов проверяемой компании.

Ранее в пункте 1 статьи 92 НК РФ просто говорилось о праве должностного лица налоговой инспекции проводить осмотр. Теперь, право на осмотр конкретизировано.

- При проведении выездной налоговой проверки.

- При проведении камеральной налоговой проверки на основе налоговой декларации по НДС с суммой к возмещению или при выявлении противоречий или несоответствий.

С 1 июля 2021 года осмотр возможен в рамках в рамках налогового мониторинга декларации по НДС.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Директор Аудиторской Бухгалтерской Компании "Счетовод"

специально для ГАРАНТ.РУ

Начало нового календарного года традиционно связано с налоговыми изменениями. И 2021 год, несмотря на потрясший мир "коронакризис", не стал исключением.

Перемены были обоснованы разными причинами. Это и стремление государства помочь экономике: поддержать пострадавшие отрасли, создать более привлекательные условия для приоритетных бизнес-сфер. И стремление того же государства получать стабильный доход с налогов.

Начало 2021 – конец ЕНВД

Несмотря на негодование предпринимателей, специальный налоговый режим ЕНВД, просуществовавший 22 года, был отменен (п. 8 ст. 5 Федерального закона от 29 июня 2012 г. № 97-ФЗ). Это стало самым значительным изменением в налоговом законодательстве для малого и среднего бизнеса.

Большинство некрупных компаний ранее выбирали для работы именно ЕНВД. Ставка налога не зависела от прибыли, а была фиксированной. Это стало и главной причиной его отмены. Государство недополучало налоги с предприятий на ЕНВД, дела у которых шли неплохо. В среднем предприятия на УСН платили в 27 раз больше налогов, чем "вмененщики". По некоторым оценкам, с отменой ЕНВД у 60% предпринимателей налоговая нагрузка выросла.

Всех, кто не определился с новым налоговым режимом до 1 января 2021 года, должны были автоматически перевести на ОСН. Это в разы бы повысило налоговую нагрузку и сложность ведения бухгалтерии. Но обращаю внимание на то, что время перехода с ЕНВД на УСН продлили до конца марта текущего года (ст. 3 Федерального закона от 17 февраля 2021 г. № 8-ФЗ), а значит, избежать этих сложностей еще можно.

Изменения в налоговых режимах

Последствия отмены ЕНВД постарались максимально смягчить, внеся изменения в другие налоговые режимы.

Патентную систему, например, доработали согласно Федеральному закону от 23 ноября 2020 г. № 373-ФЗ (далее – Закон № 373-ФЗ) так, чтобы ей могли воспользоваться больше предприятий малого и среднего бизнеса, и она стала более выгодной:

- расширен перечень видов деятельности, дающих право воспользоваться патентом (п. 2 ст. 346.43 Налогового кодекса);

- увеличены доступные размеры площадей торгового зала для общепита (п. 6 ст. 346.43 НК РФ);

- компаниям на патенте разрешили уменьшать налоговую ставку на размер страхового взноса (п. 1.2 ст. 346.51 НК РФ).

- среднюю численность работников увеличили до 130 человек (подп. 15 п. 3 ст. 346.12 НК РФ)

- доходы за отчетный период ограничили 200 млн руб. (п. 4 ст. 346.13 НК РФ).

Перед компаниями, использовавшими ЕНВД, встал вопрос, какой режим налогообложения выбрать, чтобы минимально увеличить налоговую нагрузку. Многим организациям, которые подошли под новые критерии, я советовала патентную систему: она удобна для сезонного бизнеса, не надо вести сложный бухучет, а налоговые платежи можно платить в два этапа. Правда, тут я направляю всех предпринимателей к региональному законодательству. Именно оно в конечном счете устанавливает ставки и физические показатели бизнеса на патенте. Существовать одному и тому же бизнесу на патенте в разных регионах может быть по-разному выгодно или невыгодно вовсе.

С УСН чуть сложнее. Напомним, есть два варианта режима: "доходы минус расходы" и "доходы 6%" (ст. 346.14 НК РФ, ст. 346.20 НК РФ). Тут выбор можно было сделать исходя из следующей схемы: если расходы бизнеса больше 50% от выручки, то выбрать лучше "доходы минус расходы". Но всегда есть индивидуальные особенности бизнеса, поэтому я рекомендую консультироваться с бухгалтером или налоговым консультантом, прежде чем делать выбор.

Совсем небольшому бизнесу можно было рассмотреть налог на профессиональный доход и получение статуса самозанятого. Налоговый режим выгодный, но имеет много ограничений. Годовой доход не должен превышать 2,4 млн руб., нельзя нанимать работников и есть серьезные ограничения по видам деятельности (ст. 4 Федерального закона от 27 ноября 2018 г. № 422-ФЗ). Поэтому я бы предостерегла от выбора НПД тех, кто планирует развиваться и масштабироваться. Данный режим больше подходит для сферы услуг: "муж на час", услуги фотографа, мастера маникюра и т. д.

По данным ФНС России, из числа определившихся на конец 2020 года предпринимателей 57,5% выбрали УСН, 40% – патент, 2,5% – налог на профессиональный доход.

Налоговые каникулы для вновь зарегистрированных ИП на УСН или патенте продлили до конца 2023 года (ст. 2 Федерального закона от 31 июля 2020 г. № 266-ФЗ). Они дают право использовать нулевую ставку налогообложения два налоговых периода с момента регистрации. Ограничения для тех, кто хочет воспользоваться "каникулами", также есть (п. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ). Виды деятельности льготников, ограничения по численности сотрудников и лимиты по доходам устанавливает региональное правительство для каждого региона. Например, в Свердловской области установлен список из 31 вида деятельности ИП на патенте, которые могут воспользоваться налоговыми каникулами (Закон Свердловской области от 20 марта 2015 г. № 21-ОЗ). А в Московской области список включает всего 25 пунктов (Закон Московской области от 6 ноября 2012 г. № 164/2012-ОЗ).

Чтобы выгода от налоговых каникул была для вас максимальной, я советую регистрировать ИП в начале года: освобождение от уплаты налога у вас будет на два полных года.

Прогрессивная ставка по НДФЛ

С 2021 года ввели повышенную ставку НДФЛ 15% для тех, чей годовой заработок превысит 5 млн руб. (п. 1 ст. 224 НК РФ). Эти изменения, как ожидается, позволят получать государству на 60 млрд руб. в год больше. Доходы с повышенного НДФЛ государство направит на дорогостоящее лечение детей со сложными заболеваниями.

Налоговый маневр для IT-компаний

Государство решило поддержать приоритетную для развития экономики сферу IT, установив льготные тарифы по налогам (Федеральным законом от 31 июля 2020 г. № 265-ФЗ внесены соответствующие поправки в НК РФ). Так:

- страховые взносы с 15% снижены до 7,6% (подп. 8 п. 2 ст. 427 НК РФ);

- налог на прибыль – для ОСН – снижен с 20% до 3% (п. 1.15-1.16 ст. 284 НК РФ);

- при соблюдении ряда условий не облагается НДС реализация и передача прав на ПО (подп. 26 п. 2 ст. 149 НК РФ).

Есть и ограничения: льготами могут воспользоваться только компании, разрабатывающие отечественное ПО.

Чего ждать дальше?

Не так давно стало известно о новом проекте поддержки бизнеса, который сейчас готовит государство. Как стало известно 15 февраля 2021 года из протокола совещания первого вице-премьера Андрея Белоусова, среди прочих мер планируется разработка нового налогового режима, который должен стать переходным с УСН и патента на общий.

Достаточно неплохая инициатива, если вспомнить, что ОСН является, наверное, самым сложным налоговым режимом и в плане финансовой нагрузки, и в плане ведения бухгалтерского учета. Но все же тенденция идет не к снижению налогового бремени для компаний. Скорее всего, система будет актуальна именно для тех, кто вырос из патента и УСН. А те, кто уже сейчас на ОСН, так и останутся на нем.

Правда, новый режим не стоит ждать в ближайшее время. Скорее всего, проект доработают только к концу текущего года, и изменения, по традиции, вступят в силу в начале 2022 года.

Но просматривать новости налогового законодательства и права необходимо регулярно. Это позволяет быть в курсе изменений, которые влияют на бизнес, и вовремя к ним адаптироваться.

Некоторые налоговые изменения произойдут, скорее всего, при создании новых мер поддержки отраслей бизнеса, пострадавших во время продолжительного локдауна. Уже продлили льготный кредит для компаний на обеспечение ФОТ, правда, по ставке 3% (Постановление Правительства РФ от 27 февраля 2021 г. № 279). Возможно, какая-то часть наиболее пострадавших сфер бизнеса сможет рассчитывать на поддержку со стороны государства.

Советую не пренебрегать этим и пользоваться всем, что предоставляет государство. Большинству клиентов летом 2020 года мы помогли получить поддержку, и это стало для них хорошим подспорьем: никто не обанкротился, не закрылся. Сложность некоторых процессов вступления в программы поддержки нивелируется выгодой от получения этой поддержки.

Налоговая в зените, предприниматели боятся службу как огня. Руководитель Даниил Егоров отмечал, что законопослушание важнее взыскания налогов. Обсудим, как в скором времени начнут стимулировать добросовестное соблюдение обязательных требований.

1 июля означает вступление в силу N 248-ФЗ «О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации». Цель закона — устранение недостатков действующих норм сферы проверок и снижение количества проверок бизнеса. По задумке авторов, запрет на оценку количества проверок и количества нарушений должны избавить от палочной системы и штрафов.

Малый бизнес вздохнул с облегчением, узнав о моратории на налоговые проверки. СМИ разнесли новость, что на смену грядут инспекционные визиты с использованием средств дистанционного взаимодействия (могут или будут). И не все сказали, что инспекционный визит проводится без предварительного уведомления контролируемого лица .

Мы всегда рады верить в светлое будущее. Но дьявол, как известно, скрывается в мелочах. Предлагаем совместно заглянуть в первоисточник .

Интригующее начало

Проведение профилактических мероприятий, направленных на снижение риска причинения вреда (ущерба), является приоритетным по отношению к проведению контрольных (надзорных) мероприятий.

Профилактические мероприятия — информирование, обобщение правоприменительной практики, меры стимулирования добросовестности, объявление предостережения, консультирование, самообследование, профилактический визит.

С 1 июля по 31 декабря 2021 года контрольные (надзорные) органы проводят профилактические мероприятия, предусмотренные настоящим Федеральным законом, без утверждения программы профилактики причинения вреда (ущерба) охраняемым законом ценностям.

Презумпция невиновности не актуальна

Государственный контроль (надзор), муниципальный контроль осуществляются на основе управления рисками причинения вреда (ущерба).

Обеспечивается организация постоянного мониторинга (сбора, обработки, анализа и учета) сведений, используемых для оценки и управления рисками причинения вреда (ущерба)

Объекты контроля могут иметь:

- чрезвычайно высокий риск;

- высокий риск;

- значительный риск;

- средний риск;

- умеренный риск;

- низкий риск.

Контролируемое лицо вправе подать в контрольный (надзорный) орган заявление об изменении категории риска.

Чёрная Бухгалтерия — честный сервис для предпринимателей. Доверив нам налоговый учет, вы получаете безлимитные консультации в мессенджере. Мы всегда будем рядом.

Показатели налоговой и разнообразие контроля

Не допускается установление ключевых показателей вида контроля, основанных на количестве проведенных профилактических мероприятий и контрольных (надзорных) мероприятий, количестве выявленных нарушений, количестве контролируемых лиц, привлеченных к ответственности, количестве и размере штрафов.

- ключевые показатели видов контроля, отражающие уровень минимизации вреда (ущерба)

- межведомственные ключевые показатели вида контроля

- уровень устранения риска причинения вреда (ущерба)

- индикативные показатели видов контроля, применяемые для мониторинга контрольной (надзорной) деятельности

Комплекс мер вместо проверки

Взаимодействие с контролируемым лицом осуществляется при проведении следующих контрольных (надзорных) мероприятий:

- контрольная закупка;

- мониторинговая закупка;

- выборочный контроль;

- инспекционный визит;

- рейдовый осмотр;

- документарная проверка;

- выездная проверка.

Чёрная Бухгалтерия учитывает российские реалии на 100%. Доверив нам налоговый учет, вы забудете про ошибки. Работаем по договору под финансовую ответственность.

На радость проверяющим

Без взаимодействия с контролируемым лицом проводятся следующие контрольные (надзорные) мероприятия:

- наблюдение за соблюдением обязательных требований;

- выездное обследование

Шах и мат оптимистам

Сведения о причинении ущерба или об угрозе причинения ущерба контрольный орган получает:

1) при поступлении обращений (заявлений) граждан и организаций, информации от органов государственной власти, органов местного самоуправления, из средств массовой информации;

2) при проведении контрольных мероприятий, включая контрольные мероприятия без взаимодействия, специальных режимов государственного контроля , в том числе в отношении иных контролируемых лиц.

Выводы

Время покажет повороты судьбы 248-ФЗ. Авторами предполагается, что новые виды контроля вызовут меньше издержек бизнеса.

Новые ключевые показатели инспектора мотивируют к разнообразию контроля. Ясно одно — пресекать нарушения инспектора идут подготовленными. Сделаны ставки на автоматизацию ФНС, внезапность контрольных мер и сотрудничество ведомств. Доброжелательные профилактические мероприятия не означают отсутствие дополнительных взысканий.

Чёрная Бухгалтерия — предпринимателям от предпринимателей. Забираем на себя отношения с налоговой и банком. Вас обрадует наша оперативность, стабильность и забота о ваших расходах.

Если хотите быть в курсе важных новостей и изменений, подписывайтесь на нас в соцсетях:

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

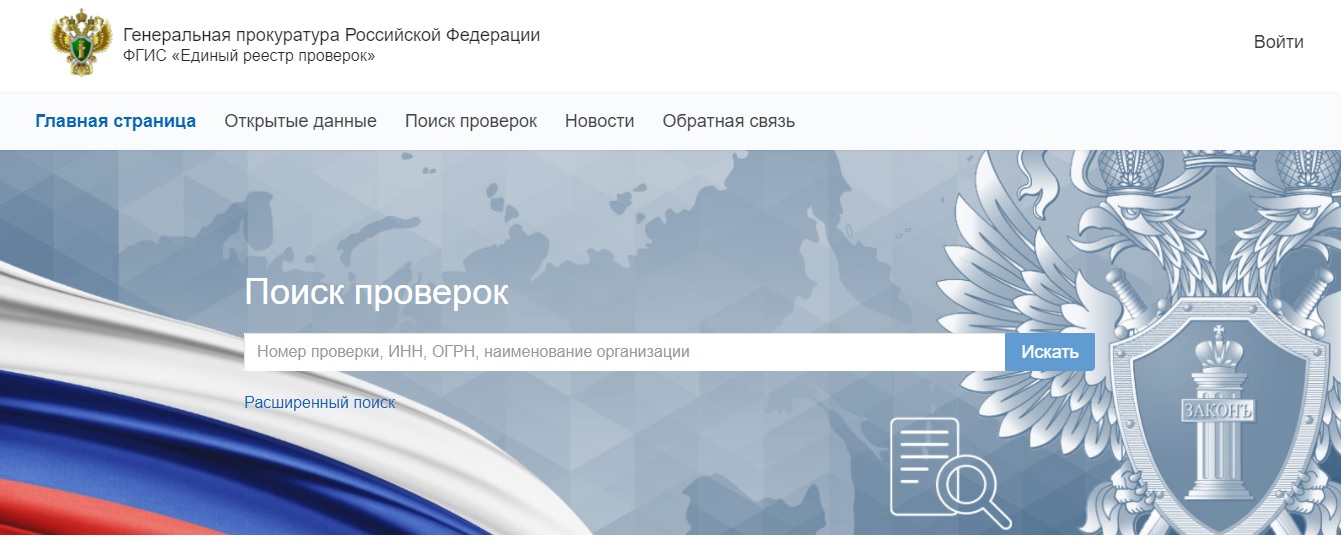

Актуальный ежегодный график планов проверок

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Читайте также: