Налоговая система канады презентация

Опубликовано: 17.05.2024

№ слайда 1

Налоговая система канады

№ слайда 2

Основа налоговой системы канады Так же как и в США, инвестиционный потенциал данной налоговой системы нацелен на внедрение норм ускоренной амортизации главных средств, на льготное налогообложение научных и конструкторских разработок, что практически значит комплексное стимулирование развития высокотехнологичных производств.

№ слайда 3

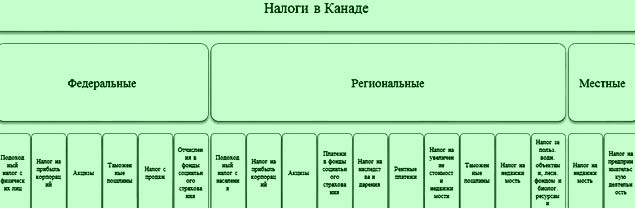

Структура налоговой системы Канада как и США имеет децентрализованную трехступенчатую налоговую систему она состоит из федеральных налогов, налогов провинций и местных (муниципальных) налогов, а именно:

№ слайда 4

Федеральный уровень Его основа - подоходный налог с физических лиц. Взимание налога осуществляется по прогрессивной ставке 17%, 26%, 29% Также в эту категорию входят: налоги на корпорации налоги на товары налоги на услуги акцизы таможенные пошлины налоги в фонды социального страхования.

№ слайда 5

Уровень провинций Основным экономическим звеном налоговой политики Канады являются провинции. Они имеют достаточно широкий спектр налоговых поступлений: подоходный налог с населения лицензионные сборы налоги с продаж налог с прибыли корпораций акцизы некоторые другие Некоторые провинции Канады обладают особыми привилегиями: Квебек самостоятельно утверждает и собирает подоходный налог и налог на прибыль; провинции Альберта и Онтарио -только налог на прибыль.

№ слайда 6

Местный уровень Местный уровень налогообложения складывается из налога на недвижимость и налога на предпринимательскую деятельность. Обширно употребляется передача провинциям значимой части федеральных доходов, она не носит дотационного характера, а осуществляется в рамках специально разрабатываемых совместных программ решения конкретных региональных проблем.

№ слайда 7

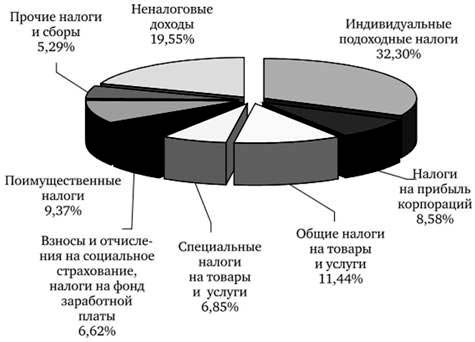

Самые значимые налоги Первое место занимает подоходный налог с физических лиц, составляет около 40% от всех налоговых сборов; Второй по величине - налог с продаж, в доходной части бюджета Канады он занимает около 17 %; Еще одним крупным налогом является налог на прибыль корпораций, который имеет вес 10 % в общей доходной части федерального бюджета.

№ слайда 8

Помощь бизнесу Конкурентоспособный потенциал налоговой системы Канады задействован в основном сферой малого бизнеса, где компаниям для обеспечения обычных условий развития в твердой конкурентоспособной среде предоставляются значительные льготы по налогу на прибыль. Предоставление льгот или субсидий выражается либо в получении дополнительных сумм от государства или частных кредиторов, либо в возвращении части затрат, в том числе сумм, которые были выплачены в качестве налогов.

№ слайда 9

«Интересные» налоги GST (goods and services tax) – федеральный налог при продаже товаров и услуг составляет 7 процентов. Провинции Новая Шотландия, Брансуик и Ньюфаундленд увязали свой налог с федеральным. Этот «гармонизированный» налог /HST (harmonized sales tax) также взимается при продаже товаров и услуг, и 8 процентов из него идут в местный бюджет. В конечном счете GST или HST платит потребитель, а предприниматели отвечают за сбор и перевод налогов государству.

№ слайда 10

не облагается налогом с продаж: продажа жилых строений, до этого находившихся в собственности продавца; аренда жилья на срок один месяц и более, а также оплата за жилой кондоминиум; большая часть медицинского и стоматологического обслуживания; услуги по уходу за детьми моложе 14 лет на почасовой основе, продолжительностью менее суток; сборы за проезд по дорогам, мостам и пользование паромными переправами; юридические услуги; большая часть услуг по образованию; Большая часть товаров и услуг, предоставляемых благотворительными учреждениями

№ слайда 11

По данным International Finance Corporation за 2008г в Канаде: Общее число налогов: 9 Время, затрачиваемое на уплату налогов (час/год): 119 Полная налоговая ставка: 45.4%

Презентация на тему Налоговая система Канады из раздела Разное. Доклад-презентацию можно скачать по ссылке внизу страницы. Эта презентация для класса содержит 11 слайдов. Для просмотра воспользуйтесь удобным проигрывателем, если материал оказался полезным для Вас - поделитесь им с друзьями с помощью социальных кнопок и добавьте наш сайт презентаций TheSlide.ru в закладки!

Слайды и текст этой презентации

Налоговая система канады

Основа налоговой системы канады

Так же как и в США, инвестиционный потенциал данной налоговой системы нацелен на внедрение норм ускоренной амортизации главных средств, на льготное налогообложение научных и конструкторских разработок, что практически значит комплексное стимулирование развития высокотехнологичных производств.

Орган, который собирает все налоговые поступления в Канаде - Министерство национального дохода.

Структура налоговой системы

Канада как и США имеет децентрализованную трехступенчатую налоговую систему она состоит из федеральных налогов, налогов провинций и местных (муниципальных) налогов, а именно:

3. Местные налоги, которые обеспечивают около 10% бюджета

2. Региональные налоги(налоги провинций), которые обеспечивают около 40%

Федеральные налоги, которые обеспечивают около 50% бюджета

Его основа - подоходный налог с физических лиц. Взимание налога осуществляется по прогрессивной ставке 17%, 26%, 29%

Также в эту категорию входят:

налоги на корпорации

налоги на товары

налоги на услуги

акцизы

таможенные пошлины

налоги в фонды социального страхования.

Основным экономическим звеном налоговой политики Канады являются провинции.

Они имеют достаточно широкий спектр налоговых поступлений:

подоходный налог с населения

лицензионные сборы

налоги с продаж

налог с прибыли корпораций

акцизы

некоторые другие

Некоторые провинции Канады обладают особыми привилегиями: Квебек самостоятельно утверждает и собирает подоходный налог и налог на прибыль; провинции Альберта и Онтарио -только налог на прибыль.

Местный уровень налогообложения складывается из налога на недвижимость и налога на предпринимательскую деятельность.

Обширно употребляется передача провинциям значимой части федеральных доходов, она не носит дотационного характера, а осуществляется в рамках специально разрабатываемых совместных программ решения конкретных региональных проблем.

Самые значимые налоги

Первое место занимает подоходный налог с физических лиц, составляет около 40% от всех налоговых сборов;

Второй по величине - налог с продаж, в доходной части бюджета Канады он занимает около 17 %;

Еще одним крупным налогом является налог на прибыль корпораций, который имеет вес 10 % в общей доходной части федерального бюджета.

Конкурентоспособный потенциал налоговой системы Канады задействован в основном сферой малого бизнеса, где компаниям для обеспечения обычных условий развития в твердой конкурентоспособной среде предоставляются значительные льготы по налогу на прибыль.

Предоставление льгот или субсидий выражается либо в получении дополнительных сумм от государства или частных кредиторов, либо в возвращении части затрат, в том числе сумм, которые были выплачены в качестве налогов.

Некоторые товары и услуги облагаются налогом только формально, то есть по нулевой ставке: молоко, хлеб и овощи; домашний скот фермерских хозяйств; медицинские изделия, связанные с бесплатным или льготным медицинским обслуживанием.

GST (goods and services tax) – федеральный налог при продаже товаров и услуг составляет 7 процентов.

Провинции Новая Шотландия, Брансуик и Ньюфаундленд увязали свой налог с федеральным. Этот «гармонизированный» налог /HST (harmonized sales tax) также взимается при продаже товаров и услуг, и 8 процентов из него идут в местный бюджет.

В конечном счете GST или HST платит потребитель, а предприниматели отвечают за сбор и перевод налогов государству.

не облагается налогом с продаж:

продажа жилых строений, до этого находившихся в собственности продавца;

аренда жилья на срок один месяц и более, а также оплата за жилой кондоминиум;

большая часть медицинского и стоматологического обслуживания;

услуги по уходу за детьми моложе 14 лет на почасовой основе, продолжительностью менее суток;

сборы за проезд по дорогам, мостам и пользование паромными переправами;

юридические услуги;

большая часть услуг по образованию;

Большая часть товаров и услуг, предоставляемых благотворительными учреждениями

По данным International Finance Corporation за 2008г в Канаде: Общее число налогов: 9 Время, затрачиваемое на уплату налогов (час/год): 119 Полная налоговая ставка: 45.4%

Описание презентации по отдельным слайдам:

Налоговая система канады

Основа налоговой системы канады

Так же как и в США, инвестиционный потенциал данной налоговой системы нацелен на внедрение норм ускоренной амортизации главных средств, на льготное налогообложение научных и конструкторских разработок, что практически значит комплексное стимулирование развития высокотехнологичных производств.

Орган, который собирает все налоговые поступления в Канаде - Министерство национального дохода.

Структура налоговой системы

Канада как и США имеет децентрализованную трехступенчатую налоговую систему она состоит из федеральных налогов, налогов провинций и местных (муниципальных) налогов, а именно:

3. Местные налоги, которые обеспечивают около 10% бюджета

2. Региональные налоги(налоги провинций), которые обеспечивают около 40%

Федеральные налоги, которые обеспечивают около 50% бюджета

Федеральный уровень

Его основа - подоходный налог с физических лиц. Взимание налога осуществляется по прогрессивной ставке 17%, 26%, 29%

Также в эту категорию входят:

налоги на корпорации

налоги на товары

налоги на услуги

акцизы

таможенные пошлины

налоги в фонды социального страхования.

Уровень провинций

Основным экономическим звеном налоговой политики Канады являются провинции.

Они имеют достаточно широкий спектр налоговых поступлений:

подоходный налог с населения

лицензионные сборы

налоги с продаж

налог с прибыли корпораций

акцизы

некоторые другие

Некоторые провинции Канады обладают особыми привилегиями: Квебек самостоятельно утверждает и собирает подоходный налог и налог на прибыль; провинции Альберта и Онтарио -только налог на прибыль.

Местный уровень

Местный уровень налогообложения складывается из налога на недвижимость и налога на предпринимательскую деятельность.

Обширно употребляется передача провинциям значимой части федеральных доходов, она не носит дотационного характера, а осуществляется в рамках специально разрабатываемых совместных программ решения конкретных региональных проблем.

Самые значимые налоги

Первое место занимает подоходный налог с физических лиц, составляет около 40% от всех налоговых сборов;

Второй по величине - налог с продаж, в доходной части бюджета Канады он занимает около 17 %;

Еще одним крупным налогом является налог на прибыль корпораций, который имеет вес 10 % в общей доходной части федерального бюджета.

Помощь бизнесу

Конкурентоспособный потенциал налоговой системы Канады задействован в основном сферой малого бизнеса, где компаниям для обеспечения обычных условий развития в твердой конкурентоспособной среде предоставляются значительные льготы по налогу на прибыль.

Предоставление льгот или субсидий выражается либо в получении дополнительных сумм от государства или частных кредиторов, либо в возвращении части затрат, в том числе сумм, которые были выплачены в качестве налогов.

«Интересные» налоги

Некоторые товары и услуги облагаются налогом только формально, то есть по нулевой ставке: молоко, хлеб и овощи; домашний скот фермерских хозяйств; медицинские изделия, связанные с бесплатным или льготным медицинским обслуживанием.

GST (goods and services tax) – федеральный налог при продаже товаров и услуг составляет 7 процентов.

Провинции Новая Шотландия, Брансуик и Ньюфаундленд увязали свой налог с федеральным. Этот «гармонизированный» налог /HST (harmonized sales tax) также взимается при продаже товаров и услуг, и 8 процентов из него идут в местный бюджет.

В конечном счете GST или HST платит потребитель, а предприниматели отвечают за сбор и перевод налогов государству.

не облагается налогом с продаж:

продажа жилых строений, до этого находившихся в собственности продавца;

аренда жилья на срок один месяц и более, а также оплата за жилой кондоминиум;

большая часть медицинского и стоматологического обслуживания;

услуги по уходу за детьми моложе 14 лет на почасовой основе, продолжительностью менее суток;

сборы за проезд по дорогам, мостам и пользование паромными переправами;

юридические услуги;

большая часть услуг по образованию;

Большая часть товаров и услуг, предоставляемых благотворительными учреждениями

По данным International Finance Corporation за 2008г в Канаде:

Общее число налогов: 9

Время, затрачиваемое на уплату налогов (час/год): 119

Полная налоговая ставка: 45.4%

Ионина Таня, РА – 09

- Все материалы

- Статьи

- Научные работы

- Видеоуроки

- Презентации

- Конспекты

- Тесты

- Рабочие программы

- Другие методич. материалы

- Малина Ирина ЮрьевнаНаписать 156 10.11.2020

- Другое

- Презентации

-

15.12.2020 0

-

14.12.2020 0

-

02.12.2020 0

-

25.11.2020 0

-

19.11.2020 0

-

12.11.2020 0

-

03.10.2020 0

-

19.09.2020 0

Не нашли то что искали?

Вам будут интересны эти курсы:

Оставьте свой комментарий

Подарочные сертификаты

Ответственность за разрешение любых спорных моментов, касающихся самих материалов и их содержания, берут на себя пользователи, разместившие материал на сайте. Однако администрация сайта готова оказать всяческую поддержку в решении любых вопросов, связанных с работой и содержанием сайта. Если Вы заметили, что на данном сайте незаконно используются материалы, сообщите об этом администрации сайта через форму обратной связи.

Все материалы, размещенные на сайте, созданы авторами сайта либо размещены пользователями сайта и представлены на сайте исключительно для ознакомления. Авторские права на материалы принадлежат их законным авторам. Частичное или полное копирование материалов сайта без письменного разрешения администрации сайта запрещено! Мнение администрации может не совпадать с точкой зрения авторов.

Слайд 1

Слайд 2

Слайд 3

Слайд 4

Слайд 5

Слайд 6

Слайд 7

Слайд 8

Слайд 9

Слайд 10

Слайд 11

Презентацию на тему "Налоговая система Канады" можно скачать абсолютно бесплатно на нашем сайте. Предмет проекта: Экономика. Красочные слайды и иллюстрации помогут вам заинтересовать своих одноклассников или аудиторию. Для просмотра содержимого воспользуйтесь плеером, или если вы хотите скачать доклад - нажмите на соответствующий текст под плеером. Презентация содержит 11 слайд(ов).

Слайды презентации

Налоговая система канады

Основа налоговой системы канады

Так же как и в США, инвестиционный потенциал данной налоговой системы нацелен на внедрение норм ускоренной амортизации главных средств, на льготное налогообложение научных и конструкторских разработок, что практически значит комплексное стимулирование развития высокотехнологичных производств.

Орган, который собирает все налоговые поступления в Канаде - Министерство национального дохода.

Структура налоговой системы

Канада как и США имеет децентрализованную трехступенчатую налоговую систему она состоит из федеральных налогов, налогов провинций и местных (муниципальных) налогов, а именно:

3. Местные налоги, которые обеспечивают около 10% бюджета

2. Региональные налоги(налоги провинций), которые обеспечивают около 40%

Федеральные налоги, которые обеспечивают около 50% бюджета

Его основа - подоходный налог с физических лиц. Взимание налога осуществляется по прогрессивной ставке 17%, 26%, 29%

Также в эту категорию входят: налоги на корпорации налоги на товары налоги на услуги акцизы таможенные пошлины налоги в фонды социального страхования.

Основным экономическим звеном налоговой политики Канады являются провинции. Они имеют достаточно широкий спектр налоговых поступлений:

подоходный налог с населения лицензионные сборы налоги с продаж налог с прибыли корпораций акцизы некоторые другие

Некоторые провинции Канады обладают особыми привилегиями: Квебек самостоятельно утверждает и собирает подоходный налог и налог на прибыль; провинции Альберта и Онтарио -только налог на прибыль.

Местный уровень налогообложения складывается из налога на недвижимость и налога на предпринимательскую деятельность.

Обширно употребляется передача провинциям значимой части федеральных доходов, она не носит дотационного характера, а осуществляется в рамках специально разрабатываемых совместных программ решения конкретных региональных проблем.

Самые значимые налоги

Первое место занимает подоходный налог с физических лиц, составляет около 40% от всех налоговых сборов; Второй по величине - налог с продаж, в доходной части бюджета Канады он занимает около 17 %; Еще одним крупным налогом является налог на прибыль корпораций, который имеет вес 10 % в общей доходной части федерального бюджета.

Конкурентоспособный потенциал налоговой системы Канады задействован в основном сферой малого бизнеса, где компаниям для обеспечения обычных условий развития в твердой конкурентоспособной среде предоставляются значительные льготы по налогу на прибыль.

Предоставление льгот или субсидий выражается либо в получении дополнительных сумм от государства или частных кредиторов, либо в возвращении части затрат, в том числе сумм, которые были выплачены в качестве налогов.

Некоторые товары и услуги облагаются налогом только формально, то есть по нулевой ставке: молоко, хлеб и овощи; домашний скот фермерских хозяйств; медицинские изделия, связанные с бесплатным или льготным медицинским обслуживанием.

GST (goods and services tax) – федеральный налог при продаже товаров и услуг составляет 7 процентов. Провинции Новая Шотландия, Брансуик и Ньюфаундленд увязали свой налог с федеральным. Этот «гармонизированный» налог /HST (harmonized sales tax) также взимается при продаже товаров и услуг, и 8 процентов из него идут в местный бюджет. В конечном счете GST или HST платит потребитель, а предприниматели отвечают за сбор и перевод налогов государству.

не облагается налогом с продаж:

продажа жилых строений, до этого находившихся в собственности продавца; аренда жилья на срок один месяц и более, а также оплата за жилой кондоминиум; большая часть медицинского и стоматологического обслуживания; услуги по уходу за детьми моложе 14 лет на почасовой основе, продолжительностью менее суток; сборы за проезд по дорогам, мостам и пользование паромными переправами; юридические услуги; большая часть услуг по образованию; Большая часть товаров и услуг, предоставляемых благотворительными учреждениями

По данным International Finance Corporation за 2008г в Канаде: Общее число налогов: 9 Время, затрачиваемое на уплату налогов (час/год): 119 Полная налоговая ставка: 45.4%

Ежегодно в Канаду иммигрируют тысячи иностранцев. Эта страна способна предоставить своим жителям высокий уровень жизни, достойные заработные платы и весьма лояльную налоговую систему. Налоги в Канаде по сравнению с другими странами являются не такими уж и высокими. Например, в среднем канадец ежемесячно отчисляет около 20-30 процентов в государственную казну, притом как в Финляндии этот показатель составляет 35 процентов.

Небольшая улица с магазинами и кафе в старом районе Квебека

80 процентов бюджета Канады составляют именно налоговые платежи с населения. Благодаря налогам правительство Канады смогло разработать весьма стабильную социальную защиту населения. Под социальной защитой имеются в виду выплаты пенсий и различных пособий.

Кто должен платить налоги

В 2021 отчислять налоговые платежи в государственную казну должны все граждане Канады, которые на территории этой страны получают доход независимо от рода их деятельности.

Схема устройства налоговой системы в Канаде

То есть налоги платятся как людьми, которые являются наёмными работниками и получают за свою работу зарплату, так и предпринимателями.

Иностранные граждане также обязаны ежемесячно выплачивать налоговые взносы. Но это касается лишь тех мигрантов, которые пребывают на территории Канады более 183 дней и получают здесь доход.

Классификация налогов

Налогообложение в Канаде характеризуется различными выплатами, которые, в свою очередь, классифицируются по таким типам, как:

- Прямые.

- Косвенные.

- Налоги на заработную плату.

- Выплаты на социальную защиту населения.

Размеры выплат

Основную часть налоговой системы составляют подоходный налог и налог на потребление. Подоходный налог относится к прямым выплатам, а налог на потребление к косвенным. В каждой области существуют свои налоговые ставки на те, или иные выплаты.

Структура налоговых поступлений в канадский бюджет

Большую часть налоговых выплат составляется подоходный налог (32.3 процента). На втором месте закрепились неналоговые доходы. Их доля примерно 19.55 процента от общего количества. Налогам на прибыль отводится всего 8.5 процента, а общим налогам – 11 процентов. Взносы на социальные нужды равняются 6.6 процента от общего количества налоговых взносов.

На долю преимущественных налогов припадает всего 9.3 процента. Самый маленький процент доли достаётся прочим территориальным налогам и сборам.

Налоговая декларация

Налоговую декларацию должны представлять все без исключения работающие граждане и резиденты этой страны. Также это касается и частных предпринимателей. Налоговая декларация подаётся по итогу прошедшего года. Подать её нужно не позднее 30 апреля. Например: 1 января начался 2020 год, а 31 декабря этот год уже закончился. Подавать декларацию соответственно нужно уже в 2021 году до конца апреля.

Подоходный налог

Подоходный налог в Канаде называется федеральным налогом. Его размер напрямую зависит от уровня заработной платы. Так, если оклад человека более 7500, но менее 42 700 долларов в год, то он обязан заплатить 15 процентов от своего дохода.

При заработной плате от 42 700 долларов до 85 400 долларов налоговая ставка возрастает до 22 процентов. Если сумма выше 85 400 долларов, но ниже 132 400 долларов налог – 26 процентов.

Если годовой оклад человека в 2021 году был более 132 400 долларов, то он обязан был отчислить в государственный бюджет 29 процентов.

Все налоговые ставки были утверждены правительством ещё в 2002 году. С того времени, налоговое законодательство Канады не менялось. Подоходный налог по вышеуказанным ставкам платится исключительно физическими лицами. Общества, то есть юридические лица, также обязаны платить федеральный налог.

Размеры подоходного налога в России и Канаде

Но для них существует совершенно иная шкала налоговых ставок. Базовой ставкой является 30 процентов. Но если предприятие использует кредит, то налоговая ставка может колебаться от 13 до 22 процентов.

Налог на потребление

Налогом на потребление называется НДС или налог на добавленную стоимость. В Канаде этот налог больше известен как НПУ (налог на продукты и услуги). Налоговая ставка колеблется от 5 до 7 процентов. Размер налога напрямую зависит от территориального размещения.

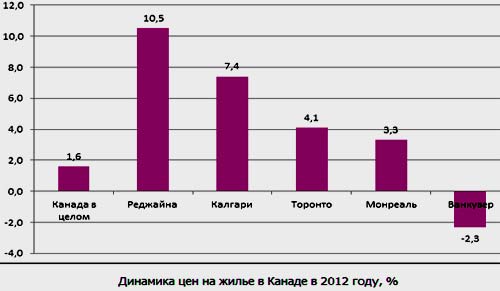

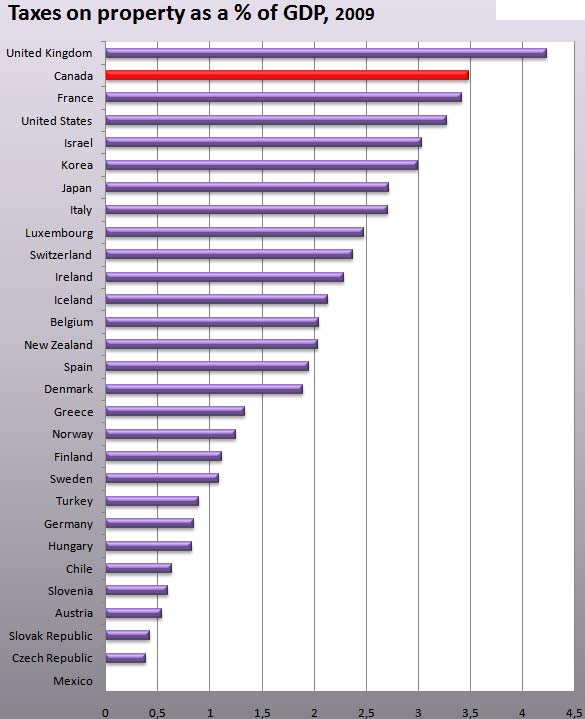

Налог на недвижимость

В Канаде существует налог на пользование недвижимостью. Так, в 2021 году владельцам недвижимости на территории Канады потребуется заплатить в государственный бюджет 1-2 процента от общей стоимости имущества. Налог платится один раз в год. Отчисления идут на содержание государственных учреждений и дорог.

Аналогичный налог должны платить и арендаторы недвижимости.

Налог на приобретение имущества также присутствует. Совершенно не имеет значения, кем была приобретена недвижимость. Одинаковую налоговую ставку платит и гражданин Канады, и иностранный представитель. Размер налоговой ставки рассчитывается индивидуально. Он напрямую зависит от общей стоимости недвижимости.

Так, если недвижимость стоит менее 55 000 долларов, то налог равен сумме в 0.5 процента. Если стоимость недвижимости в 2021 году более этого показателя, но менее 250 000 долларов, то налоговая ставка возрастает до 1 процента.

При стоимости недвижимости от 250 000 до 400 000 долларов потребуется заплатить взнос в размере 1.5 процента. Если имущество стоит более 400 000 долларов, то налоговая ставка равняется 2 процентам от общей стоимости недвижимости.

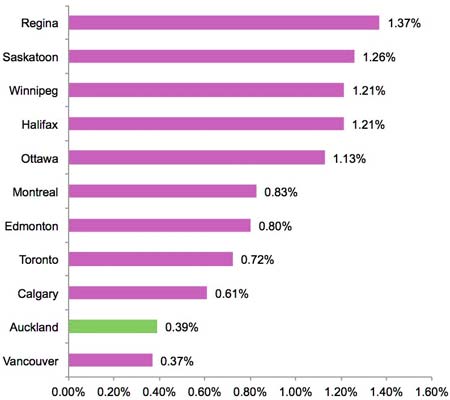

Налог на недвижимость в Канаде в сравнении с другими государствами

При приобретении недвижимости в Торонто в 2021 году, покупатель обязан заплатить дополнительный налог, который потом частично компенсируется государством.

Под компенсацией имеется в виду скидка на налог на приобретение недвижимости. Максимальная скидка равняется 3 700 долларам. При приобретении недвижимости в Онтарио от общего количества налога отнимается 2 000 долларов.

Налога на продажу недвижимости в Канаде нет. Но это только в том случае если вследствие продажи его владельцы не получили дополнительной прибыли.

Налоги на жилую недвижимость по регионам Канады

Если в прошлом дом приобретался за меньшую сумму, нежели его продали, то с этой разницы потребуется заплатить налог.

Исключения

В Канаде существуют случаи исключения, подпадая под которые гражданин этой страны может не платить налоги. Так обычно налог платится с дохода – это известно, но если источниками дохода являются нижеперечисленные случаи, то налогоплательщик отстраняется от выплат.

Исключения составляют такие доходы, как:

- Пенсионные выплаты ветеранам.

- Страховые выплаты по возмещению ущерба.

- Доход с продажи собственного недвижимого имущества.

- Государственные выплаты на детей.

- Стипендии.

- Гранты.

Также, если резидент Канады получает менее 7500 долларов в год, то он автоматически освобождается от уплаты налогов.

Существуют и упрощенные схемы выплат сборов. Но воспользоваться ими могут не все желающие. Упрощенная схема подразумевает под собой льготы на выплаты. Пользоваться льготами могут лишь определённые категории людей:

- Пенсионеры.

- Малообеспеченные семьи.

- Семьи, на попечительстве которых в данный момент находятся родители преклонного возраста.

- Особы, которые ранее пользовались услугами платной медицины. К этому же списку можно отнести и людей, приобретавших лекарства за свой счёт.

Здание детской больницы SickKids

Канада является одной из стран, где отсутствует налог на наследство.

Читайте также: