Налоговая система испании презентация

Опубликовано: 21.09.2024

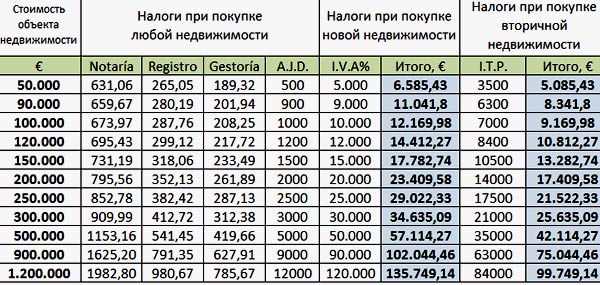

Налоговая система Испании – одна из самых молодых в Европе. Первым шагом к её созданию послужила реформа 1845 года, которая привела к унификации налоговой системы всей страны.

Система, которая действует в настоящее время, возникла благодаря реформе 1977 года и в дальнейшем видоизменялась в соответствии с требованиями Европейского Союза.В 1992 году, в результате реорганизации Испанской налоговой службы, был создан единый налоговый орган, объединивший ряд разрозненных налоговых подразделений – Государственное налоговое агентство.

Основные налоги Испании

К основным налогам этого государства следует отнести:

- подоходный налог на прибыль;

- НДС;

- налог на деятельность фирмы;

- налог на передачу имущества;

- налог на недвижимое имущество (выплачивается физическими лицами);

- налог на транспорт.

Прямой подоходный налог на прибыль взимается с физических лиц на федеральном уровне. Кроме того, налог на прибыль взимается с юридических лиц.

Налоговое резидентство

Физическое лицо становится налоговым резидентом, если:

- находилось на территории Испании 183 дня или более в календарном году, или

- в Испании находятся экономические интересы этого лица, осуществляется профессиональная деятельность, или

- в Испании проживают жена и дети указанного лица.

Доходы налогового резидента во всем мире подлежат налогообложению в Испании. Доходы нерезидентов облагаются налогом только в том случае, если они получены из источников в Испании.

Доходы, облагаемые налогом

Как уже говорилось, налогом облагается доходы резидентов от источников по всему миру. Однако, при выполнении ряда условий, до 60100 евро в год в виде заработной платы, получаемой резидентом Испании за рубежом, могут не облагаться налогом на доходы.

Нерезиденты освобождаются от самостоятельной уплаты налога на доходы от источников в Испании, если налог был должным образом удержан у источника выплаты.

К налогооблагаемым относятся все типы доходов, такие как заработная плата, доходы от бизнеса или профессиональной деятельности, дивиденды, проценты, роялти, доходы от аренды или продажи недвижимого имущества. Однако, доходы от продажи основного жилья могут, при определенных обстоятельствах, освобождаться от налога.

Доходы за пределами Испании включаются в налогооблагаемую базу до удержания из них зарубежных налогов, однако на сумму таких уплаченных за рубежом налогов может быть предоставлен налоговый вычет.

Выходные пособия, долгосрочные бонусы, некоторые опционы на покупку акций работодателя или другие доходы, полученные за период, превышающий два года (так называемые «нерегулярные доходы»), могут быть уменьшены на 30% процентов для целей налогообложения.

Налоговые льготы и вычеты

Определенные расходы вычитаются из каждого типа доходов. Разрешено уменьшение доходов на сумму отчислений на социальное страхование. Возможны вычеты в связи с покупкой или арендой основного жилья, если такая покупка/аренда была до января 2013 года.

Льготы по различным личным и семейным обстоятельствам предоставляются, в основном, в виде вычетов из налогооблагаемого дохода. Такие льготы доступны только для налогоплательщиков-резидентов.

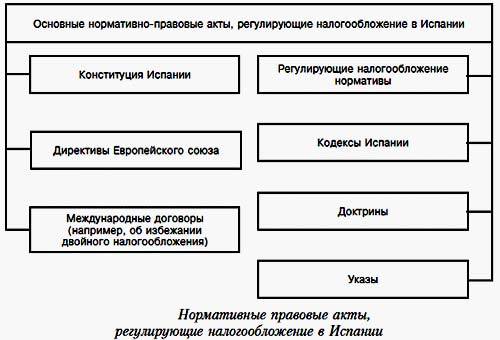

Особенности подоходного налога

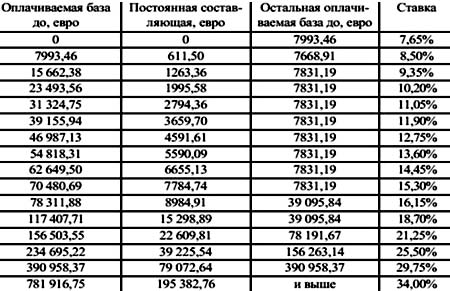

Ежегодно с испанских резидентов взимается подоходный налог. Примечательно то, что подоходный налог считается прогрессивным — чем больший доход получает человек, тем выше становится для него налоговая ставка.

Взимается подоходный налог один раз в двенадцать месяцев и рассчитывается по ставке, насчитывающей не более шести ступеней. Львиная доля этого налога поступает в бюджет государства. Остатки остаются в автономном бюджете.

Согласно существующему законодательству, не подавать соответствующую декларацию разрешено физическим лицам, доход которых не превышает 22 тысячи европейских рублей в год. Остальные испанцы обязуются подать актуальный документ до двадцатого числа отчетного месяца.

На окончательный размер налога влияют различные обстоятельства. Так, в первую очередь принимается во внимание состав семьи налогоплательщика. Играет свою роль и то, как осуществляются ипотечные выплаты.

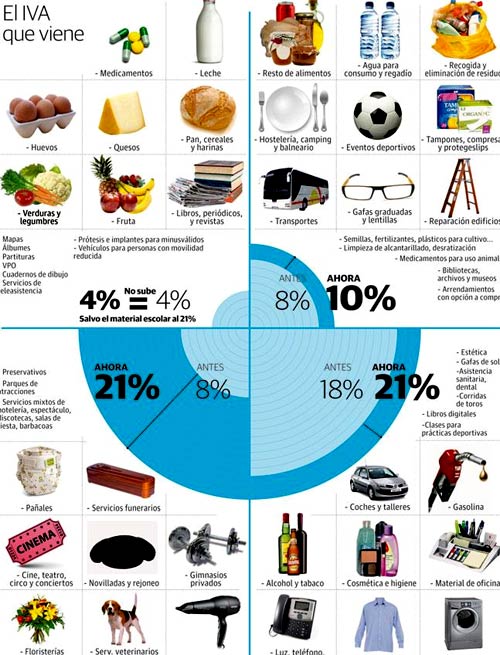

НДС (IVA)

Налоговое законодательство классифицирует данный налог как косвенный налог на потребление. Он выступает, по сути, проявлением платежеспособности лица, подлежащим налогообложению, и поэтому, с экономической точки зрения, потребители обеспечивают этот налог, хотя фактически его выплачивают предприниматели.

Ставки этого налога в Испании с 1 сентября 2012 года составляет 21%, 10%, 4% и 0%.

- 10% облагаются основные продукты питания, медикаменты, услуги пассажирского транспорта, большинство гостиничных услуг и строительство новых домов.

- 4% облагаются продукты первой необходимости, такие как овощи, хлеб, молоко, фрукты, книги и газеты.

- По ставке в 21% облагаются по исключительному принципу те продукты, которые не подпали под другие налоговые ставки.

НДС платится при осуществлении покупок и получения услуг на территории Испании, но поскольку российские граждане-нерезиденты не являются субъектами налогообложения, то при покидании страны они могут получить в аэропорту наличными или на карту уплаченный НДС.

Налог на деятельность предприятия. (Impuesto de Sociedades)

Данный налог является периодическим, пропорциональным, прямым и персональным. Им облагаются доходы корпораций и других юридических лиц. Взимается на всей территории Испании, за исключением Страны Басков и Наварры, что подразумевает собой попадание под данный налог также Балеарских и Канарских островов, Сеуты и Мелильи. В Испании составляет 25% (с возможностью льготного налогообложения по ставке 20% и 15%), в Стране Басков – 28% и в Наварре – 30%.

Субъектом данного налога являются все виды учреждений, независимо от формы или названия, если они имеют статус юридического лица, за исключением гражданских обществ.

Они включают

- Коммерческие корпорации: акционерные общества, общества с ограниченной ответственностью, трудовые коллективы и так далее.

- Государственные компании на разных уровнях.

- Кооперативы и сельскохозяйственные компании.

- Индивидуальные предприниматели.

- Европейские экономические сообщества.

- Ассоциации, фонды и учреждения всех видов, как государственных, так и частных.

На региональном уровне

4. Налог на экономические операции (OS)

Данным налогом облагаются различные экономические операции, такие как написание договора о создании компании, увеличение и уменьшение капитала, слияние, разделение и ликвидация компаний, также изменение адреса головного офиса компании.

Налог на переход собственности (ITP)

Данный налог взимается при возмездной передаче имущества, такой как продажа транспортного средства между частными лицами, продажа земли или жилых помещений. Им облагаются все те операции, которые не подпали под действие НДС. Ставка налога устанавливается индивидуально каждой автономией Испании. В 2013 году ITP в Испании уплачивался по ставкам от 6 до 11% по сделкам с недвижимом имуществом на вторичном рынке. Расчет шел от цены, указанной в официальном нотариальном акте купли-продажи. При оформлении сделок купли-продажи транспортных средств, расчет налога производится по ставке 4% от рыночной стоимости авто или мото (налоговые службы при расчете суммы налога к уплате пользуются ежегодно обновляемыми справочниками рыночных цен).

Налог на юридические задокументированные акты (AJD)

Данным налогом облагаются нотариально заваренные документы. Этот налог включает в себя фиксированную и переменную ставку:

- Фиксированной ставкой облагаются документы которые должны быть составлены на гербовой бумаге.

- Переменной ставкой облагаются акты в которых объектом является денежная сумма или ценная вещь, которая должна быть зарегистрированная в Реестре Недвижимости, Торговом или Промышленном Реестрах.

Данный налог на документальное оформление юридических актов составляет 0.5% от стоимости, указанной в эскритуре, уплачивается через банк.

Либо установленная квота: 0,15 и 0,30 центов.

Налог с физических лиц на недвижимое имущество (IBI)

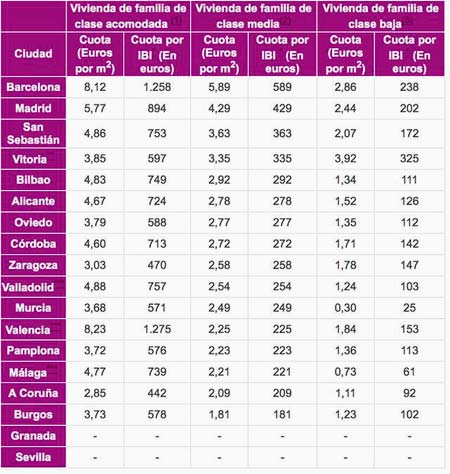

Данным налогом облагается право собственности на недвижимое имущество сельских и городских природных объектов, также пользование и административная концессия. Сбором занимаются власти на государственном и местном уровнях. Данный налог является объективным, так как налоговая ставка зависит от площади и качества жилья, учитываются также такие факторы как месторасположение, отдаленность от культурных центров и достопримечательностей. Выплачивается раз в год по ставке от 0,50 до 2% от кадастровой стоимости жилья в зависимости от муниципалитета, на территории которого находится объект.

За квартиру в среднем придётся уплатить от 100 до 500 € в год, за виллу – от 300 до 2000 € в год.

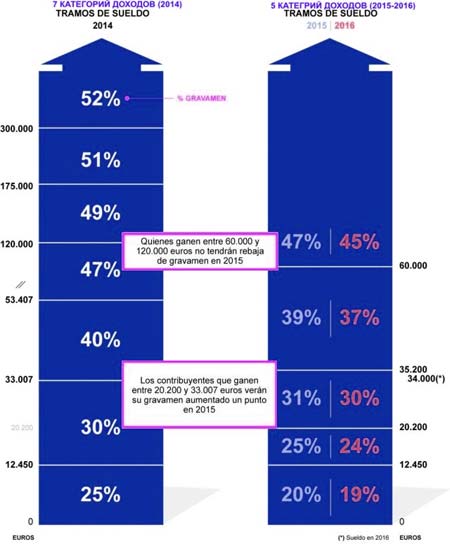

При покупке

Налоги при покупке недвижимости в Испании платят обе стороны: продавец и покупатель.

Продавец платит комиссию агентству, а покупатель оплачивает услуги нотариуса и выплачивает регистрационный сбор в размере 0,5–2,0 % от стоимости объекта.

При заключении сделок с первичной жилой недвижимостью покупатель платит НДС (impuesto sobre el valor anadido или IVA) в размере 10 %, при приобретении земельного участка или коммерческого объекта — ставка 21 %. Вместе с НДС покупателем оплачивается гербовый сбор (Actos Jurídicos Documentados, AJD) — 1,5 % от стоимости объекта.

Покупку коммерческих объектов рекомендуется оформлять на юридическое лицо, поскольку в таком случае можно претендовать на возврат НДС в течение месяца после его оплаты.

Если объект приобретается на вторичном рынке, то покупателю придется уплатить — налог на передачу прав собственности. Ставка варьируется от 6 до 10 % и зависит от региона. Например, в Андалусии, Валенсии и Каталонии она достигает 10 %. В некоторых регионах используется многоступенчатая система расчета. Например, в Эстремадуре стоимость объекта до 360 тыс. евро включительно облагается по ставке 8 %, от 360 тыс. до 600 тыс. евро — по ставке 10 %, далее применяется ставка 11 %. Так, из стоимости объекта, равной 500 тыс. евро, 360 тыс. облагается по ставке 8 %, остальные 140 тыс. — по ставке 10 %. Окончательная сумма обязательного платежа в этом случае составит 42,8 тыс. евро.

Налог с частных лиц на транспортные средства (Impuestos obre Vehículos de Tracción Mecánica)

Прямой налог, сбором и распределением которого полностью занимается местное управление. Это налог на владение автотранспортными средствами, пригодными для езды по дорогам общего пользования, без относительно его класса и категории. Считаются пригодными те транспортные средства, которые зарегистрированы в соответствующих государственных реестрах. Плательщиком данного налога является собственник транспортного средства. В среднем 90-150 евро в год за автомобиль.

Данным налогом не облагаются

- Автобусы

- Грузовые автомобили

- Тракторы

- Прицепы и полуприцепы

- Велосипеды и мотоциклы

Налог на экономическую деятельность(IAE)

Данным налогом облагается экономическая деятельность, как физических, так и юридических лиц. В отличие от других налогов, сумма выплат не зависит от баланса активов. Данный налог является прямым, обязательным, пропорциональным и реальным.

Налогом на экономическую деятельность облагается результат профессионально, экономической и творческой деятельности. Исключением из данных видов деятельности является сельскохозяйственная деятельность, животноводство, рыболовство и лесное хозяйство.

Освобождаются от уплаты данного налога

- Административные органы автономий.

- Предприниматели в течение первых 2 лет своей деятельности.

- Предприниматели, нетто-оборот которых не превышает 1 миллиона евро.

- Публичные образования, занимающиеся научными исследованиями, и финансируемые из государственного бюджета.

- Испанский Красный Крест

- Испанские порты

- Ассоциаций и учреждений для инвалидов.

Есть также бонусы в размере 50% в Сеуте и Мелилье, 50% для осуществления профессиональной деятельности в течение пяти лет начиная со второго года.

Какие существуют льготы

Для россиян, постоянно проживающих на территории испанского государства, имеются некоторые налоговые льготы. Так, каждый хозяйствующий субъект имеет возможность просить о более щадящем размере взыскиваемой суммы.

Согласно существующему законодательству, таким образом стимулируются следующие области:

- развитие и различные исследования (от 20 до 40 процентов);

- экспортирование в иные страны (25 процентов);

- инвестирование в развитие кинематографа, театра и литературы (20 процентов);

- инвестирование в экологические проекты (10-ть процентов);

- проф.образование (от 5 до 10 процентов);

- постоянная занятость лиц с ограниченными возможностями.

Средняя сумма актуальных льгот не превышает 35 процентов.

Унификация и реорганизация Испанской налоговой службы. Виды процедур установления, взимания и уплаты государственных сборов. Основные требования, предъявляемые к заполнению декларации о доходах в Испании. Субъекты и объекты системы налогообложения.

| Рубрика | Финансы, деньги и налоги |

| Вид | реферат |

| Язык | русский |

| Дата добавления | 25.05.2014 |

| Размер файла | 29,8 K |

- посмотреть текст работы

- скачать работу можно здесь

- полная информация о работе

- весь список подобных работ

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Налоговая система Испании - одна из самых молодых в Европе. Первым шагом к её созданию послужила реформа 1845 года, которая привела к унификации налоговой системы всей страны. Система, которая действует в настоящее время, возникла благодаря реформе 1977 года и в дальнейшем видоизменялась в соответствии с требованиями Европейского Союза.

В 1992 году, в результате реорганизации Испанской налоговой службы, был создан единый налоговый орган, объединивший ряд разрозненных налоговых подразделений - Государственное налоговое агентство.

В Испании налогообложение осуществляется на трех уровнях:

На государственном уровне взимается налоги на доходы физических и юридических лиц (IRPF), налог на добавленную стоимость(IVA) и налог на деятельность предприятия (IS).

На региональном уровне взимается налог на экономические операции (OS), налог на переход собственности (ITP) и налог на юридические документированные акты (AJD). К ведению местных властей относятся налоги с физических лиц на недвижимое имущество (IBI), автотранспортные средства (IVTM), налог на экономическую деятельность (IAE) строительные и инженерные работы (ICIO), а также на налог на увеличение стоимости городских земель (IIVTNU).

Сбор налогов относится к ведению местных властей. Затем собранные средства перенаправляются в бюджеты автономных образований и государства в зависимости от уровня потребностей в финансировании. Мэрии и муниципалитеты самостоятельно устанавливают ставки налогов в рамках существующих лимитов.

Заполняемые декларации в Испании, хранятся не менее четырех лет, в течение которых налоговый инспектор вправе потребовать ее у любого гражданина в любой момент для проверки. Каждый предприниматель в Испании обязан вести строгий учет своей финансовой деятельности с помощью кассовых аппаратов, оформляя любую услугу или покупку чеком, который вручается клиенту. В настоящее время основными налогами в Испании являются следующие налоги…

1. Подоходный федеральный и автономный налог (IRPF).

Прогрессивный налог, взимается ежегодно, с резидентов. Данный налог является прямым, личным, субъективным, прогрессивным и периодическим. Прямой - поскольку взимается непосредственно с лица, личный - им облагается конкретное лицо, а не имущество, субъективный - так как учитывает финансовой состояние налогоплательщика, прогрессивный - чем больше доход лица, тем больше налоговая ставка, и периодический -поскольку взимается в установленный промежуток времени, а конкретно раз в год. Данный налог рассчитывается по прогрессивной ставке в 6 ступеней от 18% до 48%.

Большая часть его идет в федеральный бюджет, меньшая - в автономный, поэтому в зависимости от провинции ставка может немного колебаться. С 1999 года могут не подавать декларацию физ. лица, имеющие один источник дохода и доход ниже 22000 евро в год. Всем остальным - обязательно подавать подоходную декларацию до 20 июня следующего за отчетным года. Размер налога зависит от многих обстоятельств: от состава семьи, количества иждивенцев, выплат по ипотеке и т. п.

Налоговое законодательство классифицирует данный налог как косвенный налог на потребление.

Он выступает, по сути, проявлением платежеспособности лица, подлежащие налогообложению, и поэтому с экономической точки зрения налоговое бремя ложится на потребителя, хотя фактически его выплачивают предприниматели.

Ставки этого налога в Испании с 2010 года 18%, 8% и 4%.

8% облагаются основные продукты питания, медикаменты, пассажирский транспорт, большинство гостиничных услуг и строительства новых домов.

4% облагаются продукты первой необходимости, такие как овощи, хлеб, молоко, фрукты, книги и газеты.

Ставкой 18% процентов облагаются по исключительному принципу.

НДС платится при осуществлении покупок и получении услуг на территории Испании. В случае, когда российские граждане не являются налоговыми резидентами и не проживают постоянно на территории Испании, то при выезде из страны они могут получить сумму уплаченного НДС в аэропорту.

3. Налог на деятельность предприятия (Impuesto de Sociedades).

Данный налог является периодическим, пропорциональным, прямым и персональным. Им облагаются доходы корпораций и других юридических лиц. Взимается на всей территории Испании. В общем по Испании составляет 30%, в Стране Басков - 28%.

Субъектом данного налога являются все виды учреждений, независимо от формы или названия, если они имеют статус юридического лица, за исключением гражданских обществ.

- Коммерческие корпорации: акционерные общества, общества с ограниченной ответственностью, трудовые коллективы и так далее;

- Государственные компании на разных уровнях;

- Кооперативы и сельскохозяйственные компании;

- Европейские экономические сообщества;

- Ассоциации, фонды и учреждения всех видов.

4. Налог на экономические операции (OS).

Данным налогом облагаются различные экономические операции, такие как подготовка учредительных документов юридического лица, увеличение и уменьшение капитала, слияние, разделение и ликвидация компаний, также изменение адреса головного офиса компании.

5. Налог на переход собственности (ITP).

Данный налог взимается при возмездной передаче имущества, такой как продажа транспортного средства между частными лицами, продажа земли или жилых помещений. Им облагаются все те операции, которые не подпадают под действие НДС. Его величина равна 7% от цены, которая фигурирует в нотариальных документах, то есть в купчей. Составляет 6% от стоимости недвижимости.

6. Налог на юридические акты (AJD).

Данным налогом облагаются нотариально заверенные документы. Этот налог включает в себя фиксированную и переменную ставку:

- фиксированной ставкой облагаются документы, которые должны быть составлены на гербовой бумаге;

- переменной ставкой облагаются акты, в которых объектом является денежная сумма или ценная вещь, которая должна быть зарегистрирована в Реестре Недвижимости, Торговом или Промышленном Реестрах.

Ставка составляет 0.5% от стоимости, уплачивается через банк.

7. Налог с физических лиц на недвижимое имущество (IBI).

Данным налогом облагается право собственности на недвижимое имущество в сельской местности и городской черте. Сбором занимаются власти на государственном и местном уровнях. Данный налог является объективным, так как налоговая ставка зависит от площади и качества жилья, учитываются также такие факторы как местоположение, отдаленность от культурных центров и достопримечательностей. Выплачивается раз в год, до 2% от кадастровой стоимости жилья.

8. Налог с частных лиц на транспортные средства (Impuestos obre Vehнculos de Tracciуn Mecбnica).

Прямой налог, сбором и распределением которого полностью занимается местная администрация. Это налог на автотранспортные средства, используемые для езды по дорогам общего пользования, вне зависимости от класса и категории.

Имеются ввиду те транспортные средства, которые зарегистрированы в соответствующих государственных реестрах. Плательщиком данного налога является собственник транспортного средства. В среднем ставка составляет 90-150 евро в год за автомобиль.

Данным налогом не облагаются:

- Прицепы и полуприцепы;

- Велосипеды и мотоциклы.

9. Налог на экономическую деятельность (IAE).

Данным налогом облагается экономическая деятельность, как физических, так и юридических лиц. В отличие от других налогов, сумма выплат не зависит от баланса активов. Данный налог является прямым, обязательным, пропорциональным и реальным.

Налогом на экономическую деятельность облагается результат профессионально, экономической и творческой деятельности. Исключением из данных видов деятельности является сельскохозяйственная деятельность, животноводство, рыболовство и лесное хозяйство.

Освобождаются от уплаты данного налога:

- органы местного самоуправления на уровне автономных областей;

- предприниматели в течение первых 2 лет своей деятельности;

- предприниматели, нетто-оборот которых не превышает 1 миллиона евро;

- публичные образования, занимающиеся научными исследованиями, и финансируемые из государственного бюджета;

- организация «Красный Крест»;

- ассоциаций и учреждений для инвалидов.

Есть также бонусы в размере 50% в городах Сеута и Мелилья, а также сниженная ставка на 50% для осуществления профессиональной деятельности в течение пяти лет начиная со второго года.

10. Налог на строительство, реконструкцию и организацию работ (ICIO).

Данный налог является косвенным налогом, взимается на уровне муниципалитетов. Плательщиками данного налога являются физические и юридические лица, которые владеют зданиями, сооружениями или ведут реконструкции и ремонтные работы, а также физические и юридические лица, которые не являются собственниками, но несут расходы по строительству и реконструкции. Уплатить данный налог нужно в течение 30 рабочих дней после начала работ.

Сумма налога рассчитывается исходя из фактической стоимости работ. Налоговая ставка составляет 4% от этой стоимости.

В стоимость работ не входит Налог на Добавленную Стоимость, другие аналогичные налоги и сборы, другие сборы местных администраций, также зарплата работников. Освобождены от данного налога только некоторые органы и учреждения.

11. Налог на увеличение стоимости городских земель (IIVTNU).

Данный налог взимается, если происходит увеличение стоимости недвижимости. Это прямой налог, взимается с физических лиц.

- При продаже недвижимости;

- При приобретении недвижимости;

- Если устанавливается право владения и распоряжения на квартиру, дом или землю.

Субъектами данного налога являются:

- Лицо, отчуждающее имущество или право владения и распоряжения данным имуществом;

Список стран, с которыми у Испании заключен договор об исключении двойного налогообложения: Аргентина, Австралия, Австрия, Бельгия, Боливия, Бразилия, Болгария, Венгрия, Великобритания, Германия, Голландия, Дания, Ирландия, Италия, Индия, Канада, Китай, Корея, Люксембург, Марокко, Мексика, Норвегия, Польша, Португалия, Румыния, Россия и другие страны бывшего СССР.

Налоги с нерезидентов в Испании.

Все нерезиденты в Испании платят:

- Налог на переход собственности (ITP);

- Налог на юридические документированные акты (AJD);

- Налог на автомобили (Impuestos obre Vehнculos de Tracciуn Mecбnica) и на недвижимость (IBI) на общих основаниях.

Нерезиденты из стран, с которыми у Испании нет конвенции об исключении двойного налогообложения, либо лица, не представившие справки о том, что они не являются резидентами, платят налоги как резиденты. государственный декларация налогообложение

Банки на территории Испании уполномочены:

- Удерживать с нерезидентов в Испании 18% от процентов, полученных по текущим, сберегательным и депозитным счетам;

- Удерживать с нерезидентов в Испании 18% от доходов, полученных по операциям со страховками и 18% от операций купли-продажи инвестиционных фондов и акций.

Нерезиденты - граждане стран, с которыми у Испании есть конвенция об исключении двойного налогообложения, и предоставившие справки или декларацию о постоянном проживании, не подвергаются вышеупомянутым удержаниям со стороны банков и платят подоходный налог вместе с налогом на имущество нерезидентов по упрощенной форме и символическим ставкам.

Размещено на Allbest.ru

Подобные документы

Система налогообложения в Испании - важнейшая составная часть современного экономического механизма страны. Трехступенчатость налоговой системы Испании. Федеральные, региональные и муниципальные налоги. Налогообложение резидентов иностранных государств.

реферат [26,1 K], добавлен 30.11.2010

Основные виды налогов и их характеристики. Контроль за сбором налогов. Основные уровни осуществления налогообложения в Испании. Особенности создания государственного налогового агентства. Налоговые поступления как основа федерального бюджета Испании.

реферат [11,9 K], добавлен 22.12.2009

Процедура установления, взимания и уплаты налогов и сборов. Пропорциональное, прогрессивное и регрессивное налогообложение. Понятие, основные виды, признаки и функции налогов и сборов. Порядок исчисления налога. Современные принципы налогообложения.

презентация [535,0 K], добавлен 01.10.2014

Характеристика, элементы налоговой системы Республики Беларусь. Перспективы перестройки налоговой системы в ближайшие годы. Субъекты и объекты налоговых отношений в республике. Виды налогов и сборов, пошлин действующих на территории Республики Беларусь.

курсовая работа [46,7 K], добавлен 30.10.2010

Налоговая система Испании - одна из самых молодых в Европе. В течение последних десятилетий Испания по своему экономическому развитию существенно приблизилась к среднеразвитым европейским странам.

методичка [14,9 K], добавлен 07.05.2003

Основные нормативные документы в сфере налогообложения. Понятия сборов и пошлины. Объекты и субъекты налоговых отношений. Экономические, организационные и юридические принципы налогообложения. Классификация, элементы и функции налогов, способы их уплаты.

презентация [20,2 K], добавлен 28.01.2014

Понятие и функции налоговой системы России. Способы взимания налогов, их виды, стимулирующее воздействие. Принципы построения налоговой системы государства. Основные направления политики в области повышения доходного потенциала налоговой системы.

курсовая работа [38,9 K], добавлен 22.01.2014

Испанская налоговая система «родилась» в середине девятнадцатого столетия. Удивительно, но факт: эта система, актуальная и в настоящее время, образовалась благодаря реформе, проведенной в 70-х годах двадцатого века. Сегодня налоги в Испании достаточно высоки. На фоне очередного экономического кризиса, который ощутимо ударил по Испании, это негативно сказывается на благосостоянии большинства граждан этой страны.

Общая информация

Налогообложение в Испании сегодня осуществляется на:

- Государственном уровне (налоги на доходы выплачиваются как физическими, так и юридическими лицами).

- Региональном уровне.

- Местном уровне (налоги на недвижимость и авто выплачиваются физическими лицами).

Налоги в Испании взимаются местными властями. После этого деньги, собранные с испанских подданных, направляются властями в автономные бюджеты. Налоговые ставки устанавливаются самостоятельно муниципалитетами и мэриями.

Основные налоги Испании

К основным налогам этого государства следует отнести:

- подоходный налог на прибыль;

- НДС;

- налог на деятельность фирмы;

- налог на передачу имущества;

- налог на недвижимое имущество (выплачивается физическими лицами);

- налог на транспорт.

Прямой подоходный налог на прибыль взимается с физических лиц на федеральном уровне. Кроме того, налог на прибыль взимается с юридических лиц.

Особенности подоходного налога

Ежегодно с испанских резидентов взимается подоходный налог. Примечательно то, что подоходный налог считается прогрессивным – чем больший доход получает человек, тем выше становится для него налоговая ставка.

Взимается подоходный налог один раз в двенадцать месяцев и рассчитывается по ставке, насчитывающей не более шести ступеней. Львиная доля этого налога поступает в бюджет государства. Остатки остаются в автономном бюджете.

Согласно существующему законодательству, не подавать соответствующую декларацию разрешено физическим лицам, доход которых не превышает 22 тысячи европейских рублей в год. Остальные испанцы обязуются подать актуальный документ до двадцатого числа отчетного месяца.

На окончательный размер налога влияют различные обстоятельства. Так, в первую очередь принимается во внимание состав семьи налогоплательщика. Играет свою роль и то, как осуществляются ипотечные выплаты.

Налог на прибыль для предпринимателей

Сегодня налог на прибыль актуален для юридических лиц и различных корпораций. Выплачивать его должны все испанские резиденты, кроме, разве что, басков и наваррцев.

График испанских налогов для предпринимателей

Обязанности выплачивать этот налог накладываются на абсолютно все виды предприятий, имеющих юридический статус. Исключение составляют гражданские общества. Взимается этот налог региональными властями.

Этими лицами могут быть как предприятия-корпорации, так и испанские органы управления. Налог на прибыль также актуален для нерезидентов. Это актуально в том случае, если лица, не являющиеся резидентами Испании, получают стабильный доход от предприятия, которое находится на территории этого государства.

Типичная ставка налога на прибыль – 35%. Для кооперативов предполагается снижение процентной ставки до 20%. Для компаний, которые не приносят большого дохода, процентная ставка снижается до 7%.

В Испании имеются зоны с особым статусом. Эти зоны устанавливают собственный налог на прибыль и предполагают свои правила его взимания.

Выплата налога на имущество

Иностранцам, владеющим недвижимостью в Испании, предстоит выплачивать налог на имущество. Существующий закон предполагает, что налог выплачивается по всему имуществу. Также существуют и некоторые льготы. Так, первые 108 000 евро стоимости имущества налогом не облагаются.

Важно учитывать, что ставка налога на имущество постоянно прогрессирует. Ставка налога на имущество напрямую зависит от того, какой размер имеет приобретенная квартира или дом в Испании. Чем больше имущество, тем выше будет процентная ставка.

Если российский гражданин является нерезидентом, то имущественный налог может включать в себя:

- счета в банке;

- квартиру или дом;

- страхование жизни;

- банковские облигации;

- драгоценные предметы;

- авто;

- различные акции.

Выплата налога на недвижимость

Пред тем, как принять решение относительно приобретения квартиры или дома на территории испанского государства, необходимо изначально четко знать реальные расходы, которые предстоят каждому, кто рискнул пойти на такой шаг.

Размеры налогов с различных объектов недвижимости в Испании

Основными подводными камнями следует считать налоги на недвижимость в Испании.

Выплаты в пользу государства зависят от множества различных факторов. В первую очередь важно учесть, какая именно недвижимость будет приобретена. Если квартира будет приобретаться от застройщика, то покупатель должен будет выплатить гербовый сбор, а также НДС.

Также важно учитывать, что налоги на недвижимость в Испании выплачиваются в течение 30 рабочих дней.

Согласно существующему законодательству, налог на недвижимое имущество выплачивается один раз в двенадцать месяцев. Окончательная сумма, которую обязуется выплатить налогоплательщик, зависит от того, каким именно недвижимым имуществом, квартирой или домом, он обладает.

В среднем сумма налога на недвижимое имущество варьируется от 100 до 500 евро в год. Владельцы вилл в среднем обязуются вносить в государственный бюджет от 300 до 2 тысяч евро в год.

Кроме того, налоги на недвижимость в Испании предполагают оплату сотрудников, осуществляющих уборку улиц, парков и садов.

Испанский налог на недвижимость в зависимости от жилплощади

Сумма налога варьируется от 20 до 100 европейских рублей в месяц.

Важные тонкости

Разумеется, жители Испании платят и коммунальные налоги. В среднем размер налога за трехкомнатные апартаменты выглядит следующим образом:

- месячная стоимость электроэнергии – 50 евро;

- месячная стоимость газа – 25 евро;

- месячная стоимость воды – 30 евро.

Когда человек приобретает недвижимость в Испании, он обязуется разово оплатить все регистрационные затраты.

Информация для нерезидентов

Испания сегодня переживает не самые лучшие времена. Медленно, но верно растет процент безработицы в Испании, экономика падает. В связи с этим во главе угла стоит повышенное внимание к иностранным предпринимателям и инвесторам, способным существенно «влиться» в бюджет государства.

Для всех испанских нерезидентов, в том числе и россиян, является актуальным оплата НДС, а также налогов на авто и недвижимость.

Образец испанской формы возврата НДС

Нерезидентам, прибывшим из тех государств, которые не успели заключить с Испанией договор об одинарном налогообложении, приходится платить налоги наравне с резидентами. Это же касается тех нерезидентов, которые не успели или не смогли подать соответствующую декларацию.

Оперирующие на территории испанского государства банки обязуются:

- Взимать с нерезидентов не менее 25 процентов с депозитных, сберегательных и текущих счетов.

- Взимать с нерезидентов не менее 25 процентов со «страхового» дохода.

Человек, позиционирующий себя в качестве нерезидента, обязуется подать декларацию в соответствующий орган в течение двенадцати месяцев.

Мнение изнутри

По мнению бывших подданных Российского государства, уехавших в Испанию на ПМЖ, иностранцы обязуются самостоятельно озаботиться получением декларации. Этот документ нерезидентам, в отличие от резидентов, никто не присылает.

Некоторые полагают, что при приобретении недвижимого имущества целесообразно будет заручиться поддержкой квалифицированного адвоката. Если человек сможет прописаться по месту жительства, сумма налогов будет несколько ниже.

Общение нерезидента с сотрудниками налоговой службы начинается с того момента, когда ему присваивается идентификационный номер. Обычно этот номер присваивается владельцам коммерческой недвижимости или же учредителям испанского предприятия. Также это актуально для тех, кто имеет первичный ВНЖ в Испании.

Налоговая ставка для нерезидентов

Важно знать, что налоговая ставка является фиксированной. На сегодняшний момент она составляет 24 процента.

Сравнение ставки НДС в Испании с другими странами

Но некоторые случаи предполагают оплату налогов по льготной ставке. Нерезиденты обязуются оплачивать подоходный налог при наличии фиксированной заработной платы. Это актуально тогда, когда иностранное лицо имеет официальный источник дохода на территории испанского государства. То же касается пенсионеров и лиц, получающих пособия от государства.

Платить подоходный налог государство обязывает и представителей творческих профессий. Они должны оплачивать услуги государства из своих гонораров. Разумеется, осуществлять взносы в госбюджет должны и владельцы недвижимого имущества.

Какие существуют льготы

Для россиян, постоянно проживающих на территории испанского государства, имеются некоторые налоговые льготы. Так, каждый хозяйствующий субъект имеет возможность просить о более щадящем размере взыскиваемой суммы.

Испанские налоги на наследство и дарение имущества

Согласно существующему законодательству, таким образом стимулируются следующие области:

- развитие и различные исследования (от 20 до 40 процентов);

- экспортирование в иные страны (25 процентов);

- инвестирование в развитие кинематографа, театра и литературы (20 процентов);

- инвестирование в экологические проекты (10-ть процентов);

- проф.образование (от 5 до 10 процентов);

- постоянная занятость лиц с ограниченными возможностями.

Средняя сумма актуальных льгот не превышает 35 процентов.

Оплата туристического налога

Несколько лет назад каталонские власти ввели туристический налог. Максимальный размер суммы, взимаемой с туристов из разных стран в 2021 году, составляет 2,5 евро в сутки.

Налоги для иностранцев на приобретение недвижимости

Туристический налог актуален на всех иностранных лиц, которые останавливаются на ночлег в гостиницах, отелях и хостелах Каталонии. Исключение составляют дети и подростки, не достигшие шестнадцатилетнего возраста.

Как рассчитывается сумма налога? Все очень просто. Чем презентабельнее отель или гостиница, тем выше стоимость. Самый демократичный размер суммы составляет 0,5 европейского рубля. Средства, полученные таким образом, направляются на развитие туризма в Каталонии. Власти этого региона полагают, что туристический налог позволит государственной казне пополниться примерно на 5 млн европейских рублей в год.

Особенности транспортного налога

Не так давно власти Испании ввели новый транспортный налог. Согласно новому законодательству, этот налог будет актуален для всех автомобилистов, имеющих технику с механическим приводом.

Основной целью этого нововведения является озабоченность властей загрязнением окружающей среды. Это входит в планы поддержания качества испанского воздуха, разработанные на период 2016-2019 годов.

В соответствии с изменениями, транспортный налог теперь будет привязан не к мощности мотора, а к тому, насколько авто загрязняет окружающую среду. То есть, автомобиль, способствующий загрязнению окружающей среды в большей степени, будет обложен более существенным налоговым бременем.

По мнению автовладельцев, не слишком довольных этим нововведением, этот налог будет вынуждать их приобретать более новые и дорогие марки машин, оснащенные более «экологичным» двигателем.

Транспортный налог в Испании

Сегодня транспортный налог взимается один раз в двенадцать месяцев. Его средняя стоимость варьируется от 90 до 150 европейских рублей в течение года. Плательщиком является владелец любого транспортного средства кроме автобусов, грузовиков, тракторов, мотоциклов, полуприцепов и прицепов.

Разумеется, исключение составляют и те испанцы, которые предпочитают автомобилям велосипеды.

Размер НДС

Особое значение имеет в Испании оплата НДС. Он классифицируется налоговым законодательством как косвенный налог на потребление. По сути, этот налог является лакмусовой бумажкой, говорящей о том, насколько платежеспособным является конкретный индивидуум. Он разный для разных видов товаров и услуг.

Размер НДС на различные товары в Испании показан на схеме

Этот налог обеспечивается благодаря потребителям. Хотя де-факто он выплачивается предпринимателями. Испания является дружелюбной страной, весьма привлекательной для жизни и работы. Именно здесь предприниматели из России, Беларуси или Украины имеют возможность как следует «развернуться», ведь налоги, которые являются наиболее важными для бизнесменов, являются достаточно демократичными.

Во Франции процентная ставка некоторых налогов намного выше. Это приводит к тому, что предприниматели из других стран могут работать и себе в убыток.

Актуальные цены в Испании – об этом следующее видео.

Сегодня расскажем о налогообложении в Испании. Вопрос актуален д ля тех, кто планирует переезжать в эту страну и получать вид на жительство, а также инвестировать в недвижимость. Рекомендуется узнать информацию тем, кто собирается открывать свой бизнес, устраиваться на работу по контракту или заниматься частной практикой как autonomo (по-русски « индивидуальный предприниматель » ). Проштудировать его следует заблаговременно, чтобы впоследствии не возникло проблем с местной инспекцией и не пришлось выплачивать штрафы.

Совместно с экспертами юридического отдела компании Barcelona Realty Group, предлагаем разобраться в том, кто именно, сколько, когда и за что обязан платить в казну Королевства.

Налоговая система в Испании

Первая реформа с целью упорядочить и привести к общему знаменателю процесс государственного сбора податей по всей стране была проведена лишь в 1845 году.

Современные же принципы базируются на законах, принятых в 1977, после падения режима Франсиско Франко. В дальнейшем они незначительно корректировались с учетом опыта соседних европейских стран и новых демократических реалий ЕС. В девяностые годы механизм был централизован за счет введения общегосударственной службы под названием Agencia Tributaria.

По аналогии с Российской Федерацией, система налогообложения Испании - трехуровневая и может регламентироваться:

- Властями муниципалитета (сбор с владельцев недвижимости IBI, а также сбор на личный автотранспорт, который называют IVTM или Impuesto de Circulacion); сбор на строительство и инженерные работы, на экономическую деятельность).

- Администрацией автономных областей (платеж на передачу вторичной собственности, документирование правовых актов).

- На государственном уровне (добавленная стоимость, или по-испански IVA, а также с предприятий, подоходный налог).

Законы подразумевают налогообложение и для нерезидентов в Испании. Даже если Вы живете в стране непостоянно, придется подавать декларации и платить пошлину за собственность и ту прибыль, которую Вы получаете на ее землях (например, с недвижимости и от сдачи апартаментов в аренду).

Обладатели ВНЖ подчиняются тем же правилам, что и граждане.

Всем физическим и юридическим лицам присваивают уникальный ИНН (NIF, или Numero de Identificacion Fiscal). Сборы производятся местными органами администрации. В дальнейшем они перераспределяют суммы на следующие уровни власти.

Основные виды налогов в Испании

Налоговых классификаций существует много, но одна из самых универсальных основана на способе их взимания. В любой стране можно выделить прямые и косвенные сборы. Первые выплачиваются физическим или юридическим лицом с дохода или имущества непосредственно из личных средств. Вторые заложены в стоимость товаров и услуг, они погашаются конечным покупателем.

Ниже мы перечислим ключевые траты, с которыми могут столкнуться как резиденты, так и лица, не проживающие в Королевстве круглый год.

Прямые

Итак, какие же налоги в Испании относятся к данной группе? Список немаленький, но, прежде всего, упомянуть стоит следующие:

- Владение недвижимостью: IBI, Impuesto sobre Bienes Inmuebles. Он выплачивается всеми собственниками ежегодно и рассчитывается исходя из реестровой стоимости жилого или коммерческого объекта (на нее влияют местоположение, площадь, общее состояние). Ставка варьируется по муниципалитету.

- Подоходный: IRPF, Impuesto sobre la Renta de las Personas Fisicas. Прогрессивный, взимается ежегодно с физических лиц. Финальная сумма зависит от множества факторов - семейного положения, размера зарплаты, наличия ипотеки.

- На наследство и дарение: ISD, Impuesto de Sucesiones y Donaciones. Для резидентов в Испании этот налог рассчитывается по правилам конкретной автономной области. Для нерезидентов же действуют общегосударственные нормы, и процесс имеет гораздо больше нюансов.

- На экономические операции: OS, Impuesto sobre Operaciones Societarias. Сюда относят подписание договора о создании, слиянии, ликвидации фирмы, а также об изменении адреса штаб-квартиры и прочее.

- Транспортный: IVTM, Impuesto sobre Vehiculos de Traccion Mecanica. Ежегодный взнос для собственников автомобилей на территории Королевства. Он был введен с целью защиты экологии окружающей среды. Сколько за этот налог в Испании нужно платить, решают власти каждого муниципалитета самостоятельно. Средняя сумма - 100-150 €. Далее в статье мы поговорим об этом интересном сборе чуть подробнее.

- На доходы от предприятий: IS, Impuesto de Sociedades. Под его действие подпадают все типы юридических лиц, кроме гражданских обществ. Размер выплат варьируется по региону (25-30%).

- На профессиональную экономическую деятельность: IAE, Impuesto sobre Actividades Economicas. Подразумевается любой оплачиваемый труд, за исключением сельского хозяйства, животноводства, рыболовства и лесоводства.

Косвенные

К данной категории относятся:

- ДС: IVA, Impuesto sobre el Valor Anadido. Сколько процентов за этот налог в Испании придется заплатить, зависит от типа продукта или услуги. В большинстве случаев гос.ставка составляет 21%. Тем не менее на еду и вещи первой необходимости (хлеб, молоко, овощи, фрукты, а также прессу и книги) добавляется всего 4%. На медикаменты, строительные работы, транспортный сервис и ряд гостиничных услуг - 10%.

- Передача собственности: ITP, Impuesto de Transmisiones Patrimoniales. Касается тех операций, которые не облагаются НДС. Как пример - приобретение подержанного автомобиля или вторичного жилья. Ставка на недвижимость варьируется по регионам между шестью и одиннадцатью процентами от общей стоимости.

- Документирование правовых актов: AJD, Actos Juridicos Documentados. Имеются в виду документы, составленные на гербовой бумаге, а также сделки, требующие регистрации объекта в государственном реестре. Например, покупка дома.

Специальные налоги

Отдельно хочется остановиться на двух невысоких, но довольно своеобразных сборах, предусмотренных в современном налоговом законодательстве Испании. Первый касается автовладельцев, второй - туристов.

Транспортный IVTM

Дословно аббревиатура расшифровывается как «сбор за транспорт механической тяги». Сюда относятся все категории автомобилей, грузовики, автобусы, а также мотоциклы и мопеды. Взимают его с физических и юридических лиц, поставивших на учет свое ТС в Региональном отделении дорожного движения.

Размер налога зависит от объемов потребления топлива и уровня выбросов СО2 в атмосферу. Чем старше машина, тем ниже будет показатель ее экологичности, а значит, платить придется больше. Кроме того, владельцам таких автомобилей грозят ограничения на въезд во многие города.

Например, в Барселоне с 1 января 2020 года штрафуют за бензиновые и дизельные ТС, которые были куплены ранее 2000-го и 2006-го годов соответственно.

В Мадриде действуют похожие ограничения. Всем без исключения положено ездить со специальным стикером экологичности на стекле, который выдают все в том же Отделении дорожного транспорта при регистрации.

Наклейки отличаются по цвету:

- голубая (самый низкий уровень выбросов СО2 - получают его электромобили);

- сине-зеленая (класс «эко» - для гибридных двигателей);

- зеленая («С» - для машин на бензине или дизеле, зарегистрированных после две тысячи шестого и две тысячи четырнадцатого года соответственно);

- желтая (тип «B»: легковушки на бензине, купленные с 2000 по 2006 годы, и дизельные ТС, оформленные в период с 2006 по 2014).

Категория «А» - это все автомобили с неэкологичной выхлопной системой, от которых на улицах городов хотят избавиться: их уже не пускают в столицы.

Туристический

На сегодняшний момент этот сбор действует только в Каталонии (введен в 2012 году) и на Балеарских островах (начиная с 2016-го). Платят его путешественники, остановившиеся в отелях, из расчета на одного человека в день. Ставки зависят от звездности гостиницы, сезона и конкретного региона (так, правила для гостей столичной Барселоны отличаются от других областей, например, Коста Дорады).

Если Вы едете отдыхать по путевке, советуем всегда уточнять у туроператора, включен ли этот взнос. В среднем рассчитывайте, что за остановку в пятизвездочном отеле с Вас возьмут 2,5 евро, в четырехзвездочном - 1,25,€, а в трехзвездочном - 1€.

Налоги для нерезидентов в Испании

Эта категория граждан обязана выплачивать некоторые сборы, даже когда отсутствует в стране более полугода и не имеет статус ПМЖ. Среди них:

- Подоходный. Он называется IRNR, Impuesto sobre la Renta de No Residentes, и взимается ежегодно при наличии недвижимости в Королевстве. Расчет ведется от реестровой стоимости объекта. Если Вы кому-то арендуете свои апартаменты, размер подати возрастет, потому что в расчет добавят и сумму полученных доходов. Извещать инспекцию о подобного рода прибыли нужно ежеквартально.

- Для собственников недвижимости, IBI.

- Транспортный.

- НДС.

- Налог на передачу собственности.

- На документирование правовых актов.

- На богатство, Impuesto sobre el Patrimonio. Взимается муниципалитетом, если общая стоимость имущества на испанской земле составляет более 700 000 евро. Учитываются недвижимость, депозиты, акции, банковские счета, коллекции антиквариата.

Новая реформа системы налогообложения Испании

Правительство социалистической партии Педро Санчеса, находящееся в стране у руля с июня 2018-го года, готовит ряд серьезных поправок к налоговым законам. Уклон идет в сторону увеличения ставок для богатых с целью защиты менее обеспеченных слоев населения. Так, обсуждается введение минимального корпоративного сбора для крупных компаний (15%) и банков (18%).

Одним из самых обсуждаемых пунктов, который негативно восприняли многие предприниматели, является повышение подоходного налога для физических лиц. Это коснется граждан с годовыми поступлениями более 130 000 €. В Каталонии порог планируют сделать еще ниже - от 90 000 €.

Ставки по налогам: сколько платят в Испании

Перечислим ключевые из них без привязки к муниципалитету и автономному региону:

- BI: до 1,1% для городской, до 0,9% для сельской (расчет от реестровой стоимости).

- Доход от покупки дома или квартиры: 24% для нерезидентов, 19% для жителей ЕС.

- Подоходный: прогрессивный, от 19 до 48 процентов.

- Документация юридических актов: 0,5 -1,5% от общей суммы, зафиксированной в сделке.

- На наследство и дарение: 5-34%.

- На передачу вторичной собственности. В случае покупки недвижимости, это шесть – одиннадцать процентов.

- НДС во всем государстве - 21% (медикаменты -10%, продукты питания - 4%).

Как платить налоги в Испании

И резиденты, и нерезиденты обязаны регулярно декларировать свои доходы и имущество. Сокрытие информации и просрочки караются большими штрафами, а также гарантируют проблемы при запросе виз, продлении ВНЖ, ходатайстве об ипотеке, бизнес-лицензиях.

Поэтому ответственно подойдите к уплате подоходного IRPF (IRNR), извещение о котором не приходит по почте. Нужно самим с апреля по июнь прийти в инспекцию (Agencia Tributaria), где Вам помогут составить заявление, подсчитают финальную сумму и подскажут, на какие вычеты Вы можете претендовать. Сделать это можно также и без личного присутствия: в Интернете, по телефону или почте.

Договор об исключении двойного налогообложения

Испания подписала с некоторыми странами специальную конвенцию для того, чтобы ряд налогов не взимался дважды с тех лиц, которые получают прибыль или владеют имуществом и в Королевстве и за границей.

Россия в списке этих государств присутствует, а значит, часть платежей взаимозачитывается. Так, за доход от аренды квартиры, а также работу по найму в Королевстве Вы обязаны будете вовремя отчитаться лишь испанской инспекции, ничего не декларируя из этого в РФ.

Мы продолжаем публиковать статьи особенностям переезда, обучения и жизни в Испании. Тема новой публикации — налоги. Система казначейства и налогообложения стран, пожалуй, самая изобретательная структура в государственном устрое. Испания здесь не исключение.

Граждане и резиденты страны платят налоги за все: за потребление товаров и услуг, за воду, которую пьют, за недвижимость, в которой живут и так далее. Цель, которую преследует правительство — наполнить казну страны до отказа создать государство на принципах равенства и равномерного распределения ресурсов, в котором бы каждый испанец и резидент жил счастливо и с осознанием осуществленной на высших уровнях справедливости. Под катом — описание нюансов этой системы.

Виды налогов в Испании

Если начать с азов, то понятие налогообложения в Испании определяется как “экономический вклад, которые граждане обязаны осуществлять по закону для поддержания доходов государства и гарантии работы государственной системы услуг общего пользования”. То есть налоги — это не только источник благосостояния государственной системы обслуживания населения, но и прямой фактор богатства и процветания страны.

В налоговой системе Испании различают три вида платежей:

- Сборы — оплачиваются, когда гражданин или налоговый резидент пользуется определенной государственной услугой (например, обновлением документов или паркингом).

- Специальные взносы — оплачиваются, когда гражданин получает прибыль или добавочную стоимость на свои товары и услуги в результате проведения государственной реформы.

- Налоги — безвозмездные платежи граждан, определяемые законодательством как вклад в государственное управление.

Любое лицо, которое получает доход, платит государственной финансовой системе Испании в зависимости от уровня своих экономических возможностей. Основной принцип: чем больше человек зарабатывает, тем больше он платит в государственную казну.

В Испании 38% налогоплательщиков платят 72% от общей суммы получаемых государством налогов. Это граждане, доходы которых составляют от 21 до 150 тыс. евро в год.

Экономические способности каждого налогового резидента определяются в зависимости от:

- движимого и недвижимого имущества, которым он владеет;

- дохода, который он получает;

- суммы денег, которые он тратит;

- личных обстоятельств (многодетность, инвалидность и др.).

Типы налогов в Испании

Налоги в Испании классифицируются по типам — например, прямые или непрямые. Также нужно знать, что налоговая система — трехуровневая, когда платежи взимаются на государственном, региональном или местном уровнях.

К прямым налогам относятся:

- подоходный налог;

- подоходный налог нерезидентов;

- корпоративный налог;

- налог на наследство и дарение;

- налог на богатство.

К непрямым налогам относятся:

- НДС;

- налог на передачу имущества и документальное оформление юридических актов;

- таможенный доход;

- специальные налоги.

Основные налоги, которые платят испанцы и резиденты

Самые крупные по размеру налоги платятся в казну малыми и средними предприятиями, а также частными предпринимателями и самозанятыми работниками.

Подоходный налог с населения (IRPF)

Этот налог является самым важным с точки зрения источника взыскания испанской налоговой системой. Налогом облагается ежемесячный доход испанца, оплачивается он также каждый месяц. В конце года рассчитывается сальдо. Если оно отрицательное, налогоплательщик возвращает себе часть уплаченной суммы, если положительное, разницу ему придется доплатить.

Самозанятые специалисты декларируют свой доход каждые три месяца по специальной прогрессивной системе взносов, установленной Налоговой службой.

Для того чтобы определить платежные способности гражданина Испании или резидента, во внимание принимаются различные факторы — например, личные и семейные обстоятельства. Поэтому вместе с принципом прогрессивности (больше получаешь — больше платишь) используется и система освобождений, сокращений и отчислений. Таким образом, есть категории граждан, которые освобождены от уплаты налогов, платят по сниженной ставке или получают пособия. К ним, например, относятся инвалиды, безработные, студенты и др.

Подоходный налог нерезидентов

Это налог, которые платят жители других стран на доход, полученный в Испании. Во избежания двойного налогообложения или уклонения от уплаты налогов используются международные конвенции, подписанные Испанией с другими странами.

Налог на деятельность компаний (IS)

Это вид прямого налога, который платят предприятия и компании по всей территории Испании, кроме Страны Басков и Наварры, где применяется своя система налогообложения компаний. IS платят все типы юридических лиц — от коммерческих компаний до ассоциаций и фондов. Но есть и исключения. Существует категория юридических лиц, которые либо платят налог по сниженной ставке 25%, либо не платят его совсем. Например, предприятия без прибыли, союзы, федерации, Королевские Академии, Банк Испании, государство и автономные сообщества.

Налог на добавленную стоимость (НДС)

В отличии от других видов налога, НДС платится не потому, что испанец получает доход, а потому что он его тратит. НДС платиться всеми автономными сообществами, исключая Канарские острова, а также Сеуту и Мелилью — анклавы Испанского королевства на территории Африки.

Если кратко, то сумма НДС формируется на основе трех налоговых ставок. Например, низкая ставка в 4% установлена на предметы первой необходимости. Десятипроцентная ставка, или сниженная, устанавливается на некоторые продукты питания, пассажирский транспорт, товары для здоровья, гостиничный бизнес и строительство. Общая ставка НДС в 21% установлена на все остальные товары и услуги.

НДС — это косвенный налог, который компании не платят, но “копят” в процессе производства товаров и услуг для государства. По этой причине НДС облагается налогом только на оборот материальных ценностей без учета личных обстоятельств, как и подоходный налог с физических лиц. Компании должны декларировать уплаченный и собранный НДС ежемесячно или ежеквартально.

Налог на передачу имущества и документальное оформление юридических актов

В этот тип сборов входят три налога, которые не пересекаются с НДС и между собой:

- Налог на передачу прав собственности. Здесь облагаются налогом все операции передачи собственности, если обе стороны при этом получают выгоду.

- Налог на документально оформленные правовые акты. Речь идет об оформлении всех нотариальных документов, актов, свидетельств, оформленных в Испании и за границей, но имеющих свою силу в Испании.

- Налог на корпоративные действия, например, на создание, увеличение/уменьшение уставного капитала, создание и роспуск компаний и др.

Из других налогов, которые испанцы платят в своей стране, также стоит отметить налог на недвижимое имущество (от 100 евро в год) и на транспортные средства (от 80 евро в год).

Наибольшее налоговое бремя ложится на граждан и резидентов страны, которые получают от 30 000 до 60 000 евро в год. Их всего 18% от общей массы налогоплательщиков, но их налоги составляют 36% от всей суммы получаемых государством налогов. При этом средний доход на одного жителя Испании составляет чуть больше 23 620 евро в год.

Кстати, в 2020 году Испания стала первой в Европе по такому признаку, как социальное неравенство. Причина — пандемия и сопутствующий экономический кризис. В то же время правительство с января изменяет налоговое законодательство, вводя новые виды сборов. Кроме того, повышаются такие налоги, как подоходный, «на богатство», увеличивается НДС на некоторые виды продуктов (например, на напитки с пониженным содержанием сахара), на транспортные средства, на страховые взносы и др.

Читайте также: