Налоговая нагрузка по отраслям на 2015 год таблица

Опубликовано: 13.05.2024

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Налоговая нагрузка имеет значение, если вы хотите оценить риск включения организации в список проверок ФНС. На сайте службы можно найти нормативные показатели. Сверьте их с полученным вами показателем и определите, грозит ли вам проверка в ближайшем будущем. Расскажем, как правильно рассчитать различные виды налоговой нагрузки.

Сущность налоговой нагрузки

Налоговая нагрузка (НН) показывает, какую сумму направила организация на уплату налогов. Ее уровень рассчитывается как отношение величины денежных средств, направленных на уплату налогов, к выручке организации (в процентах).

Для расчета этого показателя нужно учитывать:

- всю сумму налогов, которые организация обязана выплачивать как налогоплательщик;

- НДФЛ, где организация выступает как налоговый агент.

Виды налоговой нагрузки выделяют по следующим критериям:

- по режиму налогообложения;

- по конкретному налогу;

- по видам экономической деятельности.

Страховые взносы не относятся к сумме уплаченных налогов. Поэтому также рассчитывают фискальную нагрузку, которая определяется как отношение уплаченных организацией страховых взносов к выручке (также в процентах).

Для чего нужно знать уровень нагрузки

НН рассчитывается на различных уровнях:

- государственном или региональном;

- по отраслям народного хозяйства;

- по нескольким сходным организациям;

- по конкретным субъектам хозяйствования;

- по отдельному человеку.

В зависимости от этой классификации знание НН нужно чиновникам при анализе и планировании экономической ситуации в стране, при планировании выездных проверок ФНС в целях контроля, при анализе результатов деятельности организации, оценке рисков проверки. А организация, зная НН, может увидеть возможность снижения налогового бремени или выбрать другой режим налогообложения.

Расчет нагрузки в зависимости от режима налогообложения

В зависимости от режима налогообложения выделяют следующие виды налоговой нагрузки (НН):

Для ИП на ОСНО она определяется по следующей формуле:

ННИП = величина подоходного налога / доход ИП, указанный в декларации 3-НДФЛ*100%

Для УСН:

ННУСН = налог, начисленный к уплате по декларации / доход организации, указанный в декларации*100%

Для ЕСХН:

ННЕСХН = ЕСХН, начисленный к уплате по декларации/доход организации, указанный в ЕСХН декларации*100%

Для организаций на ОСНО:

ННОСНО = (начисленный к уплате НДС + налог на прибыль) / выручка, указанная в отчете о финансовых результатах (т.е. без НДС)*100%

Сумму иных налогов (например, земельного, транспортного, имущественного, НДПИ, акцизы, на воду и природные ресурсы) также нужно учитывать при расчете (Письмо ФНС № ЕД-4-15/14490@).

По конкретным налогам

Письмо № АС-4-2/12722 представляет формулы расчета для видов налоговой нагрузки по налогам на прибыль и НДС.

НН по налогу на прибыль находится по формуле:

ННПр = Налог на прибыль / (выручка от реализации + внереализационный доход)*100%

Показатель считается низким, если не превышает 3% для производственных и 1% и торговых организаций.

НН по НДС рассчитывается следующим образом:

НННДС = НДС к уплате/НБ*100%

Понятие налоговой базы (НБ) определяется как сумма НБ, определенных в 3 и 4 разделах декларации.

Важно, что НДС налогового агента не участвует в расчете, так как не входит в итоговую сумму к уплате согласно правилам заполнения декларации по НДС.

Есть и другой способ расчета НН по НДС:

НННДС = сумма вычетов по НДС/сумма начисленного НДС*100%

Величину вычетов и начисленного НДС нужно брать за 4 предыдущих квартала.

НН по НДС не должна быть ниже 89% (Письмо № АС-4-2/12722).

По видам экономической деятельности

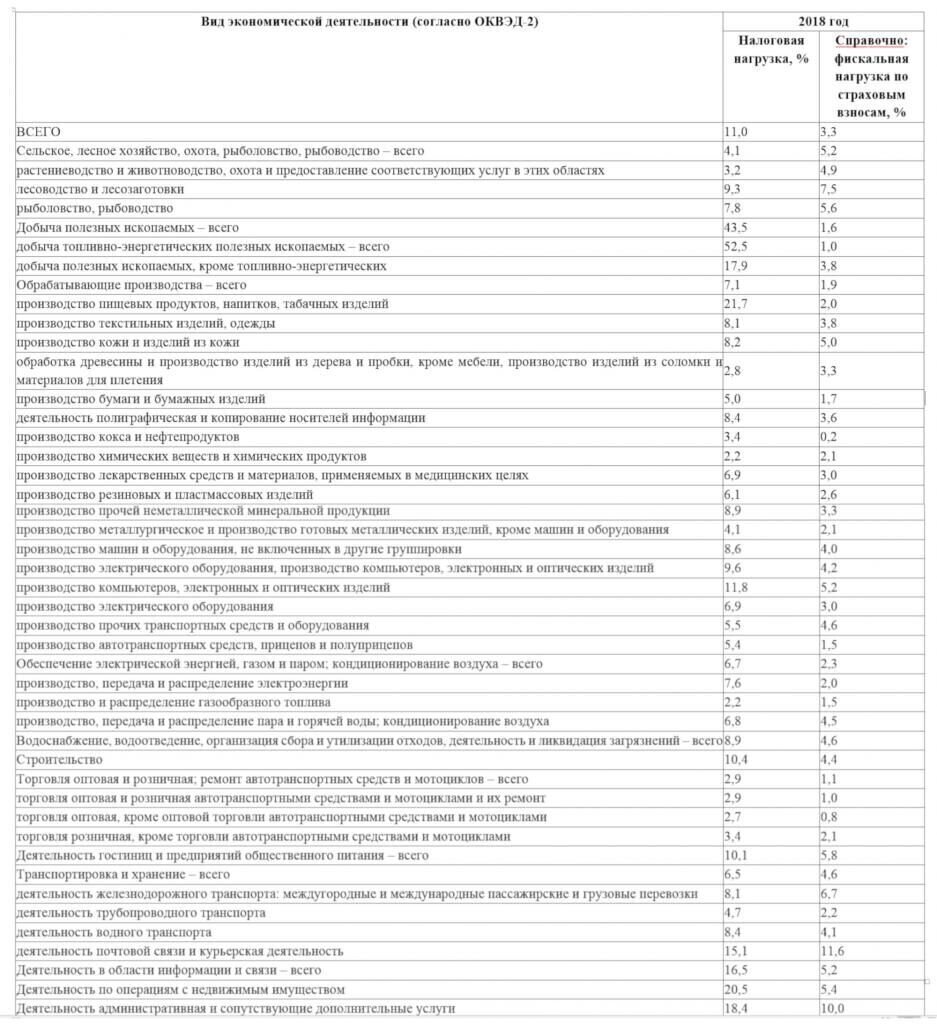

Коэффициент НН по видам экономической деятельности показывает усредненное значение по каждой отрасли. Его рассчитывают сами налоговики по данным официальной статистической отчетности ФНС России. ФНС публикует простую налоговую нагрузку и фискальную (справочно), так как величина страховых взносов не включается в сумму налогов, следовательно, не участвует в расчете. Значения коэффициентов НН по отраслям общедоступны и публикуются по итогу каждого года до 5 мая следующего года. Данные представлены в табличном виде и раскрывают среднее значение НН по основным укрупненным направлениям деятельности предприятий по классификатору ОКВЭД-2, их можно найти в Приложении № 3 к Приказу ФНС № ММ-3-06/333@. Для каждой отрасли характерна различная НН, разбег составляет от 1,3% до 45,4% за 2017 год.

Если нагрузка ниже среднеотраслевой

Может случиться так, что значение вашей НН не соответствует средней по отрасли, и не всегда хорошо, если оно ниже. Это значит, что вы платите меньше налогов, чем другие представители вашей отрасли, что вызывает подозрения у контролирующих органов. В таком случае вас могут включить в план выездных проверок ФНС.

Низкая НН является не единственным критерием (всего их около 80), по которому вы можете попасть в план, но достаточно важным. Сравните показатель вашей организации с безопасным уровнем (смотрите на сайте ФНС по данным за 2017 год). ФНС проверяет не все компании с низкой НН. Перед назначением проверки могут запросить причины возникших отклонений.

В 2018 году контролирующие органы могут проверять показатели за 2015-2017 годы (п. 4 ст. 89 НК РФ).

Автор статьи: Любовь Евграфова

Ведите учет и уточняйте налоговую нагрузку в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Учет, налоги, зарплата, отчетность через интернет — в одном сервисе. Первые 14 дней работы — бесплатно.

Недавно ФНС запустила электронный сервис с налоговым калькулятором, который позволяет компаниям на ОСНО сравнить свою налоговую нагрузку со среднеотраслевой.

Как это работает

Чтобы воспользоваться калькулятором, выберите интересующий вас налоговый период — c 2015 по 2017.

Затем необходимо выбрать вид деятельности из всплывающего перечня кодов ОКВЭД.

Кроме того, следует также выбрать из списка ваш регион.

Например, вот такие показатели выдает сервис по розничной торговле промтоварами в Москве:

Для сравнения показателей фактической налоговой нагрузки вашего предприятия со средними значениями в отрасли необходимо внести данные в налоговый калькулятор.

Указав фактические данные, вы узнаете, насколько и в какую сторону они отклоняются от среднеотраслевых.

По ссылке внизу страницы можно ознакомиться с размером средней зарплаты по отрасли в вашем регионе, чтобы соориентироваться, не мало ли вы платите своим сотрудникам.

Отзывы бухгалтеров

Обсуждение на эту тему инициировала одна из посетительниц нашего нового форума в топике «Вы сравнивали свои данные со статистическими?».

Решила оценить свои организации — не для оценки рисков налоговой проверки, а из любопытства.Результаты удивительные. Рентабельность и нагрузка по Налогу на прибыль у нас ожидаемо ниже средней (полиграфия, Москва), но вот что странно: средняя зп ниже, а нагрузка по НДС выше, причем втрое! Такие показатели возможны только при численности, меньшей чем наша в 4 раза (есть повод задуматься: неужели мы так не эффективно работаем, или заняли настолько невыгодную нишу. ). Или если нагрузка по НДС рассчитывается «в целом по больнице», а среди наших «конкурентов» большинство — упрощенцы.

Сравнила по другой организации (книжный опт, Москва, УСН; данные пришлось брать по оптовой торговле в целом): средняя рентабельность пониже нашей, но средняя зп — больше 90т.р.!

Какова методика расчета опубликованных данных?

Сравнивали ли вы себя с ними, что получается?

— ananasik-s

Так, например, для торговых фирм в Москве зарплата составляет 97 тыс. рублей, для автодиспетчеров в Санкт-Петербурге — 58 тыс. рублей.

Как поясняют налоговики, размер зарплаты указан в сервисе по данным информационных ресурсов ФНС, содержащих сведения налоговой отчетности по форме 2-НДФЛ по организациям с численностью работников не менее 15 человек, отработавших 12 месяцев.

Субъекты предпринимательской деятельности уплачивают налоги в бюджеты согласно законодательству РФ. Государство заинтересовано в поступлении как можно большего количества платежей, которые идут на решение социальных вопросов. Однако слишком большие суммы налоговых платежей делают работу компании нерентабельной. Предприниматели не получают запланированную прибыль и теряют мотивацию заниматься бизнесом.

Поэтому важно правильно выполнить необходимые расчеты и проанализировать результаты последующего планирования работы компании. Рассмотрим, как производится расчет налоговой нагрузки и для чего необходимо проводить эту работу.

- Основные понятия

- Коэффициент нагрузки по налогам

- Как рассчитать налоговую нагрузку организации

- Формулы расчета по видам налогообложения

- Налоговая нагрузка по НДФЛ

- Налоговая нагрузка по налогу на прибыль и формула для расчета

- Налоговая нагрузка по НДС и формула расчета

- Зачем производить анализ налоговой нагрузки организации

- Методы анализа нагрузки по налогам

- Как оценить степень налогового давления

- Опасность низкой налоговой нагрузки

- Налоговая стратегия как способ снижения налоговой нагрузки

Основные понятия

По д термином «налоговая нагрузка» понимают количество налоговых платежей, которые компания платит государству по результатам своей работы и с заработной платы своих сотрудников. Рассчитывается абсолютная и относительная налоговая нагрузка. Разница заключается в следующем:

1. Абсолютная. Обязательные платежи, которые компания уплачивает в госбюджет. Она исчисляется в рублях за отчетный период. Не является объективной характеристикой, так как не учитывает результаты деятельности субъекта предпринимательства. Например, налог в 1 млн рублей будет большим, если компания за год зарабатывает 2 млн. Но маленьким, если валовый доход составляет 100 млн.

2. Относительная. Процент от финансовых показателей компании, который уходит на уплату налогов. Этот показатель и необходим для большинства финансовых расчетов. Он показывает, сколько денег из доходов уходит на уплату налогов.

Далее речь пойдет именно об относительной нагрузке.

Коэффициент нагрузки по налогам

Под этим термином имеется в виду понимают процент налогов в сравнении с общим доходом субъекта предпринимательства. Он очень важен для налоговиков. При слишком низком показателе ИФНС делает вывод о том, что субъект предпринимательства уклоняется от уплаты обязательных платежей, его ожидают налоговые проверки. В приказе № ММ-3−06/333@, принятом в мае 2007 г., указано, что компанию необходимо обязательно проверять, если коэффициент у нее ниже, чем у других субъектов в этой же отрасли.

Также коэффициент налоговой нагрузки рассматривают кредитные организации. На основе результатов анализа принимается решение о кредитовании субъекта предпринимательства.

Банковские учреждения могут отказать в обслуживании счета и заблокировать операции по нему, если размер налоговых платежей ниже 0,9% от всего объема операций. Это требование введено согласно закону 115-ФЗ и методическим рекомендациям 18-Р, принятым Центральным банком РФ.

Как рассчитать налоговую нагрузку организации

Коэффициент налоговой нагрузки учитывает размер всех начисленных и уплаченных налогов, независимо от их видов. Это требование закреплено в приказе № ММ-3−06/333@. Налоговая служба дополнительно в своем письме (№ БА-4−1/12 589@ от 29 июня 2018 г.) разъяснила порядок расчетов:

- Полученная на счет выручка в денежном выражении учитывается без включенных в нее сумм НДС и акцизного сбора.

- Размер налоговых платежей включает в себя НДФЛ, который компания перечислила за своих сотрудников.

- Страховые взносы в расчетах не участвуют.

После вычисления коэффициент сравнивается с таблицами средних показателей по отрасли, которые публикует ИФНС. Если он ниже, следует ожидать повышенного внимания со стороны налоговых органов.

Например, компания по продаже недвижимости заплатила в государственных бюджет 1 200 000 рублей, в том числе налоговые платежи сотрудников. Страховые взносы составили 520 000 рублей. Общий размер выручки от оказания услуг, из которого уже был вычтен налог на добавленную стоимость, составил 13 000 000 рублей.

Налоговая нагрузка считается следующим образом

1,2 млн рублей / 13 млн рублей * 100% = 9,23%

Таблица средних показателей по отрасли:

Из таблицы видно, что коэффициент в примере существенно ниже среднеотраслевого. Это означает, что проверку компании следует ожидать в ближайшее время.

Обратите внимание, что иногда должностные лица ИФНС неправильно определяют налоговую нагрузку, так как при расчетах используют только один из налогов. Например, на прибыль. После чего требуют у компании пояснения. В этом случае достаточно предоставить копии документов, подтверждающих начисление и уплату всех налоговых платежей с письменными объяснениями.

На официальном сайте налоговой службы РФ есть отдельный раздел, посвященный налоговой нагрузке. В нем имеется налоговый калькулятор. С его помощью можно вычислить нужные коэффициенты компаниям, которые используют общую систему налогообложения.

Следует понимать, что минимизация налоговой нагрузки на предприятие не является незаконной. Однако для уменьшения налогов можно использовать только законные методы, предусмотренные НК РФ и подзаконными нормативными актами. С другой стороны, платить минимум налогов нецелесообразно из-за постоянного повышенного внимания со стороны контролирующих органов.

Поэтому обычно субъекты предпринимательства прибегают к оптимизации налогообложения с помощью консалтинговых компаний. С их помощью производится оценка налоговой нагрузки и вырабатывается налоговая стратегия, позволяющая уменьшить налоги без дополнительных рисков.

Формулы расчета по видам налогообложения

В расчет налоговой нагрузки также включаются другие обязательные платежи, если компания уплачивает их по результатам своей деятельности:

- Налоги на полезные ископаемые;

- Акцизные платежи;

- Водный налог и платеж за пользование природными ресурсами;

- На имущество и транспорт;

- На землю.

Налоговая нагрузка по НДФЛ и формула для расчета

Порядок расчета налоговой нагрузки для предпринимателей, которые платят налог на доходы физлиц, указан в письме налоговой службы под номером ЕД-4−15/14 490@. Он определяется как частное от деления начисленного и уплаченного налога на общую сумму выручки. ФНС указывает, что при низкой нагрузке возможен вызов в инспекцию. Но само значение коэффициента, ниже которого показатель опускать не рекомендуется, нет.

Кроме того, в этом же документе указан дополнительный критерий риска — процент профессиональных вычетов при расчете налога на доходы физлиц. Если он составляет более 95%, возможен вызов в налоговую.

Для юридических лиц размер НДФЛ не регламентируется. Здесь во внимание принимается периодичность поступления денежных средств в бюджет. Анализ производится по отчетности формы 6-НДФЛ. Риск возникает в случае:

- Если поступления платежей уменьшились более чем на 10% в сравнении с предыдущим отчетным периодом;

- Если размер поступающего НДФЛ на сотрудника слишком низкий, то есть компания платит своим работникам меньшую зарплату, чем в среднем по региону.

Аналогичные исследования ИФНС может проводить и по страховым взносам.

Налоговая нагрузка по налогу на прибыль и формула для расчета

Налоговая нагрузка по НДС и формула расчета

Регламентация расчетов коэффициента по НДС такая же, как по прибыли. Однако здесь для анализа с точки зрения налоговой службы важна не общая нагрузка, а удельный вес НДС, который предъявляется к вычету, в сравнении с уплаченным.

В письме налоговой службы под номером ММ-3−06/333@ указано, что компания будет попадать в группу риска, если размер вычисленного коэффициента будет более 89% (показатель немного варьируется в зависимости от региона).

Негативные последствия при превышении указанного предела:

- Включение субъекта предпринимательства в план проверок;

- Направление запроса для получения пояснений и подтверждающих документов;

- Вызов на комиссию в налоговую службу. На ней в большинстве случаев предпринимателя убеждают подать уточненную декларацию и уменьшить размер вычетов.

Зачем производить анализ налоговой нагрузки организации

В законодательстве нет точного понятия налоговой нагрузки и значений, которые будут оптимальными с точки зрения государства и предпринимателя. Налоговая нагрузка может быть разной в зависимости от налоговой политики страны, степени контроля и других факторов. Поэтому однозначного ответа на вопрос, достаточно ли компания платит налогов, нет.

Если для государства важно получать максимум налоговых платежей, то компания должна так рассчитывать нагрузку по налогам, чтобы сохранить возможность работы и получения прибыли. Для этого предпринимаются меры по оптимизации платежей, но с одновременным уменьшением возможных рисков.

Правильная оценка налоговой нагрузки позволяет оценить степень ее влияния на хозяйственную деятельность компании, но при этом не выделить компанию среди аналогичных по отрасли и не стать объектов внимания должностных лиц налоговой службы.

Предприниматели, стремясь минимизировать свои расходы, делают это за счет налоговых платежей, в том числе и с помощью «серых» схем. Однако такой подход может привести к большим проблемам в будущем, когда ИФНС начислит штрафы и пени после проведения выедной проверки. Поэтому важно так спланировать налоговую стратегию, чтобы оставаться в рамках действующего в нашей стране законодательства.

Для этого необходимо досконально знать действующее законодательство и умело его применять в зависимости от особенностей работы компании, общих тенденций в экономике. Часто у администрации субъекта предпринимательства нет достаточного количества знаний в налоговой сфере, которые помогут правильно оптимизировать налоговую нагрузку. Поэтому целесообразно в этом случае прибегать к помощи квалифицированных налоговых консультантов.

Методы анализа нагрузки по налогам на субъект предпринимательства

В сфере налогообложения в России отсутствует четкая методика оценки нагрузки по налогам. Иногда из-за недостатка знаний предприниматели используют формулы для расчет аналогового потенциала, что делает невозможным использование полученных результатов для анализа и планирования.

Кроме того, формулы могут изменяться в зависимости от изменения налогового и иного законодательства, выхода новых усредненных показателей по отраслям, изменения местных показателей рентабельности. Поэтому грамотные налоговые консультанты используют несколько методов оценки. Такой поход позволяет учесть влияние большого количества факторов. Полученный по результатам таких расчетов результат поможет принять правильное управленческое решение.

Обратите внимание, что налоговая нагрузка рассматривается ФНС как размер обязательств, которые должны быть уплачены в виде налогов. То есть, ее нельзя уменьшат за счет повышения цен или других факторов, а также уменьшать с помощью налогового планирования и другими способами.

Как оценить степень налогового давления

Для владельца предприятия или индивидуального предпринимателя важна не величина налоговой ставки, а размер прибыли, который остается у субъекта предпринимательства после завершения расчетов с государством.

Поэтому для оценки налогового давления нецелесообразно использовать формулы, предложенные налоговой службой. В них не учитываются доли каждого из налоговых платежей. То есть невозможно проследить, как влияет каждый из налогов на финансовое состояние компании.

Для должностных лиц налоговой службы, которые разрабатывали эту формулу, важен размер поступающих налогов, а не результаты работы компании, то есть рентабельность бизнеса

Министерство финансов РФ разработало свою методику, при использовании которой можно определить общую долю налоговых платежей в выручке. В этой методике также не учитываются отдельные налоги, то есть степень давления каждого проследить невозможно.

Но и проводить вычисления по каждому налогу также необязательно из-за высокой трудоемкости. Поэтому целесообразно выделить только наиболее крупные платежи. Например, если компания работает на общей системе налогообложения, то рассчитывать и анализировать нужно только прибыль и НДС.

Примерные расчеты можно сделать и самостоятельно без использования сложных формул и методик. Например, если вам приходится платить до 40% налогов в сравнении с прибылью, то работа компании однозначно требует оптимизации. Нормальной считается нагрузка, когда размер платежей находится в промежутке между 20% и 40%. Все, что ниже — слишком рискованно, так как обязательно вызовет повышенное внимание со стороны сотрудников.

Опасность низкой налоговой нагрузки

Одним из инструментов контроля соблюдения действующего налогового законодательства плательщиками является вычисление и анализ налоговой нагрузки. Если она ниже, чем общие показатели по отрасли, компании следует ожидать следующих негативных последствий:

- Вызова должностных лиц для выяснения отдельны вопросов и легализации налоговой базы;

- Требования о предоставлении документации, которая подтверждает правильность начисления и уплаты налоговых платежей.

Низкая нагрузка по налоговым платежам будет понятной, если субъект предпринимательства начал работать только недавно. Поэтому размер его налоговых платежей может быть меньше, чем у аналогичных компаний в отрасли. Чтобы объяснить маленький размер платежей достаточно предоставить письменное объяснение в ИФНС.Большие сложности возникают в случае, если предприятие работает долго. Низкий показатель по отрасли может быть вызван тем, что компания работает в нескольких сферах, а налоговики во время анализа используют только основной код экономической деятельности.

Например, компания производит какую-либо продукцию в сфере, где коэффициент нагрузки составляет 20−22%, но одновременно с этим занимается торговлей, где этот же показатель составляет 10%. Если анализировать работу только по первому коду, нагрузка будет заниженной, но по второму она может находиться в пределах нормы. Этот момент необходимо объяснять представителям налоговой службы. Например, посчитать коэффициенты отдельно по каждой сфере деятельности.

Другие причины, которые могут привести к уменьшению размера налогов в сравнении со среднеотраслевым:

- Большое количество инвестиций в развитие бизнеса за счет собственной прибыли компании.

- Развитие производственных комплексов или сетей продаж, что требует использования всей выручки, то есть затраты практически равняются получаемой прибыли.

- Общее снижение спроса на продукцию и уменьшение рентабельности работы предприятий в целом по отрасли.

- Увеличение закупочных цен на сырье в сравнении с предыдущими налоговыми периодами.

- Снижение объемов реализации и увеличение административных расходов.

Налоговая стратегия как способ снижения налоговой нагрузки

Цель расчета налоговой нагрузки на субъекта предпринимательской деятельности — разработка оптимальной налоговой стратегии. В ее состав включается учетная политика и средства управления налоговыми рисками, которые дают возможность уменьшить размер платежей законными методами.

От того, насколько эффективной будет выбранная налоговая стратегия, зависят взаимоотношения с подразделениями ИФНС. Поэтому задача собственника компании или ее руководителя — правильно и строго в рамках действующего законодательства проводит коррекцию налоговой нагрузки.

Сделать это вам помогут специалисты компании «Мегаконсалт». Мы специализируемся на предоставлении аутсорсинговых услуг по ведению бухгалтерского и налогового учета для предприятий среднего и крупного бизнеса. Наши сотрудники, имеющие большой опыт работы в предпринимательстве и налоговой службы, разработают и реализуют налоговую стратегию для получения максимальной прибыли.

Для получения консультаций по этому вопросу и оформления заявки на услугу обращайтесь к нашим менеджерам.

Любой предприниматель, стремясь к увеличению своей прибыли, ощущает неизбежное налоговое бремя. Естественно стремление снизить расходы на уплату налогов, при этом важно не переходить грань, определенную законом. Тем не менее, и слишком низкой налоговая нагрузка быть не может, потому что в таком случае практически наверняка налицо нарушения налогового законодательства, на выявление которых может быть направлена плановая либо внеплановая проверка ИНФС.

Абсолютная и относительная налоговая нагрузка

Понятие налоговой нагрузки используется для установления финансовых обязательств предпринимателя перед государством. Можно рассматривать ее как относительную или абсолютную величину.

Сумма, обременяющая предпринимателя из-за его обязанностей налогоплательщика, выраженная определенной цифрой, составляет абсолютную величину налоговой нагрузки.

Эту цифру необходимо знать предпринимателям, чтобы планировать соотношение расходов и доходов, оптимизировать бизнес, оценивать его прибыльность.

Налоговые органы трактуют налоговую нагрузку как меру, характеризующую средства, которые предприниматель выделяет из бизнеса на свои налоговые траты. Такой подход относителен, так как включает многие параметры, учитываемые ФНС.

Именно поэтому относительное обозначение налоговой нагрузки лучше позволяет проанализировать влияние налогового бремени на финансовое состояние предпринимателя и рентабельность его бизнеса.

Иногда налоговую нагрузку отождествляют с эффективной ставкой налога – процентом от фактической уплаты того или иного налога в общей налоговой базе. Когда речь идет о налоговой нагрузке по какому-то определенному налогу, допустимо применять это определение, что и делается в некоторых нормативных актах.

Государственные документы

Поскольку налоговая нагрузка занимает первое место среди критериев выбора «счастливчиков» для выездной налоговой проверки, документальное ее регламентирование относится прежде всего к документам, изданным ФНС. Отношения между плательщиками налогов и контролирующими органами регламентируют такие акты:

- Приказ федеральной налоговой службы Российской Федерации «Об утверждении Концепции системы планирования выездных налоговых проверок» от 30.05.2007 № ММ-3-06/333 и его приложение № 3 – информационные данные, ежегодно пополняющиеся и обновляющиеся;

- Письмо ФНС РФ «О работе комиссий налоговых органов по легализации налоговой базы» от 17.07.2013 № АС-4-2/12722 содержит формулу расчета налоговой нагрузки по различным видам налогов и особых налоговых режимов.

ОБРАТИТЕ ВНИМАНИЕ! Вся эта информация содержится и на официальном сайте ФНС.

Кому и зачем это нужно

Определение, сколько денег уходит на налоги, является важным моментом, определяющим деятельность экономических субъектов на различных уровнях:

- сами налогоплательщики – могут оценить эффективность своей деятельности, определить, насколько велик риск налоговой проверки, принять решение об оптимальном налоговом режиме, прогнозировать дальнейшие действия;

- федеральная налоговая служба с помощью данных цифр проектирует свою контролирующую деятельность, а также имеет возможность влияния на модернизацию налоговой системы в целом;

- Министерство финансов и другие экономические государственные структуры на основе показателей налоговой нагрузки изучают экономическую ситуацию на региональном и государственном уровнях, планируя и прогнозируя дальнейшую финансовую политику страны.

Какую именно нагрузку будем считать?

Упомянутые документы, помимо информационных сведений, могут дать предпринимателям возможность самостоятельного расчета налоговой нагрузки по специально разработанным формулам.

В первом документе (приказе ФНС) приведена общая формула, которая поможет в расчете совокупной налоговой нагрузки, то есть той доли средств, которые начислялись к уплате на основе налоговых деклараций, по отношению к сумме выручки, зафиксированной Госкомстатом (в отчете о доходах и прибылях).

ВАЖНО! В расчет такой нагрузки включается НДФЛ, а НДС – нет. При этом исключены из расчетов взносы во внебюджетные фонды, так как не все их курирует ФНС.

Второй документ (письмо ФНС) содержит несколько расчетных формул для разных налогов и тех или иных спецрежимов налогообложения.

Формула расчёта налоговой нагрузки

Совокупная нагрузка

Совокупная налоговая нагрузка вычисляется очень усреднено. Формула ее крайне проста: это частное налоговых отчислений и выручки. В уточненном варианте она может выглядеть так:

НН = СнОг х 100% / СВг – НДС,

НН – налоговая нагрузка;

СнОг – сумма налогов, уплаченная по данным отчета в налоговом году;

СВг – сумма выручки по бухгалтерским документам, соответствующих налоговому годичному периоду; в нее не включаются НДС и акцизы.

Данная методика разработана и рекомендована к применению Минфином РФ.Нагрузка будет признана низкой и вызовет пристальное внимание налоговых органов, если вычисленный показатель будет меньше среднеотраслевых значений, ежегодно обновляемых на сайте ФНС.

К СВЕДЕНИЮ! Существуют и другие методики расчета налоговой нагрузки в совокупности, предложенные в различных экономических изданиях.

ПРИМЕР. Рассчитаем нагрузку условного ООО «Долгождан», занимающегося гостиничным бизнесом.

ФНС определил средний уровень нагрузки для такого вида бизнеса как 9%.

Выручка предприятия по данным финансового отчета за 2015 год составила 40 млн. руб. Налоговые декларации, поданные фирмой в этом году, показали следующие суммы налоговых отчислений:

- НДС – 1, 1 млн. руб.;

- налог на прибыль – 1,2 млн. руб.;

- налог на имущество организаций – 520 тыс. руб.;

- транспортный налог – 250 тыс. руб.

С заработных плат сотрудников был удержан НДФЛ на 750 тыс. руб. Страховые взносы, а также перечисления в Пенсионный фонд, для данного расчета значений не имеют.

Налоговая нагрузка ООО «Долгождан»: 1 100 000 + 1 200 000 + 520 000 + 250 000 + 750 000 = 2 625 000 руб. Делим на показатель прибыли: 2 625 000 / 40 000 000 = 0,065. Умножаем на 100%, получаем 6,5 %.

Вычисленный результат меньше среднего (9%), определенного ФНС для этой отрасли бизнеса. Поэтому ООО «Долгождан» будет включено в план выездных налоговых проверок, либо его сотрудники будут вызваны в налоговую для дачи пояснений.

Нагрузка по конкретному налогу

Чаще всего налоговую нагрузку вычисляют по НДС и налогу на прибыль.

Уровень нагрузки по налогу на прибыль

Органы ФНС насторожит, если он окажется ниже таких показателей:

- для торговых предприятий – менее 1%;

- для других организаций, в том числе занимающихся производством и подрядами – менее 3 %.

Ее вычисляют по такой формуле:

ННп = Нп / (Др + Двн),

где:

ННп – налоговая нагрузка по налогу на прибыль;

Нп – налог на прибыль по итогам годовой декларации;

Др – доход от реализации, определенный по данным декларации по прибыли;

Двн – иные (внереализационные) доходы организации по данным той же декларации.

Полученный результат умножается на 100%.Уровень налоговой нагрузки по НДС

ФНС признает низким уровень налоговой нагрузки по НДС, если за все четыре квартала отчетного года суммы налоговых вычетов по НДС составят 89% и более от полной суммы данного налога.

Рассчитать нагрузку по НДС можно несколькими способами.

Разделить сумму уплаченного НДС (ННДС) на показатели налоговой базы в соответствии с 3 разделом соответствующей декларации, ориентирующейся на состояние рынка РФ (НБрф):

НН по НДС = ННДС / Нбрф

Найти отношение суммы НДС по декларации (ННДС )к общей налоговой базе, включающей в себя как показатели рынка РФ, так и экспортного рынка (НБобщ):

НН по НДС = ННДС / Нбобщ.

Нюансы налоговой нагрузки для разных типов предпринимателей

- ИП. Индивидуальный предприниматель должен рассчитать налоговую нагрузку по НДФЛ. Для этого нужно разделить показатель своей декларации на приведенный в декларации 3-НДФЛ.

- Плательщики УСН должны взять уровень своей нагрузки, начисленный в соответствии с декларацией, и разделить его на доход в соответствии с 3-НДФЛ.

- Предприниматели на ЕСХН делят,соответственно, показатели своего налога на сумму дохода по 3-НДФЛ–декларации.

- Те, кто выбрал ОСНО, суммируют НДС и налог на прибыль и находят отношение полученной суммы к общей выручке, отраженной в отчете о прибылях и убытках.

ВАЖНАЯ ИНФОРМАЦИЯ! Если бизнесмен, кроме перечисленных, платит и другие налоги, например, земельный, на воду, имущество и т.д. (кроме НДФЛ), то все эти налоги будут участвовать в расчете совокупной нагрузки.

Если уровень налоговой нагрузки оказался низким, это еще не значит обязательных штрафных санкций: они могут быть назначены только по результатам проверки, риск которой в такой ситуации, естественно, возрастает.

Налоговая нагрузка – один из ключевых показателей деятельности компании. В этой статье расскажем, для чего нужен этот показатель, на что влияет и как его считать.

Есть два понятия налоговой нагрузки: абсолютная и относительная. Абсолютная – это общая сумма налогов и взносов, которые фирма перечисляет в бюджет. Относительная – это соотношение между суммой уплаченных налогов и каким-либо финансовым показателем, например, выручкой.

Абсолютная налоговая нагрузка фирмы за год – 1,5 млн руб.

Относительная – 12% от выручки.То есть абсолютная нагрузка просто показывает, сколько налогов заплатила компания. Это не слишком информативный показатель для налоговой инспекции, он нужен больше самой компании для анализа. Относительная налоговая нагрузка характеризует, какая часть от денег компании уходит в бюджет. В этой статье мы будем говорить о нем.

Для чего нужен коэффициент налоговой нагрузки компании

Коэффициент налоговой нагрузки – это показатель, который используют налоговики, когда анализируют детальность компаний и выбирают, кого включить в план выездных проверок. Чем меньше налоговая нагрузка, тем больше вероятность, что организацию заподозрят в нарушении НК РФ и включат в план.

В Приказе ФНС от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок» приведены критерии, по которым организация попадает в зону риска при составлении плана проверок. Первый пункт в списке – налоговая нагрузка на бизнес меньше, чем в среднем по отрасли.

Кроме того, показатель налоговой нагрузки в числе прочих используют и банки, когда решают, выдавать ли организации кредит. А еще банки контролируют налоговую нагрузку в целях соблюдения «антиотмывочного» закона от 07.08.2001 № 115-ФЗ. Так, согласно Методическим рекомендациям ЦБ РФ № 18-Р, утвержденным в 2017 году, если сумма оплаты налогов меньше 0,9% от общего оборота по счёту, то это признак «плохого» клиента. Банк может отказать в обслуживании такому клиенту.

Как рассчитать налоговую нагрузку организации

Согласно Приказу ФНС от 30.05.2007 № ММ-3-06/333@ совокупную нагрузку считают как соотношение всех уплаченных налогов.

В письме от 29.06.18 № БА-4-1/12589@ ФНС конкретизировала порядок расчета:

выручку нужно брать без НДС и акцизов;

в сумму налогов включают и уплаченный НДФЛ;

страховые взносы в расчет не включают.

Полученный показатель надо сравнивать с данными из Приложения 3 того же приказа, где ФНС ежегодно публикует усредненные данные по отраслям.

Налоговая нагрузка по видам экономической деятельности по итогам 2018 года ( можно скачать здесь >>> )

В таблице справочно приводится и фискальная нагрузка по страховым взносам.

Строительная организация по данным налоговых деклараций уплатила за 2018 год 950 тыс. руб. налогов, включая НДФЛ. Страховые взносы – 430 тыс. руб. Выручка организации за 2018 год без НДС составила 10,5 млн руб.

Суммарная налоговая нагрузка:

950 000 / 10 500 000 * 100 = 9,05

Налоговая нагрузка по страховым взносам:

430 000 / 10 500 000 = 4,1Сравним полученные коэффициенты со средней нагрузкой по отраслям за 2018 год. Для строительства среднее значение совокупной нагрузки – 10,4, по страховым взносам – 4,4.

У компании из нашего примера показатели ниже среднеотраслевых, а значит она попадает в зону риска и ее, скорее всего, включат в план проверок.

Бывает, что некомпетентные инспекторы при расчете налоговой нагрузки берут не все показатели, например, только налог на прибыль, а сравнивают со среднеотраслевой нагрузкой из указанного письма. Так они получают неверную картину с заниженной налоговой нагрузкой и запрашивают у организации пояснения. В такой ситуации направьте в налоговую свой расчет, с учетом всех налогов, и пояснения к расчету.

Проверить налоговую нагрузку компании и сравнить ее со среднеотраслевыми показателями можно с помощью специального сервиса на сайте ФНС «Налоговый калькулятор для расчета налоговой нагрузки» . Он подходит для тех, кто платит налоги по общей системе налогообложения.Сервис позволяет сравнить свою налоговую нагрузку, в том числе по отдельным налогам, со средними значениями по отрасли в разрезе регионов. Также в сервисе есть информация о среднем уровне зарплаты, рассчитанном на основе справок 2-НДФЛ.

Любая организация хочет платить поменьше налогов. Это нормально и не запрещено, если не применять незаконные методы оптимизации. С другой стороны, стоит компании снизить платежи и отклониться от средних цифр по отрасли – к ней приходят с проверкой. 1C-WiseAdvice тщательно следит за тем, чтобы нагрузка всегда оставалась в безопасной зоне и не отклонялась от референтных значений больше, чем на 10%. Это позволяет не привлекать внимания ФНС и снизить риск выездной налоговой проверки практически до нуля.

Варианты налоговой оптимизации , которые мы предлагаем, разрабатываются индивидуально с учетом бизнес-структуры и особенностей деятельности вашей компании. Они абсолютно законны и безопасны.

Читайте также: