Налоговая форма 1 что это

Опубликовано: 19.05.2024

Организации и индивидуальные предприниматели уплачивают налоги и страховые взносы в зависимости от выбранной системы налогообложения и отчитываются перед Федеральной налоговой службой и другими контролирующими органами по утвержденным формам. В текущем году вступили в действие несколько новых форм отчетности.

Налог на прибыль

Приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ утверждена новая форма декларации по налогу на прибыль. У нее появилось, в том числе приложение № 7 к листу 02 «Расчет инвестиционного вычета». Изменения и в самом листе 02. Признак плательщика теперь отражается двумя цифрами. А также введены новые коды: 07 — для участников региональных инвестиционных проектов, 09 — для образовательных организаций, 10 — для медицинских организаций и другие.

Кроме того, определен порядок отражения реквизитов субъектов РФ, которым установлены пониженные ставки (строка 171). И еще введены строки 268 и 269, где проставляются суммы, на которые уменьшаются авансовые платежи или налог в связи с применением инвестиционного вычета. А в приложении № 1 к листу 02 новые строки 200-220 служат для выделения налоговой базы по доходам от участия в инвестиционном товариществе. Обновлены также листы 01, 03, 08. По новой форме организации начали отчитываться за 2019 год.

Налог на имущество

Начиная с 2020 года, налогоплательщики не обязаны представлять расчеты авансовых платежей по налогу на имущество. Это нововведение нашло отражение в новой форме налоговой декларации, утвержденной приказом от 14.08.2019 № СА-7-21/405@. Кроме того, в ней появились новые коды налоговых льгот для некоторых организаций — владельцев недвижимости, например, для объектов высокой энергетической эффективности и других. Новая форма начала действовать с отчетности за 2019 год.

Страховые взносы

Из новой формы расчета по страховым взносам исключен лист о сведениях физических лиц, не относящихся к предпринимателям. В обязательном порядке нужно заполнять титульный лист, раздел 1, подразделы 1.1 и 1.2 приложение 1 к разделу 1, приложение 2 к разделу 1 и разделу 3. Остальную информацию следует вносить по необходимости.

Новый отчет СЗВ-ТД

С начала этого года в Пенсионный фонд подается еще один ежемесячный отчет — СЗВ-ТД. В нем работодатель сообщает о кадровых изменениях у своих сотрудников. Форма СЗВ-ТД введена в связи с переходом на электронные трудовые книжки.

Отчетность организаций

Отчетные формы, которые обязаны сдавать в контролирующие органы организации, можно условно разделить на:

— налоговую отчетность в соответствии с выбранным режимом;

— отчетность за сотрудников;

— бухгалтерскую отчетность;

— налоговую отчетность по прочим налогам;

— статистическую отчетность (в Росстат).

Кроме того, пользователи контрольно-кассовой техники должны вести учет кассовых операций. Организации на «упрощенке» обязаны учитывать доходы и расходы в КУДиР.

Основные формы налоговой отчетности

— КНД-1151006 – Налоговая декларация по налогу на прибыль организаций;

— КНД-1151082 – Налоговая декларация по налогу на прибыль организаций при выполнении соглашений о разделе продукции;

— КНД-1151038 – Налоговая декларация по налогу на прибыль иностранной организации;

— КНД-1152026 – Налоговая декларация по налогу на имущество организаций;

— КНД-1152028 – Налоговый расчет по авансовому платежу по налогу на имущество организаций;

— КНД-1151001 – Налоговая декларация по налогу на добавленную стоимость;

— КНД-1151074 – Налоговая декларация по акцизам на табачные изделия;

— КНД-1151039 – Налоговая декларация по акцизам на нефтепродукты;

— КНД-1151090 – Налоговая декларация по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию;

— КНД-1151089 – Налоговая декларация по акцизам на автомобильный бензин, дизельное топливо и т. д.;

— КНД-1151040 – Налоговая декларация по акцизу на подакцизное минеральное сырье (природный газ);

— КНД-1151088 – Налоговая декларация по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств – членов таможенного союза;

— КНД-1151054 – Налоговая декларация по налогу на добычу полезных ископаемых;

— КНД-1152011 – Налоговая декларация по налогу на игорный бизнес;

— КНД-1152004 – Налоговая декларация по транспортному налогу;

— КНД-1152027 – Налоговый расчет по авансовым платежам по транспортному налогу;

— КНД-1153005 – Налоговая декларация по земельному налогу;

— КНД-1153003 – Налоговый расчет по авансовым платежам по земельному налогу;

— КНД-1151072 – Налоговая декларация по водному налогу;

— КНД-1152017 – Налоговая декларация по налогу, уплачиваемому по упрощенной системе налогообложения;

— КНД-1151059 – Налоговая декларация по единому сельскохозяйственному налогу;

— КНД-1151085 – Единая (упрощенная) налоговая декларация;

— 6-НДФЛ – Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом;

— 4-НДФЛ – Налоговая декларация по налогу на доходы физических лиц (КНД-1151021);

— КНД-1151046 – Налоговая декларация по единому социальному налогу;

— КНД-1151063 – Налоговая декларация по единому социальному налогу для индивидуальных предпринимателей, адвокатов, нотариусов, занимающихся частной практикой;

— КНД-1110018 – Сведения о среднесписочной численности работников за предшествующий календарный год;

— КНД-1151065 – Декларация по страховым взносам на обязательное пенсионное страхование;

— КНД-1151058 – Расчет авансовых платежей по страховым взносам на обязательное пенсионное страхование;

— КНД-1151026 – Расчет регулярных платежей за пользование недрами;

— КНД-1151024 – Налоговая декларация о доходах, полученных российской организацией от источников за ее пределами.

Каждые пять лет ИП сдают статистическую отчётность по форме 1-предприниматель. Она включает информацию о численности штата, доходах бизнеса и стоимости имущества. Рассказываем, как правильно заполнить и сдать отчётность.

Откуда взялась новая отчётность

Росстат проводит сплошное исследование малого и среднего бизнеса каждые пять лет. В прошлый раз статистику собирали за 2015 год, теперь — за 2020.

В исследовании участвуют компании и ИП, включённые в Единый реестр субъектов МСП. Если не знаете, относится ли ваш бизнес к малому или среднему, введите ИНН на сайте реестра и проверьте. Инструкцию о том, как попасть в госреестр, читайте в этом материале.

Сдать отчётность можно в два срока:

- до 1 апреля — через сайт Росстата или по почте;

- до 1 мая — через портал Госуслуг.

Росстат утвердил две формы отчёта: 1-предприниматель — для индивидуальных предпринимателей и МП-сп — для юридических лиц. Формы почти не отличаются по содержанию — Росстат собирает одинаковую информацию со всех субъектов МСП. Мы расскажем про форму 1-предприниматель.

Как заполнить форму

Форму 1-предприниматель заполняют через Excel. Документ включает три раздела:

- общие сведения о бизнесе;

- основные показатели;

- имущество и инвестиции.

Росстат дал рекомендации по заполнению формы в приказе № 469. Мы изучили их и разобрались, как правильно заполнить каждый раздел.

Раздел 1. Общие сведения

Форма начинается с общей информации о вашем бизнесе. На первой странице укажите:

- почтовый адрес;

- фамилию, имя и отчество;

- ИНН и код ОКПО.

Если не знаете код ОКПО, откройте сайт Росстата и введите ИНН. Правильный код отобразится первой строчкой в разделе «Данные о кодах статистики».

Цветом мы выделили поля, которые нужно заполнить — остальные строки не изменяйте и не удаляйте

В первом разделе поставьте отметки в строках 1 и 1.2. Если не работали как ИП в 2020 году, укажите «Нет» и переходите к заполнению третьего раздела. Если работали, напишите в строке 1.3 срок в месяцах. Считаются даже месяцы с одним полностью отработанным днём.

Адрес в строке 2 укажите по месту фактической деятельности. Если работали в нескольких местах, напишите основное: где был самый большой оборот за 2020 год. Если привязки к месту не было, укажите адрес регистрации.

В пустых полях никакие знаки ставить не нужно

Первый раздел заканчивается на второй странице. В первой части просто отметьте все налоговые режимы, которые использовали в 2020 году. Если сначала, к примеру, работали на УСН, а потом перешли на НПД, указывайте оба варианта.

Затем укажите среднюю численность сотрудников: сложите количество работников за каждый месяц и разделите на 12. Учитывайте всех: наёмных работников, партнёров и даже родственников, которые помогали вести бизнес без каких-либо договоров.

Учитывайте только постоянную помощь с бизнесом — одиночные работы не считаются. Например, если жена регулярно помогает мужу-предпринимателю с бухгалтерией, она помогает вести бизнес. А если дочь один раз настроила маме принтер, работником она не считается.

Пример. С января по июнь на ИП работали 7 сотрудников, с июля по декабрь — 9. Это значит, что средняя численность составила (7×6 + 9×6) / 12 = 8 человек.

Отдельно посчитайте показатели по каждой категории работников

Раздел 2. Основные показатели

Если в прошлом году оказывали платные услуги населению, в строке 5 ответьте «Да». Вопрос относится именно к услугам, например, юридической помощи, ремонту техники, аренде помещений. Полный перечень изложен в приказе Росстата. Оптовая, розничная торговля и общепит к услугам не относятся.

Затем идёт самая сложная часть — выручка. Чтобы правильно заполнить таблицу, посчитайте доходы по каждому виду деятельности. Вот несколько рекомендаций:

- Учитывайте доходы до уплаты налогов.

- Пишите суммы в тысячах рублей. Например, выручку в 3 миллиона рублей надо указать как 3 000,0.

- Включайте все суммы, связанные с расчётами за реализованные товары, работы и услуги.

- Указывайте выручку по правилам заполнения бухгалтерской отчётности. Исключение — на патент и ЕНВД. По ним учитывайте фактические доходы.

- Если занимаетесь торговлей, считайте стоимость проданных товаров, если посредничеством — комиссионное или агентское вознаграждение.

Так выглядит правильно заполненный второй раздел

Если строк для видов деятельности не хватает, нажмите на клетку правой кнопкой мыши на номер строки, выберите «Вставить» и скопируйте туда одно из заполненных полей для записи.

Раздел 3. Основные средства и инвестиции

Третий раздел начинается с основных фондов — имущества, которое вы используете в бизнесе. Речь только о собственности: арендованные вещи не считаются.

Вот что относится к основным фондам:

- здания и сооружения;

- машины, оборудование, транспортные средства;

- производственный и хозяйственный инвентарь;

- оригиналы произведений искусства;

- скот, многолетние насаждения;

- библиотечный фонд;

- базы данных.

Перечислять вещи не нужно: достаточно поставить отметки «Да» или «Нет». Если пользовались основными фондам, в строке 7.3 укажите их стоимость в тысячах рублей. Считайте по цене, которую заплатили при покупке. Но если ремонтировали или улучшали вещи, учитывайте сопутствующие расходы.

Пример. Вы купили грузовой автомобиль за 700 000 рублей. Чтобы возить скоропортящиеся продукты, установили рефрижератор за 100 000 рублей. Это значит, что стоимость автомобиля повысилась до 800 000 рублей. Эту цифру и нужно писать в документе.

Износ имущества не учитывается, поэтому амортизацию считать не нужно

В строке 7.4 напишите, сколько денег вы потратили на покупку или строительство новых основных фондов:

- зданий и сооружений;

- машин, оборудования и транспортных средств;

- производственного и хозяйственного инвентаря;

- скота и многолетних насаждений.

Затем напишите, сколько грузовых автомобилей используете. Учитываются все: собственные, арендованные, полученные в лизинг. Считайте даже личные автомобили водителей, которых вы нанимаете на работу.

Если используете легковой автомобиль для перевозок грузов, они не считаются

Последний шаг — контактные данные ИП. Напишите ФИО, дату заполнения, а также телефон и почту. Если отправляете документ на бумажном носителе, не забудьте поставить подпись.

Поле для подписи находится справа от ФИО — мы выделили его зелёным цветом

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Приказ ФНС России от 15.10.2020 N ЕД-7-11/753@ утвердил новую форму справки о доходах и суммах налога за 2021 год, которая выдается физическим лицам по месту работы в ответ на их письменный запрос. При этом по доходам, начисленным в 2020 году, документ нужно оформлять по ранее действовавшей 2-НДФЛ.

Данный документ может предъявляться в различных структуры, учреждения для подтверждения размера заработка и удерживаемого НДФЛ. Кроме того справка выдается при увольнении работника в обязательном порядке.

Когда нужна справка о доходах и суммах налога физического лица?

Работник вправе в любой момент обратиться к своему работодателю за получением сведений о начисленном заработке за определенный период и удержанном НДФЛ.

Запрос на предоставление информации оформляется в письменном виде в форме заявления в свободном виде. В ответ на просьбу работодатель в течение 3-х дней оформляет справку, где отражаются данные о доходах и суммах налога за необходимый период, указанный в заявлении сотрудника.

Такая справка может понадобиться сотруднику для различных целей:

- для оформления декларации 3-НДФЛ с целью получения вычетов и возврата налога — оформляется за прошедший календарный год;

- для предъявления в банк для взятия кредита или ипотеки;

- для предъявления в соцзащиту для оформления различных пособий и социальных выплат;

- для получения визы на заграничные поездки.

Кроме того, работодатель сам оформляет ее и выдает по умолчанию при увольнении сотрудника из компании.

Справку можно оформить не только за календарный год, но и за любой другой период, если работнику это нужно. В своем заявлении он вправе указать то количество месяцев или лет, за которые нужны сведения, работодатель вправе использовать для оформления бланк типовой формы, указав в нем заработок и налог только за нужные месяцы.

В 2021 году работодатели обязаны выдавать справки в обновленном формате — при этом в новой форме отражаются данные о доходе и налоге с 01.01.2021. По начислениям и НДФЛ, имевшим место в 2020 году, предоставлять сведения работнику нужно по прежней форме 2-НДФЛ.

Новая форма для 2021 года

По доходам, полученным с 1 января 2021 года работникам по их запросу выдается справка по новой форме, утвержденной Приказ ФНС России от 15.10.2020 N ЕД-7-11/753@. Данный приказ в приложении 1 содержит новый бланк 6-НДФЛ, а в приложении 4 — новый бланк справки для выдачи персоналу.

Работникам сведения по новой форме нужно выдавать уже в 2021 году, однако в справке отражаются сведения только по выплатам 2021 года. Доходы и налоги, начисленные в 2020 году, отражаются в форме 2-НДФЛ, утвержденной Приказом ФНС от 02.10.2018 № ММВ-7-11/566.

Важно: Если работник просит сведения за 2020 год, нужно оформить 2-НДФЛ из Приложения 5 Приказа от 02.10.2018 № ММВ-7-11/566. Если нужны данные за 2021 году — по форме из Приложения №4 из Приказа от 02.10.2018 N ММВ-7-11/566@.

Новый бланк справки, как и раньше, содержит 5 разделов:

- 1 — информация о работодателе, выполняющем роль налогового агента по НДФЛ;

- 2- сведения о работнике, которому выдается справка;

- 3 — помесячный перечень доходов;

- 4 — суммы применяемых вычетов;

- 5 — общие суммы заработка, удержанного и неудержанного налога.

Как заполнять — пошаговая инструкция

Чтобы в 2021 году выдать справку работнику, нужно сначала получить от него письменное заявление с просьбой предоставить сведения о доходах и суммах налога за год. Заявитель указывает, за какой период ему нужна информация.

→ Если сведения нужны за 2020 год, например, для заполнения 3-НДФЛ для получения вычетов и возврата налога, то подготовить документ нужно по старой форме.

→ Если сведения нужны за 2021 год, то следует взять приложение №4 к новому расчету 6-НДФЛ и заполнить пять разделов, содержащихся в этом бланке.

В целом, содержание разделов в обеих формах практически одинаково, поэтому процесс заполнения будет индентичен. Ниже приведены образцы заполнения справки по форме 2-НДФЛ за 2020 год и новой формы за 2021 год.

Так как содержание новой и старой формы одинаково, то особенности их заполнения можно рассмотреть в одной таблице ниже:

Кто и в какие сроки сдает форму 1-ПО

Отчитываются по форме 1-ПО юридические лица, включенные в сводный реестр оборонно-промышленного комплекса (ОПК). Такие организации производят и поставляют военную продукцию или занимаются ее ремонтом и модернизацией. Производители продукции двойного назначения (ПДН) также отчитываются по форме 1-ПО.

ПДН — продукция, которая одновременно поставляется государственным заказчикам для оборонных целей и на открытый рынок для гражданского использования. Например, к ПДН относятся определенные оптические датчики, радиолокаторы, компьютеры, машины и т.д.

Подавайте форму 1-ПО в Министерство промышленности и торговли РФ, а не в Федеральную службу статистики. Заполняйте форму по головной организации и по обособленным подразделениям отдельно.

Форма 1-ПО — квартальная, заполняется нарастающим итогом. Срок сдачи — до 5 числа месяца, следующего за отчетным кварталом.

Как заполнить форму 1-ПО

Отчетность 1-ПО утверждена Приказом Росстата от 06.02.2019 № 62. В приказе ознакомьтесь с образцом формы и инструкцией по ее заполнению. Сама форма состоит из титульного листа и трех разделов. Как их заполнить, разберем по порядку.

Титульный лист

Титульник аналогичен иным статформам. Укажите отчетный период, полное наименование вашей компании, почтовый адрес и код ОКПО. Затем переходите к заполнению раздела 1.

Раздел 1. Производство и поставка продукции (работ, услуг) по номенклатуре

В строках указывайте данные по каждому изделию, а в графе 1 укажите его наименование. В графу 2 впишите код ОКПД 2 по каждому виду продукции. Ознакомьтесь с кодами в Общероссийском классификаторе продукции.

В графе 3 укажите номер госконтракта, по которому вы работаете. В графу 4 впишите вид контракта, указав соответствующую цифру:

- 1 — производство изделия;

- 2 — ремонт/модернизация;

- 3 — разработка и создание опытных образцов;

- 4 — утилизация;

- 5 — изготовление запчастей.

В графу 5 впишите единицы измерения. А в графе 6 укажите код единицы измерения по ОКЕИ.

В графе 7 укажите заказчика продукции. Это может быть Министерство обороны РФ, МВД РФ, предприятия ОПК и др.

В графе 8 укажите цифру, соответствующую коду заказа:

- 0 — контракт на поставку еще не заключен;

- 1 — прямой госконтракт;

- 2 — контракт заключен с главным исполнителем госзаказа.

В графе 9 отразите, относится изделие к ПДН или нет. Впишите цифру 0, если продукция не имеет характера двойного назначения, или 1 — если изделие является ПДН.

Графы 10–20 заполняйте целыми числами. В графах 10 и 11 укажите производство с начала года, в графе 10 — заданное количество, а в графе 11 — фактическое. В графу 12 впишите количество продукции, которое подлежит отгрузке по условиям контракта, в графе 13 укажите количество, которое будет отгружено за отчетный год, а в графе 14 — количество, которое вы обязаны отгрузить с начала отчетного года. В графах 15 и 16 укажите фактические поставки на начало года и с начала года соответственно. Графы 17 и 18 заполняйте аналогично графам 15 и 16, только в денежном выражении.

Остатки продукции на конец отчетного года укажите в графе 19. Стоимость изделий впишите в графу 20. Она должна соответствовать условиям контракта.

Раздел 2. Поставка продукции (работ, услуг) и задолженность заказчиков

По строкам указывайте объемы поставок в целом, выделяя в том числе гособоронзаказ. Аналогично поступайте по каждому заказчику.

Предусмотренные поставки указывайте в графах 2 и 3. При этом в графе 2 укажите поставки за весь отчетный год, а в графе 3 — только за период с начала года до даты отчета. В графе 4 укажите фактические поставки с начала года.

В графе 5 зафиксируйте факт оплаты отгруженной продукции с начала года. Остатки продукции на складе на конец отчетного периода укажите в графе 6.

Задолженность заказчиков укажите в графах 7 и 8. Сумму долгов, которая сформировалась за все время работы по контракту, внесите в графу 7. А в графе 8 укажите сумму долгов, которая сформировалась в прошлые годы.

Важно! Значение строки «Объем военной (оборонной) продукции — всего» должно быть больше или равно значению строки «в том числе по гособоронзаказу». Сумма строк по заказчикам в итоге должна быть равна самой первой обобщающей строке.

Раздел 3. Производство продукции (работ, услуг)

По строкам заполняется аналогично разделу 2, но вместо гособоронзаказов дополнительно выделяйте продукцию двойного назначения. Единицы измерения — тыс. рублей.

В графе 2 укажите выпуск продукции в фактических ценах с начала отчетного года. В графе 3 — выпуск за аналогичный период в предыдущем году. Графы 4 и 5 заполняются аналогично, но в фиксированных ценах.

Далее форму подписывает либо руководитель, либо ответственный работник компании.

Заполняйте статформы, сдавайте в Росстат и ведите бухгалтерский и налоговый учет при помощи облачного сервиса Контур.Бухгалтерия. Интуитивно понятный интерфейс и автоматическая проверка отчетов помогут вам сдавать все в срок и без ошибок. Всем новичкам дарим бесплатный пробный период — 14 дней.

Итак. Раз вы попали на эту страницу, можно предположить, что выбор налогового режима сделан и это — Упрощённая система налогообложения.

Заявление о переходе на УСН по форме № 26.2-1 нужно подавать в налоговую инспекцию вместе с другими документами для открытия ИП или ООО. Если же вы этого не сделали — ничего страшного.

Закон позволяет донести это заявление в течение 30 дней после подачи основного пакета документов.

Пример на пальцах:

15 октября 2016 года Валерий зарегистрировал ИП, но не знал про сайт Ассистентус.ру и поэтому выбрал неверный налоговый режим. 30 ноября 2016 друзья уговорили Валерия подать заявление о переходе на УСН в налоговую, что он и сделал. 1 января 2017 года Валерий становится полноправным ИП, применяющим упрощёнку.

Если вы переходите на УСН с другого налогового режима, то “включится” упрощёнка только с первого января того года, который идёт следующим за годом подачи заявления. Главное — это успеть подать документ с октября по декабрь текущего года.

Бланк заявления о переходе на УСН (по форме № 26.2-1)

Перво-наперво скачиваем пустой бланк.

Ниже будет представлен полный мануал по заполнению этого заявления.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Все преимущества УСН ещё раз

- возможность легально вести бизнес, не платя подоходного налога на физическое лицо в размере 13%;

- налог на имущество, которое используется в деятельности предпринимателя, — нивелируется;

- забываем про НДС;

- простота расчёта. Платим либо 6 процентов со всего дохода, либо 15 процентов с дохода за вычетом расхода.

Кстати говоря! Когда говорят, что УСН заменяет всё налоговое бремя, возлагаемое на предпринимателя — врут. НДФЛ с зарплаты сотрудников, будьте добры оплачивать в срок согласно закону.

При переходе на упрощёнку, помните условия, при которых вам этого сделать не дадут!

- У вашей компании есть представительства и филиалы (разумеется, о которых уведомлён налоговый орган соответствующим образом). Т.е. если вы в Перми работаете вдвоём с Виталиком, печатая визитки, а в Казани Максим и Катя их распространяют — это не значит, что у вас есть Казанский филиал и, соответственно, данное условие, при котором нельзя применять УСН — не актуально.

- У вас должно быть менее 100 сотрудников. Разумеется, устроенных официально. На вас могут работать и полторы тысячи, но если для официальных служб вы работаете один — условий для неприменения УСН не будет. Другое дело, что появятся вопросы к вашей производительности труда, иначе бы все работали одни в своей компании.

- Остаточная стоимость — более 100 млн. рублей. Иначе вы слишком богаты, дабы применять “простые” режимы.

- Другие предприятия не должны иметь долю в вашем, превышающую 25%. Для ИП неактуальное условие.

- За три первых квартала года, в котором подаётся заявление о переходе на упрощёнку, доходы не должны превышать 45 млн. руб.

- Общий годовой доход не должен превышать сумму в 60 млн. руб.

Внимание: в последних двух пунктах суммы 45 и 60 нужно ещё дополнительно умножать на коэффициент-дефлятор УСН, который меняется ежегодно. Однако, с 2020 года данный коэффициент стал равен 1, но в дальнейшем возможен его пересмотр.

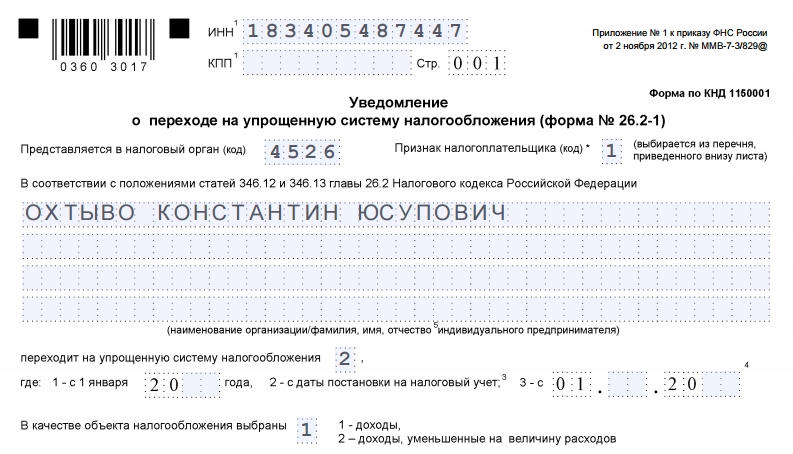

Приступим к заполнению заявления по форме № 26.2-1. Кстати, она же по КНД 1150001.

Заявление у нас будет подавать новоиспечённый предприниматель Охтыво Константин Юсупович. Он решил перейти на упрощённый режим налогообложения сразу с момента регистрации ИП.

Поле ИНН — тут всё понятно без лишних слов.

КПП (код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте. Поле оставляем пустым.

Код налогового органа

Ниже видим код налогового органа. Откуда его взять? Всё просто: переходим на сервис налоговой службы (https://service.nalog.ru/addrno.do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы.

С кодом разобрались.

Признак налогоплательщика

Здесь нужно написать одну цифру — код признака налогоплательщика.

- — пишут те, кто подаёт заявление совместно с документами на регистрацию ИП. Это как раз наш случай.

- — когда вы регистрируйте компанию или ИП заново. Т.е. были уже ИП, потом закрылись, снова открываетесь — тогда этот случай ваш. Также двойку пишут предприниматели, переставшие быть плательщиками ЕНВД.

- — при переходе с другого налогового режима на УСН, кроме ЕНВД (для них — 2). Например, если вы сидите на ОСН и захотели перейти на УСН, то тройка — для вас.

Далее поле называется “переходит на упрощённую систему налогообложения”.

- — ставят те, кто подаёт заявление с октября по декабрь предыдущего года, с целью перехода на УСН с января следующего.

- — те, кто переходит сразу же при регистрации. Наш вариант.

- — предприниматели, переставшие быть плательщиками ЕНВД. Они имеют право перейти на УСН не с 1 января следующего года, а с 1 числа следующего месяца года настоящего.

В следующий квадрат ставим 1, если выбираем платить 6% только с доходов, и ставим 2 в ситуации, когда выбор пал на “доходы за вычетом расходов”, где мы платим уже 15%.

Небольшой лёгкий пример:

Вы изготовили табурет, затратив на это 300 рублей. Затем его продали за 1500 рублей. Если выбрали платить с “дохода”, то оплатите 6% с 1500 рублей — 90 рублей. Если выбрали “с дохода за вычетом расходов”, то 15% с суммы (1500р. — 300р.) — 180 р.

В данном примере, выгодней выбирать “доходы”. А теперь представьте, что сумма расходов была бы не 300, а 1000, тогда бы 15% платили уже с 1200 руб., а с 500, а это уже 75 рублей. Против 90 на “доходах” смотрится привлекательнее.

Именно поэтому важно подходить расчётливо к выборе способа налоговых выплат по УСН.

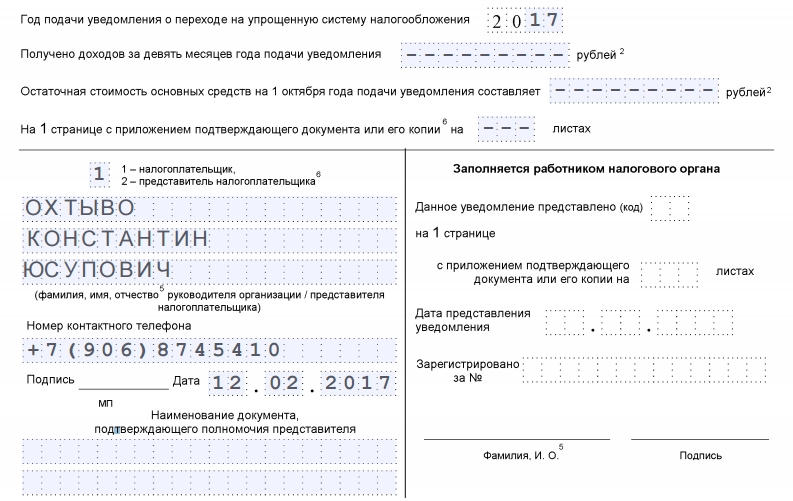

Остался самый простой последний этап.

Год подачи уведомления — вписываем текущий.

Получено доходов за девять месяцев — ноль, поскольку мы только что регистрируемся. Почему введено это поле — написано выше — доходы тех, кто переходит на УСН за первые 3 квартала текущего года не должны превышать 45 млн.

С тем же посылом идёт и следующая строчка, которая называется “остаточная стоимость основных средств”. У нас их нет, ставим везде прочерки, у кого есть — ставят цифры.

Приложений к заявлению у нас не будет, поэтому три прочерка в каждой клетке.

Далее по образцу. Снова ФИО, как показано на изображении:

1 — если мы сдаём заявление самостоятельно и

2 — если за нас это делает третье лицо. Подпись, дата и печать, если вы работаете с печатью. Если нет — необходимость отпадает.

Поля ниже предназначены для документа лица — вашего представителя. Соответственно, если вы не прибегаете к услугам третьих лиц, поля эти заполнять не нужно.

Правая колонка заполняется сотрудником налогового органа.

Данную форму заявления обязательно печатаем в двух экземплярах! Один уходит в налоговую инспекцию, другой обязательно с их штампом — забираем себе! Помните: документ, подтверждающий, что вы находитесь на УСН, может понадобиться в дальнейшем.

Читайте также: