Налогообложение в литве для юридических лиц в 2021

Опубликовано: 10.05.2024

У нас в Латвии есть традиция. Каждый год под Новый год государство меняет налоги.

В 2021 году главные изменения коснулись работников с небольшими зарплатами и мелких предпринимателей. В Министерстве финансов посчитали, что пандемия – очень удачный момент, чтобы получателей небольших доходов постричь посильнее. Не спрашивайте🤦.

Налоги с зарплат работников в 2021

Ставка социальных взносов: 34,09% (раньше 35,09%). Из зарплаты работника удерживают 10,5%; работодатель доплачивает 23,59%.

Ставки подоходного налога:

- 20% — с годового дохода до 20 004 евро

- 23% — от 20 004 до 62 800 евро

- 31% — свыше 62 800 евро

Не облагаемый подоходным налогом минимум предусмотрен для тех, чей годовой доход не превышает 21 600 евро. Необлагаемая сумма рассчитывается индивидуально по убывающей формуле. Максимально 3600 евро в год для доходов, не превышающих 6000 евро. Для доходов от 6000 до 21 600 евро необлагаемая сумма постепенно убывает.

Минимальная зарплата за полную ставку: 500 евро в месяц (раньше 430 евро).

С 1 июля 2021 года вводится минимальный налог с зарплаты — 34,09% от минимальной зарплаты. В 2021 году это 170,45 евро. Вне зависимости от размера зарплаты, даже если она меньше минимальной.

Отдыхаете дома по хозяйству и в свободное от спиногрызов время удалось заработать €100-200 в дополнение к семейному бюджету? — Одаренные чиновники Минфина решили, что с такого заработка €170 причитаются государству.

Работаете не полную ставку? — Все равно сто семьдесят.

Здоровье не позволяет больше зарабатывать? — Не волнует. Сто семьдесят.

А если я только школу закончил (приехал в страну, вышел из тюрьмы, …), и никто не берет на нормальную работу? — Ваши проблемы. Сто семьдесят.

А вот если я всего пару часов в неделю работаю? — Вы тупой? Сто семьдесят.

- если вы студент, но только до 24 лет. После извольте успевать и учиться, и зарабатывать на минимальный налог. Страна на вас рассчитывает;

- если вы пенсионер или у вас официальная, государством установленная первая или вторая группа инвалидности;

- если у вас как минимум трое несовершеннолетних детей или один ребёнок до трёх лет;

- если у вас есть другая работа, где зарплата в сумме с этой работой будет не меньше минимальной. Сумма ваших зарплат должна дать государству не меньше установленного минимального налога.

Государство сильно ограничило возможности мелких заработков. Фактически выгнало людей в теневую экономику.

Налог микропредприятия в 2021

С 1 января 2021 года юридические лица (читай – SIA) больше не могут получить статус плательщика налога микропредприятия. SIA, которые получили этот статус до 2021 года, смогут так работать еще один год – т.е. до конца 2021 года. С 2022 года все они автоматически утратят статус микропредприятия и будут платить подоходный налог с предприятий.

С 2021 года новыми плательщиками налога микропредприятия могут стать только физические лица, индивидуальные коммерсанты, индивидуальные предприятия.

Ставка налога микропредприятия в 2021:

- 25% от оборота до 25 000 евро в год

- 40% от оборота, превышающего 25 000 евро

Если квартальный оборот не превышает 1500 евро, с 1 июля 2021 года физические лица — плательщики налоги микропредприятия дополнительно платят обязательный минимальный взнос пенсионного страхования — 10% от разницы между фактическим оборотом и 1500 евро.

Микропредприятие больше не может быть плательщиком НДС. При достижении годового оборота 40 000 евро, предприниматель должен получить номер НДС, потеряв при этом налоговый статус микропредприятия.

Работники, принятые на работу в микропредприятие после 1 января 2021 года, платят налоги с зарплаты в общем режиме (социальные взносы, подоходный налог).

Работникам, уже работающим в микропредприятии, установлен переходный период. До 30 июня 2021 года они могут продолжать получать зарплаты без удержания налогов. С 1 июля будут платить налоги в общем режиме (социальные взносы, подоходный налог).

С 1 января отменено ограничение максимальной суммы зарплаты работника микропредприятия (ранее действовало ограничение 720 евро в месяц).

Налоги для физических лиц — коммерсантов, самозанятых лиц

С 1 июля 2021 меняются социальные взносы:

Если ваши доходы меньше 500 евро в месяц, вы платите только социальные взносы пенсионного страхования:

- с января по июнь 2021 — 5% от фактического дохода (первые 50 евро в год не облагаются)

- с июля по декабрь 2021 — 50 евро (минимальный обязательный взнос 10% от 500 евро). Если у вас есть и другие заработки в общей сумме не меньше минимальной зарплаты, то 10% вы платите только с фактического дохода от хозяйственной деятельности.

Если доходы от 500 евро в месяц и выше, вы платите общие социальные взносы хотя бы в минимальном размере, т.е. 155,35 евро (31,07% от 500 евро), плюс дополнительные взносы пенсионного страхования:

- с января по июнь 2021 — 155,35 евро плюс 5% с разницы между фактическим доходом и 500 евро

- с июля по декабрь 2021 — 155,35 евро плюс 10% с разницы между фактическим доходом и 500 евро

Дальше следите за руками. Обязательные взносы пенсионного страхования (10% с июля по декабрь) государство решило зачислить в общий пенсионный котёл, а не в ваш личный пенсионный капитал. Напомним, что поправки двигались под лозунгом улучшить социальные гарантии самозанятых лиц.

Подоходный налог вы платите в общем порядке (см. выше — ставки подоходного налога) с применением необлагаемого минимума и других предусмотренных вычетов.

Новый список несотрудничающих офшоров

С 2021 года в списке осталось 12 офшоров (раньше было 25):

- Ангилья

- Гуам

- Американское Самоа

- Американские Виргинские острова

- Барбадос

- Фиджи

- Палау

- Панама

- Самоа (независимое государство)

- Сейшельские острова

- Тринидад и Тобаго

- Вануату

Список используется как мера против уклонения в применении подоходного налога. Также существуют ограничения на участие в госзакупках.

Список составлен на уровне ЕС, исходя из актуальной ситуации в области обмена информацией между странами. Ожидается, что Латвия будет идти ногу с ЕС, обновляя свой список при изменении европейского списка.

Из хороших новостей

Нераспределенная прибыль компаний по-прежнему не облагается подоходным налогом. Налог 20% (25% от нетто выплаты) взимают только при выплате дивидендов или ином распределении прибыли.

Дивиденды, полученные латвийской компанией от своих зарубежных дочек, по-прежнему можно распределить владельцам без удержания латвийского подоходного налога. При условии, что иностранные дочки налоги в своей стране заплатили.

Прирост капитала при продаже акций иностранных дочек латвийская компания может распределить своим владельцам тоже без удержания подоходного налога. При условии, что акции дочки были в собственности не менее трёх лет.

Наиболее экономически перспективным государством прибалтийского региона является Литовская Республика. Сегодня страна обладает удачным механизмом фискальных взаимоотношений. Налоги в Литве выплачиваются абсолютно всеми субъектами предпринимательской деятельности, прошедшими регистрацию в пределах ее границ.

Абсолютно все субъекты предпринимательской деятельности в Литовской республике облагаются налогами

Общие сведения

Всего на территории государства существует 25 разнообразных налогов. Из них 90 % контролируется государственными налоговыми органами. Часть находится в ведомстве двух министерств, окружающей среды и сельского хозяйства.

Общие объемы поступлений в государственную казну считаются одними из самых низких на территории ЕС.

Определение фискального резидентства в стране отсутствует. Платить налоги обязан каждый, имеющий на ее территории фирму либо представительство.

Бонусы для налогоплательщиков

В налоговом законодательстве Литвы учтены следующие моменты:

- Поощрение строительного бизнеса.

- Наличие программы, стимулирующей научные исследования.

- Освобождение от выплат «замороженных» фирм.

А также власти страны поощряют издательскую деятельность и киноискусство. Ставка налога на прибыль для лиц, продюсирующих авторское кино, снятое внутри страны, составляет 25 %.

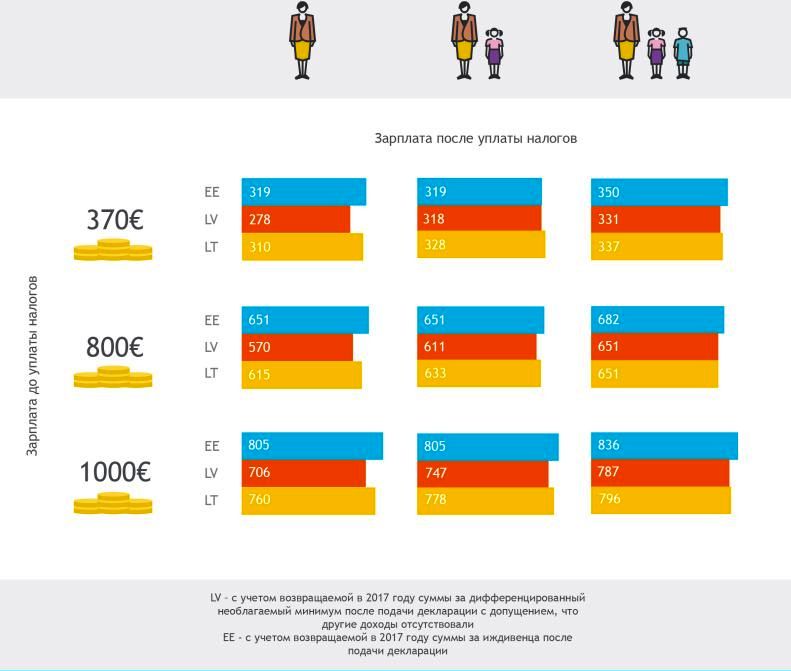

Сколько денег остается у людей после уплаты налоговых взносов в Литве, в сравнении с другими странами

Налоги для хозяйствующих субъектов

Налоги, которыми облагаются все хозяйствующие субъекты, независимо от происхождения их капитала, представлены в таблице.

| Вид налога | Ставка (%) |

| Выплаты в фонд соцстрахования | 33,99 от месячного оклада |

| Подоходный налог | 24 от месячного оклада |

| Выплаты в гарантийный фонд | 0,2 от месячного оклада |

| НДС | 18 |

| На недвижимость | 1 |

| На прибыль | 13–15 |

| Социальный | 4 |

Если компания арендует офис у физических лиц, ставка подоходного налога составляет 15 %.

Основные налоги

Основными в стране считаются налоги на следующее:

- бизнес;

- дивиденды;

- недвижимость;

- авто;

- а также НДФЛ.

Особенности налога на бизнес

Взнос на бизнес формируется по следующей формуле: общемировой доход минус доход постпредства. Важнейшим критерием является учреждение компании в ЕЭЗ либо в стране, заключившей Конвенцию об избежании двойного налогообложения. Прибыль от деятельности таковых облагается налогом в стране учреждения.

Рекомендуем посмотреть видео про законы и налоги страны:

Налогом на прибыль облагаются следующие виды доходов:

- Получаемые от деятельности фирмы.

- От прироста капитала.

- Пассивная прибыль.

- Активная прибыль.

Предусматривается особый режим для маленьких предприятий, налоговая ставка составляет 5 %. Это касается тех фирм, где официально трудится не больше 10 сотрудников, а доходы периода составляют менее 300 000 евро.

Выплаты по дивидендам

Налоговая ставка для всех типов фирм составляет 15 %. Холдинговым компаниям положены льготы.

Если в течение 12 месяцев принимающая сторона имеет более 10 % акций передающей фирмы, то во время передачи финансов местной организацией другому юрлицу возможно 100 % освобождение от налоговых выплат.

Если налог на прибыль в размере 15 % не выплачивается получателем, льгота может быть упрощена.

Не подвержены налогообложению дивиденды, получаемые от иностранного учреждения, прошедшего регистрацию на территории Евросоюза.

Капитальный прирост облагается квотой в размере 15 %. Эта выплата актуальна для литовских и нерезидентных фирм.

Не выплачиваются пошлины иностранными фирмами, находящимися на территории страны и защищенными правилами соглашения о предотвращении двойного налогообложения. Льгота актуальна для владельцев 26 % акций всего холдинга в течение 24 месяцев.

Убытки разрешается переносить на любой срок. В соответствии с договором двух компаний, потери могут быть отнесены на счет партнера. Максимальный срок переноса убытков — пять лет.

Рекомендуем посмотреть видео:

Этот сбор актуален для всех частных лиц, включая граждан других стран, которые находятся на территории литовского государства в течение полугода.

Местные жители осуществляют выплаты в государственную казну из всего дохода, который был получен из любой точки планеты. Лица, не являющиеся резидентами, делают отчисления только на доход, полученный ими внутри страны.

База плательщика включает в себя:

- Месячный оклад.

- Доход от сдачи в аренду недвижимого имущества.

- Распределенную прибыль.

Для многих иностранных лиц применяется договор об устранении двойного налогообложения. Это помогает оптимизировать уровень отчислений в государственную казну.

В таблице представлены основные ставки НДФЛ.

| Налог в Литве на прибыль для частников | 16 % |

| Квота для части дохода от вкладов и инвестиций | 6 % |

| Взносы на счет фонда медицинского страхования | 9 % |

Для контрагентов, имеющих незначительный уровень ежемесячного дохода, предусмотрены тарифы по льготным ставкам.

Начиная с 2002 года власти Литвы планировали ввести прогрессивную ставку для более приемлемого налогообложения граждан, имеющих различный уровень дохода. Окончательное решение относительно этого проекта до сих пор не принято.

Выплаты при покупке недвижимости

Налог на недвижимость в Литве был принят в 2011 году. Это касается физических лиц, имеющих недвижимое имущество, стоимость которого больше 1 000 000 литов. Налоговая ставка для них составляет 1 % от рыночной стоимости.

По мнению главы государства, подписавшей соответствующий закон, это поможет сделать налог на недвижимость более прозрачным. Исчезнет основание для формирования ценовых «пузырей» — продавцы не смогут искусственно завышать стоимость жилья.

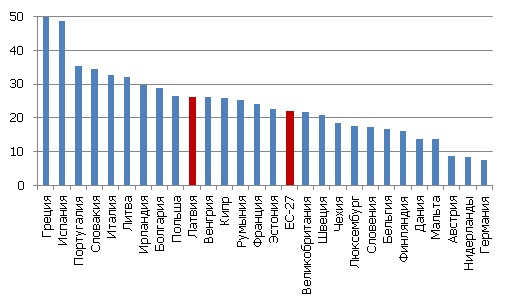

Стоимость жилья в Литве в сравнении с другими странами

Расходы и налоги при приобретении недвижимого имущества складываются из следующего:

- Составление договора.

- Услуги юристов.

- Услуги риелторов.

- Услуги нотариусов.

- Подача ходатайства в земельную службу.

- Госпошлина.

- Сборы в Земельной книге.

Инвестиции в недвижимое имущество облагаются НДС по ставке 22 % от цены квартиры или дома.

В зависимости от условий контракта, сбор вносится продавцом либо покупателем.

Земельный налог выплачивается каждые 12 месяцев. Размер ставки составляет 0,02–5 % от цены участка.

Информация для автовладельцев

Налог на авто зависит от мощности двигателя. Данный показатель великолепно отражает уровень загрязнения окружающей среды и роскошь автомобиля.

Чем «солиднее» машина, тем она мощнее, и тем сильнее ее двигатель загрязняет окружающую среду.

Налоговые ставки, актуальные на 2021 год, представлены в таблице.

| Объем двигателя (л) | Цена в литах | Цена в $ |

| 1,5 | 91 | 37 |

| 2 | 172 | 69 |

| 2,5 | 242 | 96 |

| 3 | 311 | 124 |

| 3,5 | 381 | 151 |

| 4 | 452 | 179 |

| 5 | 521 | 207 |

| От 5 | 591 | 236 |

Платить в казну государства будут и те граждане, которые ездят на мотоциклах. Размеры выплат для мотоциклетной техники представлены в таблице.

| Объем движка | Цена в литах | Цена в $ |

| 0,5 | 72 | 29 |

| 1 | 131 | 52 |

| 1,5 | 192 | 76 |

| От 1,5 | 252 | 98 |

Отчисления будут делать как обычные граждане, относящиеся к юридическим или физлицам, так и крупные чиновники. Исключение касается:

- Полицейских машин.

- Скорой помощи.

- «Инвалидных» машин.

- Электрокаров.

Выплаты будут осуществляться не за 12 месяцев, а по состоянию на 1 октября.

При помощи этого налога планируется собрать 200 000 000 литов. В будущем ставка может быть изменена. Она будет зависеть не только от объема двигателя, но и от возраста машины.

Иные налоги

Система налогообложения в Литве нередко доходит до абсурда. Не так давно в Клайпеде была введена пошлина на воздух и иные природные ресурсы.

После пересмотра соответствующего законопроекта был отменен налог на дождь.

Сейчас в стране существует налог на безработных, который выплачивается с пособия неработающего гражданина.

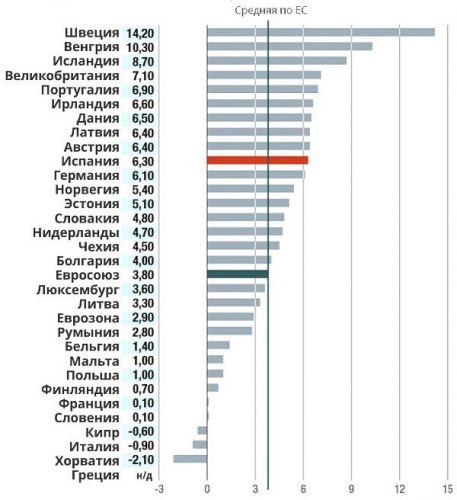

Количество безработных в Литве в сравнении с другими странами

Лица, ушедшие с предыдущего места работы, но еще не успевшие встать на биржу трудоустройства, обязаны отчислять 73 лита в месяц в фонд здравоохранения.

Граждане, не имеющие работы в Литве и не состоящие на бирже труда, облагаются налогом на тунеядство. Это же касается лиц, занимающихся фрилансом, и людей, занятых другими видами труда, предполагающего получение теневого дохода.

В соответствии с законодательством страны, в течение 12 месяцев литовцы должны работать не менее 183 дней. Остальных граждан власти страны официально относят к «бездельникам». Размер налоговой ставки для них составляет 10 % от минимального оклада. Размер минимальной з/п в стране — 4,3 тыс. евро.

Зоны СЭЗ

Налоги в Литве более демократичны в свободных экономических зонах. В течение первых шести лет работы предприятие, занимающееся инвестициями, освобождается от уплаты пошлин. Земельный налог составляет 50 %.

Рекомендуем посмотреть виде про туристический налог:

Лицам, желающим работать в СЭЗ, необходимо инвестировать в литовскую экономику 100 тыс. евро.

Л итва — красивое прибалтийское государство, которое является отличным местом для бизнеса и жизни. Многие, кто задумывался о ведении бизнеса в Литве или о переезде в эту страну, задавался вопросом, какие есть налоги в Литве при осуществлении деятельности или проживании в стране в качестве резидента. Сразу отметим, что с точки зрения налоговой нагрузки Литва является выгодной юрисдикцией, предлагающей целую систему пониженных налоговых ставок.

Ниже приведена основная информация о том, кому, как и какие нужно уплачивать налоги в Литве для физических и юридических лиц.

Быстрый переход:

БЫСТРЫЙ ПЕРЕХОД:

КРАТКАЯ СВОДКА

Выгодность юрисдикции с точки зрения налогов

Налоговые льготы, скидки, вычеты

Принцип налогообложения прибыли

Стандартная ставка налога на прибыль компании

Стандартная ставка подоходного налога

Ставка НДС

21%, есть также пониженные ставки

Кто является субъектами налогообложения в Литве?

Налоги в Литве необходимо платить всем лицам, которые признаются резидентами Литвы, или лицам, которые хоть и не являются резидентами Литвы, но получают прибыль от источников в Литве.

- Кто признается резидентом?

Резидентами-физическими лицами признаются граждане Литвы и лица, пребывающие на территории Литвы в течение более чем 183 дней в году, а также лица, имеющие в Литве центр жизненных или деловых интересов.

Резидентом-компанией в Литве признается компания, которая зарегистрирована в Реестре компаний Литвы, а также имеет центр эффективного управления в Литве.

Какие налоги нужно платить в Литве?

Основные налоги в Литве, которые стоит знать — это:

Подоходный налог (налог на доходы физических лиц)

Подоходный налог уплачивается резидентами и нерезидентами страны. Резиденты уплачивают налог с доходов, полученных во всем мире, а нерезиденты — с доходов, полученных от источников на территории Литвы.

Стандартная ставка подоходного налога составляет 15%, однако также допускается сниженная ставка размером 5% для некоторых видов дохода.

Корпоративный налог на прибыль

Важное значение при определении принципа налогообложения прибыли играет резидентность субъекта налогообложения. Резидентные компании облагаются налогом на общемировую прибыль, то есть прибыль, полученную как на территории Литвы, так и за ее пределами. Нерезидентные компании облагаются налогом только на прибыль, полученную от источников на территории Литвы.

Стандартная ставка корпоративного налога на прибыль в Литве составляет 15%, однако для микро-предприятий, годовой оборот которых не превышает 300.000 евро, а количество сотрудников не превышает 10, установлена сниженная ставка размером 5%.

Налог на дивиденды

Ставка налога на дивиденды в Литве составляет 15% (если налоговым соглашением между странами не установлено иное).

Исключение составляют случаи, если одна компания является материнской компанией другой и владеет как минимум 10% акций компании в течение не менее 12 месяцев. В таком случае дивиденды налогом не облагаются.

Более того, дивиденды, полученные иностранным лицом, зарегистрированным в государстве ЕЭЗ, прибыль которого уже облагается корпоративным подоходным налогом или его эквивалентом, также не облагаются налогом.

Налог на добавленную стоимость (НДС)

Налог на добавленную стоимость в Литве имеет несколько ставок, которые применяются к разным категориям товаров и услуг.

Стандартная ставка НДС в Литве — 21% применима к большинству товаров и услуг.

Есть также сниженные ставки: 9%, 5% и 0%.

- Ставка 9% — применяется для пассажирских перевозок, книг;

- Ставка 5% — для медицинских и фармацевтических товаров;

- Ставка 0% — для страховой деятельности и некоторых финансовых услуг.

Взносы в Фонд социального страхования

В Литве очень тщательно следят за тем, чтобы обеспечить застрахованных лиц доходом, а потому ежемесячно работник и работодатель уплачивают взносы в Фонд социального страхования.

В общей сложности сумма страховых взносов может составлять около 30-40% от суммы заработной платы до вычета налогов.

Как и во многих странах, на некоторые категории товаров в Литве установлен акцизный сбор.

Налоги в Литве имеют привлекательные невысокие ставки, которые в совокупности с быстрой и простой процедурой регистрации компании, а также несложным получением ВНЖ делают Литву отличным местом для бизнеса и жизни.

Если у Вас остались вопросы или необходима персональная консультация по налоговым вопросам в Литве, напишите специалистам GFLO Consultancy, наша команда будет рада Вам помочь.

В 2019 году произошли определенные изменения в налоговой системе. С 1 января 2019 года основными налогами, уплачиваемыми работником, являются:

- Взносы государственного социального страхования (VSD): 19,5 проц.;

- Подоходный налог с населения: 20 проц. (если заработная плата не превышает 84 СЗП (средняя заработная плата), то есть 104 277 евро в год), 32 проц. (если зарплата превышает 84 СЗП);

- Дополнительные пенсионные накопления: 2 проц. (необязательно).

Налог на доходы физических лиц (НДФЛ, лит. gyventojų pajamų mokestis). Он удерживается из заработной платы и прочих нетрудовых доходов (т.е. доходов, полученных не от трудовых отношений, например, при продаже имущества и т. п.). Для тех, кто работает по трудовым договорам, налог на доходы физических лиц удерживается работодателем из заработной платы, между тем как индивидуальные предприниматели должны оплачивать его сами. Доходы, связанные с трудовыми отношениями облагаются 20% налоговой ставкой (32% если доход превышает 84 средних заработных плат). Доходы от индивидуальной деятельности облагаются налогом в размере 15 %. Пособия по болезни (в том числе, спонсируемые работодателем), материнству, отцовству, уходу за детьми и долгосрочной занятости облагаются 15% налогом. Налогом на доходы физических лиц облагаются резиденты (постоянные жители) и не резиденты (временные жители) Литвы, которые оплачивают НДФЛ с доходов, чей источник находится в Литве. Подробная информация.

С 1 января 2019 года изменилась процедура налогообложения доходов физических лиц (за исключением доходов, полученных от частной предпринимательской деятельности и дивидендов). С информацией о новой процедуре налогообложения доходов физических лиц, которая вступила в силу с 1 января 2019 года можно ознакомиться на сайте Государственной налоговой инспекции (ГНИ). Подробная информация.

Налог на прибыль (лит. pelno mokestis). Его оплачивают юридические лица. Налогом на прибыль облагается чистая налогооблагаемая прибыль. Основная ставка по налогу на прибыль достигает 15 %. Льготные тарифы применяются к малым предприятиям. Подробная информация.

Налог на добавленную стоимость (НДС, лит. pridėtinės vertės mokestis). НДС – это косвенный налог, исчисление которого производится продавцом при реализации товаров и услуг. В результате применения НДС покупатель уплачивает продавцу налог от полной стоимости товара или услуги. Стандартная ставка по НДС достигает 21%. Подробная информация.

Взносы в Государственный фонд социального страхования (лит. valstybinis socialinis draudimas). Основной целью системы государственного социального страхования является обеспечение застрахованных лиц доходом, в случае утраты ими трудоспособности по болезни, материнству, старости, инвалидности или в других случаях. Эти платежи вносятся как работодателем, так и работником. В общей сложности, сумма взносов социального страхования составляет 40 % от заработной платы до налогообложения («на бумаге»). Взносы социального страхования должны платить и индивидуальные предприниматели, и лица, работающие по патенту (лит. verslo liudijimas), авторскому договору, спортсмены, исполнители, участники детских домов семейного типа (лит. šeimyna) и др. Подробная информация об уплате взносов социального страхования в фонд «Sodra».

Взносы в Фонд обязательного медицинского страхования (ФОМС, лит. privalomasis sveikatos draudimas). ОМС дает людям право на бесплатное получение услуг (большей части услуг) медицинского страхования. Если человек не застрахован по этому виду страхования, медицинские услуги он должен оплачивать самостоятельно. Автоматически обязательное медицинское страхование получают:

- Лица, работающие по трудовому договору

- Несовершеннолетние

- Пенсионеры

- Безработные, состоящие на учете на бирже труда

- Лица, находящиеся в отпуске по беременности и уходу за ребенком

- Студенты

- Социально поддерживаемые лица

- Прочие лица, отнесенные к другим специальным группам и получающие финансовую поддержку от государства

- Опекуны, соответствующие установленным условиям

Акциз (лит. akcizas). Налог на определенные группы товаров, обычно те, чье употребление наносит вред потребителю (например, табак или алкоголь) или окружающей среде (например, топливо). Подробная информация.

Декларирование доходов

Лица, проживающие в Литве, ежегодно до 1 мая обязаны декларировать полученные доходы и уплаченные налоги за предыдущий год (например, до 2 мая 2019 года необходимо задекларировать доходы за 2018 год). Декларированию подлежат доходы, полученные не только в Литве, но и за рубежом, однако лишь в тех случаях, когда в период, за который декларируется доход, лицо являлось резидентом (постоянным жителем) Литвы, т. е. если:

- постоянное (задекларированное) место жительства физического лица в течение этого налогового периода находилось в Литве, или

- местонахождение личных, социальных или экономических интересов физического лица в течение этого налогового периода находилось скорее в Литве, чем за рубежом, или

- физическое лицо пребывает в Литве непрерывно или с перерывами 183 или более дней в году, или

- другие случаи, предусмотренные ст. 4 Закона Литовской Республики «О налоге на доходы физических лиц».

Государственная налоговая инспекция Литовской Республики (ГНИ) ежегодно обменивается информацией с налоговыми инспекциями других государств-членов Европейского Союза (ЕС) и Европейской экономической зоны (ЕЭЗ) по поводу уточнения деклараций.

Годовую налоговую декларацию о доходах можно подать через систему электронного декларирования ГНИ (вход в систему осуществляется через личный аккаунт интернет-банка). Однако декларирование доходов может оказаться достаточно запутанным процессом, поэтому задекларировать доходы можно и при личном визите в территориальное подразделение ГНИ, где можно попросить работников ГНИ о помощи.

Облагается ли налогом доход, полученный за рубежом?

Если в государстве-члене ЕС или в другом иностранном государстве, с которым заключено соглашение об избежании двойного налогообложения (Литва заключила 55 таких соглашений) и данное иностранное государство имело преимущественное право налогообложения такого дохода и облагало его налогом, то в Литве данный доход (за исключением, дивидендов, процентов и гонораров) не будет облагаться налогом. К дивидендам, процентам и гонорарам применяется кредитный метод (т.е. сумма подоходного налога, подлежащего уплате в Литве, вычитается из суммы подоходного налога, уплаченного в иностранном государстве, с которым заключено соглашение (но не превышающая сумму, указанную в договоре), а разница (если рассчитана) выплачивается в Литве.

Если доход, полученный постоянным резидентом Литвы за границей не облагался подоходным налогом и такой доход не классифицируется как необлагаемый налогом доход согласно Закону о подоходном налоге с физических лиц, резидент должен оплатить подоходный налог в Литве.

Если доход получен из иностранного государства, с которым не действует соглашение об избежании двойного налогообложения и которое не является государством-членом ЕС, а также не является государством, включенным в список целевых территорий, резидент должен предоставить ГНИ документ, выданный и утвержденный налоговой инспекцией иностранного государства, подтверждающий уплату налогов (в этом случае, резидент может быть освобожден от двойного налогообложения доходов в Литве, согласно статье 37 Закона о подоходном налоге с физических лиц).

«Здравствуйте, хотел бы поинтересоваться об уплате подоходного налога: в Германии получаю арендную плату за сдачу жилья, однако постоянное место жительства находится в Литве. Как декларировать этот доход в Литве?»

При декларировании дохода, полученного за рубежом, наиболее важным моментом является то, облагается ли этот доход налогом за границей (в вашем случае, в Германии). Если да, то при заполнении налоговой декларации вы должны заполнить Приложение N и приложить документы, подтверждающие, что ваш доход облагался налогом. Если полученный доход не облагался налогом в Германии, он будет облагаться налогом в Литве. В этом случае, при заполнении декларации необходимо заполнить Приложение P (налогооблагаемый доход).

Работал за границей, могу ли я получить возврат части уплаченных налогов?

Переплата налогов жителей Литвы, которые работали в других странах, может быть возвращена в том государстве, где они были уплачены или удержаны. Переплата налогов из государственного бюджета иностранного государства взыскивается путем заполнения декларации о доходах физических лиц. Этот запрос подается в налоговую инспекцию, в которой был уплачен налог. Переплата налогов происходит в разных странах по разным причинам - государство поощряет людей учиться, брать кредиты, покупать машины, учитывает социальный статус, размер необлагаемого налогом дохода и т. д.

- Независимо от того, как долго и в какой зарубежной стране вы работали - даже если вы проработали всего несколько недель как в ЕС, так и в стране, не входящей в ЕС, но заплатили налоги за этот период, вы можете подать заявление на возврат налога из-за границы.

- Подача заявления на возврат налога полностью законна и не влияет на ваш трудовой договор или условия.

- Возврат ранее уплаченного налога не связан с вашим работодателем и никоим образом не повлияет на ваши трудовые отношения, так как деньги возвращаются не работодателем, а налоговой инспекцией.

- Даже после взыскания части или всех уплаченных налогов, например, из Германии, гражданам Литвы не нужно платить налоги в Литве.

Информация подготовлена на основании сведений Государственной налоговой инспекции Литовской Республики (ГНИ), Министерства финансов Литовской Республики, Литовского института свободного рынка (ЛИСР) и Государственного фонда социального страхования «Sodra»

С 1 января 2021 года изменится ставка обязательных взносов на государственное социальное страхование в общем налоговом режиме для работников с 35,09% до 34,09% (соответственно на 0,5 процентных пункта меньше станет часть работодателя и на 0,5 процентных пункта - работника).

В свою очередь, с 1 июля 2021 года полностью для всех, независимо от режима уплаты налогов, будет введен минимальный объект обязательных взносов. Это означает, что за квартал должно быть уплачено государственное социальное страхование по меньшей мере из трех минимальных месячных заработных плат или с 1500 евро (с 1 января 2021 года минимальная зарплата составит 500 евро). В денежном выражении минимальные социальные взносы за работополучателя в месяц составят 170,45 евро, в квартал – 511,35, в год – 2045,40 евро.

Самозанятые

Доходы самозанятых будут оцениваться в годовом разрезе. Как до сих пор, им придется продолжать обобщать и представлять отчеты один раз в квартал, далее в Системе электронного декларирования Службы государственных доходов (СГД) сообщат, сколько нужно платить. Если доходы самозанятого с 2021 года составят менее 500 евро, в переходный период до 30 июня 2021 года пенсионное страхование придется платить как до сих пор – 5% от фактического дохода, а с 1 июля это будет уже 10% от фактического дохода.

Важно помнить, что самозанятым придется прогнозировать свои доходы. До 15 июля 2021 года нужно предоставить прогноз СГД о планируемых доходах в третьем квартале года, а до 15 октября - по запланированным доходам в четвертом квартале года. Если это будет сделано, то социальные взносы могут уплачиваться с фактических доходов и доплату до минимума социальных взносов не придется делать. Если такой прогноз не будет предоставлен, то придется платить минимальные взносы с минимальной зарплаты.

В свою очередь, если доходы самозанятого в месяц превышают 500 евро, придется платить полную ставку социальных взносов по меньшей мере с 500 евро или 155,35 евро (ставка самозанятого – 31,07% для всех видов страхования самозанятого лица), а также от разницы фактического дохода и минимальной заработной платы – 5% для пенсионного страхования до 30 июня, и 10% с 1 июля.

Микропредприятие

С 1 января 2021 года с учетом переходного периода до 30 июня 2021 года плательщик налога микропредприятия будет социально застрахован как самозанятый, а работники микропредприятия должны быть застрахованы как работополучатели в общем порядке. Те, кто уже приобрел статус плательщика налога с микропредприятия, до 30 июня еще смогут работать в обычном режиме, а с 1 июля все будет по уже упомянутому порядку.

Получатели авторских гонораров

В настоящее время получатели авторских вознаграждений, если одновременно являются также работополучателями и получают по меньшей мере минимальную заработную плату, могут не регистрироваться в качестве самозанятых, а выплачивающие авторские вознаграждения лица из авторских вознаграждений за них уплачивают 5% взносов на страхование пенсий. С 1 июля следующего года порядок изменится.

С авторского вознаграждения – независимо от того, является ли получатель авторского вознаграждения одновременно и наемным работником, – удержат 25%, из которых 80% уйдет на социальные взносы, а 20% будет подоходным налогом с населения. Соответственно социальные взносы будут направлены на все виды социального страхования.

Плательщики патентной платы

С 1 января 2021 года патентной платы больше не будет, то есть тем, кто работал в таком режиме уплаты налогов, придется стать либо самозанятыми, либо искать другую форму занятости. Сохранится сниженная патентная плата для пенсионеров, а также для лиц с инвалидностью I и II группы. Плательщики уменьшенной патентной платы и в дальнейшем не подлежат социальному страхованию.

Комбинированные налоговые режимы

Есть латвийцы, которые одновременно являются как наемными работниками, так и самозанятыми или одновременно трудятся у нескольких работодателей. При вступлении в силу нового порядка будет учитываться, если у лица в течение года были изменения по видам занятости или они были комбинированы – доходы, из которых должны быть уплачены социальные взносы, будут суммированы и рассматриваются, или вместе по всем формам занятости минимальные взносы составляют по меньшей мере на три минимальных зарплаты в квартал. Если, также суммируя все декларированные доходы, в год они не составили 12 минимальных месячных заработных плат или 6000 евро, то разницу между тем, что подлежит уплате за фактически заработанное и минимальное обязательное, придется доплатить работодателю или работодателям, если таковых несколько.

Минимальные обязательные социальные взносы могут не уплачиваться за:

1) осужденного, занятость которого осуществляется во время отбывания наказания в виде лишения свободы;

2) лицо, достигшее возраста, дающего право на получение государственной пенсии по старости или которому назначена государственная пенсия по старости (в том числе преждевременно);

3) лицо с инвалидностью I и II группы;

4) лицо, в трудовой налоговой книжке которого (или его супруга) зарегистрирован ребенок, не достигший возраста трех лет;

5) лицо, в трудовой налоговой книжке которого (или его супруга) зарегистрировано три или более детей до 18-летнего возраста или до 24-летнего возраста, из которых по меньшей мере одному меньше семи лет, пока ребенок продолжает получение общего, профессионального, высшего или специального образования;

6) лицо, в трудовой налоговой книжке которого (или его супруга) зарегистрирован несовершеннолетний ребенок, который согласно нормативным актам признан лицом с инвалидностью;

7) лицо до 24-летнего возраста, которое обучается в образовательных учреждениях общего, профессионального, высшего (дневного) или в учреждении специального образования, за исключением времени прекращения соответствующим лицом учебы;

8) лицо, занятость которого осуществляется работодателем, зарегистрированным в Регистре исполнителей социальных услуг;

9) лицо, подлежащее риску социальной отчужденности и занятость которого осуществляется работодателем, которому присвоен статус социального предприятия;

10) лицо, оказывающее финансируемую государством услуга сопровождающего (для ребенка в возрасте до 18 лет) или услуги ассистента для ребенка в возрасте до 18 лет, или услуги по уходу за ребенком в возрасте до 18 лет, финансируемые в рамках проекта политики Европейского Союза,

11) во время прекращения хозяйственной деятельности самозанятого лица.

Минимальный объект обязательных взносов не применяется:

• плательщику налога для дохода сезонных сельскохозяйственных работников,

• для работополучателя внутри страны у работодателя - иностранного гражданина,

• для иностранного наемного работника у работодателя - иностранного гражданина.

Читайте также: