Налогообложение российского и международного бизнеса

Опубликовано: 25.04.2024

С 01.01.2021 г. в России началось применение многосторонней Конвенции от 24.11.2016 г. по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Base Erosion and Profit Shifting – BEPS) (в международной практике Multilateral Instrument, «MLI», «Конвенция»). Также вступают в силу изменения в ряде соглашений об избежании двойного налогообложения («СОИДН»).

Россия завершила внутренние процедуры для вступления в силу норм MLI, и c 01.01.2021 г. Конвенция начинает действовать в отношении 34 стран с учетом ряда ограничений. С основными изменениями Вы можете ознакомиться в нашем обзоре.

Также вносятся изменения в СОИДН с рядом стран, а именно с Кипром, Люксембургом, Мальтой и Нидерландами. Данные юрисдикции традиционно используются для вывода за рубеж доходов, полученных в России. Напомним, что 25.03.2020 г. Президент РФ В.В.Путин во время телеобращения к россиянам озвучил необходимость пересмотра СОИДН с этими юрисдикциями. Подробнее мы сообщали об этом ранее.

Текущий статус СОИДН

По состоянию на январь 2021 г. подписаны и ратифицированы Протоколы об изменениях СОИДН с Кипром и Люксембургом. Однако со стороны Люксембурга не все национальные процедуры были пройдены в 2020 году. Аналогичный протокол с Мальтой подписан, но ратификация еще не окончена.

Что касается СОИДН с Нидерландами, то существует вероятность, что оно будет денонсировано. Минфин России провел переговоры с министерством финансов Нидерландов на предмет введения изменений, аналогичных СОИДН с вышеуказанными юрисдикциями. Однако переговоры не увенчались успехом и в данный момент запущен процесс денонсации СОИДН.

Напомним, что речь идет об увеличении налога у источника до 15% в отношении дивидендов и процентов, за некоторым исключением. Изменения не коснутся лицензионных платежей (роялти) и ряда других выплат.

Пониженная ставка в 5% на дивиденды сохраняется для следующих категорий бенефициарных собственников дохода:

- страховое учреждение или пенсионный фонд, или

- компания, чьи акции котируются на зарегистрированной фондовой бирже, при условии, что

- не менее 15% голосующих акций находятся в свободном обращении, и

- она прямо владеет не менее 15% капитала компании, выплачивающей дивиденды, в течение 365 дней;

- Правительство или политическое подразделение, или местные органы власти, или

- Центральный Банк.

Процентные доходы будут облагаться по ставке 5%, в случае если бенефициарный собственник является банком или одним из вышеназванных лиц, включая публичные компании. Пониженная ставка будет также применяться к следующим категориям ценных бумаг, которые котируются на зарегистрированной фондовой бирже:

- государственные облигации;

- корпоративные облигации;

- внешние облигационные займы (евроооблигации).

Вступление изменений в силу

Таким образом, с 01.01.2021 г. применение льгот по СОИДН с 34 странами возможно только при выполнении условий MLI. При этом льготы в отношениях с Кипром и Мальтой (несмотря на не пройденную ратификацию, Протокол действует временно) применяются в ограниченном объеме с учетом изменений, внесенными Протоколами, а также с учетом MLI. Изменения в СОИДН с Люксембургом вступят в силу только с 2022 года, если все национальные процедуры ратификации будут пройдены в течение этого года.

В отношении остальных стран, включая Люксембург, применяются положения СОИДН в текущей редакции. Изменения в СОИДН с Нидерландами, если таковые будут, начнут действовать не ранее 2022 г.

Чем может помочь SCHNEIDER GROUP?

Мы следим за развитием событий и будем своевременно информировать Вас об этом. Эксперты налоговой практики смогут проконсультировать Вас по возникающим вопросам. По нашему мнению, на данном этапе целесообразно будет:

- оценить возможные последствия изменений и рассмотреть варианты по минимизации их влияния,

- рассмотреть возможность выплаты дивидендов/процентов в текущем году,

- рассмотреть возможные варианты изменения корпоративной структуры владения.

Гражданин, который проживает в России более 183 дней на протяжении года, обязан платить налоги на все доходы, независимо от того, в какой стране мира он их получает. Часто с двойным налогом сталкиваются владельцы недвижимого имущества за рубежом, которое они сдают в аренду или продают.

Двойное налогообложение России со многими странами урегулировано двухсторонними договорами, что значительно облегчает жизнь налогоплательщикам.

Что значит двойное налогообложение

Под двойным налогообложением подразумевается обязательная уплата налогов на прибыль в разных государствах. Касается это обычно тех, кто является гражданином одной страны, а получает доход в другой.

Для оптимизации процесса, сокращения и без того немалых расходов на оплату сборов правительство РФ подписывает договора с другими государствами. Это помогает избежать двойной уплаты налогов.

Причины возникновения вопросов о двойном налогообложении

Самые распространенные причины двойных сборов:

- Гражданство и источник прибыли в разных государствах. Человек живет в одной стране, а прибыль получает в другой. В этом случае на доходы налогоплательщика претендуют оба государства. Это касается владельцев недвижимости, тех, кто ведет бизнес за рубежом, приезжает на заработки и т. п. В таких ситуациях одна из двух стран должна освободить человека от уплаты налогов. Если этого не происходит, в силу вступает двойное налогообложение.

- Человек имеет резидентство сразу в нескольких странах. Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом. Например, иностранцы, проживающие на территории РФ более 183 дней, приобретают статус резидента. Если между двумя государствами не заключено соглашение об избежании двойного налогообложения, то резидент будет выплачивать налоговый сбор и на родине, и в стране, где получает прибыль. Вследствие этого доход может значительно сократиться или исчезнуть совсем.

Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом.

Что такое договор об устранении двойного налогообложения

Согласно межгосударственным соглашениям устанавливаются нормы оплаты налогов с прибыли частных и юридических лиц, чьи доходные активы находятся за пределами страны их гражданства. Договор об устранении двойных налогов регулирует такие ситуации в 2021 году:

- Прописаны типы налогов и перечислены лица, на которые это соглашение распространяется.

- Установлен порядок распределения налоговых сборов от всех доходов между странами.

- Указаны срок действия и условия прекращения соглашения.

Благодаря таким международным договоренностям определенные виды финансовых сделок освобождаются от налогообложения в одной из двух стран. Либо налоги выплачиваются, но на льготных условиях. Это помогает налогоплательщикам в несколько раз сокращать расходы, оптимизировать проведение сделок и развивать отношения с зарубежными странами.

Как работают соглашения об избежании двойного налогообложения в России узнайте из видео, представленном ниже.

Россия заключила 83 договора об избежании двойного налогообложения с другими государствами.

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

В этом списке в 2021 году:

- Все страны — члены ЕС, кроме Эстонии.

- Австралия, Австрия, Азербайджан, Армения, Аргентина, Албания, Алжир, Беларусь, Бельгия, Бразилия, Ботсвана, Венесуэла, Великобритания, Венгрия, Вьетнам, Германия, Греция, Гонконг, Дания, Египет, Израиль, Индия, Индонезия, Исландия, Ирландия, Иран, Испания, Италия, Казахстан, Канада, Киргизия, Кипр, Катар, КНДР, Китай, Куба, Корея, Кувейт, Латвия, Ливан, Литва, Люксембург, Македония, Мали, Малайзия, Мексика, Марокко, Монголия, Молдова, Намибия, Новая Зеландия, Норвегия, ОАЭ, Польша, Португалия, Румыния, Саудовская Аравия, Сербия, Сирия, Сингапур, США, Словакия, Словения, Таджикистан, Туркменистан, Таиланд, Турция, Украина, Узбекистан, Франция, Финляндия, Филиппины, Хорватия, Черногория, Чили, Чехия, Швейцария, Швеция, Шри-Ланка, Эквадор, ЮАР, Япония.

У каждого подписанного соглашения есть свое уникальное содержание, но на сегодняшний день отмечается постепенная унификация текстов договоров.

В 2020-2021 году были подписаны и ратифицированы новые соглашения с Кипром, Мальтой, Люксембургом. В результате которых процентные ставки в этих странах повысились на дивиденды и проценты.

Полная таблица стран по алфавиту и даты подписания договора с ними есть на сайте consultant.ru

Российские резиденты, получающие прибыль с активов в государствах, с которыми вопрос о двойном налогообложении не урегулирован, обязаны платить один и тот же налог обеим странам.

Важно! Приоритет имеет международный договор. Если в нем налоговая ставка составляет 5 %, а в отечественном НК — 10, то налогоплательщик имеет право делать выплаты по международной ставке. Но при этом нужно соблюдать строго все сопутствующие условия данного соглашения.

Что нужно для получения льгот на налоги в межгосударственных сделках

Применение льготного налогообложения, согласно условиям межгосударственного договора, возможно только при соблюдении некоторых условий.

- Необходимо подтвердить наличие иностранного партнера у российского налогоплательщика, который выплачивает ему прибыль. А также следует подтвердить нахождение партнера за рубежом.

- Зарубежный партнер должен документально подтвердить, что он получает прибыль и находится на территории государства, с которым у России подписано соглашение об отмене двойных налоговых платежей.

- Одно из частых требований к документам — наличие апостиля. Бумаги следует перевести на русский язык и представить до выплаты прибыли. Если они будут предъявлены позже, налог придется оплатить согласно условиям внутреннего НК. Позже сбор можно вернуть, а иностранному партнеру доплатить прибыль.

Размер налога в разных странах

Чтобы обойти двойное налогообложение, зарубежному партнеру необходимо представить:

- Подтверждение постоянного пребывания резидента в стране. Перевод документа на русский язык обязателен.

- Подтверждение права иностранного партнера получать доход.

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

- Подтверждение размера прибыли и оплаченного налога. В нем указываются тип и размер дохода, год его получения, сумма начисленного сбора и дата его оплаты.

- Нотариально заверенная налоговая декларация на русском языке, которую подали в другой стране. Дополнительно потребуется ксерокопия платежки, свидетельствующей об оплате сбора.

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

- Гражданин РФ имеет в Германии недвижимость и получает прибыль со сдачи ее в аренду. Налоговая ставка от аренды в Германии составляет 23,4 %, в России — 13 %. Оплачивая сбор в ФРГ, где была получена прибыль, резиденту не придется что-то платить в России, так как подоходный налог в стране ниже.

- Вычеты, предоставленные резиденту за рубежом, не учитываются при начислении налогового сбора в России. Например, у россиянина есть коттедж во Франции, от сдачи в аренду которого его годовой доход составляет 18 000 €. По местному закону собственник может потребовать половину налогооблагаемой суммы в счет содержания своей недвижимости. Следовательно, налогом будут облагаться не 18 тысяч, а — девять. Налоговая ставка нерезидентов составляет 20 %, а значит, 1800 € нужно будет отдать в счет налога.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

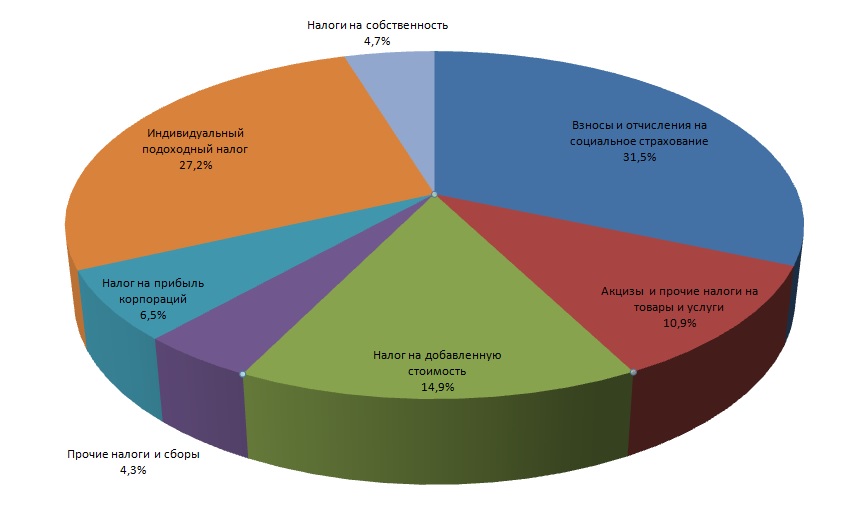

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

- Объект был приобретен ранее 1 января 2016 года и до продажи он находился в собственности более трех лет.

- Недвижимость приобретена после 1 января 2016 года и до момента продажи в собственности — пять и более лет. В случаях наследства, дарения, пожизненного содержания с иждивением срок собственности составляет три года и более.

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2018 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Соглашение России и Германии

Правительства России и Германии более 20 лет назад подписали договор об устранении двойных налогов. Это наладило деловые взаимоотношения и снизило риск потери большей части доходов к минимуму.

Если налоговые сборы оплачиваются в ФРГ, то в России сокращается размер сбора. Происходит это следующим образом:

- Человек имеет доходы на территории Германии и там же платит налог.

- Соответствующие органы представляют эту информацию в Россию.

- Подоходный налог для резидентов в РФ — 13 %.

- Прибыль налогоплательщика умножается на 13 %, это и есть сумма сбора в России.

- Из суммы налога в Германии вычитается налоговый сбор в России, и получается разница, которую и должен оплатить налогоплательщик. Если разницы нет или налог в РФ меньше, чем в Германии, тогда платить российским налоговым службам ничего не нужно. Если больше, чем в ФРГ, то вносится разница.

Структура немецкой налоговой системы

Двойное налогообложение России и США

Договор об устранении двойного налогообложения между Россией и Америкой был заключен в 1992 году. Это было крайне необходимо, так как экономические взаимоотношения стремительно развивались. В России появилась масса американских организаций, как и российских в США.

Выплаты налогов одновременно в двух странах стали не только неудобными, но и отрицательно сказывались на финансовом состоянии компаний и физических лиц. Поэтому лучшим решением сохранить и развивать деловое сотрудничество двух стран стал подписанный договор об избежании двойных сборов.

Американская система налогообложения работает по следующему принципу: и резидент, и гражданин одинаково должны оплачивать налоги в IRS на доходы в любой точке мира.

Налоговые службы США активно контролируют деятельность иностранных организаций на своей территории. Любая махинация, уклонение от уплаты налогов может наказываться не только лишением лицензии и запретом на работу, но и огромными штрафами, уголовным преследованием.

Не платить налоговые сборы дважды вполне можно без нарушения закона:

Как избежать двойного налогообложения узнайте из видео, представленном ниже.

На сегодняшний день практически все экономически развитые страны уже подписали договор об избежании двойных налогов. Это позволяет развивать внешние торгово-экономические связи, снизить уровень мошенничества, тем самым приумножая свою прибыль.

Специалисты практики оказания услуг в области международного налогообложения подготовили ежегодный обзор ключевых изменений налогового законодательства, которые вступят в силу в 2021 году. Узнайте о наиболее значимых изменениях международного налогообложения, пересмотре СОИДН, нововведениях в налогообложении дивидендов, а также о практическом влиянии предстоящих перемен на бизнес.

Ознакомиться с содержанием

Работа с настройками.

Международное налогообложение: основные изменения и прогнозы развития

Елена Соловьева, партнер, руководитель практики оказания услуг в области международного налогообложения, рассказывает про основные изменения в области международного налогообложения.

Работа с настройками.

Пересмотр СОИДН со странами-партнерами: текущий статус и перспективы развития

Олег Трошин, директор практики оказания услуг в области международного налогообложения, рассказывает о пересмотре СОИДН со странами-партнерами¹.

¹Протоколы к СОИДН с Кипром и Мальтой временно применяются с 1 января 2021 года и вступают в силу с даты последнего из уведомлений Договаривающихся государств о завершении ратификационных процедур.

Протокол к СОИДН с Люксембургом вступает в силу с даты последнего из уведомлений Договаривающихся государств о завершении ратификационных процедур и применяется в отношении налоговых периодов, начинающихся 1 или после 1 января календарного года, следующего за годом, в котором было получено такое уведомление.

Работа с настройками.

Новое в налогообложении дивидендов

Юлия Крылова, директор практики оказания услуг в области международного налогообложения, рассказывает о нововведениях в налогообложении дивидендов.

Работа с настройками.

Международная налоговая перезагрузка

Алексей Собчук, директор практики оказания услуг в области трансфертного ценообразования, рассказывает о проектах Pillar 1 и 2.

Работа с настройками.

Светлана Борисова, партнер, руководитель направления Deloitte Private, и Элина Бурыкина, менеджер практики оказания услуг в области международного налогообложения, рассказывают о редомициляции в САР.

Работа с настройками.

Перспективы отмены СОИДН с «транзитными» юрисдикциями и их последствия

Вебинар 12 августа 2020

Подробнее об изменениях в международном налогообложении, актуальных для частных лиц со сложной структурой доходов в разделе Deloitte Private.

Контактная информация

Елена Соловьева

Партнер, Международное налогообложение

За более чем 20 лет профессиональной деятельности Елена приобрела обширный практический опыт в области российского и международного налогообложения, консультируя крупнейшие российские и иностранные ко. Дополнительно

Олег Трошин

Директор

Олег специализируется на оказании консультационных услуг в области налогообложения российским и международным компаниям по вопросам деофшоризации, автоматического обмена информацией, трансграничных оп. Дополнительно

Юлия Крылова

Директор, Налоговое консультирование

За более чем 15 лет работы в «Делойте» Юлия приобрела значительный опыт налогового консультирования как иностранных, так и крупных российских клиентов, специализируясь на вопросах международного налог. Дополнительно

Настоящий обзор не является официальной консультацией или рекомендацией, рекламой или офертой компании «Делойт», СНГ и носит исключительно информационный характер, в связи с чем «Делойт» не несет ответственности и не предоставляет гарантий вследствие публикации фактов, данных и другой информации, представленной в настоящем обзоре.

Приступая к ознакомлению с настоящим обзором (далее — Обзор), вы подтверждаете свое согласие с изложенными ниже условиями.

- Обзор представляет собой информационный материал. «Делойт» не принимает на себя обязательств или ответственности за использование информации, содержащейся в Обзоре.

- Обзор содержит комментарии и выводы, основанные исключительно на информации, полученной из открытых источников, в том числе авторитетных средств массовой информации, специализирующихся на публикациях в области юриспруденции и налогообложения.

- Несмотря на то что в Обзоре затрагиваются отдельные аспекты правового характера, Обзор не является юридическим заключением по вопросам, рассмотренным в нем.

- Целью Обзора является предоставление тематической информации общего характера. «Делойт» не принимает управленческих решений за лиц, ознакомившихся с Обзором, а также не несет ответственности за решения, принятые на основании представленных в Обзоре данных. Наши выводы носят исключительно информационный характер. Лица, ознакомившиеся с Обзором, самостоятельно несут ответственность за принятие решений о внедрении или отказе от внедрения рекомендаций и консультаций, если таковые содержатся в Обзоре.

Вести бизнес в России перспективно и интересно для иностранных брендов. Стратегическую важность российского рынка отметили 92% зарубежных компаний, принявших участие в исследовании международного бизнеса в России, которое провел КСИИ (Консультативный совет по иностранным инвестициям в России). Рассказываем, что нравится иностранным компаниям в нашей стране.

Макроэкономическая стабильность

Пандемия коронавируса стала ударом для всей мировой экономики, однако, по мнению компаний-респондентов КСИИ, российскому правительству удалось сохранить макроэкономическую стабильность. Главное, не произошёл кризис ликвидности в банковской сфере, и удалось избежать волны банкротств в реальной экономике. Банк России скорректировал кредитно-денежную политику, снизив ключевую ставку до исторического минимума - 4,25%, что сделало кредиты доступнее для бизнеса.

Согласно опросу, 40% компаний считают, что макроэкономические условия ухудшились незначительно, а 35% - вообще не заметили изменений. В целом, иностранные бренды-участники исследования считают, что на российском рынке сейчас по-прежнему достаточно хорошие предпосылки для ведения бизнеса.

"С 2020 года Россия становится производственным и коммерческим хабом для региона СНГ, что обеспечит завод Volvo Trucks в Калуге дополнительным объемом заказов и возможностями для углубления локализации", - считает Сергей Яворский, генеральный директор Volvo Group Россия и СНГ.

Возможность диалога с региональной властью

Именно возможность диалога с местными властями стала определяющим фактором при выборе региона для инвестирования, так считают 52% респондентов. При этом две трети компаний поставили властям в своём ключевом регионе оценки "хорошо" и "отлично", и только 5% участников исследования остались недовольны работой местных администраций.

Кроме Москвы и Петербурга, иностранные компании считают Краснодарский край и республику Татарстан перспективными для инвестиций: каждый из этих регионов выбрали 12% международных компаний.

"МЕТРО связывает свой успех, прежде всего, с развитием профессиональных клиентов в розничной торговле и общепите. В основном это - представители малого и среднего бизнеса, с которым мы работаем в 51 регионе России. Соответственно, мы поддерживаем любые региональные инициативы, способные облегчить бизнес наших клиентов, открыть им больше возможностей в плане доступа к финансовым ресурсам, к удобным помещениям, к повышению профессиональных и деловых компетенций, а также минимизации налоговой и административной нагрузки", - заявил Алексей Григорьев, глава Московского представительства компании "МЕТРО АГ". (Metro AG - группа компаний, управляющая четвёртой по величине торговой сетью в мире).

Природные ресурсы

Несомненно, иностранные компании привлекает и богатейшая сырьевая база России. Наша экономика по-прежнему зависит от экспорта нефти, газа и других природных ископаемых.

Больше других инвестируют в Россию компании из отрасли энергетики и природных ресурсов, где на одну компанию пришлось почти $9 млрд. прямых инвестиций за период с 1990-х годов по начало 2020 года.

Позитивные изменения в регулировании

Административное регулирование может негативно повлиять на развитие бизнеса. Российское правительство постепенно работает над устранением бюрократических преград. Проводит реформу контрольно-надзорной деятельности, которая уже получила устрашающее название "регуляторная гильотина" (регуляторная гильотина – инвентаризация всех действующих и обязательных для бизнеса требований. Её цель – понять, соответствуют ли эти требования современным реалиям). Также объявлено о создании Агентства инвестиционного развития, которое будет поддерживать реализацию новых инвестиционных проектов и выступать посредником между государством и бизнесом.

"Несмотря на наступившие в 2020 году напряженные времена, мы продолжаем верить в российский рынок и бизнес-возможности, которые он открывает для 3M. Небольшой факт: 3M Россия была одной из самых эффективных дочерних компаний в макрорегионе Европа, Ближний Восток и Африка. Это наглядно демонстрирует фундаментальную стабильность и сильные экономические показатели рынка для иностранных инвесторов. По нашему мнению, регуляторные изменения также сыграли важную роль для привлекательности России. Устранение дублирования процедур доступа на рынок для медицинских изделий, а также ряд других положительных регуляторных изменений в этой области позволяет нам сфокусироваться на текущих бизнес-операциях и сосредоточиться на повышении операционной эффективности в этом сегменте", - заявил Матс Фриберг, директор химической корпорации ЗМ в России и СНГ.

Трудовые отношения и налогообложение

Именно эти стороны российского законодательства респонденты считают самыми сильными - 39% компаний позитивно оценивают проработанность сферы трудовых отношений, 35% - систему налогообложения бизнеса.

Среди позитивных правовых перемен называют: эксперимент по использованию электронной цифровой подписи в кадровом документообороте, появление специального налогового режима для самозанятых граждан, разработку законодательства в сфере защиты капиталовложений, появление мер поддержки несырьевого экспорта и компаний-экспортеров.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Уход бизнеса в оффшоры — это проблема мирового масштаба.

Страны во всем мире сталкиваются со стратегиями по минимизации налогообложения путем распределения налогооблагаемого дохода в страны с низким или нулевым уровнем налогового бремени и снижению налогооблагаемой базы в стране происхождения капитала.

BEPS = уход от налогов

Размывание налогооблагаемой базы и вывод прибыли из-под налогообложения (Base Erosion and Profit Shifting — BEPS) является мировой проблемой, которая требует глобальных решений. В самом широком понимании BEPS означает совокупность схем налогового планирования, используемых транснациональными компаниями для искусственного вывода налогооблагаемой прибыли из-под налогообложения в тех странах, где эта прибыль была получена.

Результатом использования BEPS является очень низкая налоговая нагрузка на доходы мультинациональной компании в целом, а также так называемое «двойное неналогообложение», то есть ситуация, когда компания не платит налоги ни в юрисдикции, где доходы были получены, ни там, где они были задекларированы в целях налогообложения.

Практика использования BEPS приводит к фундаментальным искажениям в принципах справедливой конкуренции, поскольку крупные компании, использующие BEPS в целях минимизации своих налоговых обязательств, возникающих в разных странах, получают сравнительные коммерческие преимущества в сопоставлении с предприятиями, ведущими свою деятельность преимущественно на национальном уровне.

Вопросы деоффшоризации обсудят на семинаре 15 ноября.

Семинар построен на доступном объяснении механизма работы норм налогового и валютного законодательства, антизлоупотребительных концепций на рассмотрении последних практических кейсов налогоплательщиков.

Приходите!

План по BEPS

В 2013 году под председательством РФ в лидеры стран G20 и Организация экономического сотрудничества и развития (ОЭСР) одобрили План действий по борьбе с размыванием налогооблагаемой базы и вывод прибыли из-под налогообложения (план по BEPS), который включает в себя меры, направленные на совершенствование международной налоговой политики и налогового администрирования, по 15 направлениям с целью противодействия уклонению от налогообложения, включая использование офшорных схем.

Содержание Плана по BEPS:

1. Вызовы «цифровой экономики», электронная торговля. Позволяют продавать товарами и оказывать услуги в любой стране без фактического присутствия (постоянного представительства) там налогоплательщика.

2. Противодействие «двойному неналогообложению», которое возникает вследствие различий в налоговых правилах разных стран (т.н. treaty shopping).

3. Ужесточение правил налогообложения прибыли контролируемых иностранных компаний.

4. Ограничение возможностей по размыванию налоговой базы за счет процентных и иных финансовых выплат, в частности страховых в сделках с взаимозависимыми лицами.

5. Противодействие «вредоносной» налоговой практике (конкуренции между юрисдикциями). Задача ОЭСР выявлять такие налоговые режимы и добиваться устранения такой конкуренции.

6. Установление примата экономического содержания над формой. Так, предусматривается разработать механизмы противодействия использованию компаний-оболочек (SPV) для целей применения льгот, предусмотренных соглашениями об избежании двойного налогообложения.

7. Изменение определения постоянного представительства для предотвращения искусственного избежания получения статуса постоянного представительства. В результате, если иностранная организация не получает статус ПП (например, не осуществляет деятельность на строительной площадке, не пользуется недрами, не продает товары со склада и т.д.) и одновременно получаемые доходы не облагаются налогом на доход в стране резидентства, то снова возникает ситуация двойного неналогообложения.

8-10. Совершенствование правил трансфертного ценообразования, в первую очередь в сфере нематериальных активов. Предполагается внесение изменений в рекомендации ОЭСР по трансфертному ценообразованию, которые касаются определения нематериальных активов, их собственника (юридического и фактического), а также введения новых методик оценки стоимости НМА на основании дисконтированных денежных потоков.

11. Разработка методологии по сбору и анализу данных о BEPS (в т.ч оценка масштабов и последствий от BEPS, а также влияния мер, принятых для противодействия BEPS).

12. Разработка глобальных обязательных стандартов по раскрытию налогоплательщиками фактов «агрессивного налогового планирования». В качестве примера приводится опыт США, когда вводятся правила по обязательному раскрытию налоговым органам применяемых налогоплательщиками схем, в т.ч. и в отношении консультантов. Несоблюдение требований влечет существенные санкции как для налогоплательщика, так и консультанта.

13. Пересмотр требований к содержанию документации о ценообразовании, представляемой налогоплательщиком в целях контроля трансфертного ценообразования. Стандарт такой отчетности (Country-by-Country Reporting) для транснациональных компаний предполагает раскрытие «глобальной картины» о доходах, расходах, их распределении, суммах выплаченных налогах, фактическом месте осуществления деятельности.

14. Повышение эффективности разрешения международных налоговых споров рамках соглашений об избежании двойного налогообложения.

15. Разработка и принятие универсального многостороннего соглашения (Multilateral Instrument) для единовременного внесения изменений в действующие соглашения об избежании двойного налогообложения (с учетом исполнения вышеуказанных 14 пунктов).

Обзор актуальных вопросов и судебной практики в области деофшоризации — одна из тем семинара, который пройдет 15 ноября.

Слушателям будут раскрыты вопросы, касающиеся как корпоративного налогообложения, так и личных капиталов (private wealth).

Записывайтесь!

Конвенция МLI

В мае 2019 года в России ратифицирована многосторонняя Конвенция (MLI) по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения".

Благодаря MLI принципы, предусмотренные планом BEPS, распространятся сразу на большое количество Соглашений об избежании двойного налогообложения.

Это еще один шаг в процессе деофшоризации. Пользоваться налоговыми льготами в сделках с иностранными компаниями станет сложнее.

Конвенция касается двусторонних соглашений об избежании двойного налогообложения, которыми компании могут пользоваться как схемами для ухода от налогов.

Многосторонняя Конвенция будет применяться к 71 соглашению, заключенному РФ с иностранными государствами.

Для Российской Федерации многосторонняя Конвенция вступила в силу с 1 октября 2019 года.

В отношении налогов у источника многосторонняя Конвенция будет применяться с 1 января 2020 года применительно к соглашениям об избежании двойного налогообложения, заключенным с юрисдикциями, которые уже ратифицировали многостороннюю Конвенцию. В отношении всех других налогов — не ранее 1 января 2021 года.

О том, каких структур коснется MLI, расскажут на семинаре. На мероприятии также расскажут о новых требованиях экономического присутствия в офшорах.

Приходите!

Читайте также: