Налогообложение физических лиц в республике беларусь реферат

Опубликовано: 26.04.2024

В Республике Беларусь физические лица уплачивают следующие виды налогов:

- налог на недвижимость;

Взимание государственной пошлины регулируется Законом Республики Беларусь от 10.01.1992 № 1394-XII «О государственной пошлине» (с изменениями и дополнениями), а также Инструкциями «О порядке исчисления, взимания и зачисления в бюджет государственной пошлине», утвержденная постановлением ГНК Республики Беларусь от 26.05.2000 № 47, в редакции постановления МНС Республики Беларусь от 06.02.2004 №25 [4].

Государственная пошлина взимается:

- исковых заявлений, заявлений и жалоб, подаваемых в суды, с кассационных и надзорных жалоб на судебные постановления, а также за выдачу судами копий документов;

- с надзорных жалоб на судебные постановления, подаваемые в органы прокуратуры, а также за выдачу прокуратурой копий документов;

- с исковых заявлений, подаваемых в хозяйственные суды, а также с заявлений и жалоб о пересмотре решений хозяйственных судов;

- за нотариальные действия, совершаемые нотариусами и соответствующими должностными лицами местных исполнительных и распорядительных органов, а также за выдачу дубликатов нотариально удостоверенных документов;

- за регистрацию актов гражданского состояния и за выдачу гражданам повторных свидетельств о регистрации, а также за выдачу гражданам повторных свидетельств, в связи с изменением, дополнением, исправлением и восстановлением записей актов гражданского состояния;

- за оформление документов на право выезда из Республики Беларусь и въезда в Республику Беларусь, приглашения для въезда в Республику Беларусь иностранных граждан и лиц без гражданства; за регистрацию иностранных граждан и лиц без гражданства, за продление срока действия регистрации; за выдачу выездных и въездных виз; за выдачу вида на жительство в Республике Беларусь, разрешения на временное пребывание в Республике Беларусь; с заявлений о приеме в гражданство Республики Беларусь, о выходе из гражданства Республики Беларусь и выдаче разрешения на постоянное жительство в Республике Беларусь;

- за прописку граждан;

- за предоставление права на охоту;

за выдачу свидетельства о праве собственности на приватизированный объект (кроме земли и жилья);

- за выдачу именных приватизационных чеков "Имущество" (сертификатов чеков), за переоформление этих чеков, за переоформление именных приватизационных чеков "Жилье" в чеки "Имущество".

Ставки государственной пошлины установлены Советом Министров РБ и взимаются:

1, в процентном отношении к соответствующей сумме иска;

2, в процентах от размера базовых величин;

3, в базовых величинах.

Государственная пошлина уплачивается до подачи заявления или совершения облагаемого пошлиной действия либо при выдаче документа.

Пошлина по действиям, в которых одна сторона освобождена от уплаты пошлины, уплачивается полностью второй стороной.

Государственная пошлина уплачивается наличными деньгами, путем перечислений со счета плательщика в банке [4].

Государственная пошлина может уплачиваться в свободно конвертируемой валюте по официальному курсу Национального банка Республики Беларусь на момент совершения юридических действий.

Закон Республики Беларусь "О платежах за землю" от 18.12.1991 г. № 1314-XII (с изменениями и дополнениями) и Инструкция о порядке исчисления и уплаты земельного налога физическими лицами от 27.02.2001 N 23 регулируют взимание земельного налога с физических лиц [7].

Объектом налогообложения земельным налогом является земельный участок, который находится во владении, пользовании или собственности.

Основанием для исчисления земельного налога за земельные участки, предоставленные физическим лицам, являются государственный акт на земельный участок, удостоверение на право временного пользования земельным участком, решение соответствующего исполнительного и распорядительного органа о предоставлении земельного участка, а также сведения о наличии и качественном состоянии земель, представляемые ежегодно налоговым органам соответствующими землеустроительными и геодезическими службами.

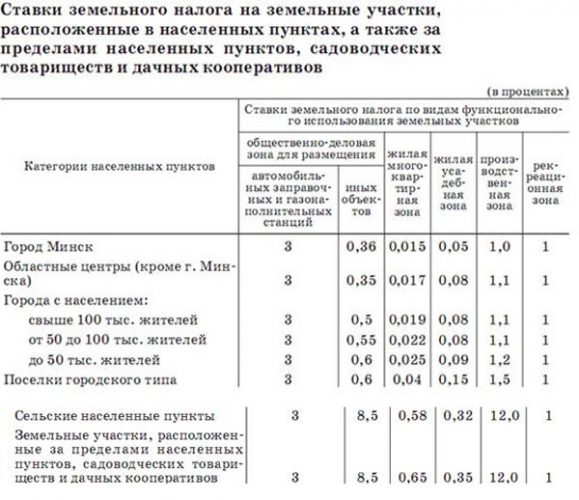

Земельный налог на земельные участки, расположенные в границах населенных пунктов, а также за пределами населенных пунктов, предоставленные физическим лицам для ведения личного подсобного хозяйства, строительства и обслуживания жилого дома, ведения коллективного садоводства, огородничества, сенокошения и выпаса скота, дачного строительства, традиционных народных промыслов, а также, в случае получения по наследству или приобретения жилого дома, и для других целей, а также на служебные земельные наделы, предоставленные физическим лицам районными исполнительными и распорядительными органами из земель запаса и земель лесного фонда, при отсутствии их кадастровой оценки, определяется в зависимости от месторасположения указанных участков в конкретном районе (городе) по ставкам, предусмотренным в статье 11 Закона Республики Беларусь "О платежах за землю" [12, с.156].

Земельный налог уплачивается физическими лицами не позднее 15 ноября. Местные Советы депутатов могут устанавливать и изменять сроки уплаты земельного налога. Земельный налог, подлежащий уплате в местный бюджет, уплачивается по месту нахождения земельного участка. Зачисление указанного налога в иные бюджеты не допускается.

Ставки земельного налога, установленные Законом «О платежах за землю», начиная с 2004 года, будут ежегодно индексироваться на коэффициент, определяемый при подготовке бюджета на очередной финансовый год. На 2004 год значение этого коэффициента установлен в размере 19%. Налог на земельные участки, предоставленные физическим лицам для строительства и эксплуатации гаражей, предпринимательской деятельности в границах населенных пунктов, определяется по ставкам, указанным в приложении 2 к закону «О платежах за землю».

Налог на земельные участки, превышающие по площади установленные нормы отвода и выделенные до 01.01.2001 года, взимается в 2-кратном размере, а выделенные с 01.01.2001 года – в 10-кратном размере. Уплата этого налога не означает узаконения самовольного землевладения или землепользования.

Закон Республики Беларусь от 23.12.1991 № 1337-XII «О налоге на недвижимость» (с изменениями и дополнениями), Инструкция о порядке исчисления и уплаты налога на недвижимость физическими лицами от 04.04.2001 № 45 (с изменениями и дополнениями) регулируют взимание налога на недвижимость с физических лиц [8].

Согласно ст. 2 Закона «О налоге на недвижимость» объектом налогообложения является стоимость принадлежащих физическим лицам жилых домов, садовых домиков, дач, жилых помещений (квартир, комнат), надворных построек, гаражей, иных зданий и строений. Также объектом налогообложения является стоимость зданий и строений, не завершенных строительством, готовность которых составляет 80% и более.

Годовая ставка налога на недвижимость со стоимости зданий и строений, принадлежащих физическим лицам, составляет 0,1%. Оценочная стоимость зданий и строений определяется согласно Положению о порядке оценки зданий и строений, принадлежащим физическим лицам, утвержденному постановлением Совета Министров от 31.01.2003 № 21.

Расчет налога на недвижимость ведется согласно п. 12 Инструкции по налогу на недвижимость, а именно:

по действительной стоимости зданий и строений с учетом коэффициентов качества среды и типа населенного пункта;

а при отсутствии оценки зданий и строений по их действительной стоимости объект налогообложения определяется налоговым органом.

Налог на недвижимость, земельный налог исчисляются, начиная с месяца, следующего за месяцем приобретения физическим лицом здания (строения), т.е. за фактический период пользования.

Налог на недвижимость физическими лицами уплачивается не позднее 15 ноября [8].

Местные Советы депутатов имеют право устанавливать и изменять сроки уплаты налога на недвижимость.

Налог на недвижимость уплачивается по месту нахождения здания.

Особенностью взимания налога на недвижимость и земельного налога с физических лиц является то, что налоги начисляются налоговыми инспекциями и плательщикам высылается налоговое сообщение, в котором указана сумма подлежащего уплате налога.

Закон Республики Беларусь 21.12.1991 № 1327-XII «О подоходном налоге с физических лиц» (с изменениями и дополнениями) и Инструкция о порядке исчисления и уплаты подоходного налога с физических лиц от 20.02.2002 № 16 (с изменениями и дополнениями) регулируют порядок уплаты физическими лицами подоходного налога [9].

Объектом налогообложения является совокупный доход физических лиц в денежной (денежная единица Республики Беларусь и иностранная валюта) и натуральной форме, полученный в течение календарного года:

1, гражданами Республики Беларусь и постоянно находящимися на территории Республики Беларусь иностранными гражданами и лицами без гражданства — от источников в Республике Беларусь и за ее пределами;

2, иностранными гражданами и лицами без гражданства, которые не относятся к постоянно находящимся на территории Республики Беларусь, — от источников в Республике Беларусь.

Под доходом физического лица понимаются любые получаемые (начисляемые) денежные средства и материальные ценности, в том числе доходы, образующиеся в результате оплаты за счет средств юридических лиц (включая предприятия с иностранными инвестициями и иностранные юридические лица), их филиалов, представительств и других обособленных подразделений независимо от подчиненности и форм собственности, индивидуальных предпринимателей, включая лиц, осуществляющих частную нотариальную деятельность, стоимости различного рода путевок, курсовок, медицинских или бытовых услуг, удешевления питания, приобретения проездных билетов, разного рода абонементов, экскурсий, платы за учебу в учебных заведениях [6].

Совокупный годовой доход определяется по окончании календарного года как общая сумма всех доходов (кроме доходов, не включаемых в соответствии с настоящим Законом в облагаемый совокупный годовой доход) физического лица, полученных от всех источников за календарный год.

Доходы в натуральной форме для целей налогообложения учитываются по регулируемым ценам, а при их отсутствии - по свободным ценам на дату исчисления дохода физического лица у данного юридического лица или предпринимателя.

При этом в стоимость продукции (товаров, работ, услуг) включается соответствующая сумма налогов, сборов и отчислений, уплачиваемых из выручки от реализации продукции (товаров, работ, услуг), налога на добавленную стоимость, а для подакцизных товаров и соответствующая сумма акцизов.

Доходы в иностранной валюте для целей налогообложения пересчитываются в денежные единицы Республики Беларусь по курсу Национального банка Республики Беларусь на даты их получения.

Уплата налога с доходов, полученных в иностранной валюте, производится по желанию налогоплательщика в денежных единицах Республики Беларусь или иностранной валюте, покупаемой банками Республики Беларусь. При уплате налога в иностранной валюте исчисленный в денежных единицах Республики Беларусь налог пересчитывается в иностранную валюту по курсу Национального банка Республики Беларусь на дату уплаты налога.

Ставки подоходного налога [9]:

1. Подоходный налог с облагаемого дохода, полученного в течение календарного года, и с облагаемого совокупного годового дохода взимается исходя из сумм среднемесячных базовых величин, сложившихся в календарном году, в следующих размерах (таблица):

Ставки подоходного налога

| Размер облагаемого совокупного годового дохода | Ставки (суммы) налога |

| 1. До 240 среднемесячных базовых величин | 9 процентов |

| 2. От 240 среднемесячных минимальных заработных плат + 1 руб. до 600 среднемесячных базовых величин | 21,6 среднемесячной базовых величин + 15 процентов с суммы, превышающей 240 среднемесячных базовых величин |

| 3. От 600 среднемесячных базовых величин + 1 руб. до 840 базовых величин | 75,6 среднемесячной базовых величин + 20 процентов с суммы, превышающей 600 среднемесячных базовых величин |

| 4. От 840 среднемесячных базовых величин + 1 руб. до 1080 среднемесячных базовых величин | 123,6 среднемесячной базовых величин + 25 процентов превышающей 840 среднемесячных базовых величин |

| 5. От 1080 среднемесячных базовых величин + 1 руб. и выше | 183,6 среднемесячной базовых величин + 30 процентов с суммы, превышающей 1080 среднемесячных базовых величин |

2. С сумм доходов (кроме доходов по трудовым договорам), полученных от источников в Республике Беларусь иностранными гражданами и лицами без гражданства, которые не относятся к постоянно находящимся на территории Республики Беларусь, налог удерживается (исчисляется), если иное не предусмотрено пунктом 2 статьи 6 и (или) статьей 17 настоящего Закона, по ставке 20 процентов.

3. По ставке 15 процентов, при их выплате, подлежат налогообложению получаемые физическими лицами доходы в виде дивидендов по акциям, а также доходы, получаемые при распределении прибыли (дохода) юридического лица, в том числе в виде процентов на вклады физических лиц в уставном фонде (имуществе).

4. Исчисление налога с сумм доходов физических лиц, образующихся в результате ликвидации или реорганизации юридических лиц, а также в результате изменения доли (пая) физического лица, производится по ставке 15 процентов при выплате указанных доходов.

5. Доходов, выплачиваемых за выполнение общественных обязанностей в избирательных комиссиях по референдуму и комиссиях по проведению голосования об отзыве депутата, налог взимается в размере 15 процентов при выплате указанных доходов.

6. В размере 40 процентов, при их выплате, налог взимается с сумм авторских вознаграждений, выплачиваемых наследникам авторов и наследникам лиц, являвшихся субъектами смежных прав, повторно (неоднократно).

1. Налог с доходов, удерживается источником выплаты и перечисляется в бюджет не позднее дня, следующего за днем, в котором они были выплачены.

2. Юридические лица и предприниматели обязаны предъявлять поручения, а банки соответственно перечислять в бюджет суммы исчисленного и удержанного налога с доходов физических лиц не позднее дня фактического получения в банке наличных денежных средств на оплату труда либо не позднее дня перечисления со счетов нанимателей в банке причитающихся работникам сумм, а также при получении денежных средств на выплату премий и вознаграждений любого характера и периодичности.

3. Юридические лица и предприниматели, производящие оплату труда из выручки от реализации продукции (товаров, работ, услуг) или в натуральной форме, предъявляют поручения на перечисление в бюджет исчисленных и удержанных сумм налога, а банки, соответственно, исполняют их не позднее дня, следующего за днем выплаты средств на оплату труда.

4. При предъявлении в учреждение банка чека на выдачу средств для оплаты труда работникам, уходящим в отпуск либо уволенным, выплат по гражданско-правовым договорам и т.п. (кроме премий и вознаграждений любого характера и периодичности) в промежуточные периоды между установленными сроками выдачи заработной платы платежные поручения на перечисление налога могут не представляться, и эти суммы налога перечисляются в установленные для нанимателей сроки.

Налог как основная форма доходов государства присущ всем государственным системам. Налоги взимаются для обеспечения государственных расходов, покрытия общественно полезных потребностей.

В соответствии со ст. 6 Налогового кодекса Республики Беларусь налогом признается обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в республиканский и (или) местные бюджеты.

Одним из основных налогов в налоговой системе любого государства является подоходный налог с граждан, плательщиками которого являются физические лица.

Обложению подоходным налогом с физических лиц подлежат доходы, полученные:

- гражданами Республики Беларусь и постоянно находящимися на территории Республики Беларусь иностранными гражданами и лицами без гражданства - от источников в Республике Беларусь и (или) от источников за пределами Республики;

- иностранными гражданами и лицами без гражданства, которые не относятся к постоянно проживающим на территории Республики Беларусь -от источников в Республике Беларусь.

Под доходом физического лица понимаются любые получаемые (начисляемые) денежные средства и материальные ценности, в том числе заработная плата, премии и другие вознаграждения, связанные с выполнением трудовых обязанностей; доходы от выполнения работ по гражданско-правовым договорам; доходы, полученные от реализации недвижимого имущества, акций или иных ценных бумаг, долей учредителей в уставном фонде, паев в имуществе белорусских и иностранных организаций; образующиеся в результате оплаты за счет средств субъектов хозяйствования стоимости различного рода путевок, курсовок, медицинских или бытовых услуг, удешевления питания, приобретения проездных билетов, абонементов, экскурсий, платы за учебу в учебных заведениях, а также другие доходы, указанные в законодательстве.

Налогообложению не подлежат следующие доходы:

- пособия по государственному социальному страхованию и государственному социальному обеспечению, кроме пособий по временной нетрудоспособности (в том числе пособий по уходу за больным ребенком);

- все виды получаемых пенсий, назначаемых в порядке, установленном законодательством Республики Беларусь;

- суммы материальной помощи, оказываемой:

в связи с чрезвычайной ситуацией;

организациями и (или) индивидуальными предпринимателями по месту основной работы (службы, учебы) умершего работника (военнослужащего, обучающегося), в том числе пенсионера, ранее работавшего (служившего) в этих организациях и (или) у этих индивидуальных предпринимателей, лицам, состоящим с умершим работником (военнослужащим, обучающимся) в отношениях близкого родства;

- стоимость путевок в санаторно-курортные и оздоровительные организации Республики Беларусь, приобретенных для детей в возрасте до восемнадцати лет и оплаченных (возмещенных) за счет средств белорусских организаций и (или) белорусских индивидуальных предпринимателей в пределах 705 белорусских рублей на каждого ребенка от каждого источника в течение налогового периода;

- доходы плательщиков, получаемые от реализации продукции растениеводства и (или) животноводства, выращенной (произведенной) ими на находящемся на территории Республики Беларусь земельном участке, предоставленном таким лицам для строительства и обслуживания жилого дома и ведения личного подсобного хозяйства, коллективного садоводства, дачного строительства, огородничества, в виде служебного земельного надела;

- доходы плательщиков, получаемые от сбора и сдачи лекарственного растительного сырья, дикорастущих ягод, орехов и иных плодов, грибов, другой дикорастущей продукции организациям и (или) индивидуальным предпринимателям, осуществляющим в порядке, установленном законодательством, деятельность по промысловой заготовке (закупке) указанной продукции;

- доходы плательщиков, получаемые от физических лиц в виде наследства;

- доходы плательщиков, получаемые от физических лиц, не являющихся индивидуальными предпринимателями, в размере, не превышающем 5 555 белорусских рублей, в сумме от всех источников в течение налогового периода, полученные;

- не являющиеся вознаграждениями за выполнение трудовых или иных обязанностей доходы, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок, получаемые от:

организаций и индивидуальных предпринимателей, являющихся местом основной работы (службы, учебы) – в размере, не превышающем 1 678 белорусских рублей, от каждого источника в течение налогового периода,

иных организаций и индивидуальных предпринимателей – в размере, не превышающем 111 белорусских рублей, от каждого источника в течение налогового периода.

- доходы в виде оплаты страховых услуг страховых организаций Республики Беларусь, в том числе по договорам добровольного страхования жизни, дополнительной пенсии, медицинских расходов, получаемые от организаций и индивидуальных предпринимателей, являющихся местом основной работы (службы, учебы), в размере, не превышающем 2 874 белорусских рублей, от каждого источника в течение налогового периода;

- безвозмездная (спонсорская) помощь в денежной и (или) натуральной формах, поступившие на благотворительный счет банка Республики Беларусь пожертвования, получаемые:

инвалидами, несовершеннолетними детьми-сиротами и детьми, оставшимися без попечения родителей, – в размере, не превышающем 11 102 белорусских рублей, в сумме от всех источников в течение налогового периода;

плательщиками, нуждающимися в получении медицинской помощи, в том числе проведении операций, при наличии соответствующего подтверждения, выдаваемого в порядке, установленном Министерством здравоохранения Республики Беларусь;

в виде выигрышей, полученных по всем видам лотерей от организаций, осуществляющих лотерейную деятельность в порядке, установленном законодательством;

в виде выигрышей по электронным интерактивным играм, полученных от организаций, осуществляющих деятельность по организации и проведению таких игр в порядке, предусмотренном законодательством;

- доходы в виде процентов, полученных плательщиками по банковским вкладам (депозитам), денежным средствам, находящимся на текущем (расчетном) банковском счете в банках, находящихся на территории Республики Беларусь, за исключением таких банковских счетов, используемых для осуществления предпринимательской, если выполняется хотя бы одно из указанных ниже условий:

такие доходы начислены по процентной ставке, не превышающей размер процентной ставки по банковскому вкладу (депозиту) до востребования;

фактический срок размещения денежных средств на счете банковского вклада (депозита), текущем (расчетном) банковском счете в белорусских рублях составляет не менее одного года, а в иностранной валюте – не менее двух лет;

- не являющиеся вознаграждениями за выполнение трудовых или иных обязанностей доходы, получаемые от профсоюзных организаций членами таких организаций, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок, в размере, не превышающем 336 белорусских рублей, от каждой профсоюзной организации в течение налогового периода;

- стоимость форменной одежды, выдаваемой в соответствии с законодательством;

- доходы, полученные плательщиками – налоговыми резидентами Республики Беларусь от возмездного отчуждения:

в течение пяти лет (в том числе путем продажи, мены, ренты) одного жилого дома с хозяйственными постройками (при их наличии), одной квартиры, одной дачи, одного садового домика с хозяйственными постройками (при их наличии), одного гаража, одного машино-места, одного земельного участка, принадлежащих им на праве собственности (и нерезиденты);

в течение календарного года одного автомобиля, технически допустимая общая масса которого не превышает 3500 килограммов и число сидячих мест которого, помимо сиденья водителя, не превышает восьми, или другого механического транспортного средства.;

имущества, полученного плательщиком по наследству, независимо от порядка реализации – освобождается;

- доходы, получаемые от сдачи внаем (поднаем) жилых помещений молодым специалистам, молодым рабочим (служащим);

- доходы адвокатов (за исключением адвокатов, осуществляющих адвокатскую деятельность индивидуально), полученные от осуществления адвокатской деятельности и направленные ими на уплату взносов на содержание территориальных коллегий адвокатов, членами которых они являются;

- доходы нотариусов, осуществляющих нотариальную деятельность в нотариальных конторах, получаемые от осуществления нотариальной деятельности и направленные ими на уплату взносов, необходимых для содержания Белорусской нотариальной палаты, ее организационных структур и выполнение возложенных на них задач и функций;

- страхового возмещения и (или) обеспечения в связи с наступлением соответствующих страховых случаев.

На 2017 год при исчислении подоходного налога установлены следующие налоговые вычеты:

- доходы в размере 93 руб. за каждый месяц года при получении дохода в сумме, не превышающей 563 руб. в месяц (стандартный вычет);

- доходы на содержание детей и иждивенцев в размере 27 руб. на каждого ребенка до 18 лет и каждого иждивенца за каждый месяц года (стандартный вычет);

- доходы на содержание детей в размере 52 руб. на каждого ребенка до 18 лет (если 2 и более ребенка) за каждый месяц года (стандартный вычет);

- доходы в размере 52 руб. в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю;

- в сумме, уплаченной плательщиком в течение налогового периода за свое обучение в учреждениях образования Республики Беларусь при получении первого высшего, первого среднего специального или первого профессионально-технического образования, а также на погашение кредитов банков Республики Беларусь, займов, полученных на эти цели (включая проценты по ним (социальный вычет));

- в сумме фактически произведенных плательщиком и членами его семьи (супругом (супругой), состоящими на учете нуждающихся в улучшении жилищных условий, расходов на строительство либо приобретение на территории Республики Беларусь индивидуального жилого дома или квартиры, а также на погашение кредитов банков Республики Беларусь, займов, полученных на эти цели (включая проценты по ним (имущественный вычет)).

Налоговые вычеты предоставляются физическому лицу по основному месту работы( службы, учебы), а при отсутствии места работы-при подаче налоговой декларации.

Для исчисления подоходного налога с физических лиц установлена базовая ставка в размере 13%.

Ставка в размере 9 процентов установлена в отношении доходов, полученных физическими лицами (кроме работников, осуществляющих обслуживание и охрану зданий, помещений, земельных участков) от резидентов Парка высоких технологий по трудовым договорам (контрактам);

индивидуальными предпринимателями – резидентами Парка высоких технологий, а также другими физическими лицами, участвующими в реализации зарегистрированного в установленном порядке бизнес-проекта в сфере новых и высоких технологий, от нерезидентов Парка высоких технологий по трудовым договорам (контрактам).

По ставке 16 процентов облагаются доходы, полученные белорусскими индивидуальными предпринимателями (нотариусами, адвокатами) от осуществления предпринимательской (нотариальной, осуществляемой индивидуально адвокатской) деятельности.

Ставка в размере 4 процента установлена в отношении доходов в виде выигрышей (возвращенных несыгравших ставок), полученных физическими лицами от организаторов азартных игр – юридических лиц Республики Беларусь.

В отношении доходов, получаемых физическими лицами от сдачи в аренду, наем жилых или нежилых помещений, машино-мест в размере, не превышающем 5 555 белорусских рублей ставки налога устанавливаются в фиксированных суммах областными и Минским городским Советами депутатов в зависимости от категории населенного пункта.

По окончании календарного года физические лица, получившие доходы не только по месту работы, но и от других источников, на которые не возложена обязанность удерживать налог, а также от источников за пределами Республики Беларусь, обязаны представить не позднее 1 марта следующего года в налоговый орган по месту постановки на учет налоговую декларацию о полученных доходах и не позднее 15 мая уплатить в бюджет исчисленный налоговым органом подоходный налог.

Сергиевич И.И. – адвокат Минской областной юридической консультации № 3

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

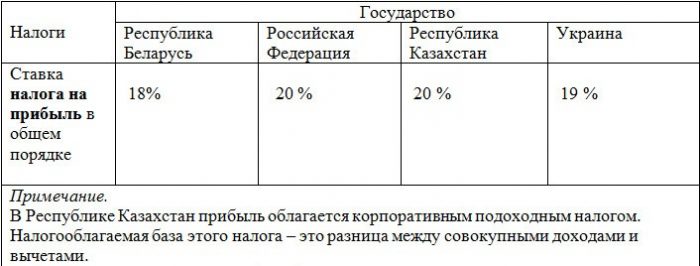

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

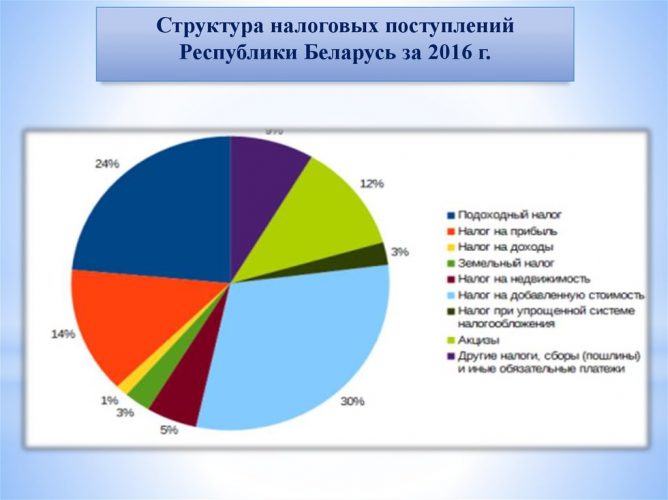

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Вы здесь: Главная

ОСОБЕННАЯ ЧАСТЬ

ТЕМА 10. РЕСПУБЛИКАНСКИЕ И МЕСТНЫЕ НАЛОГИ И СБОРЫ

10.5. Подоходный налог с физических лиц

10.5. Подоходный налог с физических лиц

Плательщиками подоходного налога являются физические лица, которые в соответствии со ст. 17 НК подразделяются на налоговых резидентов и нерезидентов в зависимости от времени фактического нахождения на территории Республики Беларусь. Так, налоговыми резидентами Республики Беларусь признаются физические лица, которые фактически находились на территории Республики Беларусь более 183 дней в календарном году. При этом, ко времени фактического нахождения на территории Республики Беларусь относится время непосредственного пребывания физического лица на территории Республики Беларусь, а также время, на которое это лицо выезжало за пределы территории Республики Беларусь на лечение, отдых, в командировку.

До тех пор, пока нормы налогового законодательства не позволяют определить статус физического лица, лицо признается налоговым резидентом Республики Беларусь в текущем календарном году, если оно фактически находилось на территории Республики Беларусь более 183 дней в предыдущем календарном году.

Объектом налогообложения признаются доходы, полученные плательщиками:

- от источников в Республике Беларусь и (или) от источников за пределами Республики Беларусь - для физических лиц, признаваемых налоговыми резидентами Республики Беларусь;

- от источников в Республике Беларусь - для физических лиц, не признаваемых налоговыми резидентами Республики Беларусь.

В ст. 154-155 НК предусмотрены конкретные перечни облагаемых налогом доходов, полученных плательщиками и от источников в Республике Беларусь, и от источников за ее пределами. Вместе с тем, данные перечни не являются «закрытыми», в связи чем методологически более верным для решения вопроса, следует ли признавать получаемый физическим лицом доход объектом обложения подоходным налогом, является определение перечня доходов, не признаваемых таковыми (п. 2 ст. 153 НК), а также доходов, не подлежащих налогообложению (освобождаемые от налогообложения) (ст. 163 НК).

При определении налоговой базы учитываются все доходы плательщика, полученные им как в денежной, так и в натуральной форме.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Доходы (расходы) плательщика, полученные (понесенные) в иностранной валюте, пересчитываются в белорусские рубли по официальному курсу Национального банка Республики Беларусь, установленному на дату фактического получения доходов (на дату фактического осуществления расходов).

При получении плательщиком дохода от организаций и индивидуальных предпринимателей в натуральной форме в виде товаров (работ, услуг), иного имущества налоговая база определяется как стоимость этих товаров (работ, услуг), иного имущества, исчисленная исходя из регулируемых цен (тарифов), а при их отсутствии - из цен (тарифов), применяемых такими организациями и индивидуальными предпринимателями на дату начисления плательщику дохода.

Налоговым периодом является календарный год.

При определении налоговой базы Законом предусмотрены следующие налоговые вычеты: стандартные (ст. 164 НК), социальные (ст. 165 НК), имущественные (ст. 166-167 НК) и профессиональные (ст. 168-171 НК).

Плательщик имеет право на получение следующих стандартных налоговых вычетов:

- в размере 292 000 белорусских рублей в месяц при получении дохода в сумме, не превышающей 1 766 000 белорусских рублей в месяц;

- в размере 81 000 белорусских рублей в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца.

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям установленный настоящим подпунктом стандартный налоговый вычет предоставляется в размере 162 000 белорусских рублей на каждого ребенка в месяц.

Родителям, имеющим трех и более детей в возрасте до восемнадцати лет (многодетные семьи) или детей-инвалидов в возрасте до восемнадцати лет, стандартный налоговый вычет предоставляется в размере 162 000 белорусских рублей на каждого ребенка в месяц;

- в размере 410 000 белорусских рублей в месяц категориям плательщиков:

а) физическим лицам, заболевшим и перенесшим лучевую болезнь, вызванную последствиями катастрофы на Чернобыльской АЭС, а также инвалидам, в отношении которых установлена причинная связь наступившей инвалидности с катастрофой на Чернобыльской АЭС;

б) физическим лицам, принимавшим в 1986–1987 годах участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС в пределах зоны эвакуации или занятым в этот период на эксплуатации или других работах на указанной станции (в том числе временно направленным и командированным), включая военнослужащих и военнообязанных, призванных на специальные сборы и привлеченных к выполнению работ, связанных с ликвидацией последствий данной катастрофы;

в) физическим лицам – Героям Социалистического Труда, Героям Советского Союза, Героям Беларуси, полным кавалерам орденов Славы, Трудовой Славы, Отечества;

г) физическим лицам – участникам Великой Отечественной войны, а также лицам, имеющим право на льготное налогообложение в соответствии с Законом Республики Беларусь от 17 апреля 1992 года (в ред. Закона от 12 июля 2001 г.) «О ветеранах»;

д) физическим лицам – инвалидам I и II группы независимо от причин инвалидности, инвалидам с детства, детям-инвалидам в возрасте до восемнадцати лет.

Указанные стандартные налоговые вычеты предоставляются плательщику нанимателем по месту основной работы (службы, учебы) плательщика на основании документов, подтверждающих его право на такие налоговые вычеты.

Плательщик при определении налоговой базы имеет право на получение следующих социальных вычетов:

- в сумме, фактически уплаченной плательщиком в течение налогового периода за свое обучение в учреждениях образования Республики Беларусь при получении первого высшего, первого среднего специального или первого профессионально-технического образования, а также на погашение кредитов банков Республики Беларусь, займов, полученных от белорусских организаций и (или) белорусских индивидуальных предпринимателей (включая проценты по ним, за исключением процентов по просроченным кредитам и просроченным процентам, займам), фактически израсходованных им на получение первого высшего, первого среднего специального или первого профессионально-технического образования.

Если в налоговом периоде указанный социальный налоговый вычет не может быть использован полностью, его остаток переносится на последующие налоговые периоды до полного его использования;

- в сумме, не превышающей сорока восьми базовых величин в течение налогового периода и уплаченной плательщиком в качестве страховых взносов по договорам добровольного страхования жизни и дополнительной пенсии, заключенным на срок не менее пяти лет, а также по договорам добровольного страхования медицинских расходов.

Социальные налоговые вычеты предоставляются плательщикам по месту основной работы (службы, учебы), а при отсутствии места основной работы (службы, учебы) – при подаче налоговой декларации (расчета) в налоговые органы по окончании налогового периода.

Плательщик имеет право на получение следующих имущественных налоговых вычетов:

- в сумме фактически произведенных плательщиком и членами его семьи (супругом (супругой), их не состоящими в браке на момент осуществления расходов детьми и иными лицами, признанными в судебном порядке членами семьи плательщика), состоящими на учете нуждающихся в улучшении жилищных условий, расходов на строительство либо приобретение на территории Республики Беларусь индивидуального жилого дома или квартиры, а также на погашение кредитов банков Республики Беларусь, займов, полученных от белорусских организаций и (или) белорусских индивидуальных предпринимателей (включая проценты по ним, за исключением процентов по просроченным кредитам и займам, просроченных процентов по ним), фактически израсходованных ими на строительство либо приобретение на территории Республики Беларусь индивидуального жилого дома или квартиры;

Повторное предоставление плательщику указанного вычета не допускается.

Если в налоговом периоде имущественный налоговый вычет не может быть использован полностью, его остаток переносится на последующие налоговые периоды до полного его использования.

Данный имущественный налоговый вычет предоставляется плательщику по месту основной работы (службы, учебы), а при отсутствии места основной работы (службы, учебы) – при подаче налоговой декларации (расчета) в налоговые органы по окончании налогового периода;

- в сумме фактически произведенных плательщиком и документально подтвержденных расходов, связанных с приобретением и (или) отчуждением возмездно отчуждаемого имущества, за исключением реализации плательщиком принадлежащих ему ценных бумаг и финансовых инструментов срочного рынка.

Данный имущественный предоставляется плательщику налоговым органом при подаче им налоговой декларации (расчета) в налоговые органы по окончании налогового периода.

На получение профессиональных налоговых вычетов могут претендовать следующие категории плательщиков:

- плательщики - индивидуальные предприниматели и приравненные к ним для целей налогообложения лица (частные нотариусы) - в сумме фактически произведенных и документально подтвержденных расходов, непосредственно связанных с осуществлением ими предпринимательской деятельности.

Вместо получения профессионального налогового вычета в сумме фактически произведенных плательщиками и документально подтвержденных расходов, непосредственно связанных с осуществлением ими предпринимательской деятельности, плательщики имеют право на профессиональный налоговый вычет в размере 10 процентов общей суммы доходов, полученных от предпринимательской деятельности;

- плательщики, получающие доходы от сдачи в аренду (субаренду), наем (поднаем) жилых и нежилых помещений, - в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с получением таких доходов;

- плательщики, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам изобретений, полезных моделей, промышленных образцов и иных результатов интеллектуальной деятельности, - в сумме фактически произведенных ими и документально подтвержденных расходов.

- плательщики – спортсмены и их тренеры, получающие доходы от личной деятельности за участие в коммерческих, спортивных соревнованиях (играх, выступлениях), при условии, что такая деятельность осуществляется плательщиками не в рамках командного участия, – в сумме фактически произведенных ими и документально подтвержденных расходов: по оплате проезда к месту соревнований (игр, выступлений) и обратно; на проживание в период участия в соревнованиях (играх, выступлениях); по оплате стоимости спортивного снаряжения, оборудования, спортивной и парадной формы; по оплате фармакологических и восстановительных средств, витаминных и белково-глюкозных препаратов.

Указанные профессиональные налоговые вычеты предоставляются плательщикам при подаче ими налоговой декларации (расчета) в налоговые органы по окончании налогового периода.

Налоговые ставки устанавливаются в следующих размерах:

- 9 процентов – в отношении доходов, полученных:

а) физическими лицами (кроме работников, осуществляющих обслуживание и охрану зданий, помещений, земельных участков) от резидентов Парка высоких технологий по трудовым договорам;

б) индивидуальными предпринимателями – резидентами Парка высоких технологий;

в) физическими лицами, участвующими в реализации зарегистрированного в установленном порядке бизнес-проекта в сфере новых и высоких технологий, от нерезидентов Парка высоких технологий по трудовым договорам;

- 12 процентов (основная) – единая плоская ставка, применяемая с 1 января 2009 года;

- 15 процентов в отношении доходов, полученных:

а) в виде дивидендов;

б) плательщиками, не признаваемыми налоговыми резидентами Республики Беларусь, от физических лиц, не являющихся индивидуальными предпринимателями, за реализованные им товары (работы, услуги), иное имущество;

в) получаемых от осуществления предпринимательской и частной нотариальной деятельности;

- размер фиксированных сумм налога в пределах налоговых ставок, определяемых Президентом Республики Беларусь, устанавливается в зависимости от категории населенного пункта, в котором находится такое помещение.

Белорусские организации, индивидуальные предприниматели, иностранные организации, осуществляющие деятельность на территории Республики Беларусь через постоянные представительства, постоянные представительства международных организаций в Республике Беларусь, дипломатические и приравненные к ним представительства иностранных государств в Республике Беларусь, от которых плательщик получил доходы, признаются налоговыми агентами и, соответственно, обязаны исчислить, удержать у плательщика и перечислить в бюджет соответствующую сумму налога.

Налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов плательщика при их фактической выплате.

Статья 182 НК регулирует положения, устраняющие двойное налогообложение при взимании подоходного налога с физических лиц.

Налог как основная форма доходов государства присущ всем государственным системам. Налоги взимаются для обеспечения государственных расходов, покрытия общественно полезных потребностей.

В соответствии со ст. 6 Налогового кодекса Республики Беларусь налогом признается обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в республиканский и (или) местные бюджеты.

Одним из основных налогов в налоговой системе любого государства является подоходный налог с граждан, плательщиками которого являются физические лица.

Обложению подоходным налогом с физических лиц подлежат доходы, полученные:

- гражданами Республики Беларусь и постоянно находящимися на территории Республики Беларусь иностранными гражданами и лицами без гражданства - от источников в Республике Беларусь и (или) от источников за пределами Республики;

- иностранными гражданами и лицами без гражданства, которые не относятся к постоянно проживающим на территории Республики Беларусь -от источников в Республике Беларусь.

Под доходом физического лица понимаются любые получаемые (начисляемые) денежные средства и материальные ценности, в том числе заработная плата, премии и другие вознаграждения, связанные с выполнением трудовых обязанностей; доходы от выполнения работ по гражданско-правовым договорам; доходы, полученные от реализации недвижимого имущества, акций или иных ценных бумаг, долей учредителей в уставном фонде, паев в имуществе белорусских и иностранных организаций; образующиеся в результате оплаты за счет средств субъектов хозяйствования стоимости различного рода путевок, курсовок, медицинских или бытовых услуг, удешевления питания, приобретения проездных билетов, абонементов, экскурсий, платы за учебу в учебных заведениях, а также другие доходы, указанные в законодательстве.

Налогообложению не подлежат следующие доходы:

- пособия по государственному социальному страхованию и государственному социальному обеспечению, кроме пособий по временной нетрудоспособности (в том числе пособий по уходу за больным ребенком);

- все виды получаемых пенсий, назначаемых в порядке, установленном законодательством Республики Беларусь;

- суммы материальной помощи, оказываемой:

в связи с чрезвычайной ситуацией;

организациями и (или) индивидуальными предпринимателями по месту основной работы (службы, учебы) умершего работника (военнослужащего, обучающегося), в том числе пенсионера, ранее работавшего (служившего) в этих организациях и (или) у этих индивидуальных предпринимателей, лицам, состоящим с умершим работником (военнослужащим, обучающимся) в отношениях близкого родства;

- стоимость путевок в санаторно-курортные и оздоровительные организации Республики Беларусь, приобретенных для детей в возрасте до восемнадцати лет и оплаченных (возмещенных) за счет средств белорусских организаций и (или) белорусских индивидуальных предпринимателей в пределах 705 белорусских рублей на каждого ребенка от каждого источника в течение налогового периода;

- доходы плательщиков, получаемые от реализации продукции растениеводства и (или) животноводства, выращенной (произведенной) ими на находящемся на территории Республики Беларусь земельном участке, предоставленном таким лицам для строительства и обслуживания жилого дома и ведения личного подсобного хозяйства, коллективного садоводства, дачного строительства, огородничества, в виде служебного земельного надела;

- доходы плательщиков, получаемые от сбора и сдачи лекарственного растительного сырья, дикорастущих ягод, орехов и иных плодов, грибов, другой дикорастущей продукции организациям и (или) индивидуальным предпринимателям, осуществляющим в порядке, установленном законодательством, деятельность по промысловой заготовке (закупке) указанной продукции;

- доходы плательщиков, получаемые от физических лиц в виде наследства;

- доходы плательщиков, получаемые от физических лиц, не являющихся индивидуальными предпринимателями, в размере, не превышающем 5 555 белорусских рублей, в сумме от всех источников в течение налогового периода, полученные;

- не являющиеся вознаграждениями за выполнение трудовых или иных обязанностей доходы, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок, получаемые от:

организаций и индивидуальных предпринимателей, являющихся местом основной работы (службы, учебы) – в размере, не превышающем 1 678 белорусских рублей, от каждого источника в течение налогового периода,

иных организаций и индивидуальных предпринимателей – в размере, не превышающем 111 белорусских рублей, от каждого источника в течение налогового периода.

- доходы в виде оплаты страховых услуг страховых организаций Республики Беларусь, в том числе по договорам добровольного страхования жизни, дополнительной пенсии, медицинских расходов, получаемые от организаций и индивидуальных предпринимателей, являющихся местом основной работы (службы, учебы), в размере, не превышающем 2 874 белорусских рублей, от каждого источника в течение налогового периода;

- безвозмездная (спонсорская) помощь в денежной и (или) натуральной формах, поступившие на благотворительный счет банка Республики Беларусь пожертвования, получаемые:

инвалидами, несовершеннолетними детьми-сиротами и детьми, оставшимися без попечения родителей, – в размере, не превышающем 11 102 белорусских рублей, в сумме от всех источников в течение налогового периода;

плательщиками, нуждающимися в получении медицинской помощи, в том числе проведении операций, при наличии соответствующего подтверждения, выдаваемого в порядке, установленном Министерством здравоохранения Республики Беларусь;

в виде выигрышей, полученных по всем видам лотерей от организаций, осуществляющих лотерейную деятельность в порядке, установленном законодательством;

в виде выигрышей по электронным интерактивным играм, полученных от организаций, осуществляющих деятельность по организации и проведению таких игр в порядке, предусмотренном законодательством;

- доходы в виде процентов, полученных плательщиками по банковским вкладам (депозитам), денежным средствам, находящимся на текущем (расчетном) банковском счете в банках, находящихся на территории Республики Беларусь, за исключением таких банковских счетов, используемых для осуществления предпринимательской, если выполняется хотя бы одно из указанных ниже условий:

такие доходы начислены по процентной ставке, не превышающей размер процентной ставки по банковскому вкладу (депозиту) до востребования;

фактический срок размещения денежных средств на счете банковского вклада (депозита), текущем (расчетном) банковском счете в белорусских рублях составляет не менее одного года, а в иностранной валюте – не менее двух лет;

- не являющиеся вознаграждениями за выполнение трудовых или иных обязанностей доходы, получаемые от профсоюзных организаций членами таких организаций, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок, в размере, не превышающем 336 белорусских рублей, от каждой профсоюзной организации в течение налогового периода;

- стоимость форменной одежды, выдаваемой в соответствии с законодательством;

- доходы, полученные плательщиками – налоговыми резидентами Республики Беларусь от возмездного отчуждения:

в течение пяти лет (в том числе путем продажи, мены, ренты) одного жилого дома с хозяйственными постройками (при их наличии), одной квартиры, одной дачи, одного садового домика с хозяйственными постройками (при их наличии), одного гаража, одного машино-места, одного земельного участка, принадлежащих им на праве собственности (и нерезиденты);

в течение календарного года одного автомобиля, технически допустимая общая масса которого не превышает 3500 килограммов и число сидячих мест которого, помимо сиденья водителя, не превышает восьми, или другого механического транспортного средства.;

имущества, полученного плательщиком по наследству, независимо от порядка реализации – освобождается;

- доходы, получаемые от сдачи внаем (поднаем) жилых помещений молодым специалистам, молодым рабочим (служащим);

- доходы адвокатов (за исключением адвокатов, осуществляющих адвокатскую деятельность индивидуально), полученные от осуществления адвокатской деятельности и направленные ими на уплату взносов на содержание территориальных коллегий адвокатов, членами которых они являются;

- доходы нотариусов, осуществляющих нотариальную деятельность в нотариальных конторах, получаемые от осуществления нотариальной деятельности и направленные ими на уплату взносов, необходимых для содержания Белорусской нотариальной палаты, ее организационных структур и выполнение возложенных на них задач и функций;

- страхового возмещения и (или) обеспечения в связи с наступлением соответствующих страховых случаев.

На 2017 год при исчислении подоходного налога установлены следующие налоговые вычеты:

- доходы в размере 93 руб. за каждый месяц года при получении дохода в сумме, не превышающей 563 руб. в месяц (стандартный вычет);

- доходы на содержание детей и иждивенцев в размере 27 руб. на каждого ребенка до 18 лет и каждого иждивенца за каждый месяц года (стандартный вычет);

- доходы на содержание детей в размере 52 руб. на каждого ребенка до 18 лет (если 2 и более ребенка) за каждый месяц года (стандартный вычет);

- доходы в размере 52 руб. в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю;

- в сумме, уплаченной плательщиком в течение налогового периода за свое обучение в учреждениях образования Республики Беларусь при получении первого высшего, первого среднего специального или первого профессионально-технического образования, а также на погашение кредитов банков Республики Беларусь, займов, полученных на эти цели (включая проценты по ним (социальный вычет));

- в сумме фактически произведенных плательщиком и членами его семьи (супругом (супругой), состоящими на учете нуждающихся в улучшении жилищных условий, расходов на строительство либо приобретение на территории Республики Беларусь индивидуального жилого дома или квартиры, а также на погашение кредитов банков Республики Беларусь, займов, полученных на эти цели (включая проценты по ним (имущественный вычет)).

Налоговые вычеты предоставляются физическому лицу по основному месту работы( службы, учебы), а при отсутствии места работы-при подаче налоговой декларации.

Для исчисления подоходного налога с физических лиц установлена базовая ставка в размере 13%.

Ставка в размере 9 процентов установлена в отношении доходов, полученных физическими лицами (кроме работников, осуществляющих обслуживание и охрану зданий, помещений, земельных участков) от резидентов Парка высоких технологий по трудовым договорам (контрактам);

индивидуальными предпринимателями – резидентами Парка высоких технологий, а также другими физическими лицами, участвующими в реализации зарегистрированного в установленном порядке бизнес-проекта в сфере новых и высоких технологий, от нерезидентов Парка высоких технологий по трудовым договорам (контрактам).

По ставке 16 процентов облагаются доходы, полученные белорусскими индивидуальными предпринимателями (нотариусами, адвокатами) от осуществления предпринимательской (нотариальной, осуществляемой индивидуально адвокатской) деятельности.

Ставка в размере 4 процента установлена в отношении доходов в виде выигрышей (возвращенных несыгравших ставок), полученных физическими лицами от организаторов азартных игр – юридических лиц Республики Беларусь.

В отношении доходов, получаемых физическими лицами от сдачи в аренду, наем жилых или нежилых помещений, машино-мест в размере, не превышающем 5 555 белорусских рублей ставки налога устанавливаются в фиксированных суммах областными и Минским городским Советами депутатов в зависимости от категории населенного пункта.

По окончании календарного года физические лица, получившие доходы не только по месту работы, но и от других источников, на которые не возложена обязанность удерживать налог, а также от источников за пределами Республики Беларусь, обязаны представить не позднее 1 марта следующего года в налоговый орган по месту постановки на учет налоговую декларацию о полученных доходах и не позднее 15 мая уплатить в бюджет исчисленный налоговым органом подоходный налог.

Сергиевич И.И. – адвокат Минской областной юридической консультации № 3

Читайте также: