Налоги взимаются только с расходов домохозяйств

Опубликовано: 18.05.2024

§ 7. Виды налогов. Механизм налогообложения.

Виды налогов. Налоги бывают прямые и косвенные, государственные и местные, устанавливаемые региональными властями и органами.

Для налоговой системы страны с развитой рыночной экономикой характерны следующие признаки:

• прогрессивный дифференцированный характер налогообложения;

• частые изменения ставок налогообложения в зависимости от экономических условий, складывающихся в стране;

• определение начальных сумм, не облагаемых налогом.

Всё это делает налоговую систему гибкой, способствует её дифференцированному использованию.

К налогам относят, например, подоходный налог, налог на прибыль предприятий, косвенные налоги и взносы на социальное страхование.

Подоходный налог взимается с физических лиц. Им облагаются все доходы граждан, в том числе и выигрыши в лотерею. Налогом на прибыль предприятия облагается его чистая прибыль за определённый календарный период. Взимание подоходного налога происходит посредством заполнения налогоплательщиком декларации о доходах при условии наличия у налогоплательщика нескольких источников доходов, включая предпринимательскую деятельность. В настоящее время в России ставка подоходного налога является фиксированной и составляет 13%. С 2009 г. налог на прибыль организаций составляет 20% (однако его реальный расчёт – очень сложная бухгалтерская процедура). Во многих странах мира налоги имеют прогрессивные ставки – чем больше доход, тем больше ставка налога. Такая налоговая политика имеет социальную составляющую, так как позволяет немного сократить разрыв в доходах бедных и богатых.

Прямые налоги взимаются в процессе накопления материальных благ непосредственно с доходов или имущества налогоплательщиков. Среди прямых налогов выделяют реальные прямые налоги, которыми облагается предполагаемый средний доход, получаемый от того или иного объекта налогообложения (налоги на имущество, в том числе с владельцев автотранспортных средств, земельный налог); личные прямые налоги, которые уплачиваются с действительно полученного дохода и отражают фактическую платежеспособность (подоходный налог, налог на прибыль, налог на наследство и дарение и т.п.).

Косвенные налоги взимаются через цену товара и вытекают из хозяйственных актов и оборотов, финансовых операций (акциз, НДС, таможенная пошлина, налог с оборота). Они распространяются на широкий круг торговых, производственных и иных организаций и даже физических лиц. Во многих странах мира применяется налог с продаж, который взимается с любой покупки. Основная цель косвенных налогов – увеличение доходов государственного и местного бюджета. Так, в российском бюджете основную доходную статью составляют не прямые налоги, а косвенные, в частности таможенные сборы и пошлины. Таможенные сборы – это форма косвенного налога, которым облагаются определённые группы людей и организации, в основном фирмы, осуществляющие экспортно-импортные операции.

Акциз – налог, взимаемый с покупателя при приобретении некоторых видов товаров и устанавливаемый обычно в процентах к цене этого товара. Например, акцизом в России облагаются табачные и винно-водочные изделия.

В России действует около 40 различных налогов. Их использование регулируется специальными законами, в частности Налоговым кодексом. Некоторые налоги являются целевыми и связаны с конкретным направлением государственных расходов – это налог на воспроизводство минерально-сырьевой базы и дорожный налог в Дорожный фонд. Первый необходим для финансирования деятельности геологов и буровиков, ведущих разведочные подготовительные работы к промышленному использованию новых месторождений полезных ископаемых, а второй – для финансирования ремонта и строительства федеральных дорог.

По своему экономическому содержанию близка к налогам пошлина – плата, взимаемая государством с юридических и физических лиц за оказание им определённого вида услуг. Государство установило пошлины за следующие виды услуг:

• оформление свидетельств о браке и рождении детей;

• выполнение процедуры расторжения брака;

• подтверждение права на получение наследства;

• принятие жалобы к рассмотрению в суде;

• выдачу разрешения на ввоз товаров зарубежного производства в страну (а иногда и за разрешение на вывоз товаров отечественного производства за рубеж).

На рисунке 1 представлена схема налоговой системы России. В России действуют следующие налоги: федеральные, региональные и местные. Наиболее крупные и значимые источники налоговых доходов (налог на доходы физических лиц (НДФЛ), налог на прибыль, акцизы и др.) распределяются между бюджетами различных уровней: федеральными, региональными, местными (городов и сельских поселений).

Рис. 1. Налоговая система в России.

Примеры федеральных налогов:

• налог на доходы физических лиц;

• налог на операции с ценными бумагами;

• платежи за пользование природными ресурсами;

• платежи за право пользования объектами животного мира и водными биологическими ресурсами, за загрязнение окружающей среды, за пользование водными объектами;

• налог на прибыль организаций;

• налоги, служащие источником образования дорожных фондов (налог на использование автомобильных дорог);

• налог с владельцев транспортных средств;

• налог с имущества, переходящего в порядке наследования и дарения;

• сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний;

• налог на покупку иностранных денежных знаков и платёжных документов, выраженных в иностранной валюте;

• налог на игорный бизнес;

• сборы за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции;

• налог на добычу полезных ископаемых;

• налог на добавленную стоимость (НДС);

Примеры региональных налогов:

• налог на имущество предприятий;

• сбор на нужды образовательных учреждений, взимаемый с юридических лиц;

• единый налог на вменённый доход для определённых видов деятельности.

Примеры местных налогов:

• налог на имущество физических лиц;

• регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью;

• налог на строительство объектов производственного назначения в курортной зоне;

• сбор за право торговли;

• целевые сборы с граждан и предприятий, учреждений, организаций независимо от их организационно-правовых форм на содержание милиции, благоустройство территорий, нужды образования и другие цели;

• налог на рекламу;

• налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров;

• сбор с владельцев собак;

• лицензионный сбор за право торговли винно-водочными изделиями;

• лицензионный сбор за право проведения местных аукционов и лотерей;

• сбор за выдачу ордера на квартиру;

• сбор за парковку автотранспорта;

• сбор за право использования местной символики;

• сбор за участие в бегах на ипподромах;

• сбор за выигрыш на бегах;

• сбор с лиц, участвующих в игре на тотализаторе на ипподроме;

• сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренных законодательными актами о налогообложении операций с ценными бумагами;

• сбор за право проведения кино- и телесъёмок;

• сбор за уборку территорий населённых пунктов;

• сбор за открытие игорного бизнеса.

Механизм налогообложения. В основе механизма налогообложения лежат ставки налогов, из которых рассчитываются денежные суммы, подлежащие уплате домохозяйствами или организациями в доход государства.

Ставка налога – это величина платы, которую налогоплательщик должен внести в доход государства в расчёте на единицу налогообложения. Ставка налога определяется как абсолютная сумма платежа либо как доля от стоимости того, к чему привязан данный налог (например, доходы или стоимость имущества). При этом всегда спорным является вопрос о количественной величине этой ставки (должна она быть единой или меняться по какой-то схеме).

В мировой практике существуют три разные системы налоговых ставок: прогрессивная, пропорциональная, регрессивная.

В прогрессивной системе ставка налога возрастает по мере роста величины облагаемого дохода или стоимости имущества. Применение такой системы означает, что богатые граждане платят в виде налогов бо́льшую долю своих доходов, чем менее состоятельные.

Пропорциональная система характеризуется равной для каждого плательщика ставкой налогообложения. С ростом налоговой базы сумма налога возрастает пропорционально. Такое налогообложение применяется в России.

В регрессивной системе предусмотрено снижение ставки обложения по мере роста абсолютной величины облагаемого дохода и имущества.

Размер налоговых изъятий постоянно является предметом дискуссии. Очевидно, чем большую долю личных доходов физических лиц и фирм правительство концентрирует в своих руках, тем больше возможностей имеется для решения социальных и иных задач общества. Однако чем слабее налоговый гнёт на экономику, тем динамичнее происходит её рост и развитие. В результате рациональная система налогов формируется как компромисс между интересами различных групп общества с учётом региональных интересов, твёрдых и однозначных правил построения налоговых систем. При этом очень много зависит от правительства и конкретных людей, которые в нём работают, их знаний и опыта, их честности и стремления к справедливости.

Налоговые льготы выражаются в частичном или полном освобождении определённых физических и юридических лиц от уплаты налогов. Такие льготы устанавливаются, например, для инвалидов, пенсионеров, образовательных учреждений, предприятий и предпринимателей малого бизнеса и др. Налоговые льготы связаны с приоритетами правительства (развитие инновационных технологий, модернизация производства и др.). Налоговые льготы улучшают экономическую ситуацию в регионе и стране.

Налоговые льготы имеются практически в каждой развитой стране. Например, в России их десятки, а в США – более 100, в Великобритании – около 80, во Франции – более 70, в Швеции – около 90 и т.д.

Налоговые льготы могут иметь форму налоговых кредитов – вычетов из величины начальных налогов. Например, во многих странах от налогообложения освобождается часть доли прироста затрат на развитие научно-исследовательских и опытно-конструкторских работ. Льготы часто устанавливаются в сфере амортизационных отчислений, тем самым стимулируется покупка нового оборудования или замена старого.

Часто используется метод отсрочки уплаты налога и полное освобождение от налогов. Такой льготой пользуются в основном малые и вновь образованные предприятия. Например, во Франции акционерные компании полностью освобождаются от налогов на прибыль в течение первых двух лет существования, а в третий год налогом облагается только 25% прибыли. Вся прибыль облагается налогом с шестого года деятельности компании.

В развитых странах мира применяется дифференцированный подход в начислении налогов: чем выше доходы, тем больше выплачивается налогов. Каждая страна при этом имеет свой верхний предел налогообложения: самый высокий (45%) установлен в Швеции, 22% – в США и 5% – в государстве Монако. В России применяется так называемая «плоская шкала» в размере 13% на заработную плату, пенсии, доходы и прибыли. Такой подход лишает государство важнейшей функции перераспределительного механизма, который в развитых странах во многом сглаживает социальный разрыв между богатыми и бедными.

2014-02-04

566

БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА

1. Влияние государственных расходов и налогов на домохозяйства

2. Влияние государственных расходов и налогов на предпринимательский сектор

1. Влияние государственных расходов и налогов на домохозяйства.Население активно реагирует на проводимую правительством политику в обеих частях государственного бюджета – доходной и расходной. Изменение в налогообложении прямо влияет на доходы населения, поэтому их потребительское поведение на рынке зависит от того, постоянно или временно в стране изменены налоги; ожидаемы они обществом или застают его врасплох.

Временное увеличение налогов не сказывается на общем уровне потребления домохозяйств в длительном периоде, так как население в период высоких налогов будет стремиться занять средства с целью поддержания существующего уровня потребления. Следовательно, они сократят сбережения. Рост налогов приводит не только к сокращению сбережений, но и к фактическому понижению уровня потребления домохозяйств. При этом государственные расходы могут смягчить, а иногда и нейтрализовать действие роста налогов на совокупный спрос, так как в экономике действует мультипликатор государственных расходов.

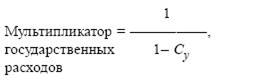

(24)

где Су– государственные расходы.

Этот коэффициент показывает, насколько изменится величина валового национального продукта при увеличении государственных расходов на единицу. Эффект мультипликатора получается за счет того, что вслед за ростом государственных расходов увеличиваются доходы населения, а следовательно, и налоговые поступления, которые частично покрывают дополнительные расходы правительства.

2. Влияние государственных расходов и налогов на предпринимательский сектор.Для предпринимательского сектора изменение налогообложения важно с точки зрения возможностей инвестирования. Поскольку инвестиции у предпринимательского сектора формируются в основном на заемной основе, то динамика сбережений домохозяйств является исходной основой их деятельности.

Что касается собственных сбережений фирм, то государственная налоговая политика оказывает на них прямое действие. Например, повышение налога на прибыль, ужесточение условий налоговых каникул при инвестировании нужных государству объектов сокращает для фирм ресурсную базу инвестирования.

С другой стороны, правительство наряду с усилением налогообложения часто предусматривает расходы на субсидирование инвестиционной активности фирм, разрешает ускоренную амортизацию используемого оборудования, что перекрывает потери фирм от повышения налогов.

В целом, если выбирать между одинаковыми по размеру увеличением государственных расходов и снижением налоговых поступлений, то валовый национальный продукт возрастет в большей мере в первом случае. В то же время дефицит государственного бюджета будет больше при снижении налогов, чем при идентичном росте государственных расходов.

Единственно верный ответ отмечен +

1 К общегосударственным налогам относят:

А) налог из рекламы;

В) коммунальный налог;

Г) гостиничный сбор.

2 Совокупность налогов, что взимаются в государстве, а также форм и методов их построения – это:

А) налоговая политика;

+ Б) налоговая система;

В) фискальная функция;

Г) принцип стабильности

3 Акцизный сбор – это налог:

+ А) косвенный – индивидуальный;

Б) прямой – реальный;

В) прямой – личный;

Г) косвенный – универсальный.

4 Налоги возникли в результате:

А) развития торговли;

+ Б) появления государства;

В) становление промышленности;

Г) формирование товарно-денежных отношений.

5 Налоги – это:

А) денежные содержания из каждого работающего человека;

Б) денежные и натуральные платежи, что выплачиваются из госбюджета;

В) денежные изъятия государства из прибыли и зарплаты;

+ Г) обязательные платежи юридических и физических лиц в бюджет в размерах и в сроки, установленные законом.

6 Недопущение каких-либо проявлений налоговой дискриминации – обеспечение одинакового подхода к субъектам ведения хозяйства – это принцип:

Г) равномерности уплаты.

7 К местным налогам и сборам относят:

А) рыночный сбор;

Б) налог на землю;

В) налог из владельцев транспортных средств;

Г) коммунальный налог;

8. Источником уплаты налога является:

А) заработная плата;

+ Г) все ответы верны.

9 Перераспределение доходов юридических и физических лиц осуществляется путем реализации:

А) стимулирующей функции налогов;

Б) регулирующей функции налогов;

+ В) распределительной функции налогов;

Г) контрольной функции налогов.

10 К личностным налогам относятся:

+ А) подоходный налог;

Б) налог на землю;

11 Налог с владельцев транспортных средств - это налог:

12 Пополнение средств государственной казны осуществляется путем реализации функции налогов:

13 К реальным налогам относятся:

А) подоходный налог;

+ В) налог на землю;

14 Налог с рекламы - это налог:

15 По способу взимания налоги подразделяются:

+ А) прямые и косвенные;

Б) на прибыль (доход), на прибавленную стоимость, ресурсные, на имущество, на действии;

В) общегосударственные и местные;

Г) кадастровые, декларационные и предыдущие.

16. Налоговым периодом по акцизам признается:

+ А) календарный месяц

В) календарный год

17. К коммерческим организациям относятся организации:

А) получающие прибыль, накапливающие ее и не распределяющие ее между участниками

+ Б) получающие прибыль и распределяющие ее между участниками

В) не получающие прибыль

18. Финансовой практикой выработаны виды прогрессии:

- Полная и смешанная

+ Простая и сложная

- Линейная и каскадная

19. К прямым налогам относятся:

+ Подоходный налог, налог на имущество

- Водный налог, акцизы

- Транспортный налог, подоходный налог

20. К целевым налогам относятся:

+ Земельный налог, налог на восстановление минерально-сырьевой базы

- Налог на транспортные перевозки, налог на недвижимость

- Таможенная пошлина, водный налог

21. К специальным налоговым режимам не относится:

- Система налогообложения, опирающаяся на патенты

- Система налогообложения для товаропроизводителей сельскохозяйственной продукции

+ Единый социальный налог

22. К косвенным налогам относятся:

- Налог на прибыль, налог на наследство

- Налог на имущество, земельный налог

23. Какие организации не являются плательщиками налога на прибыль?

- Коммерческие банки различных видов; страховые компании, получившие лицензию на обслуживание страховой деятельности; профессиональные работники рынка ценных бумаг

- Некоммерческие и благотворительные организации и фонды

+ Платящие единый налог на вмененный доход; применяющие упрощенную систему налогообложения, учета и отчетности; уплачивающие налог на игорный бизнес; платящие единый сельскохозяйственный налог

24. Функции налогов заключаются в:

+ Финансовом обеспечении расходов, которые несет государство; регулировании экономики со стороны государства; поддержании равенства между различными слоями населения; стимулировании экономики

- Концентрации денежных средств в государственном бюджете; осуществлении контроля за расходованием государственных денежных средств; поддержании социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними

- Равномерном распределении финансовых ресурсов государства; государственном регулировании экономики; обеспечении финансирования государственных расходов; осуществлении контроля за процессом использования государственных денежных средств

25. К какой группе налогов относятся акцизы?

26. Классифицировать налоги можно по следующим признакам:

- Способ изъятия; объект налогообложения; целевое назначение налога; субъект налогообложения; уровень бюджета, в который зачисляется налог; срок уплаты

- Отношение к бюджету; иерархические уровни утверждения; отношение к бюджету; субъект налогообложения; объект налогообложения; способ отражения в бухучете

+ Способ взимания; орган, устанавливающий налог; целевая направленность введения; субъект-налогоплательщик; уровень бюджета, в который зачисляется налог; способ отражения в бухучете; срок уплаты

тест 27. К местным налогам относятся:

+ Земельный налог; налог на имущество физических лиц

- Транспортный налог; налог за пользование воздушным пространством

- Налог на богатство; налог на добычу полезных ископаемых

28. Экономическое содержание налога выражается взаимоотношениями между:

- Субъектами хозяйствования в связи с перераспределением излишка доходов

+ Гражданами, субъектами хозяйствования и государством в связи с формированием государственных доходов

- Гражданами и государством через механизмы перераспределения доходов и расходов

29. Какой налог является федеральным?

+ Налог на добычу полезных ископаемых

- Налог на имущество организаций

30. К налогам регионального уровня относятся:

- Налог на недра земли, сбор за пользование объектами растительного мира

+ Налог на игорный бизнес, транспортный налог

- Налог на имущество физических лиц, налог на прибыль организаций

31. Снижение налогов ведет к:

- Падению благосостояния населения

- Росту благосостояния населения

+ Росту деловой активности и объемов выпуска продукции

32. Плательщиками налога на имущество являются …, имеющие по владении имущество, признанное объектом налогообложения.

- Российские компании и частные лица

+ Российские и иностранные компании

33. При росте налогов наблюдается:

- Рост совокупного спроса

+ Сокращение совокупного предложения

- Сокращение совокупного спроса

34. Сущность налога – это:

- Удержание и перераспределение излишка доходов граждан и субъектов хозяйствования на нужды государства

- Поддержание работоспособности государственных служб и ведомств

+ Удержание государством в пользу общества некоторой части валового внутреннего продукта в виде обязательного взноса

35. Прямые налоги характеризуются тем, что они:

- Взимаются лишь в том случае, если обнаружен дефицит госбюджета

- Взимаются только с субъектов хозяйствования

+ Носят обязательный характер

36. Принцип универсализации налогообложения заключается в том, что:

- Уплата налогов должна быть удобной

- Размер налогов для граждан должен быть соразмерен с их доходами

+ Дифференциация налогов по территориальному, национальному и другим признакам не должна существовать

тест_37. Кто является плательщиком налога на доходы физических лиц?

- Только граждане РФ

+ Физические лица-налоговые резиденты РФ, а также физические лица, получающие доходы из источников в РФ

- Граждане РФ, прожившие на ее территории 183 дня и более в отчетном налоговом периоде

38. Сколько частей имеет налоговый кодекс РФ?

39. Налоговая ставка 0% действует при:

+ Реализации товаров на экспорт

- Перевозке граждан всеми видами общественного транспорта

- Реализации детских товаров

40. Что из перечисленного не облагают акцизом?

+ Парфюмерно-косметическую продукцию, которая прошла государственную регистрацию в уполномоченном органе исполнительной власти федерального уровня

41. Транспортный налог по уровню установления относится к … налогам.

42. Чему посвящена первая часть налогового кодекса РФ?

- Описанию и регламентации принципов исчисления и уплаты каждого вида налогов и сборов

- Специальному налоговому режиму

+ Общим принципам налогообложения и уплаты налогов в РФ

33.2. Доходы государства. Налоги и их структура: прямые и косвенные налоги. Кривая Лаффера

Доходы государства - та часть национального дохода, или ЧНП, которая сосредоточивается в руках государства за счет налогов и неналоговых поступлений.

1. Налоги на 75% и более формируют доход государственного бюджета.

2. Неналоговые поступления (доходы от государственных предприятий, проценты по выданным кредитам, рентные платежи, займы, лотереи и т. д.) формируют оставшуюся часть бюджета. Заметим: в России с 1992 г. часть доходов бюджета составляют поступления от приватизации - продажи активов, находившихся в собственности государства.

Дадим более полную характеристику налогов.

Налоги государство взимает как на уровне федерального правительства, так и местных органов власти (округа, муниципалитета, района и т. д.).

В зависимости от методов их сбора налоги делятся на прямые и косвенные.

Прямые налоги - это налоги, которые плательщик непосредственно (прямо) выплачивает из своего дохода налоговой службе или местным органам власти. Прямые налоги: их структура

1. Личный подоходный налог (income tax) - налог, взимаемый с личных доходов домохозяйств и предприятий, не входящих в корпорации. Он является основным элементом налоговой системы в рыночной экономике. Чтобы глубже понять личный подоходный налог, необходимо выяснить различие между предельной и средней налоговыми ставками.

Предельная налоговая ставка - прирост выплачиваемых налогов, поделенный на прирост дохода, выраженный в %.

Средняя налоговая ставка - общий налог, поделенный на величину налогооблагаемого дохода. Экономисты доказали, что растущие предельные налоговые ставки сдерживают средние налоговые ставки.

2. Налог на заработную плату (payroll tax) - налог, взимаемый как с работодателей, так и с лиц наемного труда. Он представляет собой страховой взнос, выплачиваемый в рамках планов обязательного страхования, например, страхования старости, государственной программы бесплатной медицинской помощи, предусмотренных существующим законодательством о социальном обеспечении. Ставка налога определяется правительством. Так, в России установлен размер подоходного налога в 13%. Надо отметить, что по сравнению с другими развитыми странами - это самая низкая ставка налогов. Например, в Великобритании налогообложение производится по базисной ставке в 25%.

3. Налог на прибыль корпораций (corporation tax) - налог на чистый доход (прибыль) корпораций. Вся величина прибыли (независимо от того, пошла ли она на выплату дивидендов) облагается по одной и той же ставке. Так, в Великобритании она составляет 33%. С акционеров взимается авансом 20% этих сборов при выплате им дивидендов, причем этот платеж засчитывается в общей сумме 33%-го налога на прибыль корпораций (который всегда выплачивается с запаздыванием). У акционеров этот налог оформляется как “налоговый кредит” и возвращается им в том случае, если их доходы слишком малы и не подлежат обложению более высоким подоходным налогом.

4. Налог на наследство (inheritance tax) и прочие налоги. Налогом на наследство облагаются как прижизненные дары, так и наследства по завещанию. К прочим налогам относятся гербовые сборы по финансовым контрактам, лицензии и разрешения.

5. Поимущественный налог, или налог на собственность (property tax) - налог на стоимость собственности (капитала, земли, акций, облигаций и других активов), которой владеют фирмы и домохозяйства. Поимущественный налог, налог на наследство, а также сборы за разнообразные лицензии и разрешения - это налоги, которые взимают местные органы власти.

Величина прямых налоговых сборов, как правило, устанавливается отдельно для каждого плательщика.

Прямые налоги дают большую часть налоговых поступлений. Основной недостаток прямых налогов заключается в том, что они способны парализовать стимулы и инициативу экономических агентов, если ставки налогообложения будут слишком велики. Это становится особенно важным, когда речь идет о повышении прямых налогов. Высокие ставки подоходного налога могут побудить налогоплательщика искать разные способы уклонения от их уплаты. Например: 1) получить “доход” в форме сокращения рабочего времени и роста свободного времени; 2) в форме отказа от переподготовки или стремления продвинуться по службе. В то же время, если человеку предстоит осуществлять фиксированные платежи (выкуп взятого во временную аренду имущества, платежи по закладным, страховые премии), то при повышении налогов он, вероятно, станет работать больше, чтобы расплатиться по своим обязательствам.

Высокие прямые налоги негативно сказываются на уровне предприимчивости и экономической эффективности. Сглаживая разницу в оплате труда квалифицированных и неквалифицированных рабочих, государство рискует сократить стимулы к повышению квалификации. Со своей стороны, и предприниматели лишь тогда пойдут на риск открытия своего дела, когда почувствуют, что вознаграждение после уплаты налогов будет достаточным.

И, наконец, высокие налоги на прибыль приводят к тому, что неэффективное предприятие снимает с себя часть ответственности за свои недостатки. Ведь чем меньше доходы, тем ниже налоги, а общественные издержки неэффективной работы предприятий приходится покрывать правительству. Однако наряду с прямыми взимаются и косвенные налоги.

Косвенные налоги - это налоги с продаж, акцизные сборы, налог на имущество.

Если большую часть доходов федерального бюджета составляют прямые налоги, то косвенные налоги составляют значительную часть доходов местных органов власти.

Косвенные налоги включаются в розничную цену и, соответственно, увеличивая ее, перекладываются на “плечи” потребителя.

Косвенные налоги: их структура

1. Налоги с продаж и акцизные налоги. Различие между ними заключается в сфере действия налога. Налоги с продаж распространяются на широкий диапазон продукции, в то время как акцизные налоги охватывают небольшой, избранный перечень товаров, произведенных внутри страны (например, спиртные напитки, табак, услуги игорных домов).

2. Таможенные сборы, взимаемые с импортных (ввозимых) товаров.

3. Налог на добавленную стоимость: налогооблагаемая величина устанавливается как разница между ценами товаров, продаваемых и купленных предприятием.

Налог на добавленную стоимость - НДС (VAT - Value Added Tax) вводится на большинство товаров и услуг на каждой стадии их производства по постоянной ставке. Предположим, стол стоит 100 руб., а ставка НДС составляет 17,5%, тогда цена, за которую потребитель купит стол, поднимется до 117,5 руб., из которых 17,5 руб. составит НДС.

НДС платится на всех стадиях производства, так что для лесника он составит 5,25 руб., для владельца лесопилки - 3,5, для мебельщика - 5,25, для розничного продавца - 3,5 руб. На практике каждый производитель переводит на счет налоговой службы 17,5% от всех выставленных им счетов за проданные им товары, за вычетом всех НДС, заплаченных его поставщиками, подрядчиками и др. в соответствии с их счетами. Поэтому розничный продавец непосредственно заплатит в качестве НДС лишь 3,5 руб., что как раз и составляет 17,5 руб., за вычетом 14 руб., которые были включены в цену его поставщиков и которые они уже сами выплатили в бюджет.

В развитых странах такие блага, как продукты питания, дома, книги, газеты, поездки на общественном транспорте, лекарства, прописанные врачами, и некоторые другие, не подлежат обложению НДС. Другие блага (например, жилье и медицинские услуги) “освобождаются” (exempt) от обложения налогом. Так, домовладелец, получающий рентную плату за сдачу внаем своего дома, не платит этот налог с рентного дохода, но не вправе требовать возврата величины НДС в счете от строительной фирмы, которая ремонтировала его дом.

Основное достоинство НДС - широкая налоговая база: поступления от этого налога почти пропорциональны потребительским расходам. Кроме того, его действие распространяется на большинство потребительских благ и гораздо меньше изменяет оптимальный потребительский выбор, чем выборочные косвенные налоги.

Основной недостаток НДС - обложение всех расходов носит регрессивный характер, так как НДС забирает в бюджет тем большую долю доходов индивида, чем ниже сами эти доходы. Налоговое бремя ложится прежде всего на наименее обеспеченных членов общества, что говорит не в пользу косвенного обложения. Для компенсации этого эффекта потребление ряда благ первой необходимости не подлежит обложению НДС.

Косвенные налоги обеспечивают устойчивые и оперативные поступления в бюджет; к тому же их можно быстро менять в соответствии с требованиями государственной политики. Вместе с тем регрессивный характер косвенных налогов частично нейтрализует эффект перераспределения доходов при помощи прямых налогов.

В зависимости от того, какая доля личного дохода подлежит отчислению в пользу государства, различают следующие виды налогов (рис. 33.1):

1. Регрессивный налог - налог, средняя ставка которого понижается по мере роста дохода. Налоги с продаж, акцизные налоги, налоги на заработную плату и поимущественный налог имеют регрессивную тенденцию.

2. Пропорциональный налог - налог, средняя ставка которого остается неизменной при увеличении или сокращении дохода налогоплательщика. Он забирает у каждого индивида одну и ту же долю дохода.

3. Прогрессивный налог - налог, средняя ставка которого повышается по мере роста дохода. Он построен по принципу: чем выше доход, тем выше ставка налога, и, соответственно, чем ниже доход, тем ниже налоговая ставка. Личный подоходный налог и налог на прибыль корпораций являются прогрессивными.

Рис. 33.1. Различие между регрессивным, пропорциональным и прогрессивным налогами

В большинстве развитых стран взимается прогрессивный подоходный налог. Если налоговая система носит прогрессивный характер, т. е. размер налоговой ставки изменяется с учетом роста доходов конкретного индивида, то это позволяет гарантировать, что самое тяжелое бремя будут нести самые богатые плательщики. Прогрессивный характер прямых налогов усиливает их роль как встроенных стабилизаторов экономической системы, что позволяет понижать совокупный спрос в периоды слишком сильных бумов. В этом их достоинство.

Практику прогрессивного обложения богатых людей обычно оправдывают тем, что закон убывающей полезности применим и к дополнительному доходу: изъятие дополнительного дохода у хорошо оплачиваемого налогоплательщика нанесет ему меньший ущерб, чем небогатому человеку.

Какие налоговые ставки предпочтительнее - высокие или низкие? Американский экономист А. Лаффер доказал, что низкие ставки налогов обеспечивают максимальный уровень налоговых поступлений. Отсюда ответ на вопрос: предпочтительнее низкие ставки налогов (см. рис. 33.2).

Из рис. 33.2 видно, что по мере роста налоговой ставки от 0 до 100% налоговые поступления достигнут своего максимума в точке М. На наш взгляд, рассуждение Лаффера представляет интерес и может явиться основой налоговой политики в России.

Рис. 33.2. Кривая Лаффера

Таким образом, с помощью налогов государство получает в свое распоряжение средства, необходимые для выполнения экономических и социальных функций или прямого и косвенного регулирования - только через правительственные расходы и налогообложение. Через механизм правительственных расходов и трансфертных платежей государство может регулировать уровень экономической и социальной активности:

1) увеличение правительственных расходов при сохранении неизменных налогов и трансфертных платежей должно привести к увеличению совокупных расходов, объема производства и занятости;

2) при данном уровне правительственных расходов сокращение налогов или увеличение трансфертных платежей должно увеличить доходы и тем самым стимулировать рост личных расходов. Напротив, при возникновении инфляции требуется противоположная политика правительства: необходимо сократить правительственные расходы, увеличить налоги и уменьшить трансфертные платежи.

Разница между государственными расходами и доходами покрывается за счет государственных займов.

Тема в разделе "Любые вопросы", создана пользователем Sychka.

![]()

Sychka школьник

![]()

plastonov хорошист

Оба утверждения ложны.

а. налоги платят также граждане со своих доходов (НДФЛ), организации (налог на прибыль организаций, налог на имущество предприятия, НДС и т. д. )

б. Косвенные налоги тоже подлежат обязательной уплате, только они устанавливаеются в виде надбавки к цене или тарифу

![]()

777777 ботан

Ответьте на вопросы: 1)Почему налоги являются обязательными платежами граждан и организаций? 2)Как вы думаете, можно ли добиться того, чтобы все без исключения платили налоги? Почему? 3)Подумайте, реализацию каких прав обеспечивает выполнение обязанности платить налоги. 4)Предложите, распространяется ли данная обязанность на проживающих в России иностранцев.

![]()

koteno4 ботан

1)Нало́г — обязательный, индивидуально безвозмездный платёж, взимаемый органами государственной власти

различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

2)В данный момент по законодательству РФ все гражданы обязаны платить налог.

3)Не знаю

4)Во 2 вопросе я уже указал только граждани

![]()

djstrom школьник

![]()

x-sonic новичок

Объект это какой то предмет! А субъект так же как и объект

Проще всего говоря объект это то что изымают в качестве налога, а субъект это тот с кого сообирают. Например Налог с транспорта. Обект - Компания берущая налоги а субъект- - владелец транспортного средства

![]()

Cnopka школьник

Познакомьтесь с рассуждениями немецкого философа и социолога (XX в. ) Р. Дарендорфа о регулировании конфликтов.1.[. ] Переговоры, т. е. создание органа, в котором конфликтующие стороны регулярно встречаются с целью ведения переговоров по всем острым темам, связанным с конфликтом, и принятия решения установленными способами, соответствующими обстоятельствам (большинством, квалифицированным большинством, большинством с правом вето, единогласно). Однако редко бывает достаточно только этой возможности: переговоры могут остаться безрезультатными. В такой ситуации рекомендуется привлечение третьей стороны, т. е. не участвующих в конфликте лиц или инстанций. 2. Наиболее мягкой формой участия третьей стороны является посредничество, т. е. соглашение сторон от случая к случаю выслушивать посредника и рассматривать его предложения. Несмотря на кажущуюся необязательность

этого образа действий, посредничество (например, Генерального секретаря ООН, федерального канцлера и т. д. ) часто оказывается в высшей степени эффективным инструментом регулирования. 3. Тем не менее часто необходимо сделать следующий шаг к арбитражу, т. е. к тому, что либо обращение к третьей стороне, либо в случае такого обращения исполнение ее решения является обязательным. Эта ситуация характеризует положение правовых институтов в некоторых (в частности, международных) конфликтах. 4. В случае если для участников обязательно как обращение к третьей стороне, так и принятие ее решения, обязательный арбитраж находится на границе между регулированием и подавлением конфликта.

Этот метод может иногда быть необходим (для сохранения формы государственного правления, возможно, также для обеспечения мира в международной области), но при его использовании регулирование конфликтов как контроль их форм остается сомнительным.

Нужно подчеркнуть еще раз, что конфликты не исчезают путем их регулирования. Там, где существует общество, существуют также конфликты. Однако формы регулирования воздействуют на насильственность конфликтов. Регулируемый конфликт является в известной степени смягченным: хотя он продолжается и может быть чрезвычайно интенсивным, он протекает в формах, совместимых с непрерывно изменяющейся социальной структурой. Возможно, конфликт является отцом всех вещей, т. е. движущей силой изменений, но конфликт не должен быть войной и не должен быть гражданской войной. Пожалуй, в рациональном обуздании социальных конфликтов заключается одна из центральных задач политики.

Вопросы и задания к источнику. 1) Какую из двух позиций в оценке общественного конфликта разделяет автор? Подтвердите свое мнение словами из документа. 2) Какова роль посредничества в урегулировании конфликта? Почему автор называет его мягкой формой участия третьей стороны? В чем состоит отличие арбитража от посредничества? 3) Почему обязательный арбитраж рассматривается как форма, находящаяся на границе между регулированием и подавлением конфликта? 4) Как вы думаете, что дает автору основание утверждать, что конфликты не исчезают путем их регулирования? Согласны ли вы с этим утверждением? На чем основана ваша точка зрения?

![]()

Burenka ученик

Рекомендация: третья сторона собирает факты и аргументы. Выносит рекомендации, необязательные к исполнению, но достаточно веские и склоняющие к компромиссу. Согласительная процедура. «Челнок»: третья сторона посещает спорящую сторону отдельно и служит передатчиком предложений и альтернатив. В некоторых случаях может выставлять собственные предложения. Имеет большие возможности для селективной передачи информации. Челночная дипломатия, согласительная процедура. Контролер процесса: третья сторона имеет жесткий контроль над процессом переговоров, но не над их содержанием. Отказывается от права принимать решения или рекомендации. Помогает сторонам опознать вопросы и альтернативы и прийти к консенсусу, удовлетворяющему потребности обеих сторон. Посредничество. Провайдер процесса: третья сторона создает условия для встречи сторон, обычно предоставляя им помещение и услуги. Направляет стороны на применение определенных процедур по разрешению спорных вопросов. Содействие, согласительная процедура. Советник по содержанию: одна из сторон запрашивает совет эксперта по определенным вопросам, например, по недвижимости или биржевым операциям. Советник предоставляет информацию, доказавшую себя на практике. Экспертная оценка. Советник по процессу: один из участников запрашивает мнение консультанта в области разрешения конфликтов или посредничества для получения помощи при подготовке аргументов. Советник по конфликтологии. Самонаправленность: стороны непосредственно обмениваются обещаниями и обязательствами для разрешения спорных вопросов. Переговоры.

![]()

glamshark стажер

![]()

R-men отличник

А 1. Укажите специфические признак

права, отличающий его от других форм

социального регулирования

2/ обеспечивается

возможностью применения

государственного принуждения

А 2. Среди перечисленных

правонарушений преступлением является

4/злостное уклонение от уплаты алиментов

А 3. Верны ли следующие суждения?

А. Источником власти и носителем

суверенитета в РФ является

многонациональный народ – гласит

конституционный принцип разделения

властей.

Б. Конституция РФ 1993г не относит

Президента РФ ни к одной из трех ветвей

власти.

2/ верно только Б (НЕ УВЕРЕНА)

А 4. Содержание политики определяют

4/ отношения между большими группами

людей по поводу власти

А 5. В государстве Н. основным органом,

осуществляющим законодательную

деятельность, является Национальное

собрание, формируемое выборным путем.

Национальное собрание создает и

принимает законы, которые утверждает

король. Правительство несет

ответственность перед Национальным

собранием. Какова форма правление в

государстве Н?

3/ парламентская монархия

А 6. Верны ли следующие суждения о

разделении властей?

А. Разделение властей способствует

исключению концентрации власти в руках

одного человека.

Б. Разделение властей способствует

четкому разграничению функций между

ветвями государственной власти.

2/ верно только Б

А7. Верны ли следующие суждения о

государстве?

А. наличие собственной территории не

является обязательным признаком для

государства.

Б. установление и взимание налогов на

территории государства – это монопольное

право государства.

3/

верны оба суждения

А 8. Укажите форму непосредственного

участия граждан в управлении

государством, закрепленную Конституцией

РФ.

3/ референдум

А 9. Тоталитарное государство

характеризуется

4/ отсутствием оппозиционных партий и

движений

А 10. Правовое государство отличает

1/ принцип разделения властей

А 11. Какое суждение является верным?

А. Законы в РФ принимает Правительство

РФ.

Б. Обычный гражданин не обладает

правом законодательной инициативы.

4/ оба суждения

неверны

. В 1. В приведенном списке указаны чертысходства президентской и парламентскойреспублик и четы отличия президентскойреспублики от парламентской. Выберите изапишите ответ в таблицу. Черты сходства: 1/ власть сменяема, избирается наопределенный срок4/ законодательно закрепленаподотчётность и ответственность властиза результаты своей деятельности. Черты отличия: 2/ избрание населением главы государства3/ ответственность правительства передглавой государства

В 2. Установите соответствие междучертами политических режимов и ихтипами. 1) демократический Б) правовое государство Д) равенство всех перед законом 2) авторитарный А) оппозиция допускается, но находится под строгим контролем3) тоталитарный Е)насаждение единой идеологии В) полный контроль государства за всеми икаждым Г) подавление любой оппозиции

Черты политических режимов:

В 3. Установите соответствие междуорганами государственной власти в РФ иветвями власти. Органы государственной власти в РФ: 1) законодательная - Г) городскаядума Б)Федеральное собрание

Видимо, исполнительная (допиши варианты ответа)А) администрация Приморского края В) Министерство культуры Д) Правительство РФ Е) Департаментобразования Москвы

![]()

VVPutin почемучка

Верны ли следующие суждения о Президенте РФ? А. Президентом Российской Федерации может быть избран гражданин РФ, достигший 21 года. Б. На пост Президента РФ может быть избран только гражданин, родившийся на территории России. 1) верно только А 2) верно только Б 3) верны оба суждения 4) оба суждения неверны

Сравните правовой статус несовершеннолетнего и совершеннолетнего работников. Выберите и запишите в первую колонку таблицы порядковые номера черт сходства, а во вторую колонку – порядковые номера черт отличия. 1) обязательное заключение трудового договора2) возможность привлечения к сверхурочной работе, работе в ночное время3) требование соблюдения трудовой дисциплины4) продолжительность отпуска – 31 календарный день

Какое главное отличие административных правоотношений от других видов правоотношений? 1) общеобязательный характер норм 2) свобода договора сторон 3) имущественная самостоятельность сторон 4) неравенство сторон

Сделать и заверить копию документов, обладающую юридической силой, можно у 1) адвоката 2) прокурора 3) мирового судьи 4) нотариуса

Верны ли следующие суждения о полномочиях Президента РФ? А. Согласно Конституции РФ, Президент РФ является главой государства. Б. Президент РФ разрабатывает и принимает государственный бюджет. 1) верно только А 2) верно только Б 3) верны оба суждения 4) оба суждения неверны

В начале 1990-х гг. в стране Z началась судебная реформа, в частности был введён институт присяжных заседателей. В 1995 г. и в2010 г. в стране Z социологической службой был проведён опрос совершеннолетних граждан. Им задавали вопрос: «Как вы оцениваете введение суда присяжных?»Результаты опроса (в % от числа отвечавших) представлены в таблице. Я оцениваю введение суда присяжныхГод проведения опроса1995 г. 2010 г. …положительно, так как это сделает суд более справедливым. 50%35%…положительно, так как это исключит возможность подкупа суда. 25%30%…отрицательно, так как осуществлять правосудие должны профессионалы. 15%20%Я не могу дать однозначную оценку этой реформы. 10%15% Найдите в приведённом списке выводы, которые можно сделать на основе таблицы, и запишите цифры, под которыми они указаны. 1) Как в 1995 г. , так и в 2010 г. большинство опрошенных в целом положительно оценивают судебную реформу. 2) В 2010 г. около двух третей опрошенных отрицательно оценили судебную реформу. 3) За 15 лет процент положительных оценок судебной реформы уменьшился. 4) К 2010 г. возросла доля граждан, затрудняющихся однозначно оценить введение суда присяжных. 5) В 1995 г. четверть опрошенных оценила судебную реформу отрицательно.

В начале 1990-х гг. в стране Z началась судебная реформа, в частности был введён институт присяжных заседателей. В 1995 г. и в2010 г. в стране Z социологической службой был проведён опрос совершеннолетних граждан. Им задавали вопрос: «Как вы оцениваете введение суда присяжных?»Результаты опроса (в % от числа отвечавших) представлены в таблице. Я оцениваю введение суда присяжныхГод проведения опроса1995 г. 2010 г. …положительно, так как это сделает суд более справедливым. 50%35%…положительно, так как это исключит возможность подкупа суда. 25%30%…отрицательно, так как осуществлять правосудие должны профессионалы. 15%20%Я не могу дать однозначную оценку этой реформы. 10%15% Результаты опроса, отражённые в таблице, были опубликованы и прокомментированы в СМИ. Какие из приведённых ниже выводов непосредственно вытекают из полученной в ходе опроса информации? Запишите цифры, под которыми они указаны. 1) Результаты преобразований оказались неоднозначными. 2) После введения суда присяжных в стране резко возрос уровень преступности. 3) За годы реформы граждане осознали, что не готовы лично принимать участие в деятельности суда присяжных. 4) Представления о возможностях суда присяжных меняются под влиянием опыта преобразований. 5) Для граждан ценна справедливость суда и судебных решений.

Арина Сидорова регулярно опаздывает на работу. Она может быть привлечена к ответственности 1) гражданской 2) административной 3) дисциплинарной 4) материальной

К деятельности органов исполнительной власти РФ относится 1) разработка бюджета государства 2) осуществление судопроизводства 3) объявление амнистии 4) решение вопросов гражданства РФ

Предприниматель подарил школе, в которой учился, оборудование для компьютерного класса. Этот пример, прежде всего, иллюстрирует право собственника 1) владеть 2) распоряжаться 3) пользоваться 4) наследовать

Читайте также: