Налоги в испании для самозанятых

Опубликовано: 02.05.2024

Дата: 02.04.2021

Автор: Азбука Испании

Как самозанятые могут платить меньше налогов в Испании

Налоги, которые выплачивают в Испании самозанятые, или так называемые «autónomo», достаточно высоки. Однако есть несколько способов снизить сумму, которая ежеквартально оформляется в декларации, и многие из этих способов весьма актуальны для 3,2 миллионов самозанятых жителей Испании. Немало этих индивидуальных предпринимателей не понаслышке знают, как сложно вести свою деятельность в Испании, где процветает бюрократия, а минимальная ежемесячная обязательная выплата для самозанятых максимальная в Европе. Добавить к этому минимальную поддержку, оказываемую со стороны государства – и становится понятным, что далеко не все самозанятые в Испании процветают.

Налоговые вычеты за расходы, связанные с ведением экономической деятельности

Испанская налоговая служба позволяет предпринимателям пользоваться вычетами на расходы, которые индивидуальный предприниматель несет в процессе ведения своей деятельности. Однако все эти расходы обязательно должны быть учтены в бухгалтерских документах и подкреплены квитанциями или накладными.

Налоговые льготы владельцам или арендаторам

Если самозанятый владеет в Испании домом, который он приобрел до 2013 года, он может подать заявление на 15 %-ную льготу. Арендаторы, заключившие контракт до 1 января 2015 года, могут рассчитывать на 10 %-ную скидку, если налогооблагаемая база не превышает 24 107 евро в год.

Льготы обладателям пенсионных планов

Как сообщило в сентябре прошлого года министерство социального страхования, текущий год, возможно, станет последним, когда обладатели частных пенсионных планов смогут потребовать налоговые льготы.

Налоговые льготы за инвестирование в новые компании

Самозанятые в Испании, которые приобрели акции или иным образом участвовали в деятельности вновь открытых компаний с 29 сентября 2013 года, могут воспользоваться 30 %-ной налоговой льготой. Максимальная сумма, позволяющая получить налоговый вычет – 50 тысяч в год, и она определяется на основании цены покупки акций или долевого участия. Для того, чтобы самозанятый мог воспользоваться этой льготой, должно соблюдаться несколько условий:

- новая компания должна быть официально зарегистрирована в качестве PLC, LLC или в другой форме собственности;

- стоимость активов не должна превышать 400 тысяч евро;

- налогоплательщик должен владеть долей акций в размере не более 40 % уставного капитала.

Налоговые льготы для тех, кто делает взносы или участвует в деятельности политических партий

Любые членские взносы или вклад, который делает самозанятый житель Испании, участвующий в деятельности политических партий, федераций, коалиций или групп избирателей, позволяет воспользоваться 20 %-ной налоговой скидкой. Размер налогового возврата не должен превышать 600 евро в год. Взносы в деятельность НКО позволяют воспользоваться 75 %-ной скидкой на сумму не выше 150 евро.

Скидки за оплату услуг детских садов

С 2018 года самозанятые матери в Испании могут потребовать налоговый вычет в пределах 1 000 евро за расходы, связанные с посещением детского сада. Этой льготой матери могут воспользоваться в дополнение к тем льготам, которые получают все работающие матери. Налоговый возврат относится как к расходам на обучение, так и к расходам на питание. Обязательное условие – возраст ребенка до 3 лет.

Региональные налоговые льготы

В испанских регионах действует около двух сотен налоговых вычетов, относящихся к налогу на доходы. Некоторые из них нацелены именно на самозанятых, а в последние месяцы в особенности на тех, чья деятельность пострадала во время коронавирусного кризиса. Информацию о них можно получить на сайте испанского налогового ведомства.

Поделитесь статьей

Налоги в Испании для юридических лиц

Испания – одна из самых лояльных европейских стран в вопросах ведения бизнеса иностранцами. Действующие нормы законодательства позволяют владеть коммерческой недвижимостью и получать от нее прибыль резидентам (индивидуальным предпринимателям) и юридическим лицам различных форм собственности (учредителями которых могут быть как резиденты, так и нерезиденты страны).

Соответственно, говоря о налогообложении коммерческой недвижимости в Испании, в обязательном порядке необходимо упомянуть налоги не только юридических лиц, но и физических.

| Налоги | Юридические лица | Индивидуальные предприниматели (Autónomo) | Физические лица | |

| Резиденты | Нерезиденты | |||

| Налог на прибыль (Impuesto sobre Sociedades) | ||||

| Налог на экономическую деятельность (Impuesto sobre Actividades Económicas) | ||||

| Налог на доходы физических лиц (Impuesto sobre la Renta de las Personas Físicas - IRPF) | ||||

| Налог на доходы нерезидентов (Impuesto sobre la Renta de No Residentes (IRNR)) | ||||

| Налог на недвижимое имущество (Impuesto sobre Bienes Inmuebles (IBI)) | ||||

| Налог на прирост стоимости земель городского назначения (Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)) | ||||

| Налог на операции с уставным капиталом (Impuesto sobre Operaciones Societarias (OS)) | ||||

| Налог на передачу собственности (Impuesto sobre Transmisiones Patrimoniales Onerosas (TPO)) | ||||

| Налог на документированные юридические акты (Impuesto sobre Actos Jurídicos Documentados (AJD)) | ||||

| НДС (IVA) | ||||

Налог на прибыль в Испании – Impuesto sobre Sociedades

Налог на прибыль в Испании нередко называют корпоративным налогом. Он относится к классу прямых налогов, а его плательщиками выступают все зарегистрированные на территории Испании коммерческие компании (S.L., S.A., S.L.N.E., S.L.U. и т.д.) и некоторые иные формы юридических лиц.

Независимо от того, как завершился год для компании (с прибылью, с убытком, либо экономическая деятельность и вовсе была приостановлена), декларация по налогу на прибыль должна быть представлена в налоговые органы в обязательном порядке.

Отчетный налоговый период совпадает с календарным годом, т.е. начинается 1 января и заканчивается 31 декабря.

Согласно налоговому календарю, расчет по налогу производится в июле месяце года, следующего за отчетным. Собственно, уплата налога на прибыль в Испании и отправка годовой отчетности в Торговый реестр (Registro Mercantil) знаменует закрытие отчетного периода.

Законом предусмотрены вычеты и льготы, которые необходимо применять при расчете налога на прибыль в Испании. Также разрешено компенсировать убытки за счет прибыли будущих лет. Однако следует помнить, что далеко не все расходы разрешено учитывать при исчислении налога. Штрафы за административные или уголовные правонарушения, санкции и расходы, связанные с офшорной деятельностью, ни в коем случае не могут уменьшать налогооблагаемую базу.

На сегодняшний день в Испании действует несколько ставок по налогу на прибыль. Новые, только что зарегистрированные компании, первые два года прибыльной деятельности применяют ставку 15%. Общая ставка налога составляет 25%, а некоторые ассоциации, фонды и кооперативы применяют особые ставки от 10 до 20%.

Налог на экономическую деятельность в Испании – Impuesto sobre Actividades Económicas

Этот муниципальный налог затрагивает всех успешных предпринимателей и юридических лиц, ведущих экономическую, профессиональную или артистическую деятельность в Испании. Как и налог на прибыль, налог на экономическую деятельность является прямым налогом и рассчитывается и уплачивается один раз в год.

В то время как в реестре налога на экономическую деятельность обязаны быть зарегистрированы все компании и индивидуальные предприниматели, подавать декларацию и, соответственно, уплачивать налог в бюджет будут лишь те, чей нетто-доход (поступления по фактурам) превышают 1 млн. €, да и то, лишь начиная с третьего года деятельности.

Расчет налога достаточно сложен, ставки варьируются в зависимости от типа экономической деятельности, общей площади коммерческих помещений, размера муниципалитета (учитывается количество населения), числа наемных работников фирмы или предпринимателя и некоторых иных переменных. Итоговая сумма может составлять от нескольких сотен до нескольких тысяч евро.

Налог на доходы физических лиц Испании – Impuesto sobre la Renta de las Personas Físicas / IRPF

Налог на доходы физических лиц в Испании – аналог налога на прибыль, действующего в отношении юридических лиц. В случае коммерческой недвижимости, этот налог выплачивают:

- физические лица-резиденты, зарегистрированные в качестве индивидуальных предпринимателей, владеющие коммерческой недвижимостью, сдающие ее в аренду и получающие прибыль;

- физические лица-резиденты, являющиеся учредителями или соучредителями испанской компании и получающие дивиденды.

Доходы от сдачи коммерческой недвижимости в аренду в Испании

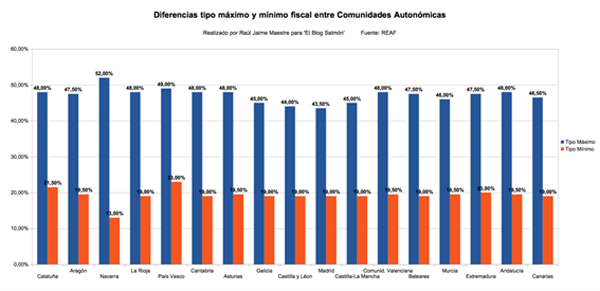

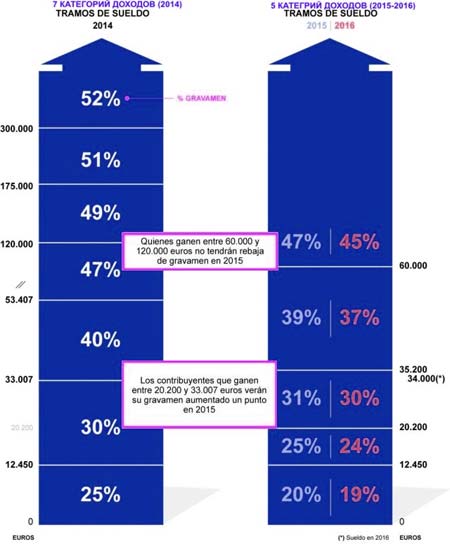

В Испании налог на доходы физических лиц или подоходный налог рассчитывается по прогрессивной шкале, при этом часть сборов от налогов перечисляется в госбюджет, а часть остается в бюджете автономии, на территории которой ведет свою деятельность предприниматель или коммерческая фирма. Действующие ставки отличаются от региона к региону. О выборе региона и побережья для покупки недвижимости в Испании вы можете прочитать здесь.

На диаграмме видно, как глубоко запускают налоговые органы руку в карман своих налогоплательщиков. Красным обозначены минимальные ставки налога в каждом регионе, синим – максимальные.

В Каталонии действуют следующие ставки по налогу на доходы физических лиц:

| Налогооблагаемая база (до, €) | Фиксированная квота, € | Остаток налогооблагаемой базы (до, €) | Государственная ставка, % |

| 0,00 | 0,00 | 12.450,00 | 9,50 |

| 12.450,00 | 1.182,75 | 7.750,00 | 12,00 |

| 20.200,00 | 2.112,75 | 15.000,00 | 15,00 |

| 35.200,00 | 4.362,75 | 24.800,00 | 18,50 |

| 60.000,00 | 8.950,75 | И более | 22,50 |

| Налогооблагаемая база (до, €) | Фиксированная квота, € | Остаток налогооблагаемой базы (до, €) | Ставка Каталонии, % |

| 0,00 | 0,00 | 17.707,20 | 12,00 |

| 17.707,20 | 2.124,86 | 15.300,00 | 14,00 |

| 33.007,20 | 4.266,86 | 20.400,00 | 18,50 |

| 53.407,20 | 8.040,86 | 66.593,00 | 21,50 |

| 20.000,20 | 22.358,36 | 55.000,00 | 23,50 |

| 175.000,20 | 35.283,36 | И более | 25,50 |

НДФЛ в Испании рассчитывается с учетом личных и семейных необлагаемых минимумов, вычетов и льгот, установленных как на общегосударственном уровне, так и на уровне региона.

Налоги на дивиденды в Испании

Владелец или совладелец любой испанской компании, получающий по итогам года определенную сумму дивидендов, обязан уплатить в бюджет Испании налог на доходы. Как и в вышеописанном случае, налог на дивиденды в Испании рассчитывается по прогрессивной шкале, а вся сумма налогового сбора делится между государством и автономией.

Общая ставка налога на дивиденды в Испании, включающая государственную квоту и квоту автономии, рассчитывается исходя из налогооблагаемой базы:

От 6 000 до 50 000 € – 21%

От 50 000 € и выше – 23%

Начисление и уплата налога на дивиденды в Испании проводится у источника выплаты, т.е. самой компанией, выплачивающей дивиденды своим соучредителям или совладельцам.

Налоговая кампания по IRPF проходит ежегодно с апреля по июнь. Итоговая сумма декларации может быть как «к уплате», так и «к возврату». Окончательный расчет ведется через банковский счет физлица.

Налог на доходы нерезидентов в Испании – Impuesto sobre la Renta de No Residentes, далее / IRNR

Физические лица не вправе заниматься сдачей в аренду коммерческой недвижимости, т.к. этот тип операций предполагает учет НДС. Соответственно, чтобы вести подобную деятельность, физическое лицо должно либо встать на учет в налоговых органах Испании в качестве индивидуального предпринимателя, либо учредить фирму.

Нерезидентам доступен лишь второй способ, т.к. первый предполагает наличие вида на жительство в Испании с правом на работу. (Сразу оговоримся, что на жилую недвижимость это требование не распространяется.)

Нерезидент, учредивший фирму, имеет право на получение дивидендов. Ставка IRNR на доходы, полученных от участия в уставном капитале одной или нескольких испанских компаний составляет 19%.

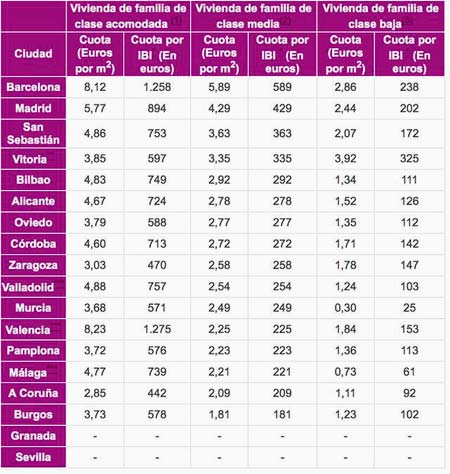

Налог на недвижимое имущество в Испании – Impuesto sobre Bienes Inmuebles / IBI

Этот налог обязаны выплачивать абсолютно все владельцы недвижимого имущества на территории Испании независимо от формы собственности. Т.е. плательщиками годового налога на коммерческую недвижимость могут выступать как юридические лица, так и физические лица – резиденты и нерезиденты.

При расчете налога учитывается лишь кадастровая стоимость объекта. Ставка налога устанавливается каждым муниципалитетом самостоятельно в рамках утвержденных на государственном уровне минимума и максимума. Начисляется и уплачивается налог на недвижимость в Испании один раз в год, в период с августа по октябрь. Налогоплательщиком является физическое или юридическое лицо, зарегистрированное в качестве владельца в Реестре собственности (Registro de Propiedad) на 1 января отчетного года.

Налог на прирост стоимости земель городского назначения – Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana / IIVTNU

Чаще всего используется короткое название этого налога в Испании – Plusvalía. Если имеет место прирост стоимости земли, согласно данным кадастра относящейся к категории “urbana”, за период между покупкой и продажей, то начисляется этот налог.

Кадастровая стоимость объекта недвижимого имущества (в т.ч. коммерческой недвижимости) рассчитывается как сумма стоимости земли и стоимости сооружения. Все данные отражаются в квитанции налога на недвижимое имущество, описанного выше. Для расчета Plusvalía берется только кадастровая стоимость земельного участка, к которой применяются коэффициенты, утвержденные на уровне муниципалитета.

Т.е. в случае продажи коммерческой недвижимости продавец должен заплатить налог, если по итогам сделки он получит прибыль. Если объект продается в убыток бывшему владельцу, налог не платится.

Налог на операции с уставным капиталом Испании – Impuesto sobre Operaciones Societarias / OS

Любое изменение уставного капитала компании, включая компании, занимающиеся коммерческой недвижимостью, подразумевает уплату данного налога. Под изменением понимается первоначальное внесение капитала, его последующее увеличение или уменьшение, а также слияние, разделение и расформирование.

Налог на передачу собственности в Испании – Impuesto sobre Transmisiones Patrimoniales Onerosas (TPO)

Налогом на передачу собственности в Испании облагаются сделки с недвижимостью, совершаемые на вторичном рынке, когда продавцом выступает частное лицо, т.е. когда учет НДС невозможен. Также под этот налог подпадает определенный ряд сделок, в которых обе стороны являются юридическими лицами.

Если покупателем коммерческой недвижимости выступает предприниматель или юридическое лицо, ведущие учет НДС, необходимо быть очень внимательными при заключении сделок с TPO, т.к. взаимозачет по налогу (в отличие от того же НДС) невозможен. Подробнее о налогах на недвижимость в Испании вы можете прочитать здесь.

Налог на документированные юридические акты в Испании – Impuesto sobre Actos Jurídicos Documentados (AJD)

Под документированными юридическими актами понимаются документы, оформляемые в нотариальном порядке: купчие, договоры банковской ипотеки, нотариальные свидетельства и акты (например, о завершенном строительстве) и т.д.

НДС в Испании – Impuesto sobre el Valor Añadido / IVA

НДС в Испании – главный косвенный налог, действующий на всей территории страны, за исключением Канарских островов, Сеуты и Мелильи. НДС в Испании облагаются сделки по покупке новой недвижимости, некоторые сделки купли-продажи недвижимости на вторичном рынке, когда продавцом и покупателем выступают предприниматели и/или юридические лица, а также сдача коммерческой недвижимости в аренду. Действующая основная ставка НДС в Испании составляет 21%.

Если основной деятельностью предпринимателя или компании является сдача коммерческой недвижимости в аренду, НДС выделяется отдельной строкой в каждой фактуре, выставленной на имя арендатора.

В налоговые органы декларации НДС подаются ежеквартально нарастающим итогом, годовая декларация подается одновременно с декларацией на четвертый квартал. Окончательный взаимозачет сумм НДС к уплате и к возврату производится при подаче годовой декларации в январе месяце года, следующего за отчетным. Если в годовой декларации начислена сумма к возврату, то деньги на расчетный счет компании поступят в период с марта по июнь.

Для новых, только что созданных компаний, предусмотрена возможность ежемесячного декларирования и взаимозачета НДС. Это делается с целью поддержания нового бизнеса, обычно несущего большие затраты на первоначальном этапе развития.

О покупке готового бизнеса в Испании читайте в статье «Готовый бизнес в Барселоне: куда выгодно инвестировать».

А том, как отрыть бизнес иностранцу в Испании читайте здесь.

Информацию об услугах компании Estate Barcelona вы можете получить на странице «Инвестиции в недвижимость Испании».

В Испании налоги платят каждое физическое и юридическое лицо, за которым закреплен идентификационный налоговый номер NIE или CIF. При покупке недвижимости или регистрации компании он в обязательном порядке присваивается фискальными органами и поступает в базу данных Государственного агентства налоговой службы. Оттуда будут следить, как исправно вы платите налоги на владение имуществом и доходы, на здачу недвижимости в аренду, деятельность предприятия, экономические операции etc. Первое, что стоит взять на заметку покупателям недвижимости и предпринимателям, которые решили приобрести собственность или начать свое дело в Испании - налогообложение здесь осуществляется на государственном, региональном и местном уровнях. Поскольку статус автономий неодинаков, некоторые регионы, как, например, Каталония, имеют полномочия самостоятельно регулировать налоговые ставки, а у Наварры и Страны Басков вообще есть право вводить свои виды сборов. Также особый налоговый режим закреплен за Канарскими островами.

Ставки налогов в Испании

Налог на передачу

прав собственности

Регистрационный сбор

(включая услуги нотариуса)

Муниципальный налог

на недвижимость в зависимости от региона

Налог на состояние

(стоимость недвижимости

свыше 700 тыс. евро)

Налог на прирост капитала

Налог на наследство

25% (15 — на 2 года для вновь

создаваемых компаний)

Налог на доход от недвижимости

(если недвижимость

сдается в аренду)

24% (19 — для резидентов ЕС)

Налог на доход от недвижимости

Налоги на недвижимость в Испании

Испания — одна из самых популярных стран среди покупателей зарубежной недвижимости.

Ежегодно, как сами испанцы, так и не резиденты, все собственники жилья платят налоги на недвижимость и состояние, а также подоходный налог. При сдаче недвижимости инвесторы также несут расходы на налоги на доход от аренды и на прирост капитала.

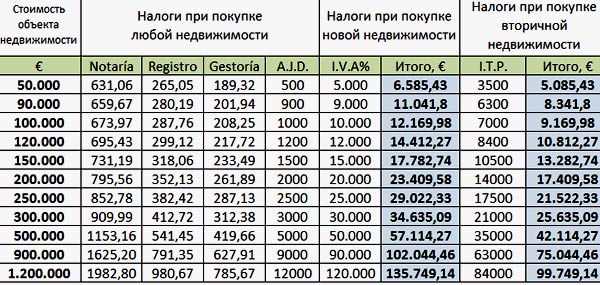

При покупке недвижимости налоги в Испании платят обе стороны: продавец и покупатель.

Обычно продавец оплачивает комиссию агентству, а покупатель в свою очередь оплачивает услуги нотариуса и выплачивает регистрационный сбор в размере 0,5–2,0 % от стоимости объекта.

При покупки первичной жилой недвижимостью покупатель платит НДС (impuesto sobre el valor anadido или IVA) в размере 10 %, при приобретении земельного участка или коммерческого объекта — ставка составляет 21 %. Вместе с НДС покупателем оплачивается налог на юридический акт (Actos Jurídicos Documentados, AJD) — 1,5 % от стоимости объекта.

В случае покупки недвижимости на вторичном рынке, покупатель уплачивает — налог на передачу прав собственности. Ставка варьируется от региона и составляет от 6 до 10 %.

Ставки налога на передачу прав собственности по регионам Испании

Кастилия и Леон

Налоги при владении недвижимости

При вступлении в права владения, собственники платят муниципальный налог на недвижимость (impuesto sobre bienes inmuebles, IBI). В зависимости от региона ставки составляют от 0,405 до 1,3 % от кадастровой стоимости. Этот налог является ежегодным, но оплачивается ежеквартально. Сумма для владельцев недвижимости в Испании, варьируется от 200 до 800 евро в год.

Ежегодный налог на недвижимость, %

Налогообложение доходов от испанской недвижимости зависит от статуса собственника (налоговый резидент или нерезидент Испании). Испанский налоговый резидент — лицо, которое находится на территории страны более 183 дней в календарном году. Для нерезидентов обязательными платежами обременяются только те доходы, которые получены на территории Испании. Доход нужно декларировать до 30 июня каждого года.

При сдаче недвижимости в аренду доход нерезидента составляет 24 % (для резидентов ЕС — 19 %). Налог оплачивается ежеквартально.

Ставки подоходного налога (impuesto sobre la renta) для резидентов — 19–45 %. Ставка для нерезидентов — 24 % (19 %, если налогоплательщик является резидентом одной из стран ЕС).

В случае, когда стоимость активов превышает 700 тыс. евро, то уплачивается еще и налог на состояние (impuesto sobre el patrimonio). Налог оплачивается в июне за предыдущий год и рассчитывается на основе чистой стоимости объекта по прогрессивной шкале: ставки варьируются от 0,2 до 2,5 %. Под «состоянием» подразумеваются объекты недвижимого имущества, доход от профессиональной деятельности, банковские вклады, источники временного дохода, предметы роскоши (ювелирные изделия, шубы, спортивные автомобили, яхты, самолеты), предметы искусства и антиквариат.

Налоги в Испании на состояние

Налогооблагаемая

сумма, евро

Максимальная

сумма, евро

167 130 — 334 253

334 254 — 668 500

668 501 — 1 337 000

1 337 001 — 2 673 999

2 674 000 — 5 347 998

5 347 999 — 10 695 996

Более 10 695 997

Ставки подоходного налога (impuesto sobre la renta) для налоговых резидентов Испании начиная с 2016 — от 19 до 45 %. Ставка для нерезидентов — 24 % (19 %, если налогоплательщик является резидентом одной из стран ЕС).

Ставки подоходного налога

Ставки, % (2020)

35 200

(34 000 в 2015)

Корпоративный налог в Испании для юридических лиц (impuesto sobre las utilidades de sociedades). Стандартная ставка — 25 %, для вновь создаваемых компаний — 15 % (такая ставка будет действовать в течение двух лет с момента получения компанией прибыли). Компании, прибыль которых превышает 1 млн евро, должны оплачивать еще и муниципальный налог (IAE). Налоговые ставки зависят от типа экономической деятельности компания, площади ее коммерческих помещений и прочих параметров, установленных на уровне того или иного муниципалитета.

Для компаний-резидентов стран или территорий, которые относятся к оффшорной зоне и имеют в собственности или владеют в Испании каким-либо недвижимым имуществом установлен специальный платёж, который рассчитывается на основании оценочной стоимости по ставке 3 %.

Обязательные платежи при выходе из прав собственности

При продаже выплачивается налог с разницы между ценой покупки и ценой продажи — налог на прирост капитала (impuesto sobre la venta de inmuebles). Для нерезидентов ставка составляет 19 %.

Доход компаний в таком случае облагается по ставке 25 % (или 15 % для вновь созданных компаний в течение двух первых лет с момента получения прибыли).

Также продавцы недвижимости платят налог на повышение стоимости городских земельных участков (Impuesto sobre el incremento de valor de los terrenos de naturaleza urbana, IIVTNU). Ставки зависят от конкретных муниципалитетов.

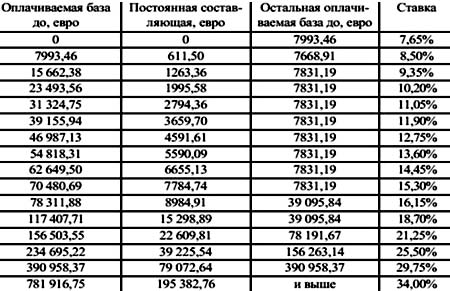

В Испании существует налог на наследство (impuesto de sucesiones). Ставки варьируются от 7,65 % (на первые 7 933 евро из всей суммы или стоимости наследуемого) до 34 % на сумму 797 555 евро и более. Чем дальше степень родства, тем выше ставка.

Важно знать о налогах в Испании

Помимо географии, на величину и типы налогов влияет как целевое использование недвижимости, так и вид деятельности компании, ее организационно-правовая форма и множество других факторов. Незнание специфики законодательной базы, в которую периодически вносятся изменения, чревато финансовыми потерями и серьезными проблемами с законом.

Чтобы их избежать — рекомендуем обратиться к юристам Rusol Prime. Это профессионалы, ежедневная практика которых напрямую связана с оформлением сделок с недвижимостью, уплатой налогов, сдачей налоговых деклараций, налогообложением компаний, зарегистрированных на территории Испании, Андорры и Франции как гражданами и резидентами страны, так и иностранными инвесторами. С их помощью вы сможете не просто разобраться в столь сложном вопросе, но и выстроить наиболее логичную и экономичную схему уплаты налогов конкретно для Вас или вашего предприятия.

Обращаем ваше внимание, что информация о налогах в Испании базовая.

Испанская налоговая система «родилась» в середине девятнадцатого столетия. Удивительно, но факт: эта система, актуальная и в настоящее время, образовалась благодаря реформе, проведенной в 70-х годах двадцатого века. Сегодня налоги в Испании достаточно высоки. На фоне очередного экономического кризиса, который ощутимо ударил по Испании, это негативно сказывается на благосостоянии большинства граждан этой страны.

Общая информация

Налогообложение в Испании сегодня осуществляется на:

- Государственном уровне (налоги на доходы выплачиваются как физическими, так и юридическими лицами).

- Региональном уровне.

- Местном уровне (налоги на недвижимость и авто выплачиваются физическими лицами).

Налоги в Испании взимаются местными властями. После этого деньги, собранные с испанских подданных, направляются властями в автономные бюджеты. Налоговые ставки устанавливаются самостоятельно муниципалитетами и мэриями.

Основные налоги Испании

К основным налогам этого государства следует отнести:

- подоходный налог на прибыль;

- НДС;

- налог на деятельность фирмы;

- налог на передачу имущества;

- налог на недвижимое имущество (выплачивается физическими лицами);

- налог на транспорт.

Прямой подоходный налог на прибыль взимается с физических лиц на федеральном уровне. Кроме того, налог на прибыль взимается с юридических лиц.

Особенности подоходного налога

Ежегодно с испанских резидентов взимается подоходный налог. Примечательно то, что подоходный налог считается прогрессивным – чем больший доход получает человек, тем выше становится для него налоговая ставка.

Взимается подоходный налог один раз в двенадцать месяцев и рассчитывается по ставке, насчитывающей не более шести ступеней. Львиная доля этого налога поступает в бюджет государства. Остатки остаются в автономном бюджете.

Согласно существующему законодательству, не подавать соответствующую декларацию разрешено физическим лицам, доход которых не превышает 22 тысячи европейских рублей в год. Остальные испанцы обязуются подать актуальный документ до двадцатого числа отчетного месяца.

На окончательный размер налога влияют различные обстоятельства. Так, в первую очередь принимается во внимание состав семьи налогоплательщика. Играет свою роль и то, как осуществляются ипотечные выплаты.

Налог на прибыль для предпринимателей

Сегодня налог на прибыль актуален для юридических лиц и различных корпораций. Выплачивать его должны все испанские резиденты, кроме, разве что, басков и наваррцев.

График испанских налогов для предпринимателей

Обязанности выплачивать этот налог накладываются на абсолютно все виды предприятий, имеющих юридический статус. Исключение составляют гражданские общества. Взимается этот налог региональными властями.

Этими лицами могут быть как предприятия-корпорации, так и испанские органы управления. Налог на прибыль также актуален для нерезидентов. Это актуально в том случае, если лица, не являющиеся резидентами Испании, получают стабильный доход от предприятия, которое находится на территории этого государства.

Типичная ставка налога на прибыль – 35%. Для кооперативов предполагается снижение процентной ставки до 20%. Для компаний, которые не приносят большого дохода, процентная ставка снижается до 7%.

В Испании имеются зоны с особым статусом. Эти зоны устанавливают собственный налог на прибыль и предполагают свои правила его взимания.

Выплата налога на имущество

Иностранцам, владеющим недвижимостью в Испании, предстоит выплачивать налог на имущество. Существующий закон предполагает, что налог выплачивается по всему имуществу. Также существуют и некоторые льготы. Так, первые 108 000 евро стоимости имущества налогом не облагаются.

Важно учитывать, что ставка налога на имущество постоянно прогрессирует. Ставка налога на имущество напрямую зависит от того, какой размер имеет приобретенная квартира или дом в Испании. Чем больше имущество, тем выше будет процентная ставка.

Если российский гражданин является нерезидентом, то имущественный налог может включать в себя:

- счета в банке;

- квартиру или дом;

- страхование жизни;

- банковские облигации;

- драгоценные предметы;

- авто;

- различные акции.

Выплата налога на недвижимость

Пред тем, как принять решение относительно приобретения квартиры или дома на территории испанского государства, необходимо изначально четко знать реальные расходы, которые предстоят каждому, кто рискнул пойти на такой шаг.

Размеры налогов с различных объектов недвижимости в Испании

Основными подводными камнями следует считать налоги на недвижимость в Испании.

Выплаты в пользу государства зависят от множества различных факторов. В первую очередь важно учесть, какая именно недвижимость будет приобретена. Если квартира будет приобретаться от застройщика, то покупатель должен будет выплатить гербовый сбор, а также НДС.

Также важно учитывать, что налоги на недвижимость в Испании выплачиваются в течение 30 рабочих дней.

Согласно существующему законодательству, налог на недвижимое имущество выплачивается один раз в двенадцать месяцев. Окончательная сумма, которую обязуется выплатить налогоплательщик, зависит от того, каким именно недвижимым имуществом, квартирой или домом, он обладает.

В среднем сумма налога на недвижимое имущество варьируется от 100 до 500 евро в год. Владельцы вилл в среднем обязуются вносить в государственный бюджет от 300 до 2 тысяч евро в год.

Кроме того, налоги на недвижимость в Испании предполагают оплату сотрудников, осуществляющих уборку улиц, парков и садов.

Испанский налог на недвижимость в зависимости от жилплощади

Сумма налога варьируется от 20 до 100 европейских рублей в месяц.

Важные тонкости

Разумеется, жители Испании платят и коммунальные налоги. В среднем размер налога за трехкомнатные апартаменты выглядит следующим образом:

- месячная стоимость электроэнергии – 50 евро;

- месячная стоимость газа – 25 евро;

- месячная стоимость воды – 30 евро.

Когда человек приобретает недвижимость в Испании, он обязуется разово оплатить все регистрационные затраты.

Информация для нерезидентов

Испания сегодня переживает не самые лучшие времена. Медленно, но верно растет процент безработицы в Испании, экономика падает. В связи с этим во главе угла стоит повышенное внимание к иностранным предпринимателям и инвесторам, способным существенно «влиться» в бюджет государства.

Для всех испанских нерезидентов, в том числе и россиян, является актуальным оплата НДС, а также налогов на авто и недвижимость.

Образец испанской формы возврата НДС

Нерезидентам, прибывшим из тех государств, которые не успели заключить с Испанией договор об одинарном налогообложении, приходится платить налоги наравне с резидентами. Это же касается тех нерезидентов, которые не успели или не смогли подать соответствующую декларацию.

Оперирующие на территории испанского государства банки обязуются:

- Взимать с нерезидентов не менее 25 процентов с депозитных, сберегательных и текущих счетов.

- Взимать с нерезидентов не менее 25 процентов со «страхового» дохода.

Человек, позиционирующий себя в качестве нерезидента, обязуется подать декларацию в соответствующий орган в течение двенадцати месяцев.

Мнение изнутри

По мнению бывших подданных Российского государства, уехавших в Испанию на ПМЖ, иностранцы обязуются самостоятельно озаботиться получением декларации. Этот документ нерезидентам, в отличие от резидентов, никто не присылает.

Некоторые полагают, что при приобретении недвижимого имущества целесообразно будет заручиться поддержкой квалифицированного адвоката. Если человек сможет прописаться по месту жительства, сумма налогов будет несколько ниже.

Общение нерезидента с сотрудниками налоговой службы начинается с того момента, когда ему присваивается идентификационный номер. Обычно этот номер присваивается владельцам коммерческой недвижимости или же учредителям испанского предприятия. Также это актуально для тех, кто имеет первичный ВНЖ в Испании.

Налоговая ставка для нерезидентов

Важно знать, что налоговая ставка является фиксированной. На сегодняшний момент она составляет 24 процента.

Сравнение ставки НДС в Испании с другими странами

Но некоторые случаи предполагают оплату налогов по льготной ставке. Нерезиденты обязуются оплачивать подоходный налог при наличии фиксированной заработной платы. Это актуально тогда, когда иностранное лицо имеет официальный источник дохода на территории испанского государства. То же касается пенсионеров и лиц, получающих пособия от государства.

Платить подоходный налог государство обязывает и представителей творческих профессий. Они должны оплачивать услуги государства из своих гонораров. Разумеется, осуществлять взносы в госбюджет должны и владельцы недвижимого имущества.

Какие существуют льготы

Для россиян, постоянно проживающих на территории испанского государства, имеются некоторые налоговые льготы. Так, каждый хозяйствующий субъект имеет возможность просить о более щадящем размере взыскиваемой суммы.

Испанские налоги на наследство и дарение имущества

Согласно существующему законодательству, таким образом стимулируются следующие области:

- развитие и различные исследования (от 20 до 40 процентов);

- экспортирование в иные страны (25 процентов);

- инвестирование в развитие кинематографа, театра и литературы (20 процентов);

- инвестирование в экологические проекты (10-ть процентов);

- проф.образование (от 5 до 10 процентов);

- постоянная занятость лиц с ограниченными возможностями.

Средняя сумма актуальных льгот не превышает 35 процентов.

Оплата туристического налога

Несколько лет назад каталонские власти ввели туристический налог. Максимальный размер суммы, взимаемой с туристов из разных стран в 2021 году, составляет 2,5 евро в сутки.

Налоги для иностранцев на приобретение недвижимости

Туристический налог актуален на всех иностранных лиц, которые останавливаются на ночлег в гостиницах, отелях и хостелах Каталонии. Исключение составляют дети и подростки, не достигшие шестнадцатилетнего возраста.

Как рассчитывается сумма налога? Все очень просто. Чем презентабельнее отель или гостиница, тем выше стоимость. Самый демократичный размер суммы составляет 0,5 европейского рубля. Средства, полученные таким образом, направляются на развитие туризма в Каталонии. Власти этого региона полагают, что туристический налог позволит государственной казне пополниться примерно на 5 млн европейских рублей в год.

Особенности транспортного налога

Не так давно власти Испании ввели новый транспортный налог. Согласно новому законодательству, этот налог будет актуален для всех автомобилистов, имеющих технику с механическим приводом.

Основной целью этого нововведения является озабоченность властей загрязнением окружающей среды. Это входит в планы поддержания качества испанского воздуха, разработанные на период 2016-2019 годов.

В соответствии с изменениями, транспортный налог теперь будет привязан не к мощности мотора, а к тому, насколько авто загрязняет окружающую среду. То есть, автомобиль, способствующий загрязнению окружающей среды в большей степени, будет обложен более существенным налоговым бременем.

По мнению автовладельцев, не слишком довольных этим нововведением, этот налог будет вынуждать их приобретать более новые и дорогие марки машин, оснащенные более «экологичным» двигателем.

Транспортный налог в Испании

Сегодня транспортный налог взимается один раз в двенадцать месяцев. Его средняя стоимость варьируется от 90 до 150 европейских рублей в течение года. Плательщиком является владелец любого транспортного средства кроме автобусов, грузовиков, тракторов, мотоциклов, полуприцепов и прицепов.

Разумеется, исключение составляют и те испанцы, которые предпочитают автомобилям велосипеды.

Размер НДС

Особое значение имеет в Испании оплата НДС. Он классифицируется налоговым законодательством как косвенный налог на потребление. По сути, этот налог является лакмусовой бумажкой, говорящей о том, насколько платежеспособным является конкретный индивидуум. Он разный для разных видов товаров и услуг.

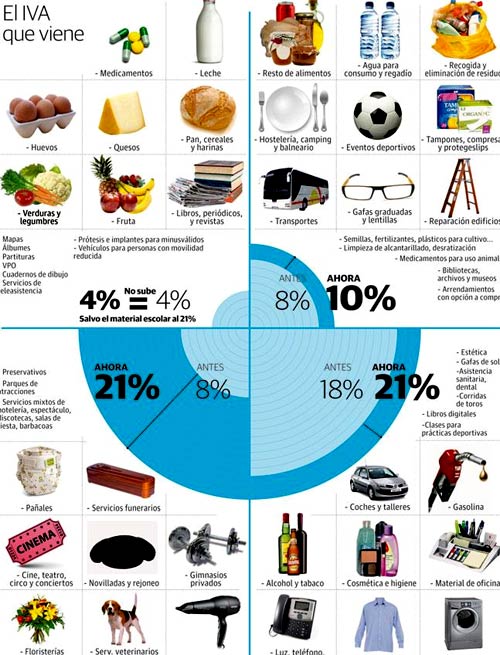

Размер НДС на различные товары в Испании показан на схеме

Этот налог обеспечивается благодаря потребителям. Хотя де-факто он выплачивается предпринимателями. Испания является дружелюбной страной, весьма привлекательной для жизни и работы. Именно здесь предприниматели из России, Беларуси или Украины имеют возможность как следует «развернуться», ведь налоги, которые являются наиболее важными для бизнесменов, являются достаточно демократичными.

Во Франции процентная ставка некоторых налогов намного выше. Это приводит к тому, что предприниматели из других стран могут работать и себе в убыток.

Актуальные цены в Испании – об этом следующее видео.

Работа на себя в качестве индивидуального предпринимателя (trabajo por cuenta própia) имеет массу преимуществ по сравнению с работой по найму. В то же самое время, недостаток знаний по данному вопросу может привести к возникновению сложностей и сомнений. В нашей статье мы постараемся наиболее полно осветить все аспекты индивидуального предпринимательства, от процесса регистрации до системы налогообложения.

Первые шаги

Регистрацию в качестве индивидуального предпринимателя нельзя назвать легкой процедурой из-за необходимости сбора большого количества документов и прохождения необходимых административных формальностей. Тем не менее, если вы решили пройти регистрацию самостоятельно, не прибегая к услугам внешнего управляющего (хестора/gestor), знания об этапах процесса позволят значительно облегчить его и сократить по времени.

Необходимые формальности для ИП, арендующего помещение или владеющего собственным.

- Лицензия на открытие деятельности и оборудование – Licencia de Apertura de Actividades e Instalaciónes. Данная муниципальная лицензия подтверждает соответствие помещения и установленного в нем оборудования действующим нормативам градостроительства и техническому регламенту. Лицензия запрашивается на открытие помещения, после ее получения необходимо запросить лицензию на деятельность – Licencia de Funcionamiento. В случае, если здание или помещение, в котором вы будете осуществлять свою коммерческую деятельность, требует ремонта или дополнительного строительства, вам потребуется технический проект – Proecto Técnico, а также лицензия на проведение работ – Licencia de obra.

- Лицензия на проведение работ – Licencia de Obras. Необходима в качестве разрешения на проведение всевозможных строительных работ. Если работы связаны с изменением самой структуры здания, вам потребуется представить проект, подписанный компетентным техником. Проект должен быть завизирован в соответствующей коллегии и содержать планы, смету и сертификат качества производимых работ.

Необходимые формальности для ИП, использующего труд наемных работников.

Прочие формальности

Социальная защищенность

Индивидуальные предприниматели, зарегистрированные в органах социального страхования, имеют право на медицинское обслуживание на общих основаниях. Медицинская помощь будет оказана в результате общего заболевания, или любого несчастного случая, полученного не на производстве (общая медицинская помощь, помощь специалистов, а также хирургическая помощь), а также гарантировано медицинское обслуживание в случае беременности и родов.

Тем не менее, индивидуальные предприниматели очень часто заключают дополнительные договоры страхования с частными компаниями, например: страхование от прекращения трудовой деятельности, инвалидности, несчастного случая, страхование жизни и здоровья. Производственные травмы и профессиональные заболевания страхуются в частных страховых компаниях. Эти компании сотрудничают, либо имеют собственные медицинские центры, в которых оказывается профессиональная помощь или лечение в случае травмы на производстве.

Однако, несмотря на гарантированную государственную поддержку, многие ИП имеют частную накопительную пенсионную программу. Вероятно, это связано с тем, что практически все ИП стараются занизить уровень своих доходов для уменьшения налогового бремени. Согласно данным Федерации индивидуальных предпринимателей – Federación de Trabajadores Autónomos (ATA), размеры пенсионных выплат ИП на 45% ниже, чем у граждан, работавших по найму.

С 6 ноября 2010 года вступил в силу закон, закрепляющий специальную систему защиты от потери работы для ИП. Выплаты в Фонд социального страхования увеличатся на 1,7%, что позволит в случае прекращения трудовой деятельности просить помощь в размере 70% от ежемесячной декларируемой суммы дохода. Данный вид страхования является добровольным, и право на получение выплаты появляется после 12 месяцев внесения взносов. Т.е. индивидуальные предприниматели, застраховавшиеся в ноябре текущего года, будут иметь право на денежную выплату с ноября 2011 г. Максимальный период выплат определен как 12 месяцев, для чего необходимо платить страховой взнос в течение 48 месяцев как минимум.

Разумеется, право на выплату появляется при исполнении определенных норм и требований, список которых является довольно обширным. Так, например, в случае использования труда наемных работников, все гарантии и обязательства по отношению к ним должны быть выполнены. Предпринимательская деятельность должна быть прекращена по экономическим причинам, техническим или организационным причинам, в результате непреодолимых обстоятельств или лишения административной лицензии. Кроме перечисленных основных причин законодательством предусмотрены и иные, дающие право на получение материальной помощи.

Фактуры

Фактура – это основной документ учета деятельности ИП. Согласно действующему испанскому законодательству, ИП обязаны выдавать фактуры за каждую выполненную работу или предоставленную услугу. Каждая фактура должна соответствовать определенным нормам, и может быть бумажной или электронной. Существую различные модели фактур, адаптированные под определенные виды деятельности.

По своим типам фактуры делятся на:

- Обычные – подтверждающие коммерческую операцию.

- Исправляющие – вносящие изменения в фактуры, выданные ранее, а также отражающие возврат товаров или оптовые скидки.

- Обобщающие – группирующие ранее выписанные фактуры за определенный период. Чтобы обобщающая фактура была признана налоговыми органами действительной, предыдущие фактуры, которые она призвана сгруппировать, должны быть аннулированы.

Фактура должна содержать следующие реквизиты:

- Идентификационные данные лица (компании), выполняющего работы или предоставляющего услуги: полное имя, адрес и налоговый номер.

- Номер фактуры и дату ее выдачи.

- Идентификационные данные лица или компании, для которой выполняются работы или предоставляются услуги.

- Краткое описание выполненных работ или оказанных услуг.

- Стоимость работ или услуг.

- IRPF, положенный к удержанию.

- IVA (НДС).

- Итоговая сумма, включая налоги.

- Форма оплаты. В случае оплаты с банковского счета, указывается его номер.

Предложения по работе для ИП

Индивидуальному предпринимателю, если он не владеет собственной компанией, сложнее найти работу, чем работнику по найму. На сотню размещенных в сети Интернет предложений по работе по контракту вы найдете всего несколько предложений для autónomo и freelance. Поэтому людям, работающим на себя, приходится создавать собственную клиентскую базу и уделять большее внимание качеству выполняемых работ или предоставляемых услуг, надеясь на хорошие рекомендации.

Среди профессий, в которых чаще всего требуются «фрилансеры», следует особо выделить следующие: программисты, сайтостроители, дизайнеры, переводчики, консультанты по бизнесу и т.п.

Следует отметить, что некоторые работодатели ради уменьшения расходов на оплату труда наемных работников, стремятся пригласить индивидуальных предпринимателей. Если ИП, работая на какую-либо компанию, имеет жесткий график и фиксированное рабочее место, не может сотрудничать с иными компаниями и не оформляет рабочие договоры от своего имени для других работников, он является ИП незаконно.

Ответственность

Всегда стоит помнить о том, что ответственность ИП является неограниченной, иными словами, не существует разницы между имуществом компании и личным имуществом. Если юридическое лицо в случае банкротства отвечает только имуществом и средствами, стоящими на балансе, то индивидуальный предприниматель может лишиться всего личного движимого и недвижимого имущества, которое пойдет в счет уплаты долговых обязательств.

Юридическим лицам также оказывается больше доверия со стороны клиентов, поставщиков и подрядчиков. Это связано с тем, что общества обязаны предоставлять данные бухгалтерского учета в Торговый реестр.

Налогообложение

Выплаты в Фонд социального страхования – Seguridad Social.

- ИП моложе 50 лет. С 1 января 2013 года налогооблагаемая база составляет от 858,60 до 3.425,70 евро. Удержание производится по ставке 29,80%. В случае если индивидуальный предприниматель (женщина) не застрахована от несчастного случая на производстве или профзаболевания, ставка будет увеличена на 0,10% для покрытия риска в течение беременности и послеродового периода.

- ИП от 48 лет и старше. Налогооблагаемая база составляет от 925,80 до 1.888,80 евро.

Законодательством предусмотрены многочисленные льготы для ИП по социальным выплатам. Режим льготного налогообложения распространяется на ИП до 30 лет (женщин-ИП – до 35 лет), инвалидов, людей старше 65 лет, женщин после беременности и родов, женщин, подвергшихся домашнему насилию, жителей Сеуты и Мельльи, специалистов, занимающихся ремесленным производством и некоторые другие категории граждан.

Налог на доходы физических лиц – Impuesto sobre la Renta de la Personas Físicas (IRPF).

В самом начале нашей статьи мы отметили важность выбора направления деятельности при регистрации в качестве плательщика налога на экономическую деятельность – Impuesto de Actividades Económicos (IAE).

Если вы выбрали профессиональное – profesional – направление, то в каждой фактуре, выписываемой на имя юридического лица или другого ИП, вы будете обязаны учитывать IRPF. Режим профессиональной деятельности выбирают для себя специалисты, предоставляющие независимые услуги по своей специальности, например: адвокаты, врачи, медсестры, стоматологи, бухгалтеры, архитекторы, переводчики, страховые агенты и т.д. Т.е. обычно это профессионалы, работающие за гонорар, и которые каждый раз в момент оплаты выдают расписку о получении денег. Если вами выбрано предпринимательское – empresarial – направление деятельности (продажи, производство, строительство и т.д.), IRPF в фактуру не включается.

IRPF является прогрессивным налогом, с увеличением размера прибыли увеличивается ставка по налогу. На 2013 г. налоговым управлением определены следующие ставки по IRPF:

- При сумме годового дохода от 0,00 до 17.707,20 евро – 24,75%;

- При сумме годового дохода от 17.707,20 до 33.007,20 евро – 30,00%;

- При сумме годового дохода от 33.007,20 до 53.407,20 евро – 40,00%;

- При сумме годового дохода от 53.407,20 до 120.000,20 евро - 47,00%;

- При сумме годового дохода от 120.000,20 до 175.000,20 евро - 49,00%;

- При сумме годового дохода от 175.000,20 до 300.000,20 евро - 51,00%;

- При сумме годового дохода свыше 300.000,20 евро – 52,00%.

Как мы уже отметили выше, ИП, выбравшие направлением деятельности оказание профессиональных услуг, обязаны в фактурах для юридических лиц и других ИП учитывать IRPF. Если IVA (НДС), о котором мы поговорим далее, прибавляется к сумме, то IRPF наоборот – вычитается. Удержание производится по ставке 21% и в исключительных случаях по ставке 9% (например, в течение первых трех лет развития деятельности). Суммы налога, отраженные в выданных вами фактурах, будут перечислены на ваш счет компаниями и ИП, на которых данные фактуры были выписаны. Расчет происходит в период предоставления в налоговую службу годовых деклараций о доходах. Если IRPF к выплате будет больше IRPF к получению, налоговая спишет разницу с вашего счета. В противоположном случае разница будет возвращена вам.

Разберем простой пример. Вы оказали профессиональную услугу юридическому лицу на 1.000,00 евро. В фактуре отражается следующая сумма:

1.000,00 – 21% IRPF + 21% IVA = 1.000,00 – 210,00 + 210,00 = 1.000,00 евро

Допустим, в течение года вы выписали фактуры на 20.000,00 евро, а ваши расходы составили 5.000,00 евро. Итого ваша прибыль равняется 15.000,00 евро. Ставка IRPF составляет 24,75% для данной суммы годового дохода. Т.е. вы обязаны уплатить государству 3712,50 евро. В то же время, в течение года вы вычитали 21% в выписываемых вами фактурах, что в общей сумме составило 4.200,00 евро (20.000,00 * 21%). Эта сумма в течение года перечислялась на счет налоговых органов компаниями и ИП, на чье имя вы выписывали фактуры. Считаем разницу между IRPF к выплате и к получению: 3.712,50 – 4.200,00 = - 487,50 евро. Иными словами, вы получите возврат по налогу в размере 487,50 евро.

Кроме того, если среди фактур, подтверждающих ваши расходы, есть выданные другими ИП с вычитаемыми 21% IRPF, вы обязаны в течение года перечислять в налоговые органы соответствующие суммы.

НДС – Impuesto sobre el Valor Añadido (IVA).

IVA является косвенным непрогрессивным налогом, выступающим в качестве обременения на операции с товарами и услугами.

Расчет по IVA производится ежеквартально на разницу между суммой налога к выплате и к получению. Допустим, в течение трех месяцев ИП выписал фактуры на 3.000,00, получив с клиентов 630,00 евро (3.000,00 * 21%). В то же самое время им были куплены продукты или материалы на сумму 2.000,00 с уплатой IVA в размере 420,00 евро (2.000,00 * 21%). В итоге при подаче квартальной декларации по налогу необходимо будет заплатить разницу: 630,00 – 420,00 = 210,00 евро.

Основные виды товаров и услуг облагаются IVA по ставке 21%, однако отдельные виды имеют уменьшенную ставку (10% или 4%), или вовсе не облагаются налогом.

Помощь ИП, предоставляемая службой занятости

Если вы состоите на учете в службе занятости, получаете пособие по безработице и продолжите получать его еще как минимум в течение трех месяцев, не запрашивали иную помощь в течение последних четырех лет и собираетесь зарегистрироваться в качестве индивидуального предпринимателя, вы имеете право на получение субсидии. Заявление на получение субсидии должно быть представлено в службу занятости ранее даты начала предпринимательской деятельности.

Следует заметить, что многие автономии предоставляют помощь молодым предпринимателям. Условия и форма выдачи варьируется год от года, а сумма обычно не превышает 5.000,00 евро.

Резюме

Итак, как вы можете видеть, регистрация и работа в качестве ИП является не самым простым делом. Среди плюсов работы на себя стоит выделить два главных момента:

- Полная независимость от работодателей, партнеров и коллег в принятии решений относительно развития направления деятельности и графика работы.

- В сравнении с юридическими лицами, более простая и понятная, а также экономичная (при невысоком уровне доходов) система налогообложения.

Среди минусов основными являются:

- Полная ответственность, как личным имуществом, так и имуществом, участвующим в предпринимательской деятельности.

- Чрезмерное увеличение налогового бремени при повышении годового уровня доходов. Иными словами, быть ИП выгодно исключительно владельцам малого бизнеса.

Центр услуг в Испании

Центр услуг «Испания по-русски» – это полный комплекс профессиональных услуг в сфере открытия или покупки готового бизнеса в Испании. Исследования рынка, получение лицензий, регистрация юр.лица, аудит.

Читайте также: