Налоги экономика и бизнес

Опубликовано: 29.04.2024

Автор статьи — Копирайтер Контур.Бухгалтерии

Что такое налоговый режим

Бизнес платит налоги по определенным правилам и формулам. Попросту говоря, налоговый режим (или система налогообложения) - и есть тот набор формул, по которым придется рассчитывать и перечислять в бюджет налоги. В России несколько таких систем, они отличаются по количеству налогов и их размеру, по числу отчетов, которые придется сдавать. В каждой системе есть свои допуски и критерии: если бизнес подходит под эти допуски — имеет право применять систему, если “не влезает” - то нет.

- ОСНО — общая система налогообложения — базовая система, на которой “по умолчанию” оказываются все новые компании и ИП, если они не выберут другой режим и не напишут об этом уведомление в налоговую. Поэтому ОСНО называют основной системой, или “классикой”, а остальные налоговые режимы — специальными, или спецрежимами.

- УСН — упрощенная система налогообложения, упрощенка.

- ПСН — патентная система налогообложения, патент.

- ЕСХН — единый сельскохозяйственный налог — для фермеров и крестьянских хозяйств.

- НПД — налог на профессиональный доход — для самозанятых.

Что влияет на выбор налогового режима

Какие же параметры показывают, сможете вы применять конкретную систему налогообложения или нет? Перечисляем.

- Объем годовой выручки. Скажем, для УСН это 200 000 млн. рублей, для ПСН — 60 млн. рублей, для НПД — 2,4 млн. рублей, а для ОСНО ограничений нет.

- Число сотрудников. На упрощенке можно работать со штатом до 130 человек, на патенте — до 15 человек, на НПД вовсе нельзя нанимать персонал, а на ОСНО ограничений снова нет.

- Организационно-правовая форма - ИП, ООО и пр. Например, ИП могут работать на ПСН и НПД, а ООО — нет.

- Виды деятельности. На ОСНО можно работать при любом виде деятельности, а вот у каждого спецежима есть список видов, для которых его можно применять. Это прописано в Налоговом кодексе и региональных законах, мы расскажем об этом подробнее, когда будем говорить о каждом спецрежиме.

Есть и другие допуски для спецрежимов: стоимость основных средств, наличие филиалов и пр. Об этом мы тоже расскажем позже.

Как выбрать налоговый режим

Шаг 1. “Отфильтруйте” все возможные режимы по организационно-правовой форме. Например, у вас ООО: подойдут ОСНО и УСН. Если у вас ИП, подойдет любой из режимов.

Шаг 2. Смотрим на годовую выручку. Если по бизнес плану вы должны заработать 45 млн рублей, то НПД уже не подойдет, а вот патент, упрощенка и ОСНО — да.

Шаг 3. Считаем работников в штате. Например, у вас 60 сотрудников: патент и НПД отпадают, остается упрощенка и ОСНО.

Шаг 4. Отсекаем налоговые режимы по видам деятельности: проверяем допуски для вашего вида. Скажем, страховщики не работают на УСН.

Шаг 5. Проверяем остальные критерии: например, компания с филиалами или участием другой компании в уставном капитале более 25% не может применять УСН.

Шаг 6. Если к этому шагу у вас еще есть выбор, рассчитайте налоговую нагрузку. Для этого посмотрите, какие налоги платят на каждом подходящем налоговом режиме, и рассчитайте суммы по вашим плановым или текущим доходам. Потом сравните их и выберите самый выгодный налоговый режим.

Выбор системы налогообложения можно сделать автоматически — с помощью бесплатного калькулятора от Контур.Бухгалтерии. Калькулятор поможет отсечь неподходящие режимы, подскажет, как заполнить поля для расчета, и покажет налоговую нагрузку по каждой системе. Вам останется только выбрать выгодный режим.

УСН: налоги и отчеты, кому подходит

Упрощенка — один из самых понятных и выгодных спецрежимов для малого бизнеса, правила работы и перехода на УСН есть в гл. 26.2 НК РФ. На упрощенке платят один налог (правда, если у компании есть транспорт и земля, то транспортный и земельный налог платятся отдельно). Каждый квартал перечисляют так называемые “авансы по налогу”, а по итогам года рассчитывают и платят остаток налога. А вот налоговая декларация одна — ее сдают раз в год: организации до 31 марта, ИП — до 30 апреля.

Плюс системы еще и в том, что власти вашего региона могут снизить налоговую ставку по УСН для некоторых видов бизнеса, тогда экономия будет еще заметнее.

На УСН не надо работать с НДС. Поэтому другим компаниям, которые платят НДС, не выгодно покупать у компаний или ИП на УСН товары и услуги. Так что “осношники” стараются не работать с “упрощенцами”.

Допуски и ограничения при работе на УСН:

- годовой доход — не более 200 млн. рублей;

- число сотрудников — не более 130;

- стоимость основных средств — не более 150 млн. рублей;

- в уставном капитале компании должно быть не более 25% вклада другой организации;

- у компании не должно быть филиалов;

- на упрощенке нельзя работать производителям подакцизных товаров, добывать полезные ископаемые, работать с ценными бумагами, давать кредиты: в ст. 346.12 НК РФ перечислены все, кому нельзя работать на УСН.

Правила расчета налога на упрощенке зависят от объекта налогообложения. Это та сумма, с которой платится налог. На УСН есть два варианта:

- доходы;

- доходы минус расходы.

УСН “Доходы”

Налоговая ставка — от 1 до 6% в зависимости от региона и вида деятельности. Обычно этот вариант выгоден, если ваши расходы сложно подтвердить или расходы составляют менее 60% от доходов. Если годовой доход компании от 150 до 200 млн. рублей или число сотрудников от 100 до 130 человек, ставка вырастает до 8%.

Из суммы налога можно вычесть уплаченные страховые взносы: это взносы ИП “за себя” и взносы за сотрудников. Здесь мы подробнее рассказываем об уменьшении налога на сумму взносов.

Вести учет и сдавать отчетность на УСН “Доходы” можно самостоятельно, чтобы экономить на бухгалтере. Лучше это делать не в таблицах Excel, а в специальной программе или сервисе. Скажем, сервис Контур.Бухгалтерия рассчитает налог, заполнит книгу учета доходов и расходов и налоговую декларацию, предупредит о сроках платежей и отчетности. Для сотрудников — рассчитает и оформит зарплаты, взносы, НДФЛ, отчеты.

УСН “Доходы минус расходы”

Налоговая ставка — от 5 до 15% в зависимости от региона и вида деятельности. Будет выгоден, если ваши расходы легко подтвердить документами, и они составляют более 60% от доходов. Если годовой доход компании от 150 до 200 млн. рублей или число сотрудников от 100 до 130 человек, ставка вырастает до 20%.

Уплаченные страховые взносов за ИП и сотрудников можно включить в расходы. Но не все расходы уменьшают налоговую базу, с которой платят налог. Для признания расхода есть требования:

- расход обоснован и совершен с целью получение дохода;

- расход упомянут в списке из ст. 346.16 НК РФ;

- вы получили от поставщика то, за что платите деньги, и полностью расплатились;

- есть документы, которые подтверждают расход;

- если расходы связаны с товарами для перепродажи, то списать их можно только после продажи этих товаров.

Чтобы не запутаться с учетом расходов на УСН, лучше вести учет в специальном сервисе или привлечь бухгалтера. Скажем, веб-сервис Контур.Бухгалтерия учитывает расходы по всем правилам, рассчитывает платежи, заполняет КУДиР и декларацию, формирует платежки, напоминает о датах платежей и отчетов. В сервисе есть зарплатный блок для работы с сотрудниками. А с помощью управленческих отчетов руководитель сможет контролировать финансы.

ОСНО: учет, отчетность, сложность

Малый бизнес редко выбирает ОСНО: только если видит выгоду в работе с плательщиками НДС — многие поставщики и покупатели охотнее сотрудничают с теми, кто тоже платит налог на добавленную стоимость. Этот налог платят на ОСНО, а еще — налог на прибыль и налог на имущество организаций, если в собственности есть недвижимость. Если есть транспорт и земля — налоги по ним платятся отдельно. Отчетность по каждому из налогов сдают ежеквартально.

На ОСНО придется вести полноценный бухгалтерский и налоговый учет — довольно сложный и кропотливый. Это вряд ли возможно без специальных бухгалтерских знаний, даже если вы работаете в специализированном сервисе. Так что на ОСНО компании и ИП чаще всего работают с бухгалтером.

Но все же бухгалтерские сервисы упрощают работу и избавляют от ошибок. Например, в Контур.Бухгалтерии есть специальный инструмент “Расчет НДС”, который помогает сокращать налог к уплате, подсказывает, каких документов в системе не хватает и какие ошибки в учете допущены.

Патент: критерии, совмещение

Патент похож на отмененный с 2021 года режим ЕНВД. Здесь размер налога зависит не от фактических доходов, а от потенциально возможных. Такой доход устанавливают региональные власти, рассчитать стоимость патента можно на официальном сайте налоговой.

Работать на ПСН легко: нужно вовремя вносить платежи за патент и вести книгу учета доходов. Если у вас есть транспорт и земля — платить налоги по ним, а если есть сотрудники — уплачивать НДФЛ, взносы и сдавать отчеты по персоналу. С 2021 года стало можно уменьшать сумму патента на страховые взносы за себя и сотрудников по аналогии с отмененным ЕНВД.

Вот допуски к работе на патенте:

- работать на ПСН могут только ИП;

- ваш вид деятельности должен подходить под ПСН, в каждом регионе свой список (скажем, общепит, детские центры развития, фотоуслуги), уточняйте эти сведения в своей налоговой;

- в штате предпринимателя не более 15 сотрудников;

- годовой доход — не более 60 млн. рублей;

- ИП не работает с подакцизными товарами и товарами, подлежащими обязательной маркировке.

НПД: кому подходит

Налог на профессиональный доход — режим для самозанятых. Если вы временно или постоянно работаете сами на себя и продаете товары или услуги собственного производства, а ваши доходы — не более 2,4 млн рублей в год, то можно рассматривать этот режим. Его могут применять физлица и индивидуальные предприниматели. Один из плюсов этого режима — на нем не нужно платить страховые взносы “за себя”.

Совмещение налоговых режимов

Иногда в бизнесе выгодно выделить два направления, и по каждому из них применять свой налоговый режим. С 2021 года совмещать разные режимы могут только предприниматели. Есть два варианта:

ОСНО и упрощенку совмещать нельзя, оба эти режима — базовые и распространяются на всю деятельность. А НПД нельзя совмещать ни с чем.

Резюмируем: внимательно изучите, подходит ли вам каждый из налоговых режимов по допускам и критериям, сравните налоговую нагрузку с помощью нашего бесплатного калькулятора и работайте на самом выгодном для вашего бизнеса режиме. А веб-сервис Контур.Бухгалтерия поможет вести учет, начислять зарплату и отчитываться на любой системе налогообложения или при их совмещении. Первые две недели все новички работают бесплатно.

«Клерк» Рубрика Налоги, взносы, пошлины

Иногда начать свой бизнес легче, чем официально оформить предпринимательскую деятельность: выбрать организационно-правовую форму предприятия, систему налогообложения, разобраться с ведением бухгалтерии и т. д. Чтобы принять правильное решение, иногда приходится проводить настоящее исследование. В этой статье мы постарались облегчить задачу начинающему предпринимателю и сравнить условия работы и налогообложение для ИП и ООО.

Системы налогообложения в 2021 году

Размер взносов в бюджет зависит от того, какой налоговый режим выбрала компания или ИП. Напомним варианты:

- ОСНО;

- УСН (спецрежим для малого и микробизнеса, его могут использовать компании и ИП);

- ПСН (только для ИП);

- ЕСХН (для ИП и ООО).

Ставки налогообложения на выбранном режиме будут одинаковыми для всех субъектов предпринимательства. Исключение — ОСНО, где ИП выплачивают налог на доходы в размере 13%, а ООО — 20%.

Страховые взносы организаций и ИП

Вторая обязательная статья расходов предприятия — страховые взносы. Все работодатели обязаны перечислять их ежемесячно с выплат заработной платы своим сотрудникам, работающим по трудовым договорам. В 2021 году для малого бизнеса действуют такие тарифы:

- на пенсионное страхование — 22% от размера заработной платы в пределах МРОТ или 10%, если сумма выплат больше;

- на медицинское страхование — 5,1% от размера заработной платы в пределах МРОТ или 5%, если сумма выплат больше;

- на социальное страхование — 2,9% от размера заработной платы в пределах МРОТ, если сумма выплат больше, то взнос не платится.

ИП и компании, которые не были внесены в реестр субъектов малого и среднего бизнеса должны платить взносы по стандартной ставке — без учета величины МРОТ. Если наемные работники оформлены по гражданско-правовым договорам, то работодатель обязан делать отчисления только на пенсионное и медицинское страхование.

ИП, работающий без наемного персонала, в любом случае обязан выплачивать страховые взносы за себя в фиксированном размере — 40 874 рубля за год, независимо от того, велась ли деятельность ИП за прошедший период и какой доход получен. У ООО здесь преимущество — если организация в прошедшем налоговом периоде не работала и не выплачивала заработную плату сотрудникам, то и делать отчисления в бюджет не нужно.

Налоги, которые оплачиваются на любом налоговом режиме

Кроме налогов, которые оплачиваются в рамках выбранной системы, предприятие в зависимости от особенностей своей деятельности может уплачивать также:

- налог на добычу полезных ископаемых;

- водный налог;

- акцизный сбор;

- сбор за пользование биологическими ресурсами;

- транспортный налог;

- торговый сбор и другие отраслевые отчисления в бюджет.

Суммы этих взносов должны рассчитываться ФНС самостоятельно, для этого используются данные из разных государственных реестров. Предпринимателю приходит уведомление с размером налога и реквизитами для оплаты.

Налог на добавленную стоимость должны уплачивать компании и ИП, которые выставляют счета с выделением данного вида сбора. В общем случае ИП на любом из спецрежимов освобождены от уплаты НДС.

Общая система налогообложения

ОСНО — это базовый для ИП и ООО налоговый режим. Его главное преимущество в том, что бизнес не ограничен в каких-либо сферах деятельности, организационно-правовой форме, числе сотрудников, размере доходов и т. д. При этом общая система налогообложения предполагает большой объем отчетности и отчислений в бюджет.

Предприятию не нужно специально переходить на ОСНО — система налогообложения применяется автоматически после регистрации ИП или ООО.

Налогообложение ИП и компаний на ОСНО представлено в таблице:

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

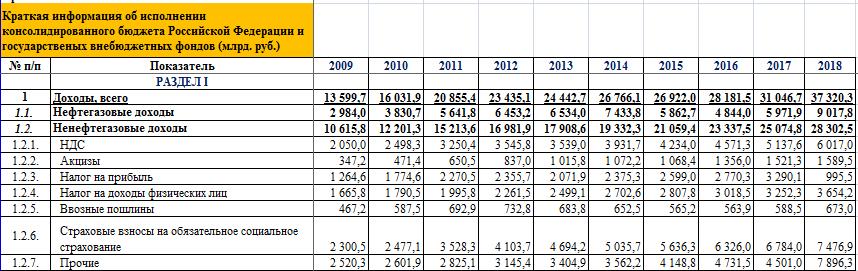

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Налогообложение – это система распределения доходов между юридическими или физическими лицами и государством. Налоги – обязательные безвоздмездные платежи, взимаемые с организаций или физических лиц в целях финансового обеспечения деятельности государства и муниципальных образований.

Налоговая система РФ включает разнообразные виды налогов и сборов, которые могут быть классифицированы по различным признакам.

В зависимости от объекта обложения налоги подразделяют:

1. Прямые, устанавливаемые на доход или имущество:

- налоги на доход (налог на прибыль, подоходный налог);

- налоги на собственность (налог на недвижимость).

2. Косвенные, устанавливаемые на товары или услуги через надбавку к цене (НДС, акцизы, таможенные пошлины).

В зависимости от уровня налоги подразделяют:

- Налог на прибыль;

- Налог на доход от капитала;

- Доходный налог с физических лиц;

- Взносы в государственный внебюджетные фонды;

- Таможенные пошлины и сборы;

- Налог на пользование недрами;

- Налог на воспроизводство минерально-сырьевой базы;

- Сбор за право пользования объектами животного мира и водными биологическими ресурсами;

- Федеральные лицензионные сборы.

- Налог на имущество организации;

- Налог на недвижимость;

- Налог на игорный бизнес;

- Региональные лицензионные сборы.

- Налог на имущество физических лиц;

- Налог на рекламу;

- Налог на наследование или дарение;

- Местные лицензионные сборы.

В зависимости от порядка использования налоги подразделяют:

1. Общие, не закрепленные за конкретным ведомством.

2. Специальные, имеющие строго целевое назначение (единый социальный налог).

В зависимости от источника покрытия налоги подразделяют:

1. Включаемые в собственность (земельный налог, налог на пользование автомобильных дорог и т.д.).

2. Относимые на финансовые результаты (прибыль до налогообложения, налог на имущество организаций, налог на рекламу).

3. За счет прибыли, остающейся в распоряжении предприятия после налогообложения.

Налогообложение предприятий регулируется налоговым кодексом РФ, федеральным законом о налогах и сборах, а также законами и иными нормативными правовыми актами субъектов РФ и органов местного самоуправления.

Основными налогами, уплачиваемыми предприятиями являются:

- налоги на товары и услуги (НДС, акцизы, налоги с продаж, таможенные пошлины);

- налог на прибыль;

- налог на имущество организаций;

- социальные взносы (единый социальный налог).

Одним из важнейших по размеру ставки и объему поступлений в бюджет является налог на добавленную стоимость (НДС). Под добавленной стоимостью понимается разность между стоимостью реализованных товаров и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Это косвенный налог. Косвенные налоги взимаются через надбавку к цене товаров и оплачиваются покупателем при покупке. Предприятия, реализующие товары, лишь перечисляют налоговые суммы государству. Объектом обложения налогом на добавленную стоимость являются: реализация товаров (работ, услуг), выполнение строительно-монтажных работ для собственного потребления, ввоз товаров на таможенную территорию РФ. Плательщиками налога являются организации и индивидуальные предприниматели.

Также косвенными налогами являются акцизы и налоги с продаж. Акцизами облагаются товары со значительной разницей между ценой реализации и себестоимостью (вино водочные изделия, этиловый спирт, табачные изделия, легковые автомобили и т.д.). Налог с продаж – косвенный налог (ставка не более 5%), порядок и сроки уплаты которого устанавливаются законами субъектов РФ. Объектом налогообложения является стоимость товаров (работ, услуг), реализуемых в розницу или оптом за наличный расчет (кроме хлебобулочных изделий, молока и молочных продуктов, лекарств и др.).

Основное влияние на формирование финансовых ресурсов предприятия и их использование оказывает налог на прибыль. Объектом налогообложения является валовая прибыль, представляющая собой сумму:

1. прибыли от реализации продукции (работ, услуг);

2. прибыли от прочей реализации (основных фондов, включая земельные участки, иного имущества);

3. доходов от вне реализационных операций, уменьшенных на сумму расходов по ним.

Прибыль от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации (без НДС, акцизов, налога с продаж) и затратами на производство и реализацию продукции.

В целях налогообложения валовая прибыль уменьшается на сумму доходов, облагаемых налогом по иным ставкам. Налогооблагаемая прибыль уменьшается с учетом льгот, предусмотренных законодательством.

Важное место в системе налогообложения предприятий занимает налог на имущество организаций, который относится к региональным налогам. Объектом налогообложения являются основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе предприятия. Основные средства и нематериальные активы для целей налогообложения учитываются по остаточной стоимости. Для целей налогообложения определяется среднегодовая стоимость имущества предприятия. Максимальная ставка – 2%. Налог относится на финансовые результаты деятельности предприятия.

Предприятия являются также плательщиками единого социального налога, зачисляемого в государственные внебюджетные фонды: пенсионный фонд, фонд социального страхования, фонд обязательного медицинского страхования РФ. Средства данных фондов предназначены для реализации прав граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь. Объектом налогообложения являются любые выплаты работодателей в пользу своих наемных работников. Зачисление социального налога носит строго целевой характер, и каждый фонд получает определенную часть налога в соответствии с предусмотренной налоговой ставкой.

| Rawpixel / Depositphotos.com |

Целью программы "Цифровая экономика в РФ", утвержденной распоряжением Правительства РФ от 28 июля 2017 г. № 1632-р, является создание такой экосистемы, где данные в цифровой форме будут являться ключевым фактором производства во всех сферах социально-экономической деятельности, и где будет обеспечено эффективное взаимодействие между гражданами, бизнесом и государством.

Участники круглого стола, который прошел в Институте законодательства и сравнительного правоведения при Правительстве РФ, обсудили необходимость разработки налоговых льгот на электронную торговлю, особенности налогообложения этой сферы, а также упрощение и ускорение отдельных административных процедур.

Проблемы налогового законодательства в цифровой экономике в России

По мнению ведущего научного сотрудника отдела методологии противодействия коррупции Института законодательства и сравнительного правоведения при Правительстве РФ Юрия Трунцевского, необходимо принять новые правила налогообложения операций, совершаемых в Интернете, которые бы соответствовали современной мировой экономике и охватывали существующие бизнес-модели и бизнес-услуги. Эксперт считает, что в настоящее время реализация товаров, работ и услуг через Интернет позволяет управлять бизнесом с минимальными налоговыми затратами и без географических ограничений, как это делают транснациональные корпорации, открывая дочерние компании в странах, предоставляющих нерезидентам возможность уменьшить их налоговые платежи путем ведения бизнеса в них. В качестве примера он привел американскую компанию, оказывающую услуги такси и доставки продуктов через мобильное приложение, которая выплачивает роялти в размере 0% в Нидерландах. Интернет предоставляет компаниям возможность быть мобильными и не арендовать помещения, а предоставлять услуги сразу после заказа с мобильного приложения. Но при этом появляется сложность определения местонахождения получателя услуг в электронной форме и место реализации услуги, если например, сервер, к которому предоставляется доступ, располагается в юрисдикции третьего государства. Поэтому эксперты сходятся во мнении, что необходимо найти набор общих правил, который будет учитывать особенности цифровой экономики.

Так, Организация экономического сотрудничества и развития (ОЭСР) разработала план мероприятий по противодействию размыванию и выводу прибыли из налогообложения – Action Plan on Base Erosion and Profit Shifting, в рамках которого в марте 2018 года ОЭСР сделала несколько предложений:

- доходы, получаемые в пределах Европейского Союза, с услуг в электронной форме будут облагаться налогом в том государстве, в котором компания имеет официальный сайт, другими словами, постоянное виртуальное представительство. Отсюда и возник термин –цифровое присутствие, который сейчас активно входит в оборот;

- необходимо ввести налог в размере 3% с продажи интернет-рекламы и за предоставление доступа к цифровым платформам. При этом налог необходимо будет оплачивать по местонахождению пользователя.

Напомним, что созданы условия для обмена налоговой информацией между налоговыми органами РФ и ОЭСР, подписавшими Конвенцию о взаимной административной помощи по налоговым делам от 25 января 1988 г. (ратифицирована на основе Федерального закона от 4 ноября 2014 г. № 325-ФЗ "О ратификации Конвенции о взаимной административной помощи по налоговым делам"). Россия активно участвует в рабочих программах ОЭСР, и указанный план мероприятий в сфере налогообложения носит рекомендательный характер для России.

Юрий Трунцевский отметил, что вступившая в силу с 1 января 2017 года ст. 174.2 Налогового кодекса стала попыткой обложить налогами существующие виды услуг, однако не затронула российские компании и ИП, оказывающих услуги в Интернете, так как в указанной статье закреплены особенности исчисления и уплаты налога при оказании иностранными организациями услуг в электронной форме. Напомним, что налоговая база для них определяется как стоимость услуг с учетом суммы налога, исчисленная исходя из фактических цен их реализации, а сумма налога считается как процентная доля налоговой базы, соответствующая расчетной налоговой ставке в размере 15,25% (п. 5 ст. 174.2 НК РФ).

"В первую очередь необходимо определиться с терминологией для решения налоговых проблем, появляющихся с развитием цифровой экономики", – считает руководитель отдела юридического и налогового консалтинга Аудиторской компании ЗАО "ЦБА" Федор Гудков. Эксперт отмечает, что передаваемые информационные данные с помощью средств вычислительной техники не являются принадлежностью информационно-телекоммуникационной сети, а значит, находятся за рамками определения и регулирования. Важно отметить, что информация не является самостоятельным объектом гражданского права (ст. 128 Гражданского кодекса). Однако, исходя из смысла ст. 5 Федерального закона от 27 июля 2006 г. № 149-ФЗ "Об информации, информационных технологиях и о защите информации" можно сделать обратный вывод, и отнести информацию к объектам гражданским прав, и следовательно, она может быть объектом налогообложения. Федор Гудков описал несколько спорных примеров, указывая, почему так важно разобраться в квалификации оказываемых цифровых услуг.

Пример № 1. Если рассматривать сайт как продукт компьютерной программы, то в зависимости от того, будет отнесен просмотр сайта к получению услуги или информации, последует необходимость уплаты налогов, в частности НДС за получение услуги. Напомним, что обложению НДС не подлежит передача прав на использование результатов интеллектуальной деятельности (подп. 26 п. 2 ст. 149 НК РФ), при условии, что владелец сайта предоставил лицензию для использования программного продукта путем просмотра страницы сайта. Если же предоставление доступа к информации, которая содержится на странице сайта, отнести к услуге, то владельцу сайта необходимо уплачивать НДС (подп. 1 п. 1 ст. 146 НК РФ).

Пример № 2. Организация заключила договор с иностранным поставщиком услуг о предоставлении доступа к платформе в Интернете, с помощью которой они проводят вебинары. С точки зрения налогообложения возникает вопрос: организация купила услугу по обучению, приобрела лицензию на использование сайта или получила услуги связи таким образом? Владелец платформы – иностранный субъект, соответственно, также необходимо определить место оказания услуги, и место ее реализации. К примеру, владелец платформы – компания из США, получатель услуги – компания из России, а вебинары будут проходить на платформе, зарегистрированной на сайте третьего государства.

Пример № 3. Аналогичная ситуация и с интернет-банкингом: его нужно относить к услуге по управлению счетами или к предоставлению лицензии на использование программного продукта, позволяющего этими счетами управлять? В случае признания управление счетами услугой, необходимо будет платить НДС, а во втором случае, если предоставлена лицензия, то нет.

Федор Гудков считает, что на данный момент также затруднительно проверить подлинность субъекта, чьим имуществом пользуются, с вытекающей отсюда проблемой определения места оказания услуг достоверно и точно, и, соответственно, невозможностью точно определить, какие действия выполнялись с использованием сети.

Дело осложняется тем, что услуги, оказываемые в Интернете, как правило, носят комплексный характер, и имеют сразу несколько результатов и одну оплату. В результате мультипредметный договор не разграничен по стоимости каждой услуги и условиями налогообложения по каждой из них, соответственно, должны быть применены разные правила налогообложения. Следовательно, в целях налогообложения необходимо разделить эту стоимость договора на количество услуг и цену каждой из них. Правда, если исходить из подхода, в соответствии с которым для разных видов услуг будут применяться различные условия налогообложения, то, по мнению Федора Гудкова, налоговые органы и граждане просто запутаются в формах отчетности и суммах, которые будут полежать уплате. В связи с этим эксперт предлагает ввести дифференцированное налогообложение по видам услуг, оказываемых в сети. Он также предлагает расширить классификацию этих услуг по общим родовым признакам, разделив их условно на три большие группы:

- услуги по предоставлению пользования цифровых платформ, коммуникационных приложений и т. д. как услуги связи;

- услуги по дистанционному использованию аппаратных средств пользователей;

- услуги лицензионного типа.

Предложения об изменении законодательства, направленные на создание стимулов для субъектов цифровой экономики

Эксперты считают, что в условиях активной цифровизации экономики одной из первостепенных задач для поддержания конкурентоспособности российской налоговой системы в мире является разработка качественных и эффективных мер стимулирования, направленных на поддержку российских компаний, которые развивают и реализуют цифровые услуги, электронные услуги, а также разрабатывают программное обеспечение в России. По мнению менеджера налоговой и таможенной практики офиса Dentos в Москве Яны Бутримович, необходимо ввести налоговый вычет для частных инвесторов, вкладывающих свои средства в высокотехнологичные компании на начальных уровнях развития, то есть в стартапы. Для этого она предложила принять закон, который будет включать положения по уменьшению НДФЛ, уплачиваемый инвесторами, на сумму произведенных инвестиций, но не более 50% от этой суммы и с определенным ограничением по верхнему порогу.

Кроме этого, планируется предусмотреть уменьшение минимального срока владения акциями (долями) высокотехнологичной компании с пяти до двух лет, необходимый для освобождения от НДФЛ инвестиционного дохода, полученного компанией в результате продажи акций (п. 18 ст. 1 Федерального закона от 28 декабря 2010 г. № 395-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации"). Целью предложения является кратное увеличение высокоэффективных инвестиций в перспективные технологичные компании на начальных уровнях развития. По оценкам экспертов, это поможет увеличить доходность инвестиций до 19%. А без уменьшения НДФЛ после пяти лет владения акциями доходность окажется отрицательной (–1,4%, а после двух лет –0,2%).

От эксперта также поступило предложение по оптимизации обложения НДС в условиях цифровой экономики и установлению более преференциальных условий для компаний, которые развивают и реализуют электронные услуги, IT-услуги и программное обеспечение. Инициатива предусматривает прежде всего введение освобождения от НДС налогоплательщика, который реализует на территории РФ программное обеспечение. И в то же время она считает нужным закрепить возможность отказаться от этой льготы, если она является для налогоплательщика бременем, и он не может вычесть входящий НДС по товарам и услугам, необходимым для реализации этих услуг. Кроме этого, при экспорте электронных услуг, по мнению эксперта, существует определенная дискриминация. Для далеких от цифровой экономики компаний, которые экспортируют товары, например, табуретки, производство этих табуреток обходится дешевле, чем для другой организации, которая экспортирует высокотехнологичные электронные или IT-услуги, поскольку при экспорте товаров ставка НДС определяется как 0% (п. 1 ст. 164 НК РФ), и компания может вычесть входящий НДС, необходимый для производства этих товаров, а высокотехнологическая компания должна будет заплатить до 18%. Если при экспорте услуг Россия не является местом реализации этих услуг, то тогда такая реализация не будет объектом обложения НДС, и соответственно, входящий НДС для такой компании становится бременем.

Налоговое резидентство физических лиц: новые правила

Очевидно, что цифровая экономика стремительно развивается, а бизнес становится трансграничным. Это позволяет ему извлекать прибыль с помощью Интернета, не имея отдельного офиса, а предлагая свои услуги через мобильное приложение. Мировая конкуренция в силу высокой мобильности человеческих ресурсов и бизнеса смещается в сторону конкуренции за людей, за их умения и навыки, и понятно, что высококвалифицированные специалисты, в том числе владельцы бизнеса, могут работать практически в любой точке мира. Поэтому эксперты считают, что в российском законодательстве должен быть пересмотрен принцип определения налогового резидентства физических лиц, который в настоящее время определен количеством дней – 183, проведенных на территории России (п. 2 ст. 207 НК РФ), так как он уже не соответствует современным экономическим реалиям. Однако, эксперты не сошлись во мнении, в какую сторону необходимо изменять количество дней для признания лица резидентом: увеличения или уменьшения, однако, на текущий момент правила определения налогового резидентства не способствует привлечению таких лиц в российскую юрисдикцию. Соответственно, по мнению экспертов, необходимо принять такие меры, чтобы высококвалифицированные специалисты из России проводили больше времени здесь. Кроме того, именно местонахождение получателя услуг сейчас влияет на налогообложение организаций.

В свою очередь эксперты, являющиеся инициаторами изменений в системе налогообложения в России, выражают надежду, что проблемы бизнеса будут приняты во внимание в первую очередь при разработке и принятии именно тех решений, которые будут выгодны и просты для предпринимательства.

Читайте также: