Налог на туристические путевки

Опубликовано: 17.05.2024

Компенсация за отдых на российских курортах в 2021 году

Компенсация за отдых на российских курортах

Федеральный закон № 113-ФЗ «О внесении изменений в статьи 255 и 270 части второй Налогового кодекса Российской Федерации» вступил в силу еще с 1 января 2019 года. Данные закон внес поправки, предусматривающие возмещение части денежных средств, потраченных на отдых на территории России, и, в частности в Крыму, со стороны работодателей своим работникам. Основные цели введения льгот: развитие российской туристической базы и популяризация отечественных курортов; развитие социального туризма и создание условий для бюджетного отдыха; улучшение уровня жизни для людей со средними и низкими доходами, которые отказываются от отдыха по причине нехватки средств. Максимальная сумма компенсации составляет 50 000 рублей за человека. Компенсация полагается, как правило, работающему человеку и из полученных средств он обязан уплатить НДФЛ 13%. Законодательно получение компенсации доступно только россиянам, совершившим покупку тура в официальном агентстве на российские курорты.

Возмещению подлежат следующие виды затрат: транспортные расходы, расходы на проживание, оплата питания на отдыхе, оплата экскурсионных услуг. Все указанные расходы должны подтверждаться документально, следовательно, их наличие должно указываться в договоре с турагентством.

Официально трудоустроенные граждане смогут получить возврат средств по месту работы. Важно, что компенсация за организацию отдыха выплачивается не только сотруднику, но и членам его семьи: супруге (супругу), детям в возрасте до 18-ти лет, детям в возрасте до 24 лет, если они являются студентами очной формы обучения, нетрудоспособным родителям.

Пример расчета. Семья, состоящая из 3-х человек, приобрела путевки в турфирме на совместный отдых общей стоимостью 210 000 рублей. Соответственно на каждого члена семьи будет потрачено по 70 000 рублей. Максимальная сумма компенсации составляет 50 000 рублей на одного человека, из чего следует, что общая сумма возврата расходов, потраченных на отдых, в данном случае равна 150 000 рублей. Работник, оформивший компенсацию, обязан заплатить с полученной суммы 13% НДФЛ, следовательно, нужно будет вернуть (150 000 х 13% = 19 500 рублей).

Таким образом, общая стоимость расходов на отдых для семьи, состоящей из 3-х человек, составит 79 500 рублей (210 000 – 150 000 +19 500).

Если стоимость путевки меньше или равна 50 000 рублей, то затраты за организацию отдыха будут равны подоходному налогу с выплаченной суммы.

Следует иметь ввиду, что законодательство не обязывает работодателя производить компенсационные выплаты сотрудникам, то есть руководству достаточно отказаться от заключения договора с туроператором, чтобы исключить возможность оформления возмещения.

Условия для оформления возмещения

– предоставление подтверждения расходов, по списку лиц, заявленных в ст. 255 НК РФ;

– между работодателем и туроператором должен иметься договор;

– курорт должен быть расположен на территории России;

– сумма компенсации не должна превышать 50 000 рублей в год;

– часть расходов на страхование (в том числе медицинское) не должна превышать 6% от общей суммы.

Компенсация предоставляется гражданам начиная с 2019 года. Для того, чтобы получить компенсацию следует согласовать с работодателем возможность ее получения. Если у организации имеется договор с одним или нескольким туроператорами, работнику будет предоставлен перечень организаций, где можно купить путевку. Через бухгалтерию работодателя необходимо приобрести путевку на один из российских курортов. Работнику потребуется собрать и сохранить все документы, требуемые для получения компенсации (чеки, билеты, договоры и т.п.). После прибытия с отдыха следует составить заявление, приложив к нему всю собранную документацию. После проверки документов в бухгалтерии будет произведено перечисление средств в рамках программы компенсации за отдых. Деньги перечисляются совместно с заработной платой или иным способом по требованию работника.

Для работника выгода заключается в существенной экономии средств при отдыхе на российских курортах. Для работодателя – суммы, возмещаемые работникам в качестве компенсации за отдых, исключаются из облагаемых налогом, то есть фактически организация экономит и при этом повышает лояльность и заинтересованность работников. Для туроператоров – появляется возможность предлагать наиболее интересные со своей позиции направления, получая дополнительную прибыль.

Как получить кэшбэк от государства за отдых в России в 2021 году?

В 2021 году на компенсацию за отдых на отечественных курортах выделено 15 млрд рублей. Деньги получит каждый гражданин, который отдыхал в 2021 году на отечественных курортах. Сумма компенсации предположительно составит от 5 000 до 20 000 рублей за 1 человека, в зависимости от туристической путевки.

Путешествуя по России этой весной, можно сэкономить до 20% стоимости гостиницы или комплексного тура. Ростуризм готовит очередной, уже третий этап программы кэшбэка, по которой туристы, купившие туры по России, могут получить обратно часть их стоимости. Основные условия следующие. Возвращается до 20% стоимости от уплаченной суммы, но не более 20 000 рублей. Покупку необходимо оплатить по карте «Мир» (максимальная сумма возврата 20 000 рублей за одну транзакцию, количество транзакций по одной карте не ограничено), зарегистрированной в программе лояльности на сайте privetmir.ru.

Деньги вернутся автоматически в течение пяти дней на ту же карту, которой оплачивалась покупка. По условиям программы приобрести можно комплексные туры, круизы или забронировать гостиницу. Период проживания в отеле должен быть не менее двух ночей. Купить тур или забронировать гостиницу можно непосредственно нас сайте туроператора или отеля, так и через агрегаторов. Размер компенсации не зависит от стоимости тура. Компенсация возможна для туров, которые заканчиваются предварительно до 20 июня 2021 года. Размер кэшбэка зависит только от общей суммы единоразовой оплаты и не зависит от количества туристов.

Ирина Куликова,

к.э.н., доцент кафедры экономики и финансов

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация оплатила полную стоимость путевки - 90 000 руб. Работник внес 10 500 руб. Речь идет об услуге по организации туризма, санаторно-курортного лечения и отдыха на территории России, оказываемой работнику и членам его семьи, которая оформлена договором о реализации туристского продукта, заключенным работодателем с туроператором.

Как учесть расходы на туристические и санаторно-курортные путевки для работников и членов их семей по договорам, заключенным работодателем с 1 января 2019 года? Что делать с оставшийся суммой 79 500 руб.?

По данному вопросу мы придерживаемся следующей позиции:

1. Если путевка, приобретенная у туроператора, является туристической, то доход работника в сумме 79,5 тыс. руб. будет облагаться НДФЛ.

Если путевка, приобретенная у туроператора, не является туристической и работнику будут оказываться услуги санаторно-курортного лечения на территории РФ, то доход работника в размере 29,5 тыс. руб. не должен облагаться НДФЛ.

2. Расходы на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории РФ, оказанных работнику и членам его семьи, могут быть учтены при определении налоговой базы по налогу на прибыль в части стоимости путевки, не превышающей 50 тыс. руб. Расходы организации, превышающие данную величину и не компенсируемые сотрудниками, в размере 29,5 тыс. руб. в расчете на одну путевку не могут учитываться при определении налоговой базы по налогу на прибыль.

3. В связи с приобретением путевок для работников у организации возникает обязанность по начислению страховых взносов с выплаты в размере 79,5 тыс. руб.

Если организация приобретает путевки непосредственно для членов семьи работников, то такие выплаты не признаются объектом обложения страховыми взносами.

Обоснование позиции:

В соответствии с ч. 2 ст. 5 ТК РФ трудовые отношения регулируются в том числе коллективными договорами. В коллективный договор могут включаться, в частности, обязательства работодателя по вопросу оздоровления и отдыха работников и членов их семей (абзац одиннадцатый ч. 2 ст. 41 ТК РФ).

НДФЛ

В соответствии с п. 1 ст. 207 НК РФ плательщиками НДФЛ признаются, в частности, физические лица, являющиеся налоговыми резидентами РФ.

Согласно ст. 209 НК РФ объектом налогообложения НДФЛ для указанных лиц признается доход, полученный ими от источников как в РФ, так и за ее пределами.

На основании п. 1 ст. 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

Перечень доходов, не подлежащих налогообложению (освобождаемых от налогообложения), установлен ст. 217 НК РФ.

Согласно п. 9 ст. 217 НК РФ не подлежат обложению НДФЛ суммы полной или частичной компенсации (оплаты) работодателями своим работникам и (или) членам их семей, бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости, инвалидам, не работающим в данной организации, стоимости приобретаемых путевок, за исключением туристских, на основании которых указанным лицам оказываются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории РФ.

Также для освобождения от налогообложения доходов физических лиц в виде сумм оплаты стоимости путевок на основании п. 9 ст. 217 НК РФ необходимо соблюдение дополнительных условий (письма Минфина России от 04.05.2018 N 03-04-05/30236, от 12.11.2012 N 03-04-06/9-315):

- расходы по такой компенсации (оплате) в соответствии с НК РФ не отнесены к расходам, учитываемым при налогообложении прибыли;

- организации, оказывающие соответствующие услуги, являются санаторно-курортными или оздоровительными (это санатории, санатории-профилактории, профилактории, дома отдыха и базы отдыха, пансионаты, лечебно-оздоровительные комплексы, санаторные, оздоровительные и спортивные детские лагеря).

Как видим, согласно п. 9 ст. 217 НК РФ суммы полной или частичной компенсации (оплаты) стоимости туристических путевок не отнесены к доходам, подлежащим освобождению от обложения налогом на доходы физических лиц (письмо Минфина России от 07.08.2018 N 03-04-06/55660).

В более поздних письмах от 24.01.2019 N 03-03-06/1/3880, от 15.01.2019 N 03-04-06/1107, от 06.08.2018 N 03-04-06/55270 Минфин России также указал, что на стоимость путевок, признаваемых туристскими с учетом положений Федерального закона от 24.11.1996 N 132-ФЗ, положения п. 9 с. 217 НК РФ, не распространяются, и суммы компенсации (оплаты) таких путевок подлежат обложению налогом на доходы физических лиц в установленном порядке.

Вместе с тем в письмах Минфина России от 24.01.2019 N 03-03-06/1/3880, от 15.01.2019 N 03-04-06/1107 обращается внимание на то, что суммы компенсации (оплаты) организацией стоимости путевок для физических лиц, за исключением туристских, на основании которых им оказываются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории Российской Федерации, освобождаются от обложения налогом на доходы физических лиц на основании п. 9 ст. 217 НК РФ при соблюдении условий, установленных данным пунктом.

С учетом изложенного можно сделать вывод о том, что если путевка, приобретенная у туроператора, отвечает условию туристической, то доход работника будет облагаться НДФЛ в полной стоимости, то есть в размере 79,5 тыс. руб.*(1).

Если допустить, что путевка, приобретенная у турагентста, не является туристической, и работнику будут предоставляться услуги санаторно-курортного лечения на территории РФ, то тогда стоимость путевки в размере 29,5 тыс. руб. не должна облагаться НДФЛ.

Налог на прибыль

С 1 января 2019 года согласно п. 24.2 ст. 255 НК РФ к расходам на оплату труда относятся расходы на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории РФ, оказанных работнику и членам его семьи:

- супругам,

- родителям,

- детям (в том числе усыновленным) и подопечным до 18 лет (или до 24 лет, если они получают образование по очной форме)*(2).

Указанные расходы учитываются в размере фактически произведенных расходов на услуги по организации туризма, санаторно-курортного лечения и отдыха на территории Российской Федерации, но не более 50 000 рублей в совокупности за налоговый период на каждого из граждан, перечисленных в абзаце первом п. 24.2 ст. 255 НК РФ, и при условии выполнения требования, установленного абзацем девятым п. 16 ст. 255 НК РФ (последний абзац п. 24.2, п. 16 ст. 255 НК РФ).

Таким образом, если в рассматриваемой ситуации выполняются условия, указанные в ст. 255 НК РФ, то есть речь идет о заключении договора о реализации туристского продукта, заключенного работодателем с туроператором или турагентом, то расходы на оплату путевок могут быть учтены при определении налоговой базы по налогу на прибыль в части стоимости путевки, не превышающей 50 тыс. руб. Расходы организации, которые превышают данную величину, не компенсированные сотрудниками, в размере 29,5 тыс. руб. в расчете на одну путевку организация не сможет учесть при определении налоговой базы по налогу на прибыль*(3).

Страховые взносы

База для исчисления страховых взносов определяется как сумма выплат и иных вознаграждений в пользу физических лиц, за исключением сумм, не подлежащих обложению страховыми взносами (ст. 422 НК РФ). Для начисления страховых взносов не имеет значения, учитываются ли те или иные выплаты, производимые в пользу работников, для целей налогообложения прибыли или их выплата производится за счет средств, не уменьшающих налоговую базу по этому налогу (п. 1 ст. 420, ст. 422 НК РФ).

Суммы компенсаций работникам стоимости приобретенных путевок в ст. 422 НК РФ не поименованы. Стоимость путевок работникам и членам их семей не значится и среди выплат, не облагаемых взносами от НС и ПЗ (ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний".

При оплате путевок в пользу работников следует учитывать позицию официальных органов: независимо от источника финансирования оплаты путевок их стоимость подлежит обложению страховыми взносами в общеустановленном порядке, поскольку в ст. 422 НК РФ подобные суммы не поименованы (письма Минфина России от 15.01.2019 N 03-04-06/1107, от 24.01.2019 N 03-03-06/1/3880, от 26.07.2018 N 03-15-07/52944, от 12.04.2018 N 03-15-06/24316, от 14.02.2017 N 03-15-06/8071, ФНС России от 14.09.2017 N БС-4-11/18312)*(4).

При этом страховые взносы в целях исчисления налога на прибыль относятся к прочим расходам, связанным с производством и (или) реализацией (пп. 1, 45 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ).

Отметим, объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц, в частности, в рамках трудовых отношений (п. 1 ст. 420 НК РФ). Следовательно, выплаты, производимые в той или иной форме в пользу лиц, не состоящих в трудовых отношениях с организацией (в данном случае членов семьи работника), не признаются объектом обложения страховыми взносами. В случае если организация приобретает путевки и оплачивает проезд к месту отдыха и обратно непосредственно для членов семьи работников, то данные выплаты не признаются объектом обложения страховыми взносами, поскольку такая оплата осуществляется за физических лиц, не состоящих в трудовых отношениях с организацией (письма Минфина России от 12.04.2018 N 03-15-06/24316, от 24.01.2019 N 03-03-06/1/3880, от 15.01.2019 N 03-04-06/1107, от 19.12.2017 N 03-04-05/84723, от 01.08.2017 N 03-04-06/48824, от 10.07.2017 N 03-15-06/43634).

К сведению:

При приобретении путевок организацией рекомендуется делать записи в бухгалтерском учете в порядке, изложенном в Энциклопедии решений. Учет оплаты путевок работникам и членам их семей.

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Затраты на оплату путевок с 1 января 2019 года (в целях налогообложения прибыли);

- Энциклопедия решений. НДФЛ с предоставляемого работодателем соцпакета;

- Мы славно поработали и славно отдохнем. За счет фирмы (А. Веселов, журнал "Практическая бухгалтерия", N 5, май 2019 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Графкин Олег

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

------------------------------------------------------------------------

*(1) Если допустить, что путевка не является туристической, но по ней приобретаются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории Российской Федерации, она приобретена у поставщика услуг (а не у турагентства), то не будет облагаться НДФЛ сумма оплаты стоимости путевки в размере 79,5 тыс. руб. Необходимым условием для освобождения от налогообложения доходов физических лиц в виде стоимости таких путевок является отнесение организации, оказывающей соответствующие услуги, к санаторно-курортным или оздоровительным организациям (письма Минфина России от 19.12.2017 N 03-04-05/84723, от 03.07.2016 N 03-04-06/32361). К таким организациям относятся санатории, санатории-профилактории, профилактории, дома отдыха и базы отдыха, пансионаты, лечебно-оздоровительные комплексы, санаторные, оздоровительные и спортивные детские лагеря (абзац шестой п. 9 ст. 217 НК РФ). При этом представители ФНС и Минфина России в своих письмах разъяснили, что вопрос отнесения организации к санаторно-курортным или оздоровительным относится к компетенции Минздравсоцразвития России. Документами, подтверждающими отнесение организации к санаторно-курортным или оздоровительным, могут являться лицензия, учредительные документы, содержащие указание на вид деятельности, осуществляемой организацией (письма ФНС России от 11.08.2014 N ПА-4-11/15746@, Минфина России от 21.02.2012 N 03-04-06/6-40, от 02.08.2010 N 03-04-06/5-162). Документами, подтверждающими обоснованность освобождения от обложения НДФЛ сумм оплаты организацией путевок в санаторно-курортные и оздоровительные организации, являются договор, заключенный с перечисленными организациями, а также платежные документы, подтверждающие целевое назначение указанной оплаты (письмо Минфина России от 19.09.2014 N 03-04-06/46990).

Отметим, что, по мнению контролирующих органов, под действие п. 9 ст. 217 НК РФ не подпадает оплата стоимости проезда к месту санаторно-курортного лечения (письма Минфина России от 12.04.2018 N 03-15-06/24316, от 28.09.2016 N 03-04-05/56564).

*(2) Затраты на санаторно-курортные путевки на территории РФ для работников по договору о реализации туристского продукта, заключенному организацией с туроператором или турагентом, признаются расходами на оплату труда, если выполняются условия, указанные в ст. 255 НК РФ. Понятие "туристский продукт" в НК РФ не раскрывается, следовательно, значение этого понятия должно определяться в соответствии с иными нормативными актами (п. 1 ст. 11 НК РФ). Так, в силу ст. 1 Федерального закона от 24.11.1996 N 132-ФЗ "Об основах туристской деятельности в Российской Федерации" туристским продуктом является комплекс услуг по перевозке и размещению, оказываемых за общую цену (независимо от включения в общую цену стоимости экскурсионного обслуживания и (или) других услуг) по договору о реализации туристского продукта. Под туроператорской деятельностью понимается деятельность по формированию, продвижению и реализации туристского продукта, осуществляемая юридическим лицом (далее - туроператор), а турагентской деятельностью является деятельность по продвижению и реализации туристского продукта, осуществляемая юридическим лицом или индивидуальным предпринимателем (далее - турагент).

Как указывает финансовое ведомство, расходы на оплату услуг, поименованных в п. 24.2 ст. 255 НК РФ и оказываемых работнику и соответствующим членам семьи работника, могут учитываться при формировании налоговой базы по налогу на прибыль организаций только на основании договора о реализации туристского продукта, заключенного работодателем с туроператором или турагентом.

Такие договоры должны отвечать требованиям Закона N 132-ФЗ (письмо Минфина России от 25.01.2019 N 03-03-06/1/4054).

При этом расходы на оплату аналогичных услуг, в случае если они оказываются на основании договоров, заключенных работодателем непосредственно с исполнителями данных услуг (гостиницами, перевозчиками, экскурсоводами (гидами) и другими), не могут учитываться в составе расходов на оплату труда по основаниям п. 24.2 ст. 255 НК РФ (письма Минфина России от 07.02.2019 N 03-03-07/7294, от 24.01.2019 N 03-03-06/1/3880, от 06.08.2018 N 03-04-06/55270).

Таким образом, для того чтобы учесть расходы на оплату услуг по организации туризма работников и членов их семей на основании п. 24.2 ст. 255 НК РФ, организация должна приобрести турпродукт у туроператора или турагента на основании договора, отвечающего требованиям Закона N 132-ФЗ. При этом турпродукт должен быть сформирован из услуг, прямо поименованных в данной норме. Обратите внимание, что расходы на услуги питания можно учесть только в том случае, если эти услуги предоставляются в комплексе с услугами проживания в гостинице.

*(3) Если в рассматриваемой ситуации путевка не является туристической, а приобретена у поставщика услуг (в соответствии с данной путевкой приобретаются услуги, которые оказываются санаторно-курортными и оздоровительными организациями), то расходы на оплату путевок в размере 79,5 тыс. руб. не могут быть учтены при определении налоговой базы по налогу на прибыль.

*(4) В арбитражной практике существует иной подход. Согласно ему основанные на коллективном договоре выплаты социального характера, которые не являются стимулирующими, не зависят от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не признаются оплатой труда работников (вознаграждением за труд) и объектом обложения страховыми взносами (определение ВС РФ от 03.11.2017 N 309-КГ17-15716 по делу N А60-40533/2016, постановление АС Западно-Сибирского округа от 13.02.2018 N Ф04-6490/2018 по делу N А27-15902/2017, Тринадцатого ААС от 05.02.2019 N 13АП-33818/18 (в отношении взносов от НС и ПЗ)).

В основе выводов судов лежит правовая позиция, высказанная Президиумом ВАС РФ в постановлении от 14.05.2013 N 17744/12. Она заключается в том, что выплаты социального характера, основанные на коллективном договоре, не являющиеся стимулирующими, не зависящие от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не являются оплатой труда работников (вознаграждением за труд). Таким образом, эти выплаты не являются объектом обложения страховыми взносами.

На сегодняшний день пока еще отсутствует судебная практика по применению положений гл. 34 НК РФ. Но она есть в отношении Закона N 212-ФЗ. Полагаем, что высказанная судами позиция применима и сейчас, так как положения гл. 34 НК РФ и Закона N 212-ФЗ практически идентичны. Вместе с тем тот факт, что с 2019 года затраты на оплату турпутевок НК РФ прямо отнесены к расходам на оплату труда, побуждает считать их выплаченными "в рамках трудовых отношений". Поэтому не исключено, что подход к обложению страховыми взносами таких выплат может измениться.

«Клерк» Рубрика Налоги, взносы, пошлины

Чиновники постепенно дорабатывают недавно принятые нормы, в некоторых случаях — даже в пользу налогоплательщиков. Так, решили снять одно из ограничений в налоговом учете расходов на туризм, санаторно-курортное лечение и отдых. НДФЛ с одной стороны немного смягчили, но и новое ограничение ввели. Законопроект уже принят, но заработает он только с 2022 года. Что поменяется в НК РФ?

Нормирование прибыльных расходов

С 2019 года в статью 255 НК РФ включен пункт 24.2. В нем прописана возможность включать в расходы на оплату труда стоимость услуг по организации туризма, санаторно-курортного лечения и отдыха, оказанных работнику и членам его семьи. К ним относят:

- супругов;

- родителей;

- детей (в том числе усыновленных) и подопечных до 18 лет (до 24 лет, если они учатся очно).

А отдых должен проходить только на территории РФ.

В целях налогообложения расходы на путевки являются нормируемыми, причем дважды.

Во-первых, они ограничены суммой 50 000 руб. на человека.

Во-вторых, они не должны превышать в совокупности и нарастающим итогом с начала года 6% всех расходов на оплату труда, включая взносы по договорам ДМС (п. 16 ст. 255 НК РФ).

Но и это еще не все пока еще действующие ограничения, установленные для налога на прибыль.

Договор о реализации турпродукта

В расходах на оплату труда при налогообложении прибыли разрешено учитывать стоимость отдыха работников с семьями, но не любого отдыха. Речь (пока) идет только об услугах по организации туризма, санаторно-курортного лечения и отдыха в РФ, оказанных по договору о реализации туристского продукта, заключенному работодателем с туроператором или турагентом.

При этом туроператором является юридическое лицо, осуществляющее деятельность по формированию, продвижению и реализации турпродукта (туроператорская деятельность), а турагент (юрлицо или ИП) ведет деятельности по продвижению и реализации турпродукта (турагентская деятельность).

А что входит в понятие «турпродукт»?

Турпродукт — это комплекс услуг по перевозке и размещению туриста, оказываемых за общую цену (независимо от включения в общую цену стоимости экскурсионного обслуживания и (или) других услуг) по договору о реализации туристского продукта (ст. 1 Федерального закона от 24 ноября 1996 г. № 132-ФЗ «Об основах туристской деятельности в Российской Федерации»).

Таким образом, турпродукт включает:

- услуги по перевозке воздушным, водным, автомобильным и (или) железнодорожным транспортом до пункта назначения и обратно либо по иному согласованному в договоре о реализации турпродукта маршруту;

- услуги проживания в гостинице (гостиницах) или ином (иных) средстве (средствах) размещения, объекте санаторно-курортного лечения и отдыха, включая услуги питания, если они предоставляются в комплексе с услугами проживания;

- услуги по санаторно-курортному обслуживанию.

Если же работодатель заключит договор непосредственно с исполнителями услуг (с гостиницами, перевозчиками, экскурсоводами и др.), то учесть стоимость таких услуг в составе расходов на оплату труда нельзя. Не подойдут также договор на оказание медицинских услуг или договор ДМС.

Что изменится в налогообложении расходов на отдых

Проект федерального закона № 1043391-7 предусматривает, что для налога на прибыль расходы, указанные в пункте 24.2 статьи 255 НК РФ, разделят на услуги по организации туризма и отдыха и услуги по санаторно-курортному лечению (включая питание и проживание).

Что это означает?

Это означает, что при сохранении порядка нормирования расходов, санаторно-курортные путевки можно будет покупать не только у туроператора или турагента, а напрямую у санаторно-курортной организации.

Изменения затронут и НДФЛ. Во-первых, не будут удерживать НДФЛ с суммы полной или частичной компенсации (оплаты) стоимости санаторно-курортных путевок для детей, не достигших возраста 18 лет (сейчас — 16 лет). А во-вторых, не будут удерживать НДФЛ только со стоимости путевок, приобретенных за счет средств фирмы (со стоимости второй и более путевки на человека за год нужно будет платить НДФЛ).

Закон должен вступить в силу с 1 января 2022 года.

Чтобы жизнь становилась все лучше и лучше, чиновники постепенно дорабатывают недавно принятые нормы, в некоторых случаях – даже в пользу налогоплательщиков. Так, решили снять одно из ограничений в налоговом учете расходов на туризм, санаторно-курортное лечение и отдых. НДФЛ с одной стороны немного смягчили, но и новое ограничение ввели. Законопроект уже принят, но заработает он только с 2022 года. Что поменяется в НК РФ?

Нормирование прибыльных расходов

С 2019 года в статью 255 НК РФ включен пункт 24.2. В нем прописана возможность включать в расходы на оплату труда стоимость услуг по организации туризма, санаторно-курортного лечения и отдыха, оказанных работнику и членам его семьи. К ним относят:

- супругов;

- родителей;

- етей (в том числе усыновленных) и подопечных до 18 лет (до 24 лет, если они учатся очно).

А отдых должен проходить только на территории РФ.

В целях налогообложения расходы на путевки являются нормируемыми, причем дважды.

Во-первых, они ограничены суммой 50 000 руб. на человека.

Во-вторых, они не должны превышать в совокупности и нарастающим итогом с начала года 6% всех расходов на оплату труда, включая взносы по договорам ДМС (п. 16 ст. 255 НК РФ).

Но и это еще не все пока еще действующие ограничения, установленные для налога на прибыль.

Договор о реализации турпродукта

В расходах на оплату труда при налогообложении прибыли разрешено учитывать стоимость отдыха работников с семьями, но не любого отдыха. Речь (пока) идет только об услугах по организации туризма, санаторно-курортного лечения и отдыха в РФ, оказанных по договору о реализации туристского продукта, заключенному работодателем с туроператором или турагентом.

При этом туроператором является юридическое лицо, осуществляющее деятельность по формированию, продвижению и реализации турпродукта (туроператорская деятельность), а турагент (юрлицо или ИП) ведет деятельности по продвижению и реализации турпродукта (турагентская деятельность).

А что входит в понятие «турпродукт»?

Турпродукт – это комплекс услуг по перевозке и размещению туриста, оказываемых за общую цену (независимо от включения в общую цену стоимости экскурсионного обслуживания и (или) других услуг) по договору о реализации туристского продукта (ст. 1 Федерального закона от 24 ноября 1996 г. № 132-ФЗ «Об основах туристской деятельности в Российской Федерации»).

Таким образом, турпродукт включает:

- услуги по перевозке воздушным, водным, автомобильным и (или) железнодорожным транспортом до пункта назначения и обратно либо по иному согласованному в договоре о реализации турпродукта маршруту;

- услуги проживания в гостинице (гостиницах) или ином (иных) средстве (средствах) размещения, объекте санаторно-курортного лечения и отдыха, включая услуги питания, если они предоставляются в комплексе с услугами проживания;

- услуги по санаторно-курортному обслуживанию;

- услуги по санаторно-курортному обслуживанию;

Если же работодатель заключит договор непосредственно с исполнителями услуг (с гостиницами, перевозчиками, экскурсоводами и др.), то учесть стоимость таких услуг в составе расходов на оплату труда нельзя. Не подойдут также договор на оказание медицинских услуг или договор ДМС.

Что изменится в налогообложении расходов на отдых

Проект федерального закона № 1043391-7 предусматривает, что для налога на прибыль расходы, указанные в пункте 24.2 статьи 255 НК РФ, разделят на услуги по организации туризма и отдыха и услуги по санаторно-курортному лечению (включая питание и проживание).

Что это означает?

Это означает, что при сохранении порядка нормирования расходов, санаторно-курортные путевки можно будет покупать не только у туроператора или турагента, а напрямую у санаторно-курортной организации.

Изменения затронут и НДФЛ. Во-первых, не будут удерживать НДФЛ с суммы полной или частичной компенсации (оплаты) стоимости санаторно-курортных путевок для детей, не достигших возраста 18 лет (сейчас - 16 лет). А во-вторых, не будут удерживать НДФЛ только со стоимости путевок, приобретенных за счет средств фирмы (со стоимости второй и более путевки на человека за год нужно будет платить НДФЛ).

Закон должен вступить в силу с 1 января 2022 года.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

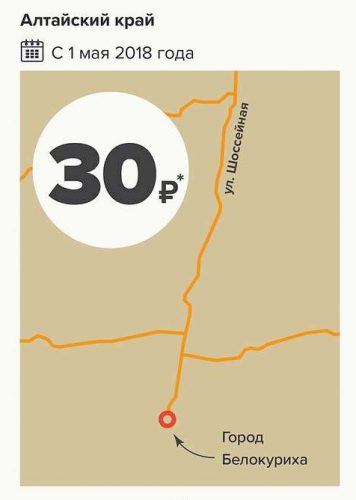

Летом 2017 года был разработан законопроект о сборе с курортников. Тогда же, после утверждения, он превратился в закон. Сегодня курортный сбор актуален сразу для нескольких туристических регионов. Стоимость сбора по статье 214 ФЗ (скачать статью 214 ФЗ) в 2021 году зависит от специфики региона.

Общие сведения

Под курортным сбором понимается оплата, которая взимается с физических лиц, прибывающих в тот или иной регион России с целью отдыха.

Суть закона о курортном сборе заключается в том, что за счет отдыхающих пополняется местный бюджет. Деньги, по словам властей, будут направляться на развитие важной для приезжающих инфраструктуры.

Уплата курортного сбора актуальна только для тех туристов, которые планируют находиться в той или иной местности больше суток.

Деньги нужно платить не во всех субъектах Российской Федерации. Под действие сбора в 2021 году попадает:

Крым: в каких городах введен сбор

Ставропольский край – в каких городах введен сбор

Краснодарский край – в каких городах введен сбор

Алтайский край – в каких городах введен сбор

О том дешевых курортах России можно почитать пройдя по данной ссылке.

Кто будет платить

Согласно федеральному закону № 214-ФЗ, этот налог должен будет уплачивать каждое частное лицо, достигшее совершеннолетия. Платить сбор за детей не нужно.

Деньги будут собираться операторами курортного платежа.

Кто освобожден от выплат

Освобождаются от оплаты курортного сбора:

- ветераны войны;

- владельцы недвижимого имущества на территории указанных регионов;

- лица, профессионально занимающиеся спортом (также имеются льготы для их тренеров);

- инвалиды и дети войны (особенно это касается тех, кто пережил блокаду Ленинграда);

- студенты-очники (строго от 18 до 24 лет);

- лица с инвалидностью (1-2 группы), также освобождение касается тех, кто их сопровождает;

- россияне, у которых был диагностирован туберкулез;

- лица, находящиеся в санаториях по медицинским показаниям;

- «чернобыльцы».

Власти регионов решили, что будут самостоятельно расширять список россиян, освобожденных от уплаты этого налога.

Уплата сбора в регионах (таблица)

Курортный сбор в 2021 году составляет:

Кто будет взимать плату

В России взимать курортный сбор могут:

- Гостиничные комплексы (это касается как крупных гостиниц, так и небольших хостелов).

- Физические лица, которые не зарегистрированы в качестве индивидуальных предпринимателей, но состоят на учете в федеральной налоговой службе и сдают жилье в аренду. Под жильем понимается не только квартира, комната, полдома или дом, но и другие помещения, пригодные для проживания, например, гаражи.

- Индивидуальные предприятия, оказывающие услуги по размещению туристов.

- Физические лица, не являющиеся ИП, состоящие на учете в федеральной налоговой службе, и оказывающие гостиничные услуги.

Как будет взиматься плата

В каждом из регионов сформируются специальные реестры операторов. Они будут вести учет всех курортников, взимать с них сбор и отправлять отчеты о поступивших в бюджет отчислениях.

Предполагается, что отчетность будет носить годичный характер. Форма документа разработается незадолго до 1 отчетного периода. В отчете будет говориться не только о законопослушных гражданах, уплативших сбор, но и о льготниках.

Согласно порядку, деньги начнут перечисляться по реквизитам, предоставленным каждым курортным субъектом.

Предусмотрены ли штрафы

Сегодня штраф за неуплату курортного сбора был установлен только властями краснодарского края. Если человек отказывается заплатить налог, размер денежного наказания для него составит 500–2,0 тыс. рублей.

Довольно суровые санкции ждут и гостиницу. Размер штрафа за нарушение режима взимания и перечисления сбора составляет 5 000–15 000 рублей.

Командировочным на заметку

Если сотрудник предприятия находится в командировке в одном из указанных регионов, он также обязуется уплатить курортный сбор. При этом увеличиваются суточные командировочные расходы.

В обязанность командированного лица входит правильное оформление квитанции. Затем она прикладывается к авансовому отчету.

Как освободиться от уплаты

Если турист входит в льготную категорию, то при посещении курорта он обязуется предъявить оператору сбора оригинал справки, которая подтверждает право на освобождение. А также разрешается предоставить оригинал, заверенный в нотариальной конторе.

Лица, сопровождающие человека с инвалидностью, предоставляют письменное ходатайство либо от своего подопечного, либо от его законного представителя.

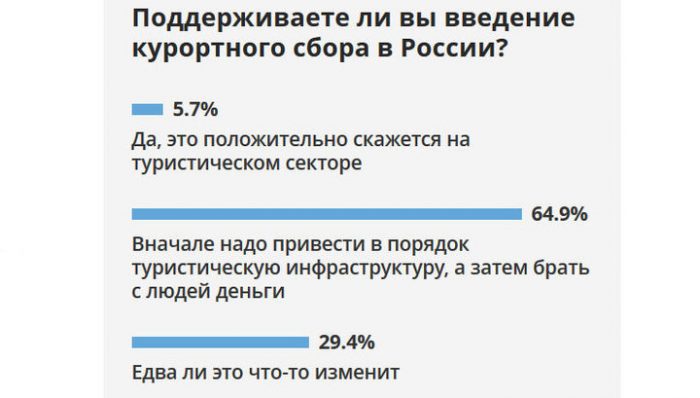

Мнение общественности

По мнению общественности, закон получил большой резонанс, и отклики крайне противоречивы. По мнению чиновников, курортный сбор необходим для поднятия российской туристской индустрии.

Предполагается, что отечественные туристы платят за ремонт, проектирование, благоустройство объектов, необходимой для курортов инфраструктуры.

Другие полагают, что при помощи курортного сбора и без того дышащая на ладан туриндустрия погибнет гораздо быстрее.

Россияне уверены, что в законе имеется один, весьма спорный момент – определение «пригодного проживания».

До 40% россиян являются поклонниками «дикого» туризма и приезжают на отдых на собственных авто, или автостопом, с палаткой за плечами.

Является ли, по мнению законников, палатка «жильем, пригодным для жилья»? И как быть туристам, которых интересует именно «дикий» отдых, ведь в понятие «инфраструктура курорта» можно включить немало объектов, в том числе и городские парки?

Данный вопрос можно назвать риторическим. Непонятно и то, каким образом власти регионов собираются контролировать «диких туристов», которые, как и остальные россияне, имеют обусловленное Конституцией право ездить по всем городам страны, нигде при этом не отмечаясь.

Единственный вариант – возведение блокпостов и КПП. Эксперты прогнозируют довольно невеселый расклад: если чиновники захотят повысить собираемость денег, им придется разработать новый законопроект, который будет предполагать обязательную регистрацию внутри РФ.

Это будет актуально для всех, кто перемещается между ее субъектами. Таким образом, налог на отдых может превратиться на налог на перемещение по России.

Предыдущий опыт

Современные чиновники, возможно, вполне искренне убеждены в том, что курортный сбор поможет привести все в порядок. Но подобный опыт в России уже имелся. Похожий закон был отменен в 2004 году. Причиной было отсутствие результата от принятых мер.

Не в восторге от нововведения оказались и всевозможные туроператоры, активно лоббирующие отдых внутри страны.

По их мнению, в условиях жесткой конкуренции отечественных курортов с зарубежными, введение этого механизма может способствовать ухудшению ситуации. Выиграть от этого может только частный сектор. Сегодня доля «теневого сектора» составляет 80%.

Предприниматели недовольны

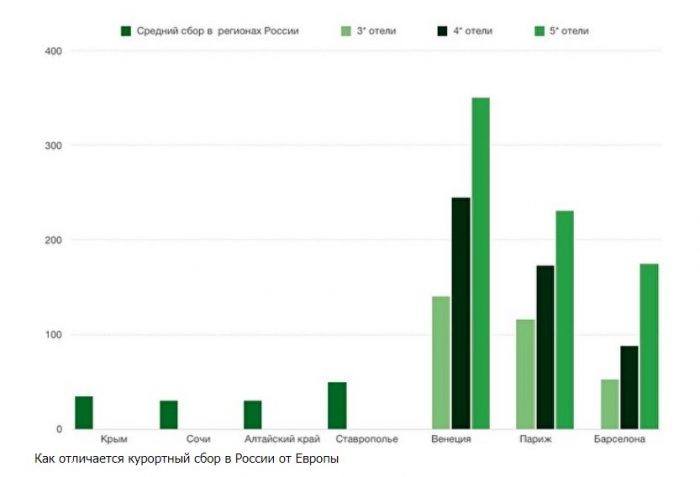

На юге России в основном отдыхают представители среднего класса. И 10–50 рублей на каждого человека, при двухнедельном отдыхе – сумма относительно невысокая. Нанести существенный удар по кошельку отдыхающих она не может.

Гораздо важнее негативный психологический эффект от новшества. Особенно это важно на фоне того, что популярные у отечественных туристов направления изо всех сил стараются создать себе имидж дешевых и одновременно комфортных курортов.

После подписания закона сочинские предприниматели забили тревогу: количеств поисковых запросов в Яндексе и Гугле об отдыхе в Сочи по сравнению с прошлым годом сократилось почти вдвое.

Одновременно у российских туристов снова разгорелся интерес к Турции – по данным статистики, количество поисковых запросов по отдыху там взлетело втрое.

О Дешевых курортах мира можно прочитать статью пройдя по этой ссылке.

Новость о введении курортного сбора совпала с информацией о повышении цен на авиабилеты.

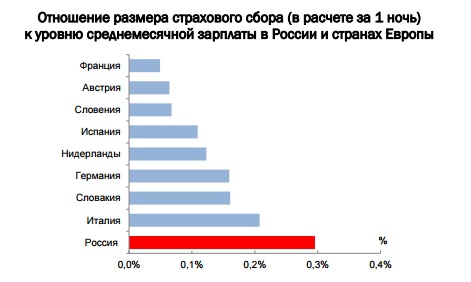

Российские чиновники ссылаются на опыт зарубежных стран, в том числе и западных. Они умалчивают об одном: за границей курортный сбор взимается только с иностранцев.

В большинстве цивилизованных стран логика следующая: сначала власти страны вливаются в туристическую инфраструктуру, а потом – пожинают плоды за счет туристов. А также на западе речь идет о дифференцированной сумме, зависящей от уровня звездности гостиницы. При европейском уровне дохода это совершенно незаметно для бюджета.

Российские власти предлагают отстраивать всю «убитую» инфраструктуру заново, причем, на деньги отдыхающих. Учитывая то, что российские курорты предпочитают те россияне, которые не могут позволить себе «заграницу», для них даже незначительная сумма может оказаться неприемлемой.

Народ недоволен

«За что платить?» – возмущаются россияне, любящие отдыхать на отечественных курортах. Недовольные курортным сбором люди задаются естественным вопросом: на что уходят их налоги, и куда идут деньги, которые привозят с собой на курорт отдыхающие?

Сильнее всего возмущаются решением Крыма взимать курортный сбор. Этот регион по качеству обслуживания проигрывает не только западным конкурентам, но даже Краснодарскому краю.

Кроме того, в самый пик сезона цены на территории Крыма резко поднимаются. Дорожает все – от еды до проживания. Больше всего людей возмущает стоимость парковки – 200 рублей/час. Соответствующих условий для нормальной парковки в Крыму нет.

Общее мнение и отзывы россиян

По мнению россиян, никакого толку от новых поборов не будет. Все собранные деньги рискуют раствориться неизвестно где, а инфраструктура останется на прежнем уровне.

А также россияне уверены в том, что логичнее было бы взимать налог с тех, кто едет отдыхать за границу, а деньги, под контролем соответствующего ведомства, направлять на восстановление инфраструктуры.

Оставляйте свои отзывы и мнения о курортных сборах и налогах под этой статьей!

Читайте также: