Налог на рекламу в 1с

Опубликовано: 07.05.2024

Законы рынка диктуют необходимость рекламы для любого хозяйствующего субъекта – участника. Комплекс мер по продвижению продукции требует зачастую немалых расходов. Включение таких сумм в затраты представляется безусловно логичным с позиции хозяйствующего субъекта, но с позиции законодательства все не так просто. Отражение расходов на рекламу в учете выводит на первый план понятие нормирования затрат.

Какие расходы называются рекламными

ФЗ №38 от 13/03/06 г. определяет рекламу как информацию, цель которой – создать и поддерживать внимание, интерес к рекламируемому объекту. Форма распространения информационных данных может быть любой и предназначаться всем потенциальным покупателям, без ограничения.

Вопрос: Спортивная организация на время проведения спортивных соревнований размещает рекламу о проведении занятий в спортивных секциях на баннерах на стадионе.

Относится ли данная реклама к наружной рекламе? Можно ли в целях налога на прибыль учесть расходы на такую рекламу в полном размере?

Посмотреть ответ

Исходя из положений ФЗ к рекламе можно причислить:

- визуальные, акустические, комбинированные рекламные воздействия;

- информацию печатного, изобразительного характера, распространяемую с помощью радио и ТВ;

- внутреннюю (на территории магазина, фирмы) информацию и внешнюю;

- информацию, направленную на конкретного потребителя и на группы людей;

- информацию локальную и охватывающую определенные регионы, вплоть до международной.

Кроме того, принято разделять рекламные информационные потоки на те, которые спрос формируют либо поддерживают, и на те, что рекламируют фирму, бренд в целом либо определенный товар.

Важно отметить, что основополагающим свойством рекламы является ее массовый характер. Причислить к рекламным расходам, например, раздачу деловым партнерам сувенирной продукции фирмы весьма рискованно, поскольку в данном случае адресат определен заранее.

Нельзя назвать рекламой также информацию:

- подлежащую распространению в соответствии с законом (например, о свойствах товара, составе, противопоказаниях к применению);

- отражаемую на вывеске магазина, организации (рабочие часы, адрес);

- экспортно-импортные данные, в том числе и об участниках коммерческой операции;

- дизайнерские решения при оформлении товарной упаковки.

Затраты, относимые к рекламным, подлежат бухгалтерскому (БУ) и налоговому учету (НУ). В целях НУ их разделяют на нормируемые и ненормируемые. Ненормируемые расходы рекламного характера включаются в расчет налога полностью, нормируемые – частично.

Вопрос: Как отразить в учете расходы на рекламу (рекламные услуги сторонней организации), нормируемые для целей налогообложения прибыли?

Договорная стоимость рекламных услуг, оказанных организации в сентябре, составила 360 000 руб. (в том числе НДС 60 000 руб.). Факт оказания услуг подтвержден актом приемки-сдачи оказанных услуг. Иные нормируемые рекламные расходы у организации до конца налогового периода отсутствуют.

Отчетными периодами по налогу на прибыль являются квартал, полугодие, девять месяцев. По данным налогового учета выручка по итогам девяти месяцев составила 10 000 000 руб., по итогам года — 15 000 000 руб.

Для целей налогового учета доходов и расходов применяется метод начисления.

Посмотреть ответ

Нормирование рекламных расходов и налоговый учет

В НУ рекламные расходы признаются прочими, связанными с производством и реализацией товара (НК РФ, ст. 264-1).

В указанной статье зафиксирован закрытый список расходов, в нормировании которых нет необходимости (п. 4 той же статьи). В полном объеме будут учитываться:

- расходы на рекламу в средствах массовой информации, в том числе в сети интернет: на создание и продвижение интернет-страницы товара, фирмы, рекламные ролики и пр.;

- расходы на наружную рекламу: рекламные уличные и внутренние конструкции, наглядную печатную рекламу (листовки, календари, плакаты);

- расходы на участие в выставочной деятельности, ярмарках (оплата участия, подготовка торгового места, рекламная бумажная продукция, уценка образцов товаров).

Иные расходы рекламного характера нужно нормировать. Норматив установлен в размере 1% от объема выручки от реализации. Учитывают не только продажу собственной продукции, но и товаров для перепродажи. Берутся в расчет и полученные имущественные права.

Вопрос: Как отразить в учете расходы на изготовление рекламной печатной продукции?

Договорная стоимость изготовления рекламных буклетов и каталогов (печатной продукции) составила 180 000 руб. (в том числе НДС 30 000 руб.), при этом стоимость изготовления единицы данных видов печатной продукции превышает 100 руб.

Рекламная печатная продукция содержит информацию о товарах и услугах, реализация которых облагается НДС, и предназначена исключительно для раздачи посетителям специализированной выставки, в которой организация принимает участие.

Для целей налогового учета доходов и расходов применяется метод начисления.

Посмотреть ответ

Нормируются расходы на мобильные рассылки смс, дегустации продукции, расходы на розыгрыши, покупку призов, рекламу в каталогах и т.д.

На заметку! При определении объема выручки акцизы, НДС исключаются из расчетов (письмо №03-03-01-04/1/310 Минфина от 07/06/05 г.).

Поскольку расчет объема нормируемых расходов связан с исчислением выручки по периоду, нарастающим итогам, показатели в течение года будут меняться. Поквартальный нарастающий итог массы выручки позволяет расходы, не отнесенные к нормируемым в предыдущем квартале, отнести к таковым в следующем.

Окончательный расчет затрат на рекламу нормируемого характера производится по итогам года. Остаток суммы рекламных затрат, по итогам года не признанных нормируемыми, на следующий год не переносится.

Например, затраты на создание собственного сайта учитываются в целях НУ полностью как рекламные. Однако расходы, связанные с организацией торговли через указанный сайт, связаны с производством и продажей товара в целях НУ. При этом может иметь место и реклама как таковая.

Раздача флайеров на ярмарке (и соответствующие затраты) не нормируются, а раздача фирменных призов по результатам розыгрыша, устроенного для посетителей, относится к нормируемым рекламным затратам. Отнесение изготовления, раздачи буклетов, флайеров к категории ненормируемых затрат, наряду с брошюрами и каталогами, подтверждает и Минфин (в письме №03-03-06/1/42279 от 12/08/16 г. и ряде других, более ранних).

Список нормируемых расходов законодателем открыт, следовательно, фирма может относить на рекламу любые затраты с признаками рекламных, соответствующие ФЗ №38 вне зависимости, поименованы они в НК или нет. Подтверждение этого тезиса можно найти в практике судов (например, пост. ФАС МО №А40-54372/11-91-234 от 21/03/12 г.).

Общее правило – любые затраты должны иметь документальное подтверждение – справедливо и в случае расходов на рекламу. Подтверждением может служить сметная документация, документация, подтверждающая приобретение ТМЦ, справочная документация, при проведении рекламных компаний в СМИ.

Прочие расходы в части рекламных могут быть включены в расчет в целях НУ как в периоде, в котором были понесены, так и в периоде оплаты, в зависимости от метода БУ.

При использовании метода начисления моментом признания может быть предъявление документов по сделке: акта, счета-фактуры либо последний день отчетного (налогового) периода (НК РФ, ст. 272).

На заметку! Учет рекламных расходов на ОСНО и УСН «доходы минус расходы» производится по одним и тем же правилам. При УСН определяющим является момент фактической оплаты расходов (НК РФ, ст. 346.17).

Коммерческая деятельность в международном масштабе, очевидно, также включает в себя рекламные расходы, однако здесь есть одна особенность: международные договоры и соглашения могут не соответствовать полностью российским аналогичным нормам. В этом случае приоритетом выступает международный договор (НК РФ, ст. 7, документ Минфина №03-08-РЗ/9491 05/03/14 г., ряд других аналогичных) и его условия. Из сказанного следует, что в отдельных случаях нормируемые расходы на рекламу полностью включаются в расчеты по налогам, без применения норматива.

Бухгалтерский учет

Расходы на рекламу в БУ учитываются полностью, в объеме, зафиксированном первичными документами. Их относят, в зависимости от положений учетной политики, на счета 26, 44 или другие аналогичные.

Проводки могут быть такими:

- Дт 10 Кт 60 — покупка ТМЦ для использования в рекламных целях.

- Дт 44, 26 Кт 10 — списание рекламных затрат.

Как уже говорилось выше, в пределах года рекламные расходы можно учитывать не только в прошедшем отчетном периоде, но и в последующих. Это делается в случае, если в прошедшем периоде сумма была сверхнормативной, а в последующем объем выручки позволил «вписаться» в норматив затрат.

Следует, таким образом, отразить временные разницы – отложенный налоговый актив:

- Дт 09 Кт 68 — признан ОНА, рассчитанный по сумме свехнормативных расходов на рекламу.

- Дт 68 Кт 09 — списан ОНА в следующем периоде.

Курсы 1С 8.3 » Расходы на рекламу в 1С 8.2

Рассмотрим как отразить нормируемые расходы на рекламу в 1С 8.2 Бухгалтерия 2.0 на примере. Изучим пошагово как определить сумму нормируемых расходов на рекламу, расчет налога на прибыль с учетом расходов на рекламу, а также как отражаются рекламные расходы в декларации по налогу на прибыль.

Учет расходов на рекламу в 1С 8.2

Рассмотрим пример. Допустим, ООО «Рекламное агентство РА» оказывает АО «Шторкин Дом» услуги по рекламе в метрополитене в марте месяце. Необходимо:

- Провести в базе все операции, связанные с реализацией товаров, работ и услуг за I квартал.

- Оформить Операцию №1 по отражению рекламных услуг в учете и регистрации счета-фактуры от поставщика.

- Определить сумму нормируемых расходов на рекламу за I квартал.

- Списать «входной» НДС, относящийся к рекламным расходам, которые не учитываются для целей налогообложения прибыли.

- Создать и провести регламентный документ «Закрытие месяца» за январь – март.

- Проверить правильность закрытия счета 26 по налоговому и бухгалтерскому учету, а также проверьте проводки, формируемые документом «Расчет налога на прибыль».

- Определить разницы в соответствии с ПБУ 18/02 и заполните «внутренний» файл.

- Сформировать регистры налогового учета.

- Заполнить декларацию по налогу на прибыль за I квартал.

Для того чтобы определить сумму расходов на рекламу, принимаемых для целей налогообложения прибыли, необходимо провести документы:

- на реализацию услуг для ООО «Этюд» на сумму 20 000 euro от 24.01.2013г.;

- на реализацию услуг для ООО «Этюд» на сумму 300 000 руб. от 27.01.2013г.;

- на выпуск готовой продукции документ «Отчет производства за смену» от 27.01.2013г.;

- на реализацию продукции для ООО «Торговая компания “Дом”» на сумму 42 300 руб. от 31.01.2013г.;

- на реализацию услуг для ООО «Этюд» на сумму 350 000 руб. от 28.02.2013г.;

- на реализацию услуг для ООО «Этюд» на сумму 400 000 руб. от 30.03.2013г.

Параметры для выполнения операции №1:

Шаг 1. Поступление рекламных услуг

При оприходовании рекламных услуг в 1С 8.2 необходимо заполнить закладку «Услуги» документа «Поступление товаров и услуг», на которой необходимо указать счет затрат и субконто к нему по БУ и также счет затрат и субконто к нему по НУ:

- В строчке Счет затрат (БУ) указываем счет затрат 26 «Общехозяйственные расходы»;

- В качестве Субконто 1 (БУ) указываем статью затрат «Расходы на рекламу (нормируемые)»;

- В качестве Субконто 1 (НУ) указываем статью затрат «Расходы на рекламу (нормируемые)». Вид расхода этой статьи должен быть таким же – «Расходы на рекламу (нормируемые)», тогда для целей налогового учета при закрытии месяца программа 1С 8.2 автоматически будет рассчитывать сумму расходов на рекламу, подлежащую включению в расходы по налоговому учету:

Шаг 2. Проводки по оприходованию рекламных услуг

В момент проведения документа невозможно определить сумму нормируемых расходов, которая должна быть включена в расход, так как эта сумма должна составлять не более 1% выручки, рассчитанной нарастающим итогом с начала года. Поэтому, в момент проведения документа «Поступление товаров и услуг» формируется одинаковая проводка по БУ и по НУ на одинаковую сумму по статье расходов «Расходы на рекламу (нормируемые)»:

- Дт 26 Кт 60.01 сумма 42 372,88 руб. (сумма рекламных услуг без НДС):

Определяется сумма нормируемых расходов, которая подлежит включению в расходы по налоговому учету в момент закрытия месяца и проведения регламентного документа «Закрытие счетов 20, 23, 25, 26».

Шаг 3. Расчет нормируемых расходов на рекламу

Для того чтобы определить размер расходов на рекламу, которые можем включить в расходы для расчета налога на прибыль, необходимо найти выручку без учета НДС, которая учитывается по Налоговому учету.

Для определения суммы выручки сформируем Оборотно-сальдовую ведомость по счету 90.01.1 «Выручка по деятельности с основной системой налогообложения» – вид учета НУ (меню Отчеты – Оборотно-сальдовую ведомость по счету):

Из ОСВ видно, что сумма выручки по налоговому учету с начала года составила 1 610 532,21 руб. Следовательно, в состав нормируемых расходов на рекламу за 1 квартал можно включить сумму 16 105,32 руб. (1 610 532,21 руб. * 1%).

В соответствии с разъяснениями Минфина в Книгу покупок можно включить «входной» НДС, предъявленный поставщиком, только по сумме расходов, которые будут учтены для расчета налога на прибыль:

- Сумма расходов на рекламу (без НДС) – 42 372,88 руб.;

- Сумма «входного» НДС – 7 627,12 руб.;

- Сумма расходов на рекламу, которые будут включены в расходы по налогу на прибыль – 16 105,32 руб.;

- Сумма «входного» НДС, включаемого в книгу покупок – 2 456,74 руб.

Для того чтобы данная сумма НДС была включена в Книгу покупок автоматически, необходимо оставшуюся сумму НДС 5 170,38 руб. (7 627,12 руб. – 2 456,74 руб.) списать с помощью документа Списание НДС.

Шаг 4. Списание «входного» НДС

Рассмотрим создание и заполнение документа «Списание НДС» в 1С 8.2. Создание документа – меню Покупка – Ведение книги покупок – Списание НДС – кнопка «Добавить:

Заполнение закладки «Счет списания НДС»:

- в строчке Счет – счет расходов по БУ, куда будет списываться «входной» НДС, не принимаемый к вычету;

- в строчке Субконто 1 к счету расходов – Прочие расходы и доходы – статья затрат из справочника Прочие доходы и расходы;

- Списываемый «входной» НДС нельзя учитывать в составе расходов, уменьшающих налогооблагаемую базу по налогу на прибыль. Поэтому, при создании статьи расходов Списание НДС (не учит. в НУ) в справочнике Прочие расходы и доходы необходимо в графе Принятие к НУ снять флажок:

Проводки при списании «входного» НДС по бухгалтерскому учету

При списании «входного» НДС формируется проводка по кредиту счета 19.04 «НДС по приобретенным услугам»:

- Дт 91.02 Кт 19.04 – на сумму списанного «входного» НДС по части рекламных услуг, не принимаемых для учета налога на прибыль:

Проводки при списании «входного» НДС по налоговому учету

В регистрах накопления по НДС была сформирована запись: в регистре НДС предъявленный с видом движения Расход – событие НДС списан на расходы. Производится списание «входного» НДС из регистра, в момент его списания на расходы:

Шаг 5. Расчет налога на прибыль с учетом ПБУ 18/02 при расходах на рекламу

Регламентная операция – Документ «Закрытие счетов 20, 23, 25, 26». В момент проведения данной операции производится расчет нормируемых расходов на рекламу по налоговому учету. Для его проверки обратимся к оборотно-сальдовой ведомости по счету 90.01.1 «Выручка по деятельности с основной системой налогообложения» и посмотрим выручку от реализации за 1 квартал:

Из ОСВ видно, что сумма выручки по налоговому учету с начала года составила 1 610 532,21 руб. Следовательно в состав нормируемых расходов на рекламу за 1 квартал можно включить сумму 16 105,32 руб. (1 610 532,21 руб. * 1%).

Теперь рассмотрим проводки, формируемые регламентным документом «Закрытие счетов 20, 23, 25, 26»:

Проводки по расходам на рекламу по бухгалтерскому учету

Организация применяет метод директ-костинг, согласно которому вся сумма накопленных затрат на счете 26 «Общехозяйственные расходы» полностью списывается в конце месяца на финансовый результат. В нашем примере – в дебет счета 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения»:

- Дт 90.08.1 Кт 26 сумма 42 372,88 руб.

Проводки по расходам на рекламу по налоговому учету

В составе нормируемых расходов на рекламу признается сумма не более 1% от выручки:

- Дт 90.08.1 Кт 26 сумма 16 105,32 руб.

Проводки по расходам на рекламу по ПБУ 18/02

По БУ признаны расходы на рекламу в большем размере – 42 372,88 руб., чем по НУ – 16 105,32 руб., поэтому образовывается Постоянная положительная разница:

- В БУ в расходы включаем в НУ не включаем – Постоянная положительная разница;

- Дт 90.08.1 Кт 26 сумма 26 267,56 руб. (42 372,88 руб – 16 105,32 руб.) – Проводка по признаку ПР.

Регламентная операция – Документ «Расчет налога на прибыль»

Постоянная положительная разница не приводит к уменьшению налога на прибыль как в текущем отчетном периоде, так и в последующих периодах, поэтому рассчитывается Постоянное налоговое обязательство (ПНО) по формуле:

Проводки, формируемые документом «Расчет налога на прибыль»:

Проверим расчет Постоянного налогового обязательства (ПНО):

- Постоянная положительная разница составила:

- Ставка налога на прибыль – 20%;

- ПНО (списанный НДС) = 5 170,38 * 20% = 1 034,08 руб.

- ПНО (расходы реклама сверхнорм) = 26 267,56 * 20% = 5 253,51 руб.

- Итого: 1 034,08 + 5 253,51 = 6 287,59 руб.

- Расчет постоянного налогового обязательства произведен правильно.

Шаг 6. Отражение рекламных расходов в регистрах налогового учета

Отражение в регистре учета хозяйственных операций

В момент отражения операции оприходования рекламных услуг – документ Поступление товаров и услуг, в 1С 8.2 формируются записи в регистре учета операций приобретения имущества, работ, услуг, прав.

Отражение в регистре сбора информации о наличии и движении объектов налогового учета

В момент отражения операции оприходования рекламных услуг – документ Поступление товаров и услуг, в 1С 8.2 формируются записи в регистре учета операций по движению дебиторской и кредиторской задолженности.

Отражение в справке-расчете «Нормируемые расходы»

В момент закрытия месяца – документ «Закрытие счетов 20, 23, 25, 26», в 1С 8.2 производится расчет нормируемых расходов, которые в дальнейшем и будут отражены в Декларации по налогу на прибыль.

Шаг 7. Заполнение декларации по налогу на прибыль с учетом расходов на рекламу

Для проверки заполнения декларации в 1С 8.2 обратимся к данным ОСВ, сформированной по признаку Налоговый учет:

Данные о нормируемых расходах попадают в состав косвенных расходов в Приложение №2 к Листу 02 – Косвенные расходы, всего – 16 105 руб:

Некоторые рекламные расходы учитываются при налогообложении прибыли только в пределах установленных норм (1% от выручки). Однако из текста Налогового кодекса РФ не ясно, какие именно расходы учитываются по нормам, а какие нет. Недавно Минфин России выпустил письмо, в котором изложил свою точку зрения по этому вопросу. Мы рассмотрим положения этого письма и расскажем, как следует учитывать расходы на рекламу в 2002 году.

В бухгалтерском учете затраты на рекламу отражаются в составе расходов по обычным видам деятельности в полном объеме. Однако при налогообложении прибыли они нормируются.

В 2001 году такие расходы можно было включать в себестоимость в пределах норм, утвержденных приказом Минфина России от 15 марта 2000 г. № 26н. Сумма рекламных расходов, которая учитывалась при налогообложении, зависела от объема выручки, полученной фирмой. Торговые организации вместо выручки использовали показатель валовой прибыли (разницы между покупной и продажной ценами товара). С 1 января 2002 года вступила в силу глава 25 «Налог на прибыль организаций» НК РФ. В этой главе установлен новый порядок нормирования рекламных расходов, а также приведен их перечень *. По НК РФ к этим расходам относятся:

– затраты на рекламу в средствах массовой информации (объявления в печати, трансляция по радио и телевидению и т. д.) и телекоммуникационных сетях (например, в сети Интернет);

– затраты на наружную рекламу (рекламные стенды и щиты);

– затраты на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, уценку товаров, потерявших свои качества при экспонировании;

– затраты на покупку призов, которые вручаются победителям конкурсов, проводимых в рамках рекламных кампаний.

* Перечень расходов на рекламу приведен в статье 264 НК РФ

По статье 264 НК РФ нормируются только расходы на покупку призов и «прочие виды рекламы». Эти расходы можно учитывать при налогообложении прибыли только в пределах 1 процента от выручки, которая облагается этим налогом. У многих бухгалтеров возник вопрос, что же относится к прочим видам рекламы. Являются ли расходы на рекламу, перечисленные в статье 264 НК РФ, прочими? Нужно ли их нормировать при налогообложении прибыли? Ответа на этот вопрос нет ни в НК РФ, ни в Методических рекомендациях ** по налогу на прибыль.

** Методические рекомендации по налогу на прибыль утверждены приказом МНС России от 26 февраля 2002 г. № БГ-3-02/98

Свою позицию недавно высказал Минфин России. Согласно письму Минфина России от 15 января 2002 г. № 04-02-06/2/3, к прочим видам рекламы относятся только те, которые не перечислены в статье 264 НК РФ. Именно эти расходы нормируются. Остальные затраты на рекламу учитываются при налогообложении полностью. Отметим, что в настоящее время планируется внести изменения в 25-ю главу НК РФ. Если эти изменения примут, нормироваться будут только те расходы, которые не указаны в статье 264 НК РФ, и затраты на покупку призов. Следовательно, мнение Минфина России будет закреплено законодательно.

Таким образом, к нормируемым (прочим) рекламным расходам можно отнести затраты на разработку, издание и распространение рекламных изделий (иллюстрированных прейскурантов, каталогов, брошюр, альбомов, проспектов, плакатов, афиш, рекламных писем, открыток и т. п.), эскизов этикеток, образцов оригинальных и фирменных пакетов и т. п.

Налоговый учет рекламных расходов

В 2002 году все рекламные расходы следует разделить на два вида:

– расходы, которые учитываются при налогообложении в полном объеме;

– расходы, которые учитываются при налогообложении в пределах 1 процента от выручки.

Сумма расходов на рекламу должна быть подтверждена документами (счетами-фактурами, актами сдачи-приемки работ или услуг, эфирными справками и т. д.). Если ваша фирма учитывает выручку при налогообложении по методу начисления, то рекламные расходы уменьшают прибыль в том периоде, в котором были оформлены эти документы. Если фирма определяет доходы и расходы кассовым методом, то затраты на рекламу учитываются только после их оплаты.

Как мы указали выше, нормируемые расходы на рекламу учитываются при налогообложении в пределах 1 процента от выручки. В отличие от ранее действующего порядка в сумму выручки не включаются НДС и налог с продаж. Таким же образом нормируют расходы на рекламу торговые организации. Для расчета норматива они должны учитывать выручку от продажи товаров (без НДС и налога с продаж).

Рекламные расходы, учитываемые при налогообложении, надо указать по строке 020 декларации по налогу на прибыль. Сумму сверхнормативных расходов в декларации не отражают.

Налог на рекламу, в том числе начисленный по сверхнормативным расходам, уменьшает налогооблагаемую прибыль вашей фирмы.

Сумма НДС по рекламным расходам, которые не уменьшают налогооблагаемую прибыль, к налоговому вычету не принимается и учитывается в составе прочих расходов. Исключение из этого порядка предусмотрено только для расходов по приобретению призов. Дело в том, что безвозмездная передача имущества (в частности, призов) облагается НДС. Поэтому сумма налога, уплаченная при покупке такого имущества, принимается к налоговому вычету в обычном порядке.

Бухгалтерский учет рекламных расходов

В бухгалтерском учете рекламные расходы учитываются на счете 44 «Расходы на продажу». Для учета сверхнормативных расходов можно ввести к этому счету дополнительные субсчета (например, «Расходы на рекламу в пределах норм» и «Расходы на рекламу сверх норм»).

В учете рекламные расходы отражают так:

Дебет 44 субсчет «Расходы на рекламу в пределах норм» Кредит 10 (60, 69, 70, 76. )

– учтены расходы на рекламу в пределах норм;

Дебет 44 субсчет «Расходы на рекламу сверх норм» Кредит 10 (60, 69, 70, 76. )

– учтены расходы на рекламу сверх норм;

Дебет 19 Кредит 60 (76. )

– учтен НДС по рекламным расходам *** ;

Дебет 60 (76. ) Кредит 50 (51)

– оплачены рекламные расходы;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– НДС по рекламным расходам в пределах норм принят к налоговому вычету;

Дебет 91-2 Кредит 19

– НДС по рекламным расходам сверх норм учтен в составе прочих расходов (без уменьшения налогооблагаемой прибыли).

Ежемесячно расходы на рекламу списываются проводками:

Дебет 90-2 Кредит 44 субсчет «Расходы на рекламу в пределах норм»

– списаны расходы на рекламу в пределах норм;

Дебет 90-2 Кредит 44 субсчет «Расходы на рекламу сверх норм»

– списаны сверхнормативные расходы на рекламу.

*** НДС по рекламным расходам, уменьшающим налогооблагаемую прибыль, принимается к налоговому вычету

Пример 1.

ООО «Альфа» занимается строительством. В I квартале 2002 года «Альфа» провела рекламную кампанию. Расходы организации составили:

– на телевизионную рекламу – 60 000 руб. (в том числе НДС – 10 000 руб.);

– на установку рекламного щита – 12 000 руб. (в том числе НДС – 2000 руб.);

– на распространение каталогов, брошюр и альбомов (прочие виды рекламы) – 180 000 руб. (в том числе НДС – 30 000 руб.).

Выручка организации за I квартал составила 6 000 000 руб. (в том числе НДС – 1 000 000 руб.). Себестоимость строительных работ – 2 000 000 руб.

В регионе, где работает «Альфа», взимается налог на рекламу по ставке 5 процентов. Для целей налогообложения организация учитывает выручку методом начисления.

Расходы на телерекламу и установку щитов учитываются при налогообложении прибыли в полном объеме, затраты на прочие виды рекламы – только в сумме 50 000 руб. ((6 000 000 руб. – 1 000 000 руб.) х 1%).

Сумма сверхнормативных рекламных расходов составит:

180 000 руб. – 30 000 руб. – 50 000 руб. = 100 000 руб.

Эта сумма не уменьшает налогооблагаемую прибыль ООО «Альфа» за I квартал.

Бухгалтер «Альфы» должен сделать записи:

Дебет 44 **** субсчет «Расходы на рекламу в пределах норм» Кредит 60

– 50 000 руб. (60 000 – 10 000) – отражены расходы на телевизионную рекламу;

Дебет 19 Кредит 60

– 10 000 руб. – учтен НДС по расходам на телевизионную рекламу;

Дебет 44 субсчет «Расходы на рекламу в пределах норм» Кредит 60

– 10 000 руб. (12 000 – 2000) – отражены расходы по установке рекламного щита;

Дебет 19 Кредит 60

– 2000 руб. – учтен НДС по расходам на установку рекламного щита;

Дебет 44 субсчет «Расходы на рекламу в пределах норм» Кредит 60

– 50 000 руб. – отражены расходы по прочим видам рекламы (в пределах норм);

Дебет 44 субсчет «Расходы на рекламу сверх норм» Кредит 60

– 100 000 руб. – отражены расходы по прочим видам рекламы (сверх норм);

Дебет 19 Кредит 60

– 30 000 руб. – учтен НДС по расходам на прочие виды рекламы;

Дебет 60 Кредит 51

– 252 000 руб. (60 000 + 12 000 + 180 000) – оплачены рекламные расходы;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 12 000 руб. (10 000 + 2000) – принят к вычету НДС по телевизионной рекламе и расходам на установку щита;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 10 000 руб. (50 000 руб. х 20%) – принят к вычету НДС по расходам на прочие виды рекламы (в пределах норм);

Дебет 91-2 Кредит 19

– 20 000 руб. (100 000 руб. х 20%) – списан НДС по расходам на прочие виды рекламы (сверх норм);

Дебет 62 Кредит 90-1

– 6 000 000 руб. – отражена выручка от реализации;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– 1 000 000 руб. (6 000 000 руб. х 16,67%) – начислен НДС;

Дебет 90-2 Кредит 20

– 2 000 000 руб. – списана себестоимость строительных работ;

Дебет 90-2 Кредит 44 субсчет «Расходы на рекламу в пределах норм»

– 110 000 руб. (50 000 + 10 000 + 50 000) – списаны расходы на рекламу (в пределах норм);

Дебет 90-2 Кредит 44 субсчет «Расходы на рекламу сверх норм»

– 100 000 руб. – списаны расходы на рекламу (сверх норм);

Дебет 99 Кредит 90-9

– 2 790 000 руб. (6 000 000 – 1 000 000 – 2 000 000 – 110 000 – – 100 000) – определен финансовый результат.

**** Затраты на рекламу учитываются на счете 44 «Издержки обращения»

Расходы на рекламу будут отражены в налоговом регистре так:

Регистр учета операций по приобретению имущества (работ, услуг)

Налогоплательщик: ООО «Альфа»

ИНН: 7701234567

Период с 01.01.2002 по 31.03.2002

Налог на рекламу должен быть начислен 31 марта 2002 года *****. Для этого бухгалтер должен сделать запись:

Дебет 91-2 Кредит 68 субсчет «Расчеты по налогу на рекламу»

– 10 500 руб. ((50 000 руб. + 10 000 руб. + 150 000 руб.) х 5%) – начислен налог на рекламу.

***** Налог на рекламу начисляется по итогам прошедшего квартала

Сумма этого налога полностью учитывается при налогообложении прибыли. В регистре налог будет отражен так:

Регистр учета налогов, включаемых в состав расходов

Налогоплательщик: ООО «Альфа»

ИНН: 7701234567

Период с 01.01.2002 по 31.03.2002

М. Миргород, аудитор

Матариал предоставлен журналом "Практическая бухгалтерия"

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

«Клерк» Рубрика Налоги, взносы, пошлины

Фото Василия Смирного. Кублог

Учет расходов на рекламу

В бухгалтерском учете затраты на рекламу признаются расходами по обычным видам деятельности в полном объеме (п. 5, 7 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н, далее - ПБУ 10/99).

Рекламные расходы нужно признавать в бухгалтерском учете в том отчетном периоде, в котором они имели место независимо от времени их фактической оплаты (п. 18 ПБУ 10/99).

Для целей налогообложения прибыли рекламные расходы подразделяются на нормируемые и ненормируемые (п. 4 ст. 264 НК РФ).

Ненормируемые расходы уменьшают налогооблагаемую прибыль в полном объеме. Их закрытый перечень приведен в пункте 4 статьи 264 НК РФ. Остальные расходы на рекламу являются нормируемыми. Они признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, которая определяется по статье 249 НК РФ.

В связи с тем, что перечень ненормируемых расходов на рекламу является закрытым, налогоплательщику следует внимательно относиться к формулировкам тех затрат, которые в полной мере включаются в состав расходов.

НДС по рекламным расходам принимается к вычету в общем порядке без нормирования (п. 1, п. 2 ст. 171 НК РФ, письмо Минфина России от 23.12.2015 № 03-07-11/75472).

Для признания расходов на рекламу в качестве расходов организации по обычным видам деятельности необходимо иметь документы, подтверждающие оказание рекламных услуг.

Такими документами могут быть, например, договор на оказание рекламных услуг, протокол согласования цен на рекламные услуги, свидетельство о праве размещения наружной рекламы, утвержденный дизайн-проект рекламного стенда, акт оказания рекламных услуг, счета-фактуры от рекламодателей, акт о списании товаров (готовой продукции) и т. д.

Расходы на рекламу в «1С:Бухгалтерии 8» (ред. 3.0)

Пример

В данном примере организация осуществляет рекламные расходы:

- на участие в выставке, уменьшающие налогооблагаемую прибыль, т. е. не нормируемые (абз. 4 п. 4 ст. 264 НК РФ);

- на календари, распространенные среди посетителей выставки, которые признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, т. е. есть нормируемые (абз. 5 п. 4 ст. 264 НК РФ).

- в полях Счет затрат и Счет затрат (НУ) указывается счет учета 44.01;

- в полях Статьи затрат указывается наименование статьи, которая соответствует ненормируемым рекламным расходам (например, Участие в выставке). В поле Вид расхода в элементе справочника Статьи затрат указывается значение, которое выбирается из предопределенного списка (например, Прочие расходы или Материальные расходы);

- в поле Счет учета НДС указывается счет 19.04 «НДС по приобретенным услугам».

- Дебет 44.01 Кредит 60.01

- - на стоимость рекламных услуг без НДС;

- Дебет 19.04 Кредит 60.01

- - на сумму НДС по рекламным услугам.

В шапке документа нужно указать дату передачи материалов (календарей). Поле Склад заполняется значением, установленным по умолчанию.

Флаг Счета затрат на закладке Материалы следует устанавливать, если списание ТМЦ производится на разные счета затрат или по разной аналитике. В этом случае на закладке Материалы появляются дополнительные столбцы для заполнения счетов затрат. Если флаг не установлен, то появляется дополнительная закладка Счет затрат, где нужно указать счет затрат, куда будут списаны все ТМЦ.

На закладке Материалы в табличной части нужно указать наименование календарей с логотипом, количество и счет учета.

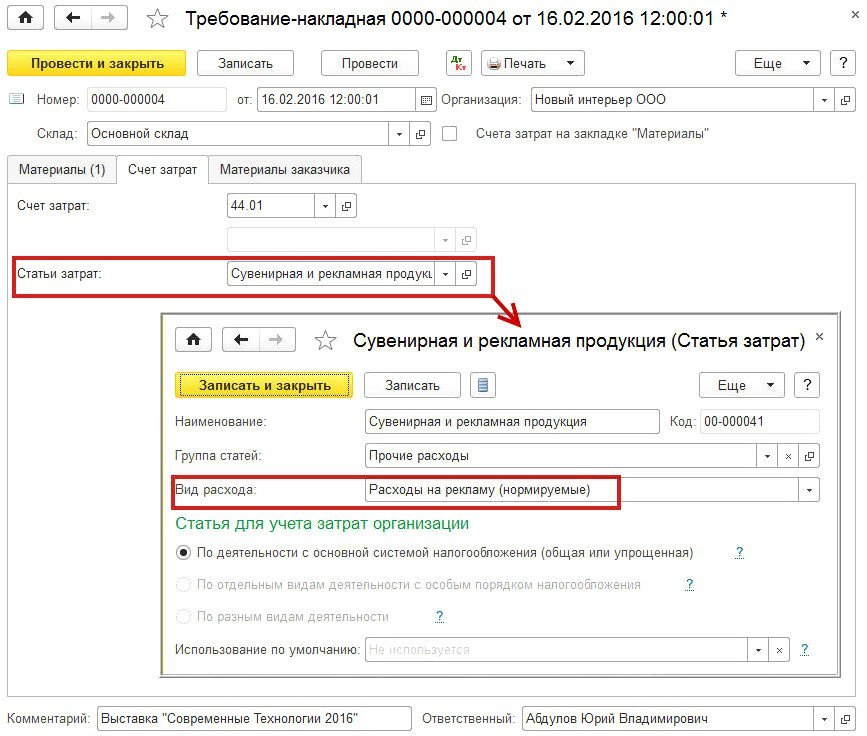

На закладке Счет затрат нужно указать счет и аналитику затрат (рис. 5).

Рис. 5. Списание материалов на нормируемые рекламные расходы

Для автоматического расчета норматива на рекламу в налоговом учете расходы на рекламу (если они нормируются) следует учитывать по статье затрат с видом расходов Расходы на рекламу (нормируемые).

В результате проведения документа Требование-накладная в информационной базе будут сформированы следующие проводки:

- Дебет 44.01 Кредит 10.09

- - на стоимость переданных календарей (50 000,00 руб.).

Допустим, организация ООО «Новый интерьер» не обращалась с соответствующим заявлением в налоговый орган по месту своего учета о намерении отказаться от освобождения налогообложения НДС указанных операций.

Таким образом, в I квартале 2016 года ООО «Новый интерьер» осуществляла как облагаемые, так и не облагаемые НДС операции, что обязывает ее вести раздельный учет затрат в соответствии с пунктом 4 статьи 170 НК РФ. Но в тех налоговых периодах, в которых доля совокупных производственных расходов на операции, не подлежащие налогообложению (освобождаемые от налогообложения), не превышала 5 % общей суммы совокупных производственных расходов раздельный учет можно не вести (п. 4 ст. 170 НК РФ).

По условиям Примера 2 «правило 5 %» в данном налоговом периоде выполнено.

Списание расходов на рекламу с учетом норматива выполняется в регламентной операции с видом Закрытие счета 44 «Издержки обращения».

В результате проведения операции Закрытие счета 44 «Издержки обращения» расходы на участие в выставке, которые учтены в программе как ненормируемые, в полном объеме списываются на счет 90.07.1 и в бухгалтерском и в налоговом учете.

Расходы на распространенные среди посетителей выставки календари, которые были учтены в программе как нормируемые, в бухгалтерском учете в полном объеме списываются на счет 90.07.1, а в налоговом учете - только частично. Между данными бухгалтерского и налогового учетов отражается постоянная разница по рекламным расходам.

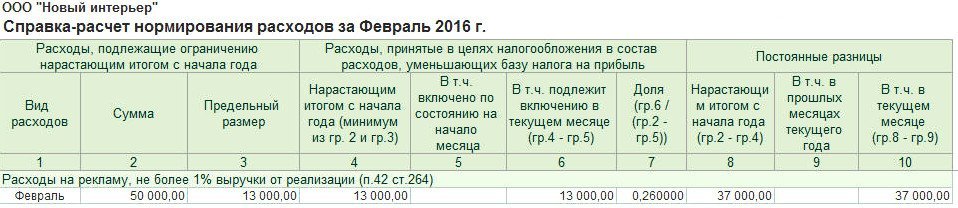

Рассмотрим подробно, каким образом выполняется расчет списания в соответствии с пунктом 4 статьи 264 НК РФ:

- выручка (без учета НДС) нарастающим итогом с начала года составляет 1 300 000,00 руб.;

- норматив (предельный размер нормируемых расходов) составляет 13 000,00 руб. (1 300 000,00 руб. х 1 %);

- нормируемые расходы нарастающим итогом с начала года составляют 50 000,00 руб.;

- расходы, принятые в целях налогообложения в состав расходов, уменьшающих базу по налогу на прибыль, составляют 13 000,00 руб. (нарастающим итогом с начала года);

- сумма постоянных разниц нарастающим итогом с начала года составляет 37 000,00 руб.

Рис. 6. Справка-расчет нормирования рекламных расходов

В Приложении № 2 к Листу 02 декларации по налогу на прибыль организаций сумма нормируемых и ненормируемых рекламных расходов попадет в строку 040 «Косвенные расходы - всего» вместе с другими коммерческими (за исключением транспортных) и управленческими расходами.

Оставшаяся часть рекламных расходов может быть в дальнейшем списана в налоговом учете, если эти расходы уложатся в норматив.

Норматив рассчитывается нарастающим итогом, поэтому до конца текущего года у организации есть возможность (при увеличении выручки от реализации товаров (работ, услуг)) включать в расходы оставшуюся часть расходов на рекламу.

Если по состоянию на 31.12.2016 года часть рекламных расходов до конца не спишется, то она будет отнесена при реформации баланса на финансовые результаты, не уменьшающие базу налога на прибыль.

Содержание

- Законодательная база

- Основные понятия в рекламной деятельности

- Кто обязан платить налог на рекламу

- На какую сумму начисляется налог

- Как рассчитать сумму налога

- Какую ответственность влекут налоговые нарушения

Без эффективного продвижения сложно представить успешный бизнес. Но сегодня и сама реклама является отдельным видом предпринимательства, которая приносит немалый доход. Несмотря но то, что налог на рекламу не платится в РФ с 2005 года, существуют ситуации, когда он собирается под другим названием, например, налог на прибыль.

Законодательная база

После вывода налогов за рекламу из федерального ведения полномочия по их сборам были переданы в местные органы власти.

Местное самоуправление при начислении выплат должно руководствоваться основными положениями закона «О рекламе» (№108-ФЗ), а также Налоговым Кодексом РФ.

Ставка налога на рекламу утверждена в ФЗ № 2118, она составляет 5%, что предполагает получение стабильной прибыли на уровне местного бюджета. Поэтому для уплаты налога следует руководствоваться местным законодательством. Если у предприятия существуют филиалы, расположенные в различных населенных пунктах, и там проводятся рекламные акции, налог на рекламу может быть различным.

Основные понятия в рекламной деятельности

В ФЗ № 38 подробно описан понятийный аппарат рекламной деятельности.

Рекламой считается любая информация, распространяющаяся любым способом и предназначенная для неопределенного круга лиц.

Объект рекламы – продукт или услуга, на которые направлено продвижение:

- Рекламодатель – производитель или реализатор товара, определяющий объект продвижения и несущий расходы на рекламные мероприятия.

- Рекламораспространитель – лицо или предприятие, разработавшее и размещающее рекламную информацию по заказу.

- Потребитель рекламы – лицо или группа лиц, внимание которых привлекается в процессе проведения рекламных мероприятий.

- Целевая группа – аудитория, на которую направлено распространение рекламной информации в различных видах.

- Социальная реклама – распространяемая любым способом информация, которая адресована неопределенному кругу лиц, и предназначенная для достижения благотворительных или социальных целей.

К рекламной информации не относятся некоторые данные, представленные в публичной форме:

- правила обслуживания;

- информация о режиме работы учреждения;

- объявления о смене местоположения и времени работы;

- надписи, предназначенные для предупреждения или запрещения.

Кроме того, рекламной информацией не считаются государственные уведомления.

Кто обязан платить налог на рекламу

Лица или предприятия любой формы собственности, проводящие рекламные мероприятия, должны отчислять налог на рекламу.

При этом действия подпадают под следующие параметры:

- товар, который рекламируется, должен быть собственностью рекламодателя;

- предприниматель, для которого разработана реклама, должен иметь регистрацию на территории РФ.

Обязательной является уплата налога и для иностранных граждан, которые осуществляют свою деятельность на территории, относящейся к юрисдикции РФ.

Существует перечень организаций, освобожденных от начисления налоговых выплат за рекламную деятельность:

- политические организации, агитация не относится к рекламным мероприятиям;

- физические лица, продвигающие услуги при отсутствии целей извлечения прибыли;

- благотворительные фонды, которые не занимаются деятельностью, направленной на получение прибыли;

- центры адаптации и реабилитации, помогающие людям на безвозмездной основе.

В качестве плательщика может выступать не само предприятие или лицо, а рекламная компания. В таком случае к гонорару добавляется сумма для выплаты налога.

На какую сумму начисляется налог

В качестве налоговой базы принимается сумма расходов предприятия на рекламную деятельность, которая прописана в законе.

Затратами на продвижение продукции или услуги считаются:

- средства, которые были потрачены на проектирование и размещение рекламы, при этом продвижение было заказано у специалистов;

- сумма, вложенная в разработку рекламной продукции самим собственником (закупка материалов, применение техники);

- спонсорские расходы (вложение средств других организаций).

К материалам, имеющим рекламное назначение, относятся:

- баннеры, щиты;

- наклейки;

- плакаты, афиши;

- флаеры;

- любые носители информации о товаре.

Чтобы рекламировать товар с помощью наружных носителей, фирма должна получить разрешение у местных властей, которое необходимо оплатить. Иногда при установке наружной рекламы предприятию приходится платить за использование конструктивных элементов зданий. При составлении договора на использование отношения по аренде не применяются.

Средства, затраченные на наружную рекламу, включаются в сумму расходов на рекламу. В сумме, облагаемой налогом, учитывается оплата труда и амортизация техники.

В законе предусмотрена возможность размещения рекламной информации на транспорте. Требования к рекламному продукту установлены отдельными нормативными актами (Инструкция в Приложении к приказу МВД № 410). Поскольку транспорт не является стационарным носителем, то расходы на размещение рекламных изображений относятся к нормируемым.

Многие предприятия в последнее время распространяют специальные наклейки с логотипом компании. Владельцам автомобиля предлагается поместить стикер на транспортное средство в обмен на скидки. В сумму расходов на продвижение включаются не только средства, затраченные на изготовление наклеек, но и средства, предназначенные для стимулирования размещения стикеров. То есть расходы, связанные со скидками.

Самым распространенным способом продвижения продукции является реклама в СМИ. Расходы на размещение рекламных объявлений снижают налогооблагаемую прибыль. НДС, уплаченный за выставление рекламы, принимается к вычету в полном объеме.

Но часто предприниматели приобретают отсроченную рекламу, то есть размещена она будет по истечении некоторого времени. В таком случае расходы для налога будут учитываться только тогда, когда объявление будет размещено.

Фирмы часто организуют сами или принимают участие в выставках и акциях. Этот способ продвижения при непосредственном контакте с потенциальным клиентом является одним из наиболее эффективных.

Организации предлагают посетителям выставки канцелярские принадлежности с логотипами компании. Средства, затраченные на изготовление и распространение фирменных сувениров, относятся к рекламным расходам. Они учитываются при начислении налога на прибыль. Стоимость бесплатно распространяемых принадлежностей облагается НДС.

Все другие расходы, связанные с организацией, проведением выставки, арендой помещений, охраной, позиционируются как ненормируемые расходы.

Существует несколько пунктов расходов при продвижении товаров, которые не облагаются налогом:

- средства, внесенные за разрешение на проведение рекламных мероприятий;

- суммы, потраченные на оповещение о проведении маркетингового мероприятия.

Не считается рекламной акцией вывеска с названием фирмы, режимом работы, номерами телефона и адресом. К не рекламным материалам относится рассылка информации фирмой своим постоянным клиентам. Поскольку круг лиц, которым отправляются уведомления, считается определенным, то есть ранее заказывавшим товар у предприятия, то это является офертой.

Как рассчитать сумму налога

Порядок начисления аналогичен расчетам по другим налоговым сборам.

Для этого нужно базу налога помножить на ставку, составляющую 5%. Сведения для расчета берутся из расходной статьи бухгалтерии. НДС не включается в потраченные на рекламу средства.

Начисление налога зависит от того, кто осуществляет рекламные мероприятия. Возможны два варианта:

- мероприятиями по разработке и продвижению занимается специализированная компания с получением оплаты. Налог будет исчисляться из суммы, вложенной в рекламную кампанию;

- продвижение товара осуществляет сам предприниматель. В этом случае необходимо подсчитать затраты на материалы, технику, выплаты работникам. Из полученной суммы в налоговую следует передать 5%.

При расчете в валюте нужно перевести всю сумму в рубли. Срок оплаты налогового сбора устанавливается законодательно на местном уровне. Чаще всего налог на продвижение юридическими лицами оплачивается за квартал, а физическими – за год, но не позже, чем 20-е число месяца, следующего за отчетным.

Какую ответственность влекут налоговые нарушения

В перечень нарушений, которые считаются юридически значимыми в отношении налога на рекламу, включены следующие пункты:

- некорректное исчисление налоговой суммы, и, как результат, возникновение недоимки;

- бухгалтерская ошибка, результатом которой является переплата;

- несвоевременная уплата налогов;

- несоблюдение сроков подачи отчетности;

- непредоставление декларации.

При выявлении ошибок предпринимателю дается 10 дней на коррекцию и предоставление правильных сведений. В противном случае переплата не будет возвращена, а на недоимку станут начислять пени.

Читайте также:

- С какими органами взаимодействует налоговая служба

- Элементами налогового менеджмента являются

- Уменьшая дефицит платежного баланса государство может снизить импортные таможенные пошлины

- Экспортная пошлина устанавливается для того чтобы предотвратить

- Образец заявления на налоговый вычет ветерану боевых действий образец