Налог на прибыль бдр

Опубликовано: 16.05.2024

12 мая 2020

БДР: бюджет доходов и расходов

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

БДР: что это такое

БДР является ключевым документом в системе бюджетирования. В нем фиксируются планируемые:

- доходы;

- расходы;

- финансовый результат (прибыль или убыток).

Вместе с бюджетом движения денежных средств (БДДС) и балансовым бюджетом БДР формирует триаду финансовых бюджетов предприятия.

Составление бюджета доходов и расходов

БДР составляется на этапе, когда уже готовы все операционные бюджеты. Этим он схож с финансовой отчетностью. Ее нельзя получить, пока не будут отражены хозяйственные операции периода. По аналогии БДР не составить, пока не сверстаешь как минимум бюджеты продаж, производства, себестоимости реализации, коммерческих и управленческих расходов.

Именно поэтому формирование БДР – это, по сути, чисто технический процесс. Для него не требуется анализ емкости рынка. Не нужны оценка и корректировка норм потребления материалов. Нет необходимости считать плановые амортизацию и налоги. Если готова качественная информационная база в операционных бюджетах, то обобщить ее в БДР – вопрос лишь времени.

Давайте посмотрим, как это делается. Чтобы было проще, выделим три этапа, связанные с формированием плановых:

- доходов;

- расходов;

- финансового результата.

БДР: откуда берутся доходы

Основной источник – бюджет продаж. Его результирующий показатель – это выручка или доход от обычных видов деятельности. Он получается, как произведение плановых цены и объема реализации по каждой ассортиментной позиции.

В некоторых компаниях на этом и останавливаются. В других – включают в БДР еще сумму прочих доходов из числа тех, которые можно заранее спрогнозировать. Например, поступления от сдачи имущества в аренду или проценты по предоставленным займам. Если так, то дополнительно потребуется бюджет прочих доходов и расходов.

Здесь многое зависит от:

- существенности прочей составляющей в деятельности предприятия;

- степени тщательности, с которой подходят к процессу планирования;

- приемлемого уровня расхождения между фактом и планом.

В итоге совокупные доходы формируются по такой формуле:

.jpg)

БДР: как формируются расходы

Расходы аккумулируются из четырех операционных бюджетов:

- себестоимости проданной продукции, товаров, работ, услуг;

- коммерческих расходов;

- управленческих расходов;

- прочих доходов и расходов.

Первые три дают информацию о расходах по обычным видам деятельности, последний – по прочей составляющей. Как отмечали выше, он – опционален и в некоторых компаниях не составляется.

Остановимся подробнее на особенностях переноса данных. Сразу отметим: вариантов – несколько.

Вот первый:

- из бюджета себестоимости берется значение по итоговой строке. Оно показывает ту часть производственных затрат, которые приходятся на реализацию и поэтому становятся расходом. Для торговых компаний – это покупная стоимость товаров, которые планируется продать. Сумма попадет в одноименную строку БДР «Себестоимость продаж»;

- аналогично поступают с результирующими показателями бюджетов коммерческих и управленческих расходов. Они берутся в БДР в полной сумме в строки с соответствующим наименованием. Здесь есть свой нюанс: если организация формирует БДР по тем же принципам, что и бухгалтерский отчет о финансовых результатах, при этом расходы на управление по учетной политике списываются в себестоимость, то не выделяйте под них отдельную статью в БДР. Они уже «сидят» в себестоимости продаж. Добавлять их еще раз – неверно.

.jpg)

Третий вариант отражения расходов в БДР – показать их в разбивке на следующие элементы:

- материальная составляющая;

- оплата труда и отчисления с нее;

- амортизация основных средств и нематериальных активов;

- прочие расходы по обычным видам деятельности (командировочные, представительские, налоги и т.п.).

Этот вариант хорош с точки зрения расчета по финансовым бюджетам плановых показателей эффективности использования ресурсов (производительности труда, материалоотдачи, амортизационной отдачи). Однако он сложнее с позиции сбора данных для формирования БДР. Придется вычленить из операционных бюджетов зарплату, материальные расходы, амортизацию и т.п. Выходит, простым переносом итогов, как в первом варианте не обойдешься.

.jpg)

Четвертый вариант детализации расходов в БДР – разбить их по географическим или операционным сегментам. Если выбираете такой подход, тогда и доходы покажите аналогично. Что это даст? Возможность посчитать операционную прибыль не одной общей суммой, а, например, по регионам продаж или по продуктам.

Подробнее о классификации затрат по элементам и в зависимости от объема производства/продаж читайте в статье «Расчет себестоимости».

Какую прибыль показать в БДР

Вид финансовых результатов и порядок их расчета зависит от того, как вы показали расходную часть и в какой детализации нуждаетесь. На рисунке 1 мы привели несколько вариантов.

.jpg)

Рисунок 1. Финансовый результат в БДР в зависимости от выбранного способа представления расходов

Блок про составление БДР завершим ответами на частые вопросы.

Вопрос 1. Как быть с НДС в БДР?

Так, как вы поступаете с ним при формировании отчета о финансовых результатах. А именно – ориентироваться на то, является ли ваше предприятие плательщиком этого налога и имеет ли право возместить его из бюджета. Могут быть три варианта:

компания платит НДС по всем видам операций. В таком случае исключите «свой» НДС к уплате из состава выручки и прочих доходов, а «чужой» к возмещению – из материальных и прочих расходов. Так вы покажете «чистые» доходы и расходы. Это разумно, ведь НДС, пришедший в цене от покупателя, придется отдать в бюджет. Значит, это не доход. А НДС, уплаченный поставщику, можно возместить. Выходит, это не расход;

Вопрос 2. Нужно ли учитывать дебиторскую и кредиторскую задолженность при формировании БДР?

Нет. Они требуются при подготовке бюджетного баланса и БДДС. В первом документе показываются их остатки. Во втором – на них корректируются суммы денежных притоков и оттоков.

Доходы и расходы из БДР не зависят от их величины. Причина: доход генерирует денежный приток с поправкой на дебиторку, а расход – денежный отток с поправкой на кредиторку, а не наоборот. Значит, доходы/расходы – первичны по отношению к сумме счетов к получению и к оплате.

Форма БДР: пример

Варианты представления расходов определяют разные формы документа. Заметьте: БДР – это элемент управленческой отчетности. Для него нет образца, установленного приказом Минфина РФ. Поэтому предприятие вольно само решать, каким он будет.

Смотрите некоторые подходы с отличающимся расположением статей на рисунках 2, 3 и 4. Цифры – условные. Они нужны лишь для иллюстрации зависимости между статьями бюджета.

.jpg)

Рисунок 2. Форма БДР, аналогичная бухгалтерскому отчету о финансовых результатах

.jpg)

Рисунок 3. Форма БДР с разбивкой расходов на переменные и постоянные

.jpg)

Рисунок 4. Форма БДР с разбивкой расходов по обычным видам деятельности на элементы

БДР и БДДС: отличия

Главное отличие БДР от БДДС сводится к принципу, лежащему в основе формирования. Для БДР – это метод начисления, для БДДС – кассовый.

Начисление исходит из того, что доходы и расходы признаются в периоде их формирования, а не тогда, когда под них получили или отдали деньги, как в случае с кассовым методом.

Это общее правило раскладывается на такие частности:

- ни полученные, ни выданные авансы не формируют статьи БДР, но попадают в БДДС;

- амортизационные расходы отражаются только в БДР, так как не связаны с последующим оттоком денег;

- начисленный доход вовсе не означает одновременное получение денег под него. То же самое – для начисленных расходов и платежей, связанных с ними. Поэтому чаще всего доходы не равны денежным притокам, а расходы – оттокам;

- исходя из предыдущего пункта чистый финансовый результат обычно не совпадает с чистым денежным потоком. Подробнее о причинах несовпадения читайте в статье «Анализ движения денежных средств компании» в блоке «Факторный анализ».

Другие отличия БДР и БДДС мы обобщили в таблице.

Расим Назаров - руководитель налоговой практики

Управляющий партнер. Руководитель налоговой практики.

С учётом роста налоговой нагрузки на бизнес и совершенствованию работы фискальных органов в налоговом администрировании, нельзя недооценить важность бюджета по налогам.

Составление бюджета по налогам — это, если так можно сказать, вишенка всего процесса бюджетирования. Для составления бюджета по налогам должен быть отлажен весь процесс бюджетирования, четко определена финансовая структура компании с определением центров финансовой ответственности.Бюджет формируется исходя из целей компании, а цели компании - это все-таки желаемое видение реальности, и для его реализации необходимо поработать, при этом внешняя среда или форс-мажоры могут внести свои коррективы.Формирование бюджета может позволить превентивно реагировать на возможные проблемы с налогообложением в будущем.

Поскольку для составления бюджета по налогам необходимо понимать особенности исчисления налогов и страховых взносов, составление данного бюджета необходимо вверить наиболее компетентному и квалифицированному сотруднику в этой области, в нашем случае это главный бухгалтер, но в некоторых компаниях есть позиции налоговых менеджеров и, возможно, это именно ему стоить поручить данную задачу. Каким центром финансовой ответственности будет являться данный сотрудник или подразделение вопрос дискуссионный. Некоторые компании посчитают это центром затрат, некоторые центром учета, а, может быть, в отношении разных налогов - и то и другое. Все зависит от того, как компания понимает возможности влияния на сумму налогов.

В нашем случае мы определили данный ЦФО как центр учета, но при этом у нас установлены целевые показатели по налоговой нагрузке и налоговым рискам для контроля исполнения налоговой функции. Это обусловлено тем, что на исчисление каких-то налогов главный бухгалтер повлиять не может, например, на зарплатные налоги, поскольку размер заработной платы определяется топ-менеджментом компании. Но, например, в случае с налогом на прибыль главный бухгалтер может в какой-т остепени влиять на сумму налога, используя легальные способы налоговой оптимизации в виде накопленных убытков, амортизационной премии, создания резервов и т.д.

Теперь давайте подробней рассмотризначимые налоги.

Поскольку НДС к уплате в бюджет определяется как сумма исчисленного НДС уменьшенная на сумму налоговых вычетов и увеличенная на сумму восстановленного НДС (п.1 ст. 173 НК РФ), для расчета бюджета по НДС необходимо понимать структуру облагаемой НДС выручки и затрат, поскольку выручка формирует исчисленный НДС, а затраты формируют вычеты по НДС. Соответственно, мы планируем выручку и затраты с признаком облагаемых и освобождаемых от налогообложения НДС операций, где это возможно. Да по факту возникают расхождения, потому что по не существенным затратам мы не можем спланировать у какого поставщика мы будем покупать и соответственно какую систему налогообложения он будет применять.

Компании, осуществляющие как облагаемые НДС, так и освобождаемые от налогообложения операции должны прогнозировать структуру таких доходов, потому что в зависимости от структуры облагаемых и необлагаемых доходов ст. 170 НК РФ предусмотрены правила учета «входящего» НДС: он может быть принят к вычету полностью или частично, учтен в стоимости актива (п. 4 ст. 170 НК РФ) или восстановлен (в отношении активов и операций, указанных в п. 3 ст. 170 НК РФ). Наличие таких особенностей обуславливает необходимость ведения прогнозного регистра облагаемые НДС, так и освобождаемые от налогообложения операции.

Кроме того, для исчисления НДС сотруднику, отвечающему за подготовку бюджета по налогам,необходимо знать суммы входящих и исходящих денежных потоков, связанные с расчетами с контрагентами по операционной деятельности. Это связанно с тем, что при получении оплаты, частично оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав компания должна исчислить НДС (абз. 2 п. 1 ст. 154 НК РФ, п. 1 ст. 166 НК РФ), а при отгрузке принять к вычету (п. 8 ст. 171 НК РФ, п. 6 ст. 172 НК РФ). В то же время компания вправе принять к вычету НДС по суммамоплаты, частичной оплаты перечисленным в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав при наличие предусмотренных НК РФ документов (п. 12 ст.171 НК РФ, п. 9 ст. 172 НК РФ).

Особенно важно прогнозировать НДС по денежному потоку для компаний, выступающих генеральными подрядчиками по длинным контрактам, мы стараемся договорится о перечислении предоплаты в начале месяца или квартала для того, чтобы успеть также перечислить нашим поставщикам. В случае если работы не сдаются нами в рамках квартала это позволяет нам не замораживать деньги на исчислении НДС с предоплаты.

В общих случаях НДС рассчитывается в одном квартале, а уплачивается равными долями не позднее 25-го числа каждого из трех месяцев следующего квартала (п.1 ст. 174 НК РФ). Соответственно влияние бюджета по налогам в части НДС, будет следующим в БДР суммы доходов и затрат, будут указаны без НДС, за исключением случаев, указанных выше, а в БДДС будут указываться суммы НДС к уплате по мере наступления сроков, предусмотренных НК РФ.

Налог на прибыль

Особенности налога на прибыль заключаются в том, что он определяется, исходя из данных налогового учета, а бюджетирование осуществляется на основании данных управленческого учета. Налог на прибыль исчисленный, исходя из данных управленческого учета с высокой вероятностью будет отличаться от суммы фактического налога на прибыль. И это обусловлено различными целями и соответственно методологией этих видов учета.

В нашей практике для подготовки бюджета по налогу на прибыль мы используем формы налоговых регистров, предусмотренные учетной политикой для целей налогообложения. Необходимость такого подхода связана с тем, что в прогнозном периоде мы планировали капитальные вложения, а согласно абз.2 п. 9 ст. 258 НК РФ налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 процентов (не более 30 процентов - в отношении основных средств, относящихся к третьей - седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 процентов (не более 30 процентов - в отношении основных средств, относящихся к третьей - седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств и суммы которых определяются в соответствии со статьей 257 НК.

Поскольку данная возможность не предусмотрена другими системами учета мы сделали отдельный налоговый регистр для данных расходов.Различия между налоговым, бухгалтерским и управленческим учетом будут в признании доходов и расходов, в моменте признания доходов и расходов, поэтому мы решили все-таки по существенным сумма делать прогнозные налоговые регистры.

Это вышеуказанное касается отражение сумм в БДР, с точки зрения БДДС существуют следующие особенности.Компания должна уплачивать суммы налога на прибыль и суммы авансовых платежей по налогу, при этом пунктом 2 ст. 286 НК РФ предусмотрена возможность для выбора порядка перечисления авансовых платежей:

- уплата ежемесячных авансовых платежей исходя из фактической прибыли;

- уплата ежемесячных авансовых платежей в течение отчетного периода;

Согласно абз. 8 п. 2 ст. 286 НК РФ налогоплательщик вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода. Указанный в настоящем абзаце порядок применяется также и в случае перехода с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на уплату ежемесячных авансовых платежей в течение отчетного периода.

При уплате ежемесячных авансовых платежей в течение отчетного периода расчет более сложный и производится следующим образом:

- за 1 квартал сумма ежемесячного авансового платежа равна ежемесячным авансовым платежам за 4 квартал предыдущего года;

- за 2 квартал сумма ежемесячного авансового платежа равны 1/3 суммы авансовых платежей за 1 квартал

- за 3 квартал сумма ежемесячного авансового платежа равна 1/3 * (сумма авансового платежа за 6 месяцев за минусом суммы авансового платежа за 1 квартал)

- за 4 квартал сумма ежемесячного авансового платежа равна 1/3 * (суммы авансового платежа за 9 месяцев за минусом суммы авансового платежа за 6 месяцев).

У каждого из вариантов есть свои преимущества и недостатки, например, уплата авансовых платежей из фактической прибыли позволяет четко прогнозировать связь между прибылью отчетного периода и налогом, а при уплате авансовых платежей в течение отчетного периода может быть сумма авансового платежа меньше, чем, если бы налог уплачивался исходя из фактической прибыли.

Напомним, что суммы налога согласно п. 1 ст. 287 НК РФ уплачиваются следующим образом:

- годовой налог не позднее 28 марта следующего года;

- ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода.

- ежемесячные авансовые платежи исходя из фактической прибыли не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.

Расчет авансовых платежей по налогу на прибыль еще раз подтверждает необходимость составления бюджета по налогам наиболее компетентными сотрудниками в области финансов и налогообложения. А заблаговременное составление бюджет по налогам на следующий год позволит проанализировать возможность перехода на ту или иной способ расчета авансовых платежей, исходя из прогнозируемых финансовых показателей.

Налог на имущество и земельный налог

Налог на имущество рассчитывается исходя из балансовой стоимости имущества в отношении движимого имущества и кадастровой стоимости имущества в отношении недвижимого имущества (ст. 375 НК РФ). Для расчета прогнозного налога на имущество по существующим основным средствам достаточно экстраполировать данные по балансовой и кадастровой стоимости на прогнозный период, правильно применив норму амортизации и налоговую ставку. В отношении недвижимого имущества необходимо понимать будет ли у государственных органов возможность для пересмотра кадастровой стоимости в прогнозном периоде.При этом в прогнозном периоде может быть приобретено имущество, и для расчета налога по данному имуществу необходим инвестиционный бюджет в разрезе по видам приобретаемого имущества.

В отношение земельного налога будет действовать та же логика, что и в отношении налога на имущество, поскольку налог исчисляется, исходя из кадастровой стоимости (ст. 390 НК РФ).

НДФЛ и страховые взносы

По НДФЛ и страховым взносам бюджет будет рассчитываться на основании данных о предстоящей заработной плате. У нас в компании есть сотрудники, у которых заработная плата рассчитывается, исходя из оклада и есть сотрудники со сдельной заработной платой. Если в отношении «окладчиков» все достаточно просто: необходимо понимать размер оклада и ротацию. То расчет налогов по «сдельщикам» напрямую зависит от реализации плана продаж и производственного плана. Здесь уже исходная информация по заработной плате поступает от центра дохода и центра затрат.

Учитывая, что страховые взносы исчисляются с учетом предельной величины базы, мы разделяем сотрудников по группам доходов, для того, чтобы более точно посчитать сумму страховых взносов.

При исчислении НДФЛ компания выступает налоговым агентом,и обязательства по исчислению налога возникают на дату фактического перечисления работнику, данные суммы налога в нашей компании мы отражаем отдельно рядом со строкой заработная плата в БДДР и БДДС.

По результатам всех этих расчетов информация по отдельным налогамгенерируется в общий бюджет по налогам, который в свою очередь отражается в БДР, БДДС.

Если компания формирует отчет по балансовому листу, то тем необходимо формировать регистры по расчету постоянных и временных разниц. В нашей компании мы этого не делаем.

В случае если обязательство по уплате налога необходимо исполнить позже его начисления, то информация по начислению налога (БДР) попадет на текущий прогнозный период, а информация по уплате (БДДС) перейдет уже на период исполнения обязательства.Как указанно в примерах выше момент начисления и обязанности по уплате налога не совпадает, за исключением НДФЛ.

Не мало важным аспектом подготовки бюджета по налогам является прогнозирование наступления возможных налоговых рисков. Из опыта могу сказать, что как правила, квалифицированные главные бухгалтеры знают о своих налоговых рисках. Если в прогнозном периоде ожидается проведение выездной налоговой проверки, то в бюджетных формах, принятых в компании, необходимо учесть возможные суммы доначислений налогов, штрафов и пеней или, если компания будет обжаловать решения налоговых органов, то учесть это в следующих прогнозных периодах.

При план-факт анализе исполнения бюджета налогов может служить лакмусовой бумажкой, поскольку не выполнение плановых показателей по операционной и инвестиционной деятельность повлияет на сумму налогов к уплате. Но в то же время необходимо четко ставить задачу безопасной оптимизации перед ответственными за исполнения бюджета по налогам сотрудниками. В нашей компании по немного вырабатывается привычка более осознанного подхода к возможностям, который предлагает НК РФ.

23 913 просмотров

Бюджетирование является технологией управления предприятием, основанной на планировании, учете и контроле финансовых и материальных ресурсов. Реализация этого процесса осуществляется посредством разработки и применения специальных финансовых инструментов – бюджетов. Эффективность управленческих решений оценивается с помощью анализа фактических результатов деятельности в сопоставлении с текущими планами и во взаимосвязи с корпоративной стратегией.

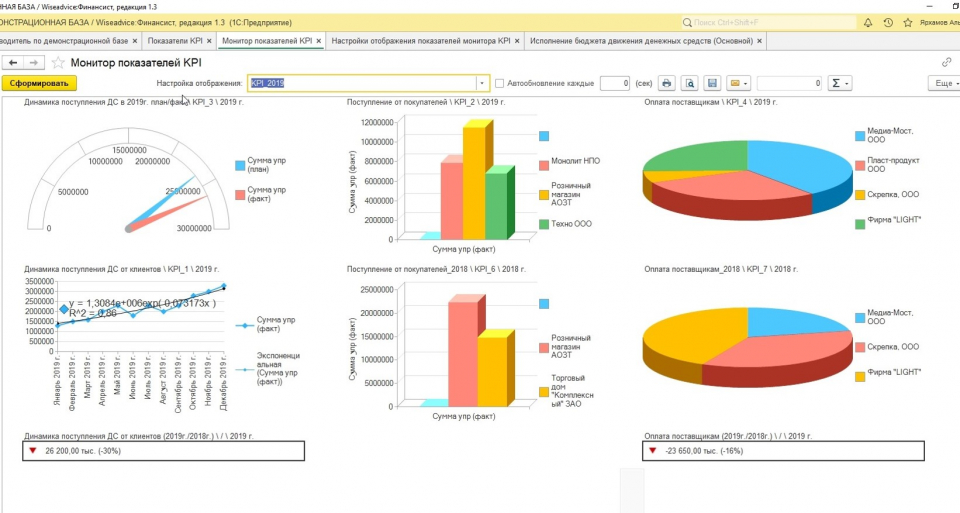

Дашборд руководителя в системе «WA: Финансист».

Планирование и достижение финансового результата посредством управления БДР

Существуют различные виды бюджетов:

- финансовые;

- операционные;

- вспомогательные;

- специальные.

Бюджеты включают набор плановых показателей, позволяющих получить объективную информацию о планах по развитию финансово-экономического состояния предприятия. Деятельность компаний ориентирована на получение положительного финансового результата – прибыли. Поэтому глобальное значение для эффективного управления имеет бюджет доходов и расходов (БДР).

Показатели рентабельности и прибыли являются основными критериями оценки результативности деятельности компании. Для успешной реализации различных управленческих задач значение имеют суммарные величины определенных видов прибыли:

- валовой;

- маржинальной;

- операционной;

- до налогообложения;

- чистой.

БДР включает все статьи доходов и расходов и отображает финансовые результаты на определенных уровнях. Он позволяет видеть плановые и фактические показатели прибыли и затрат, а также анализировать отклонения в абсолютных величинах и процентном соотношении. В зависимости от управленческих целей бюджет расходов и доходов может быть стандартным или расширенным, ориентированным на различные аналитические признаки.

Типовой вид включает статьи, отображающие валовые и чистые доходы (с учетом скидок), а также расходы:

- производственные;

- коммерческие;

- административные.

Для анализа также доступны показатели различных видов прибыли, финансового результата, начисленного налога на прибыль, рентабельности, доли постоянных расходов в чистом доходе, объема использованной и нераспределенной прибыли. БДР типового варианта на базе платформы «1С: Предприятие 8.3» можно рассмотреть, как образец в системе «WA: Финансист».

Для повышения эффективности анализа используются IT-инструменты, позволяющие максимально точно рассчитывать различные показатели бюджета доходов и расходов и расширять спектр аналитических исследований. Система «Финансист» является уникальным решением, так как позволяет произвольно настраивать различные опции в зависимости от целей анализа. Она может гибко использоваться на предприятиях в Москве с различной спецификой и масштабами деятельности.

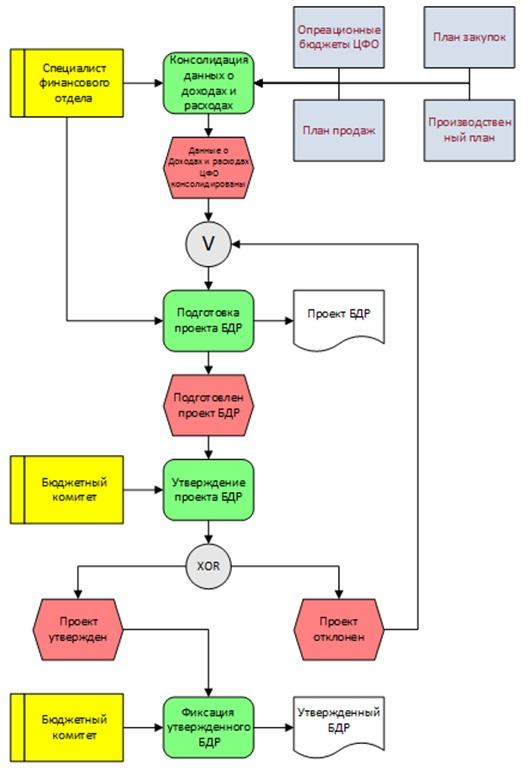

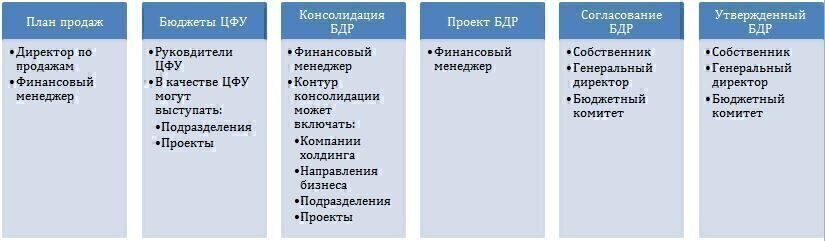

Формирование бюджета доходов и расходов или БДР

Формирование бюджета доходов и расходов осуществляется на основе регламентов, определяющих:

- порядок предоставления данных;

- подготовку и согласование проекта;

- утверждения плановых показателей;

- последующий контроль исполнения.

Бюджет доходов и расходов имеет свои особенности, так как ориентирован на конкретные аналитические разрезы планирования, связанные с операционными задачами. Основная цель – это оптимизация показателей статей доходов и расходов путем принятия эффективных управленческих решений. Он имеет такое же важное значение для управления ресурсами, как и бюджет движения денежных средств (БДДС) для эффективного распределения финансов. Качественно организовать процесс формирования бюджета доходов и расходов и автоматизировать его позволяет система «WA: Финансист», обладающая удобным программным функционалом. Применяемая в ней методология базируется на успешных практиках внедрения систем планирования и управления, в крупных и средних компаниях в Москве.

Внедрение системы «WA: Финансист» позволяет использовать совершенный IT продукт, оптимально синтезирующий методологию и программный инструмент. Пользователь (заказчик) не обременен задачами формирования схем планирования и созданием форм документов, не задумывается над тем, как составить управленческий отчет. Система «WA: Финансист» качественно автоматизирует процесс планирования в кратчайшие сроки в соответствии со спецификой любого предприятия в Москве.

Автор: Юрий Мартынов Руководитель проектов 1С-WiseAdvice

Автор: Юрий Мартынов

Руководитель проектов 1С-WiseAdvice

Многие предприниматели и руководители компаний хотят получить ответ на вопросы о том, насколько эффективно будет работает компания, есть ли резервы для развития, какие изменения в компании отразятся на ее финансовых показателях?

Для планирования развития многие компании используют бюджетный подход, который позволяет отразить в финансовых показателях все предстоящие изменения в компании, плана ее развития.

Бюджетирование используется во многих организациях, не зависимо от их размера. При этом использование бюджетов в малом бизнесе тоже востребовано, так как при отсутствии автоматизированных систем управленческого учета, периодическое, в общем случае – ежегодное, составление бюджетов компании позволяет оценить адекватность развития компании по сравнению с внешней средой и внутренними изменениями в компании.

Наиболее часто используемые бюджеты в малом и среднем бизнесе – Бюджет доходов и расходов (БДР) и Бюджет движения денежных средств (БДДС).

Что такое БДР и БДДС?

БДР и БДДС – это основные финансовые документы, которые помогают контролировать эффективность работы предприятия и управлять его финансовыми ресурсами. Эти формы универсальны, обладают гибкой структурой и подходят для любых организаций. Их можно адаптировать под специфику организации и конкретные цели и задачи менеджеров.

БДР – Бюджет доходов и расходов.

Как следует из названия – этот бюджет содержит расчет и планирование доходов и расходов предприятия. Одним из основных принципов составления БДР является то, что суммы доходов и расходов должны указываться по мере их актирования, а не поступления денег. Результатом формирования БДР является оценка рентабельности (прибыли) компании. БДР состоит из доходной и расходной частей, которые могут декомпозироваться по различным аналитикам. Для полноценного построения управленческой отчетности используют следующие аналитики:

- Статьи доходов и расходов (затрат)

- ЦФУ (центры финансового учета)

В качестве ЦФУ, в зависимости от целей составления бюджетов, руководители различных уровней могут выделять следующие объекты:

- Сегменты бизнеса, направления деятельности

- Проекты

- Элементы организационной структуры (подразделения организации, компании холдинга, ЦФО)

- Группы номенклатуры

Принято, что общий бюджет содержит полный перечень статей, часть которых может использоваться в конкретном ЦФУ. Часто для формирования доходной БДР используется всего несколько статей (по аналогии с бухгалтерским учетом) – «Выручка от реализации товаров/услуг», «Внереализационный доход». «Внереализационный доход» может в свою очередь делиться на «Доход от инвестиционной деятельности», «Доход от финансовой деятельности», «Прочий доход»

При этом расходы в БДР имеют более глубокую детализацию по статьям затрат, и в зависимости от того, какую информацию необходимо получить, могут быть сгруппированы в группы:

- Производственные/Непроизводственные

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Пример составления БДР:

В приведенном примере в зависимости от ЦФО часть затрат по одним и тем же статьям выделена в себестоимость, часть в прочие расходы (административно управленческие расходы). Такое разделение позволяет точнее оценить формирование маржинальной (валовой) прибыли.

БДДС – Бюджет движения денежных средств.

БДДС отражает будущие притоки и оттоки денежных средств компании. Структура БДДС состоит из нескольких разделов:

- Операционная деятельность

- Инвестиционная деятельность

- Финансовая деятельность

Денежный поток от операционной деятельности показывает фактическую работу компании и оплату налогов.

Инвестиционная деятельность – показывает вложения в бизнес: покупка и ремонт оборудования, новое строительство, создание программ и сайтов, либо продажу активов компании.

Финансовая деятельность – расчеты по кредитам и займам. Если он положительный компания привлекает средства, чтобы покрыть отрицательный денежный поток по остальным видам деятельности.

Такой подход позволяет определить насколько обеспечена операционная деятельность компании денежными средствами, если их недостаточно, то компания должна привлечь дополнительные денежные средства с помощью привлечения кредита или выпуска акций.

Аналогично Бюджету доходов и расходов, БДДС можно формировать по тем же аналитикам:

- Статьи движения денежных средств

- ЦФУ

Однако, статьи движения денежных средств могут не совпадать со статьями доходов и расходов, так как основной задачей составления БДДС является управление текущими денежными потоками фирмы, а часть затрат из БДР не имеет денежного выражения (например, амортизация)

Пример составления БДДС:

Чем отличается БДР от БДДС?

Являясь основными документами финансового планирования, БДР и БДДС отражают изменения финансовых ресурсов компании, однако, они имеют различия из-за того, что эти бюджеты отличаются целями их формирования. БДР формируется с целью планирования прибыли, а БДДС для распределения денежных потоков. При этом БДДС и БДР имеют одинаковые статьи, но некоторые статьи присутствуют только в БДР, а некоторые только в БДДС.

В таблице приведены основные различающиеся статьи БДР и БДДС:

Стоит отметить, что формирование БДР и БДДС происходит различными способами БДР формируется методом начисления, а БДДС – кассовым методом.

Принципы составления БДР и БДДС

Отдельно стоит отметить различия в составлении документов: БДДС часто составляться на год с разбивкой по месяцам, и может корректироваться в зависимости от текущего состояния с указанием плановых и фактических данных. Форма БДР совпадает с формой «Отчет о прибылях и убытках» бухгалтерии, но имеет более детализированные статьи.

Формирование БДР

Подготовку БДР и БДДС обычно начинают с Бюджета доходов и расходов, так как структура маржинальной прибыли напрямую формируется из текущих договоров с заказчиками и подрядчиками (поставщиками). Договоры с заказчиками формируют план продаж, в котором учитываются не только текущие работы, но формируется прогноз по реализации компании на бюджетный период (год) с учетом сезонности и коэффициентов роста. Одновременно с формированием доходной части можно сформировать постоянные затраты из расходной части на основании статистических данных. Основные постоянные затраты:

- Аренда, коммунальные платежи и прочее

- Зарплата административного персонала (в том числе налоги)

- Зарплата производственного персонала (в том числе налоги)

- Амортизация

После подготовки Плана продаж составляется бюджет переменных затрат, которые могут выполнить запланированный объем реализации. В качестве основных переменных затрат могут выступать следующие:

- Затраты на материалы, субподрядные организации

- Расходы, связанные с доставкой, страхованием, хранением ТМЦ

- Расходы на рекламу

- Командировочные расходы

К этим расходам необходимо добавить переменные административные затраты:

- Услуги бухгалтерского сопровождения, аудиторские услуги

- Расходы на содержание подразделений компании

- Прочие расходы (штрафы, пени, курсовые разницы и другие)

Этапы формирования БДР могут быть представлены на схеме:

Формирование БДДС

БДДС показывает все финансовые поступления и исходящие перечисления, а также фиксирует остаток денежных средств на момент начала и конца периода. Бюджет движения денежных средств состоит из нескольких разделов:

- Операционная деятельность (ОД)

- Инвестиционная деятельность (ИД)

- Финансовая деятельность (ФД)

Подготовка БДДС начинается после формирования БДР. Этапы формирования БДДС могут быть следующие:

Обращаем внимание, что раздел операционной деятельности БДДС может быть составлен 2 методами:

- Прямой

- Косвенный

Прямой метод.

При прямом методе БДДС формируется путем разнесения движений денежных средств по статьям поступлений и выплат и представляет конкретные денежные потоки, которые формирует результирующий операционный поток. Порядок определения потока от операционной деятельности прямым способом следующий:

- На основании договоров, включенных в План продаж, и графиков оплаты в них определяется поступление денежных средств. Так же на этом этапе учитывается погашения дебиторской задолженности по операционной деятельности.

- Затем составляется план выплат на основании прогноза прямых затрат компании (оплата поставщикам/подрядчикам, ФОТ сотрудников и пр.), накладных расходов (аренда, ФОТ управляющего персонала, налоги, реклама)

Косвенный метод.

Операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок. Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы. Основные виды неденежных поправок:

- Амортизация

- Изменения балансовой стоимости внеоборотных активов

- Изменение краткосрочной кредиторской и дебиторской задолженности

- Изменение оборотных активов (запасов и материалов)

Не зависимо от того какой метод используется в компании, необходимо чтобы бюджет был реалистичным, выполняемым и учитывал возможность возникновения кассовых разрывов. На основании составленного БДДС можно сформировать Платежный календарь. Использование актуализированного платежного календаря позволит учитывать реальную ситуацию и избегать кассовых разрывов.

Автоматизация составления БДР и БДДС

Подготовка БДР и БДДС является сложным процессом, основывающимся на определенных правилах и взаимозависящих показателей. В качестве инструмента автоматизации формирования бюджетов может использоваться «WA: Финансист».

«WA: Финансист» - программа для БДДС и БДР, успешно внедряется и используется на предприятиях в Москве и других регионах России с 2007 года. В нем реализована полная модель, которая позволяет эффективно управлять денежными ресурсами компании. Сводный БДДС и БДР формируется на основе планов отдельных ЦФО. Система представляет собой пример эффективных решений в области автоматизации процессов.

Система имеет удобный механизм согласования, который позволяет контролировать процесс и утверждать бюджеты на каждом из этапов. Исполнение обеспечивается подсистемами:

- оперативного планирования

- отражения фактического исполнения бюджетов

- формирования отчетности

Решение «WA: Финансист» имеет обширный программный функционал, который позволяет:

- организовать удобный и качественный процесс управления денежными потоками

- формирование зависимых оборотов по статьям планирования

- управлять системой формирования и согласования заявок

- оперативно формировать «Платежный календарь» и осуществлять платежи в соответствии с ним

- корректно подготавливать банковские и кассовые документы, гибко взаимодействовать с учетными системами и клиент-банком

- настраивать выходные печатные формы.

Система «WA: Финансист» позволяет автоматизировать процесс управления денежными ресурсами и повысить его качество. Она является гибким инструментом, настраиваемым под любые задачи предприятий в Москве или других регионах РФ, вне зависимости от специфики и масштаба их деятельности. Сочетает в себе апробированную методологию и современный программный инструмент.

«Клерк» Рубрика Управление финансами

Продолжаем цикл статей по финансовому учету. В этой статье рассмотрим бюджетирование.

Бюджетирование

Руководителям и финансовым директорам любой компании для успешного ведения бизнеса необходимо видеть не только текущее финансовое состояние, но и планировать на следующие периоды доходы и расходы, а также движение денежных средств компании.

Бюджетирование – это процесс составления исполнения контроля и анализа финансовых планов (бюджетов) компании. Бюджеты являются количественным и суммовым отражением целей компании.

Планировать можно доходы и расходы, продажи и закупки товаров и т.п. Бюджет можно составлять для организации в целом или для отдельных подразделений. Цель составления бюджета – заранее рассчитать, какие доходы можно получить в следующем месяце, в следующем году, сколько и на что можно потратить средств.

Успешная постановка бюджетирования во многом зависит от того, насколько тщательно и заблаговременно в компании продумана вся методика составления бюджетов, насколько отчетливо ее руководители и их подчиненные представляют себе всю цепочку шагов планирования в условиях рынка.

К числу основных функций бюджетирования относятся прогнозирование (финансового состояния ресурсов доходов и затрат) и проведение сценарного анализа, т.е. оценки различных вариантов финансового положения предприятия в будущем. Именно этимбюджетирование и ценно для принятия управленческих решений.

При постановке бюджетирования в любой компании важно помнить, что для реального управления финансами нужны три основных бюджета:

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Прогнозный (расчетный) баланс (ПБ).

Бюджет движения денежных средств (БДДС) –это план движения средств на расчетном счете и в кассе предприятия, отражающий все прогнозируемые поступления и списания денежных средств в результате хозяйственной деятельности компании. Например, может быть запланировано на следующий месяц поступление оплаты от покупателей в сумме 1000 рублей и оплата поставщикам за товары в сумме 800 рублей, тогда остаток на расчетном счете на конец месяца будет положительным (200 рублей). Бюджет движения денежных средств призван не допустить нехватку денежных средств на расчетном счете или в кассе предприятия для оплаты важных и неотложных расходов.

Прогнозный (расчетный) баланс предназначен для планирования и контроля движения всех активов и пассивов компании. Для составления прогнозного баланса, обычно, используется план счетов бюджетирования или управленческий план счетов, отличные отбухгалтерского. Поэтому, возможно, отличие прогнозного баланса от бухгалтерского не только в суммах, но и в аналитике представления активов и пассивов. Прогнозный баланс может использоваться для контроля будущей финансовой устойчивости. Для этих целей на основании его данных рассчитываются финансовые коэффициенты: текущей и общей ликвидности и т.д.

Все основные бюджеты взаимосвязаны друг с другом и имеют ряд корреспондирующих статей. Это проявляется прежде всего в форматах БДР и БДДС, имеющих ряд одинаковых статей, в которых отражаются текущие затраты и их финансирование (например, в БДР статья «Расходы на коммунальные услуги» а в БДДС – «Платежи за коммунальные услуги»). Но различия между БДР и БДДС неизбежны.

Например, если в БДР в январе отражены расходы на сырье и материалы в соответствии с их рыночной стоимостью, то в БДДС стоимость тех же сырья и материалов может определяться в соответствии с графиком погашения задолженности (часть платим в январе часть – в следующих периодах). Одно из назначений Прогнозного (расчетного) баланса заключается в том, что он фиксирует расхождения возникающие между корреспондирующими статьями БДР и БДДС.

Для составления трех основных бюджетов и для контроля за различными видами затрат финансовыми параметрами на различных уровнях управления требуются другие бюджеты: операционные вспомогательные и дополнительные.

Операционные бюджеты — это бюджеты продаж,запасов,прямых затрат на материалы и заработную плату, накладных расходов и другие позволяющие рассчитать отдельные статьи доходов и текущих расходов.

Вспомогательные бюджеты (бюджет развития, план капитальных затрат, инвестиционный бюджет) обосновывают стартовые затраты и размеры внешнего финансирования.

К дополнительным бюджетам обычно относятся налоговый план бюджет чистой прибыли.

При этом, если три основных бюджета у всех компаний должны быть обязательно, то набор операционных и других бюджетов у каждой компании будет свой собственный, определяемый спецификой ее бизнеса, структурой себестоимости, тем какие показатели являются целевыми.

Таким образом каждой компании при постановке бюджетирования предстоит определить:

- набор своих операционных дополнительных и вспомогательных бюджетов;

- последовательность составления бюджетов в компании то есть каким образом от операционных бюджетов перейти к трем основным.

Таким образом, бюджетирование позволяет руководителям организации грамотно прогнозировать каким будет финансовое положение компании завтра, через месяц, через год, повышает обоснованность принимаемых ими решений и в конечном итоге, помогает добиваться успехов в ведении бизнеса.

Что такое бюджетное планирование «сверху вниз» и «снизу вверх»?

В первом случае («сверху вниз») руководство компании определяет рамки финансовых бюджетов по всему предприятию, а ЦФО на местах составляют свои операционные бюджеты так, чтобы не был превышен основной бюджет по предприятию в целом.

При планировании «снизу вверх» сначала составляются бюджеты на уровне ЦФО, далее исходя из них составляются мастер-бюджеты верхнего уровня (БДР БДДС Прогнозный баланс). Какому методу отдать предпочтение зависит от конкретных условий деятельности данной компании и даже отдельных видов бизнеса одной и той же компании.

Что такое «горизонт планирования»? Бюджеты с разными горизонтами планирования

В процессе планирования обычно используются следующие горизонты планирования:

- год;

- квартал месяц (текущее планирование);

- неделя или декада (оперативное планирование);

- день (оперативное планирование).

Цели консолидации. Внутригрупповые обороты

Необходимость составления консолидированной финансовой отчетности продиктована целесообразностью предоставления внешним пользователям отчетности целостной информации о финансовом состоянии и результатах работы консолидированных предприятий (холдинга).

Очень часто консолидированная отчетность воспринимается как сводная отчетность данные которой формируются сложением одноименных показателей. Однако, методология консолидации определяется не арифметическими действиями, а экономической сущностью бизнеса. Укрупнение компаний за счет слияний и приобретений организация региональных сетей привлечение инвестиций и выход на фондовые рынки — все требует прозрачности. Консолидированная отчетность исполняет роль информационной базы для принятия управленческих решений в компаниях со сложной структурой, объединяющих в своем составе несколько юридических лиц и с разными подчас направлениями деятельности.

Всю процедуру консолидации финансовой отчетности можно условно разделить на два больших этапа:

1. объединение (свод) отчетных данных всех предприятий входящих в группу;

2. исключение из сводных показателей величин относящихся к внутренним операциям (внутригрупповые обороты) к которым, в частности, относятся (эти процедуры называются элиминированием):

a. доходы расходы и прибыли/убытки от взаимных операций между предприятиями группы;

b. расчетные операции между предприятиями группы и сальдо таких расчетов;

c. взаимные кредиты и займы.

Таким образом, целью консолидации является объединение данных управленческой финансовой отчетности по группе предприятий в единый отчет с исключением внутригрупповых оборотов для представления внешним пользователям отчетности.

Аналитическая структура бюджетов. Основные аналитические разрезы бюджетного планирования

К основным объектам (аналитическим разрезам) бюджетного планирования относятся:

- Сценарии бюджетирования (варианты бюджетов)

- Статьи оборотов по бюджетам

- ЦФО – центры финансовой ответственности

- Проекты

- Контрагенты

- Договора

- Банковские счета

- Номенклатура

- Номенклатурные группы

Финансовая структура компании. Центры финансовой ответственности

При анализе и выборе финансовой структуры компании важно определить:

- За что отвечает структурное подразделение или группа структурных подразделений и их руководители;

- Какие контрольные показатели установлены для них;

- Какие виды бюджетов разрабатываются в компании;

- Какой принцип бюджетного планирования применяется в компании («сверху вниз» или «снизу вверх»).

Центрами финансовой ответственности могут быть отдельные структурные подразделения, группы структурных подразделений, филиалы или дочерние фирмы холдингов, регионально обособленные виды деятельности многопрофильных компаний.

Центры финансовой ответственности несут ответственность за все финансовые результаты, то есть за все доходы и расходы а также за движение денежных средств. Как правило они имеют полную бюджетную схему, то есть составляют все виды основных бюджетов принятых в компании – БДР, БДДС и Прогнозный баланс, но могут составлять и отдельные операционные бюджеты (бюджет закупок бюджет продаж и др.).

Статьи управленческого учета

Набор статей может существенно отличаться для управленческого и бухгалтерского учета, поскольку различаются задачи и цели этих видов учета. Так, статьи в разрезе которых формируется БДР могут существенно отличаться от бухгалтерских статей доходов и затрат, а статьи БДДС – от статей движения денежных средств в бухгалтерском учете. Однако, в компаниях для сопоставления плановых и фактических данных, как правило, устанавливается соответствие между статьями управленческого и бухгалтерского учета.

Статьи управленческого учета могут быть более или менее детализированы чем статьи бухгалтерского учета. Например, в бухгалтерском учете коммунальные расходы могут учитываться по одной статье «Коммунальные расходы», тогда как в управленческом учете необходимо учитывать эти расходы по нескольким статьям: «Расходы на электроэнергию» «Расходы на водоснабжение» «Расходы на газ». Важно, что набор этих статей должен быть достаточным для ведения управленческого учета и тем самым для отражения реального состояния компании.

Читайте также: