Налог на домашний скот рб

Опубликовано: 15.05.2024

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

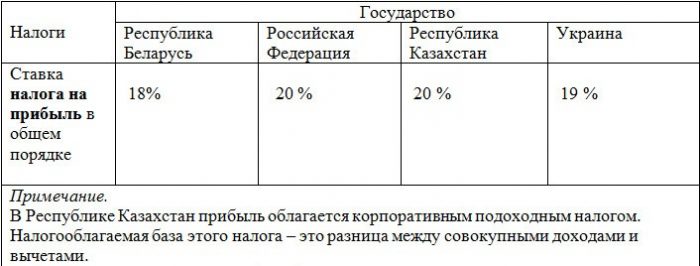

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

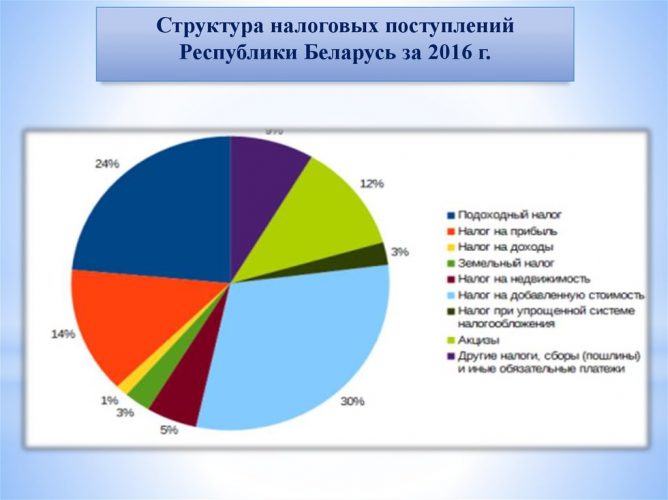

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

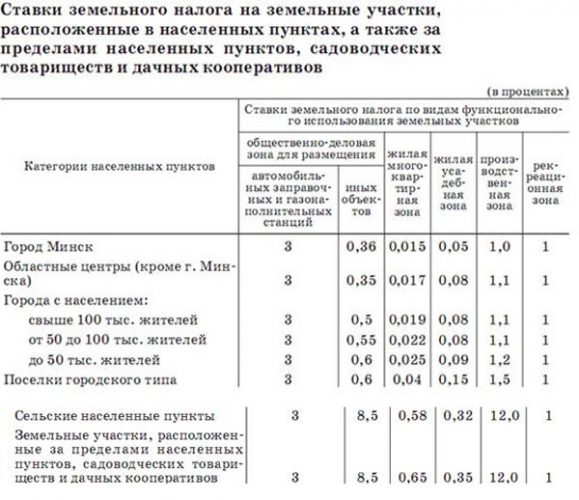

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Bankchart рассказывает о самых необычных налогах в РБ.

Краткое содержание и ссылки по теме

Что такое налоги, наверное, знают многие. Наверняка, большинство и знает такие виды налогов как НДС, налог на прибыль, подоходный налог и другие. Но сегодня наша статья будет посвящена не им, а более интересным, с точки зрения необычности, налогам, которые существуют и могли бы существовать в нашей стране. Итак, про не совсем обычные налоги в Беларуси.

Действующие налоги в Беларуси

Налог на посылки

Стремительное развитие технологий стирает все границы. Сегодня, чтобы получить желаемый товар/продукт из-за границы, совсем не обязательно туда ехать. Достаточно иметь банковскую карту, доступ к интернету и уметь пользоваться компьютером.

Для большинства осуществить покупку в AliExpress, Alibaba, Amazon такое же обычное дело, как сходить за хлебом в ближайший магазин. Разница лишь в том, что желаемый товар из AliExpress, Alibaba, Amazon вы получите не сразу, а лишь по прибытию посылки в страну по указанному адресу. А еще, возможно, вам придется заплатить налог на свою посылку. Когда и в каких случаях, пробуем разобраться.

Итак, таможенная пошлина на вашу посылку будет взиматься в том случае, если ее стоимость или вес превышают установленные нормы (22 евро и 10 кг, соответственно). Нужно отметить, пошлина начисляется не на всю стоимость посылки, а лишь на сумму превышения нормы стоимости или веса. За превышение нормы стоимости вы заплатите 30% от суммы превышения, за превышение нормы веса, вы заплатите минимум 4 евро (в зависимости от вида товара) за 1 кг превышения.

Допустим, вам должна прийти посылка весом до 10 кг и стоимостью 55 евро. Сразу видим, ее стоимость превышает установленные нормы на 33 евро. То есть сумма превышения, в нашем случае, составляет 33 евро. Эту сумму мы умножаем на 30% и получаем пошлину в размере 9,9 евро. Кстати, имейте ввиду, дополнительно взимается таможенный сбор. Его размер составляет 5 евро. Итого сумма к оплате составит: 9,9 евро + 5 евро = 14,9 евро.

Также таможенная пошлина предусмотрена в случаях, когда за один месяц общая стоимость и вес адресованных вам отправлений, превышает 200 евро и 31 кг соответственно.

Кстати, если вы планируете в ближайшее время заказать себе что-то из-за границы, советуем вам не спешить и подождать до 2020 года. Так как с этого года планируется снижение размера таможенной пошлины с 30% до 15% в случаях превышения нормы стоимости посылки, и с 4 евро до 2 евро – в случаях превышения нормы веса посылки.

Налог на собак

Мы в ответе за тех, кого приручили. Известная фраза из бессмертного и гениального произведения Антуана де Сент-Экзюпери «Маленький принц». Но оказывается, одним ухаживанием за братьями нашими меньшими не обойтись, тут еще и налоги платить надо. Не за всех, правда, пока только за собак. Итак, про налог на собак в Беларуси.

Думаю, для владельцев собак в Беларуси не будет новостью тот факт, что они обязаны платить налог за своих четвероногих питомцев. От 0,3 до 1,5 базовой величины.

Размер сего налога устанавливается местными Советами депутатов и зависит от породы собаки. Например, являясь владельцем собаки потенциально опасной породы, вам придется заплатить 100% от размера базовой величины, если вы проживаете в Минске (а это 25,5 руб. на 2019 год), и 150% от БВ, если вы, например, проживаете в Бресте. За «обычную» же собаку вам придется платить 7,65 белорусских рублей, то есть 0,3 базовой величины.

Кстати, налог на собак уплачивается раз в квартал, а не ежемесячно, как могли сразу подумать многие.

Начинать платить налог необходимо по достижению 3-месячного возраста собаки.

Существуют категории граждан, которые освобождены от уплаты сего налога:

- неработающие пенсионеры;

- инвалиды І и ІІ группы, а также инвалиды по зрению;

- проживающие в частных домах, а также жители одноквартирных и блокированных домов.

Налог на подарок

Все мы любим получать подарки. Кто-то в большей степени, кто-то в меньшей. Ибо подарок, это, как правило, то, что достается тебе бесплатно. И ты за это никому ничего не должен. Но как оказывается, не всегда.

В нашей стране, если вы получили подарки на общую сумму свыше установленной на текущий год нормы (6 569 рублей на 2019 год), вы обязаны уплатить подоходный налог в размере 13%. Налог насчитывается не на всю сумму подарка/подарков, а лишь на сумму, превышающую установленную норму. То есть, если вы получили подарок в виде денежной суммы в размере 8 569 бел. руб., что ровно на 2 000 бел. руб. больше установленной нормы, то вам необходимо будет уплатить в казну 260 бел. руб. (2 000 х 13% = 260).

Но нужно отметить, налогом облагаются на все подарки. А лишь те, что получены от третьих лиц, которые не находятся с вами в отношениях близкого родства, либо свойства.

Налог на тунеядство

Этому налогу у нас посвящена целая статья. Ознакомиться с ней вы можете по указанной ссылке.

Недействующие налоги в Беларуси

Налог на секс

Если вы думаете, что введя в поисковой системе запрос: «Налог на секс в Беларуси», вы ничего не найдете, вы глубоко ошибаетесь. Оказывается, если верить информации, что есть в интернете, не так давно в Беларуси хотели ввести налог на секс. Даже, вроде, существует/существовал текст декрета о налоге на секс. И вот что в нем говорится/говорилось:

Но пока это всего лишь существующая в интернете информация, на деле такого налога нет в нашей стране.

Налог на бездетность

Сей налог появился и имел место во времена существования СССР. Но его введение обсуждалось и во времена независимой Беларуси. Что же это за налог, кто и сколько бы платил, если бы налог сей существовал сегодня в Республике Беларусь.

Согласно идеи инициатора этого налога, платить его обязаны были бы мужчины в возрасте от 25 до 40 лет. Идея проста: нет детей – плати налог, есть один ребенок – плати половину стоимости налога, двое детей – освобожден от уплаты налога, трое и больше – выплаченную сумму налогов возвращают.

Размер налога не был четко озвучен. Но предполагалось, что это будет до 5% от размера заработной платы бездетного мужчины.

Те, кто, по состоянию здоровья, не может иметь детей, освобождались бы от уплаты налога.

Но, как видим, идею сию власти, в свое время, не поддержали. В силу чего, мужчинам в наше время живется и дышится значительно легче.

На основании статьи 13 Налогового кодекса Республики Беларусь (далее - НК), с учетом норм статьи 46 Гражданского кодекса Республики Беларусь, крестьянские (фермерские) хозяйства (далее – КФХ) признаются плательщиком налогов, сборов (пошлин).

В соответствии с налоговым законодательством Республики Беларусь КФХ имеют право применять:

общую систему налогообложения;

особые режимы налогообложения (с исчислением и уплатой единого налога для производителей сельскохозяйственной продукции и налога при упрощенной системе налогообложения (далее - УСН)).

При всех системах налогообложения КФХ являются плательщиками налога на добавленную стоимость (далее - НДС), кроме применения УСН без уплаты НДС.

ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ

КРЕСТЬЯНСКИХ (ФЕРМЕРСКИХ) ХОЗЯЙСТВ

В течение 3-х лет со дня их государственной регистрации в части деятельности по производству продукции растениеводства (кроме цветов и декоративных растений), животноводства (кроме пушного звероводства), рыбоводства и пчеловодства освобождаются от налогов, сборов (пошлин), установленных НК (статья 328 НК). По указанной деятельности на основании статьи 63 НК крестьянские (фермерские) хозяйства освобождены от обязанности представления налоговых деклараций в налоговый орган.

КФХ, применяющие освобождение по налогам в соответствии со статьей 328 НК, не освобождаются от:

НДС и акцизов, взимаемых налоговыми органами при ввозе товаров с территории государств - членов Евразийского экономического союза;

обязанности по исчислению и перечислению в бюджет НДС в соответствии с пунктом 1 статьи 92 НК;

обязанностей налоговых агентов, в том числе от обязанности удерживать при выплате заработной платы и иных доходов с начисляемых (перечисляемых) сумм налоги, сборы (пошлины) в порядке, установленном НК;

таможенных платежей.

По истечении 3 лет с момента государственной регистрации

производится исчисление и уплата налогов (сборов) в общеустановленном порядке, включая НДС по произведенной сельскохозяйственной продукции.

НАЛОГООБЛОЖЕНИЕ БЮДЖЕТНЫХ СРЕДСТВ, ПОЛУЧАЕМЫХ КФХ

При исчислении

налога на прибыль

Согласно подпункту 4.1 пункта 4 статьи 128 НК в состав внереализационных доходов не включаются безвозмездные средства, поступающие в рамках целевого финансирования из бюджета либо государственных внебюджетных фондов, из бюджета Союзного государства и использованные по целевому назначению, за исключением средств, указанных в подпункте 3.19-2 пункта 3 статьи 128 НК. При этом расходы организаций, покрытые за счет этих средств, не учитываются при определении облагаемой налогом прибыли.

(справочно: подпункт 3.19-2 пункта 3 статьи 128 НК предусматривает, что средства, безвозмездно поступившие в рамках целевого финансирования из республиканского или местного бюджета либо государственных внебюджетных фондов, из бюджета Союзного государства в отчетных периодах, следующих за периодами, в которых расходы, покрытые такими средствами, были учтены при налогообложении. Такие доходы отражаются на дату их поступления, включая зачет встречных однородных требований, исполнение обязательства третьему лицу).

При исчислении единого налога

для производителей сельскохозяйственной продукции

Согласно пункту 2 статьи 304 НК в налоговую базу не включаются суммы средств, безвозмездно полученные организацией в рамках целевого финансирования из республиканского и местных бюджетов либо бюджетов государственных внебюджетных фондов, из бюджета Союзного государства и использованные по целевому назначению (при установлении целевого назначения законодательством или в соответствии с ним), за исключением указанных средств, покрывающих затраты (расходы), учтенные ею при определении налоговой базы налога на прибыль.

При исчислении налога

при УСН

Согласно пункту 2 статьи 288 НК в налоговую базу не включаются не включаются суммы средств, безвозмездно полученные организацией в рамках целевого финансирования из республиканского и местных бюджетов либо бюджетов государственных внебюджетных фондов, из бюджета Союзного государства и использованные по целевому назначению (при установлении целевого назначения законодательством или в соответствии с ним), за исключением указанных средств, покрывающих затраты (расходы), учтенные ею при определении налоговой базы налога на прибыль

При определении налоговой базы по налогу

на добавленную стоимость (далее – НДС)

Согласно пункту 5 статьи 97 НК при определении налоговой базы НДС не учитываются полученные плательщиком средства, не связанные с расчетами по оплате товаров (работ, услуг), имущественных прав, в том числе средства, поступившие из бюджета либо из государственных внебюджетных фондов и использованные по целевому назначению, за исключением средств, поступающих из бюджета либо указанных фондов в качестве оплаты за реализованные плательщиком товары (работы, услуги), имущественные права.

При применении налоговых

вычетов по НДС

На основании подпункта 19.3 статьи 107 НК не подлежат вычету суммы НДС, предъявленные при приобретении либо уплаченные при ввозе товаров (работ, услуг), имущественных прав за счет безвозмездно полученных средств бюджета либо государственных внебюджетных фондов. Указанные суммы НДС относятся за счет этих источников либо на увеличение стоимости товаров (работ, услуг), имущественных прав.

Положения настоящего подпункта не применяются, если:

полученные из указанных источников средства включены в налоговую базу;

приобретение (ввоз) товаров (работ, услуг), имущественных прав произведено за счет сумм субсидий, предоставляемых из бюджета в связи с применением плательщиком цен, определяемых (регулируемых) законодательством, или льгот, предоставляемых отдельным категориям граждан в соответствии с законодательством.

Создание (выставление)

электронных счетов-фактур

крестьянскими (фермерскими хозяйствами)

С 1 июля 2016 года на территории Республики Беларусь введен в обращение электронный счет-фактура (далее - ЭСЧФ), который является обязательным электронным документом для всех плательщиков налога на добавленную стоимость (далее – НДС), у которых возникает объект налогообложения НДС, включая обязанность исчисления НДС в соответствии с положениями статьи 92 НК, служащим основанием для осуществления расчетов по НДС между продавцом и покупателем и принятия к вычету сумм НДС (пункт 1 статьи 106-1 НК).

Форма ЭСЧФ и порядок его составления установлены постановлением Министерства по налогам и сборам Республики Беларусь от 25.04.2016 № 15 «Об установлении формы ЭСЧФ и утверждении Инструкции о порядке создания (в том числе заполнения), выставления (направления), получения, подписания и хранения ЭСЧФ».

ЭСЧФ выставляется (направляется) не ранее дня отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав, определяемого в соответствии с положениями статьи 100 НК, и не позднее 10-го числа месяца, следующего за месяцем дня отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав, если иное не установлено НК (пункт 5 статьи 106-1 НК).

При ввозе товаров из-за пределов Республики Беларусь ЭСЧФ создается и направляется на Портал в день уплаты (зачета) НДС, но не ранее дня представления таможенной декларации на товары и не позднее 10-го числа месяца, следующего за месяцем выпуска товаров в соответствии с заявленной таможенной процедурой (абзац 3 пункта 6 статьи 106-1 НК).

При ввозе товара из государств - членов ЕАЭС ЭСЧФ создается и направляется на Портал в день, на который приходится день уплаты (зачета) НДС, но не ранее дня представления в налоговый орган заявления о ввозе товаров и уплате косвенных налогов и не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (абзац 2 пункта 6 статьи 106-1 НК).

При приобретении на территории Республики Беларусь объектов у иностранных организаций, не состоящих на налоговом учете в Республике Беларусь, ЭСЧФ создается и направляется на Портал в день наступления момента фактической реализации - оплаты (предоплаты) либо иного прекращения обязательств (пункт 5 статьи 100, часть 4 пункта 5 статьи 106-1 НК).

При экспорте товаров направление ЭСЧФ осуществляется только на Портал. Направление ЭСЧФ осуществляется применительно к срокам, определенным частями восьмой - десятой пункта 2 статьи 102 НК, но не позднее 10-го числа месяца, следующего за истечением отчетного периода, за который обороты по реализации отражены в налоговой декларации (расчете) по НДС (часть пятая пункта 5 статьи 106-1 НК).

В соответствии с действующим законодательством не предусмотрено создание ЭСЧФ в следующих случаях:

- при реализации товаров (работ, услуг), имущественных прав, не признаваемых объектом налогообложения НДС в соответствии со статьей 93 НК (за исключением случаев, предусмотренных пунктами 14 и 15 статьи 106-1 НК) и (или) нормативными правовыми актами Президента Республики Беларусь и не подлежащих отражению в налоговой декларации (расчете) по НДС (абз. 2 пункта 7 статьи 106-1 НК);

- при реализации физическим лицам товаров (работ, услуг), имущественных прав, обороты по реализации которых освобождаются от НДС в соответствии с пунктом 1 статьи 94 НК и (или) нормативными правовыми актами Президента Республики Беларусь (абз. 3 пункта 7 статьи 106-1 НК);

- при реализации на территории Республики Беларусь иностранными организациями, не состоящими на учете в налоговых органах Республики Беларусь, товаров (работ, услуг), имущественных прав, освобождаемых от НДС в соответствии с законодательством (абз. 6 пункта 7 статьи 106-1 НК);

- при ввозе на территорию Республики Беларусь товаров на основании договоров комиссии (поручения) и иных аналогичных гражданско-правовых договоров (абз. 9 пункта 7 статьи 106-1 НК);

- при реализации товаров (работ, услуг), имущественных прав, налоговая база НДС по которым в соответствии с законодательством признается равной нулю (равна нулю) (абз. 11 пункта 7 статьи 106-1 НК).

КФХ, освобождаемыми от НДС согласно пункту 1 статьи 328 НК в части деятельности по производству продукции растениеводства (кроме цветов и декоративных растений), животноводства (кроме пушного звероводства), рыбоводства и пчеловодства, по которой не представляются налоговые декларации (расчеты) по НДС, ЭСЧФ не создаются.

В СООТВЕТСТВИИ С ПУНКТОМ 4 СТАТЬИ 106-1 НК ЭСЧФ ЯВЛЯЕТСЯ ИСТОЧНИКОМ СВЕДЕНИЙ ОБ ИСЧИСЛЕННЫХ И (ИЛИ) ПОДЛЕЖАЩИХ ВЫЧЕТУ СУММАХ НДС, ПРЕДСТАВЛЯЕМЫХ В НАЛОГОВЫЕ ОРГАНЫ

За непредставление документов и иных сведений для осуществления налогового контроля либо представление недостоверных сведений предусмотрена административная ответственность по статье 13.8 КоАП Республики Беларусь.

Деятельность граждан Республики Беларусь, осуществляющих ведение личных подсобных хозяйств, по производству, переработке и реализации произведенной ими сельскохозяйственной продукции не относится к предпринимательской деятельности (ч.4 п.1 ст.1 Гражданского кодекса Республики Беларусь). Доходы, полученные физическими лицами от реализации отдельных видов продукции растениеводства и (или) животноводства, выращенной (произведенной) этими физическими лицами в личном подсобном хозяйстве, согласно налоговому законодательству освобождаются от налогов (п.19 ст.208, п.п.6.2 п.6 ст.337 Налогового кодекса Республики Беларусь).

Для целей применения освобождения от налогов следует обратить внимание на ряд условий, при которых применяется такое освобождение:

продукция растениеводства и (или) животноводства может быть выращена (произведена) на земельном участке, находящемся на территории Республики Беларусь и предоставленном физическим лицам и (или) лицам, состоящим с ними в отношениях близкого родства или свойства, опекуна, попечителя и подопечного, в частности для ведения личного подсобного хозяйства, огородничества, сенокошения и выпаса сельскохозяйственных животных;

к продукции растениеводства относятся овощи и фрукты (в том числе в переработанном виде), иная продукция растениеводства (за исключением декоративных растений и продукции цветоводства, их семян и рассады);

к продукции животноводства относятся молочные и кисломолочные продукты (в том числе в переработанном виде), продукция пчеловодства, иная продукция животноводства (кроме пушнины), полученная от домашних животных (крупный рогатый скот, свиньи, лошади, овцы, козы, кролики, сельскохозяйственная птица) как в живом виде, так и продуктами убоя в сыром и переработанном виде.

Указанные доходы освобождаются от налогообложения на основании справки местного исполнительного и распорядительного органа, подтверждающей, что реализуемая продукция произведена физическим лицом и (или) лицами, состоящими с ними в отношениях близкого родства или свойства, опекуна, попечителя и подопечного, на земельном участке, находящемся на территории Республики Беларусь (далее – справка).

При этом доходы, полученные от реализации продукции пчеловодства, произведенной на территории Республики Беларусь, освобождаются от налогообложения при условии, что наряду с указанной справкой, либо вместо нее (в случае, когда пасека размещена не на тех земельных участках, которые в установленном порядке предоставлены физическому лицу, реализующему произведенную им продукцию пчеловодства) физическое лицо представляет ветеринарно-санитарный паспорт пасеки, выданный на территории Республики Беларусь, и (или) свидетельство, оформленное на основании этого паспорта.

Следует отметить, что реализацию продукции растениеводства и (или) животноводства, освобождаемую от уплаты налогов, граждане вправе осуществлять на торговых местах на рынках и (или) в иных установленных местными исполнительными и распорядительными органами местах (п.п.1.5 п.1 Указа Президента Республики Беларусь от 16.05.2014 №222 «О регулировании предпринимательской деятельности и реализации товаров индивидуальными предпринимателями и иными физическими лицами»). Плательщики, реализующие такую продукцию, обязаны хранить в местах реализации документы, указанные выше.

Также граждане вправе осуществлять реализацию вышеуказанной продукции заготовительным организациям потребительской кооперации и (или) другим организациям, индивидуальным предпринимателям. При этом таким организациям, индивидуальным предпринимателям не требуется представлять справку (ч.7 п.19 ст. 208 Налогового кодекса Республики Беларусь).

В случаях несоблюдения описанных выше условий, связанных с применением освобождения от налогообложения доходов, полученных физическими лицами от реализации отдельных видов продукции растениеводства и (или) животноводства, такая деятельность становится объектом налогообложения в установленном законодательством порядке.

Татьяна Котикова, начальник управления налогообложения физических лиц инспекции Министерства по налогам и сборам Республики Беларусь по Кобринскому району.

Питомцы приносят нам много радости, но и требуют некоторых хлопот: за маленькими друзьями нужно ухаживать, кормить их и лечить, уделять время, воспитывать и пр. А помимо этого, нужно обязательно следовать правилам в части содержания домашних животных, ведь этот аспект нашей жизни тоже прописан в законодательных актах.

Официальная регистрация домашних животных

И кошек, и собак необходимо регистрировать у себя дома. Если вы заводите взрослого питомца –пройти регистрацию нужно в течение трех дней с момента появления животного в вашем доме. Если же вы стали счастливым обладателем котенка или щенка, регистрировать его нужно по достижении трехмесячного возраста. Тем, кто не регистрирует питомца, грозит штраф от 1 до 25 базовых величин.

Процедура регистрации включает в себя несколько шагов:

- Питомцу нужно завести ветеринарный паспорт, сделать прививку от бешенства и обязательно занести отметку об этой прививке в ветпаспорт.

- Со своим паспортом и ветпаспортом питомца нужно прийти в ЖЭУ, которое обслуживает ваш дом, и написать там заявление на регистрацию животного, а заодно – ознакомиться с правилами содержания животных.

Если вы владеете собакой потенциально опасной породы, то дополнительно перед визитом в ЖЭУ необходимо пройти обучение у кинологов и получить справку о прохождении обучения. Справку нужно будет приложить к пакету документов для ЖЭУ. Перечень пород таких собак установлен Постановлением Министерства сельского хозяйства и продовольствия Республики Беларусь №40 от 12.12.2001 и включает в себя сорок различных наименований – от шарпеев до ротвейлеров.

После официальной регистрации питомца вам выдадут жетон с информацией, который нужно прикрепить, например, к ошейнику.

Обратите внимание, что любых животных в квартире должно быть не более двух, если владелец у квартиры только один. Если собственников или нанимателей несколько – каждый из них может держать одно домашнее животное.

Налог на домашних животных

Владельцы кошек в Беларуси не имеют обязательства делать какие-либо платежи в казну. А вот владельцы собак должны раз в три месяца уплачивать специальный налог. Его сумма зависит от породы собаки. В каждом городе действуют свои ставки, их минимальный размер в 2020 году составляет 0,3 базовых величины (9 рублей), а максимальный – 1,5 базовых величины (40,5 рублей). Ставка налога будет выше для собак потенциально опасных пород и ниже для других пород.

После того как вы зарегистрируете питомца в ЖЭУ, налог будет регулярно включаться в счет за жилищно-коммунальные услуги, проще говоря – в "жировку". От уплаты налога освобождены пенсионеры, неработающие инвалиды, а также инвалиды по зрению, для которых собака является поводырем.

А если не кошка и не собака?

Многие люди держат дома и других животных – грызунов, птиц, рептилий. Все это не запрещено, однако в любом случае нужно соблюдать общие правила содержания домашних животных, питомец не должен мешать соседям, представлять опасность для окружающих и пачкать места общего пользования. Кроме того, не должно быть запрета на ввоз и продажу животного в Беларуси.

Необходимость регистрации при этом касается только кошек и собак, все остальные животные могут обитать у вас дома без «прописки». Налогов платить тоже не придется.

Прочие правила содержания домашних животных

По закону, питомцев нельзя держать в подсобных помещениях – например, на балконе или в кладовке. Осуществлять выгул можно только в специально отведенных для этого местах, а не во дворах. Если вы выгуливаете собаку выше 25 см в холке – требуется намордник и поводок, а если порода собаки относится к потенциально опасным – выгул возможен только в компании совершеннолетних людей.

Также с животными нельзя посещать многие общественные места – магазины, кафе, школы, стадионы, скверы и пр. Исключение здесь делается только для собак-поводырей.

Правила содержания домашних питомцев несложные, а соблюдать их означает не только следовать закону, но и заботиться о безопасности – других людей, вас и вашего питомца. Не пренебрегайте ими.

Читайте также: