Моделью свободной экономической зоны имеющей базовые налоговые льготы является

Опубликовано: 11.05.2024

Свободные экономические зоны, сокращенно СЭЗ (иногда их называют особые экономические зоны, ОЭЗ) – это территории, где по сравнению с другими регионами созданы более благоприятные условия для работы фирм и предпринимателей. Различные схемы с использованием СЭЗ стали одним из самых популярных способов законной минимизации налогов.

СЭЗ могут создавать как федеральные, так и региональные и местные власти. Отсюда и различия в перечне льгот в разных зонах. Федеральные власти могут освободить участников СЭЗ от налогов, поступающих в федеральный бюджет, региональные власти – от налогов, поступающих в региональный бюджет, и т. д.

Федеральные СЭЗ

Начиная с 1991 года федеральные власти пытались создать больше десятка СЭЗ, но в настоящее время работают только две из них – особые экономические зоны в Калининградской и Магаданской областях.

ОЭЗ в Калининградской области

Эта зона действует на основании Федерального закона от 10 января 2006 года № 16-ФЗ «Об Особой экономической зоне в Калининградской области. ». Территория ОЭЗ – вся область.

Льготы в Калининградской ОЭЗ

Фирмы, зарегистрированные в Калининградской области, применяют особый порядок уплаты налога на прибыль и налога на имущество организаций (ст. 17 Закона). Этот порядок определен статьями 288.1 и 385.1 Налогового кодекса.

Чтобы воспользоваться льготами, необходимо зарегистрироваться в качестве резидента ОЭЗ. Для этого надо представить в администрацию Калининградской области соответствующее заявление и инвестиционную декларацию.

Кроме того, необходимо представить нотариально удостоверенные копии учредительных документов и свидетельство о постановке на учет в налоговой инспекции на территории Калининградской области.

Льгота по налогу на прибыль

Чтобы воспользоваться льготой по налогу на прибыль, фирма должна вести раздельный учет доходов, которые она получила от инвестионного проекта и от других видов деятельности.

Если это условие выполнено, то налоговые ставки по налогу на прибыль составляют:

- 0% – в течение шести лет со дня включения фирмы в реестр юридических лиц ОЭЗ;

- 50% от ставки налога на прибыль, то есть 10% в период с седьмого по двенадцатый годы.

Льгота по налогу на имущество организаций

Фирмы, которые зарегистрированы в качестве резидента ОЭЗ, платят налог на имущество по льготным ставкам. Вот они:

- до шести лет после включения в реестр резидентов ОЭЗ – 0%;

- с седьмого по двенадцатый годы – 50% от ставки налога на имущество, установленной в Калининградской области;

- после 12 лет – в общем порядке.

Обратите внимание: льготы распространяются только на часть стоимости имущества, которую используют в инвестиционном проекте.

ОЭЗ в Магаданской области

Данная зона создана Федеральным законом от 31 мая 1999 года № 104-ФЗ «Об Особой экономической зоне в Магаданской области». Территория ОЭЗ ограничена границами Магадана.

Льготы в Магаданской ОЭЗ

Чтобы пользоваться льготами в этой зоне, нужно получить регистрационное свидетельство участника ОЭЗ. Его дают фирмам и предпринимателям, зарегистрированным в Магадане, которые осуществляют основную деятельность в Магаданской области и имеют там не менее 75% основных фондов.

Свидетельства выдает администрация ОЭЗ – специальное госучреждение, созданное властями Магаданской области.

Как и в Калининградской ОЭЗ, товары, произведенные в Магаданской ОЭЗ, можно экспортировать за рубеж без уплаты НДС, акцизов и экспортных таможенных пошлин.

Чтобы получить льготу, придется доказать таможне, что товар действительно произведен в ОЭЗ. Как это сделать, рассказано в приказе ГТК России от 30 ноября 1999 года № 829.

Иностранные товары можно ввозить в ОЭЗ без уплаты на таможне НДС, акцизов и импортных таможенных пошлин. Как и в Калининграде, это не касается подакцизных товаров: при их ввозе надо заплатить таможне НДС и акцизы.

Если иностранные товары, ввезенные в ОЭЗ со льготой, вывозятся в другие регионы России, с них надо уплатить таможне НДС, акцизы и импортные таможенные пошлины.

С 1 января 2007 года до 31 декабря 2014 года участники ОЭЗ при осуществлении хозяйственной деятельности, инвестируемой в развитие производства и социальной сферы, не платят налог на прибыль.

Использование ОЭЗ

Как и в Калининградской ОЭЗ, работа в ОЭЗ Магадана может быть выгодна фирмам и предпринимателям, производящим товары из импортных комплектующих. Либо производящим экспортные товары, при вывозе которых нужно платить экспортные таможенные пошлины.

Под льготу подпадают только сделки, совершаемые на территории Магаданской области. А по постановлению Правительства РФ от 31 августа 2000 года № 646 это сделки:

- каждая из сторон которых зарегистрирована в Магаданской области;

- предмет которых находится на территории области.

Обратите внимание: льготы предоставляются при условии ведения участниками особой экономической зоны отдельного учета операций финансово-хозяйственной деятельности, осуществляемых ими в пределах особой экономической зоны и Магаданской области.

Региональные и местные СЭЗ

Региональные и местные власти организуют СЭЗ для привлечения на свою территорию налогоплательщиков из других регионов. Для этого они подают в Правительство России заявку на создание особой экономической зоны.

В случае принятия положительного решения Правительство выносит постановление о создании ОЭЗ. После этого местные органы власти и Правительство заключают соглашение о создании особой экономической зоны.

Такой порядок предусмотрен Федеральным законом от 22 июля 2005 года № 116-ФЗ «Об особых экономических зонах».

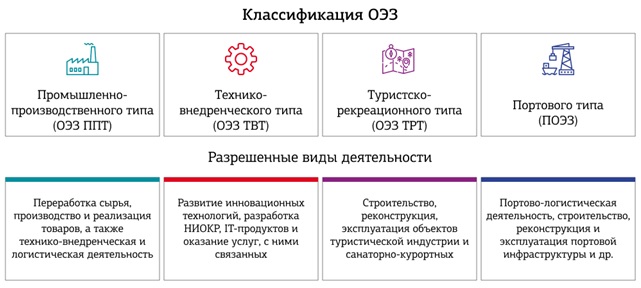

Особые экономические зоны могут быть четырех видов:

- промышленно-производственные (сегодня такие ОЭЗ действуют в Республике Татарстан и Липецкой области);

- технико-внедренческие (они созданы в Томской и Московской областях, Москве и Санкт-Петербурге);

- туристско-рекреационные (они созданы на территории Ставропольского, Краснодарского и Алтайского краев, Калининградской и Иркутской областей, Республики Бурятия);

- портовые (с 1 января 2008 г.).

Льготы в ОЭЗ

Основная льгота в региональных и местных ОЭЗ – арендная плата за землю. Она составляет не более 2% в год от кадастровой стоимости участка.

Остальные льготы закрепляются в соглашении о создании особой экономической зоны. Чтобы ими воспользоваться, нужно получить статус резидента ОЭЗ.

Для этого необходимо представить в органы управления особой экономической зоны заявку.

Например, заявка на заключение соглашения о ведении промышленно-производственной деятельности должна содержать:

- сведения о предполагаемой деятельности заявителя, соответствующей типу особой экономической зоны;

- сведения о площади земельного участка и другого имущества, необходимого для осуществления предполагаемой деятельности заявителя;

- сведения о предполагаемых объемах капитальных вложений, включая объем капитальных вложений в течение года со дня заключения соглашения о ведении промышленно-производственной деятельности.

К заявке приложите копии следующих документов:

- свидетельства о государственной регистрации;

- свидетельства о постановке на учет в налоговой инспекции;

- учредительных документов (для фирм);

- бизнес-плана;

- положительного заключения на бизнес-план, подготовленного банком.

Как устроена налоговая система России?

Эта статья написана по материалам электронной книги «Налоговая система России». Это и множество других зарекомендовавших себя изданий Вы найдете в нашем каталоге. Посмотреть каталог >>

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Налоговые льготы для резидентов особых экономических зон

Существуют общие для всех типов особых экономических зон налоговые льготы:

- Для резидентов всех типов зон устанавливается пониженная ставка налога на прибыль подлежащего зачислению в бюджеты субъектов Российской Федерации.

- Резиденты освобождаются от уплаты налога на имущество на срок от 5-10 лет в зависимости от зоны с момента постановки имущества на учет при выполнении следующих условий:

- имущество создано или приобретено в целях ведения деятельности на территории зоны;

- указанное имущество находится на территории зоны;

- имущество фактически используется на территории зоны.

- Преференции по транспортному налогу устанавливаются субъектами Российской Федерации, на территории которых создаются особые зоны. Для инвесторов льгота по транспортному налогу предоставляется с момента регистрации транспортного средства.

- На федеральном уровне инвесторы освобождаются от уплаты земельного налога на 5-10 лет в зависимости от зоны с момента возникновения права собственности на земельный участок, расположенный на ее территории.

В зависимости от типа зон инвесторам предоставляются дополнительные льготы:

Вид налога

Ставка налога с учетом льгот

Сроки действия льгот

Основания

Технико-внедренческие ОЭЗ

(ОЭЗ «Томск», ОЭЗ «Зеленоград», ОЭЗ «Дубна», ОЭЗ «Санкт-Петербург», ОЭЗ «Иннополис»)

16

Тарифы страховых взносов для организаций и индивидуальных предпринимателей, заключивших

с органами управления особыми экономическими зонами соглашения

об осуществлении технико-внедренческой деятельности и производящих выплаты физическим лицам, работающим

в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне

Общий объем взносов – 34%

Наименование

2011 год

2012-2017 годы

2018 год

2019 год

ч. 4, 5 ст. 8,

п. 5 ч. 1, ч. 3

ст. 58 Федерального закона 212-ФЗ

от 24.07.2009 г.

п. 5 ч. 4, ч. 7 ст. 33 Федерального закона № 167-ФЗ

от 15.12.2001 г.

Пенсионный фонд Российской Федерации

8,0 %

8,0 %

13,0 %

20,0 %

Фонд социального страхования Российской Федерации

2,0 %

2,0 %

2,9 %

2,9 %

Федеральный фонд обязательного медицинского страхования

2,0 %

4,0 %

5,1 %

5,1 %

Территориальные фонды обязательного медицинского страхования

2,0 %

0,0 %

0,0 %

0,0 %

Всего

14 %

14 %

21%

28 %

2

Налог на прибыль организаций

2.1

В части, зачисляемой

в федеральный бюджет действующая

ставка- 2 %

Для резидентов ОЭЗ ставка налога составляет 0 %

с 1 января 2012 года до 1 января 2018 года

п.1.2 ст.284 НК РФ

2.2

В части, подлежащей зачислению в бюджет субъекта действующая

ставка- 18%

Для резидентов ОЭЗ может быть установлена пониженная ставка налога, но не более 13,5 %

Устанавливается законом субъекта РФ

п.1 ст. 284 НК РФ

10 лет с момента регистрации в качестве резидента ОЭЗ

Закон Томской области

от 13.03.2006

№ 30-ОЗ

до 1 января 2016 года

Закон г. Москвы

от 05.07.2006

№ 31

5 лет с момента регистрации в качестве

резидента ОЭЗ

Закон Московской области

от 24.11.2004

№ 151/2004-ОЗ

На весь период существования ОЭЗ

Закон Санкт-Петербурга

от 14.07.1995

№ 81-11

Законодательство субъекта РФ не сформировано

Прочие льготы по налогу на прибыль организаций на срок существования особой экономической зоны (49 лет).

Расходы на научные исследования и опытно-конструкторские разработки (в том числе не давшие положительного результата) признаются в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат.

п. 2 ст. 262 НК РФ

3.

Налог на имущество организаций

(налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 %)

Резиденты ОЭЗ освобождаются от уплаты налога на имущество, при условии того, что имущество:

- учитывается на балансе резидента ОЭЗ

- создано или приобретено в целях осуществления деятельности на территории ОЭЗ

- используется на территории ОЭЗ

в рамках соглашения о создании ОЭЗ - расположено на территории ОЭЗ

10 лет с момента постановки имущества

на учет

Срок действия льготы может быть продлен законом субъекта РФ

п. 17 ст. 381 НК РФ

Управляющие компании ОЭЗ освобождаются

от уплаты налога на имущество, при условии того, что:

- недвижимое имущество, указанное в соглашении о создании ОЭЗ учитывается

на балансе в качестве объектов основных средств - создано или приобретено в целях осуществления деятельности на территории ОЭЗ

- имущество, а также сооружения, являющиеся неотъемлемой технологической частью указанных объектов, расположено

на территории ОЭЗ

10 лет с момента постановки имущества

на учет

Срок действия льготы может быть продлен законом субъекта РФ

п. 23 ст. 381 НК РФ

4.

Транспортный налог

Льгота устанавливается Законом субъекта РФ,

на территории которого создана ОЭЗ

Устанавливается Законом субъекта РФ

ст. 356 НК РФ

10 лет с момента регистрации в качестве резидента ОЭЗ

Закон Томской обл. от 04.10.2002

№ 77-ОЗ

Освобождение от уплаты транспортного налога

5 лет с момента регистрации ТС

Закон г. Москвы

от 09.07.2008 № 33

Освобождение от уплаты транспортного налога

(кроме автомобилей легковых, водных

и воздушных транспортных средств)

5 лет с момента регистрации ТС

Закон Московской области

от 24.11.2004

№ 151/2004-ОЗ

5 лет с момента регистрации ТС

Закон Санкт-Петербурга

от 14.07.1995

№ 81-11

Законодательство субъекта РФ не сформировано

5.

Земельный налог

(действующая ставка

1,5 %)

Освобождение резидентов ОЭЗ от уплаты земельного налога

(в отношении земельных участков, расположенных в ОЭЗ)

5 лет с момента возникновения права собственности на каждый земельный участок

Срок действия льготы может быть продлен законом субъекта РФ

п. 9 ст. 395 НК РФ

Промышленно-производственные ОЭЗ

(ОЭЗ «Алабуга», ОЭЗ «Липецк», ОЭЗ «Тольятти», ОЭЗ «Титановая долина», ОЭЗ «Моглино»)

1.

Налог на прибыль организаций

(в части, зачисляемой

в федеральный бюджет действующая ставка –

2 %; в части, подлежащей зачислению в бюджет субъекта действующая

ставка- 18%)

Для резидентов ОЭЗ ставка налога в части, подлежащей зачислению в бюджет субъекта, может быть понижена, но не более 13,5 %

Устанавливается законом субъекта РФ

Финансовый эксперт с высшим экономическим образованием по специальности "Экономист-менеджер". Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Существуют различные цели создания таких зон. Это может быть толчок к развитию прилегающих областей, благодаря использованию иностранных инвестиций. Либо наращивание экспортного потенциала государства. Также целью создания свободных экономических зон может быть насыщение внутреннего рынка импортозаменяющими товарами высокого качества или копирование зарубежного опыта в производстве и управлении экономическими объектами.

При выполнении ряда условий, функционирование на территории государства свободных экономических зон ускоряет его интеграцию в международные рыночные отношения, а так же приводят к общему экономическому подъему страны.

Помимо этого свободные экономические зоны могут быть использованы для установления и налаживания внешнеэкономических отношений и государственной политики.

Четыре категории СЭЗ

С точки зрения функционала свободные экономические зоны делятся на следующие категории:

- Внешнеторговые особые экономические зоны. На их территории осуществляется беспошлиная торговля, а также развитие услуг транспортного и складского характера и производство на экспорт.

- Технопарки. На данных территориях осуществляется работа в области инноваций и высоких технологий.

- Комплексные зоны производства. Здесь производятся экспортные товары для широкого потребления, не требующие больших материальных затрат.

- Оффшоры. На территориях оффшорных зон действуют особые условия в области операций с валютой для нерезидентов.

Причины возникновения особых экономических зон

На территории развитых государств свободные экономические зоны зачастую были организованы, чтобы вдохнуть жизнь в мелкий и средний бизнес районов, где наблюдался экономический спад, а также для сглаживания различий между регионами. Можно сказать, что в данном случае СЭЗ служат инструментом региональной политики.

Выбирая место для создания будущей СЭЗ, как правило опираются на такие показатели, как размер безработицы и уровень дохода на душу населения.

Совсем другие цели преследуются при создании особых экономических зон в развивающихся странах. Здесь главным является фактор привлечения иностранных вложений, а так же улучшения качества производства за счет новых технологий, качественного оборудования и квалифицированных рабочих.

Классификация СЭЗ

Выделяют следующие виды особых экономических зон:

- Торговые – наиболее старый и простейший вид, существующий примерно с 17 века. Шире всего распространены и индустриальных государствах.

- Промышленно-производственные – зоны второго поколения, эволюционировавшие из торговых зон, когда помимо товара в них стал ввозится капитал.

- Технико-внедренческие – зоны третьего поколения, возникшие на рубеже 70-80 годов прошлого века. В данных СЭЗ находятся иностранные и национальные исследовательские предприятия, для которых применяется единая льготная система налогов.

- Сервисные – зоны, где установлен льготный режим для организаций, работающих в сфере услуг.

- Комплексные – зоны, образованные с установлением льготного режима ведения хозяйственной деятельности на особых административных территориях.

СЭЗ в мировой экономике

В современной мировой экономике свободные экономические зоны занимают достаточно большую и важную нишу, являясь одновременно важным инструментом государственной политики.

Как правило, главной целью создания особых экономических зон является улучшение уровня благосостояния не только зоны и прилегающих к ней областей, но и государства в целом. Мировая практика демонстрирует, что для достижения целей создания СЭЗ используются одинаковые инструменты, а именно, налоговые и таможенные льготные режимы.

Законодательная база, регулирующая деятельность СЭЗ различается от страны к стране. Также различны и органы управления зонами – к примеру, орган управления СЭЗ на Филиппинах насчитывает представителей семи министерств.

В зависимости от конкретного государства, а точнее, от уровня его экономического развития, меняется и структура вливаемого капитала. В развитых странах преобладает частный капитал, вкладываемый национальными инвесторами, а в развивающихся – вложение частных инвесторов из-за рубежа.

То, на что делается упор в конкретной СЭЗ зависит, как правило, от ресурсов самого государства – к примеру, наличие дешевой рабочей силы.

Однако, несмотря на то, что успешное функционирование СЭЗ приносит положительный эффект национальной экономике, общемировая практика показывает, что помимо плюсов существуют и негативные эффекты.

- К примеру, в Арабских Эмиратах сложилась ситуация слабой и бюрократизированной системы управления СЭЗ, что привело к снижению эффективности.

- В Китае можно было наблюдать падение уровня внедряемых иностранных технологий, рост затрат на аренду недвижимости и оплаты труда, бюрократические трудности при создании совместных предприятий, дефицит энергии и сырья.

- В случае с российскими СЭЗ, можно назвать слабую законодательную базу и невысокий уровень контроля, превратившие СЭЗ в способ ухода от налогов.

СЭЗ в России

Причины развития СЭЗ в России достаточно стандартны. Это и развитие отстающих регионов, и привлечение иностранного и частного национального капитала, и развитие новых технологий, и создание рабочих мест.

В настоящий момент на российской территории действуют 15 зон:

- Шесть промышленно-производственных: в республике Татарстан («Алабуга»), городах Тольятти, Липецк, Псков («Моглино»), Калуге и Свердловской области («Титановая долина»).

- Пять технико-внедренческих: в Москве и Московской области («Зеленоград», «Дубна»), Санкт-Петербурге, Томске и республике Татарстан («Иннополис»).

- Три зоны туристического типа: в республике Бурятия («Байкальская гавань»), Алтайском крае («Бирюзовая Катунь») и Иркутской области («Ворота Байкала»).

- И одна логистическая зона в городе Ульяновск.

СЭЗ в Китае

В настоящее время продолжается активное наращивание оборотов, а суммарный внешнеторговый объем измеряется в сотнях миллиардов долларов.

Администрация экономических зон, по сути является региональным правительством, со всеми вытекающими из этого правами и обязанностями. Однако, по данным обязательствам они отвечают собственным капиталом.

Ниже приведен список свободных экономических зон, действующих на сегодняшний день на китайской территории.

- Шеньчжэн, на территории которого находится более двадцати тысяч предприятий, три четверти которых приходится на Гонконг.

- Чжухай, где действует порядка пяти тысяч предприятий тяжелой промышленности, производства электроники и строительства.

- Сямэнь, где расположились около четырех тысяч предприятий в области текстильной и пищевой промышленности, а также производства электроники.

- Шаньтоу, на территории которого реализуются порядка трех тысяч проектов в областях нефтехимии, текстильной промышленности и портовой инфраструктуры.

- Остров Хайнань, где действует более семи тысяч организаций, суммарных объем инвестиций в которые превышает двадцать миллиардов долларов.

Подводя итоги, можно сказать, что создание особых экономических зон является эффективным экономическим и политическим инструментом, способным значительно оживить экономику конкретного региона, а также государства в целом.

Однако, помимо множества плюсов, данный процесс имеет немало подводных камней.

- Во-первых, требуются немалые бюджетные вливания на начальном этапе.

- Во-вторых, необходимо создание четко действующего управленческого аппарата, где к минимуму сведены бюрократические издержки, а цель работы администрации заключается в создании благоприятного инвестиционного климата, что, в свою очередь, привлечет иностранных и национальных инвесторов.

Многие предприниматели задумываются о том, чтобы создать предприятие или же перевести имеющийся бизнес в особую экономическую зону (ОЭЗ), привлекательность которой обеспечивается не только предоставляемыми налоговыми и таможенными льготами, но и государственным финансированием инфраструктуры.

В России функционируют 10 промышленно-производственных зон (ОЭЗ ППТ), 6 технико-внедренческих (ОЭЗ ТВТ), 9 туристско-рекреационных (ОЭЗ ТРТ) и одна портовая (ПОЭЗ).

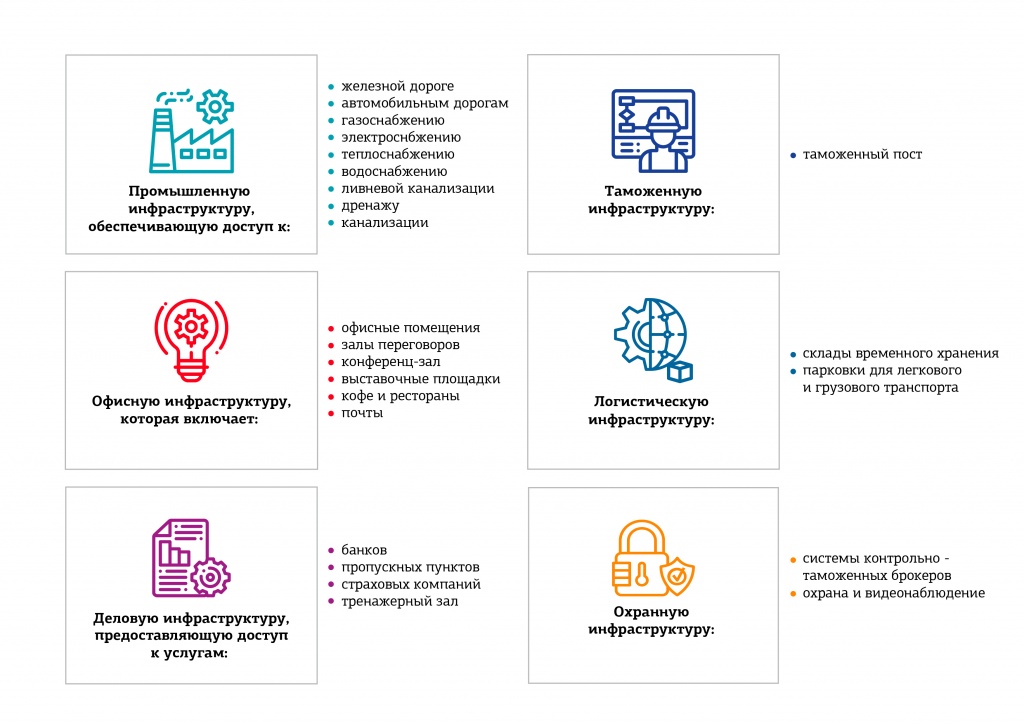

Рис. 1 Классификация и краткая характеристика ОЭЗ

Примечание: далее в исследовании ОЭЗ туристско-рекреационного типа из-за особой специфики бизнеса рассматриваться не будут.

Преимущества, которые ОЭЗ дает своим резидентам:

Доступ к объектам промышленной, офисной и деловой инфраструктуры

Федеральные и региональные льготы

Режим свободной таможенной зоны

Льготная аренда и возможность выкупа земельного участка

Режим «одного окна», упрощенный порядок получения разрешительной документации

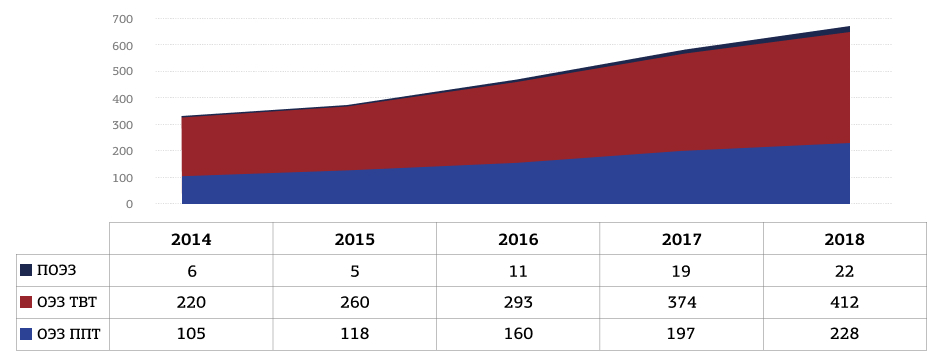

Деятельность ОЭЗ регулируется Федеральным законом №116-ФЗ «Об особых экономических зонах в Российской Федерации» от 22.07.2005 г. В 2018 году в России функционировало 25 ОЭЗ, в которых работало 739 резидентов. С начала деятельности в них было инвестировано более 371 млрд руб., а также создано 37,6 тыс. рабочих мест. В начале 2019 года в Воронежской области была создана еще одна ОЭЗ - «Центр».

Рис. 2. Динамика количества резидентов ОЭЗ за 2014- 2018 гг. (нарастающим итогом), ед.

Требования к резидентам ОЭЗ

Однако не каждое предприятие может получить статус резидента особой экономической зоны и воспользоваться предоставляемыми ей выгодами. Законодательство устанавливает ряд требований, которым нужно соответствовать, чтобы стать резидентом, в числе которых:

- Осуществление предпринимательской деятельности в одной из приоритетных сфер

Кроме производства подакцизной продукции (за исключением автомобилей и мотоциклов), а также добычи полезных ископаемых, оптовой и розничной торговли. Банки, страховщики, консалтинговые фирмы и другие поставщики услуг для бизнеса могут осуществлять деятельность в СЭЗ, но не могут быть ее резидентами и пользоваться льготами.

Из трех существовавших ПОЭЗ в России осталась лишь одна ОЭЗ в Ульяновское области, практика показала, что первоначально разрешенные виды деятельности не являются инвестиционно-привлекательными для инвесторов, поэтому ПОЭЗ Ульяновская расширила возможные виды деятельности, включив в их число производство и торговлю.

Исходя из доступности сырья и потребностей региона, большинство ОЭЗ ППТ определяют приоритетные сферы предпринимательской деятельности, которые будут формировать основной состав резидентов. Например, при создании ОЭЗ ППТ «Алабуга» учитывалась перспектива формирования автомобильного кластера, поэтому многие резиденты осуществляют деятельность, связанную с автомобилестроением.

На производство машин и оборудования, различных автокомпонентов ориентирована ОЭЗ ППТ «Липецк», что обуславливается близостью крупнейшего металлургического комбината и делает актуальным выпуск металлоемкой продукции.

Но большинство ОЭЗ ППТ не предъявляют особых требований к профилю деятельности резидентов, поэтому в их числе множество предприятий различных сфер промышленности.

Для ОЭЗ ТВТ характерна расположенность вблизи крупных научных центров, так как высокотехнологичное производство, на которое ориентирована данная категория ОЭЗ, требует привлечения квалифицированных кадров.

- Требования к организационно-правовой форме

Кроме того, резиденты ОЭЗ не вправе иметь филиалы и представительства за ее пределами.

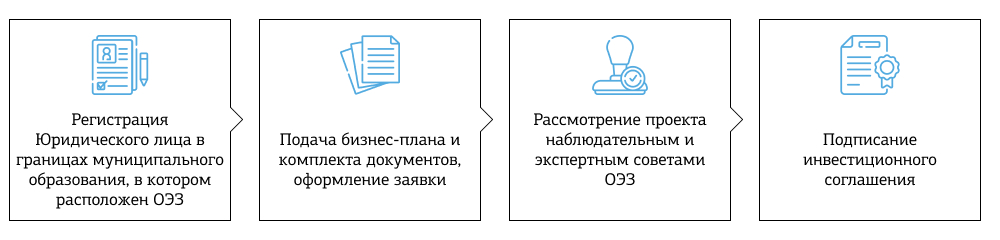

Рис. 4. Процесс получения статуса резидента осуществляется по следующим этапам:

Примечание: Для ОЭЗ ТВТ применяется упрощенная процедура получения статуса резидента, если объем инвестиций не превышает 30 млн. руб., то рассмотрение проекта экспертным советом не проводится.

Средний срок, необходимый для получения статуса резидента ОЭЗ, составляет 3 месяца с момента подачи заявки. Однако правительство рассматривает вопрос упрощения процедуры и планирует отменить рассмотрение заявки наблюдательным и экспертным советами, что сократит срок ожидания для резидентов.

- Минимальный объем инвестиций

Чтобы стать резидентом промышленно-производственной ОЭЗ, объем капитальных вложений должен составить не менее 120 млн руб., из которых не менее 40 млн руб. должны быть инвестированы в течение первых трех лет. Технико-внедренческие ОЭЗ требований к минимальному объему капитальных вложений могут не устанавливать. Резидент портовой ОЭЗ должен инвестировать в капитальное строительство не менее 120-400 млн. рублей (в зависимости от категории проекта), из которых не менее 40 млн руб. вкладываются в течение трех лет после заключения соглашения.

Инвестиции в капитальные вложения включают:

осуществление проектно-изыскательских работ;

техническое перевооружение, модернизацию основных фондов;

приобретение транспортных средств, машин, оборудования, инструментов, инвентаря.

Таким образом, если бизнес удовлетворяет требованиям, которые устанавливаются для получения статуса резидента, встает вопрос выбора ОЭЗ для осуществления деятельности.

Инвестиционная активность резидентов ОЭЗ

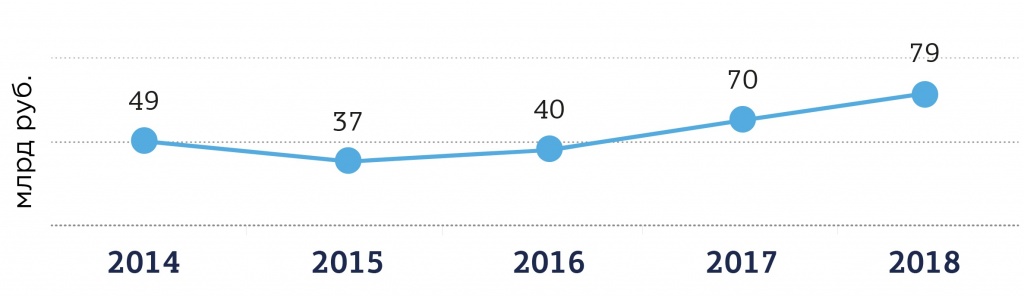

Рис. 5. Размер инвестиций резидентов в ОЭЗ в 2014-2018 гг., млрд. руб.

Количество резидентов и объем осуществленных ими инвестиций играют определяющее значение при выборе ОЭЗ, так как неэффективные могут прекратить свою деятельность, из-за чего резиденты могут потерять все льготы. Например, в 2016 году были признаны неэффективными и ликвидированы ПОЭЗ в Хабаровском крае и Мурманской области, после чего правительство ввело мораторий на создание новых ОЭЗ, который был отменен только в августе 2018 года.

Таблица 1. Инвестиционная активность резидентов особых экономических зон в 2018 году

Кол-во резидентов, ед.

Кол-во созданных рабочих мест

Совокупный объем инвестиций, млн руб.

в т.ч. с иностр. участием

Лидерами в привлечении инвестиций являются ОЭЗ промышленно-производственного типа, что объясняется необходимостью существенных капитальных вложений в производство, например:

ОЭЗ ППТ «Алабуга» ( https://alabuga.ru ) является крупнейшей и наиболее успешной ОЭЗ промышленно-производственного типа в России, где резидентам предлагаются две готовые индустриальные площадки: «Синергия» (площадью 2,5 га) и «Синергия-2» (площадью 7,6 га), а также свободные земельные участки, где резиденты могут организовать собственное производство. В числе ключевых резидентов:

Компания «Форд Соллерс Елабуга», специализирующаяся на производстве автомобилей Ford Transit, выпускает 85 тыс. автомобилей в год и инвестировала на территории ОЭЗ 791,3 млн долл;

Компания «Кастамону», специализирующаяся на производстве МДФ и продукции на его основе, выпуск которой составляет 837,2 тыс. куб. м. в год. Инвестиции компании в строительство завода на территории ОЭЗ составили 495,5 млн. долл.

Компания, желающая получить статус резидента ОЭЗ, должна зарегистрироваться в Елабужском районе и предоставить бизнес-план с объемом инвестиций не менее 120 млн. руб.

ОЭЗ ППТ «Липецк» - вторая по объему привлеченных инвестиций ОЭЗ, на территории которой расположены две производственные площадки: Грязинский (площадью 1024 га) и Елецкий (площадью 1274 га) участки, предлагаемые для размещения производств резидентов. Из 62 предприятий, получивших статус резидента ОЭЗ, производственную деятельность осуществляют 23 предприятия, другие резиденты проводят подготовительные работы.

Из ОЭЗ технико-внедренческого типа наибольший объем инвестиций привлекла ОЭЗ «Исток», образованная в 2015 году в Московской области. Эта ОЭЗ полностью финансируется на деньги частных инвесторов и не привлекает бюджетных инвестиций. Приоритетные сферы предпринимательской деятельности в ОЭЗ включают: СВЧ-электронику, лазерное приборостроение, проектирование сложных технических систем, фармацевтику.

Однако, для технико-внедренческих ОЭЗ, где основной капитал формируют квалифицированные специалисты, инвестиции в строительство не являются определяющим показателем. Поэтому при выборе ОЭЗ ТВТ следует обратить внимание на число резидентов и количество созданных ими рабочих мест. И с учетом этих факторов, наиболее развитыми являются:

ОЭЗ «Дубна», в которой зарегистрировано 157 резидентов (по состоянию на 1 октября 2019 г.) осуществляющих деятельность в сферах информационных, био- и медицинских, нано- и ядерно-физических технологий, композитных материалов, проектирования сложных технических систем и в ряде других.

ОЭЗ Технополис «Москва», где зарегистрировано 69 резидентов (по состоянию на 1 октября 2019 г.) и создано почти 6 тысяч рабочих мест в высокотехнологичных сферах деятельности.

Портовая ОЭЗ в России теперь только одна – ПОЭЗ «Ульяновск», и существенных ограничений в отношении видов деятельности в ней не существует. В числе ее резидентов не только предприятия, связанные с ремонтом и обслуживанием самолетов, но и компании, занимающиеся производством и оптовой торговлей упаковочными материалами (ООО «Мегапак»), игрушками и подарочной продукцией (ООО «Элитим») и даже медицинский кластер (АО «НТМ Групп).

Инфраструктурное обеспечение ОЭЗ

Для любого бизнеса важным фактором определения местоположения является возможность доступа к объектам промышленной и транспортной инфраструктуры, а если бизнес начинается с нуля, то возникает необходимость в развитой офисной инфраструктуре. Если же бизнес переводится из другого региона, то актуальны вопрос размещения работников и возможность использования социальной инфраструктуры.

Рис. 6. Наиболее развитые инфраструктуры

Доступ и подключение к объектам промышленной инфраструктуры на территории ОЭЗ осуществляется бесплатно, так как их финансирование преимущественно проводится из средств федерального и регионального бюджетов.

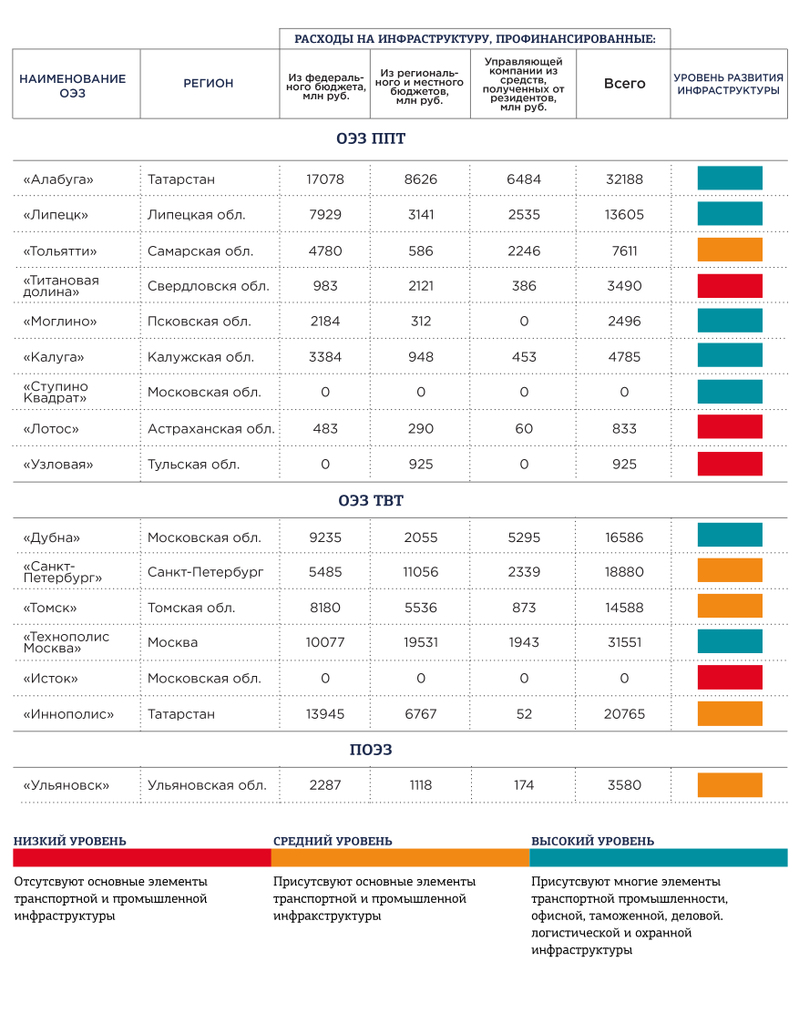

Таблица 2. Уровень развития инфраструктуры ОЭЗ

Примечание к таблице: Уровень развития инфраструктуры оценивался исходя из доступности элементов транспортной, промышленной и офисной инфраструктуры.

Близость к основным транспортным артериям ложится в основу создания любой ОЭЗ ППТ, но первоначально это всегда чистый участок, на котором нужно сформировать локальную инфраструктуру, удовлетворяющую требованиям инвесторов. Например, для новой ОЭЗ, которая была создана в этом году в Воронежской области на формирование базовой инфраструктуры из регионального бюджета выделят только 1,4 млрд руб. из почти 2,9 млрд руб. запланированных.

Понятно, что создание объектов инфраструктуры требует больших финансовых затрат, и большинство действующих ОЭЗ начинали свою работу с развития транспортной и промышленной инфраструктуры, а нехватка средств многим не позволила реализовать намеченные проекты. Поэтому некоторые ОЭЗ, представленные в таблице выше, находятся в «красной зоне».

Из числа ОЭЗ ППТ наиболее развита инфраструктура «Алабуги», в которой имеется комплекс офисно-деловых зданий, производственных и складских помещений, а также развитая транспортная и промышленная инфраструктура. Кроме того, ОЭЗ предоставляет резидентам также объекты социальной инфраструктуры, построив для их работников современный коттеджный поселок.

Комфортным условиям не только труда, но также проживания и отдыха для работников предприятий-резидентов, уделяется внимание и в ОЭЗ «Ступино-квадрат», недалеко от которого построен город-спутник «Новое Ступино» с развитой социальной инфраструктурой.

Высокий уровень развития инфраструктуры демонстрирует также «Липецк», где промышленным предприятиям предоставлен доступ ко всем необходимым ресурсам: электро- газо-, тепло- и водоснабжению, водоотведению. Также имеется современный бизнес-центр, развита таможенная и транспортная инфраструктура.

Для ОЭЗ ТВТ важно наличие хорошей офисной инфраструктуры, и здесь лидирует «Дубна», где резидентам предоставляются в аренду земельные участки, расположенные в районах Российский центр программирования (РЦП) и Новая промышленная зона (НПЗ), с подведенными коммуникациями, автомобильными дорогами и инженерными сетями. В ОЭЗ также возведен комплекс современных офисно-деловых зданий общей площадью 52 тыс. кв. м., а также конгресс-центр площадью 11,5 тыс. кв. м.

Таблица 3. Доступность земельных участков в ОЭЗ ТПП для строительства

Принят

на шестнадцатом пленарном заседании

Межпарламентской Ассамблеи

государств - участников СНГ

(постановление N 16-5

от 9 декабря 2000 года)

МОДЕЛЬНЫЙ ЗАКОН

О свободных экономических зонах

Глава I. Общие положения

Статья 1. Отношения, регулируемые настоящим законом

Настоящий Закон регулирует отношения, связанные с созданием, функционированием и ликвидацией свободных экономических зон (СЭЗ) на территории государства, инвестициями и предпринимательской деятельностью в свободных экономических зонах.

Статья 2. Правовое регулирование отношений, связанных с созданием,

функционированием и ликвидацией свободных экономических зон,

инвестициями и предпринимательской деятельностью в свободных

экономических зонах

Правовое регулирование отношений, связанных с созданием, функционированием и ликвидацией свободных экономических зон, инвестициями и предпринимательской деятельностью в свободных экономических зонах, осуществляется в соответствии с настоящим Законом, другими законами и иными нормативными правовыми актами государства, а также в соответствии с международными договорами государства.

Статья 3. Цели создания свободных экономических зон

Свободные экономические зоны создаются в целях повышения эффективности производства, развития производительных сил и экспортного потенциала государства, расширения производства импортозамещающей продукции, инвестиционного, научно-технического прогресса, развития финансовых и товарных рынков на территориях свободных экономических зон, увеличения доходов бюджета государства, выравнивания уровней развития территорий.

Статья 4. Понятие свободной экономической зоны

Свободная экономическая зона представляет собой ограниченный участок территории государства, в пределах которого в соответствии с настоящим Законом и таможенным законодательством государства для товаров и транспортных средств устанавливается таможенный режим свободной таможенной зоны, а субъектам предпринимательской деятельности предоставляются налоговые льготы в соответствии с настоящим Законом и законодательством государства о налогах и сборах.

Статья 5. Виды свободных экономических зон

К регулируемым настоящим Законом свободным экономическим зонам на территории государства относятся:

- зона экспортного производства;

- свободная таможенная зона производственного типа;

- свободная таможенная зона торгового типа;

- специальная экономическая зона.

Статья 6. Субъекты предпринимательской деятельности

на территории свободной экономической зоны

1. Субъектами предпринимательской деятельности на территории свободной экономической зоны являются зарегистрированные и осуществляющие в ней производственную, торговую и иную деятельность лица независимо от их организационно-правовых форм, предусмотренных гражданским законодательством государства, и филиалы иностранных юридических лиц, которые аккредитованы в свободной экономической зоне в соответствии с законодательством государства.

2. Порядок регистрации и аккредитации субъектов предпринимательской деятельности в свободных экономических зонах устанавливается законодательством государства.

3. Порядок установления объемов производственной, коммерческой деятельности, удовлетворяющих требованиям регистрации субъекта предпринимательской деятельности в свободной экономической зоне, определяется законодательством государства.

Статья 7. Налоговые льготы и режим ускоренной амортизации

для субъектов предпринимательской деятельности в

свободной экономической зоне

1. Субъектам предпринимательской деятельности, зарегистрированным и осуществляющим деятельность в свободной экономической зоне, в зависимости от ее вида предоставляются следующие налоговые льготы.

1.1. Освобождение от налога на прибыль на пять лет со дня начала финансирования инвестиционного проекта, осуществляемого на территории свободной экономической зоны (далее - налоговые каникулы).

1.2. Снижение налоговой ставки на прибыль на 50 процентов в течение двух лет после периода налоговых каникул.

1.3. Уменьшение налогооблагаемой базы прибыли на сумму прибыли, направляемой на расширение или модернизацию производства в пределах данной СЭЗ, по истечении сроков периода налоговых каникул (подпункт 1.1) и периода применения сниженной налоговой ставки (подпункт 1.2).

1.4. Освобождение от налога на имущество, размещенное в СЭЗ и находящееся в производительном потреблении, на пять лет.

1.5. Освобождение от таможенной пошлины технологического оборудования и комплектующих, завозимых на территорию СЭЗ с целью монтажа и производительного применения для осуществления инвестиционного проекта или модернизации производства.

1.6. Освобождение от подоходного налога на пять лет физических лиц, занятых на территории СЭЗ (далее - налоговые каникулы физических лиц).

1.7. Применение режима ускоренной амортизации с коэффициентом для имущества, размещенного на территории СЭЗ.

2. В случае, если по истечении двух лет со дня начала финансирования проекта, указанного в пункте 1 настоящей статьи, или иного срока, согласованного с администрацией данной зоны, субъект предпринимательской деятельности не приступит к выполнению своих обязательств по реализации такого проекта или будет ненадлежащим образом выполнять эти обязательства, то в отношении такого субъекта предпринимательской деятельности должен быть произведен пересчет налоговых обязательств в соответствии с порядком, установленным законодательством государства о налогах и сборах. При этом дополнительно начисленная сумма налогов подлежит уплате в том же порядке, что и сумма налогов, доначисленная в результате проверки налоговых органов.

Аналогичный порядок применяется в случае, если субъект предпринимательской деятельности прекращает свою деятельность в данной зоне.

При неуплате указанной ранее суммы в добровольном порядке она взыскивается в судебном порядке.

Статья 8. Зона экспортного производства

1. Зона экспортного производства представляет собой вид свободной экономической зоны, в которой субъекты предпринимательской деятельности должны:

- быть зарегистрированными (аккредитованными) в данной зоне;

- осуществлять техническое перевооружение собственного производства, создавать новые или совершенствовать применяемые технологии, производить новые виды готовой продукции, полуфабрикатов или сырья;

- вывозить с территории данной зоны за пределы таможенной территории государства не менее 25 процентов товаров, отвечающих критериям продукции собственного производства и происхождения товара с территории данной зоны.

Критерии продукции собственного производства и происхождения товара с территории данной зоны определяются правительством государства.

2. Субъект предпринимательской деятельности, который зарегистрирован (аккредитован) в зоне экспортного производства, обязан по истечении срока, установленного администрацией зоны экспортного производства, производить продукцию, предназначенную для экспорта, в определенном объеме и вывозить ежегодно с территории данной зоны за пределы таможенной территории государства не менее 25 процентов произведенной продукции, отвечающей критериям продукции собственного производства и происхождения товара с территории данной зоны.

3. Зона экспортного производства создается на участке территории государства, имеющем выгодное экономико-географическое положение, развитые производственную и транспортную инфраструктуры, конкурентоспособное высокотехнологичное производство, научный и конструкторский потенциал и другие благоприятные условия для развития внешнеторговой и иных видов внешнеэкономической деятельности государства.

4. В зоне экспортного производства применяются налоговые льготы, предусмотренные подпунктами 1.1-1.5, 1.7 статьи 7 настоящего Закона.

Статья 9. Свободная таможенная зона производственного типа

1. Свободная таможенная зона производственного типа представляет собой вид свободной экономической зоны, в которой субъекты предпринимательской деятельности должны:

- быть зарегистрированными (аккредитованными) в данной зоне;

- осуществлять техническое перевооружение производства, создавать новые или совершенствовать применяемые технологии, производить новые виды готовой продукции, полуфабрикатов или сырья;

- вывозить с территории данной зоны на остальную территорию государства более 20 процентов товаров, являющихся импортозамещающими товарами и отвечающими критериям продукции собственного производства и происхождения товара с территории данной зоны.

2. Критерии продукции собственного производства и происхождения товара с территории данной зоны, а также отнесения товаров к числу импортозамещающих определяются правительством государства.

3. Свободная таможенная зона производственного типа создается на участке территории государства, имеющем развитые производственную и транспортную инфраструктуры, конкурентоспособное высокотехнологичное производство, научный и конструкторский потенциал и другие благоприятные условия для развития предпринимательской деятельности. В свободной таможенной зоне производственного типа разрешается совершение производственных операций, в результате которых изменяется позиция товара в Товарной номенклатуре внешнеэкономической деятельности Содружества Независимых Государств, в том числе позиция товара на уровне любого из первых четырех знаков цифрового кода товара.

4. В свободной таможенной зоне производственного типа применяются налоговые льготы, предусмотренные подпунктами 1.1-1.5 статьи 7 настоящего Закона, и таможенные режимы, установленные таможенным законодательством государства.

Статья 10. Свободная таможенная зона торгового типа

1. Свободная таможенная зона торгового типа представляет собой вид свободной экономической зоны, в которой субъекты предпринимательской деятельности должны:

- быть зарегистрированными (аккредитованными) в данной зоне;

- осуществлять коммерческие операции, связанные с выполнением особо важного заказа по социально-экономическому развитию региона или оказанием особо важных услуг населению.

2. Свободная таможенная зона торгового типа создается в морском (речном) порту, в аэропорту, на железнодорожной станции, участке автомобильной магистрали, в пограничном пункте и на иных ограниченных участках территории государства, через которые осуществляются регулярные международные перевозки грузов. Территория данной зоны используется для проведения выставок, а также для осуществления доработки, сортировки, упаковки, маркировки ввозимых в данную зону товаров для последующего их вывоза за пределы территории государства или на остальную часть территории государства.

3. В свободной таможенной зоне торгового типа не допускается совершение производственных операций, в результате которых изменяется позиция товара в Товарной номенклатуре внешнеэкономической деятельности Содружества Независимых Государств на уровне любого из первых четырех знаков цифрового кода товара.

4. В свободной таможенной зоне торгового типа применяются налоговые льготы, предусмотренные подпунктами 1.1, 1.2, 1.5 статьи 7 настоящего Закона, и таможенные режимы, установленные таможенным законодательством государства.

Статья 11. Инновационно-технологическая зона

Инновационно-технологическая зона представляет собой вид свободной экономической зоны, на территории которой располагаются научно-исследовательские, научно-учебные, опытно-конструкторские организации и предприятия, обеспечивающие исследования, разработки, опытное производство в области современных передовых технологий, ноу-хау, товаров и пользующихся в своей деятельности налоговыми льготами, установленными подпунктами 1.1, 1.3, 1.5 статьи 7 настоящего Закона.

Статья 12. Сервисная зона

Сервисная зона представляет собой вид свободной экономической зоны, на территории которой располагаются предприятия и организации, оказывающие туристические и оздоровительные услуги, а также услуги в сфере кредитно-финансовых отношений, аудита и консалтинга.

Предприятия и организации данных зон пользуются льготами, предусмотренными подпунктами 1.1, 1.3, 1.4 статьи 7 настоящего Закона.

Статья 13. Специальная зона

Специальная зона представляет собой вид свободной экономической зоны, создаваемой на территории, в отношении которой решаются задачи по выравниванию уровня социально-экономического развития и преодоления проблем отсталости.

Предприятия и организации специальных зон, а также физические лица, проживающие в данной зоне и работающие на предприятиях, в организациях и учреждениях, расположенных в зоне, пользуются льготами, предусмотренными подпунктами 1.1, 1.2, 1.4, 1.5, 1.6 статьи 7 настоящего Закона.

Глава 2. Порядок создания, функционирования и

ликвидации свободной экономической зоны

Статья 14. Решение о создании свободной

экономической зоны на территории государства

Решение о создании свободной экономической зоны в виде зоны экспортного производства, свободной таможенной зоны производственного типа или свободной таможенной зоны торгового типа на территории государства принимается уполномоченным государственным органом в соответствии с национальным законодательством и государственной программой создания и развития свободных экономических зон.

Статья 15. Положение о свободной экономической зоне

Правительство государства утверждает положение о свободной экономической зоне по согласованию с соответствующим органом административно-территориальной единицы, на территории которой создается свободная экономическая зона.

В положении о свободной экономической зоне должны быть указаны:

Читайте также:

- От каких видов налогов федеральный закон об образовании в российской федерации освобождает оу

- Заявление об отмене налогового сбора

- Средняя зарплата в сша после уплаты налогов

- Налог на сверхприбыль узбекистан

- Контроль своевременности и полноты уплаты налогов сборов и страховых взносов в торговой организации