Международное двойное налогообложение это

Опубликовано: 11.05.2024

Компании, которые ведут бизнес в других странах, платят налоги два раза: сначала в бюджет другой страны, а потом и в российский. Но есть целых 84 страны, где можно заплатить только один раз.

Что такое двойное налогообложение

Двойное налогообложение возникает, когда российский предприниматель работает в другой стране. Сначала он платит налог с дохода там, а когда деньги поступают на российские счета, еще и в бюджет России.

Страны знают об этом, поэтому договорились между собой, что два раза с одного дохода платить не надо. Это и называется международным соглашением об избежании двойного налогообложения.

В мире почти двести признанных государств, при этом соглашение с Россией заключили 84: США, Великобритания, Германия, Испания, Израиль, Шри-Ланка, Мексика, Люксембург, Чили, Белоруссия и другие. Список включает страны Азии, Европы, Америки.

С каждой страной у России свое соглашение, но в целом они похожи:

- позволяют учитывать уже оплаченный в другой стране налог при оплате налога в России;

- касаются налогов на доход, имущество и капитал;

- распространяются на всех предпринимателей и компании.

Теперь о том, в каких случаях соглашение работает.

В каких случаях действует соглашение

Чаще всего соглашение об избежании двойного налогообложения нужно при торговле в другой стране. Например, компания «Лосось» продает в Великобритании красную искру, платит подоходный налог там, а затем может не платить налог на прибыль в России.

Было бы здорово, если страны бы не считали суммы: заплатил в Великобритании, а в России забыли про весь налог. На деле же считать придется: вычитать из российского налога сумму, которую уже заплатили в Великобритании, и доплачивать остальное.

Еще несколько случаев, когда действует соглашение об устранении двойного налогообложения:

- иностранная компания частично владеет российской фирмой и с нее получает дивиденды. С них нужно платить налог, и его размер зависит от соглашения. Если оно есть — налог 0% или 5%, если нет — 15%;

- американская компания пригласила российских разработчиков приехать и написать для них программу. По законам США и России они должны заплатить подоходный налог и там, и там. Но между странами есть соглашение, поэтому налог разработчики заплатят только один раз;

- компания открывает филиал в другой стране. Заказчики платят на счет в местном банке, но налог нужно платить в обеих странах. Если между странами есть соглашение, платить налог нужно только один раз.

Часто российские компании работают в странах, с которыми нет соглашения. Вот здесь и появляются те самые оффшорные счета. Такие компании создают технические или транзитные компании в странах, с которыми соглашение есть, например на Кипре, и через Кипр переправляют деньги дальше, в настоящую компанию.

Какие документы нужны, чтобы не платить налог два раза

Чтобы работать в другой стране и платить меньше налогов, нужно предоставить в российскую налоговую документы. Точного списка нет, в целом это подтверждающие документы, которые объяснят, что налог компания уже заплатила. Это может быть что-то одно:

- налоговая декларация другой страны;

- банковская платежка;

- выписка со счета о том, что деньги заплачены.

Какой-то определенной формы для этих документов нет: стран много, везде свои стандарты, и российская налоговая это понимает.

Налоговый год в каждой стране тоже свой, а по правилам налог сначала платят в другом государстве, а потом в России. Если налоговые периоды различаются, в России сдают сначала привычную декларацию, а потом уточненную — чтобы пояснить размер налога, который заплатили в другой стране.

Двойное налогообложение (ДН) – специфический способ обложения активов налогами. При этом плательщику приходится платить налоги два раза. Этот вариант является крайне нежелательным. Для избегания двойного налогообложения были приняты различные международные соглашения.

Что собой представляет двойное налогообложение

Двойное налогообложение – это обложение активов налогом два раза. Удвоение возникает вследствие того, что налоги взыскиваются двумя государствами в одно и то же время. Такая ситуация бывает, как правило, если компания получает доходы как в одном, так и в другом государстве. В рассматриваемом случае очень сложно определить налогооблагаемую базу. Для избегания ДН организации делятся на резидентов и ЮЛ, не являвшихся резидентами.

Существует ФЗ «О налогообложении». Согласно его пунктам, доход, приобретенный в других государствах, входит в состав налогооблагаемой базы в родной стране. Зарубежные средства засчитываются в объеме, который используется при расчете налогов. При этом нужно придерживаться некоторых правил. В частности, суммы, которые учитываются при налогообложении, не должны превышать сумму обязательного налога, перечисляемого в РФ.

Почему ДН настолько нежелательно? По сути, оно дискриминирует плательщика. Компании приходится уплачивать налог в удвоенном размере. Это препятствует нормальному ведению деятельности.

В каких случаях возникает двойное налогообложение

ДН возникает в следующих случаях:

- Компания выплачивает налоги в двух государствах. Выходом из положения является или следование конвенциям, по которым налог взимается только в одном государстве, или следование национальным законам.

- Компании приходится выплачивать налог в различных местах. Рассматриваемый порядок является смешанным.

- Налогом облагается только часть прибыли компании. В данном случае также происходит двойное налогообложение: сначала при начислении налога на доход, а затем на начислении его на дивиденды. В рассматриваемом случае, как правило, используются различные ставки на распределяемый и нераспределяемый доход.

Методы предотвращения двойного налогообложения зафиксированы в нормативных актах.

Разновидности двойного налогообложения

Существует два вида двойного налогообложения:

- Внутреннее. Активы облагаются налогом внутри страны. Сбор налога осуществляется на различных административных уровнях. Подобная форма налогообложения может быть вертикальной. В данном случае сбор осуществляется на местном и государственном уровне. Вертикальная форма актуальная для Швеции. Существует также горизонтальная форма. При этом сбор налога осуществляется на одном уровне. Такая форма актуальна для США. В одних штатах облагаются только доходы, полученные там же, в других – доходы в других штатах.

- Внешнее. Внешнее двойное налогообложение возникает из-за сложности установления или налогоплательщика, или налогооблагаемой базы.

ВАЖНО! Внешняя форма предполагает налогообложение за пределами государства.

По каким причинам образуется двойное налогообложение?

Двойное налогообложение наблюдается в следующих случаях:

- Компания имеет двойное резидентство. То есть она признается резидентом в двух странах.

- Один и тот же доход является налогооблагаемой базой в двух государствах. К примеру, в одной стране доход признается налогооблагаемой базой из-за наличия резидентства у компании, а во второй – на основании нормы об источнике дохода.

- Траты фирмы по-разному засчитываются в разных государствах.

- Источник дохода находится в несколько государствах.

Основная причина образования двойного налогообложения – различные нормативные акты в разных государствах, различное регулирование налогооблагаемой базы. Кроме того, нормативный акт можно истолковывать несколькими путями.

Рассмотрим пример. В США неточности в декларации могут привести к штрафам в размере 10 000 долларов. В Швейцарии же к неверной информации в декларации, если нарушения незначительны, относятся более лояльно. Неточности нарушениями считаться не будут. В данном случае необходимо международное соглашение. Оно требуется для согласования интерпретаций нормативных актов.

Инструменты для устранения двойного налогообложения

Для устранения ДН пользуются двумя способами:

- Односторонним. Предполагает меры со стороны одного государства. При этом изменяются нормативные акты, касающиеся налогов, в одной стране. Первым методом одностороннего устранения ДН является налоговый кредит. Предполагает зачет налогов, выплаченных в другой стране, в счет обязательств плательщика внутри государства. Второй метод – налоговая скидка. Предполагает вычет из суммы налогов внутри государства сумму налогов, выплаченных в другой стране.

- Многосторонним. Предполагает заключение международных соглашений и конвенций. То есть для реализации этого способа нужны усилия двух государств. Наиболее актуальный метод – распределительный. При этом активы в одном государстве перестают облагаться налогом в пользу другой страны.

К СВЕДЕНИЮ! Как правило, для устранения двойного налогообложения применяются оба этих метода.

Межгосударственные соглашения

Первое межгосударственное соглашение было подписано между Францией и Бельгией в 1843 году. На данное время существует более 400 подобных соглашений. Однако практически все эти нормативные акты базируются на принципах оптимума Парето. Основной критерий: оптимальным вариантом является тот, который несет пользу одной стороне, но при этом не причиняет вред другой стороне. На основании этого можно сказать, что межгосударственные соглашения не должны ухудшать положение страны-участницы. Именно на основании соглашения устанавливается налоговая юрисдикция.

На основании различных международных конвенций выделяются эти методы устранения двойного налогообложения:

- Формирование точных понятий, которые используются в рамках нормативных актов. Интерпретация терминов.

- Разработка схемы ликвидации ДН, при котором каждая страна выбирает отдельную налогооблагаемую базу. Налог взимается с конкретного дохода.

- Формирование механизма ликвидации ДН в случаях, когда оба государства облагают налогами все доходы.

- Ликвидация обложения налогами, которое дискриминирует плательщика, в другой стране.

- Обмен актуальными сведениями, для того чтобы не допустить уклонения от обязательных плат или злоупотребления законом.

- Установление оптимальных способов ликвидации ДН в отношении доходов резидентов.

Государства должны содействовать друг другу при налогообложении.

Особенности определения максимальной суммы платежей

Максимальная сумма зачета рассчитывается следующим образом:

- Определяется, подлежат ли налоги, которые уплачены в другой стране, зачету при выплате налога внутри страны.

- Устанавливается максимальная сумма зачета. При этом осуществляется расчет ограничения зачета.

- Находится меньший размер из суммы налогов, уплаченных в другом государстве и подлежащих зачету, и из максимальной суммы зачета. Если компания уплачивает налог в размере, большем установленного размера максимальной суммы, он не будет принят для иностранного зачета.

Двойное налогообложение – большая проблема, однако она решается за счет целого ряда инструментов. Использовать их может как отдельная страна, так и два государства. Взаимодействие государств друг с другом считается более эффективным.

Гражданин, который проживает в России более 183 дней на протяжении года, обязан платить налоги на все доходы, независимо от того, в какой стране мира он их получает. Часто с двойным налогом сталкиваются владельцы недвижимого имущества за рубежом, которое они сдают в аренду или продают.

Двойное налогообложение России со многими странами урегулировано двухсторонними договорами, что значительно облегчает жизнь налогоплательщикам.

Что значит двойное налогообложение

Под двойным налогообложением подразумевается обязательная уплата налогов на прибыль в разных государствах. Касается это обычно тех, кто является гражданином одной страны, а получает доход в другой.

Для оптимизации процесса, сокращения и без того немалых расходов на оплату сборов правительство РФ подписывает договора с другими государствами. Это помогает избежать двойной уплаты налогов.

Причины возникновения вопросов о двойном налогообложении

Самые распространенные причины двойных сборов:

- Гражданство и источник прибыли в разных государствах. Человек живет в одной стране, а прибыль получает в другой. В этом случае на доходы налогоплательщика претендуют оба государства. Это касается владельцев недвижимости, тех, кто ведет бизнес за рубежом, приезжает на заработки и т. п. В таких ситуациях одна из двух стран должна освободить человека от уплаты налогов. Если этого не происходит, в силу вступает двойное налогообложение.

- Человек имеет резидентство сразу в нескольких странах. Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом. Например, иностранцы, проживающие на территории РФ более 183 дней, приобретают статус резидента. Если между двумя государствами не заключено соглашение об избежании двойного налогообложения, то резидент будет выплачивать налоговый сбор и на родине, и в стране, где получает прибыль. Вследствие этого доход может значительно сократиться или исчезнуть совсем.

Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом.

Что такое договор об устранении двойного налогообложения

Согласно межгосударственным соглашениям устанавливаются нормы оплаты налогов с прибыли частных и юридических лиц, чьи доходные активы находятся за пределами страны их гражданства. Договор об устранении двойных налогов регулирует такие ситуации в 2021 году:

- Прописаны типы налогов и перечислены лица, на которые это соглашение распространяется.

- Установлен порядок распределения налоговых сборов от всех доходов между странами.

- Указаны срок действия и условия прекращения соглашения.

Благодаря таким международным договоренностям определенные виды финансовых сделок освобождаются от налогообложения в одной из двух стран. Либо налоги выплачиваются, но на льготных условиях. Это помогает налогоплательщикам в несколько раз сокращать расходы, оптимизировать проведение сделок и развивать отношения с зарубежными странами.

Как работают соглашения об избежании двойного налогообложения в России узнайте из видео, представленном ниже.

Россия заключила 83 договора об избежании двойного налогообложения с другими государствами.

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

В этом списке в 2021 году:

- Все страны — члены ЕС, кроме Эстонии.

- Австралия, Австрия, Азербайджан, Армения, Аргентина, Албания, Алжир, Беларусь, Бельгия, Бразилия, Ботсвана, Венесуэла, Великобритания, Венгрия, Вьетнам, Германия, Греция, Гонконг, Дания, Египет, Израиль, Индия, Индонезия, Исландия, Ирландия, Иран, Испания, Италия, Казахстан, Канада, Киргизия, Кипр, Катар, КНДР, Китай, Куба, Корея, Кувейт, Латвия, Ливан, Литва, Люксембург, Македония, Мали, Малайзия, Мексика, Марокко, Монголия, Молдова, Намибия, Новая Зеландия, Норвегия, ОАЭ, Польша, Португалия, Румыния, Саудовская Аравия, Сербия, Сирия, Сингапур, США, Словакия, Словения, Таджикистан, Туркменистан, Таиланд, Турция, Украина, Узбекистан, Франция, Финляндия, Филиппины, Хорватия, Черногория, Чили, Чехия, Швейцария, Швеция, Шри-Ланка, Эквадор, ЮАР, Япония.

У каждого подписанного соглашения есть свое уникальное содержание, но на сегодняшний день отмечается постепенная унификация текстов договоров.

В 2020-2021 году были подписаны и ратифицированы новые соглашения с Кипром, Мальтой, Люксембургом. В результате которых процентные ставки в этих странах повысились на дивиденды и проценты.

Полная таблица стран по алфавиту и даты подписания договора с ними есть на сайте consultant.ru

Российские резиденты, получающие прибыль с активов в государствах, с которыми вопрос о двойном налогообложении не урегулирован, обязаны платить один и тот же налог обеим странам.

Важно! Приоритет имеет международный договор. Если в нем налоговая ставка составляет 5 %, а в отечественном НК — 10, то налогоплательщик имеет право делать выплаты по международной ставке. Но при этом нужно соблюдать строго все сопутствующие условия данного соглашения.

Что нужно для получения льгот на налоги в межгосударственных сделках

Применение льготного налогообложения, согласно условиям межгосударственного договора, возможно только при соблюдении некоторых условий.

- Необходимо подтвердить наличие иностранного партнера у российского налогоплательщика, который выплачивает ему прибыль. А также следует подтвердить нахождение партнера за рубежом.

- Зарубежный партнер должен документально подтвердить, что он получает прибыль и находится на территории государства, с которым у России подписано соглашение об отмене двойных налоговых платежей.

- Одно из частых требований к документам — наличие апостиля. Бумаги следует перевести на русский язык и представить до выплаты прибыли. Если они будут предъявлены позже, налог придется оплатить согласно условиям внутреннего НК. Позже сбор можно вернуть, а иностранному партнеру доплатить прибыль.

Размер налога в разных странах

Чтобы обойти двойное налогообложение, зарубежному партнеру необходимо представить:

- Подтверждение постоянного пребывания резидента в стране. Перевод документа на русский язык обязателен.

- Подтверждение права иностранного партнера получать доход.

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

- Подтверждение размера прибыли и оплаченного налога. В нем указываются тип и размер дохода, год его получения, сумма начисленного сбора и дата его оплаты.

- Нотариально заверенная налоговая декларация на русском языке, которую подали в другой стране. Дополнительно потребуется ксерокопия платежки, свидетельствующей об оплате сбора.

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

- Гражданин РФ имеет в Германии недвижимость и получает прибыль со сдачи ее в аренду. Налоговая ставка от аренды в Германии составляет 23,4 %, в России — 13 %. Оплачивая сбор в ФРГ, где была получена прибыль, резиденту не придется что-то платить в России, так как подоходный налог в стране ниже.

- Вычеты, предоставленные резиденту за рубежом, не учитываются при начислении налогового сбора в России. Например, у россиянина есть коттедж во Франции, от сдачи в аренду которого его годовой доход составляет 18 000 €. По местному закону собственник может потребовать половину налогооблагаемой суммы в счет содержания своей недвижимости. Следовательно, налогом будут облагаться не 18 тысяч, а — девять. Налоговая ставка нерезидентов составляет 20 %, а значит, 1800 € нужно будет отдать в счет налога.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

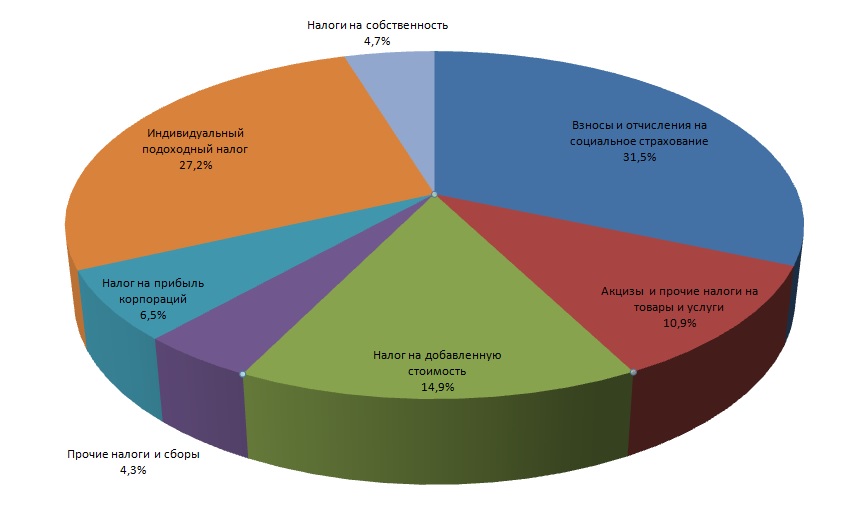

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

- Объект был приобретен ранее 1 января 2016 года и до продажи он находился в собственности более трех лет.

- Недвижимость приобретена после 1 января 2016 года и до момента продажи в собственности — пять и более лет. В случаях наследства, дарения, пожизненного содержания с иждивением срок собственности составляет три года и более.

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2018 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Соглашение России и Германии

Правительства России и Германии более 20 лет назад подписали договор об устранении двойных налогов. Это наладило деловые взаимоотношения и снизило риск потери большей части доходов к минимуму.

Если налоговые сборы оплачиваются в ФРГ, то в России сокращается размер сбора. Происходит это следующим образом:

- Человек имеет доходы на территории Германии и там же платит налог.

- Соответствующие органы представляют эту информацию в Россию.

- Подоходный налог для резидентов в РФ — 13 %.

- Прибыль налогоплательщика умножается на 13 %, это и есть сумма сбора в России.

- Из суммы налога в Германии вычитается налоговый сбор в России, и получается разница, которую и должен оплатить налогоплательщик. Если разницы нет или налог в РФ меньше, чем в Германии, тогда платить российским налоговым службам ничего не нужно. Если больше, чем в ФРГ, то вносится разница.

Структура немецкой налоговой системы

Двойное налогообложение России и США

Договор об устранении двойного налогообложения между Россией и Америкой был заключен в 1992 году. Это было крайне необходимо, так как экономические взаимоотношения стремительно развивались. В России появилась масса американских организаций, как и российских в США.

Выплаты налогов одновременно в двух странах стали не только неудобными, но и отрицательно сказывались на финансовом состоянии компаний и физических лиц. Поэтому лучшим решением сохранить и развивать деловое сотрудничество двух стран стал подписанный договор об избежании двойных сборов.

Американская система налогообложения работает по следующему принципу: и резидент, и гражданин одинаково должны оплачивать налоги в IRS на доходы в любой точке мира.

Налоговые службы США активно контролируют деятельность иностранных организаций на своей территории. Любая махинация, уклонение от уплаты налогов может наказываться не только лишением лицензии и запретом на работу, но и огромными штрафами, уголовным преследованием.

Не платить налоговые сборы дважды вполне можно без нарушения закона:

Как избежать двойного налогообложения узнайте из видео, представленном ниже.

На сегодняшний день практически все экономически развитые страны уже подписали договор об избежании двойных налогов. Это позволяет развивать внешние торгово-экономические связи, снизить уровень мошенничества, тем самым приумножая свою прибыль.

В последнее время в мире все больше развиваются и усиливаются процессы экономической, научно-технической и культурной интеграции. Участники этих процессов становятся обладателями доходов и имущества, которые подлежат налогообложению, как правило, в нескольких странах.

Это неизбежно приводит к взаимодействию налоговых систем стран и возникновению международных налоговых отношений.

Субъектами международных налоговых отношений могут быть:

- государства (например, при заключении налоговых соглашений с целью разграничения налоговых юрисдикций государств);

- государства и субъекты иностранного права (юридические и физические лица);

- юридические и (или) физические лица различных стран (например, при удержании налоговым агентом налога с иностранного лица у источника выплаты).

Международные налоговые отношения возникают при:

- заключении международных соглашений по вопросам налогообложения (устранение двойного налогообложения, предотвращение уклонения от налогообложения и др.);

- подписании договоров об оказании правовой помощи в налоговой сфере;

- взаимодействии компетентных органов государств в области налогообложения.

Понимая важность использования международных договоров как средства регулирования налоговых отношений между государствами, многие страны мира проводят особенно активную работу в области заключения международных налоговых соглашений.

Однако существуют некоторые трудности, связанные с применением таких соглашений в разных странах. В основном эти трудности связаны с введением данных норм в национальное законодательство. При этом они становятся внутригосударственными законами, которые обязательны для исполнения для резидентов государств, действующих прямо или косвенно в другом государстве соглашения. Но не имеют большей юридической силы по отношению к другим национальным законам (например, в Великобритании и в США). В результате возникают многочисленные спорные вопросы при столкновении положений соглашения и противоречащих ему положений закона, принятого позже.

Для решения этих вопросов государствами применяется один из следующих принципов:

- « Lex posterior derogat legi priori». Т.е. закон, присоединивший договор к национальному законодательству, вытеснит ранее принятые внутригосударственные законы, имеющие тот же предмет правового регулирования;

- « Lex specialis».Т.е в данном случае действуют в первую очередь специальные нормы (в отличие от более общих).

Все существующие международные соглашения по вопросам налогообложения можно разделить на две группы: собственно налоговые соглашения и международные договоры, в которых наряду с другими решаются налоговые вопросы.

Собственно налоговые соглашения:

1. Ограниченные налоговые соглашения. Распространяются на конкретный вид налога, плательщика и т.п. Например, соглашения об устранении двойного налогообложения в области перевозок, платежей по авторским правам и др.

2. Общие налоговые соглашения. В настоящее время отмечается тенденция вытеснения ограниченных налоговых соглашений общими, которые обычно охватывают все необходимые вопросы налогообложения. К ним относятся международные договоры рекомендательного характера. Например, Типовая конвенция Организации экономического сотрудничества и развития (ОЭСР) о налогообложении доходов и капитала 1977г. в редакции 1992 г. В Конвенции дана модель международного договора об избежании двойного налогообложения, которая в настоящее время является основой большинства действующих налоговых соглашений.

Основную часть общих налоговых соглашений составляют двусторонние соглашения об избежании двойного налогообложения доходов и имущества.

3. Соглашения об оказании административной помощи по налоговым вопросам. Например, передача информации, проведение расследований, обмен опытом. Исключением являются помощь, которая может нанести ущерб суверенитету, общественному порядку, безопасности или другим существенным интересам государства, а также повлечь нарушение законодательства.

1. Соглашения об основах взаимоотношений между двумя государствами.

2. Договоры о дипломатических и консульских отношениях между государствами. В них устанавливается освобождение дипломатических и консульских работников, представительств государств от всех налогов, сборов и пошлин принимающей стороны (налоговый иммунитет).

3. Торговые договоры. Предусматривают применение режима наибольшего благоприятствования в отношении товаров и услуг, ввозимых из страны-партнера.

4. Специфические международные соглашения. Определяют принципы взаимоотношений международных организаций со странами (например, Соглашение между Правительством РФ и МВФ о постоянном представительстве МВФ в РФ (1997)) В подобные соглашения наряду с правилами размещения и функционирования организаций на территории принимающей страны включаются и вопросы о налоговых льготах для этих организаций, их сотрудников и представительств государств при этих организациях.

Международные соглашения по налоговым вопросам заключаются в основном с целью устранения различных конфликтных ситуаций между национальными правовыми системами. Чаще всего предметом этих соглашений является проблема международного двойного налогообложения.

Международное двойное налогообложение — одновременное обложение в двух или более странах одного налогоплательщика в отношении одного и того же объекта одним и тем же или аналогичным налогом.

Определяющими показателями двойного налогообложения являются:

- тождественность объекта налогообложения;

- тождественность субъекта налогообложения;

- тождественность сроков уплаты налога;

- идентичность налогового платежа.

Международное двойное налогообложение встречается в основном при налогообложении доходов и имущества физических и юридических лиц. Основная причина его возникновения заключается в принципе суверенности государств, который подразумевает исключительное право государства на принятие законодательных актов, обязательных для исполнения внутри его границ.

Вследствие этого национальное налоговое законодательство каждой страны имеет свои особенности, что приводит к определенным коллизиям. Например, в России налогом на доходы физических лиц облагаются все доходы, полученные лицом, постоянно проживающим в ней, независимо от того, где они получены — на территории России или за ее пределами. В то же время в другой стране, например во Франции, подоходным налогом облагаются все доходы, возникающие на ее территории, независимо от места постоянного проживания налогоплательщика. Поэтому российский гражданин, получивший, например, авторский гонорар от издания книги во Франции, формально обязан уплатить подоходный налог с одного и того же гонорара два

раза — по французскому и по российскому налоговому законодательству.

Международное двойное налогообложение увеличивает «убытки» налогоплательщиков, что заставляет предпринимателей сдерживать деловую активность во внешнеэкономических связях или повышать цены для того, чтобы как-то компенсировать недополученную чистую прибыль. Все это неблагоприятно воздействует на международный обмен товарами, услугами, технологиями, экспорт капитала, уровень конкуренции на мировом рынке. Поэтому проблему устранения или минимизации двойного налогообложения и его последствий пытается решить каждое государство, намеревающееся участвовать в международных экономических процессах.

К способам, исключающим международное двойное налогообложение, относятся:

1) распределительный метод;

2) налоговый зачет;

3) налоговая скидка.

1.Распределительный метод (принцип освобождения, освобождение с последовательностью) предлагает государствам договориться между собой о распределении различных категорий доходов и объектов, подпадающих под их налоговую юрисдикцию. Иными словами, государство отказывается от обложения какого-либо объекта, который облагается в другой стране. Договоры, в которых использован этот метод, перечисляют отдельные виды доходов и объектов, которые облагаются в одной стране и освобождаются от обложения в другой.

2.Налоговый зачет (налоговый кредит, кредит на заграничные налоги) — это зачет уплаченных за рубежом налогов в счет внутренних налоговых обязательств, т.е. налогооблагаемая база плательщика формируется с учетом доходов, полученных за границей, а затем из рассчитанной суммы налогов вычитаются налоги, уплаченные за границей.

3.Налоговая скидка рассматривает налог, уплаченный в иностранном государстве, в качестве расходов, вычитаемых из суммы доходов, подлежащих налогообложению. Так как налоговая скидка уменьшает на сумму уплаченного за рубежом налога лишь налогооблагаемую базу, а не сам налог, то ее использование менее выгодно, чем использование налогового зачета.

Антиподом международного двойного налогообложения выступает антиналогообложение. Ситуация, при которой ни одно из государств не признает налогоплательщика или объект в качестве «своих» и не облагает налогами (так называемые «налоговые люки»).

Общим для антиналогообложения и международного двойного налогообложения является причина их возникновения — существование частично или полностью не корреспондирующихся между собой законодательных норм в отдельно взятых странах. Различие же состоит в результате: если двойное налогообложение приводит к излишнему обложению, то антиналогообложение — к его отсутствию или уменьшению.

Антиналогообложение используется в целях избежания уплаты налогов путем перенесения базы налогообложения в страну с более низким уровнем налогов. Например, налоговая юрисдикция Франции ограничена только доходами, полученными на ее территории. Следовательно, если французская компания переместит свой капитал (перенесет производство) в другую страну, где данные доходы облагаются по незначительной ставке, фирмой будет достигнута значительная экономия за счет избежания уплаты налогов. В качестве второго примера можно рассмотреть случай, когда компания создается в Великобритании, а управляется из другой страны, например из США. В этой ситуации фирма не является резидентом ни Великобритании, где резидентами считаются компании, имеющие в стране центр фактического руководства, ни США, где критерием резидентства признается место создания (инкорпорации) компании. Следовательно, компания будет облагаться только налогом на доходы. Соответственно при получении компанией дохода в какой-либо третьей стране, где данные доходы облагаются по незначительной ставке, компания также получит значительные преимущества.

Антиналогообложение так же, как и двойное налогообложение, имеет свои экономические последствия. Преимущества, получаемые в результате антиналогообложения, приводят к увеличению рентабельности международных сделок и ставят предприятия, имеющие международные связи, в более выгодное положение. С другой стороны, деятельность внутри страны становится менее выгодной и привлекательной, тем самым снижается интерес к участию в развитии собственной экономики.

Международное право не содержит общих правил, диктующих запрещение международного двойного налогообложения. Государства обладают исключительным правом взимать налоги на своей территории в соответствии с национальным налоговым законодательством. Поэтому на практике, чтобы избежатьмеждународного двойного налогообложения, применяются как односторонние меры, связанные с соответствующими нормами внутреннего налогового законодательства и принимаемые властями данной страны без согласования с другими странами, так и многосторонние меры, реализуемые с помощью международных соглашений и конвенций об избежании двойного налогообложения.

Наибольшее значение в соглашениях об избежании двойного налогообложения имеет распределительный способ освобождения. В заключаемых между этими странами соглашениях об избежании двойного налогообложения стороны и договариваются о том, какие виды дохода будут подпадать под налоговую юрисдикцию каждой из сторон.

Поскольку государства совместно согласовывают места пересечения налоговых систем, учитывая при этом все особенности возникающих взаимных налоговых притязаний, проблема двойного налогообложения решается практически в полном объеме. Однако в том случае, если какой-либо вопрос остался не урегулирован соглашением об избежании двойного налогообложения, то применяются нормы национального законодательства.

При разработке механизма избежания двойного налогообложения обычно используются два подхода:

- первый основан на концепции «территориальной привязки»;

Согласно этому подходу каждая страна облагает налогами только объекты обложения, которые связаны с деятельностью на ее территории. Однако при практической реализации данного подхода возникают серьезные трудности при выборе критериев (в разных государствах) для определения территориальной привязки отдельных видов международной коммерческой деятельности и доходов, которые с ней связаны.

- второй берет за основу резиденство («национальность») налогоплательщика.

Таким образом, налоговый резидент данной страны, подлежит обложению в ней по всем своим доходам из всех источников, в т.ч. и зарубежных. Причем определение статуса резидента для граждан (физических лиц) и корпораций (юридических лиц) различно. Если для первых это — гражданство (по паспорту), место проживания и т.п., то для вторых — место регистрации, место осуществления деятельности, местонахождение руководящего органа или другие подобные критерии.

Для решения вопроса о праве государства взимать налог с доходов в соглашениях об избежании двойного налогообложения в основном используется следующие подходы:

1) первый за основу принимает критерий наличия (или отсутствия) на территории государства постоянного делового учреждения или деловой базы, через которые иностранцы осуществляют свою деятельность;

2) второй ориентируется на факт осуществления (или неосуществления) деятельности в данной стране.

Первый подход характерен для стран континентальной Европы,

второй — для англосаксонских стран.

Критерий деятельности меньше поддается формализации, чем критерий постоянного делового учреждения (для которого можно установить определенный набор признаков, ограничить размеры, сроки и т.д.). Поэтому в странах, в которых используется критерий деятельности, наряду с законодательством большое значение имеют административная практика, судебные прецеденты, сложившиеся обычаи и т.д.

Налоги 2021 года для бизнеса подвергнуться более жесткому контролю со стороны государства. С каждым годом бюджет страны все больше зависит от налоговых поступлений. В связи с этим государственная политика по выявлению и предотвращению различных схем уклонистов ужесточилась. Усилился контроль над тем, как предприниматели исполняют свои обязательства по налогам. Причем в большей степени именно представители бизнес сегмента попадают под надзор государственных органов.

Все экономисты страны, осуществляющие исследование налоговой отрасли, прогнозируют полную зависимость состояния бюджета от налоговых отчислений. С учетом того, что именно предприниматели выступают основным источников средств, то и контроль должен быть усилен в их отношении.

Это не самая хорошая новость для бизнесменов, которые еще и с учетом пандемии привыкли к тому, что многие проверки для них проходят лояльно.

Однако как бы не относились бизнесмены к попыткам ужесточить над ними контроль, им всем же предстоит построиться под вводимые изменения.

Ситуация с пандемией меняется, стабилизируется, а соответственно, в скором времени буду приняты самые жесткие и конкретные меры надзора. Уклоняться от налогов уже будет, практически, невозможно. И государство, понимая не готовность предпринимательства к серьезным изменениям, предусмотрело ряд льгот и послаблений для добросовестных бизнесменов.

Налоги 2021 года: льготные условия и двойное налогообложение

Налоги 2021 года затронут пересмотр системы двойного налогообложения. Эта тема заставляет нервничать многих предпринимателей, которые сосредотачивают свою деятельность не только на территории России.

Российская Федерация изменила условия некоторых международных соглашений о двойном налогообложении и даже вышла из некоторых и них, если не удалось достичь договоренности.

В результате встал вопрос, как быть дальше? В этом помогут эксперты, которые не видят ничего ужасного в сложившейся ситуации.

В мировом масштабе, по мнению большинства экономистов и юристов, наличие соглашений о двойном налогообложении охватывает огромное количество стран по меркам международных правоотношений.

И даже если Россия вышла из некоторых договоров, то это вовсе не значит, что бизнесмены будут вынуждены ограничить свои действия, чтобы избежать двойных затрат при исполнении налоговых обязательств.

Чтобы защитить себя, предпринимателям предлагается обращаться в налоговую службу и заключить соглашение о ценообразовании. Это позволяет установить порядок определения стоимости товаров и услуг, а также выбрать методы того самого ценообразование в сделках, подлежащих контролю.

Процесс занимает много времени, считается наиболее трудоемким и сложным, но способным помочь бизнесмену избежать двойного налогообложения и сократить некоторые расходы.

Если вам необходима помощь квалифицированных юристов в данном процессе, то оставьте заявку в форме ниже:

Первую консультацию вы сможете получить бесплатно в полном объёме.

Заключение соглашение с ФНС России позволяет сформировать положительный образ предпринимателя, как налогоплательщика.

Это также позволяет избавиться от рисков ТЦО и даже снизить административную нагрузку. Иными словами, бизнесмен может договориться непосредственно с налоговой инспекцией, прийти к компромиссу и тем самым получить поблажки и послабления при осуществлении своей деятельности, даже если она осуществляется за пределами страны.

Главное прийти в ФНС России не с вопросом, как избежать двойного налогообложения, а с реальными предложениями.

Более того, за последние годы было разработано большое количество льгот, которые касаются инвестирования, создания экономических зон и многого другого. Большинство экспертов также рекомендуют прибегать к данным видам послаблений.

Несмотря на то, что налоги – основа бюджета, государственные органы все-таки стремятся создать максимально комфортные условия для того, чтобы российский бизнес процветал и развивался.

Соответственно, не только предприниматели заинтересованы в сотрудничестве, но и само государство. Взаимопонимание в экономической сфере поможет не прийти в упадок всему, что помогает сохранять состояния рынка.

За последние годы было разработано и принято большое количество разнообразных льгот. Ранее предпринимателям можно было снизить часть налога на прибыль в пределах одного конкретного региона.

Однако в 2020 году эту возможность ограничили. Соответственно, самый адекватный вариант сокращения налоговых расходов, это участие в региональных инвестиционных проектах.

В этом случае НК РФ прямо предусматривает право сокращения налогов на прибыль.

Еще одним моментом, который подробно рассматривался на различных конференциях по вопросам налогообложения, стал переход на безуглеродную энергетику и возможность введения обязательных платежей на выбросы и за ущерб природе.

Конечно, подобное для России в новинку и будет реализовано нескоро. Зарубежные страны активно реализуют подобную политику.

Российская Федерация хоть и отстает, но все же стремится к внедрению подобных правил. Это позволит усилить контроль в государстве, выйти на новый уровень и даже поддержать состояние бюджета в нужном состоянии.

Налоговые риски и как ими управлять?

Еще одним важным моментом, который затрагивает предпринимателей в существующих реалиях налоговой политики, являются риски при осуществлении сделок, либо в ходе реструктуризации бизнеса.

По любой договоренности должны вестись, так называемые, хроники, чтобы они отражали все документы, подписываемые и принимаемые в ходе сделки, вся информация, которая может быть в последствие важна для разрешения споров.

Все должно быть задокументировано, для этого даже целесообразно привлекать консультантов и специалистов. Подобные меры позволят защититься от убыточного воздействия возможных конфликтов на весь бизнес.

Также при планировании сделки необходимо участие специалистов, способных оценить характер бизнеса и понять, чем он дышит, чтобы сформулировать основные риски и попытаться их избежать.

Все это должно оцениваться до того, как будет определена цена будущего договора между контрагентами.

Более того, к подобным мерам следует прибегать даже тогда, когда осуществляется внутригрупповое слияние или поглощение. Бизнес не предполагает доверия на словах, даже если речь идет о проверенных контрагентах.

Финансовые потоки внутри группы особенно часто попадают под пристальное внимание налоговой инспекции. Когда осуществляется оборот денежных средств среди нескольких связанных между собой контрагентов, то возникает риск излишнего надзора.

Нередко такой оборот средств приводит к уклонению, соответственно, предприниматели должны самостоятельно отслеживать все процессы, чтобы не стать объектом проверок со стороны ФНС России.

Каждый перевод денег, подписанное соглашение должны иметь четкую цель, обоснование и документальное подтверждение. Это сократит риски и защитить бизнесмена даже в том случае, если внеплановые проверки со стороны налоговой службы все же будут организованы.

Таким образом, предпринимателям необходимо быть внимательнее при выборе контрагентов и условий сделки. Добросовестные плательщики никогда не станут жертвами выездных налоговых проверок ФНС.

Более того, при законном ведении собственного дела можно получить поддержку со стороны органов власти и даже договориться, определив максимально выгодные условия осуществления предпринимательской деятельности в тех или иных условиях.

Напоминаем, что если вам необходимо законно снизить налоги, то наши юристы смогут это сделать с гарантией. Работаем без предоплаты. Узнайте подробности на бесплатной консультации с юристом:

Читайте также: