Кто является получателем налоговых платежей

Опубликовано: 25.04.2024

Несмотря на множество принятых в последнее время изменений в Налоговом кодексе, получатель страховых взносов в 2020 году не поменялся — уже начиная с января 2017 года в Налоговый кодекс включена соответствующая глава 34 и администрирование этого сбора передано ФНС. Это установлено Федеральным законом от 03.07.2016 N 243-ФЗ. Теперь страховые взносы входят в налоговую систему Российской Федерации, хотя и не в полном объёме. Исключением остались страховые отчисления на травматизм (страхование от несчастных случаев на производстве) — их перечисляют в ФСС, а их уплата регулируется отдельным Федеральным законом от 24.07.1998 N 125-ФЗ.

Все остальные страховые взносы в 2020 году, получатель которых — территориальные налоговые инспекции — перечисляются на счет ИФНС. Среди них платежи:

- на ОПС (пенсионное страхование);

- на ОМС (медицинское);

- на ВНиМ (страхование в связи с материнством).

Итак, платим страховые взносы в 2020 году:

- ФНС — ОПС, ОМС и ВНиМ;

- ФСС — на травматизм.

Как оформлять платежные поручения

Уже три последние года получатель страховых взносов ПФР в 2020 году — ИФНС, это надо учитывать при заполнении реквизитов. Отчисляя страховые суммы на ОМС, не забудьте, что получатель взносов в ФФОМС —также ИФНС.

Правила указания информации в платёжных поручениях утверждены Приказом Минфина РФ от 12.11.2013 N 107н. Важно внимательно заполнять поля платежек. Опираться следует не только на приложения к Приказу N 107н, но и на разъясняющие письма ФНС от 03.02.2017 N ЗН-4-1/1931@, от 16.03.2017 N ЗН-3-1/1817@, от 21.02.2014 N 17-03-11/14-2337.

- Графа 101 "статус плательщика" — её заполнение вызвало самое большое количество вопросов.

Ранее там ставилось значение "08" и было несколько точек зрения на то, какие же обозначения указывать в этой графе. Банки руководствовались разными доводами, и поскольку официальных разъяснений поначалу не было, часто отказывались принимать поручения "не с тем" статусом. Письмо ФНС РФ от 03.02.2017 N ЗН-4-1/1931@, которое банки при исполнении платежей приняли во внимание, разрешило ситуацию: при заполнении юридическим лицом, выплачивающим ЗП физическим лицам, в поле 101 фиксируют показатель "01" - налогоплательщик (плательщик сборов) - юридическое лицо. ИП, производящие выплаты физическим лицам, используют тот же показатель, что и при заполнении платежных документов на перечисление страховых сумм за себя, то есть "09".

Остальные поля заполняются следующим образом:

- Поле 102 — "КПП плательщика". При уплате сумм обособленным подразделением, важно указать КПП именно подразделения, а не головного предприятия.

- Графа 8 — "Плательщик" - в ней важно указать название обособленного подразделения, если перевод осуществляет оно.

- 61 — "ИНН получателя". Поскольку мы уже знаем, кто получатель взносов в ПФР, указываем ИНН ИФНС, либо ИНН ФСС (при перечислении сумм на травматизм).

- 103 — КПП своего отделения ИФНС либо, при отчислениях на травматизм, КПП ФСС.

- 16 — "Получатель". Краткое наименование органа казначейства (например, УФК по г. Москве) и в скобках краткое наименование налоговой инспекции (например, ИФНС России № 55 по г. Москве), которая является получателем.

- 104 — "КБК". Так как получатель страховых взносов ИФНС, перечисляются они на КБК, которые начинаются с цифр "182". По отчислениям на травматизм коды остались прежними.

- 106 — "Основание платежа". В этом поле раньше проставляли "0". В 2020 году оно заполняется так: "ТП" - уплата текущих платежей; "ЗД" - самостоятельная уплата задолженности; "ТР" - уплата задолженности по требования ИФНС; "АП" - уплата задолженности по акту проверки до предъявления требования.

- 107 — "Период". Месяц, за который происходит перечисление страховой суммы указывается, как и прежде, в формате "МС.ХХ.2019". Например, за октябрь - МС.10.2019.

- 108 — "Дата документа". При отчислении ежемесячных платежей заполняется значением "0".

- 109 — "Тип платежа" - "0".

- 24 — "Назначение платежа". Указываем, например, страховые отчисления на обязательное пенсионное страхование за сентябрь 2020 г. Регистрационный номер в ПФР указать можно, но не обязательно.

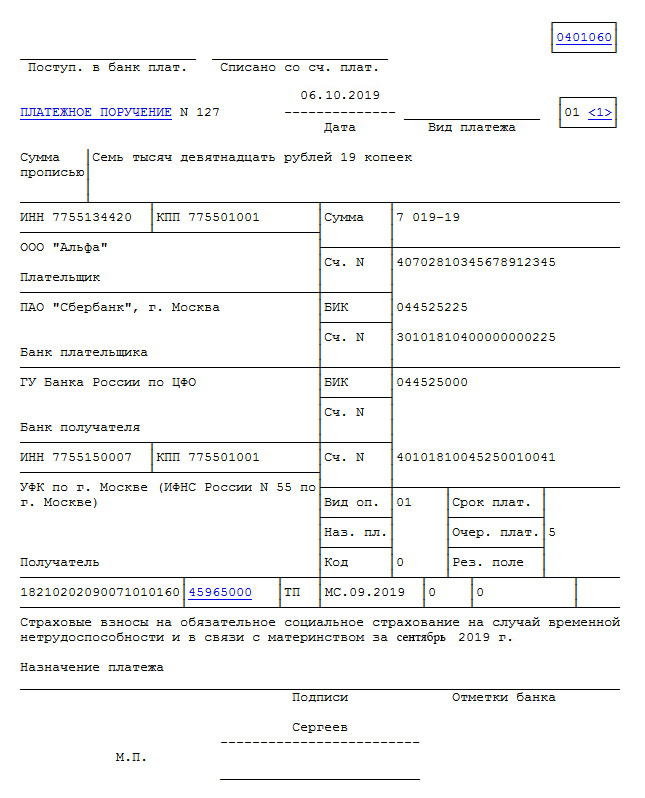

Образцы платёжных поручений

Приведём примеры заполненных платёжек по каждому виду страхования.

Платёжное поручение (ежемесячные отчисления на ОПС).

Платёжное поручение (ежемесячные отчисления на ОМС).

Платёжное поручение (ежемесячные отчисления на страхование по ВНиМ).

Платёжное поручение (ежемесячные отчисления на травматизм).

Почти все фирмы и предприниматели выполняют обязанности налоговых агентов (то есть перечисляют налоги за других лиц). В этом случае платежные документы на уплату налогов заполняют в особом порядке. Недавно МНС России разъяснило, какие данные должны быть обязательно указаны в платежках. В статье на основании разъяснений налоговиков подробно описан порядок заполнения этих документов налоговыми агентами.

Налоговые агенты – это фирмы или предприниматели, которые удерживают налоги с других лиц. Затем удержанный налог перечисляется агентом в бюджет. Фирма (предприниматель) является налоговым агентом, если она:

– выплачивает тем или иным людям доходы (например, заработную плату). В этой ситуации она должна удержать и перечислить в бюджет налог на доходы физических лиц;

– платит деньги иностранным компаниям, которые не зарегистрированы в России. Фирма (предприниматель) должна удержать налог на прибыль и НДС (налог на добавленную стоимость удерживают, если иностранная компания продает товары на территории России);

– арендует государственное имущество. В этой ситуации нужно удержать НДС с выплат арендодателям.

Напомним, что организации платят налоги через свой расчетный счет (то есть в безналичном порядке). Предприниматели могут выбирать: перечислить налоги со своего расчетного счета или заплатить их наличными через банк. Как правило, наличные деньги платятся через Сбербанк России.

Зачастую платежные документы на перечисление налогов в бюджет заполняются неправильно. Чаще всего неверные данные указывают в полях “Плательщик”, “Получатель” и “Назначение платежа” платежных документов. Поэтому налоговики не могут определить, какой налог заплатила фирма (предприниматель), за какой период времени и т. д. В результате суммы невыясненных поступлений в бюджет растут.

Поэтому 11 апреля 2002 года МНС России выпустило письмо № ФС-6-10/454. В этом документе министерство разъясняет, как нужно заполнить документы налоговым агентам, чтобы правильно заплатить тот или иной налог.

Перечисление налогов с расчетного счета

[[Положение о безналичных расчетах в РФ утверждено Банком России 12 апреля 2001 г. № 2-П]]

Для перечисления налогов фирма или предприниматель должны заполнить платежное поручение. Для этого документа предусмотрен типовой бланк. Его форма приведена в Положении о безналичных расчетах в Российской Федерации.

Платежки на уплату налогов нужно заполнять в строгом соответствии со специальными правилами. Эти правила утверждены совместным приказом МНС, ГТК и Минфина России от 1 октября 2001 г. № БГ-3-10, 961, 80н.

При перечислении налогов поля “Плательщик” и “Назначение платежа” платежного поручения заполняют в особом порядке. В поле “Назначение платежа” должны быть указаны восемь обязательных реквизитов:

– код бюджетной классификации;

[[В поле платежного поручения “Назначение платежа” не должно быть больше 210 знаков]]

При заполнении платежки следует помнить, что количество знаков (букв или цифр) в поле “Назначение платежа” ограничено. Оно не может превышать 210 символов.

Как сказано в письме МНС России, если налоговым агентом является организация, то в реквизите “Примечание” делается дополнительная пометка: “налоговый агент”. Если агентом является предприниматель, то он должен сделать такую же пометку и дополнительно указать номер своей карточки лицевого счета. Номер карточки предприниматель может узнать в налоговой инспекции, где он зарегистрирован. Вся эта информация приводится в кавычках.

Обратите внимание: если фирма или предприниматель платят налог за себя, то в реквизите “Примечание” делается пометка: “собственный платеж”.

Пример 1. ЗАО “Кворум” арендует здание, которое находится в муниципальной собственности. Ежемесячно фирма платит за аренду 700 000 руб.

С этой суммы “Кворум” должен удерживать НДС в сумме 166 690 руб. (700 000 руб. х х 16,67%). Затем налог должен перечисляться в бюджет.

Платежное поручение будет заполнено так:

Поступ. в банк плат.

0401060

| ПЛАТЕЖНОЕ ПОРУЧЕНИЕ № электронно | ||||||||||||||||||||||||||

| Дата Вид платежа | ||||||||||||||||||||||||||

| Сумма

Сто шестьдесят шесть тысяч шестьсот девяносто рублей 00 копеек | ||||||||||||||||||||||||||

| ИНН 7729089765 КПП 772901001

166 690-00 | ||||||||||||||||||||||||||

| Сч. № 30101810400000000442 | ||||||||||||||||||||||||||

| КБ “Мерит-банк”

Банк плательщика | БИК | |||||||||||||||||||||||||

| Сч. № | ||||||||||||||||||||||||||

| Отделение 1 Московского ГТУ Банка России г. Москва

40101810000000010029 | ||||||||||||||||||||||||||

| Сч. № | ||||||||||||||||||||||||||

| ИНН 7729150007 ОФК по ЗАО г. Москвы (для ИМНС России № 29 по ЗАО г. Москвы)

Получатель | Сч. № | |||||||||||||||||||||||||

| Вид оп. 3 | ||||||||||||||||||||||||||

| Наз.пл. | Очер.плат. | |||||||||||||||||||||||||

| Код | Рез. поле | |||||||||||||||||||||||||

| Назначение платежа

1020102; 45268579000; ТП; МС.05.2002; 10.06.2002; НС “уплата НДС”; “налоговый агент” | ||||||||||||||||||||||||||

Н. ЖУРАВЛЕВА, эксперт аналитической группы «РАДА»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Если заполнить платёжку с ошибками, деньги не дойдут до получателя. С 1 мая 2021 года закончился переходный период и все перешли на новые реквизиты, будьте внимательны. Ещё больше новых правил начнёт действовать с июля 2021 года. Мы подготовили подробный разбор всех нововведений.

Новые реквизиты платёжных поручений

С начала 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках мы теперь указываем два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения коснулись четырёх полей платёжного поручения:

- поле 13 — уточнено название банка получателя;

- поле 14 — изменился БИК банка получателя;

- поле 15 — теперь указывается номер счёта банка получателя, входящий в состав единого казначейского счёта (ЕКС), раньше это поле заполнялось нулями;

- поле 17 — добавлен номер казначейского счёта (ЕКС).

В Экстерне платёжки по налогам формируются автоматически.

ФНС говорила о переходном периоде с 1 января по 30 апреля 2021 года. На практике же он все равно почти ни у кого не работал. С 1 мая платёжки со старыми реквизитами принимать окончательно перестанут, они будут попадать в невыясненные.

Для каждого региона будут свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Вот часть из них:

| Субъект РФ | Наименование банка получателя | БИК банка получателя | Номер счёта банка получателя | Номер казначейского счёта |

|---|---|---|---|---|

| поле 13 | поле 14 | поле 15 | поле 17 | |

| Москва | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва | 004525988 | 40102810545370000003 | 03100643000000017300 |

| Московская область | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва | 004525987 | 40102810845370000004 | 03100643000000014800 |

| Санкт-Петербург | СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург | 014030106 | 40102810945370000005 | 03100643000000017200 |

| Ленинградская область | ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург | 014106101 | 40102810745370000006 | 03100643000000014500 |

| Свердловская область | УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург | 016577551 | 40102810645370000054 | 03100643000000016200 |

| Краснодарский край | ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар | 010349101 | 40102810945370000010 | 03100643000000011800 |

| Новосибирская область | СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск | 015004950 | 40102810445370000043 | 03100643000000015100 |

| Ростовская область | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону | 016015102 | 40102810845370000050 | 03100643000000015800 |

| Челябинская область | ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск | 017501500 | 40102810645370000062 | 03100643000000016900 |

Образец платёжного поручения с новыми реквизитами с 1 мая 2021 года

Новые правила заполнения полей платёжного поручения

Поправки к правилам оформления платёжек о переводах в бюджет утверждены Приказом Минфина РФ от 14.09.2020 № 199Н. Изменения вступают в силу с 1 января, но часть из них начнёт действовать позже.

Поле 60 «ИНН»

Иностранные организации и физлица смогут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами. Поправка вступает в силу с 1 января 2021 года.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено. Это правило действует с 1 октября 2021 года.

Поле 101 «Статус налогоплательщика»

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо них перечисленные выше налогоплательщики будут указывать код «13», которые соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

- «29» — для политиков, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой);

- «30» — для иностранных лиц, не состоящих на учёте в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Поле 106 «Основание платежа»

С 1 октября перечень кодов основания платежа уменьшится. Исчезнут коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них нужно будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

Поле 108 «Номер документа — основания платежа»

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

- «ТР0000000000000» — номер требования налоговой об уплате налогов, сборов, взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога № 237.

Поле 109 «Дата документа — основания платежа»

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

- требования налоговой;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- решения о приостановлении взыскания;

- исполнительного документа и возбуждённого исполнительного производства.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Информация об изменениях:

Федеральным законом от 3 июля 2016 г. N 243-ФЗ в наименование статьи 58 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2017 г.

Статья 58. Порядок уплаты налогов, сборов, страховых взносов

ГАРАНТ:

См. Энциклопедии, позиции высших судов и другие комментарии к статье 58 НК РФ

1. Уплата налога производится разовой уплатой всей суммы налога либо в ином порядке, предусмотренном настоящим Кодексом и другими актами законодательства о налогах и сборах.

2. Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком или налоговым агентом в установленные сроки.

3. В соответствии с настоящим Кодексом может предусматриваться уплата в течение налогового периода предварительных платежей по налогу - авансовых платежей. Обязанность по уплате авансовых платежей признается исполненной в порядке, аналогичном для уплаты налога.

В случае уплаты авансовых платежей в более поздние по сравнению с установленными законодательством о налогах и сборах сроки на сумму несвоевременно уплаченных авансовых платежей начисляются пени в порядке, предусмотренном статьей 75 настоящего Кодекса.

Нарушение порядка исчисления и (или) уплаты авансовых платежей не может рассматриваться в качестве основания для привлечения лица к ответственности за нарушение законодательства о налогах и сборах.

Информация об изменениях:

Пункт 4 изменен с 1 января 2019 г. - Федеральный закон от 29 июля 2018 г. N 232-ФЗ

4. Уплата налога производится в наличной или безналичной форме.

Физические лица могут уплачивать налоги через кассу местной администрации либо через организацию федеральной почтовой связи в случае отсутствия банка, а также через многофункциональный центр предоставления государственных и муниципальных услуг, в котором в соответствии с решением высшего исполнительного органа государственной власти субъекта Российской Федерации организована возможность приема от указанных лиц денежных средств в счет уплаты налогов и их перечисления в бюджетную систему Российской Федерации.

Информация об изменениях:

Статья 58 дополнена пунктом 4.1 с 1 января 2019 г. - Федеральный закон от 29 июля 2018 г. N 232-ФЗ

4.1. В случае, указанном в абзаце втором пункта 4 настоящей статьи, местная администрация, организация федеральной почтовой связи и многофункциональный центр предоставления государственных и муниципальных услуг обязаны:

1) принимать от физических лиц денежные средства в счет уплаты налогов, правильно и своевременно их перечислять с учетом положений, предусмотренных пунктом 4.2 настоящей статьи, в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства по каждому налогоплательщику (налоговому агенту). При этом плата за прием денежных средств и их перечисление в бюджетную систему Российской Федерации не взимается;

2) вести учет денежных средств, принятых в счет уплаты налогов и перечисленных в бюджетную систему Российской Федерации, по каждому налогоплательщику (налоговому агенту);

3) выдавать при приеме денежных средств квитанции или иные документы, подтверждающие прием этих денежных средств. Форма квитанции, выдаваемой местной администрацией, утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

4) представлять в налоговые органы (должностным лицам налоговых органов) по их запросам документы, подтверждающие прием от физических лиц денежных средств в счет уплаты налогов и их перечисление в бюджетную систему Российской Федерации.

Информация об изменениях:

Статья 58 дополнена пунктом 4.2 с 1 января 2019 г. - Федеральный закон от 29 июля 2018 г. N 232-ФЗ

4.2. Денежные средства, принятые от физического лица в наличной форме местной администрацией, в течение пяти дней со дня их приема подлежат внесению в банк или организацию федеральной почтовой связи для их перечисления в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства.

Денежные средства, принятые от физического лица в наличной форме организацией федеральной почтовой связи или многофункциональным центром предоставления государственных и муниципальных услуг, а также принятые от местной администрации в наличной форме организацией федеральной почтовой связи, в течение пяти дней со дня их приема подлежат внесению в банк для их последующего перечисления в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства.

В случае, если в связи со стихийным бедствием или иным обстоятельством непреодолимой силы денежные средства, принятые от физического лица, не могут быть внесены в установленный срок в банк или организацию федеральной почтовой связи для их перечисления в бюджетную систему Российской Федерации, указанный срок продлевается до устранения таких обстоятельств.

Информация об изменениях:

Статья 58 дополнена пунктом 4.3 с 1 января 2019 г. - Федеральный закон от 29 июля 2018 г. N 232-ФЗ

4.3. За неисполнение или ненадлежащее исполнение предусмотренных пунктами 4.1 и 4.2 настоящей статьи обязанностей местная администрация, организация федеральной почтовой связи, многофункциональный центр предоставления государственных и муниципальных услуг несут ответственность в соответствии с настоящим Кодексом и иными законодательными актами Российской Федерации.

Применение мер ответственности не освобождает местную администрацию, организацию федеральной почтовой связи, многофункциональный центр предоставления государственных и муниципальных услуг от обязанности перечислить в бюджетную систему Российской Федерации денежные средства, принятые в счет уплаты и перечисления сумм налогов.

Информация об изменениях:

Статья 58 дополнена пунктом 4.4 с 1 января 2019 г. - Федеральный закон от 29 июля 2018 г. N 232-ФЗ

4.4. В случае неперечисления в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства в установленный срок денежных средств физического лица, принятых местной администрацией, организацией федеральной почтовой связи или многофункциональным центром предоставления государственных и муниципальных услуг, к местной администрации, организации федеральной почтовой связи, многофункциональному центру предоставления государственных и муниципальных услуг применяются меры по взысканию неперечисленной суммы налога в соответствии с подпунктом 1 пункта 2 статьи 45 настоящего Кодекса, а также в порядке, аналогичном порядку, установленному статьями 46 и 47 настоящего Кодекса.

Требование о перечислении налога в бюджетную систему Российской Федерации (далее в настоящей статье - требование о перечислении налога) должно быть направлено в местную администрацию, организацию федеральной почтовой связи или многофункциональный центр предоставления государственных и муниципальных услуг не позднее трех месяцев со дня выявления не перечисленной в бюджетную систему Российской Федерации суммы налога и составления налоговым органом документа о выявлении не перечисленной местной администрацией, организацией федеральной почтовой связи или многофункциональным центром предоставления государственных и муниципальных услуг в бюджетную систему Российской Федерации суммы налога.

Требованием о перечислении налога местной администрацией, организацией федеральной почтовой связи или многофункциональным центром предоставления государственных и муниципальных услуг признается уведомление соответствующих органа, организации о неперечисленной сумме налога, а также об обязанности перечислить эту сумму налога в установленный срок.

5. Конкретный порядок уплаты налога устанавливается в соответствии с настоящей статьей применительно к каждому налогу.

Порядок уплаты федеральных налогов устанавливается настоящим Кодексом.

Порядок уплаты региональных и местных налогов устанавливается соответственно законами субъектов Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований в соответствии с настоящим Кодексом.

Информация об изменениях:

Федеральным законом от 2 апреля 2014 г. N 52-ФЗ в пункт 6 статьи 58 настоящего Кодекса внесены изменения, вступающие в силу по истечении одного месяца со дня официального опубликования названного Федерального закона

6. Налогоплательщик обязан уплатить налог в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в этом налоговом уведомлении.

В случае перерасчета налоговым органом ранее исчисленного налога уплата налога осуществляется по налоговому уведомлению в срок, указанный в налоговом уведомлении. При этом налоговое уведомление должно быть направлено не позднее 30 дней до наступления срока, указанного в налоговом уведомлении.

Информация об изменениях:

Федеральным законом от 3 июля 2016 г. N 243-ФЗ в пункт 7 статьи 58 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2017 г.

7. Правила, предусмотренные настоящей статьей, применяются также в отношении порядка уплаты сборов, страховых взносов (пеней и штрафов).

8. Правила, предусмотренные пунктами 2 - 6 настоящей статьи, применяются также в отношении порядка уплаты авансовых платежей.

Информация об изменениях:

Статья 58 дополнена пунктом 9 с 1 января 2019 г. - Федеральный закон от 29 июля 2018 г. N 232-ФЗ

9. Правила, предусмотренные пунктами 1 и 4 - 4.4 настоящей статьи, применяются также в отношении единого налогового платежа физического лица.

«Клерк» Рубрика Первичка

Кумеков С.А.

эксперт журнала "Российский налоговый курьер"

Отметим, что сведения, которые нужно отражать в новых полях, должны указываться в платежках на перечисление налогов уже более года. Но если раньше все они вписывались в поле «Назначение платежа», то теперь каждому из них отведено отдельное поле.

Рассмотрим нововведения в форме. Начнем с поля 101, расположенного в правом верхнем углу платежки. В нем указывается двузначный показатель, который определяет юридическое лицо, оформившее платежное поручение. Он может принимать значения от «01» до «08». Нас интересуют следующие значения:

-- «01» -- налогоплательщик (плательщик сборов);

-- «02» -- налоговый агент.

В полях 60 и 61 указываются значения ИНН плательщика и получателя платежа. В полях 102 и 103 указывается КПП плательщика и получателя платежа. С ИНН и КПП плательщика вопросов, как правило, не возникает, а вот о получателе нужно сказать особо.

Новые поля в платежном поручении (выделены цветом)

71 -- Дата списания денег со счета (заполняет банк)

101 -- Статус плательщика

60 -- ИНН плательщика

102 -- КПП плательщика

61 -- ИНН получателя

103 -- КПП получателя

104 -- Код бюджетной классификации

105 -- Значение ОКАТО муниципального образования

106 -- Основание платежа

107 -- Налоговый период

108 -- Номера документ

109 -- Дата документа

110 -- Тип платежа

Таблица. Взаимосвязь значений полей 106--109 платежного поручения

Получателем платежей в бюджетную систему РФ является орган федерального казначейства или иной финансовый орган, исполняющий бюджет субъекта РФ или муниципального образования. В поле «Получатель» приводится его сокращенное наименование. Однако в полях, предназначенных для ИНН и КПП получателя, отражаются ИНН и КПП не этого органа, а налоговой инспекции или иного государственного органа (например, таможни), контролирующего поступление платежа. В скобках указывается сокращенное наименование данного контролирующего органа.

В полях 104--110 содержится информация, позволяющая определить, какой именно платеж перечислен:

-- 104 -- код налога (сбора) по бюджетной классификации (КБК), утвержденной Минфином России в соответствии с действующим законодательством;

-- 105 -- код ОКАТО муниципального образования, на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему РФ;

-- 106 -- основание платежа;

-- 107 -- информация о налоговом периоде;

-- 108 -- номер документа, на основании которого перечисляется платеж;

-- 109 -- дата документа;

-- 110 -- тип платежа.

Если какое-либо значение в полях 105--110 указать невозможно, в соответствующем поле проставляется ноль («0»). Незаполненных полей в платежном поручении на перечисление налоговых платежей в бюджет быть не должно!

При заполнении полей104 и 105 (КБК и ОКАТО) трудностей, скорее всего, не возникнет.

В поле 106 нужно указать основание платежа в виде двузначного кода:

-- «ТП» -- платежи текущего года;

-- «ЗД» -- добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате налога со стороны налогового органа;

-- «ТР» -- погашение задолженности по требованию об уплате налога со стороны налогового органа;

-- «PC» -- погашение рассроченной задолженности;

-- «ОТ» -- погашение отсроченной задолженности;

-- «РТ» -- погашение реструктурируемой задолженности;

-- «ВУ» -- погашение отсроченной задолженности в связи с введением внешнего управления;

-- «ПР» -- погашение задолженности, приостановленной к взысканию;

-- «АП» -- погашение задолженности по акту проверки;

-- «АР» -- погашение задолженности по исполнительному документу.

В поле 107 указывается информация о налоговом периоде -- так же в виде кода. Он состоит из трех частей, разделенных точками.

В первых двух знаках шифруется периодичность уплаты налога:

-- «Д1» -- платеж за 1-ю декаду месяца;

-- «Д2» -- платеж за 2-ю декаду месяца;

-- «Д3» -- платеж за 3-ю декаду месяца;

-- «МС» -- месячные платежи;

-- «KB» -- квартальные платежи;

-- «ПЛ» -- полугодовые платежи;

-- «ГД» -- годовые платежи.

Вторые два знака отводятся:

-- по декадным и месячным платежам -- под номер месяца текущего отчетного года (от 01 до 12);

-- по квартальным платежам -- под номер квартала (от «01» до «04»);

-- по полугодовым платежам -- под номер полугодия («01» или «02»).

При уплате налога один раз в год ставятся два нуля («00»).

В третьей части показателя указывается год, за который производится платеж. Например, платеж за III квартал 2003 года обозначается так: «КВ.03.2003».

При досрочной уплате налога в поле 107 указывается первый предстоящий налоговый период, за который должен уплачиваться налог. Если в ранее представленной декларации обнаружена ошибка и производится доплата налога за истекший налоговый период, в этом поле указывается период, за который доплачивается налог.

В некоторых случаях в поле 107 отражается не налоговый период, а конкретная дата в формате «ДД.ММ.ГГГГ». Например, в платежке указывается срок, до которого налогоплательщик должен исполнить требования об уплате налога (подробнее см. в таблице).

Кроме того, конкретная дата указывается, если законодательство предусматривает по годовому платежу более одного срока уплаты налога и установлены конкретные даты уплаты налога для каждого срока. В этом случае в поле 107 вписывается соответствующая дата.

В поле 108 отражается номер документа, на основании которого производится платеж, а в поле 109 -- его дата (подробнее см. в таблице).

В поле 110 указывается один из следующих типов платежа:

-- «НС» -- налог или сбор;

-- «АВ» -- авансовый платеж или предоплата (в том числе декадные платежи);

-- «ПЦ» -- проценты (например, за отсрочку уплаты налога);

-- «СА» -- налоговые санкции, установленные Налоговым кодексом;

-- «АШ» -- административные штрафы;

-- «ИШ» -- иные штрафы.

В поле «Назначение платежа» можно указать также другую дополнительную информацию, необходимую для идентификации платежа.

Примеры заполнения платежного поручения в различных ситуациях приведены на с. 52--54.

Кроме того, основные нормативные документы по правилам заполнения новых платежных поручений и образцы заполнения платежных поручений размещены на сайте МНС России (www.nalog.ru) в разделе «Налоговая отчетность». Также указанную информацию можно найти на сайтах управлений МНС России по субъектам РФ.

В заключение несколько слов об «обычных» расчетах -- не связанных с перечислением обязательных платежей в бюджетную систему РФ. В этом случае поля 101 и 104--110 не заполняются.

ЗАО «Трейдер» состоит на учете в ИМНС России по Центральному району г. Барнаула Алтайского края (код ОКАТО -- 01401370000). Оно должно перечислить в бюджет НДС за май 2003 года в размере 25 000 руб. Налоговая декларация за этот месяц подписана генеральным директором и главным бухгалтером ЗАО 15 июня. Налог перечислен платежным поручением от 16.06.2003 № 255 (здесь и далее ИНН и КПП организации и налоговой инспекции, наименования банков и номера счетов, а также другие реквизиты -- условные).

ЗАО «Трейдер» удержало из заработной платы работников за май 2003 года налог на доходы физических лиц в размере 10 000 руб. Деньги на выплату зарплаты получены в банке 5 июня 2003 года. Одновременно с этим организация представила в банк платежное поручение от 05.06.2003 № 241 на уплату налога.

ЗАО «Трейдер» недоплатило в бюджет НДС за май 2003 года в размере 5000 руб. В соответствии со статьей 69 НК РФ налоговая инспекция направила организации требование об уплате налога от 07.07.2003 № 1. Согласно требованию ЗАО до 14 июля 2003 года должно перечислить в бюджет недоимку в размере 5000 руб. Чтобы погасить долг перед бюджетом, ЗАО «Трейдер» представило в банк платежное поручение от 10.07.2003 № 300.

По итогам 1-го полугодия 2003 года ЗАО «Трейдер» должно доплатить в федеральный бюджет налог на прибыль в размере 7500 руб. Налоговая декларация за этот период подписана генеральным директором и главным бухгалтером ЗАО 20 июля 2003 года. Авансовый платеж перечислен платежным поручением от 25.07.2003 № 340.

ЗАО «Трейдер» обнаружило ошибку в декларации по налогу на прибыль, поданной за 2002 год. В результате ошибки была занижена налоговая база и образовалась недоимка за 2002 год в сумме 2400 руб. (в том числе в федеральный бюджет -- 750 руб.). Ошибка была обнаружена 29 июня 2003 года. В тот же день была составлена и подписана уточненная налоговая декларация за 2002 год. Налог в федеральный бюджет доплачен платежным поручением от 30.06.2003 № 281.

Читайте также: