Кто из граждан может быть заинтересован в повышении ставок налога на доходы физических лиц

Опубликовано: 15.05.2024

Всероссийский налоговый диктант – это образовательная акция Федеральной налоговой службы, направленная на популяризацию налогового законодательства. Возможные ответы на некоторые вопросы.

1.Кто в соответствии с Конституцией Российской Федерации обязан платить законно установленные налоги и сборы?

- каждый обязан платить законно установленные налоги и сборы

- граждане Российской Федерации, достигшие возраста 18 лет

- налоговые резиденты Российской Федерации

- все работающие на территории Российской Федерации

2. В чьем ведении находится установление общих принципов налогообложения и сборов в Российской Федерации?

- Федеральной налоговой службы

- Президента Российской Федерации

- Государственной Думы Российской Федерации

- в совместном ведении Российской Федерации и субъектов Российской Федерации

3. В чью пользу по общему правилу толкуются все неустранимые сомнения актов законодательства о налогах и сборах?

- в пользу налоговых органов

- в пользу налогоплательщика и плательщика сборов

- в пользу Российской Федерации

- в пользу государственных органов

4. Акты законодательства о налогах и сборах НЕ имеют обратной силы, если устанавливают

- новые налоги

- дополнительные гарантии защиты прав налогоплательщиков

- новые обстоятельства, смягчающие ответственность за налоговое правонарушение

- устраняющие ответственность за нарушение законодательства о налогах и сборах

5. Законы о налогах и сборах имеют обратную силу в том случае, если:

- устанавливают новые сборы

- повышают налоговые ставки

- устанавливают дополнительные гарантии защиты прав налогоплательщиков

- устанавливают новые обязанности налогоплательщиков

6. В соответствии с Налоговым кодексом Российской Федерации налог – это:

- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц

- добровольный платеж граждан в бюджет Российской Федерации

- ежемесячный платеж с полученных доходов каждого в бюджетную систему Российской Федерации

- принудительное взимание денежных средств в пользу государства

7. Какими правами обладает налогоплательщик?

- получать от налоговых органов бесплатную информацию о действующих налогах

- получать скидку при досрочной уплате налогов

- не становится на учет в налоговом органе

- оплачивать налоги в любой валюте

8. Налоговый орган в отношении индивидуального предпринимателя имеет право:

- устанавливать индивидуальные налоговые ставки для конкретного налогоплательщика

- вводить персональные сборы

- предоставлять скидки по налогам и сборам для добросовестных налогоплательщиков

- проводить налоговые проверки

9. С какого возраста начинается налоговая правоспособность?

- с 14 лет

- с момента рождения

- с 16 лет

- с момента появления в собственности или на иных правах объектов налогообложения

10. С какого момента начинается налоговая правоспособность организации?

- с момента получения первого дохода

- со дня постановки на налоговый учет в налоговой инспекции

- с момента государственной регистрации

- с даты подачи заявления о государственной регистрации юридического лица при создании

11. Гражданин занимается предпринимательской деятельностью на международном уровне. По роду своей деятельности часто находится за границей, а на территорию РФ прилетает несколько раз в году. Сколько дней ему необходимо быть на территории России, чтобы остаться ее налоговым резидентом?

- не менее 183 календарных дней

- не менее 183 календарных дней в течение 12 следующих подряд месяцев

- не менее 183 календарных дней в течение календарного года

- не менее 183 календарных дней в течение налогового периода

12. Школьник, с согласия родителей в свободное время ведет видео блог и получает доход от своей деятельности. С какого возраста он может быть привлечен к ответственности за совершение налоговых правонарушений?

- *с 14 лет

- с 16 лет

- с 18 лет

- с момента начала трудовой деятельности

13. В организации с 1 июля 2019 г. принят на работу гражданин Таджикистана. На территорию Российской Федерации он приехал 24 июня 2019 г. По согласованию с руководством он отсутствовал 2 недели в августе (с 1 по 14 августа 2019 г.), в сентябре (с 10 сентября по 2 октября) – улетал на родину по семейным обстоятельствам. Какого числа гражданин Таджикистана станет резидентом Российской Федерации?

- с 01.01.2020

- с 23.12.2019

- с 26.01.2020

- с 28.01.2020

14. Какой вид доходов необходимо отражать в налоговой декларации по форме 3-НДФЛ?

- доходы от реализации недвижимости

- страховые взносы

- пенсии

- полученные алименты

15. В 2020 году гражданин продал квартиру, которая находилась в собственности менее года, и получил доход. До какого числа ему необходимо заплатить налог?

- не позднее 30 апреля года, следующего за истекшим налоговым периодом

- не позднее 15 июля года, следующего за истекшим налоговым периодом

- не позднее 1 декабря года, следующего за истекшим налоговым периодом

- он не должен платить налог, так как квартира была куплена за собственные средства

16.В 2020 году гражданин продал квартиру, купленную им в 2019 году. На деньги от продажи он купил дом. Нужно ли ему уведомлять налоговые органы о продаже квартиры?

- нет, так как он не получил доход

- нет, так как это его квартира и он вправе делать с ней что хочет

- да, ему необходимо представить налоговую декларацию не позднее 30 апреля 2021 года

- да, ему необходимо представить налоговую декларацию не позднее 15 июля 2021 года

17. Гражданка имеет на обеспечении 4-х несовершеннолетних детей. Определите потенциальный размер ежемесячных стандартных налоговых вычетов, на которые она может претендовать:

- 5 600

- 7 200

- 8 800

- 8 400

18. С 2018 года Мария Петровна работает в должности бухгалтера в крупной компании. В 2019 году работодатель решил ее повысить до главного бухгалтера с ежемесячной заработной платой – 50 000 рублей. В связи с увеличением дохода Мария Петровна приняла решение получить второе высшее образование в университете, где ежегодная стоимость обучения составляет – 200 000 рублей. Срок обучения – 3 года. В том же году она поступила в университет и оплатила первый год обучения. В начале 2020 года она подала декларацию в налоговый орган для получения социального налогового вычета за обучение. Какую сумму Мария Петровна получит в качестве вычета за 2019 год?

- 15 600

- 26 000

- 19 500

- Она может получить вычет только после оплаты всего обучения

21. В семье Ивановых родился ребенок. С какого момента родители могут начать получать стандартный налоговый вычет?

- с месяца, следующего за месяцем его рождения

- с первого января года его рождения

- с месяца его рождения

- с даты получения свидетельства о рождении

22. В 2020 году Анна продала квартиру за 3 000 000 рублей, купленную в 2019 году за 2 500 000 рублей. Документы, подтверждающие расходы на приобретение квартиры она потеряла. Какую сумму налога придется заплатить в бюджет?

- 260 000 рублей

- 65 000 рублей

- 390 000 рублей

- 250 000 рублей

21. В 2019 году Николай унаследовал от отца автомобиль, который был куплен за 400 000 рублей (согласно сохранившемся документам) и сразу его продал за 500 000 рублей. Какую сумму налога Николай должен заплатить в бюджет?

- 32 500 рублей

- 49 400 рублей

- 65 000 рублей

- 13 000 рублей

22. Мамина сестра Тамара Ивановна подарила любимой племяннице квартиру. Её кадастровая стоимость составляет 3 500 000 рублей. Нужно ли племяннице декларировать полученный доход и платить налог?

- Нет, так как мамина сестра является близким родственником

- Нет, так как налог платится только при продаже

- Да, так как мамина сестра не является близким родственником

- Да, так как налог платится всегда

23. Пенсионер Иван Иванович имеет в собственности квартиру, кадастровая стоимость которой равна 2 000 000 рублей. За нее он не платит имущественный налог. В прошлом году он купил еще одну квартиру, оцененную инженерами в 1 500 000 рублей, площадью 45 кв. метров. Какой вычет на вторую квартиру может получить пенсионер при расчете налога?

- 10 кв. метров

- 20 кв. метров

- 45 кв. метров

- 50 кв. метров

24. С 01.01.2019 Иван Петрович вышел на пенсию, получил пенсионное удостоверение, и ему была назначена пенсия. В собственности Иван Петрович имеет земельный участок в Московской области площадью 1 000 кв. метров. Должен ли он платить налог?

- нет, так как пенсионеры освобождаются от уплаты налогов

- да, налог он будет уплачивать с 1 000 кв. метров

- да, налог он будет уплачивать с 400 кв. метров

- да, налог он будет уплачивать с 600 кв. метров

25. Кто обязан исчислять сумму транспортного налога, подлежащую уплате налогоплательщиками — физическими лицами?

- налогоплательщик самостоятельно

- ГИБДД МВД РФ

- налоговые органы

- органы Гостехнадзора

26. До какого числа необходимо платить имущественные налоги за 2020 год?

- не позднее 1 декабря 2021 года

- не позднее 1 ноября 2021 года

- не позднее 30 апреля 2021 года

- не позднее 15 июля 2021 года

27. Иван Иванович относится к льготной категории налогоплательщиков. На сколько квадратных метров он может уменьшить налоговую базу по земельному налогу?

- 1000 кв. метров

- 400 кв. метров

- 500 кв. метров

- 600 кв. метров

28. Сколько квадратных метров должна быть площадь хозяйственных строений или сооружений, чтобы налогоплательщик был освобожден от уплаты налога на имущество физических лиц?

- не более 500 кв. метров

- не более 50 кв. метров

- не более 5 кв. метров

- не более 55 кв. метров

29. Гражданину, использующему специальный налоговый режим для самозанятых, необходимо оплатить налог с полученного дохода. С помощью какого приложения он сможет это сделать?

- Самозанятый

- Личный кабинет физического лица

- Мой налог

- Налог.ру

30. Анна помогла подруге оформить интерьер квартиры, получила от неё наличными деньги и отразила эту операцию в приложении для самозанятых. Какая налоговая ставка применяется в отношении полученного Анной дохода?

- 4%

- 6%

- 0%

- 13%

31. Какую сумму за налоговый период не должен превышать доход плательщика, применяющего специальный налоговый режим «Налог на профессиональный доход»?

- 4.2 миллиона рублей

- 2.4 миллиона рублей

- 2.0 миллиона рублей

- 4.0 миллиона рублей

32. В 2020 году Иванов оплатил свое лечение в сумме 195 000 руб., что подтверждается всеми необходимыми документами о произведенных расходах, связанных с лечением. Лечение заболевания Иванова включено в утвержденный Правительством РФ перечень медицинских услуг и отнесено к числу дорогостоящих. Клиника осуществляет свою деятельность в соответствии с лицензией на оказание медицинских услуг. В том же году Иванов также оплатил дополнительные занятия своего ребенка в ГБОУ Детский сад № 99 по очной форме обучения в сумме 58 600 руб.. За 2020 год доход Иванова составил 960 000 руб. Какой налоговый вычет из бюджета он может получить?

- 32 968

- 31 850

- 23 218

- 22 100

33. Куда поступают налоги?

- в Федеральную налоговую службу

- в Центральный банк Российской Федерации

- в Министерство финансов Российской Федерации

- в бюджеты: федеральный, региональный, муниципальный

34. Кто вводит новые налоги?

- Министерство финансов Российской Федерации

- Федеральная налоговая служба Российской Федерации ?

- Государственная дума Российской Федерации

- Центральный банк Российской Федерации

35. Иванов за неуплату налогов был оштрафован. Он оплатил штрафы и пени. Нужно ли ему оплатить неуплаченный налог?

- нет, так как сумма налога входит в размер штрафа

- нет, так как уплата налогов носит добровольный характер

- да, но сумма налога будет уменьшена на величину уплаченных штрафов и пеней

- да, налоги в любом случае надо платить

«Клерк» Рубрика НДФЛ

Этот обзор будет полезно прочитать и новичкам, и уже опытным специалистам.

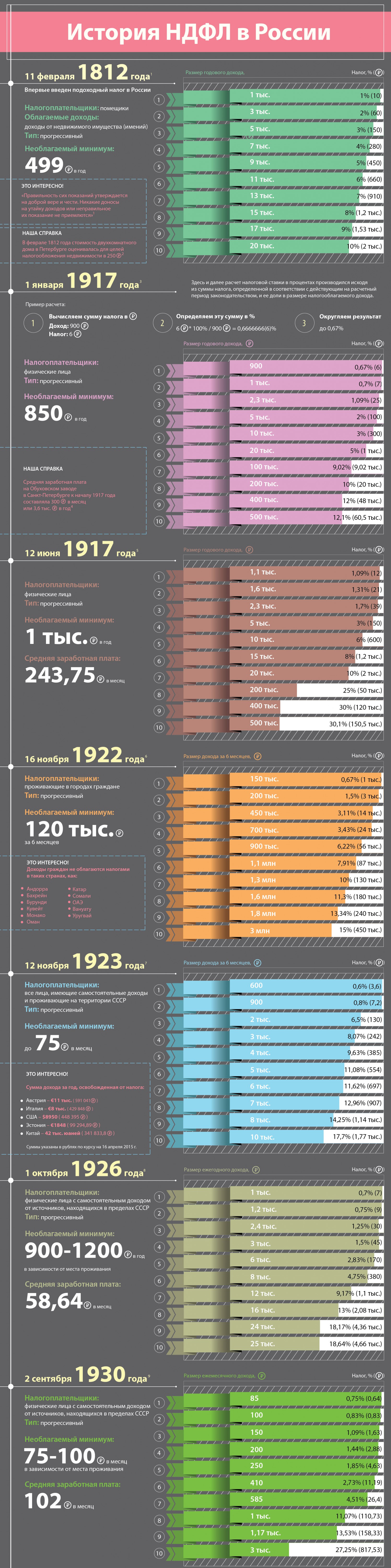

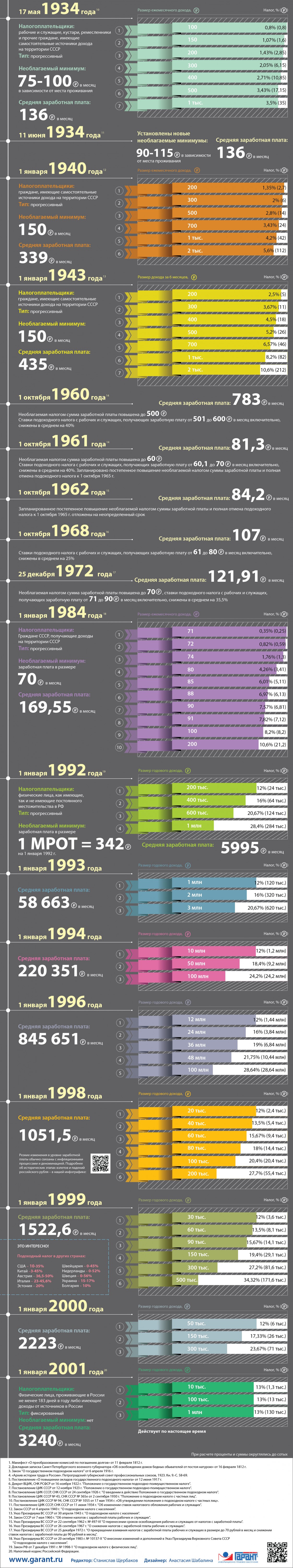

Историческая справка

У налога на доходы физических лиц очень богатая история. Не будем углубляться в те времена, когда с простого люда собирались дань или подати. Хотя, вероятно, именно такие сборы можно считать прародителями современного подоходного налога.

Первыми в мире ввели подоходный налог англичане. Однако Англии потребовалось более сорока лет (1798-1842 гг.) для того, чтобы налог стал постоянным и занял свое почетное место среди других. Американцам потребовалось и того более, внедрение НДФЛ в налоговую систему страны заняло полвека (1862-1913 гг.), а Франция пыталась ввести подоходный налог на протяжении почти семидесяти лет (1848-1914 гг.). Рекордсменом по срокам внедрения подоходного налога стала наша страна, у нас эта история длилась почти сто лет (1812-1916 гг.).

В начале XIX века, а точнее 11 февраля 1812 года был принят Манифест «О преобразовании комиссий по погашению долгов». По своей сути это был временный сбор с доходов помещиков. Ставки были установлены прогрессивным способом, возрастая на 1% каждый раз при увеличении дохода на 2 000 рублей. Контроля со стороны государства за правильностью исчисления и уплаты налога не было. В тот период времени подоходный налог можно считать "скорее добровольным приношением, основанным на гражданской чести, нежели принудительным налогом, основанным на гражданской обязанности« (Алексеенко М.М. Подоходный налог и условия его применения. Харьков, 1885

До отмены крепостного права вопрос о подоходно).м налоге в России более не поднимался.

В период реформ 60-х годов XIX века комиссия, созданная при Министерстве финансов, попыталась ввести подоходный налог, однако проект так и не был реализован.

В 1905 году проект закона о подоходном налоге был рассмотрен на уровне правительства. Законопроект обсуждался, дописывался и переписывался более 10 (!) лет.

Наконец, 6 апреля 1916 года на представленном Законе «О государственном подоходном налоге» императором Николаем II была собственноручно наложена краткая резолюция: «Быть по сему». С этого начинался новый этап налогообложения доходов населения в России, однако события 1917 года так и не дали в полной мере реализовать нормы этого закона.

Закон «О государственном подоходном налоге» является основой законодательства о подоходном налогообложении физических лиц, многие его положения актуальны и в настоящее время.

В период с 1916 по 1990 гг. в нашей стране произошло много событий, которые серьезно отразились на системе налогообложения в целом. Например, в 1926 году было устранено деление подоходного налога на основной и дополнительный. В 20-е и 30-е годы менялась шкала ставок налога и росла нагрузка на лиц, получающих нетрудовые доходы.

В годы Великой Отечественной Войны был введен специальный военный налог. Плательщиками военного налога были все граждане, достигшие 18-летнего возраста, независимо от наличия источников доходов. После окончания войны государство отменило этот налог.

В годы тяжелейшей войны государство ввело чрезвычайный налог («налог на бездетность»), который изначально был временным, однако благополучно просуществовал вплоть до 90-х. Налогоплательщиками являлись холостяки, одинокие и малосемейные граждане СССР, таким способом государство поддерживало многодетные семьи.

С моей точки зрения, следующим этапом становления подоходного налога в нашей стране стало принятие Закона СССР «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства» от 23 апреля 1990г. (вступил в силу 1 июля 1990 г.). В новом законе были прописаны одинаковые условия налогообложения доходов, как от предпринимательской деятельности, так и от доходов в виде заработной платы и была законодательно закреплена система вычетов из доходов.

В советские времена было введено и закреплено понятие «налоговый агент», многие установленные тогда льготы по подоходному налогу действуют и сейчас.

Но основным законодателем современного подоходного налогообложения я считаю Закон РФ от 7 декабря 1991 г. N 1998-1 «О подоходном налоге с физических лиц» (введен в действие с 1 января 1992 г.). Новый закон определил годовой период исчисления подоходного налога со всех категорий плательщиков (граждане РФ, иностранные граждане и лица без гражданства, как имеющие, так и не имеющие постоянного места жительства в РСФСР) и установил единый подход к системе льгот и прогрессивной шкалы ставок.

Закон претерпел многочисленные правки в части налоговых ставок и льгот и просуществовал почти 10 лет вплоть до принятия в 2000 году второй части Налогового Кодекса Российской Федерации (далее — НК РФ).

В НК РФ была внесена глава 23 «Налог на доходы физических лиц». Хочу обратить ваше внимание — ранее налог назывался по-иному.

Наше время

Налогоплательщиками налога на доходы физических лиц (НДФЛ) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации (ст. 207 НК РФ).

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 настоящего кодекса (ст. 210 НК РФ).

Основная налоговая ставка в течение уже довольно длительного периода времени — 13 %. Плоская шкала была введена для повышения собираемости налога. Предполагалось, что люди с большим доходом будут декларировать доходы целиком, а работодатели с «серыми» зарплатами выйдут из тени.

Дискуссии по поводу увеличения ставки налога не прекращались никогда. В 2010 году в Госдуму поступили законопроекты о введении прогрессивной шкалы. Однако депутаты не поддержали инициативу, и законопроект был отклонен. А в июне 2013 года Президент России Владимир Путин заявлял, что плоская шкала НДФЛ не введена «на века». В свою очередь, законодатели прогнозировали увеличение ставки НДФЛ не ранее 2018 года. В феврале 2020 года министр финансов РФ Антон Силуанов в одном из своих интервью сказал, что введение прогрессивной шкалы НДФЛ возможно будет после 2024 года.

Но в своем очередном обращении к гражданам России 23 июня 2020 года Владимир Путин предложил ввести повышенную ставку налога на доходы физлиц в размере 15%. Обложению по повышенной ставке подлежала только та часть годового дохода, которая превысит 5 млн. рублей. И с 1 января 2021 года вступили в действие соответствующие изменения в ст.224 Налогового Кодекса РФ.

В большинстве стран мира действует прогрессивная ставка налога — чем выше годовой доход, тем выше ставка. Например, в Австралии размер налога на доходы физических лиц может достигать 47%, а в Великобритании до 40%. Установленные в нашей стране ставки НДФЛ — одни из самых низких в мире. "Задача хорошего пастуха стричь своих овец, а не сдирать с них кожу« (Сергеев В. С. Принципат Тиберия // Вестник древней истории). Однако есть страны, где подоходного налога нет вовсе. Среди «счастливчиков» Объединенные Арабские Эмираты, Монако и Саудовская Аравия, а также Бахрейн, Кувейт, Оман и Катар.

Ставки

Налоговым кодексом установлено пять видов ставок по НДФЛ: 9, 13, 15, 30, 35%. Размер ставки налога зависит от вида дохода и получателя (налоговый/неналоговый резидент).

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Ставку 9% используют при определении налога со следующих доходов налоговых резидентов:

- проценты по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- доходы учредителей доверительного управления ипотечным покрытием по сертификатам участия, выданным до 1 января 2007 года.

Ставку 15% применяют к доходам физических лиц-нерезидентов, если они получают выплаты в виде дивидендов от российских организаций. Рассчитывает, удерживает и уплачивает НДФЛ налоговый агент. Уменьшить базу для расчета НДФЛ на суммы поступивших налоговому агенту дивидендов нельзя.

Однако не всегда нерезиденты применяют эту ставку. Поскольку международные договоры об избежании двойного налогообложения имеют приоритет над российским законодательством, то применять нужно их нормы. Впрочем, сейчас Россия ведет активные и довольно успешные переговоры с зарубежными партнерами по поводу изменения условий договоров об избежании двойного налогообложения. В частности, с Кипром, Мальтой и Люксембургом договориться удалось, и большая часть доходов будет облагаться налогом по единой ставке в 15%. А вот достичь согласия с Нидерландами не получилось и договор с этой страной денонсируется.

Ставку 30% применяют к доходам по ценным бумагам, кроме дивидендов, которые выпустили российские организации, в следующих случаях:

- доходы по ценным бумагам учитывают на счете депо иностранного номинального держателя, иностранного уполномоченного держателя или на счете депо депозитарных программ;

- получатель дохода не предоставил налоговому агенту информацию в соответствии с требованиями ст. 214.6 кодекса.

Исключения закреплены в пункте 8 статьи 214.6 НК РФ. Также ставку НДФЛ 30% применяют к доходам нерезидентов. Налог рассчитывают по каждой выплате отдельно, вычеты не применяют (п. 4 ст. 210, п. 3 ст. 226 НК).

Самая высокая ставка налога 35% (п. 2 ст. 224 НК). Применяется для налогообложения доходов резидентов (любые выигрыши и призы, полученные в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в п. 28 ст. 217 НК РФ, а так же суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ). Налог рассчитывают по каждой выплате отдельно, вычеты не применяют.

Налоговые вычеты

Налоговые вычеты по налогу на доходы на физических лиц делятся на стандартные, социальные, инвестиционные, имущественные и профессиональные.

С 21 мая 2021 года вступают в силу изменения законодательства, предусматривающие возможность получения гражданами вычетов по НДФЛ за предыдущий налоговый период в сокращенные сроки без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов. Изменения внесены Федеральным законом от 20.04.2021 № 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Информация по применению упрощенного порядка размещена на сайте ФНС в разделе «Упрощенный порядок получения вычетов по НДФЛ». Впрочем, налоговые вычеты — серьезная и объемная тема, ее следует обсуждать отдельно.

В настоящее время НДФЛ является (после налога на добавленную стоимость) основной доходной частью бюджетов субъектов РФ и местных бюджетов. В таблице приведены статистические данные, которые говорят сами за себя.

Поступления по видам налогов в консолидированный бюджет РФ за 2019-2020 гг.

С 1 января 2021 года вступили в силу изменения главы 23 НК. Теперь с доходов, превысивших 5 млн рублей, НДФЛ надо платить по ставке 15 %. Расскажем, кого это касается, как посчитать налог по новым правилам и как платить НДФЛ по повышенной ставке.

- Кто применяет прогрессивную ставку по НДФЛ

- Особые правила расчёта в 2021 и 2022 году

- Как считать НДФЛ, если налоговая база превышает 5 млн рублей

- Как считать налоговую базу для прогрессивной ставки НДФЛ

- Как платить НДФЛ в 2021 году

Кто применяет прогрессивную ставку по НДФЛ

Изменения в главу 23 НК РФ внёс Федеральный закон от 23.11.2020 № 372-ФЗ. Согласно новой редакции, налоговая ставка устанавливается в следующих размерах (ст. 224 НК РФ):

- 13 % — если сумма налоговых баз за налоговый период равна или меньше 5 млн рублей.

- 650 тыс. рублей и 15 % от суммы налоговых баз, превышающей 5 млн рублей, — если сумма налоговых баз за налоговый период составляет более 5 млн рублей.

Новую ставку применяют все налоговые агенты, от которых физлица получают доходы (п. 1 ст. 226 НК РФ): российские организации и ИП, нотариусы, адвокаты, обособленные подразделения иностранных организаций в РФ.

Как считать налоговую базу для прогрессивной ставки НДФЛ

Налоговые базы, к которым применяется прогрессивная налоговая ставка, мы собрали в таблице. Для резидентов и не резидентов РФ перечень доходов отличается (п. 2.1 ст. 210 НК РФ, абз. 3-7, 9 п. 3 ст. 224 НК РФ).

* Не применяется данная ставка к доходам резидентов РФ, облагаемым по ставкам, предусмотренным п. 1.1, 2, 5 и 6 ст. 224 НК РФ.

Каждая из перечисленных баз определяется в отношении доходов физического лица — налогового резидента РФ отдельно. Это общее правило, которое закреплено налоговым кодексом (п.2.статьи 210). К каждому доходу применяются разные вычеты и получается своя база. Совокупность всех баз будут сравнивать с 5 млн рублей с 2023 года. А в 2021 и 2022 гг. с 5 млн будут сравнивать каждую базу самостоятельно.

Таким образом, с 1 января 2021 года введена повышенная ставка НДФЛ в размере 15 % в отношении совокупности всех налогооблагаемых доходов физического лица — налогового резидента РФ, превышающих за налоговый период 5 млн рублей.

Особые правила расчёта в 2021 и 2022 году

В отношении доходов, полученных в 2021 и 2022 году, налоговые ставки, установленные п. 1 и п. 3.1 ст. 224 НК РФ, применяются к каждой налоговой базе отдельно (п. 3 ст. 2 Федерального закона от 23.11.2020 № 372-ФЗ).

Это значит, что если совокупность всех налоговых баз за 2021 год превышает 5 млн рублей, а каждая база в отдельности не достигла этого размера, то ставка 15 % к доходам физлица не применяется.

Пример

Зарплата Михаила 300 000 рублей. За 12 месяцев 2021 года база составляет 3 600 000 рублей. Это основная налоговая база. Дополнительно в марте ему выплачены дивиденды в размере 2 500 000 рублей.

Сумма баз за налоговый период равна 6,1 млн рублей, что превышает 5 млн рублей. Но каждая база в отдельности меньше 5 млн рублей, поэтому ставка 15 % в этом случае не применяется. НДФЛ с доходов Михаила удержат по ставке 13 % и с зарплаты, и с дивидендов.

Как считать НДФЛ, если налоговая база превышает 5 млн рублей

НДФЛ надо исчислять на дату фактического получения дохода. Налог рассчитывается нарастающим итогом с начала года. Это применимо ко всем доходам, начисленным физлицу за налоговый период, если в отношении них действует прогрессивная ставка. При этом зачитывается сумма налога, удержанная в предыдущие месяцы текущего года.

При исчислении суммы налога не нужно учитывать доходы, которые налогоплательщик получил от других налоговых агентов.

Пример

Директору ООО ежемесячно выплачивается зарплата 700 000 рублей. Вычеты не предоставляются.

Для расчёта НДФЛ за каждый месяц надо определить налоговую базу нарастающим итогом с начала налогового периода. В зависимости от размера базы, к ней применяется прогрессивная ставка налога и зачитывается налог, удержанный в предыдущие месяцы.

- Январь. Налоговая база — 700 000 рублей, НДФЛ — 91 000 рублей (700 000 × 13 %).

- Февраль. Налоговая база за 2 месяца — 1 400 000 рублей, НДФЛ — 91 000 рублей ((700 000 + 700 000) × 13 % – 91 000 (НДФЛ за январь)).

- Март. Налоговая база — 2 100 000 рублей, НДФЛ — 91 000 рублей, (700 000 × 3 × 13% – 182 000 (НДФЛ за январь и февраль).

Расчёт налога с апреля по июль будет аналогичным. Каждый месяц бухгалтер ООО будет удерживать из зарплаты директора 91 000 рублей и перечислять ему 609 000 рублей.

С августа налоговая база превысит 5 млн рублей и составит 5 600 000 рублей (700 000 рублей × 8 месяцев). Теперь к базе, превышающей 5 млн рублей, будет применяться ставка 15 %. Вот как это работает.

- Август. Налоговая база — 5 600 000 рублей, НДФЛ — 103 000 рублей (650 000 + (5 600 000 — 5 000 000) × 15 % – 637 000).

- Сентябрь. Налоговая база — 6 300 000 рублей, НДФЛ — 105 000 рублей (650 000 + (6 300 000 — 5 000 000) × 15 % – 740 000).

За октябрь-декабрь налог нужно будет рассчитывать в таком же порядке. В каждом из месяцев удержанный с зарплаты НДФЛ составит 105 000 рублей, а директор получит на счёт 595 000 рублей.

Общая сумма НДФЛ за год равна 1 160 000 рублей, из которых 510 000 рублей составляет налог, исчисленный по ставке 15% с суммы дохода, превышающей 5 млн рублей. Для сравнения: если бы прогрессивной ставки не было, за год заплатили бы НДФЛ на сумму 1 092 000 рублей.

Как платить НДФЛ с 2021 года

Если на момент уплаты исчисленная и удержанная у физлица сумма НДФЛ превысила 650 000 рублей с начала года, — платите налог в следующем порядке (п. 7 ст. 226 НК РФ):

- отдельно уплатите по ставке 13 % сумму НДФЛ в части, не превышающей 650 тыс. рублей, которая относится к части налоговой базы до 5 млн рублей включительно;

- отдельно уплатите по ставке 15 % часть суммы НДФЛ, превышающую 650 тыс. рублей, относящуюся к части налоговой базы, превышающей 5 млн рублей.

При уплате налога по ставке 15 % в платежном документе укажите КБК 182 1 01 02080 01 1000 110 (Приказ Минфина РФ от 12.10.2020 № 236Н).

Доходы, превышающие 5 млн рублей, и НДФЛ по ставке 15 % подлежат отражению в отдельных разделах 6-НДФЛ. Подробнее об этом мы рассказали в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

- Как заполнить платёжное поручение по налогам и взносам

- Новая форма расчёта 6-НДФЛ с 2021 года

- РСВ в 2021 году: новая форма и правила заполнения

- МРОТ — 2021: изменения

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Самые важные статьи на почту раз в месяц

Галина, там ведь дальше написано, что с 5 млн будут сравнивать совокупность баз с 2023 года. А то что каждая база определяется отдельно, закреплено, как общее правило, налоговым кодексом. Вот как как написано в статье 210:

"2. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

2.1. Совокупность налоговых баз, в отношении которой применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса, включает в себя следующие налоговые базы, каждая из которых определяется в отношении доходов физических лиц - налоговых резидентов Российской Федерации ОТДЕЛЬНО: (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

1) налоговая база по доходам от долевого участия (в том числе по доходам в виде дивидендов, выплаченных иностранной организации по акциям (долям) российской организации, признанных отраженными налогоплательщиком в налоговой декларации в составе доходов); (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

2) налоговая база по доходам в виде выигрышей, полученных участниками азартных игр и участниками лотерей; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

3) налоговая база по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

4) налоговая база по операциям РЕПО, объектом которых являются ценные бумаги; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

5) налоговая база по операциям займа ценными бумагами; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

6) налоговая база по доходам, полученным участниками инвестиционного товарищества; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

7) налоговая база по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемым на индивидуальном инвестиционном счете; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

8) налоговая база по доходам в виде сумм прибыли контролируемой иностранной компании (в том числе фиксированной прибыли контролируемой иностранной компании); (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

9) налоговая база по иным доходам, в отношении которых применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса (далее в настоящей главе - основная налоговая база). (в ред. Федерального закона от 23.11.2020 N 372-ФЗ) "

То есть, налоговые базы вычисляются всегда отдельно, а вот сравнивать с 5 млн в 2021-2022 надо каждую базу, а с 2023 совокупность баз.

Ошибка в формулировке есть, но не в том что базы определяются отдельно, а в том что " . начнёт действовать с 2023 года. " - оно уже действует.

Исправим текст. Спасибо за замечание.

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносятся в Госдуму и так же регулярно отклоняются ею. Например, такой законопроект 4 , внесенный в октябре 2013 года депутатами от фракции "Справедливая Россия", был возвращен его инициаторам 12 декабря 2013 года по причине отсутствия заключения Правительства РФ, после чего так и не был внесен повторно.

История развития подоходного налога в России – в инфографике.

Материалы по теме:

Вычет по НДФЛ для тех, кто думает про пенсии

В отличие от других социальных вычетов, вычет на уплату взносов по пенсионному страхованию можно получить и в налоговой инспекции, и у работодателя.

Новые правила налога на имущество физических лиц

С 1 января 2015 года налог на имущество физических лиц будет рассчитываться из кадастровой стоимости недвижимости, что повлечет за собой его резкое увеличение.

НДФЛ

Одним из прямых налогов в России является налог на доходы физических лиц (НДФЛ). На практике у налогоплательщиков возникает множество вопросов, связанных с его уплатой. Как рассчитывается ставка НДФЛ? Какие существуют сроки подачи декларации? И нужно ли ее подавать? Имеет ли физическое лицо право на налоговый вычет? Какие доходы освобождаются от налога? Ответы на эти и другие вопросы вы найдете в нашем материале.

С 2021 года в России появится прогрессивная шкала налогообложения доходов. Это значит, что с ростом дохода будет увеличиваться ставка НДФЛ. При доходах более 5 000 000 Р в год она составит 15% с суммы превышения. Новая ставка коснется не всех доходов, есть исключения. А для 2021 и 2022 годов действуют переходные правила.

Вот кому придется платить больше и куда должны пойти эти деньги.

Для какого налога повышается ставка

Ставка повышается для налога на доходы физических лиц, НДФЛ. Это тот налог, что удерживают из зарплаты, платят при продаже имущества и возвращают с помощью вычетов.

Обычная ставка для НДФЛ — 13%. Это для большинства доходов резидентов. Налог с материальной выгоды или призов может составить 35%, с процентов по облигациям с ипотечным покрытием — 9%. А нерезиденты платят НДФЛ по ставке 15% с дивидендов, 30% — с других доходов и 13% — в некоторых случаях, например если они граждане ЕАЭС или высококвалифицированные специалисты.

Повышение ставки касается того НДФЛ, что начисляется по ставке 13% с обычных доходов, например зарплат или подработок на общей системе.

Каких доходов касается повышение ставки

В налоговом кодексе появилось новое понятие: совокупность налоговых баз. Это те виды доходов, что учитываются при расчете превышения. В общем порядке пороговое значение в 5 000 000 Р применяется именно к совокупности налоговых баз, а не к каждому доходу отдельно. Но в 2021 и 2022 годах применяется особое правило.

Для резидентов в совокупность налоговых баз войдут такие доходы:

- Основная налоговая база — например зарплата и вознаграждение по гражданско-правовым договорам, а также доход ИП на ОСНО.

- От долевого участия, в том числе в виде дивидендов иностранной организации, которые признаны в декларации.

- В виде выигрышей в азартных играх и лотереях.

- По операциям с ценными бумагами и производными финансовыми инструментами.

- По операциям РЕПО, предметом которых являются ценные бумаги.

- По операциям займа ценных бумаг.

- По операциям с ценными бумагами и производными финансовыми инструментами, которые учитываются на ИИС.

- Полученные участниками инвестиционного товарищества.

- В виде сумм прибыли контролируемой иностранной компании.

Перечень доходов для нерезидентов содержится в п. 2.2 ст. 210 НК РФ в редакции 2021 года. В отличие от резидентов, в их доходах будет учитываться продажа имущества и подарки.

Считать эти базы нужно отдельно.

Как считать НДФЛ по новым правилам

С 2021 года к одним и тем же доходам нужно применять две ставки НДФЛ:

- если доход за год меньше или равен 5 000 000 Р — 13%;

- если доход больше 5 000 000 Р за год — 650 000 Р плюс 15% с суммы превышения.

То есть повышение ставки касается не всей суммы дохода, а только превышения.

А если доход за год меньше 5 000 000 Р , то вообще ничего не меняется. Под действие закона попадут только те, кто зарабатывает больше 417 тысяч в месяц. В России таких людей совсем немного: по разным оценкам, около 1%. Хотя было бы здорово, если бы больше россиян зарабатывали такие суммы — и тогда пусть даже их коснулось бы повышение ставки.

Например, Егор зарабатывает 80 000 Р в месяц. В год — 960 000 Р . Повышение ставки его не касается.

Анна зарабатывает 250 000 Р . Ее доход за год — 3 000 000 Р . Ставка НДФЛ для Анны составит 13%, как обычно.

Виктор зарабатывает 430 000 Р в месяц. Это 5 160 000 Р в год. Его доход превышает 5 млн, поэтому НДФЛ надо считать так: 650 000 Р + (5 160 000 Р − 5 000 000 Р ) × 15% = 674 000 Р .

Без повышения ставки Виктор заплатил бы 670 800 Р , то есть повышение НДФЛ при зарплате 430 000 Р в месяц составит 3200 Р за год, или 267 Р в месяц.

В 2021 и 2022 годах для расчета превышения налоговыми агентами будет учитываться не совокупность налоговых баз, а каждая отдельно. При соблюдении лимита по каждой из них повышенная ставка не применяется. С этой формулировкой не все понятно. Например, сможет ли налоговая потом сама начислить НДФЛ по повышеной ставке, если совокупность баз окажется больше 5 млн рублей? Эта формулировка может означать, что налоговым агентам немного упростят расчеты, а доплачивать налог все равно придется на основании уведомлений. Но доначислений по ставке 15% в таком случае вполне может и не быть, потому что ничего в законе на это не указывает. Пока разъяснения на этот счет ясности не внесли.

При расчете налоговой базы будут учитываться вычеты. То есть к доходу сначала применят вычеты на детей, за лечение, покупку квартиры или расходы по бизнесу ИП, а уже потом сравнят налоговую базу с 5 000 000 Р . Например, если зарплата за год составит 6 000 000 Р , но в том же году есть право на вычет в размере 2 000 000 Р при покупке жилья, налоговая база будет меньше лимита — и ставка не повысится.

Считать налог в основном будут налоговые агенты — те организации и ИП, что должны удерживать НДФЛ при выплате дохода. Чаще всего это работодатели, иногда доход нужно декларировать самим. Каждый налоговый агент сможет учесть только свою часть доходов, а не общую сумму. Зарплата на одном месте работы может быть меньше 5 000 000 Р , а на нескольких — больше.

Если зарплата от нескольких работодателей

Если есть доход из нескольких источников, каждый налоговый агент удерживает налог только со своей части, не учитывая совокупности налоговых баз в целом по налогоплательщику. Например, две компании платят по 3 000 000 Р . Они удерживают НДФЛ по ставке 13%, хотя общий доход за год больше 5 000 000 Р .

Потом налоговая получит информацию обо всех выплатах, обобщит ее, посчитает превышение и начислит НДФЛ по повышенной ставке. Сумму к доплате укажут в налоговом уведомлении — заплатить ее нужно будет до 1 декабря следующего года.

Для уплаты НДФЛ по ставке 15% ввели отдельный КБК — 182 1 01 02080 01 1000 110.

Если налоговый агент ошибется в расчетах, то за первый квартал 2021 года его не накажут штрафом и пенями. Но при условии, что до 1 июля недоимка будет погашена.

К этому закону еще немало вопросов, поэтому наверняка будут дополнительные разъяснения. Например, непонятно, будут ли отдельно считаться налоговые базы, которые входят в одну группу «Иные доходы»: зарплата и доходы от предпринимательства. От этого зависит расчет налога за 2021 и 2022 годы.

Какие доходы не учитываются

При расчете совокупной налоговой базы у резидентов не учитываются доходы от крупных сделок:

- Продажи имущества, кроме ценных бумаг, — например участка или квартиры.

- Подарков в виде имущества, например машины или доли в доме.

- Страховых выплат по договорам страхования и пенсионного обеспечения.

При продаже квартиры за 6 000 000 Р повышенная ставка не применяется. Если тетя подарила участок за 8 000 000 Р , ставка для резидентов тоже составит 13% — без повышения.

Куда пойдут деньги

Обычно НДФЛ распределяется между бюджетами и идет на обычные расходы: ЖКХ, больницы, спорт, дороги, культуру.

Но налог по повышенной ставке будет собираться и тратиться отдельно. Эти суммы планируют использовать на конкретную цель: как дополнительное финансирование для лечения детей с редкими и опасными заболеваниями.

Всего за 2021 год таким способом планируется получить около 60 млрд рублей. Этого могло бы хватить примерно на 375 уколов препарата «Золгенсма» — самого дорогого лекарства в мире, которое спасает жизни детям со спинальной мышечной атрофией. Сейчас на это лекарство собирают деньги родители и благотворительные фонды, а медлить с лечением нельзя.

За три года дополнительный доход от НДФЛ может составить 190 млрд рублей. Если повышение налога и правда пойдет на такие благородные цели, получится, что самые богатые люди страны принудительно скинутся на лечение детей — и будут отдавать ничтожную часть своего дохода. При зарплате 1 000 000 Р в месяц дополнительный налог составит около 1% от совокупного годового дохода. То есть из заработанного миллиона нужно отдать около 10 тысяч для спасения чьей-то жизни.

Как будут тратиться эти деньги, дойдут ли они до регионов и конкретных людей, удастся ли детям получить реальную помощь — это другой вопрос. Хочется надеяться, что процесс финансирования из нового источника будет простым и понятным.

Читайте также: