Какие ставки пошлин применяются в тс и рф

Опубликовано: 17.05.2024

При перемещении груза через границу на пунктах таможенного контроля в числе прочих платежей взимается обязательный взнос – пошлина. Этот вид государственных сборов практикуется во всем мире. Взносы, в зависимости от характера и направления перемещения, разделяются на три типа: ввозные (при импорте), вывозные (при экспорте) и транзитные.

Что такое ввозная (импортная) таможенная пошлина?

Ввозная таможенная пошлина, по-другому называемая импортной, – это тип обязательного платежа, взимаемого таможенными органами России, когда товар ввозится на территорию страны. Этот вид сборов взимается во всем мире и, несмотря на существенные различия в цифрах и процентах, есть общая тенденция, которой следует каждая страна при формировании платежей: минимальные пошлина на импорт сырья для своих производителей и максимальные – на продукцию, конкурирующую с отечественной. Документом, регулирующим процедуру оплаты импортных пошлин на территории РФ, как и других стран Таможенного Союза (ТС), является Таможенный Кодекс ТС.

Ввозная пошлина – основной вид сборов, взимаемых с импортера товара. Однако кроме этого существуют и так называемые косвенные ввозные платежи, которые также необходимо внести при растаможке товара, импортируемого на территорию стран Таможенного Союза. С юридической и экономической точки зрения все платежи можно классифицировать как формирующиеся на основе ТК – сборы и пошлины, и на основе Налогового Кодекса РФ – НДС, акцизы.

- НДС (налог на добавленную стоимость). Порядок оплаты регламентируется налоговым законодательством РФ и ТК ТС.

- Акцизные сборы, регулируемые теми же документами, что и НДС. Применяются только в отношении импорта подакцизных товаров: табачных изделий, алкоголя, ГСМ, автотранспорт и т.п. Подробный перечень – в Налоговом Кодексе РФ.

- Таможенные сборы (платежи за таможенное оформление). Эти сборы взимаются таможенным органом за действия по ввозу товара на территорию страны.

Виды ставок таможенных пошлин

Методика исчисления таможенной ввозной пошлины зависит от вида ставки, применяемой в расчете. Классификация ставок платежей отображена в Едином таможенном тарифе Таможенного Союза. Они различаются в зависимости от способа взимания и особенностей импортируемой продукции. Согласно Закону РФ «О таможенном тарифе», для расчета таможенных пошлин предусмотрено три основных вида ставок: адвалорная (стоимостная), специфическая, комбинированная.

Адвалорная ставка

Адвалорная ставка – это метод расчета пошлины в процентном отношении к таможенной стоимости. Взимается с продукции одного класса, обладающей разными характеристиками, и рассчитывается, исходя из стоимости товара. На каждое наименование продукта есть своя адвалорная ставка, которая может составлять от 0 до 30%. Показатель ставки динамичный: он может меняться в большую или меньшую сторону, если необходимо защитить интересы производителя. Обычно повышение/снижение вводится на ограниченный временной период. На ввоз алкоголя, сахара, икры, автомобилей и автобусов (более 5 лет эксплуатации) и еще некоторые категории товаров ставки фиксированные.

Формула расчета стоимости пошлины по адвалорной ставке будет выглядеть так: СТП= ТС х АС, где СТП – это сумма пошлины, ТС – таможенная стоимость, АС – адвалорная ставка. Для вычисления используют ставки, действующие на момент составления таможенной декларации.

Адвалорная ставка имеет плюсы и минусы. Преимущества – минимизация убытков в случае неуплаты платежа и препятствование импортированию товаров низкого качества. Недостаток в том, что налог, уплаченный на таможне, отразится на итоговой цене продукции, а это в итоге ляжет на плечи потребителя.

Специфическая ставка

Специфические ставки таможенной пошлины устанавливаются в евро или долларах за каждую единицу импортируемого товара – массы, веса, количества, объема, мощности (например, для двигателей) и не зависят от его цены. Показатели специфических ставок четко фиксированы, не зависят от уровня инфляции, экономической и ценовой политики. Например, специфическая ставка на 1000 штук сигарет, содержащих гвоздику, 2 €, 0,07 € за 1 кг посевного риса.

Расчет таможенной пошлины осуществляется по формуле ТП= СС х КТ х КИВ, где ТП – сумма пошлины, СС – специфическая ставка, КТ – количество товара, КИВ – курс иностранной валюты по курсу Цетробанка РФ на момент вычисления.

Комбинированная ставка

Этот альтернативный вид ставок, как видно из названия, включает в себя и адвалорную (процентную), и специфическую (фиксированную) составляющие. Исчисление такой ставки происходит в три этапа:

- расчет пошлины по формуле адвалорной ставки;

- расчет по формуле специфической ставки;

- в зависимости от вида комбинированной ставки формируется либо кумулятивная пошлина (результаты вычислений складываются), либо альтернативная (оплате подлежит большая из величин).

В документах комбинированная ставка фиксируется, например, так: 15% от стоимости товара, но не менее 2 € за килограмм.

Как рассчитать размер таможенной пошлины?

Размер ставок пошлины зависит от показателей хозяйственно-экономической ситуации в РФ. Их разрабатывает специальная комиссия Минфина России, затем на законодательном уровне ставки утверждаются Кабмином и фиксируются в Таможенном тарифе РФ. В зависимости от страны происхождения устанавливается базовый тариф 100% – для стран с действующим режимом благоприятствования; максимальный – 200% для стран без такого режима и для отдельных стран – тарифные преференции, о которых будет сказано подробнее позже.

Для того, чтобы рассчитать ввозную таможенную пошлину, нужно располагать актуальной на данный момент информацией следующего содержания:

- код ТН ВЭД импортируемого товара и базовую ставку, которая закрепляется за каждым видом товара;

- страна происхождения груза (для определения коэффициента тарифа);

- ввозная таможенная стоимость товара;

- количество продукции в единицах;

- действия особых ставок пошлин;

- курс валют, действующий на данный момент.

Льготы, преференции и освобождение таможенных платежей

Для расчетов таможенных пошлин при ввозе товаров в РФ применяются различные льготы и тарифные преференции. Преференции используются для содействия экономическому развитию развивающихся и неразвитых стран.

Тарифные преференции, предоставляемые при ввозе на территорию РФ, предусмотрены для следующих групп:

- развивающихся стран – 75% от базовой ставки ЕТТ ТС (в перечне 103 государства, в т. ч. Турция, Хорватия, Малайзия Чили и др.);

- менее развитые – освобождение от пошлин (49 стран, в т. ч. Эфиопия, Мальдивы, Гвинея и т.д.).

Тарифные льготы отличаются от преференций тем, что они не носят индивидуальный характер, при их предоставлении учитываются не страны происхождения, а цель импорта и предназначение груза. Например, освобождаются от уплаты таможенной пошлины такие товары:

- для личного пользования;

- импортируемые лицами, имеющими право на беспошлинный ввоз;

- гуманитарная помощь, груз для ликвидации последствий аварий и сихийных бедствий;

- безвозмездная и благотворительная помощь;

- все грузы, которые импортируют физические лица (кроме запрещенных к ввозу и предназначенных для предпринимательской деятельности).

Пожалуйста, помогите сделать эту статью лучше. Ответьте всего на 3 вопроса.

Ввозные таможенные пошлины для физических лиц

Физические лица имеют право ввозить в Россию без уплаты таможенной пошлины товары, попадающие под категорию «для личного пользования», не подлежащие декларированию. Стоимость груза не должна превышать 1500 € при ввозе наземным транспортом или 10000 € при авиаперелете, вес – не более 50 кг. Беспошлинно разрешается ввозить 2 блока сигарет, 250 г табака, до 50 сигар, а также до 3 литров алкоголя.

При превышении любой из этих норм физическое лицо обязано задекларировать груз и оплатить пошлины на ту часть товара, которая превышает установленные квоты. Пройти таможенный контроль физическое лицо может через «красный коридор» – для импортеров товара, обязательного к декларированию и оплате пошлины, или «зеленый» – для туристов или других лиц, не ввозящих груз для декларирования. Однако в любом случае сотрудник таможни имеет право проверить багаж пассажира.

Пошлины на ввоз автомобилей в Россию

Размер таможенной пошлины, оплачиваемой за ввоз автомобиля в РФ, зависит от следующих показателей:

- статуса ввозящего лица (юридическое или физическое);

- цели ввоза;

- стоимости ТС;

- года выпуска машины;

- типа автомобиля;

- объема и мощности двигателя.

Еще важные моменты, касающиеся растаможки ввозимых автомобилей, которые стоит учесть:

- таможенные ставки на ввоз авто не зависят от страны производства, за исключением российских;

- платежи проводятся в рублях или иной валюте;

- для личного пользования можно ввозить не более 1 авто в год;

- растаможка обязательна для любых авто, независимо от способа пересечения границы.

При растаможке автомобилей следует оплатить сбор за таможенное оформление, таможенную пошлину, утилизационный сбор, НДС, акцизы. Последние два налога платят только юридические лица.

Сумма сбора за оформление зависит от стоимости машины и составляет от 500 до 100000 рублей. Утилизационный сбор рассчитывают так: базовую ставку умножают на коэффициент. Базовая ставка для авто коммерческого использования – 150000 рублей. Коэффициент зависит от возраста авто и объема двигателей: от 1,3 до 9,08 – для машин младше 3-х лет, от 6,1 до 35,01 – для авто старше 3-х лет выпуска.

Акциз зависит от мощности двигателя авто: до 90 л.с. – не оплачивается, свыше – от 45 рублей за 1 л.с. (с мощностью 91- 150 л.с.) до 1302 рубля за 1 л.с. (мощностью более 500 л.с.).

Таможенные импортные пошлины для юридических лиц рассчитываются, исходя из типа и объема двигателя и возраста авто: 23% - 25% стоимости для авто до 7 лет с даты выпуска; от 1,4 €/куб. см до 3,2 €/куб. см – для авто старше 7 лет.

НДС – 18% от суммы каталожной стоимости авто, таможенной пошлины и акциза.

Сроки и порядок уплаты импортных пошлин

Процедура оплаты ввозных таможенных пошлин начинается одновременно с регистрацией таможенной декларации. По желанию плательщика возможна оплата до подачи декларации. С момента предъявления груза в орган контроля импортные пошлины должны быть внесены в течение 15 суток. Оплата производится в евро или национальной валюте. Таможенная импортная пошлина не может быть зачтена в уплату иных платежей, зачисляется она на единый счет.

В некоторых случаях допускается отсрочка или рассрочка взноса таможенных платежей, решение принимает таможенный орган в течение 15 дней с момента подачи заявления об отсрочке. В таком случае придется заплатить дополнительные проценты за услугу рассрочки/отсрочки не позже последнего дня прекращения обязательств по оплате ввозной пошлины.

Оплата НДС и акцизов

Оплату НДС регулирует Таможенный Кодекс РФ. База, облагаемая налогом сумма таможенной стоимости, пошлины и акциза. Ставки НДС бывают только 10% или 18% и применяются зависимости от вида товаров – их можно найти в перечне ЕТТ по коду ТН ВЭД. Некоторые виды грузов полностью освобождаются от уплаты НДС:

- медицинская продукция и сырье для ее изготовления;

- объекты культуры и национального российского наследия;

- книги для музеев и библиотек;

- природные необработанные алмазы;

- оборудование, не производимое в России;

- другие категории по ст. 150 Налогового Кодекса РФ.

С перечнем товаров, подлежащих акцизному сбору, можно ознакомиться в Приказе ФТС от 24.08.2017 № 1358.

Пожалуйста, помогите сделать эту статью лучше. Ответьте всего на 3 вопроса.

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

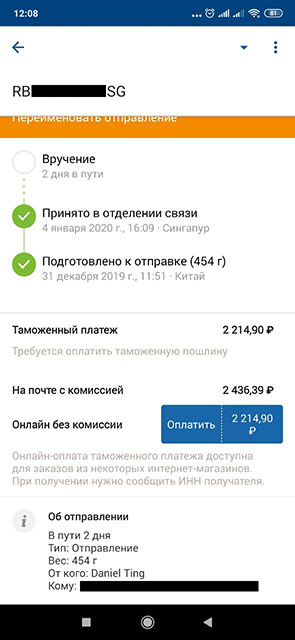

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

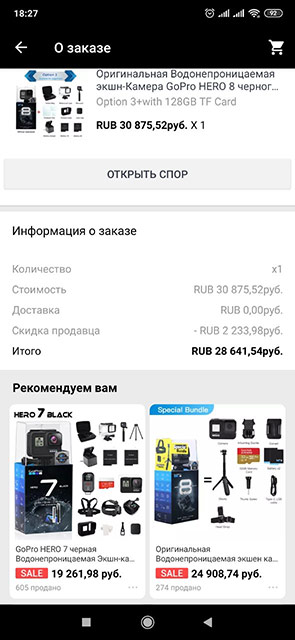

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Таможенный тариф – это свод ставок таможенных пошлин, которыми облагаются товары при пересечении таможенной границы. Ставки приводятся в соответствие с систематизированным перечнем товарной номенклатуры. Требуется уточнить, что таможенная граница может не совпадать с границами государства, и включает в себя все точки отправления и поступления товаров, например, порты, аэропорты, вокзалы. Она может включать в себя границы государств, объединившихся в таможенный союз, на территории которого применяется единый таможенный тариф.

Структура таможенного тарифа

Структура таможенного тарифа строится из товарной номенклатуры и ставок таможенных пошлин. Строка таможенного тарифа включает в себя: код товара, его название и описание, соответствующие им значения ставок. В более сложной структуре могут указываться различные преференции, льготы, квоты.

Виды таможенных тарифов

Существует множество классификаций таможенных тарифов. В первую очередь выделяют два вида: простые и сложные.

- Простой подразумевает, что каждому товару соответствует только одна ставка таможенной пошлины, применяемая в любом случае.

- Сложный подразумевает, что к каждому товару соответствует несколько ставок таможенных пошлин (две или больше). Практически во всех странах используются сложные таможенные тарифы, дающие возможность гибкого применения таможенных пошлин.

Виды таможенных тарифов по перемещению товара:

- Тариф на импорт.

- Тариф на экспорт.

Суть и цель применения таможенного тарифа – управление внешнеторговой деятельностью.

Цели применения таможенного тарифа

Применение таможенного тарифа позволяет добиваться несколько целей:

- управление потоком товаров, перемещаемых через таможенную границу для достижения оптимального соотношения между импортом и экспортом;

- регулярное пополнение бюджета страны;

- защита интересов товаропроизводителей страны от конкуренции с зарубежными товарами;

- создание условий для эффективной интеграции в мировую экономику.

В России первый таможенный тариф был издан в 1724 г. в эпоху царствования Петра 1. Он представлял собой перечень привозных и отпускных товаров в алфавитном порядке, с указанием собираемых пошлин. Размер пошлины устанавливался в зависимости от цены товара, его веса или меры. С тех пор таможенные тарифы неоднократно менялись.

Закон о таможенном тарифе

В 1991 г. был принят Закон СССР «О таможенном тарифе», прекративший действие после того, как перестал существовать СССР.

В 1993 г. был принят Закон РФ «О таможенном тарифе». В соответствии с законом ставки ввозных таможенных пошлин утверждаются Правительством РФ. Закон РФ "О таможенном тарифе" действует и сейчас и является правовой основой для: для порядка применения ставок вывозных таможенных пошлин (экспортных), предоставления преференций и льгот.

Таможенный тариф РФ

Таможенный тариф РФ был введен в действие с 1 июля 1993 года Законом РФ от 21.05.1993 г. № 5003-01 «О таможенном тарифе». Он определял порядок применения таможенного тарифа, видов таможенных пошлин, виды ставок таможенных пошлин, порядок их установления, а также тарифные льготы (преференции). Согласно принятому законодательству ставки ввозных таможенных пошлин устанавливаются законодательно Правительством РФ. Постановлением Правительства РФ от 27.11.2006 N 718 был утверждён Таможенный тариф РФ, действовавший до создания Таможенного Союза.

Единый таможенный тариф ТС (таможенного союза)

Таможенный союз трёх стран России, Белоруссии, Казахстана был создан в 2010 году, его управляющим органом стала Комиссии Таможенного союза (КТС). Первое время между странами шли сложные интеграционные процессы. Единый таможенный тариф ТС вступил в силу с 1 января 2012 года Решением Комиссии Таможенного союза (КТС) от 18.11.2011 № 850. Этим же документом была утверждена новая редакция Единой товарной номенклатуры. С 2012 года наднациональным регулирующим органом Таможенного Союза стала Евразийская экономическая комиссия (ЕЭК), которая стала преемницей КТС. В течение этого же года было принято Решение Совета ЕЭК от 16 июля 2012 г. N 54, которое утвердило вышедшую новую редакцию единой ТН ВЭД ТС и Единого таможенного тарифа Таможенного Союза (ЕТТ ТС). Принятие этих документов было вызвано вступлением России во Всемирную торговую организацию (ВТО) и взятыми в связи с этим обязательствами. Так как Белоруссия и Казахстан не были членами ВТО, то для этих стран был установлен переходный период. Образованный ТС является открытой организацией, готовой к присоединению новых участников. В 2011 году намерение присоединиться выразила Киргизия, одобрение было получило в 2014 году. В 2013 году намерение присоединиться появилось у Армении, одобрение было получено в 2013 году. В 2014 году Киргизия и Армения вошли в состав ТС, однако действовавшие Таможенные тарифы этих стран отличались от Единого Таможенного тарифа ТС. Для вновь присоединившихся стран на время переходного периода действовали льготные условия, во время которого ставки ввозных пошлин на некоторые товары оставались прежними. После окончания переходного периода, льготный период закончился и в действие вступили таможенные пошлины ЕТТ ТС.

Пример. До окончания переходного периода ставки ввозных таможенных пошлин на автомобили в Армении были значительно ниже, чем в других странах ТС. По этой причине стоимость автомобиля, ввезённого в Армению из США, была значительно ниже по сравнению с другими странами ТС. Использовать ввезённый автомобиль можно было по всей территории ТС.

Единый таможенный тариф ЕАЭС

С 1 января 2015 года был создан Евразийский экономический союз (ЕАЭС), объединивший 5 стран: Россию, Белоруссию, Казахстан, Армению, Киргизию. Решением Совета ЕЭК от 10.12.2014 N 112 были внесены изменения в Решение Совета ЕЭК 54 в результате которых ТС был переименован в ЕАЭС, так появился Единый таможенный тариф Евразийского экономического союза (ЕТТ ЕАЭС). Ставки таможенных пошлин были приведены в соответствие с единой Товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД), основанной на Гармонизированной системы описания и кодирования товаров. Эта система состоит из видов товаров и присвоенным им кодам ТН ВЭД, состоящим из 10 цифр. Единый таможенный тариф состоит из 21 раздела (97 групп), содержащих все виды товаров. Указанные в нём ставки таможенных пошлин действуют на территории всех стран-членов ЕАЭС, что позволяет проводить единую таможенную политику.

Таможенный тариф 2020

Таможенный тариф ЕАЭС в 2020 году мало чем отличается от тарифа 2019 года. Решениями ЕЭК проводятся изменения ставок ввозных пошлин в действующий Таможенный тариф. Кроме того, в перечень товаров вносятся новые товарные позиции.

Пример. Решением ЕЭК от 03 февраля 2020 N 23 были обнулены ввозные таможенные пошлины на отдельные виды моллюсков и мясо криля с кодами ТН ВЭД 0307433800, 0307439000, 0307529000, 1605400001 и 1605539000.

Мы уверены, что сроки, стоимость и качество услуг Вас приятно удивят!

Применение единых ставок таможенных пошлин, налогов

В соответствии с положениями ст.360 ТК ТС , таможенные пошлины, налоги в отношении товаров для личного пользования, перемещаемых через таможенную границу, уплачиваются физическими лицами по единым ставкам таможенных пошлин, налогов или в виде совокупного таможенного платежа, равного сумме таможенных пошлин, налогов, исчисленной по ставкам таможенных пошлин, налогов, применяемым в соответствии со статьей 77 ТК .

Единые ставки таможенных пошлин, налогов устанавливаются международным договором государств - членов Таможенного союза.

Каким бы ни был способ ввоза транспортного средства на территорию ТС – ввоз транспортного средства физическим лицом самостоятельно, ввоз в качестве несопровождаемого багажа или пересылка в адрес физического лица, ключевыми факторами при определении размера таможенных пошлин будут являться год выпуска транспортного средства, его объем двигателя и стоимость.

Следует отметить, что для исчисления ставки таможенных платежей на новые транспортные средства будет использована стоимостная информация о ввозимом автомобиле. Обычно стоимость транспортного средства определяется из каталогов производителей транспортных средств, на основе данных иностранных организаций, осуществляющих продажу автотранспорта, или из других независимых источников информации, с учетом комплектации и года выпуска транспортного средства. В качестве вспомогательных источников информации могут применяться экспертные заключения Торгово-промышленной палаты государства-члена Таможенного союза и ее структурных подразделений, а также иные информационные и справочные источники, доступные для декларанта.

Для исчисления ставки таможенных платежей на транспортные средства, бывшие в эксплуатации, будет использована информация о дате производства автомобиля и объеме его двигателя.

В случае если точная дата изготовления не определена, но имеется информация о годе либо годе и месяце изготовления авто-, мототранспортного средства, датой изготовления считается 1 июля года изготовления либо 15-е число месяца изготовления соответственно.

При отсутствии документального подтверждения даты производства автомобиля, год выпуска определяется по коду, указанному в идентификационном номере автомобиля (VIN номер), при этом полный год выпуска исчисляется с 1 июля года его производства.

На текущий момент применяются следующие ставки таможенных пошлин, налогов:

В отношении автомобилей, ввозимых самими собственниками либо иными физическими лицами по поручению собственника, не выезжавшего для приобретения автомобиля за пределы таможенной территории Таможенного союза, вне зависимости от места совершения такой сделки по приобретению, перемещаемых через таможенную границу любым способом, таможенное оформление производится по единым ставкам с заполнением таможенного приходного ордера:

С момента выпуска которых прошло не более 3 лет:

- стоимость которых не превышает 8500 евро в эквиваленте, 54 % таможенной стоимости, но не менее 2,5 евро за 1 куб см рабочего объема двигателя;

- стоимость которых составляет более 8500 евро в эквиваленте, но не превышает 16700 евро в эквиваленте, 48 % таможенной стоимости, но не менее 3,5 евро за 1 куб см рабочего объема двигателя;

- стоимость которых составляет более 16700 евро в эквиваленте, но не превышает 42300 евро в эквиваленте, 48 % таможенной стоимости, но не менее 5,5 евро за 1 куб см рабочего объема двигателя;

- стоимость которых составляет более 42300 евро в эквиваленте, но не превышает 84500 евро в эквиваленте, 48 % таможенной стоимости, но не менее 7,5 евро за 1 куб см рабочего объема двигателя;

- стоимость которых составляет более 84500 евро в эквиваленте, но не превышает 169000 евро в эквиваленте, 48 % таможенной стоимости, но не менее 15 евро за 1 куб см рабочего объема двигателя;

- стоимость которых составляет более 169000 евро в эквиваленте, 48 % таможенной стоимости, но не менее 20 евро за 1 куб см рабочего объема двигателя.

В отношении автомобилей, с момента выпуска которых прошло более 3, но не более 5 лет:

- рабочий объем двигателя которых не превышает 1000 куб см, в размере 1,5 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 1000 куб см, но не превышает 1500 куб см, в размере 1,7 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 1500 куб см, но не превышает 1800 куб см, в размере 2,5 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 1800 куб см, но не превышает 2300 куб см, в размере 2,7 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 2300 куб см, но не превышает 3000 куб см, в размере 3 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 3000 куб см, в размере 3,6 евро за 1 куб см рабочего объема двигателя.

В отношении автомобилей, с момента выпуска которых прошло более 5 лет:

- рабочий объем двигателя которых не превышает 1000 куб см, в размере 3 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 1000 куб см, но не превышает 1500 куб см, в размере 3,2 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 1500 куб см, но не превышает 1800 куб см, в размере 3,5 евро за 1 куб см рабочего объема двигателя;

- объем двигателя которых составляет более 1800 куб см, но не превышает 2300 куб см, в размере 4,8 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 2300 куб см, но не превышает 3000 куб см, в размере 5 евро за 1 куб см рабочего объема двигателя;

- рабочий объем двигателя которых составляет более 3000 куб см в размере 5,7 евро за 1 куб см рабочего объема двигателя.

В отношении транспортных средств и автомобилей, для личного пользования, зарегистрированных на территории иностранных государств, и временно ввезенных иностранными физическими лицами, срок нахождения которых на территории таможенного союза превысил 1 год со дня их ввоза, таможенное оформление производится по вышеуказанным единым ставкам.

В случае если таможенным органом установлено, что целью ввоза является коммерческое предназначение транспортного средства, таможенные платежи будут рассчитываться с применением совокупного таможенного платежа.

Совокупный таможенный платеж с заполнением таможенного приходного ордера уплачивается в отношении транспортных средств: квадроциклов, снегоходов, иных легковых транспортных средств, классифицируемых в товарной позиции 8703 ТН ВЭД ТС; не предназначенных для движения по дорогам общего пользования, прицепов, мотоциклов, мопедов, мотороллеров, моторных транспортных средств для перевозки не более 12 человек, включая водителя, классифицируемых в товарной позиции 8702 ТН ВЭД ТС; моторных транспортных средств для перевозки грузов с полной массой до 5 тонн, классифицируемых в товарной позиции 8704 21 и 8704 31 ТН ВЭД ТС; водных и воздушных судов, не зарегистрированных на таможенной территории и территории иностранного государства для личного пользования, перемещаемых через таможенную границу любым способом.

Таможенные платежи не уплачиваются в отношении таких транспортных средств:

- транспортные средства для личного пользования, зарегистрированные на территории государства-члена Таможенного союза, временно вывозимые за пределы таможенной территории Таможенного союза и обратно ввозимые на таможенную территорию Таможенного союза любым способом;

- транспортные средства для личного пользования, зарегистрированные на территории иностранного государства, временно ввозимые на таможенную территорию Таможенного союза иностранными физическими лицами любым способом (на срок своего временного пребывания на этой территории, но не более чем на один год). Временный ввоз таких транспортных средств допускается при условии обеспечения уплаты таможенных пошлин, налогов в соответствии с таможенным законодательством Таможенного союза;

- автомобиль и прицеп, находящиеся в собственности физических лиц, признанных в соответствии с законодательством государства-члена Таможенного союза беженцами, вынужденными переселенцами , а также прибывающих (переселяющихся) в государство-член Таможенного союза на постоянное место жительства, при одновременном выполнении следующих условий: их ввоз на таможенную территорию Таможенного союза из страны предыдущего проживания осуществляется не позднее 18 месяцев с даты прибытия указанного лица на постоянное место жительства в государство-член Таможенного союза; такие автомобиль и прицеп должны находиться в собственности у указанных лиц и быть зарегистрированы на таких лиц в стране предыдущего проживания в течение не менее 6 месяцев до даты их прибытия (переселения) на постоянное место жительства;

- автомобиль, прицеп, полученные физическим лицом государства-члена Таможенного союза в наследство за пределами таможенной территории Таможенного союза (признанные наследуемым имуществом), при условии документального подтверждения факта получения таких автомобиля и прицепа в наследство в порядке, предусмотренном законодательством государства-члена Таможенного союза;

- транспортные средства для личного пользования, вывозимые за пределы таможенной территории Таможенного союза любым способом.

Таможенные сборы

При таможенном оформлении транспортных средств перемещаемых физическими лицами для личных нужд, взимаются таможенные сборы за таможенное оформление. Таможенные сборы уплачиваются по следующим ставкам:

- 500 рублей - за таможенное оформление товаров, таможенная стоимость которых не превышает 200 тыс. рублей включительно;

- 1 тыс. рублей - за таможенное оформление товаров, таможенная стоимость которых составляет 200 тыс. рублей 1 копейку и более, но не превышает 450 тыс. рублей включительно;

- 2 тыс. рублей - за таможенное оформление товаров, таможенная стоимость которых составляет 450 тыс. рублей 1 копейку и более, но не превышает 1200 тыс. рублей включительно;

- 5,5 тыс. рублей - за таможенное оформление товаров, таможенная стоимость которых составляет 1200 тыс. рублей 1 копейку и более, но не превышает 2500 тыс. рублей включительно;

- 7,5 тыс. рублей - за таможенное оформление товаров, таможенная стоимость которых составляет 2500 тыс. рублей 1 копейку и более, но не превышает 5000 тыс. рублей включительно;

- 20 тыс. рублей - за таможенное оформление товаров, таможенная стоимость которых составляет 5000 тыс. рублей 1 копейку и более, но не превышает 10000 тыс. рублей включительно;

- 50 тыс. рублей - за таможенное оформление товаров, таможенная стоимость которых составляет 10000 тыс. рублей 1 копейку и более, но не превышает 30000 тыс. рублей включительно;

- 100 тыс. рублей - за таможенное оформление товаров, таможенная стоимость которых составляет 30000 тыс. рублей 1 копейку и более.

При таможенном оформлении транспортных средств, перемещаемых физическими лицами для личного пользования, не облагаемых таможенными пошлинами, налогами, (при ввозе беженцами или вынужденными переселенцами) таможенные сборы за таможенное оформление не уплачиваются.

Дополнительно по теме:

Нужна таможенная консультация? Мы поможем! Подробнее об услуге

| Документ полезен? | 0 | m | n | 0 |

Сводная таблица таможенных сборов за совершение таможенных операций (Информация ООО "Альта-Софт" от 21 июля 2020 г.)

В соответствии с частью 1 статьи 46 Федерального закона "О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации" Правительство Российской Федерации ПОСТАНОВЛЯЕТ:

1. Установить, что таможенные сборы за совершение таможенных операций, связанных с выпуском товаров (далее - таможенные сборы за таможенные операции), если иное не установлено настоящим постановлением, уплачиваются по следующим ставкам:

775 рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых не превышает 200 тыс. рублей включительно;

1550 рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 200 тыс. рублей 1 копейку и более, но не превышает 450 тыс. рублей включительно;

3100 рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 450 тыс. рублей 1 копейку и более, но не превышает 1200 тыс. рублей включительно;

8530 рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 1200 тыс. рублей 1 копейку и более, но не превышает 2700 тыс. рублей включительно;

12 тыс. рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 2700 тыс. рублей 1 копейку и более, но не превышает 4200 тыс. рублей включительно;

15500 рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 4200 тыс. рублей 1 копейку и более, но не превышает 5500 тыс. рублей включительно;

20 тыс. рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 5500 тыс. рублей 1 копейку и более, но не превышает 7000 тыс. рублей включительно;

23 тыс. рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 7000 тыс. рублей 1 копейку и более, но не превышает 8000 тыс. рублей включительно;

25 тыс. рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 8000 тыс. рублей 1 копейку и более, но не превышает 9000 тыс. рублей включительно;

27 тыс. рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 9000 тыс. рублей 1 копейку и более, но не превышает 10000 тыс. рублей включительно;

30 тыс. рублей - за таможенные операции в отношении товаров, сведения о которых заявлены в таможенной декларации, общая таможенная стоимость которых составляет 10000 тыс. рублей 1 копейку и более.

В отношении вывозимых из Российской Федерации товаров, по которым установлены адвалорные или комбинированные ставки вывозных таможенных пошлин, за исключением товаров, указанных в пунктах 8 и 9 настоящего постановления, таможенные сборы за таможенные операции уплачиваются по ставкам, предусмотренным настоящим пунктом.

2. В случаях если таможенная стоимость товаров, ввозимых в Российскую Федерацию, не определяется и не заявляется, а также если в отношении вывозимых из Российской Федерации товаров (за исключением товаров, указанных в пункте 26 части 1 статьи 47 Федерального закона "О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации", а также в пунктах 8 и 9 настоящего постановления) не установлены ставки вывозных таможенных пошлин или установлены специфические ставки вывозных таможенных пошлин, таможенные сборы за таможенные операции уплачиваются по следующим ставкам:

6 тыс. рублей - за таможенные операции в случае, если количество товаров, указанных в абзаце первом настоящего пункта, в таможенной декларации не превышает 50 товаров;

12 тыс. рублей - за таможенные операции в случае, если количество товаров, указанных в абзаце первом настоящего пункта, в таможенной декларации составляет 51 товар и более, но не свыше 100 товаров включительно;

20 тыс. рублей - за таможенные операции в случае, если количество товаров, указанных в абзаце первом настоящего пункта, в таможенной декларации составляет 101 товар и более.

3. В случае если при вывозе из Российской Федерации в одной таможенной декларации заявляются сведения о товарах, указанных как в пункте 2 настоящего постановления, так и в абзаце тринадцатом пункта 1 настоящего постановления, кроме случаев, указанных в пунктах 8 и 9 настоящего постановления, таможенные сборы за таможенные операции уплачиваются по ставкам, установленным соответственно пунктами 1 и 2 настоящего постановления по каждому из перечисленных видов товаров.

В случае заявления в одной таможенной декларации для целей помещения под таможенную процедуру экспорта товаров, не облагаемых вывозными таможенными пошлинами, и товаров, облагаемых вывозными таможенными пошлинами, кроме случаев, указанных в пунктах 8 и 9 настоящего постановления, таможенные сборы за таможенные операции уплачиваются по ставкам, установленным абзацем первым настоящего пункта в отношении указанных в настоящем пункте видов товаров, облагаемых вывозными таможенными пошлинами.

4. При совершении таможенных операций в отношении товаров, ввозимых в Российскую Федерацию физическими лицами для личного пользования, за исключением ввозимых физическими лицами без уплаты таможенных пошлин, налогов либо с освобождением от уплаты таможенных пошлин, налогов, а также товаров, указанных в пунктах 5 и 6 настоящего постановления, таможенные сборы за таможенные операции уплачиваются в размере 500 рублей.

5. При совершении таможенных операций в отношении автомобилей легковых и прочих моторных транспортных средств, классифицируемых кодами 8702, 8703, 8704 21 и 8704 31 единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза и указанных в пунктах 1, 3 и 4 таблицы 2 приложения N 2 к решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. N 107 "Об отдельных вопросах, связанных с товарами для личного пользования", ввозимых в Российскую Федерацию любым способом для личного пользования, таможенные сборы за таможенные операции уплачиваются в соответствии с пунктом 1 настоящего постановления.

6. При совершении таможенных операций в отношении водных и воздушных судов, указанных в пункте 2 таблицы 2 приложения N 2 к решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. N 107 "Об отдельных вопросах, связанных с товарами для личного пользования", таможенные сборы за таможенные операции уплачиваются по следующим ставкам:

5 тыс. рублей - за таможенные операции в отношении судна, стоимость которого не превышает 100 тыс. рублей включительно;

10 тыс. рублей - за таможенные операции в отношении судна, стоимость которого составляет 100 тыс. рублей 1 копейку и более, но не превышает 500 тыс. рублей включительно;

20 тыс. рублей - за таможенные операции в отношении судна, стоимость которого составляет 500 тыс. рублей 1 копейку и более.

7. При совершении таможенных операций в отношении воздушных, морских, речных судов, судов смешанного (река-море) плавания, ввозимых в Российскую Федерацию и вывозимых из Российской Федерации в качестве товаров в соответствии с таможенными процедурами временного ввоза (допуска), временного вывоза, переработки на таможенной территории и переработки вне таможенной территории (если операцией по переработке является ремонт таких судов), а также при завершении действия таможенных процедур временного ввоза (допуска) помещением под таможенную процедуру реэкспорта, временного вывоза помещением под таможенную процедуру реимпорта, переработки на таможенной территории помещением продуктов переработки под таможенную процедуру реэкспорта, переработки вне таможенной территории помещением продуктов переработки под таможенную процедуру реимпорта либо помещением продуктов переработки под таможенную процедуру выпуска для внутреннего потребления таможенные сборы за таможенные операции уплачиваются в размере 20500 рублей за судно.

8. При подаче временной таможенной декларации в отношении товаров, к которым применяется временное периодическое таможенное декларирование, за исключением товаров, указанных в пункте 26 части 1 статьи 47 Федерального закона "О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации", таможенные сборы за таможенные операции уплачиваются по ставке 7750 рублей за каждую временную (в том числе дополнительную временную) таможенную декларацию.

При последующей подаче таможенному органу полной таможенной декларации на те же товары таможенные сборы за таможенные операции уплачиваются по ставке 22250 рублей за каждую полную таможенную декларацию.

При заявлении во временной (в том числе дополнительной временной) или полной таможенной декларации для целей помещения под таможенную процедуру экспорта сведений о товарах, облагаемых вывозными таможенными пошлинами, и товарах, не облагаемых вывозными таможенными пошлинами, таможенные сборы за таможенные операции уплачиваются по ставкам, установленным настоящим пунктом.

9. При применении к товарам неполного таможенного декларирования и (или) периодического таможенного декларирования таможенные сборы за таможенные операции при вывозе товаров, за исключением товаров, указанных в пункте 26 части 1 статьи 47 Федерального закона "О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации", уплачиваются по следующим ставкам:

в отношении товаров, по которым не установлены ставки вывозных таможенных пошлин и (или) по которым установлены специфические ставки вывозных таможенных пошлин, - по ставке, предусмотренной абзацем вторым пункта 8 настоящего постановления, за каждую таможенную декларацию;

в отношении товаров, по которым установлены адвалорные или комбинированные ставки вывозных таможенных пошлин, - по ставкам, предусмотренным пунктом 1 настоящего постановления, за каждую таможенную декларацию.

При применении к товарам неполного таможенного декларирования и (или) периодического таможенного декларирования в случае заявления в одной таможенной декларации для целей помещения под таможенную процедуру экспорта товаров, не облагаемых вывозными таможенными пошлинами, и товаров, облагаемых вывозными таможенными пошлинами, таможенные сборы за таможенные операции уплачиваются по ставкам, установленным абзацами вторым и третьим настоящего пункта в отношении перечисленных в них категорий товаров, облагаемых вывозными таможенными пошлинами.

При применении к товарам периодического таможенного декларирования таможенные сборы за таможенные операции при ввозе товаров уплачиваются по ставкам, предусмотренным пунктом 1 настоящего постановления, за каждую таможенную декларацию.

10. Признать утратившими силу акты Правительства Российской Федерации по перечню согласно приложению.

11. Настоящее постановление вступает в силу с 1 августа 2020 г.

Читайте также: