Как запросить декларацию из налоговой за прошлый год по электронке

Опубликовано: 02.05.2024

ответы на вопрос:

Илона! "Запросить у налоговой копии сданной отчетности за прошлые периоды" можно, но навряд ли ИФНС их Вам предоставит, поскольку у неё нет такой обязанности. Но дать мотивированный ответ в 30-дневный срок они будут обязаны на основании 59-ФЗ.

Если я помог Вам своим ответом, оставьте, пожалуйста, отзыв.

Вы конечно вправе обратиться в Налоговую инспекцию по данному вопросу, но вероятность того, что вы получите копии отчётов близка к нулю.

Поэтому я своим доверителям рекомендую отчёты представляемые в налоговую делать в 2-х экземплярах, а на копии своего экземпляра требовать отметки канцелярии налоговой инспекции.

Удачи вам Владимир Николаевич

г. Уфа 29.07.2020 г.

Спасибо за ответ, Андрей Геннадьевич! Зарегистрирую ИП в г. Самара, открою дело в г. Москва, а каким образом и где будет проходить бухгалтерская отчётность? Ведь будет необходим постоянный контакт?

ответы на вопрос:

В отличие от организаций, индивидуальный предприниматель не создает и не регистрирует обособленные подразделения (филиалы и представительства), но в некоторых случаях необходимо дополнительно вставать на учет по новому месту ведения деятельности.

Если новый бизнес предполагается вести на упрощенке, общем режиме или сельхозналоге, то нет необходимости проходить регистрацию в территориальной налоговой инспекции по месту деятельности. Что касается ЕНВД и патента, то они находятся в ведении местных властей, имеют свои региональные особенности, и на учет по месту деятельности надо будет вставать.

Олеся! ИП, в отличие от юридического лица, регистрируется по месту постоянной прописки. Если вы хотите зарегистрировать предпринимательскую деятельность на территории другого региона, то вам необходимо образовывать юридическое лицо или регистрироваться на постоянное место жительства по месту, где вы планируете осуществлять предпринимательскую деятельность. Будут вопросы - обращайтесь к юристам в личную консультацию и получите грамотную консультацию по данному вопросу и возможности защиты ваших прав. Успешно решить Ваш вопрос можно с юридической помощью.

Спасибо за то, что воспользовались услугами сайта!

В ООО деятельность не ведется, отчетность не сдается через какое время налоговая самостоятельно аннулирует фирму и удалит из реестра?

ответы на вопрос:

Несвоевременное предоставление налоговой отчетности влечет за собой штрафные санкции, налагаемые в соответствии с действующим законодательством на организацию и ее руководство.

Организация обязана предоставлять в налоговую инспекцию налоговые декларации по налогам, которые она обязана уплачивать (подпункт 4, пункт 1, ст.23 НК РФ).

Сдавать декларацию нужно в том числе и тогда, когда налоговая база по налогу равна нулю. (Информационное письмо Президиума Высшего Арбитражного суда от 17.03.2003 № 71-пункт 7).

За нарушение этих сроков организация и ее должностные лица привлекаются к налоговой и административной ответственности. (ст. 119 НК РФ).

При просрочке, не превышающей 180 дней, полагается наложение штрафа в размере 5% суммы налога, подлежащей уплате (доплате) за каждый полный или неполный месяц со дня, установленного для предоставления декларации, но не более 30% указанной в декларации суммы и не менее 100 рублей.

При просрочке, превышающей 180 дней, штрафные санкции составляют 30% суммы налога, подлежащей уплате (доплате) на основании декларации, плюс 10% суммы налога за каждый полный или неполный месяц, начиная со 181-го дня.

Нарушение сроков представления налоговой декларации влечет наложение на виновных должностных лиц административного штрафа. В соответствии со статьей 15.5 Кодекса РФ об административных правонарушениях его величина составляет от 3 до 5 МРОТ (300-500 руб.).

Кроме того, налоговый орган, в соответствии с п.2 ст. 76 НК РФ в случае непредставления налогоплательщиком налоговой декларации в течение двух недель по истечении установленного срока представления декларации, имеет право приостановления операций по счетам в банке.

Обязанность юридических лиц представлять бухгалтерскую отчетность в налоговые органы установлена подпунктом 4, пункта 1, ст.23 НК РФ.

Несвоевременная сдача бухгалтерской отчетности также влечет за собой наложение штрафных санкций.

На организацию налагается штраф, предусмотренный пунктом 1 статьи 126 Налогового Кодекса за непредставление в налоговые органы сведений, необходимых для осуществления налогового контроля. Он составляет 50 руб. за каждый непредставленный документ (баланс, отчет о прибылях и убытках и т.д.).

Кроме того, на виновных должностных лиц налагается административный штраф в размере от 3 до 5 МРОТ (ст. 15.6 КоАП РФ).

Несвоевременная сдача расчетов по авансовым платежам по ЕСН и по страховым взносам на обязательное пенсионное страхование влечет за собой наложение штрафных санкций по пункту 1 статьи 126 НК РФ. Штраф налагается в размере 50 руб. за каждый непредставленный документ.

На виновных должностных лиц, кроме того, может быть наложен, в соответствии со статьей 15.6 КоАП РФ, административный штраф в размере от 3 до 5 МРОТ.

Несвоевременная сдача сведений о доходах физических лиц также влечет за собой применение штрафных санкций.

Справка о доходах физических лиц сдается по форме 2-НДФЛ. Она заполняется на каждое физическое лицо и сдается не позднее 1 апреля года, следующего за истекшим налоговым периодом.

За нарушение этого срока организация несет ответственность, предусмотренную пунктом 1 статьи 126 НК РФ – 50 руб. за каждый непредоставленный документ (по числу физических лиц, сведения о которых сданы с опозданием).

Ответственность за несвоевременную сдачу отчетности может быть смягчена.

Статья 114 НК РФ гласит, что при наличии смягчающих обстоятельств, величина штрафа может быть снижена не менее чем вдвое по сравнению с размером установленным в соответствующей статье Кодекса.

Перечень обстоятельств, смягчающих ответственность приведен в статье 112 НК РФ.

Таким образом, территориальная налоговая инспекция конечно может принудительно ликвидировать Вашу организацию (на практики бездействие от 3 лет), но так же может и привлечь в административной ответственности за несдачу налоговой отчетности, потому как нулевой баланс подлежит обязательной сдачи.

Предусмотрено несколько способов подачи налоговой отчетности для физических лиц — лично или через представителя в бумажном виде, почтой или в электронном виде.

Последний способ отправки формы 3-НДФЛ предусматривает подготовку налоговой декларации с помощью личного кабинета налогоплательщика на сайте ФНС — ниже дана пошаговая инструкция, как заполнить и подать отчет электронно, также приведен пример оформления при продаже машины физическим лицом.

- Как подать форму 3-НДФЛ через личный кабинет налогоплательщика в 2021 году?

- Как заполнить налоговую декларацию в электронном виде — пошаговая инструкция

- Пример заполнения при продаже автомобиля в 2020 году

Как подать форму 3-НДФЛ через личный кабинет налогоплательщика в 2021 году?

В последнее время популярность набирает именно электронный способ подачи декларации через личный кабинет на сайте ФНС. Это удобно, быстро, просто и не требует обязательного посещения отделения ФНС.

Подавая 3-НДФЛ электронно, налогоплательщик минимизирует возможные ошибки при заполнения налоговой декларации — процесс заполнения очень простой, а также избавляет себя от необходимости поиска актуальной формы отчетности.

У налогоплательщика, желающего подать отчетность через личный кабинет на сайте ФНС, есть возможность пойти двумя путями:

Сроки подачи в 2020 году зависят от причины отправки отчетности физическим лицом:

- при продаже автомобиля, квартиры, иной недвижимости — до 30 апреля 2021 включительно;

- для получения любого вида вычета и возврата налога — в любой время в течение года, следующего за годом, когда произведены расходы;

- для самостоятельной уплаты НДФЛ с полученного дохода — до 30 апреля 2021 включительно;

- для уплаты налога от деятельности ИП, КФХ — аналогично до 30.04.2021.

Как заполнить налоговую декларацию в электронном виде — пошаговая инструкция

- Шаг 1. Перейти на страницу сайта ФНС для входа в личный кабинет налогоплательщика — прямая ссылка.

В личный кабинет можно войти несколькими способами:

- Прийти в любое отделение ФНС с паспортом и оформить регистрационную карту с логином и паролем, которые можно указывать при входе на сайте.

- Примененить квалифицированную электронную подпись, выданную Удостоверяющим центром.

- С помощью подтвержденной учетной записи на госуслугах.

В данном примере воспользуемся способом входа в личный кабинет через госуслуги.

- Шаг 2. Сделать электронную подпись, которая необходима для подписания заполненного бланка декларации.

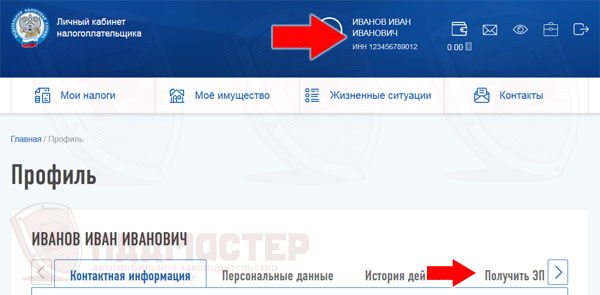

Нужно нажать на свои ФИО вверху страницы, чтобы перейти в Профиль для изменения настроек.

В открывшемся профиле нужно найти вкладку «Получить ЭП» путем нажатия на стрелку вправо.

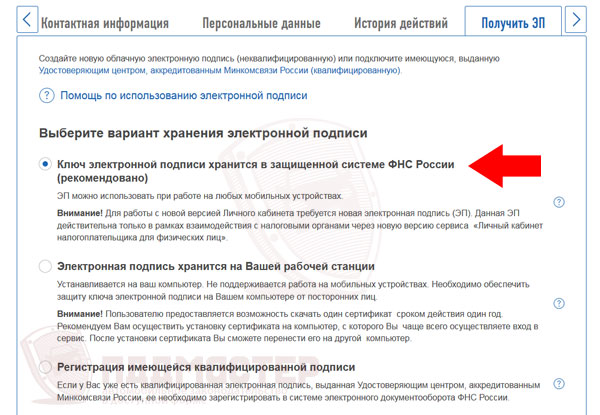

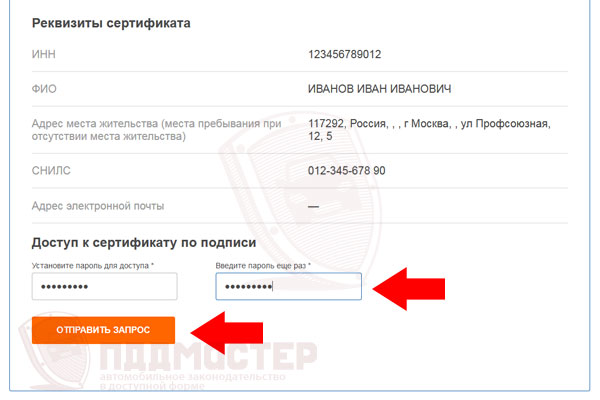

Далее выбрать первый пункт «Ключи ЭП хранится в защищенной системе ФНС», это самый простой способ, который и рекомендован ФНС. После выбора данного пункта нужно опуститься чуть ниже и указать пароль, который и будет электронной подписью. Пароль нужно запомнить.

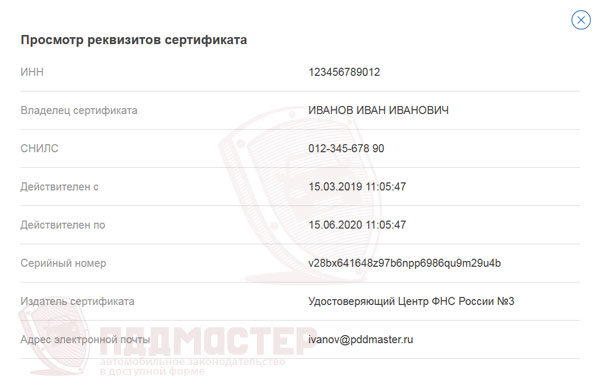

Создание сертификата займет некоторое время, о чем придет сообщение в личный кабинет налогоплательщика. Факт создания электронной подписи можно посмотреть в разделе «Получить ЭП». Чтобы увидеть реквизиты электронной подписи, нужно нажать на ссылку «Просмотреть сертификат» и ввести придуманный пароль. Если пароль будет забыт, можно нажать на ссылку «отозвать сертификат» и сформировать его заново, задав новый пароль.

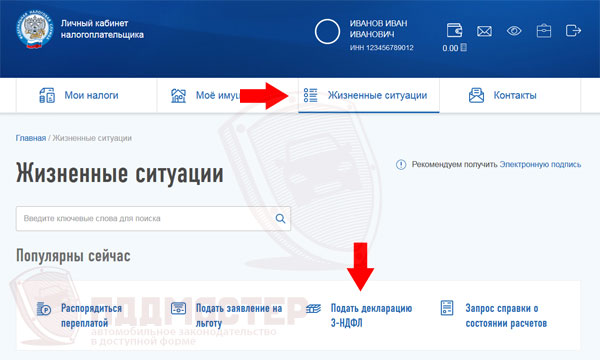

- Шаг 3. Перейти в раздел «Подать декларацию 3-НДФЛ».

Для этого нужно выбрать на главной странице личного кабинета раздел «Жизненные ситуации» и выбрать пункт «Подать 3-НДФЛ».

|  |

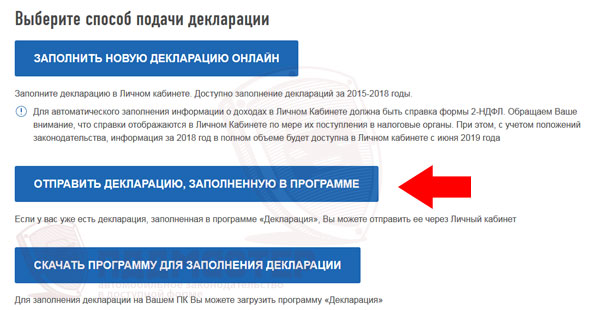

- Шаг 4. Выбрать способ подачи 3-НДФЛ.

Можно подготовить декларацию непосредственно в личном кабинете, можно загрузить уже готовый заполненный бланк в программе «Декларация 2020», сохраненный в формате xml.

Для заполнения 3-НДФЛ в личном кабинете, нужно нажать «Заполнить онлайн».

Если выбрано онлайн заполнение в личном кабинете, то нажимаем «Заполнить онлайн» и выполняем шесть шагов в зависимости от причины заполнения 3-НДФЛ.

Ниже рассмотрим, как заполнить декларацию в личном кабинете онлайн при продаже автомобиля в 2020 году.

Пример заполнения при продаже автомобиля в 2020 году

Если в 2020 году продан автомобиль, и он был в собственности менее 3 лет, то продавец должен заполнить и подать декларацию 3-НДФЛ независимо от того, нужно платить налог с полученного дохода или нет.

Налог платить не нужно, если доходы от продажи машины равны или меньше налогового имущественного вычета (расходы по приобретению данного авто или фиксированная сумма 250 000).

3-НДФЛ нужно сдать в ФНС по месту жительства до 30 апреля 2021, нарушение этого срока приведет к необходимости платить штраф 1000 руб. При этом отчетность все равно подать придется.

Если налог платить нужно, то сделать это можно в срок до 15 июля 2021.

Если автомобиль был в собственности 3 и более лет, то сдавать декларацию не нужно, платить НДФЛ также не требуется.

Исходные данные для примера:

Рассмотрим пример заполнения 3-НДФЛ, если автомобиль был куплен в октябре 2018 за 350 000, а продан в ноябре 2020 года за 360 000.

В этом случае заполнить налоговую декларацию нужно, так как автомобиль был в собственности менее трех лет.

Для подачи 3-НДФЛ находим в «Жизненных ситуациях» раздел «Подать 3-НДФЛ» и выбираем «Заполнить онлайн».

Далее пошагово выполняем следующие действия:

- Шаг 1. Заполнить «Данные».

Если автомобиль продан в 2020 году, а декларация подается в 2021, то указывается год «2020».

Если 3-НДФЛ заполняется впервые в отношении данной машины, то отмечается пункт «ДА». Если налоговая вернула ранее поданную декларацию и налогоплательщик ее изменяет и уточняет, то выбирается «НЕТ» и указывается порядковый номер корректировки.

В последнем пункте налоговые резиденты выбирают «ДА».

После заполнения указанных данных нужно нажать кнопку «Далее».

- Шаг 2. Заполнить «Доходы».

В этом разделе нужно показать доход от продажи автомобиля, для этого нажать на кнопку по центру «Добавить источник дохода».

В качестве источника дохода выступает покупатель автомобиля. После добавления дохода нужно заполнить данные о том лице, которому продана машина. Обычно это физическое лицо, но может быть и организация или ИП. В зависимости от выбранного типа покупателя заполняются соответствующие реквизиты.

В нашем примере авто продан гражданину Лосеву Дмитрию Александровичу за 360 000 руб., поэтому выбирается «физическое лицо», вписывается его ФИО, согласно договору купли-продажи.

Ставку нужно оставить 13%, которая стоит по умолчанию.

Вид дохода — в строке набираем «транспортное средство» или код дохода «1521» и выбираем «Доходы от продажи ТС».

Сумма дохода — указывается цена, по которой продан автомобиль. В нашем примере это 360000.

Предоставить налоговый вычет — выбираем либо вычет в размере расходов на покупку авто (код 903), либо в размере 250 000 (код 906). Второй вариант проще выбрать, если стоимость машины 250 000 или менее рублей, в этом случае сумма вычета подставляется автоматически. Если цена продажи выше, а также сохранился договор о покупке данного транспортного средства, то выбирается код 903 и вносится сумма данных расходов, документально подтвержденных.

В нашем примере выбираем код 903 и вписываем сумму вычета — 350000.

В подразделе «сумма дохода и налога» автоматически проводится расчет налогооблагаемой суммы (цена продажи минус вычет) и НДФЛ, который нужно заплатить. Если доходы равны или ниже вычета, то налог равен нулю.

В нашем примере автомобиль был куплен за 350 000, а продан за 360 000, значит налогооблагаемый доход = 10 000, а сумма налога к уплате 1 300.

После заполнения данного раздела нажимаем кнопку «Далее».

- Шаг 3. Проверить декларацию 3-НДФЛ.

После нажатия на кнопку «далее» в разделе доходов, в разделах «Выбор вычетов», «Вычеты» и «Распорядиться переплатой» нужно нажать «Далее». Данные разделы заполняются в том случае, если налогоплательщик хочет вернуть НДФЛ в связи с правом на различные льготы (например, для получения стандартного вычета, имущественного при покупке квартиры или по ипотеке, социального за лечение и обучение).

Если нужно показать в 3-НДФЛ только продажу автомобиля, то все указанные вкладки можно пропустить.

Во вкладке «Просмотр» необходимо проверить, что правильно указан налог к уплате или его отсутствие. Далее можно посмотреть заполненный бланк декларации 3-НДФЛ, нажав на ссылку «pdf». Открытый файл лучше сохранить на свой компьютер, возможно, в будущем она пригодится.

- Шаг 4. Прикрепить документы, подтверждающие доходы и расходы.

Доход подтверждает договор купли-продажи, где налогоплательщик выступает в роли продавца.

Расходы нужно подтверждать, если выбран вычет 903 — необходимо приложить договор купли-продажи, где налогоплательщик выступает в роли покупателя.

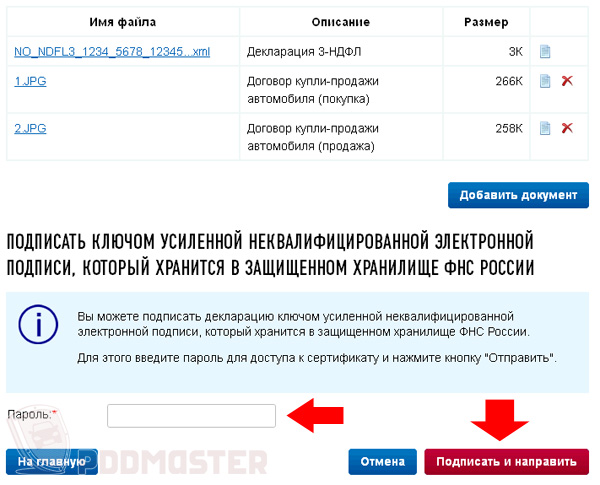

- Шаг 5. Ввести пароль сертификата электронной подписи.

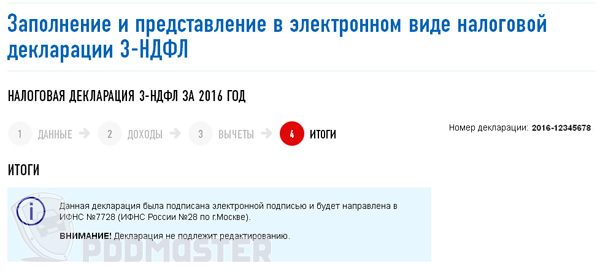

Далее в разделе «Сообщения» в личном кабинете налогоплательщика можно отслеживать процесс взаимодействия налоговиков с декларацией 3-НДФЛ. В течение нескольких дней произойдет регистрация поданной формы, после чего придет сообщение на почту о том, что отчет принят.

Для уплаты налога (если есть такая обязанность) можно зайти на главную страницу личного кабинете, где можно увидеть ссылку на оплату.

На начальном этапе после отправки декларации 3-НДФЛ в личном кабинете налогоплательщика будет статуст «Принято».

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, как подать налоговую декларацию через Интернет.

Необходимость в подаче декларации может появиться в разных ситуациях: при получении дохода (например, при продаже автомобиля) или для получения налогового вычета (например, за обучение в автошколе).

Подготовка документов для подачи декларации через Интернет

Для подачи декларации 3 НДФЛ онлайн нужно подготовить:

- Файл декларации в формате xml.

- Отсканированные копии дополнительных документов.

Файл декларации в формате xml

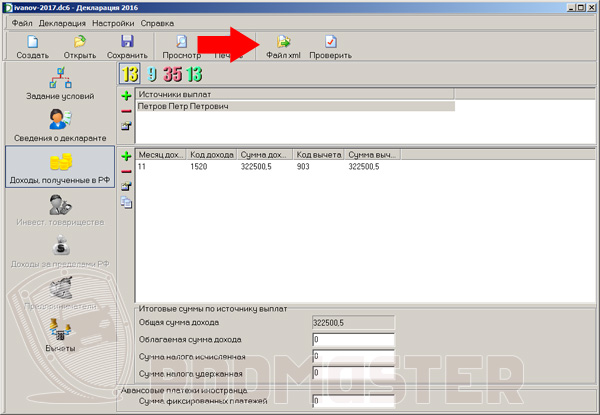

В первую очередь необходимо заполнить декларацию с помощью программы "Декларация". Если Вы этого еще не сделали, то рекомендую изучить следующую инструкцию:

После того, как Вы завершили заполнение декларации, ее нужно сохранить в формате xml. Сделать это довольно просто:

Нажмите на кнопку "Файл xml" в верхней части окна программы. После этого выберите папку, куда будет сохранен файл и нажмите кнопку "ОК".

Подготовка копий дополнительных документов

В качестве дополнительных выступают все документы, которые нужно приложить к декларации.

Например, при продаже автомобиля к декларации нужно приложить 2 договора купли-продажи (один о покупке автомобиля, а второй о продаже).

При получении вычета за обучение в автошколе в качестве дополнительных документов могут выступать договор об обучении с автошколой, кассовые чеки, лицензия автошколы, справка 2-НДФЛ, заявление на возврат НДФЛ.

Все необходимые документы следует отсканировать и сложить в отдельную папку.

Обратите внимание, налоговая накладывает ограничение 20 Мб на суммарный размер загруженных файлов, поэтому рекомендую сканировать документы с разрешением 150 dpi и сохранять их в формате jpg.

Получение сертификата ключа проверки электронной подписи

Для получения сертификата ключа проверки электронной подписи, а также для сдачи налоговой декларации воспользуемся сервисом "Личный кабинет налогоплательщика". Если Вы еще не зарегистрированы в этом сервисе, то рекомендую изучить подробную инструкцию по созданию аккаунта:

Сервис "Личный кабинет налогоплательщика" расположен на странице:

https://lkfl2.nalog.ru/lkfl/

1. Введите ИНН и пароль и войдите в личный кабинет.

2. В верхней части экрана нажмите на кнопку с Вашими ФИО. В открывшемся окне "Профиль" нажмите на ссылку "Получить ЭП".

3. На следующей странице нужно выбрать, где будет храниться ключ электронной подписи. Возможные варианты:

- На сайте налоговой.

- На Вашем компьютере.

Хранение ключа на Вашем компьютере требует установки дополнительного программного обеспечения.

Вы можете выбрать любой из приведенных способов. Однако в рамках данной статьи будет рассматриваться хранение ключа в защищенной системе ФНС России, так как данный способ быстрее и проще.

4. Прокрутите окно ниже и проверьте Ваши данные (СНИЛС, ИНН, ФИО и адрес):

После этого нужно дважды ввести пароль. Данный пароль будет использоваться исключительно для доступа к сертификату.

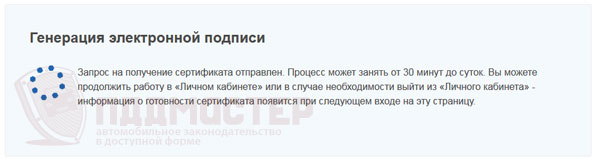

5. Дождитесь получения сертификата:

В сообщении указано, что сертификат формируется до нескольких часов, однако на практике все происходит гораздо быстрее. Через 5-10 минут Вы получите вот такое сообщение:

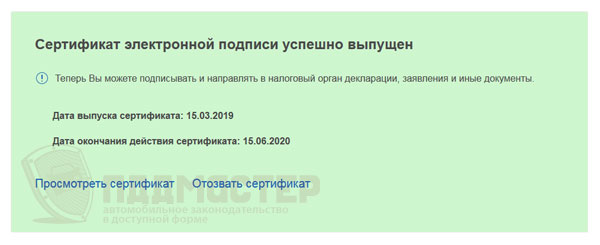

Сертификат получен и при желании Вы можете просмотреть информацию о нем. Для этого нажмите на ссылку "Просмотр сертификата" и введите пароль.

На экране появится информация о сертификате:

Подача декларации 3 НДФЛ через интернет

Чтобы подать налоговую декларацию физического лица онлайн нужно сделать следующее:

1. В меню личного кабинета налогоплательщика выберите пункт "Жизненные ситуации" и на открывшейся странице нажмите на пункт "Подать декларацию 3-НДФЛ":

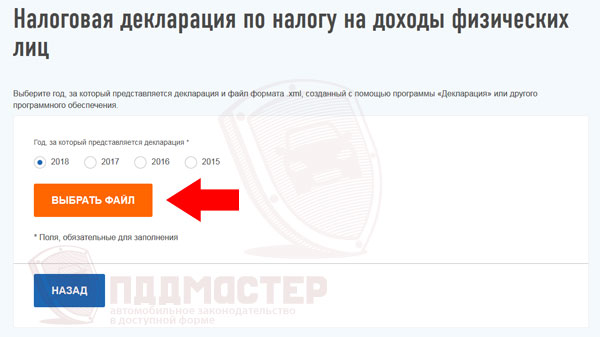

3. Нажмите на кнопку "Выбрать файл" и выберите файл xml, который был сформирован в первой части этой статьи:

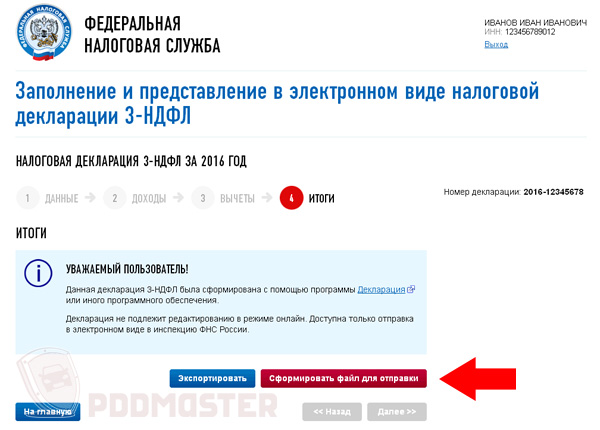

4. На следующем экране нажмите на кнопку "Сформировать файл для отправки":

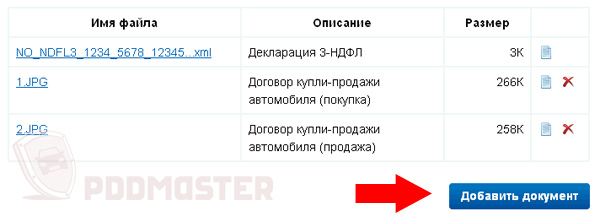

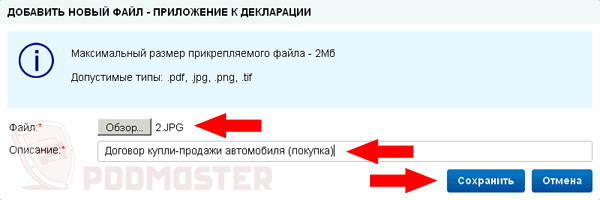

5. На очередном шаге Вы попадете на страницу "Отправка декларации в электронном виде". Здесь нужно загрузить все отсканированные копии документов. Для этого перейдите в нижнюю часть страницы и нажмите на кнопку "Добавить документ":

После этого откроется новое окно, в котором можно загрузить один документ:

- Выберите файл для загрузки (копию одного из документов).

- Введите осмысленный комментарий к документу (например, "справка 2-НДФЛ" или "договор купли-продажи автомобиля (покупка) стр. 1").

- Нажмите на кнопку "Сохранить".

Данную операцию нужно повторить для всех документов, которые Вы прикладываете к декларации.

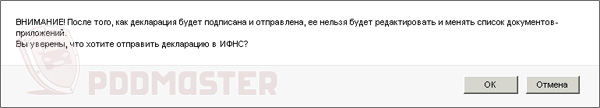

После этого появится последнее всплывающее окно, в котором нужно подтвердить отправку декларации:

7. Дождитесь завершения отправки декларации:

На этом процедура отправки декларации в налоговую через Интернет завершена. Если заранее подготовить все необходимые документы, то на отправку декларации уйдет 15-20 минут. Так что рекомендую подавать декларации 3-НДФЛ через Интернет. Это действительно быстро и бесплатно.

Находясь на упрощенном режиме уплаты налогов, юрлица и ИП освобождаются от некоторых налогов, обязательных при основной системе налогообложения.

Так, если вы предприниматель, то у вас нет налога как у физического лица от предпринимательских доходов, нет НДС, за исключением возможного налога при ввозе на таможне или выполнения договора простого товарищества или доверительного управления имуществом.

Есть варианты, когда нет налога на имущество, используемого в предпринимательской деятельности. Сегодня «упрощенка» не исключает налог на имущество, используемое в вашем бизнесе, с кадастровой стоимостью. Но если вашего вида недвижимости нет в кадастровом списке, то и нет этого налога соответственно. Однако многое зависит от субъекта, у каждого есть свои понятия о недвижимости, необлагаемой налогом, и свои преференции. Если этот вид налога все же требуется платить, то вы как ИП его сами не рассчитываете и никаких деклараций не сдаете. За вас это делает налоговая, отправляя вам уже заполненное уведомление. Вы должны лишь оплатить указанную сумму не позднее 1 декабря года, следующего за расчетным.

Как считать налог

Налог рассчитывается просто: налоговая база умножается на налоговую ставку.

На УСН есть два варианта расчета налоговой базы и две ставки. Зависят они от выбранного налогооблагаемого режима.

Если ваш режим «доходы», то ваша налоговая база — это сумма всего вашего предпринимательского доха за нужный период. Налоговая же ставка у вас в этом случае – 6%.

Если вы выбирали режим «доход минус расход», то налоговая база полностью соответствует названию режима, то есть это разница между всей предпринимательской прибылью за нужный период и расходами, которые понес бизнес. Но есть расходы, которые закон не разрешает вычитать из налоговой базы. Подробнее об этом в Налоговом кодексе, а именно в статье 346.16. В этом режиме налоговая ставка – 15%.

Оплата налога

Вы как предприниматель, выбравший упрощенную систему налогообложения, должны платить налоги ежеквартально, а в конце года сдавать отчет. Налог платится вами по месту жительства, и это не совпадает с организациями, которые все платят по месту своего нахождения.

Итак, налоги необходимо платить раз в три месяца. Есть срок, после которого при неоплате к вам будут предъявляться претензии, — 25 число месяца, следующего за расчетным. Чуть больший срок дают на оплату в конце года — 30 апреля года, следующего после истекшего.

Если срок по уплате налога (подаче декларации) выпадает на выходной или праздничный день, то он переносится на ближайший рабочий.

Платить налог можно через квитанцию в банке, а можно безналично через банковский расчетный счет.

Неуплата налога карается штрафами в размере от 20 до 40% от суммы насчитанного, но просроченного с оплатой, налога.

Сдача отчетности

Раз в год вы как ИП должны сдавать декларацию в налоговую по месту своего жительства. Срок как с последним годовым налогом – 30 апреля года, следующего за отчетным.

Нарушения наказываются: если со сдачей декларации задержаться более чем на 10 рабочих дней, то налоговая заморозит ваш расчетный счет. Денежные штрафы тоже будут, а к ним надо добавить еще и пенни за каждый пропущенный день.

Декларацию можно подать в налоговую:

- через доверенное лицо, нотариально оформив доверенность;

- по почте, отправив письмом с объявленной ценностью;

- электронно, если у вас есть электронная подпись.

Отчетность сдается на специальном бланке — форма КНД 1152017.

Как заполнить декларацию

Вам, как ИП на УСН, требуется заполнить в отчетной форме титульный лист и разделы 1.1 и 2.1.1 Но порядок заполнения иной: сперва титул, потом конец, а лишь затем раздел 1.1 .

Можно заполнить от руки, можно на компьютере, но буквы должны быть заглавные, а чернила черные или синие. В полях, где у вас отсутствуют данные, ставится прочерк. Все суммы пишутся только в рублях, копейки в декларации не указываются, но правило математического округления помним. А это означает, что суммы от 50 копеек и выше округляются до рубля.

Титульный лист требует лишь внимательного заполнения полей с вашей информацией. Пустых клеток быть не должно, с них пишутся прочерки.

Раздел 2.1.1

Верх повторяет титул.

102 –пишите цифру 2.

110 – 113 —указываете доходы за нужный период.

120 – 123 — пишите свою ставку. Например, 6. И это число будет повторяться четыре раза.

130 – 133 — пишите сумму налога за нужный период.

140–143 — пишется сумма уплаченных страховых взносов за нужный период.

Раздел 1.1

Верх листа заполняется также как у титульного. Номер страницы записывается как 002. Далее по строкам:

010 – указываем код ОКТМО по месту жительства. Этот же код требуется в строчках 030, 060 и 090, но заполняется он в этих строках лишь в том случае, если вы меняли место жительства. Если место жительства не менялось, то ставьте прочерк.

020 – пишите сумму налога, уплаченного вами за первый квартал.

040 –вписываете сумма налога, уплаченную за полугодие (Внимание! Не за второй квартал, а за полгода). Сумма рассчитывается следующим образом — исчисленный налог за 6 месяцев минус сумма исчисленных за этот же период страховых взносов. Если разница получилась меньше нуля, то ее следует указать в строке 050. Если разница все же положительная, то в графе 050 ставится прочерк.

070 — это налог за 9 месяцев. Считается также: сумма девятимесячного налога без уплаченных страховых взносов за этот же период. Если получается число меньше нуля, то оно указывается в строке 080.

100 – сумма годового налога, рассчитывается аналогично с учетом годовых страховых взносов. Если в результате расчета выходит меньше нуля, то число указывается в графе 110.

Внизу страницы поставьте подпись и дату.

Вам остается скрепить листы и сдать их в налоговую. В настоящий момент есть вариант подачи декларации через личный кабинет на сайте ФНС, но у вас для этого должна быть электронная подпись. Неподписанные таким образом документы сданными не считаются.

Любой предприниматель в России обязан сдавать налоговую отчётность, чтобы доказать прозрачность своей работы. Форма и сроки зависят от выбранной системы налогообложения. Чтобы вы точно ничего не упустили, делимся краткой памяткой для каждого ответственного предпринимателя, который работает без сотрудников.

Упрощённая система

Сдавать отчётность по этой системе нужно только по итогам года — это одно из главных преимуществ УСН. Предоставьте в ФНС декларацию, в которой прописаны все доходы и расходы за год. У неё есть утверждённый образец, а в приказе ФНС подробно описано, как её заполнять. Впишите информацию на титульный лист и в те разделы, которые относятся к вашему типу налоговой системы.

Какие пункты заполнять

Для УСН « Доходы» — пункты 1.1, 2.1.1, 2.1.2 и раздел 3. Последний заполняется, если вы получаете целевое финансирование — деньги от государства или частных лиц, которые предназначены для конкретных действий. Это могут быть гранты на обучение, инвестиции на развитие бизнеса, льготы и субсидии.

Для УСН « Доходы минус расходы» — пункты 1.2, 2.2 и 3-й тоже опционально.

Как сдавать

Это та же самая декларация, но с нулевыми показателями по доходам.

Книга учёта доходов и расходов

Весь год вам нужно вести учёт доходов и расходов в специальной книге —КУДиР. Её можно заполнять в электронной форме, но для отчётности нужно распечатать и прошить, а страницы пронумеровать.

Если вы платите единый налог на вменённый доход, налоговую декларацию нужно сдавать за каждый квартал — четыре раза в год: в январе, апреле, июле и октябре. Январь — это период отчётности за четвёртый квартал предыдущего года.

Титульный лист декларации для ЕНВД такой же, как и для УСН, а дальше идут четыре раздела. Заполнить нужно все. Чтобы ничего не упустить, используйте актуальную форму декларации.

У ЕНВД не может быть нулевой декларации

Даже если деятельности не было, нужно платить налог по физическим показателям. Например, по площади помещения или стоянки для автомобилей. Какие именно показатели нужно учитывать — зависит от того, какой у вас бизнес.

Книгу учёта доходов и расходов вести не нужно, физические показатели указываются в декларации.

Патент

За сам патент отчитываться не нужно, но он всегда действует в рамках одной из обязательных систем налогообложения — УСН или ОСНО. По этим системам нужно сдавать отчётность, даже если вы не получали доходы.

У общей системы налогообложения форм отчётности гораздо больше, чем у спецрежимов, поэтому предприниматели без сотрудников редко на ней остаются.

Вот что нужно предоставлять:

- Декларацию по форме 3-НДФЛ — ежегодно не позднее 30 апреля года, который идёт после отчётного. В ней вы отчитываетесь о своих доходах. Для ИП это то же самое, что и отчётность по налогу на прибыль с организаций.

- Декларация по НДС — ежеквартально до 25 числа месяца, который идёт после отчётного квартала.

- 4-НДФЛ — в месячный срок после получения первого дохода либо с момента увеличения или уменьшения дохода.

- Не нужно сдавать декларацию по налогу на имущество физических лиц, но сам налог надо уплатить до 1 декабря того года, который следует за отчётным.

Индивидуальные предприниматели на ОСНО без наёмных сотрудников, как и все остальные ИП, платит в ПФР страховые взносы на себя. Это отражается в вашей декларации, и ФНС сама отчитывается перед пенсионным фондом. Поэтому сообщать о выплатах страховых взносов не нужно.

Предприниматели на едином сельскохозяйственном налоге должны сдавать налоговую декларацию ежегодно не позднее 31 марта — за предыдущий год.

Даже если вы не вели дела, всё равно должны сдать нулевую отчётность.

Книга учёта доходов и расходов

Всё по схеме упрощёнки, только бланк для заполнения немного другой. Даже если вы не вели дела, книга всё равно нужна.

Если не сдал отчётность вовремя

Для всех индивидуальных предпринимателей, которые просрочили сдачу отчётности, есть единая система штрафов.

Если вы не представили декларацию в ФНС вовремя, вас оштрафуют на 5−30% от неуплаченного налога. Штраф выпишут за каждый просроченный месяц, даже неполный. В зависимости от суммы налога штраф составит не больше 30% от неё, но и не меньше 1000 рублей.

Штраф за отсутствие КУДиР — 200 рублей.

Если вы совмещаете несколько систем налогообложения, нужно сдавать отчётность по каждой из них отдельно.

Налоговый вычет за онлайн-кассу

Предприниматели на ЕНВД и патенте могут оформить налоговый вычет за каждую зарегистрированную кассу. Для этого нужно вписать сумму расходов в налоговую декларацию. Подробнее об этом читайте в нашей статье.

Кто может подготовить отчётность за вас

Коротко

- На УСН нужно ежегодно сдавать налоговую декларацию не позднее 30 апреля следующего за отчётным года. Учёт доходов и расходов необходимо вести в специальной книге — КУДиР.

- На ЕНВД нужно сдавать налоговую декларацию за каждый квартал: в январе, апреле, июле и октябре. КУДиР вести не надо.

- За патент отчитываться не нужно, но он всегда действует в рамках одной из обязательных систем налогообложения — УСН или ОСНО. А ещё нужна книга учёта доходов и расходов.

- На ОСНО нужно ежегодно сдавать декларацию по форме 3-НДФЛ не позднее 30 апреля года, который идёт после отчётного. Декларацию по НДС — ежеквартально до 25 числа месяца, который идёт после отчётного квартала. 4-НДФЛ — в месячный срок после получения первого дохода либо с момента увеличения или уменьшения дохода. А ещё нужно вести КУДиР.

- На ЕСХН необходимо сдавать декларацию ежегодно не позднее 31 марта за предыдущий год и вести учет доходов и расходов в КУДиР.

- Чтобы ничего не упустить, можно доверить сдачу отчётности сервисам онлайн-бухгалтерии.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Читайте также: