Как вывести деньги с etxt ru не становясь самозанятым

Опубликовано: 15.05.2024

В законодательстве РФ помимо общего порядка уплаты налогов предусмотрено несколько специальных налоговых режимов. Одним из них является самозанятость.

В настоящем обзоре подробно описано, что это за режим, кто имеет право его применять, какие здесь есть особенности и как перейти на такой порядок налогообложения.

- Самозанятость: понятие, законодательное регулирование

- Кто может стать самозанятым?

- Особенности работы в статусе самозанятого

- Для чего может потребоваться получение статуса самозанятого?

- Какими видами деятельности могут заниматься самозанятые?

- Плюсы и минусы уплаты НПД

- Сколько платят в бюджет самозанятые?

- Как стать самозанятым: пошаговая инструкция

- Заключение

Самозанятость: понятие, законодательное регулирование

Самозанятость – это специальный налоговый режим, в рамках которого физические лица и ИП имеют возможность уплачивать налог с получаемого ими дохода по упрощенной схеме.

В действующем законодательстве не используется слово «самозанятость». Вместо него применяется понятие – налог на профессиональный доход (НПД).

Основным нормативным актом, регулирующим деятельность самозанятых лиц, является Закон РФ от 27 ноября 2018 года № 422-ФЗ.

Этой режим начал действовать с 1 января 2019 года. При этом изначально он применялся только в 4 регионах (Москва, Московская и Калужская область, Татарстан). Однако к 2021 году в этом эксперименте участвует уже более 50 субъектов РФ.

Кто может стать самозанятым?

В упомянутом выше законе определен перечень условий, которые должны быть соблюдены для получения статуса самозанятого. Заключаются они в следующем:

- плательщиком НПД может быть только физическое лицо или индивидуальный предприниматель,

- отсутствие наемных работников или работодателя,

- размер дохода за год не должен превышать 2,4 млн рублей,

- если предприниматель ранее уплачивал налоги по другой системе, то для уплаты НПД нужно будет отказаться от прежнего режима налогообложения.

Помимо приведенных выше пунктов также есть еще одно важное условие – деятельность лица, желающего получить статус самозанятого, не должна попадать в список, приведенный в п. 2 ст. 4 Закона РФ № 422-ФЗ.

Особенности работы в статусе самозанятого

Работа в качестве самозанятого лица имеет ряд особенностей:

- Налогоплательщики могут применять такой режим независимо от территории, на которой они ведут свою деятельность. Главное условие – это должен быть субъект РФ, включенный в данный эксперимент.

- Самозанятые лица могут работать с любыми контрагентами: другими гражданами, индивидуальными предпринимателями, а также юридическими лицами.

- Налогом облагается профессиональный доход, полученный от самостоятельного ведения деятельности или использования имущества.

- Физические лица, работающие на таком режиме, освобождаются от уплаты НДФЛ, а индивидуальные предприниматели от НДС (за исключением отдельных случаев).

- Самозанятым не нужно сдавать налоговую декларацию и посещать территориальное отделение ФНС. Весь процесс организуется в приложении «Мой налог».

- По НПД налоговым периодом признается один календарный месяц. При этом первым налоговым периодом считается промежуток времени, прошедший с момента постановки на учет до конца месяца, идущего после месяца, в котором гражданин зарегистрировался в качестве самозанятого.

- Самозанятым лицам предоставляется налоговый вычет в размере до 10 000 рублей (исчисляется нарастающим итогом). Об этом написано в п. 1 ст. 12 Закона РФ № 422-ФЗ.

Для чего может потребоваться получение статуса самозанятого?

Можно назвать несколько весомых причин для перехода на специальный налоговый режим НПД.

В первую очередь это возможность с минимальными потерями легализовать свой доход. Как известно, каждый человек, получающий финансовую выгоду на территории РФ, обязан уплачивать с нее налоги в бюджет. Уклонение от данной обязанности влечет за собой существенные риски в виде: блокировки счетов банками, санкций со стороны налоговых органов.

Таким образом, получение статуса самозанятого позволяет открыто заниматься своей деятельностью, не переживая о получении штрафа за незаконное предпринимательство.

Кроме того, последнее время оформление самозантости все чаще требуется для работы на биржах фриланса (например, eTXT, freelancejob.ru).

Еще одна причина для перехода на НПД – возможность начать сотрудничество с солидными заказчиками. Сегодня бизнес предпочитает вести деловые отношения с лицами, имеющими официальный статус (ИП, самозанятый).

Какими видами деятельности могут заниматься самозанятые?

В законе не описаны конкретные виды деятельности, которыми вправе заниматься самозанятые граждане. Однако в п. 2 ст. 4 Закона РФ № 422-ФЗ приведен перечень сфер, в которых нельзя работать плательщикам НПД. Сюда относится:

- продажа подакцизных товаров и продукции, подлежащей обязательной маркировке,

- перепродажа товаров и имущественных прав (за исключением случаев, когда продаются активы, ранее использовавшиеся для личных нужд),

- добыча и продажа полезных ископаемых,

- ведение предпринимательской деятельности в рамках договора поручения/комиссии, агентского соглашения,

- оказание услуг по доставке товаров с приемом оплаты за них.

Кроме того, получить статус самозанятого не смогут лица, которые уже ведут деятельности в рамках другого налогового режима.

Как показывает практика, НПД идеально подходит для работы в таких сферах: выполнение различных задач в интернете (фриланс), репетиторство, услуги няни, седелки, переводчика и т.д.

Плюсы и минусы уплаты НПД

Работа в статусе самозанятого лица имеет несколько существенных преимуществ. Выражаются они в следующем:

Вместе с тем, работа в режиме НПД не лишена и некоторых минусов. Основные сложности, с которыми сталкиваются самозанятые, заключаются в следующем:

-

необходимость в ежемесячной уплате налога, период самозанятости не включается в трудовой стаж. Однако эту проблему легко решить. Можно начать добровольно вносить взносы в счет пенсионного страхования, самозанятый, добровольно уплачивающий страховые взносы, не может уменьшить налог на их сумму, отсутствие выплат в случае выхода в декрет, наступление временной нетрудоспособности (уход на больничный), наличие лимита по доходам (до 2,4 млн рублей в год), нет возможности привлечь наемных работников, самозанятость доступна не для всех видов деятельности.

Сколько платят в бюджет самозанятые?

В соответствии с положениями ст. 8 Закона РФ № 422-ФЗ по НПД объектом налогообложения признается доход, полученный физическим лицом/ИП от реализации: товаров, работ, услуг или имущественных прав.

Налог исчисляется в виде процента от полученного дохода. Для самозанятых лиц установлены следующие ставки (ст. 10):

- 4% – по сделкам, совершенным с физическими лицами,

- 6% – при поступлении оплаты от индивидуальных предпринимателей и организаций.

Ежемесячно до 12 числа налоговый орган направляет самозанятому уведомление о необходимости проведения перечислений в бюджет (через приложение «Мой налог»). При этом платеж должен быть проведен до 25 числа этого же месяца.

Как стать самозанятым: пошаговая инструкция

Одно из существенных преимуществ самозанятости – простота получения такого статуса. Действовать нужно в соответствии со следующей инструкцией:

- Первым делом на свой телефон необходимо скачать бесплатное приложение «Мой налог» – оно находится в свободном доступе в App Store и Google Play.

- Следующим шагом будет регистрация в приложении – тут на выбор налогоплательщика есть несколько вариантов авторизации в системе:

-

по скану российского паспорта (его нужно приложить к камере телефона в развернутом виде, приложение отсканирует документ, после чего будет предложено сделать селфи), по ИНН – в этом случае потребуется сам идентификационный номер налогоплательщика и пароль от ЛК на сайте nalog.ru, через учетную запись на портале Госуслуги.

В процессе регистрации в приложении «Мой налог» будет запрошен телефон заявителя. Нужно указать реальный номер, так как на него придет код подтверждения операции.

- Войдя в систему необходимо указать вид деятельности, которым планирует заниматься самозанятый – для этого нужно последовательно выбрать такие вкладки: «Прочее» / «Профиль» /«Вид деятельности».

- Для перечисления налоговых платежей в бюджет к своему аккаунту можно прикрепить банковскую карту или же настроить автоплатеж.

Пройдя все описанные выше шаги, налогоплательщик может приступать к ведению своей деятельности. Каждый раз при получении дохода ему необходимо будет формировать чек со следующими сведениями:

- перечисленная сумма,

- название оказанной услуги,

- сведения о клиенте (название ООО или имя ИП, ИНН). Если заказчиком является физическое лицо, то о нем ничего не нужно указывать.

Дополнительно стоит отметить, что если на НПД перешел индивидуальный предприниматель, который ранее применял другие специальные режимы налогообложения (УСН, ЕСХН и т. д.), то от них нужно будет отказаться в течение месяца. Оформляется отказ путем направления в налоговый орган соответствующего уведомления.

Заключение

Налог на профессиональный доход (самозанятость) позволяет физическим лицам и предпринимателям, зарабатывающим до 2,4 млн рублей в год путем самостоятельного оказания тех или иных услуг, легализовать свою деятельность.

Главные преимущества такого режима – низкие ставки, отсутствие отчетности, простота исчисления и уплаты налога, а также удаленная регистрация (без визита в налоговый орган).

Биржа копирайтинга Etxt считается одной из крупнейших площадок для фрилансеров. Множество заказов, в том числе невысокого уровня сложности, честные покупатели и неплохие тарифы для профи – сервис кажется идеальным стартом для карьеры в копирайтинге.

Но есть ли дорога новичкам на столь крупной платформе, и каковы реальные доходы с биржи? Разберемся, что обещает Етхт на сегодняшний день.

- Официальный сайт – etxt.ru

- Работает с 2008 года

- Всего заказчиков – 0,5 млн (на момент написания статьи – 16.11.2020)

- Всего исполнителей – 1 млн

- Выполненных заказов – 11,8 млн

![]()

🔥Чтобы быстрее освоить профессию копирайтера советую посмотреть нашу подборку лучших👉 Онлайн-Курсов Копирайтинга . Качественное обучение помогает быстрее и в разы увеличить свои доходы.

Из этой статьи вы узнаете:

Биржа копирайтинга Etxt ru – отзывы пользователей + оценки

3,37

Невысокий заработок для новичков;

Медленный вывод средств;

Невозможность обжаловать претензии заказчика;

А вот, что говорят о сервисе сами исполнители.

Етхт ру – регистрация + личный кабинет

Основные, важные для исполнителя, факты о бирже Etxt предоставляю в таблице.

| Сайт Etxt.ru | |

| Когда создан | 2008 год |

| Наличие реферальной программы | + |

| Предназначение | Быстрый заработок, копирайтинг |

| За что платит | Написание текстовых заданий и статей разного уровня сложности, фотографии и готовы материалы. |

| Валюта | Рубли |

| Минимальный вывод | 250 руб |

| Разнообразие заданий | Большое |

Чтобы создать профиль на Етхт, зайдите на главную страницу и выберете кнопку регистрации. После этого, вам предложат выбрать, заказчик вы или исполнитель, и ввести данные для регистрации.

После этого, на вашу электронную почту придет письмо со ссылкой-подтверждением профиля. Перейдя по ней, вы станете зарегистрированным пользователем.

Шаг 2. Етхт – вход в личный кабинет

Теперь нам предстоит заполнить анкету – немного личных данных и специфика работы на сайты. Выберите, какой вид работы вы готовы выполнять и на какие расценки согласны. Не лишним будет подтвердить свою квалификацию и прикрепить сканы дипломов из Вуза. Как правило, писателям с высшим образованием проще заработать на сайте.

Заработок на Etxt – подробное описание, что нужно делать

Работа на бирже так или иначе связана с написанием текстов. О всех нюансах и деталях заработка на копирайтинге читайте по ссылке. Заработать можно на статьях и фото на продажу, переводах и написании материалов под заказ.

Виды заданий и их стоимость

Етхт предлагает несколько видов работы:

Стоимость своих услуг пользователь может задать при регистрации, однако зарабатывать желаемые суммы в начале почти невозможно – на первых порах придется работать за 8-10 рублей/1000 символов.

Как правило, несложные задания вроде рерайтинга дают невысокий заработок – до 30 руб/1000 знаков, тогда как за SEO-тексты, особенно на иностранных языках, готовы хорошо платить. Оплата за качественный англоязычный текст может переваливать за 100 руб/1000 символов.

Кроме видов работ, предлагается широкий диапазон тем – от культуры и искусства до интернет-маркетинга. Здесь та же история: чем сложнее тема, тем выше доход. По этой причине биржа стала популярной площадкой для представителей технических профессий.

Сколько можно заработать на Etxt на копирайтинге

Заработок кардинально разнится в зависимости от уровня и опыта исполнителя. На главной странице биржи приведены такие цифры.

Расценки недалеки от правды. Начиная от мизерных 8 руб, новичок может в первые пару месяцев подняться на 20-30 руб за 1000 знаков. Вот, что говорит практика:

| Заработок новичка | Расценки опытного автора | Расценки профессионала |

| 8-30 руб за 1000 знаков | 40-75 руб за 1000 знаков | 100+ руб за 1000 знаков |

Ситуация усугубляется с годами, когда исполнителей становится все больше.

Хотите узнать, сколько вы смогли бы зарабатывать на копирайтинге со своими нынешними знаниями?👉 Пройти тест .

Как выводить деньги

Сервис предлагает 5 способов вывода заработка:

Минимальной суммой для перевода на Яндекс Деньги, Webmoney и Kiwi – 250 рублей, для банковских карт – 5000 рублей.

Переводы осуществляются в течение 5 суток, на что часто жалуются пользователи. При этом доступ срочный перевод за 24 часа, однако за него взимается дополнительная комиссия.

Партнёрская программа

Етхт славится своей растущей реферальной программой. Заработать на ней довольно просто

- Вы привлекаете пользователи на биржу;

- Пользователь совершает сделки, за которые взимается комиссия;

- Вы получаете 25% от комиссии.

Здесь список лучших партнёрских программ для заработка без своего сайта.

Выводы о работе сайте

Etxt сложно назвать быстрым заработком. Это площадка для копирайтеров, которая при желании может стать полноценной работой.

Конечно, здесь можно написать несложные тексты или отзывы за 8-10 руб/ тысяча символов. Однако, заработать на таких заказах довольно сложно из-за высокой конкуренции.

Здесь можно посмотреть другие биржи копирайтинга.

Рейтинг биржи Etxt в сравнении с другими аналогичными ресурсами

- Обзор биржи копирайтинга Advego.ru (Адвего.ру) – отзывы о заработке, типы заданий и их стоимость

- Заработок на Сеоспринт: реальные отзывы, типы заданий и их стоимость + мой личный опыт

- Заработок на Wmmail (Вммаил) – отзывы пользователей, обзор заданий + сравнение ресурса с его аналогами

- Заработок на Соцпаблик – обзор заданий, отзывы + сравнительная таблица

Андрей Чикор - руководитель и главный редактор проекта! Контакты:Больше информации обо мне можно узнать на странице: О проекте.

- Занимаюсь сайтами и заработком в интернете с 2009-го года;

- В пике управлял 10 сайтами;

- Максимальный результат на личном сайте: 10 000 чел. в сутки;

- Максимальный доход на личном сайте: 2500$ в месяц;

- С июня 2020 года руковожу отделом маркетинга в нишевом интернет-магазине с трафиком до 2 000 чел. в сутки.

Самозанятые и ИП-водители получают выплаты прямо на карту без посредников. О том, какая нужна банковская карта, когда приходят выплаты и как подтвердить доход, — читайте в статье.

Требования к банковской карте и номеру счёта

Чтобы получать деньги за заказы на карту, вам нужен номер счёта резидента РФ — он обязательно должен начинаться с цифр «40817…». На банковский счёт нерезидента РФ или реквизиты чужой карты перевод не пройдёт, так как будет отклонён банком. Вам нужно указать данные дебетовой карты, оформленной на ваше имя.

Вот ещё несколько рекомендаций к банковской карте и счёту:

• Счёт должен быть активным — то есть без ареста.

• Привязанная к этому счёту карта, данные которой вы указываете, должна быть дебетовой — не кредитной и не картой рассрочки.

• Карта должна быть именная и только ваша — на ней должны быть ваше имя и фамилия, поэтому карты родственников и знакомых не подойдут. Исключение составляет карта для водителей — на неё мы сможем переводить деньги, хоть сама карта не именная.

О том, как получить правильную банковскую карту, если вы нерезидент РФ — читайте по ссылке.

Как происходят выплаты

Деньги автоматически перечисляются с баланса Яндекс.Про на вашу банковскую карту со второго дня сотрудничества с Яндекс.Такси в качестве самозанятого водителя-партнёра.

Деньги проходят несколько стадий: расчётный счёт Яндекс.Такси → проверка службой безопасности банка → счёт межбанковских расчётов в банке плательщика → расчётный центр Центрального Банка → счёт межбанковских расчётов банка получателя (водителя) → проверка службой безопасности банка → номер счёта водителя.

После того как банк подтвердит платёж, мы отразим на балансе, что платёж прошёл. Значит, скоро деньги будут зачислены на счёт, а поступившая сумма спишется с баланса в Яндекс.Про.

Когда происходят выплаты

Переводы на карты Сбербанка, «Тинькофф» и «Альфа-Банка» производятся ежедневно. Переводы на карты других банков за заказы в выходные переносятся на понедельник и вторник — из-за графика работы банков. Выплаты могут приходить частями и иногда в разные дни — это зависит от заказов.

На следующий день

Бонусы и корпоративные заказы, которые поступили до 22:00.

Безналичная оплата за заказы от пользователей, которые поступили до 21:10* по Москве.

Через день

Бонусы и корпоративные заказы, которые поступили после 22:00.

Безналичная оплата за заказы от пользователей, которые поступили после 21:10* по Москве.

*в некоторых случаях это время может измениться по техническим причинам

Как учитываются комиссия и траты на заправках

Из выплаты за текущий день вычитаются комиссия этого дня по заказам, выполненным до 22:00, и стоимость заправок, оплаченных до 00:00. А комиссия за заказы, выполненные с 22:00 до 00:00, вычитается из выплат следующего дня.

Комиссия за корпоративные заказы вычитается из оплаты за безналичные заказы.

Где отслеживать выплаты

Чтобы посмотреть, какие выплаты вам поступили, зайдите в раздел «Баланс» в Яндекс.Про и выберите строку «Перевод». Там вы увидите, какие заказы вошли в платёжное поручение и размер комиссии, которая была удержана.

Что делать, если не пришли деньги

Если вы не получили деньги на карту в течение нескольких дней, проверьте реквизиты своего счёта — они могли быть неверно указаны.

Чтобы получать деньги за заказы на карту, вам нужен номер счёта резидента РФ — он обязательно должен начинаться с цифр «40817…». На банковский счёт нерезидента РФ или реквизиты чужой карты перевод не пройдёт, так как будет отклонён банком. Вам нужно указать данные дебетовой карты, оформленной на ваше имя.

Ещё одна причина, из-за которой деньги могут не прийти, — большой лимит в Яндекс.Заправках. Зайдите в раздел «Яндекс.Заправки» и проверьте лимит. Если лимит большой, его нужно поменять. Подробнее — здесь.

Как подтвердить доход

Справку с подтверждением дохода можно получить в приложении «Мой налог». Для этого нужно зайти в профиль, нажать на имя, пролистать экран вниз до раздела «Сформировать справку» и выбрать нужную.

Материалы по теме

Адрес Центра для водителей:

Москва, Огородный проезд, 10с6.

Без выходных, 09:00–21:00.

Приём по предварительной записи.

Чтобы записаться, перейдите по ссылке

Как найти Центр

Сообщества Яндекс.Водитель в социальных сетях: ВКонтакте, Ютуб, Инстаграм, Вайбер, Телеграм, ТикТок

© 2009–2021 ООО «Яндекс.Такси»

К сожалению, браузер, которым вы пользуйтесь, устарел и не позволяет корректно отображать сайт. Пожалуйста, установите любой из современных браузеров, например:

Если кто-то еще думает, что заработок в сети - это слишком сложно, он ошибается, и пример с биржей Etxt.ru это лишний раз доказывает: более 8,8 млн. выполненных заказов, которые приносят исполнителям как постоянный, так и нерегулярный доход.

Оглавление:

Биржа Etxt.ru как с ней работать?

С такой площадкой многие авторы знакомы благодаря etxt - сервису для проверки на антиплагиат онлайн. По отзывам, он глубоко анализирует текст и позволяет сделать его уникальным. Но ввода капчи не избежать, разве что установить специальные блокирующие плагины. Без регистрации можно проверять до 3000 символов, после до 5000.

Инструкция по работе с биржей Etxt

Для начала необходимо зарегистрироваться, нажав на соответствующую кнопку в правом верхнем углу на главной странице. Как и в случае работы с Advego.com, рекомендую тщательно заполнить свой профиль, чтобы потенциальный заказчик смог получить о вас как можно больше информации. Разместите фотографию, расскажите о себе.

Личный кабинет и профиль на бирже Етекст.ру

При регистрации стоит подвязать адрес электронной почты, номер телефона. Профиль исполнителя - это его портрет, поэтому указывайте максимально рабочих каналов коммуникации для связи, чтобы получать еще больше заказов. Важно указать свой профиль работ, выставив галочки в нужных полях, а также специализации, регион.

В личном кабинете доступна информация о:

- Всех заказах.

- Материалах в работе.

- Статьях, что на проверке.

- Просроченных заказах.

- Сколько материалов требовали доработки.

- Баланс: доступный и заблокированный.

Как найти заказчиков

Если соглашаетесь, тогда кликаете на «Взять в работу». Иногда заказчики устанавливают строгий порог для сотрудничества с исполнителями, у которых определенный уровень мастерства. Не забудьте детально вычитать текст и воспользоваться для проверки бесплатным антиплагиатом от биржи текста с размером не более 10 тысяч знаков. Система предлагает зарабатывать на таких способах:

- Копирайтинг.

- Рерайтинг.

- Переводы.

- Фотографии.

- Продажа готовых статей.

- Размещение статей.

- Корректура.

- Повышение уникальности.

- SEO.

Продажа своих статей на Etxt.ru

Читая отзывы исполнителей, стоит отметить то, что многие продают именно готовые работы. Заказы на платформе появляются, но не так часто, как на других ресурсах. Удобно, что в своем кабинете вы можете выставить фильтры на минимальную сумму по каждому заказу, и заказчики не будут беспокоить вас, если будут видеть, что цена им не подходит. В пункте «Добавить статью» заполните все всплывающие формы и разместите материал. Цену вы устанавливаете самостоятельно.

- Пишите о том, в чем разбираетесь.

- Оптимальный объем не более 3 тыс. знаков.

- Детально вычитайте текст.

- Воспользуйтесь рекламой за 10 рублей, чтобы поднять статью вверх.

- Доведите уникальность 100% и ни процентом меньше.

Программа Etxt антиплагиат

Этот сервис довольно часто используется для проверки уникальности за счет тщательной и надежной индексации, хотя со временем его популярность в сравнении с текст ру становится меньше. Среди плюсов обозначу такие:

- быстрая скорость проверки;

- не требуется обязательная регистрация;

- глубокая проверка рекламных, коммерческих и даже частично научных текстов.

Как и Advego Plagiatus, программу необходимо скачивать и устанавливать на компьютер. На бирже Copylancer.ru собственного сервиса для проверки нет, поэтому в каждом ТЗ уточнены конкретные условия для проверки именно этого проекта.

Сколько можно заработать на бирже копирайтинга Etxt.ru

Итоговая сумма за неделю или месяц зависит от уровня умений, времени, которое посвящаете работе, заинтересованности, собранности, наличия другой работы. Я знаю не один пример того, когда изначально биржа копирайтинга была как площадка для дополнительного дохода, а затем стала полем для поиска регулярных заказов.

Средние расценки на услуги

И хоть на первый взгляд, кажется, что расценки небольшие, но если подумать, что сколько времени тратите на выполнение заданий, то это вполне хороший показатель. Плюс, можно параллельно искать заказы на других платформах, как Turbotext.ru. А если работа будет вознаграждена, и вы найдете постоянного заказчика, то можно сказать, что вам повезло.

Как вывести деньги

Биржа etxt предоставляет возможности для работы как копирайтеров, переводчиков, рерайтеров, так и заказчиков, и разумеется предусматривает несколько удобных способов для пополнения кошелька или вывода прибыли. Для того чтобы вывести средства, которые вы заработали, в личном кабинете в функции «Мои кошельки» подвяжите те, с которыми работаете. Среди них активные:

- Киви;

- Вебмани;

- Яндекс.Деньги.

При работе с самозанятыми бизнес получает ряд преимуществ, отказываться от которых, конечно, неразумно. В первую очередь, работа с самозанятыми исполнителями дает заказчикам уникальную преференцию в виде экономической выгоды: возможность уплачивать налоги с зарплаты как минимум на 7% меньше, а при умелом раскладе снижая их на 37%.

Кроме того, сотрудничая с самозанятыми, бизнес получает беспрецедентную возможность:

- отказаться от серых зарплат и сомнительных схем;

- навести порядок в рабочих процессах;

- исключить необходимость наличного расчета с сотрудниками;

- достигать положительный результат при существенной экономии своей ресурсной базы.

Гибкие умы оптимизаторов в поисках налоговой выгоды закрутились вокруг этой заманчивой темы. Соблазн велик, но гонка за опасным трендом и призрачной выгодой может обернуться не только неприятностями, но и существенными потерями. Не надо поголовно всех работников — при условии выполнения ими тех же функций — менять на самозанятых. Сдерживайте себя, не лишкуйте, считайте и просчитывайте риски.

Вопрос сотрудничества с самозанятыми не настолько прост, как кажется на первый взгляд. Можно легко нарушить требования закона — запутаться в нюансах и ограничениях, которых в Законе № 422-ФЗ предостаточно.

Про ограничения

1. Ограничения по видам деятельности

- не смогут получить статус самозанятого лица, занимающиеся торговлей, кроме товаров собственного производства.

- самозанятые не допущены к товарам, оборот которых строго контролируется государством, а именно: к продаже подакцизных товаров и товаров, подлежащих обязательной маркировке. Это означает, что продажа алкоголя, табака, бензина, вина, даже самодельного, для самозанятых запрещена.

- самозанятым запрещено добывать и продавать полезные ископаемые. К ним в числе прочих относятся драгоценные камни, самоцветы, торф, песок, уголь.

- самозанятый не вправе быть посредником — представлять интересы других лиц по агентским договорам, договорам комиссии или поручительства. Но есть одно исключение: в статусе самозанятого можно оказывать услуги курьера при условии: если платежи от клиентов за доставляемые товары он регистрирует через онлайн-кассу продавца.

Закон о самозанятых № 422-ФЗ содержит строгое ограничение в получении статуса самозанятого для лиц, получающих доходы от вышеприведенных видов деятельности. Ни по каким видам доходов эти лица не вправе применять спецрежим НПД. Спецрежим для самозанятых — не для них.

Памятка № 1 : Кто не сможет стать самозанятым.

2. Не все доходы самозанятых облагаются НПД

Закон № 422-ФЗ о самозанятых содержит ряд исключений. Отдельные виды доходов, полученные гражданином даже в статусе самозанятого, подлежат налогообложению по иным правилам и другим налоговым ставкам.

Итак, спецрежим НДП не работает, для:

— доходов, полученных по трудовым договорам;

— продажи объектов недвижимости и транспортных средств,

— передачи имущественных прав (аренды) на недвижимое имущество (за исключением аренды жилья — доход от аренды коммерческой недвижимости в профессиональный доход не включается);

— доходов от продажи личного б/ у имущества;

— доходов от уступки прав требований;

— продажи долей в уставном капитале компаний, паев в паевых инвестиционных фондах, ценных бумаг, акций на фондовом рынке;

— доходов по договорам простого товарищества и доверительного управления имуществом.

Самозанятый не может получать оплату за свои услуги в натуральной форме — оплата допускается только деньгами: наличными или безналичными. Доход физлица в натуральной форме не подпадает под спецрежим НПД.

Памятка № 2 : Какие доходы самозанятых не облагаются НПД

3. Мораторий на привлечение бывших сотрудников

Самозанятый не может оказывать услуги действующим или бывшим работодателям — компаниям или ИП, если с даты его увольнения прошло менее 2-х лет. Это прямой запрет Закона о самозанятых № 422-ФЗ.

При этом можно заключать договоры с физлицами, с которыми ранее, в том числе в предыдущие 2 года, заказчик (компания или ИП) заключал гражданско-правовые договоры (договоры подряда). Эти исполнители могут стать самозанятыми и продолжать законное сотрудничество уже в новом статусе.

Нет ограничений и для вновь принимаемых сотрудников — если рабочий процесс позволяет можно заключать договоры с новоявленными самозанятыми исполнителями.

Основные риски

Риск 1. Манипуляции с «липовыми» самозанятыми

Возможность привлечения самозанятых как отличную идею для экономии налогов подхватили энергичные умельцы —оптимизаторы.

В обход двухлетнего моратория на привлечение самозанятых из бывших сотрудников, они советуют устроить их в штат к родственникам, друзьям, поменяться работниками и предлагают иные подобные конструкции, которые трещат по швам и развалятся при первом же допросе неосведомленного «псевдосамозанятого» персонажа.

Может кто-то и сможет организовать убедительные миграции, администрировать сложносочиненную структуру управления разбросанным по другим компаниям персоналом. Но быть наивным, слепо следуя таким рекомендациям, опасно. У проверяющих достаточный арсенал средств и методов налогового контроля — оперативные проверки персонала в офисах, встречные проверки, допросы работников. Призрачная выгода может обернуться реальным доначислением страховых взносов, НДФЛ плюс пени и штрафы.

К налоговым проверкам по вопросам, связанным с движением персонала, активно подключаются и трудовые инспекции.

Риск 2. Переквалификация договора с самозанятым в трудовой договор

Крайне важно, чтобы договор с самозанятым исключал признаки и малейшие подозрения на трудовые отношения.

Важны как форма, так и содержание. У заказчика (компании или ИП) и самозанятого — взаимоотношения только гражданские.

В договоре с самозанятым не допустимы расплывчатые формулировки трудовых функций и задача должна быть указана очень четко. Конкретизируются: 1) само задание, 2) его результат, 3) сам процесс работы (минирегламент).

Самозанятый не может:

- принимать участие в непрерывном технологическом процессе;

- выполнять трудовую функцию или требования должностной инструкции;

- подчиняться трудовому режиму. Время работы самозанятый определяет сам. В договоре указываются только сроки — срок начала и окончания работ;

- числиться в табеле учета рабочего времени;

- регулярно — как остальные штатные сотрудники дважды в месяц — получать аванс и зарплату;

- претендовать на соцпакет и получать социальные гарантии — согласовывать отпуска, получать материальную помощь, выплаты по больничному листу и иные компенсации.

Договор, удовлетворяющий одному из признаков выше, может быть переквалифицирован в трудовой договор с обязанностью для клиента удержать с вознаграждения самозанятого НДФЛ, начислить и уплатить страховые взносы.

Риск 3. Не все работники могут стать самозанятыми

Для успешной и безопасной работы с самозанятыми заключить договор гражданского — правового характера недостаточно.

Не каждый сотрудник, выполняющий трудовую функцию — исходя из логики и характера своей работы — сможет быть самозанятым. Условия у всех разные. Это и особенности вида деятельности компании, должностные обязанности сотрудника, режим его работы, непрерывность процесса, который может зависеть от объема работы, а может не зависеть от него.

Для безопасного привлечения в рабочий процесс самозанятых потребуется смысловая перезагрузка бизнеса — изменение подхода к выполняемым функциям, технологиям, режиму работы и системам оплаты — перенастройка существующих процессов или введение совершенно новых.

Нужен основательный и взвешенный подход — по каждой должности и каждой штатной единице.

К примеру, товаровед в крупной торговой сети, принимающий товар, находится в непрерывном процессе, в режиме нон-стоп. Характер его деятельности исключительно трудовой — даже если заключить с ним «мнимый» договор подряда. А товаровед небольшой компании, принимающий товар один раз в неделю, вполне может стать самозанятым: приходить для работы в магазин — вне установленного в компании трудового режима — в момент поступления товара, выполнять определенную задачу и каждый свой приход отчитываться за конкретный достижимый результат.

Риск 4. Недовольство и противодействие персонала

Стоит всегда учитывать, что в статусе самозанятого работник теряет ряд гарантированных для наемных сотрудников социальных привилегий, в том числе соцпакет и право на формирование пенсионного стажа.

Недовольство сотрудников принудительной «псевдосамозанятостью» может привести не только к налоговым неприятностям, доначислениям страховых взносов, НДФЛ, пени и штрафов, но и к судебным разбирательствам.

Уверены, что сотрудник не настрочит жалобу в трудовую или налоговую инспекцию об ущемлении трудовых прав? Или не сам сотрудник, а беспокойные члены семьи?

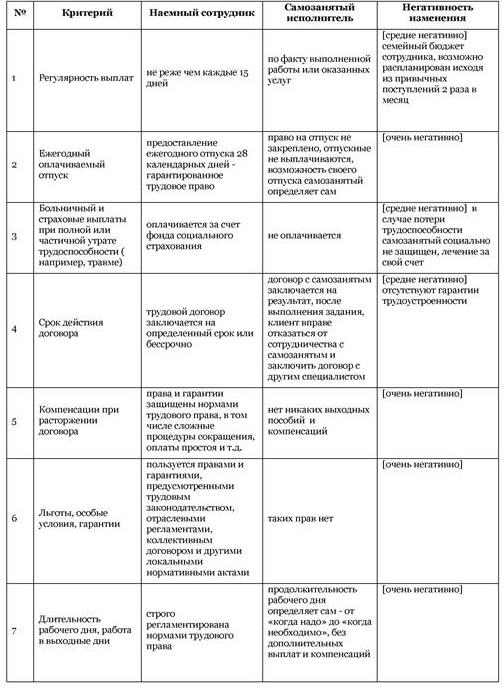

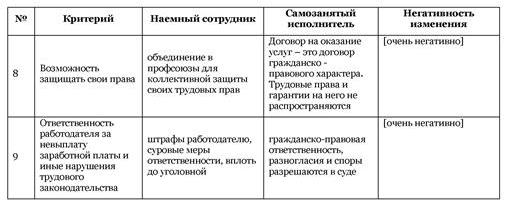

Что теряют наемные сотрудники при переводе в «самозанятые»

Учитывайте, что наступление на гарантии, закрепленные за наемными работниками трудовым законодательством, и принудительное вытеснение из штата в «самозанятые» могут возбудить активных трудящихся побороться за свои права.

Риск 5. «Верность» одному заказчику

Чтобы снизить риск признания отношений трудовыми, конечно, в идеале у самозанятого должен быть не один клиент. Но если все иные вышеперечисленные риски исключены, и самозанятый — реальный исполнитель, а не продукт налоговой оптимизации, этот риск совсем невелик.

Государство, призывая граждан легализовать свою деятельность и выйти из тени, пока бережет, холит и лелеет вышедших «из тени» работающих на себя лиц. И даже вводит мораторий на проверки. Но запрет касается проверок именно самозанятых. На схемотехников режим моратория не действует. ФНС объявила, что будет бороться со всеми злоупотреблениями, которые приходят на ум оптимизаторам в связи с открывшимися для самозанятых преференциями.

Кому выгоден режим для самозанятых

Ограничения, вызванные коронавирусом, привели к стагнации целых отраслей экономики: туризм, общепит, авиаперевозки и других. Коронакризис вывел на первые позиции те профессии, которые в «докоронавирусные» времена считали обычными привычными и малозначимыми — это медицинские и социальные работники, IT-специалисты и другие встроившиеся в новую реальность специалисты.

Необыкновенно востребованными оказались специалисты из сферы организации удаленных продаж и услуг.

Существенно изменились отношения «работодатель — работник». Многие работодатели были вынуждены в экстренном порядке автоматизировать многие рабочие процессы. Если раньше работодатели предпочитали оффлайн-сотрудников, которые полный рабочий день находятся в офисе компании, то теперь поверили в преимущества и ощутили выгоду от дистанционной работы. Подозрительность и недоверие работодателей к фрилансерам и самозанятым сняты очевидностью практической пользы.

Несмотря на громкие предупреждения контролирующих органов о неправомерных попытках привлечения самозанятых, очень сомнительно, что компании и ИП будут активно использовать их именно для оптимизации налогообложения и незаконного вывода денежных средств. Крупному бизнесу — это совсем не надо, так как основная часть наемных работников переведена на белые зарплаты. Годовой лимит дохода по самозанятым — всего 2,4 млн рублей, то есть 200 тысяч в месяц. Для сотрудника — это неплохая зарплата, но как источник для незаконного получения наличных — не тот размах.

Основные выгодоприобретатели режима для самозанятых — мелкий и средний бизнес, который пытается сэкономить на зарплатных налогах. Для них перспективы заманчивы: заключить договор с самозанятым, договориться и вместо 13% НДФЛ и взносов в страховые фонды оплачивать за него всего 4% (по доходам от физлиц) или 6% (по доходам от юрлиц).

В выигрыше — ИП. Для репетиторов, таксистов, фрилансеров и других представителей микробизнеса, которые не могли себе позволить установить ККМ, сдавать отчетность и оплачивать фиксированные страховые платежи — это очень удачный налоговый режим с удобным мобильным интерфейсом.

Заключение

Любая непродуманная «искусственность», любое необоснованное и лишенное логики «притягивание за уши» несуществующих обстоятельств и ситуаций, как и добровольно-принудительное вовлечение сотрудников в оптимизационные налоговые механизмы влекут риски доначислений налогов, штрафы, пени и приводит к печальным последствиям.

Сотрудничество бизнеса с самозанятыми — при грамотном подходе и соблюдении перечисленных мер предосторожности — будет несложным и взаимовыгодным!

Если интересно и не жалко денег — покупайте. Кто отлично разобрался в теме сам и про самозанятых знает всё — большой молодец!

Отдельная благодарность тем, кто оставит отзыв о книге у себя в социальных сетях и поделится со своими знакомыми предпринимателями и друзьями.

Читайте также: