Как в 1с 8 2 настроить налоговый учет

Опубликовано: 13.09.2024

- 1С:Предприятие 8 и 1С:Бухгалтерия 2.0

- Особенности ведения учета в версии 8.2

- Возможности настройки

- Изменения плана счетов и отражения проводок в версии 8.2

- Порядок закрытия периода

Автоматизация бухгалтерского и налогового учета, включая подготовку обязательной отчетности

Типовое внедрение - бесплатно при покупке программы у нас. Дополнительные настройки. Проектное внедрение.

Бухгалтерский учет давно никто не ведет вручную. Для ведения учета на предприятиях используются специальные программы. Широкую популярность на этом поприще завоевала фирма 1С, выпускающая множество типовых решений, направленных на выполнение разных учетных задач предприятия.

В этой статье мы поговорим об одной из самых распространенных конфигураций 1С Бухгалтерия, а именно 1С версии 8.2. Программа 1С 8.2 состоит из платформы и конфигурации: платформа имеет различные версии (в рамках данной статьи рассматривается версия платформы 8.2) и конфигурация Бухгалтерия.

1С:Предприятие 8 и 1С:Бухгалтерия 2.0

Бухгалтерия 8.2 используется для ведения автоматизированного бухгалтерского и налогового учета на предприятиях различных форм собственности, включая подготовку регламентированной отчетности в соответствии с требованиями законодательства РФ.

Бухгалтерия 8.2 имеет несколько редакций. Для платформы версии 8.2 используется конфигурация с номером редакции 2.0*. Существовала еще более ранняя редакция Бухгалтерия 1.6 и более поздняя редакция 1С Бухгалтерии – 3.0. Редакция 3.0 используется с более современной платформой версии 8.3. Для перехода на редакцию 3.0 потребуется обновить и платформу. Т.к. данная статья посвящена платформе 8.2, далее речь пойдет о том, какими возможностями обладает Бухгалтерия 8.2 в редакции 2.0.

*Редакция – это обновление конфигурации 1C, которое связано с усовершенствованием системы в технологическом и функциональном плане, обусловленное новыми требованиями законодательства, развитием ИТ-технологий или появлением новых бизнес-методик.

Бухгалтерия 8 содержит все необходимые для работы бухгалтера справочники: документы, отчеты, а также позволяет без лишних усилий собирать отчетность, что оптимизирует и одновременно упрощает работу бухгалтера. При этом версия 8.2 позволяет вести учет одновременно по нескольким организациям.

Особенности ведения учета в версии 8.2

Учет по нескольким организациям в одной базе

В отличие от 7 версии, в 1С:Бухгалтерии 8 учет стал удобнее, благодаря тому, что учет разных организаций можно вести в одной базе, используя общие справочники, что, безусловно, упрощает процесс*, когда предприятия связаны между собой. Благодаря этой возможности, 1С:Бухгалтерия 8, а именно рассматриваемая версия – 8.2, востребована, как в небольших предприятиях, так и в холдингах.

*Эта функция полезна не только бухгалтерам, но и руководителям предприятий, поскольку они могут получать отчеты по всем организациям сразу из одной базы.

Учет по разным системам налогообложения

1С:Бухгалтерия 8.2 позволяет вести учет по организациям с различными режимами налогообложения:

- Общий режим налогообложения. В редакции 2.0 используется единый план счетов для бухгалтерского и налогового учета*;

- Упрощенная система налогообложения (УСН). Предусмотрено ведение учета доходов и расходов;

- Единый налог на вмененный доход (ЕНВД). Позволяет вести раздельно доходы и расходы по деятельности предприятия на общем режиме и попадающей под ЕНВД.

При использовании версии 8.2 отпадает необходимость покупать несколько конфигураций для ведения учета по организациям и индивидуальным предпринимателям, которые используют специальные режимы.

*В редакции 1.6 использовались два отдельных плана счетов для бухгалтерского и налогового учета.

Возможности настройки

Рассмотрим основные возможности, которые доступны в Бухгалтерия 8.2 и отличают ее от других версий и редакций.

Для упрощения работы в 1С:Бухгалтерии 8 есть различные помощники:

Стартовый помощник

Запускается при открытии программы, помогает облегчить заполнение и проверку основных настроек программы, справочников, ввод начальных остатков. Также с помощью данного помощника можно перенести данные из предыдущих версий 1С.

Рис.1 Стартовый помощник

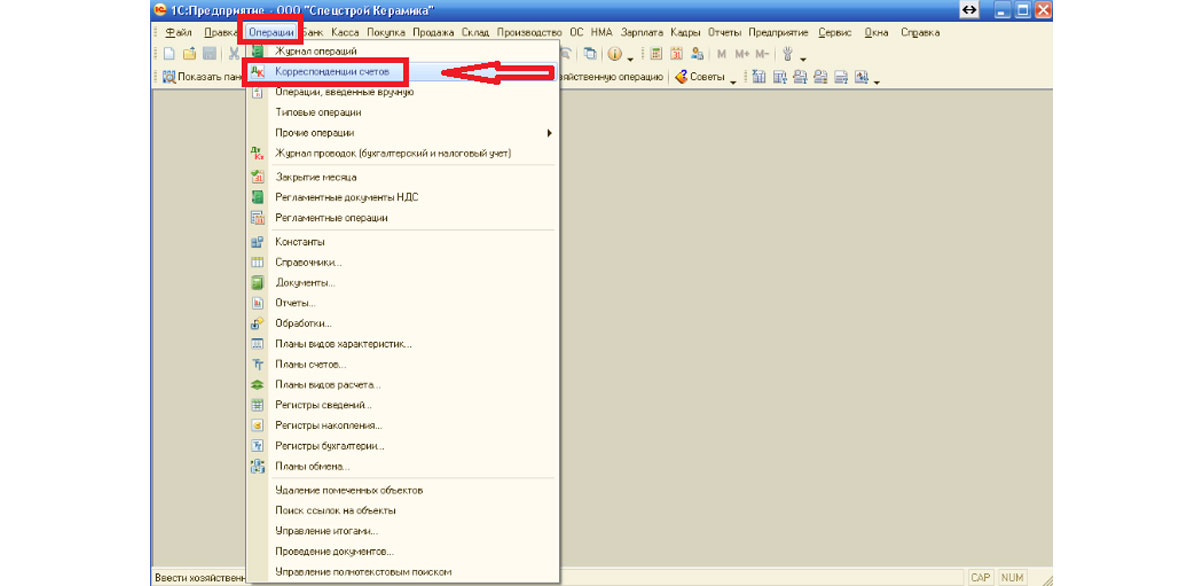

Справочник корреспонденции счетов

Зачастую бухгалтера сталкиваются с проблемой, когда им необходимо сделать определенную проводку, но они не знают, каким именно документом это следует отразить в системе 1С. Для этого в версии 8.2 появился новый помощник, называемый «Справочник корреспонденции счетов». Помимо этого, данный справочник поможет узнать, каким документом отразить необходимую проводку, где его найти в программе и какой вид операции выбрать.

Особенно оценят такой помощник бухгалтеры, которые только осваиваются в программе 1С Бухгалтерия. Находится данный помощник в разделе Операции – Корреспонденции счетов.

Рис.2 Раздел "Корреспонденция счетов"

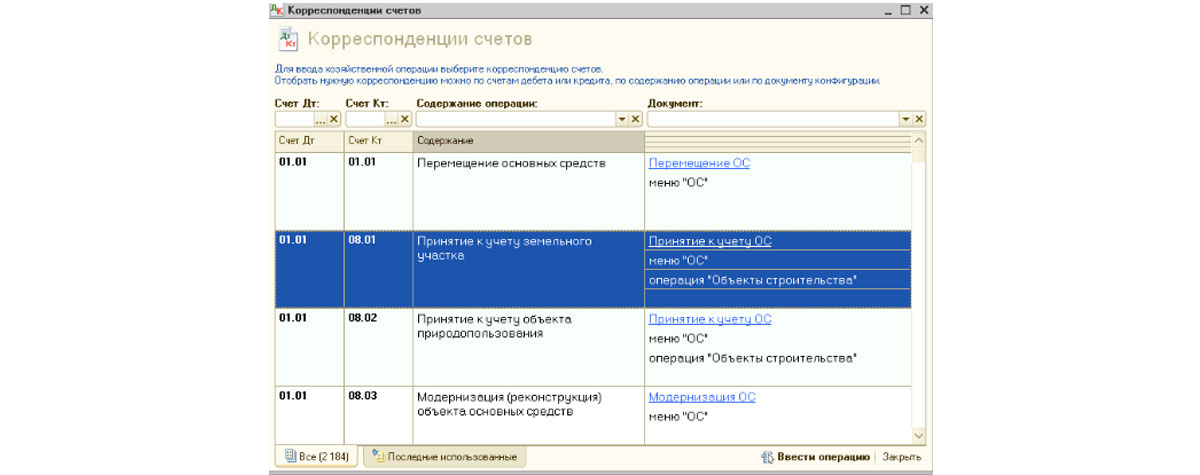

Выглядит помощник следующим образом:

Рис.3 Справочник корреспонденции счетов

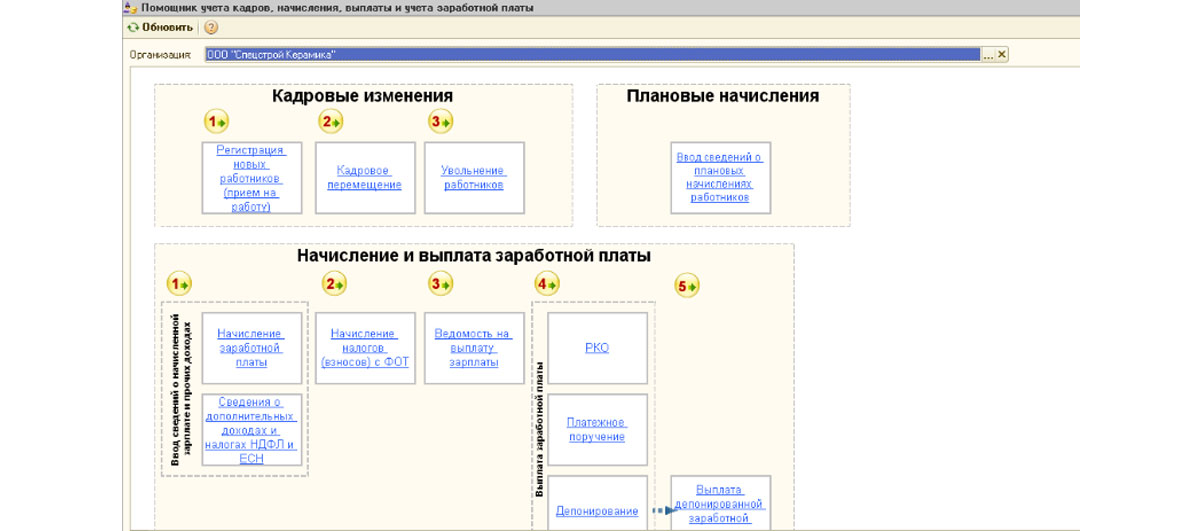

Помощник по учету заработной платы

Данный помощник предназначен для упрощения работы при вводе данных о новых сотрудниках в 1С, начислении зарплаты и налогов с нее. Находится помощник в разделе Зарплата – Помощник по учету заработной платы.

Рис.4 Помощник по учету заработной платы

Изменения плана счетов и отражения проводок в версии 8.2

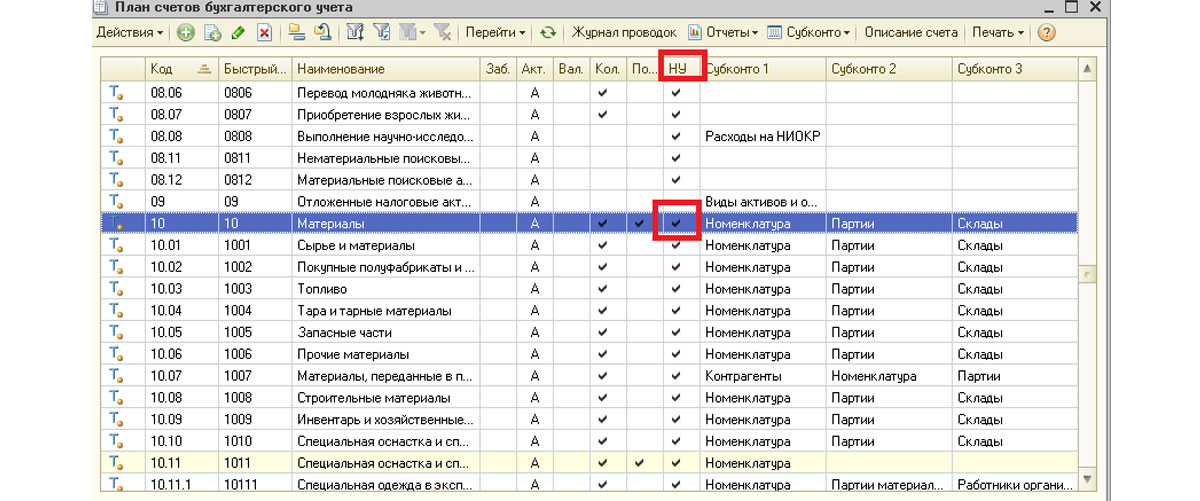

В 1С:Бухгалтерия 8 включен план счетов бухгалтерского учета, утвержденный приказом Минфина РФ. Новые счета, новые субсчета, разрезы аналитического учета теперь пользователи могут добавлять самостоятельно. Для ведения налогового учета используется единый план счетов, а признак ведения налогового учета устанавливается в плане счетов в реквизите «Налоговый».

Рис.5 Признак ведения налогового учета в едином плане счетов

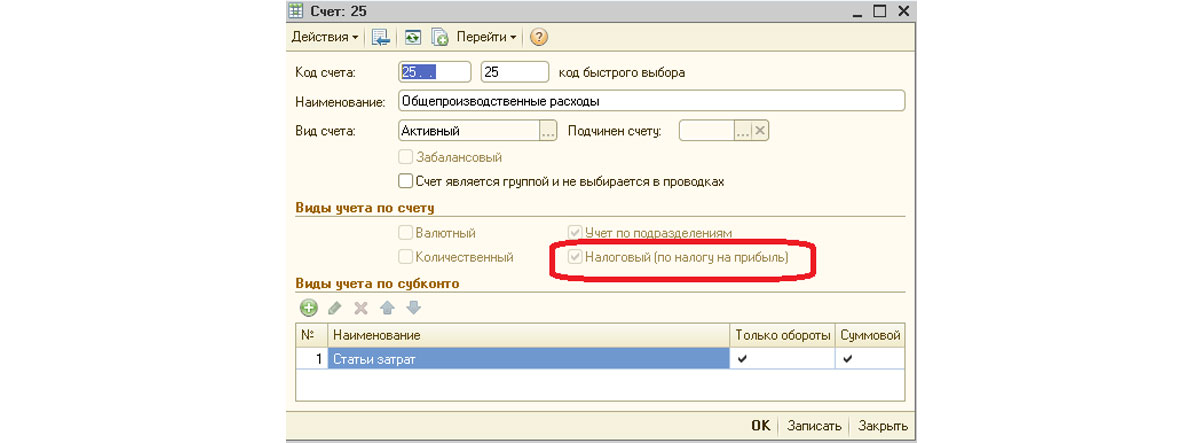

Настройки каждого счета можно увидеть, открыв счет двойным нажатием мыши:

Рис.6 Настройки счета

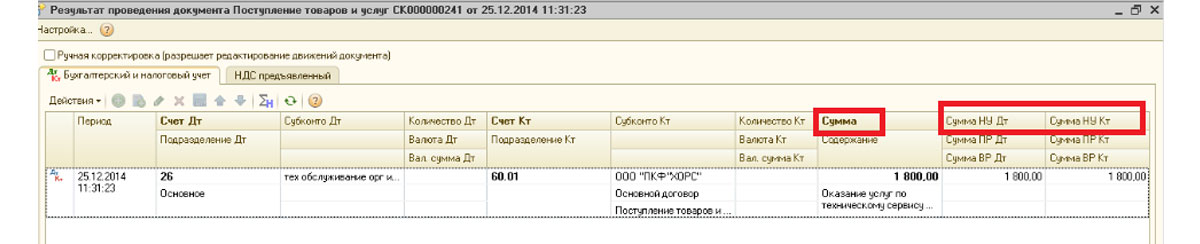

Учет в Бухгалтерии 8.2 ведется «от документа» – это означает, что в программу вводятся документы, отражающие хозяйственную операцию, и при проведении документ формирует проводки и записи в регистры. Налоговый учет при этом ведется автоматически при отражении документов в 1С. В одной проводке теперь отражаются данные и по бухучету и по налоговому учету. Посмотреть проводки и записи в регистры, которые сформировал конкретный документ, можно нажав кнопку «Результат проведения документа».

Рис.7 Результат проведения документа

На скриншоте видно, что данные по бухгалтерскому и налоговому учету находятся в одной проводке, суммы указаны в разных колонках.

В программе Бухгалтерия 8.2 автоматизировано большинство хозяйственных операций. Однако на практике случается такое, что бухгалтер сталкивается с необходимостью отразить нестандартную операцию, для которой в 1С Бухгалтерия не предусмотрен отдельный документ. Для этого в программе существует ввод данных вручную, где напрямую вводится проводка. Предыдущая версия программы предусматривала необходимость ввода двух документов. Одним документом вводилась бухгалтерская проводка, другим документом водились записи в регистры*. В рассматриваемой версии данная работа упрощена за счет того, что теперь ввод проводки и данных в регистры осуществляется в одном документе, который называется «Операции, введенные вручную».

*Для этого использовался документ «Корректировка записей регистров».

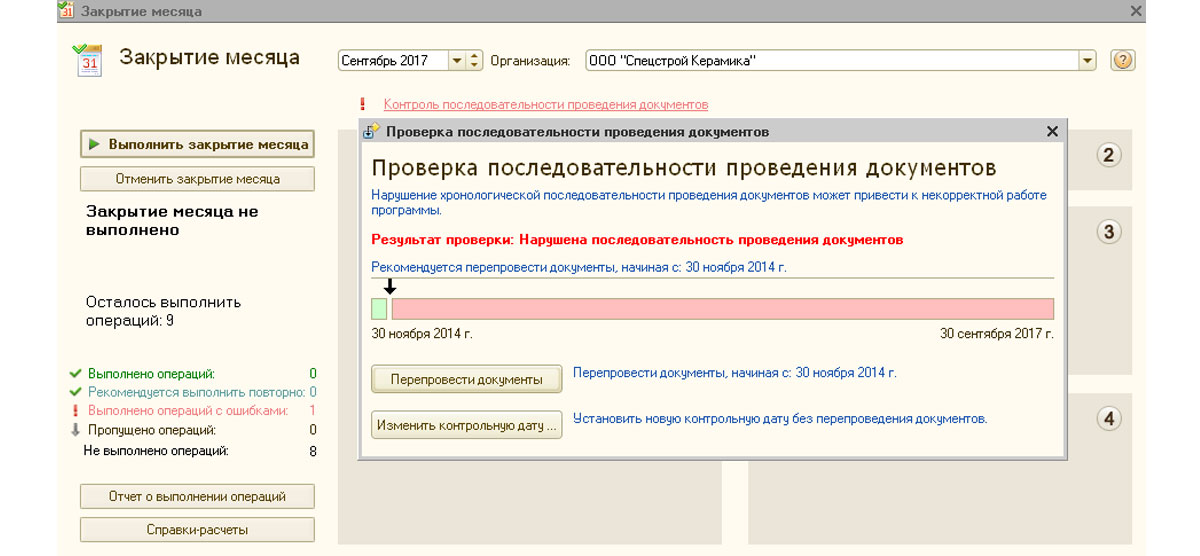

Порядок закрытия периода

При закрытии периода в строго определенной последовательности выполняется множество регламентных операций. В программе для закрытия периода есть помощник, называется «Закрытие месяца». Найти его можно в Операции – Обработки – Закрытие месяца. Перед тем, как провести закрытие, проверяется последовательность ввода документов в хронологическом порядке для обнаружения документов, которые могли быть введены задним числом, что может привести к ошибкам в учете. Для восстановления последовательности необходимо воспользоваться кнопкой «Перепровести документы». После проведения контроль последовательности будет восстановлен и можно будет приступить к закрытию периода. Если же бухгалтер уверен, что введенные задним числом документы не приведут к ошибкам в учете, то можно не перепроводить документы, а нажать кнопку «Изменить контрольную дату», тем самым признав существующую последовательность документов корректной.

В версии 8.2. редакции 2.0 при проведении закрытия периода можно наглядно увидеть какая операция проведена успешно, в какой возникли ошибки, а какая операция не провелась вообще. Для наглядности все выделяется разным цветом.

Рис.8 Проведение закрытия периода

Для сверки, сравнения и постановления данных можно воспользоваться отчетами. В версии 8.2 удобнее стала сверка данных между бухгалтерским и налоговым учетом, так как рассматриваемая в данной статье версия программы позволяет их увидеть в одном отчете. Появились в отчетах новые возможности для группировки, сортировки, настройки и отбора данных.

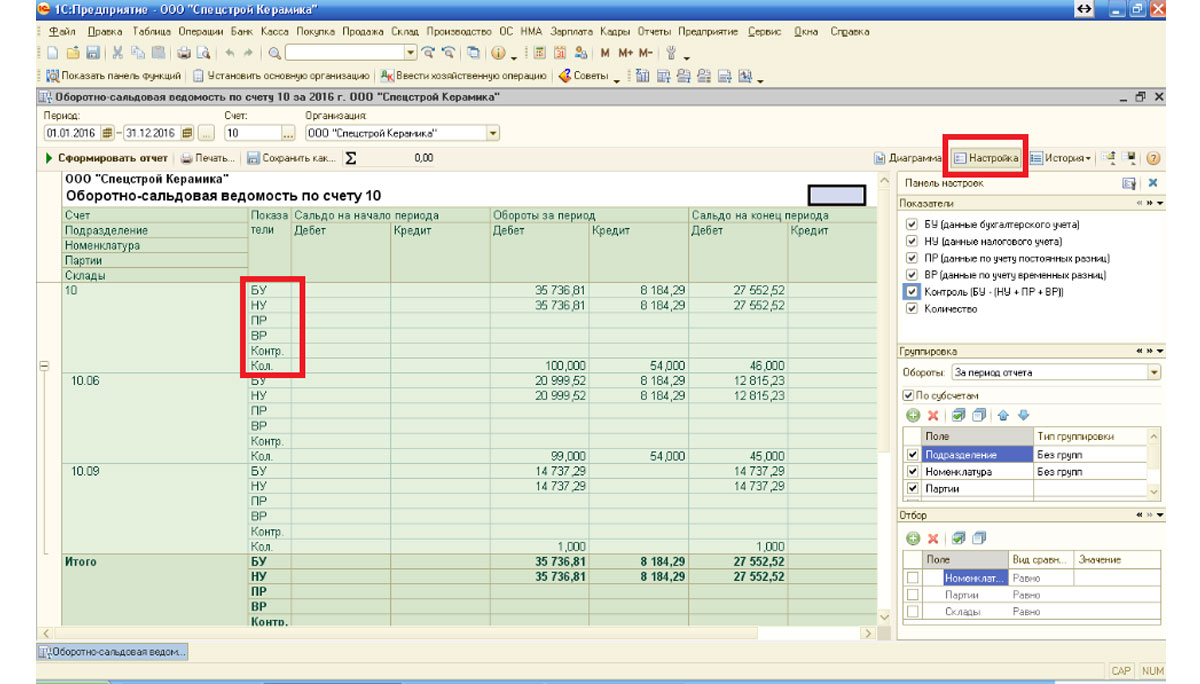

Для примера воспользуемся отчетом «Оборотно-сальдовая ведомость по счету». При настройке отчета можно использовать панель настроек (открывается по кнопке «настройка» в правой стороне отчета) для отображения в отчете необходимых данных по налоговому учету, контролю равенства бухгалтерского учета налоговому.

Рис.9 Отчет «Оборотно-сальдовая ведомость по счету»

Мы рассмотрели базовый функционал и некоторые особенности программы Бухгалтерия 8.2 в редакции 2.0, позволяющие упростить и усовершенствовать учет на любом предприятии, но это далеко не исчерпывающий перечень всех возможностей программы.

В зависимости от задач вашего бизнеса, специалисты компании Wiseadvice осуществят для вас настройку/доработку 1С:Бухгалтерия, переход на 1С БП 3.0 или произведут комплексную автоматизацию бухгалтерского учета.

Прочитав нашу статью, вы узнаете, как настроить налоговый учет при применении упрощенной системы налогообложения в 1С:Бухгалтерия, и как в этой программе осуществляется ведение налогового учета.

Максимум внимания мы уделим разделу «Налоги и отчеты», так как именно в нем расположены все ключевые настройки ведения учета при работе на « упрощенке » и других формах налогообложения.

Для начала, укажем нашу систему начисления налогов – УСН .

Для примера выберем компанию с тем объектом обложения, по которому у пользователей 1С:Бухгалтерия как правило вопросы возникают чаще всего - «Доходы минус расходы». Отметим, что максимальные сложности связаны с учетом расходов, однако мы рассмотрим и особенности учета доходов.

Открываем меню «Упрощенной Системы Налогообложения УСН ».

Во вкладке значится 15% налоговой ставки и строка «Порядок отражения авансов от покупателя». На выбор нам предлагается несколько параметров – Доход Комитента и Доход УСН .

Разбираемся. Если ваше предприятие ведет агентскую деятельность и порой, предположим, на ее расчетный банковский счет приходят деньги, являющиеся доходом комитента, то речь идет о постоплате и в 1С:Бухгалтерии уже станут иметься документы по реализации. Т.е. в программе будет отражено, продавали ли вы услуги/работы/товары или, предположим, товары комитента.

Если покупатель оплачивает товары/услуги/работу авансовыми платежами, разобраться, являются ли его деньги доходом вашего предприятия, который нужно включать в базу налогообложения, будет уже сложнее.

Исходя из этого: метод, который будет использоваться в документах «Поступления на расчетный счет», нужно заранее указать в разделе «Настройках налогов и отчетов». Если на расчетный счет компании не приходят деньги комитентов, можно оставить Доход УСН , и никаких изменений не вносить. Однако если такие средства приходят на счет, нужно оценить, какие поступления случаются чаще – облагаемого налогом дохода или дохода комитента, и указать соответствующий вариант. В дальнейшем для каждого документа «Поступление на расчетный счет» настройку можно будет корректировать.

Разберем пример на практике.

Открываем подраздел «Банк и касса», кликаем на строку «Банковские выписки».

Формируем документы «Поступление на расчетный счет». Реквизит «Аванс в налоговом учете» и два варианта, о которых мы только что говорили, появятся после того, как вы определите тип операции «Оплата от покупателя».

В настройке, с которой мы сейчас разбираемся, определяем тот параметр, который должен по умолчанию значиться в документах. Напоминаем, что выбирать следует наиболее частный доход. В противном случае изменять настройки вручную придется чаще.

«Порядок признания расходов» - ключевая настройка.

Разные типы расходов связаны с различными условиями признания их в налоговом учете при работе на упрощенной системе налогообложения.

Предположим, выполнения условий «Оплата поставщику» и «Поступление материалов» хватит для материалов. Т.е. указанные условия обязательны по российскому закону. Убрать соответствующие флажки в программе с этих условий нельзя. Но мы можем поставить еще один флажок. Если мы сделаем это, то затраты на материалы станут действовать в налоговом учете при осуществлении трех условий – передача в производство, оплата и поступление.

Если эти правила для вас актуальны, ставьте соответствующий флажок. Если – нет, убедитесь в том, что заданные значения настроек налогов компании отвечают условиям учетной политики фирмы.

Переходим к расходам на покупку товаров, которых три: товары должны прийти, быть оплачены и проданы. Что касается еще одного пункта – «Получения платы от покупателя», то он зависит от пользователя. Вам решать, ставить напротив этого условия флажок или нет. Однако первые три пункта являются неизменными.

Переходим к вопросу о правильной работе со счетами налогового учета.

В нашем примере для товаров и материалов актуальны различные параметры признания расходов в налоговом учете. Товары, в отличие от материалов, мало просто купить и оплатить. Их необходимо продать. Материалы можно приобрести, оплатить их и после, уменьшая базу налогообложения, внести в книгу.

Есть одна распространенная ошибка, которую пользователи совершают чаще всего. Предположим, что предприятие не занимается торговлей, и только выполняет определенные работы. Однако при этом она приобретает для выполнения мероприятий какие-либо торгово-материальные ценности. Допустим, стройматериалы. По умолчанию в утилите, при отсутствии индивидуальных настроек, множество пунктов номенклатуры окажется на 41-ом счете. Итак, они оказались на этом счете, после чего были списаны с него. Отсюда проблема в налоговом учете: расходы в книге не оказываются. По какой причине?

Все просто, достаточно понять, как «думает» утилита. Мы приобрели ТМЦ и внесли их на 41 счет. В связи с этим 1С:Бухгалтерия предполагает, что мы купили товар и ожидает включений в расходы после того, как этот товар окажется продан. Однако так как эти ТМЦ мы продавать не намерены, и будем использовать для решения рабочих задач, то и продажи в утилите не будет. Итог: цена наших товарно-материальных ценностей не включена в расходы.

Тут необходимо правильно и точно осуществлять учет, и такие затраты относить не на 41 счет, а на 10 счет. После чего списывать их на рабочие нужды предприятия, и после получения и оплаты покупки ТРЦ , расходы станут признаваться программой. Работайте со счетами грамотно. К этому вопросу мы еще возвратимся.

Новая тема – дополнительные расходы: здесь также существуют свои нюансы (под дополнительными затратами чаще всего подразумеваются транспортные расходы на доставку).

Специальные настройки имеются для таможенных платежей. Однако о них мы говорить не станем. Но имейте в виду, что они есть.

Существуют настройки для входящего НДС – Уплаченного поставщику и Предъявленного поставщиком. Убрать с этих строчек флажки мы не сможем. В программе будет установлен флажок «Приняты расходы по приобретенным товарам (работам, услугам)». Снимать его мы не станем, т.к., чаще всего, НДС определяется совместно с ценой тех услуг, работ и товаров, к которым относится. И тут речь о том, что для того, чтобы включить налог на добавленную стоимость в затраты, нужно включить в расходы также относимые к этому НДС услуги, работы и товары. Ничего сложного нет.

Перейдите в программе в раздел «Настройки налогов и отчетов», и посмотрите, каким образом признаются расходы. Этот момент имеет большое значение. Задумайтесь, действительно ли вам нужны все флажки во всех строчках, в которых они сейчас есть.

После, при желании изменить настройки, можете проставить флажки, и утилита задаст вам вопрос – с какого дня должно начать действовать определенное сейчас изменение? Также вы можете нажать на строку «История изменений».

Тут будут отражены все настройки, которые в программе существовали в последние годы. Тут же можно задать новые настройки на будущее. Для детального изучения данных нажмите на любую строчку, разверните форму.

Проверьте в базе компании все настройки налогового учета, разберитесь с тем, как они действуют.

Переходим к настройкам «Учетной политики». В реальности, эти настройки в рамках рассматриваемой нами сейчас темы не столь важны. Они касаются ведения не налогового учета, а бухучета . При использовании упрощенной системы налогообложения требования налогового учета и бухучета значительно разнятся. Однако обращаем ваше внимание на настройку «Способ оценки МПЗ ».

Способ оценки МПЗ может быть - «По ФИФО » и «По средней». Пользователям программы предоставляется возможность выбора только одного варианта. Если быть более точным, то в программе вариант для УСН уже определен, и внести изменения невозможно. Однако если мы укажем, что наша компания работает не на УСН , а на другой налоговой системе, выбор появится. По какой причине для УСН метод оценки может быть лишь «По ФИФО »?

Объясняем: тут мы не имеем возможности «кидать все в общий котел», и после этого доставать из «котла» нужное, например, для продажи. Т.е. проводить учет по средней цене мы не можем, т.к. обязаны контролировать стоимость материала или товара в каждой партии, и следить за его оплатой.

Предположим, что для реализации продукции необходимо выполнить следующие условия: определенный товар нужно оприходовать, оплатить и продать. Т.е. не просто какую-то продукцию, а вполне конкретные товары должны быть проведены по данной цепи. Согласно этому мы применяем способ ФИФО , порционный учет – и списываем товары, начиная с ранних. Рекомендуем вам зафиксировать данное правило в Учетной политике компании на бумаге. Если вы работаете на упрощенной системе налогообложения, то ваш метод анализа МПЗ окажется именно таковым.

Мы рассмотрели настройки. Переходим к тому, как в утилите 1С:Бухгалтерия вообще осуществляется ведение налогового учета в случае с организациями, работающими на « упрощенке ». Скорее всего, вы знаете, что в софте , помимо оборотно-сальдовых ведомостей, традиционного плана счетов и других классических инструментов, имеется подсистема регистров, применяемая, помимо прочего, для осуществления учета налогов. В случае с УСН все также как и для любых иных систем налогообложения.

Использовать стандартную СОВ можно для проведения бухучета . Но для организации и ведения книги доходов и расходов, формирования деклараций по « упрощенке » требуются отдельные налоговые регистры. Дальше, когда мы станем разбираться с примером, мы расскажем, каким путем все документы проводятся по налоговым регистрам, как в них отражается начисление зарплаты, приход материалов и т.д. Вам станет понятна суть формирования книги расходов и доходов. Но сейчас нам нужно, чтобы вы еще раз вспомнили о разнице между системами бухучета и налогового учета, и о том, что они проводятся параллельно. Подсистемы способны влиять друг на друга определенным образом.

Рассмотрим пример со счетами учета. Счета касаются бухучета , однако основываясь на том, какой счет определил пользователь программы, утилита предположит тип номенклатуры для налогового учета. Но еще раз отметим, что ведение налогового учета и бухучета не пересекается, и осуществляется параллельно.

Почему мы заостряем на этом ваше внимание? Потом, что это нужно учитывать в той ситуации, когда вам необходимо, допустим, вручную изменить движение документации или создать ручные проводки. Сведения будут корректироваться в оборотно-сальдовой ведомости. Однако они не окажутся в книге доходов и расходов, т.к. вы проводите изменение бухучета , и в налоговом учете сведения проводок бухгалтерии не применяются. Мы еще поговорим о том, как осуществляется формирование книги и о нескольких правилах корректного ведения учетов.

Возвращаемся к настройкам оборотно-сальдовой ведомости. Если вы откроете раздел с «Показателями», то заметите флажок на строке «Данные налогового учета».

Этот флажок зачастую обманывает сотрудников бухгалтерий предприятий, действующих по « упрощенке ».

Если вы прежде осуществляли учет предприятий на общей налоговой системе, то, возможно, знаете о том, что в ОСВ рекомендуется непременно включать отображение информации налогового учета. Так как налоговый учет по налогу на прибыль тоже осуществляется на системе счетов, однако суммы сформировываются параллельно с показателями по бухучету . Т.е. на определенных счетах проводятся сразу две подсистемы учета: налоговый учет и бухучет . И чтобы получать в ОСВ информацию налогового учета, следует выполнить данную настройку.

В программе не отражено, что информация налогового учета актуальна лишь для предприятий на общей налоговой системе. Поэтому бухгалтера фирм, действующих на « упрощенке » часто сталкиваются с такой ситуацией: они стараются активировать в ОСВ показ информации налогового учета. Однако программа демонстрируем лишь пустые строчки, и бухгалтера уверены, что софт настроен неверно, в утилите появились проблемы, и в конечном итоге книгу расходов и доходов 1С:Бухгалтерия корректно оформить не может.

Запомните, что в ОСВ указывается информация налогового учета по налогу на прибыль. И в случае с упрощенной системой налогообложения ставить данный флажок просто бессмысленно. На « упрощенке » осуществлять налоговый учет нужно не на ОСВ , а на абсолютно иных регистрах.

Основная цель, стоящая в программе 1С перед налоговым учетом, заключается в правильности определения величины налогооблагаемой базы для определения налога на прибыль. Расчет базы не представляет большой сложности, и определяется в качестве разницы между полученными доходами и понесенными расходами компании.

Основная проблема заключается в правильном отнесении тех или иных доходов (расходов) к нужным видам учета. Результатом становится появление постоянных и переменных разниц.

Зависимость бухгалтерского и налогового учета выражается формулой:

БУ = НУ + ПР + ВР, где

БУ – сумма по налоговому учету;

НУ – сумма по налоговому учету;

ПР – постоянная разница;

ВР – временная разница.

Принципы реализации налогового учета в 1С

В программе 1С: Бухгалтерия для реализации обозначенной формулы применяется специальный регистр, где для каждого из значений предусматривается наличие собственного ресурса.

От рядового пользователя не требуются глубокие познания в механике существования регистров и проводимого распределения, но базовый набор знаний по данному вопросу будет вполне кстати. Особенно учитывая тот факт, что регистр взаимосвязан с создаваемыми проводками.

Отражаемые в программе проводки могут иметь сразу четыре суммы, опирающиеся на представленную выше формулу. Рисунок ниже позволяет увидеть ситуацию, при которой суммы, проходящие по бухгалтерскому и налоговому учету, будут отличными друг от друга. Эта разница формирует временную разницу (ВР).

В процессе проведения документов системой производится автоматическое распределение всех статей по соответствующим категориям. После того, как отчетный период закрывается, происходит формирование налоговой базы.

Для плана счетов в программе 1С имеются определенные особенности. В частности для всех счетов, принимающих участие в отражении налога на прибыль, проставляется флажок «НУ». Например, счета 20, 23 и 25 снабжаются подобной отметкой, а для счета 19, не участвующего в отражении прибыли, его проставление не требуется.

Это приводит к тому, что в отдельных формируемых проводках заполнению подлежит исключительно дебетовая или кредитовая части. Например, представленный ниже рисунок демонстрирует отражение начисления взносов, где указание суммы происходит только по дебету, а сумма по кредиту не указывается.

Объясняется это тем, что счет 68.01 не входит в категорию налоговых счетов, а проставление для него признака «НУ» не требуется.

При проведении промежуточных расчетов задействуется счет 68.04.2, не входящий в состав типового плана счетов. Данный субсчет выступает специальной разработкой создателей 1С. В частности формируемая проводка Дебет 68.04.2 Кредит 99.09 на сумму в 0,15 рубля предназначена для округления суммы до целочисленного значения.

Поиск и устранение ошибок по налогу на прибыль в 1С

Несмотря на высокую степень автоматизации проводимых операций по расчету налога на прибыль, нельзя исключать риски появления ошибок. Особенно это характерно для ситуаций, когда значительные массивы информации вносятся в ручном режиме.

Функции контроля в программе 1С реализованы через документ «Анализ учета по налогу на прибыль».

Каждый из доступных разделок открывается двумя нажатиями на клавише мыши. При этом все разделы, имеющие подозрение на ошибку, систем для удобства обводит красным цветом.

Например, раскрытие раздела «Прочие расходы по реализации» позволяет увидеть документы, ставшие причиной образования различных сумм. Для вывода документов пользователю требуется проставить флажок «По документам».

После внесения необходимых изменений отчет приобретает «правильный» внешний вид и сходится по цифрам.

Настройка налогового учета в 1С

В конце необходимо упомянуть о настройках налогового учета. Сегодня требования ПБУ 18/02 распространяются не на все организации, соответственно часть предприятий в процессе ведения учета могут обходиться без выделения постоянных и временных разниц. Соответствующая отметка об этом делается в закладке «Налог на прибыль».

Со стороны рядового пользователя никаких дополнительных действий не требуется, так как итоговая сумма налога окажется идентичной вне зависимости от того, использовались ПБУ 18/02 или нет.

Отличия будут наблюдаться только в отчетах. При применении ПБУ 18/02 в оборотно-сальдовой ведомости будут отражаться сведения по счетам 77 и 09 и с отражением сумм на счету 68.04.2. Представленный выше отчет отражает корректные сведения по отчету с ПБУ 18/02. Таким образом, проведение проверок оказывается более легкой процедурой при условии использования указанных выше правил.

Налоговые регистры в 1С:Бухгалтерия представлены в отдельном блоке и представляют собой специализированные отчеты. Их формирование происходит по данным НУ на счетах БУ. Следует понимать, что рассматриваемые регистры являются приложением к учетной политике организации. С точки зрения законодательства к ним предъявляется ряд требований:

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

• Необходимо соблюдать хронологию и обеспечить непрерывность данных

• Данные в регистрах должны отражать порядок формирования налоговой базы

• Данные регистров являются налоговой тайной

• В случае внесения изменений, требуются обоснования и подписи ответственных лиц

• Исключить несанкционированное внесение данных

Откроем список налоговых регистров в 1С. Для этого перейдем в раздел “Отчеты” и выберем пункт “Регистры налогового учета”.

Откроется форма, содержащая несколько групп регистров

Регистры из первой группы “Формирования отчетных данных” попадают в декларацию. Остальные регистры являются вспомогательными и по ним можно смотреть данные налогового учета. Они могут служить ориентиром при проверке данных и при выявлении ошибок. К примеру, если мы сформируем декларацию по налогу на прибыль. Для этого также перейдем в раздел “Отчеты” и выберем пункт “Регламентированная отчетность”. Откроем декларацию по налогу на прибыль и посмотрим доходы от реализации в ней.

Далее из первого раздела сформируем отчет “Доходы от реализации товаров, услуг”.

Сформируем отчет за тот же период и по той же организации, что и в декларации.

Увидим ту же итоговую сумму и все документы, участвующие в формировании дохода.

Если у вас есть вопросы по теме налоговые регистры в 1С, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

В форме списка регистра существует кнопка “Настройка”. Если ее нажать, то напротив каждого регистра появляется галочка. При помощи галочек можно управлять видимостью регистров и отключить те, которыми вы не будете пользоваться.

Восстановить видимость всех регистров можно по кнопке “Еще”, выбрав пункт “Сбросить мои настройки”. Помимо этого можно по кнопке “Показать настройки” в каждом отчете выполнить ряд настроек.

Существует возможность настроить группировку полей, установить отборы, добавить новые поля и установить сортировку по выбранным колонкам отчета. После чего нужно переформировать отчет. Если в будущем видоизмененный вариант отчета будет еще использоваться, то его можно сохранить по кнопке “Еще” и выбрав пункт “Сохранить вариант”.

При сохранении можно указать, кому будет доступен новый вариант отчета либо всем пользователям, либо только автору. После чего сохраненный новый вариант можно будет увидеть в списке регистров. Он будет подчинен основу отчету.

Также можно установить ответственных лиц за ведение регистров. Для этого переходим в раздел “Главное” и открываем справочник “Организации”. В карточке организации в разделе “Подписи” переходим по ссылке “Ответственные за подготовку отчетов”.

Вся история по ответственным лицам за разные регистры сохраняется в базе.

В том же разделе перейдем в пункт “Учетная политика”. По кнопке “Печать” выбрав пункт “Регистры налогового учета” можно распечатать список доступных регистров.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Учетная политика - это свод правил бухгалтерского и налогового учета предприятия. Задается учетная политика в карточке организации: раздел НСИ и администрирование – НСИ – Сведения о предприятии. Если в одной базе ведется учет по нескольким организациям, тогда вместо сведений о предприятии будет указано – Организации:

Рисунок 1 – Доступ к справочнику Организации

Учетную политику можно создать для каждой организации отдельно. Если же учетная политика одинаковая, то можно использовать одну для всех организаций.

В карточке организации на закладке Учетная политика и налоги переходим по гиперссылке Создать новую:

Рисунок 2 – Создание новой учетной политики

В прикладном решении поддерживаются следующие системы налогообложения:

- Общая система налогообложения – ОСНО (не поддерживается учет предпринимателей, осуществляющих свою деятельность по индивидуальной схеме (ИП)).

- Упрощенная система налогообложения – УСН.

- Единый налог на вмененный доход – ЕНВД.

Рисунок 3 – Выбор системы налогообложения

- Для начала рассмотрим настройку учетной политики при ОСНО

- Вкладка Налоговый учет:

Здесь устанавливаете флажок, если в организации применяется ЕНВД. Также указывается база распределения расходов по видам деятельности, которые невозможно отнести к конкретным видам.

Далее необходимо выбрать один из вариантов ведения учета расчетов по налогу на прибыль организаций:

- не ведется - для организаций, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность;

- Ведется балансовым методом - рекомендуемый вариант (построен на основе Рекомендации № Р-102/2019-КпР "Порядок учета налога на прибыль" Фонда НРБУ БМЦ);

- Ведется балансовым методом с отражением постоянных и временных разниц – требуется отражать в учете информацию о постоянных и временных разницах в стоимости активов и обязательств;

- Ведется затратным методом (методом отсрочки) - основанный на сравнении доходов (расходов) отчетного периода, определенных для целей бухгалтерского учета и для целей налогообложения прибыли.

Также необходимо выбрать метод начисления амортизации в налоговом учете:

- линейный;

- нелинейный.

![Настройка налогового учета при ОСНО]()

Рисунок 4 – Настройка налогового учета при ОСНО

На данной вкладке выбираем один из вариантов расчета себестоимости товаров при списании:

- средняя за месяц

- ФИФО

Для использования партионного учета в учетной политике нужно выбрать вариант «ФИФО».

В случае установки флага Сборка товаров через счет 20 операции отражаются с использованием транзитного счета 20. При снятом флаге проводки формируются в прямой корреспонденции между счетам учета номенклатуры:

![Выбор метода списания товаров]()

Рисунок 5 – Выбор метода списания товаров

Если организация освобождена от НДС, то необходимо установить флаг Организация освобождена от уплаты НДС. В этом случае входной НДС при закупке включается в стоимость товаров (услуг), реализация осуществляется Без НДС.

Если предприятие осуществляет деятельность с разным порядком налогообложения (реализацию товаров «Без НДС», применяет ЕНВД, и т.д.), то необходимо установить флаг Раздельный учет по налогообложению НДС.

Если применяется раздельный учет НДС и необходимо вести раздельный учет входящего НДС по постатейным производственным расходам, то необходимо установить флаг Раздельный учет постатейных производственных затрат по налогообложению НДС .

Если применяется раздельный учет постатейных производственных затрат по налогообложению НДС и применяется особый порядок учета НДС для продукции с длительным циклом производства, то необходимо установить флаг Учет НДС длительного цикла производства.

Если применяется раздельный учет НДС, доступна установка флага Применяется учет НДС по фактическому использованию. В этом случае входной НДС при поступлении не принимается к вычету, а дожидается точного определения вида деятельности при реализации (потреблении) товаров.

Флаг 5% порог при распределении НДС по видам деятельности определяет возможность отнесения всей суммы НДС на принятие к вычету, в том случае, если выручка от реализации по необлагаемым НДС видам деятельности в текущем налоговом периоде не превысила 5% от общей суммы выручки по организации.

Правило отбора авансов для регистрации счетов-фактур определяет, в течение какого времени незачтенный аванс учитывается без формирования Счета-фактуры на аванс. Выбранное значение влияет на необходимость формирования документов в Помощнике по учету НДС.

При списании НДС на расходы в первичных документах статья расходов и аналитика расходов в документах не указываются. Эти параметры отражаются в настройке учетной политики в разделе Направление списания НДС, не принимаемого к НУ закладки НДС.

Вариант учета НДС, выделенного из стоимости товаров, при изменении вида деятельности на не облагаемую НДС определяет порядок учета при соответствующих сменах вида деятельности партий товаров. Выбранный порядок учета определяет политику отнесения НДС, как уже принятого к вычету (подлежащего восстановлению), так и еще не принятого, но выделенного из стоимости товаров. В зависимости от выбранного варианта доступны к настройке статьи и аналитики отнесения НДС.

![Настройка учета по НДС]()

Рисунок 6 – Настройка учета по НДС

На данной вкладке выполняется настройка детализации расчетов с работниками на счете 70 «Оплата труда». Если флаг установлен, то документ Отражение зарплаты в финансовом учете должен содержать данные по работникам.

Если необходимо формировать проводки при взаимозачетах через 76 счет, тогда нужно установить данный флажок.

![Настройка расчетов]()

Рисунок 7 – Настройка расчетов

Флаг Формировать резервы по сомнительным долгам в бухгалтерском учете определяет необходимость отчисления в резервы по сомнительным долгам по дебиторской задолженности с настраиваемой периодичностью по бухгалтерскому учету. Порядок оценки задолженности по бухгалтерскому учету задается в отдельной форме при нажатии на гиперссылку Настроить порядок оценки задолженности.

Флаг Формировать резервы по сомнительным долгам в налоговом учете определяет необходимость отчисления в резервы по сомнительным долгам по дебиторской задолженности с настраиваемой периодичностью по налоговому учету. Если срок задолженности от 45 до 90 дней (включительно), то отчисляется 50% от суммы долга, свыше 90 дней - 100% от суммы долга. При расчете учитывается норма в 10% от выручки. В случае применения организацией ПБУ 18/02 Учет расчетов по налогу на прибыль, поле Вид разниц ПБУ 18/02 задает на постоянных или временных разницах будут отражаться различия между бухгалтерским и налоговым учетом.

Ведение оценочных обязательств (резервов) отпусков возможно как в бухгалтерском, так и в налоговом учетах. Доступно два метода расчета обязательств:

- Нормативный метод: при использовании этого метода в учетной политике определяется некая величина - Норматив от ФОТ. Сумма резерва ежемесячно вычисляется исходя из фактического фонда оплаты труда расчетного месяца и норматива. Полученная величина увеличивается на сумму страховых взносов.

- Метод обязательств: сумма резерва рассчитывается ежемесячно исходя из средней заработной плата работника и количества дней отпуска, которые положены за отработанный период. Полученная величина увеличивается на на сумму страховых взносов.

Для налогового учета используется только нормативный метод, для которого требуется указать Ежемесячный процент отчислений (норматив) и Предельную сумму отчислений в год. Настройки расчета оценочных обязательств доступны только при использовании встроенной подсистемы расчета зарплаты. Если кадровый учет и расчет зарплаты выполняется во внешней программе, то рассчитанные суммы резервов и выплат за счет резервов вносятся в документы Начисление оценочных обязательств и Отражение зарплаты в финансовом учете.

![Настройка учета резервов]()

Рисунок 8 – Настройка учета резервов

При выборе УСН настройки по учету Запасов, Расчетов и Резервов заполняются по аналогии с ОСНО.

При УСН отсутствует вкладка по настройке НДС, Налоговый учет и добавляется вкладка УСН:

![Заполнение вкладки УСН]()

Рисунок 9 – Заполнение вкладки УСН

На данной вкладке необходимо указать дату перехода на УСН и данные уведомления.

Далее нужно выбрать вариант УСН: Доходы или Доходы и расходы.

Также программа предлагает максимальный процент налога по умолчанию, но его можно изменить при необходимости.

При установленной настройке используется труд наемных работников – индивидуальные предприниматели, без работников, которые применяет УСН доходы, могут уменьшить налог на величину страховых взносов. В данном случае размер налогового вычета составит 100%.

После записи учетной политики, необходимо указать период, с которого она действует:

![Период применения учетной политики]()

Рисунок 10 – Период применения учетной политики

Читайте также: