Как учесть субсидию на зарплату в связи с коронавирусом налоговый и бухгалтерский учет

Опубликовано: 13.05.2024

Постановлением Правительства РФ от 02.07.2020 № 976 утверждены правила выплаты субсидии из Федерального бюджета (ФБ) на проведение мероприятий по профилактике коронавируса. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 учитывать получение и использование субсидии в бухгалтерском и налоговом учете.

Кто может получить субсидию на проведение мероприятий по профилактике коронавируса

Субсидии предоставляются субъектам малого и среднего предпринимательства (МСП), а также социально ориентированным некоммерческим организациям, осуществляющим деятельность в отраслях экономики, требующих поддержки для проведения в 2020 году мероприятий по профилактике коронавируса.

Субсидия предоставляется единоразово и на безвозмездной основе. Организации и индивидуальные предприниматели (ИП) могут использовать субсидию на любые расходы.

Контроль за направлениями расходования субсидии не осуществляется, никакие отчеты по расходованию средств не предусмотрены.

Бухгалтерский и налоговый учет субсидий на дезинфекцию и профилактику коронавируса

Правила формирования в бухгалтерском учете информации о получении и использовании государственной помощи, предоставляемой коммерческим организациям (кроме кредитных), установлены ПБУ 13/2000 «Учет государственной помощи» (утв. приказом Минфина России от 16.10.2000 № 92н). Для учета целевого финансирования, бюджетных средств и иных аналогичных средств предназначен счет 86 «Целевое финансирование» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина РФ от 31.10.2000 № 94н).

По мнению экспертов 1С, для ситуации, когда субсидии предоставляются как возмещение (компенсация) уже совершенных расходов, счет 86 можно не использовать.

Субсидия, полученная организацией на компенсацию понесенных затрат, относится на увеличение финансового результата организации и учитывается в бухгалтерском учете в составе прочих доходов организации (п. 10 ПБУ 13/2000; п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

Если же полученная субсидия будет использована на будущие расходы, проводить ее через счет 86 также нецелесообразно, поскольку субсидия предоставляется на любые затраты (без целевого назначения) и не предполагает никакой отчетности об использовании полученных средств.

В то же время организация по желанию может использовать счет 86 для учета полученных средств, поскольку никаких запретов на использование счета 86 в данной ситуации нет.

Затраты, на компенсацию которых получена субсидия, в бухгалтерском учете отражаются в расходах в обычном порядке.

Субсидии, полученные субъектами МСП из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции, не учитываются в доходах для целей исчисления налога на прибыль (пп. 60 п. 1 ст. 251 НК РФ).

При этом расходы за счет субсидий, указанных в подпункте 60 пункта 1 статьи 251 НК РФ, также не учитываются в целях исчисления налога на прибыль (п. 48.26 ст. 270 НК РФ).

Обратите внимание, что подпункт 60 пункта 1 статьи 251 НК РФ и пункт 48.26 статьи 270 НК РФ введены Федеральным законом от 22.04.2020 № 121-ФЗ и распространяются на правоотношения, возникшие с 01.01.2020.

НДС по приобретенным за счет субсидии товарам (работам, услугам), в том числе основным средствам, нематериальным активам и имущественным правам можно принять к вычету в общем порядке (п. 1 ст. 2 Закона № 121-ФЗ).

При применении упрощенной системы налогообложения (УСН) ни субсидии, полученные из федерального бюджета, ни затраты, на компенсацию которых получены субсидии, в целях исчисления налога при применении УСН не учитываются (пп. 1 п. 1.1 ст. 346.15, п. 2 ст. 346.16 НК РФ).

Отражение получения и использования субсидии в «1С:Бухгалтерии 8» редакции 3.0

Рассмотрим на примере, как в «1С:Бухгалтерии 8» редакции 3.0 отражать получение и использование субсидии организацией, применяющей общую систему налогообложения.

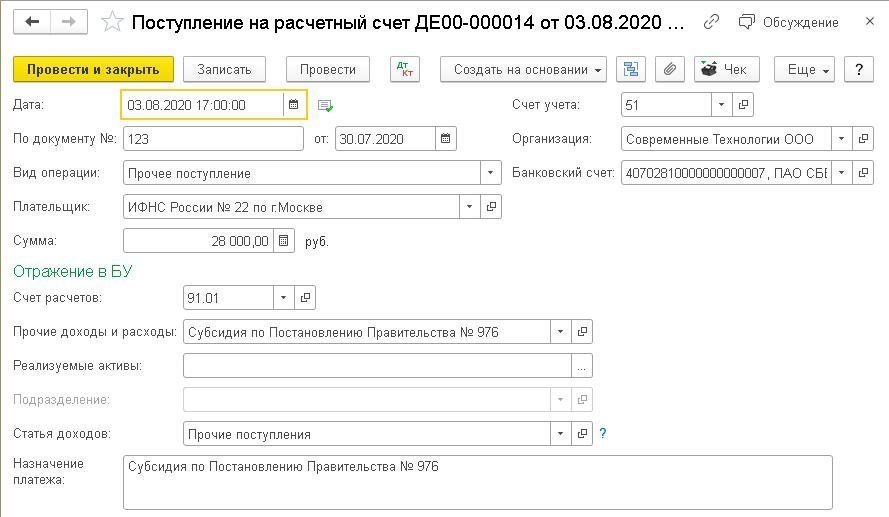

Получение субсидии в программе отражается стандартным документом Поступление на расчетный счет с видом операции Прочее поступление (рис. 1):

Предположим, что организация получила субсидию в сумме 28 000 руб. (из расчета на 2 сотрудников).

В полях Счет расчетов и Прочие доходы и расходы следует указать счет 91.01 «Прочие доходы» и аналитику к нему (статью прочих доходов и расходов).

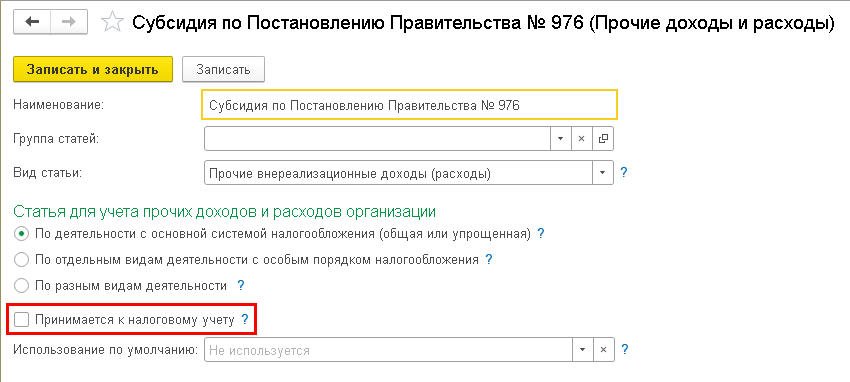

В статье прочих доходов и расходов должен быть снят флаг Принимается к налоговому учету (рис. 2).

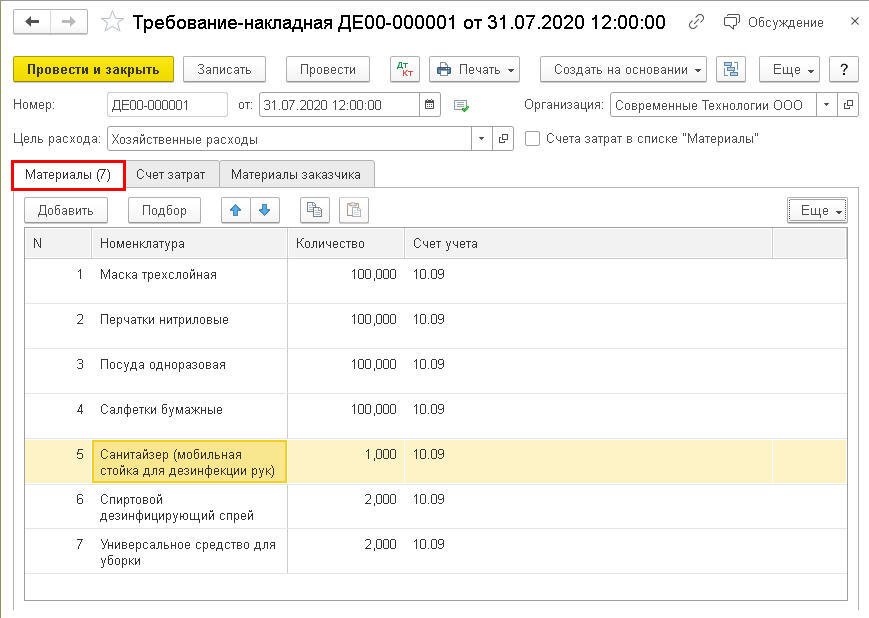

На момент получения субсидии в учете организации уже могут быть отражены расходы на дезинфекцию и профилактику коронавирусной инфекции, например, с помощью документа Требование-накладная (рис. 3а).

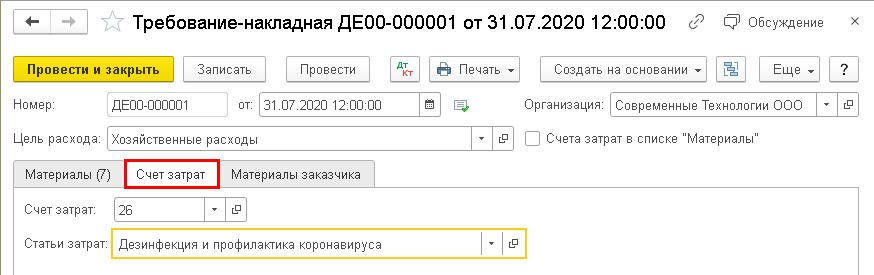

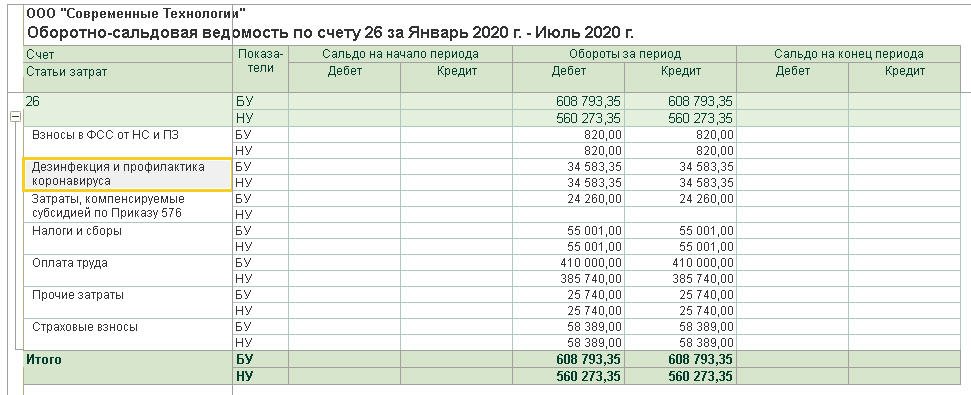

Предположим, что расходы на дезинфекцию и профилактику учитываются на счете 26 «Общехозяйственные расходы» (рис. 3б).

Проанализируем расходы организации на дезинфекцию и профилактику коронавируса с помощью оборотно-сальдовой ведомости (ОСВ) по счету 26 «Общехозяйственные расходы». Используя панель настроек, можно одновременно вывести данные бухгалтерского и налогового учета (рис. 4).

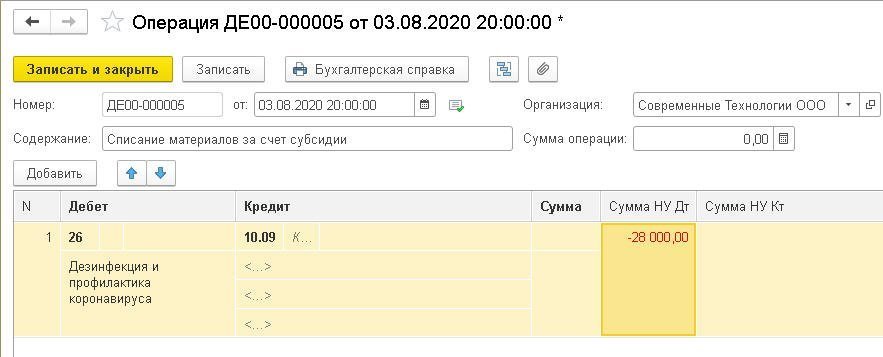

Расходы организации на дезинфекцию и профилактику коронавируса, отраженные в налоговом учете, следует скорректировать в сторону уменьшения на сумму полученной субсидии (то есть на 28 000 тыс. руб.). Для этого можно воспользоваться документом Операция, где отразить соответствующую корреспонденцию счетов (рис. 5).

Поле Сумма остается незаполненным, поскольку данные бухгалтерского учета не корректируются, а в специальном поле для целей налогового учета Сумма Дт НУ: 26 следует указать сумму 28 000 руб. со знаком «минус» для исключения из состава налоговых расходов.

Если организация применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» балансовым методом (без отражения в учете постоянных и временных разниц), то фиксировать постоянную разницу в проводке не требуется.

Таким образом, расходы, произведенные за счет субсидии на профилактику коронавируса, не будут включаться в налогооблагаемую базу по налогу на прибыль (рис. 6).

Расходы на дезинфекцию и профилактику коронавирусной инфекции за счет субсидии можно отражать и после ее получения.

В этом случае в документе Требование-накладная (или в других документах, использующихся для учета расходов) следует указать счет и аналитику затрат по статье, не учитываемой для целей налогообложения прибыли (рис. 6а и 6б).

Еще полезные материалы на сайте БУХ.1С в разделах:

В 2020 году бизнес получил субсидии и льготные кредиты — поддержку в связи пандемией коронавируса. Теперь пришла пора отражать все деньги в отчётности. Эксперты Норматива помогли разобраться с бухгалтерским и налоговым учётом кредитов и субсидий.

- Коронавирусные субсидии в декларации по УСН

- Как отразить кредиты и субсидии в КУДиР при УСН 15 %

- Бухучёт кредита на возобновление деятельности

- Бухучёт коронавирусных субсидий

- Коронавирусные субсидии и отчёт о целевом использовании средств

Коронавирусные субсидии в декларации по УСН

Раздел 3 заполняют налогоплательщики, которые получили средства целевого финансирования, целевые поступления и другие доходы из п. 1 и 2 ст. 251 НК РФ (Приказ ФНС от 26.02.2016 № ММВ-7-3/99@). Поэтому в него включаем только необлагаемые доходы.

Только субсидии, выплачиваемые на основании Постановления Правительства от 24.04.2020 № 576, освобождаются от налогообложения по пп. 60 п. 1 ст. 251 НК РФ (письмо Минфина от 02.09.2020 № 03-03-06/1/76953). Их следует указать в разделе 3 декларации по УСН, поскольку они не облагаемые.

Субсидия на дезинфекцию и профилактику коронавируса по Постановлению № 976 выплачивается налогоплательщикам иной категории, поэтому на неё норма пп. 60 п. 1 ст. 251 НК РФ не распространяется. Эта субсидия включается в доходы в общем порядке в момент поступления на расчётный счёт (в силу п. 1 ст. 346.17 НК РФ). Расходы за её счёт тоже отражаются в обычном порядке (п. 2 ст. 346.17 НК РФ).

Как отразить кредиты и субсидии в КУДиР при УСН 15 %

Рассказываем, как указывать суммы беспроцентного кредита и коронавирусных субсидий в книге учёта доходов и расходов на УСН.

Субсидия пострадавшим (Постановление Правительства от 24.04.2020 № 576)

В налоговой базе по УСН не учитываются доходы, указанные в ст. 251 НК РФ (пп.1 п.1.1 ст. 346.15 НК РФ). В число освобождённых от налогообложения доходов попали и субсидии, полученные по Постановлению Правительства РФ от 24.04.2020 № 576 (письмо Минфина от 02.09.2020 № 03-03-06/1/76953).

Организации на УСН не учитывают в доходах субсидию и в расходах затраты, произведённые за её счёт. Например, выплату зарплаты, страховых взносов, процентов по заёмным средствам и т.д. Если компания примет такие расходы для целей налогообложения, то и сумму субсидии в этой части должна будет включить в доходы (письмо Минфина России от 25.06.2020 № 03-03-05/54635).

Субсидия на дезинфекцию по Постановлению Правительства от 02.07.2020 № 976

При УСН субсидия на дезинфекцию учитывается в доходах на дату зачисления на расчётный счёт организации. Освобождение, предусмотренное пп. 60 п. 1 ст. 251 НК РФ, на неё не распространяется (письма Минфина России от 10.03.2020 № 03-03-07/17264, ФНС России от 27.02.2019 № СД-4-3/3427).

Расходы за счёт средств субсидии признаются в целях налогообложения при УСН на основании пп. 39 п. 1 ст. 346.16 НК РФ.

В КУДиР сумма субсидии отражается так:

- сумма субсидии указывается в доходах в графе 4 при поступлении на расчётный счёт;

- расходы за счёт субсидии указываются в графе 5 в обычном порядке после оплаты.

Льготный кредит под 2 % годовых

Кредиты на возобновление деятельности выдают по правилам, утверждённым Постановлением Правительства от 16.05.2020 № 696.

Суммы полученного кредита с господдержкой под 2 % годовых, в КУДиР не отражаются. Заёмные средства не влияют на сумму налога по УСН к уплате, так как не включаются ни в доходы, ни в расходы налогоплательщика (п. 1 ст. 346.15 НК РФ, пп. 10 п. 1 ст. 251 НК РФ, п. 1 ст. 346.16 НК РФ, Письмо ФНС РФ от 19.05.2010 № ШС-37-3/1925).

Если выполняются все условия для списания кредита, «прощённая» сумма тоже не учитывается в доходах при УСН (пп. 21.4 ст. 251 НК РФ), а значит, не указывается в КУДиР.

Бухучёт кредита на возобновление деятельности

Если льготный кредит был получен в июне 2020, учитывайте его на счёте 67 «Расчёты по долгосрочным кредитам и займам» (срок договора кредита более 12 месяцев). Если кредит получен позже, его сумма учитывается на счёте 66 «Расчёты по краткосрочным кредитам и займам» (на срок не более 12 месяцев).

В бухучёте получение кредита отражается обычной проводкой:

Дт 51 Кт 66 или 67 — поступили денежные средства из банка по кредитному договору с льготной процентной ставкой.

Проценты по данному кредиту отражаются проводкой:

Дт 91.2 «Прочие расходы» Кт 66, 67 или 76 — начислены проценты в соответствии с условиями кредитного договора.

После базового периода или периода наблюдения, если заёмщик выполнил условия, предусмотренные Правилами (Постановление Правительства РФ от 16.05.2020 № 696), и получил уведомление банка о списании долга по кредитному договору, в бухучёте на основании этого уведомления отражаются такие проводки:

- Дт 66 или 67 Кт 91.1 «Прочие доходы» — на сумму долга по кредиту

- Дт 66, 67 или 76 Кт 91.1 «Прочие доходы» — на сумму процентов по этому кредиту.

Льготные кредиты отражаются в балансе по строке 1510 (краткосрочные заемные средства).

Бухучёт коронавирусных субсидий

Рассказываем, в каких графах отчёта о финансовых результатах и бухбаланса отразить полученные субсидии и остаток неиспользованных средств.

Субсидия на дезинфекцию (Постановление Правительства № 976)

В отчёте о финансовых результатах субсидия отражается в прочих доходах на основании данных о движении средств на субсчетах к счёту 91 «Прочие доходы и расходы», а также в себестоимости либо в коммерческих и управленческих расходах — зависит от того, в каком процессе эти расходы возникают.

Счёт 86 «Целевое финансирование» нужен, чтобы обобщать информацию о движении средств, предназначенных для осуществления мероприятий целевого назначения, средств, поступивших от других организаций и лиц, бюджетных средств и др. (Приказ Минфина РФ от 31.10.2000 № 94Н). Аналитический учёт по счёту 86 ведётся по назначению целевых средств и в разрезе источников поступления.

У вас должен быть обеспечен раздельный учёт субсидий и должны быть отражены следующие проводки:

- Дт 76 «Бюджет» Кт 86 «Целевое финансирование» — получены средства целевого назначения

- Дт 86 «Целевое финансирование» Кт 98 «Доходы будущих периодов» — бюджетные средства направлены на финансирование расходов

- Дт 10 «Средства защиты» Кт 60 «Поставщики» — приобретены средства защиты;

- Дт 20, 26, 44 «Затраты» Кт 10 «Средства защиты» — выданы средства защиты;

- Дт 98 «Доходы будущих периодов» Кт 91.01 «Прочие доходы» — отражены прочие доходы на сумму использованных средств субсидии.

Строки баланса заполняются на основе регистров бухучёта, в частности, оборотно-сальдовой ведомости, в которой отражено сальдо по каждому из бухгалтерских счетов.

Субсидия на зарплату (Постановление Правительства № 576)

Субсидия по Постановлению № 576 предоставлялась для того, чтобы бизнес смог частично компенсировать свои затраты, связанные с продолжением работы в сложной эпидемиологической обстановке. В частности речь идет о сохранении занятости и оплаты труда работников в апреле и мае 2020 г.

Это значит, что компания может расходовать субсидию по своему усмотрению, на любые бизнес-цели: выплату зарплаты, уплату налогов, закупку материалов, аренду и т.д.

В правилах предоставления субсидий не сказано, что бизнес должен подтверждать её использование на определённые цели, и не предусмотрено никакого контроля за использованием полученных денег.

В бухучёте полученная субсидия должна была отражаться проводкой:

- Дт 51 Кт 76 «Управление Федерального казначейства» — поступила субсидия из федерального бюджета;

- Дт 76 «Управление Федерального казначейства» Кт 86 «Целевое финансирование» — отражено поступление целевого финансирования;

- Дт 86 «Целевое финансирование» Кт 91.1 «Прочие доходы» — отражена сумма полученной компенсации в составе прочих доходов (п.7 ПБУ 9/99).

Денежные потоки, которые нельзя однозначно классифицировать по п. 8-11 ПБУ 23/2011, классифицируются как денежные потоки от текущих операций (п. 12 ПБУ 23/2011). В отчёте о движении денежных средств сумма субсидии отражается в разделе «Денежные потоки от текущих операций» по строке 4119 «Прочие поступления».

Расходы на заработную плату, иные расходы, компенсированные за счёт этой субсидии, учитываются в общем порядке.

Коронавирусные субсидии и отчёт о целевом использовании средств

Организации, которые могут применять упрощённые способы бухучёта, включая упрощённую отчётность, представляют только бухгалтерский баланс и отчёт о финансовых результатах. Отчёт о целевом использовании средств коммерческие организации, как правило, не сдают.

Если субъект малого бизнеса считает, что в балансе и отчёте о финрезультатах не хватает информации, которая позволит достоверно оценить финансовое положение и финансовые результаты бизнеса, он может составить к ним приложение (Информация Минфина РФ от 28.05.2013).

В приложении целесообразно раскрывать только самую важную информацию. Вы имеете право отразить сведения о получении субсидии и её использовании в пояснениях к бухгалтерскому балансу и отчету о финрезультатах.

Автор подборки: Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

В связи с коронавирусом предоставляют федеральные и региональные субсидии.

Федеральные субсидии. Государство за счет федерального бюджета финансирует организации и предпринимателей в рамках антикризисных мер поддержки бизнеса. Малым и средним компаниям и предпринимателям из пострадавших отраслей предоставят федеральные субсидии на решение неотложных задач, включая выплату зарплат, на сохранение уровня оплаты труда в апреле и мае. Размер субсидии составит 12 130 рублей на каждого сотрудника в месяц (п. 4 Правил, утв. постановлением Правительства от 24.04.2020 № 576).

Региональные субсидии. Региональные власти тоже предоставляют субсидии организациям и предпринимателям в рамках антикризисных мер поддержки бизнеса. Например, в Камчатском крае субсидии предоставляют субъектам малого и среднего предпринимательства на финансирование расходов, связанных с производством масок (приказ Министерства инвестиций и предпринимательства Камчатского края от 09.04.2020 № 20-п).

Налог на прибыль

Налогом на прибыль не облагают федеральные субсидии в связи с коронавирусом организациям из пострадавших отраслей бизнеса, которые на 1 марта 2020 года включены в реестр малого и среднего предпринимательства. Полученную субсидию в доходы при расчете налога на прибыль не включайте. Данный вид необлагаемых доходов обособили от доходов в виде целевого финансирования по подпункту 14 пункта 1 статьи 251 НК и закрепили в подпункте 60 пункта 1 статьи 251 НК.

Расходы за счет таких субсидий не учитывайте при расчете налога на прибыль. Такую норму закрепили в пункте 48.26 статьи 270 НК. Новые нормы вступили в силу 22 апреля 2020 года и распространяются на правоотношения с 1 января 2020 года (п. 1 и 2 ст. 3 Закона от 22.04.2020 № 121-ФЗ).

Региональные субсидии в связи с коронавирусом учитывайте при расчете налога на прибыль в общем порядке, как госпомощь

Организации и ИП из пострадавших отраслей бизнеса, которые на 1 марта 2020 года включены в реестр малого и среднего предпринимательства, вправе принять к вычету входной НДС по расходам за счет федеральной субсидии в связи с коронавирусом. Специальные правила, которые запрещают принять к вычету входной НДС, а ранее принятый к вычету налог обязывают восстановить, не применяйте. В Законе № 121-ФЗ прямо прописали, что в этом случае не действуют нормы, установленные пунктом 2.1 и подпунктом 6 пункта 3 статьи 170 НК (п. 1 ст. 2 Закона от 22.04.2020 № 121-ФЗ).

В целях обоснования правомерности принятия НДС к вычету организуйте обособленный учет расходов, понесенных за счет такой субсидии. Раздельный учет необходим также для проверки целевого расходования бюджетных средств. Так поступайте, несмотря на то, что Законом № 121-ФЗ это не предусмотрено.

С входным НДС, по затратам за счет региональной субсидии в связи с коронавирусом поступайте в общем порядке, как и при любой другой госпомощи.

Единым налогом при УСН не облагают федеральные субсидии в связи с коронавирусом организациям и предпринимателям из пострадавших отраслей бизнеса, которые на 1 марта 2020 года включены в реестр малого и среднего предпринимательства. Полученную субсидию не включайте в состав налогооблагаемых доходов (подп. 1 п. 1.1 ст. 346.15, подп. 60 п. 1 ст. 251 НК).

Новое правило касается организаций и ИП, которые платят налог с доходов, а также организаций и ИП, которые используют в качестве объекта налогообложения доходы, уменьшенные на расходы. Новые нормы вступили в силу 22 апреля 2020 года и распространяются на правоотношения с 1 января 2020 года (п. 1 и 2 ст. 3 Закона от 22.04.2020 № 121-ФЗ).

Организации и ИП, которые платят налог с доходов, уменьшенных на расходы, не вправе учитывать затраты, оплаченные за счет таких субсидий, в составе расходов при расчете единого налога (п. 2 ст. 346.16, п. 1 ст. 252, п. 48.26 ст. 270 НК).

Региональные субсидии в связи с коронавирусом учитывайте при расчете единого налога в общем порядке, как госпомощь.

НДФЛ не облагают федеральные субсидии в связи с коронавирусом предпринимателям из пострадавших отраслей бизнеса, которые на 1 марта 2020 года включены в реестр малого и среднего предпринимательства. Предпринимателям на ОСНО полученную субсидию в налогооблагаемый доход включать не нужно (подп. 82 ст. 217 НК). Новая норма вступила в силу 22 апреля 2020 года и распространяется на правоотношения с 1 января 2020 года (п. 1 и 2 ст. 3 Закона от 22.04.2020 № 121-ФЗ).

Расходы за счет таких субсидий не учитывайте в составе профессионального вычета. Ведь перечень расходов, которые предприниматель может учесть при расчете НДФЛ, соответствует составу расходов, учитываемых при расчете налога на прибыль по правилам главы 25 НК. Расходы, которые нельзя учесть при расчете НДФЛ, приведены в статье 270 НК. В частности, расходы за счет такой субсидии прописали в пункте 48.26 статьи 270 НК (ст. 221 НК).

НДФЛ и взносы с зарплаты

Вся начисленная сотруднику зарплата – его доход. Не имеет значения, за счет каких средств вы ее выплачиваете – собственных средств или субсидии из бюджета. Исчислите НДФЛ с общей суммы зарплаты, удержите налог при выплате дохода и перечислите в бюджет (п. 2 ст. 210, ст. 223, 226 НК).

На зарплату начислите страховые взносы, в том числе от несчастных случаев и профзаболеваний, в общем порядке с учетом антикризисных особенностей (подп. 1 п. 1 ст. 420, ст. 422 НК, п. 1 ст. 20.1, ст. 20.2 Закона от 24.07.1998 № 125-ФЗ). За счет каких средств вы выплачиваете зарплату – для расчета взносов также не имеет значения.

В отличие от налогового учета таких субсидий в бухучете особенностей нет. Федеральные и региональные субсидии в связи с коронавирусом отражайте в общем порядке, как госпомощь.

Материал подготовлен из БСС «Система Главбух»

Самое важное читайте в нашем Telegram-канале.

Ульяновскому бизнесу из пострадавших отраслей снизили ставку ПСН до рубля

Региональный парламент принял поправки в закон «О патентной системе налогообложения на территории Ульяновской области», которые призваны поддержать бизнес во время пандемии COVID-19.

Ульяновским СМИ могут снизить налог по «упрощенке»

Региональное правительство предложило поддержать местных издателей налоговой льготой.

Для ульяновских IT-компаний

продлят налоговые льготы

В регионе разработаны законопроекты, которые продлевают действие пониженных ставок по налогу на прибыль и налогу по «упрощенке» на два и три года соответственно.

Сколько дают

Правила получения субсидии из федерального бюджета МСП, пострадавшими от коронавируса, утверждены постановлением Правительства РФ от 24 апреля 2020 г. № 576.

Размер субсидии зависит от величины федерального МРОТ на 1 января 2020 года, составляющей 12 130 рублей, и количества работников из отчетов по форме СЗВ-М за март 2020 г.

Для ИП с работниками количество работников за март увеличивается на единицу. Для ИП без работников субсидия равна одному МРОТ, то есть 12 130 рублей.

Субсидию можно расходовать на выплату зарплаты за апрель и май 2020 года, а также и на другие нужды, связанные с производственной деятельностью в условиях кризиса.

Нормативная база

Правила формирования в бухгалтерском учете информации о получении и использовании государственной помощи, предоставляемой коммерческим организациям, в том числе субсидий, установлены ПБУ 13/2000 «Учет государственной помощи».

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Получатель принимает бюджетные средства к бухгалтерскому учету при наличии двух условий (п. 5 ПБУ 13/2000):

- имеется уверенность, что условия предоставления этих средств организацией будут выполнены;

- имеется уверенность, что указанные средства будут получены.

Средства бюджетной субсидии учитываются как возникновение целевого финансирования и задолженность по этим средствам. Как только деньги фактически поступили, задолженность уменьшается и соответственно увеличиваются счета учета денежных средств, капвложений и т. п. (п. 7 ПБУ 13/2000).

В общем случае возникновение целевого финансирования отражают на дату вынесения решения о предоставления субсидии.

- Дебет 76 Кредит 86

- принято решение о выплате субсидии;

- Дебет 51 Кредит 76

- получена субсидия.

В случае с субсидией на зарплату и неотложные нужды по постановлению № 576 можно сократить количество записей, исключив отражение задолженности по субсидии на 76 счете, и ограничиться проводкой:

- Дебет 51 Кредит 86

- получена субсидия на расчетный счет.

Поясним на примере.

Федеральный закон от 22 апреля 2020 г. № 121-ФЗ освобождает субсидии пострадавшим от коронавируса от налогообложения с 1 января 2020 года. Эти средства не облагаются налогом на прибыль, налогом по УСН и ЕСХН.

Как списывать субсидию

Списывать субсидию в общем случае нужно в соответствии с пунктом 9 ПБУ 13/2000. То есть в периоды признания расходов, на финансирование которых она получена.

При этом нужно помнить, что, как правило, сумма субсидии, учтенная на счете 86, отражается по кредиту счета 98 в качестве доходов будущих периодов и относится на прочие доходы на счете 91 по мере расходования (п. 8 ПБУ 13/2000).

Но если же вся сумма субсидии единовременно направляется на покрытие каких-либо расходов, например, по зарплате, в составе прочих расходов ее можно отразить единовременно и не затрагивать счет 98. Так можно поступить с субсидией по постановлению № 576.

Расходы, оплаченные за счет субсидии (зарплата и пр.), отражаются в бухгалтерском учете в обычном порядке учета затрат.

Если субсидия направлена на выплату зарплаты работникам, то с выплаченных сумм нужно удержать НДФЛ и начислить страховые взносы. Однако для малых предприятий во втором квартале 2020 года страховые взносы начислять не нужно, поскольку для них действует льгота в виде нулевого тарифа.

В бухучете субсидия отражается в доходах, произведенные за счет нее затраты – в расходах. В налоговом учете такие доходы и расходы не учитываются.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Получение субсидии из-за коронавируса в бухгалтерском учете

Методологи от бухучета спорят о том, как нужно правильно проводить по счетам получение субсидии. Эксперты едины в одном: получение субсидии – специфический факт хозяйственной жизни, поэтому ежедневно используемые в учете счета для её отражения не подходят. А что подходит?

Счет 86 «Целевое финансирование»

Логика такова: счет 86 предназначен для отражения информации о движении средств, поступивших от других источников, включая бюджет, и предназначенных для финансирования мероприятий целевого назначения. Цель субсидий – частичная компенсация затрат на зарплату в периоде апрель-май 2020. Следовательно, получение средств нужно отразить по кредиту 86 счета, в разрезе соответствующего субсчета.

Счет 98 «Доходы будущих периодов»

Доводы в пользу применения данного счета такие: согласно Инструкции по применению Плана счетов (утв. приказом Минфина от 31.10.2000 № 94н), по кредиту 98 счета должны быть отражены суммы бюджетных средств, направленные коммерческой компании на финансирование расходов. Обратим внимание, что в той же Инструкции есть и рекомендация о том, что счет 98 по кредиту корреспондирует со счетом 86.

Таким образом, идеальным с формальной точки зрения будет следующий блок проводок при получении субсидии:

- Дт 86 Кт 98 – отражено право на получение субсидии (начисление);

- Дт 51 Кт 86 – субсидия зачислена на банковский счет (получение).

Остается вопрос о необходимости лишней прогонки по счетам одной и той же суммы. Ведь, для упрощения записей счет 98 можно просто исключить. Тогда субсидия отражают так:

Дт 51 – Кт 86

Далее произведенные компенсируемые расходы можно списывать через дебет 86 счета.

Расходование средств субсидии в бухучете

При отражении расходования госсубсидии следует учитывать, что в большинстве случаев полученная сумма покроет расходы не полностью. Часть средств будет оплачена за счет субсидии, а часть за счет собственных. Это обязательно должно найти отражение в проводках.

Разберем ситуацию на примерах:

Компания направляет полученные средства на выплату зарплаты. Сумма полученной субсидии на 10 сотрудников – 121 300 руб., начисленная зарплата – 300 000 руб.

При составлении бухгалтерских записей нужно учитывать:

Для упрощения примера примем, что компания освобождена от уплаты страховых взносов за период выплаты этой з/п.

Проводки будут такими:

- Дт 44 Кт 70 300 000;

- Дт 70 Кт 68 39 000 – удержан НДФЛ;

- Дт 70 Кт 51 – 121 300 – часть зарплаты выплачена за счет субсидии;

- Дт 70 Кт 51 – 139 700 – часть зарплаты выплачена за счет собственных средств;

- Дт 86 Кт 44 – 121 300 отражено использование субсидии.

Компания направляет субсидию на погашение части расходов по аренде. Сумма аренды за оплачиваемый месяц – 120 000 руб. ( в т. ч. НДС – 20 000 руб.). Сумма субсидии, полученной на 5 работников – 60 650 руб.

При расходовании субсидии на что-то отличное от зарплаты тоже необходимо соблюдать некоторые условия:

В бухучете отразить оплату части аренды за счет субсидии следует так:

- Дт 26 Кт 60 – 100 000 – начислена аренда;

- Дт 19 Кт 60 – 20 000 – входной НДС по аренде;

- Дт 60 Кт 51 – 60 650 – часть арендной платы оплачена за счет субсидии;

- Дт 60 Кт 51 – 39 350 – остаток арендной платы выплачен за счет собственных средств;

- Дт 86 Кт 26 – 60 650 – отражено использование субсидии;

- Дт 68 Кт 19 – 20 000 – входной НДС принят к вычету.

Нюансы налогового учета субсидии

Как можно увидеть из приведенных примеров, налоговые требования об исключении субсидии из расходов, уменьшающих налоговую базу на ОСН и УСН, урегулируются правильным составлением бухгалтерских проводок.

В Примере 1 это: Дт 86 Кт 44 – 121 300.

В Примере 2: Дт 86 Кт 26 – 60 650.

И в том, и в другом случае отраженное в бухучете использование субсидии уменьшает то, что далее пойдет в расчет налоговой базы по прибыли или доходно-расходной УСН.

Саму же субсидию при получении в облагаемую налогом базу не включают:

- у юрлиц на ОСН (подп. 60 п. 1 ст. 251 НК РФ);

- у ИП и организаций на УСН (подп. 1 п. 1 ст. 346.15 НК РФ);

- для ИП на ОСН (подп. 82 ст. 217 НК РФ).

Поэтому при зачислении на счет бюджетных средств никакие записи в налоговом учете делать не нужно.

Подводим итоги

Получение субсидии отражают через специализированные счета, предназначенные в том числе для учета бюджетных финансовых дотаций.

Расходование субсидии следует отражать с учетом двух особенностей – отделением части расхода, погашенного за счет субсидии, от оплаченного из собственных средств и с учетом требования исключить оплаченные за счет бюджетных средств расходы из налоговой базы по прибыли или УСН.

Читайте также:

- Если в штате организации непрерывно в течение налогового периода числятся не менее 15 работников

- От пошлины не освобождаются товары подлежащие обращению в собственность государства

- Услуги нерезидента на территории рк налогообложение

- Акциз жөніндегі декларацияны табыс ету мерзімдерін атаңыз

- Декларация патентная система налогообложения бланк