Как стать самозанятым в достависта

Опубликовано: 25.04.2024

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

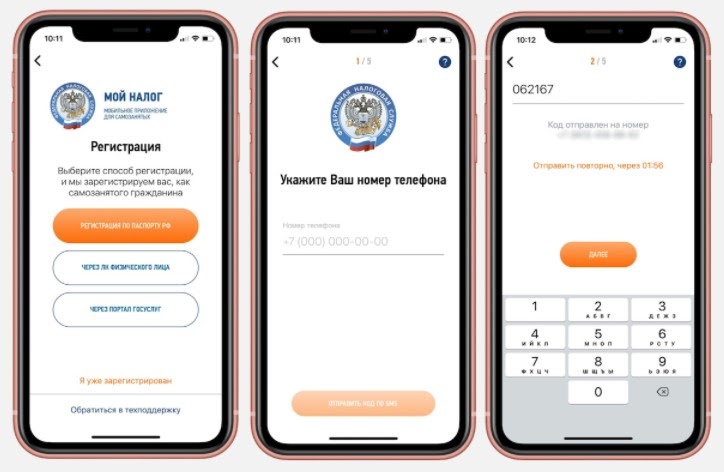

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

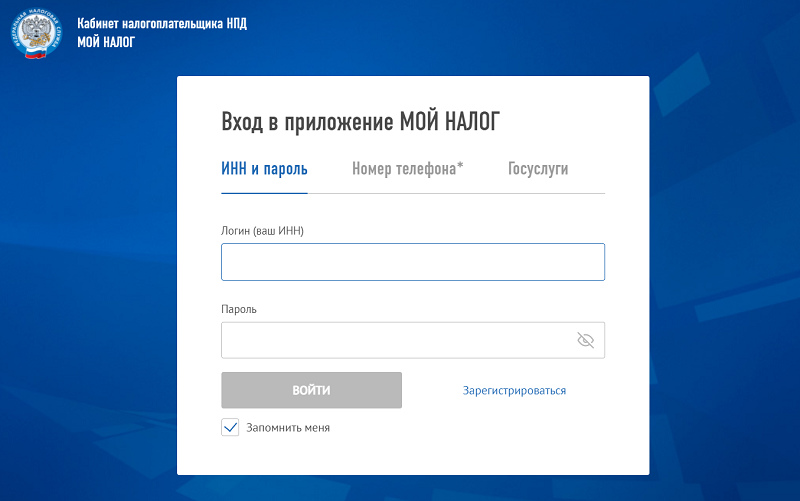

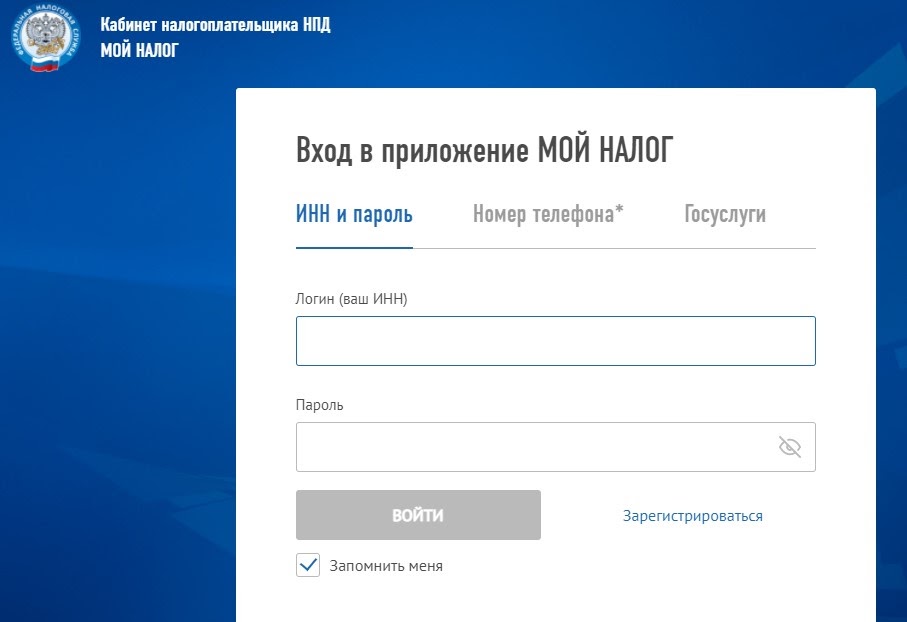

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

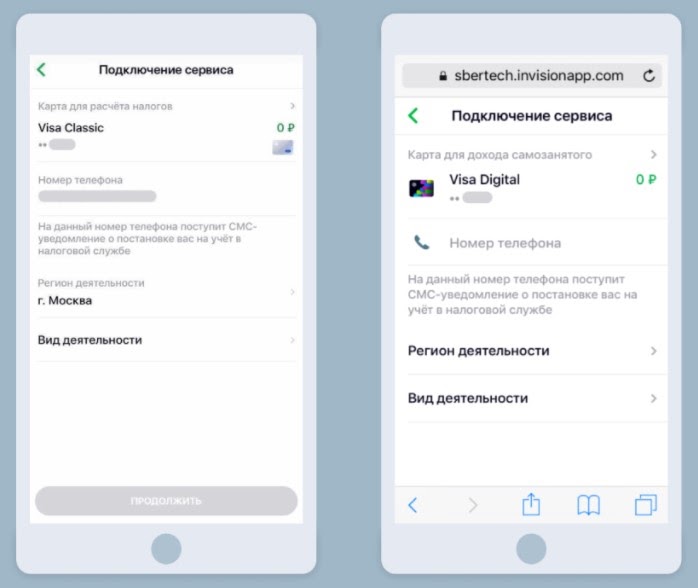

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

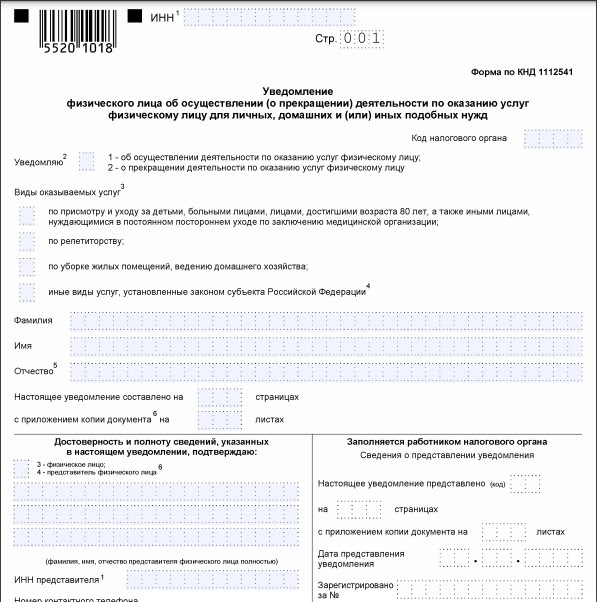

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Зайдя в мир курьеров и доставщиков через дверь, которую мне любезно открыл Яндекс и придержал кризис, я начал изучать что да как. Ознакомился с опытом коллег и старался учиться на их ошибках, а не на своих. Конечно этот путь трудный и вряд ли его можно пройти без ошибок. Скорее было так: в какой-то статье или в видео на Ютубе я смотрел как человек едет на другой конец города за 150 рублей и думал ну у меня то такого точно не будет. К сожалению, видимо мы стали настолько толстокожие и не восприимчивые к информации, что все равно нужно своими ножками пройтись за 150 рубликов, что бы осознать, вспомнить и понять, что такие заказы лучше не брать, что проще потерять балы активности или даже небольшие деньги, но с экономить на нервах.

Установил приложение Достависта примерно 3 недели назад. Зайдя в него мне показались какими-то смешными ценами на доставку. Посмотрев шире и подсмотрев за более опытными коллегами я понял, что они самостоятельно набирают себе так называемую цепочку заказов. Т.е. сначала формируют список заказов, которые забирают из одной точки или района, а потом развозят по пути. Таким образом автокурьеры возможно получают больше. Честно я пока не пробовал, но как нибудь обязательно проведу эксперимент.

Но тут мне позвонила очень настойчивая мадам из службы диспетчеров Достависты. Я был на заказе и ехал где-то на севере города. До точки назначения было примерно 20 минут, решил поговорить, благо машинка оснащена функцией "Hands free". В общем девушка на том конце провода обещала золотые горы, если я буду работать в смены, т.е. работать по графику четко по 8 или 6 часов.

"Мадам, я работаю в пятидневку, это просто подработка о каких сменах идет речь?" Девушка разъяснила, что в Досе сейчас набирает популярность смены, т.е. вы выходите в определенное время на точку старта и дальше на вас, как из рога изобилия сыплются заказы один за другим по цепочке, как в Яндекс Доставке. Кроме того есть гарантированный заработок за выход на смену. Что-то вроде 200 рублей в час. Плюс 7 рублей за минуту в пути, если взял заказ. Кроме того, как самозанятому новичку мне предложили бонус 2000 за выход на первую смену. Я поторговался за время нахождения на смене. Странное приложение упорно просило начать в 16.00 . Но ведь я работаю до 17.00 . Девушка- оператор пошла мне на встречу и назначила маааленькую смену на 4 часа с выходом на точку старта в 17.00. Офис находится недалеко, даже с пробками дворами я прорвусь минут за 7, подумал я, и отпросился уйти по раньше на 10 минут. Я согласился только с учетом того, что гарантировано получу 2800 за 4 часа, Яндекс не может мне гарантировать такой заработок, поэтому я принял решение даже не включать таксометр в этот день по пути на работу, потому что если сделал 1-2 заказ утром по пути на работу, сумма на балансе какая-то смешная и хочется добить хотя бы до 1000.

Наступило утро следующего дня.

В предвкушении активной и бойкой курьерской смены в Досе. Утром я приготовил с собой 2 термоса. Чистые термопакеты для доставки теплых явств из местных ресторанов страждущим и голодным и даже заправил полный бак, что бы ничего не отвлекало меня. Я хотел начать смену прямо от офиса, тогда вообще никуда ехать бы и не пришлось, у меня даже закрылся мысль посидеть в теплом офисе до прихода первого заказа, но девушка оператор все же попросила приехать меня поближе к метро. За пару часов до смены мне упало уведомление - напоминание, что мол не забудь товарищ курьер тебя сегодня ждут подвиги курьерской службы. Ах да совсем забыл, меня пригласили в чат в телеграмме для оперативной связи с поддержкой и общения с такими же кака я горемыками-доставщиками. Я честно зашел, почитал понял , что не в теме и быстренько вышел, предварительно отключив уведомления.

За 30 минут до наступления смены оповещение снова напомнило мне о том, что я пошел на сделку с совестью и предал желтых человечков переметнувшись на время к розовым. честно говоря никогда не видел доставщиков из Достависты в форменном обмундировании. Тем более самокат давно и плотно засел в корпоративных розовых цветах. Я перестал видеть какие-либо заказы простых курьеров. Вообще все приложение выглядело как будто зависло и только одна запись была, что у меня смена с 17.00 до 21.00. Кроме того, еще одно напоминание просило сделать фото в маске, перчатках и в машине, в полный рост. Не совсем поняв задумки менеджеров отдела качества, я обратился в чат поддержи в самом приложении, где любезная девушка попросила меня просто сделать селфи на фоне машины. Сказано-сделано, оправив селфи на котором не видно ни номера машины на 90 процентов машины, ни перчаток. Я ожидал, что не пройду тест, но мои ожидания тщетны и фото показалось операторам милым и мне добавили были к приоритету.

В назначенный час я выдвинулся в сторону стартовой точки. Приехав на нее за 2 минуты до начала смены. Я снова зашел в приложение но не нашел никаких горячих клавиш типа «На линию» или « На смену» вообще странное название для самозанятых, возможно кто-то сможет доказать через суд, что между курьерами и Досей у них были полноценные рабочие отношения как раз из-за термина «смена», как уже было с зеленым войском Усманова, когда курьер из Деливери клаб искренне надеялся на отпуск, до конца не разобравшись в термине самозанятый. Святая простота победила мега корпорацию.

Тем не менее время капало и часы на приборной панели показывали 5 минут шестого, а это означало, что я должен быть уже на смене, перечитав инструкцию еще раз подумал наверное смены ставятся автоматически. Прождав еще пять минут в ожидании заказа. Кстати говоря у Яндекса не проходит и двух минут обычно. Мой телефон зазвонил сначала я не хотел брать трубку, все таки я «На смене» и не хотел отвлекаться, но вспомнив, что нужно брать трубку, так как это может быть диспетчер, ответил на звонок. Милая девушка из динамиков сообщила, что она диспетчер Достависты. Она провела мини тест, спросив где я должен быть и что я взял с собой, получив исчерпывающие ответы, она сказала что все хорошо, ожидайте на точке старта.

Прошло 20 минут…

Если бы я курил, то обязательно затянулся на морозном февральском воздухе, но к счастью ничем таким не страдаю и я просто бесцельно вспоминал что же я могу делать. И каждый раз у меня в голове звучало пункт из инструкции стойте на точке старта, ничего не делайте. Не на того напали, разобрав в багажнике и прибрался в бардачке я нашел влажные салфетки и провел косметическую уборку салона, протер пыль, вытряхнул маленькие коврики из ниш салона. Я перешел к карманам в дверях, наведя порядок и там я решил прогреть автомобиль, так как уже стало холодать.

Перед выходом на смену я обнулил счетчик одометра, что бы максимально сделать анализ прошедшей смены. Кроме этого скинул счетчик топлива.

Прошло 30 минут, а я просто продолжал сидеть в кресле начал смотреть Ютуб. Благо у меня еще архивный тариф от Мегафона с безлимитным просмотром. Время от времени прогреваясь и заходя в приложение.

В общем не буду долго рассусоливать. За 4 часа не прилетело ни одного заказа. Вообще ни одного. Я конечно понимаю, что наверное для кого то получить 200 рублей в час за ничего не деланье это нормально. Но мне то деньги нужны, я готов работать и зарабатывать.

На следующий день упали деньги за смену, а вот обещанные 2000 никак не отображались. Позвонила девушка из Достависты и запросила обратную связь по первой смене, я рассказал как есть, что просто так сидеть смысла нет. Я зарабатывать приехал а не просто стоять. возможно летом можно попробовать еще раз, что бы взять с собой книжку и почитать, но зимой нет. Через неделю упал и бонус в приложении. Но вот с перечислением на карту вышло очень долго. Там праздники, переносы выходных дней. Прошло в общем 2 недели.

Я постарался вам рассказать как и что, а решать все равно Вам. Может кто то знает секреты как работать в Достависте и зарабатывать, поделитесь.

Справочная / Бизнес‑будни

Как сотрудничать с самозанятыми и не нарушить закон

Самозанятые — это физлица и ИП, которые работают на себя и платят щадящий налог на профессиональный доход. Компаниям и предпринимателям удобно отдать часть услуг на аутсорсинг самозанятым. За них не надо сдавать отчёты, платить налоги и заботиться о трудовых гарантиях.

С 19 октября 2020 года самозанятость действует во всех городах России. Мы вооружились письмами госорганов и ответили на самые частые вопросы о сотрудничестве с самозанятыми.

🇷🇺 Закон о налоге для самозанятых № 422-ФЗ

Когда нельзя работать с самозанятыми?

С самозанятыми есть два ощутимых ограничения. Они не должны быть действующими или бывшими работниками заказчика и работать агентами. Для заказчиков это значит следующее.

Сотрудничество с бывшими работниками не запрещено, но не ведёт к экономии на налогах. С дохода от бывшего или действующего работодателя самозанятые платят не 6% НПД, а 13% НДФЛ как физлицо.

Налог за физлицо платит заказчик. Это его обязанность как налогового агента по ст. 226 НК РФ. Ещё налоговый агент платит за физлицо взносы на пенсионное страхование в сумме 27,1 % от оплаты по ст. 420 НК РФ. Общие 40,1 % насчитывают сверху оплаты, а не вычитают. В итоге заказчик получает расходы и головную боль с отчётами — письмо от 14 сентября 2020 г. N 03-04-05/80357.

Самозанятым запрещено работать от лица чужого бизнеса по договорам поручения, комиссии и агентирования. Например, нельзя продавать автомобили с пробегом под маркой комиссионного салона.

Самозанятый работает на себя — в этом суть льготного налога. Налоговая вычислит работу от чужого лица и запретит платить пониженные 6 %. А заказчик попадёт на налоги как налоговый агент. Для продажи комиссионных автомобилей, туров и квартир лучше приглашать исполнителей с ИП на УСН.

Самозанятый не может работать курьером. Но есть исключение. Курьер может ездить к покупателям с кассой заказчика, а вознаграждение за доставку принимать отдельно.

Полный список запрещённой работы прописан в ч. 2 ст. 4 Закона о налоге для самозанятых.

А вот ограничений по месту нахождения самозанятого и масштабу его дела нет. Так пояснила налоговая в письме от 12 октября 2020 г. № АБ-4-20/16632@.

🌍 С самозанятым можно работать дистанционно. Он может находиться в другом городе или за границей. И даже утратить статус налогового резидента — главное, сохранить регистрацию в России. К примеру, разработчик с ПМЖ в Белоруссии может спокойно писать код для заказчика из России.

🧑🏭 Самозанятому нельзя нанимать работников, но можно привлекать субподрядчиков. Например, веб-мастер делает для заказчика корпоративный сайт. Фотографировать зовёт фотографа. Рисовать логотип — дизайнера. Писать текст — редактора. Самозанятый может привлекать целую команду помощников. Только без трудовых договоров.

Правда, что за самозанятого не платят налоги и взносы?

Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Самозанятые не платят НДФЛ, и их заказчики освобождены от обязанностей налоговых агентов. Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого берут электронную справку о статусе на текущую дату — тоже из «Мой налог». Как вариант — самостоятельно смотрят статус самозанятого в сервисе налоговой.

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого налоги отменяются. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Самозанятый может добровольно подписаться на уплату взносов в Пенсионный фонд. А самозанятый ИП может купить страховку на случай болезни и декрета. Соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Но оплата взносов по добровольному страхованию не перекладывается на заказчика.

Что будет, если перевести работников в самозанятые?

Предпринимателя ждёт вагон проблем, если его поймают на уклонении от официального оформления работников.

За соблюдением правил следят налоговая и трудовая. Трудовую беспокоит, что люди связаны трудовыми обязанностями, но лишены больничных, отпусков и пенсии. Налоговую заинтересуют регулярные переводы на счета самозанятых. К подозрительным фирмам придут с совместными проверками.

Трудовая инспекция подаст в суд, и самозанятых признают работниками в штате. Предпринимателя заставят оформить трудовые книжки и сдать отчёты в налоговую за прошлое время. Такая процедура прописана в ст. 19.1 ТК РФ

За прикрытие трудового договора гражданско-правовым оштрафуют по ст. 5.27 КоАП РФ. Штраф — от 10 000 до 100 000 ₽.

Налоговая доначислит НДФЛ и взносы на пенсионное страхование за каждый месяц по каждому самозанятому. За уплату налогов не в срок оштрафует на 40 % от суммы долга по ст. 122 НК.

Если предприниматель держал целый цех работников с самозанятостью, придётся доплатить огромные суммы и сдать ворох отчётов.

Условия работы с самозанятыми сравнят с признаками наёмного труда из ст. 15 ТК РФ и Постановление Пленума ВС РФ от 29.05.2018 N 15. Для признания отношений трудовыми достаточно пары-тройки совпадений. Сомнения растолкуют в пользу работников.

Признаки наёмного труда такие:

— исполнитель оказывает услугу сам, субподряд запрещён;

— исполнителя взяли на определённую трудовую функцию, за итог он не отвечает;

— заказчик говорит, как можно делать работу, как нельзя;

— клиентов приводит заказчик;

— исполнитель связан рабочим графиком;

— заказчик покупает расходники и инвентарь;

— исполнителю платят регулярно — что очень похоже на зарплату;

— стороны сотрудничают долго, время от времени перезаключают договор;

— исполнитель влит в рабочий коллектив;

— исполнителя не дёргают в выходные;

— у исполнителя нет других доходов.

❌ Вот пример прикрытия наёмного труда.

Клининговая компания набрала самозанятых для уборки у клиентов. Уборщикам выдали тряпки, моющие средства и фирменные футболки. Мыть полы надо по критериям качества, которые приняты в компании, а разговаривать с клиентами по скриптам. Уборщики работают по сменам.

✅ А вот пример, когда самозанятый работал на себя.

Водитель подключился к сервису Яндекс.Такси. Сервис открыл доступ к программе на обработку заказов от пассажиров. Водитель работал без графика, брал заказы когда хотел. Деньги от пассажиров получал сервис, но на счёт водителя. Пассажиры могли расплатиться с водителем напрямую. Сервис брал комиссию — дело № 33-53437/2019.

Как оформить договор с самозанятым и какие ещё нужны бумаги?

С самозанятым заключают обычный гражданско-правовой договор в зависимости от того, что он делает.

Это может быть договор на выполнение работ — с автомастером, оказания услуг — с фотографом, авторского заказа — с программистом, купли-продажи — на закупку хенд-мейд игрушек. Выполненные работы принимают по акту.

В договор можно включить пункт со следующим смыслом. Исполнитель обязан сообщить заказчику о прекращении применения режима НПД не позднее следующего дня после снятия с регистрации в налоговой. За несообщение прописать штраф. В идеале штраф покроет расходы исполнителя, если налоговая доначислит НДФЛ.

С самозанятыми можно сотрудничать по оферте — когда исполнитель принимает правила, написанные для всех. К примеру, водитель грузовика регистрирует аккаунт в сервисе заказа грузоперевозок и работает по их правилам.

С самозанятыми не заключают договоры агентирования, комиссии и поручения. Это запрещённые для них услуги.

Если с человеком сотрудничали ещё до оформления самозанятости, перезаключать договор не нужно — письмо налоговой от 20.02.2019 No СД-4-3/2899@.

Кадровые документы на самозанятого не оформляют.

Как платить самозанятому?

Самозанятому платят на карту, наличными или на электронный кошелёк. Ограничений по форме нет.

У самозанятого нет обязанности открывать специальный банковский счёт. Подойдёт обычная карта физлица. Банк России разрешил так делать в письме от 19.12.2019 № ИН-014-12/94.

Самозанятые не пользуются онлайн-кассами. Чеки пробивают через приложение «Мой налог». Чек выдают в бумажном виде, отправляют по электронной почте или смс. В чеке исполнитель указывает договор, по которому получает оплату, наименование заказчика и его ИНН. Остальные реквизиты чека встанут сами.

Исполнитель сохраняет чек, чтобы подтвердить факт оплаты и, если нужно, учесть в расходах.

Банковская комиссия за перевод ложится на заказчика. Исполнитель должен получить оплату в сумме из договора, вычитать комиссию за оплату нельзя.

Как учесть оплату самозанятому в расходах по УСН?

Заказчик может учесть оплату самозанятому в расходах по ОСНО, ЕСХН и УСН Доходы минус расходы.

Единственный документ, которым можно подтвердить расходы — чек от самозанятого из приложения «Мой налог». Это требование налоговой из письма от 20.02.2019 № СД-4-3/2899@.

Подтвердить расходы актом оказанных услуг нельзя. Акт сохраняют, чтобы подтвердить период расходов.

Самозанятый обязан выдать чек сразу, если получил наличные или электронный перевод. На банковский перевод — не позднее 9 числа следующего месяца. А вот если платить посреднику самозанятого, чек отбивает посредник из своей кассы.

Чек можно хранить в электронном виде, распечатывать необязательно.

Если самозанятый не выдал чек, налоговая рекомендует жаловаться им через сервис обращений. Но как в этом случае учесть оплату в расходах, пока неясно.

Что делать, если самозанятый перестал быть самозанятым?

Если самозанятый слетает с режима, это предательская ситуация для заказчика. За такого человека придётся заплатить НДФЛ и пенсионные взносы. Исключение — когда с режима слетел ИП. Платить взносы обязан всё равно он, заказчику можно не беспокоиться.

Самозанятый слетает с режима НПД в следующих случаях:

— он сам снялся с учёта;

— его годовой доход превысил 2,4 миллиона рублей;

— он занялся запрещённой деятельностью, например, стал агентом юридической фирмы или открыл сигаретный киоск.

Самозанятому приходит электронное уведомление из налоговой с датой прекращения режима НПД. С этой даты заказчик услуг физлица становится налоговым агентом — письмо налоговой от 20.02.2019 № СД-4-3/2899@.

Чтобы налоги за бывшего самозанятого не стали сюрпризом, перед оплатой с самозанятого берут справку о его статусе из приложения «Мой налог». Или проверяют статус в специальном сервисе налоговой.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Могут ли два самозанятых оказать одну услугу вместе?

На одну услугу можно нанять двух самозанятых. Но важно, чтобы между собой они не работали по договору простого товарищества. Это когда два ИП складываются деньгами, чтобы больше зарабатывать.

К примеру, заказчику нужно развести по клиентам 200 заказов. Он нанимает двух перевозчиков. Заключить договор нужно с каждым и расплатиться по отдельности. Нельзя, чтобы договор был заключён с одним перевозчиком, а второй помогал как товарищ по договору. Иначе оба слетят с режима НПД — письма от 19 апреля 2019 г. № СД-4-3/7496@.

- Заказы по вашим районам!

- Приглашаем к сотрудничеству самозанятых

- Оплата после выполнения!

- Заявки отобранные. Клиенты готовые на услугу!

С нами выгодно работать потому что:

В среднем 3 заказа в день

Цену клиенту назначаете вы

Гибкие условия оплаты: фикс или %

Удобный отчет по заказам в личном кабинете

Берете заказы только когда они вам нужны

Регистрируйтесь и получайте заказы

С момента вступления в силу закона 442-ФЗ на самозанятость стали переходить представители многих профессий. При этом до сих пор вызывает интерес, кто может перейти на новый налоговый режим. Часто такие вопросы возникают по работе курьеров, которые часто подрабатывают нелегально, без оформления трудовых отношений.

Может ли курьер быть самозанятым

Самозанятым в России может стать любой гражданин, который самостоятельно, без работодателя ведет профессиональную деятельность и получает оплату за свой труд. В законе прописан ряд ограничений, не подходящих для оформления самозанятости:

- нельзя продавать подакцизные товары;

- работать по поручительским, комиссионным, агентским договорам;

- пользоваться наемным трудом;

- перепродавать товары и имущественные права в интересах третьих лиц;

- доставлять товары с наличным расчетом.

Таким образом, курьер может перейти на самозанятость, однако должен принимать оплату от клиентов с помощью онлайн кассы и выдавать чек. Для этого заказчик услуг выдает кассовый терминал курьеру, заключив с ним соглашение. Если оплату принимать не нужно, а только производить доставку, ситуация становится еще проще, онлайн кассу передавать не потребуется.

Налоги и взносы при самозанятости

Государство дает самозанятым, курьерам в том числе, возможность платить налоги по сниженной ставке, которая по закону не может вырасти до 31.12.2028 года. Отчислять в бюджет нужно 4 % за оказание услуг физическим лицам, 6 % – организациям и ИП. Налоговые отчисления платятся только за фактическую работу. Когда работы нет, платить не нужно.

Налогом на профессиональную деятельность не облагаются:

- зарплата, полученная от трудовых отношений;

- доходы от адвокатской, нотариальной, арбитражной деятельности;

- доход, полученный от продажи транспортных средств или недвижимости.

Вести специальную отчетность, высчитывать сумму, которую нужно оплатить, не обязательно. Начисление и уплата налога производится в специальном налоговом или банковском приложении. Больше всего популярно приложение «Мой налог», запущенное ФНС России.

Заставить самозанятых курьеров платить страховые взносы в Пенсионный фонд никто не имеет права. По закону они могут делать это только добровольно, чтобы засчитался страховой стаж при начислении пенсии в будущем. Либо рассчитывать только на себя, а от государства получать социальную пенсию.

Почему выгодно быть самозанятым курьером?

Статус самозанятого гражданина предполагает определенные преимущества:

- Самостоятельное планирование нагрузки и построение рабочего графика. Работа самозанятого курьера строится в зависимости от его желания и возможностей. Можно брать столько заказов, сколько требуется. Работать полный день или только изредка подрабатывать.

- Совмещение работы в нескольких местах. Не обязательно работать только в одной компании. Можно одновременно учиться, состоять в трудовых отношениях с работодателем, брать заказы на доставку в разных местах, заниматься поиском новых вакансий.

- Отсутствие проблем с налоговой. Заработок при самозанятости полностью официальный, с него уплачивается налог в казну государства, поэтому никаких претензий со стороны налоговиков не будет.

- Низкие процентные ставки. Самозанятые курьеры платят гораздо меньше, чем оформленные по трудовым договорам или в качестве ИП. При этом не требуется предоставлять в налоговые органы никакой бумажной отчетности. Первоначально предоставляется льготный налоговый вычет в размере 10 тысяч рублей.

Как зарегистрироваться и стать самозанятым?

Процедура регистрации самозанятости простая и занимает не больше 10 минут. Посещать лично налоговую инспекцию, собирать массу документов, чтобы встать на учет, не потребуется. Зарегистрироваться можно в интернете несколькими способами:

- В приложении «Мой налог», разработанном ФНС специально для этих целей. Программа работает на любом устройстве с доступом в Интернет. Нужно последовательно ввести свои данные. Потребуется паспорт, ИНН и номер банковского счета для привязки к приложению.

- На сайте ФНС. Для этого нужно зарегистрироваться или войти под своей учетной записью в личный кабинет налогоплательщика.

- Банковские приложения. Потребуется пройти процедуру регистрации. В приложении Сбербанк Онлайн, например, это можно сделать на вкладке «Свое дело».

- Через Госуслуги. По своей учетной записи можно попасть в личный кабинет налогоплательщика или приложение «Мой налог» без ИНН, номера телефона или пароля от ЛК.

После регистрации должно поступить подтверждение об успешной регистрации самозанятости. После этого можно работать, не забывая вносить доходы и делать налоговые отчисления в срок.

Прайс-лист

- Мелкий ремонт

- Цены указаны с учетом стоимости детлей

| Наименование работ | Стоимость в руб |

| Замена кнопки | от 705 руб. |

| Замена шланга (сливного, заливного) | от 655 руб. |

| Замена ручки | от 905 руб. |

| Устранение течи | от 805 руб. |

| Установка машинки | от 605 руб. |

| Устранение засора | от 605 руб. |

| Замена патрубков (заливных, сливных) | от 995 руб. |

| Замена креплений (люка, крышки) | от 705 руб. |

| Посторонние предметы (без полной разборки) | от 705 руб. |

| Замена клапана | от 705 руб. |

- Средний ремонт

| Замена подшибников | от 2195 руб. |

| Замена тэна | от 1004 руб. |

| Замена насоса | от 1195 руб. |

| Замена двигателя | от 2495 руб. |

| Замена блокиратора дверцы | от 905 руб. |

| Замена ремня привода | от 995 руб. |

| Замена уплотнительной резины люка | от 1004 руб. |

| Замена амортизаторов | от 1305 руб. |

| Замена электрического модуля | от 2505 руб. |

| Замена щеток | от 1395 руб. |

| Замена датчиков уровня | от 995 руб. |

| Посторонние предметы с полной разборкой | от 995 руб. |

| Замена бака, барабана | от 3495 руб. |

Схема работы с нами:

Зарегистрируйтесь на нашем сервисе

Через 1 день поступят тестовые заказы

У вас должен быть свой инструмент, машина и опыт работы.

Отмечаете заказы и переводите деньги в личном кабинете

Кому выгодно платить НПД

В этой статье собрали плюсы и минусы перехода на самозанятость. Прочитайте и решите, подходит это вам или нет.

Зачем работать легально и платить налоги

Налоги — это обязательные платежи государству, за счет которых оно обеспечивает работу здравоохранения, армии, транспорта и т. п. Только треть доходов бюджета формируют налоги с нефти и газа, остальные ⅔ — прочие налоги. Если люди не будут их платить, страна не сможет исполнять свои социальные обязательства. Только за счет полезных ископаемых мы жить не сможем.

В России миллионы людей, которые подрабатывают, оказывают услуги, продают товары собственного производства, честно трудятся, но не платят налоги. Это не преступники, а обычные добропорядочные люди, которые зарабатывают своим трудом: няни, репетиторы, ремонтники, фрилансеры, кулинары и другие. Но когда они не платят налоги, они нарушают закон.

Проблемы, которые могут возникнуть из-за неуплаты налогов. Если налоговая узнает, что человек не платил налоги, она может доначислить их за 3 года и взыскать пени — 1/300 ключевой ставки ЦБ за каждый день просрочки.

Штраф за неуплату налогов составляет от 20 до 40% от неуплаченной суммы. Еще есть штраф за несданные декларации — до 30% от суммы налога за каждый год.

Тем, кто давно и много не платит налоговой, грозит уголовная ответственность. Если за 3 года задолженность человека составит 2,7 млн рублей, по уголовному кодексу его могут оштрафовать на 300 тысяч рублей или посадить на год в тюрьму.

Когда деятельность становится систематической и приносит регулярный доход, это предпринимательство. За бизнес без госрегистрации и уплаты налогов могут привлечь к административной ответственности и оштрафовать на 2000 Р , а по налоговому кодексу — на 10% от доходов, которые предприниматель получил за время нелегальной работы, но не менее 40 000 Р .

Если доход за время незаконного предпринимательства превысит 1,5 млн рублей, грозит уже уголовная ответственность.

В России самозанятые составляют до четверти всех работающих граждан — около 16—17 млн человек. А по некоторым оценкам — и до 25 млн. Для 9—10 млн из них самозанятость — единственный источник дохода. При этом, по данным налоговой, только полмиллиона человек официально зарегистрированы в качестве самозанятых и платят налоги. От этого бюджет теряет несколько десятков миллиардов рублей ежегодно.

Быть нелегалом сложно. Без официального статуса рискованно в открытую рекламироваться: приходится постоянно бояться проверок и штрафов, сложно взять кредиты или ипотеку.

Раньше, чтобы заплатить налог с доходов от самозанятости, надо было либо заполнять декларацию и платить НДФЛ 13%, либо открывать ИП. Это не очень удобно и выгодно, поэтому большинство самозанятых предпочитали работать нелегально.

С 1 января 2019 года в России действует новый налоговый режим, который позволяет самозанятым работать официально и не боясь проверок. Они могут открыто получать деньги наличными или на банковский счет.

Что такое самозанятость

Это экспериментальный налоговый режим. Официально он называется налогом на профессиональный доход — НПД. Режим позволяет легально получать доход тем, кто зарабатывает самостоятельно, а не получает зарплату от работодателя.

Кто может стать самозанятым. Человек может стать самозанятым, если:

- зарабатывает до 2,4 млн рублей в год;

- работает сам, без наемных сотрудников;

- занимается разрешенной для режима деятельностью, например оказывает услуги или продает созданное своими руками, сдает жилье в аренду или наем.

С 1 июля 2020 года работать как самозанятый можно почти в любом регионе России.

Граждане стран Евразийского экономического союза — Армении, Беларуси, Казахстана или Киргизии — тоже могут платить НПД. Для этого понадобится только получить ИНН в России.

Работать как самозанятый может физическое лицо без статуса ИП или с таким статусом.

Вот примеры профессий, подпадающих под самозанятость:

- фрилансеры;

- мастера по ремонту;

- репетиторы;

- фотографы;

- домашние кондитеры;

- хендмейд-мастера;

- няни;

- мастера маникюра;

- парикмахеры и др.

Кому нельзя использовать режим для самозанятых. Самозанятым не получится стать тому, кто зарабатывает больше 2,4 млн рублей в год. При этом нет лимитов для ежемесячного дохода: самозанятый может получить в январе 30 тысяч рублей, в феврале — ничего, а в марте — заработать миллион. Также НПД недоступен тем, у кого есть наемные сотрудники.

Еще существует ограничение по видам деятельности, которой не вправе заниматься самозанятый. Нельзя применять НПД, если человек:

- Перепродает готовые, подакцизные или требующие маркировки товары, например алкоголь и табак, лекарства, обувь, изделия легкой промышленности.

- Доставляет товары, например как частный курьер. Исключение — если продавец предоставит онлайн-кассу для приема платежей и выдачи чека клиентам.

- Оказывает агентские, комиссионные и поручительские услуги по договорам. Например, если человек консультант или адвокат.

- Добывает полезные ископаемые, например песок.

Какие налоги и в какие сроки нужно платить. Самозанятые платят налог по двум ставкам:

- 4% — с поступлений от физлиц;

- 6% — с поступлений от ИП и юридических лиц.

НПД надо платить только за те месяцы, когда был доход. Если ничего не заработали, платить налог не нужно.

Платить надо только с доходов от своей профессиональной деятельности — тех денег, которые заплатил клиент.

Например, домашний кондитер печет торты на заказ и получает за них деньги на карту. Налог надо заплатить только с этих поступлений, а не с переводов от друзей или родственников.

Платить налог от других поступлений не надо. Самозанятость не применяется к доходам от:

- трудовой деятельности;

- продажи квартиры, автомобиля или другого личного имущества;

- продажи ценных бумаг;

- основной деятельности адвокатов, нотариусов, арбитражных управляющих и медиаторов.

С этих доходов надо платить НДФЛ — 13%.

Налог на профессиональный доход платят раз в месяц. В течение месяца самозанятый отчитывается о доходе, а потом ФНС сама считает налог и не позднее 12 числа следующего месяца присылает квитанцию об оплате. Ее нужно оплатить до 25 числа того же месяца.

Могут ли изменить условия самозанятости в будущем. Могут. Но действующие условия и ставки зафиксированы в законе и не изменятся до 2029 года.

Схема работы самозанятого. Учет доходов, с которых надо заплатить налог, ведется через приложение «Мой налог».

Когда клиент расплатится, самозанятый в приложении заявляет о поступлении как о доходе. Тут же, в приложении, формируется ссылка на чек — его надо передать клиенту.

Передать чек можно такими способами:

Самозанятый сам решает, какой чек выдать: электронный или бумажный. Клиент не вправе требовать бумажный чек, если уже получил электронный.

Стоит ли оформлять самозанятость

Без статуса самозанятого, как и без любого другого официального статуса типа ИП, человек продолжает работать нелегально и не платить налоги. Если когда-нибудь об этом узнает налоговая — доначислит неуплаченные за 3 года налоги, взыщет штраф и пени.

Кому выгодно оформить. Раньше у мелких предпринимателей был выбор только между ИП и ООО. Оба варианта были не из самых простых: нужно было общаться с налоговой, подавать декларацию, а в случае ООО — еще и составлять бухгалтерскую отчетность.

НПД — быстрый способ заявить о своих доходах государству и работать легально. Заявление о постановке на учет подается через интернет, идти в налоговую не нужно, госпошлины нет. Подробнее об этом расскажу ниже.

Но бывают ситуации, когда все-таки лучше зарегистрироваться в качестве ИП.

Как выйти из тени

ИП и самозанятость

Отличия. Главное отличие в том, что самозанятым работать проще: легче зарегистрироваться, ниже налоги, нет налоговой отчетности, не нужны кассы, можно не платить соцвзносы.

Разница между ИП и самозанятым

Что лучше выбрать. Если вы работаете на себя, не собираетесь нанимать сотрудников, ваш доход не превышает 2,4 млн в год и вас мало заботит будущая пенсия, для вас идеальна самозанятость. А если хотите масштабировать бизнес, надо оформлять ИП.

Как стать самозанятым в России

Чтобы стать самозанятым, нужно встать на налоговый учет как плательщик НПД. Это бесплатно — госпошлины нет.

Идти в налоговую не нужно: заявление подается через интернет. Есть 3 способа это сделать:

- Через мобильное приложение «Мой налог».

- В личном кабинете плательщика НПД на сайте ФНС.

- Через банки, которые позволяют клиентам регистрировать самозанятость.

Проще всего зарегистрироваться через приложение «Мой налог» — об этом мы уже писали.

Приложение «Мой налог» для iOS и Android

Как перейти на самозанятость с ИП. Каких-то специальных требований нет — нужно просто зарегистрироваться в качестве самозанятого.

Но самозанятый ИП не может совмещать НПД с другими спецрежимами: упрощенкой (УСН), вмененкой (ЕНВД) и единым сельхозналогом (ЕСХН). Поэтому после регистрации в качестве самозанятого в течение месяца надо отказаться от других спецрежимов в налоговой по месту жительства или ведения деятельности.

Для отказа можно использовать одну из следующих форм:

У любого налогового режима есть свои плюсы и минусы. Расскажу подробно, что вас ждет, если решите стать плательщиком НПД.

Плюсы регистрации в качестве самозанятого

Простая регистрация. Не нужно собирать бумаги, платить пошлину, ехать в налоговую. Для регистрации через приложение «Мой налог» понадобятся только паспортные данные и ваша фотография с телефона.

Если есть личный кабинет налогоплательщика на сайте ФНС, для регистрации достаточно заявления через приложение «Мой налог». Стать самозанятым можно в любой день месяца.

Клиенты банка, с которым сотрудничает ФНС, могут подать заявку сразу в личном кабинете на сайте банка. В этом случае не понадобится даже фото.

Иногда легальный статус оказывается выгодным. Например, во время эпидемии коронавируса государство вернуло самозанятым уплаченный налог за 2019 год и предоставило дополнительный налоговый капитал в размере МРОТ — 12 130 Р . Этот капитал будет автоматически списываться в счет уплаты налога до исчерпания лимита.

Низкие налоговые ставки. Налог на профессиональный доход — самый недорогой способ работать легально. Ставки в 4 и 6% зафиксированы в законе и не изменятся до 2029 года.

Можно не платить страховые взносы. Страховые взносы на ОПС можно не платить. Это удобно, но, с другой стороны, если их не уплачивать, деятельность самозанятого не войдет в трудовой стаж. А вот бесплатная медицина ему все равно положена, так как часть налога идет на финансирование ОМС.

Налоговый вычет в 10 000 Р . Вычет можно получить один раз за все время применения режима. Его дают не деньгами, а применяют к выплатам, чтобы снизить ставку налога на 1—2% .

Так, вместо 4% с доходов от физлиц самозанятый заплатит 3%. Вместо 6% с доходов от юрлиц — 4%. Пониженная ставка будет действовать, пока самозанятый не исчерпает сумму вычета — 10 000 Р .

Самозанятые также могут оформить налоговые вычеты при покупке квартиры и лечении, но только с дохода, который облагается НДФЛ, например с зарплаты или с дохода от продажи квартиры или машины.

Можно работать по найму и быть самозанятым одновременно. С зарплаты будут удерживать НДФЛ 13%, а с дополнительного дохода надо самостоятельно платить НПД. При этом работодатель продолжит уплачивать страховые взносы с зарплаты.

Например, человек работает по найму менеджером, а в свободное время шьет кошельки на заказ. С его зарплаты на основной работе будут отчисляться НДФЛ и страховые взносы. А как самозанятый он будет платить 4 или 6% только с доходов от продажи кошельков.

Деятельность самозанятого может совпадать с работой по трудовому договору. Например, можно по будням работать в кондитерской, а по выходным печь тортики на заказ.

Можно совмещать разные виды деятельности. Самозанятый может одновременно писать текст на сайт, делать для него фотографии, подрабатывать репетитором и вести свой онлайн-курс по верстке лендингов.

Можно быть ИП и самозанятым одновременно. Предприниматель может перейти на НПД и работать без деклараций. Для этого ему надо сняться с учета в качестве налогоплательщика в прежнем режиме: УСН, ЕНВД или ЕСХН. Для предпринимателей без наемного персонала НПД — это возможность пересидеть безденежье без уплаты фиксированных взносов и прекращения статуса ИП.

Можно нанимать работников по гражданско-правовым договорам. Самозанятым нельзя нанимать сотрудников в штат по трудовым договорам. А вот заключать договор подряда или оказания услуг можно. Например, дизайнер сайтов на НПД может обратиться к копирайтеру за текстом, а фотограф — к ретушеру.

Нет отчетности. Самозанятому не надо заполнять декларации, выбирать наиболее выгодный налоговой режим. Все, что от него требуется, — сообщить о профессиональном доходе, сформировать чек в приложении, передать его клиенту и раз в месяц заплатить налог.

Не нужен кассовый аппарат. Самозанятому не нужно покупать даже онлайн-кассу . Чеки формируются в приложении, передать их можно в электронном виде или распечатать на простом принтере.

А если самозанятый работает через партнеров, например через агрегатор такси или биржу фриланса, чеки могут формироваться даже без его участия.

Повышение доверия клиентов и расширение клиентской базы. Самозанятые могут выдавать клиентам чеки, которые формирует приложение «Мой налог». Это позволяет открыто себя рекламировать и может повысить доверие клиентов к бизнесу.

Юрлицам и ИП проще работать с самозанятыми, чем с физлицами. Компании и ИП обязаны платить за физлиц НДФЛ и соцвзносы. При работе с самозанятыми им ничего платить дополнительно не надо — только за работу.

Минусы и подводные камни

Нельзя нанимать сотрудников по трудовым договорам. Самозанятые могут работать только сами на себя. Если нужны помощники, придется нанимать людей по гражданско-правовому договору или регистрировать ИП.

Трудовой стаж не идет. Если не платить страховые взносы, трудовой стаж не засчитают. Поэтому копить на пенсию придется самостоятельно. Если не набрать нужное количество пенсионных баллов, на пенсию можно будет выйти в 70 лет. При этом пенсия будет минимальной.

Копить стаж и платить взносы в ПФР можно самостоятельно. В 2020 году год стажа стоит 32 448 Р .

Ограничения на доход. Если доход от самозанятости больше 2,4 млн рублей в год, с дохода свыше этого лимита надо заплатить НДФЛ 13%.

Самозанятый ИП после превышения лимита в течение 20 дней должен перейти на другой налоговый режим: УСН, ЕНВД или патент. Если он этого не сделает, налоговая автоматически переведет его на ОСН. На УСН можно перейти только с начала следующего года.

Нет соцгарантий и пособий. Самозанятым приходится рассчитывать только на себя: у них нет больничного, отпуска, выплаты по беременности и родам в сравнении с теми, кто работает по трудовому договору.

НПД нельзя совмещать с другими налоговыми режимами. Это важно для ИП: они не могут совмещать НПД с ОСН, УСН или ЕНВД.

Нельзя работать как самозанятый с текущим и прошлым работодателем в течение двух лет после увольнения.

Банки неохотно выдают кредиты. Хоть самозанятые и могут подтвердить свои доходы справками из приложения «Мой налог», а банки обязаны их принимать, они по-прежнему часто отказывают в выдаче кредитов самозанятым или дают их на менее выгодных условиях. Впрочем, физлиц, работающих «в черную», банки кредитуют еще менее охотно.

Не подходит большинству иностранцев. Помимо россиян, на НПД могут работать только граждане Армении, Беларуси, Казахстана или Киргизии.

Больше хлопот, чем у физлица. Чек необходимо сформировать и передать клиенту не позднее 9 числа следующего месяца.

Если пропустить этот срок, налоговая начислит штраф в 20% от суммы дохода при первом нарушении, но не менее 200 Р . А при повторном нарушении в течение 6 месяцев штраф будет равен сумме дохода.

Запомнить

- Самозанятость — самый простой способ получать доход легально, если работаете сами на себя, то есть без наемных сотрудников.

- Самозанятость проще и выгоднее, чем ИП: легче зарегистрироваться, ниже налоги, нет налоговой отчетности, не нужны кассы, можно не платить соцвзносы.

- Зарегистрироваться в качестве самозанятого можно через приложение «Мой налог, в личном кабинете плательщика НПД на сайте ФНС или через банк, если он договорился с налоговой.

- Налоговая ставка для самозанятых — 4% с доходов от физлиц и 6% с доходов от ИП и юрлиц. Платят каждый месяц до 25 числа. Если не было доходов, ничего платить не надо. Декларацию заполнять не нужно.

- Помимо простой регистрации, низких ставок и отсутствия отчетности, плюсы самозанятости такие: налоговый вычет в 10 000 Р , можно работать по найму, быть ИП и совмещать разные виды деятельности.

- Основные минусы самозанятости: нельзя нанимать сотрудников по трудовым договорам, трудовой стаж не идет, нет соцгарантий и пособий, ограничение на доход — 2,4 млн в год. Кроме того, нельзя работать как самозанятый с текущим и прошлым работодателем в течение двух лет после увольнения.

Я предпочитаю быть честным до тех пор пока государство со мной честное. Я не вижу никакой правдивости, прозрачности и чести со стороны государства поэтому считаю, что таким людям стоит дальше работать в черную. Ибо нехер кормить арраву чиновников и взяточников, наивно полагать что эти налоги пойдут на развитие малого бизнеса, образования или беднякам

Читайте также: