Как посмотреть отчет в 1с по налогам

Опубликовано: 16.05.2024

Головин Павел, автор проекта «1c-nalog.info – Налоговый учет в 1С. НДС, Налог на прибыль и ПБУ 18»,

консультант по автоматизации учета, сертифицированный 1С-Специалист,

автор курсов «Налог на прибыль, ПБУ 18 в 1С на практике»,

«Производственный учет в 1С-УПП для руководителей».

Работа с отчетом «Анализ состояния налогового учета по налогу на прибыль»

Во всех конфигурациях 1С, имеющих блоки бухгалтерского и налогового учета (1С-Бухгалтерия, 1С-Комплексная автоматизация, 1С-УПП ), есть отчет «Анализ состояния налогового учета по налогу на прибыль».

Отчет предназначен для проверки оборотов по доходам и расходам, учитываемых при расчете налоговой базы по налогу на прибыль, по данным бухгалтерского и налогового учета, с учетом временных и постоянных разниц..

Отчет не предназначен:

- для анализа данных о доходах и расходах, отнесенных к видам деятельности, облагаемым ЕНВД, за исключением тех расходов, которые отнесены к деятельности, облагаемой ЕНВД, в результате распределения по полученным доходам.

- для анализа доходов, не учитываемых при определении налоговой базы.

Анализ проводится путем сопоставления данных бухгалтерского учета, налогового учета и учета постоянных и временных разниц. В основу сопоставления данных положено равенство по оборотам соответствующих счетов по видам учета:

БУ = НУ ± ПР ± ВР

( я использую знак “±”, что бы подчеркнуть, что суммы БУ и НУ должны быть положительными за исключением операций сторно, а сумму разниц могут иметь знак как “+”, так и “-“).

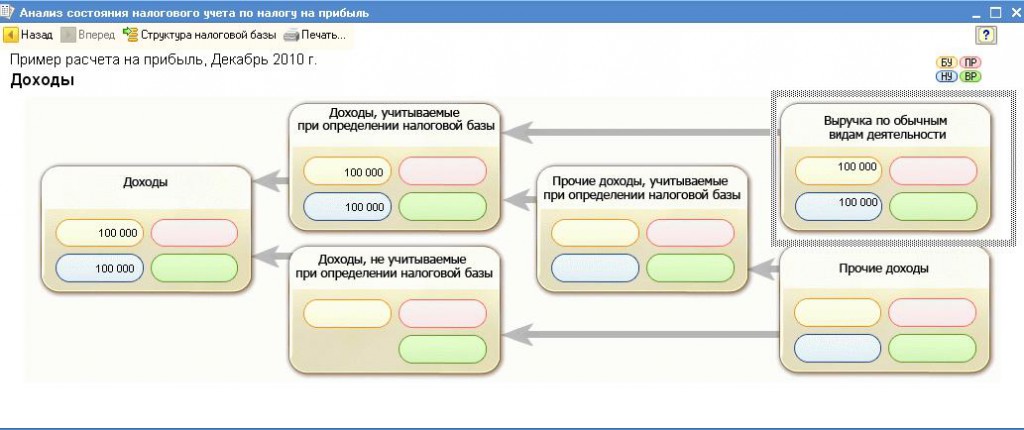

1с Отчет Анализ налога на прибыль

С помощью структуры налоговой базы можно перейти к интересующему разделу учета. Переход от одной схемы к другой производится с помощью двойного клика мыши на блоке с интересующими показателями.

Если выбрать раздел «Налог» , то открывается схема «Расчет налога на прибыль»

На схеме анализ проводится методом сопоставления величины налога на прибыль по данным налогового учета (декларация по налогу на прибыль) и по данным бухгалтерского учета с учетом признания и списания постоянных и отложенных налоговых активов и обязательств (отчет о прибылях и убытках).

Если величина налога на прибыль по данным бухгалтерского учета совпадает с величиной налога на прибыль по данным налогового учета, то ведение налогового учета расценивается как правильное. Исключением является, когда за проверяемый период есть убыток по бухгалтерскому учету.

В этом случае на схеме блоки «Налог на прибыль по данным НУ» и «Налог на прибыль по данным БУ с учетом корректировки» обводятся рамкой зеленого цвета.

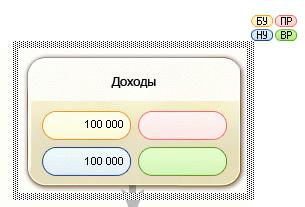

Каждый блок схемы имеет название и 4 суммы, соответственно видам учета - БУ, НУ, ВР и ПР

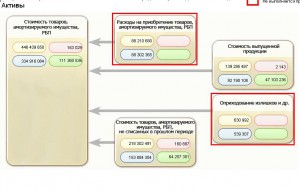

Выбрав блок в схеме для расшифровки ( например, Доходы ) открывается более детальная схема по выбранному блоку

Если для блока нет детализированной схемы, то открывается отчет по сводным проводкам ( оборотам), сформировавшим показатели блока.

Ниже приводится пример расшифровки блока «Выручка по обычным видам деятельности».

Установив флаг «Развернуть по документам» , отчет разворачивается до первичных документов, сформировавших показатели.

Любой документ вошедший в отчет, можно открыть , щелкнув по выбранной строке дважды.

Таким образом, последовательно переходя от блока к блоку и расшифровывая показатели можно дойти до первичных документов,

В случае , если для показателей какого-либо блока не выполняется равенство

БУ = НУ + ПР + ВР, то такой блок обводится красной рамкой, что сигнализирует о наличии ошибки.

Дважды щелкнув мышью по такому блоку, получим расшифровку по оборотам. Установив флаги «Развернуть по документам» и «Показывать только ошибки» детализируем расшифровку до документов, сформировавшим расхождения.

После устранения всех ошибок и повторения регламентных операций в отчете не должно быть выделения блоков красной рамкой:

P.S. Есть ситуации, когда расчет налога на прибыль верный, а блоки все равно выделяются красной рамкой.

А так же есть ситуации, когда налог рассчитывается не верно, а блоков выделения красным нет.

Эти особенности отчета объяснялись в видео-приложении к семинару «Декларация по налогу на прибыль в 1С — без ошибок и в срок», который проводился в декабре.

В программе Бухгалтерия предприятия 3.0 можно сформировать стандартные и регламентированные отчеты, отчеты руководителю, отчеты для проверки учета и справки-расчеты.

К стандартным относятся отчеты представленные на рисунке. С помощью них можно посмотреть обороты за период по счетам и субконто, корреспонденции счетов и движения по регистрам которые формируются при проведении документов.

Данные отчеты находятся в разделе отчеты далее стандартные отчеты.

К регламентированным отчетам относятся отчеты, которые формируются для сдачи в контролирующие органы такие как: декларации по УСН, ЕНВД, НДС и налогу на прибыль, расчеты по страховым взносам, 4-ФСС, 6 НДФЛ, статистические формы и т.д.

Со всем списком можно ознакомиться если перейти в раздел отчеты далее 1С-отчетность и пункт регламентированные отчеты.

Помимо стандартных и регламентированных отчетов в данном разделе находятся отчеты для анализа учета такие как: анализ учета по налогу на прибыль, НДС и УСН.

С помощью них можно проанализировать правильность формирования данных для отчетности за период с возможностью расшифровки до документов. Экспресс проверка поможет получить сводную информацию по данным в информационной базе с указанием на ошибки и способами их устранения.

В подразделе НДС есть отчеты книга покупок/продаж, журнал учета счетов-фактур и реестр к разделу 7 декларации. В подразделе УСН можно сформировать книгу учета доходов и расходов.

В подразделе налог на прибыль есть пункты регистры налогового учета и справки-расчеты. Если зайдем в эти пункты, то там мы увидим еще ряд отчетов показанных на рисунке ниже для анализа данных по бухгалтерскому и налоговому учету.

Справки-расчеты демонстрируют как был сделан расчет при выполнении регламентных операций закрытия месяца и какие показатели взяты для расчета.

В разделе руководителю формируются отчеты для анализа доходов и расходов предприятия, продаж в разрезе позиций номенклатуры и покупателей, расчетов с контрагентами и движений товаров.

Данные отчеты не показывают информации по счетам бухгалтерского учета поэтому удобны для руководителей и менеджеров. Их можно формировать за период или на конкретную дату, а так же в виде диаграмм или таблиц.

Еще в программе есть такие отчеты как ведомость амортизации и инвентарная книга. Они находятся в разделе ОС и НМА подпункт отчеты.

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

Одной из важнейших целей ведения бухгалтерского учета является формирование регламентированной отчетности. Например, Бухгалтерский баланс, Отчет о финансовых результатах, Декларация по налогу на прибыль и т.д. Эти отчеты нужно сдавать в налоговые органы, ФСС, ПФР или предоставлять учредителям. Поэтому важно правильно и быстро заполнять отчетность.

Программа “1С:Бухгалтерия предприятия” позволяет это делать легко и просто. В инструкции рассмотрим, как заполнять регламентированную отчетность и какие есть нюансы при работе с ней.

Отчеты в 1С находятся в разделе “Отчеты — 1С-Отчетность — Регламентированные отчеты”:

Для создания нового отчета нажмем кнопку “Создать”:

Как найти нужный отчет

После нажатия кнопки “Создать” откроется окно со списком отчетов:

Отчетов здесь очень много и первым делом требуется найти нужный. Частые отчеты можно добавить в раздел “Избранное”. Для этого для отчета установите значок звездочки:

Остальные отчеты доступны на закладке “Все”, здесь для поиска есть несколько вариантов.

1. Поиск по категориям отчетов:

В этом случае отчеты сортируются по папкам по видам отчетов. Например, бухгалтерская, налоговая отчетность, статистика и другие.

2. Поиск по получателям отчетности:

Отчеты сортируются по контролирующим органам: ФНС, ПФР, ФСС и другие. Заходим в нужную папку и ищем отчет.

3. Поиск по названию отчета:

Достаточно ввести слово или фразу в строке поиска и программа подберет подходящие варианты.

Заполнение и настройки регламентированного отчета

Рассмотрим работу с отчетами на примере Бухгалтерской отчетности. При создании отчета выбирается организация и период:

Настройка разделов отчетов

При открытии отчета слева открывается список его разделов (страниц):

Приведенный состав страниц можно менять. В некоторых отчетах по умолчанию доступны не все разделы. Для просмотра всех страниц зайдите в меню “Ещё — Настройка”:

В открывшемся окне можно включать и исключать страницы путем установки или снятия флажков.

На закладке “Общие” задаются дополнительные настройки:

Например, можно задать, в каком формате выводятся суммы.

Как заполняются поля отчета

Как правило, отчеты состоят из титульного листа и различных таблиц.

Титульный лист заполняется автоматически (желтые ячейки), информация берется из данных информационной базы, например, из карточки организации.

Автоматически заполняется ИНН, КПП, адрес организации, различные коды и т.д. Желтые ячейки при необходимости можно изменять вручную, также для некоторых из них можно подбирать заготовленные значения. Для этого нажмите на ячейку два раза мышкой:

Ячейки в таблицах заполняются по следующим правилам:

- Светло-зеленые — автоматически, можно изменять вручную.

- Темно-зеленые — автоматически, редактировать нельзя. Заполняются на основании других ячеек.

- Желтые — вручную.

- Белые — заполнены по умолчанию, менять нельзя.

По заполненным цифрам можно посмотреть расшифровку по соответствующей кнопке:

В результате показывается, откуда появились цифры:

Как проверить отчет

После заполнения отчета его можно проверить, для этого используется кнопка “Проверка”:

Как распечатать отчет

Для печати отчета нажмите кнопку “Печать”:

Затем выберите один из видов печати и нажмите “Показать бланк”:

Откроется форма бланка:

Далее распечатайте отчет, либо сохраните его в файл.

После сдачи отчета поменяйте его статус на “Сдано”:

Как загрузить внешний комплект отчетности

Отчеты обновляются вместе с новыми версиями программы. Но в некоторых случаях перед выходом релиза 1С готовит внешние формы отчетности. Эти формы можно загрузить в 1С, для этого:

- Зайдите на сайт 1С, найдите релиз программы и скачайте требуемую форму отчета:

![]()

- Файл хранится в архиве, распакуйте его.

- Откройте список регламентированных отчетов и перейдите в меню “Настройки — Отчетные формы — Справочник регламентированных отчетов”:

![]()

- Выделите в списке отчет и нажмите на значок с изображением карандаша:

![]()

- В окне настроек отчета установите переключатель “Файл” и выберите внешний файл с расширением *erf:

![]()

При этом возникнут сообщения, нажмите “Продолжить” и “Да”:

Затем нажмите “Сохранить”.

Отчет будет заменен, для его использования перезапустите 1С.

Аналогично можно обновить и другие отчеты. В дальнейшем при обновлении программы внешние отчеты будут заменены.

В 1С есть специальный механизм, позволяющий руководителю контролировать налоговую нагрузку предприятия, собирать данные об исчисленных налогах и делать приблизительный подсчет обязательных платежей в налоговом периоде. Это отчет Монитор налогов и отчетов .

Это сложный инструмент, состоящий из разделов. В этой статье подробно описывается работа с разделом Основное . Вы:

- узнаете, что формирует раздел Основное отчета;

- изучите нюансы настройки раздела;

- получите ответы на некоторые вопросы работы с отчетом.

Монитор налогов и отчетов

Отчет Монитор налогов и отчетности доступен в 1С с релиза 3.0.63. Он расположен в разделе Руководителю — Анализ — Монитор налогов и отчетности — ссылка Основное и представляет собой таблицу из прямоугольных блоков, отражающую информацию об уплате предприятием налогов и сдаче отчетности.

Монитор налогов и отчетов является расширением встроенной обработки Список задач. Удобство отчета — в удобной компоновке данных и специальном цветовом оформлении блоков.

- Зеленый;

- Желтый;

- Красный;

- Серый.

Анализ данных в Мониторе налогов и отчетов :

- Выполняется с момента начала ведения учета в программе. Если за какой-то период есть задолженность, отчет ее обязательно покажет.

- Производится по данным счетов бухгалтерского учета. Суммы налогов в мониторе могут не совпадать с суммами налоговых органов в части пеней и штрафов. В отчете штрафы и пени, согласно объяснениям разработчиков, не анализируются.

Зеленый индикатор

Указывает, что за текущий отчетный период:

- налоги — уплачены;

- отчетность — сдана.

- не требуется совершения новых платежей или сдачи новой отчетности.

Согласно справки разработчиков, факты выполнения обязательств по налогам и отчетности анализируются с самого начала ведения учета в программе.

Желтый индикатор

Сообщает о начале текущего отчетного периода. Сохраняется в отчетах:

- не подключенных к 1С-Отчетности — до установки статуса Сдано ;

- подключенных к 1С-Отчетности — до момента получения подтверждения сдачи отчетности.

По уплате налогов показывается текущая сумма к уплате с учетом переплаты прошлых периодов.

Красный индикатор

Указывает, что пропущены за прошлые отчетные периоды:

- уплата налога;

- сдача отчета.

Конкретный период, за который не сдан отчет, отслеживается программой и указывается в отчете.

Для налогов конкретный период просрочки не отслеживается. По умолчанию считается, что оплата пропущена за последний завершенный период.

Если есть просроченные платежи или отчеты по прошлым периодам — показывается красный индикатор. Даже если уплата налогов за текущий налоговый период полностью произведена и отчеты сданы, цвет индикатора останется красным до погашения прошлых задолженностей.

Серый индикатор

Этим индикатором отмечаются уплата налога или сдача отчета, которые не отслеживаются в Мониторе налогов и отчетов .

Настройка

Из формы настроек отчета пользователю доступен только выбор организации, по которой формируется отчет. Рассмотрим другие настройки, которые в явном виде недоступны.

Дата формирования отчета

Настройка Монитора налогов и отчетов выполняется на начало текущей даты компьютера, приведенной к часовому поясу сеанса. PDF

Это значит, что поменять дату формирования отчета можно, только изменив системную дату компьютера. Настройка рабочего времени: раздел Главное — Персональные настройки — Рабочая дата — другая дата здесь не поможет.

Модель налоговых и отчетных индикаторов

Модель налоговых и отчетных индикаторов строится по параметрам:

- Организация — организация, для которой формируются индикаторы;

- Дата — день на который формируются индикаторы;

- Отсутствуют Патенты — признак того, что для ИП, применяющего патент, не введены патенты;

- Отсутствуют виды деятельности ЕНВД — признак того, что для организации, применяющей ЕНВД, не введены виды деятельности;

- Упрощенная нулевая отчетность — упрощенный режим формирования индикаторов при нулевой деятельности;

- Адрес результата — адрес временного хранилища, в которое будет помещен результат работы процедуры.

По указанным входным данным формируется выходная модель монитора, которая содержит структуру со следующими ключами:

- Включенные задачи —отбираются из справочника Задачи бухгалтера ; PDF

- Налоговые индикаторы — отбираются из справочника Правила представления отчетов, уплаты налогов ; PDF PDF

- Отчетные индикаторы — отбираются из справочника Правила представления отчетов уплаты налого в. PDF

Полученные данные Налоговых и Отчетных индикаторов отображаются в выходной форме Монитора налогов и отчетности в виде прямоугольных блоков, отражающих состояние уплаты налогов и сдачи отчетности.

Список налогов и отчетов

Список налогов и отчетов, а также правила по срокам уплаты налогов и формирования отчетности содержатся в справочнике Правила представления отчетов и уплаты налогов : кнопка Главное меню — Все функции .

Если сроки уплаты налогов или формирования отчетности отражаются в Мониторе налогов и отчетности некорректно, проверьте:

- настройку Налоги и Отчеты : раздел Главное — Налоги и отчеты ;

- справочник Правила представления отчетов и уплаты налогов : кнопка Главное меню — Все функции .

Некорректные данные могут быть вызваны ошибкой обновления и ручными настройками. Все настройки при необходимости можно скорректировать вручную.

При просмотре для удобства сортировки актуальных записей и вывода нужных полей удобно использовать Универсальный отчет.

Именно по данным этого справочника программа определяет просроченные платежи и отчетность в 1С и строит Монитор налогов и отчетов .

Из Монитора налогов и отчетности формируется:

- отчетность;

- платежный документ;

- запрос на сверку с ФНС.

БухЭксперт8 рекомендует использовать отчет руководителям организаций. Он позволяет точнее планировать расходы организации, чтобы избежать кассовых разрывов, когда не хватает денег на оплату обязательств перед контрагентами и налогов в бюджет.

См. также разделы:

- Оценка риска налоговой проверки в 1С

- Сравнение режимов налогообложения

Ответы на вопросы

На какую дату формируется Монитор?

Монитор формируется на начало текущего дня.

Можно ли сформировать Монитор на прошлую дату, без учета последующих уплат?

Отчет строится для отражения данных на текущий момент, поэтому настройки даты отчет не имеет. Но вы можете поменять системную дату на компьютере, откуда программа берет текущую дату. Только не забудьте ее потом вернуть обратно.

По каким данным 1С происходит анализ уплаты налогов в Мониторе?

Анализ производится по данным счетов бухгалтерского учета в 1С. Вы можете контролировать суммы уплаты по Оборотно-сальдовой ведомости.

Учитываются ли штрафы и пени налоговых органов в Мониторе?

Согласно разъяснениям разработчиков, штрафы и пени налоговых органов в отчете не анализируются.

Почему по некоторым налогам уплата выделяется серым цветом?

Отчет не отслеживает состояние уплаты по ряду налогов: НДС, НДФЛ, Налог на прибыль и др. По умолчанию считается, что оплата налогов была пропущена за последний завершенный период. Поэтому такие налоги отмечаются в мониторе серым цветом.

Как убрать в Мониторе отображение налогов, которые не нужны?

В пользовательском режиме это сделать не получится.

Кому наиболее полезен этот отчет?

Согласно рекомендациям разработчиков отчет, в первую очередь, полезен для организаций и индивидуальных предпринимателей, применяющих УСН или ЕНВД.

Почему Монитор окрашивает красным цветом блок по текущей бухгалтерской отчетности, если я все сдал и уплатил?

Вероятно, у вас остались просроченные платежи или отчеты за прошлые периоды. Пока они не погашены, отчет будет показывать в текущей отчетности красный индикатор.

См. также:

- Оценка риска налоговой проверки в 1С

- Сравнение режимов налогообложения

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Приобретение малоценных объектов сроком использования более 12 месяцев

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Спасибо большое за вебинар! Хоть и нет налогов, но было интересно послушать!

- Если посчитать финансовый результат деятельности только с позиций бухучета:

- С позиции налогового кодекса ситуация выглядит несколько иначе:

- БУ и НУ – отражение в 1С

Автоматизация бухгалтерского и налогового учета, включая подготовку обязательной отчетности

Автоматизация бухгалтерского и налогового учета, включая подготовку обязательной отчетности

Типовое внедрение - бесплатно при покупке программы у нас. Дополнительные настройки. Проектное внедрение.

В данной статье мы рассмотрим вопросы отличия данных бухгалтерского и налогового учета, порядок их отражения в 1С 8.3 на примере конфигурации «1С:Бухгалтерия предприятия» и настройки программы, которые позволят вести налоговый учет максимально эффективно.

Бухгалтерский учет (БУ) представляет собой довольно привычный (на протяжении уже нескольких сотен лет) способ ведения учета и отражения фактов хозяйственной деятельности на бухгалтерских счетах по принципу двойной записи, когда каждая операция проводится по дебету одного счета и кредиту другого. Оборотно-сальдовая ведомость по счетам часто используется для анализа деятельности предприятия. Итогом правильного ведения бухгалтерского учета является корректно составленный баланс.

Понятие о налоговом учете (НУ) сформировалось в российской практике ведения учета сравнительно недавно и связано с появлением ПБУ 18/02, а также главы 25 налогового кодекса (НК). Учет этих положений позволяет правильно сформировать налог на прибыль. Зачастую при упоминании налогового учета имеют в виду разницу в порядке отражения расходов (реже доходов) для целей исчисления налога на прибыль между суммой, которую можно учесть согласно НК, и суммой, которая проходит по счетам бухгалтерского учета текущего периода. Итогом правильного ведения налогового учета является корректно заполненная декларация на прибыль (справедливо для фирм на общем режиме).

Если бы не существовало налогового учета, то прибыль (убыток) считалось по простой формуле «Доходы минус Расходы». Сейчас полученную в результате таких расчетов сумму называют «бухгалтерской прибылью», которая часто не совпадает с налогооблагаемой прибылью из-за ограничений, указанных в налоговом кодексе. Для отражения таких разниц в учете используют ПБУ 18/02. В небольших организация, ведущих несложный учет, где не возникает разница между бухгалтерским и налоговым учетом, бухгалтерская прибыль будет совпадать с налогооблагаемой.

Рассмотрим следующий пример, для организации на общем режиме.

Если посчитать финансовый результат деятельности только с позиций бухучета:

Выручка за месяц составила 100 000 рублей. Были следующие расходы:

- Расходы на обучение сотрудников в сумме 4 000 руб.;

- Введена в эксплуатацию спецодежда балансовой стоимостью 1 800 руб., на срок 18 месяцев. В месяце ввода амортизация не начисляется, а начиная со следующего, должна начисляться в сумме 100 руб. в месяц;

- Введено в прошлом месяце основное средство балансовой стоимостью 480 000 руб., срок службы 4 года. Начиная с текущего месяца, начинает начисляться амортизация 10 000 руб. в месяц.

Для учебных целей другие расходы и доходы опустим, а в следующих месяцах покажем выручку 100 000 руб. По расходам покажем различия БУ и НУ по уже проведенным операциям.

Организация должна получить следующий финансовый итог деятельности в бухгалтерском учете:

Читайте также: