Как платить налоги в втб инвестиции

Опубликовано: 14.05.2024

ВТБ Инвестиции позволяют быстро и просто выполнять ряд финансовых задач: покупать и продавать ценные бумаги, зарабатывать на валюте, пополнять счет и выводить деньги. Владельцы акций отличаются аналитическим мышлением, в их мыслях всегда рождаются новые стратегии и отметаются неактуальные старые. Это неудивительно, ведь нужно удержать в памяти большое количество информации о самых разных российских и иностранных корпорациях. Удивительно другое, как инвесторы часто упускают очень важный момент — предусмотренные банком налоги. Из-за такого упущения план по получению определенного дохода уже некорректен, ведь нужно помнить о том, что какая-то сумма будет списана со счета. А начинающие владельцы акций вовсе пугаются, что с их карты куда-то пропали деньги. Для того, чтобы не возникало таких неприятных ситуаций, следует знать, что в «ВТБ мои Инвестиции» налоги с дивидендов придется уплачивать.

Какие налоги предстоит уплатить от брокера ВТБ в 2021 году

Итак, за доходы, полученные от инвестирования, следует уплачивать НДФЛ. Для налоговых резидентов РФ налоговая ставка составляет 13% при доходе до 5-ти млн рублей в год. И 15% от суммы при доходе свыше. Для нерезидентов РФ комиссия составляет 30%.

Под доходом здесь подразумевается получаемый капитал при инвестировании. Например, деньги, полученные при продаже акций или с приходом дивидендов.

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Сколько налогов необходимо уплатить?

Условно налоги можно поделить на два вида: 1) те, что приходится уплачивать с прибыли, 2) налог при закрытии ИИС.

Операции, которые включены в налоговую базу:

-

купля-продажа ценных бумаг, обращающихся на организованном рынке ценных бумаг; купля-продажа ценных бумаг, не обращающихся на организованном рынке; купля-продажа производных инструментов для финансирования, например, фьючерсов и опционов, обращающихся на организованном рынке ценных бумаг купля-продажа производных финансовых инструментов, не обращающихся на организованном рынке ценных бумаг ; операции РЕПО; операции, связанные с открытием или закрытием коротких позиций.

Когда брокер спишет налоги

Если инвестор получает прибыль, то брокер ВТБ обещает самостоятельно заняться расчетом налогов и списанием их с брокерского счета. Когда это происходит? Есть три условия:

-

По окончании налогового периода за прошедший год; При выплате денежных средств или выводе ценных бумаг до истечения налогового периода; При расторжении договора на брокерское обслуживание.

Однако ВТБ не всегда выполняет роль налогового агента. Важно знать, когда это задача брокера, а когда — инвестора.

Брокер сам взимает комиссию и передает её в налоговую при получении:

-

дохода от продажи ценных бумаг; дивидендов от российских компаний по акциям; дивидендов от иностранных компаний по облигациям; купонов от иностранных компаний по облигациям; прибыли от погашения облигаций (частичного и полного); доходов от погашения ПИФов.

Самостоятельно нужно заняться уплатой налогов, когда:

-

получены дивиденды от зарубежных компаний; получены от зарубежных эмитентов купоны по облигациям; получен доход от погашения облигация на счет иностранных компаний; получена прибыль от продажи валюты; ВТБ не смог удержать налог в конце года, поскольку на ЛС инвестора не хватило для этого денежных средств.

Сделать это несложно: нужно зайти на сайт ФНС, например, через Госуслуги -> войти в личный кабинет -> перейти на вкладку «жизненные ситуации» -> далее нажать «Подать декларацию 3-НДФЛ» -> открыть раздел «заполнить онлайн».

Если по каким-то причинам отчитаться по налогам онлайн не получается, можно обратиться в налоговую по прописке. Для того, чтобы процесс прошел быстрее, приходите с уже заполненным бланком 3-НДФЛ.

Как посмотреть налоги с дивидендов в личном кабинете ВТБ

Для получения данной информации, стоит зайти в личный кабинет брокера в ВТБ.

Простая инструкция, которая поможет узнать, сколько брокеру нужно уплатить:

- Заходим в свой личный кабинет.

- Переходим по вкладке «Отчёты» и в левом нижнем углу находим надпись «Налоги», здесь следует нажать «Запрос отчёта».

![Запрос отчета]()

- В открывшемся окне ищем пункт «Тип отчёта», где нужно выбрать «Подоходный налог».

![Подоходный налог]()

- Нажимаем «подать поручение».

- Открывается вот такое окошко:

![Окошко]()

Здесь выбираем необходимый период, клиента, пункт «подоходный налог». Далее сохраняем выбранные данные

Когда брокер ВТБ спишет налоги?

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Через несколько минут после сохранения данных появится отчет:

Открываем отчет и просматриваем. Там вы найдете информацию по:

-

доходам расходам транзакционным расходом общему результату налогооблагаемой базой

Для тех, кому пользоваться сайтом на персональном компьютере по тем или иным причинам кажется неудобным, можно посмотреть информацию о налогах в мобильном приложении «Мои инвестиции».

Таким образом, инвестирующим клиентам ВТБ следует знать о налоговой системе своего банка. Налоги списываются по ряду причин, в том числе в случае получения дивидендов. Чаще всего брокер выполняет всю работу за вас: сам рассчитывает процесс денежного взимания, сам перенаправляет деньги в налоговую. Однако в некоторых ситуациях, инвестору придется сделать это самому.

Для просмотра информации о ваших налогах или для их уплаты, удобно будет воспользоваться представленными выше инструкциями со скриншотами. Также помните, что ВТБ устроил льготы для своих клиентов, инвестирующих больше 1 года, 3 или 5 лет. Получайте прибыль и не переживайте: ВТБ Инвестиции налог на дивиденды иностранных компаний и российских корпораций возьмет на себя, сам займется перерасчетом и при необходимости напомнит о задолженности.

Видеообзор

Физические лица, заключившие брокерские договоры и получающие доход в рамках этих договоров, признаются налогоплательщиками в соответствии с Налоговым кодексом Российской Федерации (далее – НК РФ) (п. 1 ст. 207 НК РФ).

ООО ВТБ Капитал Брокер как источник выплаты дохода Клиентам - физическим лицам признается налоговым агентом по определенным видам доходов при осуществлении в интересах Клиента операций в рамках заключенных договоров.

На ООО ВТБ Капитал Брокер (далее – Брокер) возложены обязанности по исчислению, удержанию из средств Клиента и перечислению налога на доходы физических лиц (далее НДФЛ) в бюджетную систему Российской Федерации.

При этом Клиент не должен отдельно представлять налоговую декларацию в налоговые органы, за исключением случаев, когда такая обязанность возлагается на Клиента действующим налоговым законодательством РФ по иным основаниям (за разъяснениями рекомендуется обращаться к налоговым консультантам).

Обращаем внимание, что представленная информация носит исключительно справочный характер, и не должна расцениваться в качестве анализа и/или консультации относительно порядка налогообложения. Указанный порядок рекомендуем уточнять у налоговых консультантов.

- Тарифы

- Контакты

- Раскрытие информации

- Реквизиты

- Вакансии

© 2021, ООО ВТБ Капитал Брокер

123112, г. Москва, Набережная Пресненская, дом 10, эт 16 пом III ком 6

ООО ВТБ Капитал Брокер (ВТБК Брокер), Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-12014-100000, выдана: 10 февраля 2009 г., Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности №045-12021-010000, выдана: 10 февраля 2009 г., Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности №045-12027-000100, выдана: 10 февраля 2009 г.

- Содержание сайта www.vtbcapital-broker.ru и любых страниц сайта («Сайт») предназначено исключительно для информационных целей. Сайт не рассматривается и не должен рассматриваться как предложение ВТБК Брокер о покупке или продаже каких- либо финансовых инструментов или оказание услуг какому-либо лицу. Информация на Сайте не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений.

Никакие положения информации или материалов, представленных на Сайте, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение ВТБК Брокер предоставить услуги инвестиционного советника, кроме как на основании заключаемых между Банком и клиентами договоров. ВТБК Брокер не может гарантировать, что финансовые инструменты, продукты и услуги, описанные на Сайте, подходят всем лицам, которые ознакомились с такими материалами, и/или соответствуют их инвестиционному профилю. Финансовые инструменты, упоминаемые в информационных материалах Сайта, также могут быть предназначены исключительно для квалифицированных инвесторов. ВТБК Брокер не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться на мнения, изложенные на Сайте, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты.

Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Сайте, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок.

ВТБК Брокер не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

- Порядок удержания налога на доходы физических лиц, заключивших договор на брокерское обслуживание

- Определение налоговой базы

- Перечень доходов клиента от операций с ценными бумагами и производными финансовыми инструментами

- Нюансы расчета суммы, с которой удерживается налог

- Где посмотреть

- Как списывается налог при выводе денег

- Возможные льготы

- При долгосрочном владении ЦБ

- По купонам облигаций

- Отчетность по налогам

В соответствии с п.1 ст. 207 НК РФ, доход от вложений в акции или облигации тоже облагается НДФЛ. Его может перечислять банк. Согласно инструкции ВТБ, от инвестиций налоги можно оплачивать путем заключения брокерского соглашения.

Порядок удержания налога на доходы физических лиц, заключивших договор на брокерское обслуживание

В этом случае нет необходимости посещать налоговую службу. В установленные законодательством сроки банк перечислит нужную сумму.

Чтобы правильно оплатить налог нужно учитывать сумму полученного дохода.

После истечения отчетного года в налоговую службу перечисляется 13% от доходов резидентов РФ и 30% с доходов тех, кто ими не является.

Определение налоговой базы

При заключении брокерского договора следует учитывать, что банком будет оплачен налог только со специального счета, указанного при заключении соглашения, а не со всех доходов клиента. Остальную часть доходов нужно вносить самостоятельно.

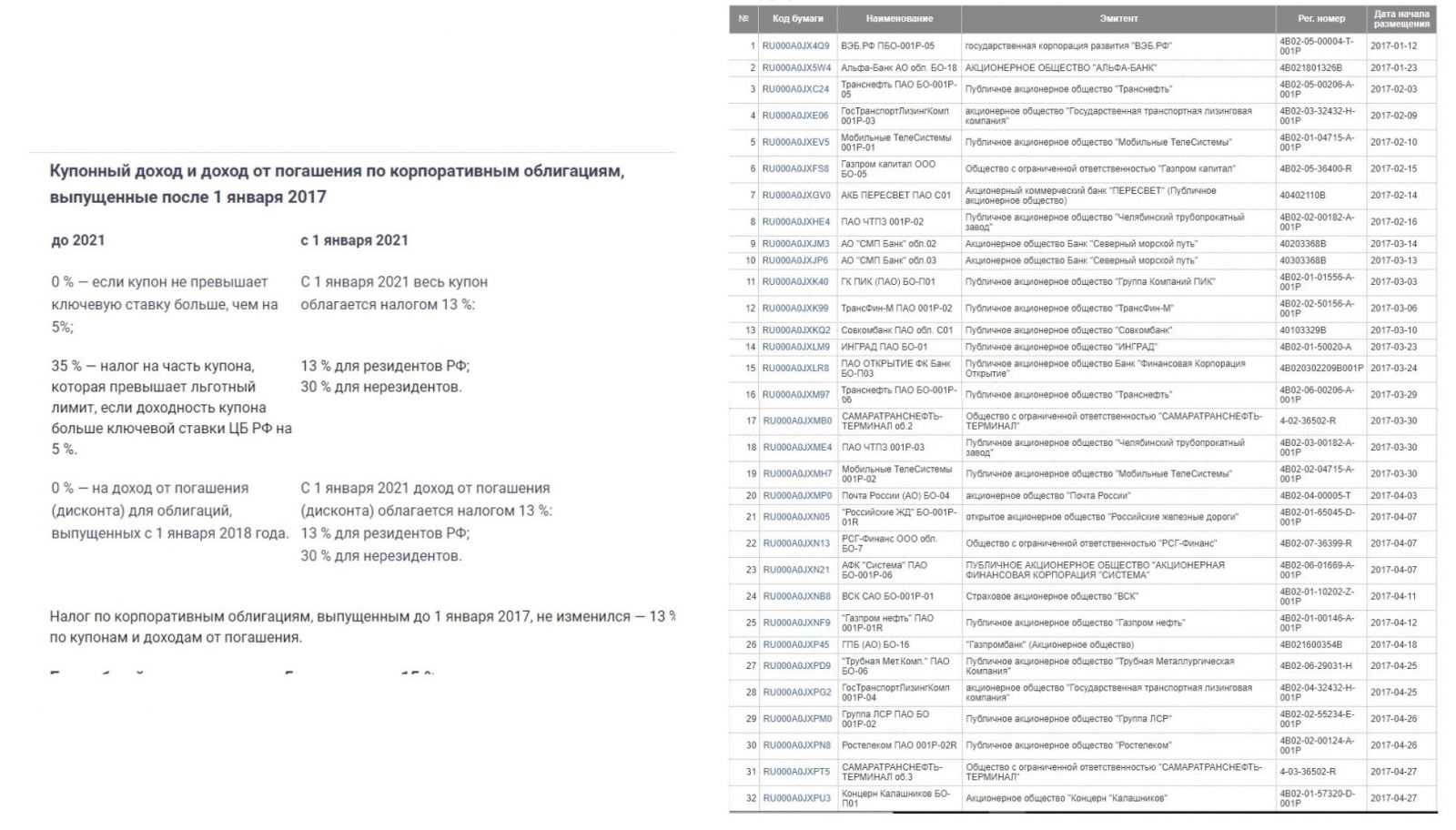

До 2021 г. доход от продажи корпоративных облигаций считали на остаток суммы, превышающей 5% базовой ставки ЦБ. Он составлял 35% для резидентов РФ, 30% — для остальных.

Владельцы облигаций, доходность которых не превышала 5% ставки ЦБ, а также собственники ОФЗ не платили НДФЛ. С 1 января 2021 г. порядок расчета налоговой базы изменен.

Кроме того, учитывался год выпуска облигаций.

Величина НДФЛ от доходов, полученных после 01.01.2021 г., рассчитывается согласно изменениям, внесенным в НК Федеральным законом 23.11.2020 № 372-ФЗ.

При работе с американскими компаниями необходимо заполнить специальную форму, чтобы корректно оплатить налоги.

При этом доходы от реализации ценных бумаг (в т. ч. ОФЗ), независимо от года выпуска, облагаются налогом исходя из общей прибыли от всех источников. Если эта сумма составляет 5 млн руб. и менее, величина НДФЛ составляет 13%. Налог от части доходов, превышающей 5 млн, составит 15%, причем нерезиденты РФ заплатят с этой суммы 30%.

Налоговая база уменьшается на сумму документально подтвержденных расходов. Ими признаются уплаченные комиссии, выплаты за наследство, дарение и другие факторы.

Перечень доходов клиента от операций с ценными бумагами и производными финансовыми инструментами

К прибыли, полученной в результате инвестиций, относятся:

- Доходы, полученные от купли-продажи ценных бумаг: акций, облигаций, чеков и т.п.

- Операции с фьючерсами, опционами.

- Операции РЕПО.

- Операции с короткими позициями.

Нюансы расчета суммы, с которой удерживается налог

Резидентами РФ считаются лица, проживавшие на территории России не менее 183 дней подряд в течение расчетного года. Документы, необходимые для подтверждения этого факта:

- паспорт или подтверждение временной регистрации;

- справка с места работы;

- для иностранного гражданина — виза на въезд, миграционная карта.

Если стоимость акций или облигаций возросла более чем на 5% ставки ЦБ, но они не реализованы в настоящий момент, НДФЛ не платят.

Убыток, полученный после продажи ценных бумаг, уменьшает налогооблагаемую базу.

Где посмотреть

На электронную почту клиента, заключившего брокерский договор, в период с 8 по 15 января приходит письмо с указанием величины налога, который оплачивают до 21 января.

Кроме того, величину НДФЛ от инвестиций можно посмотреть в «Личном кабинете» на сайте ВТБ. Для этого нужно выбрать раздел «Распоряжения», затем «Заказ документов», «Подать поручение», во всплывающем окне «Выбрать документ», «Тип документа». Затем нажать «Сводный налоговый отчет».

Как списывается налог при выводе денег

При выводе денег могут быть следующие ситуации:

- Средств хватает для вывода денег и уплаты налога. Тогда НДФЛ удерживают с остатка на брокерском счете.

- После вывода средств оставшейся суммы не хватает для уплаты начисленного налога. Но затребованная выплата позволяет уплатить НДФЛ. Тогда на счет владельца ценных бумаг перечислят деньги за вычетом налога.

- Если налог нельзя удержать ни с суммы вывода, ни с остатка на брокерском счете из-за нехватки средств, клиенту перечислят выплату, уменьшенную на 13%. Остальной долг будет списываться в дальнейшем.

Возможные льготы

При расчете суммы, облагаемой налогом, предусматривается ряд льгот. Это касается уплаты НДФЛ от вложений в высокотехнологичные предприятия и владение ценными бумагами в течение 3 или 5 лет.

Не берут налог с вложений в следующие организации:

- ПАО «Институт Стволовых Клеток Человека»;

- «Международный Медицинский Центр Обработки и Криохранения Биоматериалов»;

- завод «ДИОД»;

- ПАО «Фармсинтез»;

- НПО «Наука»;

- АО «Наука-Связь»;

- АО «ВТОРРЕСУРСЫ»;

- ПАО «Группа Компаний «Роллман»;

- Акционерное общество «ВТБ Капитал Управление активами»;

- ООО «ДЭНИ КОЛЛ»;

- АО «МаксимаТелеком».

При долгосрочном владении ЦБ

Обладание инвестиционными документами не менее 3 лет дает право на уменьшение суммы налога в пределах установленной квоты. Она составляет 3 млн руб. за каждый год и за 3 года владения она составит 9 млн руб. Это предельный размер налогового вычета. О необходимости такой льготы нужно подать заявление в филиал ВТБ, занимающийся инвестициями.

При владении ценными бумагами свыше 5 лет налог на инвестиции платить не нужно, если они уже не обращаются на финансовом рынке.

По купонам облигаций

До введения новых правил, действующих с января 2021 г., прибыль по купонам ОФЗ налогом не облагалась.

Не считают его также для корпоративных облигаций, приобретенных после 01.01.2017 г., с доходностью ниже 5% базовой ставки ЦБ. Если прибыль от этих бумаг составила более установленной ставки, весь остаток облагался налогом в размере 35%.

Для облигаций, купленных после 01.01.2018, налог снова не платят во всех случаях.

С 01.01.2021 г. прибыль от корпоративных облигаций и ОФЗ засчитывается в общую сумму доходов и облагается согласно установленным правилам.

Отчетность по налогам

Если все налоги перечисляет банк ВТБ в рамках брокерского соглашения, налоговую декларацию подавать не нужно, т.к. он является представителем клиента и уже отчитался за уплату НДФЛ. Если существуют дополнительные доходы (например, дивиденды от иностранных акций или прибыль по сделкам конвертации валюты), на оставшуюся сумму нужно заполнить отчет по форме 3-НДФЛ через сайт «Госуслуги» или обратившись лично в отделение ФНС.

Налогообложение ИИС вызывает большой интерес у инвесторов, так как инвестирование само по себе набирает обороты, и государство предоставляет возможности по экономии на налогах при использовании индивидуального инвестиционного счета. Что такое ИИС, какие сделки проводят с его использованием и как уплачивать налоги по таким сделкам? Рассмотрим эти вопросы в нашем материале.

Что такое ИИС

ИИС - это индивидуальный инвестиционный счет. Порядок ведения и обслуживания ИИС закреплен в ст. 10.2-1 федерального закона от 22.04.1996 № 39-ФЗ "О рынке ценных бумаг".

Индивидуальный инвестиционный счет - это особый вид брокерского счета, поэтому ИИС открывает брокер или управляющий для учета ценных бумаг или денежных средств физлица.

ВАЖНО! Закон предусматривает наличие лишь одного индивидуального инвестиционного счета у человека.

Чем отличается обычный брокерский счет от ИИС? Пользователи ИИС льготы по налогам получают от государства.

По видам льгот различают два вида ИИС: типа "А" и типа "Б". Получить оба вида льгот нельзя, налогоплательщик должен выбрать что-то одно:

Инвестиционный вычет носит заявительный характер. По умолчанию, если гражданин не предоставит необходимого пакета документов, инвестиционный вычет он и не получит.

Вычет по типу "А" можно получить в налоговой инспекции, вычет по типу "Б" - у налоговиков или у брокера.

В чем суть вычетов?

Итак, ИИС предназначен для инвестиций, от которых получают доход. А где есть доход, есть и налоги с дохода. При пользовании ИИС какие налоги надо платить? Как и кто уплачивает налоги ИИС? Читайте далее.

По каким сделкам платят налоги на ИИС

Какие сделки можно совершать с использованием ИИС, покажем на схеме:

То есть с помощью ИИС можно совершать любые действия и применять любые финансовые инструменты, торгующиеся на российских площадках - Московской и Санкт-Петербургской биржах.

При получении дохода от инвестиционных операций: продажа акции, выплата дивидендов, получение купонов - законодательство обязывает физлицо уплачивать налог с дохода. Но для разных видов доходов, полученных по ИИС, уплата НДФЛ может отличаться. Ниже в статье разберем этот вопрос по каждому виду дохода в отдельности.

Когда уплачиваются налоги

Чтобы ответить на вопрос о налогообложении доходов на ИИС, надо разграничить виды доходов. Доходы бывают текущие в виде полученных дивидендов и купонов или по итогу финансового результата - прибыль или убыток от покупки/продажи ценных бумаг.

То есть налогообложение дивидендов на ИИС носит особый характер.

Кто должен отчитываться и уплачивать налоги

По общему правилу обязательства по исчислению и уплате НДФЛ могут быть возложены как на налогоплательщика, так и на налогового агента. Налоговый агент - это источник выплаты дохода физическому лицу. Именно он рассчитывает налог, удерживает из дохода, подлежащего перечислению физлицу, и уплачивает в бюджет.

По доходам, связанным с операциями, проводимыми на ИИС, налоговым агентом является брокер. Однако если физлицо не разбирается в рынке ценных бумаг, он может открыть ИИС и передать права на его ведение в доверительное управление (управляющей компании). В этом случае все решения о покупке и продаже ценных бумаг будет принимать доверительный управляющий за дополнительное вознаграждение. Тогда именно доверительный управляющий будет налоговым агентом. Так что само физлицо не должно быть озабочено порядком исчисления и процессом предоставления отчетности по полученному инвестиционному доходу. Если человек хочет уменьшить налог к уплате, воспользовавшись одним из типов вычета, он должен собрать необходимые документы и заявить о своем желании брокеру или обратиться непосредственно в налоговый орган. Состав пакета документов и место их представления зависят от выбранного типа вычета.

Расчет налога по финансовому результату ИИС

Налог по операциям на ИИС рассчитывается брокером ежегодно, но уплачивается только при выплате дохода (если таковой имеется) при закрытии счета. Финансовый результат определяется по ИИС обособленно, то есть не берутся в расчет прибыль и убытки по иным операциям, например по простому брокерскому счету.

При закрытии ИИС брокер должен быть уведомлен о том, какой тип вычета - "А" или "Б" - будет использовать владелец счета. Если выбран вычет типа "А", то брокер по положительному финансовому результату рассчитает налог и уплатит его в бюджет.

Если выбран тип вычета "Б", то освобождению от налога подлежит весь доход, полученный по операциям на ИИС. В таком случае брокер не будет удерживать налог.

Порядок расчета налога на дивиденды на ИИС

Дивиденды - это доход собственника компании. Дивиденды можно получать, участвуя в обществах с ограниченной ответственностью или владея акциями акционерного общества.

С применением ИИС можно покупать дивидендные акции компаний, торгующихся на Московской и Санкт-Петербургской биржах, и получать доход. Дивиденды в ИИС стоят особняком, так как дивиденды на ИИС облагаются налогом в любом случае, получить вычет по дивидендам нельзя.

При выплате дивидендов брокер, являясь налоговым агентом, удерживает из их суммы НДФЛ и перечисляет его в бюджет. На счет физлица поступает размер дивидендов, который уже очищен от налога. Периодичность выплаты дивидендов устанавливается компанией, выпустившей акции. Таким образом, физлицо налог на дивиденды на ИИС самостоятельно не уплачивает и не отчитывается по нему.

НДФЛ на дивиденды составляет 13%. Некоторые брокеры дают возможность выводить дивиденды на иной брокерский счет, не на ИИС. В этом случае у физлица появляется возможность снять эту сумму. Если же брокер перечисляет дивиденды только на ИИС, то снимать их до истечения трех лет с момента открытия ИИС не рекомендуется. В противном случае ИИС закрывается и автоматически теряется право на получение налоговых льгот по ИИС - инвестиционных вычетов. Но суммы дивидендов, оставшихся на ИИС, можно использовать для дальнейших инвестиций по этому счету.

Отметим еще раз, что никакие вычеты по НДФЛ: ни социальные, ни имущественные, ни инвестиционные, ни стандартные - не действуют при получении дохода в виде дивидендов, несмотря на то что он облагается налогом по ставке 13%.

Налогообложение купонов на ИИС

На ИИС помимо акций можно покупать облигации. Облигация - это ценная бумага организации, приобретя которую, физлицо дает этой компании свои деньги в долг. За это компания выплачивает физлицу доход - купон - в виде фиксированного процента от стоимости облигации.

По истечении заранее определенного времени облигация должна быть погашена, то есть вкладчику возвращается номинальная стоимость бумаги.

Каков процесс налогообложения купонов на ИИС? С 2021 года правила налогообложения купонного дохода изменились. Полученный таким способом доход облагается НДФЛ по ставке 13% для резидентов в общем порядке. Как и в случае с дивидендами, налоговым агентом при этом является источник выплаты дохода, поэтому инвестору не придется заботиться о соблюдении закона в части уплаты налогов. За него всё сделает брокер.

Но есть важное отличие купонного налогообложения на ИИС типа "Б" от налогообложения дивидендов. Дело в том, что налог на купонный доход на ИИС типа "Б" можно не платить, то есть применить к нему вычет.

В связи с этим возникает следующая трудность, которая заключается в порядке работы брокера. Дело в том, что какой тип вычета - "А" или "Б" - выбрал держатель ИИС, может стать известно брокеру только при закрытии счета, так как определяться с типом вычета при открытии ИИС необязательно. Если брокер как налоговый агент удерживает НДФЛ сразу при выплате купона, то у налогоплательщика при выборе вычета типа Б получается излишне уплаченный налог, который впоследствии можно вернуть. Если же брокер удерживает налог на купонный доход при закрытии ИИС, то при выборе налогоплательщиком ИИС типа "Б" он просто не будет удерживать НДФЛ. При выборе ИИС типа "А" налог будет удержан. Как именно работает брокер, надо узнавать у его сотрудников.

Нюансы евробондов

Евробонд - это облигация, номинированная в валюте. Суть налогообложения евробондов аналогична сути налогообложения облигаций. Здесь та же ставка налога - 13%, те же условия уплаты и те же налоговые вычеты. Разница лишь в том, что весь доход пересчитывается в рубли по курсу. А это значит, что при колебаниях курса валюты сумма налога может увеличиться за счет возможного увеличения суммы дохода: перерасчет идет по курсу на дату события - покупки или продажи евробонда.

Куплены 3 облигации по 500 евро, а проданы эти же 3 облигации по 800 евро. Курс евро по отношению к рублю поднялся. Расчет производим в рублях, поэтому переводим суммы покупки и продажи в рубли по курсу, который действовал на дату покупки и продажи соответственно. Пусть курс на день покупки был 1 евро = 80 руб., на день продажи 1 евро = 90 руб. Рассчитываем налогооблагаемую базу: 3 × (800 × 90) – 3 × (500 × 80) = 96 000 руб. Рассчитываем налог: 96 000 × 0,13 = 12 480 руб. Очевидно, что при меньшем колебании курса валюты доход и налог были бы меньше.

С 01.01.2019 данное правило подсчета налога по еврооблигациям Минфина отменено. Доход считается целиком по курсу, актуальному на дату продажи облигаций.

Рассмотрим тот же самый пример, но с учетом расчета налога по новым правилам.

Рассчитываем налогооблагаемую базу: 3 × (800 × 90) – 3 × (500 × 90) =81 000 руб. Рассчитываем налог: 81 000 × 0,13 = 10 530 руб.

Налогообложение иностранных акций на ИИС

По иностранным акциям можно получать как дивидендный доход, так и доход от купли/продажи. Налогообложение иностранных акций на ИИС аналогично налогообложению российских акций:

- 13% с финансового результата - разницы между доходом (сумма, полученная от продажи акций) и расходами (сумма, затраченная на покупку акций плюс расходы на содержание акций, например, брокерская комиссия);

- инвестору необходимо быть налоговым резидентом;

- расчеты производятся в рублях;

- брокер - налоговый агент;

- применяется вычет типа "Б" (вычет типа "А" не имеет к продаже акций никакого отношения).

При получении дивидендов по иностранным акциям ситуация несколько иная. Процент налога на дивиденды выше, чем по российским акциям. Например, по дивидендам акций США будет удержан налог в размере 30%. Этого можно избежать, если подать брокеру форму W-8BEN. В таком случае брокер удержит 10% НДФЛ, а физлицу придется самостоятельно доплатить 3% и отчитаться формой 3-НДФЛ в налоговую инспекцию. Формой W-8BEN вы подтверждаете, что не являетесь налогоплательщиком США и получаете льготу, так как между РФ и США подписано соглашение об избежании двойного налогообложения.

Налог на ETF и БПИФы на ИИС

БПИФы и ETF - это уже готовые портфели, куда входит набор ценных бумаг. По некоторым из них дивиденды выплачиваются непосредственно инвестору, по другим дивиденды используют для дальнейшего инвестирования внутри самих фондов. Налогом на ИИС по ETF облагается финансовый результат, то есть разница между покупкой и продажей. Ставка для резидентов - 13%. Налоговым агентом является брокер. Если налогоплательщик пользуется вычетом типа "Б", то налог ему платить не придется.

Налог на валюту, приобретенную на ИИС

Повторим, что внести на ИИС валюту напрямую нельзя. Ее можно купить там за рубли. И продать аналогичным способом. При разнице курсов на этой операции можно получить доход. По данному доходу брокер не является налоговым агентом, а потому к такой операции не применяются налоговые инвестиционные вычеты. Следуя букве закона, налогоплательщик обязан самостоятельно заявить о полученном доходе путем подачи декларации и уплатить налог. Однако об этом догадывается мало кто из инвесторов, в итоге такое физлицо-инвестор может быть привлечено к ответственности в виде штрафов за неподачу 3-НДФЛ и за неуплату налога. Кроме того, ему будут начислены пени.

Все подробности налогообложения при покупке-продаже валюты узнайте из статьи "Покупка валюты на бирже физическим лицом - налогообложение". (надо поставить ссылку на эту статью после ее публикации)

Резюме

Культура инвестирования в России активно развивается. Государство этому способствует, в том числе, законодательно утвердив такой вид брокерского счета, как ИИС. По нему можно получить налоговые вычеты и увеличить доход. На ИИС торгуют ценными бумагами и другими активами, допущенными к торгам на Московской и Санкт-Петербургской биржах. Разные финансовые инструменты облагаются налогом на доходы по-разному. Однако в основном налоговым агентом по НДФЛ является брокер, поэтому физлицу, как правило, не надо рассчитывать и уплачивать налог.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Чтобы заинтересовать обычных россиян, которые далеки от фондовых рынков и трейдинга в инвестировании, государство ввело в 2015 году индивидуальные инвестиционные счета. Их главное отличие от брокерских счетов – возможность получить компенсацию налогового вычета или получить всю инвестиционную прибыль без уплаты налога на доходы. За 4,5 года существования ИИС открыли более 2,3 млн россиян.

Как оформить индивидуальный инвестиционный счет в ВТБ, в чем преимущества сотрудничества и кто получит вычет в налоговом органе, разобрался Бробанк.

Для чего нужен ИИС

Индивидуальный инвестиционный счет (ИИС) открывают для получения инвестиционной прибыли. Это более выгодный вариант вложения, чем депозит, потому что у него более высокая доходность. Кроме того при наличии ИИС можно получить налоговый вычет от государства и увеличить свою прибыль еще больше.

По сути ИИС – это вариант брокерского счета, с помощью которого можно проводить операции и сделки с ценными бумагами даже непрофессиональным участникам. Достаточно зарегистрировать счет и решить, кто будет заниматься инвестированием. Владелец счета может заниматься формированием инвестиционного портфеля самостоятельно или доверить это более опытному брокеру.

Индивидуальные инвестиционные счета в России завоевывают популярность у начинающих и опытных инвесторов. На 1 июня 2020 года зарегистрировано 2 318 644 индивидуальных инвестиционных счета, причем на 1 декабря 2019 их было всего 1 452 689. Прирост в течение полугода составил почти 60%.

Главное преимущество у ИИС – возможность вернуть налоговый вычет в размере 13%. Главный недостаток – деньги не застрахованы, как и на других брокерских счетах, в отличие от депозитных вкладов. Поэтому лучше выбирать наиболее надежных брокеров, которые устойчивы на рынке и показывают постоянную положительную динамику. В ТОП-30 Мосбиржи ВТБ занимает вторую позицию, после Сбербанка.

Как открыть и работать с ИИС в ВТБ

ИИС в ВТБ можно открыть лично или дистанционно. Второй вариант доступен тем, кто уже обслуживается в банке ВТБ. Если текущего счета или карты в банке еще нет, то придется посетить отделение лично. При себе должен быть паспорт и СНИЛС.

При оформлении инвестиционного счета в ВТБ каждому клиенту:

- открывают текущий счет и мастер-счет, с прикрепленной к нему картой банка;

- подключают доступ в онлайн-банку;

- открывают ИИС, выдают скретч-карту с паролем и ПИН-кодом на первичный доступ к ИИС.

После первого входа временный пароль необходимо сменить на постоянный. Если карта ВТБ оформлена раньше и есть доступ в ВТБ-онлайн, то все операции можно провести самостоятельно в личном кабинете.

Чтобы начать работу с ценными бумагами, ИИС необходимо пополнить. Нет ограничений по времени, когда деньги должны поступить на счет. Можно оформить ИИС в ВТБ в марте 2020 года, а начать инвестирование в декабре 2021 года. Платы за ведение счета при отсутствии операций в ВТБ нет, хотя многие другие брокеры взимают за это плату. Но если не торговать на бирже вообще и не пополнять счет, то открывать ИИС бессмысленно.

Если нет ни времени, ни желания вникать в инвестиционные стратегии, удобнее передоверить управление опытной Управляющей компании. Если счет оформлен не только для компенсации налогового вычета, но я для получения максимальной выгоды, то можно погрузиться в мир трейдинга самому. При этом придется изучить массу информации и осознать, что любые предпринятые шаги и риски, зависят только от ваших решений.

Более опытные инвесторы советуют новичкам начать со сделок с облигациями федерального займа для граждан (ОФЗ), которые приносят хоть и небольшой, но гарантированный доход. А затем, когда будет наработан опыт, можно переходить к другим инвестиционным активам и более рискованным стратегиям.

Условия обслуживания и тарифы на ИИС в ВТБ

Оформить ИИС в ВТБ могут совершеннолетние дееспособные россияне, налоговые резиденты РФ. У инвестсчетов несколько ограничений:

- Для получения налогового вычета ИИС должен действовать минимум 3 года.

- Максимальная сумма пополнения в год – 1 000 000 рублей РФ.

- Минимальная сумма пополнения – 1 рубль.

- Невозможно частичное изъятие денег со счета в течение 3 лет.

- У одного гражданина может быть открыть только один ИИС. Но это ограничение не относится к брокерским счетам. Если инвестор проводит множество сделок, то он может открывать несколько брокерских счетов, кроме единственного ИИС.

Тарифы ИИС установлены для трех вариантов пакетов «Базовый», «Привилегия» и «Прайм». Инвесторы могут вкладывать в:

| Тип актива | Уровень доходности | Уровень риска |

| Акции | Высокая | Умеренный |

| Облигации | Невысокая | Низкий |

| ОФЗ-н | Невысокая | Минимально возможный |

| Валюта | Средняя | Средний |

Какой вариант тарифного плана или сочетание активов выбрать решает сам инвестор, но он может передоверить это управляющей компании.

Три тарифных плана

Тарифы для владельцев ИИС в ВТБ:

| Наименование тарифного плана | Комиссия за сделки с ценными бумагами на биржах Москвы и Санкт-Петербурга | Комиссия депозитария ВТБ |

| «Мой онлайн» для начинающих инвесторов | 0,05% | Без оплаты |

| «Инвестор стандарт» для активных вложений | 0,0413% | В зависимости от того, есть ли в портфеле акции банка ВТБ, отличается плата: 150 руб. в мес. – если акций нет; 105 руб. в мес. – до 1,5 млн акций; 60 руб. в мес. – от 1,5 до 45 млн штук; 30 руб. в мес. – больше 45 млн акций. |

| «Профессиональный стандарт» для опытных трейдеров | 0,0295% при обороте больше 1 млн руб. в день | |

| «Инвестор привилегия» для начинающих и активных инвесторов | 0,03776% | |

| «Профессиональный привилегия» для опытных трейдеров | 0,02714% при обороте больше 1 млн руб. в день | |

| «Инвестор прайм» для начинающих и активных инвесторов | 0,03455% | |

| «Профессиональный прайм» для опытных трейдеров | 0,012% при обороте больше 1 млн руб. в день |

Если обратиться в отделение лично, то специалист банка даст совет, какой из тарифных планов выбрать. Если открывать сет через ВТБ-Онлайн, то можно получить консультацию по горячей линии.

Общие условия для всех тарифных планов

Независимо от тарифного плана инвесторам в ВТБ доступны:

- Бесплатное открытие счета.

- Бесплатное пополнение внутри банка.

- Вывод средств от сделок купли-продажи до 300 тыс. руб. за месяц – бесплатно. Больше 300 тысяч рублей 0,2% в том случае, если в ближайшие 15 дней до вывода проходили сделки купли-продажи валюты.

- Бесплатное маржинальное кредитование в течение торгового дня. Если дольше, то по ставке 16,8% годовых в рублях, 13% — по ценным бумагам в инвалюте, по «коротким позициям» и 4,5% по «длинным» позициям в долларах и евро.

- Бесплатную аналитику от робоэдвайзора, который помогает советами по инвестициям. При отклонении от своего инвестиционного плана пользователь получает уведомление от системы.

ВТБ предоставляет удобный доступ к торговле через приложение ВТБ «Мои инвестиции». Комиссия за внебиржевые сделки для всех тарифных планов составляет 0,15%.

В ВТБ можно проводить операции без комиссии с такими ценными бумагами:

- бблигациями федерального займа для населения – ОФЗ-н;

- биржевых паевых инвестиционных фондов таких как «ВТБ – Российские корпоративные облигации смарт бета», «ВТБ – Фонд Акций американских компаний», «ВТБ – Фонд Американский корпоративный долг» и «ВТБ – Фонд Акций развивающихся стран»;

- открытых паевых инвестиционных фондов «ВТБ – Индекс Мосбиржи», «ВТБ – Фонд Акций» и «ВТБ – Фонд Казначейский».

В информации по каждому виду ПИФов указана предполагаемая доходность вложения и минимальный срок инвестирования.

Пополнение счета

Пополнить ИИС можно несколькими способами, как и обычный банковский счет:

- в отделении банка;

- в личном кабинете между своими счетами;

- с карты или банковского счета любого другого банка посредством зачисления средств на текущий счет, а откуда на ИИС;

- через банкоматы с функцией cash-in или терминалы.

Когда сделки проходят внутри банка, то нет никаких дополнительных расходов на оплату комиссии. Деньги поступают в течение одного операционного дня.

Если переводить деньги из другого финансового учреждения, то затраты зависят от тарифов банка отправителя. Период зачисления средств, в этом случае может достигать 5 рабочих дней.

Варианты получения налогового вычета

У инвестора два варианта получения налогового вычета с помощью индивидуального инвестиционного счета: вычеты от взносов или с дохода. Какой вариант выбрать не обязательно решать сразу. У инвестора как минимум 3 года, чтобы принять решение, поэтому в некоторых случаях лучше не торопиться.

От взноса

При выборе получения вычета от взноса или вычета Типа А инвестор может получить возврат от суммы, которую разместит на ИИС в течение календарного года. Максимальная компенсация, которая может быть возвращена – 52 тысячи рублей, при пополнении счета на 400 тысяч рублей (400 000 * 13% = 52 000). При этом даже если инвестор внесет максимально допустимый 1 млн рублей, его вычет не превысит 52 тысячи. Дивиденды, купоны и другая прибыль в налогооблагаемую базу не входят, здесь речь идет именно о взносе средств на ИИС.

Поучить вычет Типа А могут налоговые резиденты россияне, у которых подтвержден источник основного дохода. То есть они получают официальную заработную плату, с которой отчисляют в бюджет НДФЛ по ставке 13%.

Нельзя получить компенсацию налогового вычета:

- налоговым нерезидентам, как россиянам, так и иностранцам;

- россиянам без подтвержденного дохода

- россиянам с подтвержденными доходами, но с налоговыми режимами по ставке отличной от 13%;

- пенсионерам, которые получают государственные пенсии;

- матерям, которых находятся в отпуске по уходу за ребенком и не получают никаких налогооблагаемых выплат;

- студентам и другие лицам, с которых не удерживают НДФЛ;

- детям до 18 лет.

Могут оформить компенсацию вычета по типу А, россияне, которые:

- налоговые резиденты с любым видом официального заработка, в том числе, по договорам ГПХ, если с них удержан НДФЛ;

- сдают в аренду недвижимость и получают при этом официальный доход, с которого уплачивали налог на доходы физлиц;

- получили подарки от организаций и ИП, превышающие в сумме 4 000 рублей и с которых был удержан налог;

- занимаются ИП по основной системе налогообложения;

- работают и получают пенсию в негосударственном пенсионном фонде, после предоставления справки 2-НДФЛ.

При расторжении договора на ИИС до истечения трех лет, все компенсации налогового вычета, которые были получены инвестором, должны быть возвращены. Воспользоваться правом на вычет можно при предъявлении декларации за 2015 год и более поздние налоговые периоды.

От дохода

Другой вариант получения налогового вычета – тип Б или инвестиционный вычет от полученного дохода. Его можно оформить и получить только один раз при закрытии ИИС. Но если в течение срока действия индивидуального инвестсчета владелец хотя бы один раз получил вычет по типу А, ему не дадут компенсацию по типу Б. Придется подавать отдельные декларации за все отчетные налоговые периоды и получать компенсацию от сумм взноса.

Основанием для получения вычета от дохода послужит декларация за 2018 год и другие более поздние налоговые периоды. При выборе этого варианта вся полученная инвестором прибыль не подлежит налогообложению, если счет закрыт позже 3 лет от его открытия.

Какой вариант выбрать

Более выгодным вариантом для тех клиентов, которые планируют инвестировать больше 400 тысяч рублей на ИИС, окажется тип Б. Потому что при владении счетом больше 3-х лет инвестора освобождают от налога на всю полученную прибыль и в этом случае она может оказаться больше ежегодной компенсации в 52 тысячи рублей. Но если владелец счета, планирует инвестировать меньше, чем 400 тысяч рублей, то выгоднее будет тип А.

Кроме финансовых выгод следует обратить внимание и на другие отличия между вычетами по типу А и Б. Сравнение для наглядности сведено в таблицу:

| Налоговый вычет по типу А – на взносы | Налоговый вычет по типу Б – на полученные доходы |

| Для получения вычета нужны официальные доходы, с которых удержан НДФЛ по ставке 13%. Поэтому не всем россиянам подходит такой вариант. | Наличие подтвержденного дохода необязательно, как и уплата 13% НДФЛ. Налогооблагаемая база в этом варианте – доходы, полученные в процессе инвестирования. Походит для пенсионеров, студентов, фрилансеров и ИП, которые работают по всем другим формам налогообложения кроме ОСН. |

| Вычет в 52 000 рублей можно получить ежегодно от максимальной суммы в размере 400 000 рублей. | Нет вычетов на взносы. Получить вычет можно не раньше, чем через 3 года, после открытия счета. |

| При расторжении договора до истечения 3 лет и получении налогового вычета за этот период необходимо вернуть все полученные средства в бюджет. | При расторжении договора после 3 лет владелец счета полностью освобождается от уплаты НДФЛ на всю полученную прибыль по ИИС. |

3 года считается не от дня первой сделки, а с даты подписания договора между клиентом и банком.

По наблюдениям брокеров наиболее востребован тип А у начинающих инвесторов и тех, которые предпочитают консервативную стратегию. У более опытных активных трейдеров большую популярность завоевал тип Б.

Как получить возврат вычета

Чтобы получить компенсацию ранее уплаченного в бюджет налогового вычета надо:

- Заполнить налоговую декларацию 3-НДФЛ.

- Написать в налоговом органе заявление на возврат вычета.

- Запросить у работодателя 2-НДФЛ для подтверждения уплаты налога на доходы.

- Передать все документы в ФНС лично или загрузить через личный кабинет налогоплательщика.

Кроме того для получения вычета типа А владельцу ИИС понадобится взять в ВТБ:

- копию брокерского соглашения клиента с банком;

- договор на открытие и ведение ИИС или доверительное управление счетом;

- брокерский отчет за отчетный период, например, за 2019 год;

- подтверждения зачислений средств на ИИС, при выборе вчера по типу А.

Для получения вычета типа Б достаточно предъявить брокеру справку из налоговой, что не было получено вычета по типу А. На основании этого документа брокер не будет удерживать НДФЛ при закрытии ИИС.

Запрет на расторжение договора на ИИС до истечения 3 лет не относится к процедуре перевода счета к другому брокеру. Если инвестор принимает решение перейти на обслуживание к другому брокеру, он подает заявку на открытие ИИС у него. В течение 30 календарных дней владелец счета обязан перевести средства и зарыть ИИС у первого брокера.

Полезные ссылки:

- Официальный сайт Московской биржи.

- Страница сайта ВТБ с предложением индивидуального инвестиционного счета.

- Сайт Федеральной налоговой службы: инвестиционные налоговые вычеты.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Читайте также:

- Резким отличием российской налоговой системы от зарубежных налоговых систем является являются

- Пошлина на нефть в сентябре 2020

- Министерством финансов рф и министерством по налогам и сборам рф определены группы затрат

- Закон о налоговом аудите

- Продление сроков уплаты налогов для малого и среднего бизнеса пострадавших отраслей