Как перенести переплату по налогу с одного октмо на другое

Опубликовано: 16.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Уплата авансовых платежей по налогу на прибыль за 2018 год производилась организацией в полном объеме и в сроки, установленные действующим законодательством. На 28.03.2019 в ИФНС по новому месту нахождения за организацией имелась переплата по налогу на прибыль, но с ОКТМО по старому месту учета, в связи с чем организацией было подано заявление о зачете суммы излишне уплаченного налога. Однако до момента принятия решения по заявлению по налогу на прибыль были начислены пени.

После перехода в новую налоговую инспекцию обязана ли организация зачесть самостоятельно переплаченный налог на прибыль по старому ОКТМО на новое ОКТМО? Правомерно ли начисление пени?

По данному вопросу мы придерживаемся следующей позиции:

При исчислении сумм налога на прибыль, подлежащих уплате по итогам налогового периода, учитываются в том числе и суммы авансовых платежей, уплаченных в период до изменения места постановки на учет и отраженных в карточке "Расчетов с бюджетом" с ОКТМО по старому месту учета.

Авансовые платежи по налогу, уплаченные по прежнему месту нахождения организации, должны быть засчитаны при исчислении суммы налога за 2018 год налоговым органом самостоятельно. Начисление пеней в данном случае неправомерно.

Обоснование позиции:

При снятии с учета организации в одном налоговом органе и постановке на учет в другой налоговый орган все регистрационные, учетные и налоговые дела в отношении нее передаются налоговому органу, который поставил на налоговый учет налогоплательщика по его новому месту нахождения (п. 4 ст. 84 НК РФ, постановления Тринадцатого ААС от 20.12.2012 N 13АП-20501/12, Третьего ААС от 06.11.2012 N 03АП-4425/12, Третьего ААС от 24.11.2008 N 03АП-3263/2008).

Мероприятия по передаче документов налогоплательщиков в иной налоговый орган при изменении места постановки на налоговый учет проводятся в соответствии с:

- приказом ФНС России от 13.06.2012 N ММВ-8-6/37дсп@ "Об организации работы налоговых органов при передаче документов российских организаций, индивидуальных предпринимателей, физических лиц, не являющихся индивидуальными предпринимателями, в иной налоговый орган";

- Регламентом работы налоговых органов при передаче документов налогоплательщика в иной налоговый орган, направленным письмом от 17.02.2012 N ПА-5-6/1530дсп@ "Об организации работы налоговых органов при передаче документов налогоплательщика в иной налоговый орган"*(1).

При этом одновременно с пакетом документов в налоговые органы по месту постановки на учет организации передаче подлежат карточки "Расчеты с бюджетом" (далее - КРСБ) (смотрите письмо ФНС России от 05.04.2019 N КЧ-4-8/6364@).

Порядок ведения КРСБ регламентирован приказом ФНС России от 18.01.2012 N ЯК-7-1/9@ "Об утверждении Единых требований к порядку формирования информационного ресурса "Расчеты с бюджетом" местного уровня" (далее - Единые требования).

В соответствии с п. 3 раздела XI Единых требований при передаче российских организаций в иной налоговый орган передача КРСБ осуществляется в составе пакета документов. При этом закрытие КРСБ осуществляется после процедуры снятия с учета в одном налоговом органе и постановки на учет в другом налоговом органе.

При наличии недоимки или переплаты в налоговом органе по старому месту учета в налоговом органе по новому месту учета открываются КРСБ с ОКТМО по старому месту учета, за исключением КРСБ по федеральным налогам и сборам, страховым взносам, в полном объеме зачисляемым в доход федерального бюджета.

Иными словами, КРСБ должна быть передана по новому месту учета организации с отражением всех данных о состоянии расчетов налогоплательщика с бюджетом.

Напомним, что налоговым периодом по налогу на прибыль признается календарный год (п. 1 ст. 285 НК РФ), а отчетными периодами - I квартал, полугодие и девять месяцев календарного года (п. 2 ст. 285 НК РФ).

При определении налоговой базы прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода (п. 7 ст. 274 НК РФ).

В соответствии с п. 2 ст. 286 НК РФ налогоплательщики по итогам каждого отчетного (налогового) периода, если иное не предусмотрено данной статьей, исчисляют сумму авансового платежа исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода. Авансовые платежи, исчисленные по итогам отчетного периода, засчитываются в счет уплаты налога по итогам следующего отчетного (налогового) периода (п. 1 ст. 287 НК РФ).

Определение окончательного финансового результата и размера налоговой обязанности по налогу на прибыль производится налогоплательщиками в налоговой декларации, представляемой по итогам налогового периода не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 4 ст. 289 НК РФ, постановление Президиума ВАС РФ от 28.06.2011 N 17750/10).

При этом согласно п. 2.1 Порядка заполнения налоговой декларации по налогу на прибыль организаций (Приложение N 2 к приказу ФНС России от 19.10.2016 N ММВ-7-3/572@) декларация составляется нарастающим итогом с начала года. То есть представление отдельных деклараций по суммам, начисленным по старому и новому ОКТМО, не предусмотрено.

Таким образом, при исчислении сумм налога на прибыль, подлежащих уплате по итогам налогового периода, учитываются в том числе и суммы авансовых платежей, уплаченных в период до изменения места постановки на учет и отраженных в КРСБ с ОКТМО по старому месту учета.

Косвенно данный вывод подтверждается письмом ФНС России от 01.08.2012 N ЕД-4-3/12772@, где было рассмотрено обращение о порядке подачи декларации по налогу, уплачиваемому в связи с применением УСН, налогоплательщиком, сменившим место постановки на учет. В письме было сообщено, что налоговой инспекции по новому месту нахождения организации необходимо будет откорректировать начисление сумм авансовых платежей в КРСБ путем уменьшения (операция "сторно") начисленных в КРСБ по новому месту постановки налогоплательщика на учет сумм авансовых платежей, исчисленных к уплате за период до изменения места его постановки на учет и отражения сторнированной суммы в КРСБ, открытой в новом налоговом органе с ОКАТО (ОКТМО) по старому месту учета.

Таким образом, исходя из разъяснений налоговых органов, следует, что никаких заявлений о зачете авансовых платежей в данном случае писать не надо, корректировку в КРСБ производит налоговый орган по новому месту учета самостоятельно.

Что касается начисления пеней за просрочку исполнения обязанности по уплате налога, то необходимо отметить следующее.

Пунктом 2 ст. 11 НК РФ установлено, что недоимкой признается сумма налога или сумма сбора, не уплаченная в установленный законодательством о налогах и сборах срок.

Обязанность по уплате налога прекращается с уплатой налога, в общем случае - с момента предъявления в банк поручения на перечисление денежных средств в бюджетную систему РФ на соответствующий счет Федерального казначейства (пп. 1 п. 3 ст. 44, пп. 1 п. 3 ст. 45 НК РФ, смотрите также постановление Президиума ВАС РФ от 23.07.2013 N 784/13).

В п. 4 ст. 45 НК РФ изложен перечень случаев, при которых налог не признается уплаченным, перечисление организацией авансового платежа в период до изменения места постановки на учет к таким случаям не относится.

Однако, как следует из пояснений, в рассматриваемом случае уплата авансовых платежей за 2018 год производилась организацией в полном объеме и в сроки, установленные действующим законодательством.

На наш взгляд, при таких обстоятельствах у налогового органа не было оснований квалифицировать авансовые платежи по налогу на прибыль как недоимку, поскольку сумма налога поступила в бюджетную систему РФ на соответствующий счет Федерального казначейства.

В соответствии со ст. 75 НК РФ пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Таким образом, начисление пеней возможно только в случае, если у налогоплательщика имеется фактическая задолженность перед бюджетом, что в анализируемой ситуации отсутствует. Начисление пеней в данном случае неправомерно.

Дополнительно сообщаем, что даже в случае неправильного указания налогоплательщиком кода ОКТМО суммы налога считаются зачисленными в бюджет, так как все поступления в виде уплаты налогов и налоговые санкции зачисляются на счета органов федерального казначейства и уже после распределяются между бюджетами соответствующих уровней. Неправильное указание кода ОКТМО не образует задолженности по налоговым платежам (постановление АС Московского округа от 14.05.2018 N Ф05-5361/18 по делу N А41-56227/2017, определение ВС РФ от 10.03.2015 N 305-КГ15-157 по делу N А40-19592/14, постановление Президиума ВАС РФ от 23.07.2013 N 784/13).

Рекомендуем также ознакомиться с материалом:

- Энциклопедия решений. Ведение налоговым органом карточек расчетов с бюджетом.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Ответ прошел контроль качества

26 августа 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

-------------------------------------------------------------------------

*(1) Данные документы являются внутренними распорядительными документами налоговых органов, которые не размещены в открытом доступе. Вместе с тем отдельные выдержки из них приводятся в разъясняющих письмах ФНС России (смотрите, например, письма ФНС России от 27.12.2016 N БС-4-11/25114@, от 20.03.2015 N ГД-4-3/4431@, от 28.02.2013 N БС-4-11/3314 и др.).

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

В ноябре 2019г. сменили адрес . У фирмы была смена адреса регистрации в течении года (естественно , не 1 января же), в том же районе , теперь другой ОКТМО . Возникли интересные проблемы :

Налоги и взносы разошлись теперь по разным ОКТМО:

40319000 - старый

40313000 - новый

Причем на старом 40319000 остались висеть переплаченные налоги и недоплаченные. А также переплаченные и недоплаченные пени.

А дело теперь происходит в марте 2020г.

Сначала проплачиваем неоплаченные налоги и пени по старому ОКТМО, чтобы не поиметь проблем в виде блокировки банковского счета.

Заказываем через СБИС Выписку операций по расчету с бюджетом за 2019 и начало 2020г.

А дальше подождем увидим.

Идем на nalog.ru и скачиваем сверку по налоговым обязательствам . Это на закладке "Сведения о расчетах с бюджетом" / "Обязательства по страховым и налоговым сборам" . Запросить файл "Список налоговых обязательств". Не забываем поставить галочку "С суммой задолженности и переплаты".

Видим переплату на старом ОКТМО НДФЛ 7800 плюс пени 1297,44.

Идем на nalog.ru и пробуем составить заявление на зачет переплат со старого ОКТМО по НДФЛ на новый.

Отфильтровываем по КБК НДФЛ :

К сожалению не видны колонки справа , к ним надо прокрутить ползунок:

Видим , что по Сумма, возможная к включению в заявление о зачете/возврате у на гораздо больше сумм предлагаемых к зачету (там много строк).

Что делать? Где тут наши переплаченные НДФЛ 7800р?

Не надо паниковать : смотрим внимательно и отфильтровываем пени и по новому ОКТМО суммы и о чудо 1963 +1911+ 1963 + 1963 = получаем 7800! Эврика теперь можно смело идти дальше.

Выбираем первый попавшийся 1911р. со старым ОКТМО , щелкаем мышкой на этой строчке появляется "Сформировать заявление о зачете/ возврате" , кликаем на нем и идем дальше.

Далее открывается окно , где выбираем закладку "На зачет в счет предстоящих платежей", отфильтровываем по статусу плательщика 02 (так удобнее для НДФЛ) , жмем Применить, и выбираем на какой ОКТМО переносим сумму.

В самом конце видим такое окно :

На первый раз лучше остановится и посмотреть , как далее распределятся суммы.

Некоторые промежуточные выводы

В файле , который мы предварительно скачали , со сверкой с бюджетом есть только две строчки с новым ОКТМО 40313000. А где остальные, ведь мы перешли на новый адрес 2019-11 , а сейчас 2020-03. С 2019-11 все декларации и налоги платили (по закону) с новым ОКТМО.

И тут похоже приходим осознание, что эти декларации и оплаты еще где-то в пути ! А это немало почти 4 месяца!

И тут еще один нюанс : похоже пока строчка с новым ОКТМО НЕ появится , на него зачет сделать не удастся.

На следующий день приходит на email "Информационное сообщение при изменении статуса запроса/документа(ов)", где переходим по ссылке

https://lkul.nalog.ru/docflow/prepare/ и видим примерно следующее:

По одной фирме суммы зачлись уже 30.03.2020г. (в течении 3 рабочих дней) можно увидеть результат взаимозачета.

А под другой фирме прошло уже более недели и ничего не изменилось (сейчас 04.04.2020) :

Как-то время проходит быстро и вернулись посмотреть что изменилось только в июле . Заходим и смотрим ответы на заявления о зачете :

Тут фишка в том , что для просмотра надо подписать квитанцию о приеме. Псле этого документ похоже исчезает из списка , поэтому лучше его сразу сохранить где-нибудь.

Надо понимать , что если прошло более 3 лет , то зачесть суммы уже не получится . Как они определяют , что прошло 3 года и где это посмотреть?

Также интересен вердикт : Причина отказа в зачете (возврате) : пп уточнено . Это кстати , не отказ , а похоже вы уже посылали заявление на уточнение. Или налоговая мама соизволила наконец-то догадаться , что один ОКТМО перешел в другой и они перекинули все суммы со старого автоматически в какой-то момент.

В какой-то момент мы видим такую картину , что задолженности почти все ушли на старом ОКТМО (40315000), а переплаты остались. Претензий у налоговой вроде быть не должно.

Не понятно почему по ОКТМО 40313000 показываются суммы только НДФЛ и УСН , а где взносы все? Или так и должно быть?

При переплате налоговых платежей (вольной или невольной), налогоплательщик имеет право обратиться в налоговые органы с заявлением о зачете суммы излишне уплаченного налога.

По каким причинам происходят переплаты

Обстоятельства, в связи с которыми организации оплачивают налог сверх положенного, могут быть разными. Они могут быть вызваны банальными техническими ошибками специалистов отдела бухгалтерии, переплатами по авансовым платежам, неправильно рассчитанной налогооблагаемой базой и т.д. У предприятий в таких случаях есть два пути: либо запросить возврат денежных средств, либо написать заявление об их зачете.

Переплату может обнаружить как сам налогоплательщик, так и работники налоговой инспекции.

Зачет является наиболее предпочтительным вариантом решения проблемы чрезмерных налоговых перечислений.

Налоги, возможные для перезачета

Как видим, перезачет средств может происходить только между налогами одинакового уровня.

Нюанс перенаправления по НДФЛ

Подоходный налог рассчитывается налоговым агентом. В отношении него действуют различные ставки, это прямой платеж, поэтому есть определенные тонкости, касающиеся возврата или зачета по его переплате. Ее не может осуществить владелец этих средств – работник, а только его работодатель как налоговый агент, но по выражению воли сотрудника – письменному заявлению. Если переплата выявлена в отношении уже уволенного работника, это не освобождает от обязанности ее вернуть, если бывший сотрудник того пожелает.

Если декларацию-НДФЛ сдавал в ИНФС сам налогоплательщик, например, ИП, перезачет или возврат по выявленной переплате будет сделан инспекцией. При этом сроки считаются не от подачи заявления, а от времени проверки его декларации.

Контроль переплаты

Налогоплательщик, в первую очередь, заинтересован в правильности уплаты налогов и отсутствии переплат. Поэтому целесообразно следить за количеством уплаченных в бюджет средств и в случае обнаружения переплаты принимать меры.

Если факт переплаты будет установлен не самим плательщиком, а налоговиками входе проверки, они должны поставить его в известность об этом в течение 10 дней (рабочих, а не календарных).

ВАЖНО! Если у плательщика имеется недоимка по налогу того же уровня, что и излишне уплаченный, либо пеня или штраф по налогу соответствующего уровня, возврат переплаты невозможен, осуществляется исключительно перезачет.

Суть заявления

Заявление по своей сути является официальным обращением организации или ИП в государственную налоговую службу за предоставлением права на реализацию законных интересов налогоплательщика. Налоговики обязаны рассмотреть данное обращение и принять по нему правильное решение.

Следует отметить, что если данного заявления не будет, сотрудники налоговой имеют полное право самостоятельно распределить излишне уплаченную сумму налога.

Когда и куда надо написать заявление

Период, в который деньги будут зачтены

В течение десяти дней после получения заявления специалисты налоговой принимают решение, которое оформляется в письменном виде и доводится до сведения налогоплательщика.

Если оно будет положительным, то в установленные законом сроки (обычно не более одного месяца, но если речь идет об уточненной декларации – то не менее трех) деньги будут зачтены. Они уйдут либо в счет погашения пени, недоимок и штрафов, либо в счет каких-то других обязательных платежей – по выбору налогоплательщика.

Датой зачета будет считаться дата принятия налоговиками данного решения.

А если не перезачли?

Налоговики обязаны дать ответ по полученному заявлению на перенаправление средств по излишне уплаченному налогу. Ответ этот должен поступить в письменной форме в течение 5 дней – отказ либо согласие. Если налогоплательщик не согласен с мотивацией отказа, ему придется обратиться в арбитражный суд.

Если положительный вариант задержался с исполнением больше чем на месяц, организации полагаются проценты в качестве «неустойки». Каждый день просрочки возврата дополнительно оплачивается по ставке рефинансирования Центробанка, которая была актуальна на момент подачи заявления. Ставка делится на не реальное количество дней в расчетном году, а на условно принятое число 360.

Налоговики обязаны уплатить проценты за весь период просрочки, даже если средства по переплате в дальнейшем были перезачтены законным порядком или возвращены.

Что приложить к заявлению

Одного заявление на зачет излишне уплаченных сумм налога для проведения необходимой операции будет недостаточно. К нему требуется приложить

- платежки, в которых зафиксирован факт излишней оплаты,

- акт сверки с налоговой или справку из ИФНС о состоянии расчетов,

- уточненную декларацию.

Особенности заявления, общие моменты

Заявление имеет стандартную унифицированную форму, обязательную к применению. При его заполнении следует придерживаться определенных норм, которые установлены для всех подобного рода документов, подаваемых в государственные органы.

Начнем с того, что вносить в бланк сведения допускается как в компьютере, так и от руки. Во втором случае нужно следить за тем, чтобы не было помарок, ошибок и исправлений. Если же без них обойтись не удалось, лучше не корректировать бланк, а заполнить новый.

Заявление обязательно должно быть подписано заявителем или его законным представителем. Печать на документе ставить надо только в том случае, если правило по применению штемпельных изделий для заверения исходящей документации указано в учетных документах фирмы.

Заявление рекомендуется писать в двух экземплярах, одинаковых по тексту и равнозначных по праву, один из которых следует передать специалисту налогового органа, второй, после проставления в нем отметки о принятии, оставить у себя. В дальнейшем такой подход позволит избежать возможных разногласий с налоговой службой.

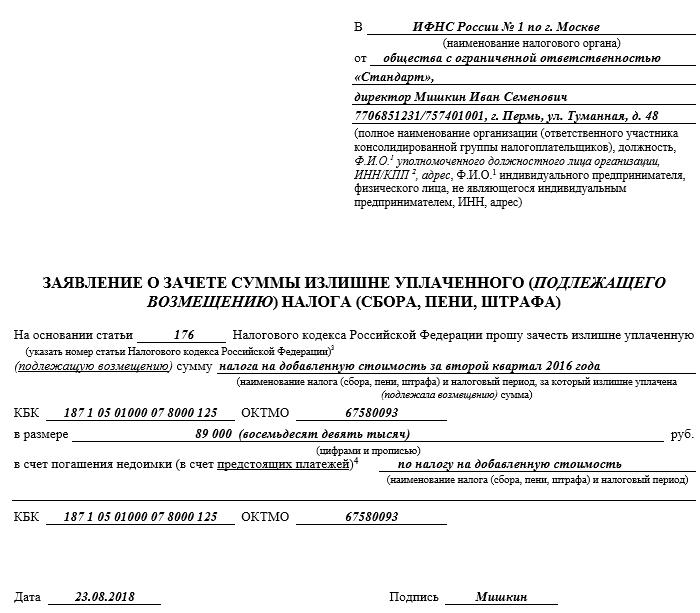

Образец заявления о зачете суммы излишне уплаченного налога

В начале документа указывается:

- адресат, т.е. название и номер налоговой инспекции, в которую он будет передан;

- наименование и реквизиты заявителя – ИНН, ОГРН, адрес и т.п. сведения.

Далее, в основную часть вносится:

- просьба о зачете налога;

- вид налога, по которому произошла переплата;

- вид платежа, в зачет которого ее требуется перечислить;

- сумма (цифрами и прописью);

- код бюджетной классификации (КБК);

- код ОКТМО.

В завершении документ датируется и заявитель ставит в нем свою подпись.

Нередко организации или ИП уплачивают налог в большей сумме, чем необходимо. Излишне уплаченный налог по-простому называется переплатой. Переплату можно вернуть, либо зачесть в счёт других налогов или долга. Вместе с членом Палаты налоговых консультантов Гульнарой Волынец объясняем, как вернуть излишне уплаченные деньги.

Статья будет полезна и для ИП, и для юридических лиц.

Почему возникает переплата и как узнать о ней

Переплата может возникнуть из-за ошибки налогоплательщика, либо из-за ошибки налоговиков. Чаще всего это происходит вот по каким причинам:

Бухгалтер использовал не ту налоговую ставку, поэтому неправильно рассчитал налог.

Налогоплательщик по ошибке указал в платёжке завышенную сумму или неверный код бюджетной классификации (КБК).

Законодательство ввело налоговую льготу, действие которой распространяется на прошлые периоды. Бухгалтеру следовало пересчитать налог, а он этого не сделал.

Иногда бухгалтера специально вносят больше денег при оплате налога, чтобы обезопасить себя и компанию.

Какой бы ни была причина переплаты, налоговый кодекс закрепляет право компании или индивидуального предпринимателя на зачёт или возврат лишней суммы.

Выявить факт излишней уплаты налогов может как бухгалтер, так и налоговая инспекция.

Если первыми переплату обнаружили налоговики, они обязаны сообщить об этом в течение десяти рабочих дней, согласно п.3 ст. 78 НК РФ . Сообщение о переплате налоговики направят либо по почте заказным письмом, либо через личный кабинет налогоплательщика.

На практике налоговики сообщают о переплате не всегда. Поэтому лучше не ждать их милости и проверять самостоятельно. Проверить наличие задолженностей или переплат можно с помощью акта совместной сверки расчётов с налоговой . Если есть несоответствие между начисленными и уплаченными налогами, акт это покажет.

Чтобы запросить сверку, необходимо подать в налоговую заявление. Утверждённой формы заявления нет, главное указать в нём название фирмы, ИНН, адрес и телефон, а также налоги, по которым нужно свериться.

Общий срок сверки расчётов — десять дней. Если в ходе сверки обнаруживаются расхождения в цифрах, срок увеличивается до 15 рабочих дней.

Налогоплательщик может согласиться с актом и подписать его «без разногласий», либо не согласиться и подписать «с разногласиями». Сверка будет продолжаться до тех пор, пока не выяснится, кто совершил ошибку: бухгалтер или налоговая.

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

Зачесть её в счёт будущих платежей или существующего долга.

Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

До 1 октября 2020 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный. Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например , ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057 . Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

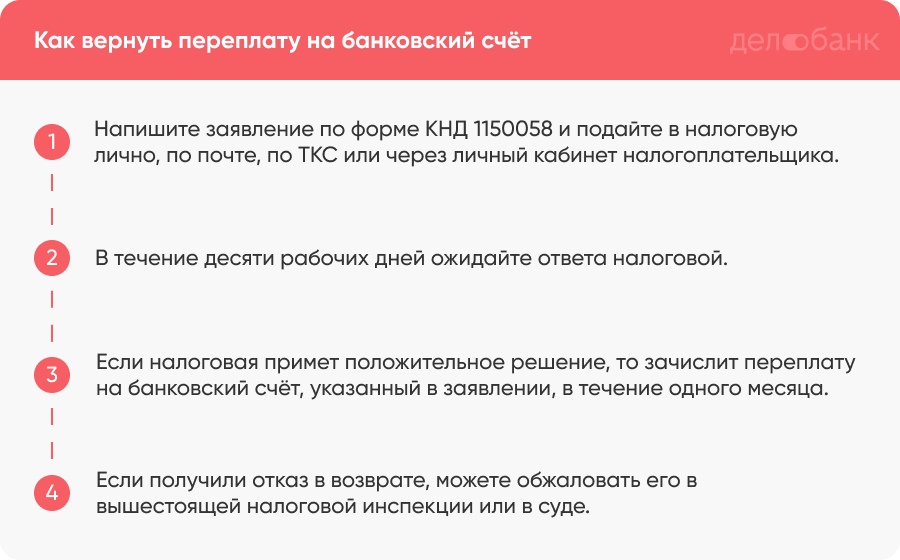

Как вернуть переплату на банковский счёт

Шаг 1. Напишите заявление по форме КНД 1150058 . Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги. Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты. Если долгов нет, налоговая вернет сумму переплаты полностью.

Как быть, если пропустили трёхлетний срок

По общему правилу, срок для зачёта или возврата переплаты — три года со дня уплаты налога. Если три года прошли — налоговая инспекция откажет.

Однако трёхлетний срок не всегда отсчитывается с даты уплаты. Например, переплата возникла из-за уплаты авансовых платежей по налогу на прибыль. А бухгалтер узнал о ней, когда подал декларацию по итогам года.

Поэтому если налоговая вам отказала, проверьте, знали ли вы о переплате в тот момент, когда она возникла. Или вы по объективным причинам узнали о ней позже.

Если со дня, как налогоплательщик реально узнал об излишке, три года еще не истекли, можно обратиться в суд. Суд считает трёхлетний срок с момента, когда компания узнала или должна была узнать о переплате. При этом судья проверит причины, из-за которых фирма или ИП не смогли узнать о переплате раньше.

Например, фирма «Спектр» подала декларацию по налогу на прибыль и уплатила налог за 2016 год 13 марта 2017 года. 20 марта 2020 года фирма подала уточнённую декларацию за 2016 г. В ней она дозаявила расходы, которые не могла отразить в первичной декларации из-за судебного спора с контрагентом. В результате, после подачи уточнённой декларации, образовалась переплата. 10 июля 2020 г. компания подала заявление о возврате излишне уплаченного налога. Инспекция отказала в возврате налога, так как с момента его уплаты (13 марта 2017 г.) прошло больше трёх лет. Однако организация может добиться возврата налога через суд, так как о переплате ей стало известно только 20 марта 2020 г., когда были скорректированы данные учёта. Если считать три года от этой даты, то на момент подачи заявления срок возврата еще не прошел.

Как самозанятому вернуть переплату по налогу

Для самозанятого действует общий порядок возврата переплаты: нужно подать заявление в налоговую . Однако поскольку самозанятый платит налог на основе тех доходов, которые сам задекларировал, переплату он может обнаружить только самостоятельно.

Например, Марина — переводчик. Она платит НПД. Марина заплатила налог за декабрь, а потом заметила, что ошиблась в одном чеке на 3 тыс. руб. Марина аннулировала чек с ошибкой, сформировала новый чек и передала данные в налоговую. Затем написала заявление на зачёт переплаты в счёт следующего НПД.

Если вы самозанятый и заметили переплату по налогу, сначала аннулируйте ошибочный чек, затем создайте новый чек с верной суммой. Потом решите, что лучше сделать с переплатой: вернуть (напишите заявление), либо зачесть (в счёт будущего НПД).

Коротко о главном

Если возникла переплата по налогам, вы можете её вернуть живыми деньгами, либо зачесть в счёт будущих платежей или долга.

Чтобы зачесть излишек в счёт существующей задолженности или будущего платежа, напишите заявление по форме КНД 1150057 и подайте в налоговую инспекцию по месту учёта. Налоговая примет решение в течение десяти дней. Зачесть переплату с 01.10.2020 разрешено в счёт налога любого уровня.

Чтобы вернуть переплату на банковский счёт, напишите заявление по форме КНД 1150058 и подайте в налоговую лично, по почте, по ТКС или через личный кабинет. Налоговики примут решение в течение десяти дней, затем вернут деньги в течение месяца. Если будет проводиться камеральная проверка — в течение четырёх месяцев.

Проводите сверку расчётов с налоговиками. В идеале так: сдали декларацию, прошла камеральная проверка (три месяца), можно проводить сверку. Лучше заказывать акт сверки через личный кабинет: сделают за два дня.

Зачесть или вернуть деньги получится в течение трёх лет с момента уплаты налога. Если трёхлетний срок пропущен, обращайтесь в суд. Но придётся доказать: а) переплата действительно была б) вы узнали о ней гораздо позже по объективным причинам.

Справочная / Всё про налоги

Что делать с переплатой или задолженностью по налогу?

В процессе работы предприниматель иногда сталкивается с ситуацией, когда за ним числится переплата или задолженность по тому или иному налогу. И главный вопрос, который волнует налогоплательщика в этот момент, — какие будут санкции за неверное исчисление или уплату налога.

Самые распространенные причины образования переплаты или задолженности по налогу:

- Естественные причины. Переплата налога может образоваться по естественным причинам. Пример: в 2021 году предприятие первые 9 месяцев имело доход, исчисляло с него налог и своевременно уплачивало авансовые платежи. В 4 квартале доходы отсутствовали или предприятие терпело убыток. В этом случае сумма произведенных за 9 месяцев авансовых платежей по налогу УСН может превысить сумму исчисленного по итогам года налога, и за предприятием будет числиться переплата.

- Ошибки в исчислении налога. Переплата или задолженность может появиться, когда были допущены ошибки при исчислении налога и, соответственно, была произведена неверная его уплата. При обнаружении ошибок предприятие подает уточненный отчет за тот период, в котором образовалась ошибка в исчислении налога. Если неверное исчисление налога повлекло занижение суммы налога, то предприятию грозят штрафы и пени, причем довольно значительные (по ст. 122 НК РФ — до 40% от неуплаченной суммы налога).

Ошибки в платежных документах на уплату налога. Ошибки в платежке могут привести к серьезным последствиям. В зависимости от того, в каком именно поле платежки допущена ошибка, можно определить её критичность для налогоплательщика. Не каждая ошибка приводит к неперечислению налога в бюджет, и в ряде случаев обязанность налогоплательщика по уплате налога все равно считается исполненной.

Для того, чтобы платеж считался перечисленным, следующие поля платежного поручения должны быть заполнены верно:

Наименование банка получателя (поле 13);

Реквизиты банка получателя ( поля 14,15 ).

Остальные ошибки в платежном поручении, согласно ст. 45 НК РФ не влекут неперечисление налога в бюджет. В частности, ошибки в полях:

Счет получателя (поле 17) — с 2019 года уточнить можно и платежи, которые попали на неверный счёт Федерального казначейства;

Наименование получателя (поле 16);

ИНН — КПП получателя (поле 61 и 103);

КБК (поле 104);

Код ОКТМО (поле 105);

Основание платежа (поле 106);

Налоговый период (поле 107);

Номер документа (поле 108);

Дата документа (поле 109);

Тип платежа (поле 110);

Дата (к полю 4);

Статус плательщика (поле 101);

Назначение платежа (поле 24).

Ошибки в данных полях могут привести к тому, что платеж «повиснет» в «невыясненных платежах» в Федеральном казначействе, и налогоплательщику необходимо будет обратиться в инспекцию с заявлением об уточнении платежа (п. 7 ст. 45 НК РФ). Но обязанность по уплате налога будет считаться исполненной. Есть прецеденты, когда обязанность по уплате налога считалась исполненной при указании несуществующего КБК.

- Неверная сумма в платежке (поле 7) может привести к образованию переплаты или задолженности по налогу. Все, что нужно в таком случае, — доплатить налог или решить, что делать с переплатой.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Если у предприятия имеется задолженность по налогам или сборам, то её следует погасить как можно скорее. Чем быстрее предприятие погасит задолженность, тем меньше будет сумма пеней. И не стоит забывать про необходимость оплаты самих пеней и штрафов. В случае их неуплаты средства могут быть взысканы с расчетного счета предприятия и даже за счет его имущества через суд.

Для того чтобы узнать суммы переплат и задолженностей, а также те КБК налогов, на которых они образовались, лучше всего сделать сверку с налоговой.

Если имеется переплата по какому-либо налогу, то согласно ст. 78 НК РФ предприятие может:

На практике решение вопроса о возврате (зачете) сумм переплат осложняется еще и тем, что налоговики часто не учитывают арбитражную практику и руководствуются ведомственными интересами. Это может быть причиной для проведения камеральной проверки, особенно, когда предприятие подает уточненный отчет в связи с уменьшением суммы исчисленного налога.

Как итог – переплата по налогу лучше, чем недоимка. Переплата может служить своего рода страховкой на случай выявления недоимки по данному налогу, например, в случае налоговой проверки. Из судебной практики следует, что компания может быть освобождена от ответственности за несвоевременную уплату налога, даже если переплата налога образовалась позже, чем задолженность. Главное, чтобы компания заявила об имеющейся переплате и произвела зачет до назначения проверки.

Читайте также: