Как перечислить налоги с зарплаты в 1с

Опубликовано: 01.05.2024

Условно цикл расчета зарплаты можно разделить на этапы:

Ввод изменений оплаты. Назначение новых удержаний.

Ввод документов -«отклонений»(отпуска, больничные, командировки, увольнения, работа в праздники) и межрасчетные выплаты.

Ввод отдельных документов на начисления.

Отражение зарплаты в учете.

В списке нет договоров ГПХ, -о них отдельно

Ввод изменений оплаты. Назначение удержаний.

Ввод документов -«отклонений»(отпуска, больничные, командировки, увольнения, работа в праздники) и межрасчетные выплаты.

Ввод отдельных документов на начисления.

Несколько слов о документе Табель.

Программа позволяет вести учет времени т. н. «методом отклонений».

Т.е. если не указано иное, работник считается отработавшим время, указанное в его графике.

Документы -«отклонения» вытесняют явки видами рабочего времени из документов-отклонений.

Т.е. вместо явки эти документы устанавливают, например, неявку по невыясненной причине, больничный отпуск, командировки и т. п. Или добавляют работу в праздники и выходные.

Печатную форму табеля Т-9 перед расчетом зарплаты мы можем увидеть в разделе Зарплата, отчеты по зарплате.

Так что, по большому счету, документ Табель для расчета зарплаты не является необходимостью, а является дополнительным источником ошибок вида «Внесли отклонения-забыли изменить Табель».

Кроме того, при просмотре уже введенного Табеля прошлого периода и нажатия кнопки Провести и закрыть в документе Начисление зарплаты и взносов за соответствующий месяц появляется сообщение о необходимости перерасчета.

А во вкладке Доначисления, перерасчеты документа Начисление зарплаты и взносов последующего месяца появляются одни и те же суммы с плюсом и минусом.

Без документа Табель нельзя обойтись в случаях, когда:

-в нормальном режиме работы фактическое время явок и/или дни явок не совпадают с графиком;

- сотрудники, работающие посменно, внепланово меняются сменами;

- используется несколько видов рабочего времени. Например, водителю по одной ставке оплачиваются поездки, а по другой ремонт,-и в Табеле необходимо внести отдельно дни-часы поездок и ремонта.

Чтобы программа дала возможность вносить в документ Табель изменения, отличные от графика работы сотрудника, необходимо в разделе Настройки, Расчет зарплаты-снять флаг Проверять соответствие фактического времени плановому.

В документ Начисление зарплаты и взносов по кнопке Заполнить или Подбор попадают начисления сотрудников, которые отсутствуют в других документах Начисление зарплаты и взносов за этот месяц.

Если выбрать подразделение, то заполнятся начисления работников данного подразделения.

Список сотрудников формируется не по алфавиту, а с учетом иерархии подразделений и должностей(т.е. сначала администрация, в ней первыми директор, главбух, а затем остальные).

Изменить в данном документе сортировку по любому полю можно с помощью кнопки Еще, Сортировать по возрастанию.

Изменить сортировку сотрудников во всех документах можно в разделе Администрирование, Дополнительные настройки, оставив только По сотруднику флаг Имя.

В документе Начисление зарплаты и взносов -доступна кнопка Расчетный листок, по которой будет показан расчетный листок одного сотрудника, причем в нем будет показаны и те начисления, которые сделаны в этом месяце другими документами (больничный, премия и т. п.)

Расчетный листок по нескольким (или всем) сотрудникам можно сформировать в разделе Зарплата, Отчеты по зарплате.

Удобна кнопка Показать подробности расчета. По ней в табличную часть выводятся показатели вида начисления и можно непосредственно в документе проверить правильность расчета.

Документ позволяет вносить изменения вручную во все вкладки, в том числе НДФЛ и Взносы. Ручные изменения будут отмечены в документе выделенным шрифтом.

НДФЛ и взносы, откорректированные вручную, программа пересчитает в следующем месяце.

Начисления, у которых вручную изменялись показатели, в следующем месяце попадают во вкладку Доначисления, перерасчеты.

Можно убирать такие доначисления вручную из месяца в месяц, можно убрать их раз и навсегда, но имеет смысл изменять суммы и показатели не в документе Начисление зарплаты и взносов непосредственно, а в документах, назначающих эти показатели.

Т.е. вместо корректировки суммы премии — изменить процент премии или вид премии документами:

- Изменение оплаты сотрудника;

- Изменение плановых начислений и т.п.

Вместо ручного изменения дней начисления - документами-«отклонениями» отразить неявки и т.п. Вместо ручного изменения часов явок,-ввести документ Табель.

Необходимость корректировки взносов можно проверить отчетом Проверка расчета взносов из раздела Налоги и взносы, Отчеты по налогам и взносам.

Необходимость корректировки НДФЛ можно проверить отчетом Анализ НДФЛ по месяцам или Регистр налогового учета по НДФЛ из того же раздела.

Во вкладках НДФЛ и Взносы есть удобные кнопки Пересчитать НДФЛ и Пересчитать взносы. Эти кнопки позволяют пересчитать суммы налогов(взносов) без пересчета начислений.

Выплатить зарплату «под расчет» необходимо в разделе Выплаты с помощью документа Ведомости (в банк, в кассу, на счета, -как назначено сотруднику) с операцией Зарплата за месяц.

Если выбрать подразделение, то по кнопке Заполнить в документ попадут сотрудники только выбранного подразделения.

Программа позволяет разделить списки сотрудников и получателей по договорам ГПХ.

Для подбора в ведомость только сотрудников по трудовым договорам используется операция Зарплата работников и служащих.

Для подбора только получателей по договорам ГПХ-операция Вознаграждение сотрудникам по договорам ГПХ.

В Ведомость подбирается сумма с учетом начального сальдо за месяц.

Т.е. если на начало месяца была задолженность за организацией, то сумма в ведомости будет больше рассчитанной за месяц, а если задолженность за сотрудником,-сумма будет меньше рассчитанной за месяц.

В Ведомости при открытии ссылки Выплата зарплаты и перечисление НДФЛ есть флаг Налог перечислен вместе с зарплатой.

В ведомостях окончательного расчета флаг необходимо оставить установленным.

Можно внести только реквизиты платежного поручения для отражения в Регистре налогового учета по НДФЛ.

Другое дело ведомости межрасчетных выплат с операциями Отпускные и Больничные.

Законодательство разрешает перечислять НДФЛ с таких выплат не сразу после выплат, а в последнем дне месяца выплаты.

Если организация перечисляет НДФЛ с больничных и отпускных в конце месяца, флаг необходимо снять и внести данные о перечислении НДФЛ в бюджет,-по ссылке Внести данные о перечислении НДФЛ в бюджет. Или в разделе Налоги и взносы в журнале документов Перечисления НДФЛ в бюджет создать один документ для нескольких отпускных и больничных.

Данные о перечислении НДФЛ будут использоваться в отчетах 2-НДФЛ и Регистр налогового учета по НДФЛ.

Для проверки состояния расчетов за месяц (и за любой период) можно использовать удобный отчет Анализ зарплаты по сотрудникам (помесячно) из раздела Зарплата, Отчеты по зарплате.

Отчет показывает сальдо с привязкой к месяцу начисления. Т.е. если есть ведомости на всю сумму за указанный месяц, то сальдо показывается нулевое, без учета даты ведомостей (среди которых могут быть и даты следующего месяца).

Отчет позволяет добраться до документа, который рассчитал сумму.

Для этого необходимо установить указатель на поле с нужной суммой, двойным щелчком мыши выбрать из списка Регистратор.

И получим список документов, с помощью которых начислена сумма.

Двойным щелчком мыши на название документа -попадем в сам документ.

В разделе Зарплата, Отчеты по зарплате можно распечатать:

- Расчетную ведомомоть Т-51;

- отчеты Полный свод начислений и выплат, Краткий свод, Удержания из зарплаты и др.

В разделе Налоги и взносы, Отчеты по налогам и взносам полезны могут быть:

- Налоги и взносы(кратко);

- Проверка расчета взносов;

Отчет покажет различие расчетной величины взносов и фактически исчисленных.

- Анализ НДФЛ помесячно;

В нем можем видеть все суммы, которые участвуют в отчете 2-НДФЛ-исчислено, удержано, перечислено.

- Регистр налогового учета по НДФЛ;

- Проверка Разд.2 6-НДФЛ.

Отчет позволяет показать полную расшифровку Раздела 2, а при отборе по одному сотруднику найти причину ошибки разрыва раздела, когда доход попадает в один блок, а налог в другой блок Раздела 2 6-НДФЛ.

Суммы попадут в этот отчет (и в 6-НДФЛ) только если вошли в ведомость на выплату (за исключением аванса).

Отчет является полезным инструментом для выявления ошибок 6-НДФЛ еще на этапе расчета зарплаты, когда их исправление не требует больших трудозатрат.

Последним звеном в расчете зарплаты за месяц служит документ Отражение зарплаты в учете.

Именно этот документ служит для формирования проводок при синхронизации с программой Бухгалтерия предприятия.

Данные в документ попадают по кнопке Заполнить.

После этого необходимо проверить заполненность полей

во вкладке Начисления:

- Способ отражения (кроме пособий за счет ФСС)

во вкладке Начисленный НДФЛ:

Для проверки документа можно использовать отчет

Бух.учет зарплаты из раздела Зарплата.

«Клерк» Рубрика 1С

Настройка и применение вычетов по НДФЛ

Кроме того, если какие-либо сотрудники имеют право на вычеты по НДФЛ, необходимо ввести по ним данные для расчета НДФЛ. Это можно сделать из справочника «Физические лица» (меню или вкладка «Кадры»), нажав кнопку «НДФЛ».

В открывшейся форме ввода данных для НДФЛ есть три закладки.

На закладке «Вычеты» вводятся данные о стандартных вычетах. Личный стандартный вычет с 2012 года не применяется, поэтому раздел «Право на личный стандартный вычет» можно не заполнять (однако, если будет производиться расчет зарплаты за прошлые периоды, этот раздел придется заполнить).

Если у сотрудника есть дети, на которых ему предоставляются стандартные вычеты, заполняется раздел «Право на стандартные вычеты на детей». В нем добавляется строка, указывается дата начала применения вычета, дата окончания (не обязательно), код вычета и количество детей. При выборе кода вычета открывается справочник «Вычеты по НДФЛ», из которого следует выбрать нужный. Вычеты на 1-го, 2-го, 3-го и последующих детей отличаются, поэтому, если детей несколько, может потребоваться несколько строчек.

Также, в случае применения вычетов, обязательно должен быть заполнен раздел «Применение вычетов» (внизу), где указывается организация и дата начала применения. Это связано с возможностью ведения в программе учета по нескольким организациям: для одного и того же сотрудника одна организация может быть основным местом работы (в ней вычеты предоставляются), а другая – местом работы по совместительству (в ней вычеты не предоставляются).

Справочник «Вычеты НДФЛ», из которого выбирается нужный вычет (справочник соответствует законодательству):

На закладке «Статус налогоплательщика» формы ввода данных по НДФЛ указывается статус (резидент, нерезидент и др.), от которого зависит ставка НДФЛ. По умолчанию установлено «Резидент»:

На закладке «Доходы на предыдущих местах работы» вводятся данные о доходах с начала текущего года, необходимые для применения вычетов по НДФЛ. То есть, эта закладка заполняется для сотрудников, имеющих право на стандартные вычеты, которые пришли на данное место работы не с начала года и предоставили справку о доходах за прошлые месяцы.

Если какие-либо сотрудники имеют право на имущественный вычет, вводится документ «Подтверждение права на имущественный вычет» (меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладка «Зарплата»). В документе указывается налоговый период (год), сотрудники, расходы, дающие им право на вычет, и другие данные из представленного работником уведомления ИФНС (например, проценты по кредитам). Зарегистрируем сотруднику Пономареву вычет 2000000 руб.:

При начислении сотруднику НДФЛ налогооблагаемая база будет уменьшена на указанную сумму вычета.

Начисление НДФЛ

Существует возможность ручной корректировки НДФЛ и имущественных вычетов в самом документе «Начисление заплаты работникам». Для этого в нем нужно установить флаг «Корректировка расчета НДФЛ». На закладке «Начисления» можно редактировать суммы начислений, коды и суммы вычетов. Зарегистрируем для сотрудника Клименко вычет 5000 руб., связанный с убытком по операциям с ценными бумагами:

Если начисления или вычеты были отредактированы, необходимо перейти на закладку «НДФЛ» и нажать «Рассчитать». В нашем примере при расчете НДФЛ Клименко налогооблагаемая база уменьшилась на сумму вычета, налог рассчитан исходя из этого. Кроме того, видно, что Пономареву НДФЛ не начислен, так ранее для него был зарегистрирован имущественный вычет на сумму, превышающую месячный доход. Также на этой закладке можно редактировать непосредственно суммы начисленного налога:

В случае необходимости в программе можно зарегистирировать перерасчет НДФЛ и возврат НДФЛ с помощью одноименных документов (доступны через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ»).

Уплата НДФЛ

Если мы хотим, чтобы суммы перечисленного НДФЛ отражались в Справках 2-НДФЛ и в регистре налогового учета, необходимо вводить документ «Перечисление НДФЛ в бюджет РФ» (меню: «Зарплата»). В этом документе данные о платеже (дата, сумма, реквизиты платежного поручения) заполняются вручную. Затем по кнопке «Заполнить» происходит автоматическое заполнение физ. лицами, получившими доходы, и распределение суммы платежа между ними. Для автоматического заполнения необходимо, чтобы «Перечисление НДФЛ в бюджет» шло по времени после документа по выплате зарплаты. Кроме того, у физ. лиц должны быть заполнены ИНН, адреса, паспортные данные. Документ формирует движения по регистру расчетов налоговых агентов с бюджетом по НДФЛ, имеет печатную форму «Реестр перечисленных сумм».

Отчетность по НДФЛ

Необходимо, чтобы у всех физических лиц были заполнены коды ИНН, адреса регистрации и сведения о документе, удостоверяющем личность, только тогда станет возможной печать 2-НДФЛ и запись данных в виде файла на диск.

Курсы 1С 8.3 » Статьи про 1С 8.3 » Обучение 1С 8.2 Бухгалтерия 2.0 » Начисление заработной платы в 1С 8.2 Бухгалтерия пошагово

Рассмотрим как провести начисление и перечисление заработной платы, а также начисление страховых взносов с зарплаты и их перечисление в бюджет в 1С 8.2 Бухгалтерия на примере организации при УСН (объект Доходы).

Начисление и выплата заработной платы в 1С 8.2 Бухгалтерия по шагам

Допустим, ООО «Торговая компания «Дом» в 1С 8.2 оформляет операции по начислению заработной платы, выплате ее и расчету взносов с нее за октябрь, ноябрь, декабрь. Для этого в программе 1С 8.2 необходимо осуществить:

- Проверить схему настройки расчета заработной платы.

- Операцию №1 по приему на работу сотрудников.

- Операцию №2, 3, 4 по расчету заработной платы, ее выплате, начислению страховых взносов с нее и их перечислению в бюджет за октябрь, ноябрь, декабрь.

- Проверить бухгалтерские проводки, формируемые документами.

- Сформировать Книгу учета доходов и расходов и проверить ее заполнение.

Параметры для проверки схемы настройки расчета зарплаты в 1С 8.2 Бухгалтерия:

Параметры для выполнения Операции №1:

Параметры для выполнения Операции №2:

Параметры для выполнения Операции №3:

Параметры для выполнения Операции №4:

Шаг 1. Настройка расчета заработной платы и тарифов страховых взносов

Схема настройки расчета заработной платы в 1С 8.2 Бухгалтерия представлена в Таблице:

- Настройка тарифов страховых взносов в 1С 8.2 Бухгалтерия:

Установка настроенного тарифа в качестве основного в учетной политике через меню: Предприятие – Учетная политика – Учетная политика организаций:

- Установка ставки взносов на НС и ПЗ через меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Ставка взносов на страхование от несчастных случаев:

- Настройка статей затрат для проводок по страховым взносам в 1С 8.2 Бухгалтерия осуществляется через меню: Зарплата – Сведения о начислениях – Статьи затрат по налогам (взносам) с ФОТ.

- Настройка проводок по отражению зарплаты в 1С 8.2 Бухгалтерия производится через меню: Зарплата – Сведения о начислениях – Способы отражения зарплаты в учете.

- Настройка видов начислений, которые будут использоваться при расчете заработной платы в 1С 8.2 Бухгалтерия, осуществляется через меню: Зарплата – Сведения о начислениях – Начисления организаций.

Шаг 2. Начисление заработной платы

Необходимо произвести ввод всех кадровых приказов в базу 1С 8.2 Бухгалтерия:

- Проверка и ввод всех кадровых документов осуществляется через меню: Кадры – Документы учета кадров организации.

Ввод всех постоянных доплат и надбавок в 1С 8.2 Бухгалтерия:

- Проверка и ввод всех постоянных доплат и надбавок (например, ежемесячная премия) производится через меню: Зарплата – Сведения о начислениях – Ввод сведений о плановых начислениях работников организаций.

Начисление зарплаты за месяц в 1С 8.2 Бухгалтерия:

- Начисление и расчет зарплаты осуществляется через документ Начисление зарплаты работникам (меню: Зарплата – Начисление зарплаты работникам).

Внимание! Если сотрудник был в отпуске, на больничном или в командировке, то есть размер заработной платы отличен от ежемесячного размера, заданного в программе 1С 8.2 Бухгалтерия, то необходимо самостоятельно просчитать суммы и ввести в документ дополнительные строчки:

Бухгалтерские проводки по начислению зарплаты

Документ Начисление зарплаты в 1С 8.2 формирует бухгалтерские проводки по начислению зарплаты на счета расчетов, а также по удержанию НДФЛ из дохода, выплачиваемого работникам:

В регистре накопления по УСН не формируется записей, так как расходы при УСН с объектом «Доходы» для целей налогового учета не учитываются.

Шаг 3. Заполнение расчетной ведомости и проверка расчета зарплаты

Формирование расчетной ведомости в 1С 8.2 Бухгалтерия:

- Формирование расчетной ведомости по форме Т-51 производится через меню Зарплата – Расчетная ведомость Т-51;

- Формирование расчетной ведомости произвольной формы осуществляется через меню Зарплата – Расчетная ведомость (произвольная форма):

Проверка расчета НДФЛ за октябрь представлена в Таблице. Расчет выполнен верно:

Шаг 4. Начисление и расчет взносов с зарплаты

Начисление и расчет страховых взносов с заработной платы в 1С 8.2 производится через документ Начисление налогов (взносов) с ФОТ (меню: Зарплата – Начисление налогов (взносов) с ФОТ):

Проводки по начислению страховых взносов с начисленной зарплаты

По бухгалтерскому учету

Документ Начисление налогов (взносов) с ФОТ в 1С 8.2 формирует бухгалтерские проводки по начислению страховых взносов с начисленной зарплаты:

По налоговому учету

В регистре накопления по УСН не формируется записей, так как расходы при УСН с объектом «Доходы» для целей налогового учета не учитываются.

Шаг 5. Формирование свода начисленных страховых взносов и проверка расчета

Проверка расчета страховых взносов в 1С 8.2 Бухгалтерия производится через меню Зарплата – Анализ начисленных налогов и взносов – закладка Налоги с ФОТ:

Проверка расчет взносов за октябрь по сотруднику Репина Р.А. представлена в Таблице.

- Дата рождения – 30.04.1970г.;

- Налоговая база за месяц– 15 000руб.

- Расчет выполнен верно:

Шаг 6. Формирование платежной ведомости

Для того чтобы в 1С 8.2 Бухгалтерия отразить операцию по выплате зарплаты через банк или кассу, первоначально необходимо создать документ Ведомость на выплату зарплаты. Формирование платежной ведомости осуществляется через меню Зарплата – Выплата зарплаты – Ведомость на выплату зарплаты:

Документ проводок и движений в регистрах накопления УСН не формирует.

Шаг 7. Выплата зарплаты через кассу

Создание документа Расходный кассовый ордер производится на основании документа Ведомость на выплату зарплаты (например «Ведомость на выплату зарплаты» от 15.11.2012).

- Закладка Выплата заработной платы – сумма выданной зарплаты и ведомость, по которой осуществлялась выплата зарплаты;

- Строчка Статья движения ден.средств – статья из справочника «Статьи движения денежных средств»:

Бухгалтерские проводки по выплате зарплаты из кассы

Документ Расходный кассовый ордер в 1С 8.2 формирует бухгалтерские проводки по выплате зарплаты работникам из кассы:

В регистре накопления по УСН не формируется записей, так как расходы при УСН с объектом «Доходы» для целей налогового учета не учитываются.

Шаг 8. Уплата страховых взносов с зарплаты

Создание документа Списание с расчетного счета производится через меню Банк – Банковские выписки. Вид операции устанавливается Перечисление налога:

Бухгалтерские проводки по оплате взносов и налогов в бюджет

Документ Списание с расчетного счета в 1С 8.2 формирует бухгалтерские проводки по оплате взносов и налогов в бюджет:

В регистре накопления по УСН не формируется записей, так как расходы при УСН с объектом «Доходы» для целей налогового учета не учитываются.

Шаг 9. Проверка начисления налогов (взносов) и зарплаты

Для проверки правильности формирования проводок по начислению взносов и их уплаты, сформируем общую оборотно-сальдовую ведомость за период с даты начисления 01 октября по дату уплаты 15 ноября. В нашем примере оплата была произведена полностью, поэтому сальдо на 15 ноября по счетам учета взносов не должно присутствовать. Вывод: зарплата и взносы за октябрь начислены и перечислены верно:

Для сравнения результатов расчета зарплаты и взносов за ноябрь, декабрь представлены расчетные ведомости, свод начисленных налогов (взносов) и оборотно-сальдовые ведомости за соответствующие периоды.

Расчетная ведомость за ноябрь:

Свод начисленных налогов (взносов) с ФОТ за ноябрь:

Оборотно-сальдовая ведомость за период с 16 ноября по 15 декабря:

Расчетная ведомость за декабрь:

Свод начисленных налогов (взносов) с ФОТ за декабрь:

Оборотно-сальдовая ведомость за период с 16 декабря по 31 декабря:

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Если сотрудник оформлен в фирме официально, с его зарплаты нужно удерживать и перечислять в бюджет налог на доходы, а также платить страховые взносы. Это обязанность каждого работодателя, и избежать ее нельзя. НДФЛ вычитают из заработной платы, а вот страховые взносы работодатель платит за свой счет. Как рассчитать «зарплатные» налоги, читайте в нашем материале.

Расчет подоходного налога (НДФЛ) с заработной платы

Стандартная ставка налога на доходы физических лиц – 13%, для нерезидентов – 30%.

Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%.

Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход. Но не все так просто, потому что есть различные необлагаемые выплаты и вычеты.

Какие выплаты не облагаются НДФЛ

Эти выплаты перечислены в статье 217 НК РФ. Вот самые распространенные начисления работодателей в пользу работников, которые не облагаются налогом:

- суточные в пределах 700 руб. в командировках по России и в пределах 2 500 руб. в командировках за рубежом;

- единовременные выплаты в связи со смертью члена семьи;

- выплаты в связи с рождением (усыновлением) ребенка в пределах 50 тысяч рублей на одного ребенка;

- плата за обучение;

- матпомощь, призы в пределах 4 тыс. руб. в год;

- возмещение процентов по ипотеке;

- определенные государственные пособия, компенсации и др.

Если были такие выплаты, их нужно вычесть, прежде чем производить расчет налога с заработной платы.

Кстати, некоторые работодатели пользуются этим, чтобы сэкономить на НДФЛ и страховых взносах – они заменяют часть заработной платы необлагаемыми выплатами. Например, работодатель знает, что сотрудник платит ипотеку или получает платное образование.

Он нанимает его на меньшую зарплату и оплачивает обучение или компенсирует ипотечные проценты. С этих сумм не платят ни НДФЛ, ни страховые взносы. Это вполне законный вариант налогового планирования, если есть подтверждающие документы и обоюдное согласие.

Налоговые вычеты при расчете НДФЛ с заработной платы

Некоторые работники имеют право на налоговые вычеты.

Стандартные вычеты перечислены в статье 218 НК РФ, это:

- 3 000 руб. для чернобыльцев, участников ядерных испытаний, инвалидов ВОВ;

- 500 руб. для Героев СССР, РФ, обладателей ордена Славы, инвалидов с детства, доноров костного мозга и еще целого списка лиц;

- по 1 400 руб. на первого и второго ребенка и по 3 000 руб. на третьего и последующих детей до 18 лет (до 24 лет, если ребенок студент-очник); 12 000 руб. на ребенка-инвалида до 18 лет (до 24, если он студент-очник).

Эти вычеты на детей предоставляются ежемесячно до того момента, как годовая зарплата «перевалит» за 350 тысяч рублей. После этого до конца года право на вычет теряется.

Кроме стандартных, есть еще социальные налоговые вычеты, они перечислены в статье 219 НК РФ. Вычет полагается, если сотрудник покупал первое жилье, платно учился или оплачивал учебу детей, оплачивал лечение за себя или близких, отчислял деньги благотворительным организациям, в негосударственный пенсионный фонд.

Все эти вычеты работодатель должен учесть при расчете налога в случае, если работник принес подтверждающие документы.

Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов

Анна Телегина работает экономистом. У нее трое детей младше 18 лет.

Анна проработала весь январь без больничных и командировок. Ее оклад – 50 000 руб.

В этом же месяце работодатель выплатил ей материальную помощь 5 000 руб.

Итого доход Анны за месяц – 55 000 руб.

Чтобы посчитать налог, бухгалтер должен вычесть из дохода за месяц суммы вычетов на детей и скидку на мат. помощь, но только в пределах лимита 4 000 руб.:

55 000 – (1 400 + 1 400 + 3 000 + 4 000) = 45 200 – с этой суммы и будет удерживаться налог.

45 200*13% = 5 876 – это НДФЛ за январь.

Эту сумму работодатель удержит из зарплаты Анны и перечислит в бюджет обязательно не позднее следующего дня после выплаты заработной платы.

По закону зарплату нужно платить два раза в месяц: так называемый аванс и основную часть. С аванса НДФЛ удерживать не нужно. НДФЛ со всей зарплаты вычитают при выплате второй части. Но если аванс выплачивают в последний день месяца, Минфин считает, что нужно сразу удержать и перечислить налог, а со второй части перечислить уже после окончательного расчета за месяц (письмо от 23.11.2016 № 03-04-06/69181).

За февраль и последующие месяцы НДФЛ нужно считать не отдельно за каждый месяц, а нарастающим итогом. То есть взять все начисления с начала года, вычесть из них все необлагаемые выплаты и вычеты, и умножить на 13%. Из этой суммы вычесть НДФЛ за предыдущие месяцы, начиная с января. То, что в остатке, – и есть НДФЛ за текущий месяц.

В том месяце, когда годовой доход Анны превысит отметку в 350 тыс. руб. (а при ее окладе это будет в августе), бухгалтер уже не будет предоставлять вычеты на детей и возобновит их только в январе следующего года. Если в течение текущего года Анне еще раз выдадут мат. помощь, то с нее удержат налог в полном объеме, потому что годовой лимит в 4 000 руб. уже исчерпан.

Мы привели простой стандартный пример. Однако на практике сотрудники уходят и в отпуска, и в декреты, и на больничные, ездят в командировки, увольняются, получают компенсации и т.д. Все это усложняет расчет зарплаты и налогов, потому что в каждой ситуации действуют свои правила. Стоит ошибиться – и возникают риски того, что придется производить перерасчеты зарплаты и налогов, сдавать уточненные расчеты, а после проверки, возможно, доплачивать налоги и взносы, платить пени и штрафы.

Расчет страховых взносов с заработной платы

Каждый работодатель должен платить взносы на 4 вида обязательного страхования: пенсионное (22%), медицинское (5,1%), социальное (2,9%) и от несчастных случаев на производстве (от 0,2 до 8,5% в зависимости от класса опасности работ). Итого минимум 30,2%.

Некоторые предприятия имеют право на пониженные ставки взносов. Список льготников перечислен в статье 427 НК РФ. С 2019 года этот список заметно сократился.

Перекладывать взносы на сотрудника нельзя, работодатель их обязан платит за свой счет.

Здесь тоже есть необлагаемые выплаты, и их нужно учитывать. Они перечислены в статье 422 НК РФ. Они во многом пересекаются с выплатами, которые не облагаются НДФЛ. Вот самые распространенные:

- возмещение расходов на профессиональную переподготовку и повышение квалификации;

- матпомощь в связи со смертью члена семьи;

- матпомощь в связи с рождением (усыновлением) детей до 50 тысяч рублей;

- матпомощь до 4 тысяч рублей в год;

- компенсация процентов по ипотеке и т.д.;

- государственные пособия и компенсации.

Если такие выплаты были, их нужно вычесть из зарплаты, прежде чем считать взносы.

Вернемся к нашему примеру.

За январь Анне Телегиной начислили 50 000 руб., плюс 5 000 руб. – материальная помощь. При расчете взносов бухгалтер вычтет 4000 руб. в качестве скидки на мат. помощь и посчитает взносы с 51 000 рублей:

- 51 000*22% = 11 220 руб. – взносы на пенсионное страхование;

- 51 000*5,1% = 2 601 руб. – взносы на медицинское страхование;

- 51 000*2,9% = 1 479 руб. – на социальное страхование (на случай временной нетрудоспособности и материнства);

- 51 000*0,2% = 102 руб. – на страхование от несчастных случаев на производстве и профзаболеваний.

Итого компания заплатит за Анну 15 402 руб. страховых взносов. Их нужно перечислить в ИФНС и ФСС до 15 числа месяца, который следует за месяцем начисления. То есть, если речь о взносах с январской зарплаты, то их нужно перечислить в бюджет до 15 февраля.

Взносы за следующие месяцы нужно считать по аналогии с подоходным налогом – нарастающим итогом.

Возможные штрафы за неправильный расчет НДФЛ, взносов или опоздание с их уплатой – 20% от недоимки, плюс пени. Отдельные штрафы возможны за ошибки в отчетах по НДФЛ и страховым взносам.

Если Вы все же не готовы каждый месяц отвлекаться от основных задач вашего бизнеса и переживать о том, все ли верно сделал ваш бухгалтер, компания 1C-WiseAdviсe возьмет на себя эти работы и гарантирует Вам расчет зарплаты и расчеты налогов и взносов без ошибок.

Мы, являясь официальным представителем копании 1С в сфере аутсорсинга бухгалтерских услуг, разработали уникальные в своем роде многоуровневые контрольные мероприятия для поддержания высокого качества представляемых услуг нашим клиентам.

Чтобы минимизировать ваши затраты на услуги и исключить какие-либо ошибки в работе, мы автоматизировали все стандартные операции в расчетах.

Помимо этого качество наших сервисов подтверждено полисом страхования профессиональной ответственности перед клиентами с покрытием до 70 000 000 рублей. Это гарантирует Вам, что в случае возникновения ошибки по вине нашего специалиста, Ваши финансовые потери застрахованы, убытки компании будут возмещены в оперативном порядке.

В статье Учет НДФЛ в ЗУП 3.1 мы рассмотрели, как происходит в программе учет исчисленного и удержанного НДФЛ, а в данной статье поговорим о том, как регистрируется перечисление НДФЛ в бюджет в 1С 8.3 ЗУП. В частности рассмотрим пошаговую инструкцию о том, как ввести документ Перечисление НДФЛ в бюджет .

Способы перечисления НДФЛ в бюджет в ЗУП 3.1

Перечисление НДФЛ в ЗУП 3.1 может регистрироваться двумя способами:

- при выплате дохода документом Ведомость: Ведомость в банк , Ведомость в кассу , Ведомость на счета и Ведомость через раздатчика ;

- документом Перечисление НДФЛ в бюджет .

Полный список документов, которыми зафиксировано перечисление НДФЛ можно посмотреть в разделе Перечисления НДФЛ в бюджет ( Налоги и взносы – Перечисления НДФЛ в бюджет ).

В журнале отражаются только те документы Ведомость , которые регистрируют перечисленный НДФЛ.

Перечисление НДФЛ при выплате дохода (способ по умолчанию)

Выплата заработной платы и удержание НДФЛ в 1С ЗУП 3 регистрируется документами Ведомость: Ведомость в банк , Ведомость в кассу , Ведомость на счета и Ведомость через раздатчика . Эти документы по умолчанию регистрируют также и факт перечисления удержанного налога в бюджет.

Информация о перечислении НДФЛ содержится в нижней части формы. Посмотреть и отредактировать ее можно по ссылке Выплата зарплаты и перечисление НДФЛ .

По умолчанию флажок Налог перечислен вместе с зарплатой всегда установлен.

В поле Платежный документ следует вводить реквизиты платежного поручения на оплату налога.

Распечатать реестр перечисленного налога можно по кнопке Печать – Реестр перечисленных сумм НДФЛ .

В случае использования такого способа регистрации перечисленного НДФЛ, сумма перечисленного НДФЛ строго совпадает с суммой, указанной в Ведомости… в колонке НДФЛ к перечислению .

Перечисление НДФЛ документом Перечисление НДФЛ в бюджет — пошаговая инструкция

Если же по факту НДФЛ по ведомости не перечислен в день выплаты зарплаты, перечислен частично или сумма перечисления налога уменьшена в связи с возвратом НДФЛ сотрудникам, то в Ведомости… флажок Налог перечислен вместе с зарплатой следует снять, а перечисление НДФЛ в бюджет зарегистрировать документом Перечисление НДФЛ в бюджет .

Итак, первым шагом необходимо зарегистрировать в программе удержанный, но не перечисленный налог. Для этого в одном или нескольких документах Ведомость… должны быть сняты флажки Налог перечислен вместе с зарплатой .

Шаг 2. Создание документа Перечисление НДФЛ в бюджет

Создать Перечисление НДФЛ в бюджет можно:

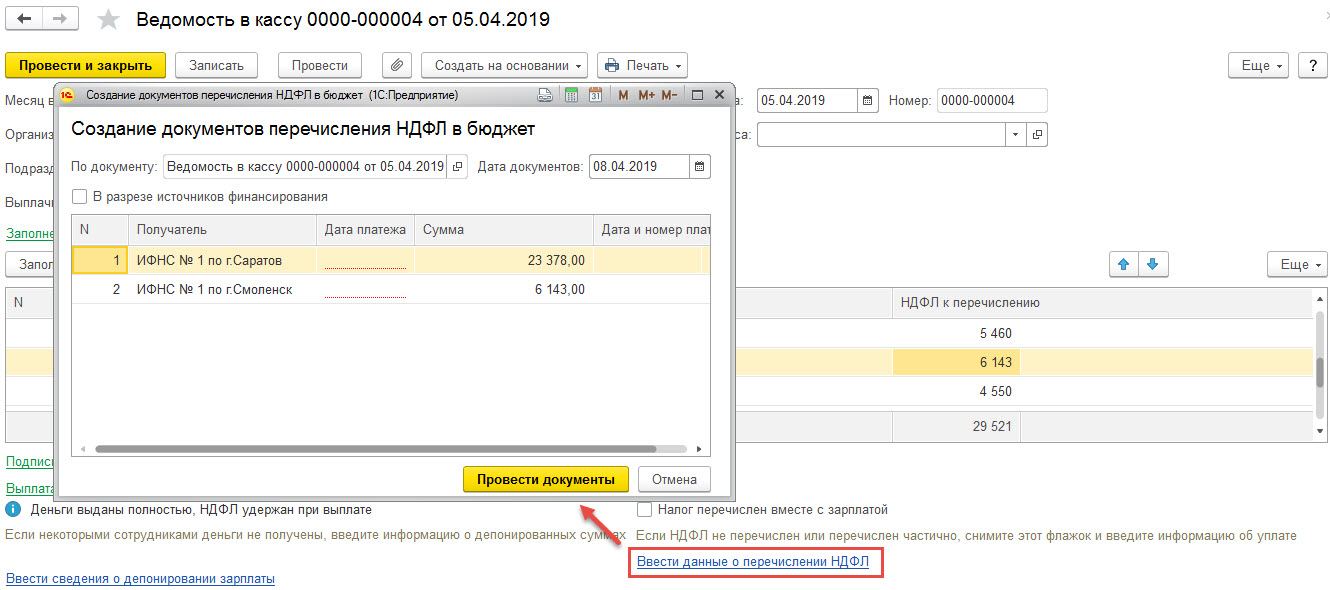

- Непосредственно из Ведомости…

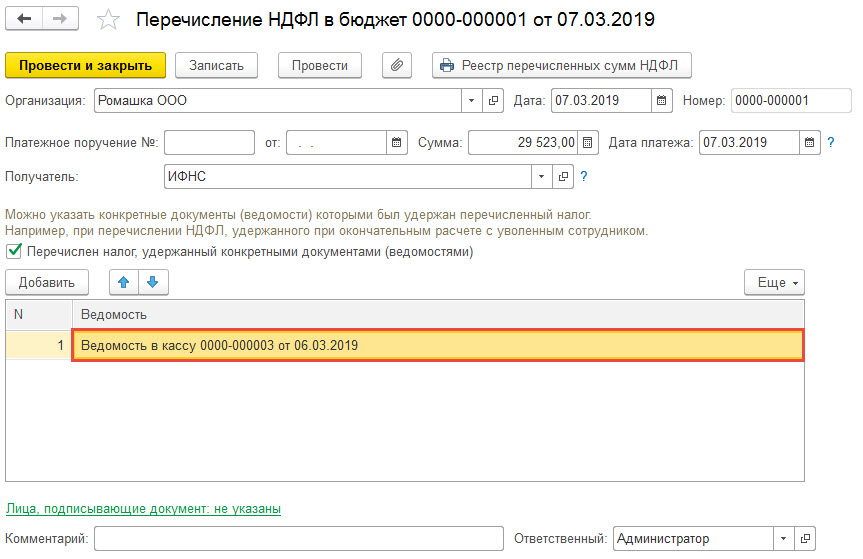

В Ведомости… при снятии флажка Налог перечислен вместе с зарплатой появляется ссылка Ввести данные о перечислении НДФЛ. При использовании этой ссылки может быть сразу создан документа Перечисление НДФЛ в бюджет (при этом в табличной части документа указывается ссылка на исходную ведомость, по которой происходит перечисление НДФЛ).![]()

![]()

Если же в ведомости присутствуют сотрудники с НДФЛ по разным ИФНС, то при использовании ссылки Ввести данные о перечислении НДФЛ сначала открывается окно, в котором суммы НДФЛ к перечислению представлены в разрезе ИФНС. В этом окне необходимо указать даты платежа для каждой ИФНС и нажать Провести документы. В результате будут созданы документы Перечисление НДФЛ в бюджет.![]()

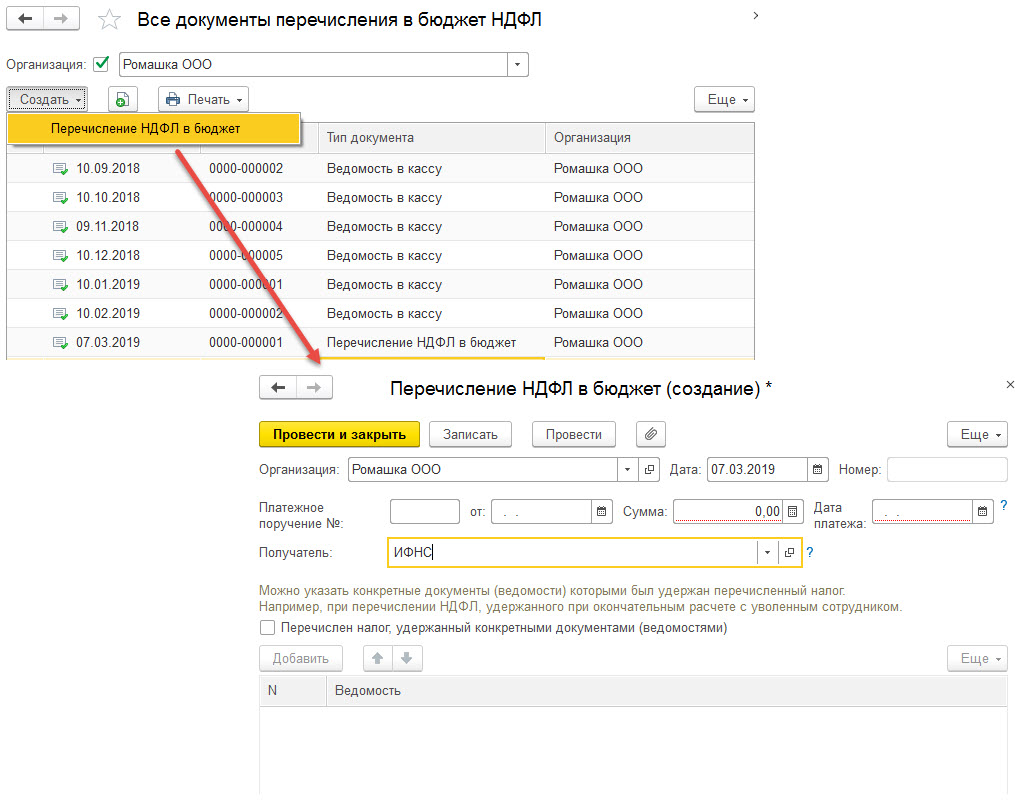

- Из раздела Налоги и взносы – Все документы перечисления НДФЛ в бюджет – кнопка Создать – Перечисление НДФЛ в бюджет .

![]()

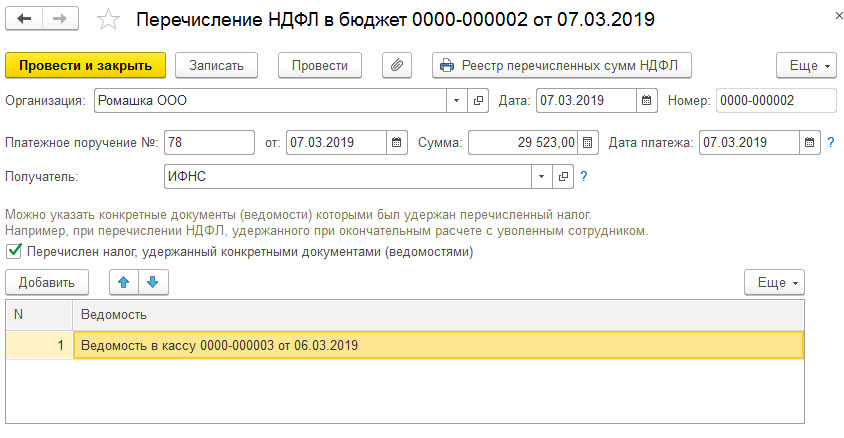

В документе необходимо указать Организацию, также номер и дату платежного поручения, сумму и дату платежа. В поле Получатель выбирается ИФНС, по которой происходит перечисление НДФЛ. Ниже в табличной части можно подобрать одну или несколько ведомостей, по которым перечисляется НДФЛ.Это имеет смысл в том случае, если на момент ввода перечисления есть удержанный, но не перечисленный НДФЛ ещё по какой-то ведомости или ведомостям, который не должен быть отражен как перечисленный в этом документе (например, перечисляется НДФЛ с зарплаты 07.03, но ранее 05.03 были выплачены отпускные, по которым НДФЛ будет перечисляться только в конце месяца)![]()

Шаг 3. Печать реестра перечисленных сумм на доходы физических лиц

По кнопке Реестр перечисленных сумм НДФЛ можно вывести на печать реестр, в котором будет видно по каким сотрудникам зарегистрировалось перечисление налога.

Обратите внимание, что распределение НДФЛ между сотрудниками происходит автоматически, на основании данных об удержанном, но не перечисленном НДФЛ в регистре Расчеты налоговых агентов с бюджетом по НДФЛ . Возможности скорректировать распределение вручную нет. Повлиять на распределение можно только через выбор в табличной части ведомости или ведомостей, по которым происходит перечисление.

Регистры, по которым происходит учет перечисленного НДФЛ в бюджет

Регистры накопления, по которым происходит учет перечисленного НДФЛ в бюджет:

- Расчеты налоговых агентов с бюджетом по НДФЛ — в этом регистре собирается информация об удержанном НДФЛ к перечислению в бюджет (записи с видом Приход ) и перечисленном налоге (записи с видом Расход ).

- Уплата НДФЛ налоговыми агентами (к распределению) – в этот регистр попадают сведения об уплаченном НДФЛ в бюджет по документу Перечисление НДФЛ в бюджет (записи с видом Приход ). И сведения о распределении уплаченного налога между физическими лицами (записи с видом Расход ). При наличии переплаты налога в бюджет, при ближайшем следующем удержании НДФЛ, излишне перечисленный налог будет распределен между физическими лицами, по которым произошло удержание.

Просмотреть непосредственно записи регистров можно открыв регистр через Главное меню – Все функции – Регистры накопления , далее выбрать нужный регистр.

Можно просмотреть движения конкретного документа по регистрам прямо из формы этого документа. Для этого следует открыть документ и перейти в меню Главное меню — Вид – Настройка панели навигации формы . Откроется окно Настройка панели навигации :

В левой части формы расположены Доступные команды — список всех регистров, по которым может делать движения документ. В правой части Выбранные команды – список, отображающийся на панели навигации документа (по умолчанию этот список пустой и на панели не отображается). Перемещать команды между списками можно по кнопкам, расположенным между ними, либо просто двойным щелчком по наименованию регистра.

Если список Выбранные команды не пустой, вверху документа станет доступна Панель навигации .

Щелчком по ссылке с названием регистра можно посмотреть движения документа по этому регистру:

Аналитическая отчетность по НДФЛ

Для проверки корректности перечисленного налога можно воспользоваться аналитическими отчетами по НДФЛ, которые можно сформировать из раздела Налоги и взносы – Отчеты по налогам и взносам :

- Анализ НДФЛ по месяцам ;

- Анализ НДФЛ по датам получения дохода ;

- Анализ НДФЛ по документам-основаниям ;

- Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками ;

- «Сводная» справка 2-НДФЛ ;

- Подробный анализ НДФЛ по сотруднику .

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Для чего необходимо указывать реквизиты платежных поручений по перечислению НДФЛ в бюджет в «Ведомостях…» и в документе «Перечисление НДФЛ в бюджет»?.

- Перечисление НДФЛ: как составить общий реестр перечисления НДФЛ, если одной платежкой перечисляется НДФЛ из разных ведомостей, и как зарегистрировать перечисление НДФЛ по обособленным подразделениям?.

- Распределение НДФЛ в документе «Перечисление НДФЛ в бюджет»1С:Предприятие 8.3 (8.3.10.2820) Зарплата и управление персоналом, редакция 3.1 (3.1.7.87).

- Возможность указать ведомость в документе «Перечисление НДФЛ в бюджет» (ЗУП 3.1.10)У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

Карточка публикации

(10 оценок, среднее: 4,40 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Читайте также:

- Налоговая система малайзии презентация

- Взнос в компенсационный фонд обеспечения договорных обязательств налог на прибыль

- Патентная система налогообложения в архангельске

- Налог на церковь в российской империи

- Охарактеризуйте ответственность которую несет налогоплательщик в соответствии с налоговым кодексом