Как оплатить налог на имущество в ташкенте

Опубликовано: 25.04.2024

Исполнить свои обязательства и уплатить эти налоги можно удаленно двумя способами.

Пресс-служба Государственного налогового комитета рассказала о сроках, льготах и порядке уплаты налога на имущество и земельном налоге физических лиц.

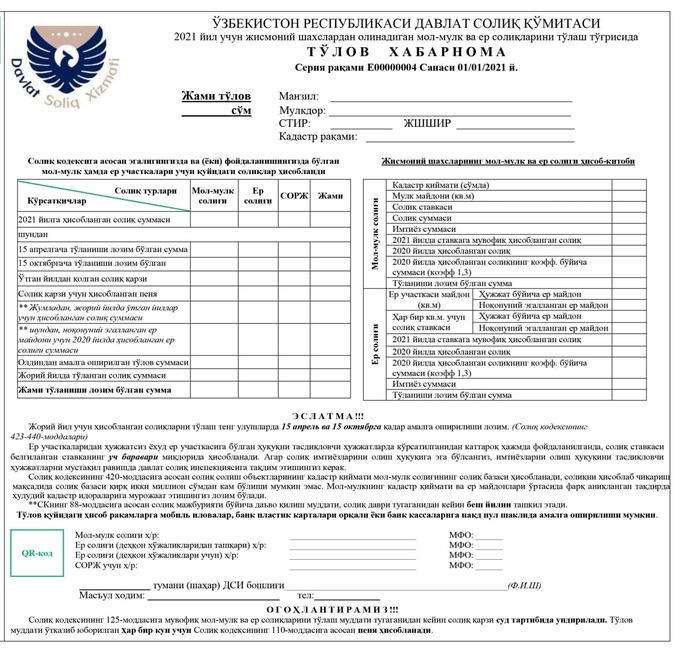

«Если вы имеете задолженность, то скорее всего получили от налоговых органов платежное извещение. В нем указана детализация по двум видам налогов», — говорится в сообщении.

Например, по налогу на имущество — можно узнать кадастровую стоимость, площадь, ставку налога и налоговую сумму. Указана сумма, которую уплатили в 2020 году. Аналогично и по земельному налогу — общая площадь, налоговая ставка, начисленная сумма налога.

Образец платежного извещения:

Следующий шаг — исполнить свои обязательства перед государством и уплатить вышеупомянутые налоги.

Удаленный способ №1

Для тех, кто предпочитает дистанционный сервис, органы налоговой службы предлагают воспользоваться «Персональным кабинетом налогоплательщика» на Портале электронных государственных услуг налоговых органов.

В разделе «Оплата налогов физических лиц» указаны ИНН/код объекта, наименование налога, последний платеж, налоговая задолженность/ переплата, общая сумма к уплате. Здесь же можно выбрать вид платежа и уплатить налоги.

Удаленный способ №2

Мобильные платежные приложения SOLIQ, Payme, Click или Upay- также доступны для уплаты налогов на имущество и земельного. Потребуется ввести свой ИНН.

До 15 апреля физическое лицо должно уплатить равную долю от начисленной суммы налога. За неуплату или нарушение сроков уплаты предусмотрена пеня за каждый день просрочки в размере 0,046%.

Льготы

От уплаты налога на имущество освобождены

От уплаты земельного налога освобождены

Имущество площадью до 60 кв. м. (шестидесяти квадратных метров).

— пенсионера (на основании пенсионного удостоверения).

— одного из родителей, имеющих 10 и более детей (на основании справки органа самоуправления граждан, подтверждающая наличие детей).

— лиц с инвалидностью I и II групп (на основании пенсионного удостоверения или справки врачебно-трудовой экспертной комиссии.).

Если владелец имущества обладает общей площадью 100 кв. м, то из них за 60 кв.м. он не платит.

— граждане, удостоенные звания «Ўзбекистон Қаҳрамони», Героя Советского Союза, Героя Труда, награжденные орденом Славы трех степеней.

(на основании удостоверения о присвоении звания «Ўзбекистон Қаҳрамони», книжки Героя Советского Союза и Героя Труда, орденской книжки или справки отдела по делам обороны).

— граждане, удостоенные звания «Ўзбекистон Қаҳрамони», Героя Советского Союза, Героя Труда, награжденных орденом Славы трех степеней (льгота предоставляется на основании соответственно удостоверения о присвоении звания «Ўзбекистон Қаҳрамони», книжки Героя Советского Союза, Героя Труда, орденской книжки или справки отдела по делам обороны).

инвалиды и участники войны, а также приравненные к ним лица (на основании соответствующего удостоверения инвалида (участника) войны или справки отдела по делам обороны либо иного уполномоченного органа, другим инвалидам (участникам) — удостоверения инвалида (участника) о праве на льготы).

— инвалиды и участники войны, а также приравненные к ним лица (на основании соответствующего удостоверения инвалида (участника) войны или справки отдела по делам обороны либо иного уполномоченного органа, другим инвалидам (участникам) — удостоверения инвалида (участника) о праве на льготы).

лица с инвалидностью I и II групп (на основании пенсионного удостоверения или справки врачебно-трудовой экспертной комиссии).

— родители и вдовы (вдовцы) военнослужащих и сотрудников органов внутренних дел (на основании пенсионного удостоверения, в котором проставлен штамп «Вдова (вдовец, мать, отец) погибшего воина» или «Вдова (вдовец, мать, отец) погибшего сотрудника органов внутренних дел» либо имеется соответствующая запись, заверенная подписью руководителя и печатью учреждения, выдавшего пенсионное удостоверение).

одинокие пенсионеры. Под одинокими пенсионерами понимаются пенсионеры, проживающие одни или совместно с несовершеннолетними детьми либо ребенком — инвалидом в отдельном доме (на основании пенсионного удостоверения или справки районного (городского) отдела внебюджетного Пенсионного фонда при Министерстве финансов, а также справки органов самоуправления граждан).

— лица, использующие возобновляемые источники энергии в жилых помещениях с полным отключением от энергоресурсов, — сроком на 3 года начиная с месяца, в котором установлены возобновляемые источники энергии (на основании справки, выданной энергоснабжающей организацией об использовании возобновляемых источников энергии с полным отключением от действующих сетей энергоресурсов).

многодетные семьи, потерявшие кормильца (на основании справки районного (городского) отдела внебюджетного Пенсионного фонда при Министерстве финансов).

граждане (в том числе временно направленные или командированные), получающие льготы за участие в ликвидации последствий аварии на Чернобыльской АЭС (на основании справки врачебно-трудовой экспертной комиссии, специального удостоверения лиц с инвалидностью, удостоверения участника ликвидации последствий аварии на Чернобыльской АЭС, а также других выданных уполномоченными органами документов, являющихся основанием для предоставления льготы).

лица, использующие возобновляемые источники энергии в жилых помещениях с полным отключением от действующих сетей энергоресурсов, — сроком на три года начиная с месяца, в котором установлены возобновляемые источники энергии (на основании справки, выданной энергоснабжающей организацией об использовании возобновляемых источников энергии с полным отключением от действующих сетей энергоресурсов

Ранее Spot публиковал инструкцию о том, как в Узбекистане быстро начать торговать через интернет.

Кто и когда платит налог на недвижимость

Этот материал обновлен 14.03.2021.

Что такое налог на имущество

Налог на имущество — это плата государству за владение недвижимыми объектами. Купили квартиру, оформили ее на себя — теперь вы собственник и у вас есть недвижимость. За право владеть ею нужно платить. Больше объектов собственности — больше налоговых обязательств.

Налог на недвижимость раз в год начисляет Федеральная налоговая служба: во второй половине года она начисляет плату за объекты, которыми вы владели в прошлом отчетном периоде. ФНС формирует налоговое уведомление — квитанцию — с указанием, за что и сколько нужно заплатить, и направляет собственнику. Мы уже писали, где получить это уведомление и как проверить свои долги.

Если у вас есть личный кабинет на сайте налоговой, по умолчанию никакие их уведомления почтой вам не приходят. Чтобы они приходили почтой, от вас нужно заявление на бумажную отправку. После регистрации в личном кабинете можно выбрать, продолжить получать бумажные квитанции о задолженности почтой или отказаться от этого.

Кто платит налог на имущество физических лиц

Налог на имущество платят собственники недвижимости. Неважно, кто живет и зарегистрирован в квартире: налогоплательщиком будет тот, кому она принадлежит.

Объекты налогообложения

Налогом облагается только недвижимое имущество. Какие объекты являются движимыми, а какие недвижимыми, определяет ст. 130 ГК РФ. Например, автомобиль считается движимым объектом, а дом, гараж, комната в коммуналке — недвижимыми.

Движимое имущество

Движимое имущество закон определяет от обратного: это любые вещи, которые не являются недвижимостью. Например, автомобиль, деньги, телевизор или персидский кот. Перечень недвижимых объектов дан в гражданском кодексе — за собственность, не указанную в этом списке, налог на имущество не платят.

Закон требует регистрации прав на любую недвижимость, а для движимых объектов такого требования нет. Не путайте с регистрацией транспортных средств в ГИБДД: при выдаче паспорта транспортного средства автомобиль ставится на учет, а не регистрируется право собственности на него. За счет ПТС хозяин «привязан» к машине, но это не аналог права собственности.

Владельцы транспортных средств не платят налог на имущество, но должны отдавать государству транспортный налог.

Недвижимое имущество

Определения недвижимости в законе нет — там просто дан полный перечень объектов, которые признаются таковой. Налогом на имущество облагается не любая недвижимость. Список того, за что его платить, тоже дан в законе: жилой дом, квартира, комната, гараж или машино-место. Есть и другие, более редкие объекты налогообложения.

ст. 401 НК РФ: за какое имущество надо платить налог

Налоги на общедомовое имущество в многоквартирных домах не платят.

Ставки налога на имущество физических лиц

С помощью ставки вычисляют сумму налога на имущество. Налоговая ставка — это процент от налоговой базы. А налоговая база — это стоимость объекта налогообложения. Для расчета берут не всю стоимость — и не ту, что указана в договоре купли-продажи. Стоимость объекта определяют государственные органы, и она бывает двух видов: инвентаризационная или кадастровая. Но разбираться в видах стоимости и вычетах необязательно: все данные указаны в налоговом уведомлении. Главное — проверить их перед оплатой.

Закон задает базовые ставки налогообложения для физических лиц. Они зависят от вида объекта и его стоимости. Если это жилой дом, квартира, комната или гараж — 0,1% от стоимости, все остальное — 0,5%, но за объекты дороже 300 млн рублей — 2%.

На основе базовых ставок каждый регион имеет право установить свои территориальные. Указанную базовую ставку налога на имущество можно уменьшить до нуля или увеличить, но не более чем в три раза. Например, ставка налогообложения 0,1% для жилых объектов в разных регионах меняется от 0 до 0,3%.

Узнать ставки налога на имущество в своем регионе можно на сайте ФНС. Например, в 2020 году в Москве региональные ставки налогообложения совпали с базовыми: за квартиру стоимостью до 10 млн рублей платят 0,1% от стоимости, а за дорогое имущество — от 300 млн рублей — 2%.

Как рассчитать налог на имущество физических лиц

Сумма за год зависит от ставки и налоговой базы. Ставку определяет закон и региональные власти. Налоговая база — это стоимость объекта. Ее умножают на ставку налогообложения и получают сумму налога на имущество.

До 2014 года за налоговую базу брали инвентаризационную стоимость. Инвентаризационная стоимость — это устаревшая схема расчета, которая учитывает изначальную стоимость и износ. Инвентаризационная стоимость объекта налогообложения не связана с рыночной. Ее определяло бюро технической инвентаризации — БТИ. Собственник недвижимости может получить справку о размере инвентаризационной стоимости. Обращаться нужно в БТИ по месту расположения объекта.

Начиная с 2015 года для расчета налога на имущество стали использовать кадастровую стоимость — цену объекта налогообложения, рассчитанную по схеме Росреестра. Эта цена ближе к рыночной. Оценивают объекты уполномоченные Росреестром сотрудники.

Узнать кадастровую стоимость объекта можно четырьмя способами: в личном кабинете Росреестра, в личном кабинете ФНС, через налоговый калькулятор на сайте налоговой или на публичной кадастровой карте. Еще инвентаризационную и кадастровую стоимость указывают в налоговых уведомлениях за соответствующие годы.

В большинстве случаев кадастровая стоимость выше инвентаризационной, поэтому сумма налоговых обязательств выросла. Разница может быть как в три раза, так и в десять.

Возьмем реальную квартиру в Омске площадью 60 м². Рыночная стоимость этой квартиры — 2—3 млн. По инвентаризации она стоила 230 000 Р , а по кадастру стоит 810 000 Р — в три с половиной раза дороже.

В 2015 году на расчет по кадастровой стоимости перешли только 28 регионов, остальные позднее. Год, в котором регион перешел на расчет по кадастру, влияет на этот расчет.

Сроки перехода регионов на расчет по кадастровой стоимостиXLSX, 22 КБ

Вычеты по налогу на имущество физических лиц

При начислении налога на имущество по кадастровой стоимости действуют налоговые вычеты. Налоговый вычет — это площадь, за которую не нужно платить. Чем больше площадь объекта налогообложения, тем больше его стоимость. Вычет уменьшает площадь недвижимости, налоговая база уменьшается, поэтому общая сумма налога на имущество становится меньше.

Право на налоговый вычет имеет любой собственник жилья по каждому принадлежащему ему объекту. Его учет происходит автоматически — почитайте об этом.

Налоговый вычет различается для разных объектов недвижимости: для дома — 50 м², для квартиры — 20 м², для комнаты — 10 м².

За загородный дом площадью 100 м² с налогоплательщика возьмут вдвое меньше: только за 50 м² вместо 100. За дом площадью 50 м² и меньше налог на имущество вообще не начислят.

Площадь омской квартиры, которую мы взяли для примера, — 60 м². Значит, платить придется только за 40 м².

Расчет по кадастровой стоимости

Чтобы заплатить налог на недвижимое имущество, не нужно предварительно ничего считать. Налоговая посчитает все сама, и в уведомлении уже будет указана итоговая сумма за отчетный период. Расскажем, откуда она берется, чтобы вы могли проверить. Если не сойдется — отправьте сообщение в ФНС.

Сейчас для налогоплательщиков действует переходный период: налог на имущество берут не полностью, а умножают на понижающие коэффициенты. Но сначала покажем, как считают полную сумму.

При расчете налога на имущество по кадастровой стоимости ее уменьшают на вычет и умножают на ставку налогообложения. Еще важен срок владения: если он меньше года, сумма налога на имущество пропорционально уменьшается. Если владеете только частью объекта, налоговые обязательства пропорционально делят между всеми собственниками.

Н = Б × С × КПВ × Д

Здесь Н — сумма налога на имущество, Б — налоговая база, или кадастровая стоимость объекта после вычета, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Чтобы определить КПВ, нужно разделить период владения объектом в месяцах на 12. Если купили квартиру до 15 числа включительно, то этот месяц считается за полный. Если позже этого срока — месяц не считается.

ст. 408 НК РФ: расчет налога на имущество

Налогоплательщик купил квартиру 20 июня, а 20 декабря ее продал. Тогда июнь в периоде не учитывается, а декабрь считается. Срок владения — 6 месяцев. КПВ равен 6/12, то есть 0,5.

В личном кабинете на сайте ФНС тоже можно посмотреть формулу расчета. Она не обязательно совпадет с нашей, потому что мы привели пример без учета понижающих коэффициентов. Чтобы их применить, организация сначала считает налог на имущество по инвентаризационной стоимости. Как это сделать, расскажем дальше, но сначала посчитаем полный налог на имущество по кадастру на реальном примере.

Пример расчета

Рассчитаем полную сумму налога на имущество по кадастровой стоимости для нашей квартиры в Омске за 2020 год. Ее кадастровая стоимость — 810 000 Р . Площадь — 60 м².

Сначала применим налоговый вычет. Для этого посчитаем кадастровую стоимость одного квадратного метра: 810 000 / 60 = 13 500 Р .

Площадь после вычета — 40 м², поэтому стоимость после вычета составит 13 500 × 40 = 540 000 Р .

Ставка налогообложения для квартир в Омске равна 0,1%

Если налогоплательщик владел такой квартирой полный год, КПВ равен единице. Если он единственный собственник, Д — тоже единица.

Полная сумма налога на имущество: 540 000 × 0,1% = 540 Р .

Если налогоплательщик владел квартирой только полгода, КПВ будет 0,5.

Полная сумма налога на имущество: 540 × 0,5 = 270 Р .

А если налогоплательщику принадлежит только четверть квартиры, Д — 0,25.

Полная сумма налога на имущество: 540 х 0,25 = 135 Р .

Расчет по инвентаризационной стоимости

Налог на имущество по инвентаризационной стоимости вычисляют, чтобы затем подставить в формулу для снижения налога на имущество по кадастровой стоимости.

Сумму по инвентаризационной стоимости тоже считает налоговая, но для наглядности опишем, как получается итоговая сумма. Формула расчета похожа. Только за налоговую базу берут не кадастровую, а инвентаризационную стоимость, умноженную на коэффициент-дефлятор. Коэффициент-дефлятор устанавливает правительство.

Налоговые вычеты не применяются.

Н = И × КД × С × КПВ × Д

Здесь Н — сумма налога на имущество, И — инвентаризационная стоимость объекта, КД — коэффициент-дефлятор, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Пример расчета

Посчитаем налог на имущество по инвентаризационной стоимости для нашей омской квартиры. Омская область перешла на учет по кадастру в 2016 году, поэтому последний период для расчета по инвентаризационной стоимости — 2015 год. Инвентаризационная стоимость — 230 000 Р . Коэффициент-дефлятор в 2015 году — 1,147.

На сайте ФНС выясняем налоговую ставку в Омске за 2015 год. Для квартир стоимостью до 300 000 Р это 0,1%.

Налог на имущество по инвентаризационной стоимости: 230 000 × 1,147 × 0,1% = 264 Р .

Если срок владения квартирой — полгода, указанная сумма уменьшится вдвое и составит 132 Р .

Если налогоплательщику принадлежит только четверть этой квартиры, он заплатит 66 Р .

Налог на имущество по инвентаризационной стоимости получился в два раза меньше, чем по кадастровой. Поэтому при переходе на новый способ расчета действуют понижающие коэффициенты.

Расчет по кадастровой стоимости до 2020 года

Полную сумму налога на имущество по кадастровой стоимости большинство собственников пока не платят. Для плавного перехода к новой налоговой нагрузке ввели понижающие коэффициенты. 2020 год — срок, в который должен был завершиться переходный период для регионов, начавших считать по-новому в 2015 году. С этого времени собирались брать налоги в полном размере, но условия поменяли. Теперь в большинстве случаев сумму будут рассчитывать с учетом понижающих коэффициентов за 2020 год и после него.

Размер налога на имущество растет постепенно. В первые три года после перехода на кадастр используют такую формулу:

Н = (Н1 − Н2) × К + Н2

Здесь Н — окончательная сумма налога на имущество за текущий год.

Н1 — полный размер налога на имущество по кадастру. Как его считают, мы рассказали выше.

Н2 — налоговые обязательства по инвентаризационной стоимости за последний период, когда их считали. Например, в Москве это 2014 год, в Омской области — 2015 год.

К — понижающий коэффициент. В первый год после перехода на кадастр он равен 0,2, во второй год — 0,4, в третий год — 0,6.

С четвертого года налоговая сравнивает полную сумму налога на имущество по кадастровой стоимости с суммой за прошлый год. Если полная сумма выросла больше чем на 10%, организация увеличивает сумму налоговых обязательств в текущем периоде на 10%. Если не больше — с этого момента берут в полном размере.

Полная формула с учетом всех параметров:

Н = ((Б × С − Н2) × К + Н2) × КПВ × Д − Л

где Л — налоговая льгота.

Когда сумма по кадастровой стоимости меньше налога на имущество по инвентаризационной, понижающие коэффициенты не действуют.

Пример расчета

Посчитаем, как растет размер налога на имущество за нашу квартиру в Омске. В 2015 году его брали по инвентаризации, и мы заплатили 264 Р . Полная сумма по кадастру — 540 Р . Допустим, что кадастровая стоимость меняться не будет.

Рост по кадастровой стоимости за первые три года после перехода

| Год | Расчет | Итоговая сумма |

|---|---|---|

| 2016 | (540 − 264) × 0,2 + 264 | 319 Р |

| 2017 | (540 − 264) × 0,4 + 264 | 374 Р |

| 2018 | (540 − 264) × 0,6 + 264 | 430 Р |

- 2016 год — (540 − 264) × 0,2 + 264 = 319 Р

- 2017 год — (540 − 264) × 0,4 + 264 = 374 Р

- 2018 год — (540 − 264) × 0,6 + 264 = 430 Р

С 2019 года сравниваем полный налог на недвижимость с суммой за 2018 год. 540 Р превышает 430 Р более чем на 10%, поэтому налог на недвижимое имущество за 2019 год составит 430 + (430 × 10%) = 473 Р .

В 2020 году тоже сравниваем. 540 Р превышает 473 Р более чем на 10%, поэтому налог на недвижимость за 2020 год составит 473 + (473 × 10%) = 520 Р .

В 2021 году опять сравниваем. 540 Р превышает 520 Р менее чем на 10%, поэтому платим полную сумму — 540 Р . В 2022 году и далее тоже платим эту сумму.

Льготы для физических лиц

Налог на имущество платят не все. Некоторым категориям предоставляют льготы в размере 100 или 50%.

Льготы по налогу предоставляются только на имущество, которое не используется для предпринимательской деятельности, например квартиру, комнату, дом, гараж. Льготу можно получить только на один объект каждого вида.

Основания предоставления налоговых льгот

Льготы предоставляют определенным категориям лиц, например героям СССР и РФ, инвалидам первой и второй группы, участникам ВОВ, военнослужащим и их родственникам, пенсионерам. Список льготных категорий указан в ст. 407 налогового кодекса. Для них льготы по налогу на имущество равны 100%.

Это федеральные льготы, а органы местного самоуправления в регионах добавляют к ним свои. Их найдете на сайте ФНС. Местные льготы бывают равны полной сумме налога на имущество или его части.

Порядок предоставления налоговых льгот

Льготы предоставляются по заявлению в налоговую организацию. Заявление на льготу подают один раз в любое время. Можно даже после расчета налога на имущество, тогда пересчитают задним числом. Но лучше до 1 апреля следующего года, тогда ее учтут при расчете. Например, срок подачи заявления для снижения суммы выплат за 2020 год — до 1 апреля 2021 года.

Если у вас несколько объектов одного вида, в заявлении укажите, за какой хотите льготу. Менять свой выбор можно хоть каждый год, но делать это нужно до 31 декабря того года, за который будете платить. Можно вообще не выбирать льготный объект, тогда налоговая по умолчанию выберет объект с наибольшей стоимостью.

Если у вас в собственности разные виды недвижимости, налоговые льготы предоставят по каждому виду. С 2018 года при подаче заявления можно не приносить документы, а только предоставить реквизиты: налоговая сама запросит данные и сообщит решение.

У пенсионера две квартиры: одна в Москве, кадастровой стоимостью 3 млн, другая в Омске, кадастровой стоимостью 810 000 Р . Поскольку московская квартира дороже, по умолчанию он получит льготу за нее. Но по заявлению он может выбрать омскую квартиру, тогда за московскую придется платить. Если речь идет о налоге на имущество за 2021 год, то выбор надо сделать до 31 декабря 2021 года.

Еще у этого пенсионера частный дом. Поскольку это другой вид недвижимости, за него тоже платить не придется.

Заявление на саму льготу, а не на выбор объекта для льготы, он может подать когда угодно. Если речь идет о налоге на имущество за 2020 год, лучше уложиться в срок до 1 апреля 2021 года.

Платят ли дети налог на имущество

Если ребенок — собственник объекта или его доли, за него нужно платить налог на недвижимость. Дети-инвалиды имеют право на налоговые льготы. В некоторых регионах от налога на имущество освобождены еще дети-сироты и несовершеннолетние в многодетных семьях.

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Налог на имущество обязателен для организаций на ОСНО, у которых есть на балансе основные средства, а также для «упрощенцев», имущество которых попадает в перечень ст. 346.11 НК РФ и облагается налогом по кадастровой стоимости. Налоговый период имущественного налога — 1 год. Каждый квартал вносятся авансовые платежи по налогу. Отчетные периоды зависят от налоговой базы. Для среднегодовой стоимости — это первый квартал, полгода и девять месяцев. Для кадастровой — первый, второй и третий квартал. Разница в том, что в первом случае налог рассчитывается нарастающим итогом, а во втором — поквартально. В статье расскажем о расчете налога в 2021 году.

Налоговая ставка по имущественному налогу для юрлиц

Согласно статье 380 НК РФ, размер ставки определяется субъектом РФ, но не должен быть выше 2,2%. Для недвижимого имущества, в отношении которого налоговая база определяется как кадастровая стоимость, ставка налога не может превышать 2%. Также есть нулевая ставка, которая применяется в отношении объектов, определенных распоряжением Правительства (от 22.11.2017 № 2595-р) .

Законодательные органы субъектов РФ вправе установить свой региональный процент по налогу и даже дифференцировать ставки по категориям имущества и налогоплательщиков, но они должны соответствовать диапазону указанных значений.

Если в вашем субъекте не установлены налоговые ставки, применяйте те, которые указаны в статье 380 НК РФ.

Сроки уплаты имущественного налога в 2021 году

Точные сроки уплаты в федеральном законодательстве отсутствуют. Регионы решают сами, когда вам платить налог на имущество (ст. 383 НК РФ). Если в региональном законе не предусмотрено иное, организация перечисляет авансовые платежи в течение налогового периода. Как правило, последний срок уплаты аванса по налогу — 30 число месяца, следующего после отчетного квартала. Но уточните актуальный срок в своем регионе.

- Расчет за первый квартал — 30 апреля 2021;

- Расчет за 6 месяцев — 30 июля 2021;

- Расчет за 9 месяцев — 1 ноября 2021.

Четыре квартала года составляют налоговый период по налогу на имущество. Поэтому за 4 квартал нужно сдать декларацию в сроки, установленные законодательством субъекта, но не позднее 30 марта.

С 2020 года отменена обязанность по сдаче налоговых расчетов по авансовым платежам по налогу на имущество организаций, а также появляется возможность сдать единую налоговую отчетность по налогу.

Налогоплательщик, который состоит на учете в разных ИФНС по месту нахождения своих объектов недвижимости в одном субъекте РФ, сможет отчитываться в одну инспекцию по своему выбору. Налоговый орган субъекта нужно уведомить о своем решении до 1 марта.

Налог на недвижимость по кадастровой стоимости в 2021 году

В отношении некоторой недвижимости организации владельцы платят налог не из среднегодовой стоимости, а из кадастровой стоимости.

Под кадастровую стоимость попадают объекты недвижимости из п. 1 ст. 378.2 НК РФ:

- административные бизнес-центры вместе с помещениями;

- различные торговые центры вместе с помещениями;

- нежилые помещения под офисы, магазины, общепит и бытовые нужды (в т.ч. и те, в которых эти виды деятельности уже ведутся);

- недвижимость зарубежных организаций, у которых нет в России специальных представительств;

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, жилые строения или сооружения , расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства

С этой недвижимости нужно платить налог по кадастровой стоимости, если кадастровая стоимость по ней определена, а сами объекты недвижимости перечислены в региональном законе. Если хотя бы одно из требований не исполнено, налог надо рассчитывать по среднегодовой стоимости. По объектам, перечисленным в пп. 4 п. 1 ст. 378.2 НК РФ, не составляют региональные перечни. Кадастровое налогообложение этих объектов предусматривается региональным законом. Если кадастровая стоимость не установлена, то тоже считайте налог по среднегодовой стоимости.

Узнать кадастровую стоимость объекта недвижимости можно на сайте Росреестра в разделе «Справочная информация по объектам недвижимости в режиме online»

Система рассчитает налог, подготовит платежку

« Бухгалтерия — удобная программа. Спасибо разработчикам. С Контуром работаю уже давно. И кадры удобно вести, никогда ничего не упустишь в начислении заработной платы. Налоги сами рассчитываются. Отчеты все вовремя попадают к адресату. Все обновляется в ногу со временем. Мне очень нравится, все удобно. А когда бывает что-то непонятно, можно позвонить — и вам всегда придут на помощь. Еще раз спасибо разработчикам » .Наталия Аббасова, бухгалтер, ст. Вешенская, Ростовская обл.

В 2021 году уточнили порядок расчета налога на имущество, когда меняется кадастровая стоимость недвижимости. По стандартным правилам изменение кадастровой стоимости не повлияет на расчет налога в текущем и прошлых периодах (п. 15 ст. 378.2 НК РФ). Однако есть два случая, при которых налог пересчитывают:

1. Кадастровая стоимость изменилась задним числом, то есть до начала текущего или истекшего налогового периода. Даты начала применения измененной кадастровой стоимости в разных случаях перечислены в ст. 18 Закона от 03.07.2016 № 237-ФЗ. Например, такое может быть, если индекс недвижимости снизился более чем на 30 %.

2. Кадастровая стоимость установлена в размере рыночной. Для расчета налогов рыночная стоимость будет использоваться с даты начала применения изменяемой кадастровой стоимости.

Налог на движимое имущество

С 1 января 2019 года для организаций отменен налог на движимое имущество (ФЗ от 03.08.2018 №302-ФЗ). Даже в том случае, если регион не подтвердил право на льготу. В 2020 году движимое имущество по-прежнему не облагается налогом.

Однако сведения о среднегодовой стоимости движимого имущества, учтенного на балансе как ОС, теперь нужно отражать в разделе 4 декларации по налогу на имущество. Это связано с тем, что в основные направления налоговой политики на 2021-2023 годы включили проработку возврата обложения движимого имущества налогом. Власти обещают снизить ставки, чтобы налоговая нагрузка на бизнес не выросла. Кроме того, обложение движимого имущества поможет избежать многочисленных споров по категории объектов.

Налог на имущество в 2021 году

Авансы по налогу на имущество

Каждый квартал авансы по этому налогу должны уплатить все организации, у которых на балансе имеется подлежащее налогообложению недвижимое имущество. Если иное не предусмотрено региональным законодательством. Стоимость имущества в этом случае значения не имеет, важна налоговая база. Авансы рассчитываются по среднегодовой стоимости или стоимости по кадастру. Попробуем рассчитать аванс исходя из данных по среднегодовой стоимости. Вычисляем среднюю стоимость имущества за год. Это будет авансовая налоговая база.

Стоимость средняя = (Сумма остаточных стоимостей на начала месяцев + Сумма конечных стоимостей имущества за эти месяцы и месяц после / (количество месяцев в отчетном периоде + 1). Остаточная стоимость считается с учетом амортизации.

Пример 1. В ООО «Ромашка» на начало года было амортизируемого имущества на 100 000 рублей. Ежемесячная амортизация — 5 000 рублей. Соответственно каждый месяц на эту сумму уменьшалась остаточная стоимость. К июлю 2020 года она упала до 70 000 рублей.

Налоговая база = (100 000 + 95 000 + 90 000 + 85 000 + 80 000 + 75 000 + 70 000) / 7 = 85 000 рублей.

Аванс за 2 квартал = (Налоговая база × Налоговая ставка) / 4 = (85 000 × 2,2%) / 4 = 467,5 рубля.

Рассчитаем аванс по налогу на имущество за 3 квартал 2021 года для компании с несколькими объектами налогообложения. В этом случае для расчета нужно указать налоговую базу исходя из средней суммы остаточной стоимости за год.

Пример 2. У ООО «Лютик» есть два объекта с остаточной стоимостью на начала года в 100 и 300 тысяч рублей. Амортизация этих объектов 5 000 и 10 000 в месяц соответственно.

Налоговая база = ((100 000 + 300 000) + (95 000 + 290 000) + (90 000 + 280 000) + (85 000 + 270 000) + (80 000 + 260 000) + (75 000 + 250 000) + (70 000 + 240 000) + (65 000 + 250 000) + (60 000 + 240 000) + (55 000 + 230 000))/ 10 = 276 000 рублей

Аванс за 3 квартал = (276 000 × 2,2%) / 4 = 1 518 рублей.

Рассчитываем аванс по налогу на имущество за 2 квартал 2021 года исходя из кадастровой стоимости.

Формула для расчета простая: Аванс = Кадастровая стоимость × Ставка налога / 4. Подсчет упрощается тем, что кадастровая стоимость описана в госкадастре по недвижимости. Узнать ее можно в специальном сервисе, введя кадастровый номер или адрес объекта.

Пример 3. Кадастровая стоимость имущества ООО «Василек» равна 1 162 000 рублей.

Аванс за 3 квартал = (1 162 000 × 2,2%) / 4 = 6 391 рублей.

Налог на имущество за 2021 год

Юридические лица рассчитывают налог на имущество самостоятельно. Чтобы рассчитать налог на имущество за год, нужно уменьшить платеж на авансы, перечисленные в течение года. Налоговая база рассчитывается как сумма остаточной стоимости каждого объекта на первое число месяца и последний день расчетного периода (31 декабря).

Пример 4. У ООО «Гладиолус» с начала года имеется амортизируемое имущество на 1 165 000 рублей. Ежемесячная амортизация — 8 000 рублей. Следовательно, остаточная стоимость имущества ежемесячно уменьшается на 8 000 рублей.

Остаточная стоимость:

- 1 января —1 165 000 рублей

- 1 февраля — 1 157 000 рублей

- 1 марта — 1 149 000 рублей

- 1 апреля — 1 141 000 рублей

- 1 мая — 1 133 000 рублей

- 1 июня — 1 125 000 рублей

- 1 июля — 1 117 000 рублей

- 1 августа — 1 109 000 рублей

- 1 сентября — 1 101 000 рублей

- 1 октября — 1 093 000 рублей

- 1 ноября — 1 085 000 рублей

- 1 декабря — 1 077 000 рублей

- 31 декабря — 1 069 000 рублей

Авансовый платеж за 1 квартал

Налоговая база = (1 165 000 + 1 157 000 + 1 149 000 + 1 141 000) / 4 = 1 153 000 рублей

Авансовый платеж = 1 153 000 × 2,2% / 4 = 6 341,5 рубля

Авансовый платеж за 6 месяцев

Налоговая база = (1 165 000 + 1 157 000 + 1 149 000 + 1 141 000 + 1 133 000 + 1 125 000 + 1 117 000) / 7 = 1 141 000 рублей

Авансовый платеж = 1 141 000 × 2,2% / 4 = 6 275,5 рубля

Авансовый платеж за 9 месяцев

Налоговая база = (1 165 000 + 1 157 000 +. + 1 093 000) / 10 = 1 129 000 рублей

Авансовый платеж = 1 129 000 × 2,2% / 4 = 6 209,5 рубля

Уплата налога за год

Налоговая база = (1 165 000 +. + 1 069 000) / 13 = 1 117 000 рублей

Платеж по налогу за год = 1 117 000 × 2,2% - (6 341,5 + 6 275,5+ 6 209,5) = 5 747,5 рубля

Оплачивайте имущественный налог и отправляйте расчеты и декларацию через интернет в онлайн-сервисе Контур.Бухгалтерия. Избавьтесь от рутины, оплачивайте налоги и пользуйтесь поддержкой экспертов нашего сервиса. Попробуйте 14 дней бесплатной работы!

До окончания срока уплаты имущественных налогов физическими лицами осталось меньше месяца – всего три недели.

КТО ПЛАТИТ?

Налог на имущество физических лиц платят граждане, в том числе и иностранные, а также дехканские хозяйства, владеющие жилыми домами, квартирами, дачами, гаражами и другими строениями, помещениями, сооружениями. А если по каким-то причинам не известно местонахождение владельца имущества, налог уплачивает тот, кто в настоящее время этим имуществом пользуется (статья 272 Налогового кодекса, далее – НК).

Земельный налог платят граждане и дехканские хозяйства, которые владеют, пользуются (постоянно или временно) или арендуют земельные участки (статья 287 НК).

Рассмотрим некоторые ситуации, в которых вы становитесь плательщиком земельного налога. Итак, вы платите земельный налог, если:

покупаете, получаете по наследству или в подарок жилой дом, дачу, гараж (это может быть и магазин, кафе, автомастерская и другие строения) и соответственно земельный участок, на котором находятся эти строения;

становитесь членом садово-виноградарского товарищества, чтобы коллективно выращивать овощи и фрукты, и получаете во владение земельный участок определенной площади;

пользуетесь земельным участком, предоставленным в пользование или в аренду, как предприниматель;

ваша семья проживает в сельской местности и получает во владение приусадебный земельный участок для ведения хозяйства;

приобретаете земельный участок под индивидуальное жилищное строительство.

Надо отметить, что две последние категории налогоплательщиков могут не платить земельный налог в течение 2 лет начиная со следующего месяца после получения земельного участка (статья 290 НК).

Напоминаем, что не являются объектом налогообложения земельные участки, занятые под многоквартирными домами, за исключением предоставленных в пользование или аренду для ведения предпринимательской деятельности (статья 288 НК).

О НАЛОГОВЫХ ЛЬГОТАХ И ОСОБЕННОСТЯХ ИХ ПРИМЕНЕНИЯ

С 1 апреля 2014 года в Налоговый кодекс внесены некоторые изменения, касающиеся льготников. Так, теперь женщины, имеющие 10 и более детей, а также инвалиды I и II групп не платят налог за свое недвижимое имущество только в пределах 60 кв. м. Для пенсионеров эта льгота также сохранена (статья 275 НК).

ПРИМЕР. Если общая площадь квартиры, принадлежащей многодетной матери или пенсионеру, равна 70 кв. м, а инвентаризационная стоимость квартиры по кадастровым документам – 10 000 тыс. сумов, то сумма налога составит 17,14 тыс. сумов (10 000 / 70 х (70 – 60) х 1,2%). 1,2% – ставка налога на имущество физических лиц на 2014 год (приложение N 18 к Постановлению Президента от 25.12.2013 г. N ПП-2099).

По земельному налогу к льготникам по-прежнему относятся инвалиды и участники войны, а также приравненные к ним лица; инвалиды I и II групп; одинокие пенсионеры, то есть проживающие одни или вместе с несовершеннолетними детьми либо ребенком-инвалидом в отдельном доме (статья 290 НК).

Для таких категорий плательщиков, как «персональные» пенсионеры, некоторые работники животноводческой сферы, с 1 апреля 2014 года льгота по земельному налогу отменена.

Однако применять льготы можно только при условии использования имущества или земельного участка по прямому назначению (квартиру (дом) – для проживания, дачу с земельным участком – для постоянного или сезонного проживания, отдыха, выращивания овощей и фруктов для собственного потребления) и только по одному объекту на выбор – это в том случае, если льготнику принадлежит несколько объектов имущества или земельных участков. Например, имея в собственности квартиру, дачу, гараж, льготу можно применить только к одному из этих объектов.

Если же квартира, дача, дом, другое помещение (земельный участок) используются собственником для предпринимательских целей (к примеру, как торговая точка) или сдаются в аренду какой-нибудь организации (например, квартира сдается под офис или дачное строение с земельным участком – под производственный склад), то здесь уже будут применяться ставки налогов как для юридических лиц (по налогу на имущество в 2014 году ставка – 4%) (статья 291 НК).

ПОРЯДОК ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГОВ

Сотрудники налоговой инспекции того района, где расположен объект имущества (земельный участок), самостоятельно рассчитывают суммы налогов и вручают плательщику извещения об уплате до 1 мая. Если же по каким-то причинам извещение не доставляется плательщику, то необходимо самому явиться в налоговую инспекцию и выяснить все детали расчета и уплаты налогов. Если имеется льгота, вы должны представить документы на право ее получения (пенсионное удостоверение, удостоверение инвалида (участника) войны, справку из махаллинского комитета о наличии детей или по факту одинокого проживания пенсионера и т. п.) (статьи 277, 293 НК). Информацию также можно получить на сайте Государственного налогового комитета soliq.uz и на Едином портале интерактивных государственных услуг my.gov.uz . Но для этого нужно иметь ключ электронной цифровой подписи (его можно получить в своей районной налоговой инспекции, написав заявление с указанием своих паспортных данных и ИНН). Зайдя в свой «Персональный кабинет», вы узнаете, какую сумму налогов в какие сроки следует уплатить.

При продаже квартиры или дома в течение года, например, по договору купли-продажи 20 августа недвижимость продается другому владельцу, прежний владелец оплачивает налог на имущество с января по июль текущего года, а с августа налог будет платить уже новый владелец. Если же вы получаете квартиру (дом, дачу, гараж) в наследство, то начинаете платить налог с того месяца, в котором к вам перешло право собственности по закону (статья 277 НК).

Если вы в этом году строите дом или какое-нибудь сооружение, помещение на дачном участке, то налог на имущество будете платить только со следующего года. А при сносе какого-либо строения уплата налога прекращается с месяца, в котором строение было снесено, и налоговая инспекция пересчитает вам сумму налога на основании справки махаллинского комитета, подтверждающей факт сноса.

За земельные участки, отведенные в течение года, земельный налог уплачивается со следующего месяца после отвода. Если же по каким-то причинам в текущем году уменьшается площадь принадлежащего вам земельного участка (например, вы решили продать весь участок или его часть), то уплата налога прекращается или его сумма сокращается с того месяца, в котором произошло это уменьшение (статья 294 НК).

ОТВЕТСТВЕННОСТЬ ЗА НЕУПЛАТУ

Если в силу обстоятельств вы не уплатили налог вовремя, то налоговый инспектор начислит пеню 0,033% за каждый день просрочки платежа (статья 120 НК).

ПРИМЕР. Сумма налога на имущество составляет 17 143 сума, а вы пришли в налоговую инспекцию для выяснения суммы налога и его уплаты 21 октября, то есть с опозданием на 7 дней (с 15 по 21 октября включительно), тогда вам придется заплатить основной долг – 17 143 сума – и сумму пени – 39,6 сума (17 143 сум. х 0,033% х 7 дней). При этом если у вас имеется переплата по другим налогам (в нашем примере хотя бы в размере 17 143 сума), то пеня начислена не будет.

Допустим, вы так и не оплатили налоги в течение 30 дней после установленного срока уплаты налогов – ждите требование о погашении задолженности! Если же вы не погасили задолженность в течение 10 дней даже со дня получения требования, то налоговые органы вправе обратиться в суд за взысканием с вас этой задолженности, но лишь при условии, что ваш долг превышает определенную сумму (в 2014 году эта сумма составляет 480 525 сумов*).

Бывают случаи, когда налоги по каким-либо причинам были не начислены или начислены неправильно. Тогда налоговая инспекция может начислить или пересмотреть начисленную сумму налогов только в течение 5 лет после того периода, за который необходимо было рассчитать налоги. В свою очередь и налогоплательщик имеет право потребовать от налоговой инспекции возвратить переплаченные суммы по налогам или произвести зачет в счет других налогов также в течение 5 лет после налогового периода (статья 38 НК).

ОБРАЩАЙТЕСЬ, ЕСЛИ ЧТО…

Согласно Закону «Об обращениях граждан» (от 6.05.1994 г. N 1064-XII, в редакции Закона от 13.12.2002 г. N 446-II) граждане Республики Узбекистан имеют право обращаться в государственные органы с заявлениями, предложениями и жалобами. Поэтому в случае необходимости обратиться за помощью и содействием в решении каких-то вопросов, связанных с госорганами, или если вы считаете, что работники каких-либо государственных органов (в том числе и налоговых) нарушили ваши права и интересы, вы можете подать обращение или записаться на прием к руководству этого органа на сайте my.gov.uz или позвонить по телефонам 1060 и (8 800) 200-18-18, которые работают круглосуточно, а на сайте soliq.uz это можно сделать в рубрике «Обратная связь» или по телефону доверия (8 371) 244-98-98.

Еще раз напоминаем, что последним днем уплаты налога на имущество и земельного налога с физических лиц является 14 октября !

Ирина АХМЕТОВА,

наш эксперт.

*Минимальный размер налоговой задолженности для обращения взыскания на имущество налогоплательщиков – физических лиц установлен в 5 минимальных размеров заработной платы (МРЗП на начало года – на 1 января 2014 года – составляет 96 105 сумов) и не пересматривается в течение года при изменении размера минимальной заработной платы (приложение N 26 к Постановлению Президента от 25.12.2013 г. N ПП-2099).

Плательщиками налога на имущество являются юридические и физические лица, имеющие налогооблагаемое имущество.

Объектом налогообложения для юридических лиц является среднегодовая остаточная стоимость основных средств (за исключением стоимости земли, приобретенной в собственность в соответствии с законодательством) и нематериальных активов, а также стоимость не завершенного в установленные сроки объекта строительства и не установленного в нормативные сроки оборудования.

Объектом налогообложения для физических лиц является стоимость находящихся в их собственности жилых домов, квартир, дачных и садовых домиков, гаражей и иных строений, помещений и сооружений.

Ставки налога на имущество юридических лиц:

-юридические лица –3,5%;

-для предприятий экспортеров, у которых доля экспорта товаров (услуг) собственного производства за СКВ составляет:

– от 15 до 30% в общем объеме реализации – установленная ставка снижается на 30%;

– от 30% и более в общем объеме реализации – установленная ставка снижается на 50%.

Ставки налога на имущество физических лиц:

– жилые дома, квартиры, дачные и садовые домики, гаражи и иные строения, помещения и сооружения от их стоимости

– переоцененной с 01.01.1998г. –0,5%

– не переоцененной –7,0%

При исчислении налога на имущество юридических лиц налогооблагаемая база уменьшается на стоимость:

– объектов жилищно-коммунальной и социально-культурной сферы, находящихся на балансе налогоплательщика;

– объектов, используемых для природоохранных, санитарно-очистных целей и пожарной безопасности;

– продуктопроводов, путей сообщения (включая автомобильные дороги), линий связи и энергопередач, а также сооружений, возводимых с целью их поддержания в эксплуатационном состоянии;

– спутников связи;

– производственных основных фондов, законсервированных по решению Кабинета Министров Республики Узбекистан;

– городского пассажирского транспорта (кроме такси, в том числе маршрутного), автомобильного транспорта общего пользования, осуществляющего перевозки пассажиров в пригородном сообщении (кроме такси, в том числе маршрутного);

– транспортных средств предприятий и организаций дорожного хозяйства, занятых на работах по ремонту и содержанию дорог;

– транспортных средств, используемых при подготовке кадров для Вооруженных Сил Республики Узбекистан по государственным программам;

– объектов гражданской защиты и мобилизационного назначения, находящихся на балансе налогоплательщика и не используемых в предпринимательской деятельности. оборудования, приобретенного за счет иностранного кредита, на срок погашения этого кредита, но не более пяти лет;

– имущества, полученного в лизинг, на срок действия договора лизинга.

Налогом не облагается имущество юридических лиц:

– некоммерческих организаций, кроме имущества, используемого для предпринимательской деятельности;

– используемое для нужд учреждений народного образования и культуры;

– жилищно-коммунального и другого городского хозяйства общегражданского назначения;

– находящихся в собственности общественных объединений инвалидов, Фонда “Нуроний” и Ассоциации “Чернобыльцы Узбекистана”, в общей численности которых работает не менее пятидесяти процентов инвалидов, кроме юридических лиц, занимающихся торговой, посреднической, снабженческо-сбытовой и заготовительной деятельностью;

– вновь созданных – в течение двух лет с момента регистрации. Указанная льгота по налогу не распространяется на предприятия, созданные на базе производственных мощностей и основных фондов ликвидированных (реорганизованных) предприятий, их филиалов и структурных подразделений, а также на юридические лица, созданные при предприятиях, при условии, если они работают на оборудовании, арендованном у этих предприятий .

Читайте также: