Как найти налоговый мультипликатор

Опубликовано: 16.05.2024

Эти мультипликаторы помогают оценить экономическую эффективность бизнеса и его способность получать прибыль.

ROE или Return on Equity — показатель рентабельности капитала. Он позволяет понять, сколько копеек чистой прибыли сгенерировала компания на каждый вложенный рубль акционерного капитала. Например, если ROE равен 20%, то капитал сгенерировал 20 копеек с одного вложенного рубля.

Как оценивать : чем больше ROE, тем лучше. Чтобы оценить рентабельность конкретной компании, сравните ROE с показателями конкурентов, средним значением мультипликатора по отрасли и с собственными показателями компании в прошлом. Если ROE увеличивается на протяжении нескольких лет — компания развивается, у ее акций есть потенциал для роста.

В идеале ROE не должен быть ниже средней доходности по депозитам в крупных банках и гособлигациям. Если рентабельность капитала ниже процентных ставок по низкорисковым инструментам, бизнес будет невыгодным для владельцев и инвесторов. В январе 2021 года доходность вкладов в крупнейших банках не превышает 4,5% годовых, доходность гособлигаций — 5,72% годовых.

Пример

Посчитаем рентабельность капитала для «Газпром нефти» и «Башнефти». Собственный капитал — разница между активами компании и долгами — есть в финансовой отчетности. Там же можно найти показатель чистой прибыли.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Собственный капитал – 2034 млрд рублей

ROE – 5,7%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Собственный капитал – 478,6 млрд рублей

ROE – 1,2%

Судя по ROE, «Газпром нефть» почти в пять раз эффективнее использует акционерный капитал. Кроме того, мультипликатор «Башнефти» за последний год оказался ниже средней доходности низкорисковых активов. Это значит, что в этом периоде компания «Газпром нефть» была эффективнее, и ее капитал окупается гораздо быстрее. Инвестору выгоднее выбрать «Газпром нефть» нежели «Башнефть».

При этом средний ROE по российской энергетической отрасли — 1,7%. Значит, «Газпром нефть» опережает результаты рынка, а «Башнефть» — отстает от них.

Показатель рентабельности капитала не учитывает обязательства компании, поэтому его можно искусственно завысить за счет заемных средств. Чем больше обязательств, тем ниже собственный капитал и выше ROE. В такой ситуации мультипликатор может оказаться недостоверно высоким даже при небольшой прибыли.

Коэффициент ROE не подходит для оценки компаний из разных секторов. При этом он удобен для сравнения банков, так как связан с оценкой эффективности использования активов.

ROA или Return On Assets — рентабельность активов. Он показывает, насколько эффективно компания использует активы. В отличие от ROE, рентабельность активов учитывает не только собственный капитал, но и заемные средства.

Как оценивать : чем выше показатель, тем лучше. Низкий показатель рентабельности активов говорит, что компания неэффективно использует активы или у нее много заемных средств. Лучше оценивать ROA в динамике и относительно среднего значения по отрасли. Если мультипликатор со временем снижается, то либо компания теряет прибыльность, либо у нее все больше долгов. Такие инвестиции невыгодны в долгосрочной перспективе.

Единого норматива ROA нет — все зависит от отрасли. Для капиталоемкого бизнеса мультипликатор будет ниже, например, у энергетических или добывающих компаний. У компаний сферы услуг или розничной торговли относительно небольшие капитальные вложения и быстрая оборачиваемость, поэтому ROA выше.

Расчет рентабельности активов имеет смысл при положительной прибыли. ROA лучше оценивать в паре с ROE — чем больше между ними разница, тем больше заемных средств у компании.

Пример

Посмотрим рентабельность активов для «Газпром нефти» и «Башнефти». В статье использовали информацию на 2 января 2021 года, поэтому опираемся на данные с начала октября 2019 года по конец сентября 2020 года.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Активы – 4030 млрд рублей

ROA – 2,9%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Активы – 782,9 млрд рублей

ROA – 0,8%

За последний год компания «Газпром нефть» эффективнее использовала свои активы — ROA и ROE у нее выше, чем у «Башнефти». То есть акции «Газпром нефти» сейчас привлекательнее. Но с другой стороны, рентабельность активов «Газпром нефти» снижается на протяжении нескольких кварталов — это негативный сигнал для инвестора. Тенденция на снижение рентабельности предполагает снижение стоимости бизнеса.

Мультипликаторы рентабельности и мультипликаторы из предыдущей статьи можно применить практически к любой отрасли. Но часто они не учитывают особенности ведения бизнеса и налогообложения, поэтому для некоторых отраслей используют отдельные мультипликаторы.

Банки и финансовые компании . У кредитных организаций особый учет доходов и долговой нагрузки, поэтому коэффициенты P / S, EV / EBITDA и Debt / EBITDA для них неприменимы. Из уже рассмотренных мультипликаторов для оценки подойдут P / BV, ROA и ROE.

Пример

Сбербанк

Чистый процентный доход – 1553 млрд рублей

Чистая процентная маржа – 5,53%

ROE – 22,8%

ВТБ

Чистый процентный доход – 504,3 млрд рублей

Чистая процентная маржа – 3,7%

ROE – 4%

Банк «Санкт-Петербург»

Чистый процентный доход – 24,7 млрд рублей

Чистая процентная маржа – 3,99%

ROE – 12,9%

Сбербанк эффективнее ВТБ и БСПБ использует активы относительно привлеченных средств, а его доходность акционерного капитала выше. При этом по показателю P/BV Сбербанк выглядит переоцененным относительно других банков. Возможно, если инвестор рассматривает эту бумагу для покупки, ему стоит подождать временного падения цены акций и только тогда инвестировать в них — купить «на просадке».

Еще одним показателем для банков будут чистый процентный доход и Net Interest Margin — чистая процентная маржа. Она отражает эффективность использования активов относительно привлеченных средств. Если коэффициент выше среднего по отрасли — компания эффективно контролирует расходы и предоставляет услуги по цене, превышающей издержки. Это позитивный знак для инвестора. Инвесторы желательно оценивать норму чистой прибыли — она показывает, как хорошо компания преобразует доход в прибыль, которую поделят между собой акционеры.

Кроме этого, банки сравнивают по коэффициенту стоимости риска Cost of Risk. Чем больше показатель, тем выше риск операций и необходимость увеличения резервов. Кредитным организациям важно поддерживать уровень резервов на достаточном уровне, чтобы продолжать работу, если кредитоспособность клиентов ухудшится.

Нефтегазовые компании. Для оценки нефтегазового сектора вместо EV / EBITDA часто используют EV / EBITDAX — стоимость компании по отношению к прибыли до вычета налогов, процентов, амортизации и расходов на разведку. У добывающих компаний может быть разная учетная политика расходов, поэтому мультипликатор EBITDAX необходим, чтобы устранить различия в учете затрат на разведку месторождений.

Еще два стоимостных мультипликатора для нефтегазовых компаний — EV / Production и EV / Capacity. Первый позволяет оценить соотношение стоимости компании к ее ежедневной добычи, а второй — к мощности производства.

Технологические и телекоммуникационные компании. Для IT и медиакомпаний подходят уже известные нам по предыдущей статье P / E и P / S, а также P / Cash Flow, то есть цена акции на денежный поток. Мультипликатор P / Cash Flow позволяет оценить свободные средства компании, которые могут быть направлены на дивиденды. Чем меньше мультипликатор, тем лучше.

Пример

Посчитаем показатели для российских IT-компаний за 2020 год.

«Яндекс»

Капитализация – 1634 млн рублей

Чистая прибыль – 24,1 млрд рублей

Выручка – 218,3 млн рублей

Денежный поток от операционной деятельности – 32,6 млн рублей

P / E – 67,7

P / S – 7,5

P / Cash Flow – 50,1

«Mail.ru Group»

Капитализация – 474,2 млн рублей

Чистая прибыль – - 21,2 млрд рублей

Выручка – 100,5 млн рублей

Денежный поток от операционной деятельности – 23 млн рублей

P / S – 4,7

P / Cash Flow – 20,6

Оценить P / E для Mail.ru мы пока не можем — холдинг не генерирует прибыли. Поэтому рассчитываем P / S и P / Cash Flow — оба бизнеса переоценены рынком, причем «Яндекс» сильнее, чем Mail.ru. Это частая ситуация для технологических компаний — их бумаги активно скупают инвесторы, которые верят в рост IT-сектора и его эмитентов.

Медиакомпании и разработчики приложений считают EV / Subscribers — стоимость компании относительно количества пользователей. Высокие значения показателей говорят о способности компании извлекать прибыль из каждого пользователя. Телекоммуникационные компании зачастую используют мультипликатор ARPU или Average Revenue per User — среднюю выручку на одного пользователя.

Отраслевых мультипликаторов очень много, мы рассмотрели лишь основные. Для качественной оценки лучше рассчитывать базовые и специфические мультипликаторы в динамике и в сравнении с другими компаниями отрасли. Если стоимостные коэффициенты у компании ниже, чем в среднем по отрасли, то она может быть недооценена инвесторами и имеет потенциал для роста.

И как ими пользоваться

Может ли инвестиция в «М-видео» быть примерно такой же по прибыльности, как в автомойку?

В прошлой статье мы узнали, что да, может. Чтобы окончательно в этом убедиться, нужно сравнить их мультипликаторы.

Мультипликаторы — производные финансовые показатели , по которым инвесторы оценивают инвестиционную привлекательность бизнеса в отрыве от его масштаба. Они показывают относительные характеристики бизнеса, не затуманивая разум миллиардами.

Пример сравнения компаний по мультипликатору

Компания «Большой холдинг» стоит 10 млрд рублей и приносит 20 млн прибыли в год. Это большие числа, но мультипликатор P/E у компании 500. Это значит, что если целиком купить «Большой холдинг» за 10 млрд рублей, то инвестиции окупятся за 500 лет.

Компания «Маленькая лавочка» стоит 200 млн рублей и приносит те же 20 млн прибыли в год. Всё еще большие числа, но мультипликатор P/E уже не 500, а 10 — соотношение стоимости и прибыли лучше, чем у «Большого холдинга».

Мультипликаторы помогают сравнить разные компании на единой шкале.

Мультипликаторы лежат в основе стоимостного подхода к инвестированию, который предлагает находить и покупать акции недооцененных компании. Подробнее об этом мы рассказывали в статье о твиттере и шаурме.

Акции недооцененных компаний приносят более прогнозируемый и стабильный доход, также они менее подвержены риску просадки на фоне кризиса или чрезвычайных событий

Теперь разберем на примерах основные мультипликаторы.

Как инвестировать в акции и не прогореть

P/E — отношение цены компании к прибыли. Если точнее, рыночной цены акции к чистой прибыли на одну акцию. Или рыночной капитализации всей компании к годовой чистой прибыли.

Отношение цены к прибыли — основной показатель. Он отражает, за сколько лет компания себя окупает, и дает сравнивать компании из разных отраслей. Если этот мультипликатор от 0 до 5, то компания недооценена. Если больше — вероятно, переоценена. Мультипликатор меньше 0 говорит о том, что компания принесла убыток.

Но надо понимать, что просто сравнивать две принципиально разные компании по одному показателю P/E опрометчиво. В одной компании на ранней стадии могут быть большие капитальные расходы, которые съедают большую прибыль. А в другой прибыль гораздо меньше, но и капитальных расходов меньше, из-за этого ее показатель P/E будет выглядеть лучше.

P/E — хороший показатель, но не единственный.

P/E «Роснефти» и «Газпрома»

| «Роснефть» | «Газпром» | |

|---|---|---|

| Рыночная капитализация | 4200 | 3600 |

| Прибыль за год | 201 | 411 |

| Мультипликатор P/E | 20,9 | 8,76 |

В этой и в остальных таблицах мультипликаторы рассчитаны по итогам 2016 года по данным financemarker.ru

Капитализация и выручка указаны в млрд рублей

Мультипликатор P/S — это отношение рыночной цены акции к выручке, приходящейся на одну акцию. Его используют для сравнения компаний одной отрасли, где маржинальность будет на одном уровне. Лучше всего подходит для тех отраслей, где считается, что выручка последовательно создает соответствующие объемы прибыли или денежного потока, — например для торговли.

Значение коэффициента меньше 2 считается нормой. P/S меньше 1 указывает на недооцененность. Преимущество P/S в том, что его можно рассчитать для всех компаний, так как его значение бывает только положительным, потому что выручка может быть только положительной.

P/S для НКХП и «М-видео»

| НКХП | «М-видео» | |

|---|---|---|

| Рыночная капитализация | 15 | 69 |

| Выручка | 4,7 | 183 |

| Мультипликатор P/S | 3,19 | 0,38 |

Капитализация и выручка указаны в млрд рублей

Мультипликатор P/BV — это отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию. Его удобно использовать для сравнения банков, потому что активы и пассивы банков почти всегда соответствуют их рыночной стоимости. P/BV не говорит о способности компании приносить прибыль, но дает представление о том, не переплачивает ли акционер за то, что останется от компании, в случае ее мгновенного банкротства.

P/BV меньше единицы — хорошо. На 1 рубль рыночной капитализации приходится более одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть свои доли, то им будет что возвращать.

P/BV больше единицы — плохо. На 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть доли, то на всех не хватит.

P/BV банков «Открытие» и «Санкт-Петербург»

| «Открытие» | «Санкт-Петербург» | |

|---|---|---|

| Рыночная капитализация | 315 | 29 |

| Собственные активы компании | 155 | 60 |

| Мультипликатор P/BV | 2,03 | 0,48 |

Капитализация и активы указаны в млрд рублей

EV — enterprise value

Мультипликатор EV — это справедливая стоимость компании. Определяется так: EV = Рыночная капитализация + Все долговые обязательства − Доступные денежные средства компании.

Посмотрите на две компании и скажите, какая из них обойдется вам дороже при покупке?

EV «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Капитализация | 358 | 396 |

| + | + | |

| Долг | 332 | 152 |

| – | – | |

| Доступные деньги | 67 | 96 |

| = | = | |

| EV | 623 | 452 |

Капитализация, долг и доступные деньги указаны в млрд рублей

Цена «Русгидро» на фондовом рынке — 358 млрд рублей, цена «Интер рао» — 396 млрд. Получается, что «Интер рао» как будто дороже для вас на целых 38 млрд рублей. Но на самом деле это не так, и EV нам это объясняет:

- После покупки «Русгидро» вы получите долги еще на 332 млрд рублей, а в кассе будет 67 млрд — получится, что реально для вас компания обойдется в 623 млрд рублей.

- А если вы купите «Интер рао» за 396 млрд рублей, то вы также получите ее денежные средства в размере 96 млрд. Долг же составит 152 млрд, что даст общую реальную стоимость 452 млрд рублей. Получается, что на самом деле «Русгидро» дороже, причем аж на 171 млрд рублей.

EV — очень важный показатель сам по себе, но главная его польза — в сравнении со следующим показателем.

EBITDA

Мультипликатор EBITDA — это прибыль компании до выплаты процентов, налогов и амортизации.

EBITDA нужна нам, чтобы понять, какую прибыль приносит непосредственно бизнес компании. Умеет компания зарабатывать деньги?

Если еще проще, то EBITDA — это сколько бы компания зарабатывала в идеальных условиях, если бы все заводы у нее уже были, станки не изнашивались, а государство ввело для нее нулевую налоговую ставку.

Отдельная польза мультипликатора EBITDA в том, что он позволяет удобно сравнивать компании одной отрасли, но из разных стран. Ведь если в одной стране налог 13%, а в другой 50%, то, имея одну и ту же прибыль от бизнеса, мы получим разную чистую прибыль. По EBITDA прибыль будет одинаковой.

EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль до налогов | 55 | 68,5 |

| + | + | |

| Амортизация | 24 | 23 |

| + | + | |

| Процентные расход | (−0,902) | 14 |

| = | = | |

| EBITDA | 78,1 | 105,5 |

Прибыль, амортизация и расходы указаны в млрд рублей

Мультипликатор EV / EBITDA — это рыночная оценка единицы прибыли.

С помощью этого показателя сопоставляют компании, которые работают в разных системах учета и налогообложения. Он похож на уже известный вам P/E — соотношение цены и прибыли. Но только теперь вместо рыночной капитализации мы видим реальную рыночную цену компании. А вместо чистой прибыли — более достоверное значение EBITDA .

Помните, мы говорили, что по P/E некорректно сравнивать компании из разных отраслей и в разных жизненных фазах? Проблема была как раз в том, что мы делили рыночную капитализацию на прибыль после всех выплат, налогов и капитальных расходов. А теперь мы смотрим на более чистые и достоверные показатели — по ним компании уже можно сравнивать с большей уверенностью.

EV/EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Рыночная капитализация | 358 | 396 |

| Общий долг | 332 | 152 |

| Денежные средства компании | 67 | 96 |

| EV | 623 | 452 |

| Прибыль до налогов | 55 | 68,5 |

| Чистая прибыль | 39,8 | 61,3 |

| Амортизация | 24 | 23 |

| Уплаченные проценты | −0,902 | 14 |

| EBITDA | 78,1 | 105,5 |

| P/E | 9,01 | 6,47 |

| EV/EBITDA | 7,95 | 4,29 |

Все показатели, кроме мультипликаторов, указаны в млрд рублей

Рассчитанный мультипликатор EV / EBITDA показывает нам, что реальное положение дел обеих компаний лучше, чем это говорит быстрый расчет по P/E . У компаний очень мощная инфраструктура, на которую идет списание амортизации 23—24 млрд рублей в год. Существенная часть прибыли «Интер рао» также идет на погашение долга. А это дополнительные 14 млрд прибыли, которые может добавить компания после погашения долга. Все это учитывается в EV / EBITDA и не учитывается в P/E .

Принцип оценки EV / EBITDA такой же, как и P/E — чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках.

Если бы мы ограничились сравнением P/E , то обе компании не показались бы нам привлекательными. Однако более точный и детальный EV / EBITDA показал, что «Интер рао» не просто явный фаворит в этом сравнении, но и что акции этой компании в принципе хорошая идея для покупки.

Мультипликатор Долг/ EBITDA отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги. Чем меньше лет, тем лучше.

Инвесторы чаще всего сначала смотрят именно на мультипликаторы EV / EBITDA и Долг/ EBITDA . Часто их объединяют в одну пузырьковую диаграмму, на которой по оси Х показатель EV / EBITDA , по оси Y — Долг/ EBITDA , а размер окружности определяют капитализацией компании. Далее таким образом на график помещают все компании одной отрасли:

Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Разумному инвестору остается выбрать компанию слева снизу, изучить ее и проинвестировать.

Мультипликатор EPS — это чистая прибыль на одну обыкновенную акцию. Измеряется как отношение прибыли на количество акций. Для анализа чаще используется рост EPS , то есть процентное изменение прошлого показателя EPS к нынешнему. Очень часто резкий рост или падение прибыли является предвестником соответствующего изменения цены акций.

Например, по итогам 2016 года «Детский мир» показал рост прибыли на 291%. После выхода финансового отчета цена акций поднялась на 35% и сейчас находится в восходящем тренде.

По итогам 2016 года ретейлер «Дикси» показал падение прибыли на 573%. После выхода финансового отчета цена акций упала на 35% и сейчас находится в нисходящем тренде.

При этом сильно полагаться на изменение EPS не стоит. Лучше использовать этот мультипликатор как дополнительный критерий отбора, когда уже произведен отсев по основным мультипликаторам, рассмотренным выше.

Мультипликатор ROE — это доходность акционерного капитала в процентах годовых, то есть рентабельность. По нему можно судить об эффективности компании.

Например, возьмем две автомойки: первая рассчитана на 30 машин, а вторая на 5. Собственных активов у первой намного больше: бо́льшая площадь земли, больше само здание автомойки, больше оборудования. Но если при этом обе автомойки дают одинаковую прибыль, мы увидим перекос в показателе ROE : у маленькой автомойки он будет намного выше. ROE сообщит нам, что маленькая автомойка эффективнее и что закупленное ей оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно автомойку на 5 машин.

А вот реальный пример с уже рассмотренными ранее компаниями.

ROE «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль за год | 40 | 61 |

| / | / | |

| Собственные активы компании | 650 | 419 |

| × 100% | × 100% | |

| ROE | 6% | 15% |

Прибыль и активы указаны в млрд рублей

Получается, что «Интер рао» — более эффективная компания, рентабельность собственного капитала у нее выше.

Особенности использования мультипликаторов

Мультипликаторы следует применять для сравнения компаний из одной отрасли, потому что в зависимости от типа бизнеса компании, его цикличности или других свойств показатели мультипликаторов могут заметно отличаться.

Представьте, например, насколько могут отличаться собственные средства и капитал у Яндекса и «Газпрома». Яндексу не нужно строить трубопровод, чтобы зарабатывать деньги.

А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке? Рентабельность бизнеса совершенно иная, поэтому такое сравнение не всегда корректно.

Разумная инвестиционная стратегия — найти лучшие по мультипликаторам компании в каждой отрасли и составить диверсифицированный инвестиционный портфель.

Еще одна особенность использования мультипликаторов относится к финансовой отчетности банков. В ней вы не найдете выручки, а долги банков нельзя считать так, как мы их считаем для обычных компаний. Именно поэтому для сравнения банков мы не можем использовать целый ряд мультипликаторов, а именно: P/S , EV/S , EV / EBITDA , долг/ EBITDA . Вместо них можно использовать самые универсальные P/E и P/BV .

Налоговый мультипликатор (MRT) - это коэффициент, показывающий, насколько сократится (увеличится) равновесный ВНП при увеличении (уменьшении) налоговых платежей.

Налоги, изменяя величину располагаемого дохода, влияют как на потребление, так и на сбережение, поэтому изменение ВНП в результате введения или изменения величины налогов зависит от соотношения, в котором прирост дохода распадается на потребление и сбережение.

Отсюда: налоговый мультипликатор равен отношению предельной склонности к потреблению (MPC) к предельной склонности к сбережениям (MPS):

(1.4)

В случае, если речь идет о пропорциональных налогах, значение мультипликатора меняется.

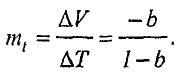

Поскольку предельная склонность к потреблению корректируется на величину налоговой ставки, постольку и налоговый мультипликатор приобретает вид:

(1.5)

Итак, изменение ВНП в результате изменения налогов равно величине этого изменения, умноженной на налоговый мультипликатор:

. (1.6)

Подобно мультипликатору государственных расходов, налоговый мультипликатор действует в обоих направлениях.

Следует отметить, что поскольку все государственные расходы непосредственно входят в совокупный спрос, и их изменение полностью отражается на его величине, то мультипликатор государственных расходов "сильнее", больше налогового мультипликатора.

Государственные расходы - это затраты на содержание института государства, а также правительственные закупки товаров и услуг. Закупки государства в свою очередь подразделяются на два вида: закупки для собственного потребления государства, которые более или менее стабильны, и закупки для регулирования рынка. Через систему расходов происходит перераспределение значительной части национального дохода, осуществляется реализация экономической и социальной политики государства. Расходы идут на военные, экономические, социальные цели, на внешнеэкономическую и внешнеполитическую деятельность, на содержание аппарата управления.

Направленность воздействия государственных расходов на объем производства, доходы и занятость противоположна воздействию налогов. Рост государственных расходов увеличивает совокупный спрос и, следовательно, ведет к расширению объема выпуска продукции, увеличению доходов, снижению безработицы. Однако, все это справедливо только в том случае, если прирост государственных расходов финансируется не за счет увеличения налоговых платежей, а источником роста государственных расходов является сознательно планируемый бюджетный дефицит.

Снижение государственных расходов вызывает обратную реакцию: падение производства и доходов, рост безработицы. При изменении государственных расходов получается мультипликативный эффект-цепочка вторичных, третичных и т.п. потребительских расходов, которые влекут за собой увеличение национального продукта. Мультипликатор государственных расходов показывает прирост ВНП в результате приращения на единицу:

где Myg - мультипликатор государственных расходов;

- изменение государственных расходов.

Если прирост государственных расходов равен 10 ед., а прирост ВНП составил 20 ед., то это значит, что мультипликатор государственных расходов равен 2 ед. Т.е. каждый рубль государственных расходов обеспечивает приращение ВНП в 2 ед.

(1.8)

Также мультипликатор государственных расходов можно найти, зная предельную склонность к сбережениям.

где MPS - предельная склонность к сбережениям.

Зная величину мультипликатора можно прогнозировать увеличение (уменьшение) ВНП в результате увеличения (уменьшения) правительственных закупок. Чем выше значение мультипликатора государственных расходов, тем более мощным средством регулирования национальной экономики является дискреционная фискальная политика.

Под мультипликатором понимается коэффициент, отражающий связь между увеличением (уменьшением) инвестиций и изменением величины дохода. Мультипликатор - это число, на которое должно быть умножено изменение в инвестициях, чтобы получить представление об ожидаемом изменении дохода.

· мультипликатор денежного предложения

· мультипликатор инвестиционных расходов

· мультипликатор правительственных расходов

· мультипликатор потребительских расходов

· мультипликатор чистых налогов

· мультипликатор автономных налогов

· мультипликатор сбалансированного бюджета

· мультипликатор внешней торговли

Мультипликатор инвестиций – это числовой коэффициент, показывающий увеличение ВНП на 1 + n при росте инвестиций на 1.

Мультипликационный эффект является своеобразным экономическим эхом, которое, подобно его акустическому аналогу, многократно повторяет исходный импульс. Доход состоит из потребления и сбережений. Поэтому эффект мультипликатора можно выразить с помощью предельной склонности к потреблению (МРС) и сбережению (MPS):

| (49.1) |

где K– мультипликатор инвестиций.

Чем доля потребления в доходе больше, тем сильнее будет проявляться в экономике эффект мультипликатора, так как рост потребления (расход) одних людей приводит к увеличению доходов других, продавших свои товары и услуги.

Мультипликатор государственных расходов (Government multiplier) (mg) – это показатель, отражающий в какой степени вырастет совокупный доход в ответ на увеличение государственных расходов.

Величина мультипликатора государственных расходов зависит от предельной налоговой ставки. С учетом влияния налоговой ставки на мультипликационный эффект зависимость между изменением государственных расходов и объемом выпуска примет вид:

В открытой экономике на величину мультипликатора государственных расходов, так же как и на налоговый мультипликатор, повлияет предельная склонность к импортированию. Чем выше эта величина, тем ниже мультипликационный эффект.

Налоговый мультипликатор (Tax multiplier) (mt) – это показатель, показывающий зависимость между объемом выпуска и изменением налогов.

Чем ниже предельная налоговая ставка, тем выше мультипликационный эффект, и наоборот.

Снижение налогов увеличивает частный спрос и объем выпуска, а их увеличение снижает его. Так как потребительские расходы зависят от величины налоговой ставки, то с ее учетом налоговый мультипликатор примет вид:

В открытой экономике на величину налогового мультипликатора влияет предельная склонность к импортированию. Чем она выше, тем ниже мультипликационный эффект. Такое же действие происходит и в отношении мультипликатора государственных расходов.

Понятие экономических циклов, причины циклического развития экономики.

Экономический цикл – это промежуток времени между одинаковыми экономическими конъюнктурами, т.е. время от одного состояния экономики до другого, которые условно одинаковы.

Подходы к объяснению циклического развития:

1) Экзогенный,- влияние внешних факторов: политические потрясения, базисные нововведения, динамика численности, населения, открытие крупных месторождений полезных ископаемых, крупные стихийные бедствия;

2) Эндогеный – влияние внутренних: несоответствие между совокупным спросом и совокупным предложением, между совокупными расходами и совокупным объемом производства. Поэтому циклический характер развития экономики может быть объяснен: либо изменением совокупного спроса при неизменной величине совокупного предложения (рост совокупных расходов ведет к подъему, их сокращение обусловливает рецессию); либо изменением совокупного предложения при неизменной величине совокупного спроса (сокращение совокупного предложения означает спад в экономике, его рост - подъем);

3) Синтез экзо- и эндогенного подходов.

Цикл и его фазы.

Экономический цикл – это промежуток времени между одинаковыми экономическими конъюнктурами, т.е. время от одного состояния экономики до другого, которые условно одинаковы.

1) I фаза – ПИК, при котором экономика достигает максимальной активности. Это период сверхзанятости (экономика находится выше уровня потенциального объема производства, выше тренда) и инфляции. (Вспомним, что когда в экономике фактический ВВП выше потенциального, то это соответствует инфляционному разрыву). Экономика в этом состоянии носит название «перегретой»;

2) 2 фаза – СПАД. Экономика постепенно возвращается к уровню тренда (потенциального ВВП), уровень деловой активности сокращается, фактический ВВП доходит до своего потенциального уровня, а затем начинает падать ниже тренда, что приводит экономику к следующей фазе – кризису;

3) 3 фаза – КРИЗИС. Экономика находится в состоянии рецессивного разрыва, поскольку фактический ВВП меньше потенциального. Это период недоиспользования экономических ресурсов, т.е. высокой безработицы;

4) 4 фаза – ОЖИВЛЕНИЕ ИЛИ ПОДЪЕМ. Экономика постепенно начинает выходить из кризиса, фактический ВВП приближается к своему потенциальному уровню, а затем превосходит его, пока не достигнет своего максимума, что вновь приведет к фазе бума.

Исследования природы налога, принципов налогообложения, влияния налогов на национальную экономику имеет принципиальное значение для обоснования фискальной политики.

Одним из инструментов дискреционной фискальной политики являются изменения в налогообложении. Налоги – это обязательные платежи физических и юридических лиц, взимаемые государством для выполнения своих функций. Для соответствия основополагающим принципам при построении налоговой системы используются различные виды налогов. В макроэкономике налоги делятся на: автономные (аккордные), которые не зависят от уровня дохода (обозначим Тa) и подоходные, величину которых будем определять t×Y, где – предельная налоговая ставка.

В рамках кейнсианской модели налоги, так же как и государственные расходы действуют на объем национального производства с мультипликативным эффектом.

Рассмотрим сначала действие мультипликатора автономных налогов.

Уменьшение налогов на величину DT увеличит планируемые расходы на mpc×DT. Равновесие переместится из точки А в точку В, а доход увеличится с Y1 до Y2 на величину равную DY (рис.4.3).

Рис. 4.3. Влияние снижения налогов на равновесный доход

, где - налоговый мультипликатор - отношение изменения объема выпуска к вызвавшему его изменению налогов.

Следует обратить внимание, что мультипликатор налогов всегда величина отрицательная. Это означает, что его действие на доход обратное.

Если предположить, что все налоговые отчисления в государственный бюджет зависят от динамики текущего дохода Y, тогда сумма налоговых поступлений (налоговая функция) равна: Т = Тa + t×Y, где t – предельная налоговая ставка.

В этом случае функция потребления имеет вид:

C = a + mpc×(Y – (Тa + t×Y)), а модель равновесного объема производства: , где - мультипликатор государственных расходов, с учетом ставки t подоходного налога.

При наличии подоходного налога соответственно мультипликатор налогов равен: , а мультипликатор трансфертов: .

Рассмотрим взаимосвязь между государственными расходами и налоговыми поступлениями (к ним сведем все доходы государственного бюджета).

Бюджетный дефицит – это превышение размера государственных расходов над величиной бюджетных поступлений в текущем году.Когда правительство имеет дефицит бюджета, то его расходы больше доходов. По установленным международным стандартам бюджетный дефицит не должен превышать 5% от суммы валового внутреннего продукта (ВВП).

Различают структурный и циклический дефицит. Дефицит, заложенный в структуру доходов и расходов при формировании бюджета, называется структурным. Он рассчитывается как разность между текущими государственными расходами и доходами, которые могли бы поступить в бюджет при условии полной занятости при существующей системе налогообложения.

Однако реальный дефицит может оказаться больше структурного. Основной причиной этого в странах с рыночной экономикой является спад производства. Он приводит, с одной стороны, к сокращению доходов предпринимателей, населения, что уменьшает налоговые поступления в бюджет, а с другой – к росту выплат по безработице и другим социальным программам, что увеличивает расходы государства. Разность между реальным и структурным дефицитом называется циклическим дефицитом бюджета. Циклический бюджетный дефицит – это дефицит государственного бюджета, вызванный автоматическим сокращением налоговых поступлений и увеличением государственных трансфертов на фоне спада деловой активности.

Если же реально наблюдаемый дефицит бюджета меньше структурного, разница между структурным и реальным дефицитом называется циклическим излишком. В случае, когда при формировании бюджета закладывается превышение доходов над расходами, говорят об излишке доходов бюджета.

Равенство Рикардо: альтернативный взгляд на проблему бюджетного дефицита

Большинство экономистов убеждены в том, что дефицит государственного бюджета означает уменьшение национальных сбережений и инвестиций. Однако небольшая группа ученых не согласна с этим утверждением. Их взгляды базируются на выводах из так называемого равенства Рикардо, получившего название по имени выдающегося экономиста XIX в. Давида Рикардо, первым проанализировавшего его в своих теоретических работах (и первым поставившего под сомнение возможность его практического применения).

Теоретические построения Д.Рикардо выглядят следующим образом. Представьте, что государство перестает получать доход в виде налогов, а его расходы остаются на прежнем уровне. Вследствие бюджетного дефицита общественные сбережения сократятся. Но если домашние хозяйства направят все сэкономленные средства не на потребление, а на сбережения, их объем вырастет ровно настолько, насколько уменьшатся общественные сбережения. В результате национальные сбережения, равные сумме общественных и частных, останутся на прежнем уровне. Не изменится ни предложение заемных средств, ни равновесная ставка процента. Таким образом, в экономике не произойдет никаких изменений, кроме относительного перераспределения общественных и частных сбережений.

Уместно поинтересоваться, а направят ли домашние хозяйства сумму, равную объему неуплаченных налогов на сбережения? Д.Рикардо дает такое объяснение. Население понимает, что рост бюджетного дефицита означает увеличение в недалеком будущем налогов для покрытия накопившегося государственного долга. Отмена налогов и рост бюджетного дефицита представляют собой не подарок, а просто временную отсрочку уплаты долга. Поэтому население будет вынуждено направлять средства, полученные в результате налоговой льготы, не на потребление, а на сбережения, чтобы компенсировать снижение уровня жизни, которое наступит в будущем при введении повышенных налогов.

Источник: Мэнкью Н.Г. Принципы экономикс. СПб.: Питер Ком, 1999. – С. 552.

Основным вопросом бюджетно-налоговой политики является вопрос: должен ли быть бюджет сбалансирован или сбалансированность бюджета должна быть подчинена целям стабилизации экономики. Можно выделить три основные концепции регулирования бюджетного дефицита: ежегодное балансирование, балансирование в ходе экономического цикла и концепция функциональных финансов.

Концепция ежегодного балансирования основана на равенстве Д.Рикардо, в котором объемы налоговых поступлений настоящего и будущего периодов должны быть равны расходам аналогичных периодов. Экономические субъекты действуют рационально и адекватно оценивают текущие и будущие события, любой прирост задолженности государства воспринимают как прирост налогов в будущем, так как другого источника доходов, кроме налогов, у государства нет. При этом не имеет значения, как именно формируется прирост задолженности. Формально это можно выразить следующим образом:

, где r – ставка процента.

Данное уравнение называется рикардианским равенством, или государственным бюджетным ограничением.

Однако такое ежегодное балансирование снижает или вовсе исключает эффективность фискальной политики государства. Так, в период спада и длительной безработицы доходы населения падают, следовательно, уменьшаются и налоговые поступления в бюджет. В данном случае государство для балансирования бюджета должно либо увеличить налоги, либо снизить собственные расходы, что приведет к уменьшению совокупного спроса.

В условиях инфляции при повышении денежных доходов автоматически увеличиваются и налоговые поступления. Для уменьшения налоговых поступлений государство должно снизить налоговые ставки или увеличить государственные расходы, но обе эти меры или их сочетание приведут к росту деловой активности, занятости и в конечном итоге не уменьшат инфляцию. Следовательно, ежегодное балансирование бюджета с помощью оперативного государственного регулирования доходов и расходов не обеспечивает стабильности экономики в длительном периоде.

Концепция циклического балансирования бюджета предполагает, что правительство осуществляет антициклическое воздействие и одновременно балансирует бюджет. Чтобы противостоять спаду, правительство снижает налоги и увеличивает государственные расходы, т.е. сознательно идет на допущение дефицита бюджета. Затем проводит противоположную политику, а возникшее положительное сальдо бюджета использует для возмещения предыдущего дефицита. Однако проблемой данной концепции является то, что подъемы и спады в экономическом цикле не совпадают во времени, не одинаковы по глубине и не равнозначна реакция субъектов хозяйствования на фискальные меры государства.

Идея концепции функциональных финансов основана на том, что государство должно заботиться не о балансировании бюджета, а о макроэкономической стабильности экономики. Сторонники данной концепции считают, что налоговая система должна стимулировать налоговые поступления. Они будут увеличиваться автоматически по мере экономического подъема, а значит, дефицит бюджета будет самостоятельно ликвидироваться. Кроме того, права и возможности правительства по выпуску займов и эмиссии денег безграничны и они могут практически финансировать любой дефицит. Считается также, что при большом объеме национального богатства, в том числе и у населения, проблема дефицита государственного бюджета не является обременительной и острой для национальной экономики.

Государство строит свою бюджетно-налоговую политику так, что периодически использует все три концепции, при этом оперируя одновременно как расходами, так и налогами.

Однако при выборе между инструментами фискальной политики следует учитывать, что при росте государственных расходов и снижении налогов на равную величину национальный доход возрастет в большей степени при росте госрасходов, а бюджетный дефицит будет большим при снижении налогов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором.

Если государственные расходы и автономные налоговые отчисления возрастают на одну и ту же величину (G=Т), то и равновесный объем производства возрастает. В этом случае говорят о мультипликаторе сбалансированного бюджета.

Сравним мультипликативный эффект, который дает изменение автономных расходов государства и налогов. Изменение величины государственных закупок приводит к изменению дохода: , а изменение автономных налогов приводит к изменению дохода: . Общее изменение Y произойдет под суммарным воздействием этих двух эффектов, т.е. . Следовательно, .

А поскольку бюджет сбалансированный, т.е. , после замены получим: , т.е. мультипликатор сбалансированного бюджета равен 1.

Следует заметить, что когда появляется подоходный налог, мультипликатор сбалансированного бюджета (G=Т) не равен 1. Докажем это: . Поскольку бюджет сбалансированный, то заменив Т на G и перегруппировав, получим: . Очевидно, что величина >1.

Таким образом, если рост государственных расходов финансируется за счет роста налогов, то конечный прирост национального дохода равен первоначальному приросту государственных расходов.[19]

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Читайте также: