Как изменить систему налогообложения для ип тинькофф

Опубликовано: 30.04.2024

Если решили поменять систему налогообложения, эта статья для вас. Бухгалтеры рассказывают, какие заявления и в какие сроки оформить, чтобы не ошибиться. В статье — примеры для упрощенки, патента и вмененки.

Зачем менять систему налогообложения

Поменять систему налогообложения, Налоговый кодекс:

Есть два повода поменять систему налогообложения: по желанию или по требованию налогового кодекса.

В зависимости от системы размер налогов может отличаться в несколько раз, поэтому одному бизнесу больше подходит патент, другому — упрощенка 15% или 6%.

Магазин закупил запчасти на 70 000 тысяч рублей и продал за 100 000.

Представим, что магазин на упрощенке 6%. Он платит налог с дохода: доход — сто тысяч, налог — 6000, или шесть процентов от ста тысяч.

Теперь посчитаем налог на упрощенке 15%. Налог — это разница между доходами и расходами, которую надо умножить на пятнадцать процентов. Получается, магазин платит 4500 рублей и сокращает налог почти в полтора раза.

У каждой системы свои критерии. Например, индивидуальный предприниматель не вправе работать на патенте, если у него в штате больше пятнадцати сотрудников. Допустим, магазин начинал на патенте, потом увеличил штат, и теперь обязан перейти на другую систему налогообложения.

Штрафы за недоплату налогов — 122-я статья Налогового кодекса

По Налоговому кодексу, компания сама следит, отвечает ли она критериям системы налогообложения. Если нет, придется переходить на другую систему, иначе образуется долг по налогам. А за это полагается штраф.

«Росагро-консалтинг» перешла с общей системы на упрощенку шесть процентов.

Сначала всё было в порядке: «Росагро» отвечала требованиям работы на УСН 6% и платила налоги, сколько нужно.

Потом другая компания выкупила долю в «Росагро» — пятьдесят процентов. В Налоговом кодексе есть требования для упрощенки: доля одной компании в другой должна быть не больше четверти. Выходит, «Росагро» больше не может работать на УСН 6% и обязана перейти на другую систему налогообложения.

«Росагро» не поменяла систему и платила налоги по-старому три года. Через три года налоговая пересчитала налоги «Росагро» так, будто она работает на общей системе налогообложения, и потребовала доплатить 11,8 миллиона рублей.

Судебное дело на Российском налоговом портале

Правила перехода на другую систему

Статьи Дела:

Есть общие правила для смены системы налогообложения, они подходят для любой системы.

Убедиться, что компания подходит под критерии системы налогообложения. Каким компаниям какая система налогообложения подходит — отдельная тема, мы рассказываем об этом в статьях «Дела». Еще можно посмотреть таблицу налоговой: в таблице — сравнение всех систем. Основные критерии:

Заполнить заявление о переходе на другую систему. Заявление — документ, в котором компания говорит налоговой, что хочет перейти на новую систему. Без заявления компания не вправе считать и платить налоги по-новому.

У налоговой два похожих термина: «заявление» и «уведомление». Для патента и вмененки компания заполняет заявление, а для упрощенки — уведомление, по смыслу это одно и то же. Просто знайте, что есть два термина.

Заявление можно заполнять от руки или на компьютере и потом распечатать. Требования налоговой:

- использовать чернила черного, фиолетового или синего цвета;

- нельзя исправлять ошибки в распечатанном или написанном заявлении;

- нельзя распечатывать заявление на одном листе с двух сторон.

Ошибаться в заявлении нельзя. Опечатка — тоже ошибка: если в заявлении «Иваан» вместо «Иван», налоговая вправе вернуть заявление.

Подготовить копии документов. При переходе на упрощенку нужно подтвердить, что бизнес подходит под ее условия. Для этого делаете копии документов:

- декларацию о прибыли;

- справку об остаточной стоимости;

- среднесписочную численность сотрудников;

- данные о доле участия других компаний.

Для перехода на патент и вмененку подтверждающие документы не нужны.

Подождать, пока налоговая поменяет систему. Налоговая рассматривает заявления на патент и вмененку пять рабочих дней. Для упрощенки ждать ответа от налоговой не нужно, но стоит сохранить подтверждения, что подавали заявление. Если подавали заявление лично, подходит копия заявления с отметкой налоговой, если по почте — опись вложений.

Убедиться, что налоговая изменила систему. Способы зависят от того, какую систему вы выбираете. Для патента налоговая выдает патент, это и есть подтверждение. Для ЕНВД — уведомление, а для упрощенки — ничего. Зато можно попросить письмо, где налоговая говорит: «Да, ИП Машкина А.А. на упрощенке 6%».

Для подтверждения о переходе на упрощенку подходит запрос в налоговую. Открываете сайт и в свободной форме пишете, какое письмо нужно от налоговой. Она ответит за тридцать рабочих дней. Пример запроса:

Прошу предоставить информационное письмо (форма 26.2-7), которое подтверждает, что ИП применяет упрощенную систему налогообложения. Объект налогообложения — «Доходы».

ИП Машкина Мария Марьевна,

Бухгалтерия клиентам Модульбанка: считаем налоги, сдаем отчетность, сами разговариваем с налоговой. Бесплатно, за 11 000 рублей в год или за 21 000 рублей в квартал, в зависимости от сложности.

Упрощенка 6% или 15%

Об упрощенке, 346.11-я статья Налогового кодекса

Упрощенка, или УСН — одна из систем налогообложения. Она «упрощенная», потому что компании отчитываются раз в год и платят один налог.

Вопросы и ответы об упрощенке 6%

Упрощенная система бывает двух видов: «Доходы» и «Доходы минус расходы». Они отличаются расчетом налогов.

Одно из направлений деятельности банка Тинькофф — обслуживание бизнес-сектора. Для индивидуальных предпринимателей разработано специальное предложение — Тинькофф бухгалтерия. О том, что это такое, и как работает, будет рассказано на портале Бробанк.ру.

| Обслуживание | 0 Р |

| % на остаток | до 7% |

| Пополнение | От 50 руб. |

| Платеж | От 1 руб. |

| Перевод | 1 руб. |

| Овердрафт | Есть |

Что такое Тинькофф бухгалтерия

Сервис Тинькофф бухгалтерия оказывает услуги по бухгалтерскому обслуживанию индивидуальных предпринимателей и организаций. Принято разделять два направления: онлайн-бухгалтерия, которая подключается ИП для дистанционного взаимодействия со специалистом, и бухгалтерское обслуживание.

Первый вариант предполагает обслуживание индивидуальных предпринимателей, которые не хотят или не могут сами заниматься заполнением документов для налоговой и сдачей отчетности. Бухгалтерское обслуживание — расширенный вариант сотрудничества, при котором ИП или организация пользуются услугами личного бухгалтера.

Преимущества сервиса

В обоих случаях речь идет о найме удаленного сотрудника, который будет вести дела предпринимателя или компании, без зачисления в штат. Чтобы законно заниматься предпринимательской деятельностью, необходимо вовремя сдавать отчетность. Для этого придется привлекать «реального» бухгалтера, что достаточно дорого. Стоимость услуг специалиста, особенно для начинающих предпринимателей, окажется неподъемной.

Преимущества предложения Тинькофф-бизнес:

- Дистанционное взаимодействие и решение всех вопросов в режиме 27/7.

- Своевременное выполнение специалистом трудовых обязанностей, без просрочек и опозданий.

- Высокий профессионализм: за обслуживание бизнеса берутся специалисты высшей категории.

- Автоматический расчет налогов по ЕНВД и УСН (онлайн-бухгалтерия).

- Автоматический расчет страховых взносов для ИП (онлайн-бухгалтерия).

Большинство предпринимателей не разбирается в правилах заполнения документации для сдачи в налоговые органы. Учитывая то, что здесь важно соблюдать и сроки сдачи отчетности, предложение Тинькофф-бизнес еще более актуально для предпринимателей. И обходится оно дешевле, чем взаимодействие с бухгалтером напрямую.

Как работает онлайн бухгалтерия

Из наименования сервиса понятно, что речь идет о дистанционном взаимодействии. Онлайн-бухгалтерия представляет собой автоматизированную систему, которая помогает индивидуальному предпринимателю взаимодействовать с налоговыми и прочими контрольными органами. Основное преимущество здесь заключается в доступности сервиса: онлайн-бухгалтерия является бесплатной. За основные виды услуг предприниматели ничего не платят.

| Обслуживание | 690 Р |

| % на остаток | до 7% |

| Пополнение | 0 руб. |

| Платеж | От 19 руб. |

| Перевод | 0 руб. |

| Овердрафт | до 2 млн. р. |

Сервис рассчитан только на индивидуальных предпринимателей. Игроки рынка с другой организационно-правовой формой деятельности не смогут подключить сервис. Применяются налоговые режимы ЕНВД и УСН. Сервис в автоматическом режиме рассчитывает и страховые взносы, которые ИП выплачивает за себя и за своих наемных сотрудников. Взаимодействие происходит следующим образом:

- Предприниматель подключается к онлайн-сервису и предоставляет данные по своей деятельности.

- В личном кабинете загружается документация по деятельности ИП: все достаточно понятно устроено, поэтому даже неопытный пользователь быстро разберется, что и куда необходимо загружать.

- Система обрабатывает полученную от клиента информацию.

- Система самостоятельно формирует отчетность для контролирующих органов.

- В личном кабинете ИП отслеживает всю бухгалтерию по своей деятельности.

Если налоговые органы обнаруживают ошибку, либо решают уведомить предпринимателя о чем-либо, онлайн-бухгалтерия выполняет роль своеобразного посредника. Все документы сдаются и принимаются только в электронном виде, поэтому лично контактировать с налоговыми органами предпринимателю не придется.

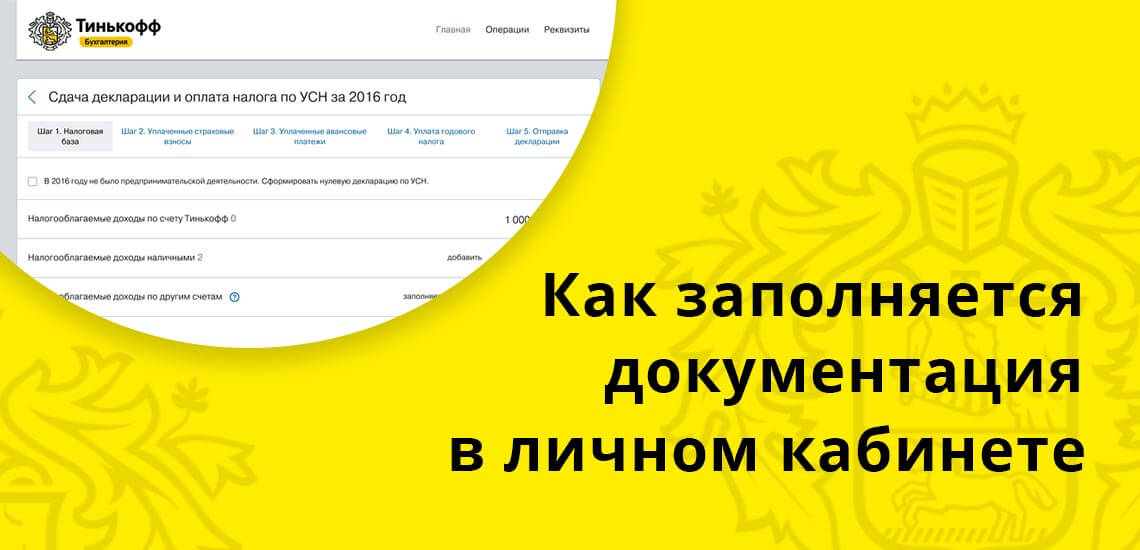

Как заполняется документация в личном кабинете

Суть онлайн-бухгалтерии состоит в том, что в личном кабинете предпринимателю открывается функционал, который будет помогать заполнять всю отчетную документацию. ИП не придется самостоятельно подолгу сидеть над отчетными документами, высчитывая все суммы на калькуляторе. За него это сделает автоматизированная система.

Интерфейс намеренно разрабатывали таким образом, чтобы новички могли без посторонней помощи заполнять отчетную документацию. Виртуальный бухгалтер без участия клиента посчитает, сколько налогов необходимо заплатить, и как это сделать с минимальными затратами.

К примеру, страховые взносы и подоходные налоги на УСН можно оплачивать разом, — в конце года. Но при едином платеже ИП понесет больше расходов. Поэтому система ему подскажет, что оплачивать налоги отдельными платежами намного выгоднее. И таких полезных подсказок в личном кабинете у ИП будет много.

Бухгалтерия заполняет все бумаги на внесение авансовых платежей и налога. Клиенту не придется каждый раз самостоятельно заполнять платежки, и прописывать реквизиты налогового органа с многозначными КБК.

Как отправляются платежи

Тинькофф бухгалтерия максимально подходит для тех ИП, у которых есть действующий расчетный счет в Тинькофф Банке. В этом случае бухгалтерия сможет самостоятельно формировать и рассчитывать все платежи, и выставлять клиенту счета на оплату. Останется только активировать операцию в личном кабинете.

Если расчетный счет открыт в Тинькофф Банке, то в личном кабинете он отображается автоматически. При наличии счета в другой кредитной организации, его потребуется вписывать в отчетные документы вручную.

Онлайн-бухгалтерия распознает, с каких поступлений уплачивается налог, а с каких — нет. К примеру, возврат средств не является доходом, поэтому с него платить налог не нужно. Сервис умеет распознавать операции, которые не подпадают под налогообложение. Прочие инструменты сервиса:

- Напоминание — онлайн-бухгалтерия напомнит предпринимателю, что и куда необходимо платить.

- Составление документации — ИП вручную вводит только исходные данные, все остальные расчеты за него сделает система.

- Оплата фиксов в ПФР и ФФОМС — за предпринимателя и за каждого наемного сотрудника система рассчитывает сумму страховых платежей.

- Отправка документации — после заполнения исходных данных в декларации предпринимателем, бухгалтер произведет расчет, проверит информацию, предложит подписать документ для отправки.

- Наличие КЭП — квалифицированной электронной подписи.

Таким образом, если ИП что-то забудет оплатить, онлайн-бухгалтер вышлет в его адрес уведомление. Допущение ошибок со стороны сервиса — исключено. Программа работает без сбоев, поэтому предпринимателю не придется решать спорные вопросы с налоговыми органами.

Как подписывается отчетная документация

Декларация и и прочие отчетные документы заполняются предпринимателем вручную, подписываются, и предоставляются в территориальный налоговый орган. Так происходит взаимодействие ИП с налоговыми инспекциями в реальной жизни.

При использовании онлайн-бухгалтерии документы отправляются в электронной форме. Для подписи электронного документа, без которой он будет недействительным, предпринимателю бесплатно выдается КЭП — квалифицированная электронная подпись.

При помощи КЭП ИП может подписывать любую документацию. Несколько лет назад налоговые органы стали обрабатывать электронную документацию, поступающую от налогоплательщиков. Поэтому подобный вариант взаимодействия с законодательной точки зрения свободно используется.

Полноценное бухгалтерское обслуживание в Тинькофф-Бизнес

Клиенты Тинькофф Банка могут заказать полное бухгалтерское и кадровое обслуживание для своего бизнеса. Здесь в качестве потенциальных клиентов рассматриваются не только ИП, но и организации любого уровня — от небольших компаний до крупных предприятий. В данном случае речь идет о дистанционном взаимодействии с реальным профессионалом, который будет обслуживать бизнес “от и до”.

Взаимодействие между предпринимателем и бухгалтером производится в личном кабинете, по телефону, через приложение или электронную почту. Через Тинькофф Банк отчетность сдается бухгалтером лично. Предприниматель не заполняет никакие документы и не посещает налоговую инспекцию самостоятельно. Услуги бухгалтера:

- Заполнение и подача налоговых деклараций.

- Составление трудовых и гражданско-правовых договоров.

- Расчет и начисление заработной платы.

- Уплата всех страховых взносов.

- Заполнение КУДИР.

- Увольнение сотрудников.

- Ведение зарплатных проектов.

Это только часть услуг, которые бухгалтер оказывает для бизнеса. В отличие от онлайн-сервиса, этот вид дистанционной бухгалтерии — платный. Стоимость рассчитывается по тарифам Тинькофф-Бизнес после регистрации и открытия личного кабинета.

Для новых клиентов, заключающих с Тинькофф Банком договор на расчетно-кассовое обслуживание, услуги удаленного бухгалтера идут в виде бонуса в течение нескольких месяцев. Это одна из многочисленных привилегий, которые становятся доступными клиентам после подписания соглашения с банком Тинькофф.

Анатолий Дарчиев - высшее экономическое образование по специальности "Финансы и кредит" и высшее юридическое образование по направлению "Уголовное право и криминология" в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности. darchiev@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

- Без поездок в налоговую и к нотариусу

- Переход на упрощенку — сразу

- Бесплатно: без оплаты госпошлины, услуг курьера и нотариуса

- Поддержка по телефону — 24/7

Тинькофф – один из наиболее известных банков, которые сделали ставку на удаленную работу с клиентами. Преимущественная сфера деятельности этого банка – обслуживание и кредитование физических лиц, однако Тинькофф также предлагает услуги для предпринимателей: здесь можно бесплатно зарегистрировать ИП или оформить юридическое лицо.

ИП или ООО — что выбрать

Начинающие бизнесмены часто затрудняются с выбором формы деятельности. Индивидуальным предпринимателем нужно становиться в том случае, если объем вашего бизнеса невысок, вы работаете самостоятельно либо управляете делами единолично.

ООО, в свою очередь, выбирают для крупных предприятий с большим финансовым оборотом. Эта форма позволяет управлять компанией вместе с другими участниками, вы также сможете привлекать инвесторов, открывать филиалы и выпускать акции.

Преимущества регистрации через сервис Тинькофф

Постановка на учет через банк Тинькофф дает бизнесмену выгодные условия и преимущества:

Этапы регистрации ИП и ООО

Оформление происходит в несколько простых шагов:

- Заполните заявку онлайн на сайте банка, в специальной форме регистрации.

- Сотрудник банка бесплатно доставит вам документы.

- Подтверждение об успешной регистрации в ФНС придет на электронную почту.

Какие нужны документы для регистрации ИП

Внимание! Для регистрации ИП через Тинькофф достаточно иметь паспорт, СНИЛС и ИНН.

Сотрудники Тинькофф сами подготовят все остальные бумаги, обратятся в налоговую инспекцию и к нотариусу. Клиенту остается только встретиться с представителем банка и показать ему оригинал паспорта, после чего можно работать в качестве ИП.

Необходимые документы для регистрации ООО

Оформление ООО – более сложный процесс, который необходимо осуществить самому предпринимателю. Тем не менее, специалисты банка помогут собрать и правильно оформить все важные бумаги.

При создании ООО Тинькофф предлагает выбрать один из типов будущей компании:

- упрощенный – подойдет в том случае, если клиент является единственным руководителем и учредителем;

- расширенный – позволяет расширить список учредителей до 50 лиц.

Независимо от выбранного типа, предпринимателю следует заполнить форму путем последовательного ответа на несколько вопросов. После этого система подготовит документы, которые остается распечатать и предъявить в налоговой инспекции.

Подготовленный список бумаг включает в себя:

- заявление о регистрации;

- Устав фирмы;

- Решение собственника (один учредитель) или Договор об учреждении общества (несколько учредителей);

- квитанцию об уплате госпошлины.

Справка! Сервис также выдаст подробную инструкцию о дальнейших действиях, необходимых для создания ООО.

Какую систему налогообложения выбрать

Для индивидуальных предпринимателей предусмотрено несколько систем налогообложения, которые разработаны для разных видов деятельности.

Особенности налоговых систем:

- Общая система (ОСН) устанавливается для всех лиц, если они не выбрали другой режим. Ее выбирают те бизнесмены, которые часто возвращают НДС, имеют большую фирму (свыше 100 сотрудников) и не могут применять другие системы.

- Упрощенная система (УСН) требует уплаты одного налога и страховых отчислений. Бизнесмен может платить 6% от получаемых доходов, либо 15% от прибыли (разницы между выручкой и затратами).

- Налог на вмененный доход (ЕНВД) применяется для некоторых видов деятельности с нестабильным доходом. Налог в размере 15% уплачивается от заранее рассчитанного дохода, а не от реальной выручки. К примеру, владельцы кафе платят налог в зависимости от площади зала или количества работников.

- Патентная система (ПСН). В данном случае ставка налога зависит от патента, который приобретается бизнесменом.

В случае затруднений сотрудники Тинькофф помогут выбрать наиболее оптимальный вариант.

Как выбрать коды ОКВЭД

В процессе регистрации также нужно выбрать коды ОКВЭД (классификатор видов деятельности), которые наиболее однозначно подходят к вашему будущему бизнесу.

Чтобы найти нужный код, двигайтесь в классификаторе последовательно. Например, если вы продаете выпечку, выберите раздел «Торговля оптовая и розничная» – «Торговля розничная» – «Торговля хлебом, хлебобулочными и кондитерскими изделиями».

Важно! Вы можете выбрать несколько кодов, однако деятельность с наибольшим доходом должна быть указана в качестве основной.

Актуальные коды ОКВЭД можно посмотреть здесь.

Систему налогообложения выбирают на этапе регистрации бизнеса. Обычно это упрощёнка или спецрежимы — патент и ЕНВД, реже — ОСНО и ЕСХН. Но этот выбор не навсегда, и, если режим перестал вас устраивать, его можно поменять.

Патентная система налогообложения

ООО работать на патенте нельзя, а индивидуальные предприниматели могут перейти на эту систему налогообложения, если:

- численность работников не превышает 15 человек;

- законодательство соответствующего субъекта РФ разрешает применять патент;

- бизнес ИП включён в перечень видов предпринимательской деятельности для ПСН — на сайте ФНС проверьте, верно ли определился ваш регион, для этого поднимитесь в самый верх страницы.

Перейти на патент нельзя тому, чья деятельность из перечня осуществляется по договору простого товарищества или договору доверительного управления имуществом.

Когда и как перейти на патент

Заполните форму заявления и подайте её в налоговую за 10 дней до начала применения патента. Сделать это можно лично, через представителя, по почте ценным письмом или в электронном виде, например через оператора ЭДО.

Дальше работает налоговая. В течение пяти дней она выдаст вам патент или уведомит об отказе в его выдаче. Она же поставит вас на учёт — датой постановки будет день начала действия патента.

Подробнее об отказе от текущей системы налогообложения читайте в конце статьи.

Единый налог на вмененный доход

Перейти на ЕНВД могут только некоторые сферы бизнеса. Также существуют территориальные ограничения. Узнать, нет ли запретов в вашем регионе, можете в своём отделении налоговой или на сайте ФНС.

Когда и как перейти на ЕНВД

В течение пяти рабочих дней с начала деятельности подайте заявление о постановке на учёт в налоговую инспекцию по месту осуществления деятельности или по по месту нахождения организации ( в случае с ИП — по месту жительства).

Заявление для ООО — ЕНВД-1, заявление для ИП — ЕНВД-2

Когда будете заполнять заявление, не запутайтесь при выборе кода вида предпринимательской деятельности. Это не ОКВЭД, а код из Приложения № 5 к Порядку заполнения налоговой декларации по ЕНВД.

Упрощённая система налогообложения

Работать на УСН могут ИП и организации с доходом и остаточной стоимостью менее 150 млн рублей и небольшим штатом сотрудников — до ста человек.

Для организации есть особые условия:

- доля других компаний не должна превышать 25%,

- у вас не должно быть филиалов,

- по итогам девяти месяцев года, в котором вы подаёте уведомление о переходе на УСН, доходы организации не превышают 112,5 млн рублей ( ст. 346.12 НК РФ).

Когда и как перейти на УСН

Перейти на УСН можно с нового календарного года. Для этого подайте уведомление в инспекцию по месту нахождения организации или месту жительства ИП не позднее 31 декабря предшествующего года.

В уведомлении укажите:

- выбранный объект налогообложения;

- (для ООО) остаточную стоимость основных средств и размер доходов по состоянию на 1 октября предшествующего переходу года.

Если вы хотите перейти с одной УСН на другую, например с УСН «Доходы» на УСН «Доходы минус расходы», используйте форму 26.2−6.

Вынужденный переход на УСН с ЕНВД

Ждать конца года не нужно, если вы перестали быть налогоплательщиками ЕНВД.

Действуйте так:

- перейдите на УСН с начала того месяца, в котором прекращена обязанность по уплате единого налога;

- в течение первых пяти рабочих дней того же месяца подайте в ФНС заявление о снятии организации с учёта в качестве плательщика единого налога ( форма № ЕНВД-3).

- не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД отправьте в ФНС уведомление о переходе на УСН ( форма № 26.2−1).

Единый сельскохозяйственный налог

Этот режим создан для производителей сельхозпродукции: молочных заводов, фермерских угодий, рыболовецких артелей. Также его применяют организации, которые оказывают услуги сельхозпроизводителям: косят траву, убирают урожай, пасут скот.

Доход этих компаний должен минимум на 70% состоять из прибыли от реализации сельхозпродуктов или услуг.

Когда и как перейти на ЕСХН

Выбрать ЕСХН можно с начала календарного года. Для этого составьте и отправьте уведомление в налоговую по месту нахождения организации или месту жительства ИП не позднее 31 декабря предыдущего года.

Общая налоговая система

Если вы решили, что вам выгоднее работать на этом режиме, дождитесь окончания года и подайте уведомление об отказе от текущей налоговой системы. В случае с ПСН никаких уведомлений писать не надо, вы автоматически перейдёте на ОСНО после окончания действия патента. Подробнее об уведомлениях и заявлениях на отказ рассказываем ниже.

На ОСНО могут работать все без ограничений

Как отказаться от текущего режима

Патент

Отказаться от ПСН можете до его получения — у вас есть целых 5 рабочих дней после запроса на его выдачу. Для этого напишите в налоговую заявление об отказе в свободной форме.

Чтобы уйти от патента в другое время, должны быть соблюдены следующие условия:

- Вы прекратили заниматься деятельностью, в отношении которой применяется ПСН. Для отказа в течение 10 дней напишите в налоговую заявление по форме № 26.5−4.

- Вы наняли больше 15-ти человек или сильно увеличили годовой доход, превысив ограничения работы по патенту. Для отказа напишите заявление по форме № 26.5−3 не позднее 10 дней с момента превышения ограничений.

ЕНВД

Уйти с ЕНВД, потому что вам выгоднее другой режим, можно с начала календарного года. Отказаться от него в другое время можно в двух случаях:

- вы не ведёте деятельность, попадающую под ЕНВД;

- вы больше не подходите под критерии плательщика единого налога.

В любом случае налоговая должна знать о вашем решении. В течение 5 дней с начала года или прекращения деятельности на ЕНВД отправьте заявление в ИФНС.

Компании отказываются от ЕНВД по форме ЕНВД-3, а ИП — по ЕНВД-4.

Упрощённая система

Отказаться от упрощёнки из-за смены режима можно только с начала года. Чтобы сообщить об этом инспекции, отправьте в ИФНС уведомление по форме № 26.2−3 не позднее 15 января.

Уйти от УСН в течение года можно только если вы перестали вести « упрощённую» деятельность, например сменили профиль бизнеса. Об этом нужно уведомить налоговую в течение 15 дней с момента окончания этой деятельности. Рекомендуемая форма уведомления — № 26.2−8.

ЕСХН

С сельскохозяйственным налогом ситуация такая же, как с УСН. Меняйте режим в начале года. В другое время — если вообще прекратили вести подходящий под ЕСХН бизнес. Только уведомите об этом налоговую не позднее чем через 15 дней после прекращения деятельности.

Коротко

- Выбранный налоговый режим не навсегда. Главное — соответствовать требованиям законодательства и подать бумаги вовремя.

- Перейти на упрощёнку и ЕСХН можно только с начала года, но у УСН есть исключение — вынужденный переход с ЕНВД.

- Перейти на патент и ЕНВД можно в течение года.

- Для смены режима чаще всего требуются заявление о переходе на новую систему налогообложения и уведомление об отказе от старой. Исключение — ОСНО и патент, там при отказе ничего писать не нужно.

- Если бизнес перестал соответствовать требованиям выбранной системы налогообложения, от неё нужно отказаться и сообщить об этом в налоговую. Иначе получите штраф, например по ст. 126 НК РФ.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Тарифные планы на РКО в Тинькофф Банке (информация предоставлена юр. лицам)

Плюсы банковского обслуживания

- Выполнение доставки документации.

- Осуществление срочных переводов в круглосуточном режиме.

- Предоставление персонального менеджера и техподдержки (круглые сутки).

- Выдача реквизитов в день подачи заявления.

- Способность вести бесплатную онлайн-бухгалтерию.

- Пользование комфортабельным мобильным банком.

- Бонусы от банковских партнеров (до 218 тыс. руб.).

Тинькофф представляет собой бизнес-экосистему. Открывая счет, предпринимателям предоставляется корпоративная карта, бесплатная функция ведения онлайн-бухгалтерии, составление зарплатного проекта и большое число различных услуг и предложений от партнеров банка (больше 70).

Простой

далее 490 руб./мес.

Бесплатные платежи (переводы)

первые 3 платежа после подключения

Платежи сверх бесплатного лимита

до 400 тыс.руб./мес.

до 400 тыс.руб./мес.

мин. 99 руб. через банкоматы банка

Проценты на остаток

на минимальный остаток за месяц, макс. 1000 руб.; если были операции по счёту

Интернет-банк и мобильное приложение

Продвинутый

далее 1990 руб./мес.

Бесплатные платежи (переводы)

Платежи сверх бесплатного лимита

1% от суммы + 79 руб.

до 400 тыс.руб./мес.

1% от суммы + 79 руб.

до 400 тыс.руб./мес.

до 300 тыс.руб./мес. через банкоматы Тинькофф

Проценты на остаток

на минимальный остаток за месяц, макс. 4000 руб.; если были операции по счёту

Интернет-банк и мобильное приложение

Профессиональный

далее 4990 руб./мес.

Бесплатные платежи (переводы)

Платежи сверх бесплатного лимита

1% от суммы + 59 руб.

до 800 тыс.руб./мес.

1% от суммы + 59 руб.

до 800 тыс.руб./мес.

до 1 млн.руб./мес. через банкоматы Тинькофф

Проценты на остаток

на минимальный остаток за месяц, макс. 10000 руб.; если были операции по счёту

Интернет-банк и мобильное приложение

Все в подробностях и деталях

Произведение открытия РКО, касающееся ИП либо ООО, происходит через сайт в онлайн-режиме. Открыть РС в Тинькофф Банке можно с легкостью, компания применяет исключительно дистанционную работу, где автоматизация всех процессов (включая создание РС) находится на высшем уровне.

Формирование тарифных планов в Тинькофф осуществляется с использованием комплексного принципа, т.е. услуги предоставляются целыми пакетами, куда включено множество опций. Цена сотрудничества с банком имеет прямую зависимость от тарифного комплекса (пакета), который был выбран.

Как определиться с выбором?

При разработке тарифов банковская компания ориентируется на регулярно меняющиеся бизнес-потребности, которые подстраиваются к современным условиям.

Для предпринимателей-новичков рекомендуется использовать стандартный пакет. Имеются пакетные варианты и для профессионалов, где пополнение и снятие финансов происходит с использованием крупных сумм. Привлекательной возможностью для разного рода бизнес-деятельности выступает обладание корпоративной картой, использовать ее можно, как обычную карту, только она привязана к РС предприятия.

Способы вывода наличности:

- Безвозмездно (с помощью перевода на собственную карту того же банка, использование безналичной оплаты приобретений по корпоративной карте);

- С комиссионным сбором (осуществление переводов физическим лицам либо списание наличности посредством любых банкоматов).

Плюсы сотрудничества с Тинькофф:

Этапы становления банковским клиентом:

- Заполнение заявки посредством сайта, подбор наилучшего пакета;

- Выход с Вами на связь менеджера для сообщения реквизитов и назначение места встречи;

- Загрузка нужных бумаг в ЛК;

- Проверка документов сотрудником и осуществление подписания договора;

- Получение полнейшего доступа к системе.

Читайте также: